| Содержание лекций:

Социально-экономическая сущность страхования и её роль в рыночной экономике. 1

Правовые основы страховой деятельности. Страховой надзор и условия лицензирования страховой деятельности. 4

Понятие рисков страхования, классификация рисков и рискменеджмент. 5

Договор страхования и принципы страхования. 9

Метод и принципы расчёта страховой премии. 13

Имущественное страхование. 15

Страхование от огня. 17

Страхование от перерывов в производстве. 18

Страхование запасов товаров. 19

Морское страхование. 20

Страхование автотранспорта. 25

Личное страхование. 26

Перестрахование. 37

Социально-экономическая сущность страхования

и её роль в рыночной экономике.

Человечество живёт и трудится в определённых условиях природной и социальной среды. И в процессе своей жизнедеятельности оно постоянно сталкивается с различными стихийными силами природы, со случайными социальными явлениями. В процессе своей жизнедеятельности человек приобретает знания о природе некоторых рисков и с другой стороны само создаёт новые виды рисков, т.е. существование рисков постоянно меняется только их количество и степень нанесения им ущерба. Поэтому важными задачами общества является своевременное распознавание рисков и проведение соответствующих мероприятий по уменьшению степени риска.

Риски можно ограничить следующими путями:

1.

Переложения

– достигается путём переложения ответственности на другого (партнёра) при включении соответствующего пункта в договор (ех: переложение риска по перевозке грузов на компанию поставщика или перевозчика).

2.

Разделение

– т.е. разделение риска при осуществлении крупных проектов, в котором принимают участие несколько исполнителей, каждый из несет ответственность в пределах своей доли участия (ех: крупное строительство).

3.

Рассеивание

– это возможно при целенаправленном формировании портфеля заказов (ех: банк, чтобы уменьшить риск не возврата, рассеивает выдачу ссуды на несколько фирм)

Однако все эти меры полностью от риска не защищают и, как правило, вводятся меры к формированию денежных фондов для компенсации возможных рисков (страховой или резервный фонды). Три способа образования таких фондов:

Реклама

- Государством;

- Юридическими и физическими лицами в индивидуальном порядке;

- Страховыми организациями.

В РФ существует две сферы страхования:

- Государственное, социальное страхование;

- Индивидуальное, частное страхование, в его основе лежит договор страхования, договор может быть добровольным или принудительным.

Через страхование финансовых последствий, несение определённых видов риска перекладывается на страховщика.

Признаки страхования:

1.

Чрезвычайность

, которая связывает страхование с определённой защитой общественного производства;

2.

Замкнутость

, когда раскладка ущерба между страхователями основана на том, что количество пострадавших всегда меньше общего числа застрахованных;

3.

Возместимость ущерба

, при котором чем больше охвачена страховщиком территория и количество застрахованных объектов, тем эффективнее перераспределение средств оплата (максимального ущерба за минимальные взносы);

4.

Возвратность

внесённых платежей на указанной территории в масштабе в среднем 5 лет.

Функции страхования:

| №

|

На уровне индивидуального производства.

|

I.

На уровне всего народного хозяйства.

|

| 1.

|

Рисковая

|

Обеспечение непрерывности общественного воспроизводства

|

| 2.

|

Облегчение финансирования

|

Освобождение государства от дополнительных финансовых расходов

|

| 3.

|

Предупредительная

|

Стимулирующая

|

| 4.

|

Возможность концентрации внимания на не страхуемых рисках

|

Защита интересов пострадавших лиц в системе отношений гражданской ответственности

|

Основные предпосылки и принципы страхования.

1. Наличие рискового сообщества – это определённое количество лиц или хозяйственных единиц подверженных одному и тому же риску. Лицо, входящее в рисковое сообщество является потенциальным страхователем для страховой компании;

2. Выплата страхового возмещения только при условии наступления страхового случая;

3. Страхуется только определённый рисковый ущерб, который подлежит денежной оценке. Не страхуются риски, для оценки которых отсутствуют объективные предпосылки.

Принципы страхования:

Страховая деятельность основана на принципах эквивалентности и случайности.

Принцип эквивалентности

выражает требование равновесия между доходами страховой компании и её расходами. Для того, что бы страховая компания не обанкротилась её доходы должны балансироваться с расходами.

Принцип случайности

, события от которых страхуется, носят случайный и неожиданный характер, в каждом конкретном случае не известно будет ли вообще иметь место данное событие и когда оно наступит. Не страхуются преднамеренно осуществлённые действия (ех: поджог).

Реклама

Страхование

– это система форм и методов формирования целевых фондов денежных средств и их использование на возмещение ущерба при различных непредвиденных, неблагоприятных явлениях, а также на оказание помощи гражданам при наступлении определённых событий в их жизни.

Совокупность страховых отношений выражающихся страховой терминологией можно разделить на три группы:

I. Страховые отношения, связанные с общими условиями страхования;

II. Страховые отношения, связанные с формированием страхового фонда

III. Страховые отношения, связанные с расходованием средств страхового фонда

I.

Страховая защита

– это совокупность перераспределения отношений по поводу преодоления или возмещения потерь, наносимых объектом страхования.

Страховой интерес

– это экономическая потребность заинтересованных лиц участвовать в страховании.

Страховщик

– это (всегда страховая компания) юридическое лицо, которое в соответствии с предлагаемым или заключённым договором страхования принимает на себя обязательства возместить ущерб понесённый страхователем при наступлении предусмотренного договором страхового случая за определённое вознаграждение.

Страхователь

– это физическое или юридическое лицо, имеющее интерес в объекте страхования, вступающее со страховщиком в договор, с целью обеспечения своего интереса и оплачивающее страховщику вознаграждение за принятие им на себя риска.

Застрахованный

– это физическое лицо жизнь, здоровье, трудоспособность, которого является объектом защиты по личному страхованию, может быть одновременно и страхователем, если выплачивает страховые взносы по условиям страхования.

Объект страхования

– это подлежащее страхованию материальные ценности, жизнь, здоровье, ответственность.

Предмет страхования

– это конкретный объект страхования.

Страховая ответственность

– это совокупность прав и обязанностей страховщика по защите интересов страхователя, предусмотренных конкретным договором.

Лимит ответственности страховщика

– это максимально возможная ответственность страховщика, вытекающая из договора страхования и фиксирующаяся в страховом полисе.

Получатель страхового вознаграждения или страховой суммы

– это физическое или юридическое лицо, которому по условиям страхования предоставляется право на получение соответствующих денежных средств.

Страховой полис

– это документ, выдаваемый страховщиком и подтверждающий договор страхования, он содержит условия заключённого договора.

Правила страхования

– это условия страхования, определяющие права и обязанности сторон по договору страхования, объект страхования, перечень страховых случаев и исключения, при которых страховщик, обычно, освобождается от ответственности (так называемые форс-мажорные обстоятельства).

II.

Страховая оценка

– это определённая стоимость объекта страхования для цели заключения договора страхования.

Страховое обеспечение

– это уровень страховой оценки по отношению к имуществу, принятому к страхованию

Страховая сумма

– это сумма денежных средств, на которую фактически застраховано имущество, здоровье, жизнь.

Страховой тариф

– это выраженная в рублях плата с единицы страховой суммы или процентная ставка от совокупной страховой суммы, служащая для формирования страхового фонда.

Страховая премия

– это сумма страхового взноса, уплачиваемая страхователем страховщику за принятие им обязательств по причинённому ущербу, который может быть нанесён страхователю.

Срок страхования

–это период времени, в течение которого застрахован объект страхования.

Страховое поле

– это максимальное число объектов , которое можно застраховать.

Страховой портфель (

I

)

– это фактическое количество застрахованных объектов или действий договоров страхования, документально подтверждающиеся в делах страховщика.

Страховой портфель (

II

)

– это совокупность страховых рисков, принятых страховщиком за определённый период.

Страховой возраст

– это возрастные группы, в пределах которых принимаются на страхование граждане или подлежит страхованию поголовье сельскохозяйственного скота.

III.

Страховой случай

– это событие или совокупность событий, предусмотренные условиями страхования, с наступлением которых в силу закона или действующего договора страхования, страховщик обязан выполнить свои обязательства по возмещению ущерба.

Страховой ущерб

– это стоимость полностью погибшего или обесцененной части страхового имущества по страховой оценке.

Страховое возмещение

– это сумма выплаты из страхового фонда, покрытие ущерба при имущественном страховании и страховании гражданской ответственности. Может быть равна или меньше страховой суммы исходя из условий договора страхования.

Страховая претензия

– это требование, предъявляемое страхователем к страховщику в связи с наступление страхового случая, который произошёл вследствие случайности предусмотренной условием страхованием.

Правовые основы страховой деятельности.

Страховой надзор и условия лицензирования страховой деятельности.

Правовым основание страховой деятельности является Гражданский Кодекс РФ и страховое законодательство в первою очередь гл.48 ГК «Страхование».

Закон РФ «Об организации страховой деятельности в РФ» от 1997 года.

В первоначальном варианте от 1992 года.

Гл.1

- Понятие страхования;

- Страховой риск и случай;

- Страховая выплата;

- Страховой агент и брокер;

Гл.2

- Обеспечение финансовой устойчивости страховщика;

- Условия обеспечения финансовой устойчивости страховщика;

- Страховые резервы и фонды страховщика;

- Гарантии платёжеспособности;

- Учёт и отчётность страховщика;

Гл.3

- Государственный надзор за страховой деятельности;

- Государственный надзор;

- Лицензирование страховой деятельности;

Гл.4

- Заключительное положение;

- Рассмотрение споров;

- Международный договор;

- Страхование иностранных граждан и лиц без гражданства.

Надзор за страховой деятельностью компаний осуществляет департамент по надзору за страховой деятельностью Министерства РФ.

Функции департамента:

- Выдача лицензий на осуществление страховой деятельности;

- Контроль над обоснованием страховых тарифов и обеспечением платёжеспособности страховщика;

- Обеспечение правил формирования и управления страховыми резервами;

- Разработка нормативных и методологических документов по вопросам страховой деятельности.

Страховой надзор в праве:

- получать от страховщика установленные отчёты об их деятельности и финансовом положении;

- проводить проверки страховщика на предмет соблюдения им законодательства и достоверной отчётности;

- при выявлении нарушения приостановить деятельность или отозвать лицензию;

- обращаться в арбитражный суд с иском о ликвидации страховщика.

Лицензирование страховой деятельности

Осуществляется страховым надзором на основании учредительных документов. В лицензировании указывается конкретные виды страхования, которые страховщик вправе осуществлять.

Уровни лицензирования страховой деятельности.

Это документ от 1994 года, в котором содержится необходимая информация о получении лицензии и дана детальная классификация отраслей страхования. Так же в условиях лицензирования приведён расчёт по минимальному установленному капиталу для страховщика и ограничения.

Классификация рисков Классификация рисков

Перестрахование

Личности

Личное страхование:

1. жизни;

2. от несчастных случаев и болезней;

3. медицинское.

Имущества

Страхование имущества:

1. средств наземного тр;

2. средств воздушного тр;

3. средств водного тр;

4. грузов;

5. других видов имущества;

6. финансовых рисков.

Капитала

Страхование ответственности:

1. гражданской ответственности владельцев автотранспорта;

2. гр. отв. перевозчика;

3. гр. отв. предприятий, источников повышенной опасности;

4. профессиональной отв.;

5. отв. за неисполнение обязательств;

6. иные виды гр. отв.

Страховой фонд

– это фонд, обособленный средств и создается, как правило, в трёх формах:

1. Страховой фонд отдельно взятого предприятия или хозяйства децентрализованный, т.е. средства аккумулируются и расходуются в рамках одного предприятия;

2. Централизованная, создаётся и используется в определённом виде хозяйства, источником образования служат общегосударственные, местные и т.п. ресурсы;

3. Страховой фонд, который сочетает в себе децентрализованный и централизованный фонды.

Понятие рисков страхования, классификация рисков и рискменеджмент.

Каждое из стихийных бедствий рассматривается как опасность в связи, с чем возникает объект страховой защиты. Предпосылкой возникновения страховых отношений служит риск, его содержание и степень вероятности определяют степень страховой защиты.

Разработано много определений риска, их объединяет следующее:

- ключевая идея неопределённости;

- возможность существования различных степеней риска;

- понятие результата, явившегося следствием причины/причин.

Не все риски имеют вероятности реализации. Для оценки уровня риска необходимо ввести понятие частоты реализации и тяжести последствия, эти понятия связаны двумя типами соотношения:

I. относится к большому числу различных ситуаций с высокой частотой реализации рисков и низкой тяжестью последствий

частота

тяжесть последствий

Эта зависимость подходит для описания многих рискованных ситуаций (ех: страхование от огня, на долю мелких пожаров приходится мало больших).

II. связывает частоту реализации и тяжесть последствий редких происшествий с тяжёлыми последствиями.

Общее число таких будет меньше чем в п. №1, но потери при их реализации будут очень велики (ех: авио и морские катастрофы).

Страхуется не всякий риск, который предлагается не случайно, преднамеренные события не страхуются.

частота

тяжесть последствий

Классификация рисков

Финансовые

риски, результат которых можно оценить в денежной форме (ех: кража и т.д.).

Чистые

риски, которые подразумевают две ситуации:

¾ человек получил ощутимую потерю;

¾ человек не ощутил никакой потери.

Фундаментальные

риски, которые возникают из-за причин находящихся вне контроля какого-либо лица или группы лиц, а влияют на большую группу лиц (ех: землетрясения, войны и т.д.). Как правило, не страхуются.

Нефинансовые

риски, исход которых оценивается на основе общечеловеческих критерий (ех: начало карьеры, женитьба и т.д.).

Спекулятивные

риски, связанные с возможностью получения выгоды (ех: сделки с ценными бумагами и т.д.). Как правило, не страхуются, т.к. имеют своей целью получение прибыли, на эти риски идут сознательно.

Частные

риски, субъективные с точки зрения причин возникновения и последствий. Как правило, эти риски страхуемы.

Управление рисками

Управление рисками имеет своей целью активный контроль над рисками, со стороны предпринимателя, угрожающими его предприятию.

Рискменеджмент состоит:

1. Идентификация риска

, заключается в системном изучении и выявлении рисков, которые они охватывают. Важно узнать как можно больше о факторах риска:

- Первого порядка, это первичные причины, вызывающие риск как таковой, чаще всего носят объективный характер и находятся вне контроля (ех: стихийные бедствия, аварии, войны и т.д.).

- Второго порядка, влияют на вероятность наступления ущерба и его величину, сами по себе они не являются причиной ущерба, это факторы, которые в свою очередь делятся на субъективные (ех: строительные материалы здания; наличие охранной сигнализации; местонахождение объекта; возраст и пол человека) и объективные (ех: связанные с особенностями поведения и качествами человека).

2. Измерение риска

, сводится к измерению степени его вероятности и величине ущерба.

3. Контроль над риском

, осуществляется в двух формах:

- физический – означает использование различных способов, которые позволяют снизить вероятность нанесения ущерба;

- финансовый – заключается в поиске источников компенсации возможного ущерба в денежной форме, такая компенсация может осуществляться через самострахование. Однако самострахование имеет ряд недостатков, тогда как обращение в страховую компанию наиболее выгодно даже с учётом выплаты страховой премии.

Критерии страховых рисков

Застрахование единичного риска требует тщательного фактического и правового определения в договоре страхования. Прежде всего он должен быть выделен из совокупности других страхуемых и не страхуемых рисков. Для разграничения все страхуемые риски должны быть всесторонне охарактеризованы по следующим признакам:

1. комплекс причин вызывающих ущерб или так называемые страховые опасности;

2. обстоятельства дела, из которого следует ущерб;

3. принципы денежной оценки ущерба.

Единичный риск, для которого используется отдельная форма страхования, является технической единицей страхования. Существуют договоры с одной или несколькими техническими единицами страхования. При заключении договора страхования страхователь исходит из цены страховой услуги. Страховщик ориентируется на следующие критерии страхового риска:

1.

случайный характер ущерба.

Самый важный. Не случайные, преднамеренные события, по влекшие ущерб, не страхуются. Случайность

означает неизвестность относительно времени и величины ущерба, а также независимость страхового ущерба от воли и поведения страхователя.

2.

возможность оценки распределения ущербов.

Означает, что можно определить ожидаемую степень ущерба и степень его вероятности, без наличия этой информации невозможно рассчитать величину страховой премии.

3.

однозначность распределения ущербов.

Означает, что страхование опасности, объекты страхования и ущербы должны быть точно и недвусмысленно определены в договоре страхования. Это условие особенно важно для определения страхового возмещения, которое нужно выплатить страхователю при наступлении страхового случая.

4.

независимость страхуемых распределений ущербов друг от друга.

Означает, что страховщик при заключении договора страхования должен избегать концентрации риска.

5.

оценка максимально возможной величины ущерба.

Рассматривается, как критерий отношения финансовых возможностей и страхового портфеля страховщика. Абсолютных границ страхования с точки зрения страховщика не существует.

Организация страховой деятельности

В законе об организации страховой деятельности в РФ определены следующие организационно-правовые формы существования страховых компаний.

Страховщиками признаются юридические лица любых форм собственности, предусмотренные законодательством РФ, созданные для осуществления страховой деятельности, это страховые организации и общества взаимного страхования. Возможные организационно-правовые формы для страховых компаний – это акционерные общества и товарищества на вере (коммандитные товарищества).

Все эти формы имеют ряд общих черт:

1. коллективный характер собственности и управления;

2. ограниченные характеристики имущественной ответственности члена общества и акционера, при которых он рискует только средствами вложенными в предприятие;

3. каждый совладелец имеет долю прибыли распределённую на дивиденды;

4. единая схема управления, включающая три коллегиальных органа:

- Общее собрание;

- Совет директоров (Наблюдательный совет);

- Правление.

5. каждый участник предприятия имеет в Общем собрании, то количество голосов, которое соответствует его доли в уставном капитале.

Эти формы собственности различаются друг от друга способом реализации имущественных прав совладельцев.[1]

Общество взаимного кредитования

Разрешено законодательством РФ.

ОВС создаётся по территориальному признаку, их отличия от других страховых компаний:

1. страхователь является одновременно и совладельцем, платит ежегодные взносы в страховой фонд и при страховом случае предъявляет ему претензии;

2. в убыточные годы члены ОВС делают дополнительные взносы, чтобы обеспечить платёжеспособность фонда;

3. ОВС не содержит своей целью получение прибыли и накопление капитала.

Помимо страховщиков на страховом рынке действуют и страховые посредники – это:

- страховые агенты

– ими являются сотрудники страховых компаний, заключающие страховые договоры с клиентами. Бывают агенты класса «А» и субъагенты[2]

.

- страховые брокеры (маклеры)

– они работают по заказу клиентов и ищут для них страховые компании, которые отвечали бы всем необходимым требованиям и при наступлении ущерба ведут переговоры со страховщиком, выступая на стороне клиента, за определённые комиссионные. Могут быть как юр. так и физ. лицами.

Договор страхования и принципы страхования.

Отношения оформляются договором страхования. Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязан при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключён договор страхования, а страхователь обязуется оплатить страховые взносы в установленные сроки. Договор страхования может содержать и другие условия, определяющиеся по обоюдному соглашению сторон и должны отвечать общим условиям страховой сделки в РФ. Необходимой предпосылкой для заключения договора страхования является наличие страхового интереса у страхователя.

Рассмотрим трёхсторонний характер страховой операции:

Риск

Страхователь Страховщик

С точки зрения страхователя:

1. страхователь знает природу риска;

2. страхователь должен охарактеризовать риск;

3. страхователь будет искать приемлемую страховую защиту, важным определяющим фактором которой будет цена страховой услуги.

С точки зрения страховщика:

1. страховщик получает информацию о риске;

2. страховщик принимает решение об объёме и характере страхового покрытия;

3. страховщик определяет страховую премию за страховое покрытие.

Заявление на страхование

Заключению договора страхования предшествует соглашение сторон, которое заключается в переговорах, началом которых является устное или письменное заявление страхователя. Заявление служит тем документом, на основании которого страховщик оформляет договор страхования и выписывает страховое свидетельство или полис. В ходе переговоров:

¾ страховщик обязан ознакомить страхователя с условиями страхования;

¾ страхователь обязан предоставить страховщику всю информацию необходимую для оценки риска. Кроме того, страхователь должен ставить страховщика в известность об изменении степени риска.

Важной частью договора страхования является собственной волеизъявление страхователя по поводу заключения договора, которым является текст договора и закреплённый подписью. В договоре указываются:

¾ вид страхования;

¾ сумма страхования;

¾ период страхования;

¾ величина страховой премии, виды и способы её внесения.

Страховщик может ограничивать размеры риска включая в текст договора оговорки по форс-мажорным обстоятельствам. Страховщик исключает события вызванные:

- совершением страхователем деяния признанного судом, как умышленное преступление, которое повлекло за собой наступление страхового случая;

- совершение страхователем действий с целью возмещения по страховому риску;

- военные действия, вооружённые конфликты, беспорядки и другие противоправные акты;

- воздействие ядерного или ионизирующего излучения;

Содержательность договора, как юридического факта признаётся совокупность его условий:

- Общие – применимы для любого договора страхования (ех: форма договора моментально вступающего в силу);

- Специфические – применимы для конкретного вида страхования;

- Частные – применимы только для конкретного клиента.

Права и обязанности сторон по договору страхования

Страхователь

Имеет право:

1. на получение страхового возмещения в размере ущерба или на возмещение ущерба причинённого третьим лицам (при страховании гражданской ответственности), в пределах страховой суммы и с учётом конкретных условий по договору страхования;

2. на изменение условий страхования в части изменения страховой суммы или объёма ответственности, если иное не оговорено в конкретных правилах страхования;

3. на досрочное расторжение договора страхования в порядке, оговоренном правилами страхования.

Несёт обязанности:

1. своевременно вносить страховые взносы;

2. при заключении договора страхования сообщить страховщику все известные ему опасности, имеющие значение для оценки риска, а так же обо всех заключённых договорах страхования имеющих отношения к страхуемому объекту страхования;

3. принимать необходимые меры в целя минимизации риска или его пресечения и сообщить страховщику о наступившем страховом случае в сроки указанные в договоре страхования;

4. договором страхования могут быть предусмотрены и другие обязанности страхователя.

Страховщик

Несёт обязанности:

1. ознакомить страхователя с правилами страхования;

2. в случае проведения страхователем мероприятий понижающих риск страхового случая и размер ущерба застрахованного имущества, либо в случаях увеличения его действительной стоимости перезаключить по требованию договор страхования с учётом этих обстоятельств;

3. при страховом случае произвести страховую выплату по закону в установленный срок;

4. возместить расходы, произведённые страхователем при страховом случае для предотвращения или уменьшения ущерба застрахованного имущества , если это предусмотрено правилами страхования;

5. не разглашать сведения о страхователе и его имущественном положении за исключением случаев предусмотренных законодательством РФ;

6. договором страхования могут быть предусмотрены и другие обязанности страховщика.

Имеет право:

1. проверять состояние застрахованного объекта, а так же соответствие сообщённых ему страхователем сведений об объекте страхования, действительных обстоятельств, независимо от того изменились или нет условия страхования;

2. при страховании гражданской ответственности страховщик имеет право представлять страхователя на переговорах и соглашениях о возмещении третьим лицам причинённого ущерба;

3. участвовать в спасении и сохранении застрахованного объекта;

4. после выплаты страхового возмещения в полном объёме за застрахованный объект на абандон

(т.е. отказ страхователя от своих прав на застрахованное имущество в пользу страховщика с целью получения от него страховой суммы в полном объёме);

5. отказаться от исполнения договорных обязательств, либо изменить условия в частности возмещения ущерба или выплаты страховой суммы:

- если страхователь сообщил неправильные сведения об обстоятельствах имеющих значение для суждения о степени риска;

- если страхователь не известил страховщика о существенных изменениях риска;

- если страхователь не известил страховщика в установленном порядке о страховом случае или чинил препятствия представителям страховщика в определении обстоятельств, характера и размера ущерба;

- если страхователь не предоставил документы необходимые для определения размера ущерба;

- если страхователь не принял мер для предотвращения или уменьшения ущерба, что привело к возникновению ущерба или увеличению его размеров.

Прекращение договора страхования

При прекращение договора страхования следует различать основания, которые ликвидируют её на будущее и основания при которых он считается недействительных с самого начала

Договор страхования не действителен на будущее если:

1. истёк срок действия договора страхования;

2. исполнены страховщиком обязательства перед страхователем в полном объёме по договору страхования;

3. неуплачены страхователем страховые взносы в установленные по договору страхования сроки;

4. произошла ликвидация страхователя являющегося юридическим лицом или смерть страхователя являющегося физическим лицо, если не произошла замена страхователя другим лицом;

5. произошла ликвидация страховщика в порядке предусмотренном законом;

6. судом было признано, что договор страхования недействителен;

7. в других случаях предусмотренных законодательными актами РФ;

8. договор страхования может быть прекращён по обоюдному соглашению обеих сторон.

Договор страхования не действителен с момента заключения если:

1. договор страхования заключён после наступления страхового случая;

2. объектом страхования является имущество подлежащее конфискации;

3. судом было признано, что договор страхования недействителен.

Возобновление договора страхования в льготные дни

Большинство полисов заключается на 1 год и перед окончанием договора страховщик обычно присылает страхователю письмо «извещение на возобновление».

Страхователь как объект страхования

В имущественном страховании эти отношения могут выступать в форме:

- право собственности;

- право аренды имущества;

- ответственность за чужое имущество, взятое на временное хранение, переработку, ремонт.

В имущественном страховании, страховой интерес всегда ограничен стоимостью имущества.

В страховании жизни, страховой интерес не ограничен, каждый человек имеет неограниченный интерес в страховании жизни, поэтому может страховать её на любую сумму, но при условии, что сможет оплатить страховые взносы. Принцип страхового интереса может быть ограничен: во многих странах запрещается страховать других лиц (детей, родственников и т.д.). Существуют виды страхования жизни с ограниченным страховым интересом, так кредитор приобретает ограниченный страховой интерес в жизни своего должника.

Принцип высшей добросовестности. Поэтому принципу в идеале должны осуществляться в се деловые операции, т.е. это означает отсутствие обмана и его намерения. В страховании только страхователю известны все факты о предмете страхования, при заключении договора страхования страхователем должны быть сообщены все существенные факты, т.е. факты, которые могут повлиять на решение страховщика о принятии риска на страхование.

Принцип возмещения, четыре способа возмещения ущерба:

- денежное возмещение;

- ремонт;

- замена;

- восстановление.

Принцип регресса. Когда страховщик оплачивает убыток причинённый страхователем третьей стороне, то к страховщику переходят все права страхователя по требованию возмещения ущерба от виновника.

Принцип первопричины. Причиной приведшей к ущербу должно быть событие указанное в договоре страхования.

Принцип контрибуции. (см. раздел страхование имущества)

Метод и принципы расчёта страховой премии.

Страховая премия

– это цена страховой услуги, суть в снятии финансовых последствий риска и в обязательстве выплатить страховое возмещение в случае наступления страхового случая.

Страховая премия устанавливается при подписании страхового договора и остаётся неизменной в течение срока его действия, если иное не оговорено условиями договора страхования, размер страховой премии должен быть достаточен чтобы:

- покрывать ожидаемые претензии в течении страхового периода;

- покрывать издержки страховых компаний на ведение дела;

- обеспечить размер прибыли.

Страховая премия состоит из четырёх элементов: Страховая премия состоит из четырёх элементов: - чистая НЕТТО–премия

- рисковая надбавка

- нагрузка на покрытие расходов страховой компании

- надбавка на прибыль

НЕТТО–ставка

– это финансирование платежей при наступлении страховых случаев и формирования страховых резервов.

Нагрузка

– это оплата расходов страховщика, включая:

- заработную плату;

- аренду;

- комиссионные;

- и т.д.

Надбавка на прибыль

нужна для формирования прибыли.

Вычисляется стоимость определённой базы. В имущественном страховании – стоимость страхования имущества, в страховании жизни – страховая сумма.

Страховой тариф

– это отношение величины премии к базе.

Степень страхования риска связана с конкретным объектом и объёмами страховой ответственности.

Следует различать рассчитанные страховые тарифы от конъюнктурных, которые могут быть выше или ниже рассчитанных тарифных ставок.

При построении тарифов страховщик решает двоякую и противоречивую задачу, при минимальном страховом тарифе обеспечить максимальный объём страховой ответственности.

Основная задача страховой компании правильно рассчитать НЕТТО-премию, при этом использовать данные теории вероятности и статистики, а сами расчёты называются актуарными

. Человек, занимающийся актуарными расчётами, называется – Актуарий

.

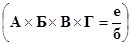

При исчислении НЕТТО-ставки принято исходить из равенства  , где P

– страховые платежи соответствующие НЕТТО-ставкам, B

– страховое возмещение. , где P

– страховые платежи соответствующие НЕТТО-ставкам, B

– страховое возмещение.

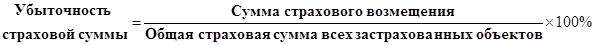

При расчёте НЕТТО-ставок при всём многообразии видов имущества используется один показатель убыточности страховых сумм.

Показатель зависит от общей страховой суммы, которая для данного года является постоянной, от величины суммы выплат страхового возмещения, зависящего от рода обстоятельств, которые можно свести к 4-ём элементам убыточности страховых сумм:

А

– частота страховых случаев – это отношение числа страховых случаев к количеству застрахованных объектов.

| а

– число объектов страхования;

б

– страховая сумма застрахованных объектов;

в

– число страховых случаев застрахованных объектов;

г

– число повреждённых и уничтоженных объектов;

д

– страховые суммы этих объектов;

е

– суммы страховых возмещений.

|

|

Б

– опустошительность страховых случаев – это отношение числа пострадавших объектов к числу страховых случаев застрахованных объектов.

В

– степень уничтожения или интенсивность повреждения – это отношение суммы застрахованного возмещения к страховой сумме этих объектов.

Г

– это отношение средней страховой суммы повреждённых или уничтоженных объектов к средней страховой сумме застрахованных объектов.

Произведение показателей всех 4-ёх элементов = Показателю убыточности страховой суммы (q

)

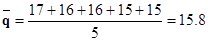

Расчёт НЕТТО-ставки

Методика расчёта НЕТТО-ставки по каждому виду страхования, сводится к определению среднего показателя убыточности страховой суммы, за тарифный период (5 или 10 лет с поправкой на величину действия надбавки). Для этого следует построить динамический ряд показателей убыточности страховой суммы и оценить его устойчивость.

Возьмём среднюю арифметическую q

за определённый период времени (5 лет).

Обозначим q

по годам:

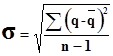

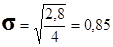

Оценка устойчивости данного ряда динамики произведём с помощью коэффициента вариации и медианы. Коэффициент вариации  равен отношению среднего квадратического отклонения средней величины к средней величине. Произведём расчёты среднего квадратического отклонения равен отношению среднего квадратического отклонения средней величины к средней величине. Произведём расчёты среднего квадратического отклонения  по данным динамического ряда, для тарифных расчётов применим следующую формулу средне квадратического отклонения: по данным динамического ряда, для тарифных расчётов применим следующую формулу средне квадратического отклонения:

| Год

|

q

|

|

|

| 1

|

17

|

+1,2

|

1,44

|

| 2

|

16

|

+0,2

|

0,04

|

| 3

|

16

|

+0,2

|

0,04

|

| 4

|

15

|

-0,8

|

0,64

|

| 5

|

15

|

-0,8

|

0,64

|

|

|

79

|

0

|

2,8

|

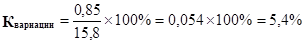

Незначительная вариация свидетельствует об устойчивости ряда динамики.

Если расположить приведённый выше ряд динамики в ранжированном порядке (15, 15, 16, 16, 17) то медиана = 16. В тех случаях, когда равна к средней величине ряд оценивается как устойчивый.

Если ряд динамики показателей убыточности можно рассмотреть как устойчивый, то в качестве рисковой надбавки применяется однократное среднеквадратическое от средней величины убыточности.

При неустойчивости ряда возможно применение двукратной рисковой надбавки, либо увеличение тарифного периода до 10 лет.

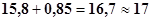

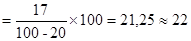

В данном примере размер НЕТТО-ставки будет составлять:

Методика расчёта нагрузки к НЕТТО-ставке основывается на определении затрат за последние 1-2 года. Фактически затраты на проведение соответствующих видов страхования рассчитываются по действующим бухгалтерским и статистическим отчётностям, а затем определяется их удельный вес в процентах к сумме поступивших за тот период страховых платежей.

Для расчёта нагрузки применяется формула: БРУТТО – НЕТТО.

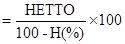

В свою очередь БРУТТО-ставка  , где Н(%) – удельный вес нагрузки БРУТТО-ставки. БРУТТО-ставка , где Н(%) – удельный вес нагрузки БРУТТО-ставки. БРУТТО-ставка , округление всегда в большую сторону. , округление всегда в большую сторону.

В ИТОГЕ:

Нагрузка = 22-17 = 5

Имущественное страхование.

Можно различать:

- страхование имущества юридических лиц;

- страхование имущества физических лиц.

Страхование имущества юридических лиц в зависимости от объекта страхования подразделяется:

- страхование имущества предприятий;

- страхование грузов;

- страхование средств водного и воздушного транспорта;

- и т.д.

Страхование имущества физических лиц выделяет:

- страхование строений, квартир;

- страхование домашнего имущества, животных и т.д.

Если также ряд видов страхования имущества страхователем, но которые выступают как юридическими так и физическими лицами (ех: страхование автомототранспорта).

Другой критерий положенный в основу классификации при страховании имущества это вид страховых событий

, т.е. имущество можно страховать от пожара, кражи, угона и т.д.

Объектом страхования имущества могут быть интересы связанные с владением, пользованием и распоряжением имуществом.

Целью имущественного страхования является возмещение ущерба, этот принцип состоит в том, что страхователь после наступления страхового случая должен остаться в таком финансово-материальном положении, в котором он находился непосредственно перед ним. В связи с этим стоит проблема оценки стоимости страхования имущества и определении страховой суммы. Максимальная страховая сумма определяется страховой стоимостью или стоимостью страхового интереса ко времени наступления страхового случая. При страховом ущербе в качестве предмета страхования рассматривается не вещь как таковая, а интерес собственника в её сохранении. Как правило, оценка страхового интереса совпадает со стоимостью страхового возмещения вещи в этом качественном состоянии, в котором она находится на момент страхования.

При страховании имущества основой расчёта является правильное определение страховой стоимости, в противном случае возникает ситуация стимулирующая страхователя к противоправным действиям для получения страхового возмещения.

При страховании ущерба могут иметь место отклонения страховой суммы от страховой стоимости:

- в случае если страховая сумма больше

страховой стоимости

, то страховщик имеет право потребовать немедленного уменьшения страховой суммы до размеров страховой стоимости при соответствующем уменьшении страховых выплат. Если завышение страховой суммы проводится специально, то в этом случае договор страхования становится недействительным, т.е. имеет место обман страховщика.

- в случае если страховая сумма меньше

страховой стоимости

, то имеет место недострахование, этот принцип очень важен в промышленном страховании, там он носит название «оговорка ЭВЕРИДЖ»

Двойное страхование и его последствия

В страховой практике встречаются случаи неоднократного страхования, имеет место если страхуется один и тот же интерес против одной и той же опасности, в течение одного и того же времени в нескольких страховых компаниях. Неоднократное страхование не запрещается законодательством, но иногда оно порождает двойное страхование, которое запрещается законом.

Двойное страхование возникает в случаях если

- объект страхования застрахован от одного и того же риска;

- объект застрахован за один и тот же страховой период времени;

- объект застрахован в нескольких страховых компаниях;

- страховые суммы вместе взятые больше страховой стоимости.

Для избежания двойного страхования в правилах страхования указывается, что страхователь обязан предоставить информацию страховщику о всех договорах страхования, заключённых в отношении застрахованного имущества .

Двойное страхование можно обжаловать в суде. Если двойное страхование возникло без злого умысла, то возможно следующее:

1. двойное страхование обнаружено до страхового случая, страховщик может потребовать снижения страховой суммы второго договора и соответственно уменьшения страховых выплат. Двойное страхование может также возникнуть в случае если страховая стоимость начинает падать.

2. Факт двойного страхования становится известным после наступления страхового случая, при этом страховщики обязаны выплатить страхователю страховое возмещение, общая сумма которого не должна превышать величину ущерба, но при этом каждая страховая компания несёт ответственность за ту сумму страхования, которую он должен выплатить по договору.

Клиент обычно получает возмещение от одной страховой компании, а остальные страховщики делят ущерб между собой и возмещают плательщику-страховщику соответствующую часть переплаты, в этом случае используется понятие контрибуции. Контрибуция – это право страховой компании обращаться к другой страховой компании, которая подобным же образом ответственна перед страхователем, с предложением поделить меду собой расходы по возмещению ущерба.

Контрибуция рассчитывается по каждому полису по принципу пропорциональности. Возможность контрибуции возникает при наличии 5 условий:

1. существование двух и более полисы;

2. страховые полисы должны покрывать одни и те же страховые интересы;

3. должны покрывать общие опасности являющиеся причиной убытков;

4. полисы должны относиться к одному объекту страхования;

5. каждый полис должен быть ответственен по убытку.

В страховой практике существуют стандартные расчёты контрибуции, в частности для полисов по страхованию имущества убытки оплачиваются пропорционально страховых суммам.

Для полиса попадающих под договор Эверидж, используются метод независимой ответственности. Для отдельного страховщика независимая ответственность определяется как сумма, которую он должен был бы оплатить если бы был единственным страховщиком покрывающим убытки. Если сумма независимой ответственности выше чем подлежащая оплате часть убытка, то он делится пропорционально.

Собственное участие страхователя в ущербе

Договор имущественного страхования часто предусматривает собственное участие страхователя в покрытии части ущерба от условий эверидж или пропорционального страхования отличается тем, что никак не связан с расчётом соотношения между страховой суммой и страховой стоимостью. Собственное участие страхователя в покрытии части ущерба освобождает страховщика от обязанностей по полному возмещению ущерба и значительное сокращение страховой премии. Форма собственного участия может выражаться в том, что страхователь принимает на себя определённый процент от выплаты ущерба или от определённой суммы. Это называется франшиза

, т.е. это определённая договором страхования сумма ущерба не подлежащая возмещению страховщика. Франшиза бывает условная и безусловная.

При безусловной франшизе страховое возмещение выплачивается в размере ущерба в предела страховой суммы за вычетом франшизы.

При условной франшизе, в пределах франшизы ущерб не выплачивается, если размер ущерба превышает условия франшизы, то он возмещается в пределах страховой суммы в соответствии с договором страхования.

Страхование от огня.

Не всякий огонь можно считать пожаром, т.к. существует огонь применимый в технологических процессах, а пожар может быть и без открытого пламени.

Пожар

– это процесс горения в не предназначенном для этого месте, который может происходить и без образования пламени (тления).

Страхование от огня возмещает ущербы связанные с утратой субстанции страхуемого объекта в результате пожара, а так же другие ущербы возникающие в результате тушения, сноса и расчистки. Удар молнии и взрыв включаются в состав огневого страхового покрытия. По числу рисков, от которых застраховано имущество в рамках страхования от огня, можно выделить три типа договоров страхования:

1. чистое страхование от огня;

2. комбинированное страхование от огня и других опасностей (Россия);

3. страхование «от всех рисков», которое включает в себя страхование от огня (США, Канада, Япония);

обычно страхователям предлагается комбинированный полис, который на ряду с огневыми рисками имеет ещё ряд опасностей:

- стихийные бедствия (землетрясения, бури, оползни, осадки, аварии канализации, водопровода, отопительных систем, затопление, проникновение воды из соседних помещений, просадки грунта, выброс газа и т.д.);

- ущербы от действий третьих лиц.

Набор страховых рисков может быть дополнен по соглашению сторон. При заключении договора страхования необходимо так же выяснить, какие риски не подлежат страховому возмещению, в частности исключить ущербы, которые вызваны:

- умыслом или грубой неосторожностью страхователя, выгодоприобретателя или их представителей;

- нарушением правил пожаробезопасности, условий хранения или использования отдельных видов имущества;

- военными действиями или гражданскими волнениями;

- естественными процессами самовозгорания, порчи, брожения продуктов в результате их неправильного хранения.

В любом случае не возмещаются косвенные убытки, вызванные страховым случаем (ех: кража имущества во время и после происшествия).

Договор страхования оформляется отдельно на объекты недвижимости и другие виды имущества, т.к. состав страхуемых рисков здесь существенно различен при страховании имущества следует иметь ввиду что страхование не распространяется на:

- чужие вещи, находящиеся в аренде, на хранении или комиссии;

- документы, наличные деньги, ценные бумаги;

- драгоценные металлы в слитках, драгоценные камни без оправы;

- произведения искусства и антиквариат;

- рукописи, планы, чертежи, образцы и макеты.

Все эти виды имущества страхуются отдельно по особому полису.

Договор имущественного страхования обычно заключается на 1 год. Имущество может быть застраховано полностью или его отдельные части.

Различаются следующие виды страхования имущества от огня и прочих рисков:

1. страхование домашнего имущества и жилых зданий;

2. промышленное страхование от огня;

3. сельскохозяйственное страхование от огня;

4. страхование от огня незаконченных построек.

Страхование от перерывов в производстве.

Это одна из форм страхования финансовых рисков. Это страхование представляет собой страхование дополнительного финансового ущерба при наступлении события, влекущего за собой имущественные убытки. Этот дополнительный ущерб может выражаться в потере доходов вследствие перерывов в производстве и в появлении дополнительных чрезвычайных доходов, т.е. договор имущественного страхования покрывает прямые убытки страхователя от перерывов в производстве, покрывает дополнительные, косвенные ущербы, имеющие финансовую природу. Особенно велики эти ущербы в издательстве, торговле, и на некоторых производствах.

Полис страхования от перерывов в производстве, обычно, покупают как дополнение к полису огневого страхования имущества предприятия. Страховые риски в двух полисах одни и те же. Поэтому потери доходов из-за причин иных, чем в огневом полисе, по полису страхования от перерывов в производстве не возмещаются.

| Полис страхования от перерывов в производстве

|

|

Дополнительные временные расходы Уменьшение НЕТТО-прибыли

| Первичный полис по страхованию имущества

|

|

Продолжающиеся постоянные расходы (зар/пл., земельный налог и т.д.) Основной убыток или ущерб

Восстановление хозяйственной деятельности предприятия после страхового события носит достаточно продолжительный характер. Это зависит от специфики отросли и может составлять два – три года. При страховании от перерывов в производстве страхователь сам выбирает период возмещения ущерба, который может составлять год и более. Период страхового возмещения не совпадает с периодом страхования, он начинается с момента наступления страхового случая и потери дохода.

Динамика оборота предприятия поле пожара.

Обороты

Ввод

производственных

мощностей

Восстановление

здания

Время

Страхование от имущественных рисков и от перерывов в производстве оформляется, обычно, двумя полисами или одним комбинированным полисом в одном страховом договоре. Ставки премии рассчитываются по той же схеме что и ставки по огневому страхованию с учётом длительности периода возмещения, претензия принимается только в том случае, если принятая претензия по основному имущественному страхованию.

Страхование запасов товаров.

Страхование запасов на складе в отличии от основных средств (здания и т.д.) величина изменяющаяся даже иногда в течении дня, а стоимость основных средств остаётся неизменной в течение года до следующего баланса, когда эти средства переоценивают с учётом амортизации. Для страхования товарных запасов на складе применяется три способа определения страховой суммы:

1.

По среднему остатку.

Определяется максимальный лимит стоимости запасов, а также ориентировочная величина ожидаемого среднего остатка в течение года, обычно 30-40% от максимальной остатка. В начале годичного периода страхования взимается годовая премия с величины ожидаемого среднего остатка, а в конце этого периода вычисляется фактическая величина среднего остатка и производится перерасчёт премии. Для расчёта фактического среднего остатка страхователь должен сообщать величины фактических остатков товара на складе на начало каждого месяца в течение годового периода страхования. Затем сумма этих двенадцати показателей делится на 12, полученная величина будет отличаться от ожидаемой, если она будет больше то страхователь должен оплатить премию с разницы между фактическим и ожидаемым средним остатком, если она меньше то страховщик должен вернуть премию с разницы. Этот способ отличается большей точностью страхователь не платит лишнего, но неудобством является тот факт что страхователь обязан ежемесячно сообщать остатки товаров на складе и приводить перерасчёт. Этот способ оправдан при больших объёмах запасов и их значительных колебаниях.

2.

По максимальному остатку.

В этом случае определяется только максимальный остаток и с него взимается страховая премия, она будет ниже чем в случае №1, т.к. максимум достигается не всегда. Этот является удобным для небольших запасов или для запасов, где разница максимума и минимума составляет 2-3 раза.

3.

По первому риску.

Этот способ означает, что определена не стоимость запасов, а возможная величина убытка – менеджмент ответственности. Премия в этом случае взимается не с этой величины, а назначается в твёрдой сумме. Этот способ удобен для огромных запасов, находящихся в нескольких помещениях, когда ясно, что при страховом случае полной гибели этих запасов произойти не может. Может произойти только частичная гибель, которая прогнозируется в лимите ответственности.

При страховании запасов товаров в договор может быть введено условие о том, что страхователь ежемесячно сообщает страховщику сумму своих товарных запасов на определённую дату, это так называемое «страхование на установленную дату». Если величина товарных запасов на установленную дату превышает установленный максимум, то это является основанием для увеличения страховой суммы по договору. Страховщик в течение двух недель принимает решение об увеличении страховой суммы и ставит об этом в известность страхователя. В этом случае страхователь должен оплатить дополнительную премию за период оставшийся до окончания договора страхования, исходя из разницы между ½ новой страховой суммы и ½ старой страховой суммы. Окончательный расчёт страховой премии делается в конце страхового года. если страхователь соглашается на увеличение страховой суммы, то это превышение принимаем как размер недострахования по договору.

Морское страхование.

Состоит из трёх частей:

I. Страхование грузов – КАРГА;

II. Страхование судов – КАСКО;

III.Страхование ответственности судовладельца.

Это один из видов имущественного страхования его целью является, возмещение ущерба причинённого страхователю гибелью или повреждением во время морского пути объекта, с которым связано его имущественный интерес.

Морской путь – это время стоянки, время перевалки, складирования, промежуточной, речной, сухопутной перевозки.

Страхователем может быть любое лицо, имеющее законный имущественный интерес в морском предприятии или в его составных частях и получают выгоду от его благополучного завершения или ущерб от потерь, повреждения. Можно страховать не только уже имеющийся интерес, но и ожидаемый от благополучного завершения морского предприятия.

Объектом морского страхования может быть всякий связываемый с торговым мореплаванием имущественный интерес – это судно, в том числе и находящееся в постройке, груз, фрахт, плата за проезд, ожидаемая от продажи груза прибыль, заработанная плата.

Страховая сумма должна соответствовать страховой стоимости, но при страховании грузов сюда включается ожидаемая прибыль.

I.

Страхование грузов - КАРГА

В российской страховой практике грузы страхуются на одном из следующих условий, это:

1. с ответственностью за все риски.

По этому договору возмещение от гибели или повреждения груза или его части, произошедшей по любой причине за исключением за исключением случаев предусмотренных договором, а так же убытки, расходы и взносы по общей аварии.

В морском страховании под аварией понимаются убытки и расходы причинённые морскому предприятию. Аварии бывают общими и частными.

Чтобы авария была признана общей нужно:

- преднамеренность;

- разумность;

- чрезвычайность расходов с целью спасения судна, груза и фрахта от общей опасности.

При общей аварии убытки делятся между всеми участниками аварии.

При частной аварии убытки ложатся на владельца имущества.

Договор, заключающийся на данным условиях обеспечивает объём страхового покрытия, т.к. он страхует от всех рисков:

- стихийные бедствия;

- пожар;

- взрыв;

- затопление;

- выброс газа;

- авария транспортного средства;

- крушение;

- кража с взломом;

- действия третьих лиц.

2. с ответственностью за частную аварию.

Обеспечивает возмещение убытков от повреждения или полной гибели груза или его части в результате:

- стихийных бедствий;

- крушения или столкновения перевозочных средств между собой;

- удары перевозящих средств о неподвижные или плавающие предметы, включая посадку судна на мель и повреждение об лёд;

- при погрузке, укладке, заправке топливом.

Кроме того, этот договор покрывает убытки вследствие пропажи транспортного средства без вести, а так же убытки, расходы и взносы по общей аварии.

Вместе с тем этот договор не покрывает следующие риски:

- наводнение и землетрясение;

- кража или недостатки груза;

- отпотевание груза, «подмочки» груза осадками;

- обесценение груза вследствие загрязнения или порчи тары при целостности наружной упаковки.

3. без ответственности за повреждение.

По договору возмещается убытки о полной гибели груза, если его части в тех же случаях и на тех же условиях, что и за страхование в п. №2.

Не возмещаются ущербы от повреждения груза.

Эти договоры страхования груза могут заключаться, как на единую перевозку, так и на перевозку всего груза в течение определённого срока, то в этом случае оформляется «генеральный» полис. Договор страхования может предусматривать перевозку груза партиями или по частям, но при этом в договоре страхования страховая сумма указывается полностью на весь груз, а ответственность страховщика по каждой партии груза определяется исходя и з доли этой партии в общей страховой сумме, обычно, эти договоры предусматривают условную/безусловную франшизу. Для заключения договора страхования на перевозку груза, страховщик получает от страхователя письменное заявление. В заявлении необходимо отобразить следующие требования:

1. точное название груза, род упаковки, вес;

2. номера и даты коносаментов или других перевозочных документов;

3. вид транспорта;

4. способ отправки груза:

- навал;

- насыпь;

- наливом;

- в штабелях;

- в трюме;

- на палубе.

5. пункты отправления, перегрузки, назначения груза;

6. дата отправки груза;

7. страховая сумма;

8. условия страхования.

Ответственность по договору страхования начинается с момента когда груз будет взят со склада в пункте отправления и продолжается в течение всей перевозки, включая перегрузки на склад грузополучателя или какой-либо другой склад. Ответственность страховщика после выгрузки груза на склад длится ещё несколько дней. При предъявлении претензии на страховое возмещение страхователь или выгадоприобретатель обязан документально доказать следующее:

- свой интерес в застрахованном имуществе;

- наличие страхового случая;

- размер своей претензии по убытку.

Для доказательства своего страхового интереса используются следующие документы:

- коносаменты;

- железнодорожные накладные, другие перевозочные документы фактуры счета. Из содержания этих документов должно явственно следовать, что страхователь имеет право распоряжаться грузом. При страховании фрахта используются чартер партии и коносаменты.

Чартер партии

– это документ, который оформляется договором морской перевозки груза, заключаемый с условием предоставления для перевозки груза, либо сего судна, либо его части, либо определённых судовых помещений.

Коносамент

– это транспортный документ, выдаваемый перевозчиком отправителю груза, перевозимых водным путём, он подтверждает принятие груза к перевозке и обязывает перевозчика передать груз в порту назначения грузополучателю.

Для доказательства страхового случая используются документы:

- морской протест;

- выписка из судового журнала;

- справка о возбуждении уголовного дела;

- другие официальные акты с указанием причин страхового случая.

В случае пропажи перевозящего средства без вести, то используется:

- свидетельство о времени выхода из пункта отправления;

- свидетельство о неприбытии в пункт прибытия, в установленный срок, установленный для признания перевозящего средства пропавшим без вести.

Документы для определении размеров претензии по убыткам:

- акты осмотра груза аварийным комиссаром;

- акты экспертизы, оценки и другие документы, составленные согласно законам и обычаям того места, где определены убытки.

- Оправдательные документы на производственные расходы, счета по убытку;

В случае требований о возмещении убытков, расходов и взносов по общей аварии. Предоставленный обоснованный расчёт диспаша

(диспашор – человек, занимающийся диспашей).

При этом на стороне требующего распределения убытков среди участников, требуется доказать, что заявленные убытки и расходы, действительно должны быть признаны общей аварией.

II.

Страхование судов – КАСКО.

Это одна из древнейших и сложных отраслей народного страхования.

Суда делятся на группы по:

- назначению;

- районам плавания;

- материалам постройки;

- ходу движения (парусные, колёсные, винтовые);

- роду двигателя (ветровые, паровые);

Торговые суда делятся на наливные и сухогрузы.

Страховщики принимают на страхование любой имущественный интерес связанный с эксплуатацией судна от любых случайностей и опасностей во время или в период постройки судна.

Условия страхования плавающих средств завися от цели их использования. Наиболее крупная сфера деятельности это страхование торговых судов.

КАСКО страхование предполагает возмещение ущерба от повреждения и конструктивной гибели транспортного средства.

Страховое покрытие распространяется на:

1. судно;

2. машинное оборудование;

3. оснащение;

4. всё, что есть на борту.

Страхуя все убытки, которые произошли во время судовождения различают понятия полной гибели и полной конструктивной гибели судна.

Полная гибель судна

– это означает, что судовладелец потерял судно безвозвратно.

Полная конструктивная гибель судна

это собственность, находящаяся в состоянии не подлежащим восстановлению, она признаётся в случае если затраты на на ремонт большей стоимости корабля после ремонта.

Включение оплаты спасательных работ в объёме страхового покрытия было вызвано необходимостью защиты окружающей среды от вызванных аварий.

Характеристическими чертами страхования судов является:

1. ограничение области страхования, она является крайне конкурентной, т.к. в мире насчитывается около 80 тыс. судов;

2. срок страхования обычно составляет один срок;

3. в полисе обязательно указываются географические рамки планирования грузов;

4. страховая сумма и тариф установлена в индивидуальной для каждого судна, т.к. нет одинаковых условий эксплуатации и характеристики судов, на тарифную ставку влияют следующие показатели:

- стоимость судна;

- возраст судна;

- тип судна;

- грузоподъёмность;

- мощность двигателя;

- классификация;

- флаг, под которым ходит судно;

- менеджмент (владения, капитал, экипаж);

- район плавания;

- условия страхового покрытия.

Объём страхового покрытия в зависимости от условий страхования.

| Условия страхования судов

Объём страхового покрытия

|

С ответственностью за гибель и повреждения

|

С ответственностью за повреждение

|

С ответственностью только за полную гибель, включая расходы по спасанию

|

С ответственностью только за полную гибель

|

| Убытки вследствие полной гибели судна

|

+

|

—

|

+

|

+

|

| Расходы по устранению повреждений, его корпуса, механизмов машин, оборудования

|

+

|

+

|

—

|

—

|

| Убытки, расходы, взносы по общей1 аварии и доли риска

|

+

|

+

|

—

|

—

|

| Необходимые расходы, связанные со спасением судна

|

+

|

—

|

+

|

—

|

| Необходимые и целесообразно-производственные расходы по предварительному уменьшению и установленных убытков

|

+

|

+

|

+

|

—

|

Не возмещаются убытки, произошедшие вследствие:

- умысла, грубой неосторожности страхователя, выгодоприобретателя;

- известной страхователю не мореходности судна до выхода судна в рейс;

- износа, коррозии судна, его частей, машин, оборудования;

- эксплуатация судна в условиях, не предусмотренных его ледовым классом;

- прямого или косвенного воздействия радиации или радиоактивного заражения;

- расходы по содержанию судна и экипажа, за некоторыми исключениями;

- убытки и расходы, связанные с удалением остатков застрахованного судна, причин ущерба окружающей среде, здоровью людей и имуществу третьих лиц;

- косвенные убытки страхователя.

Договор страхования судов заключается на основании письменного заявления, в котором сообщаются точные сведения о судне, страховой сумме, условия страхования.

Если судно страхуется на один рейс, то указывается пункт начала и окончания рейса, пункты захода и продолжительность рейса.

Если судно страхуется на определённый срок, то указывается район плавания и срок страхования.

III.

Страхование ответственности судовладельца.

По мере развития судоходства появилось большое количество судов, насыщение морей плавсредствами, а так же всё большее и лучшее оснащение портов, дорогостоящими, в основном, сооружениями, отсюда возрастает ответственность за возможное причинение ущерба третьим лицам. Эти риски, обычно, покрываются через клуб, взаимного страхования судовладельцев (P&I). Эти клубы взаимного страхования судовладельцев, менеджеров и других лиц связанных с эксплуатацией судов по отношению к третьим лицам. В настоящее время действует около 70 P&I клубов, которые расположены преимущественно в Англии, Швеции, Норвегии и США. Деятельность этой организации основана на международной организации представителей, т.е. корреспондентов клуба. Корреспонденты клуба защищают интересы членов клуба в определённой стране, а при необходимости привлекают специалистов и экспертов. Финансовая база клуба состоит из взносов членов клуба, из которых формируются страховые фонды. Страховые взносы подразделяются:

1. предварительные взносы.

Определяются советом директоров к началу полисного года (полисный год начинается 20.02 в 12:00 АМ по Гринвичу);

2. дополнительные взносы.

Если в конце полисного года обнаруживается, что предъявленных претензий больше, то тогда делаются дополнительные взносы;

3. чрезвычайные взносы.

Они собираются при возникновения катастрофических убытков.

Основные страховые риски через

P

&

I

клубы

1. груз;

2. телесные повреждения;

3. повреждения неподвижно плавающих объектов;

4. столкновения;

5. перемещение остатков судна;

6. претензии со стороны команды;

7. отсутствие возмещения по общей аварии;

8. штрафы;

9. расходы на буксировку;

10. карантинные издержки;

11. имущество на корабле;

12. судебные издержки.

Крупнейший клуб: «Бермудская ассоциация взаимного страхования судовладельцев соединённого королевства Великобритании и Северной Ирландии».

Суммарный тоннаж застрахованного этим клубом – 200 БРУТТО регистрированных тонн. Наш «Ингосстрах» работает по правилам этого клуба.

Страхование грузов в международной торговле

Информации не имеется!

Страхование автотранспорта.

В качестве страхователя могут выступать физические и юридические лица.

Страхование автотранспорта производится в добровольной форме. Организации, как юридическое лицо, страхует автотранспорт, находящийся у них на балансе, либо арендуемое, либо приобретённое в лизинг. Объектом страхования может быть любой самоходный автотранспорт, который подлежит государственной регистрации. Все виды автотранспорта страхуются. При страховании на условиях КАСКО объектом является автотранспорт в комплекте завода изготовителя. Наши отечественные страховщики, обычно, предлагают страхование КАСКО и дополнительное оборудование в одном портфеле со страхованием багажа, находящегося в автотранспорте, и в принципе автотранспорт может быть застрахован:

1. на сумму равной полной стоимости в новом состоянии, по рыночной цене на момент заключения договора;

2. на сумму с учётом индекса для подержанного автотранспорта;

3. на сумму ответственности страхователя перед организацией сдавшей автотранспорт в аренду;

4. по неполной стоимости с установленной пропорцией ответственности.

Договор, по которому уже выплачивалось страховое возмещение, но не в полном объёме, сохраняет своё действие до конца срока в размере разности между страховой суммой и страховой выплатой.

Риски, от которых страхуется автотранспорт, оговариваются со страховщиком и часто из набора рисков исключается кража.

Личное страхование.

Личное страхование представляет собой важный финансовый механизм обеспечения благосостояния населения. Предметом личного страхования выступают риск, связанные с жизнью человека.

1. риск смерти;

2. риск заболевания;

3. риск несчастного случая;

4. риск утраты трудоспособности по старости.

По условиям лицензирования в РФ существует три под отрасли, которые образуют систему личного страхования.

I.

Страхование жизни.

(XVIIв. в Англии)

в современных условиях страхование жизни представляет собой обязанности страховщика по страховым выплатам в случаях:

1.

2.

3. обеспечение человека в старости или при утрате трудоспособности;

4. обеспечение кредита и, прежде всего ипотечного;

5. накопление средств для оплаты образования детей или для оказания им финансовой поддержке при достижении ими совершеннолетия.

Система страхования жизни и благополучия человека

| Государственное

социальное страхование

|

Коллективное

страхование

|

Личное страхование

|

| Цель

|

Гарантирование минимально-необходимого уровня жизни

|

Гарантирование привычного уровня жизни

|

Гарантирование достигнутого уровня благосостояния его увеличение

|

| Правовая форма

|

Обязательное (установленное законом)

|

Обязательное или добровольное

|

Добровольное

|

| Источники поступлений денежных средств

|

Взносы работодателей, работников и дотации из государственного бюджета

|

Взносы работников и работодателей

|

Индивидуальные взносы граждан

|

| Причины возмещения

|

Принцип солидарности, т.е. взносы по доходам, выплаты по нуждаемости

|

Принцип субсидиарности, т.е. самостоятельности в установлении правил уплаты взносов и осуществления выплат

|

Принцип эквивалентности, т.е. размер выплат зависит от размера взносов

|

| Формы и размеры страхового покрытия

|

Компенсации и пособия, размер которых закреплён законом

|

Определяются в коллективном договоре или уставом органа коллективного страхования

|

Определяется по выбору страхователя и закрепляется в страховом договоре

|

Страхование жизни на Западе является крайне развитым видом страхования, у нас в силу экономических причин этот вид страхования не является актуальным.

Страховой риск при страховании жизни это продолжительность человеческой жизни. Риском не является сама смерть, а время её наступления. Потому, что страховой риск имеет два аспекта:

1. умереть в молодом возрасте или ранее средней продолжительности жизни;

2. жить в старости, имея большую продолжительность жизни, что требует получения регулярных доходов без продолжения трудовой деятельности.

Классификация форм страхования жизни:

1. по сроку предоставления страховых услуг:

- страхование на дожитие;

- страхование жизни на срок;

- страхование жизни с выплатой страховой суммы к установленному сроку;

2. по форме страхового покрытия;

- страхование на твёрдо установленную страховую сумму;

- страхование с участием в прибыли;

- страхование с убывающей страховой суммой (уменьшение страхового взноса);

- страхование с возрастающей страховой суммой;

3. по видам страховой компенсации;

- страхование жизни с единовременной компенсацией;

- компенсация в виде ренты;

- аннуитеты;

4. в зависимости от застрахованной жизни;

- договоры в отношении собственной жизни (когда застрахованный и страхователь одно лицо);

- договоры в отношении другого лица (когда застрахованный и страхователь разные лица);

- договоры совместного страхования жизни на основе первой или второй смерти.

В РФ существуют следующие виды страхования жизни:

- смешанное страхование жизни;

- пожизненное страхование на случай смерти;

- страхование жизни на срок;

- страхование дополнительной пенсии;

- страхование к бракосочетанию;

- возвратное страхование.

Срочное страхование жизни бывает на случай смерти или дожития. Срочное страхование на случай смерти, т.е. выплата страховой суммы производится в случае, если застрахованный умирает раньше указанного в договоре срока, от сюда следует, что страховую сумму получает выгадоприобретатель.

Наиболее часто встречаемое смешанное страхование жизни этот договор сомещает в себе следующее:

- страхование на дожитие;

- страхование на случай смерти;

- страхование на случай смерти от несчастных случаев.

По смешанной форме страхователь страхует себя, но при этом в договоре указывается выгадоприобретатель.

Если в период действия договора страхования со страхователем происходит несчастный случай, то ему выплачивается часть страховой суммы или полностью, в зависимости от степени утраты здоровья. При дожитии до установленного срока, страхователь получает правд получать всю страховую сумму, при условии, что полис был полностью оплачен страховыми взносами. Выплаты полной страховой суммы в связи с дожитием производится, не зависимо от того получал ли застрахованный, в период действия договора, страховые выплаты по несчастным случаям.

Договор страхования «возвратное страхование жизни» заключатся с физическими и юридическими лицами, поэтому договору страховая компания возвращает застрахованному или его наследникам, при наступлении страхового случая, увеличенный страховой взнос, в случаи смерти – 300%накопленной суммы страховых взносов, в случаи инвалидности I и II группы – 200%, в случаи инвалидности III группы – 150%. Однако если страховой случай произошёл в первые 6 месяцев, то страхователь получает только всего 100%. Этот договор заключается на неопределённый срок. Договор считается прекращенным, если со страхователем произошёл страховой случай и ему возвращён увеличенный страховой взнос или клиент может прекратить договор страхования самостоятельно подав соответствующее заявление страховщику. Обычно, он получает назад 90% от выплаченных страховых взносов.

Все страховые суммы накапливаемые на счёте страхователя не лежат без движения, а инвестируются и увеличивают сумму страхования.

Формы реализации накопительной функции.

1. Договор страхования жизни с участием в прибыли.

Каждый год страховая компания проводит оценку страховых активов и пассивов. После этого из прибыли отчисляется часть в пользу страхователя в форме увеличения страховой суммы, т.е. Бонус – дополнительная часть. Бонус подлежит выплате только по истечению срока действия договора страхования или по наступлению страхового случая.

Две формы начисления бонусов:

1)

Ежегодные бонусы, которые начисляются в виде объявленного процента от страховой суммы (могут быть простые и с учетом реинвестирования);

2)

Окончательный бонус , он начисляется страховой компанией при истечении срока договора страхования и в некоторых других случаях:

- когда фактическая смерть застрахованного оказалась ниже теоретической, рассчитывается по таблицам смертности для договоров страхования на случай смерти;

- когда фактическая смерть застрахованного оказалась выше теоретической, рассчитывается по таблицам смертности для договоров страхования на дожитие;

- из прибыли от экономии расходов по ведению страхового дела, когда фактические расходы ниже размера надбавок страховой премии предусмотренных при расчёте БРУТТО ставок премии. Финансовая прибыль образуется за счёт инвестирования страховых фондов и рассчитывается:

а) из разницы между границей по инвестированию , осуществляемому страховщиком, и процентной ставкой заложенной при расчёте страховой премии;

б) из прибыли от прироста стоимости инвестиционных вложений страховых резервных фондов.

2.

Договор с участием в резервном капитале покрытия.

В этом договоре в состав страховой премии включается определённый норматив сбережений, этот норматив сбережений страховая компания вкладывает под процент и образует так называемый резервный капитал покрытия, он исчисляется отдельно по каждому договору. По истечению трёх лет страхователь может:

- потребовать освобождения от уплаты премий, при прекращении прежнего договора, а накопленный по этому договору капитал вложить в качестве разовой премии в новый договор;

- страхователь может получить ссуду, которая называется полисной ссудой ;

- страхователь может расторгнуть договор и получить страховую сумму вместе с капиталом покрытия за вычетом затрат страховой компании заложенных в структуру страхового тарифа.

3.

Договоры по фондовому страхованию жизни.

Эти договоры страхования предусматривают участие страхователя в непосредственных результатах инвестиций. Денежные средства, которые накапливаются на счёте страхователя, объединяются в кредитный фонд, который передаётся в траст специализированной компании. Страхователь сам выбирает тот фонд, который больше всего его устраивает, как по степени дохода, так и по риску инвестиций.

Аннуитеты