НАЛОГИ В ЭКОНОМИЧЕСКОЙ СИСТЕМЕ ОБЩЕСТВА

Вопросы

• Возникновение и эволюция налогообложения. Этапы развития налогообложения в России

• Теории налогов

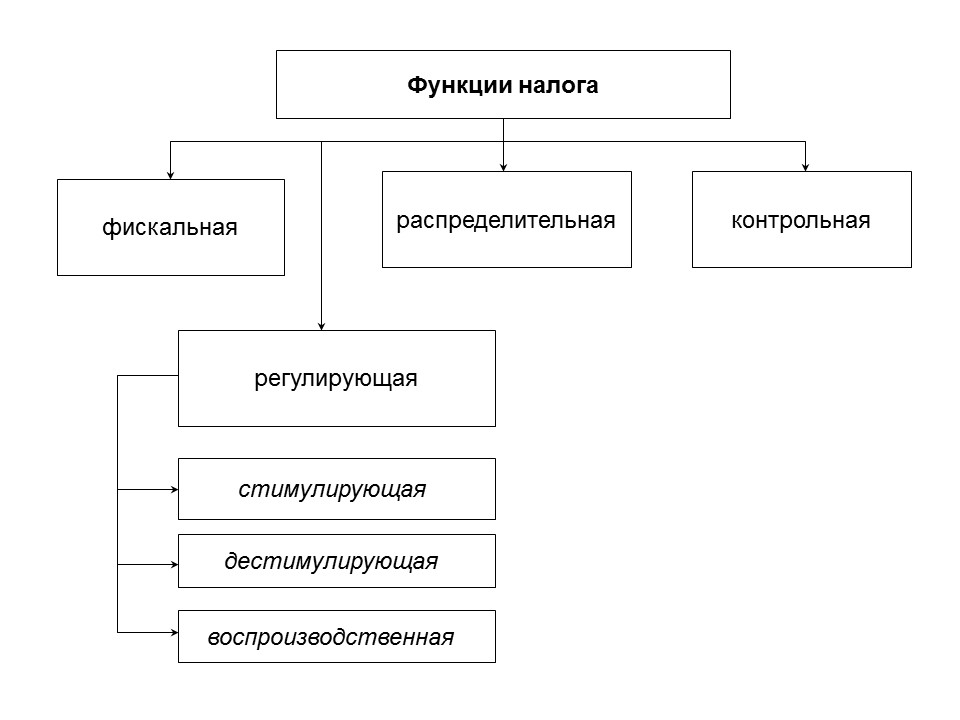

• Функции налогов

• Принципы налогообложения

Этапы развития налогообложения

• IV-III

века до н.э.

- это хозяйствующие системы древнего мира и средних веков и отличаются неразвитостью и случайным характером налогообложения (развития налоговая система Древнего Рима – денежный налог (атрибут), основным являлся поземельный налог);

• конец

XVII-

начало

XVIII

в.

– налоги становятся основным источником доходной части бюджета государства (зарождение первых налоговых систем, включающих прямые и косвенные налоги);

• XIX

в.

– уменьшение количества налогов и большое значение правам при их установлении и взимании (после первой мировой войны –закладывается основа современной налоговой системы)

Развитие налогообложения в России

• IX – XIX вв. налогообложение до революционного России;

• 1917-1990 гг. налоговая система СССР;

• 1991-1999 гг. широкомасштабная налоговая реформа (распад СССР и становление России);

• 1 января 1999 г. введение первой части Налогового Кодекса Российской Федерации

Развитие налогообложения в дореволюционной России

• конец IX в. – поборы в княжескую казну, которые именуются данью (носили нерегулярный характер в виде контрибуции с побежденных народов);

• Х в. (князь Олег Вещий) вводит кроме дани с покоренных племен поставку воинов;

• XIII в. Иноземная дань являлась формой регулярной эксплуатации русских земель;

• XV в. Иван III ввел первые прямые и косвенные налоги (основной –подушный налог), появляются целевые налоговые сборы и закладываются основы налоговой отчетности (сошное письмо);

• XVI-XVIII в. характеризуется упорядочением системы налогообложением, появлением счетной палаты (Алексей Михайлович 1629-1676 гг.), огромное налоговое бремя, расцветала откупная система исполнения податных обязательств (Петр I 1672-1725 гг.), создание специальных государственных органов, появление гильдейской подати (Екатерина II 1729-1796). Основной чертой налоговой системы - большое значение косвенных налогов по сравнению с прямыми налогами (42% государственных доходов);

• начало XIX в. - утверждение программы финансовых преобразований, большое значение имели прямые налоги, появление оброка и социальных налогов.

Налогообложение СССР

• 1918 -1920 гг.

введение единовременного сбора на обеспечение семей красноармейцев, непоследовательность и бессистемность проведения экономической политики (86 видов платежей в бюджет);

Реклама

• эпоха НЭП

(март 1921 г.) заложены основы налоговой системы советского государства;

• 1930-1932 гг.

новая кардинальная налоговая политика (два налога – налог с оборота и отчисления от прибыли), формирование дохода государства не за счет налогов, а за счет прямых изъятий валового национального продукта, производимого на основе государственных монополий;

• начало 80-х г.

– более 90% государственного бюджета СССР формировалось за счет поступлений от народного хозяйства, налоги с населения составляли 7-8% всех поступлений;

• 14 июля 1990 г.

принятие закона СССР «Она логах с предприятий, объединений и организаций», первый нормативный акт, регулирующий налоговые правоотношения в стране.

Период распада СССР и становления Российского государства

Основные налоговые законы:

• «Об основах налоговой системы в российской федерации»

• «О налоге на прибыль предприятий и организаций»

• «О налоге на добавленную стоимость»

• «О подоходном налоге с физических лиц»

• «О государственной налоговой службе РСФСР»

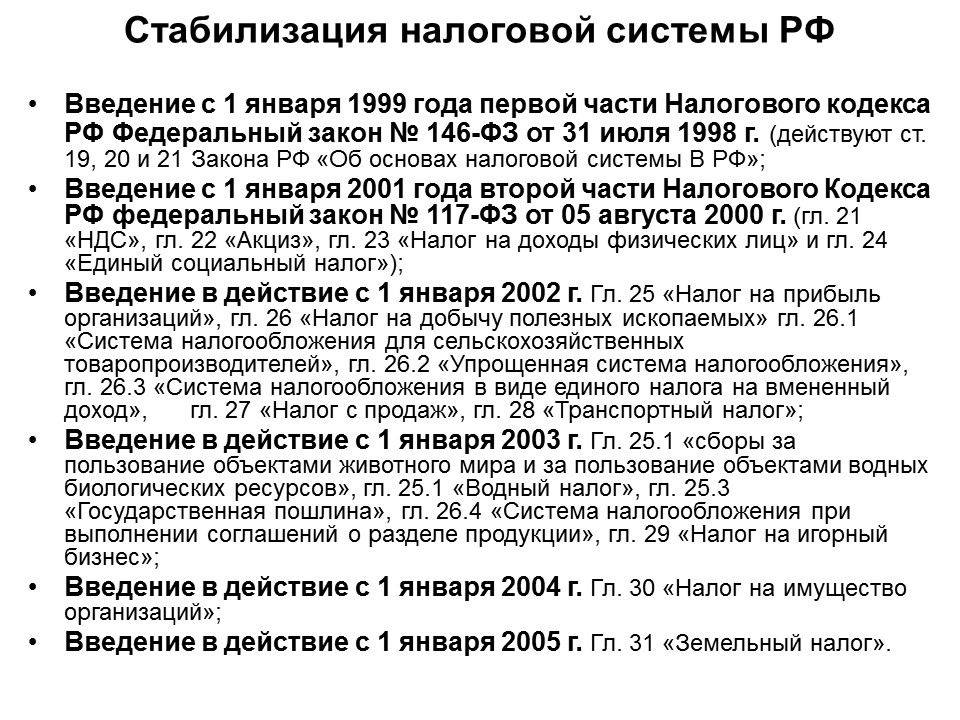

Стабилизация налоговой системы РФ

• Введение с 1 января 1999 года первой части Налогового кодекса РФ Федеральный закон № 146-ФЗ от 31 июля 1998 г.

(действуют ст. 19, 20 и 21 Закона РФ «Об основах налоговой системы В РФ»;

• Введение с 1 января 2001 года второй части Налогового Кодекса РФ федеральный закон № 117-ФЗ от 05 августа 2000 г.

(гл. 21 «НДС», гл. 22 «Акциз», гл. 23 «Налог на доходы физических лиц» и гл. 24 «Единый социальный налог»);

• Введение в действие с 1 января 2002 г.

Гл. 25 «Налог на прибыль организаций», гл. 26 «Налог на добычу полезных ископаемых» гл. 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей», гл. 26.2 «Упрощенная система налогообложения», гл. 26.3 «Система налогообложения в виде единого налога на вмененный доход», гл. 27 «Налог с продаж», гл. 28 «Транспортный налог»;

• Введение в действие с 1 января 2003 г.

Гл. 25.1 «сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов», гл. 25.1 «Водный налог», гл. 25.3 «Государственная пошлина», гл. 26.4 «Система налогообложения при выполнении соглашений о разделе продукции», гл. 29 «Налог на игорный бизнес»;

• Введение в действие с 1 января 2004 г.

Гл. 30 «Налог на имущество организаций»;

• Введение в действие с 1 января 2005 г.

Гл. 31 «Земельный налог».

Экономическое содержание налога

Классификация теорий

ОБЩИЕ ТЕОРИИ НАЛОГОВ

ЧАСТНЫЕ ТЕОРИИ НАЛОГОВ

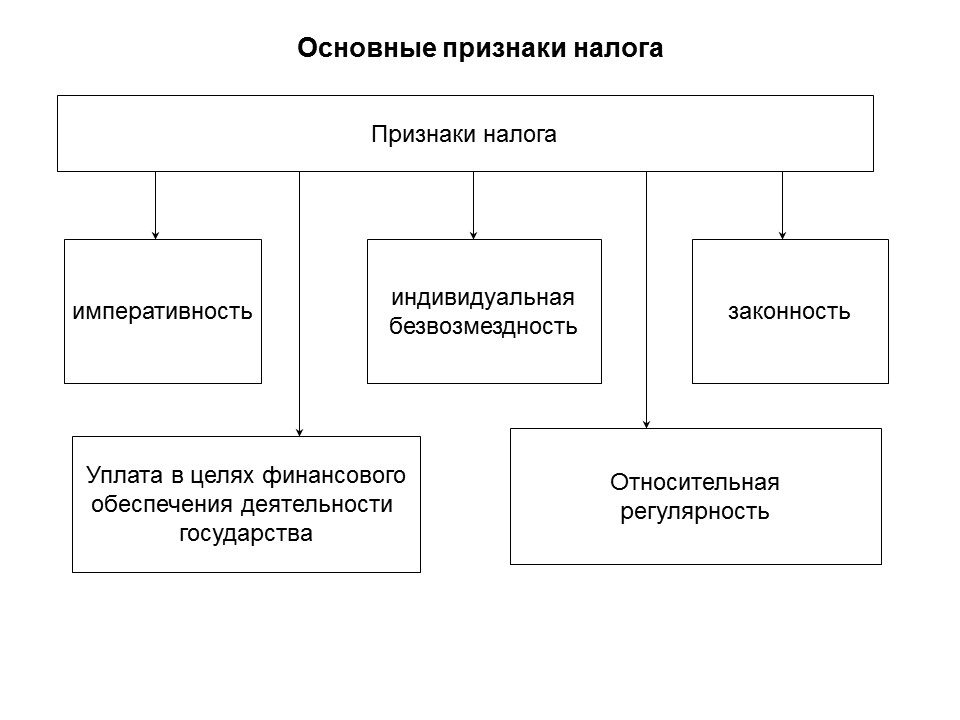

Основные признаки налога

Налог – комплексная категория

Принципы налогообложения

ОСНОВЫ НАЛОГООБЛОЖЕНИЯ

Вопросы

• Классификация налогов

• Элементы налога

Реклама

Классификация налога

Классификация налога

Элементы налога

• Субъект налога

• Объект налогообложения

• порядок исчисления налога;

• порядок и сроки уплаты налога.

• Налоговая база

• Налоговая ставка

• Налоговый период

• Налоговый оклад

• Налоговые льготы

Элементы налога

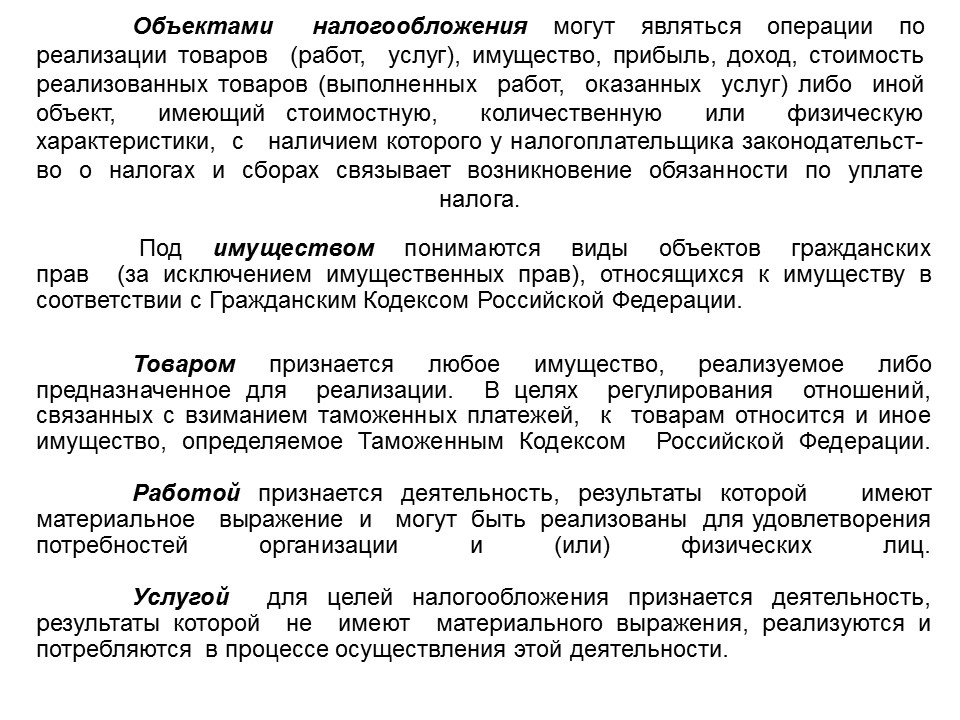

Объектами налогообложения

могут являться операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательст-

во о налогах и сборах связывает возникновение обязанности по уплате налога.

Под имуществом

понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским Кодексом Российской Федерации.

Товаром

признается любое имущество, реализуемое либо предназначенное для реализации. В целях регулирования отношений, связанных с взиманием таможенных платежей, к товарам относится и иное имущество, определяемое Таможенным Кодексом Российской Федерации.

Работой

признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Услугой

для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Реализацией товаров, работ или услуг

организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

Рыночной ценой товара (работы, услуги)

признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии - однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях.

Идентичными признаются товары

, имеющие одинаковые характерные для них основные признаки. При определении идентичности товаров учитываются, в частности, их физические характеристики, качество и репутация на рынке, страна происхождения и производитель. При определении идентичности товаров незначительные различия в их внешнем виде могут не учитываться.

Однородными признаются товары

, которые, не являясь идентичными, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять одни и те же функции и (или) быть коммерчески взаимозаменяемыми. При определении однородности товаров учитываются, в частности, их качество, наличие товарного знака, репутация на рынке, страна происхождения.

Источник налога

— это резерв, используемый для уплаты налога.

Существуют два источника налога:

• доход

• капитал налогоплательщика.

Доходом

признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки в той мере, в которой такую выгоду можно оценить и определить.

Дивидендом

признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Процентами

признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления).

Масштаб налога

— установленная законом характеристика (параметр) измерения предмета налога и определяется посредством экономических (стоимостных) и физических характеристик.

Единица налогообложения

— это единица масштаба налогообложения, которая используется для количественного выражения налоговой базы.

Налоговая база

представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Налоговая база и порядок ее определения

по региональным и местным налогам устанавливаются Налоговым Кодексом Российской Федерации.

Общие вопросы исчисления налоговой базы

• Налогоплательщики - организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

• Индивидуальные предприниматели исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Министерством финансов Российской Федерации.

• Остальные налогоплательщики - физические лица исчисляют налоговую базу на основе получаемых в установленных случаях от организаций данных об облагаемых доходах, а также данных собственного учета облагаемых доходов, осуществляемого по произвольным формам.

Виды налоговых баз

• налоговые базы со стоимостными показателями (сумма дохода);

• объемно-стоимостными показателями (объем реализованных услуг);

• физическими показателями (объем добытого сырья).

Методы формирования налоговой базы

• При использовании кассового метода

доходом объявляются все суммы, реально полученные налогоплательщиком в конкретном периоде, а расходами — реально выплаченные суммы.

• При использовании накопительного метода

доходом признаются все суммы, право на получение которых возникло в данном налоговом периоде, вне зависимости от того, получены ли они в действительности.

Способы определения налоговой базы

Налоговая ставка

представляет собой величину налоговых начислений на единицу измерения налоговой базы.

Под налоговым периодом

понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется подлежащая уплате сумма налога.

Если организация была создана после начала календарного года, первым НП для нее является период времени со дня ее создания до конца данного года. При этом днем создания организации признается день ее государственной регистрации. При создании организации в день, попадающий в период времени с 1 декабря по 31 декабря, первым НП для нее является период времени со дня создания до конца календарного года, следующего за годом создания.

Налоговый оклад

представляет собой сумму налога, уплачиваемую налогоплательщиком с одного объекта обложения.

Способы взимания налогового оклада

Льготами по налогам и сборам

признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

• Изъятия

— это налоговые льготы, направленные на освобождение от налогообложения отдельных предметов (объектов) налогообложения. Могут предоставляться всем плательщикам налога или отдельной их категории как на постоянной основе, так и на ограниченный срок.

• Скидки

— это льготы, направленные на сокращение налоговой базы. Подразделяются на лимитированные (размер скидок ограничен) и нелимитированные (налоговая база может быть уменьшена на всю сумму расходов налогоплательщика). Скидки могут быть общими (для всех налогоплательщиков) и специальными (для отдельных категорий субъектов).

• Налоговые кредиты

— это льготы, направленные на уменьшение налоговой ставки или налогового оклада. Большинство видов этого кредита является и безвозвратными, и бесплатными.

Налоговая система Российской Федерации

Вопросы:

• Понятие и основные характеристики налоговых систем

• Понятие налоговой политики государства и методы ее регулирования

• Система законодательства о налогах и сборах Российской федерации

• Участники налоговых отношений

Налоговая система

– это система экономико-правовых отношений между государством и хозяйствующими субъектами, возникающих по поводу формирования доходной части государственного бюджета путем отчуждения части дохода собственника, посредством системы законодательно установленных налогов и сборов и других обязательных платежей, исчисление и контроль за поступлением которых осуществляется по единой методологии налогообложения, разработанной в данном государстве

Субъектами налоговой системы

в зависимости от государственного устройства выступают Федерация, субъекты Федерации (земли, республики, входящие в Федерацию, области и другие) и муниципалитеты (города, районы и другие).

К системообразующим факторам относят:

• собственная налоговая доктрина и налоговая политика государства;

• законодательная база для строительства налоговой системы;

• механизм установления и ввода в действие налогов и сборов;

• виды налогов;

• порядок распределения налогов по уровням бюджетной системы;

• система налоговых органов;

• формы и методы налогового контроля.

Принципы построения налоговой системы

Налоговая политика

влияет практически на все социально-экономические сферы страны и неразрывно связана со многими элементами государственного управления, такими, как кредитно-денежная политика, ценообразование, структурная реформа экономики, торгово-промышленная политика и другие. Манипулируя налоговой политикой, государство стимулирует экономическое развитие или сдерживает его. Однако главным направлением налоговой политики в конечном итоге является обеспечение экономического роста.

Формы налоговой политики

Классификация налоговой политики

Налоговая стратегия

направлена на решение крупномасштабных задач, связанных с разработкой концепции и тенденций развития налоговой системы страны. Налоговая стратегия тесно увязана и вытекает из экономической, финансовой, а также социальной стратегий соответствующего государства.

В отличие от налоговой стратегии налоговая тактика

направлена на достижение целей конкретного этапа развития экономики, обеспечивая их достижение путем своевременного изменения элементов налогового механизма.

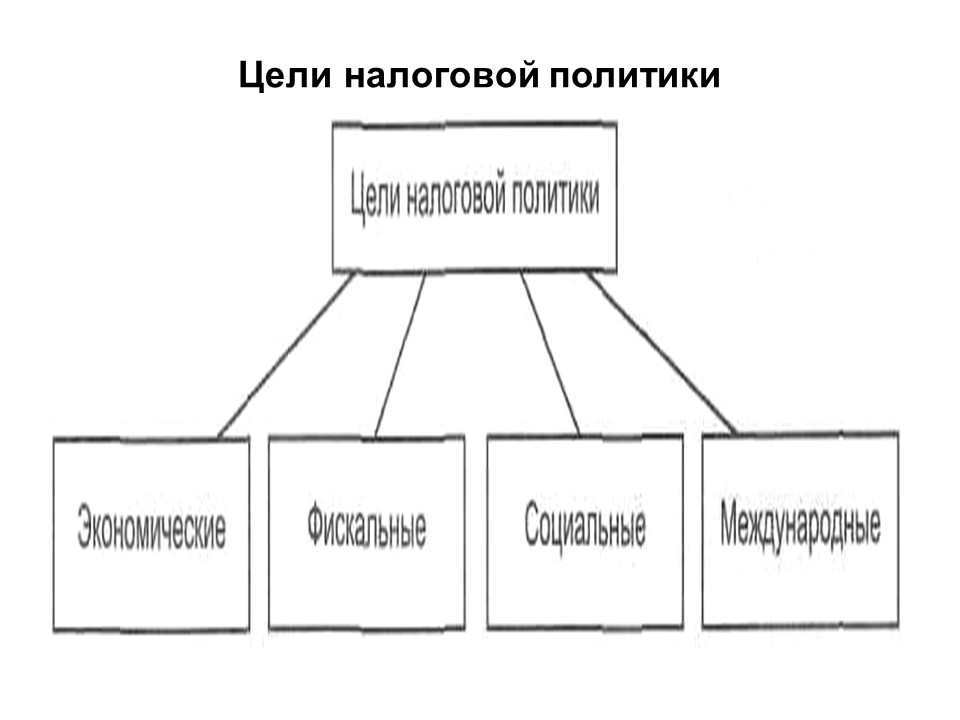

Цели налоговой политики

Налоговая система Российской Федерации

– это совокупность предусмотренных налогов, принципов, форм и методов по их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение законодательства о налогах и сборах.

Система налогов Российской Федерации

– совокупность федеральных, региональных и местных налогов.

15видов налогов в том числе

•10 федеральных

•3 региональных

•2 местных.

•4 специальных налоговых режимов

Налоговая система Российской Федерации

Гармонизация налоговых отношений

представляет собой построение национальной системы налоговых отношений, обеспечивающей установление долгосрочного и устойчивого баланса интересов государства, налогоплательщиков и других государств.

Виды направлений гармонизации:

• соблюдение необходимых соотношений между фискальными интересами государства и величиной налоговой нагрузки на хозяйствующие субъекты.

• установление строгого паритета прав и обязанностей государственных органов, осуществляющих контроль, и налогоплательщиков.

• обоснованное разграничение прав по установлению и введению налогов между всеми уровнями власти.

• формирование соответствующих положений для межстрановой унификации системы налогообложения.

Основные направления гармонизации налоговых отношений

Участники налоговых отношений

• организации и физические лица, признаваемые налогоплательщиками или плательщиками сборов;

• организации и физические лица, признаваемые налоговыми агентами;

• налоговые органы (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы);

• таможенные органы (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области таможенного дела, подчиненные ему таможенные органы Российской Федерации);

• государственные органы исполнительной власти и исполнительные органы местного самоуправления, другие уполномоченные ими органы, должностные лица и организации, осуществляющие в установленном порядке прием от налогоплательщиков (плательщиков сборов) денежных средств в счет уплаты налогов (сборов) и их перечисление (перевод) в бюджеты;

• органы государственных внебюджетных фондов.

Взаимозависимыми лицами

признаются физические лица и (или) организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц, а именно:

1) одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20 процентов. Доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой;

2) одно физическое лицо подчиняется другому физическому лицу по должностному положению;

3) лица состоят в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого.

Налоговыми агентами

признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов.

Налоговые органы России представляют собой единую независимую централизованную систему

контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей.

Главная задача

налоговых органов РФ - контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в бюджет налогов и сборов, установленных законодательством РФ, органами государственной власти субъектов РФ, а также нормативными актами представительных органов муниципальных образований в пределах их компетенции.

Права, обязанности и ответственность

налоговых органов

Права, обязанности налогоплательщиков и плательщиков сборов

|