Негосударственное образовательное учреждение высшего профессионального образования

«Самарский институт управления»

Дипломная работа

на тему:

Стратегия финансового оздоровления предприятия

Самара, 2008

Содержание

Введение

1. Финансовое оздоровление как основа стратегического развития организации

1.1 Основные понятия и определения финансового оздоровления коммерческих организаций

1.2 Инструменты выявления неблагополучной ситуации в экономике организации

1.3 Методы оптимизации финансового состояния организации как стратегий финансового оздоровления

1.4 Разработка моделей управления финансовым оздоровлением

1.4.1 Математическая модель управления ликвидностью

1.4.2 Математическая модель экономической целесообразности и возможности предполагаемых инвестиций для финансового оздоровления

2. Диагностика финансового состояния ООО "Теща"

2.1 Характеристика деятельности ООО "Теща"

2.2 Диагностика финансового состояния ООО "Теща" с использованием программы "ФинАнализ3.0"

3. Разработка стратегии финансового оздоровления ООО "Теща"

3.1 Оптимизация финансового состояния на основе управления ликвидностью

3.2 Оптимизация экономической целесообразности и возможности предполагаемых инвестиций

Заключение

Библиографический список 63

Приложения

Значение малого и среднего предпринимательства для развития современной экономики России трудно переоценить, поскольку именно оно призвано поддерживать здоровую конкурентную среду и препятствовать монополизации рынка.

Как справедливо отмечает И.А. Ляшевич, в секторе малого бизнеса создается и циркулирует основная масса национальных ресурсов, которые служат питательной средой для крупного и среднего бизнеса [15, с.62].

Именно пищевая и перерабатывающая отрасли являются теми отраслями, в которых наиболее интенсивно развиваются малые и средние предприятия.

В настоящее время пищевая и перерабатывающая промышленность страны, по-прежнему, представляет собой одну из стратегических отраслей экономики, которая призвана обеспечить население России необходимыми по количеству и качеству продуктами питания.

За последние 3-5 лет колебания цен лихорадили нефтяную и металлургическую отрасли. Рейтинг фиксировал взлеты и падения машиностроителей и химиков. И только производители продуктов питания неизменно наращивали обороты бизнеса.

Реклама

Предприятия пищевой промышленности заметно превосходят ведущие компании российской промышленности и по динамике развития, и по производительности труда, лишь немного уступая им в рентабельности, однако именно среди них в последнее время наблюдается значительное количество предприятий, ставших финансово несостоятельными.

Но для многих предприятий среднего и малого бизнеса проблемы финансовой состоятельности определены, в первую очередь, отсутствием у учредителей, которые одновременно являются и исполнительными директорами, знаний в области диагностики финансового состояния организации и стратегий финансового оздоровления предприятий. Очень многие руководители считают, что наличие в штате организации финансового аналитике – лишняя роскошь, а не необходимость, вызванная требованиями современного ведения бизнеса, обострением конкуренции.

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к кровеносной системе, обеспечивающей жизнедеятельность предприятия. Поэтому забота о финансах является отправным моментом и конечным результатом деятельности любого субъекта хозяйствования. В условиях рыночной экономики эти вопросы имеют первостепенное значение. Выдвижение на первый план финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов является характерной чертой и тенденцией во всем мире [19, с.19].

В условиях рыночной конкуренции возникает необходимость диагностики возможного предбанкротного состояния хозяйствующего субъекта. Такой диагностикой должны заниматься не только соответствующие органы, констатирующие факт процедуры банкротства хозяйствующего субъекта, но и сами хозяйствующие субъекты, которые при помощи системы внутреннего контроля могли бы выявлять наличие факторов предбанкротного состояния. Это способствовало бы своевременному принятию необходимых мер для оздоровления финансово-экономического положения, активизации и использования внутрихозяйственных резервов как в производственно-хозяйственной деятельности, так и в организации эффективного менеджмента [21, с.32].

Все вышесказанное определило актуальность темы исследования дипломной работы «Стратегия финансового оздоровления предприятия».

Умение грамотно контролировать хозяйственную деятельность коммерческой организации во многом определяет способность менеджеров обосновывать и принимать оптимальные управленческие решения, в конечном итоге обеспечивающие ее конкурентоспособность, эффективное функционирование и развитие, независимость от внешних источников финансирования [6].

Реклама

Финансовое оздоровление - новая процедура, применяемая к должнику. Она не была известна ни российскому дореволюционному конкурсному праву, ни Законам о банкротстве 1992 и 1998 года. Цель введения этой процедуры - улучшение платежеспособности должника путем использования его внутренних ресурсов.

Введение процедуры финансового оздоровления позволяет констатировать усиление продолжниковой направленности российского конкурсного законодательства [25, с. 12].

Процедура финансового оздоровления как самостоятельный институт несостоятельности не известен иностранным законодательствам и представляет собой специфику исключительно российского законодательства о несостоятельности.

Процедура финансового оздоровления, являясь самостоятельной процедурой, может вводиться в соответствии с Законом о банкротстве как альтернатива внешнему управлению, конкурсному производству и мировому соглашению. Данная процедура предоставляет должнику дополнительные возможности восстановления платежеспособности [14].

Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» [1] установил новые признаки банкротства организаций и индивидуальных предпринимателей и указал, что достоверная оценка сложившейся в экономике организации ситуации возможна только с применением методов финансового анализа.

Цель дипломной работы: на основе анализа финансового состояния коммерческой организации определить стратегию ее финансового оздоровления.

Объектом исследования дипломной работы является финансовое состояние ООО «Теща».

Предметом исследования дипломной работы являются возможные варианты финансового оздоровления ООО «Теща».

В процессе исследования были использованы законодательные и нормативные акты Российской Федерации о несостоятельности (банкротстве) предприятий (организаций), методические рекомендации Министерства экономики и развития РФ, научная и учебная литература, финансовая (бухгалтерская) отчетность анализируемой организации.

Дипломная работа состоит их введения, трех глав, заключения, библиографического списка и приложений.

Проводимые реформы, связанные с переходом РФ к рыночной экономике, наряду с положительными моментами (создание собственников через приватизацию, инфраструктуры финансового рынка, предпринимательства и др.), породили негативные явления, среди которых необходимо отметить банкротство предприятий и организаций.

Банкротство - это неспособность организации отвечать по своим долгам. Процедура банкротства обычно длится годами, и в конечном итоге фирму ждет либо восстановление платежеспособности, либо ликвидация.

Процедура банкротства включает в себя несколько стадий. Но не каждая организация проходит все эти стадии. Количество стадий и их сущность зависят от того, в каком финансовом положении застал организацию арбитражный суд, начавший процедуру банкротства.

Согласно Федеральному Закону № 127-ФЗ «О несостоятельности (банкротстве)»:

«Финансовое оздоровление - процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности» [1].

В законе «О несостоятельности (банкротстве)» [1] описаны четыре стадии банкротства, которые может пройти организация.

1. Наблюдение. Арбитражный суд устанавливает наблюдение для того, чтобы обеспечить сохранность имущества компании-должника, проанализировать финансовое состояние организации, составить перечень требований кредиторов.

2. Финансовое оздоровление.

На этом этапе суд пытается восстановить платежеспособность организации, проводит мероприятия по ликвидации долгов.

3. Внешнее управление.

Это система радикальных мер по восстановлению платежеспособности должника. В рамках внешнего управления может происходить перепрофилирование производства, частичная продажа имущества, увеличение уставного капитала за счет взносов учредителей и т.п.

4. Конкурсное производство открывается после официального признания организации банкротом.

Основная его цель - удовлетворение требований кредиторов. Все имущество должника оценивается и распродается на торгах.

Управление компанией в период банкротства переходит в руки арбитражного управляющего, которого назначает суд [24, с. 43].

На уровне предприятий, организаций финансовое оздоровление производится, как правило, в отношении неплатежеспособных предприятий. Основа для принятия решений в данной ситуации - полный финансовый анализ.

Как считает М.В. Телюкина, возможны следующие процедуры финансового оздоровления:

1) досудебная санация - меры по восстановлению платежеспособности должника, принимаемые собственником, учредителями, кредиторами и иными лицами в целях предупреждения банкротства;

2) мировое соглашение - процедура достижения договоренности между должником и кредиторами относительно отсрочки и (или) рассрочки причитающихся кредиторам платежей или скидки с долгов;

3) наблюдение - процедура, применяемая к должнику арбитражным судом с момента принятия им заявления о признании должника банкротом в целях обеспечения сохранности его имущества и проведения анализа финансового состояния; наблюдение осуществляется назначаемым арбитражным судом временным управляющим;

4) внешнее управление (судебная санация) - процедура, применяемая к должнику арбитражным судом в целях восстановления его платежеспособности, с передачей полномочий по управлению должником внешнему управляющему [26, с.133].

Финансовое оздоровление - восстановительная процедура, которая вводится, если должник имеет возможность без проведения активных экономических мероприятий в течение определенного (достаточно длительного - не более 2 лет) времени расплачиваться с кредиторами. При этом действует руководство должника, полномочия которого ограничены необходимостью получать согласие на определенные сделки и действия у административного управляющего либо собрания кредиторов.

Основными документами финансового оздоровления являются план финансового оздоровления (предусматривающий источники появления средств у должника) и график погашения задолженности (в котором указывается порядок удовлетворения каждого из включенных в реестр требований кредиторов).

Финансовое оздоровление может заканчиваться восстановлением платежеспособности, либо переходом к внешнему управлению, либо признанием должника банкротом и открытием конкурсного производства [26, с. 134]. Основные положения финансового оздоровления представлены на схемах 1-3 Приложения 1.

В рамках финансового оздоровления должник осуществляет исполнение требований кредиторов на основании двух документов - плана финансового оздоровления и графика погашения задолженности.

В соответствии с п.1 ст.84 Закона о банкротстве [1] план финансового оздоровления разрабатывается учредителями (участниками) юридического лица - корпорации либо собственником имущества унитарного предприятия, после чего утверждается собранием кредиторов. Закон о банкротстве содержит требования об утверждении плана финансового оздоровления арбитражным судом, в связи, с чем возникает вопрос о действиях суда либо иных заинтересованных лиц, обнаруживших в тексте этого документа положения, противоречащие законодательству.

План финансового оздоровления должен предусматривать способы получения должником средств, необходимых для полного удовлетворения всех требований кредиторов в соответствии с графиком погашения задолженности.

График в отличие от плана финансового оздоровления подлежит утверждению арбитражным судом и с этого момента порождает одностороннее обязательство должника погасить задолженность перед кредиторами в установленные сроки. Кроме того, определенные обязательства возникают у лиц, предоставивших обеспечение. Все эти лица подписывают график погашения задолженности.

Закон о банкротстве регулирует порядок изменения графика, в том числе в случае, если возникает просрочка должника.

Факт непогашения задолженности либо в течение установленного срока либо в установленном размере влечет возникновение следующих последствий. В течение 14 дней с момента нарушения графика определенные лица (участники; собственник имущества должника; субъекты, предоставившие обеспечение) могут поставить вопрос о внесении изменений в график погашения задолженности.

Представляется, что названный 14-дневный срок является пресекательным. Для изменения графика направить соответствующее ходатайство собранию кредиторов и административному управляющему.

Иными словами, названные субъекты (собрание кредиторов не является субъектом гражданского права, но может быть названо субъектом конкурсного права) могут отклонить ходатайство, направленное более чем через 14 дней с даты окончания исполнения графика погашения задолженности.

Кроме того, в течение того же срока указанным лицам предоставляется возможность все-таки погасить требования кредиторов в соответствии с графиком: следовательно, в течение этого времени последствия неисполнения должником графика не подлежат применению [27].

Получив ходатайство об изменении графика, административный управляющий обязан созвать собрание в течение 14 дней после получения ходатайства.

Но для крупных организаций-должников соблюдение установленного срока созыва собрания в ряде случаев является нереальным. В этой связи неизбежно возникает вопрос о последствиях созыва собрания более чем через 14 дней после получения управляющим ходатайства об изменении графика.

Решения собрания в любом случае должны учитываться; соответственно целесообразно расширительно толковать положение ст.85 Закона о банкротстве.

Кроме того, административный управляющий обязан созвать собрание и поставить вопрос об изменении графика также в течение 14 дней с даты включения в реестр требования кредитора, результатом которого станет превышение более чем на 20% размера требований, заявленных в ходе финансового оздоровления, над размером, предусмотренным графиком.

В обоих случаях собрание, рассмотрев вопрос о внесении в график погашения задолженности изменений, может принять эти изменения, что влечет обращение в суд с ходатайством об их утверждении, либо отказаться принимать изменения, что влечет обращение в суд с ходатайством о досрочном прекращении финансового оздоровления [27].

Процедура финансового оздоровления, являясь самостоятельной процедурой, может вводиться в соответствии с Законом о банкротстве как альтернатива внешнему управлению, конкурсному производству и мировому соглашению.

Данная процедура предоставляет должнику дополнительные возможности восстановления платежеспособности, т.е. введение этой процедуры усиливает продолжниковую направленность законодательства [28, с. 14].

Таким образом, финансовое оздоровление представляет собой новую реабилитационную процедуру, направленную на преодоление финансового кризиса должника и предусматривающую возможность для последнего на срок ее введения выплачивать долги в соответствии с утвержденным в предусмотренном порядке графиком и получать средства из источников, определенных планом финансового оздоровления [14].

1.2

Инструменты выявления неблагополучной ситуации в экономике организации

Подчас руководство начинает спешно принимать антикризисные меры, когда компания уже оказалась на грани банкротства. А ведь негативного развития событий можно было бы избежать, если чуть раньше обратить внимание на контрольные индикаторы состояния бизнеса.

Наиболее явный признак начинающегося кризиса - это затруднения фирмы при расчетах с кредиторами. Также к тревожным сигналам относятся:

- нехватка оборотных средств (в особенности денежных),

- значительные суммы безнадежной дебиторской задолженности,

- перепады в производственном цикле.

Задача антикризисного управления - предупредить и устранить подобные симптомы. Чтобы этого добиться, руководство должно первым делом задуматься об оценке стоимости имущества компании [20, с. 9].

Профессиональное управление финансами и стратегические решения в области финансового оздоровления неизбежно требуют глубокого анализа, позволяющего наиболее точно оценить неопределенность ситуации с помощью современных количественных методов исследования.

В связи с этим существенно возрастает приоритет и роль финансового анализа, основным содержанием которого является комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью прогнозирования уровня доходности капитала [19].

Финансовый анализ основывается на комплексе цифровых данных – учетных и отчетных и системе методических приемов их изучения, что обеспечивает взаимосвязанную характеристику различных сторон деятельности предприятия в ее числовом выражении.

Комплексный экономический анализ, выступая промежуточным звеном между получением информации и принятием обоснованных решений по управлению объектом, как наука представляет собой систему специальных знаний, связанных с исследованием тенденций хозяйственного развития, научным обоснованием планов, управленческих решений, контролем за их выполнением, оценкой достигнутых результатов, поиском, измерением и обоснованием величины хозяйственных резервов повышения эффективности производства и разработкой мероприятий по их использованию.

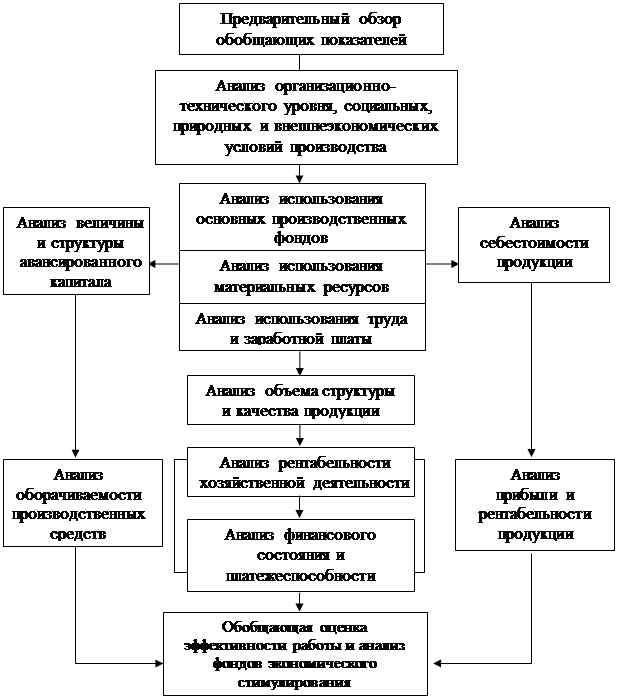

Место комплексного экономического анализа в системе управления представлено на рисунке 1.

Рисунок 1 - Место комплексного экономического анализа в системе управления

Основные функции экономической деятельности можно определить как:

1) информационное обеспечение управления:

- сбор,

- обработка,

- упорядочение информации об экономических явлениях и процессах;

2) анализ хода и результатов экономической деятельности, ее оценка возможности совершенствования на основе научно-обоснованных критериев;

3) планирование как функция управления, предполагающее:

- прогнозирование,

- перспективное,

- и текущее планирование экономической системы хозяйствования;

4) организация эффективного функционирования элементов хозяйственного механизма в целях оптимизации трудовых, материальных и денежных ресурсов и управленческих решений;

5) контроль за ходом выполнения прогнозов и управленческих решений.

Принятие оптимальных управленческих решений в условиях рынка возможно только при разработке нескольких альтернативных вариантов решения хозяйственных задач, что возможно только при системном подходе в комплексном экономическом анализе [30, с.151].

Основное содержание последующего стратегического развития предприятия, наиболее целесообразно с точки зрения комплексного подхода к управлению его производственно-хозяйственной деятельностью осуществлять по трем основным направлениям (этапам):

1) анализ финансовых результатов деятельности предприятия-объекта предполагаемых инвестиций;

2) анализ его финансовой состоятельности с оценками текущей платежеспособности и перспектив достижения или сохранения финансовой устойчивости в результате возможных (если они осуществимы) инвестиций;

3) разработка инвестиционных политик и стратегий с прогнозированием основных параметров – показателей финансовой состоятельности и результатов деятельности.

Общая схема формирования и анализа основных показателей финансово-хозяйственной деятельности представлена на рисунке 2.

Рисунок 2 - Общая схема формирования и анализа основных показателей финансово-хозяйственной деятельности.

Основная цель финансового анализа заключается в том, чтобы на основе объективной оценки использования финансовых ресурсов выявить внутрихозяйственные резервы укрепления финансового положения и повышения платежеспособности.

Всю совокупность факторов платежеспособности делят на две группы:

- внешние по отношению к предприятию, на которые оно не может влиять или его влияние незначительно;

- внутренние, проявляющиеся в зависимости от организации деятельности самого предприятия.

Среди внешних факторов необходимо отметить:

- угрозы конкуренции,

- покупательскую способность,

- потребительский выбор.

Среди внутренних – уровень показателей финансовой состоятельности:

- ликвидность,

- эффективность использования имущества,

- инвестиционную привлекательность.

Главным рецептом против наступления неплатежеспособности являются меры профилактического воздействия на технико-экономические показатели (параметры деятельности) предприятия, выражающиеся в принятии эффективных управленческих решений, обоснованных результатами систематического во времени, то есть непрерывного экономического анализа.

С ориентацией производственной, коммерческой, посреднической и других видов деятельности на требования внешнего и внутреннего рынков возникли принципиально новые, не традиционные ранее для отечественной хозяйственной практики задачи, реализуемые в рамках финансового управления и оздоровления предприятия (рисунок 3).

Рисунок 3 - Основные цели финансово-хозяйственной деятельности в рамках финансового управления предприятием

На такую целевую направленность может претендовать определенным образом структурированная система параметрического анализа, концепция (предмет и объекты, принципы, методология, структура, функции, состав и содержание задач, условий, методов и процедур их реализации) которой разрабатывается в аспекте управления финансовым оздоровлением предприятия [2, с.217].

Оценка финансового состояния - это признанный инструмент выявления неблагополучной ситуации в экономике организации. Она дает возможность не только констатировать улучшение или ухудшение положения организации, но и измерить вероятность ее банкротства, так как финансовое состояние является результатом взаимодействия всех производственно-хозяйственных факторов.

Оценка финансового состояния предприятия является частью финансового анализа. Она характеризуется определенной совокупностью показателей, отраженных в балансе по состоянию на определенную дату. Финансовое состояние предприятия (ФСП) характеризует в самом общем виде изменения в размещении средств и источников их покрытия.

Финансовое состояние предприятия выражается в соотношении структуры его активов и пассивов, т.е. средств предприятия и их источников. Основные задачи анализа финансового состояния – определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платежеспособности предприятия.

Основная цель анализа финансового состояния заключается в том, чтобы на основе объективной оценки использования финансовых ресурсов выявить внутрихозяйственные резервы укрепления финансового положения и повышения платежеспособности [7].

Основными методами анализа финансового состояния являются:

- горизонтальный,

- вертикальный,

- трендовый,

- коэффициентный,

- факторный.

В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей баланса за определенный период.

Цель вертикального анализа – вычисление удельного веса отдельных статей в итоге баланса, т.е. выяснение структуры активов и пассивов на определенную дату.

Трендовый анализ заключается в сопоставлении величин балансовых статей за ряд лет (или других смежных отчетных периодов) для выявления тенденции, доминирующих в динамике показателей.

Коэффициентный анализ сводится к изучению уровней и динамики относительных показателей финансового состояния, рассчитываемых как отношения величин балансовых статей или других абсолютных показателей, получаемых на основе отчетности или бухгалтерского учета.

При анализе финансовых коэффициентов их значения сравниваются с базисными величинами, а также изучается их динамика за отчетный период и за ряд смежных отчетных периодов [4, с. 237].

В качестве базовых показателей анализа используется выручка, издержки производства, прибыль, рентабельность активов.

Исходя из достигнутых финансовых результатов и сложившейся конъюнктуры рынка товаров и ресурсов предприятия, устанавливаются наиболее реальные показатели их роста, а также маркетинговые направления их достижения: сегменты рынка продукции предприятия, цены и объемы производства по стратегическим и тактическим товарам, целевая прибыль и прогноз рентабельности, уровень прогнозной ликвидности.

Помимо финансовых коэффициентов в анализе финансового состояния большую роль играют абсолютные показатели, рассчитываемые на основе отчетности, такие, как чистые активы (реальный собственный капитал), собственные оборотные средства, показатели обеспеченности запасов собственными оборотными средствами.

Данные показатели являются критериальными, поскольку с их помощью формулируются критерии, позволяющие определить качество финансового состояния [10, с.132].

По мнению большинства авторов [9; 10; 29; 31; 32] анализ ФСП включает следующие блоки:

1. Оценка имущественного положения и структуры капитала.

2.Оценка эффективности и интенсивности использования капитала.

3.Оценка финансовой устойчивости и платежеспособности.

4.Оценка кредитоспособности и риска банкротства.

Основное балансовое уравнение, лежащее в основе управления финансовыми ресурсами имеет вид:

А = СК + П (1)

Схематично его можно представить как на рисунке 4:

Рисунок 4 - Схема основного балансового уравнения

Сведения об имуществе предприятия содержатся в активе баланса. По этим данным можно установить, какие изменения произошли в активах предприятия, какую часть составляет его недвижимость, а какую - оборотные средства.

Основным признаком группировки статей актива баланса считается степень их ликвидности, т. е. скорость превращения в денежную наличность. По этому признаку все активы подразделяются на долгосрочные (внеоборотные) (раздел I баланса) и текущие (оборотные) активы (раздел II баланса).

Цель анализа финансовой устойчивости - оценить способность предприятия погашать свои обязательства и сохранять права владения предприятием в долгосрочной перспективе.

Важным показателем финансовой устойчивости является темп прироста реальных активов. Он характеризует интенсивность наращивания имущества и определяется по формуле:

С 1

+ З 1

+ Д 1

А = *100% (2) А = *100% (2)

С 0

+ З 0

+ Д 0

|

где: А - темп прироста реальных активов, %;

С 0

, С 1

- основные средства и вложения без учета износа, торговой наценки по нереализованным товарам, использованной прибыли соответственно на начало и конец года;

З 0

, 3 1

- запасы и затраты на начало и конец года;

Д 0

, Д 1

- денежные средства, расчеты и прочие активы без учета использованных заемных средств [19].

Агрегированную структуру активов характеризует коэффициент соотношения оборотных и внеоборотных активов, рассчитываемый по формуле [22]:

Оборотные активы

К ОА/ВА

= (3) К ОА/ВА

= (3)

Внеоборотные активы

Пассивы организации (т.е. источники финансирования ее активов) состоят из собственного капитала и резервов, долгосрочных заемных средств, краткосрочных заемных средств и кредиторской задолженности.

Обобщенно источники средств можно поделить на собственные и заемные (приравнивая к последним и кредиторскую задолженность).

С целью определения долгосрочной платежеспособности изучается структура капитала, характеризующая соотношения его собственной и заемной частей с различных позиций [31].

Для характеристики финансовой устойчивости организации используется достаточно большой набор показателей. Однако многие из показателей финансовой устойчивости являются производными друг друга, то есть не предоставляют дополнительной управленческой информации о предприятии (таблица 1).

Таблица 1. Основные показатели финансовой устойчивости [9; 10; 11; 12; 29;30]

| № |

Наименование показателя |

Формула расчета

(Строки баланса)

|

| 1 |

коэффициент финансовой автономии или независимости |

Собственный капитал /общая валюта баланса (стр. 490 / стр. 700) |

| 2 |

коэффициент финансовой зависимости |

заемный капитал/общая валюта баланса (стр. 590 + стр. 690) /стр. 700) |

| 3 |

коэффициент текущей задолженности |

краткосрочные финансовые обязательства/общая валюта баланса

(стр. 690 / стр. 700)

|

| 4 |

коэффициент долгосрочной финансовой независимости (коэффициент финансовой устойчивости) |

собственный и долгосрочный заемный капитал / общая валюта баланса

[(стр. 490 + стр. 590) / стр. 700]

|

| 5 |

коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) |

собственный капитал/ заемный капитал (стр. 490 / стр. 590) |

| 6 |

коэффициент финансового левериджа (рычага) |

заемный капитал/собственный капитал (стр. 590 / стр. 490) |

Цель оценки ликвидности баланса определение кредитоспособности предприятия, то есть способности его своевременно и полностью рассчитываться по всем своим обязательствам.

Срок превращения активов в деньги должен соответствовать сроку погашения обязательств.

Соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно, поэтому данная схема анализа ликвидности баланса приближенна. Однако, с точки зрения возможностей своевременного осуществления расчетов, проводимый по данной схеме анализ достаточно полно представляет финансовое состояние.

Анализ ликвидности баланса проводится в три этапа:

1. На первом этапе средства по активу, группируются по степени их ликвидности в порядке убывания ликвидности, то есть скорости превращения денежные средства.

2. На втором этапе обязательства в пассиве группируются по срокам их погашения в порядке возрастания сроков погашения задолженности.

3. На третьем этапе производится сравнение групп статей по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А 1

≥ П 1

; А 2

≥ П 2

; А 3

≥ П 3

; А 4

≤ П 4

(4)

Помимо условия обеспечения текущей ликвидности, другим важнейшим условием будет обеспечение эффекта роста финансового рычага.

Эффект роста финансового рычага предприятия предполагает превышение общей экономической рентабельности, т.е. рентабельности его активов над ставкой процента по инвестициям.

Диапазоны безубыточного хозяйствования оцениваются на модели маржинального дохода, которая позволяет также установить и размеры покрытия выручкой предполагаемых инвестиций, оценить надежность такого покрытия.

Показатели анализа финансового состояния представлены в таблице 1 и 2 Приложения 2.

Анализ финансовых показателей позволяет выявить возможности улучшения финансового положения и по результатам расчётов принять экономически обоснованные решения.

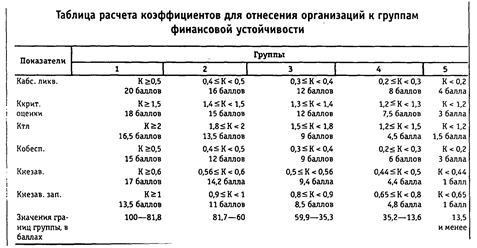

Алгоритм расчета коэффициентов для отнесения организаций к группам финансовой устойчивости представлен в таблице 3 Приложения 2.

Общая сумма баллов является основанием для отнесения организации к одной из пяти групп финансовой устойчивости:

· 1 класс - организации с хорошим запасом финансовой устойчивости, гарантирующим возвратность заемных средств;

· 2 класс - организации, имеющие невысокий уровень риска невозврата задолженности кредиторам;

· 3 класс - организации с высоким уровнем риска банкротства, характеризующимся невосприимчивостью к профилактическим мерам финансового оздоровления;

· 4 класс - наличие ярко выраженных признаков банкротства;

· 5 класс - фактический банкрот.

В случае выявления с помощью этой методики негативных тенденций состояния экономики организации необходимо переходить к финансовому оздоровлению организации путем разработки плана и осуществления соответствующих мероприятий.

Примером такого плана может служить типовой Бизнес-план финансового оздоровления, утвержденный распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 05.12.1994 № 98-р [23].

Концептуальную модель менеджмента по финансовому оздоровлению можно представить в виде модели (рисунок 5).

После оценки финансового состояния предприятия проектируются схемы реструктуризации балансов и финансовых потоков, удовлетворяющих требованиям платежеспособности и рентабельности деятельности.

Рисунок 5 - Модель финансового оздоровления

В последующем инвестиционные политики и стратегии разрабатываются и обосновываются с учетом предполагаемых внешних и собственных инвестиций.

Если анализ финансовой состоятельности покажет неплатежеспособность предприятия, необходимо будет построить модели оптимального финансового оздоровления предприятия [11, с.27].

В некоторых производственных процессах можно изменить комбинации сырья, химикатов и труда и тем самым оказать влияние на уровень доходности и на издержки производства в расчете на единицу продукции. Нормативная комбинация должна быть оптимальной. Она устанавливается для того, чтобы минимизировать издержки на единицу продукции, но в то же время соответствовать требованиям качества. Согласно результатам исследований несущественные на первый взгляд издержки могут оказывать значительное влияние на прибыль.

Отклонение издержек хозяйственной деятельности от их нормативного значения - это количественный параметр, который определяет отклонение от нормы потребности ресурсов в процессе хозяйственной деятельности.

Основой деятельности по мобилизации ресурсов является их распределение во времени и наличие у хозяйствующих субъектов необходимых для обеспечения бизнеса денежных средств.

Для точности анализируемых данных требуется контроль каждой операции в динамике.

В настоящее время существуют различные методики определения зоны критериев банкротства хозяйствующего субъекта [33].

В целях прогнозирования экономических показателей хозяйствующего субъекта в последнее время предлагается программное обеспечение анализа хозяйственной деятельности в виде информационно-экспертной системы, а также алгоритм прогнозирования и анализа финансового состояния хозяйствующего субъекта «ФинАнализ3.0».

Входные данные берутся из первичных документов, регистров бухгалтерского учета и бухгалтерской (финансовой) отчетности.

Программа позволяет проводить графический анализ существующих экономических показателей, аналитических коэффициентов и прогнозируемых данных, что дает возможность корректировать экономические параметры в целях достижения оптимальных и даже максимальных результатов финансово-хозяйственной деятельности исходя из имеющихся ресурсов.

Управленческий аспект программы «ФинАнализ3.0» связан со своевременным тактическим и стратегическим подходом, реагированием на прогнозируемые результаты.

Своевременное прогнозирование экономических параметров позволяет избежать потери, а также рационально спланировать имеющиеся ресурсы и получить прибыль [18].

Рассмотрим основные варианты оптимизации финансового состояния предприятия.

Временное поддержание платежеспособности организации возможно за счет увеличения оборачиваемости активов. Среди них необходимо отметить мероприятия по снижению запасов и затрат.

Следует подчеркнуть, что мероприятия по оптимизации оборотного капитала дают временный эффект - высвобождение денежных средств осуществляется единовременно и позволяет обеспечить поддержку текущей платежеспособности компании.

Значительный удельный вес дебиторской и кредиторской задолженности в составе имущества и обязательств определяет их значимость в оценке финансового состояния организации.

Большая дебиторская задолженность - проблема многих предприятий. Усилия по своевременному востребованию задолженности дебиторов - также способ оптимизировать финансовое состояние компании.

К организационным мерам оптимизации дебиторской задолженности можно отнести постановку процедуры контроля выставленных счетов (реестр покупателей, дата выставления счета, установленная дата оплаты счета, контактное лицо покупателя, ответственное лицо за контакт с покупателем от предприятия).

К юридическим мерам оптимизации дебиторской задолженности относится, например, включение в договор продаж пункта об инвентаризации склада продавца (при продажах через посредников), включение в договор продаж штрафных санкций за просроченную оплату счетов.

Кредиторская задолженность относится к краткосрочным обязательствам, а ее остатки по группам кредиторов характеризуют их преимущественное право на имущество организации. Это означает, что в любое время кредиторы могут потребовать погашения долгов.

При неудовлетворительной структуре актива баланса, проявляющейся в увеличении доли дебиторской задолженности, возможна ситуация, когда организация будет неспособна отвечать по своим обязательствам, что может привести к банкротству.

С другой стороны, кредиторскую задолженность можно оценивать как источник краткосрочного привлечения денежных средств. Стратегия управления финансовыми ресурсами анализируемой организации в этом случае должна предусматривать возможность их скорейшего вовлечения в оборот с целью рационального вложения в наиболее ликвидные виды активов, приносящие наибольший доход.

Создание сверхнормативной задолженности перед бюджетом создаст дополнительный источник финансирования текущей производственной деятельности.

Этот источник финансирования в виде прироста текущих пассивов возникнет единовременно и эффект от его возникновения будет исчерпан через определенное время. При этом уплачиваемые пени будут постоянно уменьшать прибыль компании (до момента погашения задолженности), тем самым постоянно ухудшая ее финансовое положение.

Так как следствием сверхнормативных задолженностей перед бюджетом и кредиторами являются пени и штрафные санкции, которые еще более увеличивают убытки компании.

Но, временная оптимизация состояния компании за счет создания сверхнормативной задолженности со временем преобразится в постоянный источник ослабления финансового состояния компании. Например, дефицит денежных средств можно временно преодолеть, отсрочив платежи кредиторам до предельно допустимого срока, получив максимально возможные авансы от покупателей, можно привлечь кредит, можно, в крайнем случае, не заплатить налоги. Однако этот резерв отсрочки по оплате обязательств не бесконечен.

Поэтому, существует два основных метода оптимизации финансового состояния организации - оптимизация результатов деятельности (компания должна больше зарабатывать прибыли) и рациональное распоряжение результатами деятельности.

Необходимо помнить, что базой устойчивого финансового положения организации в течение длительного времени является получаемая прибыль.

При оптимизации финансового состояния организации необходимо стремиться, прежде всего, к обеспечению прибыльности деятельности.

Возможности оптимизации состояния компании за счет более рационального распоряжения результатами деятельности эффективны, но со временем исчерпаемы. Поэтому в организации оптимизация финансового состояния предприятия невозможна без оптимизации прибыльности его деятельности.

Но мероприятия по стабилизации финансового положения предприятия и его устойчивости в перспективе обеспечивается только прибылью.

Еще один метод состоит в том, чтобы провести анализ добавленной стоимости процесса, для которого уже был составлен алгоритм. Этот простой, но эффективный метод анализа позволяет увидеть, какие этапы процесса не являются необходимыми, поскольку не добавляют никакой стоимости. Слишком часто этапы включаются в процесс только потому, что изначально процесс был спроектирован плохо, и существуют для того, чтобы справиться с трудностями, вызванными низким качеством изначального проекта.

Например, этапы, включающие перевозку товаров или других предметов часто необходимы просто потому, что производство расположено не там, где следовало бы.

Если продукция производится там, где существует потребность в ней, транспортировка не нужна, а значит, будет сэкономлено время за счет перевозок.

Чтобы провести анализ добавленной стоимости, необходимо включить каждый этап процесса в одну из следующих категорий:

· добавляет реальную стоимость,

· добавляет стоимость для организации (business value),

· никакой стоимости не добавляет.

Этапы, которые добавляют стоимость, - это те этапы, которые сказываются на окончательном результате процесса и которые напрямую связаны с удовлетворением потребностей клиента. Среди них такие этапы, как собственно производство продукции в соответствии с пожеланиями клиента, или, в случае услуги, предоставление информации, которая может потребоваться клиенту, или само по себе оказание услуги [22].

Ведущими западными фирмами активно используются на практике и развиваются методы менеджмента, которые среди важнейших критериев успешности управленческой деятельности на разных ее уровнях рассматривают достижение возможно большей рыночной добавленной стоимости предприятия или его отдельных подразделений.

Указанный подход получил название менеджмента, основанного на управлении стоимостью, или VBM -менеджмента (VBM - Value Based Management) [2].

Несмотря на то, что неотъемлемой составной частью VBM-подхода является измерение стоимости компании, он принципиально отличается от традиционных методов оценки бизнеса, представленных на рисунке 6.

Ни одна из 25 целей традиционной оценки бизнеса (снижение налоговой базы, кредит) не предусматривает прямого и систематического применения стоящих за ней методов для оперативного или стратегического управления предприятием.

В основе VBM лежит управление на основе интегрированного финансового показателя - стоимости компании. Такой подход появился не на ровном месте.

Эволюция финансовых показателей представлена на рисунке 7.

Рисунок 6 - Методы оценки бизнеса

Эволюция финансовых показателей в оценке эффективности управления

| Изменение подходов к оценке управления на основе стоимости |

| 20-е годы |

… |

70-е годы |

80-е годы |

90-е годы |

| Модель Дюпона |

EPS - прибыль на акцию |

Отношение рыночной стоимости к балансовой стоимости |

EVA –экономическая добавленная стоимость |

| Цена / стоимость собственного капитала |

ROE - отдачи собственного капитала |

CFROI - доходности инвестиций на основе потока денежных средств |

ROI - дохода от инвестированного капитала ROI - дохода от инвестированного капитала |

RONA - доходности чистых активов |

CVA - добавленной стоимости потока денежных средств |

Денежные потоки Денежные потоки |

| Показатели могут отражать не интересы владельцев (акционеров), а менеджеров |

max акционерного капитала, менеджмент основанный на управлении стоимости |

Успешно зарекомендовали себя ранее и продолжают использоваться:

- система Дюпона, известная в российской практике как факторный анализ,

- показатели прибыли на акцию EPS,

- дохода от инвестированного капитала ROI,

- отдачи собственного капитала ROE,

- доходности чистых активов RONA,

- и другие.

Существенный недостаток многих из них заключается в ориентации на данные отчетности прошлых периодов; в ряде ситуаций они отражают интересы не владельцев, а менеджеров различных уровней.

Появившиеся в середине 80-х годов прошлого века методы VBM-подхода призваны устранить эти и ряд других проблем.

Модель экономической добавленной стоимости EVA является одной из наиболее часто используемых среди первой группы VBM-методов [2].

В последнее время все больше российских компаний направлены на управление собственной стоимостью или стоимостью акционерного капитала.

Собственные ресурсы организации представляют собой капитал и приравненные к нему статьи.

Рисунок 8 - Структура собственных средств коммерческой организации

Повышая прибыль организации, мы получаем эффективность финансово-хозяйственной деятельности. Однако дальнейшее распределение прибыли в соответствии с уставом может протекать по разным направлениям, среди которых наиболее перспективным с позиции добавленной стоимости является направление нераспределенной прибыли в уставный капитал и добавочный капитал.

1.4.1 Математическая модель управления ликвидностью

Неудовлетворительная структура баланса отождествляется с отставанием фактического уровня текущей ликвидности от его норматива (К тл

<2) даже при достаточном уровне обеспеченности собственными средствами (К осс

< 0,1).

Обычные процедуры реструктуризации баланса (реорганизационные политики) позволяют перевести их в удовлетворительную структуру за счет реализации в сравнительно краткосрочных периодах (в течение года) специально подобранного комплекса организационно-технических мероприятий.

Но однозначно выбрать для практической реализации из возможных вариантов «чистых и смешанных» реорганизационных политик один, наиболее эффективный, как правило, затруднительно, так как, если по прогнозируемым показателям платежеспособности, структуры баланса они равнозначны, то по прогнозным финансовым результатам могут быть противоречивыми [8, с. 264].

Оценить предпочтительность каждого из этих вариантов оказывается возможным, если сформулировать целевую функцию выбора (критерий оптимальности, функционал), ограничения и граничные условия их применения, что и будет означать постановку задачи оптимизации реорганизационных политик в комплексе задач управления финансовыми ресурсами.

Так, для неплатежных предприятий, находящихся в пред- или кризисном состоянии, постановка задачи оптимизации выбора направлений текущей деятельности будет заключаться в выборе наиболее эффективной реорганизационной для этой деятельности политики управления активами и пассивами.

Задачу оптимизации основных параметров текущей деятельности может быть представлена следующей постановкой:

min F(x) = Σδ i

x i min F(x) = Σδ i

x i

Σa i

x i

≥ q

w ≤ Σ x i

≤ α

ρ' i

≤ ρ i

x i

≤ ρ i

" (i= 1÷n)

x i

– x i

+1 > 0 (i = 1÷n -1)

где F(x) – функционал задачи,

n – число направлений реорганизованной политики (независимых искомых переменных);

δ i

- нормированная экспертная оценка приоритетности i –го направления текущей деятельности;

x i

- искомые независимые переменные (величина продаж одного вида продукции, приобретения другого, погашения долгов);

w – константа обеспечения текущей ликвидности (w = 2КЗ - ОА);

q – минимальнодопустимый уровень обеспеченности собственными оборотными средствами (q = ВА + 0,1*ОА – КР);

α – верхний предел допустимых продаж и приобретений активов;

ρ' i

, ρ i

" (i = 1÷n) – нижняя и верхняя граница изменения i - го вида активов;

ρ i

(i= 1÷n) – удельный вес i –го вида активов предприятия в общей стоимости активов.

КЗ – краткосрочные займы,

ОА – оборотные активы,

ВА – внеоборотные активы;

КР – капитал и резервы;

А – активы.

Они выберутся исходя из системы условий достижения и поддержания платежеспособности:

К ТЛ

= ОА + (х 1

- х 2

) / КЗ – х 2

≥ 2

К ОСС

=(КР –ВА+ х 1

)/ ОА + (х 1

-х 2

) ≥ 0,1

А также возможностей практической реализации:

х 2

– х 1

≤ α *ОА;

х 1

β*ВА;

х 2

≤ γ *КЗ,

где α, β, γ – предельно допустимые для сохранения статуса деятельности предприятия размеры уменьшения оборотных средств (например до 20%), внеоборотных активов (10%), краткосрочной задолженности (50%).

Реальность тактических реорганизаций структуры средств предприятия и их источников требует минимальных воздействий на составляющие разделы баланса.

Тогда целевая функция такого воздействия запишется:

min (δ 1

x 1

+ δ 2

x 2

), где δ 1

+ δ 2

= 1 (6)

Это модель (алгоритм) финансового оздоровления для выхода любого анализируемого предприятия из кризисного состояния и управления ликвидностью его баланса.

Исходные обоснования инвестиционных проектов, составляющие основное содержание последующего бизнес-планирования предприятия для финансового оздоровления, наиболее целесообразно с точки зрения комплексного подхода к управлению его производственно-хозяйственной деятельности осуществлять по трем основным направлениям.

Собственно экономическая целесообразность и возможность предполагаемых инвестиций устанавливается уже на этапе анализа финансовых результатов деятельности.

Целесообразность и направления внешних инвестиций для финансового оздоровления могут устанавливаться схемами их обеспечения и распределения, представленными в таблице 2 [8, с.267].

Таблица 2. Возможные варианты схем инвестиций на реализацию стратегий финансового оздоровления

| Схема 1 |

Схема 2 |

Схема 3 |

| Инвестирование за счет краткосрочных кредитов и займов, кредиторской задолженности |

Инвестирование за счет долгосрочных кредитов и займов, источников собственных средств |

Инвестирование за счет собственных и заемных средств (комбинированное) |

| ВА + х 2

|

КР |

ВА + х 2

|

КР + х 1

|

ВА +δ(х 1

+ х 2

) |

КР + х 1

|

| ОА + х 1

-х 2

|

КЗ + х 1

|

ОА + х 1

-х 2

|

КЗ |

ОА+(1-δ)(х 1

+х 2

) |

КР + х 2

|

| А + х 1

|

А + х 1

|

А + х 1

+ х 2

|

где:

ВА – внеоборотные активы;

ОА – величина оборотных активов;

КР – капитал и резервы;

КЗ – сумма краткосрочной задолженности по всем обязательствам;

А – актив (валюта) баланса.

1) Схема 1:

х 1

– сумма краткосрочных кредитов и займов на цели инвестиций;

х 2

– в том числе на техническое развитие;

х 1

-х 2

- на текущее потребление.

2) Схема 2 и Схема 3:

х 1

– сумма долгосрочных кредитов и займов на с учетом дисконтирования;

х 2

– краткосрочных;

δ(х 1

+ х 2

) – инвестируемых в техническое развитие;

(1-δ)(х 1

+х 2

) – на текущее потребление;

δ – доля отчислений на внеоборотные активы (основные фонды).

Выгодность (целесообразность) инвестиций может быть обоснована по двум условиям в совокупности:

1) обеспечение устойчивой платежеспособности предприятия:

К ТЛ

= ОД/КЗ ≥ 2 (7)

2) обеспечение эффекта роста финансового рычага:

ЭФР = (1 – СНП) (RA - СРСП) ЗС/КР = (2/3)* D* КЧ (8)

ЭФР – эффект финансового рычага;

СНП – ставка налога на прибыль (0,24);

RA - рентабельность активов;

СРСП – средняя расчетная ставка процента по заемным средствам (ЗС);

D – дифференциал;

КЧ - коэффициент чувствительности;

Не менее важным моментом при рассмотрении стоимости источников финансирования выступает необходимость определения того, насколько один источник выгоднее (эффективнее) по сравнению с другими, и наоборот.

Цена заёмных источников финансирования определяется банковскими ставками. В принятых безинфляционных условиях для расчёта используется реальная банковская ставка. Выбор адекватного способа финансирования целесообразно производить по следующему критерию [17]:

{r,r эфф

} →min (9)

Таким образом, необходимость существования финансового оздоровления в процессе совершенствования антикризисного управления обусловлена закономерностью возникновения кризисных явлений в социально-экономических системах (в том числе на предприятиях).

В кризисной ситуации требуются подходы к управлению и принятию таких решений, которые могли бы в кратчайшие сроки изменить ход событий и остановить приближение банкротства предприятия. Экономическими кризисами необходимо управлять, используя методы, способы и приемы современного менеджмента.

Для должника в процессе финансового оздоровления важно:

1. наложение ареста на имущество может быть произведено только в рамках процесса банкротства;

2. приостанавливается действие исполнительных документов по имущественным взысканиям;

3. не начисляются неустойки (штрафы, пени), подлежащие уплате проценты и иные финансовые санкции за неисполнение или ненадлежащее исполнение денежных обязательств и обязательных платежей, возникших до даты введения финансового оздоровления (ст. 81 ФЗ № 127).

То есть помимо антикризисных мер, производимых должником, даются свободы для использования имеющихся активов, если по каким-либо причинам такие права их использования были ограничены, а также водятся определенные послабления в отношении штрафных санкций.

Введение процедуры финансового оздоровления позволяет сохранить работоспособность организации, сделать правильную переоценку ресурсов и модели работы, высвободить активы от наложенных ограничений на их использование и в планомерном порядке производить процедуру вывода должника из кризиса. Результатом должно быть возвращение организации в разряд полноценных участников рынка.

2.1 Характеристика деятельности ООО «Теща»

ООО «Теща» учрежден Решением Учредителя № 1 от 02.02 1999 года и действует на основании Устава с изменениями, зарегистрированными ИМНС России по Ленинскому району г. Самары 25.03.2004 года (ГРН 2046300444287), в связи с изменением состава Учредителей.

Юридический и почтовый адрес Общества: Российская Федерация, 443100, г. Самара, ул. Маяковского, д. 12, кв. 35.

Электронный адрес Общества: http://www.teshcha.ru/

Учредителями Общества являются физические лица, граждане Российской Федерации.

Общество с ограниченной ответственностью «Теща» учреждено и действует в порядке, предусмотренном Гражданским Кодексом РФ, Федеральным законом «Об обществах с ограниченной ответственностью» от 08 февраля 1998 года № 14-ФЗ, учредительными документами и другими правовыми актами, действующими на территории Российской Федерации.

Правоспособность ООО «Теща» возникла с момента его создания и регистрации учредительных документов в установленном порядке. Общество может иметь гражданские права, соответствующие целям его деятельности, предусмотренные в его учредительных документах, и нести гражданские обязанности, необходимые для осуществления любых видов деятельности, не запрещенных законом.

Целью создания Общества является осуществление предпринимательской деятельности и на этой основе получение прибыли.

Как указано в Уставе ООО «Теща» основными направлениями деятельности Общества являются:

Производство, закупка, переработка сельскохозяйственной продукции, пищевых продуктов и их реализация, в том числе и через торговую сеть.

1. Оптовая и розничная торговля.

2. Услуги общественного питания

3. Оказание транспортных услуг.

4. Иные виды деятельности, не запрещенные законодательством.

Высшим органом ООО «Теща» является Общее Собрание Учредителей. К исключительной компетенции Общего Собрания Учредителей Учредителя ООО «Теща» относится:

а) определение основных направлений деятельности Общества, а также принятие решения об участии в ассоциациях и других объединениях коммерческих организаций;

б) изменение Устава Общества, в т.ч. изменения размера Уставного капитала Общества;

в) образование исполнительных органов Общества и досрочное прекращение их полномочий, а также принятие решений о передаче полномочий единоличного исполнительного органа коммерческой организации или индивидуальному предпринимателю, утверждение такого управляющего и условий договора с ним;

г) утверждение годовых отчетов и годовых бухгалтерских балансов;

д) принятие решения о распределения чистой прибыли Общества;

е) принятие решения о реорганизации или ликвидации Общества.

К исполнительным органам Общества с ограниченной ответственностью ООО «Теща» относятся президент и директор.

Президент ООО «Теща» осуществляет организацию стратегического развития Общества. Директор осуществляет оперативную деятельность Общества и координирует деятельность всех структурных подразделений.

Структура управления организации ООО «Теща» приведена на Рисунке 1 Приложения 3.

Юрист ООО «Теща» осуществляет юридическое оформление договорных отношений с клиентами и поставщиками организации, а также с персоналом предприятия в соответствии с Трудовым и Гражданским кодексами РФ.

Ведение бухгалтерского учета ООО «Теща» возложено на главного бухгалтера, решающего все вопросы, связанные с учетом, последующим контролем, своевременностью оформления документов, оформлением бухгалтерской и налоговой отчетности и сдачей их в архив.

Главный бухгалтер назначается и освобождается от должности только на основании приказа руководителя предприятия и ему непосредственно подчиняется.

Коммерческий директор отвечает за распределение финансовых ресурсов организации, инвестиционные стратегии и развитие деятельности в регионах.

Структура организации – это способ построения взаимосвязи между уровнями управления и функциональными областями, обеспечивающий оптимальное при данных условиях достижение целей организации, т.е. «организационная структура управления» (ОСУ) - одно из ключевых понятий менеджмента, тесно связанное с целями, функциями, процессом управления, работой менеджеров и распределением между ними полномочий. В рамках этой структуры протекает весь управленческий процесс (движение потоков информации и принятие управленческих решений), в котором участвуют менеджеры всех уровней, категорий и профессиональной специализации.

Организационная структура филиала ООО «Теща» относится к линейно-функциональному типу. Анализ структуры управления показал, что ООО «Теща» присуща линейно-функциональная структура управления, которую необходимо реорганизовать, так как она тормозит развитие организации и мешает эффективному управлению организацией.

В результате реорганизационной политики происходит сокращение управленческого аппарата. Реорганизованная структура ООО «Теща» представлена на рисунке 2 Приложения 3.

Организационно-правовая форма хозяйствования определяет содержание финансовых отношений в процессе формирования уставного (складочного) капитала. Уставный капитал Общества является частью его имущества, используемого для предпринимательской деятельности, и определяет минимальный размер его имущества, гарантирующего интересы кредиторов Общества.

Согласно п. 1 ст. 14 Закона об ООО размер уставного капитала общества должен быть не менее 100-кратной величины МРОТ, установленного ФЗ на дату представления документов для государственной регистрации общества.

Размер Уставного капитала, указанный в Уставе общества, должен отражать действительную стоимость имеющегося у общества имущества, которым оно гарантирует интересы своих кредиторов.

ООО «Теща» имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права. Уставный капитал Общества разделен на доли, которые выражены соответствующим процентом в уставном капитале Общества. Размеры долей участников составляют по 4 000 (Четыре тысячи) рублей у каждого, что соответствует 50 % Уставного капитала Общества [1]

.

Структура имущества ООО «Теща» представлена на Рисунке 9.

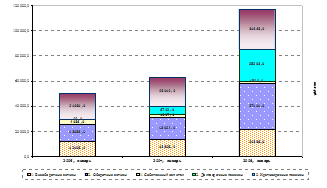

Рисунок 9 - Динамика изменения структуры имущества ООО «Теща» за 2005-2007 г.г.

Диаграмма рисунка 9 показывает рост имущества ООО «Теща», причем в структуре имущества значительная доля принадлежит оборотным активам (запасам и дебиторской задолженности) и заемному капиталу (долгосрочным и краткосрочным займам).

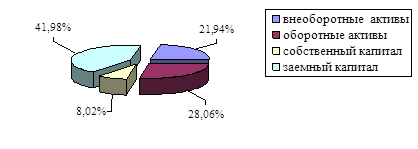

Рисунок 10 - Структура имущества ООО «Теща» в 2005 году

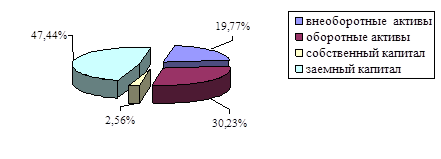

Рисунок 11 - Структура имущества ООО «Теща» в 2006 году

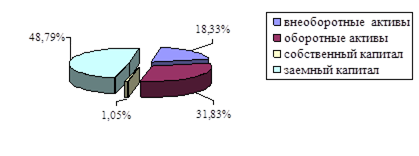

Рисунок 12 - Структура имущества ООО «Теща» в 2007 году

Анализ диаграмм на рисунках 10-12 показывает, что доля собственного капитала в структуре имущества снизилась с 8,02% (2005 г.) до 1,05% (2007 г.).

Доля заемного капитала в структуре имущества наоборот выросла с 41,98% (2005 г.) до 48, 79 % (2007 г.). То есть, ООО «Теща» полностью зависит от кредиторов.

Для собственника предприятия важны не столько финансовые результаты деятельности организации, сколько рост стоимости компании.

Таблица 3. Оценка стоимости компании по модели Ольсона

| Параметры информационной динамики |

Годы |

| 2006 |

2007 |

| Вес влияния прибыли (w) |

0,80 |

0,80 |

| Вес влияния прочей информации (g) |

0,34 |

0,34 |

| Чистые активы (Bt) |

1606,00 |

1533,00 |

| Чистая прибыль (Xt) |

-2429,00 |

1177,00 |

| Ставка дисконтирования (WACC) (r) |

10,02% |

9,55% |

| «Обобщенные» дивиденды (dt) |

2,00 |

1250,00 |

| Вклад прочих факторов в прибыль (vt) |

3282,92 |

-1054,30 |

| Оценочная стоимость компании (P) |

4650,50 |

-6646,54 |

Анализ, проведенный с использованием программы «ФинАнализ3.0» (Приложение 4), показал, что оценочная стоимость ООО «Теща» снизилась с 4650,50 тыс. руб. в 2006 году до минусового значения - 6646,54 тыс. руб. в 2007 году или на 11297,04 тыс. руб.

Таким образом, предварительный анализ динамики изменения структуры капитала и оценочная стоимость по модели Ольсона, показывает, то деятельность исполнительных органов ООО «Теща» направлена на снижение стоимости компании, точнее на снижение собственности Учредителей Общества.

Таким образом, при процедуре финансового оздоровления, один из учредителей, который не входит в исполнительные органы Общества вправе требовать отстранения Президента и директора ООО «Теща».

Анализ финансового состояния организации проводился на основе данных бухгалтерской (финансовой отчетности), представленных в Приложении 5. При анализе использовалась программа «ФинАнализ3.0» (Приложение 4).

Анализ финансового состояния ООО «Теща» показал, что в структуре активов наибольшая доля принадлежит оборотным активам (63,5%), причем наиболее ликвидные составляют всего 0,5% (денежные средства – 0,3%, краткосрочные финансовые вложения – 0,2%). При этом достаточно велика доля наименее ликвидных активов (дебиторская задолженность – 22,3%; запасы и затраты – 29,8%).

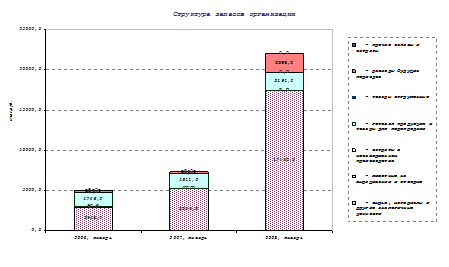

Рисунок 13 - Структура запасов ООО «Теща» в динамике (2005-2007 г.г.)

Таким образом, анализ структуры активов показывает, что у ООО «Теща» нет средств для покрытия кредиторской задолженности, организация утратила способность платить по своим счетам.

В структуре пассивов наибольшая доля принадлежит краткосрочным обязательствам (54,2%), долгосрочным обязательствам (43,1%) и только 2,7 % приходится на собственный капитал.

Таким образом, анализируемое предприятие осуществляет свою деятельность только за счет заемных (чужих) средств.

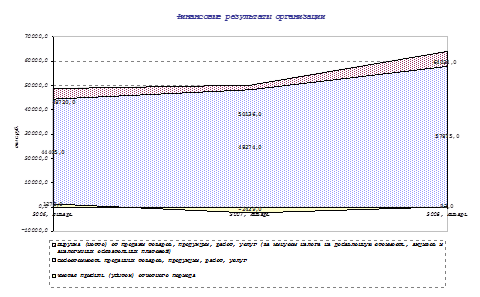

Как результат непрофессиональной деятельности руководства анализируемой организации, наблюдается тенденция снижения прибыли организации и роста себестоимости продукции и ее реализации.

Рисунок 14 - Динамика финансовых результатов ООО «Теща»

На диаграмме рисунка 14 наглядно видно, что наибольшая доля в структуре выручки принадлежит себестоимости.

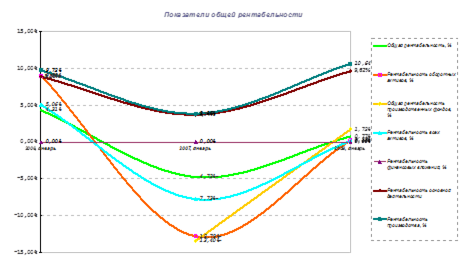

Как результат наблюдается снижение показателей рентабельности (Рисунок 15).

Рисунок 15 - Показатели рентабельности ООО «Теща» за 2005-2007 г.г.

Несмотря на то, что в данной отрасли показатели общей рентабельности находятся на уровне 20-22%, для ООО «Теща», ее показатели не превышают 10%.

Только рентабельность производства находиться на уровне 10,64%. Общая рентабельность составляет всего 0,77%.

Как результат высокой кредиторской задолженности и результат низкой рентабельности, предприятие находиться в кризисно неустойчивом состоянии.

Рейтинговое число (таблица 4) показывает, что анализируемая организация относиться к классу заемщиков с высоким риском.

Таблица 4. Экспресс-оценка финансового состояния (ФинАнализ3.0)

| Наименование показателя |

Значение коэффициента |

| 2005 |

2006 |

2007 |

| 1. Коэффициент обеспеченности |

-0,61 |

-0,28 |

0,15 |

| 2. Коэффициент текущей ликвидности |

0,62 |

0,78 |

1,17 |

| 3. Коэффициент интенсивности |

Х |

1,80 |

1,44 |

| 4. Коэффициент рентабельности реализованной продукции |

8,62% |

3,57% |

9,54% |

| 5. Коэффициент прибыльности |

Х |

- 0,85 |

0,31 |

| 6. Рейтинговое число |

Х |

-1,17 |

0,88 |

Расчеты, произведенные с использованием модели Альтмана показывают большую вероятность банкротства (Таблица 5).

Таблица 5. Определение устойчивости по модели Альтмана

| Показатели |

2006 г. |

2007 г. |

| Значение коэффициента |

1,65 |

1,58 |

| Вероятность банкротства |

Вероятность банкротства очень велика |

Вероятность банкротства очень велика |

Таким образом, финансовый анализ бухгалтерской отчетности ООО «Теща» показал, что стратегия выхода из кризиса, предпринятая исполнительным руководством анализируемой организации с использованием сторонних (заемных) средств, оказалась неверна и привела организацию к банкротству и снижению стоимости компании.

Анализ дебиторской и кредиторской задолженности проведем на основе данных, представленных в таблицах 6 и 7.

Таблица 6. Дебиторская задолженность ООО «Теща»

| Наименование показателя |

Годы |

| 2006 |

2006 |

2007 |

| Объем дебиторской задолженности |

7648,0 |

11277,0 |

13041,0 |

| Объем просроченной дебиторской задолженности |

0,0 |

0,0 |

0,0 |

| Доля просроченной дебиторской задолженности |

0,0% |

0,0% |

0,0% |

| Коэффициент оборачиваемости дебиторской задолженности, дней |

0,0 |

60,7 |

65,6 |

| Доля дебиторской задолженности в общем объеме текущих активов |

58,6% |

62,6% |

35,1% |

| Отношение дебиторской задолженности к выручке от продаж |

15,7% |

22,5% |

20,4% |

| Доля сомнительной дебиторской задолженности в общей сумме задолженности |

0,0 |

0,0 |

0,0 |

| Реальная стоимость дебиторской задолженности |

7648,0 |

11277,0 |

13041,0 |

Таблица 7. Кредиторская задолженность ООО «Теща»

| Наименование показателя |

Годы |

| 2006 |

2006 |

2007 |

| Объем кредиторской задолженности |

21122 |

29811 |

56869 |

| Объем просроченной кредиторской задолженности |

0 |

0 |

0 |

| Величина непросроченной кредиторской задолженности |

21122 |

29811 |

56869 |

| Доля просроченной кредиторской задолженности |

0,00% |

0,00% |

0,00% |

| Коэффициент оборачиваемости кредиторской задолженности, дней |

0,00 |

0,00 |

0,00 |

Таблица 8. Сравнение дебиторской и кредиторской задолженности

| Наименование показателя |

Годы |

| 2006 |

2006 |

2007 |

| Объем кредиторской задолженности, тыс. руб. |

21122 |

29811 |

56869 |

| Объем дебиторской задолженности, тыс. руб. |

7648,0 |

11277,0 |

13041,0 |

| Покрытие кредиторской задолженности дебиторской, тыс. руб. |

-13474 |

-18534 |

-43828 |

Анализ данных таблицы 8 показывает, что кредиторская задолженность растет более высокими темпами, чем дебиторская задолженность.

Сумма кредиторской задолженности значительно превышает дебиторскую задолженность.

В этой ситуации возможны несколько вариантов стратегий финансового оздоровления ООО «Теща»:

1. За счет реструктуризации бизнеса и сокращения управленческого персонала. Новая структура управления и штатное расписание представлены в Приложении 3.

2. За счет оптимизации финансового состояния на основе управления ликвидностью.

3. За счет мероприятий по уменьшению задолженности перед поставщиками

Анализ финансового состояния ООО «Теща», показал, что деятельность предприятия характеризуется неустойчивостью.

Однако, положительная динамика коэффициентов, рассчитанных для определения платежеспособности предприятия и ликвидности его баланса, говорят о том, что предприятие способно выйти из состояния финансового кризиса.

При этом необходимо обратить внимание на то, что запасы сырья (29,8%) и дебиторская задолженность (22,3%) занимают высокую долю в активе баланса предприятия.

При горизонтальном и вертикальном анализе было обнаружено, что предприятие является запасоемким, поэтому, разрабатывая программы по снижению запасов и затрат и экономии сырья и материалов можно добиться получения прибыли.

Анализ показал, что общей суммы оборотных средств у данного предприятия недостаточно для обеспечения платежеспособности. Расчеты показали, что в ближайшем будущем ООО «Теща» ждут сложности с выплатами по своим долговым обязательствам.

Почти все формальные показатели работы ООО «Теща» практически ниже уровня нормативных значений, однако, комплексный индикатор финансовой устойчивости показал необходимость принятия специальных мер к перестройке управления финансами.

Рост платежеспособности ООО «Теща» может быть достигнут:

1. либо за счет снижения кредиторской задолженности,

2. либо за счет улучшением результатов хозяйственной деятельности с одновременным увеличением пассивной статьи «Прибыль».

ВА= 21366,0 - x i

КР = 13869,0

ОА=37101,0 + (х 1

-х 2

) КЗ = 17797,0 – х 2

А= 58467,0 – х 2

Применительно к сложившейся структуре баланса:

min (δ 1

x 1

+ δ 2

x 2

) (10)

х 1

+ х 2

≥ 2 КЗ – ОА = 17797,0 *2 – 37101,0 = -1507,0

0,9х 1

+ 0,1х 2

≥ ВА + 0,1*ОА – КР = 21366,0 + 0,1 * 37101,0 – 13869,0 = + 11207,1

- х 1

+ х 2

≤ 0,2 * ОА = 0,2* 37101,0 = 7420,2

0≤ х 1

≤ 0,1*ВА ≤ 2136,6

0≤ х 2

≤ 0,5*КЗ ≤ 8898,5

При задании экспертизной однозначности различных направлений реструктуризации δ 1

=δ 2

=0,5 или приоритетности более срочного погашения зательств

δ 1

= 0,2 δ 2

=0,8 можно установить оптимальные значения параметров соответствующих антикризисных реорганизационных политик:

х 1

+ х 2

≥ -1507,0 (1) → х 1

= 0 х 2

≥ -1507,0; х 2

= 0 х 1

≥ - 1507,0

0,9 х 1

+ 0,1 х 2

≥ 11207,1 (2) → х 1

= 0 х 2

≥ 1120,71; х 2

=0 х 1

≥ 10086,93

- х 1

+ х 2

≤ 7420,2 (3) → х 1

= 0 х 2

≤ 7420,2; х 2

=0 х 1

≥ - 7420,2

0 ≤ х 1

≤ 2136,6 (4)

0 ≤ х 2

≤ 8898,5 (5)

В первом случае оптимум неопределенный, во втором случае оптимальное решение:

1) Х 1

= 10086,93; Х 2

= 1120,71;

min F(x) = 0,2 * 10086,93+ 0,8*1120,71= 2913,954 тыс. руб.

2) Х 1

= 0; Х 2

=7420,2;

min F(x) = 0,2 * 0 + 0,8*7420,2= 5936,16 тыс. руб.

Отсюда вывод:

min F(x) =2913,954 тыс. руб.

Необходимо срочно погасить кредиторскую задолженность в размере 2913,954 тыс. рублей.

Данный алгоритм позволяет, подставляя различные значения δ 1

и δ 2

, выбрать наилучшую модель реструктуризации баланса в целях финансового оздоровления, которая позволит вывести предприятие, находящееся в пред- или кризисном состоянии из состояния банкротства.

Напомним, что структура баланса неудовлетворительна, организация неплатежеспособна, если выполняется хотя бы одно из условий:

К ТЛ

= ОА/К3 <2; K оcc

= (КР-ВА)/ОА< 0,1 (11)

Из этих соотношений видно, что улучшение одного из коэффициентов ведет к ухудшению другого, так как оборотные активы находятся в числителе одного из коэффициентов и знаменателе другого. Поэтому переход этих коэффициентов из состояния, характеризующего неудовлетворительную структуру баланса предприятия, в состояние К тл

>2 и К осс

> 0,1, характеризующее платежеспособность предприятия, необходимо рассматривать в единстве.

Число теоретически возможных схем перехода от неудовлетворительной структуры баланса к удовлетворительной составляет:

С = С 2

4

+ С 3

4

+ С 4

4

= 11

где С – число сочетаний.

Из них практически осуществимых в течение краткосрочного периода схем перехода будет несколько меньше.

К наиболее распространенным схемам перехода от неудовлетворительной структуры баланса (конечно, если это позволяет финансово-хозяйственное состояние организации) к удовлетворительной, как показала практика их внедрения, на ряде предприятий, относятся три из них (таблица 9).

Таблица 9. Возможные направления реальных (практически достижимых) реорганизационных политик финансового оздоровления

а) при К тл

< 2;

К оос

≥ 0,1

|

б) при К тл

< 2;

К оос

< 0,1

|

в) при К тл

≥2;

К оос

< 0,1

|

| А-х 1

|

КР |

ВА |

КР + х 1

|

ВА + (х 1

-х 2

) |

КР + х 1

|

| ОА + (х 1

-х 2

) |

КЗ-х 2

|

OA + (x 1

-x 2

) |

КЗ – х 2

|

ОА |

КЗ – Х 2

|

| А- х 2

|

А + х 1

- х 2

|

А + х 1

– х 2

|

| Уменьшение (продажа, сдача в аренду) внеоборотных активов, погашение краткосрочной задолженности, восполнение оборотных активов |

Увеличение собственных средств (прибыли за счет роста выручки, повторной эмиссии и продажи акций и др.), погашение краткосрочной задолженности, восполнение оборотных средств |

Увеличение собственных средств, внеоборотных активов, погашение краткосрочной задолженности |

Экономическая интерпретация этих схем достаточно очевидна. Так, например, один из вариантов направлений реструктуризации баланса, то есть восстановления его структуры в соответствии с установленными требованиями обеспечения (достижения) устойчивой платежеспособности трактуется следующим образом.

а) В предстоящем периоде предприятие в своей финансовой деятельности должно стремиться:

· к уменьшению (продаже) внеоборотных активов на величину, не меньшую чем x 1

;

· уменьшению (погашению) краткосрочной задолженности на величину, не меньшую чем х 2

;

· уменьшению или увеличению оборотных средств на величину не меньшую, чем (х 1

- х 2

). Если (х 1

- х 2

) > 0, то это означает, что оборотные средства в предстоящем периоде необходимо увеличивать на соответствующую величину. Если (х 1

- х 2

) < 0, то – уменьшать.

Нетрудно заметить, что прогнозируемый укрупненный баланс строится так, чтобы объем имущества и источников его формирования в следующем периоде был уменьшен на величину х 2

.

Для этой схемы реструктуризации предельно допустимые параметры выбранной политики определятся из следующих соотношений между структурными разделами баланса, ограниченными нижними нормативными значениями показателей платежеспособности:

[OA + (x 1

-x 2

)]/ [КЗ – х 2

] ≥2;

[КР – ВА + х 1

]/ [OA + (x 1

-x 2

)] ≥0,1

откуда:

2КЗ- ОА- х 2 2КЗ- ОА- х 2

х 1

= max 0,1 * ОА – КР + ВА- 0,1 * х 2

(12)

0,9

б) Очевидно, что и для следующей схемы (б) параметры соответствующей политики будут теми же. Отличие этих схем только в экономической интерпретации возможных источников искомого объема восполнения оборотных активов:

· по первой схеме - за счет выручки от реализации амортизированных и недоиспользуемых внеоборотных активов,

· по второй - за счет источников собственных средств, например, нераспределенной прибыли.

в) Для схемы реструктуризации (в) параметры рассчитываются из соотношения:

OA/ [КЗ - х 2

] ≥ 2;

[КР - ВА + х 1

]/ [OA + (x 1

-x 2

)] ≥ 0,1

откуда:

2КЗ - ОА

х 2

= max 2 (13)

0,1 * ОА - КР + ВА

Разумеется, выбор той или иной реальной схемы реструктуризации будет определяться тем финансовым состоянием и уровнем финансовой устойчивости, которым соответствует ООО «Теща».

Финансовое оздоровление ООО «Теща» предполагает Схему 1 инвестирования.

Поэтому алгоритм расчета будет представлен следующим расчетом:

ВА + х КР

ОА +(1-δ) х КЗ + х

А + х

Условие обеспечения устойчивой платежеспособности:

(ОА +(1-δ) х)/ КЗ + х 2

≥2 (14)

отсюда:

х ≤ (ОА – 2КЗ) / (1+ δ),

или:

х ≤ (ОА – 2КЗ) - δ х

- т.е. сумма инвестиций х за счет краткосрочных кредитов и займов, кредиторской задолженности не должна превысить так называемых финансово-эксплуатационных потребностей (ОА – 2КЗ) за вычетом инвестиций на техническое развитие,

- или верхняя оценка величины инвестиций в техническое развитие δх ограничена превышением финансово-эксплуатационных потребностей над общей величиной новых заимствований х.

Применим данный алгоритм к ООО «Теща», которое предполагает взять краткосрочный займ в размере 3000 тыс. рублей, чтобы погасить кредиторскую задолженность перед поставщиками в размере 2913,954 тыс. руб.:

| ВА= 21366,0 + x |

КР = 13869,0 |

| ОА=37101,0 +(1-δ) х |

КЗ = 3000 + х |

| А= 58467,0 + х |

Текущая платежеспособность сохраняется, если максимальный объем инвестиций х max

соответствует условию:

х max

= (37101,0 – 2* 3000)/(1+ δ) = 27101,0 / (1+ δ)

Из полученного результата видно, что максимальная сумма кредита без нарушения текущей платежеспособности, при условии, что весь кредит пойдет на погашение задолженности поставщикам не должна превышать значения 4000 тыс. руб.

Используя различные значения 0 ≤ δ ≤ 1, можно легко определить, на какую предельную сумму краткосрочного займа может рассчитывать ООО «Теща» для приобретения оборотных средств.

Расчеты показали, что величина предполагаемого краткосрочного займа на погашение задолженности поставщикам не завышена. Предельная сумма кредита, на которую может рассчитывать ООО «Теща», чтобы выйти из предкризисного состояния не должна превышать суммы в размере 4000 тыс. рублей.

Анализ финансового состояния ООО «Теща», показал, что деятельность предприятия характеризуется неустойчивостью.