|

РЕФЕРАТ

Объём пояснительной записки 101 страница, рисунков 10, таблиц 30, источников 28, приложений 1.

Тема: Совершенствование финансовой деятельности организации в современных условиях (на примере РУП «Главный расчётный информационный центр» БЖД).

Ключевые слова: объём производства, прибыль, рентабельность, имущественное положение, ликвидность и платёжеспособность предприятия, деловая активность, экономическая эффективность.

Объект исследования: республиканское унитарное предприятие «Главный расчётный информационный центр» БЖД.

Цель работы: изучить финансовую деятельность предприятия и разработать рекомендации, направленные на повышение эффективности деятельности организации на основе современных методик управления и анализа финансового состояния хозяйствующего субъекта.

В процессе изучения объекта исследования проведен анализ технико-экономических показателей (объема производства и реализации продукции, себестоимости, прибыли и рентабельности) за последние годы, а так же методика оценки финансовой деятельности предприятия.

На основании проведенного анализа и полученных в его результате данных в проектной части:

– предложено проведение реструктуризации задолженности организации;

– предложено внедрение модуля Единой корпоративной интегрированной системы по управлению финансами и ресурсами на базе SAP-ERP (ЕК ИСУФР);

– разработана система скидок на оказание услуг и произведен расчет ее эффективности.

СОДЕРЖАНИЕ

Введение

1 Экономическая сущность финансовой деятельности организации в современных условиях

1.1 Основные принципы организации финансовой работы на предприятии

1.2 Показатели финансовой деятельности предприятия

1.3 Влияние показателей прибыли и рентабельности на финансовую деятельность организации

1.4 Особенности организации финансов железнодорожного транспорта

2 Анализ финансовой деятельности РУП «Главный расчётный информационный центр» БЖД

2.1 Характеристика РУП «Главный расчётный информационный центр» БЖД

2.1.1 Общие сведения о предприятии

2.1.2 Организационная структура предприятия

2.1.3 Услуги, оказываемые РУП «Главный расчётный информационный центр» БЖД

2.1.4 Основные задачи и функции экономического сектора

Реклама

2.2 Анализ технико-экономических показателей

2.2.1 Анализ объёма оказываемых услуг

2.2.2 Себестоимость продукции

2.2.3 Прибыль, рентабельность предприятия

2.2.4 Анализ производительности труда и заработной платы

2.3 Анализ финансового состояния предприятия

2.3.1 Оценка имущественного состояния организации

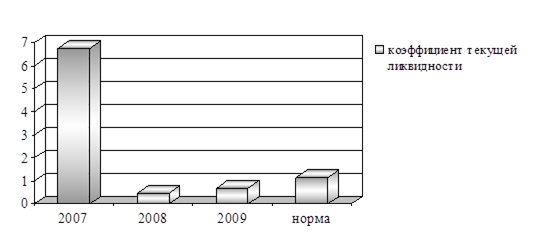

2.3.2 Анализ ликвидности и платёжеспособности

2.3.3 Анализ финансовой устойчивости

2.3.4 Анализ показателей деловой активности организации

2.4 Выводы по результатам анализа финансовой деятельности

3 Совершенствование финансовой деятельности РУП «Главный расчётный информационный центр» БЖД в современных условиях

3.1 Реструктуризация дебиторской задолженности

3.2 Внедрение модуля Единой корпоративной интегрированной системы по управлению финансами и ресурсами на базе SAP-ERP (ЕК ИСУФР)

3.3 Применение системы скидок на грузовые перевозки

3.4 Разработка печатной платы электронного блока для датчика движения

4 Безопасная организация трудового процесса

4.1 Психологические процессы, свойства и состояния, влияющие на безопасность труда

4.2 Характеристика трудового процесса

4.3 Контроль психологического состояния работников в комплексе административных мер, положительно влияющих на сокращение несчастных случаев и повышение надёжности работ сложных систем

Заключение

Список использованных источников

Приложение А Организационная структура РУП «Главный расчётный информационный центр» БЖД

ПЕРЕЧЕНЬ УСЛОВНЫХ ОБОЗНАЧЕНИЙ

ВВП – валовой внутренний продукт;

БЖД – Белорусская железная дорога;

МБП – малоценные и быстроизнашивающиеся предметы;

РУП – республиканское унитарное предприятие;

ИРЦ – информационный расчётный центр;

ПВД – подсобно-вспомогательная деятельность;

ТЭП – технико-экономические показатели;

ФОТ – фонд оплаты труда.

ВВЕДЕНИЕ

Уровень развития транспортной системы государства — один из важнейших признаков ее технологического прогресса и цивилизованности. Потребность в высокоразвитой транспортной системе еще более усиливается при интеграции в европейскую и мировую экономику, транспортная система становится базисом для эффективного вхождения Беларуси в мировое сообщество и занятия в нем места, отвечающего уровню высокоразвитого государства.

В настоящее время транспорт ─ одна из важнейших сфер экономики Республики Беларусь, в которой заняты сотни тысяч человек. Общая стоимость производственных фондов отрасли составляет 42,8 трлн. р. или 15 % стоимости всех основных фондов страны. За период с 2000 по 2009 гг. вклад транспорта в ВВП республики увеличился с 880 млн. у. е. до 3,6 млрд. у. е., то есть возрос в четыре раза [1, с.3].

Реклама

Значение оценки финансово-хозяйственной деятельности в системе управления велико, так как именно она является базой, на которой строится разработка финансовой политики и стратегии предприятия. Ведущее преобразование учета и переход к международным стандартам финансовой отчетности вновь вернула к жизни один из важнейших элементов управленческой работы − финансовый анализ. Но современные условия обусловили необходимость коренных изменений в методологии и методике оценки финансово-хозяйственной деятельности предприятия.

Организации работают в условиях неопределенности и повышенного риска. С одной стороны, они завоевали право свободно распоряжаться собственными средствами, самостоятельно заключать контракты, договора и сделки на внутреннем и внешнем рынке, что заставило предприятия самостоятельно заниматься проблемами поиска надежных партнеров и умения качественно оценивать их финансовую устойчивость и платежеспособность. С другой стороны, предприятия с большим интересом стали относиться к оценке собственных возможностей: могут ли они отвечать по своим обязательствам; эффективно ли используют имущество; рационально ли формируется капитал; окупаются ли вложенные в активы средства; целесообразно ли расходуется чистая прибыль и другие. Для того чтобы квалифицированно отвечать на эти вопросы, работники финансовых служб должны обладать знаниями по методике финансового анализа.

Выбор данной темы исследования обусловлен ее актуальностью для предприятия, так как оценка финансовой деятельности является важнейшей характеристикой его экономического благополучия, характеризует результат текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам.

Финансовое состояние оценивается, прежде всего, финансовой устойчивостью и платежеспособностью. Платежеспособность отражает способность предприятия платить по своим долгам и обязательствам в данный конкретный период времени. Считается, что если предприятие не может отвечать по своим обязательствам к конкретному сроку, то оно неплатежеспособно. На основе финансового анализа определяется его потенциальные возможности и тенденции для покрытия долга. Иначе предприятие может быть признано банкротом. Понятно, что платежеспособность предприятия в конкретный период времени является условием необходимым, но недостаточным. Условие достаточности соблюдается тогда, когда предприятие платежеспособно во времени, то есть имеет устойчивую платежеспособность отвечать по своим долгам в любой момент времени.

Под финансовой устойчивостью следует понимать платежеспособность предприятия во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами.

Предметом исследования данной дипломной работы является механизм организации финансовой деятельности организации.

Объект исследования – порядок организации работы финансовой службы РУП «Главный расчётный информационный центр» БЖД.

Целью дипломной работы является разработка рекомендаций, направленных на повышение эффективности деятельности организации

В ходе работы следует решить следующие задачи:

- рассмотреть методику оценки финансовой деятельности предприятия;

- охарактеризовать основные показатели, используемые для оценки финансовой деятельности, определить порядок их расчета и оптимальные значения;

- рассмотреть организационно-экономическую характеристику объекта исследования;

- провести анализ финансовой устойчивости, ликвидности и платежеспособности;

- дать оценку финансовым результатам финансовой деятельности организации;

- разработать практические рекомендации по повышению эффективности финансово-хозяйственной деятельности.

При написании работы были использованы нормативные и законодательные акты, комплексные методические руководства по процедурам финансового анализа организаций, прочая экономическая литература по исследуемой проблеме зарубежных и отечественных авторов, а также бухгалтерская отчетность, учредительные документы.

1

ЭКОНОМИЧЕСКАЯ

СУЩНОСТЬ

ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ

ОРГАНИЗАЦИИ В СОВРЕМЕННЫХ УСЛОВИЯХ

Финансовая работа на предприятии — это специфическая деятельность, направленная на своевременное и полное обеспечение предприятия финансовыми ресурсами для удовлетворения его воспроизводственных нужд, активной инвестиционной деятельности и выполнения всех его финансовых обязательств перед бюджетом, налоговой службой, банками, другими предприятиями и собственными работниками.

Финансовые отношения представляют собой построение рациональных схем отношений предприятия с партнерами по бизнесу и со всеми финансовыми институтами государства.

Общим для всех финансовых отношений является то, что они выражены в денежной форме и представляют собой совокупность выплат и поступлений денежных средств, а так же то, что они возникают как результат определенных хозяйственных операций, инициированных самим предприятием. Поэтому правильная, рациональная организация финансов предприятия является главным фактором его успешной производственно-хозяйственной деятельности.

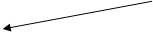

Схематично финансовые отношения предприятия представлены на рисунке 1.1.

Рисунок 1.1 ─ Финансовые отношения предприятия

Предметом финансовой работы на предприятии являются [2, c.346]:

а) финансовые отношения, а именно — построение рациональных схем отношений предприятия с партнерами по бизнесу и со всеми финансовыми институтами государства, как обязательной предпосылки формирования его первичных доходов;

б) финансовые потоки, а именно — обеспечение их достаточности, своевременности и синхронизации, как обязательных предпосылок финансового равновесия предприятия, его финансового благополучия.

Возможные направления воздействия на финансовые отношения и финансовые потоки принято представлять тремя укрупненными группами:

1) финансовое планирование;

2) оперативно-управленческая работа;

3) контрольно-аналитическая работа.

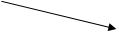

Взаимосвязь трех названных направлений финансовой работы на предприятии и их общую нацеленность на финансовые отношения и финансовые потоки иллюстрирует рисунок 1.2 [2, c.347].

| Финансовая работа на предприятии

Направления финансовой работы

|

|

|

|

|

|

|

| Оперативно-управленческая работа

|

|

| Контрольно-аналитическая работа

|

|

|

Рисунок 1.2 ─ Направления и предмет финансовой работы на предприятии

Финансовое планирование — это процесс обоснования потребности предприятия в финансовых ресурсах и ее сбалансирование с возможными источниками покрытия.

Главной целью финансового планирования на практике является своевременное и полное финансовое обеспечение реализации намеченных предприятием производственных и экономических программ, а также — максимизация объемов, получаемой прибыли.

Оперативно-управленческая работа в сфере финансов предприятия предполагает постоянный мониторинг количественных и качественных характеристик его финансовых отношений и финансовых потоков. Основной целью оперативно-управленческой работы является постоянное позитивное воздействие на результативность любой финансовой сделки и хозяйственной операции, совершаемых предприятием и поддержание его деловой репутации на должном уровне.

Достижению этой цели способствует решение следующих задач:

- обеспечение своевременных платежей предприятия в бюджет, бюджетные и внебюджетные фонды государства, своевременности его расчетов с поставщиками сырья, топлива, энергии, что является первейшими признаками его платежеспособности;

- изучение рыночной конъюнктуры, кривых спроса и предложения как объективной основы принятия обоснованных маркетинговых и ценовых решений;

- обеспечение ускорения оборачиваемости оборотного капитала как важнейшего способа снижения текущих финансовых потребностей предприятия;

- создание и поддержание оптимальных объемов производственных запасов предприятия, гарантирующих сохранение непрерывности процесса производства;

- управление дебиторской и кредиторской задолженностью предприятия как обязательной предпосылки соблюдения им платежной дисциплины;

- составление сведений о поступлении средств, их расходовании и справок о ходе выполнения показателей финансового плана, о финансовом состоянии предприятия как объективной информационной базы для подготовки управленческих решений.

Каждая из названных задач является элементами финансовой тактики.

Контрольно-аналитическая работа имеет своей целью объективную оценку экономической эффективности, рентабельности и целесообразности каждой сделки и хозяйственной операции предприятия. Контролю и анализу подлежит вся их технология: от проверки законности, соответствия действующим финансовым инструкциям до выяснения их влияния на имидж и деловую репутацию предприятия [3, c.221].

Контрольно-аналитическая работа призвана отследить выполнение показателей финансового, кассового, кредитного планов, а также планов по прибыли и дать объективную оценку этим процессам как отправной точке для совершенствования деятельности предприятия на перспективу.

В настоящее время в условиях развития рыночных отношений независимо от выбора схемы построения финансовой службы предприятия, организация финансовой работы в любой отрасли и на предприятиях разного организационно-правового статуса должна строиться на следующих принципах: хозяйственной самостоятельности, самофинансировании, материальной ответственности, заинтересованности в результатах деятельности, формировании финансовых резервов [4, c.118].

Принцип хозяйственной самостоятельности предполагает, что предприятие самостоятельно независимо от организационно-правовой формы хозяйствования определяет свою экономическую деятельность, направления вложений денежных средств в целях извлечения прибыли. В рыночной экономике существенно расширились права предприятий, коммерческой деятельности, инвестиций как краткосрочного, так и долгосрочного характера. Рынок стимулирует предприятия к поиску все новых и новых сфер приложения капитала, созданию гибких производств, соответствующих потребительскому спросу. Однако о полной хозяйственной самостоятельности говорить нельзя. Государство определяет отдельные стороны деятельности предприятий, например амортизационную политику. Так, законодательно регламентируются и взаимоотношения предприятий с бюджетами разных уровней, внебюджетными фондами.

Принцип самофинансирования означает полную окупаемость затрат на производство и реализацию продукции, инвестирование в развитие производства за счет собственных денежных средств и при необходимости банковских и коммерческих кредитов. Реализация этого принципа — одно из основных условий предпринимательской деятельности, обеспечивающее конкурентоспособность предприятия. К основным собственным источникам финансирования предприятий в Республике Беларусь относятся: амортизационные отчисления, прибыль, отчисления в ремонтный фонд.

Но общий объем денежных средств предприятий недостаточен для осуществления серьезных инвестиционных программ. В настоящее время не все предприятия и организации способны полностью реализовать этот принцип. Предприятия и организации ряда отраслей народного хозяйства, выпуская продукцию и оказывая услуги, необходимые потребителю, по объективным причинам не могут обеспечить их достаточную рентабельность. К ним относятся отдельные предприятия городского пассажирского транспорта, жилищно-коммунального хозяйства, сельского хозяйства, оборонной промышленности, добывающих отраслей. Такие предприятия получают ассигнования из бюджета на разных условиях [5, c.128].

Принцип материальной ответственности означает наличие определенной системы ответственности за ведение и результаты хозяйственной деятельности. Финансовые методы реализации этого принципа различны для отдельных предприятий, их руководителей и работников предприятия. В соответствии с белорусским законодательством предприятия, нарушающие договорные обязательства (сроки, качество продукции), расчетную дисциплину, допускающие несвоевременный возврат краткосрочных и долгосрочных ссуд, погашение векселей, нарушение налогового законодательства уплачивают пени, неустойки, штрафы. В случае неэффективной деятельности к предприятию может быть применена процедура банкротства. Для руководителей предприятия принцип материальной ответственности реализуется через систему штрафов в случаях нарушения предприятием налогового законодательства. К отдельным работникам предприятия применяется система штрафов, лишение премий, увольнение с работы в случаях нарушения трудовой дисциплины, допущенного брака.

Объективная необходимость принципа заинтересованности в результатах деятельности определяется основной целью предпринимательской деятельности – извлечением прибыли. Заинтересованность в результатах хозяйственной деятельности в равной степени присуща работникам предприятия, самому предприятию и государству в целом. На уровне отдельных работников реализация этого принципа должна быть обеспечена достойной оплатой труда за счет фонда оплаты труда и прибыли, направляемой на потребление. Для предприятия данный принцип может быть реализован в результате проведения государством оптимальной налоговой политики и соблюдением экономически обоснованных пропорций в распределении чистой прибыли на фонд потребления и фонд накопления. Интересы государства обеспечиваются рентабельной деятельностью предприятий [4, c.119].

Принцип обеспечения финансовых резервов связан с необходимостью формирования финансовых резервов для обеспечения предпринимательской деятельности, которая сопряжена с риском вследствие возможных колебаний рыночной конъюнктуры. В рыночной экономике последствия риска ложатся непосредственно на предпринимателя, который самостоятельно принимает решения, реализует разработанные программы с риском невозврата вложенных денежных средств. Финансовые вложения предприятия также связаны с риском получения недостаточного процента дохода по сравнению с темпами инфляции или более доходными сферами приложения капитала. Наконец, могут иметь место прямые просчеты в разработке производственной программы.

Финансовые резервы могут формироваться предприятиями всех организационно-правовых форм собственности из чистой прибыли, после уплаты налогов и других обязательных платежей в бюджет.

Вместе с тем денежные средства, направляемые в финансовый резерв, целесообразно хранить в ликвидной форме, чтобы они приносили доход и при необходимости могли легко быть превращены в наличный капитал.

Оценка финансово-хозяйственной деятельности предприятия представляет собой способ накопления, трансформации и использования информации финансово-хозяйственного характера, имеющая целью:

- оценить текущее и перспективное финансовое состояние предприятия;

- оценить возможные и целесообразные темпы развития предприятия;

- выявить доступные источники средств и оценить возможность и целесообразность их мобилизации;

- спрогнозировать положение предприятия на рынке капиталов.

Цель оценки финансового состояния определяет задачи его анализа. Основными задачами анализа финансовой деятельности являются:

- оценка динамики, состава и структуры активов, их состояния и движения;

- оценка динамики, состава и структуры источников собственного и заемного капитала, их состояния и движения;

- анализ абсолютных и относительных показателей финансовой устойчивости предприятия и оценка изменения ее уровня;

- анализ платежеспособности хозяйствующего субъекта и ликвидности активов его баланса.

Основные результаты эффективного анализа и управления финансами достигаются с помощью специальных финансовых коэффициентов. Практика финансового анализа выработала методику анализа бухгалтерских финансовых отчетов. Среди них можно выделить шесть основных методов:

1) Горизонтальный анализ ─ сравнение каждой позиции финансовой отчетности с предыдущим периодом и определение динамических изменений.

2) Вертикальный анализ ─ определение структуры итоговых финансовых показателей и выявление влияния каждой позиции отчетности на результат в целом.

3) Трендовый анализ ─ сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, то есть основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда ведется прогнозный анализ.

4) Анализ относительных показателей ─ расчет отношений между отдельными позициями финансового отчета и определение взаимосвязей показателей.

5) Сравнительный анализ ─ внутрихозяйственный анализ финансовых показателей структурных подразделений и межхозяйственный анализ показателей данного предприятия с финансовыми показателями конкурентов.

6) Факторный анализ ─ влияния отельных факторов на результативный показатель с помощью детерминированных или стохастических приемов [6, с.49].

Анализ финансовой деятельности опирается на показатели квартальной и годовой бухгалтерской финансовой отчетности, когда еще имеется возможность изменить ряд статей баланса, и необходим для составления пояснительной записки к годовому отчету. На основе данных итогового финансового анализа осуществляется выработка почти всех направлений организации финансов предприятия, и от того, насколько качественно он проведен, зависит эффективность принимаемых управленческих решений. Качество оценки финансового состояния зависит от применяемой методики, достоверности данных отчетности, а также от компетентности лица, принимающего решение в области финансовой политики.

При предварительном изучении объекта финансового анализа и оценки его финансово-хозяйственной деятельности преобладают приемы его качественной характеристики и общей оценки ─ сравнение, группировка, разработка системы аналитических показателей с использованием коэффициентного подхода и их детализация по месту и времени формирования. На следующих этапах к ним присоединяется весь арсенал экономико-математических методов экономического анализа измерения относительно влияния отдельных сторон деятельности, факторов и их совокупностей на развитие и эффективность. Использование методов и приемов анализа для конкретных целей изучения состояния хозяйствующего субъекта составляет в совокупности методику оценки финансово-хозяйственной деятельности предприятия.

Финансовое состояние предприятия необходимо анализировать с позиций и краткосрочной, и долгосрочной перспектив, так как критерии его оценки могут быть различны, состояние финансов предприятия характеризуется размещением его средств и источников их формирования, анализ финансового состояния проводится с целью установить, насколько эффективно используются финансовые ресурсы, находящиеся в распоряжении предприятия. Финансовую эффективность работы предприятия отражают: обеспеченность собственными оборотными средствами и их сохранность, состояние нормируемых запасов товарно-материальных ценностей, состояние и динамика дебиторской и кредиторской задолженности, оборачиваемость оборотных средств, материальное обеспечение банковских кредитов, платежеспособность.

Устойчивое финансовое положение предприятия зависит, прежде всего, от улучшения таких качественных показателей, как производительность труда, рентабельность производства, а также выполнения плана по прибыли. Рациональному размещению средств предприятия способствует правильная организация материально-технического обеспечения производства, оперативная деятельность по ускорению денежного оборота. Поэтому анализ финансового состояния производится на завершающей стадии анализа финансово-хозяйственной деятельности. В то же время финансовые затруднения предприятия, отсутствие средств для своевременных расчетов могут повлиять на стабильность поставок, нарушить ритм материально-технического снабжения. В связи с этим анализ финансового состояния предприятия и анализ других сторон его деятельности должны взаимно дополнять друг друга.

Задачами анализа является общая оценка финансового анализа, проверка расходования средств по целевому назначению, выявление причин финансовых затруднений, возможностей улучшения использования финансовых ресурсов, ускорения оборота средств и укрепления финансового положения.

В связи с различным функциональным назначением и особенностями использования в планировании и учете средства предприятия подразделяются на основные и оборотные.

Основные средства функционируют в течение ряда лет, не меняя формы. Их стоимость относится на затраты производства в течение всего срока их эксплуатации. К оборотным относятся средства предприятия, обеспечивающие создание производственных запасов и авансирование затрат в процессе производства и реализации продукции. Наряду с запасами сырья и материалов они включают незавершенное строительство, готовую продукцию до ее реализации, денежные средства и дебиторскую задолженность.

Главным фактором, определяющим финансовое положение предприятия является состояние его оборотных средств. Оборотными средствами называются денежные ресурсы, необходимые для создания производственных запасов, авансирования затрат для обеспечения непрерывности процесса производства и реализации продукции. По методам планирования они делятся на нормируемые и ненормируемые.

Нормируемыми называют оборотные средства, по которым устанавливается норматив минимальных запасов, необходимых для производства и реализации продукции. Ненормируемыми называются оборотные средства, по которым нормативы не устанавливаются (денежные средства, расчеты с покупателями за отгруженную продукцию, различные расчеты с организациями и лицами, недостачи и т.п.).

Оборотные средства, обслуживающие производство, включая материалы, топливо, малоценные предметы, тару, запасные части называются средствами в сфере производства. В них сосредоточена основная часть оборотных средств предприятия. Оборотные средства в сфере обращения предназначены для бесперебойного процесса реализации продукции, своевременного совершения расчетов и состоят из готовой продукции, товаров отгруженных, денежных средств и средств в расчетах. Источники формирования оборотных средств делятся на собственные и заемные. Собственные и приравненные к ним средства выделяются на покрытие запасов и расходов будущих периодов в минимальных размерах и постоянно находятся в распоряжении предприятия. Заемные оборотные средства используются для покрытия сезонных затрат и запасов и временных потребностей в средствах, связанных, например, с перевыполнением производственных заданий.

Основной источник данных для анализа финансовой деятельности предприятия ─ отчетный бухгалтерский баланс, приложения к балансу. Движение уставного фонда и другие отчетные формы, которые детализируют содержание его отдельных статей и позволяют исследовать факторы, повлиявшие на финансовые показатели. Кроме того, привлеченные данные финансового плана, показывают сроки образования дебиторской и кредиторской задолженности и д.р.

Бухгалтерский баланс характеризует состав, размещение и назначение средств предприятия на определенную дату. Баланс имеет форму таблицы, состоит из двух частей - актива и пассива. В активе показывают состав, размещение и использование средств, сгруппированных в зависимости от их функциональной роли в хозяйстве.

Группировка экономически однородных статей баланса увязана с источниками их образования. Анализ баланса заключается в раскрытии внутренней связи и взаимозависимости отдельных разделов актива и пассива баланса.

Цель анализа финансовых результатов – выявление, изучение и мобилизация резервов роста доходов, прибыли, повышение рентабельности деятельности предприятия. В процессе анализа изучают динамику абсолютных и относительных показателей финансовых результатов; проводит оценку обоснованности образования и распределения их фактической величины; определяют и измеряют влияние факторов на формирование финансовых результатов хозяйственной и другой деятельности предприятия; выявляют и мобилизуют резервы их роста, особенно прогнозные. Характер указанных задач анализа свидетельствует о большой практической значимости анализа финансовых результатов деятельности предприятия [7, с.130].

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Прибыль предприятия получают главным образом от реализации продукции, а также от других видов деятельности (сдача в аренду основных фондов, коммерческая деятельность на финансовых и валютных биржах и т.д.).

Показатели финансовых результатов (прибыли, рентабельности) характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками коммерческого дела.

Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального поощрения персонала. Прибыль является также важнейшим источником формирования доходов бюджета ( республиканского, местного) и погашения долговых обязательств организации перед банками, другими кредиторами и инвесторами. Таким образом, показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств предприятия, степени его надежности и финансового благополучия, как партнера.

Прибыль — это часть чистого дохода, который непосредственно получают субъекты хозяйствования после реализации продукции. Только после продажи продукции чистый доход принимает форму прибыли. Количественно она представляет собой разность между чистой выручкой (после уплаты налога на добавленную стоимость, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и полной себестоимостью реализованной продукции. Значит, чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние. Поэтому финансовые результаты деятельности следует изучать в тесной связи с использованием и реализацией продукции.

Объем реализации и величина прибыли, уровень рентабельности зависят от производственной, снабженческой, маркетинговой и финансовой деятельности предприятия, иначе говоря, эти показатели характеризуют все стороны хозяйствования.

Основными задачами анализа финансовых результатов деятельности являются:

- систематический контроль за выполнением планов реализации продукции и получением прибыли;

- определение влияния как объективных, так субъективных факторов на финансовые результаты;

- выявление резервов увеличения суммы прибыли и рентабельности;

- оценка работы предприятия по использованию возможностей увеличения прибыли и рентабельности;

- разработка мероприятий по использованию выявленных резервов.

В процессе анализа хозяйственной деятельности используются следующие показатели прибыли: бухгалтерская прибыль, прибыль от реализации продукции, работ и услуг, прибыль от прочей реализации, финансовые результаты от внереализационных операций, налогооблагаемая прибыль, чистая прибыль.

Бухгалтерская прибыль включает в себя финансовые результаты от реализации продукции, работ и услуг, от прочей реализации, доходы и расходы от внереализационных операций.

Налогооблагаемая прибыль - это разность между бухгалтерской прибылью и суммой прибыли, облагаемой налогом на доход (по ценным бумагам и от долевого участия в совместных предприятиях), а также суммы льгот по налогу на прибыль в соответствии с налоговым законодательством, которое периодически изменяется.

Чистая прибыль - это та прибыль, которая остается в распоряжении предприятия после уплаты всех налогов, экономических санкций и отчислений в благотворительные фонды [8, c.275].

Величина бухгалтерской, налогооблагаемой и чистой прибыли зависит от многочисленных факторов. Кроме того, следует иметь в виду, что размер прибыли во многом зависит и от учетной политики, применяемой на анализируемом предприятии. Закон о бухгалтерском учете и другие нормативные документы предоставляют право субъектам хозяйствования самостоятельно выбирать некоторые методы учета, способные существенно повлиять на формирование финансовых результатов.

Действующие нормативные акты допускают следующие методы регулирования прибыли субъектом хозяйствования:

1) Изменение стоимостных границ отнесения имущества к основным средствам или к малоценным и быстроизнашивающимся предметам, что влечет за собой изменение суммы текущих затрат и прибыли в связи с различными способами начисления износа по основным средствам и по МБП.

2) Изменение метода начисления износа по малоценным и быстроизнашивающимся предметам.

3) Использование метода ускоренной амортизации по активной части основных средств также приводит к увеличению себестоимости продукции и уменьшению суммы прибыли, а, следовательно, и налогов на прибыль.

4) Применение различных методов оценки нематериальных активов и способов начисления амортизации по ним.

5) Выбор метода оценки потребленных производственных запасов (FIFO, LIFO).

6) Изменение порядка списания затрат по ремонту основных средств на себестоимость продукции (по фактическим затратам или равномерными частями за счет созданного ремонтного фонда).

7) Изменение сроков погашения расходов будущих периодов, сокращение которых ведет к росту себестоимости продукции отчетного периода.

8) Изменение метода определения прибыли от реализации продукции (по моменту отгрузки продукции или моменту ее оплаты).

Таким образом, учетная политика, формируемая администрацией, открывает большой простор для выбора методологических приемов, способных радикально менять всю картину финансовых результатов и финансового состояния предприятия.

Прибыль как важнейшая категория рыночных отношений выполняет ряд важнейших функций.

Во-первых, прибыль является критерием и показателем эффективности деятельности предприятия. Иными словами, сам факт прибыльности уже свидетельствует об эффективной деятельности предприятия. Однако предприятию нужна не вообще какая-нибудь прибыль, а конкретная ее величина для удовлетворения потребностей всех заинтересованных лиц: собственников предприятия, его работников и кредиторов. Величина прибыли зависит от многих факторов, некоторые из них зависят от усилий предприятия, другие не зависят. Одна из целей данной дипломной работы – рассмотреть и проанализировать эти факторы.

Во-вторых, прибыль, выступая конечным финансово-экономическим результатом предприятия, играет ключевую роль в рыночном хозяйстве. За ней закрепляется статус цели, что предопределяет экономическое поведение хозяйствующего субъекта, благополучие которого зависит как от величины прибыли, так и принятого в национальной экономике алгоритма ее распределения, включая налогообложение.

В-третьих, прибыль является источником формирования доходов бюджетов различных уровней, поступая в бюджеты в виде налогов и различных экономических санкций.

В рыночной экономике основной целью предпринимательской деятельности является получение прибыли, увеличение материальной заинтересованности участников бизнеса в результатах финансово-хозяйственной деятельности. Максимизация прибыли в этой связи является первостепенной задачей финансовых менеджеров. На величину прибыли в производственной деятельности оказывают влияние факторы субъективного характера и объективные, не зависящие от деятельности хозяйствующего субъекта.

Субъективные факторы: организационно-технический уровень управления предпринимательской деятельностью, конкурентоспособность выпускаемой продукции, уровень производительности труда, затраты на производство и реализацию продукции, уровень цен на готовую продукцию.

Объективные факторы: уровень цен на потребляемые материальные и энергетические ресурсы, нормы амортизационных отчислений, конъюнктура рынка.

Современное состояние экономики, выражающееся в экономической нестабильности, инфляции, монопольном положении отдельных товаропроизводителей, приводит к тому, что рост прибыли происходит в основном за счет роста цен на товары, т.е. за счет инфляционного накопления прибыли. Отсутствует связь между объемом производства и величиной прибыли. Не действуют в полной мере присущие прибыли функции, что свидетельствуют о расстройстве экономики, неполноценности действующего механизма хозяйствования. Максимальное получение прибыли за счет интенсивных факторов, финансовое оздоровление экономики, дальнейшему развитию предпринимательства и рыночных отношений.

Прибыль является источником финансирования разных по экономическому содержанию потребностей. При ее распределении пересекаются интересы как в обществе в целом в лице государства, так и предпринимательские интересы хозяйствующих субъектов и их контрагентов, интересы отдельных работников.

Результат кругооборота авансированного в производство продукции (работ, услуг) капитала – возмещение затраченных денежных средств и формирование собственных источников финансирования простого и расширенного воспроизводства: амортизационных отчислений и прибыли.

Распределение оставшейся части прибыли является прерогативой хозяйствующего субъекта, регламентируется внутренними документами предприятия и фиксируется в его учетной политике. При распределение прибыли исходят из следующих принципов:

- первоочередное выполнение обязательств перед бюджетом;

- прибыль, остающаяся в распоряжение хозяйствующего субъекта, распределяется на накопление и потребление.

Механизм воздействия финансов на эффективность ведения хозяйства зависит от характера распределительных отношений конкретных форм и методов их организации, их соответствие уровню производительных сил и производственных отношений. Ориентиром для установления соотношения между накоплением и потреблением должно быть состояние производственных фондов и конкурентоспособность выпускаемой продукции. В процессе распределения чистой прибыли предприятие в праве самостоятельно определить способ определения прибыли. Распределение чистой прибыли может быть осуществлено посредством образования специальных фондов: фонды накопления, потребления и резервных фондов либо непосредственно ее распределением ее по отдельным направлениям. В первом случае предприятие должно составить сметы расходования фондов потребления и накопления в виде дополнения к финансовому плану. Во втором случае распределение прибыли отражается непосредственно в финансовом плане.

Фонд накопления используется на научные исследовательские работы, проектные конструкторские и технологические работы, разработку и освоение новых видов продукции, связанных с техническим перевооружением и реконструкцией действующего производства, проведение природоохранных мероприятий. Сюда же относятся расходы по погашению долгосрочных ссуд и уплате процентов по ним, оплате процентов по краткосрочным ссудам сверх сумм, относимых на себестоимость продукции, финансирования прироста оборотных средств, взносов в качестве вкладов учредителей в создание уставного капитала других организаций, перечисление вышестоящим организациям, в состав которых входит хозяйствующий субъект и другие.

Фонд потребления используется на социальное развитие и социальные нужды. За счет него финансируются:

а) расходы по эксплуатации объектов социально бытового назначения находящиеся на балансе хозяйствующего субъекта;

б) строительство объектов не производственного назначения;

в) проведение оздоровительно массовых мероприятий;

г) осуществляются выплата премий за выполнение особо важных производственных заданий оказание материальной помощи, выплаты надбавок к пенсии, компенсация работникам удорожания питания в столовых и буфетах и т.п.

Резервный фонд – финансовая устойчивость предприятия обеспечивает резервный капитал. В рыночной экономике отчисления в резервный капитал вносят очередной характер. Его величина характеризует готовность предприятия к страхованию риска, связанного с предпринимательской деятельностью.

Таким образом, прибыль предприятия – основной источник финансирования прироста оборотных средств, обновления и расширения производства, социального развития предприятия, а также важнейший источник формирования доходной части бюджетов разных уровней.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлении деятельности (производственной, предпринимательской инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Рентабельность в отличие от прибыли предприятия, показывающей эффект предпринимательской деятельности, характеризует эффективность этой деятельности. Рентабельность – относительный характер, отражающий степень доходности предприятия. В рыночной экономике существует система показательной рентабельности [8, c.312].

1.4 Особенности организации финансов железнодорожного транспорта

Порядок реализации продукции железной дороги имеет ряд особенностей по сравнению с промышленными предприятиями. Особенностью транспортной отрасли является то, что она не имеет готовой продукции, а выполняет работы. Продукция железной дороги образуется из тарифных плат за перевозки грузов, пассажиров, багажа, почты и других услуг, оказываемых грузоотправителям и грузополучателям.

Финансовые ресурсы БЖД формируются за счет реализации работ и услуг по перевозке грузов, пассажиров, почты, багажа и грузобагажа, дополнительных сборов, связанны с перевозками, а также осуществления иных видов деятельности, инвестиционных и финансовых операций.

Тарифы на перевозки пассажиров, грузов и багажа железнодорожным транспортом устанавливаются в порядке, определяемом законодательством Республики Беларусь. Тарифы на перевозки в международном сообщении устанавливаются в соответствии с международными договорами.

Доходы железной дороги определяются объемами перевозочной работы, структурой грузооборота по группам грузов и видам сообщений, дальностью перевозки грузов, тарифами за перевозку грузов, пассажиров, багажа, почты и другие услуги, а также дополнительными и прочими сборами.

Перечень ставок и сборов за работы и услуги железнодорожного транспорта, их размер и порядок исчисления утверждаются Белорусской железной дорогой по согласованию с Министерством экономики.

Доходы от перевозок являются основным источником развития материально-технической базы железнодорожного транспорта. Средняя доходная ставка от перевозок и пассажиров зависит от вида перевозок, средней дальности и типа поезда, в котором следует вагон.

Денежные средства за перевозки в местном и пригородном сообщении полностью поступают в распоряжение дороги, а платежи за перевозки в международном сообщении всем дорогам, которые участвовали в данной перевозке. Следовательно, плата, взысканная с грузоотправителя за перевозки в международном сообщении, дороге не принадлежит, она должна учитываться обособленно от ее средств. Эта плата получила название доходных поступлений. Та часть доходных поступлений, которая, в соответствии с распределением, причитается железной дороге за фактически выполненный ею объем перевозок, вместе с денежными средствами за перевозки в местном и пригородном сообщении, образуют доходы железной дороги от перевозок.

Доходы от грузовых перевозок включают плату за перевозку груза, грузобагажа, дополнительные сборы за перевозку груза и прочие доходы. Доходы от пассажирских перевозок состоят из провозной платы, различных видов доплат за условия перевозок, а также за перевозку багажа и почты.

В соответствии с приказом от 05.01.2006 № 16Н Начальника Белорусской железной дороги Жерело В.И. утверждено «Положение о централизованном формировании доходов от перевозочной деятельности БЖД и расчетах за выполненные работы и грузы по перевозкам грузов, пассажиров, почты, багажа и грузобагажа». Положение определяет порядок централизованного формирования доходов от перевозочной деятельности на БЖД, а также порядок расчетов за выполненные работы и услуги по перевозкам грузов и пассажиров.

Для определения доходов от перевозок БЖД в целом все отделения дороги в установленные сроки представляют информацию в РУП «Главный расчетный информационный центр» ─ информацию обо всех начисленных суммах за выполненные работы и услуги по перевозке грузов, пассажиров, почты, багажа и грузобагажа, дополнительных сборах, связанных с перевозками. На основе представленной информации ИРЦ производит обобщение доходов от перевозок за отчетный период и передает их сумму Управлению дороги для распределения между организациями основной деятельности для расчетов за выполненные работы и услуги по перевозкам грузов, пассажиров, почты, багажа и грузобагажа.

В соответствии с технологией осуществления расчетов:

1) Провозные платежи в белорусских рублях и иностранной валюте за все виды перевозок грузов, пассажиров, почты, багажа и грузобагажа централизованно поступают на расчетный (валютный) счет БЖД через РУП «Главный расчетный информационный центр» и (или) отделенческие расчетные центры.

2) Контроль над правильностью оформления перевозочных документов, полнотой и своевременностью поступления денежных средств, расчетами с администрациями железных дорог других государств, участвовавшими в перевозках, обеспечивают РУП «Главный расчетный информационный центр» и отделенческие центры.

3) Расчеты за выполненную транспортную работу с отделениями и организациями дорожного подчинения, участвующими в перевозках производит служба бухгалтерского учета и методологии Управления БЖД. Расчеты производятся в следующих формах:

- путем перечисления денежных средств на расчетные счета по лимиту финансирования в счет расчетов за перевозки на месяц;

- распределением товарно-материальных ценностей, приобретаемых БЖД централизованно;

- путем осуществления централизованных капитальных вложений.

Для формирования лимита финансирования за перевозки отделения, организации дорожного подчинения, участвующие в перевозках, представляют каждый месяц в финансово-экономическую службу и службу бухгалтерского учета и методологии заявку на финансирование.

Денежные средства (в том числе валютные), поступающие на счета отделений и организаций дорожного подчинения, участвующих в перевозках, от иных видов деятельности, не связанных с перевозками от юридических и физических лиц на основании заключенных договоров (подсобно-вспомогательная деятельность по выполнению работ (оказанию услуг) на сторону, от операционных и внереализационных доходов), остаются в их распоряжении [9].

2.1

Характеристика РУП «Главный расчётный информационный центр» БЖД

Республиканское унитарное предприятие «Главный расчетный информационный центр» (ИРЦ) создано с 01.04.2004 года.

Согласно учредительным документам учредителем предприятия является государство в лице объединения «Белорусская железная дорога». В состав Белорусской железной дороги входят отделения железной дороги, промышленные, строительные, научно-исследовательские, технологические, торговые и другие предприятия, в том числе и ИРЦ.

Предприятие имеет статус юридического лица, имеет в хозяйственном ведении обособленное имущество, несет самостоятельную ответственность по своим обязательствам, может от своего имени приобретать имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде, имеет самостоятельный баланс, расчетный и иные счета в учреждениях банков, печать с изображением Государственного герба Республики Беларусь со своим наименованием, иные печати и штампы.

Имущество предприятия является собственностью Республики Беларусь и принадлежит предприятию на праве хозяйственного ведения.

Имущество предприятия является неделимым и не может быть распределено по вкладам (паям, долям), в том числе между работниками предприятия.

Юридический адрес предприятия: 220039 г. Минск, ул. Брест-Литовская, 9.

Предприятие осуществляет свою деятельность в соответствии с законодательством Республики Беларусь, нормативными актами Белорусской железной дороги и Уставом предприятия.

Уставный фонд предприятия составляет 7 703 242 р., сформированный за счет прибыли.

По состоянию на 01.01.2010 штатная численность предприятия составляет 494 чел., списочная – 483 чел.

Основными целями деятельности предприятия является:

- осуществление взаиморасчетов за перевозки грузов, пассажиров, багажа, грузобагажа и почты железнодорожным транспортом;

- обработка и подготовка бухгалтерской и статистической отчетности по железнодорожным перевозкам;

- информационное обеспечение технологических процессов и сфер деятельности Объединения Белорусская железная дорога;

- разработка и реализация мер для эффективного использования автоматизированных систем управления железнодорожным транспортом при осуществлении железнодорожных перевозок, обработка статистической, экономической и финансовой информации;

- проведение единой технической и экономической политики на предприятиях и организациях Учредителя по эксплуатации и развитию средств вычислительной техники и программного обеспечения;

- информационное и технологическое взаимодействие с родственными организациями железнодорожного транспорта государств Содружества и стран Балтии на основе согласованных принципов информационного обмена;

- разработка и ввод в эксплуатацию подсистем и комплексов задач, с применением математических методов и современной электронно-вычислительной техники, на основе интегрированной обработки первичных технологических документов, используемых на железнодорожном транспорте;

- организация снабжения ж.д.станций и других структурных подразделений билетами и бланками строгой отчетности для осуществления железнодорожных перевозок.

Форма собственности – государственная. Дочерних предприятий РУП «Главный расчетный информационный центр» не имеет.

Специалисты различных отделов ИРЦ занимаются разработкой новых информационных технологий, созданием прикладного программного обеспечения, эксплуатацией и ремонтом ПЭВМ, обеспечение бесперебойной работы систем, составлением финансовой и статистической отчетности по перевозкам в масштабах Белорусской железной дороги.

Предприятием проделывается большая работа по обеспечению бесперебойного функционирования и развития информационных автоматизированных систем, обеспечивающих перевозочный процесс дороги: АСОУП (автоматизированная система оперативного управления перевозками); комплекс ИОММ (интегрированная обработка маршрута машиниста); АСУСС (автоматизированная система управления сортировочными станциями); ЕК ИОДВ (единый комплекс интегрированной обработки дорожной ведомости); АСУ «Экспресс» (автоматизированная система управления продажей билетов и бронирования мест на поезда).

На сегодняшний день на Белорусской железной дороге эксплуатируется более семи тысяч ПЭВМ с прикладным программным обеспечением 76 типов автоматизированных рабочих мест (АРМ). Из них около 1100 ПЭВМ включены в локальные вычислительные сети своих предприятий, которые в свою очередь, подключены через средства удаленного доступа к структурообразующим комплексным информационным системам: АСОУП, «Экспресс-3», ИОММ, ЕК ИОДВ, АСУСС, которые эксплуатируются на центральном вычислительном комплексе РУП «Главный расчетный информационный центр» (ЦВК ИРЦ).

ЦВК ИРЦ БЖД является центром обработки информации, поступающей от географически распределенных в Республики Беларусь и за ее пределами:

- субъектов хозяйствования БЖД и соседних железнодорожных администраций:

- технологических подразделений дороги;

- партнеров участвующих в перевозочном процессе (пограничные и таможенные органы, фитосанитарный контроль и т.п.);

- клиентов и пассажиров.

В целях выполнения задач и функций, возложенных на РУП «Главный расчетный информационный центр» Белорусской железной дороги установлено распределение должностных обязанностей между начальником предприятия, его заместителями и главным инженером в соответствии с приказом от 03.01.2006 № 2/П [10].

Начальник предприятия: возглавляет, осуществляет общее руководство деятельностью предприятия и организует его работу, представляет предприятие без доверенности в отношениях с государственными органами Республики Беларусь, юридическими и физическими лицами, обеспечивает выполнение планов деятельности предприятия, устанавливает структуру и численность работников предприятия, в пределах, утверждаемых руководством Белорусской железной дороги, заключает договоры, в том числе и трудовые, нанимает, перемещает, переводит и увольняет работников, открывает в банках расчетный, валютный и другие счета, издает приказы и указания и др.

Координирует деятельность, устанавливает обязанности и определяет ответственность заместителей начальника, главного инженера.

Осуществляет непосредственное руководство:

- бухгалтерией;

- экономическим сектором;

- юрисконсультами;

- секретарем приемной руководителя.

Первый заместитель начальника предприятия: обеспечивает руководство эксплуатацией автоматизированных информационных систем (АИС) дорожного уровня, организует работу курируемых отделов с учетом эффективного использования АИС дорожного уровня, обеспечивает планирование модернизации и внедрении новых версий программного обеспечения АИС дорожного уровня, участвует в формировании дорожных научно-технических программ по созданию и внедрению информационных технологий, новой техники и передового опыта на Белорусской железной дороги, осуществляет контроль за состоянием трудовой, производственной, исполнительской дисциплины в отделах, находящихся в его ведении, исполняет обязанности начальника предприятия в случае его временного отсутствия, в том числе распоряжения финансовыми средствами.

Осуществляет курирование следующих отделов:

- отдел производственных систем;

- отдел сопровождения станционных информационных систем;

- отдел АСУ пассажирскими перевозками;

- отдел взаиморасчетов за пользование вагонами, контейнерами и разных сборов.

Заместитель начальника по финансовым расчетам: обеспечивает руководство решением технических и технологических проблем в сфере осуществления взаиморасчетов за железнодорожные перевозки, организует работу по полному и своевременному получению доходов от грузовых перевозок по перевозочным документам, качественную и своевременную обработку перевозочных документов, организует работу по снабжению железнодорожных станций и структурных подразделений БЖД бланками строгой отчетности для осуществления железнодорожных перевозок, организует работу по своевременному и качественному выпуску и предоставлению статистической отчетности.

Осуществляет курирование следующих отделов:

- отдел учета доходов;

- отдел получения и контроля доходов от грузовых перевозок;

- отдел получения и контроля доходов от транзитных перевозок;

- отдел выпуска статистической отчетности;

- дорожный склад билетов и бланков строгой отчетности;

- канцелярия.

Заместитель начальника по перспективным разработкам АСУ: обеспечивает работу по внедрению и развитию современных программных средств и технологий в сфере вычислительной техники и информатики, руководит сопровождением и эксплуатацией финансово-экономических систем дорожного уровня, организует работу курируемых отделов с целью наиболее эффективного внедрения новых информационных технологий в процессы планирования и управления производственной и финансово-хозяйственной деятельностью подразделений Белорусской железной дороги.

Осуществляет руководство отделами:

- отдел программирования;

- отдел технологических разработок и их внедрения;

- отдел по разработке и внедрению финансово-экономических систем;

- отдел эксплуатации и сопровождения финансово-экономических систем.

Заместитель начальника предприятия по идеологической работе, кадрам и социальным вопросам: обеспечивает предприятие кадрами рабочих, служащих, специалистов и руководителей требуемых профессий, специальностей и квалификации, формирование резерва на выдвижение, организует своевременный прием, перемещение, перевод, предоставление отпусков, увольнение работников в соответствии с законодательством Республики Беларусь, обеспечивает подготовку и повышение квалификации кадров, аттестацию руководителей и специалистов, учет личного состава, обеспечивает подготовку документов, необходимых для назначения пенсий работникам предприятия, а также представления их в органы социальной защиты, организует работу с обращениями граждан, контроль за состоянием и соблюдением трудовой, производственной, исполнительской дисциплины.

Осуществляет непосредственное руководство деятельностью инженеров, занимающихся кадровыми вопросами.

Главный инженер: организует эксплуатацию, техническое обслуживание, планирует работы по ремонту и модернизации средств вычислительной техники, выводу из эксплуатации морально устаревшего оборудования, подготовке в установленном порядке к списанию и сдаче лома драгоценных металлов на переработку; обеспечивает руководство безопасной эксплуатацией и текущим содержанием закрепленных за предприятием зданий, сооружений и оборудования, осуществляет контроль за рациональным использованием основных средств, материалов и энергетических ресурсов, организует обучение и осуществляет контроль за соблюдением работниками предприятия правил технической эксплуатации электроустановок, норм и правил по охране труда, технике безопасности, пожарной безопасности.

Осуществляет руководство отделами:

- отдел терминального оборудования;

- отдел текущего содержания здания, оборудования и снабжения;

- отдел технических средств.

Осуществляет непосредственное руководство ведущими инженерами по охране труда и технике безопасности.

Контроль и методическое руководство договорной работой возложено на юрисконсультов.

Юрисконсультами предприятия ведется регистрация, централизованный учет и хранение договоров.

Юристами предприятия разработаны типовые формы договоров на оказание услуг по предоставлению информации по электронной почте и на оказание услуг грузополучателям, грузоотправителям и экспедиторам по поиску вагонов.

К основным задачам бухгалтерии относится:

- организация учета финансово-хозяйственной деятельности;

- осуществление контроля за сохранностью собственности, правильным расходованием денежных средств и материальных ценностей.

Бухгалтерия выполняет следующие функции:

- Ведение бухгалтерского учета своего имущества, обязательств и хозяйственных операций на основе натуральных измерителей в денежном выражении путем сплошного, непрерывного, документального и взаимосвязанного их отражения. Формирование полной и достоверной информации о хозяйственных процессах и финансовых результатах деятельности предприятия, необходимой для оперативного руководства и управления, а также для ее использования инвесторами, поставщиками, покупателями, кредиторами, налоговыми и финансовыми органами, банками и иными заинтересованными организациями и лицами.

- Обеспечение контроля за наличием и движением имущества, использованием, материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами.

- Организация учета основных фондов, сырья, материалов, топлива, готовой продукции, МБП, денежных средств и других ценностей, издержек производства и обращения, исполнения смет расходов.

- Обеспечение документального отражения на счетах бухгалтерского учета операций, связанных с движением денежных средств, начислением и перечислением налогов в бюджет.

- Осуществление контроля за своевременным проведением инвентаризации денежных средств, товарно-материальных ценностей и расчетов.

- Составление бухгалтерской отчетности на основе достоверных первичных документов и соответствующих бухгалтерских записей.

- Осуществление (совместно с другими отделами) экономического анализа финансово-хозяйственной деятельности предприятия по данным бухгалтерского учета и отчетности с целью выявления внутрихозяйственных резервов, ликвидации потерь и непроизводственных расходов.

- Обеспечение соблюдения кассовой и расчетной дисциплины, правильное расходование полученных в банках средств по назначению, соблюдение порядка выписки чеков и хранение чековых книжек.

Структура РУП «Главный расчетный информационный центр» БЖД представлена в приложении А.

Белорусская железная дорога является государственным комплексным объединением, в состав которого входят отделения железной дороги, промышленные, строительные, автотранспортные, научно-исследовательские, проектно-конструкторские технологические, снабженческие, торговые и другие предприятия, организации, а также учреждения народного образования, здравоохранения и культуры.

Основная деятельность Белорусской железной дороги и предприятий дорожного подчинения – эксплуатационная работа - представляет собой отношения между грузоотправителями, грузополучателями, пассажирами и другими физическими и юридическими лицами в ходе оказания услуг железнодорожного транспорта общего пользования. Эксплуатационная работа включает в себя грузовые перевозки (грузооборот) и пассажирские перевозки (пассажирооборот) по всем видам сообщения.

Кроме основной деятельности Белорусская железная дорога и ее предприятия ведут подсобно-вспомогательную деятельность.

В соответствии с целями предприятие осуществляет следующие виды деятельности:

- деятельность железнодорожного транспорта;

- услуги терминалов;

- услуги по хранению транспортных средств;

- организация перевозок грузов;

- электросвязь;

- сдача в наем собственного недвижимого имущества;

- аренда офисных машин и оборудования, включая вычислительную технику;

- консультирование по аппаратным средствам вычислительной техники;

- разработка программного обеспечения и консультирование в этой области;

- обработка данных;

- деятельность, связанная с базами данных;

- техническое обслуживание и ремонт офисных машин и вычислительной техники;

- прочая деятельность, связанная с вычислительной техникой;

- копирование программных средств;

- монтаж, наладка, ремонт и техническое обслуживание передающей аппаратуры;

- деятельность в области связи.

На РУП «Главный расчетный информационный центр» задачи и функции финансовой деятельности распределены между экономическим сектором и бухгалтерией, которые занимаются вопросами финансовой деятельности.

Основными функциями экономического сектора являются:

- группировка расходов предприятия по статьям затрат в соответствии с Номенклатурой расходов по основной деятельности Белорусской железной дороги;

- разработка калькуляций себестоимости оказания услуг по подсобно-вспомогательной деятельности;

- согласование и регистрация цен на работы и услуги в вышестоящей организации, соблюдение законодательных и нормативных актов, касающихся вопросов ценообразования;

- подготовка на утверждение начальником предприятия Прейскурантов цен на постоянно оказываемые на договорной основе услуги и своевременное их доведение причастным отделам;

- обеспечение контроля за правильностью наименований профессий и должностей в соответствии с полученной квалификацией и характером выполняемой работы, применением тарифных ставок, окладов, доплат, надбавок, льгот и компенсаций по оплате труда, за установлением разрядов в соответствии с Единым тарифно-квалификационным справочником, Единой тарифной сеткой работников Республики Беларусь;

- проведение работ по совершенствованию организации нормирования труда, форм и систем заработной платы и премирования, роли материального стимулирования в обеспечении эффективности производства и качества труда;

- разработка положений о премировании (за основные результаты производственно-финансовой деятельности, за выполнение особо важных производственных заданий и по специальным системам премирования).

Бухгалтерия и экономический сектор взаимосвязаны по работе между собой.

Бухгалтерия получает от экономического сектора: утвержденные финансовые планы, положения о премировании рабочих и служащих, первичную документация по начислению заработной платы; штатные расписания, изменения и необходимые расчеты к финансовому плану, плановые и отчетные калькуляции.

Экономический сектор получает от бухгалтерии: оборотно-сальдовые ведомости по счетам балансового отчета, другие материалы, необходимые для анализа и планирования, сведения о выплатах фонда заработной платы, расходования поощрительных фондов, сличительные ведомости по результатам инвентаризации, сведения о неплатежеспособности отдельных покупателей, извещения о применении банковских санкций к покупателям и заказчикам.

2.2

Анализ технико-экономических показателей

Любой субъект хозяйствования прибегает к анализу в любой форме для принятия решений по оптимизации достижения поставленных целей, повышения доходности капитала, обеспечения стабильности положения предприятия. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам.

Так, анализ деятельности предприятия основывается на детальном рассмотрении некоторых показателей: объёма оказываемых услуг, себестоимости продукции, прибыли, рентабельности, финансовой устойчивости и платёжеспособности. Рассмотрим эти показатели и проведем анализ [11].

Объем оказанных услуг – это основной показатель, характеризующий деятельность предприятия. Объем оказанных услуг крайне важен для установления нормированных статей затрат – расходов на рекламу, представительских расходов, а также для исчисления целого ряда налогов.

По своему экономическому содержанию объем оказанных услуг характеризует конечный финансовый результат работы предприятия, выполнения своих обязательств перед потребителями, степень участия в удовлетворении потребностей рынка.

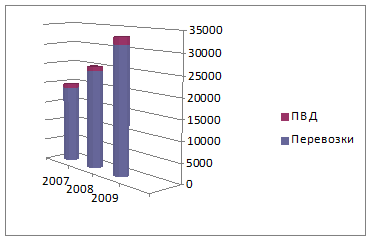

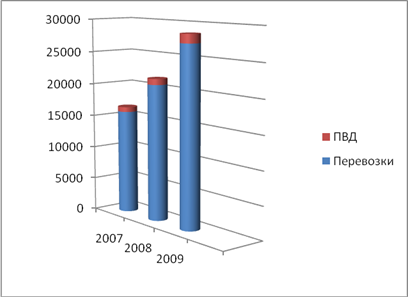

Анализ начинается с изучения динамики оказания услуг, расчета темпов роста. Этот анализ показывает, как изменился объем оказания услуг за определенное количество лет. Динамика оказания услуг представлена в таблице 2.1.

Таблица 2.1 ─ Динамика оказания услуг

| Наименование показателей

|

Ед. измерения

|

2007

|

2008

|

Темп роста, %

|

2009

|

Темп роста, %

|

| Выручка от реализации товаров, работ, услуг (с налогами), в том числе:

|

млн. р.

|

20519

|

25806

|

125,8

|

33426

|

129,5

|

| Перевозки

|

млн. р.

|

19523

|

24578

|

125,9

|

31540

|

128,3

|

| ПВД

|

млн. р.

|

996

|

1228

|

123,3

|

1886

|

153,6

|

Из таблицы 2.1 видно, что объём оказываемых услуг в 2008 г. по сравнению с 2007 г. увеличился на 25,8 %, а в 2009 г. по сравнению с 2008 г. – на 29,5 %. Наибольшую часть в структуре объёма оказываемых услуг занимают перевозки, наблюдается динамика увеличения перевозок. В 2007 г. выручка от перевозок составила 19523 млн. р., в 2008 ─ 24578 млн.р., в 2009 г. ─ 31540 млн.р. Темп роста выручки по подсобно-вспомогательной деятельности в 2009 году по сравнению с 2008 значителен и составляет 153,6 %.

На рост объема оказываемых услуг повлияли:

- улучшение качества оказываемых услуг за счет использования новых более эффективных технологий (совершенствование парка подвижного состава, повышение квалификации работников);

- расширение рынков оказания услуг.

Себестоимость продукции (работ, услуг) – это выраженные в денежной форме текущие затраты на ее производство и реализацию. Себестоимость выполняемой работы, оказываемой услуги рассчитывается дважды по статьям и по элементам затрат.

Расходы дороги подразделяются:

- по эксплуатационной деятельности (перевозкам);

- по подсобно-вспомогательной деятельности.

Себестоимость оказания услуг РУП «Главный расчётный информационный центр» БЖД в 2007-2009 гг. по элементам затрат представлена в таблице 2.2.

Таблица 2.2 ─ Себестоимость товарной продукции

| Показатели

|

2007

|

2008

|

2009

|

| Всего, млн. р.

|

Уд. вес с/с, %

|

Всего, млн. р.

|

Уд. вес с/с, %

|

Всего, млн. р.

|

Уд. вес с/с, %

|

| Себестоимость работ, услуг всего

|

16547

|

100

|

21579

|

100

|

28584

|

100

|

| в том числе:

|

| Расходы по эксплуатации

|

15805

|

95,52

|

20677

|

95,82

|

27218

|

95,34

|

| из них:

|

| материалы

|

187

|

1,13

|

222

|

1,03

|

225

|

0,79

|

| топливо

|

10

|

0,06

|

10

|

0,05

|

6

|

0,02

|

| электроэнергия

|

223

|

1,35

|

265

|

1,23

|

319

|

1,12

|

| Фонд оплаты труда

|

5467

|

33,04

|

6334

|

29,35

|

8130

|

28,48

|

| Отчисления на соц. страх

|

2192

|

13,25

|

2600

|

12,05

|

2945

|

10,32

|

| Амортиз. отчисления

|

4916

|

29,71

|

7567

|

35,07

|

9719

|

34,04

|

| Прочие расходы

|

2810

|

16,98

|

3679

|

17,05

|

5874

|

20,58

|

| Себестоимость работ, услуг по ПВД

|

742

|

4,48

|

902

|

4,18

|

1366

|

4,76

|

Из таблицы 2.2 можно сделать вывод, что себестоимость услуг на предприятии имеет тенденцию увеличиваться. Значительный рост расходов за последние два года связан с проведением работ по развитию информационных систем дорожного уровня: «Информационно-аналитической системы поддержки управленческих решений для грузовых перевозок» (ИАС ПУРГП), «Экспресс-3», включающих затраты:

- на оказание услуг ООО «САП СНГ и стран Балтии» по сопровождению программных продуктов SAP;

- на обучение специалистов в компании SAP;

- на приобретение лицензий, обеспечивающих права использования продуктов SAP.

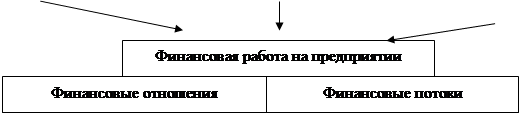

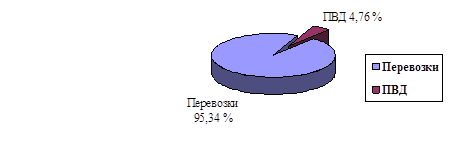

Рассмотрим структуру себестоимости реализуемой предприятием продукции в 2009 г. Она представлена на рисунке 2.1.

Рисунок 2.1 ─ Структура себестоимости продукции за 2009 г.

Из рисунка 2.1 видно, что наибольший удельный вес в структуре себе- стоимости составляют амортизация и отчисления в фонд оплаты труда. Такие показатели как топливо, материалы и электроэнергия незначительны, так как организация работает в сфере услуг, а не занимается производством продукции.

В таблице 2.3 приведен план объема расходов, сумма расходов в отчетном и базовом периоде в разбивке по основному и подсобно-вспомогательному виду деятельности (ПВД).

Таблица 2.3 ─ Динамика расходов

| Расходы

|

2007 г., млн. р.

|

2008 г., млн. р.

|

Темп роста, %

|

План на 2009 г.

|

2009 г., млн. р.

|

Выполнение плана, %

|

Темп роста, млн. р.

|

Темп роста, %

|

| Перевозки

|

15805

|

20677

|

130,8

|

28176

|

27218

|

96,6

|

6541

|

131,6

|

| ПВД

|

742

|

902

|

121,6

|

1084

|

1366

|

126,0

|

464

|

151,4

|

| Всего

|

16547

|

21579

|

130,4

|

29260

|

28584

|

97,7

|

7005

|

132,5

|

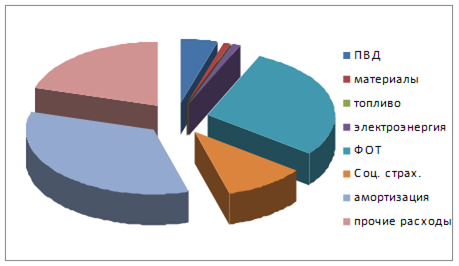

Анализируя данные таблицы 2.3 можно сделать вывод, что совокупные расходы Белорусской железной дороги в отчетном периоде составили 28584 млн. р. или 97,7 % к плану. Рост расходов в 2009 г. по сравнению с запланированными показателями наблюдается по подсобно-вспомогательной деятельности - 126,0 %. По сравнению с 2008 г. расходы дороги выросли на 7005 млн. р. или на 32,5 %, в том числе по перевозкам - на 6541 млн.р. или 31,6 %, по ПВД – на 464 млн.р. или 51,4 %. В 2008 г. так же наблюдалось увеличение расходов на 30,4 % по сравнению с 2007 г. Удельный вес расходов от перевозок и ПВД в общей сумме расходов по дороге показан на рисунке 2.2.

Рисунок 2.2 ─ Удельный вес расходов от перевозок и ПВД в общей сумме расходов по дороге

Удельный вес расходов от перевозок составляет – 95,34 %.

Удельный вес расходов от ПВД составляет – 4,76 %.

В таблице 2.4 приводятся данные по динамике объемов расходов и себестоимости перевозок.

Таблица 2.4 ─ Динамика объемов расходов и себестоимости перевозок

| Вид перевозок

|

2008

|

2009

|

Темп роста, %

|

| Объем

|

Себестоим., р. на 1 пасс-км/т-км

|

Расходы, млн. р.

|

Объем

|

Себестоим., р. на 1 пасс-км/т-км

|

Расходы, млн. р.

|

Объем

|

Себестоим., р. на 1 пасс-км/т-км

|

Расходы, млн. р.

|

| Пассажирские, млн. пасс-км

|

241,8

|

34,2

|

8270

|

251,8

|

46,5

|

11703

|

104,1

|

135,9

|

141,5

|

| Грузовые,

млн. т-км

|

465,4

|

26,7

|

12406

|

611,5

|

25,4

|

15514

|

131,7

|

95,1

|

125,1

|

| Приведенные, т-км

|

707,2

|

29,2

|

20677

|

863,3

|

31,5

|

27218

|

122,1

|

107,9

|

131,6

|

Из таблицы 2.4 видно, что за отчетный период произошло увеличение объемов перевозок на 4,1 % и в то же время резкое увеличение себестоимости пассажирских перевозок на 35,9 %. Общее увеличение объемов перевозок и увеличение себестоимости по пассажирским перевозкам привело к росту расходов. Расходы по пассажирским перевозкам увеличились на 141,5 млн. р. По грузовым перевозкам наблюдается снижение себестоимости, в отчётном 2009 г. данный показатель составляет 95,1 % от себестоимости 2008 г., что является положительным фактором и приводит к уменьшению затрат на грузовые перевозки. Однако, по причине увеличения объёма перевозок, в целом возросли и расходы в отчётном периоде на 25,1 %. В целом, себестоимость в 2009 г. выросла на 7,9 %. Это объясняется увеличением себестоимости и общего объёма перевозок на 22,1 %.

Необходимо отметить, что на Белорусской железной дороге уделяется много внимания планированию эксплуатационных расходов, что предполагает глубокий и комплексный анализ хозяйственной деятельности дороги с целью выявления резервов снижения эксплуатационных расходов.

Для анализа эксплуатационных расходов используют информацию о затратах на перевозки в предыдущем периоде, о темпах роста грузооборота и пассажирооборота и показателей работы подвижного состава, данные калькуляции расходов по видам перевозок и типам тяги, ряд других сведений, сообщаемых Управлению дороги отделениями в виде справок.

Данные о расходах ежеквартально и в целом за год приводятся в отчете о производственно – финансовой деятельности дороги и ее отделений. В этом отчете расходы сгруппированы по хозяйствам, статьям и элементам затрат. В процессе доаналитической обработки исходной информации они подвергаются дополнительной группировке: выделяют расходы, зависящие от размеров движения, группируют их по видам перевозок (грузовые, пассажирские), затем из расходов по каждому виду перевозок выделяют затраты, связанные с определенным типом тяги, и общие для всех типов тяги. После чего зависящие от размеров движения расходы группируют по измерителям работы подвижного состава, а расходы, независящие от размеров движения, показывают по каждому хозяйству по статьям и элементам затрат.

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Прибыль предприятия получают главным образом от реализации продукции, а также от других видов деятельности (сдача в аренду основных фондов, коммерческая деятельность на финансовых и валютных биржах и т.д.) [12. с.178].

Прибыль — это часть чистого дохода, который непосредственно получают субъекты хозяйствования после реализации продукции. Только после продажи продукции чистый доход принимает форму прибыли. Количественно она представляет собой разность между чистой выручкой (после уплаты НДС, акцизного налога и других отчислений из выручки в бюджетные и небюджетные фонды) и полной себестоимостью реализованной продукции. Значит, чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние.

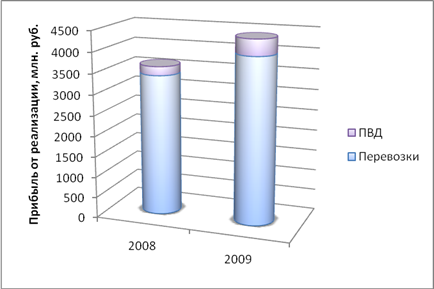

Рассмотрим динамику прибыли по годам и выполнение дорогой плана прибыли за 2009 год, с учетом ее структуры по видам деятельности. Данные представлены в таблице 2.5.

Таблица 2.5 ─ Динамика прибыли и выполнение плана прибыли

| Прибыль

|

2007 г., млн. р.

|

2008 г., млн. р.

|

План на

2009 г.

|

2009 г., млн. р.

|

Выполнение плана, %

|

Темп роста, млн. р.

|

| Перевозки

|

3132

|

3409

|

3049

|

4007

|

131,4

|

117,5

|

| ПВД

|

154

|

213

|

194

|

392

|

201,1

|

184,0

|

| Итого

|

3286

|

3622

|

3243

|

4399

|

135,6

|

121,5

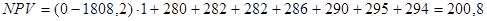

|