| 1

2

. АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ ПОТОКОВ

1.1 Краткая характеристика предприятия

1.2 Назначение анализа движения денежных потоков и источники информации

В целях бесперебойного функционирования организация должна располагать оптимальной суммой денежных средств. Недостаток средств может привести к неплатежеспособности, снижению ликвидности, убыточности и даже прекращению функционирования организации. Избыток денежной массы, не вовлеченной в оборот, для организации также негативен, так как не приносит дохода и в связи с инфляцией обесценивается. Для того чтобы принимать оптимальные управленческие решения, связанные с движением денежных средств, для достижения наилучшего эффекта хозяйственной деятельности руководству организации нужна постоянная осведомленность о состоянии денежных средств. Следовательно, необходимы систематический детальный анализ и оценка денежных потоков в организации.

Движение денежных средств организации во времени представляет собой непрерывный процесс, создавая денежный поток. Денежный поток — это совокупность распределенных во времени объемов поступления и выбытия денежных средств в процессе хозяйственной деятельности организации. Поступление (приток) денежных средств называется положительным денежным потоком, выбытие (отток) денежных средств — отрицательным денежным потоком. Разность между положительным и отрицательным денежными потоками по каждому виду деятельности или по хозяйственной деятельности организации в целом называется чистым денежным потоком.

Важная роль анализа денежных потоков, создающего основу для формирования эффективной политики и принятия управленческих решений руководством организации, обусловлена рядом причин:

• денежные потоки обслуживают функционирование организации практически во всех аспектах деятельности;

• оптимальные денежные потоки обеспечивают финансовую устойчивость и платежеспособность организации;

• рационализация денежных потоков способствует достижению ритмичности производственно-коммерческого процесса организации;

• эффективное управление денежными потоками сокращает потребность организации в привлечении заемного капитала;

Реклама

• оптимизация денежных потоков является предпосылкой ускорения оборачиваемости капитала организации в целом;

• рациональное использование высвободившихся денежных средств в результате оптимизации денежных потоков способствует расширению масштабов производства и росту выручки от продажи продукции, товаров (работ, услуг), получению дополнительных доходов.

В составе финансового анализа организации-контрагента финансовый аналитик (например, банка-кредитора или иного заимодавца) определяет целостность и динамику движения потока денежных средств на анализируемом предприятии. Целью этого анализа является прогнозирование реальной возможности возврата в срок и в нужном количестве вкладываемых в организации средств. Также определяются источники возврата средств: выручка, прочие займы, собственный капитал и т. д.

Информация о денежных потоках может быть получена из формы № 2 («Отчет о прибыли и убытках»), а также из формы № 4 («Отчет о движении денежных средств») бухгалтерской отчетности. Информация, которая содержится в отчете о движении денежных средств, связывает и дополняет данные бухгалтерского баланса и отчета о прибылях и убытках. На основе этой информации можно сделать вывод о наличии или отсутствии денежных средств для выполнения задач дальнейшей финансовой деятельности.

1.3 Состав, классификация и движение денежных средств по видам деятельности организации

Многообразие видов хозяйственных операций, осуществляемых организацией, в той или иной форме связано с поступлением или выбытием денежных средств. Основа реализации любого управленческого решения — это оптимизация денежных средств. Примерами таких решений могут быть решения о расходах на поддержание необходимого объема оборотных активов: запасов, сырья, материалов, комплектующих изделий, готовой продукции, товаров для перепродажи, дебиторской задолженности, средств, необходимых для обслуживания задолженности, оплаты труда работников, уплаты налогов и отчислений. Денежные потоки направляются на осуществление организацией своей деятельности: в основной и оборотный капитал, нематериальные активы, проектные и научные исследования, финансовые вложения и т. п.

Для того, чтобы раскрыть реальное движение денежных средств организации, оценить синхронность поступления и расходования денежных средств, а также увязать величину полученного финансового результата с состоянием денежных средств, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока). Для осуществления своих расходов организации необходимо обеспечивать адекватный приток денежной массы в виде выручки от продаж продукции, товаров (работ, услуг), поступления дивидендов на вложенный капитал, получения заемных средств.

Реклама

Понятие «денежный поток» является обобщающим и содержит в себе большое количество разнообразных видов потоков денежных средств, возникающих в процессе функционирования организации. Для обеспечения всестороннего, глубокого анализа денежные потоки организации необходимо классифицировать но ряду основных признаков.

1. По видам деятельности:

• денежный поток по операционной деятельности;

• денежный поток по инвестиционной деятельности;

• денежный поток по финансовой деятельности.

2. По участию в хозяйственном процессе:

• денежный поток по организации в целом;

• денежный поток по видам хозяйственной деятельности;

• денежный поток по структурным подразделениям организации;

• денежный поток по отдельным хозяйственным операциям.

3. По направлению:

• положительный денежный поток;

• отрицательный денежный поток.

4. По уровню оптимальности:

• избыточный денежный поток;

• дефицитный денежный поток.

5. По времени;

• ретроспективный (отчетный) денежный поток;

• оперативный денежный поток;

• планируемый денежный поток,

6. По моменту оценки стоимости денежных средств:

• настоящая стоимость денежного потока;

• будущая стоимость денежного потока.

7. По характеру формирования:

• периодический (регулярный) денежный поток;

• эпизодический (дискретный) денежный поток.

8. По временным интервалам:

• денежный поток с равномерными временными интервалами;

• денежный поток с неравномерными интервалами. Существует множество путей расчета необходимого количества денежных средств для реализации стратегии на рынке, наиболее частое применение нашла форма отчета, приводимая Е. В. Быковой в книге «Финансовый менеджмент».

Форма состоит из трех частей:

• денежный поток от основной деятельности;

• денежный поток от инвестиционной деятельности;

• денежный поток от финансовой деятельности.

Для целей как внутреннего, так и внешнего анализа платежеспособности необходимо знать, каким образом и из каких источников организация получает денежные средства и каковы основные направления их расходования. Главная цель такого анализа — оценка способности организации получить денежные средства в размере и сроки, необходимые для осуществления планируемых расходов.

К денежным средствам приравнены денежные эквиваленты — краткосрочные высоколиквидные инвестиции организации, свободно обратимые в денежные средства и незначительно подверженные риску изменения рыночной цены.

Принципиальным является то, что согласно международным стандартам перемещение между отдельными статьями денежных средств и их эквивалентами рассматривается не как движение денежных средств, а как способ управления ими. Поэтому такое перемещение не включается в расчет оттоков и притоков денежных средств. Данная трактовка движения денежного потока соответствует целевой направленности рассматриваемого отчета, предоставляемого внешним и внутренним пользователям отчетности информации о величине финансового потока, поступающего и уходящего в процессе осуществления предприятием своих операций. Необходимость такой информации определяется целями прогнозирования денежных потоков.

Для того чтобы обеспечить пользователей бухгалтерской информации данными об истории изменения денежных средств организации и их эквивалентов в разрезе основных видов ее деятельности, в международной практике используется отчет о движении денежных средств. В составе отчета выделяются три основных раздела: движение денежных средств от текущей, инвестиционной и финансовой деятельности,

Указанная разбивка на группы позволяет в реальном масштабе времени четко определить направления деятельности, которые являются прибыльными (донорами), и направления деятельности, которые постоянно требуют дополнительного вложения денежных средств (реципиенты).

С точки зрения деления денежного потока на три составные части, приведенные выше (это относится как к фактическому, так и планируемому денежному потоку), целесообразно остановиться на каждой составляющей в составе общего потока с пояснением значимости и обобщенных вариантов сведения общего денежного потока.

Практика показывает, что основная деятельность

организации дает большую часть прибыли, положительный поток денежных средств (превышение поступления средств над расходованием) является источником расширенного воспроизводства и инвестиций в расширение деятельности. Основными источниками денежных средств в организации являются денежные средства покупателей и заказчиков. По срокам поступлений они могут подразделяться на выручку от реализации и полученную предварительную оплату. Эти средства используются на закупку товарно-материальных ценностей (в организациях торгово-посреднической деятельности) и приобретение сырья, материалов, запасов, производство и реализацию готовой продукции. Другими направлениями расходования средств являются налоги, выплата заработной платы, оплата денег за услуги сторонних организаций и поставщиков по основной деятельности организации.

Инвестиционная деятельность,

как правило, не приносит прибыли, денежный поток чаще всего является отрицательным и расходует денежные средства, получаемые от других направлений деятельности. К денежному потоку от инвестиционной деятельности можно отнести финансовые ресурсы от операций с ценными бумагами, нематериальными активами, основными средствами.

Финансовая деятельность

появляется у организации при желании либо расширить свою деятельность на рынке, либо компенсировать недостаток денежных средств, наблюдаемый на двух предшествующих направлениях. Основными источниками средств на данном секторе являются банковские кредиты, займы юридических и физических лиц, эмиссия ценных бумаг. Направлением использования в данном виде деятельности является погашение кредитов и займов, выплата процентов по заемным средствам, дивиденды собственникам предприятия.

Совокупность всех этих трех направлений образует комплексный денежный поток в организации, причем особенностью этого потока является постоянный перелив денежных средств между составляющими элементами. Кроме расширения организацией своей доли на рынке, причиной перелива или пополнения бюджета денежных средств может стать часто встречающаяся на российском рынке проблема неплатежей покупателей, выйти из которой можно только путем привлечения сторонних заемных средств. В таком случае возникает перекос в денежном потоке, который невозможно мобильно исправить, приводящий к отсутствию достойной компенсации затрат на обслуживание заемных средств из прибыли.

В зарубежной практике предусматривается возможность составления более детализированного отчета о движении денежных потоков, согласно которому особо выделяют движение денежных средств в разрезе текущей деятельности, налогообложение (уплата налогов), обслуживание финансов (уплата и получение процентов, дивидендов), инвестиций и собственной финансовой деятельности. Необходимость такой детализации объясняется стремлением более точно определить вклад текущей деятельности в формирование чистого денежного потока организации. При использовании информации отчета о движении денежных средств ключевым показателем является результат изменения денежных средств от текущей деятельности (в практике экономического анализа он называется чистый денежный поток). По данному показателю судят о способности организации генерировать денежные средства в результате своей основной деятельности.

Именно поэтому важно отделить денежные средства, создаваемые организацией, от денежных средств, привлекаемых со стороны в виде кредитов, дополнительного вклада собственника и т. п.

Анализ динамики денежного потока во времени и причин данной ситуации обычно проводится прямым или косвенным методом.

1. Прямой метод.

Основывается на сопоставлении денежных поступлений и выплат в абсолютных величинах (совместное поступление наличных и безналичных денежных средств, амортизация в качестве расхода денежных средств не учитывается).

2. Косвенный метод.

Метод основан на компилировании данных из двух форм бухгалтерской отчетности — баланса и отчета о финансовых результатах. При проведении последовательных корректировок прибыли на изменение статей баланса мы получим конечный результат. В качестве исходной (отправной), точки в расчете часто применяют показатель чистой прибыли на начало периода. Изменяя данные на амортизационные отчисления и распределение прибыли, приходим к итогу. Таким образом, удобством косвенного метода является тот фактор, что мы имеем информацию о финансовых ресурсах, поступающих в организацию после уплаты налогов и возмещения затрат на факторы производства. За счет анализа денежного потока косвенным методом также можно проследить причину несоответствия уровня чистой прибыли и остатка денежных средств на коней, рассматриваемого периода.

Необходимо отметить различия двух методов:

• в косвенном методе отчета о движении денежных средств не используются данные о выплаченных налогах и сборах в бюджет и фонды;

• в отчете прямым методом не содержится информация об основных источниках финансирования расширенного воспроизводства организации — амортизации и чистой прибыли.

Анализ денежного потока организации проводится в динамике, в сравнении текущей ситуации с аналогичными периодами прошлых лет. Это необходимо для понимания динамики развития финансовых потоков организации (какая идет стадия — расширения деятельности или свертывания). На основании анализа денежного потока финансовый аналитик определяет основные доли финансовых поступлений и направления их использования, сезонность реализуемой продукции (работ или услуг), периоды проблем реализации, возможность организации привлекать займы, величину издержек и т. д. Данная информация дополняет коэффициентные показатели финансового состояния.

2.4 Методика анализа движения денежных средств

Для целей анализа используются: форма № 1 «Бухгалтерский баланс» , № 4 «Отчет о движении денежных средств», привлекаются данные формы № 5 «Приложение к балансу предприятия» и Главной книги. С помощью этих источников определяется движение денежных средств в рамках основной, инвестиционной и финансовой деятельности.

Прямой метод анализа движения денежных средств

заключается в рассмотрении данных о положительных и отрицательных денежных потоках организации, сформированных на основе кассового метода путем включения в отчет хозяйственных оборотов, связанных с денежными операциями.

Прямой метод анализа денежных потоков основан на сравнении показателей, содержащихся в отчете «О движении денежных средств», исчислении и оценке необходимых величин (абсолютных и относительных отклонений, темпов роста и прироста, удельного веса отдельных показателей и элементов притока и оттока денежных средств в общем объеме положительных и отрицательных денежных потоков) за отчетный период, а также оценке динамики исследуемых показателей.

Анализ движения денежных средств прямым методом проводится с помощью следующей аналитической табл. 1.

| Движение денежных средств

|

(табл.1)

|

| Показатели

|

За отчетный год

|

За предыдущий год

|

| тыс.

руб.

|

%к итогу

|

тыс.

руб.

|

%к итогу

|

| А

|

1

|

2

|

3

|

4

|

| 1, Остаток денежных средств на начало отчетного года

|

9056

|

294340

|

| 2. Поступило денежных средств - всего

|

13850598

|

100,00

|

6671212

|

100,00

|

| В том числе:

|

| - от текущей деятельности - итого

|

13850433

|

99,9988

|

6670940

|

99,9959

|

| • средства, полученные от покупателей и заказчиков

|

2776628

|

20,0470

|

4508866

|

67,5869

|

| • прочие доходы

|

11073805

|

79,9518

|

2162074

|

32,4090

|

| - от инвестиционной деятельности - итого

|

165

|

0,0012

|

272

|

0,0041

|

| • выручка от продажи объектов основных средств и иных внеоборотных активов

|

165

|

0,0012

|

272

|

0,0041

|

| - от финансовой деятельности - итого

|

-

|

-

|

-

|

-

|

Окончание табл. 1

| А

|

1

|

2

|

3

|

4

|

| 3. Направлено денежных средств-всего

|

13858899

|

100,00

|

6691590

|

100

|

| В том числе:

|

| - по текущей деятельности - итого

|

13797458

|

99,5567

|

6036494

|

90,2101

|

| • на оплату приобретенных товаров, работ, услуг, сырья и иных оборотных активов

|

2651571

|

19,1326

|

2786097

|

41,6358

|

| • на оплату труда

|

473555

|

3,4171

|

487044

|

7,2784

|

| • на выплату подотчетных сумм

|

9137

|

0,0659

|

14012

|

0,2094

|

| • на выплату дивидендов, процентов

|

1302493

|

9,3982

|

1357

|

0,0203

|

| • на расчеты по налогам и сборам

|

254560

|

1,8368

|

783944

|

11,7154

|

| • отчисления в государственные внебюджетные фонды

|

137494

|

0,9921

|

142266

|

2,1260

|

| • на прочие расходы

|

8968648

|

64,7140

|

1821774

|

27,2248

|

| - по инвестиционной деятельности - итого

|

61441

|

0,4433

|

93278

|

1,3940

|

| • приобретение объектов основных средств, доходных вложений в материальные ценности нематериальных активов

|

61441

|

0,4433

|

93278

|

1,3940

|

| - по финансовой деятельности - итого

|

-

|

-

|

561818

|

8,3959

|

| • погашение займов и кредитов (без процентов)

|

-

|

561818

|

8,3959

|

| 4. Чистые денежные средства оттекущей деятельности

|

52975

|

-

|

634446

|

-

|

| 5. Чистые денежные средства от инвестиционной деятельности

|

-61276

|

-

|

-93006

|

-

|

| 6. Чистые денежные средства от финансовой деятельности

|

-

|

-

|

561818

|

-

|

| 7. Чистое увеличение (уменьшение) денежных средств и их эквивалентов (стр. 4 + 5 + 6)

|

-8301

|

-

|

-20378

|

| 8. Остаток денежных средств на конец отчетного года (стр. 1 ± стр. 7)

|

755

|

-

|

9056

|

Общая сумма поступления денежных средств в анализируемом году повысилась по сравнению с предыдущим годом на 7179386 тыс. руб. (6671121тыс.руб.-13850598тыс.руб.), или на 107,62% (7179386тыс.руб. : 667121тыс.руб. ∙100) и составила13850598 тыс. руб., в том числе создаваемых на предприятии — 13850598 тыс. руб. (13850433тыс.руб.+165тыс.руб.), или 100 %, и привлеченных со стороны в виде кредитов и займов не было.

Чистое увеличение денежных средств в результате текущей деятельности предприятия (чистый денежный поток) в отчетном году составило 52975 тыс. руб. (13850433тыс.руб.-13797458тыс.руб.). Эти данные свидетельствуют о способности предприятия генерировать денежные средства в результате своей текущей деятельности. Сумма поступлений от основной деятельности составила 13850433 тыс. руб., или 99,9988 % от общего поступления денег, из них выручка от продажи товаров, продукции, работ, услуг — 2776628 тыс. руб., или 20,0470 % от общей суммы притока денежных средств.

Данные табл.1 позволяют судить о том, что полученные денежные средства от основной деятельности обеспечили текущие платежи предприятия, составившие 13797458 тыс. руб., или 99,5567 % от общей суммы притока денежных средств. Наибольшие суммы денег в отчетном периоде направлены на прочие расходы (64,7140 %),на оплату счетов поставщику (19,1326%), на выплату дивидендов (9,3982 %).

Данные табл.1 показывают, что чистый отток денежных средств в результате осуществления инвестиционной деятельности составил 61276 тыс. руб. (165-61441).

Увеличения денежных средств в рамках финансовой деятельности не было.

Совокупный отток денежных средств по всем видам деятельности за рассматриваемый период составил 8301 тыс. руб. (13850598тыс.руб.-13858899тыс.руб), или (52975тыс.руб-61276тыс.руб). В связи с этим остаток денежных средств на конец года уменьшился по сравнению с началом года и составил 755тыс. руб.

Анализ движения денежных средств прямым методом детально раскрывает движение денежных средств на счетах бухгалтерского учета, дает возможность делать выводы относительно достаточности средств для уплаты по счетам текущих обязательств, а также осуществления инвестиционной деятельности.

Однако этот метод не раскрывает взаимосвязи полученного финансового результата (прибыли) и изменения величины денежных средств на счетах предприятия. Для преодоления этого недостатка проводится анализ движения денежных средств косвенным методом, суть которого состоит в преобразовании величины чистой прибыли в величину денежных средств. При этом исходят из того, что в деятельности каждого предприятия имеются отдельные, нередко значительные по величине виды расходов и доходов, которые уменьшают (увеличивают) прибыль предприятия, не затрагивая величину его денежных средств. В процессе анализа на сумму указанных расходов (доходов) производят корректировку величины чистой прибыли таким образом, чтобы статьи расходов, не связанные с оттоком денежных средств, и статьи доходов, не сопровождающиеся их поступлением, не влияли на величину чистой прибыли.

Так, всякое выбытие объектов основных средств и иных внеоборотных активов связано с получением убытка в размере их остаточной стоимости, который отражается на счете 91 и затем списывается на уменьшение финансового результата в дебет счета 99 «Прибыли и убытки». Вполне понятно, что никакого воздействия на величину денежных средств эта операция не оказывает, поскольку связанный с ней расход средств произошел еще в момент их приобретения. Следовательно, сумма убытка в размере остаточной (недоамортизированной) стоимости выбывших внеоборотных активов должна быть добавлена к величине чистой прибыли.

Не вызывают расхода денежных средств хозяйственные операции, связанные с начислением амортизации основных средств и нематериальных активов, которые, однако, уменьшают величину финансового результата. Поэтому для получения реальной величины денежных средств суммы начисленной амортизации должны быть добавлены к чистой прибыли.

Анализ движения денежных средств косвенным методом целесообразно начинать с оценки изменений в состоянии оборотных активов предприятия и их источников по данным формы № 1 «Бухгалтерский баланс». С этой целью составляется табл. 1.1

Таблица 1.1

Изменение стоимости имущества предприятия и источников его образования за отчетный период, тыс. руб.

| Статьи баланса

|

На

начало года

|

На конец

года

|

Изменение за отчетный период (+,-)

|

| А

|

1

|

2

|

3

|

| Актив

|

| Сырье, материалы и другие аналогичные ценности

|

124063

|

148576

|

+24513

|

| Затраты в незавершенном производстве

|

1554

|

7252

|

+5698

|

| Готовая продукция и товары для перепродажи

|

19042

|

16771

|

-2271

|

| Расходы будущих периодов

|

54084

|

46468

|

-7616

|

| НДС по приобретенным ценностям

|

4983

|

13

|

- 4970

|

Окончание табл.1.1

| А

|

1

|

2

|

3

|

| Дебиторская задолженность

|

245113

|

617131

|

+372018

|

| Краткосрочные финансовые вложения

|

939070

|

156496

|

- 782574

|

| Денежные средства

|

9084

|

771

|

- 8313

|

| Пассив

|

| Долгосрочные обязательства

|

43565

|

102043

|

+58478

|

| Краткосрочные кредиты банков и займы

|

-

|

605126

|

-

|

| Поставщики и подрядчики

|

158795

|

43845

|

- 114950

|

| Задолженность перед персоналом организации

|

27136

|

37844

|

+10708

|

| Задолженность перед внебюджетными фондами

|

8663

|

12573

|

+3910

|

| Задолженность по налогам и сборам

|

8876

|

71074

|

+62198

|

| Прочие кредиторы

|

2707

|

5930

|

+3223

|

Далее следует установить, как изменения по каждой статье оборотных активов и обязательств, проанализированных в табл. 1.1, отразились на состоянии денежных средств предприятия и его чистой прибыли.

При анализе взаимосвязи полученного финансового результата и изменения денежных средств следует учитывать возможность отражения в учете доходов, учтенных ранее реального поступления денежных средств, например, при учете реализованной продукции по моменту ее отгрузки. В этом случае поступление денежных средств на предприятие будет определяться суммой реализации и изменением величины дебиторской задолженности. По данным формы № 2 предприятия выручка от реализации составила 2564688 тыс. руб., а сумма дебиторской задолженности по данным табл. 1.1 увеличилась на 372018 тыс. руб. Тогда реальный прирост денежных средств составит: 2564688тыс.руб-372018тыс.руб=2192670 тыс. руб. Это означает, что величина чистой прибыли, отраженная в форме № 2, была завышена на 372018 тыс. руб. и эта сумма должна быть исключена из нее.

Аналогичным будет механизм корректировки чистой прибыли, связанный с изменением суммы авансов, полученных от поставщиков.

Влияние на чистую прибыль операций по приобретению товарно-????????????материальных ценностей характеризуется тем, что увеличение остатков по статьям «Сырье, материалы и другие аналогичные ценности», «Готовая продукция и товары для перепродажи» и другим занижает реальный расход денежных средств, и поэтому суммы увеличения остатка по этим статьям должны быть исключены из чистой прибыли, а соответственно, сумма уменьшения остатков по указанным статьям прибавляется к чистой прибыли.

Операции, отражаемые на пассивных счетах, имеют обратный механизм воздействия на движение денежных средств. Если остатки по статьям обязательств в отчетном периоде возрастают, то сумма их увеличения должна быть прибавлена к чистой прибыли. Если остатки уменьшаются, следовательно, по счетам обязательств было заплачено больше, чем указано в отчете о движении денежных средств и сумма их уменьшения должна исключаться из величины чистой прибыли.

Особый характер имеют корректировки величины чистой прибыли, связанные с операциями начисления амортизации по основным средствам и нематериальным активам, так как указанные расходы уменьшают прибыль отчетного года, но не влияют на движение денежных средств. Поэтому для того, чтобы получить полную величину денежного потока, к чистой прибыли следует прибавить сумму начисленной амортизации.

Далее при анализе взаимосвязи денежных потоков и чистой прибыли следует скорректировать суммы, отражаемые в форме № 4 по статье «Выручка от реализации основных средств и иного имущества». Результат от этой реализации возникает, как правило, вследствие продажи различных видов имущества. При этом в отчете о прибылях и убытках (ф. № 2) находит отражение финансовый результат, выявляемый на счете 91 «Прочие доходы и расходы» от данной операции. Однако движение денежных средств возникает лишь при операциях, отражаемых по кредиту указанного счета в виде выручки от реализации. Следовательно, остаточная стоимость основных средств или дебетовый оборот по указанному счету должны быть прибавлены к чистой прибыли. Кроме того, по кредиту счета 91 «Прочие доходы и расходы» отражается стоимость оприходованных материальных ценностей, оставшихся после ликвидации основных средств. Хотя такие операции и увеличивают финансовый результат, но это не сопровождается движением денежных средств. Следовательно, указанные суммы в процессе анализа должны быть исключены из величины полученной чистой прибыли.

Совокупное влияние рассмотренных операций, корректирующих величину чистой прибыли, должно привести к отражению результата изменения денежных средств, как это показано в табл. 1.2

Таблице 1.2

Движение денежных средств

на предприятии (косвенный метод)

тыс. руб.

| Показатели

|

Источник информации

|

Сумма

(увеличение +, уменьшение -)

|

| А

|

1

|

2

|

| Остаток денежных средств на начало периода (года)

|

Баланс

|

9084

|

| 1. Движение денежных средств от текущей деятельности:

|

| 1.1. Чистая прибыль

|

Форма № 2

|

88979

|

| 1.2. Операции, корректирующие величину чистой прибыли:

|

| — начисленная амортизация

|

Форма№5

|

+213567

|

| — изменение остатков сырья, материалов и других аналогичных ценностей

|

Баланс

|

+24513

|

| — изменение затрат в незавершенном

производстве

|

Баланс

|

+5698

|

| - изменение остатков готовой

продукции и товаров для перепродажи

|

Баланс

|

-2271

|

| - изменение суммы расходов будущих

периодов

|

Баланс

|

-7616

|

| - изменение НДС по приобретенным ценностям

|

Баланс

|

-4970

|

| - изменение дебиторской

задолженности

|

Баланс

|

+372018

|

| — изменение задолженности поставщикам и подрядчикам

|

Баланс

|

-114950

|

| - изменение задолженности по оплате труда

|

Баланс

|

+10708

|

| - изменение задолженности перед внебюджетными фондами

|

Баланс

|

+3910

|

| - изменение задолженности по расчетам с бюджетом

|

Баланс

|

+62198

|

| - изменение задолженности прочим кредиторам

|

Баланс

|

+3223

|

| — выплата дивидендов, процентов

|

Аналитические данные к счету 84

|

| - оприходованные материальные ценности после ликвидации основных средств

|

Аналитические данные

к счету 91

|

| — прибыль от реализации основных

средств

|

Аналитические данные к счету 91

|

| Итого движение денежных средств от текущей деятельности

|

| 2. Движение денежных средств от инвестиционной деятельности:

|

| 2.1. Приобретение нематериальных активов

|

Форма № 5

|

Продолжение табл.1.2

| 2.2. Приобретение основных фондов

|

Форма № 5

|

| 2.3. Незавершенное строительство

|

Форма № 5

|

| 2.4. Финансовые вложения

|

Баланс

|

| 2.5. Отложенные налоговые активы

|

Баланс

|

| 2.6, Поступление от реализации

основных средств

|

Аналитические данные к счету 91

|

| Итого движение денежных средств от инвестиционной деятельности

|

| 3. Движение денежных, средств от финансовой деятельности

|

| 3.1. Изменение задолженности по полученным кредитам и займам

|

Баланс

|

| 3.2. Прочие поступления

|

Справки

бухгалтерии

|

| Итого движение денежных средств от финансовой деятельности

|

| Изменение в состоянии денежных средств

|

| Остаток денежных средств на конец периода (года)

|

Баланс

|

В отчетном году от всей деятельности было получено чистой прибыли на сумму 6610 тыс. руб. В результате корректировки величины чистой прибыли реальный приток денежных средств от текущей и финансовой деятельности составил 7020 тыс. руб. (4970 + 2050). От инвестиционной деятельности произошел отток денежных средств на сумму 6530 тыс. руб. В результате операций, отраженных в формах № I, 2, 4, 5 и на счетах Главной книги, состояние денежных средств улучшилось. Их остаток на конец года увеличился на 490 тыс. руб. и составил 1660 тыс. руб.

Значительное внимание в процессе анализа денежных потоков должно быть уделено также расчету времени обращения денежных средств (финансовый цикл), определению оптимального уровня денежных средств, составлению бюджетов денежных средств и т. п.

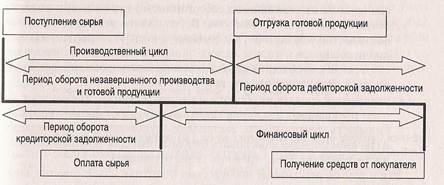

Цикл обращения денежной наличности, или финансовый цикл, представляет собой время, в течение которого денежные средства отвлечены из оборота. Продолжительность финансового цикла определяется как разность между продолжительностью операционного цикла и временем обращения кредиторской задолженности. Операционный цикл характеризует общее время, в течение которого финансовые ресурсы отвлечены в производственные запасы и дебиторскую задолженность. Поскольку предприятие оплачивает счета поставщиков с временным лагом, время, в течение которого денежные средства отвлечены из оборота, т. е. финансовый цикл, меньше на среднее время обращения кредиторской задолженности.

Обобщая сказанное, можно сделать вывод, что анализ движения денежных средств дает возможность сделать обоснованные выводы о:

• объеме и источниках поступления денежных средств и основных направлениях их использования;

• способности организации обеспечить стабильное превышение поступлений над платежами в результате своей текущей деятельности;

• возможности своевременного погашения обязательств;

• достаточности полученной прибыли для обслуживания его текущей деятельности, а также осуществления инвестиционной;

• причинах расхождения полученных финансовых результатов и денежных средств;

• способности организации формировать приток денежных средств в условиях непредвиденных обстоятельств, т. е. о его финансовой эластичности;

• существующей зависимости от внешних источников финансирования;

• о стабильной структуре денежных потоков и возможности их прогнозирования.

1.5 Способы увеличения поступлений денежных средств

Существуют следующие способы увеличения поступлений денежных средств.

1. Изыскание дополнительных денежных поступлений от более эффективного использования основных средств, для чего необходимо:

• провести, анализ степени использования оборудования/имущества с тем, чтобы определить перечень имущества, не используемого в текущей хозяйственной деятельности;

• организовать сдачу в аренду/продать мало используемое оборудование/имущество;

• рассмотреть возможности пересмотра ставок арендной платы и перезаключения арендного договора с арендодателем и арендаторами;

• организовать перевод деятельности организации в менее дорогое место. При этом необходимо учитывать все расходы, которые могут возникнуть в связи с переездом;

• рассмотреть возможность консервации имущества. Акт консервации представляется в налоговую инспекцию. Это позволит исключить это имущество из расчета налогооблагаемой базы при расчете платежей по налогу на имущество;

• рассмотреть варианты централизации деятельности организации за счет перевода подразделений в одно или меньшее количество месторасположений с целью избежания дублирования хозяйственных функций в различных подразделениях и, таким образом, высвобождения дополнительного имущества для возможной продажи/сдачи в аренду и др.

2. Взыскание дебиторской задолженности с целью ускорения оборачиваемости денежных средств. Для этого необходимо:

• создать стимулы своим клиентам для более быстрой оплаты счетов путем предоставления специальных скидок;

• создать систему оценки клиентов, которая бы суммировала все риски, связанные с таким деловым партнером. Общая зависимость от такого партнера будет включать его дебиторскую задолженность, товары на складе, подготовленные к отгрузке, продукцию в производстве, предназначаемую этому клиенту. Необходимо установить формальные лимиты кредита каждому клиенту, которые будут определяться общими отношениями с этим клиентом, вашими потребностями в денежных средствах и оценкой финансового положения конкретного клиента;

• привязать оплату труда менеджеров по продажам к реальному сбору денежных средств с клиентов, с которыми они работают;

• рассмотреть возможность продажи дебиторской задолженности банку и др.

3. Разграничение выплат кредиторам по степени приоритетности для уменьшения оттока денежных средств. Для этого можно осуществить следующие процедуры:

• разделить поставщиков на категории по степени их важности для деятельности и прибыльности организации. Интенсифицировать контакты с критически важными поставщиками с тем, чтобы укрепить взаимопонимание и стремление к сотрудничеству;

• предложить различные схемы платежей; убедить кредиторов, что новый подход был бы наилучшим способом для обеих сторон сохранить взаимовыгодные отношения, и постараться достичь соответствующего соглашения об этом;

• отложить осуществление платежей менее важным поставщикам;

• найти альтернативных поставщиков, предлагающих более выгодные условия, и использовать эту информацию для дальнейших переговоров с нынешними поставщиками.

4. Реорганизация инвентарных запасов, для чего необходимо:

• разнести по категориям запасы по степени их важности для стабильности деятельности организации. Проанализировать оборот запасов по видам: уменьшить объемы тех видов запасов, которые не являются критическими для функционирования бизнеса;

• уменьшить размеры неприкосновенных запасов (или запасов, хранящихся в качестве буфера) за счет достижения договоренности о более коротком сроке выполнения заказа на поставку такого товара;

• улучшить деятельность организации в области заказов на снабжение путем внедрения более эффективных контрольных процедур, таких как централизация хранения и отпуска товаров, перераспределение площадей хранения или улучшение/минимизация документооборота. Более плотно сотрудничать с поставщиками при решении вопросов ускоренной поставки и предоставления им стимулов в виде более привлекательных для них условий оплаты;

• рассмотреть возможность распродажи залежавшихся запасов со скидками с тем, чтобы получить дополнительные денежные средства, однако необходимо избегать перенасыщения рынка товарами по бросовым ценам, так как это негативным образом скажется на последующих продажах товаров, а также сделает невозможным реализацию стратегии повышения цен.

5. Увеличение притока денежных средств за счет пересмотра планов капитальных вложений, что включает в себя проведение таких мероприятий, как:

• оценка срочности и потребности в капитальных инвестициях и возможности отложить их на более поздний срок;

• возможности приостановки инвестиционных проектов, которые стали менее эффективными в результате изменения финансовой ситуации в России. Изучить возможность возврата полностью или частично вложенных средств;

• изменение графика инвестиций так, чтобы уменьшить пиковую нагрузку на денежные потоки, путем пересмотра этапов вложений так, чтобы сопутствующий отток денежных средств не ухудшал способность организации осуществлять другие срочные платежи;

• приостановить капитальные расходы, которые не могут дать отдачу для организации.

6. Увеличение поступления денежных средств из заинтересованных финансовых источников, не связанных с основной деятельностью организации, вследствие осуществления таких мероприятий, как:

• исследование финансовых условий краткосрочного финансирования, предлагаемого банком, обслуживающим организацию, и вариантов их улучшения;

• пересмотр условий долга (отсрочка выплаты основной суммы, снижение процентной ставки) и изучение возможности рефинансирования кредитов в других банках;

• при недостатке источников для финансирования операций проведение переговоров с акционерами или владельцами организации об изыскании дополнительных финансовых ресурсов;

• уменьшение или отмена выплаты дивидендов и др.

7. Оптимизация или уменьшение затрат путем реализации следующих процедур:

• оптимизация или уменьшение затрат на оплату труда: внедрение бонусных схем оплаты, разделение бремени сокращения зарплаты и др.;

• реструктуризация организационной структуры с целью устранения излишних уровней управления и сокращения затрат на оплату труда;

• сокращение общехозяйственных расходов (затраты на содержание автотранспорта, представительские расходы и т.д.);

• перезаключение договоров, определяющих задолженность в твердой валюте, в рублевую задолженность.

8. Внедрение методов увеличения продаж путем:

• проведения маркетинговых исследований на ежедневной/еженедельной основе. Например, проведение наблюдения за розничными/оптовыми ценами в регионах, проведение пробных ограниченных распродаж со скидками, проведение анализа официальной/отраслевой статистической информации и т.д.;

• оценки прогнозируемой наценки по группам реализуемых товаров для того, чтобы определить группы товаров, приносящих наибольшую прибыль, и, как следствие, именно те, на которых вы должны сосредоточить свое внимание (ЛВС-анализ);

• переоценки факторов потребительского спроса, таких как потребительские свойства/приоритет при приобретении, цена, качество, тенденции моды, сезонные факторы и т. д.;

• определения группы продуктов, которые наилучшим образом подходят к изменившимся рыночным условиям, и концентрации на них;

• определения области профессионального знания (анализ конкурентных преимуществ и разработка путей извлечения выгоды из них);

• анализа цен и объемов реализуемой продукции, поиска наиболее разумного компромисса, который поможет увеличить поступление дополнительных денежных средств несмотря на снижение объемов продаж (путем увеличения цены и торговых наценок);

• повышения отпускной цены, если рынок позволит, для того, чтобы увеличить валовую прибыль;

• уменьшения отпускной цены для того, чтобы увеличить долю на рынке и объемы продаж.

3

Анализ движения оборотного капитала

5.1.2. Анализ эффективности управления оборотным капиталом

Оборотный капитал — это финансовые ресурсы, вложенные в объекты, использование которых осуществляется организацией либо в рамках одного воспроизводственного цикла, либо в рамках относительно короткого календарного периода времени (как правило, не более одного года).

Факторами, влияющими на результаты управления оборотным капиталом, являются: изменение конкурентной среды (введение кредитных тарифных планов у конкурентов или их активное продвижение); удаленность организации от рынка сырья; изменения в законодательстве; банковский кризис; длительность производственного цикла; сезонность продаж и др.

Оборотный капитал проходит производственные и финансовые циклы, представленные на рис. 5.5.

Рис. 5.5 Производственные и финансовые циклы

Оборотные средства

состоят из производственных запасов, незавершенного производства, готовой продукции (ГП), товаров, приобретенных для перепродажи, и прочих товарно-материальных ценностей (ТМЦ), денежных средств.

Производственные запасы

представляют собой материальные ресурсы, которые уже поступили в организацию, но еще не подвергались обработке или использованию. Уровень производственных запасов определяется объемом реализации, характером производства и его возможной сезонностью, природой запасов (возможностью их хранения), возможностью перебоев в снабжении и затрат по приобретению запасов (возможностью экономии от закупки большого объема) и другими факторами.

Падение покупательного спроса денег заставляет организацию вкладывать временно свободные средства в запасы материалов. Кроме того, накопление запасов часто является вынужденной мерой, снижающей риски непоставки (недопоставки) сырья и материалов, необходимых для производственного процесса организации.

Вместе с тем следует иметь в виду и то, что политика накопления запасов товарно-материальных ценностей неизбежно ведет к дополнительному оттоку денежных средств вследствие:

• увеличения затрат, возникших в связи с владением запасами (аренда складских помещений и их содержание, расходы по перемещению запасов, страхование имущества и др.);

• увеличения затрат, связанных с риском потерь из-за устаревания и порчи, а также хищений и бесконтрольного использования товарно-материальных ценностей (общеизвестно: чем больше объем и срок хранения имущества, тем сложнее осуществляется контроль за его сохранностью);

• увеличения сумм уплаченных налогов. В условиях инфляции фактическая себестоимость израсходованных производственных запасов (суммы их списания на себестоимость) существенно ниже их текущей рыночной стоимости. В результате величина прибыли оказывается «раздутой», но именно с нее будут рассчитываться причитающиеся к уплате налоги. Аналогичная картина имеет место в связи с необходимостью уплаты налога на добавленную стоимость и налога на имущество;

• отвлечения средств из оборота, их «омертвления». Чрезмерные запасы прекращают движение капитала, нарушают финансовую стабильность деятельности, заставляют руководителя организации в срочном порядке изыскивать необходимые для текущей деятельности средства (как правило, дорогостоящие).

Эти и другие негативные последствия политики накапливания запасов нередко полностью перекрывают положительный эффект от экономии за счет более ранних закупок.

Значительный отток денежных средств, связанный с расходами на формирование и хранение запасов, делает необходимым поиск путей их сокращения. При этом задача анализа заиасов состоит в том, чтобы найти компромиссное решение между чрезмерно большими запасами, способными вызвать финансовые затруднения (нехватку денежных средств), и чрезмерно малыми запасами, опасными для стабильного производства и реализации продукции. Представляется очевидным, что такая задача не может быть решена в условиях стихийно формирующихся запасов, необходима методика анализа состава запасов, позволяющая поддержать конкурентоспособность и сохранить вложенный капитал на минимальном уровне.

При разработке методики анализа запасов необходимо предусмотреть следующие блоки вопросов.

1. Оценка рациональной структуры запасов, позволяющей выявить ресурсы, объем которых избыточен, и ресурсы, приобретение которых нужно ускорить. Такой анализ позволяет избежать излишних вложений капитала в материалы, потребность в которых сокращается или не может быть определена. Не менее важно при оценке структуры запасов установить обеспеченность запасами:

Обеспеченность запасами

(в днях) -- величина, которая обычно рассчитывается для каждого вида оборотных средств отдельно и равна отношению запасов данного вида оборотных средств к среднесуточному расходу данного вида запасов:

Формула

где E'

l

— запасы на начало периода;

г —

среднесуточный расход данного вида запасов;

uv

— общий размер расхода (плановая потребность в данном периоде);

т —

число календарных дней в периоде,

2. Выбор и обоснование ключевых показателей, которые будут применены в процессе оценки, удовлетворяющих действующей системе управления запасами. Отметим, что указанные показатели могут быть использованы для оценки результатов деятельности конкретных лиц, осуществляющих в организации разработку и реализацию политики управления запасами.

Коэффициент закрепления

(К,)

характеризует долю запасов, приходящихся на 1 руб. себестоимости реализованной продукции:

ЕЛ

Коэффициент загрузки (КЭ&Г}?

)

показывает, сколько необходимо затратить оборотных средств, чтобы получить 1 рубль объема реализации.

Е

N'

Материале отдача

(А,м

) — объем реализации на 1 руб. материальных ресурсов:

N

Xм

=■

р.м

Материалоемкость (г;м

)

— величина, показывающая, сколько материальных затрат фактически приходится на 1 руб. объема реализации:

9м

vM

=—.

N

Частными показателями материалоемкости являются сырьеемкость, топливоемкость, энергоемкость, которые определяются как отношение стоимости соответственно сырья и материалов, топлива, энергии к объему реализации.

Наиболее обобщающим показателем эффективности использования материальных ресурсов является прибыль на рубль материальных затрат.

Необходимо обосновать значения указанных показателей в связи с тем, что они являются основанием для разработки финансовых и производственных планов.

3. Определить сроки и объемы закупки материальных ценностей. Это одна из самых важных и сложных для современных условий функционирования российских организаций задача анализа состава запасов. Несмотря на неоднозначность принимаемых решений для каждой конкретной организации, общим является подход к определению объема закупок, позволяющий учитывать:

• средний объем потребления материалов в течение операционного цикла (обычно определяется на основании результатов анализа потребления материальных ресурсов в предшествующих периодах и объема производства в условиях предполагаемого сбыта);

• дополнительное количество (страховой запас) ресурсов для возмещения непредвиденных расходов материалов (например, в случае срочного заказа), или увеличение периода, требуемого для формирования необходимых запасов.

При анализе сроков и размеров закупок существенным аспектом является обоснование точности заказа, а также объема заказа материальных ресурсов в разрезе их видов,

4. Выборочное регулирование запасов материальных ценностей предполагает, что внимание нужно акцентировать на дорогостоящих материалах или материалах, имеющих высокую потребительскую привлекательность.

На западе существует концепция,//Г (

Just

in

time),

когда запасы регулируются (поддерживаются) на уровне потребности J дня, но в России ее использование затруднительно. В рамках управления стоимостью и эффективностью использования запасов можно сосредоточиться на развитии складских технологий, а также использовать тендерную систему закупок.

5. Расчет показателей оборачиваемости основных групп запасов и их сравнение с аналогичными показателями предшествующих периодов с целью установления соответствующего наличия запасов текущей потребности организации.

Показатели оборачиваемости целесообразно определять в разрезе как основных групп (производственные запасы, незавершенное производство, готовая продукция), так и отдельных видов внутри каждой группы. Так, например, в отношении производственных запасов целесообразно рассчитывать оборачиваемость материалов, учитываемых на субсчетах («Сырье и материалы», «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали», «Топливо» и др.), а затем общую оборачиваемость материалов путем определения средневзвешенной величины.

Оборот производственных запасов характеризует скорость движения материальных ценностей и их пополнение. Чем быстрее оборот капитала, помещенного в запасы, тем меньше требуется капитала для данного объема хозяйственных операций. Оборачиваемость производственных запасов в отраслях промышленности весьма существенно различается. В отраслях с длительным операционным циклом формирование запасов требует более крупного капитала. Сроки оборота производственных запасов организаций одной и той же отрасли, как правило, характеризуют, насколько успешно используется ими капитал. Накапливание запасов связано с весьма значительным дополнительным оттоком денежных средств, что делает необходимым оценку возможности и целесообразность сокращения срока хранения материальных ценностей.

Коэффициент оборачиваемости или скорости оборота запасов рассчитывается но формуле

где S

— себестоимость реализованной продукции;

В''

средний остаток запасов за данный отчетный период.

Замедление оборачиваемости оборотных средств сопровождается вовлечением в оборот дополнительных средств, относительную величину которых можно рассчитать следующим образом.

Продолжительность оборота в днях

где t

— продолжительность периода, за который определяются показатели, дн. (

q -

30, .., 90, ... 360).

Расчет основных показателей практически основан на соотношении объема реализации услуг и среднего остатка оборотных средств (табл. 5.13).

Таблица 5.13

Анализ показателей оборачиваемости и эффективности использования оборотных средств

| Показатель

|

Прошлый год

|

Отчетный год

|

Темп роста, %

|

Абсолютное отклонение

|

| Коэффициент оборачиваемости

|

4,5

|

3,7

|

0,82

|

-0,8

|

| Коэффициент загрузки

|

0,22

|

0,27

|

1,23

|

+0,05

|

| Длительность оборота оборотных средств, дни

|

80

|

97

|

1,21

|

+17

|

| Материалоемкость, руб.

|

0,16

|

0,11

|

0,68

|

-0,05

|

| Материалоотдача, руб.

|

6,3

|

8,9

|

1,41

|

+2,6

|

В данном случае нельзя говорить об аффективном использовании оборотных средств, так как в динамике наблюдается увеличение коэффициента загрузки и длительности оборота оборотных средств, а также уменьшение коэффициента оборачиваемости. Замедление скорости оборота оборотных средств явилось следствием резкого увеличения дебиторской задолженности и неэффективного управления оборотными средствами в целом.

В практике хозяйственной деятельности организации в рамках управления оборотными активами используется понятие «рабочий капитал*. Рабочий капитал

(чистые оборотные активы) — это ликвидные активы, которыми покрываются издержки (расходы), возникающие в результате непредвиденных обстоятельств и неопределенности по сбалансированию поступлений и оплаты денежными средствами и их эквивалентами своих обязательств. В международной практике разность между оборотными активами и обязательствами называется рабочим капиталом или чистыми оборотными активами (Еч

).

которые рассчитываются по формуле

Еч

*= Оборотные активы - Краткосрочные обязательства.

Превышение стоимости оборотных активов над краткосрочными обязательствами в 2 раза создает условия для устойчивого функционирования и развития производственно-финансовой деятельности организации, в результате чего формируются чистые оборотные активы

(рабочий капитал). В целом можно сказать, что чистые оборотные активы — это такие оборотные активы, которые сформированы за счет собственных средств.

Готовая продукция —

это продукция, находящаяся на складе организации и подготовленная к отправке потребителю, а также ее часть, которая уже отправлена, но еще не оплачена. Основным фактором, который необходимо учитывать при. анализе уровня запасов готовой продукции, является прогноз объема продаж. Товары,

приобретенные для перепродажи, закупаются с целью последующей реализации по более высоким ценам. Уровень незавершенного производства зависит от характера производства, отраслевой особенности, способов оценки.

Дебиторская задолженность

является неотъемлемой частью оборотного капитала. Анализ дебиторской задолженности имеет большое значение в деле укрепления платежной дисциплины, ускорения расчетов, повышения ликвидности активов, их платежеспособности, эффективности расчетов и в целом хозяйственных процессов.

Дебиторская задолженность бывает краткосрочная, долгосрочная, просроченная, безнадежная. По срокам возникновения дебиторскую задолженность подразделяют в днях: до 30; 31—60; 61—90; 91 — 120; свыше 120.

Анализ качества дебиторской задолженности (в том числе «надутой» задолженности) зависит от полноты информации, которую можно систематизировать в табл. 5.14.

Таблица 5.14

Анализ состояния дебиторской задолженности

| -----------1 п/п

|

Контрагент

|

Причина образования

|

Дата образования

|

Сумма задолженности

|

Доля в общей сумме задолженности

|

Предпринятые мероприятия по возврату

|

| 1

|

ЗАО .Сфера.

|

Договор

поставки № 234/3

|

18.07.04

|

15 000

|

0,12

|

Арбитраж

|

В табл. 5.14 приводится расшифровка дебиторской задолженности организации на последнюю отчетную дату с указанием даты ее возникновения, оснований возникновения и возможности взыскания, анализируются условия договоров.

Как показывает практика, при всей объективной сложности управления дебиторской задолженностью, связанной с общим состоянием экономики; дефицитом денежных средств, массовыми неплатежами, несовершенствованием нормативной и законодательной базы в части востребования задолженности, на ее величину существенное влияние оказывают специфические условия деятельности организации, анализ которых позволяет воздействовать на состояние расчетов с дебиторами. Так, на рынке ритейла торговые сети устанавливают свои правила, заключающиеся в отсрочках платежей за поставленную продукцию,

В этой связи возникает необходимость идентификации основных факторов, воздействие которых на дебиторскую задолженность должно быть учтено при ее анализе.

На величину дебиторской задолженности организации влияют:

• общий объем продаж и доля в нем реализованной продукции на условиях последующей оплаты. С ростом объема продаж, как правило, растут и остатки дебиторской задолженности;

• условия расчетов с покупателями и заказчиками. Чем более льготные условия расчетов предоставляются покупателю (увеличение срока оплаты, снижение требований по оценке надежности дебитора и др.), тем выше остатки дебиторской задолженности;

• политика взыскания дебиторской задолженности. Чем активнее организация во взыскании дебиторской задолженности, тем меньше ее остатки и тем выше «качество» дебиторской задолженности;

• платежная дисциплина покупателя. Объективной причиной, определяющей платежеспособную дисциплину покупателей и заказчиков, следует назвать общее экономическое состояние технологии отрасли, к которой они относятся.

Достаточно эффективным приемом анализа дебиторской задолженности является изучение ее состава в зависимости от сроков погашения, позволяющих выделить ту ее часть, которая может быть причислена к сомнительной. С этой целью могут быть использованы данные табл. 5.15.

Таблица 5.15

Анализ дебиторской задолженности по срокам ее погашения (тыс. руб.)

| Отгрузка

|

Оплата

|

| январь

|

февраль

|

март

|

апрель

|

май

|

и т.д.

|

| Январь

|

14 200

|

15100

|

13 450

|

11550

|

12 990

|

| Февраль

|

12 750

|

13 420

|

12 540

|

12 300

|

14 540

|

| Март

|

14 320

|

11360

|

10 600

|

11600

|

12 540

|

| и т.д.

|

На основании исходных данных о величине отгруженной продукции и ее оплате можно будет рассчитать средний процент оплаты по месяцам и определить средний процент остающейся неоплаченной продукции за период. Исходя из динамики показателей отгрузки продукции и ее оплаты могут быть сделаны выводы о проценте отгруженной продукции, остающейся неоплаченной. Важно отметить, что для обоснования значения процентов, которые будут использоваться для прогнозирования дебиторской задолженности и величины денежных потоков, необходимо составлять данную таблицу с определенной периодичностью, с тем, чтобы на основании полученной динамики обосновать репрезентативное значение процентного соотношения.

Подчеркнем, что такой анализ позволяет составить прогноз поступления средств, выявить дебиторов, в отношении которых необходимо предпринять дополнительные усилия по возврату долгов, оцепить эффективность управления дебиторской задолженностью.

Другим методическим приемом анализа, обеспечивающим возможность прогнозирования дебиторской задолженности, является расчет коэффициента инкассации, который представляет собой отношение дебиторской задолженности, возникшей в конкретный период, к величине отгрузки того же периода. Суть подхода состоит в том, чтобы разложить дебиторскую задолженность по ее состоянию на конкретную дату на составляющие, характеризующие сроки ее образования, например, до 1 месяца, от 1 до 2 месяцев, от 2 до 3 месяцев. Таким образом, дебиторская задолженность на конец периода может быть представлена как сумма:

где E'

t

— характеризует величину задолженности, возникшей в периоде t; Е,'_[—

величина задолженности, возникшая в периоде Г-1; Ехл

:

— величина задолженности наиболее раннего срока образования.

Тогда коэффициенты инкассации будут представлять собой отношение

N '

*,_,' N,._2

'

Nf

_

n

'

где Nu

N,.

i, N,. 2

, К- и —

соответственно объем продаж периодов t,

t

- 1, t

- 2,..., t-

n.

Знание прогнозного объема продаж в предстоящем периоде позволяет применить полученное в результате указанных расчетов значение коэффициента инкассации для определения ожидаемого значения дебиторской задолженности.

Отметим, что рассмотренные приемы анализа «качества» дебиторской задолженности позволяют выявить в ее состоянии задолженность низкого качества или сомнительную задолженность. Это, в свою очередь.

может быть использовано для обоснования величины резерва по сомнительным долгам. Необходимо заметить, что данный подход широко применяется в зарубежной практике. Так, согласно стандартам GAAP указанный прием лежит в основе расчета резерва по сомнительным долгам (

a

had

debt

resene)-

С этой целью используются данные статистики анализа дебиторской задолженности прошлых периодов.

Определение величины сомнительной дебиторской задолженности в ее общем объеме позволяет подойти к решению проблемы оценки дебиторской задолженности, поскольку главным критерием оценки рассматриваемой статьи является ее качество. Целью оценки дебиторской задолженности является определение денежного эквивалента, который ожидается получить в результате ее погашения (реализации). В процессе оценки должны быть учтены факторы, касающиеся самого обязательства: сроки и условия расчета, наличие обеспечения, период просрочки, а также факторы, характеризующие финансовое состояние должника.

В условиях инфляции предоставление отсрочки платежа покупателям всегда приводит к тому, что организация-продавец реально получает меньшую сумму денежных средств по истечении срока погашения дебиторской задолженности. Следовательно, при разработке ценовой политики организации необходимо умело управлять системой предоставления скидок к цене продукции в зависимости от продолжительности отсрочки платежа. Если выразить стоимость денег во времени через падение их покупательской способности (индекс падения — 1ц),

обратной индексу цен (/ц), то стоимость партии товара через определенный промежуток времени будет реально составлять меньшую сумму. Например, продавец отгрузил продукцию на сумму 1000 тыс. руб. с отсрочкой платежа на 1 месяц, а рост цен составляет ежемесячно 5%, тогда индекс цен составит /ц

= 1,05, следовательно, через месяц реальная стоимость выручки составит: 1000 : 1,05 = 952 тыс. руб. Таким образом, потери от инфляции за месяц по данной поставке продукции составят: 1000-952 = 48 тыс. руб. или 4,8% к стоимости партии.

В условиях текущего состояния российской экономики и работы каждой организации на рынке со своими контрагентами (поставщиками и покупателями) рассмотрение вопроса наиболее рационального соотношения объемов дебиторской и кредиторской задолженности как основных статей баланса организации является наиважнейшей задачей. Соотношение объемов, сроки и динамику изменения дебиторской и кредиторской задолженности рассмотрим в данном разделе в следующих аспектах:

1) чем быстрее оборачивается дебиторская задолженность, тем меньше балансовые остатки дебиторской задолженности (что является бесплатным кредитом покупателю) на отчетную дату;

2) чем быстрее оборачивается кредиторская задолженность, тем меньше балансовые остатки кредиторской задолженности (по сути, это бесплатный кредит от поставщиков) на отчетную дату;

3) при быстрой оборачиваемости дебиторской и медленной оборачиваемости кредиторской задолженности кредиторская.задолженность полностью обеспечивает дебиторскую и даже финансирует часть других оборотных средств, что, безусловно, улучшает финансовое состояние организации;

4) при наличии просроченной дебиторской и кредиторской задолженностей резко ухудшаются показатели финансового состояния организации;

5) важно соотносить и спрогнозировать и отрегулировать частоту оплаты поставщикам и от покупателей. При условии, что покупатели платят реже, возникает необходимость в привлечении дополнительного заемного капитала, что значительно увеличивает себестоимость выпускаемой продукции, а иногда уменьшает остающуюся у организации чистую прибыль.

Б практике хозяйственной деятельности регулярно надо оценивать динамику и структуру задолженности. Это необходимо, чтобы иметь возможность своевременно привлечь максимально дешевые заемные средства, чтобы не допустить просрочки кредиторской задолженности с выплатой штрафных санкций. К примеру, практика хозяйственных договоров между организациями предусматривает минимальную штрафную ставку за просрочку 0,1% в день (36,5% годовых), что на данный момент значительно больше средней ставки банковского кредита в размере 24—27% годовых.

Другим вариантом является просчет возможности выплаты штрафных санкций за короткий промежуток времени просрочки обязательств по налогам и платежам кредиторам-поставщикам при высокой ставке привлечения заемных средств у коммерческих банков. Например, просрочка платежа поставщикам до 3 дней допускается условиями многих договоров купли-продажи, альтернативная ставка банковского кредита на отчетные даты доходит до 40% годовых.

Свободные денежные средства от погашения дебиторской задолженности надо своевременно направлять на приобретение новых запасов сырья, материалов, расчеты с заимодавцами (банками и небанковскими учреждениями), кредиторами. Одновременно надо оценить сроки образования свободных оборотных средств, либо недостатка средств для оплаты срочной кредиторской задолженности в сопоставлении с возможностью мирным путем отсрочить дату платежа кредиторам.

Числовое определение объема временно свободных денежных средств, либо недостатка в денежных средствах определяется по формуле

где

где П'1

— сумма платежа одного дебитора; П1

- — сумма платежа одному кредитору; п —

порядковый номер месяца; Lk

'

' — время оборота дебиторской задолженности; L —

время оборота кредиторской задолженности.

Другой альтернативной формулой является: £Л

=30и(1,и

-Х11к

),

Xisi ~ сумма однодневного платежа дебиторов; Хин ~" сумма однодневного платежа кредиторов,

Положительное значение Ел

говорит о наличии на данный момент свободных оборотных средств, отрицательная величина показывает на необходимость привлечения дополнительных заемных средств для оплаты срочной кредиторской задолженности.

Таким образом, количество денежных средств на счете ежедневно зависит от разницы сумм однодневных платежей кредиторам и от дебиторов. При этом подразумевается, что за период расчета дебиторская и кредиторская задолженность совершает полное число платежей. На практике чаще всего дебиторская и кредиторская задолженности не кратны периоду расчета (за период расчета мы может принять месяц, квартал, год). В таком случае зависимость периодов оборачиваемости дебиторской и кредиторской задолженностей такова:

• превышение суммы однодневных поступлений от покупателей образует устойчивый остаток свободных оборотных средств;

• максимальное количество свободных оборотных средств появляется в случае кратности периода расчета времени оборачиваемости дебиторской задолженности и некратности периода оборачиваемости кредиторской задолженности;

• минимальное количество свободных оборотных средств (или даже их недостаток) появляется в обратной ситуации — при некратности периода оборачиваемости дебиторской задолженности и кратности периода оборачиваемости кредиторской задолженности.

Обобщая, можно сказать, что чем меньше суммы оплаты кредиторам в рассматриваемом периоде (следовательно, больше платежей приходится на следующие периоды) и больше сумм дебиторской задолженности поступает на расчетный счет организации, тем более благоприятная обстановка с платежеспособностью организации в рассматриваемом периоде. Число дней оборачиваемости дебиторской задолженности должно быть максимально близко к следующему за ним кратному числу дней периода расчета. И также число дней оборота кредиторской задолженности должно максимально приближаться к предшествующему ему кратному числу.

В комплексе все перечисленное должно привести к повышению финансовой стабильности организации и постепенному нарастанию свободных оборотных средств.

Анализ эффективности дебиторской задолженности строится в целом на оценке оборачиваемости, коэффициента загрузки и длительности оборота в днях. Динамика этих показателей может быть весьма информативной. Замедление оборачиваемости дебиторской задолженности равнозначно «замораживанию» части оборотных активов и может повлечь за собой увеличение заемных источников финансирования для покрытия активов, выведенных из оборота. Ускорение оборачиваемости дебиторской задолженности, напротив, способствует высвобождению части оборотных активов и создает возможность их использования в иных целях. Коэффициент оборачиваемости средств в расчетах (обороты):

..__N_

где Е113

—

средняя величина дебиторской задолженности.

Длительность погашения дебиторской задолженности (в днях) — это оборачиваемость средств в расчетах:

£

д.з 360

■t-f — - /г .

Чем продолжительнее период погашения, тем выше риск ее непогашения. Этот показатель следует соотносить с категориями дебиторов — юридических и физических лиц, с видами продукции, условиями расчетов.

Для оценки деловой активности организации рассчитывается коэффициент погашаемости дебиторской задолженности:

В дополнение к оценке оборачиваемости необходимо добавить анализ «возраста» дебиторской задолженности и его сопоставление с контрактными условиями. Очевидно, что для такого анализа необходима хорошая аналитика учетных данных. На ее основе можно просчитать такие показатели, как:

• коэффициент просроченности дебиторской задолженности

где £$р — сумма неоплаченной в срок дебиторской задолженности; Ё1:1

—

общая сумма дебиторской задолженности;

• средний «возраст» просроченной дебиторской задолженности

Т

=

где Е^' —

средний остаток не оплаченной в срок дебиторской задолженности; NVI

—

однодневный объем продаж.

В практике хозяйственной деятельности организаций сложились следующие методы управления дебиторской задолженностью:

• контроль оплаты счетов и состояния расчетов с покупателями по отсроченной (просроченной) задолженности. Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск ее непогашения;

• составление отчетов по возрасту дебиторской задолженности (стоп-листы, с помощью которых определяется момент отказа в поставках покупателю, превысившему лимит накопленной задолженности);

• соблюдение соотношения дебиторской и кредиторской задолженностей: значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) средств; превышение кредиторской задолженностью дебиторской может привести к неплатежеспособности организации;

• введение должности контролера за состоянием дебиторской и кредиторской задолженностей;

• оценка возможности и целесообразности предоставления скидки при досрочной оплате.

Мероприятия по работе с дебиторами могут включать: телефонные переговоры; выезды к контрагентам; оформление договоров цессии; разработка схем погашения задолженности векселями с их последующей реализацией; разработка эффективных бартерных схем; факторинг; проработка возможностей обращения в арбитраж.

Денежные средства

— высоколиквидные активы. Денежные средства включают в себя как реальные деньги, находящиеся в кассе организации, так и денежные средства, имеющиеся на ее расчетном счете в банке. Помимо основной информации, получаемой из «Отчета о движении денежных средств», аналитиком привлекаются и справки из банка, где открыты основные счета в национальной и иностранной валюте.

Существуют прямой и косвенный методы анализа денежных потоков.

Денежный поток = Суммарный денежный приток -- Суммарный денежный отток.

Этот метод определения денежного потока принято считать прямым. Исходным элементом в данном случае является выручка от продажи продукции, работ, услуг, с которой и связывается суммарный приток денежных средств.

Исходным элементом косвенного метода определения денежного потока является прибыль и ее последовательная корректировка:

• на суммы начисленной амортизации, что увеличивает затраты, снижает прибыль, но не вызывает оттока денежных средств;

• на инкассированную в отчетном периоде дебиторскую задолженность; при учетной политике определения реализации «по отгрузке»

прибыль от этой реализации образуется на момент отгрузки товаров и продукции, выполнения работ и услуг, а поступление денежных средств может произойти в следующем отчетном периоде;

• на величину капитальных вложений, связанных с одномоментным оттоком денежных средств и последующим частичным (по мере начисления амортизации) влиянием на финансовые результаты;

• на полученные и погашенные кредиты, влияющие на поток/отток денежных средств в полном объеме, но затрагивающие финансовые результаты лишь в части процентов за кредит.

В процессе управления денежными потоками в обязательный минимум методов входят:

• составление платежного календаря, позволяющего ежедневно отслеживать потребность в деньгах, предвидеть кассовые разрывы;

• составление и контроль исполнения бюджетов (БДДС);

• контроль наступления сроков оплаты отгруженной покупателям продукции.

Основными мероприятиями при поиске резервов эффективного использования оборотных средств могут выступать: t мониторинг значений коэффициентов;

• бюджетирование и контроль за состоянием дебиторской задолженности;

• разработка кредитной и тендерной политики;

• ЛВС-анализ складских запасов, ЛВС-анализ дебиторов, группировка контрагентов, специальная система мотивации сбытовиков и др. (табл. 5.16).

Таблица 5.16

Резервы ускорения оборачиваемости оборотных средств

| Резервы

|

Объект воздействия

|

Получаемый результат

|

| Уменьшение материалоемкости выпускаемой продукции

|

Произведенная продукция

|

Уменьшение потребности в материалах, сырье, комплектующих изделиях, сокращение доли оборотных средств в производственных запасах

|

| Сокращение длительности производственного цикла изготовления продукции

|

Произведенная продукция и технико-организационный уровень производства

|

Сокращение доли оборотных средств в незавершенном производстве

|

| Совершенствование порядка планирования и формирования оборотных средств

|

Технико-организационный уровень производства

|

Повышение точности расчета нормативов оборотных средств и усиление контроля за их величиной

|

Окончание табл. 5.16

| Резервы

|

Объект воздействия

|

Получаемый результат

|

| Автоматизация и механизация погрузочно-разгрузочных и складских работ

|

То же

|

Сокращение норматива оборотных средств в производственных запасах и готовой продукции на складе

|

| Совершенствование системы сбыта продукции

|

Система маркетинга

|

Сокращение норматива оборотных средств в готовой продукции

|

| Внедрение оптимальных методов в расходовании материалов

|

Организация и технология производства

|

Уменьшение потребности в материалах и сырье

|

|