| Федеральное агенство по образованию

ВОЛОГОДСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедра электроснабжения

КОНТРОЛЬНАЯ РАБОТА №1

ПО ДИСЦИПЛИНЕ: ЭКОНОМИКА ЭНЕРГЕТИКИ

Выполнил: Копосов А.Г.

Студент группы: ЗЭСВ-41

Шифр: 06013203085

Домашний адрес: г.Тотьма,161300

пер. Школьный д.7, кв.23

Принял: Летунова Л.П.

Вологда 2009г.

Задание

1. Анализ финансовой устойчивости и платежеспособности предприятия.

2.Анализ источников финансирования на предприятии.

3. Анализ путей и способов использования инвестиций.

4. Анализ рентабельности работы Вашего предприятия, цеха, участка.

5.Оценка срока окупаемости инвестиций с учетом фактора времени.

Общие сведения об отрасли и предприятии

Электроэнергетика является инфраструктурной отраслью экономики. Большинство конечных потребителей продукции отрасли располагаются на территории Российской Федерации. Незначительная доля электроэнергии, производимой в отрасли, экспортируется. Таким образом, прогнозируемая динамика развития отрасли определяется общей динамикой социально-экономического развития всех остальных отраслей экономики Российской Федерации, а также в определённой степени - климатическими (уровни водности) и погодными (среднегодовая температура) условиями в России. Группа РАО «ЕЭС России» является головной компанией крупнейшего холдинга, реализующей посредством владения пакетами акций региональных энергетических компаний, основные положения государственной политики в области электроэнергетики, а также бизнес- интересы своих акционеров. Деятельность холдинга ОАО РАО «ЕЭС России» по производству и транспортировке электроэнергии в соответствии с Федеральным законом Российской Федерации «О естественных монополиях» регламентируется как деятельность в условиях естественных монополий.

В 2000 году РАО "ЕЭС России" начало консультации с ведущими российскими и зарубежными экспертами, государственными органами, представителями бизнес-сообщества и акционерами о необходимости и технологии структурной реформы. Как государственная программа, реформа стартовала в 2003 году с принятием пакета федеральных законов, регламентирующих преобразования в электроэнергетике России.

В ходе реформы региональные АО-энерго были в основном разделены на энергокомпании по видам деятельности на генерирующие, распределительные, сбытовые и сервисные. Со временем они были объединены в рамках межрегиональных компаний – ОГК, ТГК, МРСК, а энергосбытовые компании стали самостоятельно работать в каждом регионе. Созданы две главные инфраструктурные организации - Федеральная сетевая компания, объединяющая магистральные электросети, ЕНЭС и Системный оператор, осуществляющий диспетчерское управление ЕЭС России.

Реклама

ОАО «Межрегиональная распределительная сетевая компания Северо-Запада» с 1 апреля 2008 года действует как единая операционная компания. В ее состав входят семь филиалов – «Архэнерго», «Вологдаэнерго», «Карелэнерго», «Колэнерго», «Комиэнерго», «Новгородэнерго», «Псковэнерго».

1. Анализ финансовой устойчивости и платежеспособности предприятия

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия Платежеспособность — наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Основными признаками платежеспособности являются: а) наличие достаточного количества средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности. АБСОЛЮТНАЯ ФИНАНСОВАЯ УСТОЙЧИВОСТЬ - ситуация, при которой собственные оборотные средства предприятия полностью обеспечивают формирование запасов и осуществление любых необходимых видов затрат.

Показатели финансово - экономической деятельности предприятия

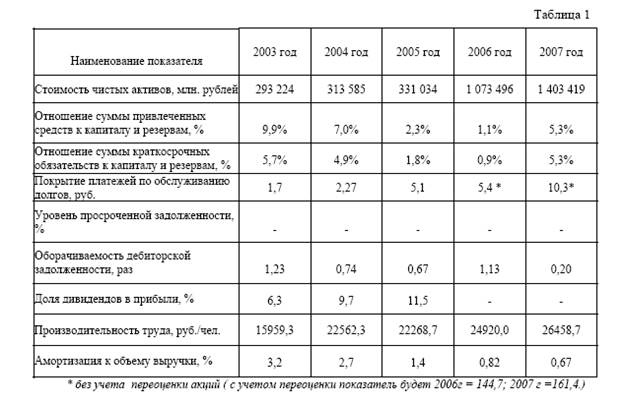

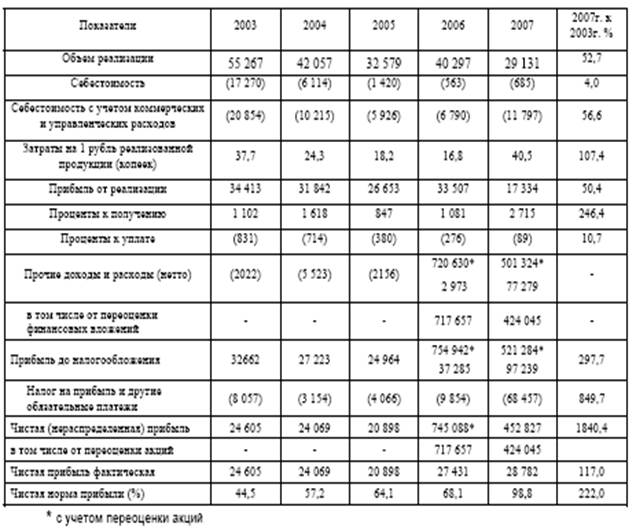

Показатели финансово-хозяйственной деятельности Общества за 5 лет

Анализ показателей финансово-экономической деятельности эмитента, приведенных в таблице 1, говорит о стабильном финансовом состоянии Общества и удовлетворительной платежеспособности. На показатели финансово-хозяйственной деятельности эмитента оказали влияние следующие факторы.

Показатель отношения суммы привлеченных средств к капиталу и резервам увеличился в связи с увеличением совокупного заемного капитала ОАО РАО «ЕЭС России» в 2007 году, вследствие увеличения краткосрочной кредиторской задолженности по текущей задолженности по налогам и иным обязательным платежам, возникшим в результате реализации акций дочерних компаний (принадлежащих Обществу) в процессе реорганизации отрасли и вследствие привлечения краткосрочного кредита ОАО Банк ВТБ. Снижение объема реализованных Обществом услуг (продукции, работ) и увеличение текущей дебиторской задолженности обусловило снижение оборачиваемости дебиторской задолженности. Существенное изменение показателя амортизации к объему выручки, обусловлено уменьшением суммы амортизационных отчислений (за счет передачи основных средств в

Реклама

уставные капиталы дочерних компаний в качестве взноса) в процессе реформирования компании.

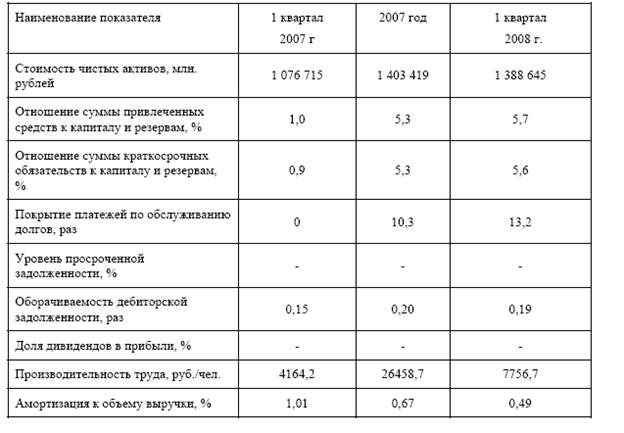

Таблица 2

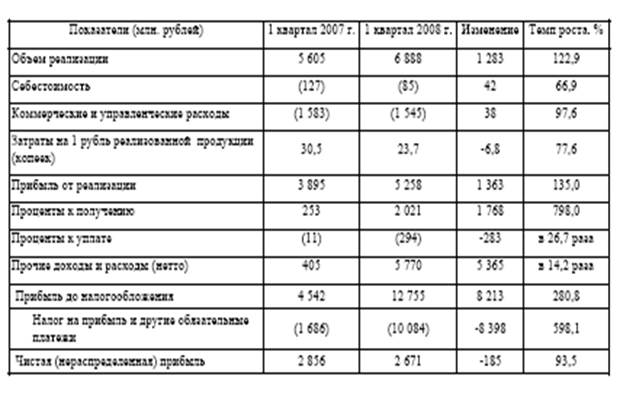

Показатели финансово-хозяйственной деятельности Общества за 1 квартал 2008 г.

Анализ показателей финансово-экономической деятельности эмитента,

приведенных в таблице 2 характеризует стабильное финансовое состояние Общества и его платежеспособность. На показатели финансово хозяйственной деятельности эмитента оказали влияние следующие факторы.

Показатель отношения суммы привлеченных средств к капиталу и резервам, по итогам 1 квартала 2008 года увеличился, в связи с увеличением совокупного заемного капитала ОАО РАО «ЕЭС России» в 1 квартале 2008 года. А так же вследствие увеличения краткосрочной кредиторской задолженности по расчетам по ценным бумагам и уменьшения величины капиталов и резервов компании в результате выкупа собственных акций в процессе реорганизации отрасли.

2.Анализ источников финансирования на предприятии.

Источники финансирования Сводной пятилетней инвестиционной программы компаний, образованных в результате реформирования Холдинга ОАО РАО "ЕЭС России", на 2008-2012 годы (млн.руб.)Утверждена Правлением ОАО РАО "ЕЭС России"17.03.2008

Таблица 3

| |

2008 г.

|

2009 г.

|

2010 г .

|

2011 г.

|

2012 г .

|

Итого

|

| Всего источников

|

814 939

|

1 034 117

|

998 486

|

814 088

|

714 238

|

4 375 868

|

| в т.ч.

|

|

|

|

|

|

|

| Собственные средства всего

|

447 346

|

456 018

|

431 202

|

372 297

|

374 468

|

2 081 330

|

| в т.ч.

|

|

|

|

|

|

|

| Тарифные источники

|

137 057

|

200 546

|

234 848

|

253 305

|

281 237

|

1 106 993

|

| Неиспользованные средства на начало года

|

3 608

|

770

|

420

|

174

|

833

|

5 804

|

| Эмиссия дополнительных акций

|

181 965

|

154 965

|

66 876

|

39 954

|

17 509

|

461 269

|

| Плата за технологическое присоединение от потребителей

|

1 351

|

5 511

|

6 460

|

12 526

|

14 913

|

40 761

|

| Прочие

|

123 365

|

94 226

|

122 599

|

66 337

|

59 976

|

466 504

|

| Привлеченные средства всего

|

292 812

|

477 765

|

479 063

|

374 653

|

279 300

|

1 903 594

|

| в т.ч.

|

|

|

|

|

|

|

| Бюджетное финансирование

|

24 743

|

54 788

|

6 955

|

12 826

|

12 361

|

111 673

|

| Средства ОАО РАО "ЕЭС России"

|

46 793

|

27 617

|

7 130

|

4 000

|

4 000

|

89 540

|

| Кредиты и займы

|

125 563

|

213 834

|

245 975

|

133 610

|

89 022

|

808 004

|

| Авансы по технологическому присоединению

|

26 356

|

36 792

|

34 845

|

25 469

|

21 620

|

145 083

|

| Прочие, в т.ч.

|

69 357

|

144 734

|

184 157

|

198 749

|

152 298

|

749 294

|

| Покрытие дефицита за счет бюджетного финансирования

|

7 695

|

27 479

|

50 332

|

126 277

|

88 375

|

300 157

|

| Финансовый лизинг

|

6 973

|

2 139

|

163

|

63

|

-

|

9 338

|

| НДС

|

67 808

|

98 195

|

88 058

|

67 076

|

60 469

|

381 606

|

ОАО РАО «ЕЭС России» и компаниями Холдинга ОАО РАО «ЕЭС России» реализуется комплекс мероприятий по привлечению инвестиций в электроэнергетику. В ходе данного процесса предполагается привлечение как частных инвестиций, за счет эмиссий дополнительных акций генерирующих компаний (ОГК, ТГК), так и средств федерального бюджета, необходимых для реализации инвестиционных программ компаний, переходящих под контроль государства по завершению реформирования ОАО РАО «ЕЭС России» (ОАО «ФСК ЕЭС», ОАО «СО-ЦДУ ЕЭС» и ОАО «ГидроОГК»).

Правительством РФ принято решение о необходимости участия государства в уставных капиталах ОАО «ФСК ЕЭС», ОАО «СО-ЦДУ ЕЭС» и ОАО «ГидроОГК» в 2007-2009 годах посредством приобретения дополнительных акций данных компаний за счет средств федерального бюджета. В 2007 году впервые из федерального бюджета для инвестиций в естественно-монопольный сектор было выделено 30 млрд. рублей, в том числе в 1 кв. 2007 года 22,5 млрд. руб. в ОАО «ФСК ЕЭС», во 2 кв. 2007 года 2,5 млрд.руб. в ОАО «СО-ЦДУ ЕЭС» и в 3 кв. 2007 года в ОАО «ГидроОГК». Полученные средства были направлены на реализацию перспективных инвестиционных проектов данных компаний. Реализация этих мероприятий позволит увеличить долю Российской Федерации в капитале компаний до законодательно установленного уровня.

В результате структурной реформы и формирования системы рыночных отношений в отрасли стало возможным привлечение масштабных инвестиций для дальнейшего развития электроэнергетики России.

В сентябре 2007 года в Инвестиционную программу Холдинга ОАО РАО «ЕЭС России» включены Программы подготовки и размещения дополнительной эмиссии акций ОАО «Калужская сбытовая компания» и ОАО «ТГК-2», в октябре 2007 года утверждены программы и технологии размещения дополнительных акций ОАО «ТГК- 6», ОАО «ТГК-11», ОАО Челябэнергосбыт», в феврале 2008 года - ОАО ТГК-14». Таким образом, реализуются в общей сложности 22 проекта по привлечению частных инвестиций посредством эмиссии дополнительных акций, из них 20 в генерирующих компаниях и 2 – в сбытовых.

3. Анализ путей и способов использования инвестиций

Инвестиции - вложение денег для получения дохода, социального эффекта: финансовые инвестиции – в ценные бумаги и другие финансовые инструменты и реальные инвестиции в нефинансовые активы (в основной капитал), в нематериальные активы, в прирост запасов материальных оборотных средств, на приобретение земельных участков и объектов природопользования, затраты на капитальный ремонт.

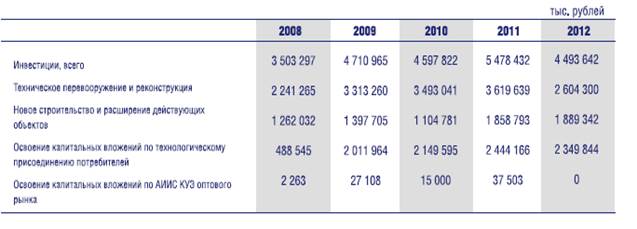

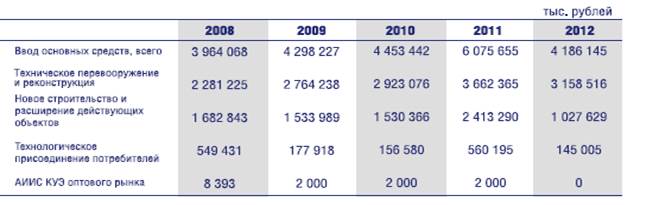

Инвестиции в основной капитал - средства, предназначенные и израсходованные для простого и расширенного воспроизводства основных фондов в производственной и непроизводственной сферах. Законодательно определенное толкование термина: инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты. Инвестиционная Программа РАО «ЕЭС РОССИИ» - программа развития отрасли, основанная на концепции реформирования этой отрасли и охватывающая большое количество конкретных инвестиционных проектов. Она финансируется за счет собственных и привлеченных средств, эмиссии дополнительных акций (IPO), платы за технические прикрепления, средств от продажи активов и некоторых иных источников. Причем в монопольный сектор должны преимущественно пойти бюджетные средства, а в конкурентные сектора – преимущественно частные инвестиции. Итоговые параметры инвестиционной деятельности по освоению средств в ОАО «МРСК Северо-Запада» представлены в табл. 4.,5

Таблица 4

Стоимость ввода основных средств Таблица 5

4. Анализ рентабельности работы предприятия.

Рентабельность (от нем. rentabel – доходный, прибыльный), показатель экономической эффективности производства на предприятиях. Комплексно отражает использование материальных, трудовых и денежных ресурсов. Рентабельным считается предприятие, которое приносит прибыль.

Еще одно понятие рентабельности: рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы используемого для организации своей деятельности. Уровень рентабельности отраслей промышленности находится в прямой зависимости от рентабельности объединений, предприятий. Чем выше рентабельность объединений, предприятий, тем выше уровень рентабельности промышленности и всего народного хозяйства в целом.

Расчетная рентабельность представляет собой отношение балансовой прибыли за вычетом платы за производственные фонды, фиксированных платежей, процентов за банковский кредит, прибыли целевого назначения, а также прибыли, полученной по причинам, не зависящим от деятельности объединения, предприятия, к среднегодовой стоимости основных производственных фондов (за вычетом основных фондов, по которым предоставлены льготы по плате) и нормируемых оборотных средств.

Таблица 6.

Итоги финансово-хозяйственной деятельности РАО «ЕЭС России» за период с 2003 по 2007 годы характеризуются следующей динамикой основных финансовых показателей:

• снижением объемов продаж услуг (продукции, товаров, работ) за рассматриваемый период на 47,3% в результате реформирования отрасли, уменьшения размера абонентной платы за услуги ОАО РАО «ЕЭС России» по организации функционирования и развитию Единой энергетической системы России;

• ростом чистой прибыли.

Таблица 7.

Основные финансовые показатели Общества за 5 лет, млн. рублей

Показатели Общества за 1 квартал 2008 года Таблица 8.

На показатели рентабельности активов и собственного капитала в отчетном периоде по сравнению с аналогичным периодом прошлого года повлияло незначительное снижение чистой прибыли при увеличении стоимости активов и собственного капитала компании в результате переоценки акций в 2007 году по текущей рыночной стоимости.

Основные финансовые показатели Общества за 1 квартал 2008 года Таблица 9.

Объем услуг (продукции, работ), реализованной Обществом за 1 квартал 2008 года составил 6 888 млн. рублей, что на 1 283 млн. рублей, или на 22,9% больше по сравнению с итогами аналогичного периода предыдущего года. В структуре продаж Общества основную долю занимают услуги по организации функционирования и развитию ЕЭС России; доля абонентной платы в объеме продаж за 1 квартал 2008 года составила 99,7%, что на 0,1 % больше, чем за аналогичный период прошлого года. Доля выручки от прочей деятельности незначительна – 0,3% (за 1 квартал 2007 года – 0,4%). Расходы (себестоимость проданных услуг, товаров, продукции, работ, коммерческие и управленческие расходы) в отчетном периоде по сравнению с аналогичным периодом прошлого года уменьшились на 80 млн. рублей, или на 4,7%, составив 1 630 млн. рублей. Удельные затраты на услуги по организации функционирования и развитию ЕЭС России (с учетом доли управленческих расходов) за 1 квартал 2008 года уменьшились на 6,8 копейки к уровню 1 квартала 2007 года. Прибыль от продаж услуг за отчетный период 2008 года составила 5 243 млн. рублей (1 квартал 2007 года – 3 885 млн. рублей). 85 От продажи прочей продукции, товаров, работ и услуг (с учетом доли управленческих расходов) получена прибыль в размере 15 млн. рублей (1 квартал 2007 года – 10 млн. рублей). В целом в первом квартале 2008 года Обществом получена прибыль от продаж в сумме 5 258 млн. рублей, что на 1 363 млн. рублей (или на 35,0%) больше, чем в 1 квартале 2007 года. Рентабельность продаж за отчетный период 2008 года по сравнению с аналогичным периодом предыдущего года увеличилась на 6,8 копеек (или на 9,8%) и составила 76,3 копейки на 1 рубль выручки от продаж. За отчетный период против соответствующего периода прошлого года сократились на 283 млн. рублей (или более, чем в 26 раз) расходы по обслуживанию кредитных обязательств.

Доходы от размещения временно свободных денежных средств увеличились на 1 768 млн. рублей или почти в 8 раз. Положительное сальдо прочих доходов, в основном за счет полученного дохода от продажи акций дочерних обществ, принадлежащих компании, увеличило прибыль от продаж на 5 770 млн. рублей. Чистая прибыль ОАО РАО «ЕЭС России» в первом квартале 2008 года составила 2671 млн. рублей, что на 185 млн. рублей (или на 6,5%) меньше чистой прибыли за 1 квартал 2007 года. Чистой прибыли на 1 рубль выручки от продаж в 1 квартале 2008 года получено на 12,1 копейку меньше, чем за 1 квартал 2007года (чистая норма прибыли 38,8 %). В целом за 2007 год Обществом получена прибыль от продаж в сумме 17 334 млн. рублей (в 2006 году – 33 507 млн. рублей). Прибыль от продаж услуг (абонентная плата) за 2007 год составила 11 929 млн. рублей, что на 13 728 млн. рублей или на 53,5% меньше, чем за 2006 год. Прибыль от участия в других организациях получена в сумме 5 419 млн. рублей (в 2006 году – 7799 млн. рублей). От продажи прочей продукции, товаров, работ, услуг промышленного и непромышленного характера получен убыток в размере 14 млн. рублей (в 2006 году была получена прибыль 51 млн. рублей).

Рентабельность продаж в 2007 году составила 59,5 коп на 1 рубль выручки от продаж, что на 23,6 копейки, или на 28,4% меньше, чем в 2006 году. За отчетный период против соответствующего периода предыдущего года увеличились доходы от размещения временно свободных денежных средств на 1 634 млн. рублей (на 151,2%). Расходы по обслуживанию кредитных обязательств в 2007 году по сравнению с 2006 годом сократились на 187 млн. рублей или на 67,8%. В балансовой стоимости финансовых вложений в дочерние и зависимые общества и прочих доходах Общества за 2007 год в сумме 424 045 млн. рублей отражена переоценка акций, которые обращаются на торговых площадках РТС и ММВБ, проведенная в отчетном периоде ОАО РАО «ЕЭС России». Финансовые вложения на конец отчетного года отражены по текущей рыночной стоимости. Чистая прибыль Общества за 2007 год с учетом переоценки акций составила 452 827 млн. рублей. Фактический показатель чистой прибыли ОАО РАО «ЕЭС России» по итогам 2007 года без учета переоценки акций («бумажной прибыли») составляет 28782 млн. рублей, что на 1 351 млн. рублей (или на 4,9%) больше чистой прибыли 2006 года. Норма чистой прибыли в отчетном году увеличилась на 30,7% относительно аналогичного показателя 2006 года и составила 98,8%.

Рентабельность совокупных активов Общества (ROTA) по итогам 2007 года

составила 40,7% и рентабельность собственного капитала (ROE) 36,6% .

5.Оценка срока окупаемости инвестиций с учетом фактора времени.

Оценка эффективности инвестиционных проектов - основное условие обоснования инвестиционных решений – выявление потенциальной доходности вкладываемых в проекты средств, сопоставление возможных вариантов инвестиций и их распределения (формирование инвестиционных портфелей), анализ перспектив развития инвестируемых предприятий (компаний). Оценка производится с помощью финансовой модели проекта с выходом на его позитивные результаты – денежные потоки, сопоставления нормативных (в том числе требуемой нормы доходности) и позитивных результатов. Применяемые критерии оценки инвестиций (и инвестиционных проектов) разнообразны: напр., норма рентабельности, срок окупаемости, чистый приведенный доход, внутренняя ставка доходности, аннуитет и др.

Срок окупаемости - один из основных критериев оценки инвестиционных проектов – срок, через который при выбранной ставке дисконта будет выполнено равенство суммы дисконтированных доходов по проекту (положительного денежного потока) дисконтированной сумме инвестиций (отрицательному денежному потоку) Суммарный денежный поток может определяться сложением дисконтированных или недисконтированных годовых денежных потоков — в первом случае получаемый на его основе срок окупаемости носит название «дисконтированного». Для реализации принимаются проекты со сроком окупаемости, меньшим того, который компания считает для себя максимально допустимым.

Срок окупаемости

с учетом фактора времени (лет) - равный периоду времени, в течение которого суммарные инвестиционные затраты окупаются приведенным на эту же дату чистым притоком от операций; Срок окупаемости инвестиций является одним из основных условий при принятии инвестиционных решений, так как, вкладывая собственные и привлекаемые денежные средства, предприниматель и внешний инвестор должны знать длительность периода, на который «замораживаются» (или «омертвляются») инвестиции, и учитывать его при реализации проекта.

В случаях, когда реализация проекта требует значительных многолетних вложений и новшество имеет длительный период эксплуатации, оценка эффективности проекта требует учета фактора времени, потому что ценность одной и той же массы денежных средств в различные периоды времени различна. Для учета фактора времени, денежные потоки в различные периоды времени приводятся к настоящему времени (дисконтируются). В качестве критерия оценки инвестиционного объекта с учетом фактора времени используют чистый дисконтированный (приведенный) доход, который представляет собой разницу между суммой текущих стоимостей за период использования проекта (дисконтированных денежных потоков) и дисконтированной величиной инвестиционных вложений. Проект эффективен, если чистый дисконтированный доход от реализации проекта положителен. Величина коэффициента дисконтирования (q) зависит от времени использования проекта (t), а также от уровня процентной ставки (г) по кредиту, или от уровня планируемой годовой доходности (рентабельности) проекта (из бизнес-плана), или ставки ЦБ РФ, или от среднефондового уровня доходности. Если капитальные вложения осуществляются в течение нескольких лет (строительство и т. д.), то в этом случае дисконтируются.

Основные формулы дисконтирования:

а) настоящая стоимость будущих денежных потоков

где: Рv - будущая стоимость денежных потоков; d - учетная ставка; t -годы (время дисконтирования);

б) будущая стоимость настоящего денежного потока

в) настоящая стоимость будущего равномерного денежного потока

где R - величина годового денежного потока; n - число лет инвестиций;

г) настоящая стоимость будущего равномерного денежного потока с учетом инфляции

где Ro

- величина денежного потока в первый год; i - годовой процент инфляции.

Список использованных источников

1. Балабанов, И.Т. "Основы финансового менеджмента. Как управлять капиталом?". - М.: Финансы и Статистика, 1998

2. Грегори, Р. Райтер, В лабиринтах современного управления. — М.: Экономика, 1999

3. Ефимова О.В. Финансовый анализ. — М.: 1999

4. Крейнина М.Н. "Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве торговле", Москва, Финансы и Статистика

5. Сайт ОАО "Холдинг МРСК" www.holding-mrsk.ru

6. Сайт ОАО "МРСК Северо-Запада" www.mrsksevzap.ru

|