Содержание

Введение

1. Краткая характеристика предприятия

2. Анализ финансово–хозяйственной деятельности предприятия

2.1 Анализ результатов хозяйственной деятельности

2.2 Анализ финансового состояния и диагностика вероятности банкротства

Заключение

Мероприятия по улучшению финансового состояния

Список литературы

Приложения

Анализ хозяйственной деятельности является связующим звеном между учетом и принятием управленческих решений. С помощью комплексного анализа изучаются тенденции развития, глубоко и системно исследуются факторы изменения результатов деятельности, обосновываются бизнес-планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, выбирается экономическая стратегия его развития.

Цель курсовой работы – проведение комплексного анализа финансово-хозяйственной деятельности предприятия, включающего:

- анализ эффективности деятельности предприятия;

- анализ оборачиваемости капитала;

- оценку финансового состояния предприятия;

- диагностику вероятности банкротства.

Задачи курсовой работы:

- систематизировать, закрепить и углубить знания, полученные в результате изучения курса «Анализ и диагностика финансово-хозяйственной деятельности»;

- провести анализ деятельности предприятия по бухгалтерской отчетности;

По итогам проведенного комплексного анализа деятельности ГУП «Дауыл» будут сделаны выводы о фактическом положении предприятия, а также рассмотрены возможные резервы для улучшения положения и повышения эффективности деятельности предприятия.

Информационной базой данного комплексного анализа является годовая бухгалтерская отчетность: форма №1 «Бухгалтерский баланс», форма №2 «Отчет о прибылях и убытках».

Компания: Государственное Унитарное Предприятие «ДАУЫЛ»

Страна Россия

Город: Уфа

Адрес: ул. Новоженова, 86а 450049

Телефон: (347) 284-25-81

Факс: (347) 284-73-75

E-mail: info@dauyl.ru

В настоящее время ГУП "Дауыл" учреждения ФБУ ИК-9 ГУФСИН России по Республике Башкортостан - это современное производство вентиляторов в России, поставляющее гостированное вентиляционное оборудование для использования на промышленных предприятиях. По значимости продукции, по ее объему, номенклатуре, географии поставок и конкурентоспособности предприятие остается одним из крупнейших среди колоний России.

Реклама

ГУП "Дауыл" специализируется в области изготовления и поставок вентиляционного оборудования для нужд энергетики, металлургии, химии, производства строительных материалом, лесной, нефтяной и других отраслей, в том числе жилищно-коммунального и сельского хозяйства.

Предприятие "Дауыл" выпускает более 13 разновидностей и 500 типоразмеров дымососов и вентиляторов: центробежные, котельные, вентиляторы общепромышленного низкого, среднего и высокого давления; радиальные, осевые, пылевые, крышные, мельничные; из нержавеющей стали, в условиях агрессивной среды, алюминиевые, взрывозащищенные, из жаростойкой стали и др. Производство вентиляторов задача, которую "Дауыл" успешно решает уже не одно десятилетие, став настоящим экспертом в этой области.

Работает реконструированный литейный цех, который выпускает до 6 тысяч тонн литья в год и специализируется на выпуске изделий из чугуна, обладающих антикоррозионными свойствами. Цех производит печные приборы, канализационные люки различных размеров и форм, груза для балансировки трубопроводов при прокладке их через водные преграды, решетки дождеприемные, декоративные ограждения. Помимо этого специалисты ГУП "Дауыл" разрабатывают и выпускают продукцию в соответствии с индивидуальными требованиями заказчиков. Осуществляется также ремонт агрегатов, их частей и комплектующих по заявкам и заказам.

2. Анализ финансово-хозяйственной деятельности предприятия

2.1 Анализ результатов хозяйственной деятельности

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности – одна из основных задач в любой сфере деятельности.

В первую очередь для анализа результатов хозяйственной деятельности необходимо проанализировать динамику и структуру финансовых результатов (табл. 1).

Таблица 1. Анализ динамики и структуры финансовых результатов

| Наименование показателя |

Базисный год |

Отчетный год |

Изменение |

| тыс.руб. |

уд.вес, % |

тыс.руб. |

уд.вес, % |

тыс.руб. |

влияние |

| Прибыль от продаж |

13283 |

165 |

24125 |

431 |

10842 |

10842 |

| Проценты к получению |

21 |

0,26 |

10 |

0,18 |

-11 |

- 11 |

| Прочие операционные доходы |

6010 |

74,6 |

8197 |

146,2 |

2187 |

2187 |

| Прочие операционные расходы |

( 7006 ) |

( 87 ) |

( 18147 ) |

( 324 ) |

( 11141 ) |

-11141 |

| Прибыль до налогообложения |

12308 |

153 |

14185 |

253 |

1877 |

1877 |

| Налог на прибыль |

( 4255 ) |

( 53) |

( 8578 ) |

( 153 ) |

( 4323 ) |

- 4323 |

| Чистая прибыль |

8053 |

5607 |

-2446 |

ЧП = Пп + Од – Ор – НП + П%

Расчет:

ЧП = 13283 + 6010 – 7006 – 4255 + 21 = 8053

ЧППп

= 24125 + 6010 – 7006 – 4255 + 21 = 18895

ЧПОд

= 24125 + 8197 – 7006 – 4255 + 21 = 21082

ЧПОр

= 24125 + 8197 – 18147 – 4255 + 21 = 9941

Реклама

ЧПНП

= 24125 + 8197 – 18147 – 8578 + 21 = 5618

ЧПП%

= 24125 + 8197 – 18147 – 8578 + 10 = 5607

Влияние факторов:

ЧППп

= 8053 – 18895 = - 10842

ЧПОд

= 18895 – 21082 = - 2187

ЧПОр

= 21082 – 9941 = 11141

ЧПНП

= 9941 – 5618 = 4323

ЧПП%

= 5618 – 5607 = 11

Балансовая увязка:

- 10842 – 2187 + 11141 + 4323 + 11 = 2446

2446 = 2446

Анализируя таблицу 1 можно сделать вывод о том, что предприятие имеет отрицательную динамику финансовых результатов. Отрицательное влияние на чистую прибыль предприятия оказывает увеличение прочих операционных расходов на 11141 тыс.руб., налога на прибыль на 4323 тыс.руб., и уменьшение процентов к получению на 11 тыс.руб.

Эффективность деятельности предприятия наиболее полно характеризуют показатели рентабельности, поскольку являются относительными показателями, сопоставляющими результаты с затратами.

Проанализируем влияние факторов на изменение размера прибыли (табл. 2).

Таблица 2. Показатели рентабельности предприятия %

| Наименование показателя |

Обозначение, формула |

базисный год |

отчетный год |

изменение |

темп роста, % |

| Общая рентабельность (продаж) |

Рпр=ЧП/В |

5,7 |

3,5 |

- 2,2 |

61,4 |

| Рентабельность производства (окупаемость затрат) |

Рпд=ВП/С |

9,806 |

10,572 |

0,766 |

107,81 |

| Рентабельность совокупного капитала (активов) |

Рк=ЧП/ВБ |

9,26 |

7,02 |

- 2,24 |

75,8 |

| Рентабельность оборотных активов |

Роа=ЧП/ОА |

14,45 |

9,47 |

- 4,98 |

65,54 |

| Рентабельность производственных фондов |

Рпф=БП/ПФ |

50,32 |

165,54 |

115,22 |

329 |

| рентабельность финансовых вложений |

Рфв=БП/(ДФВ+КФВ) |

1476 |

176 |

- 1300 |

11,9 |

| рентабельность собственного капитала |

РСК=ЧП/СК |

18,77 |

17,48 |

- 1,29 |

93,13 |

Проанализировав показатели можно сделать вывод о том, что наблюдается:

· уменьшение показателя рентабельности продаж на 38,6 % ;

· увеличение показателя рентабельности производства на 7,81% ;

· уменьшение совокупного капитала на 24,2 % ;

· уменьшение оборотных активов на 34,46 % ;

· увеличение рентабельности производственных фондов на 229 % ;

· уменьшение рентабельности финансовых вложений на 88,1 % ;

· уменьшение рентабельности собственного капитала на 6,87 % .

Рассмотрим рентабельность совокупного капитала.

Таблица 3. Анализ влияния на изменение рентабельности совокупного капитала

| Наименование показателя |

Обозначение, формула расчета |

Базисный год |

Отчетный год |

Изменение (+,-) |

| Выручка от реализации, тыс.руб. |

141105 |

162373 |

21268 |

| Чистая прибыль, тыс.руб. |

8053 |

5607 |

- 2446 |

| Средний остаток оборотных средств, тыс.руб. |

55744 |

59191 |

3447 |

| Среднегодовая стоимость основных фондов, тыс.руб. |

26398 |

14574 |

-11824 |

| Среднегодовая величина капитала, тыс.руб. |

42900 |

32086 |

-10814 |

| Рентабельность капитала, % |

ЧП/ВБ |

9,26 |

7,02 |

- 2,24 |

| Рентабельность продаж, в долях ед. |

ЧП/Выручка |

5,7 |

3,5 |

- 2,2 |

| Коэффициент оборачиваемости оборотных средств, обороты |

Выручка/Ср.ост.об.средств |

2,53 |

2,74 |

0,21 |

| Фондоотдача основных фондов, руб./руб. |

Выручка/Ср.стоимость осн.фондов |

5,35 |

11,14 |

5,79 |

| Влияние на изменение рентабельности капитала факторов: |

| а) рентабельность продаж |

3,56 |

| б) коэффициента оборачиваемости оборотных средств |

- 0,85 |

| в) фондоотдачи основных средств |

-0,47 |

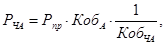

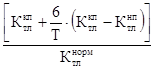

Рентабельность совокупного капитала рассчитывается по модели:

РК

= РПР

×

где

РПР

– рентабельность продаж;

КОБ

– коэффициент оборачиваемости;

ФО – фондоотдача основных фондов;

Расчет:

Рк = 5,7 × = 5,7 × 1,63 = 9,26 = 5,7 × 1,63 = 9,26

РкРП

= 3,5 × = 3,5 × 1,63 = 5,7 = 3,5 × 1,63 = 5,7

РкКоб

= 3,5 × = 3,5 × 1,6 = 6,55 = 3,5 × 1,6 = 6,55

РкФО

= 3,5 × = 3,5 × 2 = 7,02 = 3,5 × 2 = 7,02

Влияние факторов:

РкРП

= 9,26 – 5,7 = 3,56

РкКоб

= 5,7 – 6,55 = - 0,85

РкФО

= 6,55 – 7,02 = - 0,47

Балансовая увязка:

3,56 – 0,85 – 0,47 = 2,24

2,24 = 2,24

Согласно таблице 3, рентабельность капитала уменьшилась на 2,24% за отрицательное влияние оказал коэффициент оборачиваемости оборотных средств и фондоотдача основных средств.

Рассмотрим влияние отдельных факторов на рентабельность собственного капитала:

Таблица 4.Анализ факторов на изменение рентабельности собственного капитала

| Наименование показателя |

На начало года |

На конец года |

Изменение (+.-) |

| Чистая прибыль, тыс.руб. |

8053 |

5607 |

- 2446 |

| Выручка от реализации, тыс.руб. |

141105 |

162373 |

21268 |

| Среднегодовая величина капитала, тыс.руб. |

86956 |

72776 |

-14180 |

| Среднегодовая величина собственного капитала, тыс.руб. |

42900 |

21271 |

-21629 |

| Рентабельность собственного капитала % |

14,45 |

9,47 |

- 4,98 |

| Влияние на изменение рентабельности капитала, % |

| чистой прибыли |

1,39 |

| выручки от реализации |

0,002 |

| Среднегодовая величина капитала |

- 0,038 |

| Среднегодовая величина собственного капитала |

3,626

|

Рск =  × ×  × ×

Расчет:

Рск =  × ×  × ×  = 0,1445 = 0,1445

РскЧП

=  × ×  × ×  = 0,1306 = 0,1306

РскВ

=  × ×  × ×  = 0,13058 = 0,13058

РскВБ

=  × ×  × ×  = 0,13096 = 0,13096

РскСК

=  × ×  × ×  = 0,0947 = 0,0947

Влияние факторов:

РскЧП

= 0,1445 – 0,1306 = 0,0139

РскВ

= 0,1306 – 0,13058 = 0,00002

РскВБ

=0,13058 – 0,13096 = - 0,00038

РскСК

= 0,13096 – 0,0941 = 0,03686

Балансовая увязка:

0,0139 + 0,00002 – 0,00038 + 0,03626 = 0,0498 ( 4,98% )

4,98 = 4,98

Рентабельность собственного капитала уменьшилась на 4,98 % за счет уменьшения среднегодовой величины капитала 0,038%.

Проанализируем эффективность использования капитала, вложенного в оборотные активы, по показателям оборачиваемости (табл. 5 ):

Таблица 5. Показатели оборачиваемости оборотных средств предприятия

| Наименование показателя |

Базисный год |

Отчетный год |

Изменение(+,-) |

| 1. Выручка от реализации, тыс.руб. |

141105 |

162373 |

21268 |

| 2. Средний остаток оборотных средств, тыс.руб. |

55744 |

59191 |

3477 |

| в.т. Числе по видам оборотных средств: |

| запасов и затрат |

34125 |

40110 |

5985 |

| готовой продукции |

11890 |

9451 |

- 2439 |

| дебиторской задолженности |

5692 |

7254 |

1562 |

| денежных средств и КФВ |

217 |

270,5 |

53,5 |

| 3. Средняя продолжительность 1 оборота, дни: |

| всех оборотных средств |

142,23 |

131,23 |

- 11 |

| запасов и затрат |

87,1 |

88,93 |

1,83 |

| готовой продукции |

30,3 |

20,95 |

- 9,35 |

| дебиторской задолженности |

14,52 |

16,1 |

1,58 |

| денежных средств и КФВ |

0,55 |

0,6 |

0,05 |

| 4. Коэффициент оборачиваемости, обороты: |

| всех оборотных средств |

2,53 |

2,74 |

0,21 |

| запасов и затрат |

4,13 |

4,05 |

- 0,08 |

| готовой продукции |

11,87 |

17,18 |

5,31 |

| дебиторской задолженности |

24,8 |

22,4 |

- 2,4 |

| денежных средств и КФВ |

650,3 |

600,3 |

-50 |

| Коэффициент загрузки оборотных средств в обороте, руб. |

Абсолютное значение оборотных средств увеличилось на 3477 тыс.руб. По видам оборотных средств изменения следующие:

· произошло уменьшение готовой продукции на 2439 тыс. руб.,

· увеличение денежных средств и КФВ на 53,5 тыс. руб.,

· увеличение запасов и затрат на 5985 тыс. руб.,

· увеличение дебиторской задолженности покупателей и заказчиков 1562 тыс. руб.

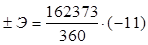

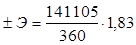

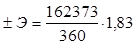

Продолжительность одного оборота оборотных средств увеличилась по следующим показателям :

· запасов и затрат на 1,83;

· дебиторской задолженности на 1,58;

· денежных средств и КФВ на 0,05.

Продолжительность одного оборота оборотных средств уменьшилась по следующим показателям :

· всех оборотных средств на 11;

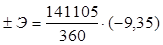

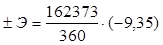

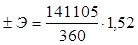

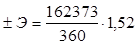

· готовой продукции на 9,35.

Увеличение длительности одного оборота свидетельствует о неэффективном использования оборотных средств. Сокращение данного времени — важнейшее направление финансового управления, ведущее к повышению эффективности использования оборотных средств и увеличению их отдачи. Коэффициент оборачиваемости в целом уменьшился. Это говорит о неправильном распределении оборотных средств.

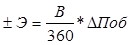

Анализ влияния факторов на коэффициенты оборачиваемости анализируется по модели:

, , где где

Кобi

– коэффициент оборачиваемости i-го вида оборотных средств;

В - выручка от реализации;

Оi

– средние остатки i –го вида оборотных средств.

Результаты анализа влияния факторов приведены в табл. 6.

Таблица 6. Анализ влияния факторов на коэффициенты оборачиваемости

Коэффициенты оборачиваемости

|

Базисный год

|

Отчетный год

|

Изменение |

всего

|

в т.ч. за счет изменений |

| объема реализации |

средних остатков средств |

| Всех активов |

2,53 |

2,74 |

0,21 |

0,37 |

- 0,16 |

| Денежных средств и КФВ |

650,3 |

600,3 |

- 50 |

98 |

- 148 |

| Запасов и затрат |

4,13 |

4,05 |

- 0,08 |

0,63 |

- 0,26 |

| Готовой продукции |

11,87 |

17,18 |

5,31 |

1,79 |

3,52 |

| Дебиторской задолженности |

24,8 |

22,4 |

- 2,4 |

3,73 |

-6,13 |

Расчет:

1.  = 2,53 = 2,53  = 2,9 = 2,9  = 2,74 = 2,74

2.  = 650,3 = 650,3  = 748,3 = 748,3  = 600,3 = 600,3

3.  = 4,13 = 4,13  = 4,76 = 4,76  = 4,5 = 4,5

4.  = 11,87 = 11,87  = 13,66 = 13,66  = 17,18 = 17,18

5.  = 24,8 = 24,8  = 28,53 = 28,53  = 22,4 = 22,4

По приведенной таблице можно сделать вывод, что к снижению коэффициентов оборачиваемости приводит изменение средних остатков средств: готовой продукции. Положительное влияние на коэффициент оборачиваемости оказывают: увеличение объема реализации денежных средств и КФВ, запасов и затрат, и дебиторской задолженности.

Таблица 7. Расчет влияния оборачиваемости на размер оборотных активов

| Оборотные активы |

Оборачиваемость в днях |

Влияние на размер оборотных активов, тыс.руб. |

базисный

год

|

отчетный

год

|

Изменения (+,-),  |

Высвобождение средств |

Дополнительное привлечение средств |

| 1. Текущие активы |

142,23 |

131,23 |

- 11 |

649 |

- |

| 2. Запасы и затраты |

87,1 |

88,93 |

1,83 |

- |

107,97 |

| 3. Готовая продукция |

30,3 |

20,95 |

- 9,35 |

551,65 |

- |

| 4. Дебиторская задолженность |

14,52 |

16,1 |

1,52 |

- |

89,68 |

| 5. Денежные средства и КФВ |

0,55 |

0,6 |

0,05 |

- |

2,95 |

Расчет:

1.  = - 4312 = - 4312  = - 4961 = - 4961

2.  = 717,36 = 717,36  = 825,33 = 825,33

3.  = - 3665,2 = - 3665,2  = - 4216,85 = - 4216,85

4.  = 595,84 = 595,84  = 685,52 = 685,52

5.  = 19,6 = 19,6  = 22,55 = 22,55

Проанализировав таблицу 7 можно сделать вывод о том, что влияние на размер активов оказывает:

· высвобождение средств текущих активов в размере 649 тыс. руб.

· высвобождение средств оборотных активов : готовая продукция 551,65 тыс. руб.

· дополнительное привлечение средств оборотных активов :запасы и затраты 107,97 тыс. руб.,

· дополнительное привлечение средств оборотных активов : дебиторская задолженность 89,68 тыс. руб.,

· дополнительное привлечение средств оборотных активов : денежные средства и КФВ 2,95 тыс. руб.

Одной из важных составляющих оценки прибыльности деятельности предприятия является анализ безубыточности.

Для проведения анализ безубыточности необходимо провести расчет точки безубыточности (порога рентабельности), которая представляет такую сумму продаж, при которой выручка, поступаемая на предприятие, равна расходам, относимым на себестоимость продукции. Превышение фактической выручки от реализации над порогом рентабельности составляет запас финансовой прочности.

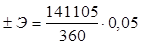

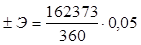

Таблица 8. Определение точки безубыточности деятельности предприятия

| Наименование показателя |

Обозначение, формула |

базисный год |

отчетный год |

изменение |

| Выручка от реализации, тыс.руб. |

В |

141105 |

162373 |

21268 |

| Себестоимость, в т.ч., тыс.руб. |

С |

( 125511 ) |

( 134182 ) |

( 8671 ) |

| переменные затраты, тыс.руб. |

Зпер |

75306,6 |

80509,2 |

5202,6 |

| постоянные затраты, тыс.руб. |

Зп |

50204,4 |

53672,8 |

3468,4 |

| Прибыль от продаж, тыс.руб. |

П=В-С |

15594 |

28191 |

12597 |

| Валовая маржа, тыс.руб. |

ВМ=В-Зпер=П+Зп |

65798,4 |

81863,8 |

16065,4 |

| Коэффициент валовой маржи |

Квм=ВМ/В |

0,47 |

0,5 |

0,03 |

| Точка безубыточности, тыс.руб. |

ТБ=Зп/Квм |

106817,8 |

107345,6 |

527,8 |

| Запас финансовой прочности, тыс.руб. |

ЗФП=В-ТБ |

34287,2 |

55027,4 |

20740,2 |

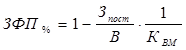

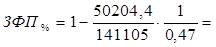

| Запас финансовой прочности, % |

ЗПФ%=ЗПФ/В*100% |

24 |

34 |

10 |

| Сила воздействия операционного рычага |

СВОР=∆ВМ/∆П |

4,2 |

3 |

- 1,2 |

| Влияние факторов: |

| а) постоянные затраты |

4 |

| б) выручка от реализации |

- 10 |

| в) коэффициент валовой маржи |

-4 |

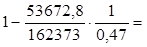

Расчет:

1 – 0,36 × 2,13 = 0,24 1 – 0,36 × 2,13 = 0,24

ЗПФ%Зпост

=  1 – 0,38 × 2,13 = 0,2 1 – 0,38 × 2,13 = 0,2

ЗПФ%В

=  1 – 0,33 × 2,13 = 0,3 1 – 0,33 × 2,13 = 0,3

ЗПФ%Квм

=  1 – 0,33 × 2 = 0,34 1 – 0,33 × 2 = 0,34

Влияние факторов:

ЗПФ%Зпост

= 0,24 – 0,2 = 0,04

ЗПФ%В

= 0,2 – 0,3 = - 0,1

ЗПФ%Квм

= 0,3 – 0,34 = - 0,04

Балансовая увязка:

0,04 – 0,1 – 0,04 = - 0,1 ( 10% )

10 = 10

Коэффициент валовой маржи, показывающий долю маржинального дохода в выручке, в рассматриваемом периоде увеличивается.

Запас финансовой прочности в процентах показывает, что предприятие может выдержать 10 % снижения выручки от реализации без серьезной угрозы для своего финансового положения.

Рисунок 1 – Точка безубыточности

2.2 Анализ финансового состояния и диагностика вероятности банкротства

Основным содержанием анализа и диагностики финансового состояния является комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала. Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность.

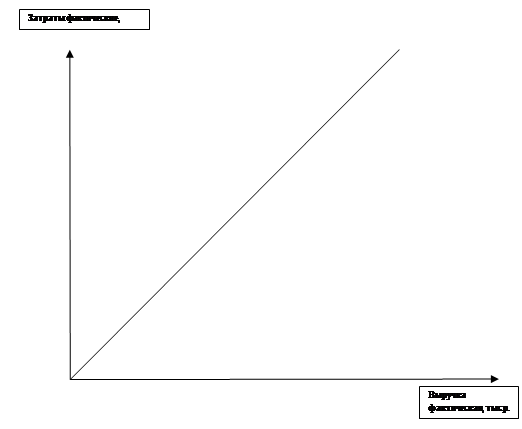

В таблице 9 представлен анализ динамики и структуры активов.

Таблица 9. Анализ динамики и структуры активов

| Актив |

На начало года |

На конец года |

Изменения |

| тыс.руб. |

уд.вес, % |

тыс.руб. |

уд.вес, % |

тыс.руб. |

| Внеоборотные активы, в т.ч. |

31212 |

36 |

10138 |

14 |

- 21074 |

| основные средства |

26398 |

30 |

2749 |

4 |

- 23649 |

| Оборотные активы, в т.ч. |

55744 |

64 |

62638 |

86 |

6894 |

| запасы |

46638 |

55 |

53499 |

72 |

6861 |

| дебиторская задолженность |

5692 |

7 |

8815 |

11 |

3123 |

| КФВ |

- |

- |

- |

- |

- |

| денежные средства |

217 |

2 |

324 |

3 |

107 |

| Всего активы |

86956 |

100 |

72776 |

100 |

- 14180 |

Анализируя динамику активов, можно сделать вывод о том, что произошло снижение внеоборотных активов на 21 074 тыс.руб. В структуре активов оборотные активы имеют большую долю. В части оборотных активов наибольшую долю имеют: запасы и дебиторская задолженность.

Рисунок 2 – Динамика и структура активов

Таблица 10. Анализ динамики и структуры пассивов

| Пассив |

На начало года |

На конец года |

Изменения |

| тыс.руб. |

уд.вес, % |

тыс.руб. |

уд.вес, % |

тыс.руб. |

| 1. Капитал и резервы, в т.ч. |

42900 |

49 |

21271 |

29 |

- 21629 |

| -Уставный капита |

9 |

0,01 |

9 |

0,01 |

- |

| -Добавочный капитал |

12610 |

14,4 |

12610 |

17 |

- |

| -Резервный капитал |

- |

- |

- |

- |

- |

| -нераспределенная прибыль (непокрытый убыток) |

30281 |

34,6 |

8652 |

12 |

- 21629 |

| 2. Долгосрочные обязательства |

- |

- |

- |

- |

- |

| 3. Краткосрочные обязательства, в т.ч. |

44056 |

51 |

51505 |

71 |

7449 |

| -кредиты и займы |

- |

- |

- |

- |

- |

| -кредиторская задолженность |

44056 |

51 |

51505 |

71 |

7449 |

| Всего пассивы |

86956 |

100 |

72776 |

100 |

- 14180 |

Анализируя динамику пассивов, можно сделать вывод о том, что произошло снижение капитала и резервов на 21 629 тыс.руб. В структуре пассивов краткосрочные обязательства имеют большую долю

Таблица 11. Анализ состава и динамики дебиторской задолженности

| Актив |

На начало года |

На конец года |

Изменения (+,-) |

| Тыс.руб. |

Уд.вес |

Тыс.руб |

Уд.вес |

Тыс.руб |

Темп роста,% |

| 1. Дебиторская задолженность(>12) |

- |

- |

- |

- |

- |

- |

| 2. ДЗ ( в течении 12 месяцев), в т.ч. |

5692 |

100 |

8815 |

100 |

3123 |

155 |

| - покупатели и заказчики |

3010 |

3366 |

356 |

112 |

| - авансы выданные |

- |

- |

- |

- |

- |

- |

| - прочие дебиторы |

- |

- |

- |

- |

- |

- |

| 3. Просроченная ДЗ, в т.ч. |

- |

- |

- |

- |

- |

- |

| - длительностью свыше 3-х мес. |

- |

- |

- |

- |

- |

- |

| ДЗ всего |

5692 |

100 |

8815 |

100 |

3123 |

155 |

Из таблицы 11 видно, что произошло увеличение дебиторской задолженности на 3123 тыс.руб. Увеличение дебиторской задолженности отрицательно сказывается на состоянии предприятия, оно приводит к увеличению налогов.

Таблица 12 Анализ состояния займов и кредиторской задолженности

| Актив |

На начало года |

На конец года |

Изменения (+,-) |

| Тыс.руб. |

Тыс.руб |

Тыс.руб |

Темп роста,% |

| 1. Долгосрочные кредиты и займы |

- |

- |

- |

- |

| 2. Краткосрочные кредиты и займы |

- |

- |

- |

- |

| 3. Кредиторская задолженность, в т.ч. |

44056 |

51505 |

7449 |

117 |

| - поставщики и подрядчики |

12745 |

15846 |

3101 |

124 |

| - персонал организации |

0 |

743 |

743 |

- |

| -государственные внебюджетные фонды |

1826 |

142 |

- 1684 |

7,8 |

| - налоги и сборы |

2175 |

1129 |

- 1046 |

52 |

| - прочие кредиторы |

27310 |

33645 |

6335 |

123 |

| Итого обязательства |

44056 |

51505 |

7449 |

117 |

Из таблицы 12 видно, увеличение доли кредиторской задолженности на 17 %. Просроченная кредиторская задолженность отсутствует.

Таблица 13. Анализ чистых активов предприятия

Показатель

|

На начало года |

На конец года |

Изменения |

| тыс.руб. |

тыс.руб. |

абсолютное |

темп прироста, % |

| Внеоборотные активы |

31212 |

10138 |

-21074 |

32,5 |

| Оборотные активы, за исключением НДС по приобретенным ценностям |

52547

|

62638

|

10091

|

119

|

| Итого оборотные активы,включаемые в расчет чистых активов |

83759

|

72776

|

- 10983

|

87

|

| Долгосрочные обязательства |

- |

- |

- |

- |

| Краткосрочные обязательства (за исключением доходов будущих периодов) |

44056

|

51505

|

7449

|

117

|

| Итого пассивы, исключаемые из расчета чистых активов |

44056

|

51505

|

7449

|

117

|

| Чистые активы |

39703 |

21271 |

- 18432 |

54 |

| УК и ДК |

12619 |

12619 |

- |

- |

| Чистые активы, в % к УК |

315 |

168 |

- |

- |

Чистые активы показывают, насколько активы организации превышают ее обязательства (и краткосрочного, и долгосрочного характера), то есть позволяют оценить уровень платежеспособности предприятия. Оценка соотношения чистых активов и уставного капитала позволяет выявить степень близости организации к банкротству. Как видно из таблицы 12 чистые активы сократились на 46 % (18432 тыс. руб.).

Эффективность использования чистых активов анализируем по модели:

где

- рентабельность чистых активов предприятия; - рентабельность чистых активов предприятия;

- рентабельность продаж; - рентабельность продаж;

- коэффициент оборачиваемости капитала; - коэффициент оборачиваемости капитала;

- коэффициент оборачиваемости чистых активов - коэффициент оборачиваемости чистых активов

Таблица 14. Анализ использования чистых активов

| Наименование показателя |

Базисный год |

Отчетный год |

Изменение (+,-) |

| Чистая прибыль, тыс. руб. |

8053 |

5607 |

- 2446 |

| Выручка от реализации, тыс. руб. |

141105 |

162373 |

21268 |

| Рентабельность продаж |

5,7 |

3,5 |

- 2,2 |

| Валюта баланса, тыс. руб. |

86956 |

79866 |

- 7090 |

| Коэффициент оборачиваемости актива |

2,53 |

2,74 |

0,21 |

| Чистый актив, тыс. руб. |

39703 |

21271 |

- 18432 |

| Коэффициент оборачиваемости чистых активов |

3,6 |

5,3 |

1,7 |

| Рентабельность чистых активов предприятия |

4,7 |

2,5 |

- 2,2 |

| Влияние на изменение рентабельности чистых активов предприятия факторов: |

| Рентабельность продаж |

2,24 |

| коэффициент оборачиваемости активов |

- 0,21 |

| коэффициент оборачиваемости чистых активов |

0,17 |

Расчет:

Рча =  = 4,7 = 4,7

РчаПР

=  = 2,46 = 2,46

РчаКоб а

=  = 2,67 = 2,67

РчаКоб ча

=  = 2,5 = 2,5

Влияние факторов:

РчаПР

= 4,7 – 2,46 = 2,24

РчаКоб а

= 2,46 – 2,67 = - 0,21

РчаКоб ча

= 2,67 – 2,5 = 0,17

Балансовая увязка:

2,24 – 0,21 + 0,17 = 2,2

-2,2 = - 2,2

Анализируя использование чистых активов предприятия можно сделать вывод о том, что они снизились на 2,2%. Отрицательное воздействие оказал коэффициент оборачиваемости активов, который снизился на 0,21%

Таблица 15. Анализ наличия и движения чистого оборотного капитала

| Наименование показателя |

Код строки баланса |

На начало года |

На конец года |

Изменение(+,-) |

| Уставный капитал |

410 |

9 |

9 |

- |

| Добавочный капитал |

420 |

12610 |

12610 |

- |

| Резервный капитал |

430 |

- |

- |

- |

| Нераспределенная прибыль |

470 |

30281 |

8652 |

- 21629 |

| Доходы будущих периодов |

640 |

- |

- |

- |

| Резервы предстоящих расходов |

650 |

- |

- |

- |

| Итого источники собственных средств |

- |

42900 |

21271 |

-21629 |

| Исключаются: |

| Нематериальные активы |

110 |

- |

- |

- |

| Основные средства |

120 |

26398 |

2749 |

-23649 |

| Незавершенное строительство |

130 |

3684 |

4088 |

404 |

| Доходные вложения |

135 |

- |

- |

- |

| Долгосрочные финансовые вложения |

140 |

9 |

266 |

257 |

| Отложенные налоговые активы |

145 |

1121 |

3035 |

1914 |

| Прочие внеоборотные активы |

150 |

- |

- |

- |

| Итого внеоборотные активы |

- |

31212 |

10138 |

- 21064 |

| Чистый оборотный капитал |

- |

11688 |

11133 |

- 555 |

Из таблицы 15 видно, что произошло уменьшение чистого оборотного капитала на 555 тыс. руб.

Таблица 16. Установление уровня финансовой устойчивости

| Наименование показателя |

Обозначение |

На начало года |

На конец года |

Чистый оборотный капитал

(собственные оборотные средства)

|

ЧОК=СК-ВА |

11688 |

11133 |

| Запасы и затраты |

З= ЗЗ – стр.216 |

46015 |

53107 |

| Источники формирования запасов |

ИФЗ=ЧОК+стр.610+стр.621 |

24433 |

26979 |

| Тип финансовой устойчивости предприятия |

На начало года |

На конец года |

| 1. Абсолютная устойчивость |

З<ЧОК |

«-» |

«-» |

| 2. Нормальная устойчивость |

ИФЗ=ЧОК+ЗЗ |

«-» |

«-» |

| 3. Неустойчивое состояние |

ЧОК<З<ИФЗ |

«-» |

«-» |

| 4. Кризисное состояние |

ИФЗ<З |

«+» |

«+» |

Из таблицы 16 видно, что предприятие находится в кризисном состоянии.

Насколько устойчиво предприятие можно также оценить по степени зависимости предприятия от заемных средств, по степени маневренности собственного капитала и т.п. Такого рода информация важна, прежде всего, для контрагентов (поставщиков сырья и потребителей продукции (работ, услуг)) предприятия. Для этих целей в рамках анализа финансовой устойчивости рассчитываются относительные показатели, позволяющие увидеть различные аспекты финансовой устойчивости (табл.17).

Таблица 17. Показатели финансовой устойчивости предприятия

| Наименование показателя |

Формула расчета |

На начало года |

На конец года |

Контрольное значение |

| 1. Коэффициент автономии |

Ка=СК/ВБ |

0,5 |

0,3 |

|

| 2. Коэффициент финансовой зависимости |

Кфз=ЗК/ВБ |

0,5 |

0,6 |

|

| 3. Коэффициент финансовой устойчивости |

Кфу=(СК+ДП)/ВБ |

0,5 |

0,3 |

|

| 4. Коэффициент финансового риска |

Кфр=ЗК/СК |

1 |

2,4 |

|

| 5. Коэффициент инвестирования |

Ки=СК/ВА |

1,4 |

2,1 |

>1 |

| 6. Коэффициент маневренности |

Км=ЧОК/СК |

0,3 |

0,52 |

|

| 7. Коэффициент мобильности |

Кмоб=ЧОК/ОА |

0,21 |

0,18 |

|

| 8. Коэффициент обеспеченности запасов собственным капиталом |

Коз=СК/З |

0,9 |

0,4 |

|

Из таблицы 17 видно, что предприятие является финансово неустойчивым.

Коэффициент автономии на конец года на 20% ниже нормативных 50%.

Коэффициент финансовой зависимости на конец года на 10 % выше нормативных 50%, это говорит о том, что 10% активов обеспечиваются заемными средствами.

Коэффициент финансовой устойчивости на начало года на 20% ниже нормативных 70% , а на конец года на 40% ниже нормативных 70% , это может говорить о том, что предприятие является финансово неустойчивым.

Коэффициент инвестирования - позволяет проанализировать долю финансовых ресурсов. Коэффициент инвестирования на конец года увеличился на 70%

Коэффициент маневренности – отношение оборотного капитала к собственному капиталу компании. Величина этого коэффициента маневренности на начало года на 20% ниже нормативных 50% , а на конец года на 2% выше нормативных 50%

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов, контрагентов. То есть платежеспособность является наиболее существенным фактором кредитоспособности. В рамках оценки платежеспособности проводятся расчеты по определению ликвидности предприятия и ликвидности его баланса.

Для определения ликвидности баланса следует сопоставить итоги сгруппированных статей актива и пассива. Баланс считается абсолютно ликвидным, а предприятие финансово устойчивым при соблюдении балансовых пропорций: А1≥П1; А2≥П2; А3≥П3; А4≤П4,

где Аi – сгруппированные по степени ликвидности и расположенные в порядке ее убывания статьи актива баланса;

Пi – объединенные по срокам погашения и расположенные в порядке их возрастания статьи пассива баланса.

Таблица 18. Группировка статей баланса для анализа ликвидности

| Шифр |

Наименование |

Содержание |

Алгоритм расчета по строкам баланса |

На начало года |

На конец года |

| А1 |

наиболее ликвидные активы |

Денежные ср-ва и КФВ |

250+260 |

217 |

324 |

| А2 |

быстро реализуемые активы |

ДЗ и прочие активы |

215+230+240+270 |

5692 |

8815 |

| А3 |

медленно реализуемые активы |

Запасы и затраты |

140+210+220-215-216 |

49221 |

53373 |

| А4 |

трудно реализуемые активы |

Внеоборотные активы |

190-160 |

31212 |

10138 |

| П1 |

самые срочные пассивы |

Кредиторская задолженность |

620 |

44056 |

51505 |

| П2 |

краткосрочные пассивы |

Краткосрочные кредиты и займы |

610+660 |

- |

- |

| П3 |

долгосрочные пассивы |

Долгосрочные кредиты и займы |

590 |

- |

- |

| П4 |

постоянные пассивы |

Капиталы и резервы |

490+630+640+650-216 |

42277 |

20879 |

Сравнение групп приводится в таблице 19

Таблица 19. Балансовые пропорции

Группы статей баланса

(i)

|

Покрытие

(Актив Аi)

|

Обязательства

(Пассив Пi)

|

Излишек |

Недостаток |

| На начало года |

На конец года |

На начало года |

На конец года |

На начало года |

На конец года |

На начало года |

На конец года |

| 1 |

217 |

324 |

44056 |

51505 |

43839 |

51181 |

- |

- |

| 2 |

5692 |

8815 |

- |

- |

- |

- |

-5692 |

-8815 |

| 3 |

49221 |

53373 |

- |

- |

- |

- |

-49221 |

-53373 |

| 4 |

31212 |

10138 |

42277 |

20879 |

11065 |

10741 |

- |

- |

Из таблицы 19 видно, что из 4 условий выполняются три (2,3,4),за весь период не выполняется соотношение А1≥П1 и означает, что наиболее ликвидные активы не могут покрыть краткосрочные обязательства. Остальные соотношения выполняются. Баланс неликвиден в части краткосрочных активов и пассивов.

Платежеспособность предприятия по показателям ликвидности приведена в таблице 20.

Таблица 20. Показатели платежеспособности предприятия

| Наименование показателя |

Формула расчета |

На начало года |

На конец года |

Темп роста, % |

Контрольное значение |

| 1. Коэффициент текущей ликвидности |

Ктл= |

1,25 |

1,21 |

96,8 |

от 1 до2 |

| 2. Коэффициент быстрой ликвидности |

Кбл= |

0,134 |

0,177 |

132 |

от 0,4 до 0,8 |

| 3. Коэффициент абсолютной ликвидности |

Кал = |

0,005 |

0,006 |

120 |

от 0,1 до 0,2 |

Коэффициент текущей ликвидности характеризует степень покрытия оборотных активов оборотными пассивами, и применяется для оценки способности предприятия выполнить свои краткосрочные обязательства.

Коэффициент быстрой ликвидности — финансовый показатель, отражающий способность предприятия покрыть краткосрочные обязательства наиболее ликвидными активами.

Таблица 21. Оценка структуры баланса и платежеспособности предприятия

| Наименование показателя |

На начало года |

На конец года |

Контрольное значение |

| 1. Коэффициент текущей ликвидности |

1,25 |

1,21 |

|

| 2. Коэффициент обеспеченности собственными средствами |

0,9 |

0,4 |

|

| 3. Коэффициент восстановления платежеспособности |

0,15 |

|

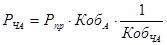

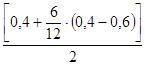

Коэффициент восстановления платежеспособности определяется по формуле:

КВП

=

где

Кнп

тл

, Ккп

тл

– значение коэффициента текущей ликвидности на начало и конец отчетного периода;

Кнорм

тл

– нормативное значение коэффициента текущей ликвидности (Кнорм

тл

=2);

6 - период восстановления платежеспособности, в месяцах;

Т- отчетный период в месяцах (Т=12).

Предприятие не имеет реальной возможности восстановить свою платежеспособность в течение 6 месяцев.

КВП

=  = 0,15 = 0,15

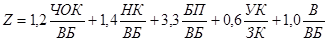

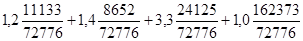

Оценить вероятность банкротства можно по комплексному Z-показателю Альтмана:

, где , где

ЧОК – чистый оборотный капитал;

ВБ – валюта баланса;

НК – накопленный капитал (резервы + нераспределенная (реинвестированная) прибыль);

БП – балансовая прибыль;

УК – уставны капитал;

ЗК – заемный капитал;

В – выручка от реализации.

Степень близости предприятия к банкротству определяется по шкале вероятности банкротства (табл. 22), результаты оценки данной вероятности приведены ниже.

Таблица 22. Шкала вероятности банкротства по модели Альтмана

| Значение Z |

Вероятность

банкротства

|

| до 1,8 |

очень высокая |

| 1,81 – 2,7 |

высокая |

| 2,71 – 2,99 |

средняя |

| от 3,0 |

низкая |

Z= = 0,184 + 0,168 + 1,09 + 2,23 = 3,67 = 0,184 + 0,168 + 1,09 + 2,23 = 3,67

Вероятность банкротства низкая.

Заключение

В структуре активов оборотные активы имеют большую долю, чем внеоборотные активы. Наибольшая часть внеоборотных активов представлена основными средствами. В оборотных активах прослеживается рост запасов и затрат, дебиторской задолженности. Пассивная часть баланса характеризуется значительным преобладанием удельного веса краткосрочных обязательств. В целом прослеживается небольшое увеличение капитала и резервов, увеличение краткосрочных обязательств. Значение кредиторской задолженности снизилось. С одной стороны, это положительный момент, так как предприятие для выполнения своих работ пользуется заемными средствами, увеличивая возможности собственного производства и снижая необходимость дополнительных собственных капиталовложений. Но также это свидетельствует о том, что предприятие сильно зависит от своих покупателей. Вероятность банкротства по комплексному Z-показателю Альтмана низкая. Предприятие можно считать платежеспособным по показателю абсолютной ликвидности.

Мероприятия по улучшению финансового состояния

Для улучшения финансовой устойчивости предприятия необходима оптимизация структуры пассивов, устойчивость может быть восстановлена путем обоснованного снижения запасов и затрат, либо эффективного их использования. Основным фактором повышения уровня абсолютной ликвидности является равномерное и своевременное погашение дебиторской задолженности. Резкое увеличение дебиторской задолженности и ее доли в текущих активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Для сокращения дебиторской задолженности необходимо ускорить платежи путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов. С другой стороны, предприятие может сократить отгрузку продукции, тогда счета дебиторов уменьшатся.

Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Существуют меры для восстановления платежеспособности предприятия:

1.продажа части основных средств, как способ уменьшения налогооблагаемой базы и способ расчета с кредиторами по текущим обязательствам.

2. увеличение уставного капитала

3. получение государственной финансовой поддержки на безвозвратной или возвратной основе из бюджетов различных уровней, отраслевых и межотраслевых внебюджетных фондов;

4. внедрение новых форм и методов управления;

5. конверсия, переход на выпуск новой продукции, повышение ее качества;

6. повышение доли собственных средств в оборотных активах за счет части фонда потребления и реализации краткосрочных финансовых вложений;

7. продажа излишнего оборудования, материалов, незавершенного производства, готовой продукции на основе инвентаризации;

Список литературы

1. Ефимова О. В. Финансовый анализ. 3-е изд., перераб. и доп. – М.: Изд-во «Бухгалтерский учет», 1999. – 352 с.

2. Комплексный анализ финансово-хозяйственной деятельности предприятия: методические указания по выполнению курсовой работы по дисциплине “Анализ и диагностика финансово-хозяйственной деятельности предприятия”/ Уфимск. гос. авиац. техн. ун-т; Сост.: Е.В. Чувилина, О.В. Лысенко, Е.Г. Чачина – Уфа, 2005. – 58 с.

3. Савицкая

Г.В. Анализ хозяйственной деятельности предприятия: Учеб. — М.: ИНФРА-М, 2002. — 334 с.: табл.,граф. — (Сер.: Высшее образование)

|