1. Налоговые расчеты и отчетности

Для составления баланса (таблица 1.2) на начало отчетного периода примем во внимание, что денежные средства на расчетном счете составляют 1/2 уставного капитала (400 тыс. руб.), а основные фонды и нематериальные активы – по 1/4 от уставного капитала (200 тыс. руб.).

Таблица 1.2 – Баланс организации на начало года

| Актив |

тыс. руб. |

Пассив |

тыс. руб. |

Основные фонды

(сч. 01 – сч. 02)

|

200 |

Уставный капитал

(сч. 80)

|

800 |

Нематериальные активы

(сч. 04 – сч. 05)

|

200 |

| Денежные средства (сч. 51) |

400 |

| Баланс |

800 |

Баланс |

800 |

1.1 Определение суммы налога на добавленную стоимость, уплаченного поставщикам материалов

При реализации продукции налогоплательщик обязан предъявить к оплате покупателю этих товаров (работ, услуг) дополнительно к цене соответствующую сумму налога на добавленную стоимость (НДС). При безналичных расчетах между организациями сумма НДС должна быть указана отдельной строкой в счете-фактуре. Счет-фактура является документом, служащим основанием для принятия предъявленных сумм налога к вычету или возмещению[1]

.

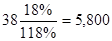

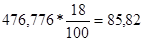

В оплаченной с расчетного счета стоимости материалов содержится НДС в размере 18% (исходные данные). В данной работе определим сумму НДС[2]

, уплаченную поставщикам при приобретении материалов, следующим образом:

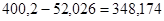

По 1 кварталу

:

тыс. руб. тыс. руб.

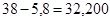

Стоимость материалов без НДС составит:

тыс. руб. тыс. руб.

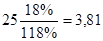

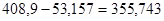

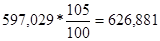

По 2 кварталу:

тыс. руб. тыс. руб.

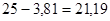

Стоимость материалов без НДС составит:

тыс. руб. тыс. руб.

Учет материалов отразим на счете 10 «Материалы» (таблица 1.3.1 и таблица 1.3.2).

Таблица 1.3.1 – Материалы (счет 10) 1 квартал

| Дебет

|

Кредит

|

Примечание

|

| 32,2 |

Оприходованы материалы на складе |

| 25 |

Материалы отпущены в производство |

| 32,2

|

25

|

Итого оборот

|

| 7

,2

|

Сальдо

|

Таблица 1.3.2 – Материалы (счет 10) 2 квартал

| Дебет

|

Кредит

|

Примечание

|

| 7,2

|

Остаток на начало квартала |

| 21,19 |

Оприходованы материалы на складе |

| 15 |

Материалы отпущены в производство |

| 28,39

|

15

|

Итого оборот

|

| 13,39

|

Сальдо

|

1.2 Расчет заработной платы и связанных с ней начислений и удержаний

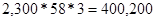

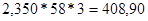

В соответствии с исходными данными среднемесячная заработная плата одного работника за 1 квартал составит 2300 руб., за второй – 2350 руб. Общая сумма зарплаты определится исходя из средней списочной численности работников и среднемесячной заработной платы.

Расчет среднесписочной численности работников представим в таблице 1.4.1, таблице 1.4.2. и таблице 1.4.3.

Таблица 1.4.1. – Среднесписочная численность работников организации в 1 квартале

Период

|

Численность по категориям персонала, чел. |

Расчет |

Всего, чел.

|

| штатные

|

совместители

|

| Январь |

57 |

5 |

57+0,5*5 |

59,5 |

| Февраль |

54 |

0 |

54 |

| Март |

60 |

0 |

60 |

| Всего: |

173,5 |

| Среднесписочная численность

|

173,5:3 |

58

|

Таблица 1.4.2. – Среднесписочная численность работников организации во 2 квартале

Период

|

Численность по категориям персонала, чел. |

Расчет |

Всего, чел.

|

| штатные

|

совместители

|

| Апрель |

58 |

0 |

58 |

| Май |

56 |

0 |

56 |

| Июнь |

61 |

0 |

61 |

| Всего: |

175 |

| Среднесписочная численность

|

175:3 |

58

|

Таблица 1.4.3. – Среднесписочная численность работников организации в 1 полугодии

Период

|

Численность по категориям персонала, чел. |

Расчет |

Всего, чел.

|

| штатные

|

совместители

|

| Январь |

57 |

5 |

57+0,5*5 |

59,5 |

| Февраль |

54 |

0 |

54 |

| Март |

60 |

0 |

60 |

| Апрель |

58 |

0 |

58 |

| Май |

56 |

0 |

56 |

| Июнь |

61 |

0 |

61 |

| Всего: |

348,5 |

| Среднесписочная численность

|

348,5:6 |

58

|

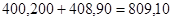

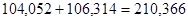

Общая сумма выплат, начисленная в пользу работников предприятия согласно исходным данным, определится как:

Реклама

1 квартал:

тыс. руб. тыс. руб.

2 квартал:

тыс. руб. тыс. руб.

Полугодие:

тыс. руб. тыс. руб.

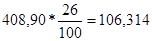

Организация, производящая выплаты наемным работникам, является налогоплательщиком единого социального налога (ЕСН) (взноса) (далее – налога)[3]

, зачисляемого в государственные внебюджетные фонды – Пенсионный Фонд Российской Федерации (ПФРФ), Фонд Социального Страхования Российской Федерации (ФССРФ), Фонд Обязательного Медицинского Страхования Российской Федерации (ФОМСРФ), причем последний имеет федеральные и региональные представительства (ФФОМС, ТФОМС). В данных расчетах определим авансовый платеж по единому социальному налогу по итоговой ставке 26% (таблица 1.5):

1 квартал:

тыс. руб. тыс. руб.

2 квартал:

тыс. руб. тыс. руб.

Полугодие:

тыс. руб. тыс. руб.

Таблица 1.5 – Ставки ЕСН[4]

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года, руб |

Федеральный бюджет, %

|

Фонд социального страхования Российской Федерации, %

|

Фонды обязательного медицинского страхования |

Итого, %

|

| Федеральный фонд обязательного медицинского страхования, % |

Территориальные фонды обязательного медицинского страхования, % |

| До 280000 |

20,0 |

3,2 |

0,8 |

2,0 |

26,0 |

Применяя процентные доли налоговой базы, установленные в соответствии с законодательством, заполняем налоговую декларацию отдельно в отношении каждого фонда (Приложение 1).

Объектом налогообложения налога на доходы физических лиц, в данном примере, является доход в виде заработной платы, полученный в данном задании от источника выплаты в РФ – организации.

Налоговая ставка установлена в размере 13%[5]

.

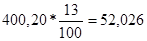

Налог на доходы физических лиц рассчитаем укрупнено:

1 квартал:

тыс. руб., тыс. руб.,

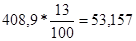

2 квартал:

тыс. руб., тыс. руб.,

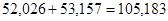

Полугодие:

тыс. руб., тыс. руб.,

Предполагается, что зарплата начислена и выдана полностью в каждом квартале и единый социальный налог уплачен без перехода задолженности за последний месяц на следующий квартал.

Произведем уплату авансовых платежей по ЕСН и получим в банке средства на оплату труда:

1 квартал:

тыс. руб. тыс. руб.

2 квартал:

тыс. руб. тыс. руб.

Полугодие:

тыс. руб. тыс. руб.

1.3 Расчет износа и остаточной стоимости основных средств и нематериальных активов

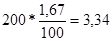

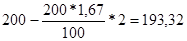

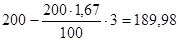

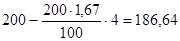

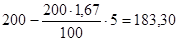

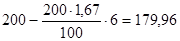

По условию, срок службы основных фондов 5 лет, следовательно, при линейном способе начисления амортизации годовая норма амортизационных отчислений составит 20%, а за месяц следует начислять 1/12 этого размера, т.е. 1,67% от стоимости оборудования:

тыс. руб. тыс. руб.

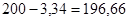

Остаточная стоимость основных фондов на 1.02 составит:

тыс. руб. тыс. руб.

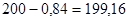

Остаточная стоимость на 1.03 определяется следующим образом:

тыс. руб. тыс. руб.

Остаточная стоимость на 1.04 определяется как:

тыс. руб. тыс. руб.

Остаточная стоимость на 1.05:

тыс. руб. тыс. руб.

Остаточная стоимость на 1.06:

тыс. руб. тыс. руб.

Остаточная стоимость на 1.07:

тыс. руб. тыс. руб.

По нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизационных отчислений устанавливаются в расчете на 20 лет (но не более срока деятельности организации).

Реклама

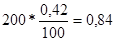

Таким образом, износ нематериальных активов составит в год 5%, за месяц – 0,42%:

тыс. руб. тыс. руб.

Остаточная стоимость нематериальных активов на 1.02:

тыс. руб. тыс. руб.

Аналогичные вычисления проводим для определения остаточной стоимости на первое число каждого месяца I квартала (таблица 1.6.1 и таблица 1.6.2)

Таблица 1.6.1. – Стоимость основных средств и нематериальных активов. 1 квартал.

| №, наименование счета

|

Стоимость

, тыс. руб.

|

| 1.01 |

1.02 |

1.03 |

1.04 |

01 Основные

средства

|

200,000 |

200,000 |

200,000 |

200,000 |

| 02 Амортизация основных средств |

– |

3,340 |

6,680 |

10,020 |

| 01–02 Остаточная стоимость |

200,000 |

196,660 |

193,320 |

189,980 |

| 04 Нематериальные активы |

200,000 |

200,000 |

200,000 |

200,000 |

| 05 Амортизация нематериальных активов |

– |

0,840 |

1,680 |

2,520 |

Таблица 1.6.2. – Стоимость основных средств и нематериальных активов. 2 квартал.

| №, наименование счета

|

Стоимость

, тыс. руб.

|

| 1.01 |

1.05 |

1.06 |

1.07 |

01 Основные

средства

|

189,980 |

189,980 |

189,980 |

189,980 |

| 02 Амортизация основных средств |

– |

3,340 |

6,680 |

10,020 |

| 01–02 Остаточная стоимость |

189,980 |

186,640 |

183,30 |

179,96 |

| 04 Нематериальные активы |

189,980 |

189,980 |

189,980 |

189,980 |

| 05 Амортизация нематериальных активов |

– |

0,840 |

1,680 |

2,520 |

1.4 Расчет фактической себестоимости продукции

Себестоимость произведенной продукции образуется затратами (таблица 1.7.1, таблица 1.7.2 и таблица 1.7.3), накопленными в течение квартала по дебету счета 20 «Основное производство».

Таблица 1.7.1. – Затраты на производство продукции в 1 квартале

| № п/п |

Наименование статей затрат |

Величина, тыс. руб. |

| 1. |

Материалы |

25,000 |

| 2. |

Зарплата |

400,2 |

| 3. |

ЕСН |

104,052 |

| 4. |

Износ основных средств |

10,02 |

| 5. |

Износ нематериальных активов |

2,52 |

| Итого

|

541,792

|

Таблица 1.7.2. – Затраты на производство продукции во 2 квартале

| № п/п

|

Наименование статей затрат

|

Величина, тыс. руб.

|

| 6. |

Материалы |

15,000 |

| 7. |

Зарплата |

408,90 |

| 8. |

ЕСН |

106,314 |

| 9. |

Износ основных средств |

10,02 |

| 10. |

Износ нематериальных активов |

2,52 |

| Итого

|

542,754

|

Таблица 1.7.3. – Затраты на производство продукции за полугодие

| № п/п |

Наименование статей затрат |

Величина, тыс. руб. |

| 11. |

Материалы |

40,000 |

| 12. |

Зарплата |

809,1 |

| 13. |

ЕСН |

210,366 |

| 14. |

Износ основных средств |

20,04 |

| 15. |

Износ нематериальных активов |

5,04 |

| Итого

|

1084,55

|

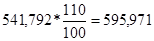

1.5 Расчет цены продукции и налога на добавленную стоимость, подлежащего уплате в бюджет

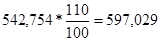

По условию, прибыль предприятия должна составить 10% к уровню затрат. Стоимость произведенной продукции в отпускных ценах без НДС составит:

1 квартал:

тыс. руб. тыс. руб.

2 квартал:

тыс. руб. тыс. руб.

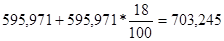

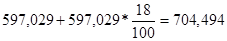

Предприятие должно реализовывать продукцию с учетом НДС.

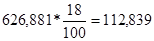

Стоимость выпуска по ценам, включающим НДС, составит:

1 квартал:

тыс. руб. тыс. руб.

2 квартал:

тыс. руб. тыс. руб.

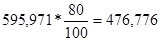

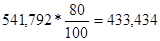

В 1-м квартале

было реализовано 80% произведенной продукции, т.е. объем реализации по ценам без НДС:

тыс. руб. тыс. руб.

Сумма НДС при реализации продукции составит:

тыс. руб. тыс. руб.

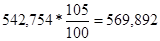

Во 2-м квартале

было реализовано 105% произведенной продукции, т.е. объем реализации по ценам без НДС:

тыс. руб. тыс. руб.

Сумма НДС при реализации продукции составит:

тыс. руб. тыс. руб.

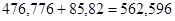

Объем реализации за 1 квартал

по ценам с НДС определится следующим образом:

тыс. руб. тыс. руб.

за 2 квартал:

тыс. руб. тыс. руб.

Себестоимость реализованной продукции 1-го квартала

составит:

тыс. руб. тыс. руб.

2 квартала:

тыс. руб. тыс. руб.

В данном задании организация в соответствии с законодательством[6]

РФ признается налогоплательщиком налога на добавленную стоимость.

Объектом налогообложения признаются, в частности, операции по реализации товаров (работ, услуг) на территории Российской Федерации. Этот налог учтен на счете 68 «Расчеты по налогам и сборам». По кредиту счета числится сумма НДС, полученная при реализации продукции, по дебету – сумма НДС, уплаченная во время покупки материалов. Разница между ними (кредитовый остаток по счету) подлежит перечислению в бюджет.

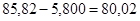

НДС к уплате составит:

1 квартал:

тыс. руб. тыс. руб.

2 квартал:

тыс. руб. тыс. руб.

После расчетов НДС заполняем налоговую декларацию (Приложение 2).

1.6 Финансовый результат от реализации продукции

Финансовый результат от продажи продукции определяется как разница объема реализации без НДС и затрат на производство:

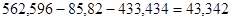

1 квартал:

тыс. руб. тыс. руб.

2 квартал:

тыс. руб. тыс. руб.

Полугодие:

тыс. руб. тыс. руб.

Его вычисляем так, чтобы на счете 90 было нулевое сальдо (таблица 1.8.1, таблица 1.8.2. и таблица 1.8.3.). Счет 90 «закрываем» в конце отчетного периода.

Таблица 1.8.1. – «Продажи» (счет 90), тыс. руб. 1 квартал

| Дебет

|

Кредит |

Примечание

|

| 562,596 |

Получена выручка от реализации продукции |

| 85,82 |

НДС от реализации |

| 433,434 |

Списана себестоимость реализованной продукции |

| 43,343 |

Финансовый результат от реализации продукции |

| 562,596

|

562,596

|

Итого оборот

|

| 0 |

0 |

Сальдо |

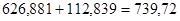

Таблица 1.8.2. – «Продажи» (счет 90), тыс. руб. 2 квартал

| Дебет

|

Кредит |

Примечание

|

| 739,719 |

Получена выручка от реализации продукции |

| 112,839 |

НДС от реализации |

| 569,892 |

Списана себестоимость реализованной продукции |

| 56,989 |

Финансовый результат от реализации продукции |

| 739,719

|

739,719

|

Итого оборот

|

| 0 |

0 |

Сальдо |

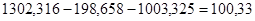

Таблица 1.8.3. – «Продажи» (счет 90), тыс. руб. 1 квартал

| Дебет |

Кредит |

Примечание |

| 1302,316 |

Получена выручка от реализации продукции |

| 198,658 |

НДС от реализации |

| 1003,325 |

Списана себестоимость реализованной продукции |

| 100,333 |

Финансовый результат от реализации продукции |

| 1302,316

|

1302,316

|

Итого оборот

|

| 0 |

0 |

Сальдо |

1.7

Расчет налога на имущество

Объектом налогообложения признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств. Основные средства учитываются на счете 01 «Основные средства» с учетом начисленной амортизации (счет 02 «Амортизация основных средств»).

Предельный размер налоговой ставки не может превышать 2,2%[7]

.

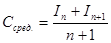

Величина налога определяется как произведение налогооблагаемой базы и ставки налога (с учетом уплаченных авансовых платежей по итогам отчетных периодов – 3, 6 и 9 месяцев).

Налогооблагаемая база определяется как средняя стоимость имущества (Ссред.

) за отчетный период (формула (1)):

, (1) , (1)

где  – остаточная стоимость имущества на 1-ое число каждого месяца отчетного периода; – остаточная стоимость имущества на 1-ое число каждого месяца отчетного периода;

– остаточная стоимость имущества на 1-ое число следующего за налоговым (отчетным) периодом месяца; – остаточная стоимость имущества на 1-ое число следующего за налоговым (отчетным) периодом месяца;

– количество месяцев в налоговом (отчетном) периоде. – количество месяцев в налоговом (отчетном) периоде.

Авансовые платежи определяются как  произведения средней стоимости имущества (за соответствующий отчетный период) и ставки налогообложения. произведения средней стоимости имущества (за соответствующий отчетный период) и ставки налогообложения.

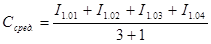

Средняя стоимость имущества для целей налогообложения за 1 квартал (отчетный период 3 мес.) рассчитывается по формуле (2):

, (2) , (2)

где  – стоимость имущества на первое число января, февраля, марта, апреля соответственно. – стоимость имущества на первое число января, февраля, марта, апреля соответственно.

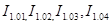

1 квартал:

тыс. руб. тыс. руб.

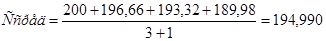

Сумма авансового платежа за I квартал определяется как:

тыс. руб. тыс. руб.

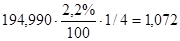

2 квартал:

тыс. руб. тыс. руб.

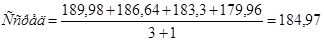

Сумма авансового платежа за I квартал определяется как:

тыс. руб. тыс. руб.

Данный налог учитывается как прочие убытки и фиксируется на счете 91 «Прочие доходы и расходы».

По итогам расчета заполняем бланки соответствующих деклараций (Приложение 3).

Учет расчетов организаций с бюджетом по налогу на имущество предприятий ведется на балансовом счете 68 «Расчеты по налогам и сборам» на отдельном субсчете «Расчеты по налогу на имущество». Сумма налога, рассчитанная в установленном порядке, отражается по кредиту счета 68 «Расчеты по налогам и сборам» и дебету счета 91 «Прочие доходы и расходы», сальдо которого в конце отчетного периода списывается на счет 99 «Прибыли и убытки».

1.8 Расчет налога на прибыль

Организация является плательщиком налога на прибыль.

Налог на прибыль определяется по итоговой ставке 24% от налогооблагаемой прибыли[8]

.

Налогооблагаемая прибыль исчисляется как финансовый результат от реализации с учетом прочих расходов и доходов, фиксируемых на счете 91. В данном случае прочие расходы исчисляются в размере 1,673 тыс. руб. (налог на имущество).

Налогооблагаемая прибыль представлена как кредитовый остаток на счете 99 (таблица 1.9.1, таблица 1.9.2).

Таблица 1.9.1. – Счет 99 «Прибыль и убытки» (до исчисления налога на прибыль) на 1 квартал, тыс. руб.

| Дебет

|

Кредит

|

Примечание

|

| уменьшающий налогооблагаемую прибыль |

неуменьшающий налогооблагаемую прибыль |

| 43,343 |

Финансовый результат от реализации продукции (прибыль) |

| 1,072 |

Финансовый результат от прочих доходов и расходов. |

| 1,072 |

43,343 |

Итого оборот |

| 42,

271

|

Сальдо (налогооблагаемая прибыль) |

Таблица 1.9.2. – Счет 99 «Прибыль и убытки» (до исчисления налога на прибыль) на 2 квартал, тыс. руб.

| Дебет

|

Кредит

|

Примечание

|

| уменьшающий налогооблагаемую прибыль |

неуменьшающий налогооблагаемую прибыль |

| 56,989 |

Финансовый результат от реализации продукции (прибыль) |

| 1,017 |

Финансовый результат от прочих доходов и расходов. |

| 1,017 |

56,989 |

Итого оборот |

| 55,972

|

Сальдо (налогооблагаемая прибыль) |

Таблица 1.9.3. – Счет 99 «Прибыль и убытки» (до исчисления налога на прибыль) на полугодие, тыс. руб.

| Дебет

|

Кредит

|

Примечание

|

| уменьшающий налогооблагаемую прибыль |

неуменьшающий налогооблагаемую прибыль |

| 100,333 |

Финансовый результат от реализации продукции (прибыль) |

| 2,09 |

Финансовый результат от прочих доходов и расходов. |

| 2,09 |

100,333 |

Итого оборот |

| 98,243

|

Сальдо (налогооблагаемая прибыль) |

Ставка налога на прибыль предприятий и организаций, зачисляемого в федеральный бюджет, устанавливается в размере 6,5%.

В бюджеты субъектов Российской Федерации зачисляется налог на прибыль предприятий и организаций, исчисленный по налоговой ставке в размере 17,5%.

Таблица 1.10.1. – Счет 99 «Прибыль и убытки» (после исчисления налога на прибыль), тыс. руб. 1 квартал

| Дебет

|

Кредит

|

Примечание

|

| уменьшающий налогооблагаемую прибыль |

неуменьшающий налогооблагаемую прибыль |

| 43,343 |

Финансовый результат от реализации продукции (прибыль) |

| 1,072 |

Финансовый результат от прочих доходов и расходов. |

| 1,072 |

43,343 |

Итого оборот |

| 42,

271

|

Налогооблагаемая прибыль |

| 10,145 |

Налог на прибыль |

Таблица 1.10.2. – Счет 99 «Прибыль и убытки» (после исчисления налога на прибыль), тыс. руб. 2 квартал

| Дебет

|

Кредит

|

Примечание

|

| уменьшающий налогооблагаемую прибыль |

неуменьшающий налогооблагаемую прибыль |

| 56,989 |

Финансовый результат от реализации продукции (прибыль) |

| 1,017 |

Финансовый результат от прочих доходов и расходов. |

| 1,017 |

56,989 |

Итого оборот |

| 55,972

|

Налогооблагаемая прибыль |

| 13,433 |

Налог на прибыль |

Таблица 1.10.3. – Счет 99 «Прибыль и убытки» (после исчисления налога на прибыль), тыс. руб. полугодие

| Дебет

|

Кредит

|

Примечание

|

| уменьшающий налогооблагаемую прибыль |

неуменьшающий налогооблагаемую прибыль |

| 100,333 |

Финансовый результат от реализации продукции (прибыль) |

| 2,09 |

Финансовый результат от прочих доходов и расходов. |

| 2,09 |

100,333 |

Итого оборот |

| 98,243

|

Налогооблагаемая прибыль |

| 23,578 |

Налог на прибыль |

После произведенных расчетов заполнить форму декларации по данному налогу.

1.9 Баланс

На конец 1-го квартала

Перед составлением баланса необходимо составить ведомость хозяйственных операций (таблица 1.11.1.), произведенных в данном квартале и оборотную ведомость, чтобы проверить равенство оборотов по дебету и кредиту. В балансе на конец квартала отразить величину остатков на счетах по состоянию на 01.04 текущего года (таблица 1.14.1.).

Для составления баланса проследим движение объектов на счете 20. Остаток незавершенного производства на конец 1-го квартала рассчитывается как дебетовый остаток на балансовом счете 20.

Таблица 1.10.1. – Основное производство (счет 20), тыс. руб. 1 квартал

| Дебет

|

Кредит

|

Примечание

|

| 25 |

Материалы |

| 400,20 |

Зарплата |

| 104,052 |

Начисления на зарплату (ЕСН) |

| 10,02 |

Износ основных фондов |

| 2,52 |

Износ нематериальных активов |

| 433,434 |

Списана себестоимость реализованной продукции |

| 541,792

|

433,434 |

Итого оборот

|

| 108,358

|

Сальдо

|

На конец 1-го полугодия

Перед составлением баланса необходимо составить ведомость хозяйственных операций (таблица 1.11.2.) и оборотную ведомость, чтобы проверить равенство оборотов по дебету и кредиту. Для составления баланса проследим движение объектов на счете 20. Остаток незавершенного производства на конец 1-го полугодия рассчитывается как дебетовый остаток на балансовом счете 20.

Таблица 1.10.2. – Основное производство (счет 20), тыс. руб. полугодие

| Дебет

|

Кредит

|

Примечание

|

| 40 |

Материалы |

| 809,10 |

Зарплата |

| 210,366 |

Начисления на зарплату (ЕСН) |

| 20,040 |

Износ основных фондов |

| 5,04 |

Износ нематериальных активов |

| 1003,325 |

Списана себестоимость реализованной продукции |

| 1084,55

|

1003,325 |

Итого оборот

|

| 81,2207

|

Сальдо

|

Таблица 1.11.1. – Ведомость хозяйственных операций, произведенных в 1-м квартале

| № п/п

|

Содержание операции.

|

Сумма,

тыс. руб.

|

Дебет

|

Кредит

|

| 1. |

Произведена оплата закупленных материалов |

38,000 |

60 |

51 |

| 2. |

НДС по материалам |

5,800 |

19 |

60 |

| 3. |

Оприходованы материалы на складе |

32,200 |

10 |

60 |

| 4. |

НДС (уплаченный при закупке) предъявлен к зачету |

5,800 |

68–1 |

19 |

| 5. |

Материалы отпущены в производство |

25,000 |

20 |

10 |

| 6. |

Начислена зарплата |

400,2 |

20 |

70 |

| 7. |

Начислен единый социальный налог – ЕСН |

104,052 |

20 |

69 |

| 8. |

Удержан подоходный налог |

52,026 |

70 |

68–1 |

| 9. |

Перечислен ЕСН |

104,052 |

69 |

51 |

| 10. |

Деньги на зарплату получены в банке |

348,174 |

50 |

51 |

| 11. |

Деньги по оплате труда выданы через кассу |

348,174 |

70 |

50 |

| 12. |

Начислен износ основных фондов |

10,02 |

20 |

02 |

| 13. |

Начислен износ нематериальных активов |

2,52 |

20 |

05 |

| 14. |

Получена выручка от реализации продукции |

562,594 |

51 |

90 |

| 15. |

НДС от реализации |

85,82 |

90 |

68–2 |

| 16. |

Списана себестоимость реализованной продукции |

433,434 |

90 |

20 |

| 17. |

Финансовый результат от реализации продукции |

43,343 |

90–9 |

99 |

| 18. |

Начислен налог на имущество |

1,072 |

91 |

68–3 |

| 19. |

Начислен налог на прибыль |

10,145 |

99 |

68–6 |

| 20. |

Списаны прочие расходы |

1,072 |

99 |

91 |

Таблица 1.11.2. – Ведомость хозяйственных операций, произведенных в 2-м квартале

| № п/п

|

Содержание операции.

|

Сумма,

тыс. руб.

|

Дебет

|

Кредит

|

| 21. |

Произведена оплата закупленных материалов |

25,000 |

60 |

51 |

| 22. |

НДС по материалам |

3,810 |

19 |

60 |

| 23. |

Оприходованы материалы на складе |

21,190 |

10 |

60 |

| 24. |

НДС (уплаченный при закупке) предъявлен к зачету |

3,810 |

68–1 |

19 |

| 25. |

Материалы отпущены в производство |

15,000 |

20 |

10 |

| 26. |

Начислена зарплата |

408,90 |

20 |

70 |

| 27. |

Начислен единый социальный налог – ЕСН |

106,314 |

20 |

69 |

| 28. |

Удержан подоходный налог |

53,157 |

70 |

68–1 |

| 29. |

Перечислен ЕСН |

106,314 |

69 |

51 |

| 30. |

Деньги на зарплату получены в банке |

355,743 |

50 |

51 |

| 31. |

Деньги по оплате труда выданы через кассу |

355,743 |

70 |

50 |

| 32. |

Начислен износ основных фондов |

10,02 |

20 |

02 |

| 33. |

Начислен износ нематериальных активов |

2,52 |

20 |

05 |

| 34. |

Получена выручка от реализации продукции |

739,719 |

51 |

90 |

| 35. |

НДС от реализации |

112,839 |

90 |

68–2 |

| 36. |

Списана себестоимость реализованной продукции |

569,892 |

90 |

20 |

| 37. |

Финансовый результат от реализации продукции |

56,989 |

90–9 |

99 |

| 38. |

Начислен налог на имущество |

1,017 |

91 |

68–3 |

| 39. |

Начислен налог на прибыль |

13,433 |

99 |

68–6 |

| 40. |

Списаны прочие расходы |

1,017 |

99 |

91 |

Таблица 1.11.3. – Ведомость хозяйственных операций, произведенных в 1-м полугодии

| № п/п

|

Содержание операции.

|

Сумма,

тыс. руб.

|

Дебет

|

Кредит

|

| 41. |

Произведена оплата закупленных материалов |

63,000 |

60 |

51 |

| 42. |

НДС по материалам |

9,61 |

19 |

60 |

| 43. |

Оприходованы материалы на складе |

53,390 |

10 |

60 |

| 44. |

НДС (уплаченный при закупке) предъявлен к зачету |

9,61 |

68–1 |

19 |

| 45. |

Материалы отпущены в производство |

40,000 |

20 |

10 |

| 46. |

Начислена зарплата |

809,10 |

20 |

70 |

| 47. |

Начислен единый социальный налог – ЕСН |

210,366 |

20 |

69 |

| 48. |

Удержан подоходный налог |

105,183 |

70 |

68–1 |

| 49. |

Перечислен ЕСН |

210,366 |

69 |

51 |

| 50. |

Деньги на зарплату получены в банке |

703,917 |

50 |

51 |

| 51. |

Деньги по оплате труда выданы через кассу |

703,917 |

70 |

50 |

| 52. |

Начислен износ основных фондов |

20,04 |

20 |

02 |

| 53. |

Начислен износ нематериальных активов |

5,04 |

20 |

05 |

| 54. |

Получена выручка от реализации продукции |

1302,313 |

51 |

90 |

| 55. |

НДС от реализации |

198,659 |

90 |

68–2 |

| 56. |

Списана себестоимость реализованной продукции |

1003,326 |

90 |

20 |

| 57. |

Финансовый результат от реализации продукции |

100,333 |

90–9 |

99 |

| 58. |

Начислен налог на имущество |

2,09 |

91 |

68–3 |

| 59. |

Начислен налог на прибыль |

23,578 |

99 |

68–6 |

| 60. |

Списаны прочие расходы |

2,09 |

99 |

91 |

Проследим движение денежных средств на счете 51 в течение квартала (таблица 1.12).

1 квартал: Таблица 1.12.1. – Счет 51 «Денежные средства на расчетном счете», тыс. руб.

| Дебет

|

Кредит

|

Примечание

|

| 400

|

Начальный остаток

|

| 38,000 |

Закуплены материалы: |

| 104,052 |

Перечислен ЕСН |

| 348,174 |

Деньги на зарплату получены в банке |

| 562,597 |

Получена выручка от реализации продукции |

| 962,597

|

490,23

|

Итого оборот

|

| 472,37

|

Сальдо

|

2 квартал: Таблица 1.12.2. – Счет 51 «Денежные средства на расчетном счете», тыс. руб.

| Дебет

|

Кредит

|

Примечание

|

| 472,37

|

Начальный остаток

|

| 25,000 |

Закуплены материалы: |

| 106,314 |

Перечислен ЕСН |

| 355,743 |

Деньги на зарплату получены в банке |

| 562,597 |

Получена выручка от реализации продукции |

| 85,82 |

Перечислен НДС 1 квартал |

| 1,072 |

Перечислен налог на имущество 1 квартал |

| 10,145 |

Перечислен налог на прибыль 1 квартал |

| 52,026 |

Перечислен НДФЛ |

| 1212,09

|

636,12

|

Итого оборот

|

| 575,97

|

Сальдо

|

Для составления бухгалтерского баланса определяем сумму задолженности по платежам в бюджет.

1 квартал:

Таблица 1.13.1. – Счет 68 Расчеты по налогам и сборам», тыс. руб.

| Дебет

|

Кредит

|

Примечание

|

5,800

|

НДС, уплаченный при покупке материалов и предъявленный к зачету |

| 85,82 |

Начислен НДС от реализации продукции |

| 1,072 |

Начислен налог на имущество |

| 10,145 |

Начислен налог на прибыль |

| 52,026 |

Начислен налог на доходы физических лиц |

| 5,800

|

149,063

|

Итого оборот

|

| 143,263

|

Сальдо

|

2 квартал:

Таблица 1.13.2. – Счет 68 Расчеты по налогам и сборам», тыс. руб.

| Дебет

|

Кредит

|

Примечание

|

| 143,263

|

Сальдо расчета

|

3,81

|

НДС, уплаченный при покупке материалов и предъявленный к зачету |

| 112,839 |

Начислен НДС от реализации продукции |

| 1,017 |

Начислен налог на имущество |

| 13,433 |

Начислен налог на прибыль |

| 53,157 |

Начислен налог на доходы физических лиц |

| 85,82 |

Перечислен НДС 1 квартал |

| 1,072 |

Перечислен налог на имущество 1 квартал |

| 10,145 |

Перечислен налог на прибыль 1 квартал |

| 52,026 |

Перечислен НДФЛ |

| 152,873

|

323,709

|

Итого оборот

|

| 170,836

|

Сальдо

|

Таблица 1.14.1 – Баланс на 01 апреля 200 __ года, тыс. руб.

| Актив

|

01.01.

|

01.04.

|

Пассив

|

01.01.

|

01.04.

|

| Основные фонды (сч. 01 – сч. 02) |

200 |

190 |

Уставный капитал (сч. 80) |

800 |

800 |

| Нематериальные активы (сч. 04–05) |

200 |

198 |

Нераспределенная прибыль |

33 |

| Материалы (сч. 10) |

7 |

Кредиторская задолженность: по платежам в бюджет (68) |

143 |

| Незавершенное производство (сч. 20) |

109 |

| Денежные средства (сч. 51) |

400 |

472 |

| Баланс

|

800

|

976

|

Баланс

|

800

|

976

|

Таблица 1.14.2 – Баланс на 01 июля 200 __ года, тыс. руб.

| Актив

|

01.01.

|

01.0

7

.

|

Пассив

|

01.01.

|

01.0

7

.

|

| Основные фонды (сч. 01 – сч. 02) |

200 |

180 |

Уставный капитал (сч. 80) |

800 |

800 |

| Нематериальные активы (сч. 04–05) |

200 |

196 |

Нераспределенная прибыль |

76 |

| Материалы (сч. 10) |

13 |

Кредиторская задолженность: по платежам в бюджет (68) |

170 |

| Незавершенное производство (сч. 20) |

81 |

| Денежные средства (сч. 51) |

400 |

576 |

| Баланс

|

800

|

1046

|

Баланс

|

800

|

1046

|

Налоговые расчеты и отчетность за

I

полугодие текущего года

Ведомость хозяйственных операций заполняется по операциям 2-го квартала. Необходимо обратить внимание, что во 2-м квартале реализовано продукции больше, чем произведено. Это произошло за счет уменьшения складских остатков.

Налоговые расчеты по формам необходимо заполнять нарастающим итогом с начала года, т.е. за 6 месяцев года (кроме отчета по НДС). В ведомости хозяйственных операций 2-го квартала должны стоять суммы налогов, начисленных именно во 2-м квартале, а не за I полугодие. В связи с этим, необходимо использовать бланки расчетов и за I полугодие и за 1-й квартал, а суммы, относящиеся ко 2-му кварталу, определять вычитанием.

Рекомендуется сначала заполнять бланки налоговых расчетов, а затем проставлять полученные результаты в «Ведомость хозяйственных операций» (таблица 10).

Заключение

В заключении представляются краткие выводы исследования, оценка работы с точки зрения выполнения поставленных целей и задач, обобщаются полученные результаты, а именно:

1) определяется:

- какую часть выручки от продажи продукции составляют суммарно налоговые изъятия всех видов;

- какова доля каждого налога в общей сумме выплат предприятия (построить структурную диаграмму);

- какой налог наибольший в налоговой нагрузке предприятия;

- какой объект налогообложения является самым затратным;

- сумма и структура налоговых поступлений в зависимости:

- от уровня бюджета (федеральный, региональный, местный) [3],

- и целевого назначения налогов;

- структура поступления основных налогов в консолидированный бюджет;

- структура поступления основных налогов в федеральный бюджет;

2) проводится анализ методики начисления и принципов уплаты налогов организацией, предлагаются рекомендации, подтвержденные расчетом по оптимизации налогообложения в сложившейся современной экономической ситуации.

[1]

НК РФ от 05.08.2000 № 117-ФЗ, ст. 168, 169

[2]

НК РФ от 05.08.2000 № 117-ФЗ, ст. 166

[3]

НК РФ от 05.08.2000 № 117-ФЗ, гл. 24.

[4]

НК РФ от 05.08.2000 № 117-ФЗ, ст. 241, п.1

[5]

НК РФ от 05.08.2000 № 117-ФЗ, ст.224, п.1

[6]

НК РФ от 05.08.2000 № 117-ФЗ, ст.143.

[7]

НК РФ от 05.08.2000 № 117-ФЗ, ст. 380.

[8]

НК РФ от 05.08.2000 № 117-ФЗ, ст.284, п.1

|