МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ СТАТИСТИКИ И ИНФОРМАТИКИ ЕРЕВАНСКИЙ ФИЛИАЛ

|

|

ОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ, СТАТИСТИКИ И ИНФОРМАТИКИ

|

|

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙФЕДЕРАЦИИ

|

|

Кафедра ‘'Экономических наук''

Курсовая работа

По дисциплине

: Учет и анализ на несостоятельных предприятиях

На тему

: Финансовый анализ возможности восстановления платежеспособности должника

Группа

__«АУ-06»__

Студент

:

__Галстян Н.З _____

(И.Фамилия)

___________________

(Подпись ) (Дата)

Руководитель работы

_Товмасян Г.А._

(И.Фамилия, степень, звание)

_____________________________

(Подпись ) (Дата)

Зав. Кафедрой Е.Пономарев

ЕРЕВАН 2010 г.

СОДЕРЖАНИЕ

1. Введение

2. Оценка финансовой устойчивости предприятия

3. Оценка платежеспособности на основе показателей ликвидности предприятия

4. Анализ возможности восстановления (утраты) платежеспособности

5. Анализ и оценка рентабельности активов и собственного капитала

5.1 Коэффициент рентабельности активов

5.2 Коэффициент рентабельности собственного капитала

5.3 Коэффициент рентабельности инвестированного капитала

6. Заключение

7. Список использованной литературы

ВВЕДЕНИЕ

Одним из показателей, характеризующих финансовую устойчивость предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния предприятия, его устойчивости.

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства. Для оценки платежеспособности предприятия используются три относительных показателя, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Текущая платежеспособность (ликвидность) – одна из важнейших характеристик финансового состояния организации, определяющая возможность своевременно оплачивать счета и фактически является одним из показателей банкротства.

Реклама

Проявлению неплатежеспособности предшествует финансовый кризис, который представляет собой одну из наиболее серьезных форм нарушения финансового равновесия организации, отражающую циклически возникающие на протяжении ее жизненного цикла под воздействием разнообразных факторов противоречия между фактическим состоянием ее финансового потенциала и необходимым объем финансовых потребностей, несущие наиболее опасные угрозы ее функционированию.

Диагностика финансового кризиса представляет собой систему целевого финансового анализа, направленного на выявление возможных тенденций и негативных последствий кризисного развития организации.

ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

Оценка финансового состояния фирмы будет неполной без анализа финансовой устойчивости. Анализируя ликвидность баланса фирмы, сопоставляют состояние пассивов с состоянием активов, это дает возможность оценить, в какой степени она готова к погашению своих долгов. Задачей анализа финансовой устойчивости является оценка величины структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько фирма независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам его финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая предпринимательская организация в финансовом отношении.

Финансовая устойчивость фирмы — это такое состояние ее финансовых ресурсов, их распределение и использование, которое обеспечивает развитие фирмы на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости фирмы.

Анализ финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно фирма управляла финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития фирмы, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности фирмы и отсутствию у нее средств для развития производства, а избыточная — препятствовать развитию, отягощая затраты фирмы излишними запасами и резервами.

Реклама

Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним проявлением.

Анализ финансовой устойчивости исходит в основном из формулы баланса, которая устанавливает сбалансированность показателей актива и пассива баланса. Финансовая ситуация в фирме характеризуется четырьмя типами финансовой устойчивости.

1. Абсолютная устойчивость финансового состояния, которая встречается в настоящих условиях развития экономики России крайне редко и представляет собой крайний тип финансовой устойчивости: все запасы полностью покрываются собственными оборотными средствами, т.е. фирма совершенно не зависит от внешних кредиторов.

З < СОС

где З – сумма запасов и затрат; СОС – собственные оборотные средства, (разница между собственным капиталом и внеоборотными активами).

2. Нормальная устойчивость финансового состояния фирмы, гарантирующая ее платежеспособность, соответствует положению, когда фирма для покрытия запасов и затрат успешно использует и комбинирует различные источники средств — как собственные, так и привлеченные.

СОС< З<СОС+ДП

где ДП – долгосрочные пассивы.

3. Неустойчивое состояние, характеризуемое нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств.

СОС+ДП< З< СОС+ДП+КП,

где КП – краткосрочные кредиты и займы.

4. Кризисное финансовое состояние, при котором предпринимательская фирма находится на грани банкротства, так как денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже ее кредиторской задолженности и просроченных ссуд.

СОС+ДП+КП< З

В двух последних случаях (неустойчивого и кризисного финансового положения) устойчивость может быть восстановлена оптимизацией структуры пассивов, а также путем обоснованного снижения запасов и затрат.

В международной практике для определения финансовой устойчивости используется Z-счет Альтмана

Коэффициент Альтмана (индекс кредитоспособности).

Этот метод предложен в 1968 г. известным западным экономистом Альтманом (Edward I. Altman). Индекс кредитоспособности построен с помощью аппарата мультипликативного дискриминантного анализа (Multiple-discriminant analysis - MDA) и позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов.

При построении индекса Альтман обследовал 66 предприятий, половина которых обанкротилась в период между 1946 и 1965 гг., а половина работала успешно, и исследовал 22 аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротства. Из этих показателей он отобрал пять наиболее значимых и построил многофакторное регрессионное уравнение. Таким образом, индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период.

В общем виде индекс кредитоспособности (Z-счет) имеет вид:

Z=1.2X1

+1.4X2

+3.3X3

+0.6X4

+X5

Где Х1

– оборотный капитал/сумма активов;

Х2

– нераспределенная прибыль/сумма активов;

Х3

– операционная прибыль/сумма активов;

Х4

– рыночная стоимость акций/задолженность;

Х5

– выручка/сумма активов.

Результаты многочисленных расчетов по модели Альтмана показали, что обобщающий показатель Z может принимать значения в пределах [-14, +22], при этом предприятия, для которых Z>2,99 попадают в число финансово устойчивых, предприятия, для которых Z<1,81 являются безусловно-несостоятельными, а интервал [1,81-2,99] составляет зону неопределенности.

Z-коэффициент имеет общий серьезный недостаток - по существу его можно использовать лишь в отношении крупных кампаний, котирующих свои акции на биржах. Именно для таких компаний можно получить объективную рыночную оценку собственного капитала.

Коэффициент Альтмана относится к числу наиболее распространенных. Однако, при внимательном его изучении видно, что он составлен некорректно: член Х1

связан с кризисом управления, Х4

характеризует наступление финансового кризиса, в то время как остальные – экономического. С точки зрения системного подхода данный показатель не имеет права на существование.

Вообще, согласно этой формуле, предприятия с рентабельностью выше некоторой границы становятся полностью "непотопляемыми". В российских условиях рентабельность отдельного предприятия в значительной мере подвергается опасности внешних колебаний. По-видимому, эта формула в наших условиях должна иметь менее высокие параметры при различных показателях рентабельности.

ОЦЕНКА ПЛАТЕЖЕСПОСОБНОСТИ НА ОСНОВЕ ПОКАЗАТЕЛЕЙ ЛИКВИДНОСТИ ПРЕДПРИЯТИЯ

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т.е. возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность предприятия — это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников . Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Предприятие может быть платежеспособным на отчетную дату, но при этом иметь неблагоприятные возможности в будущем, и наоборот.

На рисунке приведена блоксхема, отражающая взаимосвязь между платежеспособностью, ликвидностью предприятия и ликвидностью баланса, которую можно сравнить с многоэтажным зданием, в котором все этажи равнозначны, но второй этаж нельзя возвести без первого, а третий — без первого и второго; если рухнет первый этаж, то и все остальные тоже. Следовательно, ликвидность баланса - основа (фундамент) платежеспособности и ликвидности предприятия. Иными словами, ликвидность - это способ поддержания платежеспособности. Но в то же время, если предприятие имеет высокий имидж и постоянно является платежеспособным, ему легче поддерживать свою ликвидность.

| Рис.1 Взаимосвязь между показателями ликвидности и платежеспособности предприятия |

|

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения

Сгруппированные по степени ликвидности активы представлены на рисунке ниже.

Первая группа (А1)

включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Вторая группа (А2)

— это быстро реализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Третья группа (Аз)

— это медленно реализуемые активы (производственные запасы, незавершенное производство, расходы будущих периодов). Значительно больший срок понадобится для превращения их в готовую продукцию, а затем в денежную наличность.

Четвертая группа (А4)

— это трудно реализуемые активы: основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство.

Соответственно, на четыре группы разбиваются и обязательства предприятия:

П1

— наиболее срочные обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи);

П2

— среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка);

П3

— долгосрочные кредиты банка и займы;

П4

— собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

Таблица - Группировка активов по степени ликвидности и пассивов по срочности оплаты

| Группа активов

|

Группа пассивов

|

Наиболее ликвидные активы (А1):

денежные средства

краткосрочные финансовые вложения

|

Наиболее срочные обязательства (П1):

-кредиторская задолженность

-задолженность перед собственниками по выплате дивидендов

-просроченная задолженность по кредитам и займам

|

Быстро реализуемые активы (А2):

-краткосрочная дебиторская задолженность (кроме просроченной и сомнительной)

-прочие оборотные активы

|

Краткосрочные обязательства (П2):

-краткосрочные кредиты и займы (кроме просроченных)

-резервы предстоящих расходов

-прочие краткосрочные обязательства

|

Медленно реализуемые активы (АЗ):

-запасы (кроме неликвидных запасов сырья, материалов, готовой продукции)

-НДС по приобретенным ценностям

|

Долгосрочные обязательства (ПЗ):

-долгосрочные кредиты, займы и другие долгосрочные обязательства

|

Трудно реализуемые активы (А4):

-внеоборотные активы долгосрочная дебиторская задолженность

-неликвидные запасы сырья, материалов, готовой продукции

-просроченная и сомнительная дебиторская задолженность

|

Постоянные пассивы (П4):

-собственный капитал (уставный, добавочный, резервный капитал, нераспределенная прибыль, доходы будущих периодов)

|

Баланс считается абсолютно ликвидным, если:

А1

≥ П1

; А2

≥ П2

; А3

≥ П3

; А4

≤ П4

.

Изучение соотношений этих групп активов и пассивов за несколько периодов позволит установить тенденции изменения в структуре баланса и его ликвидности.

В случае, когда одно или несколько неравенств имеет противоположный знак, ликвидность баланса в краткосрочной перспективе в большей или меньшей степени отличается от абсолютной. Если часть одной группы обязательств остается непокрытой соответствующей группой активов, то недостающая часть активов более ликвидной группы может быть восполнена их избытком по другой менее ликвидной группе.

Минимально необходимым условием для признания структуры баланса удовлетворительной

является соблюдение неравенства А4 ≤ П4. В противном случае, когда величина группы постоянных пассивов (собственного капитала) меньше величины группы трудно реализуемых (внеоборотных) активов, это означает, что организация осуществляет рискованную финансовую политику, используя на формирование долгосрочных вложений часть обязательств. Снижение финансовых рисков в данной ситуации может быть обеспечено за счет привлечения долгосрочных заемных средств в виде инвестиционных кредитов и займов. Если же такой вид обязательств (ПЗ) у организации отсутствует, это означает, что часть внеоборотных активов финансируется за счет привлечения краткосрочного заемного капитала, срок возврата которого наступит раньше, чем окупятся внеоборотные активы. Следствием этого может стать стойкая неплатежеспособность, грозящая банкротством.

Сопоставление групп активов и обязательств позволяет установить уровень ликвидности по состоянию на отчетную дату, а также спрогнозировать ее на перспективу.

Более углубленный анализ ликвидности может быть осуществлен с помощью относительных показателей – финансовых коэффициентов, которые характеризуют платежеспособность организации в краткосрочном периоде.

Наиболее употребляемыми коэффициентами ликвидности являются:

1. Коэффициент абсолютной ликвидности

2. коэффициент быстрой ликвидности

3. коэффициент текущей ликвидности

4. коэффициент обеспеченности чистыми текущими активами

Эти показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности — для поставщиков сырья и материалов, коэффициент быстрой ликвидности - для банков, коэффициент текущей ликвидности - для инвесторов.

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов предприятия. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет денежных средств и их эквивалентов и текущих финансовых вложений. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при небольшом его значении предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам.

В международной практике, платежеспособность считается нормальной, при значении коэффициента абсолютной ликвидности – 0,2 0,5. Считается, что организация каждый день должна уметь погашать не менее 20% текущих обязательств. 0,5. Считается, что организация каждый день должна уметь погашать не менее 20% текущих обязательств.

Коэффициент быстрой (срочной) ликвидности - отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Коэффициент быстрой ликвидности характеризует ту часть текущих обязательств, которая может быть погашена за счет наиболее ликвидных активов.

Значение коэффициента быстрой ликвидности должно находиться в пределах от 0,7—1. Высокое значение этого коэффициента является показателем низкого финансового риска и хороших возможностей для привлечения заемных средств.

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов Ктл) - отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств. Свидетельствует о способности организации в течение отчетного периода погасить свои текущие обязательства за счет имеющихся текущих активов.

Согласно общепринятым стандартам, считается, что значение коэффициента текущей ликвидности должно находиться в пределах от 1,0 2,0. Значение коэффициента меньше 1 означает, что у организации не имеется достаточного количества средств для удовлетворения требований кредиторов, а это свидетельствует о наличии финансового риска и потенциальной угрозы банкротства. 2,0. Значение коэффициента меньше 1 означает, что у организации не имеется достаточного количества средств для удовлетворения требований кредиторов, а это свидетельствует о наличии финансового риска и потенциальной угрозы банкротства.

Коэффициент обеспеченности чистыми текущими активами. Этот коэффициент отображает ту часть текущих активов, которая финансируется за счет собственных средств организации.,

Коэффициент обеспеченности чистыми текущими активами представляет интерес для кредиторов, обращающих внимание на обеспечение предоставляемого или предоставленного кредита собственными средствами организации – заемщика. Чем выше доля собственных средств организации в покрытии текущих активов, тем ниже уровень риска не возврата кредита. Рекомендуемая нижняя граница этого коэффициента – 0,15. Если текущие активы организации покрываются собственными средствами менее чем на 15%, ее текущее финансовое состояние является неудовлетворительным

АНАЛИЗ ВОЗМОЖНОСТИ ВОССТАНОВЛЕНИЯ (УТРАТЫ) ПЛАТЕЖЕСПОСОБНОСТИ

В ходе анализа финансового состояния неплатежеспособного предприятия выявляются причины ухудшения его финансового состояния. Исследование баланса предприятия дает возможность оценить динамику изменения отдельных показателей финансовой деятельности, проследить основные направления изменения структуры баланса, сопоставить полученные в ходе анализа данные и выявить возможность восстановления или утраты платежеспособности.

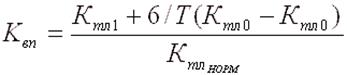

Если коэффициент текущей ликвидности и доля собственного оборотного капитала в формировании оборотных активов меньше норматива, но наметилась тенденция роста этих показателей, то определяется коэффициент восстановления платежеспособности (Квп) за период, равный шести месяцам:

Ктл1

и Ктл0

— соответственно фактическое значение коэффициента ликвидности в конце и начале отчетного периода; КТЛнорм

— нормативное значение коэффициента текущей ликвидности; Т — отчетный период, мес.

Если Квп

> 1, то у предприятия есть реальная возможность восстановить свою платежеспособность, и наоборот, если Квп

< 1, у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время.

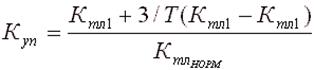

В случае если фактический уровень Ктл

равен нормативному значению на конец периода или выше его, но наметилась тенденция его снижения, рассчитывают коэффициент утраты платежеспособности (Куп

) за период, равный трем месяцам:

При наличии оснований для признания структуры баланса неудовлетворительной, но в случае выявления реальной возможности у предприятия восстановить свою платежеспособность в установленные сроки, принимается решение отложить признание структуры баланса неудовлетворительной, а предприятия - неплатежеспособным на срок 6 месяцев.

При отсутствии оснований для признания структуры баланса предприятия неудовлетворительной с учетом конкретного значения коэффициента восстановления платежеспособности, принимается одно из двух следующих решений:

· при значении коэффициента восстановления (утраты) платежеспособности больше 1, решение о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным не может быть принято;

· при значении коэффициента восстановления (утраты) платежеспособности меньше 1, решение о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным не принимается; однако ввиду реальной угрозы утраты данным предприятием платежеспособности оно ставится на соответствующий учет органами ФУДН.

Рассматривая показатели ликвидности, следует иметь в виду, что их величина является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить довольно приблизительно. Так, ликвидность запасов зависит от их качества (оборачиваемости, доли дефицитных, залежалых материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости ее оборачиваемости, доли просроченных платежей и нереальных для взыскания. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

АНАЛИЗ И ОЦЕНКА РЕНТАБЕЛЬНОСТИ АКТИВОВ И СОБСТВЕННОГО КАПИТАЛА

Устойчивое функционирование организации зависит от ее способности приносить достаточный объем дохода. Уровень доходности отражается в показателе рентабельности. Предпринимательская деятельность организации считается рентабельной, если выручка от реализации продукции покрывает суммарные издержки и, кроме того, образует сумму прибыли, достаточную для ее нормального функционирования.

Расчет показателей рентабельности сводится к сопоставлению полученного эффекта с ресурсами, используемыми для достижения этого эффекта. Эффект производства выражается показателем прибыли. Исходя из целей анализа могут быть использованы следующие показатели прибыли: операционная прибыль, чистая прибыль до уменьшения расходов по налогу на прибыль и чистая прибыль после уменьшения расходов по налогу на прибыль. Ресурсы могут быть охарактеризованы величиной используемых активов или капитала, которые порождают прибыль. Следовательно, показатель рентабельности позволяет оценить насколько эффективно организация использует свои средства в целях получения прибыли.

От уровня рентабельности зависит инвестиционная привлекательность организации, величина дивидендных выплат. Потенциальные инвесторы и собственники организации – основные поставщики финансовых ресурсов – должны оценить ее способность приносить доход на вложенный в организацию капитал.

Коэффициент рентабельности активов

Рентабельность активов (англ.return

on

assets

,

ROA

)— относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на общую величину активоворганизации за период.

Коэффициент рентабельности активов отражает прибыльность использования всех активов организации после осуществления финансовых расходов и расходов по налогу на прибыль

Рентабельность активов— индикатор доходности и эффективности деятельности компании, очищенный от влияния объема заемных средств. Применяется для сравнения предприятий одной отрасли и вычисляется по формуле:

Показатель ROA характеризует с позиции инвесторов «генерирующую мощь» активов, в которые вложен капитал. Является одним из основных критериальных показателей финансового благополучия и наиболее важных индикаторов конкурентоспособности организации. Показывает сколько денежных единиц потребовалось организации для получения одной денежной единицы чистой прибыли, остающейся в распоряжении организации и доступной к распределению среди собственников. Снижение показателя свидетельствует либо о снижении эффективности использования активов организации, либо о накоплении в организации излишних активов. Рост показателя оценивается положительно как наиболее точное свидетельство успешного развития организации.

Коэффициент рентабельности собственного капитала

.

Отражает эффективность использования организацией ее собственного капитала.

Показатель ROE характеризует уровень рентабельности организации с позиции ее собственников. Является одним из самых важных, используемых в бизнесе, позволяет измерить общую величину доходов собственников и оказывает существенное влияние на уровень котировки акций организации. Отражает долю чистой прибыли после уменьшения расходов по налогу на прибыль, которую собственники получают с каждого драма вложенных в организацию средств.

Высокое значение данного показателя свидетельствует об успешной деятельности организации, что ведет к высокому рыночному курсу ее акций и относительной легкости привлечения новых капиталов для ее развития. Однако, надо иметь ввиду, что высокое значение показателя может быть связано с риском организации по причине нехватки собственного капитала, из-за избыточного привлечения заемных средств. Низкое значение показателя может свидетельствовать о наличии избытка собственного капитала по отношению к заемным средствам, что в свою очередь может явиться следствием неудовлетворительного использования собственного капитала или недостаточностью привлечения заемного капитала.

Коэффициент рентабельности инвестированного капитала

Характеризует доходность собственного капитала и долгосрочных обязательств. Рассчитывается по формуле

Знаменатель коэффициента рентабельности инвестированного капитала может быть рассчитан также путем вычитания из среднегодовой суммы валюты баланса среднегодовой величины текущих обязательств

Данный коэффициент показывает, сколько единиц чистой прибыли после уменьшения расходов по налогу на прибыль приходится на единицу средств, вложенных в долгосрочный капитал организации и позволяет инвесторам дать оценку эффективности его использования. Рост показателя в динамике рассматривается как положительная тенденция.

Коэффициенты рентабельности можно исчислять не только по всей величине активов или капитала организации, но и по отдельным видам и элементам.

Рентабельность активов и инвестиций может быть рассчитан и с позиции самой организации. В этом случае также рассчитываются коэффициенты рентабельности активов и рентабельности инвестированного капитала. Так как в процессе предпринимательской деятельности организации производят плату за использование долгосрочных и краткосрочных кредитов и займов за счет своих доходов, то результатом деятельности, наряду с полученной прибылью до уменьшения расходов по налогу на прибыль могут считаться и произведенные фин6ансовые расходы. Таким образом, коэффициент рентабельности активов с позиции организации рассчитывается по формуле:

Коэффициент рентабельности инвестированного капитала с позиции организации рассчитывается по формуле: Коэффициент рентабельности инвестированного капитала с позиции организации рассчитывается по формуле:

Экономическая интерпретация приведенных показателей такая же, как и для показателей рентабельности активов и рентабельности инвестированного капитала, но с позиции топ-менеджмента организации.

ЗАКЛЮЧЕНИЕ

В сложившейся ситуации на мировом рынке и на нестабильном этапе развития экономики в целом, руководители и собственники компаний уделяют все больше и больше времени деятельности своих компаний. При помощи финансового анализа можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

В целях рыночных отношений роль финансового анализа очевидно велика. Это связано с тем, что предприятия приобретают самостоятельность, несут полную ответственность за результаты своей производственно-хозяйственной и финансовой деятельности.

Комплексная оценка финансового положения выполняется с помощью показателей, характеризующих потенциальную и фактическую возможности предприятия рассчитываться по текущим обязательствам, а также его финансовую устойчивость в долгосрочной перспективе. Результативность работы компании рассматривается как с позиции эффективности использования отдельных видов ресурсов таких как, трудовых, материальных и финансовых.

Современный финансовый анализ имеет определенные отличия от традиционного анализа финансово-хозяйственной деятельности. Прежде всего, это связано с растущим влиянием внешней среды на работу предприятий. В частности, усилилась зависимость финансового состояния хозяйствующих субъектов от инфляционных процессов, надежности контрагентов (поставщиков и покупателей), усложняющихся организационно-правовых форм функционирования.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Анализ финансовой отчетности: Учебник / М.А. Вахрушиной, Н.С. Пласковой. Вузовский учебник, 2009. – 367 с.

2. Ефимова О.В., Мельник М.В. Анализ финансовой отчетности. Бухгалтерский учет 2008г.

3. Анализ финансовой отчетности. Учебник Пеплозян Б.А. 2010 г

4. Савицкая Г.В. Экономический анализ: Учебник.: Новое знание, 2008.

|