Содержание:

Введение……………………………………………………………………...……3

1. Основы финансовой математики……………………………………………....4

2. Простые ставки процентов …………………………………………………….5

3. Определение наращенной суммы ……………………….……………….……6

4. Простые учетные ставки…………………………………………………….….7

Заключение…………………………………………………………………..…….9

Тесты……………………………………………………………………………...10

Задача 1…………………………………………………………………………...11

Задача 2………………………………………………………………………...…11

Задача 3………………………………………………………………………..….11

Список использованной литературы….……………………………………..…12

Задание 1

Введение

Как наука финансовая математика зародилась достаточно давно, т. е. ее возникновение во многом связано с формированием, организацией предпринимательской деятельности во многих развитых странах. В Российской Федерации при проведении экономической реформы и переходе к рыночным товарно-денежным отношениям все большее значение приобретают финансово-экономические расчеты, связанные с оценочной деятельностью, организацией выдачи и погашения кредитов, с определением доходности предпринимательской деятельности от коммерческих сделок, операций с ценными бумагами и т. п. и с другими направлениями финансово-экономической деятельности. Финансовая математика оперирует методами вычисления, которые очень полезны при расчете результатов предпринимательской деятельности.

1. Основы финансовой математики

Общеизвестно, что выполнение оценочной деятельности на основе многих известных методик (особенно методик доходного подхода к оценке) связано с финансово-экономическими расчетами, с финансовой математикой. Как наука финансовая математика зародилась достаточно давно, т. е. ее возникновение во многом связано с формированием, организацией предпринимательской деятельности во многих развитых странах. В Российской Федерации при проведении экономической реформы и переходе к рыночным товарно-денежным отношениям все большее значение приобретают финансово-экономические расчеты, связанные с оценочной деятельностью, организацией выдачи и погашения кредитов, с определением доходности предпринимательской деятельности от коммерческих сделок, операций с ценными бумагами и т. п. и с другими направлениями финансово-экономической деятельности. Финансовая математика оперирует методами вычисления, которые очень полезны при расчете результатов предпринимательской деятельности и могут учитывать три типа равноправных параметров в рамках одной коммерческой сделки :

Реклама

-стоимостные характеристики (размеры платежей, долговых обязательств, кредитов и т. д.);

- временные данные (даты или сроки выплат, продолжительность льготных периодов или отсрочки платежей и т. п. );

- специфические параметры (например, процентные ставки, которые могут быть заданы и в скрытой форме).

Методы финансово-экономических расчетов позволяют определять:

- проценты, процентные деньги и процентные ставки;

- данные при начислении простых и сложных процентов;

- наращение средств по простой и сложной ставке процентов;

- данные для выполнения стоимостной оценки потоков финансовых платежей;

- данные для планирования погашения задолженности, кредитов, ссудит, д.

При расчетах простых процентов финансовая математика позволяет определить параметры простых процентов, ломбардный кредит, потребительский кредит, дисконтирование векселей, девизы, арбитраж-девиз и др.

При расчетах сложных процентов методы финансовой математики позволяют рассчитывать коэффициенты наращивания, коэффициенты дисконтирования, коэффициенты аккумуляции вкладов, коэффициенты приведения вкладов, коэффициент амортизации займа со всеми расчетами сопутствующих характеристик и показателей.

2. Простые ставки процентов

Практически все финансово-экономические расчеты, так или иначе, связаны с определением процентных денег. Процентными деньгами (процентами) называют сумму доходов от предоставления денег в долг в различных формах (выдачи ссуд, открытие депозитных счетов, покупка облигаций, сдача оборудования в аренду и др.). Сумма процентных денег зависит от суммы долга, срока его выплаты и процентной ставки, характеризующей интенсивность начисления процентов. Проценты могут выплачиваться кредитору по мере их начисления или присоединяться к сумме долга.

Увеличение суммы долга за счет присоединения начисленных процентов называют приращением (ростом) первоначальной суммы долга. Отношение наращенной суммы к первоначальной сумме долга называют множителем (коэффициентом) наращения. Интервал времени, за который начисляют проценты, называют периодом начисления.

При определении процентов используются два основных подхода. При первом подходе сумма процентных денег определяется исходя из первоначальной суммы долга или из наращенной суммы долга на момент начисления, включающей проценты, начисленные за предыдущие периоды. Процентная ставка в этих случаях будет представлять собой выраженное в процентах отношение суммы процентных денег, выплачиваемых за фиксированный интервал времени (обычно за год), к величине ссуды или к величине первоначальной суммы ссуды с начисленными за предыдущие периоды процентами. Такие процентные ставки называют ставками процентов (ссудным процентом).

Реклама

При другом подходе сумма процентных денег определяется исходя из суммы, которая должна быть, возвращена (например, суммы некоторого денежного обязательства). Процентная ставка в таких случаях будет представлять собой выраженное в процентах отношение суммы процентных денег, выплачиваемых за фиксированный интервал времени, к величине суммы, которая должна быть возвращена или выплачена по соответствующему денежному обязательству. Такие процентные ставки называют учетными ставками.

Ставки процентов могут быть простыми (если они применяются к одной и той же первоначальной сумме долга на протяжении всего срока ссуды) или сложными (если они применяются к сумме долга с начисленными за предыдущие периоды процентами). Учетные ставки аналогично могут быть простыми и сложными.

3. Определение наращенной суммы

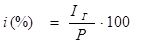

В соответствии с приведенным выше определением простая годовая ставка процентов имеет вид

где 1Г

—

сумма процентных денег, выплачиваемая за год;

Р —

величина ссуды,

При проведении расчетов обычно используют относительную величину ставки процентов

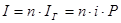

Если срок ссуды составляет п

лет, общая сумма процентных денег из этой зависимости будет равна

Следовательно, сумма долга с процентами составит

S

=

P

+

I

Г

=

P

(1+

n

·

i

).

Это выражение представляет собой формулу для определения наращенной суммы при использовании простой годовой ставки процентов, где kH

=

1 + п •

i

—

множитель наращения:

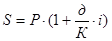

где д

— продолжительность ссуды в днях;

К —

продолжительность года в днях. При этом наращенная сумма будет определяться выражением

Величину К

называют временной базой для расчета процентов. Временная база может браться равной фактической продолжительности года — 365 или 366 дней (точные проценты) или приближенно, равной 360 дням (обыкновенные проценты).

Значение числа дней ссуды может также определяться точно или приближенно, когда продолжительность любого месяца принимается равной 30 дням. В обоих случаях дата выдачи ссуды и дата ее погашения считаются за один день.

4. Простые учетные ставки

Как указывалось, учетные ставки используются, когда сумма процентных денег определяется исходя из суммы, которая должна быть, возвращена (например, суммы некоторого денежного обязательства). При выдаче ссуды по учетной ставке суммой ссуды считается сумма, которая должна быть возвращена, процентные деньги, начисленные по учетной ставке, удерживаются непосредственно при выдаче ссуды, а сумма, получаемая заемщиком, будет меньше суммы ссуды на величину процентных денег. Поскольку в данном случае по значению стоимостной величины в будущем определяется ее значение в предшествующий момент времени, такая операция называется дисконтированием по учетной ставке, Или банковским учетом, а начисленная по учетной ставке сумма процентных денег называется дисконтом.

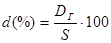

В соответствии с определением простая годовая учетная ставка будет определяться выражением:

где D

Г

—

сумма процентных денег, выплачиваемая за год;

S

—

сумма, которая должна быть возвращена.

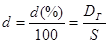

При проведении расчетов обычно используют относительную величину учетной ставки:

или

или

При сроке ссуды п

лет общая сумма процентных денег (дисконт) составит:

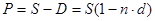

Для возвращаемой суммы можно записать очевидное соотношение:

где Р

— сумма, получаемая заемщиком.

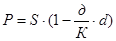

Получаем формулу для определения суммы, получаемой заемщиком:

или в днях

или в днях

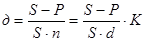

Используя формулы, можно определить срок ссуды или учетную ставку при прочих заданных условиях. Срок ссуды в годах будет равен:

, или в днях

, или в днях

Учетную ставку для срока ссуды в годах и днях можно определить по выражению:

Эти расчеты можно выполнить с поправкой на данные об инфляции.

Заключение

Методы финансово-экономических расчетов позволяют определять проценты, процентные деньги и процентные ставки, данные при начислении простых и сложных процентов, наращение средств по простой и сложной ставке процентов, данные для выполнения стоимостной оценки потоков финансовых платежей,данные для планирования погашения задолженности, кредитов, ссудит.

Практически все финансово-экономические расчеты, так или иначе, связаны с определением процентных денег. Процентными деньгами (процентами) называют сумму доходов от предоставления денег в долг в различных формах (выдачи ссуд, открытие депозитных счетов, покупка облигаций, сдача оборудования в аренду и др.). Ставки процентов могут быть простыми (если они применяются к одной и той же первоначальной сумме долга на протяжении всего срока ссуды) или сложными (если они применяются к сумме долга с начисленными за предыдущие периоды процентами).

Учетные ставки аналогично могут быть простыми и сложными. Учетные ставки используются, когда сумма процентных денег определяется исходя из суммы, которая должна быть, возвращена.

Задание 3

Тесты :

1.Формула сложных процентов:

В) FV = PV(1 + i)n

2.Начисление по схеме сложных процентов предпочтительнее:

В) при долгосрочных финансовых операциях;

3.Чем больше периодов начисления процентов:

А) тем медленнее идет процесс наращения;

4. Номинальная ставка - это:

Б) отношение суммы процентов, выплачиваемых за фиксированный отрезок времени, к величине ссуды;

5. Наращение - это:

А) процесс увеличения капитала за счет присоединения процентов;

6.Расчет наращенной суммы в случае дискретно изменяющейся во времени процентной ставки по схеме простых процентов имеет следующий вид:

В) FV = PV (1 + n1

i1

)(1 + n2

i2

) : (1 + nк

iк

)

7.В случае, когда срок финансовой операции выражен дробным числом лет, начисление процентов возможно с использованием:

Б) эффективной процентной ставки;

8.Подход, при котором фактор времени играет решающую роль, называется:

А) временной;

Задание 3

Задача 1

Сумма в 24 т.р. инвестируется под процентную ставку 30 % годовых на 4 года. Найдите наращенную сумму при условии ежеквартального начисления простых и сложных процентов.

Сложные проценты = 24000* (1+0,3)4

= 68544 руб.

Простые проценты = 24000* (1+1460/365*0,3)=52800 руб.

Наращенная сумма равна 15744 руб.

Задача 2

Предприниматель взял в банке кредит в размере 90 т.р. под сложную процентную ставку 36 % годовых на условиях ежегодного начисления процентов. Через 2 г. и 7 месяцев кредит был погашен суммой 201,421 т.р. Какую из двух основных схем начисления процентов использовал банк?

Расчет был сделан при сложной процентной ставке , так как сумма вклада превысила 1 год.

Задача 3

В долг на 3 года 6 месяцев предоставлена сумма 8 т.р. с условием возврата 20 т.р. Найдите эффективную процентную ставку в этой фин. операции.

Эффективная процентная ставка равна 43 , так как

8000 * (1+1275 / 365 * 0,43) = 2000 руб.

Список использованной литературы:

1. Акулов В.Б., Акулова О.В. Экономическая теория. Учебное пособие. Петрозаводск: ПетрГУ, 2002.-356c.

2. Артемова Л.В. Инвестиции и инновации. Словарь-справочник от А до Я. М., 2008.-128с.

3. Балабанов И.Т. Основы финансового менеджмента. М.: Финансы и статистика, 2001-435с.

4. Экономическая теория: Учеб. для студ. высш. учеб. заведений / Под ред. В.Д. Камаева. - 6-е изд. - М.:ВЛАДОС, 2005-579с.

5. Каратуев А. Г. Финансовый менеджмент: Учебно-справочное пособие. - М.: ИД ФБК-ПРЕСС, 2001.- 496 с.

6. Ковалёв В. В. Управление финансами: Учебное пособие. - М.: ФБК-ПРЕСС, 2003.- 160 с.

7. Ковалев В.В., Ковалев Вит. В. Финансы предприятий. М., 2003г.-236с.

8. Ковалева А.М., Лапуста М.Г., Скамай Л.Г. Финансы фирмы. М., 2005г-345с.

9. Колчина Н.В. Финансы предприятий. М., 2008г.-465с.

10. Колчина Н.В. Финансы организаций. М., 2004г-389с.

11. Кудина М.В. Финансовый менеджмент. М., 2006г-258с.

12. Лапуста М.Г., Скамай Л.Г. Финансы фирмы. М., 2003г-156с.

13. Шуляк П.Н. Финансы предприятий. М., 2006г-279с.

|