Министерство образования Омской области

БОУ ОО СПО «Торгово-экономический колледж»

Курсовая работа

по дисциплине

« Анализ финансово-хозяйственной деятельности»

Тема: «Мониторинг финансового состояния предприятия»

Выполнила: студентка группы 31Б Малкова Н.И.

Преподаватель: Балашова Т.А.

2009 г.

План:

Введение

1. Цель и задачи курсовой работы.

1.1 Классификация методов и приемов анализа.

1.2 Значение задачи и информационное обеспечение

2.Комплексная оценка финансового состояния ООО «Юбилейный» и основных результатов хозяйственно финансовой деятельности.

2.1 Анализ имущественного состояния предприятия.

2.2 Расчет горизонтального и вертикального баланса.

2.3 Сравнение аналитического баланса.

2.4 Оценка ликвидности и платежеспособности. Расчет финансовых коэффициентов.

2.5 Оценка финансовой устойчивости. Определение типа финансовой устойчивости предприятия.

2.6 Оценка деловой активности на качественном и количественном уровне.

3.Пути повышения финансового потенциала предприятия.

Заключение.

Введение

Переход к рыночной экономике требует от предприятий повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы и т.д.

Важная роль в реализации этой задачи отводится экономическому анализу деятельности субъектов хозяйствования. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

Финансовое состояние предприятия - это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени.

Чтобы охарактеризовать финансовое состояние предприятия, необходимо оценить размещение, состав и использование средств (активов), а также состояние источников их формирования (пассивов) по принадлежности (собственный или привлеченный капитал) и срокам погашения обязательств (долгосрочные и краткосрочные). Для общей оценки динамики финансового состояния предприятия статьи баланса объединяют в отдельные группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива).

Реклама

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

В современных экономических условиях деятельность каждого хозяйственного субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Чтобы обеспечивать выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовые состояния, как своего предприятия, так и существующих потенциальных конкурентов. Финансовое состояние – важнейшая характеристика экономической деятельности предприятия Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастают приоритетность и роль финансового анализа, основным содержанием которого служит комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

1. Цель и задачи курсовой работы

Целью данной курсовой работы является анализ финансового состояния предприятия, для проведения мероприятий по улучшению его финансового состояния и стабилизации положения. Чтобы достичь поставленной цели, в настоящей курсовой работе были рассмотрены наиболее важные моменты и направления в проведении финансового анализа, как теоретически, так и практически. Основные направления по улучшению финансового состояния предприятия аргументированы и подкреплены теоретическими выводами и практическими расчетами.

Реклама

Задачи курсовой работы.

- Определить стоимость имущества предприятия и изменений в нем.

- Оценка ликвидности и финансовой устойчивости предприятия.

- Оценка платежеспособности и кредитоспособности.

- Рассчитать деловую активность предприятия.

- Выявить улучшения финансового состояния предприятия.

1.1 Классификация методов и приемов анализа

Под методом финансового анализа понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии. К характерным особенностям метода относятся: использование системы показателей, выявление и изменение взаимосвязи между ними.

В процессе финансового анализа применяется ряд специальных способов и приемов. Способы применения финансового анализа можно условно подразделить на две группы: традиционные и математические.

К первой группе относятся: использование абсолютных, относительных и средних величин; прием сравнения, сводки и группировки, прием цепных подстановок.

Прием сравнения заключается в составлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы.

Прием цепных подстановок применяется для расчетов величины влияния факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Сущность приёмов ценных подстановок состоит в том, что, последовательно заменяя каждый отчётный показатель базисным, все остальные показатели рассматриваются при этом как неизменные. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель.

На практике выбранные основные методы анализа финансовой отчётности: горизонтальный анализ, вертикальный анализ, сравнительный анализ.

Горизонтальный анализ – сравнение каждой позиции с предыдущим периодом.

Вертикальный анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом.

Анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей.

Сравнительный анализ - это и внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних фирм и т.п., и межхозяйственный анализ предприятия в сравнении с данными конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

В настоящее время практически невозможно обособить приемы и методы какой-либо науки как присущие исключительно ей. Так и в финансовом анализе применяются различные методы и приёмы, ранее не используемые в нем.

1.2 Значение, задачи и информационное обеспечение

Особенностью формирования цивилизованных рыночных отношений является усиление влияния таких факторов, как жесткая конкурентная борьба, технологические изменения, компьютеризация обработки экономической информации, непрерывные нововведения в налоговом законодательстве, изменяющиеся процентные ставки и курсы валют на фоне продолжающейся инфляции. В этих условиях перед менеджерами предприятия встает множество вопросов:

Какой должна быть стратегия и тактика современного предприятия в условиях перехода к рынку?

Как рационально организовать финансовую деятельность предприятия для его дальнейшего «процветания»?

Как повысить эффективность управления финансовыми ресурсами?

На эти и другие вопросы может дать ответ объективный финансовый анализ, который позволяет наиболее рационально распределить материальные, трудовые и финансовые ресурсы. Из всех видов ресурсов - финансовые имеют первостепенное значение, поскольку это единственный вид ресурсов предприятия, трансформируемый непосредственно с минимальным временем в любой другой из ресурсов.

Финансовое состояние - комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия, это характеристика его конкурентоспособности (т.е. платежеспособности, кредитоспособности), выполнения обязательств перед государством и другими хозяйствующими субъектами.

Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Анализ финансового состояния предприятия необходимо проводить не только в случае экономических затруднений, но и для того, чтобы их предвидеть, избежать, наиболее рационально использовать производственные фонды, долгосрочные и текущие активы.

Результаты анализа финансового состояния предприятия помогают заинтересованным юридическим и физическим лицам принимать оптимальные управленческие решения, учитывать потенциальные возможности и резервы роста собственного капитала, повышения эффективности его использования, экономического и социального развития на предстоящие годы. Поэтому анализ финансового состояния предприятия является актуальным в период рыночных отношений.

Для нормального функционирования, обеспечения своевременности расчетов с поставщиками, покупателями, другими хозяйственными органами, финансовой системой, банками и лицами организации располагают определенными финансовыми ресурсами. Финансовый потенциалорганизации формируется таким образом, чтобы обеспечить неуклонный рост выпуска продукции, товарооборота, доходов, прибыли, других показателей хозяйственной деятельности при повышении качества, эффективности работы. Следовательно, финансовая устойчивость, финансовое состояние организации должны изучаться в увязке с анализом выполнения планов, прогнозов, динамики основных показателей экономического и социального его развития.

В период перехода к рынку требуются новые подходы к анализу финансового состояния организации, которые позволяют дать общую оценку финансового состояния, прибыльности его деятельности и долгосрочной платежеспособности. Для этого должны быть разработаны методики многовариантного диагностического анализа финансового состояния организации. Он позволяет установить, в каком направлении развивается экономика организации, выявить проблемы экономического и социального развития, перспективные пути их решения, разработать альтернативные варианты управленческих решений и оценить их возможные последствия.

С этой целью необходимо решить ряд задач анализа финансового состояния, которые заключаются в следующем:

1. На основе изучения причинно-следственный взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния организации.

2. Прогнозирование возможных финансовых результатов, экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка модели финансового состояния при разнообразных вариантах использования ресурсов.

3.Разработка конкретных мероприятий, направленных на более эффективное использования финансовых ресурсов и укрепление финансового состояния организации.

Основными источниками информации для анализа финансового состояния организации служит отчетный бухгалтерский баланс. По балансу определяют, сумеет ли организация в ближайшее время оправдать взятые на себя обязательства перед третьими лицами, количество которых в рыночной экономике увеличивается (акционеры, инвесторы, кредиторы, покупатели, продавцы и др.), или ему угрожают финансовые затруднения. Отчет о прибылях и убытках, в которой отражается формирование нераспределенной прибыли отчетного периода, а также начин Отчет о движении капитала, для оценки использования прибыли. Отчет о движении денежных средств для расчета показателей рентабельности на основе денежного притока.

2. Комплексная оценка финансового состояния ООО «Юбилейный» и основных результатов хозяйственно финансовой деятельности

В данной курсовой работе объектом исследования анализа финансового состояния предприятия является Общество с ограниченной ответственностью «Юбилейный», основной вид деятельности которой, розничная торговля. Общество с ограниченной ответственностью «Юбилейный» зарегистрировано Администрацией г.Омска и функционирует в соответствии с первой частью Гражданского кодекса РФ, а также Уставом и Учредительным договором. Юридический адрес: г. Омск ул. Орджоникидзе, 45.

Предмет деятельности:

1.Проектная разработка, производство и установка металлических ограждений, дверей, защитных решеток.

2.Разработка и установка сигнализации.

ООО «Юбилейный» является юридическим лицом, для достижения целей своей деятельности имеет право от своего имени заключать сделки, приобретать имущественные и иные права, исполнять обязанности, быть истцом и ответчиком в судах.

Организация имеет самостоятельный баланс и действует на основании полного хозяйственного расчета, круглую фирменную печать со своим полным наименованием, собственную эмблему, товарный знак и иные средства индивидуализации.

Уставный капитал, ООО «Юбилейный» составил 30600 тыс.руб. на начало отчетного периода и на конец отчетного периода 28595 тыс.руб.

Общая выручка от реализации товаров, работ и услуг составила

110 000тыс. руб.

На начало 2008 года стоимость основных средств составляла

12000тыс.руб., на конец года 15000руб.

Численность работающих лиц-86человек.

В производстве освоены все виды технологии, необходимые для производства на современном уровне.

2.1 Анализ имущества ООО «Юбилейный»

Анализ финансового состояния предприятия является важнейшим условием успешного управления его финансами, чтобы обеспечить выживаемость в условиях рыночной экономики необходимо оценивать финансовое состояния предприятия.

Финансовый анализ начинается с оценки имущественного положения предприятия.

Наиболее общее представление о качественных изменений в структуре средств и их источников можно получить с помощью вертикального и горизонтального баланса.

Вертикальный баланс- это анализ структуры отчетной формы с целью выявления относительной зависимости тех или иных ее стадий.

Вертикальный баланс рассчитывается по формуле удельного веса т. е.

Сумма по каждой статье %

Итог баланса

Цель вертикального баланса: заключается в расчете удельного веса отдельных статей в итоге баланса и оценке его изменения.

Горизонтальный баланс-анализ динамики отдельный статей отчетной формы с целью выявления и прогнозирования присущих им тенденций.

Цель горизонтального баланса: состоит в том, чтобы выявить абсолютные и относительные изменения величин различных статей баланса за определенный период, дать оценку этим изменениям.

Горизонтальный и вертикальный анализы взамодополняют друг друга.

На их основе строится сравнительный аналитический баланс.

Сравнительный аналитический баланс характеризует структуру отчетной бухгалтерской формы и динамику отдельных ее показателей.

Все показатели сравнительного бухгалтерского анализа делятся на 3 группы:

1.Показатели структуры баланса.

2.Показатели динамики баланса.

3.Показатели структуры динамики.

Таблица №1Оценка имущественного состояния ООО «Юбилейный»

| Статья (показателей) |

Горизонтальный баланс |

Вертикальный баланс |

| На начало года n (базисный период) |

На начало года n + 1 |

На начало года |

На конец года |

Изменения |

| рубли |

% |

рубли |

% |

Актив

1.Внеоборотные активы

|

| Нематериальные активы |

250 |

100 |

150 |

60 |

0,3 |

0,2 |

-0,1 |

| Основные Средства |

12000 |

100 |

15000 |

125 |

16,4 |

23,3 |

6,9 |

| Долгосрочные финансовые вложения |

300 |

100 |

250 |

83,3 |

0,4 |

0,4 |

- |

| Прочие |

200 |

100 |

- |

- |

0,3 |

- |

0,3 |

| ИТОГО |

12750 |

100 |

15400 |

120,8 |

17,4 |

23,9 |

6,5 |

| 2.Оборотные активы |

| Запасы и затраты |

57000 |

100 |

46000 |

80,7 |

77,8 |

71,4 |

-6,4 |

| Дебиторская задолженность |

800 |

100 |

700 |

87,5 |

1,1 |

1,1 |

- |

| Денежные средства и их эквивалент |

2400 |

100 |

2200 |

91,6 |

3,3 |

3,4 |

0,1 |

| Прочие |

300 |

100 |

100 |

33,3 |

0,4 |

0,2 |

-0,2 |

| ИТОГО |

60500 |

100 |

49000 |

81 |

82,6 |

76,1 |

-6,5 |

| БАЛАНС |

73250 |

100 |

64400 |

88 |

100 |

100 |

- |

| ПАССИВ |

| 1.Собственный капитал |

| Уставный капитал |

30600 |

100 |

28595 |

93,4 |

41,8 |

44,4 |

2,6 |

| Фонды и резервы |

19400 |

100 |

21405 |

110,3 |

26,5 |

33,2 |

6,7 |

| ИТОГО |

50000 |

100 |

50000 |

100 |

68,3 |

77,6 |

9,3 |

| 2.Привлеченный капитал |

| Долгосрочные обязательства |

| ИТОГО |

23250 |

100 |

14400 |

61,9 |

31,7 |

22,4 |

-9,3 |

| БАЛАНС |

73250 |

100 |

64400 |

88 |

100 |

100 |

- |

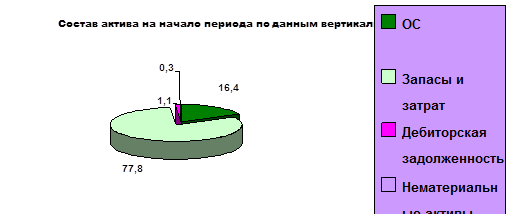

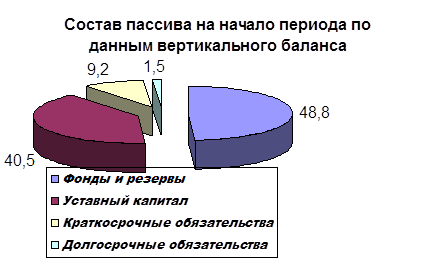

Графический анализ актива и пассива баланса.

Вывод: Из данных графического анализа по активу можно увидеть, что предприятие имеет: Основных средств-16,4%;Запасы и затраты-77,8%;

Вывод: Из данных пассива баланса также мы видим, сколько % составляют: Фонды и резервы, УК, Краткосрочные обязательства.

Таблица №2 Сравнительный аналитический баланс ООО «Юбилейный»

| Показатели |

Абсолютные величины |

Удельный вес |

Изменения |

| Базисный период(n) |

Отчетный период (т + 1) |

Базисный период(n) |

Отчетный период (т + 1) |

В абсолютных величинах |

В уд . весах |

В %.На начало года |

В% к изм. Итога баланса |

АКТИВ

1.Внеоборотные активы

|

12750 |

15400 |

17,4 |

23,9 |

2650 |

6,5 |

20,8 |

-29,9 |

| 2. Оборотные активы, в т.ч запасы |

60500 |

46000 |

82,6 |

76,1 |

-14500 |

-6,5 |

-24,0 |

163,8 |

| Дебиторская задолженность |

800 |

700 |

1,1 |

1,1 |

-100 |

- |

- |

1,1 |

| Денежные средства |

2400 |

2200 |

3,3 |

3,4 |

-200 |

0,1 |

-8,3 |

2,3 |

| БАЛАНС |

73250 |

64400 |

100 |

100 |

-8850 |

- |

-12,1 |

100 |

| ПАССИВ |

| 1. Собственный капитал |

50000 |

50000 |

68,3 |

77,6 |

- |

9,3 |

- |

- |

| 2.Заемный капитал |

23250 |

14400 |

31,7 |

22,5 |

-8850 |

-9,3 |

-38,1 |

- |

| БАЛАНС |

73250 |

64400 |

100 |

100 |

-8850 |

- |

-12,1 |

100 |

Вывод: В структуре актива баланса видно, что денежные средства предприятия в удельном весе увеличились не значительно на 0,1%,что косвенно свидетельствует о достаточно высоком уровне предприятия кредитно- расчетных отношений. Доля дебиторской задолженности осталась низменной(1,1%)Оборотные активы в удельном весе снизились на 6,5%.

В структуре пассива баланса доля собственного капитала составила 9,3%,что следует расценивать положительно для предприятия, но самый большой прирост наблюдался в величине заемного капитала(38,1%),что является для предприятия не желательным, ведь предприятие имеет всего 9,3% собственного капитала и 38,1%заемного капитала, что на 28,8% больше. Предприятие почти не имеет собственных средств.

2.4 Оценка ликвидности и платежеспособности. Расчет финансовых коэффициентов

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса – определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Платежеспособность-это наличие у предприятия денежных средств или их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующих немедленного погашения.

Смысл анализа ликвидности с помощью показателей проверить какие источники средств, и в каком объеме используются для покрытия товарных запасов.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

Актив баланса группируется в зависимости от степени ликвидности:

А1 - наиболее ликвидные активы - денежные средства в кассе и на расчетном счете, а также краткосрочные финансовые вложения;

А2 - быстрореализуемые активы – краткосрочная дебиторская задолженность (исключая просроченную) и прочие активы;

A3 - медленнореализуемые активы – запасы и затраты, за исключением расходов будущих периодов, долгосрочная дебиторская задолженность, просроченная краткосрочная дебиторская задолженность, долгосрочные финансовые вложения (уменьшенные на величину вложений в уставные фонды других предприятий).

А4 - труднореализуемые активы - внеоборотные активы, исключая включенные в предыдущую группу.

Пассивы баланса группируются по степени возрастания сроков погашения обязательств:

П1 - наиболее срочные обязательства - кредиторская задолженность, а также займы, не погашенные в срок;

П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства, исключая просроченные;

П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства, исключая просроченные.

П4 - постоянные пассивы – раздел «Капитал и резервы», а также стр.640, стр.650 раздела «Краткосрочные обязательства» за вычетом расходов будущих периодов и прочих корректировок валюты баланс.

Анализ ликвидности в относительных показателях проводится путем расчета финансовых коэффициентов:

1.Коэффициент покрытия

Текущей ликвидности - дает общую оценку ликвидности активов, показывает, сколько рублей текущих активов предприятие имеет на 1 рубль текущих обязательств.

Нормативное значение этого коэффициента в пределах от 1,5 до 2.

Кп = А1+А2+А3;

П1+П2

2.Коэффициент быстрой ликвидности - по смысловому значению аналогичен коэффициенту покрытия, но рассчитывается по более узкому кругу текущих активов, когда из расчета исключается наименьшая ликвидная их часть производственных запасов.

Норма от 0,5 до 1.

Кбл = А1+А2

П1+П2

3.Коэффициент абсолютной ликвидности.

Кал = А1

П1+П2

Таблица№3 Расчет финансовых коэффициентов.

| Показатели ликвидности |

Значение показателя

в тыс. руб.

|

| На начало |

На конец |

| К текущей ликвидности |

3,32 |

4,76 |

| К быстрой ликвидности |

0,19 |

0,29 |

| К абсолютной ликвидности |

0,13 |

0,31 |

| К общей платежеспособности |

1,47 |

2,30 |

Расчет финансовых коэффициентов

1.К покрытия:

На начало 2400 +1100+57000

= 3,32;

8250+1000

На конец 2200+800+46000

= 4,76;

4300+6000

На 1 рубль текущих обязательств предприятие имеет 4,76 текущих активов, что соответствует нормативному значению.

2. К быстрой ликвидности:

На начало 2400+1100

= 0,19

8250+10000

На конец 2200+800

=0,29

4300+6000

На 1 рубль текущих обязательств предприятие имеет 0,29 текущих активов, что соответствует нормативному значению.

3.К абсолютной ликвидности:

На начало 2400

=0,13

8250+10000

На конец 2200

=0,21

4300+6000

На 1 рубль текущих обязательств предприятие имеет 0,21 текущих активов, что соответствует нормативному значению.

4.К общей платежеспособности:

На начало 2400+ 0,5·1100+0,3 ·57000

=19500

=1,47

8250+0,5·1000+0,3 13250

На конец 2200+0,5·800+0,3 ·46000

= 16800

=2,30

4300+0,5·6000+0,3 7300

Таблица№4 Группировка активов и пассивов ООО «Юбилейный»

| АКТИВ |

Значение, руб. |

ПАССИВ |

Значение, руб. |

Платежный излишек или недостаток |

| На нач. года п/а |

На кон. года п/д |

На нач. года п/а |

На кон. года п/д |

На нач. года п/а |

На кон. года п/д |

| А1 Наиболее активные активы |

2400 |

2200 |

П1 Наиболее срочные обязательства |

8250 |

4300 |

5850 |

2100 |

| А2 Быстро реализуемые активы |

1100 |

800 |

П2 Краткосрочные пассивы |

10000 |

6000 |

8900 |

5200 |

| А3 Медленно реализуемые активы |

57000 |

46000 |

П3 Долгосрочные пассивы |

___ |

___ |

57000 |

46000 |

| А4 Трудно реализуемые активы |

12750 |

15400 |

П4 Постоянные пассивы |

55000 |

54100 |

42250 |

38700 |

| БАЛАНС |

73250 |

64400 |

БАЛАНС |

73250 |

64400 |

___ |

___ |

Ликвидность баланса (2400+1100)=3500; (8250+10000)

=18250

3500≥18250

От сюда видно, что предприятие имеет текущую ликвидность баланса.

Таблица №5 Уплотненный баланс- нетто,руб.

| Статья |

Идентификация |

На начало года |

На конец года |

| АКТИВ |

| 1.Оборотные средства |

| Денежные средства |

ДС |

2400 |

2200 |

| Расчеты с дебиторами |

ДБ |

800 |

700 |

| Запасы и прочие оборотные активы |

ЗЗ |

57300 |

46100 |

| Итого по разделу 1 |

ТА |

60500 |

49000 |

| 2.Внеоборотные активы |

| Основные средства |

ОС |

12000 |

15000 |

| Прочие оборотные активы |

ПВ |

750 |

400 |

| Итого по разделу 2 |

ВА |

12750 |

15400 |

| Всего активов |

БА |

73250 |

64400 |

| ПАССИВ |

| 1.Привлеченные капитал |

| Краткосрочные пассивы |

КП |

23250 |

14400 |

| Долгосрочные пассивы |

ДП |

| Итого по разделу 1 |

| 2.Собственный капитал |

| Уставный капитал |

УК |

30600 |

28595 |

| Фонды и резервы нетто |

ФК |

19400 |

21405 |

| Итого по разделу 2 |

СК |

50000 |

50000 |

| Всего источников |

БП |

73250 |

64400 |

Ктл = ТА;

КП

Кбл = Дс+Дб

;

КП

Кал = Дс

;

КП

К текущей ликвидности

На начало 60500

= 2,60

23250

На конец 49000

= 3,40

14400

К быстрой ликвидности

На начало 60500-53000-4000

= 0,15

23250

На конец 49000-43000-3000

= 0,21

14400

К абсолютной ликвидности

На начало 1800+600

= 0,10

23250

На конец 1500+700

= 0,15

14400

2.5 Оценка финансовой устойчивости. Определение типа финансовой устойчивости предприятия

Залогом выживаемости и основной стабильности предприятия служит его финансовая устойчивость.

Анализ финансовой устойчивости позволяет установить, на сколько рационально предприятие управляет собственными и заемными средствами.

Недостаточная финансовая устойчивость может привести к не платежеспособности предприятия.

Финансовая устойчивость-это стабильность финансового положения предприятия обеспечиваемая достаточной долей собственного капитала в составе источников финансирования.

Для оценки финансовой устойчивости предприятия в мировой и отечественной учетно-аналитической практике разработана система показателей.

1.Коэффициент концентрации собственного капитала.

К финансовой независимости

Собственный капитал;

Баланс

Характеризует долю владельцев предприятия в общей сумме средств авансируемых в его деятельности.

Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно, независимо от внешних кредиторов предприятия.

0,6-0,5 высокая финансовая устойчивость

0,5-0,4 средняя финансовая устойчивость

0,4-0,3 неустойчивая финансовая устойчивость

Менее 0,3 высокая степень риска

2.К финансовой зависимости

Итог баланса

Собственный капитал

1-собственные средства

Все что выше заемные средства

3.К маневренности собственного капитала

Собственные оборотные средства

Собственный капитал

4.К структуры долгосрочных вложений

Долгосрочные обязательства

Внеоборотные активы

Характеризует долю займов во внеоборотных активов.

5.К долгосрочного привлечения заемных средств

Долгосрочные обязательства

Долгосрочные обязательства +собственный капитал

Характеризует долю долгосрочных займов в общей сумме финансирования. Рост показателей в динамике означает, что предприятие все сильнее зависит от внешних инвесторов.

6.К соотношения собственных и заемных средств.

Заемный капитал

Собственный капитал

Дает наиболее общую оценку финансовой устойчивости предприятия. Указывает сколько заемных средств предприятие привлекло на 1 рубль вложенных в активы собственных средств. Рост показателя в динамики свидетельствует об усилии зависимости предприятия от внешних инвесторов, т.е. о некотором снижении финансовой устойчивости.

Таблица№6 Расчет коэффициентов финансовой устойчивости

| Показатели финансовой устойчивости |

Значение показателя

в тыс. руб.

|

| На начало |

На

конец

|

| К концентрации собственного капитала финансовой независимости |

0,68 |

0,78 |

| К финансовой зависимости |

1,47 |

1,29 |

| К маневренности Собственного капитала |

0,75 |

0,69 |

| К соотношения собственных и заемных средств |

0,47 |

0,29 |

Решение

1. К концентрации собственного капитала финансовой независимости

Начало 36600

=1,5

25000

Конец 50000

=0,78

64400

Доля собственных средств в общей сумме итог финансовой собственности 68%.

2. К финансовой зависимости

Начало 73250

=1,47

50000

Конец 64400

=1,29

50000

Из каждых 47% вложенных в активы 47 коп. заемных.

3.К маневренности Собственного капитала

Начало 60500-23250

=0,75

50000

Конец 49000-14400

=0,69

50000

75% собственных средств вложенных в текущие активы деятельности т. е. в оборотные средства.

5.К соотношения собственных и заемных средств

Начало 23250

=0,47

50000

Конец 14400

=0,29

50000

Таблица№5 Схема структуры экономических активов предприятия.

Экономические активы

Начало-73250

Конец-64400

|

Финансовые активы

Начало-7800

Конец-6250

|

Мобильные финансовые активы

Начало-2400

Конец-2200

|

МФА

|

Ликвидные активы

Начало-

129250

Конец-109250

|

Немобильные финансовые активы

Начало-5400

Конец-4050

|

Немобильные финансовые активы и текущие нефинансовые ликвидные активы

Начало-58400

Конец-47050

|

Немобильные активы

Начало-70850

Конец-62200

|

Нефинансовые активы

Начало-65450

Конец-58150

|

Неликвидные активы

Начало-

12450

Конец-15150

|

Ликвидные нефинансовые активы

Начало-53000

Конец-43000

|

Неликвидные нефинансовые активы

Начало-12450

Конец-15150

|

Таблица № 6 Структура капитала предприятия

Капитал

На начало-73250

На конец-

64400

|

Заемный капитал

На начало-19750

На конец- 12300

|

Заемный капитал со стороны (кредиты банков, другие, заемные средства, расчеты с партнерами)

На начало-12750

На конец-68030

|

Заемный капитал внутренний (удерживаемый выплаты доходов)

На начало-4800

На конец-3720

|

Собственный капитал без прироста переоценки основных средств

На начало-48200

На конец-46730

|

Собственный капитал

На начало-

53500

На конец-

52100

|

Прирост переоценки основных средств

На начало-5300

На конец- 5370

|

Таблица № 7 Структурный бухгалтерский баланс

| № |

Показатели |

На начало периода |

На конец периода |

Изменения |

| 1 |

Экономические активы |

73250 |

64400 |

-8850 |

| 2 |

Собственный капитал |

53500 |

52100 |

-1400 |

| 3 |

Заемный капитал |

19750 |

12300 |

-7450 |

| 4 |

Финансовые активы |

7800 |

6250 |

-1550 |

| 5 |

Нефинансовые активы |

65450 |

58150 |

-7300 |

| 6 |

Немобильные финансовые активы |

5400 |

4050 |

-1350 |

| 7 |

Мобильные финансовые активы |

2400 |

2200 |

-200 |

| 8 |

Ликвидные нефинансовые активы |

53000 |

43000 |

-10000 |

| 9 |

Неликвидные нефинансовые активы |

12450 |

15150 |

2700 |

| 10 |

Немобильные активы |

70850 |

62200 |

-8650 |

Определение состояние финансовой устойчивости предприятия

1.Суперустойчивость 70850<53500<73250

2.Достаточная устойчивость 65450<53500<70850

3.Равновесие 53500=65450;19750=7800

4.Напряженность 12450<53500<65450

5.Зона риска 0 <53500 < 12450

Вывод: Из данных расчетов финансовой устойчивости видно, что предприятие имеет напряженное состояние в своей деятельности.

Что является не благоприятным для предприятия.

2.6 Оценка деловой активности на качественном и количественном уровне

Деловая активность – это комплекс усилий направленных на продвижение фирмы на рынок труда, продукции и капитала.

Деловая активность проявляется:

1. В динамики развития предприятия.

2. Достижения поставленных целей.

3. Эффективности использования экономических потенциалов.

Оценка на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных ему по сфере приложения капитала предприятия.

Качественные критерии:

1.Широта ассортимента.

2.Наличие прогрессивных форм обслуживания.

3.Интерьер торгового зала.

4.Удобство подъездных путей.

5.Наличие автостоянки и т.д.

Оценка на количественном уровне. Производится путем расчета показателей характеризующих эффективность использования материальных, трудовых, финансовых ресурсов.

Интенсивность использования средств предприятия характеризуется при помощи показателей оборачиваемости (деловой активности). Ускорение оборачиваемости капитала позволяет увеличить сумму получаемой прибыли без дополнительного привлечения финансовых ресурсов и тем самым улучшить финансовое состояние предприятия. В процессе анализа необходимо детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств.

Расчет показателей эффективности использования ресурсов.

1.Общий коэффициент товарооборачиваемости

50000

73250 +64400 =0,4

В течение года на предприятии полный цикл производства и обращения составило 0,4 оборота.

2.К оборачиваемости запасов

а) в днях б) Кол-во оборотов

48000·360 =411; 360 =0,88

42000 411

а) Совершение одного товарооборота за 411 дней.

б) В течение года товарные запасы на предприятии обновлялись и совершали 0,88 оборота.

3.К оборачиваемости собственных средств

50000

50000+50000 = 0,5

На 1 рубль собственных средств предприятие получает 0,5 выручки от продажи.

Таблица № 8 Анализ оборачиваемости дебиторской задолженности

| Показатели |

Прошлый год |

Отчетный год |

Отклонение |

| 1.Период погашения дебиторской задолженности, дни |

93 |

11 |

-82 |

| 2.Оборачиваемость дебиторской задолженности, раз |

4 |

33 |

29 |

| 3.Доля дебиторской задолженности в общем, объеме текущих активов,% |

64,7 |

1,37 |

-63,33 |

| 4.Отношение к дебиторской задолженность к выручке от продаж,% |

25,8 |

0,72 |

-25,08 |

Выручка от реализации товаров 60000тыс. руб.; средняя дебиторская задолженность 15500тыс.руб.; средняя стоимость оборотных активов23964;число работающих на предприятии 86чел.

Прошлый год

1.Период погашения дебиторской задолженности, дни.

15500·360

= 93

60000

2.Оборачиваемость дебиторской задолженности, раз.

360

= 4

93

3.Доля дебиторской задолженности в общем, объеме текущих активов,%

15500

=64,7

23964

4.Отношение к дебиторской задолженность к выручке от продаж,%

15500

= 25,8

60000

Отчетный год

1.Период погашения дебиторской задолженности, дни.

800+700·360

=11

50000

2.Оборачиваемость дебиторской задолженности, раз.

360

= 33

11

3.Доля дебиторской задолженности в общем, объеме текущих активов,%

750

=1,37

54750

4.Отношение к дебиторской задолженность к выручке от продаж,%

360

=0,72

50000

Таблица № 9Анализ движения кредиторской задолженности

| Виды кредиторской задолженности |

Начало периода |

Конец периода |

изменения |

| Сумма |

Уд. Вес |

Сумма |

Уд. Вес |

Сумма |

Уд. Вес |

| Кредиторская задолженность, всего в том числе |

800 |

100 |

4000 |

100 |

4000 |

___ |

| За товары и услуги |

1500 |

18,75 |

1200 |

30 |

-300 |

11,25 |

| По оплате труда |

1250 |

15,63 |

830 |

20,75 |

-370 |

5,22 |

| По социальному страхованию и социальному обеспечению |

2500 |

31,25 |

550 |

13,75 |

-195 |

-17,50 |

| Перед бюджетом |

1800 |

22,50 |

850 |

22 |

-930 |

-0,5 |

| Прочая кредиторская задолженность |

1250 |

15,63 |

550 |

13,75 |

-700 |

-1,88 |

Показатели производительности

4.Фондоотдача

50000

=4

12000+15000

На 1 рубль основных средств фирма имеет 4 руб. выручки от продажи.

5.Фондовооруженность

13500

=157

86

157 основных фондов приходится на 1 работника.

К показателям деловой активности относятся показатели рентабельности.

6.Рентабельность продаж =Прибыль от продаж %

Выручку от продаж

7200

= 14,4

50000

На 100 рублей выручки от продажи предприятие зарабатывает 14,4 руб. ЧП.

7.Рентабельность совокупного капитала = Чистая прибыль %

Итог баланса

4800

=6,55

73250

На 100 руб. совокупного капитала предприятие зарабатывает 6,55 ЧП.

8. Рентабельность собственного капитала =Чистая прибыль % собственный капитал

4800

=9,6

50000

На 100 руб.собственного капитала предприятие зарабатывает 9,6ЧП.

3. Пути повышения финансового потенциала предприятия

Для того чтобы финансовое состояние предприятия росло вверх, предприятию необходимо:

1.Обеспечить эффективную пиар - акцию всех услуг и продукции, которой предприятие обладает.

2.Проанализировать спрос на предоставление новых услуг.

3.Предприятие должно контролировать движение средств.

Чтобы обеспечивать выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовые состояния, как своего предприятия, так и существующих потенциальных конкурентов.

Также чтобы предприятие могло выжить в условиях рыночной экономики, сохранить свое предприятие и не допустить банкротство, прежде всего, нужно знать, как правильно управлять финансами.

Также предприятию необходимо знать такие понятия как деловая активность предприятия, финансовая устойчивость, степень риска, платежеспособность и кредитоспособность и т.д.

Заключение

В ходе выполнения курсовой работы было изучено финансовое состояние предприятия.

При выполнении расчетов финансовой устойчивости было определено, что данное предприятие имеет напряженное состояние, что является для предприятия не самым лучшим результатом.

В работе также была рассчитана оценка имущественного состояния предприятия, затем были рассчитаны коэффициенты текущей ликвидности, что в свою очередь показало повышение ликвидности к концу года. Также были рассчитаны коэффициенты финансовой устойчивости, деловой активности,

Так как в сегодняшнее время не очень просто управлять крупными фирмами их руководители должны всегда повышать уровень своей деятельности и разрабатывать мероприятия по улучшению своей деятельности.

|