Глава 2. Совершенствование деятельности банков

в условиях конкуренции в РФ.

Конкуренция выступает движущей силой качественных изменений в банковской сфере, нацеленных на повышение устойчивости кредитных

организаций, диверсификацию проводимых операций и расширение доступности финансовых услуг.

В общем виде конкуренцию в банковской сфере можно определить как динамический процесс соперничества кредитных организаций, в ходе которого они стремятся обеспечить себе прочное положение на рынке ссуд, депозитов и других банковских услуг, а также на альтернативных финансовых рынках. Спектр конкурентных отношений может быть довольно

широк – от неограниченной (совершенной) конкуренции до абсолютной монополии. Однако указанные полюсы являются всего лишь теоретическими конструкциями, которые не реализуются на практике.

В зависимости от зрелости рыночных отношений, особенностей законодательной среды и множества других факторов складываются специфические механизмы конкуренции не только в разных странах, но и на разных сегментах рынка банковских услуг внутри каждой страны. Ключевую роль в формировании эффективной конкурентной среды играет государство, которое создает для этого необходимые институциональные, прежде всего правовые, предпосылки. Такой тезис, на первый взгляд, может показаться не вполне обоснованным, по скольку государственное регулирование и конкуренция часто рассматриваются как антиномии. Однако при углубленном анализе противоречие между задачами государства в рыночной экономике и целями конкуренции в значительной мере снимается в том случае, если государство приоритетным считает не ограничение или свертывание конкуренции, а противодействие недобросовестным формам ее проявления.

Сложившаяся структура российского банковского сектора во многом нетипична для бывших социалистических стран. Оказавшись в схожих стартовых условиях (тотальный контроль государства над финансовой сферой), наша страна тем не менее реализовала специфический подход к формированию конкурентной среды банковской деятельности, что предопределило ключевые особенности национального рынка финансовых услуг:

· доминирующее положение государственных кредитных организаций на основных рыночных

Реклама

· сегментах;

· умеренное представительство иностранных банков;

· большое число кредитных организаций, обладающих незначительными по величине рыночными долями.

Наиболее значительное отличие России от стран Центральной и Восточной Европы заключается в отношении государства к работе иностранных банков на внутреннем рынке. До начала глобального финансового кризиса для России была характерна невысокая степень проникновения иностранных игроков. Совокупный вклад нерезидентов в капиталы кредитных организаций (без учета нерезидентов, находящихся под существенным влиянием резидентов РФ) не превышал 30%. Для сравнения: доля иностранного капитала в банковской си стеме Польши составляла

77%, Чехии – 90, Хорватии – 91, Эстонии – 98%.

В этих странах нерезиденты, как правило, сразу получали существенную долю рынка путем покупки приватизируемых государственных банков. В России же, напротив, государство изначально стремилось сохранить контроль над банковским сектором. При этом в 1990-х гг. государственные банки были ориентированы в целом на проведение консервативной рыночной политики, но с начала 2000-х гг. они смогли существенно увеличить масштабы своей деятельности. Более того, можно говорить, что со стороны государства сформировалось отношение к данным институтам как к компаниям – своего рода «национальным чемпионам», способным, в числе прочего, представлять интересы России на международной арене. С этой точки зрения создание крупного многопрофильного финансового конгломерата на базе ВТБ следует рас-

сматривать в качестве одного из приоритетов политики государства в банковском секторе.

Существует ряд причин, по которым государственные кредитные организации продолжают рассматриваться в качестве ядра банковской системы. Если абстрагироваться от соображений экономической

безопасности, главная причина – низкий уровень капитальной базы частных банков и, как следствие, несоответствие их инвестиционного потенциала потребностям национальной экономики. На протяжении длительного периода в России преобладала стандартная модель банковского бизнеса – предоставление расчетно-кассовых и кредитных услуг ограниченному кругу

компаний, аффилированных с учредителями. Достаточно часто кредитная организация является для собственников не профильным бизнесом, а механизмом финансирования своих проектов. Зачастую даже в наиболее крупных частных российских банках обслуживание компаний, контролируемых акционерами, обеспечивает заметный вклад в структуру их операций. Ввиду широкой распространенности кэптивной модели бизнеса, возможности для конкурентной борьбы на рынке корпоративных банковских услуг по-прежнему ограничены. Многие банки, независимо от размера, продолжают оставаться своеобразными монополистами на сегментах обслуживания корпоративных клиентов, имея при этом невысокий потенциал расширения клиентской базы.

Реклама

Для развития конкуренции на российском рынке розничных банковских услуг существовали специфические стартовые условия. Обозначившийся примерно с 2003 г. бум на рынке кредитования населения содействовал повышению активности малых и средних банков, которые, благодаря оперативности принимаемых решений, сфокусированности на точечных сегментах и экономии на издержках кредитования, сумели занять и

вплоть до начавшегося осенью 2008 г. кризиса удерживать рыночные доли. В немалой степени активность малых и средних банков была обусловлена слабой насыщенностью рынка розничных услуг, что позволяло им противостоять конкурентному давлению со стороны крупных кредитных организаций.

Усилению позиций малых и средних банков в сфере розничного бизнеса содействовало также создание системы страхования вкладов населения. Увеличение притока средств граждан позволило многим банкам расширить продуктовые линейки, запустить карточные проекты и внедрить дистанционное обслуживание физических лиц. Однако при рассмотрении

рынка вкладов населения необходимо учитывать присутствие Сбербанка РФ.

Сохранение его в качестве единой организации, подконтрольной государству, служит главным объяснением монопольной позиции на

рынке вкладов населения. Доля Сбербанка в общем объеме средств, привлеченных российскими кредитными организациями от физических лиц, несмотря на тенденцию снижения в последние годы, все еще находится на

высоком уровне: около 50%. Одно из основных конкурентных преимуществ Сбербанка РФ – разветвленная филиальная сеть, обеспечивающая высокую степень регионального проникновения. Близость к клиентуре и унаследованный с советского времени брэнд определяют его безальтернативный статус в сознании большей части граждан.

Формирование депозитной базы Сбербанка РФ тесно увязано с выполнением им функции обслуживания бюджетных и, в частности, пенсионных потоков. Подавляющая часть его вкладчиков – это работники

бюджетных организаций, в большинстве находящихся на обслуживании в Сбербанке РФ, и пенсионеры.Устойчивость так называемого пенсионного компонента депозитной базы отчасти определяется и спецификой сберегательного поведения лиц пожилого возраста. Для многих из них срочный вклад становится предпочтительной альтернативой накоплениям на черный день в наличной рублевой форме.

Развитие системы страхования вкладов способствовало заметным сдвигам в структуре российского депозитного рынка и привело к снижению уровня его концентрации. С одной стороны, условия выплаты возмещения стимулируют граждан к дроблению своих накоплений на банковских счетах. С другой – банки, контролируемые государством, лишены такого важного

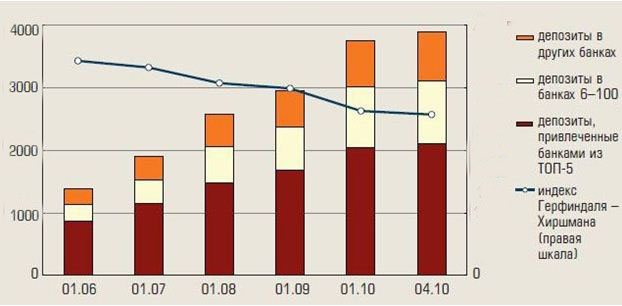

конкурентного преимущества, как явные гарантии компенсации потерь вкладчиков за счет бюджетных средств. В настоящее время индекс концентрации Герфиндаля – Хиршмана для депозитного рынка может быть оценен на уровне около 2500, в то время как в 2005–2007 гг. его

значение находилось в диапазоне 3000–3500 (рис.1).

Рисунок 1. Структура вкладов населения , млн. руб.

Следует отметить, что снижение концентрации является отражением сокращения доли Сбербанка РФ в структуре вкладов, привлеченных российскими кредитными организациями от населения.

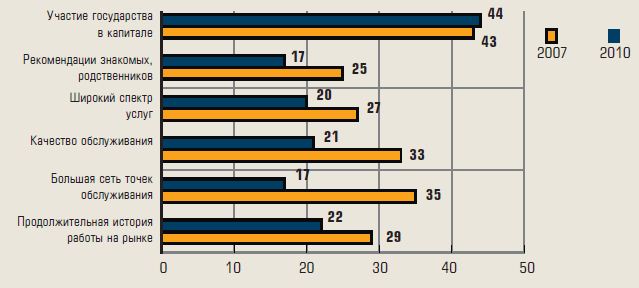

Кризисные явления 2008–2009 гг. оказали существенное влияние на конкурентные условия на рынке вкладов граждан (рис. 2).

Рисунок 2. Рейтинг приоритетов граждан при выборе банка, %

На ухудшение макроэкономической ситуации вкладчики прореагировали переводом сбережений из частных банков в государственные и увеличением вложений в наличную валюту. Волна панических настроений среди населения была остановлена за счет повышения суммы страхового

возмещения – 100%-ное по вкладам до 700 тыс. руб. Данное решение, принятое в октябре 2008 г., существенно расширило возможности частных банков по наращиванию депозитной базы. Наибольшую активность на рынке демонстрировали розничные кредитные организации, лишенные в современных условиях доступа к внешним источникам фондирования, а также капитализированные средние кредитные организации. Реализация ими агрессивной ценовой политики способствовала некоторому снижению уровня рыночной концентрации. Доля 5 крупнейших банков сократилась с начала 2009 г. с 57 до 54% (в частности, Сбербанк РФ потерял около 2% рынка).

Масштабы перераспределения рыночных долей могли быть еще выше, если бы не действия Банка России по ограничению депозитных ставок, которые преследовали цель – нейтрализовать стимулы к проведению рискованной политики банками – участниками системы страхования вкладов. В качестве ориентира использовались результаты мониторинга ставок по вкладам в 10 крупнейших банках. Если рассматривать данную меру с точки зрения влияния на конкурентную среду, можно утверждать, что она

отвечала интересам, скорее, государственных кредитных организаций. В частности, это позволило им удержать процентные расходы на умеренном уровне, не испытывая при этом дефицита источников долгосрочного фондирования.

В целом антикризисные меры, принятые в 2008–2009 гг., способствовали, прежде всего, укреплению позиций государственных банков. Из общего объема средств, выделенных государством на цели рекапитализации банковского сектора, основная часть была направлена на поддержку Сбербанка РФ, ВТБ и Россельхозбанка как институтов, имеющих системную значимость для российской экономики. Нет сомнений в том, что оказанная помощь стала ключевым фактором сохранения их устойчивости: на момент кризиса эти банки функционировали с достаточно низким уровнем достаточности капитала.

Получив доступ к дополнительным источникам капитала, государственные банки в посткризисных условиях смогли поддерживать положительную динамику кредитных операций. Так, в 2009 г. увеличение ссудной задолженности предприятий определялось практически в полном объеме операциями данных институтов: совокупная доля Сбербанка, ВТБ, Газпромбанка и Россельхозбанка выросла за год с 50 до 54%. Государственные банки получили преимущество также в продвижении своих

продуктов на рынке кредитования населения. В частности, по итогам 2009 г.

суммарный вклад Сбербанка и ВТБ-24 в структуру кредитов, предоставленных физическим лицам, превысил 40%. В результате на целевых для них сегментах (кредитование заемщиков с низким уровнем риска) они смогли существенно потеснить игроков, прежде занимавших ведущие позиции. И тем не менее текущие тенденции развития российского банковского сектора свидетельствуют о разнонаправленных процессах изменений конкурентного поля.

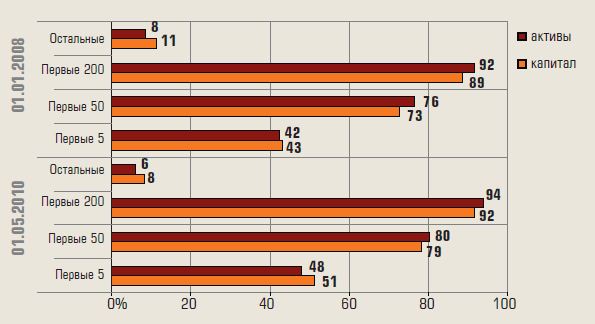

С одной стороны, финан совый кризис и меры по селективной поддержке узкого круга банков усилили концентрацию капитала и активов в банковской сфере (рис. 3).

Рисунок 3. Концентрация активов и капитала в российском банковском секторе, %

|