СОДЕРЖАНИЕ

Введение…………………………………………………………………………..3

Глава 1. Фискальная политика как необходимый элемент в рыночной экономике…………………………………………………………………………5

1.1 Понятие фискальной политики, её виды и значение……………………….5

1.2 Цели и направления фискальной политики…………………………………9

Глава 2.Налоги и их роль в регулировании национального производства…..18

Глава 3. Фискальная политика в современной российской экономике……...27

3.1 Налоговая политика: состояние и перспективы…………………………...28

3.2 Налоговая политика России до 2013 года………………………………….35

Заключение……………………………………………………………………….41

Список литературы………………………………………………………………43

Введение.

Современная фискальная политика определяет основные направления использования финансовых ресурсов государства, методы финансирования и главные источники пополнения бюджета. В зависимости от конкретно-исторических условий в отдельных странах такая политика имеет свои особенности. Вместе с тем в странах Запада используется общий набор мер. Он включает прямые и косвенные финансовые методы регулирования экономики.

Фискальная политика является очень сильным оружием. Некоторые экономисты утверждают, что это, подобно атомной бомбе, слишком мощное оружие, чтобы позволить отдельным лицам и правительствам играть с ним; так что было бы лучше, если бы фискальная политика никогда не применялась. Тем не менее, совершенно несомненно, что, подобно тому, как ни одна нация не будет сидеть, сложа руки, позволив чуме косить население, точно так же в каждой стране фискальная политика всегда вступает в игру, как только начинает разворачиваться депрессия. Нет другого выбора, кроме того, чтобы попытаться направлять фискальную политику в здоровом, а не в пагубном направлении.

Любое правительство всегда проводит некоторую фискальную политику, независимо от того, осознает оно это или нет. Реальный вопрос в том, будет ли эта политика конструктивной или она будет неосознанной и непоследовательной.

Тема фискальной политики на сегодняшний день весьма актуальна, так как экономика РФ переживает далеко не самые лучшие дни, и от того, как правительство будет осуществлять бюджетно-налоговую политику зависит судьба каждого человека, живущего в нашей стране и судьба всей страны в целом.

Реклама

Ныне экономисты различных школ безоговорочно признают, что фискальная политика оказывает сильнейшее воздействие на любую экономическую систему.

Цель данной работы: раскрыть содержание фискальной (налогово-бюджетной) политики как инструмента регулирования государственной экономики. Из поставленной цели вытекают следующие задачи:

- раскрыть цели и направления фискальной политики;

- рассмотреть инструменты, с помощью которых осуществляется фискальная политика;

- рассмотреть виды фискальной политики;

- выяснить состояние фискальной политики в России в современных условиях.

При подготовке данной работы использовались: статьи из периодических изданий, статистические сборники, учебные пособия и др.

Глава 1. Фискальная политика как необходимый элемент в рыночной экономике.

1.1 Понятие фискальной политики, её виды и значение.

Под фискальной (налоговой) политикой государства понимается постоянное вмешательство государства в экономические процессы и явления с целью регулирования их протекания. Это совокупность мероприятий в сфере налогообложения, направленных на формирование доходной части государственного бюджета, повышение эффективности функционирования всей национальной экономики, обеспечение экономического роста, занятости населения и стабильности денежного обращения.

Фискальная (бюджетно-налоговая) политика- это система регулирования экономики посредством изменений государственных расходов и налогов. Фискальная политика может как благотворно, так и достаточно болезненно воздействовать на стабильность национальной экономики.

Фискальная политика - совокупность финансовых мероприятий государства по регулированию правительственных расходов и доходов для достижения определенных социально-экономических целей. Потребность в разработке и систематическом проведении фискальной политики усилилась особенно во второй половине XX в., когда финансы государства стали играть значительную роль в обеспечении стабильного экономического роста.

Среди многочисленных задач фискальной политики, образующих так называемое дерево целей, основными являются:

1. устойчивый рост национального дохода,

2. умеренные темпы инфляции,

3. полная занятость,

4. сглаживание циклических колебаний экономики.

Инструментарий фискальной политики включает: манипуляцию различными видами налогов и налоговых ставок, кроме того, трансфертные платежи и другие виды государственных расходов. Важнейшим комплексным инструментом и показателем эффективности фискальной политики является государственный бюджет, объединяющий налоги и расходы в единый механизм.

Реклама

Различные инструменты по-разному воздействуют на экономику. Государственные закупки, образуют один из компонентов совокупных расходов, а, следовательно, и спроса. Как и частные расходы, государственные закупки увеличивают уровень совокупных расходов. Помимо государственных закупок имеется еще один вид госрасходов. А именно - трансфертные платежи. Они не включаются в ВНП, однако, они входят и учитываются в личном доходе и располагаемом доходе. Объем частного потребления скорее зависит не от национального, а от располагаемого дохода. Трансфертные платежи косвенно влияют на потребительский спрос, увеличивая располагаемый доход домохозяйств. Инструментом отрицательного воздействия на совокупные расходы являются налоги. Любые налоги означают уменьшение размеров располагаемого дохода. Уменьшение располагаемого дохода в свою очередь ведет к сокращению не только потребительских расходов, но и сбережений.

Фискальная политика как способ финансового регулирования экономики осуществляется с помощью мощных рычагов - налогообложения и государственных расходов. В связи с этим проводятся два вида фискальной политики: дискреционная и встроенных стабилизаторов.

При дискреционной политике государство сознательно регулирует налогообложение и бюджетные расходы для улучшения экономического положения страны. Это регулирование различно на разных фазах экономического цикла. Так, во время кризиса (спада производства) государство увеличивает свои расходы, снижает налоги, что способствует расширению покупательского спроса. При подъеме производства, сопровождающемся инфляцией, государство сдерживает деловую активность (уменьшает свои расходы, увеличивает налоги).

Фискальная политика, основанная на встроенных (автоматических) стабилизаторах (регуляторах), использует такой механизм, который без участия государства устраняет неблагоприятное положение на разных фазах экономического цикла (в него входят налоговые поступления и социальные выплаты). Так, на фазе подъема экономики, когда растут доходы предприятий и работников благодаря прогрессивному налогообложению, еще быстрее увеличиваются суммы налогов. Одновременно уменьшается безработица и улучшается положение малообеспеченных семей, вследствие чего уменьшаются выплаты пособий по безработице и ряд социальных выплат. В итоге уменьшается общая величина совокупного спроса, чем сдерживается неумеренный экономический рост. На фазе кризиса суммы налоговых поступлений автоматически уменьшаются (суммы налоговых изъятий из доходов сокращаются), а социальные выплаты (в т.ч. пособия по безработице) возрастают. В результате возрастает покупательная способность населения, что способствует выходу из кризиса.

Автоматическая (недискреционная) фискальная политика - это автоматическое изменение величины государственных расходов, налогов и сальдо государственного бюджета в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (или уменьшение) чистых налоговых поступлений в государственный бюджет в периоды роста (или уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику. Эти изменения происходят под действием встроенных стабилизаторов.

Встроенный (автоматический) стабилизатор - это экономический механизм, позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы включаются без непосредственного вмешательства правительства.

Такими автоматическими стабилизаторами являются:

1. прогрессивная налоговая система, которая сдерживает рост совокупного спроса в периоды экономического роста, так как по мере роста дохода население подвергается более высокой ставке налогов, и, наоборот, при уменьшении дохода, вызванного экономическим спадом, происходит стимуляция совокупного спроса, так как происходит увеличение располагаемого дохода вследствие снижения налоговой ставки.

2. пособия по безработице и прочие социальные выплаты, которые в ситуации экономического спада увеличиваются вследствие увеличения числа безработных, и, наоборот, при наличии экономического роста, в результате которого происходит снижение безработицы, данные выплаты автоматически снижаются.

Встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального размера, а только ограничивают размах этих колебаний.

1.2 Цели и направления фискальной политики.

Фискальная (от лат. fiscalis - казенный) политика – совокупность финансовых мероприятий государства по регулированию правительственных доходов и расходов. Она значительно видоизменяется в зависимости от таких стратегических задач, как, например, антикризисное регулирование, обеспечение высокой занятости, борьба с инфляцией.

Основными целями фискальной политики являются:

1. ликвидация безработицы;

2. борьба с инфляцией;

3. стабилизация экономического развития;

4. антициклическое регулирование экономики;

5. стимулирование экономического роста;

6. достижение внешнеторговой сбалансированности.

В зависимости от ситуации в экономике различают два основных направления фискальной политики:

- стимулирующая фискальная политика;

- сдерживающая фискальная политика.

В период экономического спада правительство проводит стимулирующую фискальную политику. Она включает: увеличение государственных расходов или снижение налогов, или сочетание этих мер. Другими словами, если в исходном пункте имеет место сбалансированный бюджет, фискальная политика должна двигаться в направлении дефицита федерального бюджета в период спада или депрессии. И наоборот, если в экономике имеет место вызванная избыточным спросом инфляция, этому случаю соответствует сдерживающая фискальная политика. Сдерживающая фискальная политика включает: уменьшение государственных расходов, или увеличение налогов, или сочетание того и другого. Фискальная политика должна ориентироваться на положительное сальдо федерального бюджета, если перед экономикой стоит проблема контроля над инфляцией.

Направления фискальной политики:

а) Стимулирующая фискальная политика:

В период спада возникает необходимость в стимулирующей фискальной политике,

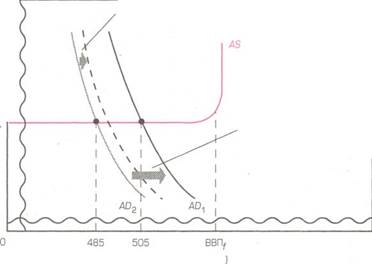

то есть политике, направленной на экономический рост. Рассмотрим рис. 1, где мы предполагаем, что резкое снижение инвестиционных расходов привело к смещению кривой совокупного спроса в экономике от AD1

до AD2

. Возможно, перспективы получения прибылей от инвестиционных проектов стали более туманными, поэтому инвестиционные расходы и совокупный спрос значительно сократились. В результате этого реальный ВВП уменьшился с 505 млрд. руб. - величины, близкой к уровню производства при полной занятости, - до 485 млрд. руб. Это падение реального производства на 20 млрд. руб. сопровождалось ростом безработицы, поскольку для производства меньшего объема продукции требуется меньше рабочей силы. В период спада возникает необходимость в стимулирующей фискальной политике,

то есть политике, направленной на экономический рост. Рассмотрим рис. 1, где мы предполагаем, что резкое снижение инвестиционных расходов привело к смещению кривой совокупного спроса в экономике от AD1

до AD2

. Возможно, перспективы получения прибылей от инвестиционных проектов стали более туманными, поэтому инвестиционные расходы и совокупный спрос значительно сократились. В результате этого реальный ВВП уменьшился с 505 млрд. руб. - величины, близкой к уровню производства при полной занятости, - до 485 млрд. руб. Это падение реального производства на 20 млрд. руб. сопровождалось ростом безработицы, поскольку для производства меньшего объема продукции требуется меньше рабочей силы.

Реальный ВВП (в млрд. руб.)

Рис. 1.Стимулирующая фискальная политика.

Такая экономика находится в фазе спада с сопутствующей ему циклической безработицей. Что в этих обстоятельствах должно предпринять правительство? У него есть три основные возможности проведения фискальной политики: 1) увеличение государственных расходов; 2)сокращение налогов; 3) сочетание двух первых вариантов. Если федеральный бюджет сбалансирован, то фискальная политика в период спада должна быть направлена на создание бюджетного дефицита, то есть на превышение государственных расходов над налоговыми поступлениями.

Увеличение государственных расходов.

При прочих равных условиях увеличение государственных расходов приведет к смещению кривой совокупного спроса вправо, как показано на рис. 1, — от AD2

до AD1

. Чтобы понять, почему это происходит, предположим, что для ослабления спада правительство выделяет дополнительные 5 млрд. руб. на строительство шоссейных дорог, систем спутниковой связи и др. Мы представляем эти дополнительные 5 млрд. руб. государственных расходов горизонтальным отрезком между AD2

и пунктирной нисходящей линией, расположенной справа от AD2

. При любом уровне цен реальный объем производимого продукта, на который предъявлен спрос (величина спроса), становится на 5 млрд. руб. больше, чем до увеличения государственных расходов.

Но кривая совокупного спроса смещается вправо, до AD1

, то есть спрос увеличивается больше чем на 5 млрд. руб. дополнительных государственных расходов. Это происходит потому, что эффект мультипликатора приумножает первоначальное изменение спроса с каждым следующим циклом новых потребительских расходов. Если ПСП в экономике составляет 0,75, то простой мультипликатор равен 4. Кривая совокупного спроса сдвигается вправо на расстояние, в 4 раза превышающее длину отрезка, который представляет увеличение государственных расходов на 5 млрд. руб. Данное увеличение совокупного спроса происходит в пределах горизонтального отрезка кривой совокупного предложения, поэтому мультипликатор действует в полную силу и реальный объем производства возрастает в 4 раза. Заметьте, что реальный объем производства подскочил до 505 млрд. руб., то есть возрос на 20 млрд. руб. по сравнению с уровнем 485 млрд. руб., наблюдавшимся во время спада. Одновременно сокращается безработица, так как фирмы вновь нанимают работников, уволенных в период спада.

Снижение налогов.

Есть и альтернативный путь: для того чтобы кривая совокупного спроса сдвинулась вправо от AD2

до AD1

, правительство может снизить налоги. Предположим, правительство сократило индивидуальный подоходный налог на 6,67 млрд. руб., в результате чего располагаемый доход увеличился на такую же величину. Потребление возрастет на 5 млрд. руб. (= ПСП 0,75 * 6,67 млрд. руб.), а сбережения увеличатся на 1,67 млрд. руб. (= ПСС 0,25 * 6,67 млрд. руб.). В данном случае горизонтальный отрезок между AD2

и пунктирной нисходящей линией на рис. 1 представляет исходное увеличение потребительских расходов, равное 5 млрд. руб. Мы опять говорим о «первоначальном», или «исходном», увеличении потребительских расходов, потому что благодаря эффекту мультипликатора оно возрастает в последующих циклах расходов. Кривая совокупного спроса сдвинется вправо на величину, в 4 раза превышающую первоначальное увеличение потребления на 5 млрд. руб., обусловленное снижением налогов. Реальный ВВП возрастет на 20 млрд. руб. – с 485 млрд. руб. до 505 млрд. руб., — а это означает, что мультипликатор равен 4. Соответственно увеличится и занятость.

Для одинакового сдвига кривой совокупного спроса вправо снижать налоги надо на большую сумму, чем увеличивать государственные расходы. Это объясняется тем, что какая-то доля сокращения налогов вызывает увеличение сбережений, а не потребления. Чтобы увеличить первоначальное потребление на определенную сумму, правительство должно снизить налоги на величину, превышающую эту сумму. При ПСП, равной 0,75, для будущего увеличения потребления на 5 млрд. руб. налоги должны быть сокращены на 6,67 млрд. руб., поскольку 1,67 млрд. руб. идет на сбережения (а не на потребление). Если бы ПСП составляла, скажем, 0,6, то для первоначального увеличения потребления на 5 млрд. руб. налоги надо было бы сократить на 8,33 млрд. руб. Чем меньше величина ПСП, тем большее снижение налогов требуется для того, чтобы добиться определенного увеличения потребления и определенного сдвига кривой совокупного спроса.

Сочетание увеличения государственных расходов и снижения налогов.

Правительство может одновременно увеличивать государственные расходы и сокращать налоги, чтобы вызвать желаемый первоначальный рост расходов и, в конечном счете, увеличить совокупный спрос и реальный ВВП. В экономике, представленной на рис. 1, государство могло бы увеличить свои расходы на 1,25 млрд. руб. и в то же время снизить налоги на 5 млрд. руб. Такое сочетание приведет к искомому результату – первоначальному увеличению расходов на 5 млрд. руб.

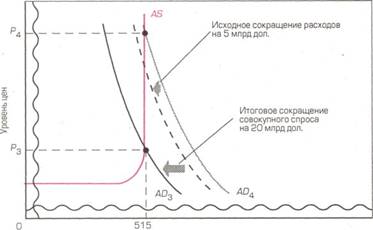

б) Сдерживающая фискальная политика.

Когда возникает инфляция спроса, для контроля за ней необходима ограничительная, или сдерживающая, фискальная политика.Рис. 2 привлекает наше внимание к вертикальному отрезку кривой совокупного предложения. Во-первых, допустим, что сдвиг кривой совокупного спроса от AD3

до AD4

, на вертикальном отрезке кривой совокупного предложения повысил уровень цен с Р3

до Р4

. Это увеличение совокупного спроса может быть, например, результатом резкого роста инвестиционных расходов или чистого экспорта. Если правительство собирается контролировать инфляцию, то его фискальные меры должны носить совершенно иной характер по сравнению с теми, которые оно применяло для борьбы со спадом. В подобном случае правительство может: 1) сократить государственные расходы; 2) повысить налоги; 3) использовать два первых варианта в сочетании.

Когда экономика сталкивается с инфляцией спроса, фискальная политика должна быть направлена на создание бюджетного избытка,то есть на превышение налоговых поступлений над государственными расходами.

Реальный ВВП

Рис. 2. Сдерживающая фискальная политика.

Сокращение государственных расходов.

Правительство может сократить свои расходы для замедления темпов или полной ликвидации инфляции, что изображено на рис. 2, где горизонтальный отрезок между AD4

и пунктирной линией указывает на сокращение государственных расходов на 5 млрд. руб. Это уменьшение расходов сместит кривую совокупного спроса влево от AD4

до AD3,

если процесс действия мультипликатора будет завершен. При условии, что цены обладают гибкостью к понижению, они возвратятся на уровень Р3

, то есть на уровень до начала инфляции. Реальный объем производства останется на уровне максимальных производственных возможностей - 515 млрд. руб.

В реальной экономике цены «устойчивы» к понижению, поэтому, чтобы сдержать инфляцию, надо помешать росту уровня цен, а не пытаться снижать их до прежнего уровня. Обычно инфляция спроса постоянно сдвигает кривую совокупного спроса вправо. Следовательно, цель фискальной политики — остановить эти сдвиги, а не восстанавливать прежний, более низкий уровень цен. Тем не менее, рис. 2 выявляет основной принцип: сокращение государственных расходов может сдержать инфляцию спроса.

Повышение налогов.

Точно так же как правительство снижает налоги для увеличения потребительских расходов, оно может прибегнуть к повышению налогов для сокращения потребительских расходов. Если ПСП в экономике составляет 0,75, как на рис. 2, правительство должно повысить налоги на 6,67 млрд. руб., чтобы потребление уменьшилось на 5 млрд. руб. При повышении налогов на 6,67 млрд. руб. сбережения сократятся на 1,67 млрд. руб. (ПСС 0,25 * 6,67 млрд. руб.), и это сокращение сбережений по определению не является уменьшением расходов. Но повышение налогов на 6,67 млрд. руб. приведет к сокращению потребительских расходов на 5 млрд. руб. (ПСП 0,75 * 6,67 млрд. руб.), что выражено отрезком между кривой AD4

и пунктирной линией слева от нее. Благодаря эффекту мультипликатора совокупный спрос сместится влево на 20 млрд. руб. при любом уровне цен (мультипликатор (равный 4) * 5 млрд. руб.), а уровень цен упадет с Р4

до Р3

. Это обеспечит контроль за инфляцией спроса.

Сочетание сокращения государственных расходов и повышения налогов.

Для уменьшения совокупного спроса и контроля за инфляцией правительство может прибегнуть к сочетанию сокращения государственных расходов и повышения налогов.

Финансирование дефицитов и ликвидация избытков

Влияние бюджетного дефицита на экономический рост зависит от источников его финансирования. А дефляционное воздействие бюджетного избытка зависит от того, как им распорядится правительство.

Займы или выпуск новых денег.

Существуют два различных способа, которыми федеральное правительство может финансировать дефицит: за счет займов у населения (посредством продажи процентных бумаг) или за счет выпуска новых денег для его кредиторов. Воздействие на совокупные расходы будет в каждом случае разным.

1. Заимствование.Если правительство выходит на денежный рынок и размещает здесь свои займы, оно вступает в конкуренцию с частными предпринимателями за привлечение финансовых средств. Этот дополнительный спрос на финансы вызовет рост равновесного уровня процентной ставки. Величина инвестиционных расходов обратно пропорциональна ставке процента. Следовательно, правительственное заимствование, способствуя повышению уровня процентной ставки, может «вытеснить» с рынка часть расходов частных инвесторов и чувствительных к уровню процента потребительских расходов.

2. Создание денег.

Если государственные расходы дефицитного бюджета финансируются за счет выпуска новых денег, вытеснения частных инвестиций можно избежать. Федеральные расходы могут возрастать, не оказывая пагубного воздействия на инвестиции или потребление. Создание новых денег представляет собой более благоприятный для экономического роста способ финансирования дефицитных расходов по сравнению с расширением займов.

Погашение долга или бездействующий бюджетный избыток.

Вызванная избыточным спросом инфляция требует со стороны правительства таких фискальных мер, которые могли бы сформировать бюджетный излишек. Однако антиинфляционный эффект подобного излишка зависит от того, как правительство им распорядится.

1. Погашение долга.Правительству приходится использовать излишек бюджетных средств для погашения долга. Эта мера, однако, может несколько снизить антиинфляционное воздействие такого излишка. Выкупая свои долговые обязательства у населения, правительство направляет свои избыточные налоговые поступления обратно на денежный рынок, вызывая тем самым снижение процентной ставки и стимулируя инвестиции и потребление.

2.Изъятие из обращения.С другой стороны, правительство может добиться большего антиинфляционного воздействия своего бюджетного избытка, просто аккумулируя эти избыточные средства в своих руках и исключив любое их дальнейшее использование. Изъятие избытка из обращения означает, что правительство «урезает» общую покупательную способность экономики и до некоторой степени сдерживает ее. Если избыточные налоговые поступления не вливаются обратно в экономику, то тем самым исключается возможность расходования даже некоторой части бюджетного избытка. Таким образом, эти избыточные средства ни при каких обстоятельствах не смогут оказать инфляционное давление на экономику и ослабить дефляционное воздействие бюджетного избытка как такового. Следовательно, мы можем заключить, что полное изъятие из обращения бюджетного избытка представляет собой более сдерживающую меру по сравнению с использованием этих средств для погашения государственного долга.

Глава 2.Налоги и государственные расходы и их роль в регулировании национального производства.

Фискальная политика является основным рычагом, с помощью которого государство может влиять на экономику. Но каким же образом государство с помощью этой политики воздействует на достижение равновесного объема национального производства, экономической стабильности и полной занятости? Чтобы понять общие принципы государственного регулирования, необходимо четко выделить два компонента фискальной политики: правительственные расходы и налоги.

Термин «налог» весьма широко и неоднозначно трактуется в различных странах. Так, в России налоги традиционно рассматриваются как обязательные платежи юридических и физических лиц, осуществляемые на основе специального законодательства и используемые государством для реализации его функций[1]

. Коренным отличительным признаком налогов является принудительный характер их взимания. За нарушение этой обязанности следует наказание, предусмотренное законами той или иной страны. На практике налоги предстают сегодня некий компромисс между потребностями государственной машины и возможностями налогоплательщиков, к достижению которого следует стремиться.

В зависимости от способа платежа и самого характера их взимания налоги подразделяются на прямые и косвенные.

Первый вид:

· налоги на доходы и имущество;

· подоходный налог с граждан;

· налог на прибыль корпораций (фирм);

· налог на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы);

· поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость;

· налоги на перевод прибыли и капитала за рубеж и др.

Они взимаются с конкретного физического или юридического лица, облагается непосредственно имущество налогоплательщиков, а также их доходы. Их называют прямыми

налогами. Прямые налоги сложно перенести на потребителя. За исключением налогом на землю и на другую недвижимость, которые включаются в аренду и квартирную плату.

Второй вид:

· налоги на товары и услуги;

· налог с оборота, который в большинстве развитых стран в настоящее время заменен налогом на добавленную стоимость (НДС);

· акцизы (налоги, прямо включаемые в цену товара или услуги);

· налог на наследство;

· на сделки с недвижимостью;

· ценными бумагами и др.

Эти налоги называют косвенными -

это налоги на определенные товары и услуги, ресурсы. Косвенные налоги взимаются через надбавку к цене (например, акцизы).Косвенные налоги разнообразнее прямых, так как спектр объектов обложения достаточно широк — их гораздо больше, чем разновидностей доходов. Однако косвенное налогообложение является более несправедливым, поскольку оно ущемляет интересы лиц с небольшими доходами, которые практически полностью направляются ими на потребление.

Посредством налогов государство решает экономические, социальные и многие другие общественные проблемы. Для реализации практического назначения налогов, налогообложение выполняет четыре важнейшие функции:

Фискальная функция

— основная, формирует средства для реализации государственных программ.Эти средства расходуются на социальные услуги, хозяйственные нужды, поддержку внешней политики и безопасности, административно-управленческие расходы и платежи по государственному долгу.

Социальная функция

— осуществляется через неравное налогообложение разных сумм доходов. С помощью этой функции перераспределяются доходы между различными категориями населения. Примерами являются : прогрессивная шкала налогообложения прибыли и личных доходов, налоговые скидки, акцизы на предметы роскоши.

Регулирующая функция —

посредством налоговых механизмов выполняет те или иные задачи налоговой политики государства. Суть регулирующей функции в том, что налогами облагаются ресурсы, направляемые на потребление, и освобождаются от налогообложения ресурсы, направляемые на накопление производственных фондов.

Контрольная функция

— позволяет государству отслеживать своевременность и полноту поступления в бюджет налоговых платежей, сопоставлять их величину с потребностями в финансовых ресурсах. Через эту функцию определяется необходимость реформирования налоговой системы и бюджетной политики.

Функции налогов тесно взаимосвязаны. В одной ситуации они могу дополнять, а в другой - исключать друг друга.

Наряду с налогами важнейшим инструментом воздействия государства на развитие экономики являются государственные расходы. Под правительственными расходами

понимаются расходы на содержание государства, а также государственные закупки товаров и услуг, спомощью которых можно увеличить или уменьшить совокупные расходы, а тем самым воздействовать на объем национального производства.

Расходы государственных бюджетов развитых стран можно разделить на четыре группы, отражающие национальные приоритеты и последовательность выделения бюджетных ассигнований;

1) военные и внешнеполитические расходы;

2) социально-экономические расходы;

3) расходы на государственное управление и охрану правопорядка:

4) проценты по государственному долгу.

С начала XX в. основная тенденция в области расходов государственного бюджета — постоянное их увеличение.

К правительственным расходам относятся:

-все бюджетные ассигнования (строительство дорог, школ, больниц, учреждений культуры);

- осуществление экологической и энергетической программ;

-расходы на общественные нужды и потребности.

-расходы на оборону;

- внешнеторговые закупки;

- приобретение необходимой для населения сельскохозяйственной продукции и др.

В данном случае потребителем выступает само государство.

Поскольку расходы государства отражаются в расходах бюджета они должны, быть эффективными, сглаживать колебания экономического цикла, повышать темпы экономического роста, положительно влиять на уровень занятости , и обеспечивать национальный экономический рост.

Рассмотрим влияние государственных расходов на совокупный спрос (puc. 3).

Поскольку в данном случае рассматриваем лишь одну составляющую фискальной политики — государственные расходы, то будем исходить из того, что налоги равны нулю.

На оси абсцисс отложена величина ВНП, а на оси ординат — совокупные расходы, которые включают суммарные расходы населения, предприятий и государства на изменение благ и услуг. Состояние, при котором вся величина ВНП будет потреблена населением, предприятием и государством, т. е. будет равна величине суммы расходов, можно изобразить в виде прямой, идущей к оси абсцисс под углом 45°. Тогда в любой точке прямой, лежащей под углом 45°, совокупные расходы равны величине ВНП в этой точке.

В данную систему введем график потребления — прямая С. Точка А

показывает состояние, когда расходы равны потреблению. В результате закупок предприятий спрос на рынке увеличивается на величину инвестиций—прямая С+I. Теперь совокупные расходы будут равны потреблению населения и инвестициям предприятий. В точке В

достигается такое состояние, когда на весь произведенный ВНП в объеме ОВ

будет предъявлен спрос населения и предприятий.

Введение в экономический анализ государственных расходов (G)

сдвигает график совокупных расходов (С + I)

вверх и вызывает рост валового национального продукта. Точка макроэкономического равновесия смещается вверх по линии в биссектрисе под углом 45°. Точка Е

показывает равновесный уровень ВНП, при котором общие расходы равны объему производства ВНП. Государственные расходы увеличивают размеры совокупных расходов на рынке и стимулируют рост совокупного спроса и производство ВНП. В результате закупок спрос увеличивается на величину государственных расходов на эти закупки. Теперь совокупные расходы будут равны потреблению населения, инвестициям предприятий и государственным расходам и будут представлены графически в виде прямой C+I+G.

Расстояние между прямыми С+

I

+G и С+

I

показывает величину государственных расходов на товары и услуги.

А к чему приведет сокращение государственных расходов? Такое уменьшение (рис. 3)

приведет к тому, что точка макроэкономического равновесия будет сдвинута вниз по прямой 45°. Это будет означать сокращение совокупных расходов и равновесного роста ВНП.

Таким образом, государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и, подобно инвестициям, обладают мультипликативным эффектом.

Рис. 3. влияние государственных расходов на объем валового национального продукта.[2]

Где С - потребительский расход населения;

I - инвестиции предприятия;

G - государственные расходы на закупку товаров и услуг .

Мультипликатор государственных расходов показывает приращение ВНП в результате приращения государственных расходов, потраченных на закупку товаров и услуг.

где Мg

— мультипликатор государственных расходов;

ΔВНП — приращение валового национального продукта:

ΔG — приращение государственных расходов.

Мультипликатор государственных расходов количественно можно выразить и через такие экономические категории, как предельная склонность к сбережению (MPS)

и предельная склонность к потреблению (МРС):

Мg

= 1 / 1 - МРС

= 1 / MPS.

Таким образом, ΔВНП = ΔG × Mg

Это означает, что если государство повышает на определенную величину объем своих расходов, не увеличивая при доходы бюджета, то получается именно такой прирост дохода. Следовательно, изменение величины государственных расходов вызывает изменение дохода, пропорциональное изменению величины расходов.

Рассмотрим теперь влияние налогов на национальное производство, на величину ВНП.

Рис. 4. Влияние налогов на объем ВНП.[3]

Для упрощения анализа предположим, что государство вводит единовременно выплачиваемый налог, сумма которого не меняется при любом уровне ВНП (налог постоянной величины). Введение этого налога приведет к уменьшению располагаемого дохода (дохода после уплаты налога) налогоплательщиков (населения), следовательно, сократятся и потребительские расходы. Это, в свою очередь, отразится и на всей сумме совокупных расходов: она уменьшится.

При постоянных Iи G график совокупных расходов (С+I+G) сдвинется вниз и вызовет сокращение объема ВНП. Точка макроэкономического равновесия переместится вниз по линии в 45°, что иллюстрирует рис. 4.

Противоположная картина будет складываться при сокращении налогов.

Влияние налогов на объем ВНП имеет специфику по сравнению с воздействием инвестиций и государственных расходов. Дело в том, что величина располагаемого дохода используется не только на потребление, но и на сбережения населения. Снижение располагаемого дохода налогоплательщиков уменьшит не только потребительские расходы, но и сбережения.

Каким будет это уменьшение? Это зависит от предельной склонности к потреблению MPC и предельной склонности к сбережению MPS. Показывает, какая часть падения располагаемого дохода после введения налога произойдет за счет потребления, показывает MPC, а какая за счет сбережения — MPS.

Для определения величины сокращения потребления надо умножить сумму налогового приращения (ΔT) на MPC:

ΔC = ΔT×MPC.

Аналогично, умножение суммы увеличения налога на MRS покажет величину уменьшения сбережения налогоплательщиков: Аналогично, умножение суммы увеличения налога на MRS покажет величину уменьшения сбережения налогоплательщиков:

ΔS = ΔT×MPS.

Динамика налогов, подобно инвестициям и государственным расходам, обладает мультипликационным эффектом. Но мультипликатор налогов всегда меньше мультипликатора инвестиций и государственных расходов, поскольку, например, при сокращении налогов потребление увеличивается лишь частично (есть располагаемого дохода идет на увеличение сбережения), тогда как каждая единица прироста государственных расходов оказывает прямое воздействие на объем ВНП. Динамика налогов, подобно инвестициям и государственным расходам, обладает мультипликационным эффектом. Но мультипликатор налогов всегда меньше мультипликатора инвестиций и государственных расходов, поскольку, например, при сокращении налогов потребление увеличивается лишь частично (есть располагаемого дохода идет на увеличение сбережения), тогда как каждая единица прироста государственных расходов оказывает прямое воздействие на объем ВНП.

Налоговый мультипликатор равен мультипликатору государственных расходов, умноженному на MPC:

МРt =

MPg×MPC.

Таким образом налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов—к росту ВНП. Снижение налогов для потребителей ведет к росту их доходов и соответственно к росту их расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и ведет к росту спроса на инвестиционные товары.

Разобрав налоги и государственные расходы, можно сделать выводы о том, что посредством налогов и государственных расходов правительство решает те или иные задачи. Через налоги государство может проводить политику стимулирующую предпринимательскую деятельность, снижая налоговые ставки, оказывает влияние на производство.Снижение налогов для потребителей ведет к росту их доходов и соответственно к росту их расходов, что выражается в росте спроса на потребительские товары. С помощью государственных расходов, правительство осуществляет закупки товаров и услуг на социальные нужды и в это же время само выступает потребителем. Политика государственных расходов и налогов оказывает непосредственное влияние на уровень совокупных расходов, а следовательно на объем ВНП и занятость населения, а так же на регулирование спроса. Для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

Глава 3.Фискальная политика в современной российской экономике.

3.1Налоговая политика: состояние и перспективы.

В наше непростое время одной из важнейших задач является сохранение положительной динамики развития национальной экономики. Важным фактором, обеспечивающим это, является эффективное государственное регулирование экономических отношений. В существующей системе государственного регулирования экономики нельзя обойти вниманием налоговую политику, которая в современных условиях играет далеко не последнюю роль в обеспечении необходимых темпов социально – экономического развития страны. Нам представляется, что в условиях финансового кризиса эффективная налоговая политика важна как никогда.

Налоговая политика, строящаяся на системной основе и претендующая на то, чтобы представлять собой базис развития налоговых отношений, должна иметь сложную структуру. В ней обязательно должны выделяться две части: стратегическая и тактическая. Такое деление необходимо по нескольким причинам.

Как известно, стратегия определяет цель развития, причем, чем на более долгий срок устанавливается эта цель, тем устойчивее, предсказуемее будет управление. Это не означает, что, задавая стратегию развития налоговых отношений, государство должно ставить перед собой цель, путь достижения которой растянется на много лет.

Сущность стратегической части налоговой политики в том, что она должна содержать наиболее общие положения, отражающие основные тенденции развития налоговых отношений, включая и развитие налоговой системы.

Реализация системного подхода к построению налоговой политики требует, чтобы в её стратегической части выделялись три обязательных направления[4]

.

Первое направление

представляет собой развитие налоговой системы. В его рамках должны определяться перспективы развития отдельных налогов или их групп, а также общие принципы установление соотношений между различными группами налогов.

Второе направление

затрагивает развитие системы налогового администрирования, т.е. системы управления налоговыми отношениями, в конечном итоге обеспечивающей поступление доходов в бюджетную систему страны.

Наконец, третьим направлением

является развитие иных проблем налоговых отношений, начиная от развития налогового законодательства и заканчивая организацией взаимодействия между различными субъектами налоговых отношений. К этому направлению развития будут относиться аспекты налоговых отношений, не затрагивающие напрямую проблематику двух первых стратегических направлений, но способствующие их успешному развитию. Развитие данного стратегического направления, обеспечение системного характера его целевых ориентиров и стратегических задач также является немаловажным. Обоснуем это утверждение на конкретном примере.

Одной из важных задач по развитию налоговых отношений является развитие основных институтов, на которых основывается существующая система налогообложения. Достаточно актуальным является, например, развитие представлений о налогоплательщике как участнике налоговых отношений. В частности, речь идет об институте или концепции «консолидированного налогоплательщика». Суть данной концепции в расширении существующего круга налогоплательщиков таким образом, чтобы рассматривать группы взаимосвязанных хозяйствующих субъектов в качестве единого участника налоговых отношений, исчисляющего и уплачивающего налоги так, как это было бы, если вместо этой группы существовало одно лицо.

Экономическим обоснованием необходимости подобного развития понятий о налогоплательщике является тот факт, что ценообразование внутри подобных групп производится по законам, отличающимся от рыночных. Это позволяет в рамках всей группы получать необоснованную налоговую выгоду и дает самой группе конкурентные преимущества перед другими участниками налоговых отношений, чья деятельность осуществляется полностью в соответствии с законами рынка. Таким образом, можно утверждать, что отсутствие в налоговом праве института консолидированного налогоплательщика приводит к нарушению одного из фундаментальных принципов - принципа справедливости налогообложения.

Возвращаясь к налоговой политике, отметим, что институт консолидированного налогоплательщика нельзя отнести к развитию налоговой системы, поскольку в данном случае не меняются ни состав налоговой системы, ни установленные правила исчисления налогов и сборов (так называемые «обязательные элементы налогообложения»). Роль этой концепции в данном случае сводится к обеспечению соблюдения базовых принципов налогообложения и, посредством этого, к повышению эффективности самой налоговой системы.

Отметим основную особенность стратегической налоговой политики, характерную для всех программ управления, носящих стратегический характер: все цели и задачи, указываемые в подобном документе, должны быть научно обоснованными.

С одной стороны, это необходимо потому, что стратегия задает только общее направление движения, не указывая при этом, какие конкретные мероприятия необходимо осуществлять для достижения поставленной цели и решения соответствующих этой цели задач.

С другой стороны, задание направлений развития в обобщенном виде не предполагает детальной оценки того социально-экономического эффекта, который будет сопутствовать достижению поставленных стратегических целей развития. Вместе с тем достигаемый эффект должен в обязательном порядке быть положительным, а величина получаемой экономической выгоды должна превышать издержки ее получения. Обеспечить это возможно только путем серьезного научного обоснования устанавливаемых в стратегической налоговой политике целей и задач.

Выше отмечалось, что стратегическая налоговая политика должна охватывать как можно более длительный период времени, поскольку это обеспечивает стабильность и предсказуемость управления. Вместе с тем как необъемлемый элемент общей системы государственного планирования она должна соответствовать стратегии социально-экономического развития страны, существуя либо как составная часть такого документа, либо как самостоятельный документ. Логично предположить, что срок действия стратегической налоговой политики должен соответствовать сроку действия стратегии социально-экономического развития страны.

Тактическая налоговая политика должна развивать положения стратегической, устанавливая промежуточные целевые ориентиры исходя из текущего состояния экономики и резервов управления, имеющихся у государства. Тактическая налоговая политика более детальна, она может и должна содержать уже конкретные виды мероприятий, осуществление которых позволит обеспечить решение стратегических задач в текущих условиях.

У тактической налоговой политики есть еще одна важная задача. Она должна обеспечить полное и эффективное решение задач по достижению стратегических целей на своем этапе.

Оперативная налоговая политика может разрабатываться как отдельный документ, однако возможно включение ее в состав тактической налоговой политики, подобно тому, как это сейчас декларируется в Российской Федерации. Хотя выделение текущего года (его обособление от всего планового периода) явно содержится в названии соответствующих документов федеральной власти, но фактически оно отсутствует в их тексте. Приведем конкретный пример.

Основным документом, определяющим налоговую политику Российской Федерации в настоящее время, являются «Основные направления налоговой политики на 2009 год и на плановый период 2010 и 2011 годов». Этот документ был рассмотрен на заседании Президиума Правительства РФ 26.05,2008 г. и одобрен в основном. С начала 2010 г. на смену этому документу придут «Основные направления налоговой политики Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов», одобренные Правительством РФ 25,05.2009 г.[5]

Одной из важнейших задач развития налоговых отношений на сегодняшний день является задача перехода к формированию научно обоснованной налоговой политики, содержащей в себе в полной мере и стратегическую, и тактическую части.

Такая налоговая политика должна базироваться на общих правилах и принципах, а ее реализация на системной основе должна позволить экономике страны в полной мере решать актуальные задачи социально-экономического развития.

Затрагивая вопросы развития налоговой политики, повышения ее эффективности, нельзя обойти вниманием и развитие методов реализации налоговой политики. Значительные перспективы в данном направлении мы видим в развитии метода партнерства.

В рамках данного метода государство как бы приглашает налогоплательщика стать соучастником формирования налоговых отношений. Понятно, что такое соучастие не имеет вид разработки мероприятий налоговой политики или соавторства налоговых законов. Основным инструментарием этого метода являются налоговые льготы. Однако это далеко не единственный инструмент, находящийся в распоряжении данного метода.

По сути, сюда должны быть отнесены все те вопросы налоговых отношений, которые находятся за формальными рамками налоговой системы и налогового администрирования. Например, возможность для налогоплательщика решать, будет ли он работать и соответственно формировать собственные налоговые базы, в соответствии с условиями рыночных отношений, или же для увеличения собственного экономического потенциала войдет в состав группы взаимосвязанных лиц, приняв на себя при этом обязанность исчислять налоговые базы в составе консолидированного налогоплательщика (естественно, при условии, что этот институт все-таки будет введен в налоговое законодательство России).

Отметим, что у метода партнерства есть важные преимущества, реализация которых позволит существенным образом повысить эффективность как налоговой системы, так и налогового администрирования. Это преимущество проистекает из того, что изначально метод партнерства ставит налогоплательщика в условия соучастника государства по формированию собственных налоговых отношений. Обязательным условием успешной реализации такого соучастия является понимание налогоплательщиком экономической сути, как мероприятий налоговой политики, так и собственных действий по формированию налоговых отношений.

Таким образом, метод стимулирует повышение уровня экономической и налоговой грамотности налогоплательщика, побуждая последнего к совершению осознанных действий по управлению налоговыми отношениями и собственным налоговым бременем. В конечном итоге акцентируя в стратегическим плане внимание именно на этих аспектах формирования культуры налоговых отношений, государство вполне может добиться того, что основная масса налогоплательщиков будет хозяйствовать не «под гнетом» и не «вопреки» налоговой системе, как это зачастую декларируется сейчас, а будет конструктивно сосуществовать с налоговой системой, уже не воспринимая ее как безусловный тормоз собственного экономического развития.

Выступая перед Федеральным Собранием РФ 12.11.2009 г., Президент РФ Д.А.Медведев не только озвучил стратегические направления развития национальной экономики, но и указал, что задачи модернизации должны решаться и в условиях кризиса, поскольку по сути - это вопрос выживания нашей страны в современном мире. Решению этих задач должна способствовать и налоговая Политика.

Как следует из выступления Президента РФ, в ближaйшee время планируется осуществить достаточно масштабные мероприятия налоговой политики:

- в 1 квартале 2010 г. Правительство РФ должно представить законопроекты, предусматривающие создание благоприятных условий для инновационной деятельности;

- предполагается продолжить работу по снижению налоговой нагрузки.[6]

Безусловно, цели, озвученные Президентом РФ, имеют большое значение для национальной экономики. Мероприятия налоговой политики, какими бы они ни были, затрагивают двух субъектов с противоположными экономическими интересами: государство и налогоплательщиков. Подстраивающаяся под текущую ситуацию недостаточно взвешенная политика снижения налоговой нагрузки может привести к серьезному дефициту бюджета, фактически так и не создав для налогоплательщиков эффективных стимулов для экономического развития.

Поэтому в настоящее время как никогда важен переход к продуманной, обоснованной, экономически просчитанной налоговой политике. И переход этот, как нам представляется, должен проводиться по следующим стратегическим направлениям.

В качестве первого перспективного направления следует указать на необходимость существенного повышения качества налоговой политики.

Следующим направлением является формирование культуры налоговых отношений, при которой налоговая система будет рассматриваться налогоплательщиками не как зло, а как обязательный элемент экономических отношений, обеспечивающий реализацию важнейших программ социально-экономического развития.

Ну и конечно, говоря о стратегических задачах налоговой политики, следует упомянуть задачу формирования налоговой доктрины – наиболее общего свода правил и принципов развития системы налоговых отношений и формирования налоговой политики. Это позволит обеспечить стабильность налоговых отношений, предсказуемость налоговой политики, научную обоснованность, системность и сбалансированность развития различных направлений налоговых отношений.

3.2 Налоговая политика России до 2013 года.

Выступая в Совете Федерации в рамках «Правительственного часа», заместитель Председателя Правительства РФ - министр финансов РФ А.Л. Кудрин остановился на ключевых вопросах формирования налоговой политики на 2011 г. и на период до 2013 г.

Глубокий кризис показал устойчивость бюджетной системы страны, способность налоговой системы обеспечить стабильность доходной базы и выполнение основных государственных и социальных функций, возложенных на власть.

В 2009 Г., в период кризиса, уровень налогообложения в нашей стране снизился с 35,6% ВВП в 2008 г. до 30,3%. Более 5,3% было потеряно только за один год. Больше всего снизились налог на прибыль, НДПИ, таможенные пошлины, они дали основное снижение.

Наиболее надежно себя вел налог на добавленную стоимость. В период кризиса этот налог остаётся базой федеральных расходов и выполнения всех федеральных функций. Для субъектов Российской Федерации таким серьезным якорем и базой стал налог на доходы физических лиц. Удержался ЕСН на страховые взносы в связи с повышением в прошлом году зарплаты, особенно для бюджетников.

Сегодня налоговое бремя в России - вполне умеренное по сравнению с другими странами. С 2004 г. налоговое бремя снижалось неоднократно. НДС был снижен до 18%, отменён налог с продаж, ЕСН снижен с 35,6до 26%. Была введена амортизационная премия на уменьшение налогооблагаемой базы на 10% при постановке оборудования на баланс. Понижены коэффициенты для НДПИ для выработанных месторождений. Снижена ставка налога на прибыль в период кризиса в прошлом году с 24 до 20%. Для определенных групп предприятий амортизационная премия была повышена до 30%. Уточнён сбор НДПИ, который теперь насчитывается не с цены 9 дол., а с 15 дол. Увеличены предельные размеры выручки, позволяющие применять упрощенную систему налогообложения для малого бизнеса, с 30 млн. руб. до 60 млн. руб.

Эти снижения и льготы привели к тому, что в условиях 2010 г. бюджет не получит доходов в размере 3,9% ВВП, или более 1,5 трлн. руб. Эти средства были оставлены у предприятий, чтобы помочь им в преодолении последствий финансового кризиса. Но дальнейшее снижение налогового бремени, вряд ли возможно. На сегодня потенциал снижения налогов исчерпан. Речь может идти лишь о том, чтобы отдельными стимулами, налоговыми льготами поддержать те виды деятельности, которые обеспечивают модернизацию и инновационный процесс в стране.

А.Л. Кудрин напомнил, что в Послании Президента Российской Федерации предложено Правительству и Министерству финансов в этом бюджетном цикле подготовить новый комплекс предложений по стимулированию инновационной деятельности. В связи с этим Минфин подготовил и внёс на рассмотрение Правительства предложения, связанные с поддержкой инновационной деятельности, реализация которых должна позволить отечественной промышленности переоснащаться, снижать издержки, стать конкурентоспособной в сложных условиях сокращения мирового спроса и борьбы за рынки.

В этом направлении уже было сделано немало: был введён коэффициент 1,5 на вычет из расходов НИОКР. Это означает, что на 50% больше средств, чем было реально затрачено, можно вывести из-под налогообложения. Введены амортизационные премии, стимулирующие ускоренное переоборудование предприятий. Освобожден от НДС и таможенных пошлин ввоз технологического оборудования, аналоги которого в России не производятся.

Среди новых предложений, которые уже активно обсуждаются, в том числе на Комиссии по модернизации при Президенте, это - стимулирование развития спроса и предложения на инновационную продукцию, спроса и предложения научных разработок. В связи с этим, отметил А.Л. Кудрин, нужно устранить имеющиеся в законодательстве и администрировании барьеры, как по величине налоговых обязательств, так и ПО сложности их исполнения, мешающие модернизации предприятий и инновационной деятельности.

Наиболее затратным для предприятий, которые применяют высоко квалифицированный труд, является стоимость высококвалифицированной рабочей силы. На эти предприятия больше всего ложатся бременем страховые платежи. Если в следующем году, как было запланировано, страховые платежи будут увеличены с 26до 34%, то предприятия, работающие в сфере инноваций и применяющие высококвалифицированный труд, понесут большие издержки.

В связи с этим Минфин предлагает ввести специальный период постепенного перехода к этой налоговой нагрузке для таких предприятий. И если до 2010 г. действующими получателями льготы по ЕСН были экспортеры программного обеспечения, резиденты технико-внедренческих особых экономических зон, то новыми получателями льготы должны быть малые инновационные компании при вузах. Компании, реализующие разрабатываемое ими программное обеспечение не только на экспорт, но и на внутреннем рынке, а также иные инновационные компании, инжиниринговые, научные организации, при условии создания эффективного механизма их идентификации.

Сейчас разрабатываются критерии того, какие компании следует отнести к группам, которые получат дополнительное освобождение от страховых платежей. Должны быть отобраны те группы предприятий, которые сегодня наиболее важны для продвижения вперед российской экономики. Для них будут установлены страховые платежи - 14%, которые предполагается сохранить до 2015 г., а с 2016 г. до 2019 г. постепенно повышать платежи, чтобы к 2020 г. выйти на общий режим.

Сегодня страховые платежи сверх 14% предприятия платить не будут. Страховые взносы за граждан или за сотрудников, работающих в таких предприятиях, в пенсионные фонды и в ФОМС, будет вносить бюджет, компенсируя фондам эти изъятия.

Министерство финансов также предлагает не повышать страховые взносы с 3,1 %до 5,1% в той части, которая идёт на обязательное медицинское страхование. По мнению Минфина, страховые взносы следует поднять с 2011 г. не до 34%, а остановиться на 32%. Вследствие этого система обязательного медицинского страхования не получит 230 млрд. руб. Однако позиция Минфина, которую поддерживает Минэкономразвития, заключается в том, что эффективность системы здравоохранения упирается сегодня не столько в деньги, сколько в организацию, в применяемые сегодня нормативы, медицинские стандарты. Когда результаты проводимой в здравоохранении реформы будут проанализированы, оценены, когда станет ясно, что государственные расходы в здравоохранении дадут ожидаемый эффект, финансирование будет увеличено и, соответственно, тогда будут повышены взносы. Пока такой ясности нет, лучше не изымать у предприятий 230 млрд. руб., увеличив, таким образом, их возможности добиться больших результатов.

Предлагается также освободить от налога на имущество энергоэффективное оборудование сроком на три года с начала эксплуатации в связи с необходимостью сделать прорыв в применении энергоэффективного оборудования. Поскольку налог на имущество - региональный, такая льгота на определенный период должна вводиться федеральным решением, чтобы не ставить субъекты Федерации перед необходимостыо выбирать между доходами и прогрессом в энергоэффективности.

По мнению Минфина, полномочия по принятию решения о предоставлении инвестиционного налогового кредита инновационным организациям должны быть переданы субъектам РФ, которые, не испрашивая разрешения Министерства финансов, сами определят, какой налоговый кредит следует предоставить инновационным предприятиям.

Упрощение налогообложения некоммерческих организаций, осуществляющих деятельность в области науки, образования и здравоохранения (вплоть до установления нулевой ставки налога на прибыль) Минфин предлагает распространить не только на некоммерческие организации, которые свою прибыль направляют на основную деятельность, но и на коммерческие предприятия. Все предприятия в области науки, образования и здравоохранения должны быть освобождены от налога на прибыль.

Стратегической целью остается введение налога на недвижимость, но это - сложная работа в связи со сложностью правил определения рыночной стоимости. Рассматривается целый ряд мер по добыче полезных ископаемых, переходу к налогу на добавочный доход при добыче углеводородного сырья.

К другим предложениям относится законопроект, который уже находится в Госдуме, по трансфертному ценообразованию. Все его ждали много лет, особенно субъекты Федерации, заинтересованные в том, чтобы плательщики не «перебегали» из субъекта в субъект. Навести порядок помогут: введение консолидированной отчетности по налогу на прибыль организаций, ограничение применения льгот, предусмотренных соглашениями об избежании двойного налогообложения, введение правил налогообложения имущества, переданного в доверительное управление, переход к использованию счетов-фактур в электронном виде.

Наконец, последнее - это освобождение от налога на прибыль реализованного прироста капитальной стоимости ценных бумаг, не обращающихся на организованном рынке, при условии длительного срока владения этими бумагами. Это имеет отношение к компаниям, особенно венчурным, малым фирмам, которые еще не обращаются на рынке, но преследуют цель - раскрутить инновации, сделать компанию капитализированной и на этом заработать. Такие компании надо в первую очередь стимулировать тем, что прирост капитальной стоимости не будет облагаться налогом при продаже пакета.

Таковы основные из предложений, которые, как отметил А.Л. Кудрин, будут рассмотрены в ближайшее время.[7]

Заключение.

Важнейшей задачей, которая возложена на государство, выступает регулирование экономической жизни. Для ее решения властям необходимо достичь сбалансированности экономического развития. Для этого государство стимулирует экономический рост, поддерживает определенный уровень занятости, сдерживает инфляцию, обеспечивает устойчивость национальной валюты.

Для регулирования рыночной экономики государство активно использует инструменты фискальной политики, которая наряду с его кредитно-денежной политикой обладает огромными возможностями.

Фискальная политика - это целенаправленное манипулирование государственными расходами и налоговыми поступлениями со стороны правительства для обеспечения полной занятости, стабильности цен и экономического роста.

Правительство прибегает к стимулирующей фискальной политике, которая проявляется в смещении кривой совокупного спроса вправо, для поощрения расходов и увеличения реального объема производства. Эта политика предполагает увеличение государственных расходов, снижение налогов или сочетание обеих мер.

Сдерживающая фискальная политика, которая проявляется в смещении кривой совокупного спроса влево, направлена на борьбу с инфляцией спроса. Она предполагает сокращение государственных расходов, повышение налогов или сочетание обеих мер.

Основными инструментами фискальной политики служат налоги и госрасходы.

Вмешательство государства в экономику с целью ее регулирования осуществляется в двух формах фискальной политики – дискреционной и недискреционной (автоматической). Первая – дискреционная форма фискальной политики – основана на сознательном вмешательстве государства в налоговую систему (изменение налоговой структуры, налоговых ставок) и госрасходы. Ее целью является бюджетное регулирование экономического роста, занятости и инфляции.

Фискальная политика, при которой автоматически изменяются налоговые поступления или госрасходы вслед за изменением НП и НД, называется недискреционной.

Между фискальной политикой на бумаге и фискальной политикой на практике существует огромная разница.

Временные разрывы и политические проблемы осложняют фискальную политику.

Эффект вытеснения показывает, что стимулирующая фискальная политика может увеличить процентную ставку и сократить инвестиционные расходы.

Фискальная политика может быть ослаблена эффектом чистого экспорта, который проявляется через изменение: а) процентной ставки; б) стоимости доллара на мировом рынке; в) величины экспорта и импорта.

С самого начала экономических реформ в России правительство взяло ориентир на введение чрезвычайно высокого налогообложения на доходы фирм. Ответной реакцией явилось огромное развитие теневой экономики. В итоге Правительство Российской Федерации было не в состоянии собрать в доходную часть бюджета до половины предусмотренных налоговых поступлений. Стало быть, теневая экономика наносит серьезный ущерб формированию доходной части государственного бюджета.

Список литературы.

1. Камаев, В.Л. Учебник по основам экономической теории / В.Л. Камаев - М.: Владос, 2004. - С. 258-259.

2. Капканщиков, С.Г. Макроэкономика: учебное пособие / С.Г. Капканщиков. – М.: КНОРУС, 2008. – 198с.

3. Кашин, В.А. Налоговая система: как её сделать более эффективной? / В.А. Кашин // Финансы. – 2008. - №10. – С.39-42.

4. Кудрин, А.Л. О налоговой политике в России до 2013 года /А.Л. Кудрин //Финансы. – 2010. - №3. – С.31-32.

5. Незамайкин, В.Н. Налоговая политика: состояние и перспективы. / В.Н. Незамайкин, И.Л. Юрзинова //Финансы. – 2009. - №12. – С.35-40.

6. http://www.libertarium.ru/library - библиотека материалов по экономической тематике.

7. http://www.finansy.ru - материалы по социально-экономическому положению и развитию в России.

[1]

Макроэкономика:

учебное пособие/ С.Г. Капканщиков.- 2-е изд., перераб., и доп. – М.: КНОРУС,2008. Стр. 198

[2]

Учебник по основам экономической теории (Экономика). – М.: «Владос», С. 258.

[3]

Учебник по основам экономической теории (Экономика). – М.: «Владос», С. 259.

[4]

Незамайкин, В.Н. Налоговая политика: состояние и перспективы / В.Н. Незамайкин, И.Л. Юрзинова // Финансы. – 2009. - №12. – С. 35-36.

[5]

Незамайкин, В.Н. Налоговая политика: состояние и перспективы / В.Н. Незамайкин, И.Л. Юрзинова // Финансы. – 2009. - №12. – С. 37.

[6]

Незамайкин, В.Н. Налоговая политика: состояние и перспективы / В.Н. Незамайкин, И.Л. Юрзинова // Финансы. – 2009. - №12. С. 39-40.

[7]

О налоговой политике в Росси до 2013 года // Финансы. – 2010. - №16. – С.31-32.

|