| НЕГОСУДАРСТВЕННАЯ ОБРАЗОВАТЕЛЬНАЯ

АВТОНОМНАЯ НЕКОММЕРЧЕСКАЯ ОРГАНИЗАЦИЯ

«МЕЖОТРАСЛЕВОЙ ИНСТИТУТ

ПОДГОТОВКИ КАДРОВ И ИНФОРМАЦИИ»

КОНТРОЛЬНАЯ РАБОТА

По курсу «Финансы и кредит»

На тему «Анализ экономических показателей»

2008

СОДЕРЖАНИЕ

1 Расчёт налоговой базы для работодателей

2 Определение текущей платёжеспособности

3 Анализ показателей ликвидности

4 Анализ показателей структуры капитала

5 Показатели рентабельности

6 Коэффициент капитализации

7 Приложение А

8 Приложение Б

9 Приложение В

10 Приложение Г

1

РАСЧЁТ НАЛОГОВОЙ БАЗЫ ДЛЯ РАБОТОДАТЕЛЕЙ

Расчет проводится за исключением налогоплательщиков – с/х товаропроизводителей и родовых семейных общин малочисленных народов севера, занимающихся традиционными отраслями н/х.

Заработная плата работника за 2007 год составила 153 750 рублей.

Определить общую сумму единого социального налога и сумму отчислений в федеральный бюджет, в фонд социального страхования и фонд обязательного медицинского страхования.

Расчёт делался с помощью нормативных процентных ставок, указанных в приложении А.

Федеральный бюджет – 30 750 рублей.

Фонд социального страхования – 4 902 рублей.

Фонд обязательного медицинского страхования – 4 305 рублей.

Федеральный фонд медицинского страхования – 1 230 рублей.

Территориальный фонд обязательного медицинского страхования – 3 705 рублей.

Итого: 39 975 рублей.

2 ОПРЕДЕЛЕНИЕ ТЕКУЩЕЙ ПЛАТЁЖЕСПОСОБНОСТИ

По Таблице 1 составить баланс текущей платёжеспособности.

Таблица 1

|

Платёжные средства

|

Тыс.

руб.

|

Срочные обязательства

|

Тыс.

руб.

|

| Остаток средств на расчётном счёте

|

765

|

Предъявлены к оплате счета поставщиков

|

8037

|

| Предъявлены к продаже краткосрочные ценные бумаги

|

900

|

Задолженность по страхованию имущества

|

216

|

| Счета покупателей, подлежащие оплате

|

8244

|

Краткосрочный кредит банк, к погашению

|

1125

|

| Средства к поступлению за реализованные основные фонды

|

1980

|

Счета подрядной строительной организации, предъявленные к оплате

|

450

|

| Прочие поступления денежных средств

|

180

|

Векселя, выданные поставщикам к оплате

|

648

|

| Средства за реализованные ненужные материалы к поступлению

|

828

|

Задолженность бюджету по налогу другим платежам

|

2628

|

| Остаток денежных средств в кассе

|

153

|

Наступил срок выплаты задолженности по оплате труда

|

3312

|

| Дебиторская задолженность, к поступлению

Реклама

|

756

|

Задолженность по налогам и отчислениям по оплате труда

|

432

|

| Поступления от покупателей по просроченным счетам

|

819

|

Денежная задолженность по оплате труда

|

45

|

| Предъявлены к продаже краткосрочные бумаги

|

900

|

|

|

| Итого

|

14625

|

Итого

|

16895

|

| Баланс

|

16895

|

Баланс

|

16895

|

Баланс составил 16 895 рублей, превышение срочных обязательств над платёжными средствами – 2 270 рублей. Погашение недостатка по срочным обязательствам возможно за счёт дополнительных долгосрочных займов или высвобождение части средств за счёт продажи «ненужных» основных фондов.

3 АНАЛИЗ ПОКАЗАТЕЛЕЙ ЛИКВИДНОСТИ

Расчёты проводятся в Таблице 2, данные в приложениях Б, В, Г.

Таблица 2

| № п/п

|

Наименование показателя

|

Нормативное значение

|

Расчет

|

Значение показателя

|

| на начало года

|

на конец года

|

откло

нение

|

| 1

|

Коэффициент абсолютной ликвидности

|

0,25 – 0,30

|

Каб

=

|

1 группа

|

|

0,11

|

0,17

|

0,06

|

| ПIII

|

| 2

|

Коэффициент промежуточной ликвидности

|

1

|

Кт

=

|

1 группа + 2 группа

|

|

0,55

|

0,9

|

0,35

|

| ПIII

|

| 3

|

Коэффициент общей (текущей) ликвидности

|

1,5 - 2

|

Ко

=

|

АIII

|

|

0,89

|

1,33

|

0,44

|

| ПIII

|

1. Коэффициент абсолютной ликвидности.

Коэффициент абсолютной ликвидности характеризует способность немедленного выполнения предприятием финансовых обязательств, показывая какая часть имеющейся краткосрочной задолженности может быть погашена в данный момент.

В мировой практике достаточным считается значение коэффициента абсолютной ликвидности, равное 0,25 - 0,30 то есть предприятие может немедленно погасить 20 - 30 % текущих обязательств.

На нашем предприятии коэффициент составил 0,11 на начало года и 0,17 на конец года, отклонение составило 0,06. Т.е. абсолютная ликвидность организации ЗАО «Лада» как на начало, так и на конец года не является достаточной для погашения текущих обязательств. Положение дел на конец года изменилось (на 6% в процентном выражении), но всё равно недостаточно.

Основными причинами ухудшения (снижения) коэффициента абсолютной ликвидности, кроме тех, что были перечислены при описании коэффициентов общей и промежуточной ликвидности, являются: а.) Увеличение сроков погашения дебиторской задолженности.б.) Сокращение доли продукции, отгружаемой на условиях предоплаты.в.) Сокращение сроков кредиторской задолженности (расчетов с поставщиками).

Значение коэффициента абсолютной ликвидности может быть улучшено за счет ряда управленческих решений. В дополнение к тем, что уже были перечислены при описании коэффициента общей и промежуточной ликвидности следует указать на: 1) Использование системы скидок в целях ускорения оборачиваемости дебиторской задолженности.2) Увеличение сроков оплаты предъявленных счетов.3) Разделение платежей поставщикам на несколько этапов.

Реклама

2. Коэффициент промежуточной ликвидности.

Коэффициент промежуточной ликвидности характеризует способность предприятия погасить краткосрочную задолженность за счет наиболее ликвидной части оборотных активов. Расчет этого показателя дополняет анализ текущей платежеспособности. С помощью коэффициента промежуточной ликвидности оценивается качественная структура оборотных активов с точки зрения возможности их использования для погашения в относительно краткосрочной перспективе всех имеющихся финансовых обязательств.

В нашем случае коэффициент промежуточной ликвидности на начало года сильно недотягивает до нормативного (55 %), на конец года он существенно изменился в положительную сторону до 90 %, но всё равно недостаточен для погашения краткосрочных задолженностей.

Основными причинами ухудшения (снижения) коэффициента промежуточной ликвидности, кроме тех, что были перечислены при описании коэффициента общей ликвидности, являются:

а.) Увеличение производственных запасов, незавершенного производства и запасов готовой продукции, не обеспеченное ростом объемов реализации.

б.) Снижение объемов реализации.

в.) Снижение прибыльности реализованной продукции.

3. Коэффициент общей (текущей) ликвидности.

Коэффициент общей ликвидности характеризует потенциальную платежеспособность предприятия в относительно долгосрочной перспективе.

Данный коэффициент наиболее часто используется для оценки уровня текущей платежеспособности предприятия.

Принято считать, что уровень платежеспособности предприятия является приемлемым, если значение коэффициента общей ликвидности находится в диапазоне от 1,5 до 2,0. Чем выше значение коэффициента общей ликвидности, тем с большей вероятностью будут удовлетворены кредиторы предприятия. Чрезмерно высокие значения, однако, могут свидетельствовать о недостаточно эффективном использовании имеющихся на предприятии ресурсов. В то же время трудно говорить о каком-либо едином для всех предприятий нормативном значении этого показателя. Исходя из смысла понятия "платежеспособность", можно утверждать, что действительно приемлемой величиной коэффициента общей ликвидности будет та, при которой наименее ликвидная часть оборотных активов (например, запасы сырья и материалов, незавершенное производство и готовая продукция), не обеспеченная авансами покупателей, финансируется за счет долгосрочных источников, то есть собственного капитала и долгосрочных кредитов.

На ЗАО «Лада» коэффициент общей (текущей) ликвидности составил 0,89 на начало года и 1,33 на конец года, что явно недостаточно для погашения долгосрочных обязательств. Отклонение составило 0,44 , что существенно приблизило показатели на конец года к нормативным.

Основными причинами ухудшения (снижения) коэффициента общей ликвидности являются:

а.) Получение убытков или перерасход прибыли на непроизводственные цели. б.) Приобретение внеоборотных активов, не обеспеченное соответствующим приростом долгосрочных источников финансирования. в.) Погашение долгосрочных кредитов.

Значение коэффициента общей ликвидности может быть улучшено за счет ряда управленческих решений, наиболее действенными из которых являются:

· Сокращение непроизводственных расходов.

· Продажа неиспользуемых внеоборотных активов.

· Привлечение долгосрочных источников финансирования.

· Увеличение прибыльности продаж (за счет повышения отпускных цен и снижения производственных затрат).

4 АНАЛИЗ ПОКАЗАТЕЛЕЙ СТРУКТУР КАПИТАЛА

Расчёты проводятся в Таблице 3, данные из приложений Б, В, Г.

Таблица 3

| Наименование

показателя

|

Способ расчета

|

Пояснения

|

Значение показателя,

коэффициент

|

| На начало

года

|

На конец

года

|

отклонения

|

| 1. Коэффициент соотношения собственных и заёмных средств

|

Кз/с

=

|

П

IY

+

П

Y

ПIII

|

При расчёте эффекта финансового рычага; при оценке кредитоспособности; при финансовом анализе

|

0,65

|

0,29

|

-0,36

|

| 2. Коэффициент автономии

|

Ка

=

|

П

III

ПБ

|

При оценке кредитоспособности; при финансовом анализе

|

0,60

|

0,77

|

0,17

|

| З. Коэффициент финансового рычага

|

Кфр

=

|

ПБ

ПIII

|

При расчёте факторов, влияющих на рентабельность собственных средств

|

1,65

|

1,29

|

-0,36

|

1. Коэффициент соотношения собственных и заёмных средств.

Коэффициент соотношения заемных и собственных средств показывает, сколько приходится заемных средств на 1 руб. собственных средств.

На начало года Кз/с составил 0,65 (или 65%), что показывает высокую зависимость от кредиторов, на конец года он снизился до 0,29 (или 29%) что является приемлемым показателем. Отклонение составило - 0,36 (или -36%), т.е. кол-во заёмных средств уменьшилось на 36 % по отношению к собственным.

2. Коэффициент автономии.

Коэффициент автономии характеризует зависимость предприятия от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности. Низкое значение коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств.

Считается нормальным, если значение показателя коэффициента автономии больше 0,5, то есть финансирование деятельности предприятия осуществляется не менее, чем на 50% из собственных источников.

Коэффициент автономии в нашем случае лежит в рамках нормальных показателей, к концу года даже немного улучшив показатель до 0,77. Отклонение незначительно 0,17.

3. Коэффициент финансового рычага

Коэффициент финансового рычага показывает процент заимствованных средств по отношению к собственным средствам компании.

5 ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

Расчёты проводятся в Таблице 4, данные из приложений Б, В, Г.

Таблица 4

| Наименование

показателя

рентабельности

|

Способ расчета

|

Пояснения

|

Значение показателя,

коэффициент

|

| На

начало года

|

На

конец

года

|

Отклонения

|

| 1. в общем виде

|

Прибыль (стр 460)

Стоимость

Производственных фондов (стр 120)

|

Показывает эффективность

единовременных и текущих

затрат предприятия

|

1,83

|

1,77

|

-0,86

|

| 2. производства

|

Балансовая прибыль (стр 460)

Среднегодовая стоимость основных фондов (стр 120) + стоимость оборотных средств (стр 290)

|

Показывает результативность

использования имущества

предприятия

|

0,37

|

0,36

|

-0,01

|

| 3. продукции

|

Прибыль от

реализации продукции

себестоимость

|

Показывает результативность

текущих затрат.

|

-

|

-

|

-

|

| 4. номинального

собственного капитала

|

Прибыль (стр 460)

Уставный капитал (стр 410)

|

Характеризует степень

использования уставного

капитала

|

3,70

|

3,70

|

0

|

| 5. собственного

капитала по балансу

|

Прибыль (стр 460)

Собственный капитал (стр 490)

|

Показывает результативность

использования собственного

капитала

|

0,68

|

0,54

|

-0,14

|

| 6. суммарной величины

капитала

|

Прибыль (стр 460)

Собственный капитал

+ заемный капитал (стр 700)

|

Показывает результативность

использования собственного и

заемного капитала

|

0,37

|

0,32

|

-0,05

|

| 7. оборота

|

Прибыль

Оборот

|

Показывает результативность

оборота

|

-

|

-

|

-

|

Эффективность характеризуется размером прибыли, получаемой предприятием на 1 рубль капитала, реализованной продукции, инвестиций и т.д.

1. Рентабельность в общем виде показывает высокую оборачиваемость капитала и оборотных активов на предприятии.

2. Рентабельность производства в нашем случае показывает довольно низкую (0,37 на начало года 0,36 на конец года) результативность использования имущества предприятия.

4. Рентабельность номинального собственного капитала показывает невысокую степень использования уставного капитала.

5. Рентабельность собственного капитала по балансу показывает высокую результативность использования собственного капитала – 68% на начало года и 54% на конец года.

6. Рентабельность суммарной величины капитала показывает невысокую результативность использования заёмного капитала.

6 КОЭФФИЦИЕНТ КАПИТАЛИЗАЦИИ

Расчёты проводятся в Таблице 5, данные из приложений Б, В, Г.

Таблица 5

| Наименование показателя

|

Способ расчета

|

Нормативное

значение

|

Пояснения

|

Значение показателя,

коэффициент

|

| На начало года

|

На

конец года

|

Отклонения

|

| 1. Коэффициент

концентрации

собственного капитала

|

Собственный капитал(стр 490)

Кк= ---------------------------------------

Всего источников средств(стр 700)

|

|

Чем выше значение, тем более финансово

устойчиво, стабильно и независимо от внешних

кредиторов предприятие

|

0,54

|

0,59

|

0,05

|

| 2. Коэффициент

концентрации

привлеченных средств

|

Привлеченные средства(стр 690)

Ккп = --------------------------------------

Всего источников средств(стр 700)

|

|

Является дополнением к КК. Их сумма равна 1

(или 100%)

|

0,46

|

0,42

|

-0,04

|

| 3. Коэффициент

финансовой зависимости

|

Кз = Всего источников средств(стр 700)

-------------------------------------

Собственный капитал(стр 490)

|

|

Обратный показатель КК. Его рост -

увеличение заемных средств. Если К< 1, то

владельцы полностью финансируют

предприятие. К=1,25 показывает, что в

каждом 1,25 руб. вложенном в активы, 25 коп. заемные.

|

1,87

|

1,70

|

-0,17

|

| 4. Коэффициент

маневренности

собственного капитала

|

Собственные оборотные

КМ = средства(стр 290)

-------------------------------------

Собственный капитал(стр 490)

|

в зависимости

от

специфики

отрасли

|

Показывает, какая часть собственного

капитала используется для финансирования

текущей деятельности (вложена в оборотные

средства), а какая часть капитализируется.

|

1,46

|

1,19

|

-0,27

|

| 5. Коэффициент структуры

покрытия долгосрочных

вложений

|

Ксп=

|

Долгосрочные пассивы

----------------------------------------

Внеоборотные активы

|

|

Показывает какая часть ОС и прочих

внеоборотных активов профинансирована

внешними инвесторами.

|

-

|

-

|

-

|

| 6. Коэффициенты

структуры долгосрочных

источников

финансирования

|

|

>

0,6

|

Кэе + Кэе = 1 Рост К 6.1. означает, что

предприятие все больше и больше зависит от

внешних инвесторов

|

|

| 6.1. Коэффициент

долгосрочного

привлечения заемных

средств

|

Кзс=

|

Долгосрочные пассивы

------------------------------------

Собственный капитал +

долгосрочные пассивы

|

-

|

-

|

-

|

| 7. Коэффициент

структуры

привлеченных средств

|

Ксп =

|

Краткоср. Кредиторская задолженность(стр 620)

Привлеченные средства(стр 690)

|

Может

колебаться

|

Характеризует долю краткосрочной

|

0,73

|

0,60

|

-0,13

|

Коэффициент концентрации собственного капитала показывает, что отношение собственного капитала ко всем источникам средств составляет 54% на начало года и 59% на конец года. Отклонение составило 5%.

2. Коэффициент концентрации привлечённых средств показывает долю заёмных средств по отношению ко всем источникам дохода – 46% на начало года, 42% на конец года. Отклонение составило -4%

3. Коэффициент финансовой зависимости показывает высокую концентрацию заёмных средств в активах компании. На начало года на каждый 1,87 руб. вложенных в активы , 87 копеек заёмных и на конец года на каждые 1,70 руб. вложенных в активы, 70 копеек заёмные. Отклонение составило -0,27 руб.

7. Коэффициент структуры привлечённых средств показывает что из всех привлечённых средств основную часть составляла краткосрочная кредиторская задолженность. На начало года она составляла 73% от всех привлечённых средств, на конец года 60%. Отклонение показывает уменьшение доли краткосрочной кредиторской задолженности к концу года на 13%.

ПРИЛОЖЕНИЕ А

Ставки ЕСН для работодателей (за исключением налогоплательщиков – с/х товаропроизводителей и родовых семейных общин малочисленных народов Севера, занимающихся традиционными отраслями н/х)

| Налоговая база на отдельного работника нарастающим итогом с начала года

|

Федеральный бюджет

|

Фонд социального страхования РФ

|

Фонды обязательного медицинского страхования

|

Итого

|

| Федеральный фонд медицинского страхования

|

Территори

альные фонды обязательного медицинского страхования

|

| До 280 000 рублей в год

|

20,0 %

|

3,2 %

|

0,8 %

|

2,0 %

|

26,0 %

|

| От 280 001 до 600 000 рублей в год

|

56 000руб + 7,9% с суммы, превышающей 280 000 руб

|

8 960руб + 1,1 % с суммы, превышающей 280 000руб

|

2 240руб + 0,5% с суммы превышающей 280 000руб

|

5 600 руб + 0,5% с суммы, превышающей 280 000 руб

|

72 800руб + 10,0% с суммы превышающей 280000руб

|

| Свыше 600 000 рублей в год

|

81 280руб +

2,0 % с суммы превышающей 600 000 руб

|

12 480 руб

|

3 840 руб

|

7 200 руб

|

104800руб + 2,0% с суммы превышающей 600000руб

|

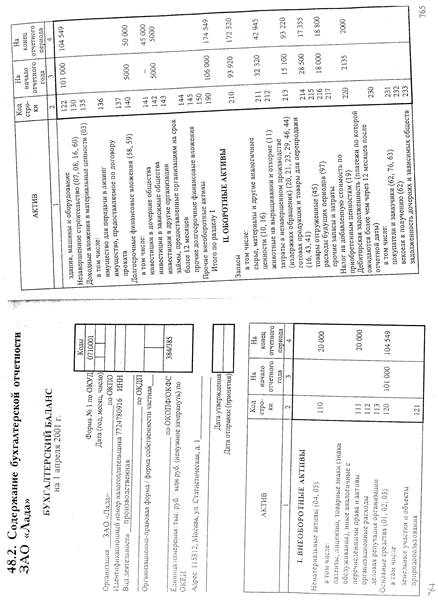

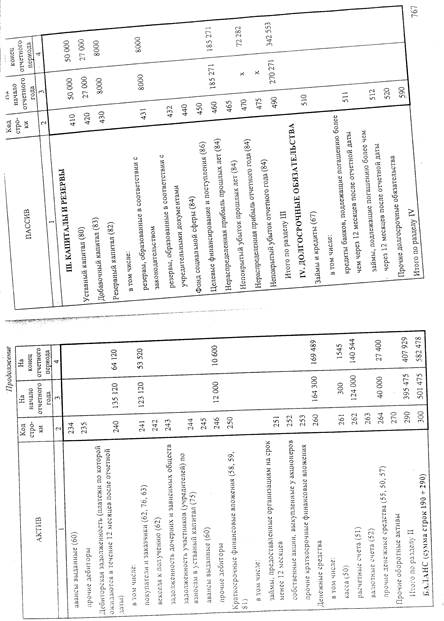

ПРИЛОЖЕНИЕ Б

ПРИЛОЖЕНИЕ В

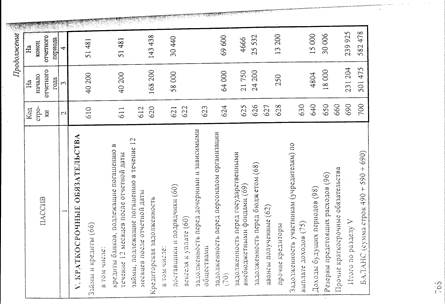

ПРИЛОЖЕНИЕ Г

|