| Университет экономики и управления

Специальность «»

Кафедра «»

АННОТАЦИЯ

на дипломную работу

студента

на тему: «Управление хозяйственной деятельностью предприятия»

Работа включает: 109 страниц, таблиц, рисунков, список использованных источников (51 наименований), 17 приложений.

Предметом данной работы является эффективность хозяйственной деятельности ЧП «Сицилия».

Целью данной дипломной работы является предложение путей повышения эффективности хозяйственной деятельности.

Финансовая стабильность достигается за счет ритмичной и эффективной работы предприятия, умелого управления производственными фондами и источниками их формирования, то есть умелого управления активами и пассивами предприятия.

Этому оказывают содействие: прогнозируемое размещение и эффективное использование собственного и привлеченного капитала, всесторонний анализ и объективная оценка финансового состояния по данным финансовой отчетности, использование оптимальных управленческих решений для обеспечения финансовой стабильности.

Основными признаками финансовой стабильности предприятия являются: финансовая устойчивость, рентабельность, платежеспособность, кредитоспособность, ликвидность и деловая активность. Они являются основой анализа и оценки финансового состояния предприятия в принятии необходимых управленческих решений относительно его укрепления.

Содержание

Введение

Глава 1. Теоретические основы анализа результатов хозяйственной деятельности предприятия

1.1 Сущность, необходимость и информационное обеспечение анализа результатов хозяйственной деятельности предприятия

1.2 Методика анализа финансового состояния предприятия

1.3 Методика анализа финансовых результатов деятельности предприятия

Глава 2. Анализ результатов хозяйственной деятельности предприятия

2.1. Экономическая характеристика предприятия

2.2. Анализ финансового состояния предприятия «Сицилия»

2.3. Факторный анализ прибыли и рентабельности деятельности предприятия

Глава 3. Пути улучшения результатов хозяйственной деятельности предприятия

Заключение

Список использованных источников

Приложения

ВВЕДЕНИЕ

В условиях рыночной экономики прибыль является основным показателем оценки хозяйственной деятельности предприятий, так как в ней аккумулируются все доходы, расходы, потери, обобщаются результаты хозяйствования. По прибыли можно определить рентабельность, изучить эффективность функционирования предприятий и их ассоциаций. Прибыль является одним из источников стимулирования труда, производственного и социального развития предприятия, роста его имущества, собственного капитала.

Реклама

Основную массу потребляемых материальных благ, используемых для удовлетворения личных потребностей, население получает через торговые предприятия.

Чтобы довести эти материальные ценности до потребителя, торговые предприятия несут определенные затраты и издержки, связанные со сбытом, от которых зависит рентабельность этих предприятий, поэтому снижение издержек в торговле является одной из важных задач.

В условиях планового социалистического хозяйства экономическая работа на предприятии сводилась в основном к анализу показателей производства. Такой анализ строился по схеме «план-факт», и, по сути, результаты не интересовали ни бухгалтеров, ни руководителей предприятия. В странах с рыночными отношениями приоритет в бизнесе принадлежит финансовому управлению (финансовому менеджменту). Составной его частью является финансовый анализ.

С переходом экономики Украины на рыночные отношения финансовый анализ как один из разделов финансового менеджмента постепенно занимает подобающее ему по значимости место в аналитической работе бухгалтеров, финансовых менеджеров, руководителей предприятий. В настоящее время каждый хозяйствующий субъект независимо от вида деятельности и формы собственности предприятия должен реально оценивать как собственное финансовое состояние, так и финансовое состояние потенциальных партнеров.

Возможность определения финансового состояния предприятия всегда была актуальным вопросом, так как в получении подобной информации заинтересованы как управляющий персонал предприятия, так и кредитные учреждения, акционеры и иные пользователи финансовой информации. Следовательно, современный финансовый анализ требует для полноты предоставляемой информации охвата максимального количества аспектов деятельности субъекта хозяйствования.

Анализ финансового состояния предприятия, необходим, прежде всего, чтобы определить платежеспособность предприятия, от которой зависит результативность хозяйственной деятельности предприятия. Показатели финансового состояния предприятия должны быть прежде всего реальными, чтобы экономические партнеры могли получить ответ на вопрос, насколько надежно предприятие как партнер.

Реклама

Финансовое состояние предприятия на конкретную отчетную дату характеризует степень его обеспеченности необходимыми финансовыми ресурсами для осуществления хозяйственной деятельности, рациональность их размещения и эффективность использования. Удовлетворительное финансовое состояние предприятия в течение продолжительного времени (трех-пяти лет) удостоверяет о финансовой стабильности субъекта хозяйствование на рынке товаров и услуг [25; с 45]

Финансовая стабильность достигается за счет ритмичной и эффективной работы предприятия, умелого управления производственными фондами и источниками их формирования, то есть умелого управления активами и пассивами предприятия. Этому оказывают содействие: прогнозируемое размещение и эффективное использование собственного и привлеченного капитала, всесторонний анализ и объективная оценка финансового состояния по данным финансовой отчетности, использование оптимальных управленческих решений для обеспечения финансовой стабильности.

Основными признаками финансовой стабильности предприятия являются: финансовая устойчивость, рентабельность, платежеспособность, кредитоспособность, ликвидность и деловая активность.

Они являются основой анализа и оценки финансового состояния предприятия в принятии необходимых управленческих решений относительно его укрепления.

Актуальность темы данной дипломной работы состоит в том, что в условиях конкуренции и стремления предприятий к максимизации прибыли анализ и оценка эффективности хозяйственной деятельности предприятия очень важны, так как без анализа хозяйственной деятельности предприятие не может эффективно функционировать и, как следствие, получать максимально возможную прибыль.

В работе использованы идеи как западных специалистов - Филиппа Котлера, Джоэла Эванса, Гельмута Шмалена и др., - так и отечественных ученых - Ионовой А.Ф., Селезнева Н.Н., Савицкой Г.В., Ковалева А.И. и др.

Целью данной дипломной работы является предложение путей повышения эффективности хозяйственной деятельности.

Для достижения этой цели поставлены следующие задачи:

• рассмотреть особенности процесса реализации продукции;

• рассмотреть методику анализа реализации продукции;

• исследовать сущность, функции и задачи хозяйственной деятельности предприятия;

• провести анализ хозяйственной деятельности предприятия на примере ЧП «Сицилия»;

• провести оценку эффективности хозяйственной деятельности предприятия на примере ЧП «Сицилия»;

• предложить пути повышения эффективности хозяйственной деятельности на предприятии на примере ЧП «Сицилия».

Объектом исследования данной дипломной работы является финансово-хозяйственная деятельность частного предприятия «Сицилия».

Предметом данной работы является эффективность хозяйственной деятельности ЧП «Сицилия».

Методика выполнения. Для решения задач исследования использовались ситуационный анализ, методы нахождения абсолютных и относительных величин, сравнения, системный анализ и абстрагирования.

В качестве информационной базы послужили материалы статистической отчетности, внутренняя отчетность предприятия, материалы обследования деятельности предприятия, научных семинаров и конференций, труды известных отечественных и зарубежных ученых по исследуемой проблеме.

Практическая ценность работы заключается в том, что, опираясь на теоретический материал, был разработан проект, направленный на обоснование предложений и мер по повышению эффективности хозяйственной стратегии предприятия.

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА РЕЗУЛЬТАТОВ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1. Сущность, необходимость и информационное обеспечение анализа результатов хозяйственной деятельности предприятия

Финансы являются индикатором конкурентоспособности хозяйствующего субъекта на рынке. Поэтому устойчивое состояние предприятия является залогом его жизнедеятельности в условиях рыночной экономики. Функционирование рынка ведет к становлению рыночной экономики. В основе ее функционирования лежат следующие принципы:

- равенство производителей и потребителей продукции перед внешними факторами;

- экономическое регулирование самостоятельных действий субъектов рыночных отношений;

- равенство цен на основе сбалансированности спроса и предложения;

- использование законодательной базы для экономического регулирования;

- наличие конкуренции как условия экономического процесса и экономического регулирования.

В рыночных условиях залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает состояние финансовых ресурсов предприятия, при котором есть возможность свободно маневрировать денежными средствами, эффективно их использовать, обеспечивая бесперебойный процесс производства и реализации продукции, учитывать затраты по его расширению и обновлению.

Финансовое состояние представляет важнейшую характеристику экономической деятельности предприятия во внешней среде. Оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям [15; с 68].

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем (устойчивом) финансовом состоянии.

Чтобы развиваться в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные. Следует знать и такие понятия рыночной экономики, как финансовая устойчивость, платежеспособность, деловая активность, рентабельность.

В связи с этим проводится финансово-хозяйственный анализ деятельности предприятия. Финансовое состояние предприятия зависит от результатов его коммерческой, производственной и финансово- хозяйственной деятельности. Поэтому на него влияют все виды деятельности предприятия.

Прежде всего, на финансовое состояние торгового предприятия положительно влияет реализация высококачественных товаров, которые удовлетворяют спрос населения в разнообразных товарах и услугах. Как правило, чем выше показатели объема реализации товаров, услуг и ниже их себестоимость, тем выше прибыльность предприятия, что положительно влияет на финансовое состояние.

Финансовая деятельность предприятия должна быть направлена на обеспечение систематического поступления и «эффективного использования финансовых ресурсов, соблюдение расчетной и кредитной дисциплины, достижение рационального соотношения собственных и привлеченных средств, финансовой устойчивости с целью эффективного функционирования предприятия [9; с 130].

Этим и обуславливается необходимость и практическая значимость систематической оценки финансового состояния предприятия, которому принадлежит существенная роль в обеспечении стабильного финансового состояния. Следовательно, финансовое состояние - это одна из наиболее важнейших характеристик деятельности каждого предприятия.

Финансовый анализ представляет собой методику оценки текущего и перспективного финансового состояния предприятия на основе изучения зависимости и динамики показателей финансовой информации. Анализ хозяйственной деятельности - это глубокое, научно обоснованное исследование финансовых ресурсов в едином производственном процессе.

Главная цель анализа - своевременно выявлять и устранять недостатки в хозяйственной деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности, получение определенного количества ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его финансовых результатов (прибылей и убытков), изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом в оценке текущего финансового состояния предприятия особую роль играет его прогноз на ближайшую и более отдаленную перспективу, то есть ожидаемые параметры финансового состояния.

Движение трудовых и материальных ресурсов на предприятии сопровождается образованием и расходованием денежных средств. Это свидетельствует о том, что финансовое состояние хозяйствующего субъекта отражает различные стороны его деятельности.

Распределение анализа на финансовый и управленческий обусловлен распределением системы бухгалтерского учета, который делится на финансовый и управленческий. Оба вида анализа взаимосвязаны, имеют общую информационную базу.

В ходе финансового анализа:

1. На основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности следует дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия.

2. Прогнозировать возможные финансовые результаты, экономическую рентабельность, исходя из реальных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов.

3. Разработать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансово-хозяйственного состояния предприятия.

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но его учредители, инвесторы - с целью изучения эффективности использования ресурсов; банки - для оценки условий кредитования и определения степени риска; поставщики - для своевременного получения платежей; налоговые инспекции - для выполнения плана поступления в бюджет [13; с 56].

В соответствии с этим анализ делится на внутренний и внешний. Задачи внешнего финансового анализа определяются интересами пользователей аналитическим материалом, а к внутренним пользователям относят руководителей предприятия всех уровней.

Внутренний анализ проводится службами предприятия, его результаты используются для планирования, контроля и прогнозирования финансового состояния предприятия. Его цель - обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы получить максимальную прибыль и исключить банкротство. Внутренний финансовый анализ исследует причины сложившегося финансового состояния, эффективность использования основных и оборотных средств, взаимосвязь показателей объема, стоимости и прибыли.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель - установить возможность выгодного вложения средств, чтобы обеспечить максимум прибыли и исключить потери. Внешний анализ имеет следующие особенности:

• множественность субъектов анализа - пользователей информацией о деятельности предприятия;

• разнообразие целей и интересов субъектов анализа;

• наличие типовых методик, стандартов учета и отчетности;

• ориентация анализа только на внешнюю, публичную отчетность предприятия;

• ограниченность задач анализа при использовании только внешней отчетности;

• максимальная отчетность результатов анализа для пользователей информации о деятельности предприятия;

• максимальная открытость результатов анализа для пользователей. Практика финансового анализа уже выработала методику анализа финансовых отчетов. Можно выделить шесть основных видов анализа:

• горизонтальный временный анализ - сравнение каждой позиции отчетности с предыдущим периодом;

• вертикальный (структурный) анализ - определение структуры финансовых показателей;

• трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенного от случайных влияний и индивидуальных особенностей отдельных периодов;

• анализ относительных показателей (финансовых коэффициентов) -расчет числовых отношений различных форм отчетности, определение взаимосвязей показателей;

• сравнительный анализ, который делится на: внутрихозяйственный - сравнение основных показателей предприятия и дочерних предприятий, подразделений, межхозяйственный сравнение показателей предприятия с показателями конкурентов, со среднеотраслевыми;

• факторный анализ - анализ влияния отдельных факторов (причин) на результатный показатель.

Основными источниками информации для анализа финансовой деятельности предприятия служат:

• бухгалтерский баланс (форма № 1);

• отчет о финансовых результатах (форма № 2);

• пояснение к бухгалтерскому балансу и отчету о финансовых результатах:

а) отчет о движении собственного капитала (форма № 3),

б) отчет о движении денежных средств (форма № 4),

в) примечания к финансовой отчетности (форма № 5),

г) пояснительная записка.

Информация, которая используется при анализе финансовой деятельности предприятия, по доступности можно разделить на открытую и закрытую (коммерческую). Финансовая отчетность и статистическая отчетность выходит за пределы предприятия, поэтому является открытой.

Источниками информации для проведения расчетов экономических показателей и выявления признаков неплатежеспособности являются выборочные показатели из документов финансовой отчетности предприятия, отражаемой в табличной форме. Финансовая отчетность на предприятии должна составляться с учетом национальных стандартов (положений) бухгалтерского учета: ПС)БУ «Баланс»;П(С)БУЗ «Отчет о финансовых результатах» ;П(С)БУ 4 «Отчет о собственном капитале»,П(С)БУ5 «Отчет о движении денежных средств». Эти положения определяют методологические принципы составления основных форм финансовой (бухгалтерской) отчетности, особенности заполнения отдельных строк в этих документах. При анализе финансового состояния также используют учебные пособия ведущих специалистов экономических наук - Ивахненко В.М., Линника В.Г, специалистов-практиков, предлагающих методику анализа финансового состояния предприятия с учетом практического материала.

Таким образом, чтобы развиваться в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные. Следует знать и такие понятия рыночной экономики, как финансовая устойчивость, платежеспособность, деловая активность, рентабельность. Финансовый анализ представляет собой методику оценки текущего и перспективного финансового состояния предприятия на основе изучения зависимости и динамики показателей финансовой информации. Анализ хозяйственной деятельности - это глубокое, научно обоснованное исследование финансовых ресурсов в едином производственном процессе.

1.2. Методика анализа финансового состояния предприятия

Для оценки устойчивости финансового состояния предприятия используется система показателей, характеризующих изменения:

• структуры капитала предприятия по его размещению и источникам образования;

• эффективности и интенсивности использования капитала;

• платежеспособности и кредитоспособности предприятия;

• запаса финансовой устойчивости предприятия.

Анализ финансового состояния предприятия основывается, главным образом, на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести к сопоставимому виду. Относительные показатели финансового состояния анализируемого предприятия можно сравнить:

• с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

• с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

• с аналогичными данными за предшествующие годы для изучения тенденции улучшения и ли ухудшения финансового состояния предприятия.

Финансовое состояние предприятия в краткосрочной перспективе оценивается показателями ликвидности и платежеспособности, характеризующими возможность своевременного и полного произведения расчетов по краткосрочным обязательствам перед контрагентами.

Анализ платежеспособности и ликвидности важен не только для предприятия, но и для внешних инвесторов.

Под платежеспособностью предприятия понимается наличие у предприятия денежных средств и их эквивалентов в количестве, достаточном для расчетов по кредиторской задолженности, требующей немедленного погашения.

Понятия платежеспособности и ликвидности очень близки. Тем не менее, между ними существуют определенные отличия. Понятие ликвидности более емкое. От степени ликвидности баланса зависит его платежеспособность. В то же время ликвидность характеризует не только текущее состояние активов, но и перспективное.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид актива был переведен в денежную форму, тем выше его ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания таких сроков.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы.

А1. Наиболее ликвидные активы. К ним относятся все статьи денежных средств предприятия и текущие финансовые инвестиции. Данная группа рассчитывается следующим образом:

А1 = стр. 220 ф. 1 + стр. 230 ф. 1 + стр. 240 ф. 1. (1.1)

А2. Быстро реализуемые активы. К этой группе активов относятся активы, для обращения которых в денежную форму требуется более продолжительное время: готовая продукция, товары, дебиторская задолженность, векселя полученные. Ликвидность этих активов зависит от ряда субъективных и объективных факторов: своевременности отгрузки продукции, оформления банковских документов, скорости документооборота в банках, от спроса на продукцию и ее конкурентоспособности, платежеспособности покупателей, форм расчетов. Эта группа рассчитывается так:

А2 = стр. 130 ф. 1 + стр. 140 ф. 1 + стр. 150 ф. 1 + + стр. 160 ф.1 + стр. 170 ф. 1 + стр. 180 ф. 1 + + стр. 190 ф. 1 + стр. 200 ф. 1 + стр. 210 ф. 1. (1.2)

ЛЗ. Медленно реализуемые активы. Гораздо больший срок понадобится для превращения производственных запасов и затрат в незавершенном производстве в готовую продукцию, а затем в денежные средства. Кроме того, к этой группе активов относятся расходы будущих периодов, а также оборотные активы, не вошедшие в первые две группы. Расчет этого показателя производится следующим образом:

A3 = стр. 100 ф. 1+ стр. ПО ф. 1 + стр. 120 ф. 1 + + стр. 250 ф. 1+стр. 270 ф. 1. (1.3)

А4. Трудно реализуемые активы. К этой группе относятся необоротные активы предприятия, стоимость которых отражена в первом разделе актива баланса: А4 = Ш = стр. 080 ф. 1 (1.4)

Пассивы баланса группируются по степени наступления срока их оплаты. Из данных баланса полную информацию для проведения такой группировки получить невозможно. Для проведения этой процедуры можно пользоваться данными, имеющимися в примечаниях к отчетам. При проведении внутреннего анализа, если имеется доступ к данным аналитического учета, такую группировку можно сделать более точной. При этом в первую группу пассивов попадут обязательства, срок оплаты которых уже наступил. Четвертая группа будет представлена долгосрочными пассивами (срок погашения которых более одного года). Отнесение оставшихся обязательств ко второй или третей группе пассивов индивидуально для каждого предприятия. При этом необходимо ориентироваться на степень ликвидности второй и третьей групп активов. То есть срок погашения пассивов, относимых ко второй группе, должен соответствовать сроку превращения в денежные средства второй группы активов, а срок погашения третьей группы пассивов — третьей группе активов.

Если же в распоряжении аналитика имеются лишь данные, приведенные в балансе, используется более стандартный подход: обязательства предприятия группируются в соответствии с предполагаемыми сроками погашения. В этом случае группировка пассивов будет весьма условной, так как отсутствует индивидуальный подход к каждому предприятию и группировка проводится в соответствии с общепризнанными представлениями о срочности погашения того или иного вида обязательства.

Используя этот критерий, обязательства предприятия можно сгруппировать следующим образом:

Ш. Наиболее срочные обязательства. К ним принято относить кредиторскую задолженность по приобретенным товарам, работам, услугам:

Ш = стр. 530 ф. I. (1.5)

П2. Краткосрочные пассивы. К этой группе относятся краткосрочные заемные средства, текущие обязательства по расчетам и прочие текущие обязательства. Кроме того, сюда следует отнести также часть пассивов, представленных в разделе втором пассива баланса «Обеспечения будущих расходов и платежей», в части сумм, планируемых к выплате в течение 12 месяцев, начиная с даты составления баланса, или в течение одного операционного цикла, если он превышает 12 месяцев. Такое же ограничение относится и к разделу пятому пассива баланса «Доходы будущих платежей». Иными словами, в эту группу относятся статьи четвертого раздела пассива баланса за вычетом кредиторской задолженности за товары, работы, услуги, и статьи второго и пятого разделов пассива баланса с учетом оговоренных выше ограничений. Формула определения суммы таких пассивов имеет следующий вид:

П2 = 1VTI - стр. 530 ф. 1 + II П + VTI = стр. 620 ф. 1 - стр. 530ф. 1+ стр. 430 ф. 1 + стр. 630 ф. 1 = стр. 640 ф. 1 - стр. 380 ф. 1 -стр. 480 ф. 1 - стр. 530 ф. I. (1.6)

ПЗ. Долгосрочные пассивы. Эта группа пассивов представлена долгосрочными обязательствами предприятия, отраженными в третьем разделе пассива баланса, а также статьями второго и пятого разделов пассива баланса, не отнесенными ко второй группе:

П3 = 111П+ 11П + УП = стр. 480 ф. 1 +стр. 430 ф. 1 + стр.630 ф.1. (1.7)

П4. Постоянные (устойчивые) пассивы — это статьи первого раздела пассива баланса:

П4=1П = стр. 380 ф. 1. (1.8)

Для определения ликвидности баланса необходимо сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если соблюдаются следующие неравенства:

А1>П1

А2>П2 (1.9)

АЗ>ПЗ

А4 <П4

Если выполняются первые три неравенства в этой системе, то это влечет и выполнение четвертого неравенства. Поэтому важно сопоставить итоги первых трех групп по активу и пассиву. Иными словами, при расчете оценки ликвидности баланса в расчет принимаются оборотные активы - предприятия и привлеченные источники финансирования.

В случае если одно или несколько неравенств системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса и большей или меньшей степени отличается от абсолютной. При этом теоретически недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить в полной степени более ликвидные.

Сопоставление итогов первой группы по активу и пассиву, т. е. А 1 и П1 отражает соотношение текущих платежей и поступлений. Сравнение второй группы по активу и пассиву (А2 и П2) показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем.

Анализ, проводимый по предложенной схеме, является приближенным. Более детальным является анализ ликвидности при помощи финансовых коэффициентов. Кроме того, такой подход к анализу ликвидности на практике используется гораздо чаше.

К анализу коэффициентов ликвидности в зарубежной и отечественной практике финансового анализа существуют несколько различные подходы.

Западные специалисты для анализа ликвидности используют два коэффициента: коэффициент текущей ликвидности, коэффициент срочной ликвидности. В отечественной практике финансового анализа ликвидность баланса обычно характеризует тремя показателями: коэффициентом общей ликвидности, уточненным (промежуточным) коэффициентом ликвидности и коэффициентом абсолютной ликвидности. Не смотря на различные названия, порядок расчета коэффициентов текущей и срочной ликвидности, используемых в работах зарубежных аналитиков, совпадает с порядком расчета соответственно коэффициента общей ликвидности и промежуточного коэффициента ликвидности. Следует отметить, что названия этих коэффициентов в различных источниках не совпадают. В связи с этим важно обращать внимание на качественный состав таких показателей. Мы приводим наиболее часто встречающиеся наименования коэффициентов ликвидности.

Коэффициент общей ликвидности (в зарубежных источниках данный коэффициент называется коэффициентом текущей ликвидности) показывает, в какой степени имеющиеся оборотные активы достаточны для удовлетворения текущих обязательств. Логика, стоящая за расчетом данного коэффициента, заключается в том, что оборотные активы должны быть полностью переведены в денежные средства в течение одного года, а текущие обязательства также необходимо оплатить в течение года.

Согласно общепринятым стандартам, считается, что этот коэффициент должен находиться в пределах от единицы до двух Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания под угрозой банкротства. Превышение краткосрочных средств над обязательствами более чем в два (три) раза считается также нежелательным, поскольку может свидетельствовать о нарушении структуры капитала. При анализе коэффициента особое внимание следует обратить на его динамику.

Используя классификацию активов и пассивов, приведенную выше, формулу для определения коэффициента общей ликвидности можно представить в следующем виде:

Кобщ=(А1+А2+ЛЗ)/(П1+П2) (1.10)

Промежуточный (уточненный) коэффициент ликвидности (в зарубежной практике он называется коэффициентом срочной ликвидности) считается более жестким тестом на ликвидность, так как при его расчете не берется во внимание наименее ликвидная часть оборотных активов - медленно реализуемые активы (ЛЗ).

Коэффициент промежуточной ликвидности рассчитывается по формуле: Кпром=(А1+А2)/(П1+П2) (1.11)

Желательно, чтобы этот коэффициент был около 1,5. Однако в наших условиях достаточным признается его значение, равное 0,7— 0,8.

Коэффициент оценки ликвидности по показателям первой группы активов называется коэффициентом абсолютной ликвидности. В западной практике коэффициент абсолютной ликвидности рассчитывается редко. В странах с переходной экономикой его оптимальное значение признается на уровне 0,2—0,35. Значение выше 0,35 не всегда требуется, так как излишек денежных средств свидетельствует о неэффективном их использования. Формула расчета коэффициента абсолютной ликвидности имеет следующий вид:

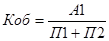

(1.12) (1.12)

При оценке ликвидности предприятия следует также иметь в виду, что различные показатели ликвидности не только дают характеристику устойчивости финансового состояния предприятия при различной степени учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наибольший интерес представляет коэффициент абсолютной ликвидности.

Банк, дающий кредит предприятию, больше внимания уделяет промежуточному коэффициенту ликвидности. Покупатели в большей мере оценивают ликвидность предприятия по коэффициенту общей ликвидности. Коэффициент общей ликвидности применяется также в том случае, когда необходимо оценить изменения финансовой ситуации на предприятии с точки зрения ликвидности, а также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Одна из важнейших характеристик финансового состояния предприятия — стабильность его деятельности с позиции долгосрочной перспективы. Она связана прежде всего с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

Анализ финансовой устойчивости предприятия проведем с использованием как коэффициентов, рассчитанных по пассиву баланса, так и коэффициентов, отражающих взаимосвязь между источниками формирования средств предприятия и структурой вложений.

Охарактеризуем наиболее существенные из известных показателей этих групп.

Коэффициент финансовой автономии (независимости). Этот коэффициент характеризует долю собственных средств предприятия (собственного капитала) в общей сумме средств, авансированных в его деятельность. Расчет коэффициента финансовой устойчивости производится по формуле: Коэффициент финансовой автономии (независимости) =Стр.380ф.1/Стр.640ф.1 (1.13)

Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие. На практике установлено, что общая сумма задолженности не должна превышать сумму собственных источников финансирования, то есть источники финансирования предприятия (общая сумма капитала) должны быть хотя бы наполовину сформированы за счет собственных средств. Таким образом, критическое значение коэффициента автономии —0,5.

Коэффициентом, обратным коэффициенту финансовой автономии является коэффициент финансовой зависимости.

Произведение этих коэффициентов равно 1.

Коэффициент финансовой зависимости рассчитывается по формуле:

Стр.640 ф.1/ Стр. 380 ф.1(1.14)

Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия, а следовательно, и утрату финансовой независимости. Если его значение снижается до единицы, то это означает, что собственники полностью финансируют свое предприятие.

Коэффициент финансового риска показывает соотношение привлеченных средств и собственного капитала. Расчет этого показателя производится по формуле:

Коэффициент финансового риска = Стр.430+480+ 620 + 630 ф.1/Стр.380ф.1 (1.15)

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Он имеет довольно простую интерпретацию: показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о снижении финансовой устойчивости, и наоборот.

Оптимальное значение данного коэффициента — < 0,5. Критическое значение — 1.

Коэффициент маневренности собственного капитала. Этот показатель показывает, какая часть собственного оборотного капитала находится в обороте, т. е. в той форме, которая позволяет свободно маневрировать этими средствами, а какая капитализирована. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

Коэффициент маневренности собственного капитала рассчитывается как отношение собственного оборотного капитала предприятия к собственным источникам финансирования:

Коэффициент маневренности собственного капитала =Стр380-080ф.1/Стр380ф.1(1.16)

Значение величины собственного капитала можно получить непосредственно из пассива баланса, что же касается такого распространенного абсолютного показателя, как величина собственных оборотных средств, то его расчет нуждается в комментарии.

Этот показатель характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов. Данный показатель можно рассчитать двумя способами:

1) от суммы собственного капитала вычесть стоимость необоротных активов:

Кс.об= 1П - IA = стр. 380 ф. 1 - стр. 080 ф. 1 (1.17)

2) от суммы оборотных активов вычесть сумму собственного капитала:

Кс.об= (11А + 111А) - (1Ш + 11Ш + 1УП + УП) = (стр. 260 ф.1 + стр. 270 ф. 1) - (стр. 430 ф. 1 + стр. 480 ф. 1 + стр. 620 ф. I +стр. 630 ф. 1) (1.18)

Таким образом, формула расчета коэффициента маневренности приобретает следующий вид:

(1.19) (1.19)

Этот показатель может значительно варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Нормальной считается ситуация, при которой коэффициент маневренности в динамике незначительно увеличивается.

Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия.

Связано это с тем, что увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. В связи с этим резкое увеличение данного показателя автоматически вызовет уменьшение других показателей, например коэффициента финансовой автономии, что приведет к усилению зависимости предприятия от кредиторов.

Для определения оптимального значения коэффициента маневренности необходимо сравнить этот показатель по конкретному предприятию со средним показателем по отрасли или у конкурентов.

Чем выше уровень первого показателя и ниже второго и третьего, тем устойчивее финансовое положение предприятия, коэффициента финансовой автономии и коэффициента маневренности собственного капитала или, иными словами, соотношение собственного и заемного капитала.

Анализ финансового состояния предприятий проводится с учетом Положения о порядке осуществления анализа финансового состояния предприятия, подлежащих приватизации, утвержденного приказом Министерства финансов Украины 26 января 2001 года №49\121.

Это Положение определяет основные методические принципы проведения углубленного анализа финансового состояния и единого порядка анализа в случае проведения приватизации предприятий. В Положении дается определение основных терминов, методика проведения анализа с расчетом основных коэффициентов ликвидности, платежеспособности и деловой активности.

Кроме того, в документе указываются нормативные значения показателей, критерии отнесения предприятия к предприятиям с удовлетворительным финансовым состоянием, неудовлетворительным, что означает в дальнейшем, можно ли приватизировать предприятие.

Приказом Министерства экономики Украины от 17 января 2001 года №10 утверждены «Методические рекомендации по выявлению признаков неплатежеспособности предприятия и признаков действий по сокрытию банкротства, фиктивного банкротства или доведения до банкротства».

Эти методические рекомендации разработаны с целью обеспечения однозначности подходов при оценке финансово-хозяйственного состояния предприятий, выявлении признаков текущей, критической или сверхкритической их неплатежеспособности, а также для своевременного выявления формирования неудовлетворительной структуры баланса для осуществления предупредительных мер по предотвращению банкротства предприятий.

Соответствие рассчитанных показателей различным уровням платежеспособности определяется государственным органом по вопросам банкротства, собственником, инвестором, кредитором по его собственной инициативе, а также в определенных случаях согласно Закона Украины «О восстановлении платежеспособности должника или признания его банкротом» при проведении экспертизы финансового состояния.

Таким образом, в ходе анализа финансового состояния предприятия могут использоваться разнообразные приемы и методы, модели анализа.

Их количество и широта применения зависят от конкретных целей анализа и определяются его задачами в каждом конкретном случае.

Следовательно, одна из важнейших характеристик финансового состояния предприятия — стабильность его деятельности с позиции долгосрочной перспективы.

Она связана прежде всего с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

Анализ финансовой устойчивости предприятия проведем с использованием как коэффициентов, рассчитанных по пассиву баланса, так и коэффициентов, отражающих взаимосвязь между источниками формирования средств предприятия и структурой вложений.

1.3. Методика анализа финансовых результатов деятельности предприятия

Выгодным, с позиций фирмы - лидера, считается не только тот объем продаж, который обеспечивает ей сохранение или даже увеличение доли рынка, но и объем, охваченный специалистами по сбыту, которым удается добиться от покупателей больше готовности заплатить за товар цену, лучше отражающую его реальную стоимость (цену лучшую из доступных покупателю альтернативных товаров плюс ценность для него тех свойств данного товара, которые отличают его от лучшей альтернативы). Это означает, что сбытовиками обеспечивается максимальная разница между ценностью товара для потребителя, которую он готов оплатить, и затратами, которые необходимы фирме, чтобы изготовить товар с такими его свойствами. Проблема здесь заключается в том, чтобы как можно большая часть этой разницы превратилась в прибыль фирмы и как можно меньше - в выигрыш покупателя.

Ориентация на выгодные средние затраты на производство и ценовой уровень прибыльности сбытовых операций, хотя и является признаком затратного ценообразования, выступает в качестве мощного средства активизации сбыта и конкуренции. Это имеет место в том случае, когда фирма использует эффект масштаба. Большие масштабы операций обеспечивает ей существенное преимущество перед мелкими конкурентами по уровню постоянных затрат, а также в виде экономии от скидок за размер закупки материалов, комплектующих. [29, с. 226].

Наличие большой массы прибыли дает таким фирмам возможность дифференцировать размеры удельного выигрыша в ценах отдельного вида товаров (отдельных рынков) не в строгом соответствии с реальными затратами, а так как это наиболее выгодно для победы над конкурентами. В этих случаях окончательная цена при сбыте товаров Ці может быть определена как сумма средних затрат на их производство и сбыт Зі плюс норматив рентабельности к затратам Nзі:

Ці = Зі х(1-Nзі) (1.20)

где Зі - сумма средних (по каждому элементу) затрат на производство и сбыт единицы продукции в гривнах;

Nзі — ставка, используемая для определения величины удельной прибыли в цене и задаваемая к средним общим затратам на единицу продукции, %. [37, с. 324].

На практике используются следующие типы нормативов рентабельности:

• единая ставка определяемая по отношению к общей сумме затрат на производство продукции;

• единая ставка определяемая по отношению к прямым (переменным) затратам, чаще всего - сумме заработной платы или стоимости материалов;

• ставка, определяемая, как двух элементный норматив, где первая составляющая — норматив рентабельности инвестиций создания запасов по материалам на производство данной продукции, а вторая - уровень рентабельности инвестиций физические (реальные активы);

• многоэлементная ставка, определяемая в начале как сумма двух элементов:

- норматива по отношению к величине заработной платы и норматива по отношению к сумме стоимости материалов;

• затем начисленная таким образом величина норматива дифференцируются в зависимости от объема поставляемой потребителю партии товара. [37, с. 357].

Уровень цены, установленный выше описанным методом, как правило, ниже того который присутствовал бы, если бы в расчет принимались не только индивидуальные затраты, но и так называемые не возвратные - затраты на НИОКР, маркетинговые исследования и др. И хотя внешне все выглядит так, как будто «чистый производитель» лишь пытается возместить свои затраты и получить нормальную прибыль, на деле имеет место попытка совершить финансово-хозяйственную экспансию.

Целью анализа реализации продукции является нахождение путей увеличения объемов реализации продукции по сравнению с конкурентами, расширение доли рынка при максимальном использовании мощностей и как результат - увеличение прибыли предприятия. [33, с. 18].

Анализ реализации продукции проводится на основе системы показателей: объема реализации, номенклатуры и ассортимента, качества продукции и ритмичности работы предприятия.

Источниками информации для анализа реализации продукции служат бизнес-план предприятия, оперативные планы-графики, данные бухгалтерского учета и отчетности.

Объем реализации продукции может выражаться в натуральных, условно-натуральных и стоимостных измерителях.

Обобщающие показатели объема реализации продукции получают с помощью стоимостной оценки.

Реализованная продукция - это стоимость отгруженной и оплаченной покупателями продукции.

Анализ объема производства и реализации продукции. [33, с. 24].

Анализ начинается с изучения динамики реализации продукции, расчета базисных и цепных темпов роста. Базисные темпы роста определяются отношением каждого следующего уровня к первому году динамического ряда, а цепные — к предыдущему году.

Анализ реализации продукции тесно связан с анализом выполнения договорных обязательств по поставкам продукции.

Недовыполнение плана по договорам для предприятия оборачивается уменьшением выручки, прибыли, выплатой штрафных санкций. Кроме того, в условиях конкуренции предприятие может потерять рынки сбыта продукции, что повлечет за собой спад реализации.

В процессе анализа определяется выполнение плана поставок за месяц и нарастающим итогом в целом по предприятию, в разрезе отдельных потребителей и видов продукции. Затем выясняются причины недовыполнения плана и дается оценка деятельности по выполнению договорных обязательств.

Процент выполнения договорных обязательств рассчитывается делением разности между плановым объемом отгрузки по договорным обязательствам и его недовыполнением на плановый объем

Анализ ассортимента и структуры продукции

Большое влияние на результаты хозяйственной деятельности оказывают ассортимент и структура реализации продукции.

Ассортимент - это перечень наименований изделий с указанием количества по каждому из них.

При формировании ассортимента и структуры реализации продукции предприятие должно учитывать, с одной стороны, спрос на данные виды продукции, а с другой - наиболее эффективное использование трудовых, сырьевых, технических, технологических, финансовых и других ресурсов, имеющихся в его распоряжении. Система формирования ассортимента включает в себя следующие основные моменты:

• определение текущих и перспективных потребностей покупателей;

• оценку уровня конкурентоспособности выпускаемой или планируемой к выпуску продукции;

• изучение жизненного цикла изделий и принятие своевременных мер по внедрению новых, более совершенных видов продукции и изъятие из производственной программы морально устаревших и экономически неэффективных изделий;

• оценку экономической эффективности и степени риска изменений в ассортименте продукции.

Оценка выполнения плана по ассортименту продукции обычно производится с помощью коэффициента ассортимента, который рассчитывается путем деления общего фактического выпуска продукции, зачтенного в выполнение плана по ассортименту, на общий плановый вьшуск продукции (продукция, изготовленная сверх плана или не предусмотренная планом, не засчитывается в выполнение плана по ассортименту).

(2.21) (2.21)

где ВП3- сумма фактически выпущенных изделий каждого вида, но не более их планового выпуска

План по ассортименту считается выполненным лишь в том случае, если выполнено задание по всем видам продукции. Причины недовыполнения плана по ассортименту могут быть внешними (изменение спроса на отдельные виды продукции, снижение рыночных цен на продукцию, активизация конкурентов) и внутренними (недостатки в организации производства, плохое техническое состояние оборудования, его простои, аварии).

Увеличение объема реализации по одним видам и сокращение по другим видам продукции приводит к изменению ее структуры, то есть соотношения отдельных изделий в общем их выпуске. Выполнить план по структуре - значит сохранить в фактической реализации продукции запланированные соотношения отдельных ее видов.

Изменение структуры реализации оказывает большое влияние на все экономические показатели: объем выпуска в стоимостной оценке, материалоемкость, себестоимость товарной продукции, прибыль, рентабельность. Если увеличивается удельный вес более дорогой продукции, то объем ее выпуска в стоимостном выражении возрастает, и наоборот. То же происходит с размером прибыли при увеличении удельного веса высокорентабельной и соответственно при уменьшении доли низкорентабельной продукции.

Используя описанные выше приемы, можно определить влияние структуры продукции и на другие показатели деятельности предприятия, что позволит комплексно оценить эффективность ассортиментной и структурной политики предприятия.

При изучении деятельности предприятия важен анализ ритмичности реализации продукции. Ритмичность - это равномерная реализация продукции в соответствии с графиком в объеме и ассортименте, предусмотренных планом.

Ритмичная работа является основным условием своевременной реализации продукции. Неритмичность ухудшает все экономические показатели: снижается качество продукции, увеличиваются сверхплановые остатки готовой продукции на складах и, как следствие, замедляется оборачиваемость капитала; не выполняются поставки по договорам и предприятие платит штрафы за несвоевременную отгрузку продукции; несвоевременно поступает выручка; перерасходуется фонд заработной платы в связи с тем, что в начале месяца рабочим платят за простои, а в конце за сверхурочные работы. Все это приводит к повышению себестоимости продукции, уменьшению суммы прибыли, ухудшению финансового состояния предприятия.

Для оценки выполнения плана по ритмичности используются прямые и косвенные показатели.

Прямые показатели - коэффициент ритмичности и коэффициент аритмичности. Коэффициент ритмичности определяется путем суммирования фактических удельных весов реализации за каждый период, но не более планового их уровня. Показатель аритмичности рассчитывается как сумма модулей отклонений в реализации продукции от плана за каждый период (день, неделю, декаду). Чем менее ритмично работает предприятие, тем выше показатель аритмичности.

Косвенные показатели ритмичности - наличие доплат за сверхурочные работы, оплата простоев по вине хозяйствующего субъекта, потери от брака, уплата штрафов за недопоставку и несвоевременную отгрузку продукции, наличие сверхнормативных остатков и готовой продукции на складах.

Причины аритмичности делятся на внутренние (тяжелое финансовое состояние предприятия, низкий уровень организации, технологии и материально-технического обеспечения производства, а также планирования и контроля) и внешние (несвоевременная поставка продукции поставщиками, недостаток энергоресурсов не по вине предприятия).

Следовательно, в данной главе раскрыты основные задачи, последовательность, информационное обеспечение анализа хозяйственной деятельности торгового предприятия, показатели, характеризующие деятельность предприятия, методика анализа доходов и расходов торгового предприятия, законодательная база по анализу деятельности предприятия.

Выводы.

Таким образом, чтобы развиваться в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные. Следует знать и такие понятия рыночной экономики, как финансовая устойчивость, платежеспособность, деловая активность, рентабельность. Финансовый анализ представляет собой методику оценки текущего и перспективного финансового состояния предприятия на основе изучения зависимости и динамики показателей финансовой информации. Анализ хозяйственной деятельности - это глубокое, научно обоснованное исследование финансовых ресурсов в едином производственном процессе.

В ходе анализа финансового состояния предприятия могут использоваться разнообразные приемы и методы, модели анализа. Их количество и широта применения зависят от конкретных целей анализа и определяются его задачами в каждом конкретном случае.

Следовательно, одна из важнейших характеристик финансового состояния предприятия — стабильность его деятельности с позиции долгосрочной перспективы. Она связана прежде всего с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.Анализ финансовой устойчивости предприятия проведем с использованием как коэффициентов, рассчитанных по пассиву баланса, так и коэффициентов, отражающих взаимосвязь между источниками формирования средств предприятия и структурой вложений.

В данной главе раскрыты основные задачи, последовательность, информационное обеспечение анализа хозяйственной деятельности торгового предприятия, показатели, характеризующие деятельность предприятия, методика анализа доходов и расходов торгового предприятия, законодательная база по анализу деятельности предприятия.

ГЛАВА 2. АНАЛИЗ РЕЗУЛЬТАТОВ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ «Сицилия»

2.1 Экономическая характеристика предприятия «Сицилия»

Предприятие «Сицилия» организовано в 1997 году, является предприятием частной формы собственности, находится в г. Симферополе. Учредителями предприятия являются физические лица, граждане Украины. Предприятие является юридическим лицом, самостоятельно осуществляет финансово-хозяйственную деятельность согласно «Устава», имеет собственный расчетный счет в банке, является зарегистрированным плательщиком всех налогов согласно правовой базы налогообложения Украины и находится на общей системе налогообложения.

Основным видом деятельности предприятия является оптовая торговля товарами продовольственной группы и вино-водочной продукцией, а также оказанием транспортных услуг по перевозке грузов. Основными поставщиками виноводочной продукции является ТД «Массандра», Бахчисарайский винзавод, СЗ «Ливадия», Завод «Ливадия», ТД «Шустов».

Симферопольский Пивзавод, АТОВ «Кальбер-Агро», СЗ «Феодосийский», ЗАО «Фриззант» и др. Основными поставщиками товаров продовольственной группы являются Симферопольский Молокозавод, Красногвардейский КХП, КСП «Россия», КСП «Октябрьское», завод «Первого Мая», Симферопольский мясокомбинат и др.

Виноводочные товары предприятие реализует через склад, а продтовары (муку, крупы, консервы, картошку, капусту, соки и т.д.) предприятие поставляет в областную больницу им. Семашко, в Психбольницу №1 и в детский дом.

Транспортные услуги по перевозке виноводочных товаров оказываются МЧП «Вега» и МЧП «София».

На предприятие работает 8 человек.

Административно-управленческая структура предприятия «Сицилия» представлена на рисунке 1.1 Рис.2.1 Административно-управленческая структура предприятия «Сицилия»

Структура, представленная на рисунке 1.1, является функциональной, достаточно гибкая и адекватно реагирует на изменения в хозяйственной деятельности, которые происходили в течении более 5 лет существования предприятия.

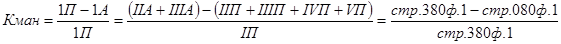

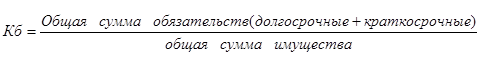

Структура выручки от реализации за 2008 год представлена в таблице 2.1.

Таблица 2.1.Структура выручки от реализации товаров и услуг за 2008 год

| № п/п

|

Выручка от реализации

|

Сумма, тыс. грн.

|

Удельный вес, %

|

| 1

|

Товаров продовольственной группы

|

180,0

|

28,6

|

| 2

|

Товаров виноводочных

|

352,6

|

56,0

|

| 3

|

Оказания транспортных услуг

|

96,5

|

15,4

|

| Итого

|

629,1

|

100

|

Товарные данные приведенные в таблице 2.1., для большей наглядности представлены на рисунке 2.2.

Рис.2.2 Структура выручки от реализации основной деятельности предприятия «Сицилия» за 2008 год

Анализ данных, приведенных в таблице 2.1, показывает, что реализация виноводочных изделий занимает наибольший удельный вес в общей структуре выручки, 56% и принесла доходов предприятия в 2008 году на сумму 352,6 тыс.грн. Второе место занимает реализация товаров продовольственной группы, удельный вес которой в общей сумме выручки составляет 28,6%, и наименьший удельный вес занимает оказание транспортных услуг, доходы от этого вида деятельности в 2008 году составили 96,5 тыс.грн.

Организация труда и заработной платы на предприятии довольно проста. На предприятии «Сицилия» работает 8 человек: Директор, коммерческий директор, главный бухгалтер, секретарь (он же отдел кадров), кладовщик (он же продавец), два водителя и грузчик.

Фонд оплаты труда в 2008г. составил 135,7 тыс.грн. (Ф-2), а средняя заработная плата 1413,54 грн. (35700:12:8).

Рассмотрим показатели характеризующие организацию труда и заработную плату на предприятии за 2007г., которые представлены в таблице 2.2

Таблица 2.2 Показатели эффективности организации труда и заработной платы на предприятии «Сицилия» за 2008г.

| № п/п

|

Наименование показателей

|

Ед. изм.

|

Усл. обозн.

|

Алгоритм расчета

|

Значение

|

| 1.

|

Среднесписочная численность

|

чел

|

Т

|

данные б/у

|

5

|

| 2.

|

Фонд оплаты труда

|

тыс.грн.

|

ФОТ

|

Ф-2

|

35,7

|

| 3.

|

Выручка от реализации (без НДС)

|

тыс.грн.

|

В

|

Ф-2

|

629,1

|

| 4.

|

Производительность труда

|

тыс.грн./чел

|

Птр.

|

В:ФОТ

|

17,62

|

| 5.

|

Величина прибыли

|

тыс.грн.

|

П

|

Ф-2

|

98,7

|

| 6.

|

Величина прибыли на одного работника

|

тыс.грн./чел

|

Вп

|

П/Т

|

19,74

|

| 7.

|

Величина прибыли на 1 грн.. Заработной платы

|

грн.

|

Взп

|

П/ФОТ

|

2,76

|

Анализ данных, приведенных в таблице 2.2, свидетельствует о достаточно эффективной организации труда на предприятии. При средней заработной плате 2 975 грн. в месяц (35700:12), производительность труда составила 17,62 тыс.грн. т.е. практически в 6 раз ее превысила. Или 1 грн. затрат на заработную плату принесла 17621,8 грн. выручки. Величина прибыли на 1 работника составила 19,74 тыс.грн. в год или 1645,0 грн. в месяц.

Одна гривна заработной платы принесла 2,76 грн. прибыли.

Предприятие «Сицилия» практически не имеет основных производственных фондов, кроме торговых витрин на складе и офисе, среднегодовая стоимость которых в 2008 году составила 10,1 тыс.грн.

Помещение офиса, склада и транспорт (Газ и КАМАЗ) предприятие арендует.

Рассмотрим оборотные средства предприятия.

Структура оборотных средств предприятия представлена в таблице 2.3.

Таблица 2.3 Анализ структуры оборотных средств предприятия «Сицилия» за 2008 год

| № п/ п

|

Наименование показателей

|

На начало года

|

На конец года

|

Отклонения по абсолютным величинам

|

Отклонения по относительным величинам

|

| 1.

|

Производственные запасы

|

1,3

|

1,6

|

3,0

|

3,2

|

+1,7

|

+1,6

|

| 2.

|

Товары

|

49,2

|

60,3

|

63,5

|

67,9

|

+14,3

|

+7,6

|

| 3.

|

Дебиторская задолженность за товары и услуги

|

8,7

|

10,7

|

6,8

|

7,3

|

-1,9

|

-3,4

|

| 4.

|

Дебиторская задолженность с бюджетов

|

0,8

|

0,9

|

1,0

|

1,1

|

+0,2

|

+0,2

|

| 5.

|

Денежные средства в национальной валюте

|

21,6

|

26,5

|

19,2

|

20,5

|

-2,4

|

-6,0

|

| ИТОГО

|

81,6

|

100

|

93,5

|

100

|

+11,9

|

-

|

Анализ данных, приведенных в таблице 2.3,свидетельствует об увеличении оборотных средств предприятия на конец года на 11,9 тыс.грн., причем увеличение общей суммы оборотных средств происходит за счет увеличений остатков товара на складе. Вместе с количеством меняется и качественный состав оборотных средств. Наибольший удельный вес в общей структуре оборотных средств занимают товары, на начало года 60,3%, а на конец года 67,9%, т.е. наблюдается рост на 7,6%. Денежные средства в национальной валюте, т.е. денежные средства на расчетном счете предприятия занимают в структуре предприятия второе место. Их удельный вес на начало года в общей структуре оборотных средств составлял 26,5%, а на конец года 20,5%, т.е. происходит уменьшение на 2,4 тыс.грн. или снижение удельного веса на 6%, что вполне логично при росте остатков товара на складе. А вот дебиторская задолженность за товары, работы и услуги снижаются с 8,7 тыс.грн. до 6,8 тыс.грн. И хотя это небольшое снижение, всего на 1,9 грн., оно свидетельствует о стремлении предприятия не отпускать товары под реализацию. Рассмотрим эффективность использования оборотных средств на предприятии. Показатели, характеризующие эффективность использования оборотных средств представлены в таблице 2.4.

Таблица 2.4 Показатели, характеризующие эффективность использования оборотных средств на предприятии

| № п/ п

|

Наименование показателей

|

Единицы измерения

|

На начало года

|

На конец года

|

| 1.

|

Выручка от реализации (с НДС)

|

тыс.грн.

|

686,4

|

754,9

|

| 2.

|

Средние остатки ОС (без учета НДС)

|

тыс.грн.

|

61,4

|

67,15

|

| 3.

|

Коэффициент оборота оборотных

средств (стр. 1:стр.2)

|

-

|

11,18

|

11,24

|

| 4.

|

Сумма оборотных средств на 1 грн. реализованной продукции (стр.2: стр.1)

|

грн.

|

0,089

|

0,089

|

| 5.

|

Длительность одного оборота (ЗбОхтр.З)

|

дни

|

32,2

|

32,0

|

Данные, приведенные в таблице 2.4, свидетельствуют о том, что использование оборотных средств на предприятии на конец года по сравнению с его началом практически не изменился. Коэффициент оборачиваемости 11,2, сумма оборотных средств на 1 грн. реализованной продукции составляет 9 копеек и длительность оборота 32 дня.

Рассмотрим затраты торгового предприятия «Сицилия». Анализ структуры затрат предприятия представлен в таблице 2.5.

Таблица 2.5.Анализ структуры затрат предприятия «Сицилия» за 2008 год

| № п/п

|

Наименование затрат

|

Сумма, тыс.грн

|

Удельный вес,%

|

| 1.

|

Материальные затраты

|

449,6

|

84,6

|

| ,2.

|

Затраты на оплату труда

|

35,7

|

6,7

|

| 3.

|

Отчисления на социальные нужды

|

13,6

|

2,5

|

| 4.

|

Амортизация

|

2,0

|

0,5

|

| 5.

|

Прочие операционные затраты

|

30,4

|

5,7

|

| ИТОГО:

|

531,3

|

100

|

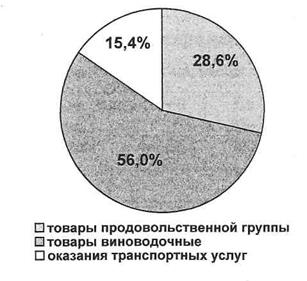

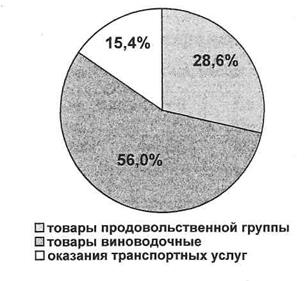

Проиллюстрируем структуру затрат (рисунок 2.3).

Рис.2.3 Структура затрат предприятия «Сицилия» за 2008 год

Данные, представленные в таблице 2.5 показывают, что наибольший удельный вес в издержках торгового предприятия занимают материальные затраты, в данном случае это товары, их удельный вес в общей структуре составляет- 84,6%, затем заработная плата - 6,7% и затем прочие операционные затраты - 5,7%. Именно в этих затратах находится арендная плата за офис, склад и транспортные средства.

Величина торговой наценки в среднем по предприятию за 2008 год составила 18,4% - это очень низкая наценка даже для оптового предприятия.

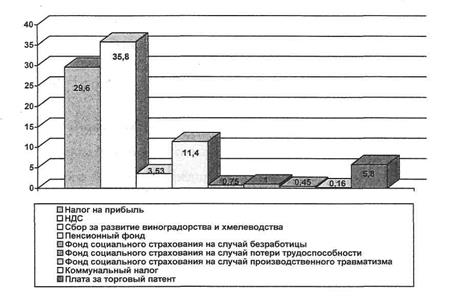

Предприятие «Сицилия» является плательщиком НДС и налога на прибыль, не имеет льгот, работает на общей системе налогообложения. Анализ структуры налогов, уплаченных предприятием за 2008 год представлен в таблице 2.6.

Таблица 2.6 Анализ налогов и сборов, уплачиваемых предприятием «Сицилия» за 2008 год

| № п/п

|

Наименование налога

|

Сумма, тыс.грн.

|

Удельный вес, %

|

| 1.

|

Налог на прибыль

|

29,6

|

33,4

|

| 2.

|

НДС

|

35,8

|

40,5

|

| 3.

|

Сбор за развитие виноградарства и хмелеводства

|

3,53

|

4,0

|

| 4.

|

Пенсионный фонд

|

11,4

|

12,9

|

| 5.

|

Взносы в фонд социального страхования на случай безработицы

|

0,75

|

0,8

|

| 6.

|

Взносы в фонд социального страхования на случай потери трудоспособности

|

1,0

|

1,1

|

| 7.

|

Взносы в фонд государственного социального страхования на случай производственного травматизма

|

0,45

|

0,5

|

| 8.

|

Коммунальный налог

|

0,16

|

0,3

|

| 9.

|

Плата за торговый патент

|

5,8

|

6,5

|

| ИТОГО:

|

88,49

|

100

|

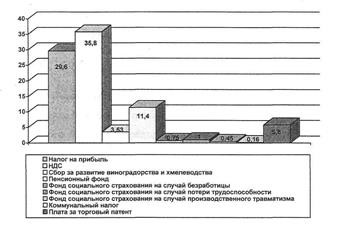

Проиллюстрируем полученные результаты (рисунок 2.4).

Рис.2.4 Структура налогообложения предприятия за 2008 год

Анализ данных, приведенных в таблице 2.6, показывает, что в общей сложности предприятие «Сицилия» платит 9 налогов, сборов и обязательных платежей, причем 33,4% - платится от прибыли (это налог на прибыль, который в 2006г. составил 29,6 тыс.грн.), и 26,1% налогов входят в состав себестоимости, в, данном случае в состав издержек обращения торгового предприятия.

Налог на добавленную стоимость занимает наибольший удельный вес в структуре налогообложения предприятия - 40,5% и его оплата 35,8 тыс.грн. в 2008г.

Охарактеризовав финансово-хозяйственную деятельность предприятия перейдем к анализу его финансовых результатов и финансового состояния.

Таким образом, основным видом деятельности предприятия является оптовая торговля товарами продовольственной группы и вино-водочной продукцией, а также оказанием транспортных услуг по перевозке грузов. Основными поставщиками виноводочной продукции является ТД «Массандра», Бахчисарайский винзавод, СЗ «Ливадия», Завод «Ливадия», ТД «Шустов».

2.2. Анализ финансового состояния предприятия «Сицилия»

Анализ финансового состояния предприятия начинают с оценки структуры баланса. В большинстве случаев исследование структуры и динамики финансового состояния предприятия производится при помощи сравнительного аналитического баланса.

Для удобства проведения анализа статьи баланса предприятия «Сицилия» укрупнены и проведены в таблице 2.7 и приложения 5. Анализ проводится по состоянию предприятия на 31.12.06г., 31.12.07г., 31.12.08г.

Таблица 2.7Экспресс-анализ структуры баланса предприятия «Сицилия»

| АКТИВ

|

Статьи баланса

|

Код строки из Ф1

|

Тыс. грн.

|

Структура, % от общего итога

|

| 31.12.07

|

31.12.07

|

31.12.08

|

31.12.06

|

31.12.06

|

31.12.08

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

| Необоротные активы

|

080

|

10,5

|

10,2

|

11,5

|

12,3

|

11,1

|

11,0

|

| Оборотные активы:

|

260

|

75,1

|

81,6

|

93,5

|

87,6

|

88,9

|

89,0

|

| -денежные средства и текущие финансовые инвестиции

|

220/240

|

15,3

|

21,6

|

19,2

|

17,8

|

23,5

|

18,3

|

| -дебиторская задолженность

|

150,160,170/200

|

12,0

|

9,5

|

7,8

|

14,0

|

10,3

|

7,4

|

| -материальные оборотные средства

|

100/140

|

47,2

|

50,5

|

66,5

|

55,8

|

5,1

|

63,3

|

| -прочие оборотные средства

|

250

|

0,6

|

-

|

-

|

0,1

|

-

|

-

|

| Расходы будущих периодов

|

270

|

-

|

-

|

-

|

-

|

-

|

-

|

| БАЛАНС

|

280

|

85,6

|

91,8

|

105,0

|

100

|

100

|

100

|

| ПАССИВ

|

Собственный капитал

|

380

|

28,0

|

28,9

|

30,0

|

32,7

|

31,5

|

28,5

|

| -уставной капитал

|

300

|

20,0

|

20,0

|

20,0

|

23,4

|

21,8

|

19,0

|

| -прочие фонды (дополнительный капитал)

|

330

|

6,0

|

6,0

|

6,0

|

7,0

|

6,5

|

5,7

|

| нераспределенная прибыль (непокрытые убытки)

|

350

|

2,0

|

2,9

|

4,0

|

2,3

|

3,2

|

3,8

|

| Долгосрочные обязательства

|

480

|

-

|

-

|

-

|

-

|

-

|

-

|

| Текущие обязательства:

|

620

|

57,6

|

62,9

|

75,0

|

67,3

|

68,3

|

71,8

|

| -кредиторская задолженность

|

530

|

29,8

|

38,6

|

38,7

|

34,8

|

42,0

|

37,1

|

| -краткосрочные кредиты

|

500

|

24,2

|

17,9

|

32,1

|

28,3

|

19,5

|

30,7

|

| -прочие краткосрочные обязательства

|

610

|

3,7

|

6,4

|

4,2

|

4,2

|

7,0

|

4,0

|

| БАЛАНС

|

640

|

85,6

|

91,8

|

105,0

|

100

|

100

|

100

|

Анализ данных, приведенных в таблице 2.8 и приложении 3, свидетельствуют об увеличении высоты баланса. Высота баланса в 2006г. по сравнению с 2006г. возросла на 7,2% или на 6,2 тыс.грн., а в 2008г. по сравнению с 2007г. на 14,4% или на 13,2 тыс.грн., в общем в 2008г. высота баланса предприятия составила 105,0 тыс.грн., т.е. возросла по сравнению с 2006г. на 19,4 тыс.грн. Надо отметить, что для торгового предприятия незначительный рост.

При проведении вертикального анализа выясняется, что существенных структурных сдвигов ни в активах, ни в пассивах предприятия не произошло (см.таблицу 2.8 гр.6,7,8).

Показатели приложения 3 свидетельствуют, что необоротные активы занимают в общей структуре незначительную часть 11-12% и практически не меняются (с 10,5 тыс.грн. по состоянию на 31,12.06г. до 11,5 тыс.грн. по состоянию на 31.12.08г.). Такая структура активов (до 40%) называется легкой. Она свидетельствует о мобильности имущества предприятия. На протяжении анализируемого периода доли необоротных активов снижается, что, как правило, способствует ускорению оборачиваемости.

Стоимость оборотных активов предприятия возросла за анализируемый период на 18, 4 тыс. грн. Это может свидетельствовать о расширении производства. Однако такое изменение в оборотных активах может быть последствием замедления оборачиваемости оборотных средств, вызвавших объективную необходимость в увеличении потребности в росте их массы, что является уже негативной тенденцией. В связи с этим необходимо проследить изменение отдельных статей оборотных активов.

Наибольший удельный вес в структуре активов занимают материальные оборотные средства. Если в 2006г. их удельный вес в общей структуре активов составляет 55,8% то к концу 2008г. он возрос на 7,5% и составил 63,3%о т.е. 66,5 тыс.грн. Денежные средства в структуре активов предприятия составляют в 2005 году 17,8%, в 2007 году — 23,5%, а в 2008 году — 18,3 %. В то время как материальные оборотные средства (запасы и товары) в 2007 году составляли 55,8 %, а в 2008 году — 63,3%). Одновременно наблюдается снижение дебиторской задолженности с 14%> в 2006 году до 7,4% в 2008 году. Если учесть, что предприятие оптовой торговли бухгалтерский учет всегда ведут по отгрузке, то напрашивается вывод о снижении реализации, затоваривании склада. И как следствие - привлечение большего количества заемного капитала.

В структуре пассивов собственный капитал занимает одну третью часть, его удельный вес меняется незначительно с 32,7%) в 2006г. до 28,5% в 2007г., однако по абсолютной величине он практически неизменен 28,0 -30,0 тыс.грн.

Наибольший удельный вес в структуре пассивов занимают текущие обязательства с 67,7%) в 2005г. до 71,8% в 2008г., причем доля кредиторской задолженности в 2008г. составила 37,1%. Примерно такой же удельный вес (28%>-31%>) занимают в структуре пассивов краткосрочные кредиты, причем их величина возросла с 24,2 тыс.грн. в 2006г. до 32,1 тыс.грн. в 2008г. Таким образом, предприятие достаточно активно привлекает и использует заемные средства. Однако по своей структуре эти заемные средства являются краткосрочными обязательствами, что свидетельствует о высокой доле риска потери финансовой устойчивости и нерациональной структуре баланса.

После общей характеристики финансового состояния и его изменения за отчетный период на основе статистического баланса следующей важной задачей методики анализа финансового состояния является исследование  абсолютных показателей ликвидности и финансовой устойчивости предприятия. абсолютных показателей ликвидности и финансовой устойчивости предприятия.

Финансовое состояние предприятия в краткосрочной перспективе оценивается ликвидности и платежеспособности.

В долгосрочной перспективе финансовое состояние предприятия характеризуется структурой собственного капитала, а также коэффициентами капитализации и покрытия.

Проанализируем ликвидность баланса предприятия «Сицилия». Для характеристики ликвидности анализируемого предприятия в таблице 2.8 приведем расчет групп активов и пассивов.

Таблица 2.8 Показатели, отражающие ликвидность баланса предприятия «Сицилия»

| Показатель

|

Формула расчета

|

Сумма, тыс. грн.

|

| 2006 г.

|

2007 г.

|

2008 г.

|

| 1

|

2

|

3

|

4

|

5

|

| АКТИВ

|

| А1

|

Стр.230+стр.240+стр.220

|

15,3

|

21,6

|

19,2

|

| А2

|

Стр.130 по стр.210 Ф1

|

58,9

|

58,7

|

71,3

|

| А3

|

Стр.100+стр.110+стр.120+стр.250+стр.270 Ф1

|

0,9

|

1,3

|

96,5

|

| А4

|

Стр.080 Ф1

|

10,5

|

10,2

|

11,5

|

| ПАССИВ

|

| П1

|

Стр.530 Ф1

|

29,8

|

38,6

|

38,7

|

| П2

|

Стр.620-стр.530+стр.430+стр.630 Ф1

|

27,8

|

24,3

|

36,3

|

| П3

|

Стр.480+стр.430+стр.630 Ф1

|

0

|

0

|

0

|

| П4

|

Стр. 381 Ф1

|

28

|

28,9

|

30

|

| Платежный излишек или недостаток (+/-)

|

| А1-П1

|

-14,5

|

-17,0

|

-19,5

|

| А2-П2

|

31,1

|

34,4

|

35,0

|

| А3-П3

|

0,9

|

1,3

|

96,5

|

| А4-П4

|

-17,5

|

-18,7

|

-18,5

|

Характеризуя ликвидность баланса предприятия по числовым данным таблицы 2.8, можно сказать, что за все анализируемые периоды ликвидность баланса отклоняется от абсолютной. Результаты расчетов показывают, что в этой организации сопоставление активов и пассивов имеет следующий вид.

2006г. (АКП1, А2>П2, А3> ПЗ, А4< П4)

2007г. (АКП1, А2>П2, А3> ПЗ, А4< П4)

2008г. (АКП1, А2>П2, А3> ПЗ, А4< П4)

В анализируемом периоде наблюдается недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств. Так как такой недостаток является значительным и стремительно возрастает, то ситуации становится угрожающей.

Проведенный по изложенной методике анализ ликвидности баланса является приближенным, так как соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно. Это обусловлено ограниченностью информации, которой располагает аналитик, проводящий внешний анализ на основе бухгалтерской отчетности. Для уточнения результатов анализа требуются, поэтому специальные методы, корректирующие показатели представленной методики.