Содержание

Введение. 4

1.Теоретические аспекты анализа и диагностики финансово-хозяйственной деятельности. 6

1.1.Понятие, сущность и цели анализа и диагностики финансово-хозяйственной деятельности. 5

1.2.Методы, используемые при проведении анализа финансово-хозяйственной деятельности. 7

1.3. Существующие методики проведения анализа финансово-хозяйственной деятельности. 13

2. Анализ и диагностика финансово-хозяйственной деятельности предприятия на примере ООО «Секурс-комплект». 17

2.1. Предварительный обзор экономического и финансового положения предприятия. 17

2.2. Оценка и анализ экономического потенциала организации. 18

2.2.1. Оценка имущественного положения. 18

2.2.2. Оценка финансового положения. 22

2.2.3. Оценка ликвидности. 25

2.3. Оценка и анализ результативности финансово-хозяйственной деятельности27

2.3.1. Оценка деловой активности. 27

2.3.2. Оценка прибыли и рентабельности. 30

2.4. Определение неудовлетворительной структуры баланса предприятия. 33

Заключение. 38

Список использованных источников:37

Введение

Финансовый анализ необходим для оценки финансового состояния и должен предшествовать принятию управленческих решений, направленных на оптимизацию в области управления финансами. Практически все партнеры организации, собственники, органы государственного контроля используют результаты финансового анализа для принятия решений по оптимизации своих интересов. Качество принимаемых управленческих решений целиком зависит от качества предварительно выполненного финансового анализа.

Существует много групп пользователей информации как внутренних, так и внешних, и они могут преследовать различные цели при осуществлении финансового анализа. Так, например, результаты финансового анализа могут быть использованы управленцами для принятия необходимого решения по улучшению финансового состояния организации; потенциальный инвестор с помощью финансового анализа может принять обоснованное решение по поводу направлений инвестирования капитала. В том и другом случае финансовый анализ должен выступать в качестве инструмента прогнозирования финансовой деятельности. Именно этим и обусловлена актуальность выбранной темы.

Реклама

Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие — ухудшение финансового состояния предприятия и его платежеспособности

Главная цель анализа - своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.

Целью выполняемой курсовой работы является изучение теоретических основ проведения анализа финансово-хозяйственной деятельности, а также анализ деятельности на примере конкретного предприятия.

Задачами курсовой работы являются определение понятия финансового анализа предприятия, его сущности, целей, задач, методики проведения анализа, изучение финансово-хозяйственного состояния рассматриваемого предприятии.

Объектом исследования является ООО «Секурс-комплект», сферой деятельности которого является оптовая торговля.

Базой для выполнения курсовой работы являются нормативно-правовые акты РФ, касающиеся рассматриваемой темы, учебная литература таких авторов как Ковалев В.В.,Шеремет А.Д., Пястолов С.М.[5,7,8,9,10,11,16,17,18], публикации в периодических изданиях и на специализированных интернет-сайтах, посвященные финансовому анализу, а также данные годовой бухгалтерской отчетности предприятия за три года.

1. Теоретические аспекты анализа и диагностики финансово-хозяйственной деятельности

1.1. Понятие, сущность и цели анализа и диагностики финансово-хозяйственной деятельности

Анализ (в переводе с греч. «analyzis» - разделять, расчленять) - способ познания предметов и явлений окружающей среды, основанный на расчленении целого на составные части и изучение их во всем многообразии связей и зависимостей. Таким образом, анализ заключается в определении сущности процесса или явления на основе изучения всех его составляющих частей и выявления закономерностей его развития [4, стр. 9].

Анализ финансово-хозяйственной деятельности (АФХД) предприятия является важной частью, а по сути, основой принятия решений на микроэкономическом уровне, т.е. на уровне субъектов хозяйствования.

Анализ и диагностика финансово-хозяйственной деятельности предприятия - комплексное изучение производственно - хозяйственной деятельности предприятия с целью объективной оценки ее результатов и дальнейшего ее развития и совершенствования [8, стр. 85].

Реклама

Как и все другие экономические науки, АХД изучает хозяйственную деятельность предприятия, экономические явления и процессы, протекающие на предприятии. Предметом АХД являются причинно-следственные связи экономических явлений и процессов на предприятии. Объектами анализа являются экономические результаты хозяйственной деятельности, такие как производство и реализация продукции, себестоимость, использование различных факторов производства, финансовое состояние и результаты, прибыль и т.д. Метод науки – способ исследования своего предмета. Метод экономического анализа – системное, комплексное изучение, измерение и обобщение влияния факторов на результаты деятельности предприятия путем обработки специальными приемами системы показателей плана, учета, отчетности и других источников информации с целью повышения эффективности производства. Характерные черты метода АХД – необходимость постоянного сравнения; необходимость изучения внутренних противоречий, положительных и отрицательных сторон каждого явления, процесса; учет всех взаимосвязей; количественная оценка причинно-следственных связей; системный подход; разработка и использование системы показателей.

Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния организации, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, при этом аналитика и управляющего (менеджера) может интересовать как текущее финансовое состояние организации, так и его проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния [12, стр. 328].

Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором, в конечном счете, является объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерская или финансовая отчетность организации – это лишь "сырая информация", подготовленная в ходе выполнения на организации учетных процедур.

Результатом проведения анализа для внутреннего пользователя является комплекс управленческих решений - сочетание различных мер, направленных на оптимизацию состояния организации, который пересматривается под влиянием изменений макро- и микроэкономической среды.

Анализ финансово-хозяйственной деятельности проводится на основе данных бухгалтерской отчетности. Она должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Анализ, осуществленный на основе недостоверной отчетности, даст неверные ориентиры пользователям информации при принятии необходимых решений. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету [8, стр.10].

Анализ и его результаты должны соответствовать определенным требованиям. Основные принципы:

- соответствие результатов и методик анализа государственной экономической, социальной, экономической, международной политике и законодательству;

- научный характер исследований;

- комплексность анализа;

- системный подход в изучении объектов анализа;

- анализ должен быть объективным, конкретным и точным, т.е. базироваться на достоверной, проверенной информации и реально отражать результаты деятельности предприятия;

- анализ должен быть эффективным и воздействовать на хозяйственную деятельность предприятия;

- анализ должен быть оперативным и проводиться по плану;

- широкий круг работников должен принимать участие в анализе и ознакомлении его результатов для повышения эффективности производства[4, стр.13].

1.2. Методы, используемые при проведении анализа финансово-хозяйственной деятельности

Метод АФХД как способ познания экономического субъекта состоит из ряда последовательно осуществляемых действий (стадий, этапов):

· наблюдение за субъектом, измерение и расчет абсолютных и относительных показателей, приведение их в сопоставимый вид и т.д.;

· систематизация и сравнение, группировка и детализация факторов, изучение их влияния на показатели деятельности субъекта;

· обобщение - построение итоговых и прогнозных таблиц, подготовка выводов и рекомендаций для принятия управленческих решений [5, стр.19]

При АФХД наиболее часто используют следующие методы.

1.Метод сравнения

Сравнение – научный метод познания, когда неизвестное (изучаемое) явление, показатель сопоставляются с уже известными (изученными ранее) для выявления общих черт или отличий между ними.

В анализе используются следующие виды сравнений:

- фактических показателей с плановыми;

- фактических показателей с нормативными;

- фактических показателей с показателями прошлых лет;

- фактических показателей с лучшими по отрасли;

- фактических показателей со средними;

- сопоставление параллельных и динамических рядов для изучения взаимосвязей исследуемых показателей;

- сопоставление различных вариантов управленческих решений;

- сопоставление результатов деятельности до и после изменения какого-либо фактора.

Различают следующие виды сравнительного анализа:

- горизонтальный – для определения отклонений от базового уровня (план, прошлый год, средний и т.д.);

- вертикальный – для изучения структуры экономических явлений или процессов;

- трендовый – для изучения относительных темпов роста и прироста показателей за ряд лет к уровню базового года, т.е. при исследовании рядов динамики;

- одномерный – для сопоставления одного или нескольких показателей одного объекта или нескольких объектов по одному показателю;

- многомерный – для сопоставления результатов деятельности нескольких предприятий (подразделений) по широкому спектру показателей[18, стр. 68].

2.Метод относительных и средних величин

В АХД используются следующие виды относительных величин:

- планового задания – отношение планового уровня показателя текущего года к его уровню в прошлом году или к среднему за 3-5 предыдущих лет;

- выполнения плана – отношение между фактическим и плановым уровнем показателя;

- динамики – деление величин показателя текущего периода на его уровень в предыдущем периоде (темпы роста или прироста), которые бывают базисными и цепными;

- структуры – относительная доля (удельный вес) части в общем;

- координации – соотношение частей целого между собой;

- интенсивности– характеризуют степень распространенности, развития какого-либо явления в соответствующей среде;

- эффективности – соотношение эффекта с ресурсами или затратами.

Средние величины исчисляются на основе массовых данных о качественно однородных явлениях. Они помогают определять общие закономерности и тенденции в развитии экономических процессов.

Средние величины бывают: среднеарифметические (простые и взвешенные), среднегармонические, среднегеометрические, среднехронологические, среднеквадратические и т.д.

В анализе необходимо раскрывать содержание средних величин, дополняя их среднегрупповыми или индивидуальными показателями.

3.Балансовый метод

Балансовый метод служит для отражения соотношений, пропорций двух групп взаимосвязанных и уравновешенных экономических показателей, итоги которых должны быть тождественными [5, стр. 104].

Данный способ состоит в сравнении, соизмерении двух комплексов показателей, стремящихся к определенному равновесию. Он позволяет выявить

в результате новый аналитический (балансирующий) показатель.

Используется при анализе обеспеченности предприятия различными видами ресурсов и полноты их использования (баланс рабочего времени, платежный баланс) и т.д. Например, при анализе обеспеченности предприятия сырьем сравнивают потребность в сырье, источники покрытия потребности и определяют балансирующий показатель – дефицит или избыток сырья.

Товарно-сырьевой баланс:

Nн.г. + Nп. = Nр + Nвыб + Nк.г.

Каждую составляющую данного баланса можно выразить через алгебраическую сумму других. При анализе необходимо учитывать экономический смысл показателей. Так, прочее выбытие товаров отрицательно

влияет на объем реализации.

Как вспомогательный, балансовый метод используется для проверки результатов расчетов влияния факторов на результативный совокупный показатель. Если сумма влияния факторов на результативный показатель равна

его отклонению от базового значения, то, следовательно, расчеты проведены

правильно. Отсутствие равенства свидетельствует о неполном учете факторов

или о допущенных ошибках:

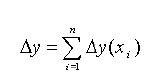

где у

– результативный показатель; x

– факторы; ∆у(хi)

– отклонение

результативного показателя за счет фактора хi

.

Балансовый метод применяют также для определения размера влияния

отдельных факторов на изменение результативного показателя, если известно

влияние остальных факторов.

4.Графический метод

Основные формы графиков – это диаграммы. Графический способ не имеет в анализе самостоятельного значения, а используется для иллюстрации измерений. Для наглядного представления рекомендуется отображать в

5.Метод группировки

Метод группировки - деление массы изучаемой совокупности объектов на качественно однородные группы по соответствующим признакам.

Группировки используются для исследования зависимости в сложных явлениях, характеристика которых отражается однородными показателями и разными значениями (характеристика парка оборудования по срокам ввода в эксплуатацию, по месту эксплуатации, по коэффициенту сменности и т.д.)

В анализе используются следующие виды:

1) типологические;

2) структурные – для изучения внутреннего строения показателей,

соотношения в нем отдельных частей;

3) аналитические (причинно-следственные) – для определения наличия,

направления и формы связи между изучаемыми показателями.

По сложности построения группировки бывают простые и комбинированные.

Нельзя строить групповые таблицы по случайному или второстепенному признакам.

6.Способы приведения показателей в сопоставимый вид.

Обязательным условием сравнительного анализа является сопоставимость сравниваемых показателей, предполагающая:

единство объемных, стоимостных, качественных, структурных показателей;

единство периодов времени, за которые производится сравнение;

сопоставимость условий производства;

сопоставимость методики исчисления показателей.

Способами приведения показателей в сопоставимый вид являются:

нейтрализация воздействия стоимостного, объемного, качественного и структурного факторов путем приведения их к единому базису, а также использование средних и относительных величин, поправочных коэффициентов, методов пересчета и т.д.

Например: для реализации влияния объемного фактора при анализе суммы

затрат на производство S = Σ (V ∗ S), необходимо плановую сумму затрат

пересчитать на фактический объем производства продукции Σ (V1 ∗ S1) и затем сравнить с фактической суммой затрат S1 = Σ (V1 ∗ S1).

1.3. Существующие методики проведения анализа финансово-хозяйственной деятельности

В настоящее время не существует единой универсальной методики финансового анализа. В зависимости от поставленных целей могут применяться методики, разработанные и утвержденные государственными органами власти, отраслевые и авторские методики.

Методика – совокупность способов, правил наиболее целесообразного выполнения какой-либо работы. Различают общую (одинаковую для всех отраслей экономики) и частную (для определенной отрасли, объему исследования) методики.

Основные элементы методики:

1. Цель и задачи;

2. Объекты анализа;

3. Система показателей;

4. Описание способов исследования;

5. Источники данных;

6. Указания по организации анализа, подбору технических средств;

7. Требования к оформлению результатов анализа;

8. Субъекты (потребители) результатов анализа.

Рассмотрим несколько методик в соответствии с вышеуказанными элементами в курсовой работе и сделаем обоснованный выбор для проведения собственного анализа финансово-хозяйственной деятельности.

Анализ финансово-хозяйственной деятельности может проводиться на основании Постановления Правительства РФ от 25 июня 2002 г. № 367. «Об утверждении Правил проведения арбитражным управляющим финансового анализа» [1]. В соответствии с данным законом основными целями проведения АФХД является:

а) подготовка предложения о возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения в отношении должника соответствующей процедуры банкротства;

б) определение возможности покрытия за счет имущества должника судебных расходов;

в) подготовка плана внешнего управления;

г) подготовка предложения об обращении в суд с ходатайством о прекращении процедуры финансового оздоровления (внешнего управления) и переходе к конкурсному производству;

д) подготовка предложения об обращении в суд с ходатайством о прекращении конкурсного производства и переходе к внешнему управлению.

То есть данная методика разработана не для АФХД в процессе деятельности организации, а для определения возможности банкротства при наступлении неплатежеспособности. Пользователями результатов анализа будут кредиторы организации, внешние управляющие, руководство организации и органы государственной власти.

В процессе анализа используется следующая система показателей.

Коэффициенты, характеризующие платежеспособность должника

· Коэффициент абсолютной ликвидности.

· Коэффициент текущей ликвидности.

· Показатель обеспеченности обязательств должника его активами.

Показатель обеспеченности обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника.

· Степень платежеспособности по текущим обязательствам.

Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки.

Коэффициенты, характеризующие финансовую устойчивость должника

· Коэффициент автономии (финансовой независимости).

· Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах).

· Доля просроченной кредиторской задолженности в пассивах.

Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам.

· Показатель отношения дебиторской задолженности к совокупным активам.

Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации.

Коэффициенты, характеризующие деловую активность должника

· Рентабельность активов.

· Норма чистой прибыли.

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации.

Норма чистой прибыли измеряется в процентах и определяется как отношение чистой прибыли к выручке (нетто).

Кроме вышеуказанных коэффициентов анализируются внешние и внутренние условия деятельности, рынки, на которых осуществляется деятельность, анализируются активы и пассивы, а также проводится анализ безубыточности.

Кроме того, в законе определены критерии признания предприятий банкротами: если коэффициент текущей ликвидности (Кт.л.) и коэффициент обеспеченности собственными средствами (Ксос) меньше установленных законодательно предельных значении 2 и 0,1 соответственно [1,2]. При выполнении этих условий рассчитывается коэффициент утраты платежеспособности на срок 3 месяца, при невыполнении условий рассчитывается коэффициент восстановления платежеспособности на срок 3 года. Эти критерии были разработаны в целях обеспечения своевременного осуществления государством мер, направленных на предотвращение банкротства. В экономической литературе эта система критериев многократно и справедливо подвергалась критике. Считается, что эта методика оценки финансового состояния предприятия несовершенна. Несовершенство действующей методики, по мнению проявляется в том, что не менее трех четвертей из них попадают в категории неустойчивых, неплатежеспособных. В оценки их деятельности, по существу, нет градации. Между тем, степень финансового напряжения безусловно различна, даже если все или почти все испытывают это напряжение.

Кроме методики разработанной государством существует множество авторских методик. Например, метокики, предложенные Ковалевым В.В., Шереметом А.Д., Бальжиновой А.В., Михеевой Е.В, Пястоловым С.М. Остановимся подробнее на методике Ковалева В.В.

Методика проведения АФХД, предложенная Ковалевым В.В. – подробная характеристика имущественного и финансового потенциалов хозяйствующего объекта, результатов его деятельности в истекшем отчетном периоде, а также возможностей развития объекта на перспективу. Анализ проводится на основе построения аналитического баланса и привлечения данных бухгалтерского учета. Для составления более детализированной программы анализа простейшие процедуры экспресс-анализа дополняются вертикальным и горизонтальным анализом, разработкой системы показателей и ее структурированием по разделам, характеризующим отдельные стороны деятельности предприятия.

Как уже было сказано основой для проведения финансового анализа является уплотненный аналитический баланс. Системой показателей, составляющих информационно-аналитическую основу рассматриваемой методики финансового анализа являются показатели отражающие:

- имущественный потенциал компании

- ликвидность и платежеспособность

- финансовую устойчивость

- деловую активность

- прибыльность и рентабельность

- положение на рынке ценных бумаг

Главной целью анализа по Ковалеву В.В. является своевременное выявление и устранение недостатков в финансовой деятельности и нахождение резервов улучшения финансового состояния предприятия и его платежеспособности.

Анализ финансового состояния предполагает следующие этапы.

1. Предварительный обзор экономического и финансового положения субъекта хозяйствования.

2. Оценка и анализ экономического потенциала организации.

2.1. Оценка имущественного положения.

2.2. Оценка финансового положения.

3. Оценка и анализ результативности финансово-хозяйственной деятельности предприятия.

3.1. Оценка производственной (основной) деятельности.

3.2. Анализ рентабельности.

3.3. Оценка положения на рынке ценных бумаг.[ 5,8,9,10,11]

Именно по этой методике во второй главе и будет проведен анализ финансового состояния предприятия. Также он будет дополнен оценкой неудовлетворительной структуры баланса предприятия, предложенной в Постановлении Правительства РФ от 25 июня 2002 г. № 367. «Об утверждении Правил проведения арбитражным управляющим финансового анализа».

2. Анализ и диагностика финансово-хозяйственной деятельности предприятия на примере ООО «Секурс-комплект»

2.1. Предварительный обзор экономического и финансового положения

предприятия

Для более глубокого рассмотрения темы проведем анализ финансово-хозяйственной деятельности на примере ООО «Секурс-комплект».

ООО «Секурс-Комплект» является юридическим лицом. Права и обязанности юридического лица Общество приобрело с даты регистрации. Общество имеет самостоятельный баланс, печать со своим наименованием, счета в банке. Общество осуществляет свою деятельность самостоятельно на основе полного хозяйственного расчета и самофинансирования, всецело отвечает за результаты своей деятельности и выполнения обязательств перед заказчиками, бюджетом и банками.

Целями деятельности общества являются удовлетворение общественных потребностей в сфере производства и распределения товаров и услуг, создание благоприятных условий для реализации товаров и услуг, содействие эффективному развитию экономики Российской Федерации, а также извлечение прибыли.

Общество было организовано в сентябре 2004 года путем реорганизации. Деятельность компании направлена на продажу материалов для Камчатского края, фирма формирует сборные контейнера под Заявку клиента, осуществляет поиск необходимых материалов, в которых нуждается клиент, далее согласовываем все технические моменты, предоставляем несколько вариантов продукции перед Клиентом, после чего он делает выбор и мы осуществляем Поставку, по сути, мы не являемся Производителями каких- либо товаров, мы осуществляем их поиск, ведем все переговоры, так скажем, освобождаем Клиента от дополнительной работы. Ассортимент поставляемых товаров очень разнообразен: от продуктов питания до дизельного оборудования. Основными покупателями ООО «Секурс-комплект» являются предприятия Камчатского края, Администрация Камчатского края и районов.

Приведем основные положения учетной политики, влияющие на показатели выручки, оценки имущества, амортизационную политику и др.:

- общество применяет общую систему налогообложения и является плательщиком НДС;

- отражение фактов хозяйственной деятельности производится с помощью метода начисления;

- амортизация по основным средствам и нематериальным активам начисляется линейным способом в бухгалтерском и налоговом учете;

- товары для продажи учитываются по плановой фактической себестоимости;

- в обществе создаются резервы предстоящих расходов, а также резервы по сомнительным долгам.

Так как общество является малым предприятием, то оно сдает в составе годовой бухгалтерской отчетности только формы № 1 и № 2. При первом взгляде на годовые бухгалтерские отчеты за 2005-2007 годы (Приложение А-Е) видно, что предприятие находится в периоде становления, так как происходит увеличение валюты баланса из года в год. В балансе отсутствуют явно больные статьи, такие как непокрытый убыток (за исключением данных на начало 2005 года, когда деятельность еще фактически не велась), просроченная дебиторская и кредиторская задолженность. Далее проведем более подробный анализ финансово-хозяйственной деятельности с описанием методики проведения и анализом полученных результатов.

2.2. Оценка и анализ экономического потенциала организации

2.2.1. Оценка имущественного положения

Исходной информацией для проведения анализа финансового состояния являются данные финансовой отчетности: форма № 1 «Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках», а также сведения о суммах начисленной амортизации, полученные в бухгалтерии.

Для общей оценки состояния предприятия построим уплотненный аналитический баланс путем агрегирования статей, который формируется путем устранения влияния на итог баланса (валюту) и его структуру регулирующих статей. Для этого:

· суммы по статье «Задолженность участников (учредителей) по взносам в уставный капитал» уменьшают величину собственного капитала и величину оборотных активов;

· на величину статьи «Оценочные резервы («Резерв по сомнительным долгам»)» корректируется значение дебиторской задолженности и собственного капитала предприятия;

· однородные по составу элементы балансовых статей объединяются в необходимых аналитических разделах (долгосрочные текущие активы, собственный и заемный капитал).

Форма агрегированного баланса представлена в Таблице 1.

Таблица 1. Уплотненный аналитический баланс.

| Наименование статьи |

Коды строк |

2005 |

2006 |

2007 |

| н.г. |

к.г. |

| 1. Внеоборотные активы всего: |

190 |

85 |

68 |

187 |

331 |

| в том числе: |

| основные средства |

120 |

85 |

68 |

187 |

331 |

| нематериальные активы |

110 |

0 |

0 |

0 |

0 |

| другие внеоборотные активы |

130+135+140 |

0 |

0 |

0 |

0 |

| 2. Оборотные активы - всего: |

290 |

24 |

532 |

12117 |

14856 |

| в том числе: |

| запасы |

210+220 |

20 |

201 |

8583 |

9525 |

| дебиторская задолженность более 12 мес. |

230 |

0 |

0 |

0 |

0 |

| дебиторская задолженность до 12 мес. |

240 |

1 |

285 |

3456 |

5141 |

| краткосрочные финансовые вложения |

250 |

0 |

0 |

0 |

0 |

| денежные средства |

260 |

3 |

46 |

78 |

190 |

| прочие оборотные активы |

270 |

0 |

0 |

0 |

0 |

| Итого активов

|

190+290

|

109

|

600

|

12304

|

15187

|

| 3. Капитал и резервы (Собственный Капитал) |

490+640+650 |

7 |

135 |

1445 |

1784 |

| 4. Долгосрочные обязательства |

590 |

0 |

0 |

0 |

0 |

| 5. Краткосрочные обязательства (Заемный капитал) |

690-640-650 |

102 |

465 |

10859 |

13403 |

| Заемные средства |

610 |

0 |

0 |

4937 |

6967 |

| Кредиторская задолженность |

620 |

0 |

465 |

5922 |

6436 |

| Другие пассивы |

630+660 |

0 |

0 |

0 |

0 |

| Итого пассивов

|

490+590+690

|

109

|

600

|

12304

|

15187

|

Уплотненный аналитический баланс построен на основе данных баланса за три года.

Под понятием «имущество организации» подразумеваются основные и оборотные средства, а также иные ценности, стоимость которых отражается в балансе организации.

Имущественное положение предприятия характеризуется рядом показателей уровня, динамики и состояния активов, уровня и динамики объема реализованной продукции и прибыли, а также соотношением отдельных показателей. Основные показатели имущественного положения представлены в Таблице 2 .

Таблица 2 . Показатели имущественного состояния предприятия.

| Показатели |

2005 |

2006 |

2007 |

Темпы роста |

| Н.г. |

К.г |

Н.г. |

К.г |

Н.г |

К.г |

2005 |

2006 |

2007 |

2007 к |

| 2005 |

| Суммарные активы, руб. |

109 |

600 |

600 |

12304 |

12304 |

15187 |

550% |

2051% |

123% |

2531% |

| Первоначальная стоимость основных средств, руб. |

85 |

85 |

85 |

212 |

212 |

369 |

100% |

249% |

174% |

434% |

| Остаточная стоимость основных средств, руб. |

85 |

68 |

68 |

187 |

187 |

331 |

80% |

275% |

177% |

487% |

| Износ основных средств, руб. |

0 |

17 |

17 |

25 |

25 |

38 |

Х |

147% |

152% |

224% |

| Коэффициент износа основных средств, % |

0 |

20 |

20 |

11,8 |

11,8 |

10,3 |

Х |

59% |

87% |

52% |

| Сумма оборотных средств, руб. |

24 |

532 |

532 |

12117 |

12117 |

14856 |

2217% |

2278% |

123% |

2792% |

| Удельный вес внеоборотных активов в имуществе |

78 |

11,4 |

11,4 |

1,5 |

1,5 |

2,2 |

14% |

13% |

147% |

19% |

| Удельный вес оборотных средств в имуществе |

22 |

88,6 |

88,6 |

98,5 |

98,5 |

97,8 |

403% |

111% |

99% |

110% |

| Собственные оборотные средства, руб. |

-78 |

67 |

67 |

1258 |

1258 |

1453 |

186 |

1878 |

116 |

2169 |

Для анализа имущественного положения используются данные уплотненного аналитического баланса (Таблица 1), а также данные Формы № 5 «Приложение к Балансу».

Темпы роста 2005 год = 600/109*100%=550%

Аналогично рассчитываются остальные показатели.

Высокие темпы роста суммарных активов объясняются тем, что предприятие в 2005-2006 году находилось на стадии становления и активно наращивало имущество.

Данные о первоначальной, остаточной стоимости и износе основных средств берем из данных бухгалтерии и заносим в таблицу. Темпы роста рассчитываются аналогично.

Коэффициент износа основных средств рассчитывается по формуле:

(1) (1)

Кизноса н.г.2005 = 0/85*100% = 0

По строку «Сумма оборотных средств» отражаем сумму оборотных активов из таблицы 1 строка 290 соответственно на начало и конец года.

Удельный вес оборотных средств в имуществе находим как отношение оборотных средств к сумме всего имущества:

Уд.вес. об.акт.2005 н.г. = 24/109*100%=22%

В сумме удельный вес оборотных и внеоборотных активов равен 100%, поэтому удельный вес внеоборотных активов равен:

Уд.вес. вн.акт. 2005 н.г. = 100-22=78%

Темпы роста находятся аналогично темпам роста суммарных активов.

Собственные оборотные средства находятся по формуле:

Собственные оборотные средства =

(Собственный капитал – внеоборотные активы)

(2)

Собственный капитал отражен в Таблице 1 и равен сумме раздела 3 баланса + доходы будущих периодов + резервы предстоящих расходов.

СОС 2005 н.г. = 7-85=-78 т.р.

На основе данных таблицы 1 и 2 можно сделать следующие выводы. За анализируемый период произошли резкие увеличения во всех статьях баланса. Это связано с тем, что рассматриваемое предприятие в 2005 году только начинало свою деятельность, наращивая обороты к 2007 году. Валюта баланса за три года выросла более чем в 25 раз, что говорит о реальном увеличении сумм активов. Удельный вес внеоборотных активов значительно сократился за три года на 97,8%. Незначительная доля их доля объясняется спецификой деятельности предприятия – торговлей, все активы предприятия сосредоточены в оборотных активах, доля которых соответственно выросла на 444,5%. Рост доли оборотных активов произошел из-за наращивания объемов торговли, активы предприятия перераспределись в пользу товарных запасов и дебиторской задолженности по ним.

Коэффициент износа основных средств имеет тенденцию к снижению, благодаря вводу новых основных средств.

Следует отметить, что предприятие имеет собственный капитал и к концу рассматриваемого периода наблюдается его рост за счет нераспределенной прибыли. Положительным моментом является и наличие собственных оборотных средств (за исключением одного периода), при этом наблюдается их рост в 21 раз. Но, тем не менее, собственных оборотных средств не хватает на формирование активов, поэтому в своей деятельности предприятие использует и заемный капитал. Доля собственного капитала равна 22,5% в первый год и 11,7% в последующие годы, то есть основную долю деятельности предприятия финансирует за счет заемных средств: кредитов и кредиторской задолженности.

В целом имущественное состояние предприятия можно оценить как удовлетворительное.

2.2.2. Оценка финансового положения

Финансовая устойчивость предприятия - это характеристика его относительной независимости от кредиторов, оценивается на основе его способности покрыть все свои обязательства. Показатели финансовой устойчивости предприятия приведены в таблице 3.

Таблица 3. Показатели финансовой устойчивости

| Показатели |

2005 |

2006 |

2007 |

Темпы роста |

| н.г. |

к.г. |

н.г. |

к.г. |

н.г. |

к.г. |

2005 |

2006 |

2007 |

2007/ |

| 2005 |

| Собственный капитал |

7 |

135 |

135 |

1445 |

1445 |

1784 |

1929% |

1070% |

123% |

1321% |

| Заемный капитал |

102 |

465 |

465 |

10859 |

10859 |

13403 |

456% |

2335% |

123% |

2882% |

| Коэффициент автономии |

0,06 |

0,23 |

0,23 |

0,12 |

0,12 |

0,12 |

350% |

52% |

100% |

52% |

| Коэффициент обеспеченности собственными оборотными средствами |

-3,25 |

0,13 |

0,13 |

0,10 |

0,10 |

0,10 |

-4% |

80% |

94% |

75% |

| Коэффициент обеспеченности запасов и затрат собственными оборотными средствами |

-3,90 |

0,33 |

0,33 |

0,15 |

0,15 |

0,15 |

-9% |

44% |

104% |

46% |

| Коэффициент маневренности |

-11,14 |

0,50 |

0,50 |

0,87 |

0,87 |

0,81 |

-4% |

175% |

94% |

164% |

Данные по строкам «Собственный капитал» и «Заемный капитал» берутся из таблицы 1.

Расчет указанных коэффициентов проводится по формулам:

Коэффициент автономии.

Ка

=  (3) (3)

Ка 2005 н.г. = 7/109 = 0,06

Ка 2005 к.г. = 135/600=0,23

Ка 2006 к.г. = 1445/12304 = 0,12

Ка 2007 к.г. = 1784/15187 = 0,12

Коэффициент автономии показывает долю средств собственника, вложенных в общую стоимость имущества предприятия. Как видно, значение этого коэффициента меняется на протяжении рассматриваемого периода от 0,06 до 0,23. В последний год значение коэффициента автономии стабилизировалось на уровне 0,12, то есть лишь 12% стоимости имущества предприятия – это доля средств учредителей, остальная часть финансируется за счет заемных средств. Этот коэффициент важен для кредиторов предприятия, так как определяет степень их риска на вложенный в предприятие капитал. Оптимальное значение коэффициента на уровне 0,5, у нас же значение гораздо ниже, то есть предприятие зависимо от кредиторов.

Коэффициент обеспеченности собственными оборотными средствами

(4) (4)

Кос 2005 н.г. = -78/24 = -3,25

Кос 2005 к.г. = 67/532 = 0,13

Кос 2006 к.г. = 1258/12117 = 0,10

Кос 2007 к.г. = 1453/14856 = 0,10

Коэффициент обеспеченности текущей деятельности предприятия собственными оборотными средствами показывает, какая часть оборотных активов финансируется за счет собственных средств предприятия. На начало периода этот коэффициент имеет отрицательное значение, так как собственных оборотных средств предприятие не имело и вся деятельность финансировалась за счет средств заемных. Далее значение коэффициента установилось около 0,10, то есть 10% оборотных активов финансируется за счет собственных оборотных средств.

Коэффициент обеспеченности запасов и затрат собственными оборотными средствами

( 5) ( 5)

Коз 2005 н.г. = -78/20= -3,90

Коз 2005 к.г. = 67/201 = 0,33

Коз 2006 к.г. = 1258/8583 = 0,15

Коз 2007 к.г. = 1453/9525 = 0,15

Коэффициент обеспеченности запасов и затрат собственными оборотными средствами показывает наличие собственным оборотных средств, необходимых для обеспечения финансовой устойчивости предприятия. Величина этого коэффициента должна быть больше или равна 0,1. На рассматриваемом предприятии значение этого коэффициента находится в пределах нормы, хотя в начале рассматриваемого периода его значение было отрицательным по причине отсутствия собственных оборотных средств. В 2006 году значение коэффициента сократилось сна 44%, так как темпы роста запасов превысили темпы роста собственных оборотных средств.

(6) (6)

Км 2005 н.г. = -78/7=-11,14

Км 2005 к.г. = 67/135 = 0,50

Км 2006 к.г. = 1258/1445 = 0,87

Км 2007 к.г. = 1453/1784 = 0,81

Коэффициент маневренности показывает, какая часть собственных средств предприятия вложена в наиболее мобильные активы. На рассматриваемом предприятии наблюдается тенденция к увеличению этого коэффициента, его значение превышает оптимально установленное, что свидетельствует о наличии возможностей у предприятия маневрировать собственными средствами.

В целом можно сделать вывод о недостаточной финансовой устойчивости предприятия и о высокой степени зависимости от заемных средств.

2.2.3. Оценка ликвидности

Ликвидность баланса предприятия отражает способность предприятия вовремя погашать свои текущие обязательства. Баланс считается ликвидным, если структура активов фирмы соответствует структуре обязательств, как по суммам, так и по временным параметрам.

Таблица 4. Показатели ликвидности

| Показатели |

2005 |

2006 |

2007 |

Темпы роста |

| н.г. |

к.г. |

н.г. |

к.г. |

н.г. |

к.г. |

2005 |

2006 |

2007 |

2007/ |

| 2005 |

| Коэффициент общей |

0,24 |

1,14 |

1,14 |

1,12 |

1,12 |

1,11 |

486% |

98% |

99% |

97% |

| ликвидности |

| Коэффициент быстрой |

0,04 |

0,71 |

0,71 |

0,33 |

0,33 |

0,40 |

1815% |

46% |

122% |

56% |

| ликвидности |

| Коэффициент абсолютной ликвидности |

0,03 |

0,10 |

0,10 |

0,01 |

0,01 |

0,01 |

336% |

7% |

197% |

14% |

Расчет коэффициентов ликвидности проводится по следующим формулам:

(7) (7)

Ктл 2005 н.г. = 24/102 = 0,24

Ктл 2005 к.г. = 532/465 = 1,14

Ктл 2006 к.г. = 12117/10859 = 1,12

Ктл 2007 к.г. = 13403/14856 = 1,11

Коэффициент текущей ликвидности показывает, в какой степени текущие обязательства предприятия покрываются ее текущими активами. Для российских предприятий оптимальное значение этого коэффициента установлено не ниже 2. В рассматриваемом предприятии он равен 1,1-1,2 в разные периоды, что по установленным критериям может свидетельствовать о возможности банкротства

(8) (8)

Кбл 2005 н.г. = 4/102 = 0,04

Кбл 2005 к.г. = 331/465 = 0,71

Кбл 2006 к.г. = 3534/10859 = 0,33

Кбл 2007 к.г. = 5331/13403 = 0,40

Коэффициент быстрой ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений, дебиторской задолженности). Как видно из таблицы, коэффициент быстрой ликвидности имеет переменную тенденцию, но его значение ниже 1, значит, баланс можно признать неликвидным.

(9) (9)

Кал 2005 н.г. = 3/102 = 0,03

Кал 2005 к.г. = 46/465 = 0,10

Кал 2006 к.г. = 78/10859 = 0,01

Кал 2007 к.г. = 190/13403 = 0,01

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет имеющихся в наличии у предприятия денежных средств. В западных предприятиях рекомендуемое значение нижней границы этого показателя находится на уровне 0,2, для российских предприятий от 0,05 до 0,1. В рассматриваемой организации значение этого коэффициента ниже рекомендуемого значения, так как свободные денежные средства постоянно находятся в обороте.

Таким образом, изучив показатели ликвидности можно сделать вывод о неликвидности баланса предприятия, так как коэффициенты ликвидности не достигают рекомендуемых значений.

2.3. Оценка и анализ результативности финансово-хозяйственной деятельности

2.3.1. Оценка деловой активности

Главными качественными и количественными критериями деловой активности предприятия являются: широта рынков сбыта продукции, включая наличие поставок на экспорт, репутация предприятия, степень выполнения плана по основным показателям хозяйственной деятельности, обеспечение заданных темпов роста, уровень эффективности использования ресурсов (капитала), устойчивость экономического роста.

Таблица 5. Результаты хозяйственной деятельности

| Темпы роста |

| Показатели |

2005 |

2006 |

2007 |

2006/2005 |

2007/2006 |

2007/2005 |

| Выручка от реализации |

1233 |

23713 |

38332 |

1923% |

162% |

3109% |

| Прибыль от реализации |

50 |

1942 |

2248 |

3884% |

116% |

4496% |

| Суммарные активы (среднегодовые) |

354,5 |

6452 |

13746 |

1820% |

213% |

3877% |

Выручка и прибыль от реализации взяты из формы № 2.

Суммарные среднегодовые активы находим как половину суммы их на начала и конец года:

САс 2005 = (109+600)/2 = 354,5

САс 2006 = (600+12304)/2 = 6452

САс 2007 = (12304+15187)/2 = 13746

Темп роста выручки 2006/2005 = 23713/1233*100% = 1923%

Темп роста выручки 2007/2006 = 38332/23713*100% = 162%

Темп роста выручки 2007/2005 = 38332/1233*100% = 3109%

Аналогично находится темп роста прибыли и суммарных активов.

Деловая активность предприятия может быть охарактеризована различными финансовыми показателями, основными из которых являются объем реализации продукции (работ, услуг), прибыль, величина активов предприятия (авансированного капитала).

Оценить динамику этих показателей можно путем сопоставления темпов их изменений.

Оптимальным является следующее соотношение, базирующееся на их взаимосвязи:

где  - соответственно, темпы изменения прибыли от реализации, выручки от реализации, суммы активов (капитала). - соответственно, темпы изменения прибыли от реализации, выручки от реализации, суммы активов (капитала).

В 2005 году приведенное соотношение выполнялось

ТП

>ТВ

>ТА

В 2006 году приведенное соотношение не выполнялось

ТП

<ТВ

<ТА

В 2007 году приведенное соотношение выполнялось частично

ТП

>ТВ

<ТА

.

То есть только в первом периоде выполнялось «золотое правило». В 2006 году темпы роста прибыли были меньше темпов роста выручки, что свидетельствует о недостаточном снижении издержек обращения. Темпы роста выручки от реализации меньше темпов роста активов, значит, ресурсы предприятия используются недостаточно эффективно. В 2007 году не выполнялось правило только для выручки и активов, значит можно сделать вывод о неэффективном использовании ресурсов предприятия.

Деловую активность можно охарактеризовать также с помощью показателей оборачиваемости активов, основных и оборотных средств и их элементов. Наиболее важными среди этих показателей являются коэффициенты оборачиваемости активов, фондоотдачи основных средств и оборачиваемости оборотных средств.

Таблица 6. Показатели эффективности использования капитала и деловой активности

| Темпы роста |

| Показатели |

2005 |

2006 |

2007 |

2006/2005 |

2007/2006 |

2007/2005 |

| Коэффициент оборачиваемости активов |

3,48 |

3,68 |

2,79 |

1,06 |

0,76 |

0,80 |

| Коэффициент оборачиваемости оборотных средств |

4,58 |

3,75 |

2,84 |

0,82 |

0,76 |

0,62 |

| Фондоотдача |

16,12 |

185,98 |

148,00 |

11,54 |

0,80 |

9,18 |

| Рентабельность активов |

0,34 |

1,52 |

1,63 |

4,48 |

1,07 |

4,79 |

| Рентабельность собственного капитала |

5,29 |

6,76 |

7,23 |

1,28 |

1,07 |

1,37 |

Коэффициент оборачиваемости активов

(10) (10)

Данные для расчета возьмем из таблицы 5.

Коа 2005 = 1233/354,5 = 3,48

Коа 2006 = 23713/6452 = 3,68

Коа 2007 = 38332/13746 = 2,79

Коэффициент оборачиваемости активов (Ка

) характеризует «работоспособность» имущества, то есть относительную способность активов приносить отдачу в виде выручки от реализации. На рассматриваемом предприятии он характеризует достаточную эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Оборачиваемость активов предприятия характеризуется некоторым ростом в 2006 году и относительным замедлением в 2007 в сравнении с предыдущим периодом. Снижение показателя характеризует снижение эффективности использования предприятием всех имеющихся ресурсов независимо от источников их образования.

Коэффициент оборачиваемости оборотных средств

(11) (11)

Оборотные средства в этой формуле представляют собой среднегодовой остаток оборотных средств, т.е. половину суммы оборотных средств на начало и конец года.

Об.ср. 2005 = (24+532)/2 = 278

Об.ср. 2006 = (532+12117)/2 = 6325

Об.ср. 2007 = (12117+14856)/2 = 13487

Коб.ос. = 1233/278 = 4,44

Коб.ос. = 23713/6325 = 3,75

Коб.ос. = 38332/13487 = 2,84

Аналогичное значение имеет и коэффициент оборачиваемости оборотных средств, только применительно к оборотным средствам. Здесь наблюдается негативная тенденция к снижению коэффициента, то есть снижение эффективности использования предприятием оборотных средств.

Фондоотдача

(12), (12),

где Фср.

– среднегодовая стоимость основных средств, которая определяется как сумма основных средств на начало и наконец года деленная пополам.

Фср. 2005 = (85+68)/2 = 76,5

Фср. 2006 = (68+187)/2 = 127,5

Фср. 2007 = (187+331)/2 = 259

Фо 2005 = 1233/76,5 = 16,12

Фо 2006 = 23713/127,5 = 186

Фо 2007 = 38332/259 = 148

Для оценки оборачиваемости основных средств используется показатель фондоотдачи. Фондоотдача основных средств - это количество реализованной продукции в расчете на 1 рубль основных средств. В ООО «Секурс-Комплект» достаточно высокая фондоотдача. Это связано с тем, что основных средств на предприятии имеется немного. В последнем периоде фондоотдача снизилась, то есть выручка растет недостаточными темпами по сравнению с ростом оборотным и внеоборотных активов.

2.3.2. Оценка прибыли и рентабельности

Эффективность использования активов фирмы может быть оценена показателем рентабельности активов (Ра.

).

(13) (13)

Для расчета показателя делим чистую прибыль из строки 170 отчета о прибылях и убытках на среднегодовые суммарные активы из таблицы 5.

Ра 2005 = 7/354,5 = 0,10

Ра 2006 = 912/6452 = 0,14

Ра 2007 = 976/13746 = 0,07

Как видно в 2006 году рентабельность активов выросла, а в 2007 сократилась вдвое. Для анализа факторов, определяющих значение данного показателя, следует представить его в развернутой форме (формула Дюпона):

(14) (14)

Проведем факторный анализ влияния рентабельности продаж (первый множитель) и оборачиваемости активов (второй множитель) на рентабельность активов.

Для этого данные для анализа представим в таблице 7.

Таблица 7. Данные для факторного анализа рентабельности активов.

| Наименование показателя |

2005 |

2006 |

2007 |

2006-2005 |

2007-2006 |

| Рентабельность продаж |

0,03 |

0,04 |

0,03 |

+0,01 |

-0,01 |

| Оборачиваемость активов |

3,48 |

3,68 |

2,79 |

+0,2 |

-0,89 |

| Рентабельность активов |

0,10 |

0,14 |

0,07 |

+0,04 |

+0,07 |

| Мультипликатор собственного капитала |

4,99 |

8,17 |

8,51 |

3,18 |

0,34 |

| Рентабельность собственного капитала |

0,52 |

1,15 |

0,60 |

0,63 |

-0,55 |

Рпродаж 2005 = 37/1233 = 0,03

Р пр. 2006 = 912/23713 = 0,04

Р пр. 2007 = 976/38332 = 0,03

Оборачиваемость активов была рассчитана в таблице 6.

Произведем расчет увеличения 2006 года к 2005 году:

DРА

(Рпр) = DРпр. * Об.акт. 2005 = 0,01*3,48 = 0,03

DРА

(Об.акт.) = DОб.акт * Рпр. 2006 = 0,2*0,04 = 0,01

Баланс факторов 0,03+0,01=0,04

То есть можно сделать вывод, что в 2006 году произошло увеличение рентабельности активов в большей степени из-за увеличения рентабельности продаж, увеличение же коэффициента оборачиваемости активов повлияло в меньшей степени.

Произведем расчет увеличения 2007 года к 2006 году:

DРА

(Рпр) = DРпр. * Об.акт. 2006 = - 0,01*3,68 = -0,04

DРА

(Об.акт.) = DОб.акт * Рпр. 2007 = -0,89*0,03 = -,003

Баланс факторов -0,04+(-0,03) = -0,07

То есть на снижение рентабельности активов в большей степени повлияло снижение рентабельности продаж, но и снижение коэффициента оборачиваемости активов сыграло роль.

Эффективность использования собственного капитала оценивается с помощью показателя рентабельности собственных средств (Рс.с.

).

(15) (15)

Собственный капитал рассчитан как среднегодовое значение:

СК 2005 = (7+135)/2 = 71

СК 2006 = (135+1445)/2 = 790

СК 2007 = (1445+1784)/2 = 1614,5

Рассчитаем рентабельность собственных средств:

Рсс 2005 = 37/71 = 0,52

Рсс 2006 = 912/790 = 1,15

Рсс 2007 = 976/1614,5 = 0,60

Факторы, определяющие значение и динамику данного показателя, выявляются с помощью еще одной формулы Дюпона, дающей развернутое представление рентабельности собственных средств:

(16) (16)

То есть факторами, влияющими на изменение рентабельности собственного капитала будут рентабельность продаж (первый множитель), оборачиваемость активов (второй множитель) и мультипликатора собственного капитала.

Мультипликатор собственного капитала равен отношению среднегодовых активов к среднегодовому собственному капиталу.

Мск 2005 = 534,5/71 = 4,99

Мск 2006 = 6452/790 = 8,17

Мск 2007 = 13746/1614,5 = 8,51

Произведем расчет увеличения 2006 года к 2005 году (в связи с округлением показателей до второй десятой значения получаются не точными, однако точный расчет был проверен средствами Excel):

DРск.(Рпр) = DРпр. * Об.акт.2005*Мск2005 = 0,01*3,48*4,99 = 0,17

DРск(Об.акт) = Рпр.2006*DОб.акт.*Мск2005 = 0,04*0,2*4,99 = 0,04

DРск

(Мск) = Рпр.2006*Об.акт2006*DМск. = 0,04*3,68*3,18 = 0,42

Баланс факторов 0,17+0,04+0,42 = 0,63

На увеличение рентабельности собственного капитала в 2206 году по сравнению с 2005 наибольшее влияние оказал мультипликатор собственного капитала, меньшее влияние оказал рост рентабельности продаж и совсем незначительное увеличение оборачиваемости оборотных активов.

Произведем расчет увеличения 2007 года к 2006 году:

DРск.(Рпр) = DРпр. * Об.акт.2006*Мск2006 = -0,01*3,68*8,17 = -0,38

DРск(Об.акт) = Рпр.2007*DОб.акт.*Мск2006 = 0,03*(-0,89)*8,17 = -0,20

DРск(Мск) = Рпр.2007*Об.акт2007*DМск. = 0,03*2,79*0,34 = 0,03

Баланс факторов(-0,38)+(-0,20)+0,03=-0,55

Наибольшее отрицательное влияние на снижение рентабельности собственного капитала оказала рентабельность продаж, также отрицательно повлияло снижение коэффициента оборачиваемости активов, а рост мультипликатора собственного капитала оказал положительное влияние, но не смог перекрыть действия отрицательных факторов.

2.4. Определение неудовлетворительной структуры баланса предприятия

Анализ и оценка структуры баланса предприятия проводятся на основе показателей: коэффициента текущей ликвидности; коэффициента обеспеченности собственными средствами.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является одно из следующих условий:

• коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2; (Ктл);

• коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1. (Косс).

Таблица 8. Оценка структуры баланса

| Показатели |

2005

К.г.

|

2006

К.г.

|

2007

К.г.

|

Норма коэффици-ента |

| 1. Коэффициент текущей ликвидности (Ктл) |

1,14 |

1,12 |

1,11 |

Не менее 2,0 |

| 2. Коэффициент обеспеченности собственными средствами (Ксс) |

0,13 |

0,10 |

0,10 |

Не менее 0,10 |

| 3. Коэффициент восстановления платежеспособности (Квпл) |

Х |

1,11 |

1,05 |

Больше 1,0 |

| 4. Коэффициент утраты платежеспособности (Купл) |

Х |

Х |

Х |

Больше 1,0 |

Как видно, в нашем случае коэффициент текущей ликвидности меньше законодательно установленной нормы, значит предприятие можно считать неплатежеспособным. Для проверки реальной возможности у предприятия восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев. При удовлетворительной структуре баланса для проверки устойчивости финансового положения рассчитывается коэффициент утраты платежеспособности на срок 3 месяца.

Кв(у)пл=(Ктлк+У/Т*(Ктлк-Ктлн))/2, где

Ктлк – значение коэффициента текущей ликвидности в конце анализируемого периода

Ктлн - значение коэффициента текущей ликвидности в начале анализируемого периода

Т – продолжительность анализируемого периода, мес.

У – период восстановления (утраты платежеспособности)

Квпл=(1,12+6/12*(1,12-1,14)=1,11

Квпл =(1,11+6/12*(1,11-1,12)=1,105

Коэффициент восстановления платежеспособности в обоих периодах имеет величину больше 1, то есть предприятие может восстановить свою платежеспособность.

Заключение

В заключение работы можно сказать, что значение анализа финансово-хозяйственной деятельности предприятия невозможно переоценить. Он важен как для внутренних пользователей, принимающих на его основе грамотные управленческие решения, так и для внешних – кредиторов, инвесторов. Основой для финансового анализа предприятия является бухгалтерская отчетность, позволяющая составить систему показателей, характеризующий состояние предприятия.

В работы был проведен анализ финансово-хозяйственной деятельности ООО «Секурс-Комплект». На основе всего произведенного анализа можно сделать следующие выводы. ООО «Секурс-Комплект» находится на стадии становления предприятия. Предприятие достаточно финансово устойчиво и имеет собственные оборотные средства. Для улучшения финансового состояния на предприятии можно предложить следующие меры. Необходимо расширять рынок сбыта, не ограничиваясь только Камчатским краем. Расширение рынка сбыта должно привести к увеличению выручка от реализации. На предприятии следует внедрить систему бюджетирования для планирования доходов и расходов, планирования движения денежных средств и анализа себестоимости реализованной продукции, а также систему управления дебиторской и кредиторской задолженностью. Кроме того анализ финансово-хозяйственно деятельности нужно проводит регулярно, с целью выявления возможных проблем, а не время от времени.

Список использованных источников:

1. Постановление Правительства РФ от 25 июня 2002 г. № 367. «Об утверждении Правил проведения арбитражным управляющим финансового анализа.»/СПС Консультант-плюс

2. Приказ министерство науки и технологий РФ от 4 ноября 1998 г. N 212 «О применении законодательства российской федерации о несостоятельности (банкротстве) к научным организациям»/СПС Консультант-плюс

3. Абрютина М.С. Экспресс-анализ финансовой отчетности: Методическое пособие. – М.: Изд-во «Дело и сервис», 2003. – 256 с.

4. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учеб. Пособие/ Под ред. Бальжинова А.В., Михеевой Е.В., Улан-Удэ, 2003 г. – 119 с.

5. В.В. Ковалев, О.Н. Волкова. Анализ хозяйственной деятельности предприятия. Учебник. — M.: OOO «ТК Велби», 2002.— 424 с.

6. Герасимов Б.И., Четвергова Н.В.,Спиридонов С.П., Дьякова О.В.Экономика: введение в экономический анализ: Учеб. пособие / Под общ. ред. д-ра экономич. наук, проф. Б.И. Герасимова. Тамбов: Изд-во Тамб. гос. техн. Ун-та, 2003. 136 с.

7. Ефимова О.В. Финансовый анализ. 3-е изд., перераб. и доп. – М.:Изд-во «Бухгалтерский учет», 1999. – 352 с. (Библиотека журнала «Бухгалтерский учет»)

8. Ковалев В.В., Ковалев Вит.В. Учет, анализ и финансовый менеджмент: Учеб.-метод. Пособие. – М.: Финансы и статистика, 2006. – 688 с.

9. Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика, 2002. – 560 с.

10. Ковалев В.В. Введение в финансовый менеджмент. - М.: Финансы и статистика, 1999. – 768 с.

11. Ковалев В.В. , Патров В.В. Как читать баланс. - М.: Финансы и статистика, 2003.

12. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие / А.И.Алексеева, Ю.В.Васильев, А.В., Малеева, Л.И.Ушвицкий. - М.: Финансы и статистика, 2006. - с.

13. Остапенко В. Финансовое состояние предприятия: оценка, пути улучшения //Экономист. – 2000. - № 7. С. 37-42.

14. Стоянова Е.С., Штерн М.Г. Финансовый менеджмент для практиков: Краткий профессиональный курс. - М.: Изд-во "Перспектива", 1998.

15. Техника финансового анализа. 10-е изд./ Э.Хелферт. – СПб.:Питер, 2003. – 640 с., ил. – (Серия «Академия финансов»)

16. Пястолов С.М. Экономический анализ деятельности предприятий: учеб. Пособие для ВУЗов/С.М. Пястолов. – М.: Академический проект, 2002.– 572 с.

17. Шеремет А.Д., Сайфулин Р.А., Негашев А.В. Методика финансового анализа. Учеб. пособие. - М.: ИНФРА-М, 2000.

18. Шеремет А.Д. Комплексный анализ финансово-хозяйственной деятельности. – М.: ИНФРА-М, 2006. – 415 с. – (Высшее образование)

19. Финансовый менеджмент: учебник/кол. авторов; под ред. проф. Е.И.Шохина. – М.:КНОРУС, 2008. – 480 с.

20. Экономический анализ: Учебник / Под ред. Л.Т. Гиляровского. – М.: ЮНИТИ, 2001.- 527с.

|