Титульный лист

Задание

Содержание

Введение

Краткая характеристика деятельности предприятия

Для анализа финансовой отчетности выбрано Открытое Акционерное Общество «Магнитогорский металлургический комбинат».

ОАО «Магнитогорский металлургический комбинат» - коммерческая организация, организационно-правовая форма предприятия – открытое акционерное общество. Акционерным обществом признается коммерческая организация, уставный капитал которой разделён на определённое число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу. Деятельность акционерного общества в Российской Федерации регулируется Федеральным законом «Об акционерных Обществах».

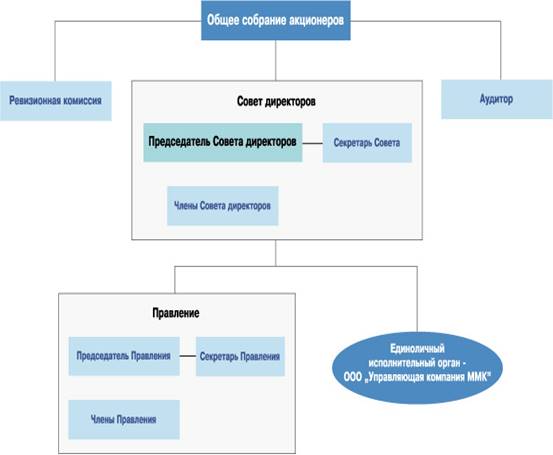

Схема высших органов управления ОАО «ММК» представлена на рисунке 1.1.

Рисунок 1.1 – Схема высших органов управления ОАО «ММК»

Общее собрание акционеров – высший орган управления на ОАО «ММК», состоящий из акционеров. Акционеры периодически проводят собрания.

Ревизионная комиссия — орган внутреннего финансового контроля ОАО «ММК», избираемый общим собранием акционеров, не реже одного раза в год для контроля за финансово-хозяйственной деятельностью комбината.

Совет директоров (наблюдательный совет) — это группа лиц, избранная акционерами ОАО «ММК», для представления их интересов при управлении компанией.

Каждая организация имеет особенную схему управления, которая в течение периода её функционирования изменяется и дополняется. Последний вариант схемы управления Группой ОАО «ММК» представлен в Приложении А.

Основной целью Общества является получение прибыли, стратегической же целью является сохранение долгосрочной конкурентоспособности на мировом рынке металлопроката. Для достижения этой цели ММК реализует программу действий по следующим направлениям:

1. Расширение рынков сбыта

2. Освоение новых видов продукции

3. Снижение издержек

4. Обеспечение поставок сырья и энергоресурсов

Согласно Уставу организации основными видами деятельности признаются:

· производство горнорудных работ;

· подготовка горнорудного сырья к переработке и потреблению, его реализация;

· производство и реализация продукции черной металлургии;

· производство и реализация продукции машиностроения;

Реклама

· заготовка и реализация лома черных и цветных металлов;

· разработка научно-технической продукции и ее реализация;

· осуществление инвестиционных проектов;

· производство и реализация товаров народного потребления;

· производственное, жилищное и коммунальное строительство, оказание строительных услуг;

· производство и реализация строительных материалов и строительных конструкций, утилизация отходов;

· производство, переработка и реализация продукции сельского хозяйства;

· оказание платных услуг производственного и непроизводственного характера предприятиям, организациям, учреждениям и населению;

· осуществление внешнеэкономической и торговой деятельности;

· оказание лечебно-диагностической и санаторно-профилактической медицинской помощи;

· оказание услуг связи;

· защита государственной тайны;

· проведение работ, связанных с использованием сведений, составляющих государственную тайну

и другие виды деятельности, не запрещенные федеральными законами.

Уставный капитал Общества составляется из номинальной стоимости 11 174 330 000 обыкновенных именных акций Общества номинальной стоимостью 1 (один) рубль каждая. Все эти акции являются размещенными.

Общество размещает обыкновенные акции и вправе размещать один или несколько типов привилегированных акций. Номинальная стоимость привилегированных акций недолжна превышать 25 процентов от уставного капитала Общества.

Общество вправе размещать дополнительно к размещенным обыкновенным акциям (объявленные акции) обыкновенные акции в количестве 26 299 840 577 штук, номинальной стоимостью 1 (один) рубль. Объявленные обыкновенные акции предоставляют те же права, что и размещенные обыкновенные акции.

В свободном обращении находится 12,7%обыкновенных акций. Акции ОАО «ММК» обращаются на трех торговых площадках: РТС, Москва; ММВБ, Москва; LSE, Лондон. На Лондонской фондовой бирже акции ММК котируются в виде Глобальных депозитарных расписок – ГДР (Соотношение 1 ГДР к 1 акции – 1:13).

ОАО «ММК» использует машинно-ориентированную форму ведения бухгалтерского учета, с использованием программного обеспечения «Oracle E-Business Suite». Учет производственных и финансовых операций в ОАО “ММК” централизован и организован по передельному принципу с выделением на отдельный баланс металлургического комплекса, жилищного отдела и филиалов.

Следует отметить, что на ОАО «ММК» действуют три учетные политики: для целей бухгалтерского учета, для целей налогового учета, по международным стандартам финансовой отчетности. Финансовая отчетность Общества составляется в соответствии с российскими стандартами бухгалтерского учета (РСБУ) и международными стандартами финансовой отчетности (МСФО). Национальный стандарт РСБУ не предусматривает консолидации, консолидированная финансовая отчетность составляется только по МСФО. ОАО «ММК» раскрывает информацию в форме: Годового отчета, Ежеквартальных отчетов, списков аффилированных лиц, существенных фактов, оказывающих влияние на финансово-хозяйственную деятельность, сведений, которые могут оказать существенное влияние на стоимость ценных бумаг.

Реклама

Основные производственные мощности ОАО «ММК» находятся в Российской Федерации. Ключевые поставщики основных видов сырья сосредоточены на территории России и Казахстана. Продукция ММК реализуется в 60 странах мира. Основными регионами поставок металлопродукции на экспорт являются страны СНГ, Ближнего востока, Европы и Азии.

Деятельность Группы сосредоточена в одном операционном сегменте, включающем производство металлургической продукции. Выручка от продажи данной продукции составляет более 95% общей выручки Группы. Все значительные активы, производственные, управленческие и административные ресурсы Группы размещены в г. Магнитогорске, Российская Федерация.

Для того чтобы иметь представление о деятельности ОАО «ММК», ниже в таблицах представлены значения основных технико-экономических показателей за последние пять лет.

Основные технико-экономические показатели:

1) Основные технико-экономические показатели результатов деятельности предприятия;

Таблица 1.1 -

| Основные технико-экономические показатели организации |

Значение показателя |

| 2005 |

2006 |

2007 |

2008 |

2009 |

| Сумма выручки от продаж |

147 329 415 |

161 432 730 |

190 287 241 |

225 972 419 |

137 317 125 |

| Себестоимость производства продукции |

97 703 378 |

102 745 086 |

129 006 056 |

160 905 642 |

101 246 098 |

| Управленческие расходы |

5 597 467 |

6 087 699 |

6 075 677 |

6 694 400 |

5 525 514 |

| Коммерческие расходы |

1 884 830 |

2 490 955 |

3 758 206 |

4 711 047 |

4 073 729 |

| Валовая прибыль |

49 626 037 |

58 687 644 |

61 281 185 |

65 066 777 |

36 071 027 |

| Прибыль от продаж |

42 143 740 |

50 108 990 |

51 447 302 |

53 661 330 |

26 471 784 |

| Прибыль до налогообложения |

39 742 303 |

49 071 024 |

68 326 064 |

15 602 810 |

33 975 696 |

| Чистая прибыль |

29 819 793 |

37 114 111 |

51 723 024 |

10 063 544 |

27 405 631 |

Выручка от реализации характеризует общий финансовый результат (валовой доход) от реализации продукции (работ, услуг), т. е. является одним из важнейших показателей финансовой деятельности малого предприятия. Наблюдается постепенный её рост в динамике с резким спадом в 2009 году, который был обусловлен экономическим кризисом 2008—2009 годов и вызванных им проблем со сбытом продукции. Динамика себестоимости продукции рассматриваемого предприятия аналогична динамике выручки от реализации .

Под себестоимостью продукции, работ и услуг понимаются выраженные в денежной форме затраты всех видов ресурсов: основных фондов, природного сырья, материалов, топлива и энергии, труда, используемых непосредственно в процессе изготовления продукции и выполнения работ, а также для сохранения и улучшения условий производства и его совершенствования. Динамика себестоимости продукции рассматриваемого предприятия аналогична динамике выручки от реализации .

Прибыль отражает конечный финансовый результат деятельности предприятий за определенный период.Наибольшее снижение чистой прибыли и ее составляющих пришлось на уже кризисный 2008 год, когда по сравнению с предыдущим годом объем чистой прибыли сократился на 63%, что связано со значительным увеличением прочих расходов.

2) среднегодовая стоимость основных и оборотных средств;

Расчет среднегодовой стоимости основных и оборотных средств представлен в таблице 1.2.

Таблица 1.2 - Среднегодовая стоимость основных и оборотных средств.

| Основные технико-экономические показатели организации |

Значение показателя |

| 2005 |

2006 |

2007 |

2008 |

2009 |

| Среднегодовая стоимость основных фондов |

35885120 |

45437292 |

55828214 |

66869734 |

68006408 |

| Среднегодовая стоимость оборотных фондов |

72028228 |

52936510 |

65742902 |

83227410,5 |

77866089,5 |

Изменение стоимости основных и оборотных средств предприятия нельзя оценивать однозначно. С одной стороны, увеличение данных показателей говорит о том, что предприятие расширяет свою материально-техническую и производственную базы, а с другой стороны, увеличение данных показателей ведет к уменьшению других показателей, характеризующих эффективность деятельность предприятия, таких как фондоотдача, коэффициент оборачиваемости, поэтому предприятия стремятся к оптимальному соотношению стоимости оборотных и основных средств, планируемому выпуску продукции и выручки от реализации продукции.

3)

показатели эффективности использования основных средств;

Основные фонды определяют производственную мощь предприятий, характеризуют их техническую оснащённость, непосредственно связаны с производительностью труда, механизацией, автоматизацией производства, себестоимостью продукции, прибылью и уровнем рентабельности.

Для анализа эффективности использования основных средств используются следующие показатели:

1) фондоотдача

определяет выпуск продукции в расчете на 1 руб. стоимости основных фондов;

2) фондоемкость

характеризует уровень затрат основного капитала на 1 руб. произведенной продукции;

3) фондовооруженность

показывает какой объем основных фондов приходится в среднем на одного работника.

Расчет Показателей эффективности использования основных средств приведен в приложении В и представлены в таблице 3.4.

Таблица 1.3 - Показатели эффективности использования основных средств.

| Основные технико-экономические показатели организации |

Значение показателя |

| 2005 |

2006 |

2007 |

2008 |

2009 |

| Фондоотдача |

4,106 |

3,553 |

3,408 |

3,379 |

2,019 |

| Фондоёмкость |

0,244 |

0,281 |

0,293 |

0,296 |

0,495 |

| Фондовооружённость |

1246,31 |

1721,37 |

2143,20 |

2735,52 |

2995,75 |

В динамике фондоотдача уменьшается, значит фонды используются неэффективно или объем валовой продукции увеличивается меньшими темпами, чем величина основных фондов.

Показатель фондоемкости является обратным по отношению к показателю фондоотдачи, следовательно причины их изменений одинаковые.

Рост фондовооруженности говорит о том, что объем основных фондов на одного работника увеличивается, а это значит, что предприятие расширяет свою материально-производственную базу. Рост фондовооруженности отражает замещение живого труда техникой, ликвидацию ручных процессов, повышение степени механизации и комплексной механизации производства.

4) показатели оборачиваемости оборотных средств;

Оборотные средства – это совокупность денежных средств, авансируемых для создания оборотных производственных фондов и фондов обращения, обеспечивающих непрерывный кругооборот денежных средств.

Для оценки оборачиваемости средств предприятия в Приложении Г были рассчитаны следующие показатели, которые представлены в таблице 3.5:

1) Коэффициент оборачиваемости – характеризует число оборотов, совершаемых предприятием в течение анализируемого периода;

2) Коэффициент загрузки или коэффициент закрепления средств в обороте – характеризует количество оборотных средств, необходимых для производства и реализации единицы продукции;

3) Коэффициент длительности одного оборота – характеризует, за какое время совершается один оборот.

Таблица 1.4 - Показатели оборачиваемости оборотных средств.

| Основные технико-экономические показатели организации |

Значение показателя |

| 2005 |

2006 |

2007 |

2008 |

2009 |

| Коэффициент оборачиваемости оборотных средств |

2,0 |

3,0 |

2,9 |

2,7 |

1,8 |

| Коэффициент закреплённости (загрузка оборотных средств) |

0,5 |

0,3 |

0,3 |

0,4 |

0,6 |

| Длительность одного оборота оборотных средств (в днях) |

176,0 |

118,1 |

124,4 |

132,6 |

204,1 |

Сопоставление коэффициентов оборачиваемости по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Если число оборотов, совершаемых оборотными средствами, увеличивается или остается стабильным, то предприятие работает ритмично и рационально использует денежные ресурсы. Снижение числа оборотов, совершаемых в рассматриваемом периоде, свидетельствует о падении темпов развития предприятия, неблагополучном финансовом состоянии. Иначе говоря, этот показатель является прямой характеристикой скорости обращения оборотных средств. В нашем случае происходит снижение показателя в 2009 году, так как снизилась выручка от реализации продукции.

Коэффициент загрузки является величиной, обратной по отношению к коэффициенту оборачиваемости. Его снижение говорит об эффективной работе предприятия.

Уменьшение длительности одного оборота свидетельствует об улучшении использования оборотных средств. Чем меньше длительность периода обращения или одного оборота оборотного капитала, тем при прочих равных условиях, предприятию требуется меньше оборотных средств. Чем быстрее оборотные средства совершают кругооборот, тем лучше и эффективней они используются. Таким образом, сокращение времени – важнейшее направление финансового управления, ведущее к повышению эффективности использования оборотных средств и увеличению их отдачи. 5) показатели производительности труда;

Таблица 1.4 – Показатели производительности труда.

| Основные технико-экономические показатели организации |

Значение показателя |

| 2005 |

2006 |

2007 |

2008 |

2009 |

| Численность персонала,чел. |

28 793 |

26 396 |

26 049 |

24 445 |

22 701 |

| Производительность труда,тыс. руб./чел. |

437,1 |

517,3 |

616 ,1 |

811 , 2 |

545,9 |

| Средняя заработная плата, руб. в месяц |

16 253 |

19 852 |

24 785 |

27 793 |

27 906 |

Численность труда стремительно уменьшается за рассмотренные пять лет, но происходит рост производительности труда, за исключением 2009 года по понятным причинам. Этот рост надо рассматривать как конкретное средство повышения экономической эффективности компании. Кроме того наблюдается стабильный рост средней заработной платы работников организации.

Форма №2 ”Отчет о прибылях и убытках”

Порядок формирования финансовых результатов в форме №2 ”Отчет о прибылях и убытках”

Отчет о прибылях и убытках должен характеризовать финансовые результаты деятельности организации за отчетный период.В отчете о прибылях и убытках доходы и расходы должны показываться с подразделениями на обычные и прочие.

Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов участников (собственников имущества).

Рассмотрим экономическое содержание показателей трёх разделов отчета.

Раздел I. Доходы и расходы по обычным видам деятельности.

Доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее - выручка).

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей продукции. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

В это раздел входят строки с 010 по 050, которые формируют показатель прибыль (убыток) от продаж и заполняются на основе счёта 90 «Продажи».

Раздел II. Прочие доходы и расходы .

Расходы и доходы, отражённые в строках с 060 по 100 являются расшифровкой оборотов по счёту 91"Прочие доходы и расходы".

По строкам 060 «Проценты к получению» и 070 «Проценты к уплате» отражаются суммы доходов и расходов, причитающихся в соответствии с договорами к получению или уплате, не связанные с участием в УК других организаций (например, дивиденды по облигациям, проценты по депозитам, проценты по заемным средствам)

Организация, имеющая финансовые вложения в ценные бумаги других организаций, доходы, подлежащие получению по акциям по сроку в соответствии с учредительными документами, отражает по статье «Доходы от участия в других организациях» (строка 080).

По строкам 090 «Прочие доходы» и 100 «Прочие расходы» отражаются данные по операциям, связанным с движением имущества организации (основных средств, денежных средств, ценных бумаг и т.п.). При этом доходы, причитающиеся по этим операциям, и затраты, связанные с получением этих доходов, показываются по строкам 090 и 100 развернуто (не сальдируются).

Раздел III. Расчеты по налогу на прибыль.

Расходы и доходы, отражённые в строках с 140 по 190 являются расшифровкой оборотов по счёту 99 и в основном связаны с расчётами организации с бюджетом по налогам, штрафам и пеням по ним, отложенными налоговыми активами и обязательствами.

Сумма в строке 140 должна быть равна финансовому результату, сформированному на счете 99 «Прибыли и убытки» субсчет «Финансовые результаты деятельности до налогообложения». На этот субсчет счета 99 списывается сальдо со счетов 90-9 (прибыль/убыток от обычных видов деятельности), 91-9 (сальдо прочих доходов и расходов).

По строке 190 отражается сумма чистой прибыли организации за отчетный период. Показатель строки 190 формы № 2 должен быть равен конечному сальдо по счету 99 «Прибыли и убытки», который при закрытии годового баланса списывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

После расчета величины чистой прибыли в Отчете о прибылях и убытках следует указать ряд справочных показателей, например, сумму постоянных налоговых обязательств (активов), а также величину базовой и разводненной прибыли (убытка) на одну акцию.

Наличие информации о доходах и расходах в форме №2 позволяет каждому экономическому субъекту анализировать в динамике их состав и структуру, их изменение, а также рассчитать ряд коэффициентов, свидетельствующих об эффективности использования доходов, целесообразности произведенных расходов в сравнении с полученными доходами.

Анализ и оценка уровня и динамики финансовых результатов

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование, во-первых, изменений каждого показателя за текущий анализируемый период (“горизонтальный анализ” показателей финансовых результатов за отчетный период); во-вторых, исследование структуры соответствующих показателей и их изменений (что принято называть “вертикальным анализом” показателей); в-третьих, изучение хотя бы в самом обобщенном виде динамики изменения показателей финансовых результатов за ряд отчетных периодов (т.е. “трендовый анализ” показателей).

Для анализа и оценки уровня и динамики показателей финансовых результатов деятельности предприятия составим таблицы 2.1., 2.2. и 2.3., в которых используются данные отчетности предприятия из формы №2.

Рисунок 2.1 –Динамика показателей финансовых результатов. Рисунок 2.1 –Динамика показателей финансовых результатов.

Таблица 2.1 - Анализ динамики финансовых результатов ОАО «ММК» за 2005-2009гг.

|

| Значение показателя |

Абсолютный прирост цепной |

Темп прироста цепной |

| Наименование показателя |

Код |

За 2005 год |

За 2006 год |

За 2007 год |

За 2008 год |

За 2009 год |

в 2006 году от 2005 года |

в 2007 году от 2006 года |

в 2008 году от 2007 года |

в 2009 году от 2008 года |

в 2006 году от 2005 года |

в 2007 году от 2006 года |

в 2008 году от 2007 года |

в 2009 году от 2008 года |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

| ДОХОДЫ И РАСХОДЫ ПО ОБЫЧНЫМ ВИДАМ ДЕЯТЕЛЬНОСТИ |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

010 |

147 329 415 |

161 432 730 |

190 287 241 |

225 972 419 |

137 317 125 |

14 103 315 |

28 854 511 |

35 685 178 |

-88 655 294 |

10% |

18% |

19% |

-39% |

| Себестоимость проданных товаров, продукции, работ, услуг |

020 |

97 703 378 |

102 745 086 |

129 006 056 |

160 905 642 |

101 246 098 |

5 041 708 |

26 260 970 |

31 899 586 |

-59 659 544 |

5% |

26% |

25% |

-37% |

| Валовая прибыль |

029 |

49 626 037 |

58 687 644 |

61 281 185 |

65 066 777 |

36 071 027 |

9 061 607 |

2 593 541 |

3 785 592 |

-28 995 750 |

18% |

4% |

6% |

-45% |

| Коммерческие расходы |

030 |

1 884 830 |

2 490 955 |

3 758 206 |

4 711 047 |

4 073 729 |

606 125 |

1 267 251 |

952 841 |

-637 318 |

32% |

51% |

25% |

-14% |

| Управленческие расходы |

040 |

5 597 467 |

6 087 699 |

6 075 677 |

6694400 |

5 525 514 |

490 232 |

-12 022 |

618 723 |

-1 168 886 |

9% |

0% |

10% |

-17% |

| Прибыль от продаж

|

050 |

42 143 740 |

50 108 990 |

51 447 302 |

53 661 330 |

26 471 784 |

7 965 250 |

1 338 312 |

2 214 028 |

-27 189 546 |

19% |

3% |

4% |

-51% |

| ПРОЧИЕ ДОХОДЫ И РАСХОДЫ |

| Проценты к получению |

060 |

2686486 |

1 721 785 |

3 028 805 |

2133668 |

684485 |

-964 701 |

1 307 020 |

-895 137 |

-1 449 183 |

-36% |

76% |

-30% |

-68% |

| Проценты к уплате |

070 |

1444570 |

1 194 502 |

1 252 073 |

1106864 |

1565269 |

-250 068 |

57 571 |

-145 209 |

458 405 |

-17% |

5% |

-12% |

41% |

| Доходы от участия в других организациях |

080 |

369618 |

205 630 |

220 906 |

1067748 |

128905 |

-163 988 |

15 276 |

846 842 |

-938 843 |

-44% |

7% |

383% |

-88% |

| Прочие доходы |

090 |

142673290 |

175 910 273 |

115 612 184 |

137350503 |

100619435 |

33 236 983 |

-60 298 089 |

21 738 319 |

-36 731 068 |

23% |

-34% |

19% |

-27% |

| Прочие расходы |

100 |

146683853 |

177 681 152 |

100 731 060 |

177503575 |

92363644 |

30 997 299 |

-76 950 092 |

76 772 515 |

-85 139 931 |

21% |

-43% |

76% |

-48% |

| Прибыль до налогообложения

|

140 |

39 742 303 |

49 071 024 |

68 326 064 |

15 602 810 |

33 975 696 |

9 328 721 |

19 255 040 |

-52 723 254 |

18 372 886 |

23% |

39% |

-77% |

118% |

| Отложенные налоговые активы |

141 |

-6862 |

27 526 |

24 537 |

3657681 |

-1630365 |

34 388 |

-2 989 |

3 633 144 |

-5 288 046 |

-501% |

-11% |

14807% |

-145% |

| Отложенные налоговые обязательства |

142 |

192145 |

46 880 |

4 894 361 |

-2543274 |

4836091 |

-145 265 |

4 847 481 |

-7 437 635 |

7 379 365 |

-76% |

10340% |

-152% |

-290% |

| Текущий налог на прибыль |

150 |

9900640 |

12 019 497 |

12 018 627 |

10511759 |

507675 |

2 118 857 |

-870 |

-1 506 868 |

-10 004 084 |

21% |

0% |

-13% |

-95% |

| Штрафы, пени по налогам |

151 |

20502 |

-16 983 |

-6 669 |

6523 |

1960 |

-37 485 |

10 314 |

13 192 |

-4 563 |

-183% |

-61% |

-198% |

-70% |

| Налог на прибыль прошлых периодов |

152 |

197639 |

64 955 |

292 080 |

-1221939 |

406026 |

-132 684 |

227 125 |

-1 514 019 |

1 627 965 |

-67% |

350% |

-518% |

-133% |

| ЧИСТАЯ ПРИБЫЛЬ ОТЧЕТНОГО ПЕРИОДА

|

190 |

29 819 793 |

37 114 111 |

51 723 024 |

10 063 544 |

27 405 631 |

7 294 318 |

14 608 913 |

-41 659 480 |

17 342 087 |

24% |

39% |

-81% |

172% |

| СПРАВОЧНО |

| Условный расход по налогу на прибыль |

207 |

9491443 |

11 701 156 |

16 387 348 |

3687046 |

6794722 |

2 209 713 |

4 686 192 |

-12 700 302 |

3 107 676 |

23% |

40% |

-78% |

84% |

| Постоянные налоговые обязательства |

208 |

1431858 |

882 427 |

1 119 359 |

1476272 |

708985 |

-549 431 |

236 932 |

356 913 |

-767 287 |

-38% |

27% |

32% |

-52% |

| Постоянные налоговые активы |

209 |

823654 |

544 732 |

618 256 |

852514 |

529576 |

-278 922 |

73 524 |

234 258 |

-322 938 |

-34% |

13% |

38% |

-38% |

| Базовая прибыль на одну акцию |

210 |

3,81 |

3,49 |

4,6 |

0,9 |

2,45 |

0 |

1 |

-4 |

2 |

-8% |

32% |

-80% |

172% |

| Таблица 2.2 - Анализ уровня некоторых показателей финансовых результатов ОАО «ММК» за 2005-2009гг. |

| Уровень каждого показателя к выручке от реализации, % |

Абсолютный прирост цепной уровня |

| Наименование показателя |

За 2005 год |

За 2006 год |

За 2007 год |

За 2008 год |

За 2009 год |

в 2006 году от 2005 года |

в 2007 году от 2006 года |

в 2008 году от 2007 года |

в 2009 году от 2008 года |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

100,0% |

100,0% |

100,0% |

100,0% |

100,0% |

0,0% |

0,0% |

0,0% |

0,0% |

| Себестоимость проданных товаров, продукции, работ, услуг |

66,3% |

63,6% |

67,8% |

71,2% |

73,7% |

-2,7% |

4,1% |

3,4% |

2,5% |

| Валовая прибыль |

33,7% |

36,4% |

32,2% |

28,8% |

26,3% |

2,7% |

-4,1% |

-3,4% |

-2,5% |

| Коммерческие расходы |

1,3% |

1,5% |

2,0% |

2,1% |

3,0% |

0,3% |

0,4% |

0,1% |

0,9% |

| Управленческие расходы |

3,8% |

3,8% |

3,2% |

3,0% |

4,0% |

0,0% |

-0,6% |

-0,2% |

1,1% |

| Прибыль от продаж

|

28,6% |

31,0% |

27,0% |

23,7% |

19,3% |

2,4% |

-4,0% |

-3,3% |

-4,5% |

| Таблица 2.3 - Анализ уровня всех показателей финансовых результатов ОАО «ММК» за 2005-2009гг. |

| Уровень каждого показателя к чистой прибыли, % |

Абсолютный прирост цепной уровня |

| Наименование показателя |

За 2005 год |

За 2006 год |

За 2007 год |

За 2008 год |

За 2009 год |

в 2006 году от 2005 года |

в 2007 году от 2006 года |

в 2008 году от 2007 года |

в 2009 году от 2008 года |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

494,1% |

435,0% |

367,9% |

2245,5% |

501,1% |

-59,1% |

-67,1% |

1877,6% |

-1744,4% |

| Себестоимость проданных товаров, продукции, работ, услуг |

327,6% |

276,8% |

249,4% |

1598,9% |

369,4% |

-50,8% |

-27,4% |

1349,5% |

-1229,5% |

| Валовая прибыль |

166,4% |

158,1% |

118,5% |

646,6% |

131,6% |

-8,3% |

-39,6% |

528,1% |

-514,9% |

| Коммерческие расходы |

6,3% |

6,7% |

7,3% |

46,8% |

14,9% |

0,4% |

0,6% |

39,5% |

-31,9% |

| Управленческие расходы |

18,8% |

16,4% |

11,7% |

66,5% |

20,2% |

-2,4% |

-4,7% |

54,8% |

-46,4% |

| Прибыль от продаж

|

141,3% |

135,0% |

99,5% |

533,2% |

96,6% |

-6,3% |

-35,5% |

433,8% |

-436,6% |

| Проценты к получению |

9,0% |

4,6% |

5,9% |

21,2% |

2,5% |

-4,4% |

1,2% |

15,3% |

-18,7% |

| Проценты к уплате |

4,8% |

3,2% |

2,4% |

11,0% |

5,7% |

-1,6% |

-0,8% |

8,6% |

-5,3% |

| Доходы от участия в других организациях |

1,2% |

0,6% |

0,4% |

10,6% |

0,5% |

-0,7% |

-0,1% |

10,2% |

-10,1% |

| Прочие доходы |

478,5% |

474,0% |

223,5% |

1364,8% |

367,1% |

-4,5% |

-250,4% |

1141,3% |

-997,7% |

| Прочие расходы |

491,9% |

478,7% |

194,8% |

1763,8% |

337,0% |

-13,2% |

-284,0% |

1569,1% |

-1426,8% |

| Прибыль до налогообложения

|

133,3% |

132,2% |

132,1% |

155,0% |

124,0% |

-1,1% |

-0,1% |

22,9% |

-31,1% |

| Отложенные налоговые активы |

0,0% |

0,1% |

0,0% |

36,3% |

-5,9% |

0,1% |

0,0% |

36,3% |

-42,3% |

| Отложенные налоговые обязательства |

0,6% |

0,1% |

9,5% |

-25,3% |

17,6% |

-0,5% |

9,3% |

-34,7% |

42,9% |

| Текущий налог на прибыль |

33,2% |

32,4% |

23,2% |

104,5% |

1,9% |

-0,8% |

-9,1% |

81,2% |

-102,6% |

| Штрафы, пени по налогам |

0,1% |

0,0% |

0,0% |

0,1% |

0,0% |

-0,1% |

0,0% |

0,1% |

-0,1% |

| Налог на прибыль прошлых периодов |

0,7% |

0,2% |

0,6% |

-12,1% |

1,5% |

-0,5% |

0,4% |

-12,7% |

13,6% |

| ЧИСТАЯ ПРИБЫЛЬ ОТЧЕТНОГО ПЕРИОДА

|

100,0% |

100,0% |

100,0% |

100,0% |

100,0% |

0,0% |

0,0% |

0,0% |

0,0% |

Анализ чистой прибыли предприятия по факторам.

Все явления и процессы хозяйственной деятельности предприятий находятся во взаимосвязи, взаимозависимости и взаимообусловленности. Одни из них непосредственно связаны между собой, другие косвенно.

Каждый результативный показатель зависит от многочисленных и разнообразных факторов. Чем детальнее исследуется влияние факторов на величину результативного показателя, тем точнее результаты анализа и оценка качества работы предприятия. Отсюда важным методологическим вопросом является изучение и измерение влияния факторов на величину исследуемых экономических показателей.

Без глубокого и всестороннего изучения факторов нельзя сделать обоснованные выводы о результатах деятельности, обосновать планы и управленческие решения.

Итак, проанализируем чистую прибыль ОАО «ММК» за период с 2005 года по 2009 год.

Будем считать, что на изменение суммы прибыли влияют пять факторов:

1) Выручка (нетто) от продажи товаров, продукции, работ, услуг;

2) Себестоимость проданных товаров, продукции, работ, услуг;

3) Административные расходы (стр. 030 +стр.040);

4) Результат от финансовой деятельности (стр.060 –стр.070 +стр.080 +стр.090 – стр.100);

5) Сальдо доходов и расходов от прочих внереализационных операций (стр.141 – стр.142 – стр.150 – стр.151 +стр.152).

Используя сокращения факторную модель чистой прибыли в нашем случае можно выразить так ЧП= ВП - СС - АР + ФД + ВД.

| Таблица 2.4 – Факторный анализ чистой прибыли ОАО «ММК» за 2005- 2009 гг. |

| Значение фактора |

Влияние фактора на изменение прибыли (базовый - предыдущий) |

| Наименование фактора |

Сокращенное наименование |

За 2005 год |

За 2006 год |

За 2007 год |

За 2008 год |

За 2009 год |

В 2006 году |

В 2007 году |

В 2008 году |

В 2009 году |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

ВП |

147 329 415 |

161 432 730 |

190 287 241 |

225 972 419 |

137 317 125 |

14 103 315

|

28 854 511

|

35 685 178

|

-88 655 294

|

| Себестоимость проданных товаров, продукции, работ, услуг |

СС |

97 703 378 |

102 745 086 |

129 006 056 |

160 905 642 |

101 246 098 |

-5 041 708

|

-26 260 970

|

-31 899 586 |

59 659 544

|

| Административные расходы |

АР |

7 482 297 |

8 578 654 |

9 833 883 |

11 405 447 |

9 599 243 |

-1 096 357 |

-1 255 229 |

-1 571 564 |

1 806 204 |

| Результат от финансовой деятельности |

ФД |

-2 399 029 |

-1 037 966 |

16 878 762 |

-38 058 520 |

7 503 912 |

1 361 063 |

17 916 728 |

-54 937 282

|

45 562 432 |

| Сальдо доходов и расходов от прочих внереализационных операций |

ВД |

-9 922 510 |

-11 956 913 |

-16 589 702 |

-5 539 266 |

-6 570 065 |

-2 034 403 |

-4 632 789 |

11 050 436 |

-1 030 799 |

| ЧИСТАЯ ПРИБЫЛЬ ОТЧЕТНОГО ПЕРИОДА

|

ЧП

|

29 822 201

|

37 114 111

|

51 736 362

|

10 063 544

|

27 405 631

|

7 291 910

|

14 622 251

|

-41 672 818

|

17 342 087

|

Анализ качества прибыли

Под "качеством" прибыли понимается обобщенная характеристика структуры источников формирования прибыли.

Качество прибыли это структура источников прибыли. Высокое качество означает рост объема продаж и снижение затрат, а низкое качество - рост цен без увеличения продаж в натуральных показателях.

Главный фактор качества прибыли - снижение себестоимости продукции.

На качество прибыли влияют и другие факторы:

• процентная ставка по кредитам (чем она ниже, тем выше качество прибыли);

• состояние расчетов с кредиторами (чем меньше отношение просроченной кредиторской задолженности к общей величине этой задолженности, тем выше качество прибыли);

• уровень рентабельности продаж (отношения чистой прибыли к объему реализации) - повышение рентабельности продаж свидетельствует о высоком качестве прибыли;

• коэффициент достаточности прибыли - если организация имеет рентабельность выше отраслевой, то качество прибыли высокое;

• структура рентабельности по видам продукции - повышение доли высокорентабельных изделий свидетельствует о высоком качестве прибыли.

|