Федеральное агентство образования Российской Федерации

Нижегородский Государственный Университет

им. Н.И.Лобаческого

Курсовая работа

По дисциплине: Экономика таможенного дела

На тему: Российская практика использования тарифных средств таможенного регулирования внешнеэкономической деятельности

Выполнила: студентка третьего курса

Заочного отделения

Группы 13т31

Батурина Вера Вячеславовна

Проверил: Филатова Н.Н.

Нижний Новгород

2008

Содержание

Введение……………………………………………………………….……2

1. Таможенные тарифы и пошлины………………………………….…...4

2. Виды таможенных пошлин и их классификация……………………..8

3. Уровень таможенного обложения. Тарифная эскалация…………...12

4. Таможенно – тарифное регулирование ВЭД в России………….…..17

5. Основные направления развития таможенного тарифа в России….21

Заключение………………………………………………………………..25

Приложение №1……………………………………………………….…..26

Приложение №2……………………………………………………….…..27

Приложение №3……………………………………………………….…..28

Приложение №4………………………………………………….………..29

Приложение №5………………………………………………………..….30

Приложение №6…………………………………………………………...34

Приложение №7…………………………………………………………...35

Приложение №8…………………………………………………………...36

Список литературы………………………………………………….…....37

Введение

Ввоз и вывоз товаров может регулироваться с помощью экономических и административных мер. К числу экономических мер относится установление государством ставок ввозных и вывозных пошлин (тарифов), а также налогов и сборов. Основные налог, установленные в России на импортируемые товары, - налог на добавленную стоимость (НДС) и акциз. Кроме уплаты налогов предусмотрено взимание определенных сборов, например за таможенное оформление, хранение товара и др. налоги и сборы устанавливаются, как правило, на длительный период, и их величина практически не зависит от вида товара. Тариф устанавливают дифференцированно на каждый вид товара и периодически пересматривают.

Таможенная пошлина – это платеж, взимаемый таможенными органами Российской Федерации при ввозе товара на таможенную территорию России или вывозе товара с этой территории и являющийся неотъемлемым условием такого ввоза или вывоза.

В настоящее время транзитные пошлины в России полностью отсутствуют. Ставки таможенных пошлин устанавливает Правительство РФ. Как правило, они дифференцированы в зависимости от кода товара по товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) и страны происхождения товара.

Реклама

Базовые (предельные) ставки таможенных пошлин применяются при ввозе товаров, происходящих из государств, которым Россия в торгово – политическом отношении предоставляет режим наибольшего благоприятствования.

Для товаров, которые происходят из стран, относящихся к развивающимся, действуют преференциальные ставки таможенных пошлин. В настоящее время они определены в размере 75% величины базовых ставок.

В моей работе первая глава посвящена таможенным режимам и пошлинам. Здесь я даю им определение, характеристику. Рассматриваю функции таможенного тарифа.

Вторую главу я посвятила видам таможенных пошлин и их классификация. А именно: функции таможенных пошлин, их виды, характеристика.

В третьей главе я описала уровень таможенного обложения, тарифную эскалацию.

В четвертой главе я написала о таможенно – тарифном регулировании ВЭД в России. Рассмотрела задачи тарифной политики, проанализировала ставки тарифа.

В последней пятой главе я рассмотрела основные направления развития таможенного тарифа в России.

В заключении я сделала вывод о роли использования тарифных средств таможенного регулирования внешнеэкономической деятельности в России.

Таможенный тариф выполняет не только фискальную функцию (сбора средств для пополнения бюджета), но и регулирования. Регулирующая функция ввозной пошлины на товар может выражаться в стимулировании, выравнивании и защите.

Гибкое изменение пошлин позволяет регулировать ввоз и вывоз товаров в соответствии с экономическими интересами страны.

1. Таможенные тарифы и пошлины

Таможенные тарифы и пошлины являются основным инструментом торговой политики государства, правомерность применения которого признается международными нормами.

В зависимости от того, какая сторона торговой политики считается важной, существуют несколько дополняющих друг друга определений таможенного тарифа.

Таможенный тариф в зависимости от контекста может определяться как:

· инструмент торговой политики и государственного регулирования внутреннего рынка страны при его взаимодействии с мировым рынком;

· свод ставок таможенных пошлин, применяемых к товарам, перемещаемым через таможенную границу, систематизированный в соответствии с товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД);

Реклама

· конкретная ставка таможенной пошлины, подлежащей уплате при вывозе или ввозе определенного товара на таможенную территорию страны. В этом случае понятие таможенного тарифа полностью совпадает с понятием таможенной пошлины.

Таможенные тарифы как инструмент торговой политики используются с начала XVIII в. Несмотря на многократное снижение пошлин, проведенное после Второй мировой войны, таможенные тарифы играют существенную роль в регулировании современной внешней торговли, воздействуя на объем и структуру импорта. Одной из важных функций таможенного тарифа является защита национальных производителей от иностранной конкуренции. Сдерживание импорта осуществляется посредством сравнительно высоких ставок пошлин и прогрессивного увеличения размеров таможенных сборов в зависимости от степени обработки товаров.

Традиционная фискальная функция таможенных тарифов увеличение доходов государственного бюджета — в большинстве экономически развитых государств отошла на второй план (таможенные пошлины, как правило, составляют лишь несколько процентов в общей сумме бюджетных доходов). Однако в ряде развивающихся стран, особенно промышленно наименее развитых, эта функция по-прежнему имеет важное значение.

Таможенные тарифы изменяются в соответствии с объективными процессами развития национальных хозяйств и структурными сдвигами в международной торговле.

Перестройка таможенных тарифов происходит следующим образом: во-первых, уменьшаются и частично отменяются ставки пошлин на промышленные изделия; во-вторых, образуются двусторонние или региональные таможенно-тарифные объединения с беспошлинным режимом торговли (всеми товарами или определенными группами товаров) между странами-участницами; в-третьих, прогрессирует унификация структуры таможенных тарифов и отдельных областей таможенного дела.

Таможенные тарифы широко используются странами в процессе переговоров как инструмент торговой политики для встречных тарифных уступок. Так, в результате переговоров в рамках ГАТТ/ВТО уровень таможенного обложения развитых стран в связи с предоставлением этих уступок сократился более чем на 70%.

Таможенные тарифы развитых стран, как правило, являются многоколонными, т.е. один и тот же товар может облагаться разными по уровню пошлинами в зависимости от страны происхождения. Колонка ставок общего тарифа, содержащая наиболее высокие пошлины, распространяется на государства, не пользующиеся режимом наибольшего благоприятствования. Колонка договорных пошлин содержит значительно более низкие ставки пошлин, закрепленные в результате раундов многосторонних торговых переговоров (например, в рамках ГАТТ/ВТО). Тарифы могут содержать самостоятельную колонку или столбец преференциальных ставок в колонке договорных пошлин, которые действуют в отношении развивающихся государств или стран, с которыми данное государство связано соглашениями о предоставлении более благоприятного таможенного режима.

Приведем в качестве примера шапку импортного таможенного тарифа и несколько товарных групп и позиций с различным способом обложения импортными пошлинами (См. прил. №1).

Рассмотрим более подробно функции таможенного тарифа

1. Таможенный тариф способствует удорожанию ввозимых товаров и защищает отечественных поставщиков аналогичных или взаимозаменяемых товаров от чрезмерной иностранной конкуренции на

внутреннем рынке. Это особенно важно, когда значительный импорт

ограничивает возможности сбыта продукции национальных предприятий настолько, что грозит им банкротством и потерей в стране рабочих мест. Потребность в защите отечественного товаропроизводителя

связана с тем, что на мировом рынке существуют поставщики товаров,

более конкурентоспособные, чем отечественные производители, в

силу ряда причин.

Даже в самых индустриально развитых странах есть отрасли и предприятия, нуждающиеся в защите от чрезмерной иностранной конкуренции. Представители бизнеса в конечном счете добиваются от правительства установления высоких импортных пошлин, когда это отвечает и общенациональным интересам (прежде всего, когда речь идет о трудоемких и перспективных для расширения производствах). Чтобы совместить национальную экономику с мировым хозяйством посредством обмена и уровнять внутренние и мировые цены, необходимо разумно дозировать поступление иностранных товаров на внутренний рынок, особенно готовых изделий.

2. Взимаемые пошлины таможенного тарифа служат одним из источников поступлений финансовых средств в государственный бюджет.

Мировой опыт свидетельствует, однако, о том, что по мере экономического развития страны роль импортных пошлин в качестве источника

пополнения государственных доходов снижается. Так, в США импортные пошлины в конце XIX в. давали около 50% всех поступлений в

бюджет, а в настоящее время соответствующая доля пошлин не превышает 1,5%; аналогичное сокращение величины пошлин в доходах бюджета происходило и в большинстве других промышленно развитых стран. Это не исключает сохранения в фискальных целях на отдельные товары в указанных странах высоких пошлин. В развивающихся государствах, даже в экономически сравнительно развитых, поступления от импортных таможенных пошлин составляют до 8-15% обшей суммы доходной части бюджета.

Для России фискальная функция таможенных тарифов также имеет большое значение. В отдельные годы реформ поступления от взимания импортных пошлин обеспечивали до 30-40% доходной части федерального бюджета. Важно отметить, что в условиях сравнительно узкой базы доходов бюджета и неэффективной системы сбора налогов России импортные пошлины являются одним из наиболее надежных источников пополнения государственной казны.

3. Импортный тариф — это инструмент сбалансирования торгового

и платежного баланса страны. Не случайно еще при разработке ГАТТ,

которое ориентирует страны-участницы на либерализацию внешней

торговли, в его текст была включена ст. XII «Ограничения в целях обеспечения равновесия платежного баланса», в которой говорится, что в

целях обеспечения своего внешнего финансового положения и равновесия платежного баланса государство или ГАТТ может ограничивать

количество или стоимость товара, разрешаемого к импорту.

В послевоенный период многие страны — члены ГАТТ сравнительно широко пользовались этим правом. Проблема поддержания активного платежного баланса имеет большое значение для России, соответственно весома роль импортного тарифа в качестве инструмента регулирования торговли.

4. На основе взаимности в процессе двусторонних, региональных и многосторонних переговоров импортный тариф позволяет добиваться снижения пошлин в странах — торговых партнерах. Возможно также использовать тариф как средство противодействия дискриминационным акциям других стран (лишать тарифных преференций или пониженных ставок пошлин, применяемых к странам, на которые распространяется режим наибольшего благоприятствования). С точки зрения отмеченной торгово-политической функции импортного тарифа высокий уровень пошлин усиливает эффективность таких переговоров, тогда как низкий уровень ослабляет ее.

5. Импортный тариф дает возможность повышать конкурентоспособность отечественных производителей и экспертов и тем самым стимулировать их деятельность путем установления беспошлинного или льготного режима в отношении пошлин при ввозе материалов и оборудования для изготовления продукции, предназначенной к вывозу в другие страны.

6. Таможенный тариф во многих странах используется как инструмент, обеспечивающий строгий государственный контроль за прохождением грузов через границу. Даже невысокая ставка пошлины требует от таможенной службы точной идентификации товара, тщательного подсчета его количества и стоимости для оформления документов, необходимых для таможенного оформления и оплаты пошлин и налогов.

Перечисленные функции таможенный тариф во всех странах, в том числе в России, выполняете помощью комплекса средств. Основным среди них является пошлина, делающая импортный товар менее конкурентоспособным и тем самым ограничивающая его ввоз на внутренний рынок.

Вспомогательными средствами являются:

· разный уровень пошлин, применяемый в отношении отдельных стран-(преференции) или в определенное время года (последнее обычно применяется в отношении ряда продуктов сельского хозяйства и морского промысла);

· метод оценки стоимости товара в таможенных целях, от которого зависит размер пошлины;

· правила, устанавливающие происхождение товара (для получения тарифных льгот).

2. Виды таможенных пошлин и их классификация

Таможенный тариф любой страны состоит из конкретных ставок таможенных пошлин, которые используются для целей налогообложения ввозимых или вывозимых товаров. При этом ставки таможенных пошлин — единые и не подлежат изменению в зависимости от лиц, перемещающих товары через таможенную границу РФ, видов сделок и других факторов, за исключением случаев, предусмотренных законом. Ставки таможенных пошлин в Российской Федерации определяются Правительством РФ.

Таможенная пошлина — обязательный взнос, взимаемый таможенными органами при импорте или экспорте товара и являющийся условием импорта или экспорта.

Таможенные пошлины выполняют три основные функции:

1) фискальную, которая относится и к импортным, и к экспортным пошлинам, поскольку они являются одной из статей доходной части государственного бюджета;

2) протекционистскую (защитную), относящуюся к импортным пошлинам, поскольку с их помощью государство ограждает национальных производителей от нежелательной иностранной конкуренции;

3) балансировочную, которая относится к экспортным пошлинам, установленным с целью предотвращения нежелательного экспорта товаров, внутренние цены на которые по тем или иным причинам ниже мировых.

Классификация таможенных пошлин приведена в табл. 2.(См. прил №2)

По способу взимания таможенные пошлины классифицируются на:

1) адвалорные — начисляются в процентах к таможенной стоимости облагаемых товаров (например, 20% таможенной стоимости);

2) специфические — начисляются в установленном размере за единицу облагаемого товара (например, 10 евро за 1 кг);

3) комбинированные — сочетают оба названных вида таможенного обложения (например, 20% таможенной стоимости, но не менее 10 евро за 1 кг).

Адвалорные пошлины аналогичны пропорциональному налогу на продажу и применяются обычно при обложении товаров, которые имеют различные качественные характеристики в рамках одной товарной группы. Сильной стороной адвалорных пошлин является то, что они поддерживают одинаковый уровень защиты внутреннего рынка независимо от вариации цен на товар, изменяются лишь доходы бюджета. Например, если пошлина составляет 20% цены товара, то при цене товара 200 евро доходы бюджета составят 40 евро. При увеличении цены товара до 300 евро доходы бюджета возрастут до 60 евро, при падении цены товара до 100 евро доходы бюджета сократятся до 20 евро. Но независимо от цены адвалорная пошлина повышает цену импортного товара на 20%.

Слабой стороной адвалорных пошлин является то, что они предусматривают необходимость таможенной оценки стоимости товара для целей обложения пошлиной. Поскольку цена товара может колебаться под воздействием многочисленных экономических (обменный курс, процентная ставка и проч.) и административных (таможенное регулирование) факторов, применение адвалорных пошлин связано с субъективностью оценок, что оставляет место злоупотреблениям.

Специфические пошлины обычно накладываются на стандартизированные товары и имеют неоспоримое преимущество, поскольку просты в администрировании и в большинстве случаев не оставляют свободы для злоупотреблений. Однако уровень таможенной защиты рынка с помощью специфических пошлин сильно зависит от колебания цен на товары. Например, специфическая пошлина в 1000 евро за один импортный автомобиль значительно сильнее ограничивает импорт автомобиля стоимостью 10 000 евро, поскольку составляет 10% его цены, чем автомобиля стоимостью 12 000 евро, поскольку составляет только 8,3% его цены. В результате, когда импортные цены возрастают, уровень защиты внутреннего рынка с помощью специфического тарифа падает. Но с другой стороны, во время экономического спада и падения импортных цен специфический тариф увеличивает уровень защиты национальных производителей.

По объекту обложения таможенные пошлины классифицируются

как:

1) импортные — пошлины, которые накладываются на импортные товары при выпуске их для свободного обращения на внутреннем рынке страны. Являются преобладающей формой пошлин, применяемой всеми странами мира для защиты национальных производителей от иностранной конкуренции. Разные страны на разных этапах своего развития с помощью импортных пошлин обеспечивали налоговые поступления, но затем их значимость резко сократилась, а фискальные функции выполняют другие налоговые поступления (например, налог на прибыль);

2) экспортные — пошлины, которые накладываются на экспортные товары при выпуске их за пределы таможенной территории государства. Применяются крайне редко отдельными странами, обычно в случае больших различий в уровне внутренних регулируемых цен и свободных цен мирового рынка на отдельные товары и имеют цель сократить экспорт или наполнить бюджет. Экспортные пошлины удорожают стоимость товара на мировом рынке, где конкуренция значительна. Они применяются для сырьевых товаров, по которым страна обладает монопольным преимуществом, или в тех случаях, когда государство стремится ограничить вывоз данного товара. Например, для ограничения вывоза необработанной древесины из страны Австрия взимала экспортные пошлины с вывозимых «балансов». В других случаях задачей экспортных пошлин, взимаемых странами, обладающими монопольными природными преимуществами, является ограничение поставок на мировой рынок сырьевых товаров, увеличение цен и повышение доходов бюджета. Такая ситуация создалась при налогообложении экспорта риса Таиландом и Мьянмой, кофе — Бразилией. Аналогичную роль играют экспортные пошлины на сырье в России;

3) транзитные — пошлины, которые накладываются на товары, перевозимые транзитом через территорию данной страны. Встречаются крайне редко и используются преимущественно как средство торговой войны.

По характеру таможенные пошлины классифицируются как:

1) сезонные — пошлины, которые применяются для оперативного регулирования международной торговли продукцией сезонного характера, прежде всего сельскохозяйственной. Обычно срок их действия не может превышать нескольких месяцев в год. И на этот период действие обычного таможенного тарифа по этим товарам приостанавливается;

2) антидемпинговые — пошлины, применяемые в случае ввоза на территорию страны товаров по цене более низкой, чем их нормальная цена в экспортирующей стране, если такой импорт наносит ущерб местным производителям подобных товаров либо препятствует организации и расширению национального производства таких товаров;

3) компенсационные — пошлины, накладываемые на импорт товаров, при производстве которых прямо или косвенно использовались субсидии, и если их импорт наносит ущерб национальным производителям таких товаров.

Обычно эти особые виды пошлин применяются государством в одностороннем порядке, для того чтобы защитить страну от недобросовестной конкуренции со стороны ее торговых партнеров, либо как ответная мера на дискриминационные и иные действия, ущемляющие интересы государства, со стороны других стран.

Введению особых пошлин обычно предшествует расследование, проводимое по поручению правительства или парламента, конкретных случаев злоупотреблений положением на рынке со стороны торговых партнеров. В процессе расследования проводятся двусторонние переговоры, определяются позиции, рассматриваются возможные объяснения возникшей ситуации и предпринимаются другие попытки решить разногласия политическим путем.

Введение особой пошлины обычно становится крайним средством, к которому прибегают страны, когда все остальные способы урегулирования торговых разногласий исчерпаны.

Таможенные пошлины классифицируются по происхождению как:

1) автономные — пошлины, вводимые на основании односторонних решений органов государственной власти страны. Обычно решение о введении таможенного тарифа принимается в виде закона парламентом государства, а конкретные ставки таможенных пошлин устанавливаются соответствующим ведомством (обычно министерством торговли, финансов или экономики) и одобряются правительством;

2) конвенционные (договорные) — пошлины, устанавливаемые на базе двустороннего или многостороннего соглашений, например генеральное соглашение о тарифах и торговле (ГАТТ/ВТО);

3) преференциальные (льготные) — пошлины, имеющие более низкие ставки по сравнению с обычно действующим таможенным тарифом, которые накладываются на основе многосторонних соглашений на товары, происходящие из развивающихся стран. Цель преференциальных пошлин — поддержать экономическое развитие этих стран за счет расширения их экспорта. С 1947 г. действует Общая система преференций, предусматривающая значительное снижение импортных тарифов развитых стран на импорт готовой продукции из развивающихся стран.

Россия, как и многие другие страны, с импорта из развивающихся стран не взимает таможенные пошлины вообще.

По типом ставок таможенные пошлины классифицируются как:

1) постоянные — таможенный тариф, ставки которого единовременно установлены органами государственной власти и не могут изменяться в зависимости от обстоятельств. Подавляющее большинство стран мира имеет тарифы с постоянными ставками;

2) переменные — таможенный тариф, ставки которого могут изменяться в установленных органами государственной власти случаях (при изменении уровня мировых или внутренних цен, уровня государственных субсидий). Такие тарифы — довольно редкое явление, но используются, например, в Западной Европе в рамках единой сельскохозяйственной политики.

По способу вычисления таможенные пошлины классифицируются

как:

1) номинальные — тарифные ставки, указанные в таможенном тарифе. Они дают только самые общие представления об уровне таможенного обложения, которому страна подвергает свои импорт или экспорт;

2) эффективные — реальный уровень таможенных пошлин на конечные товары, вычисленный с учетом уровня пошлин, наложенных на импортные узлы и детали этих товаров.

3. Уровень таможенного обложения. Тарифная эскалация

В подавляющем большинстве стран таможенные тарифы накладываются на импорт с целью повышения цены импортных товаров и защиты внутреннего рынка. С точки зрения международной экономики важным является не значение, которое приобретает тариф в каждом конкретном случае, а общий уровень таможенной зашиты страны.

Примем следующие обозначения:

А — внутренняя цена единицы товара;

Ā — средняя внутренняя цена товара, которую необходимо поддерживать;

L — цена единицы товара, по которой товар импортируется;

T1 — ставка специфического тарифа;

T2— ставка адвалорного тарифа; .

T3— ставка комбинированного тарифа.

Внутренняя цена единицы товара после обложения специфическим тарифом составит просто сумму цены, по которой товар импортируется, и ставки тарифа:

А = L + T1,

т.е. специфическую ставку можно рассчитать как:

T1 = A-L.

Ставку специфического тарифа всегда можно выразить в процентах от стоимости единицы товара, на импорт которого он накладывается, сделав тем самым его сопоставимым с адвалорным тарифом.

Внутренняя цена единицы импортного товара после обложения его адвалорным тарифом составит:

А = L+ L ∙ Т2 = L (L + Т2),

или

Т2 = (A—L) / L.

Если предположить, что импорт всех товаров облагается таможенной пошлиной по единой ставке, последняя формула может считаться обобщенной формулой уровня таможенного обложения. Из нее видно, что уровень тарифа должен быть равен процентному повышению внутренней цены товара над ценой, по которой такой же товар импортируется из-за границы.

Комбинированный тариф способствует поддержанию постоянного уровня внутренних цен и представляется как разность между средней внутренней ценой единицы товара, уровень которой надо поддержать, и импортной ценой товара, которая, может изменяться. Ставка, комбинированного тарифа также может изменяться и поддерживать средний уровень внутренней цены неизменным:

T3= Ā - L.

Если учесть, что тарифные ставки во всех странах дифференцированы в зависимости от того, какие товары импортируются, особое значение приобретает определение не номинального уровня тарифной защиты, а эффективного, т.е. действительного.

Таможенные тарифы промышленно развитых стран строятся так, чтобы уровень налогообложения увеличивался одновременно с увеличением степени обработки товара. Например, если таможенная пошлина на импорт необработанного хлопка отсутствует, т.е. равна нулю, то для хлопчатобумажной пряжи она увеличивается до 7-9%, а для изделий может достигать уже 20%. Таким образом, производитель хлопчатобумажных изделий, покупая беспошлинно иностранный хлопок, получает фактический уровень таможенной зашиты, намного превышающий номинальную величину таможенной пошлины. На практике эта величина тем больше, чем выше доля сырья, ввозимого беспошлинно или с минимальными пошлинами.

Роль таможенного тарифа в регулировании внешнеторговых товарных потоков определяется не только абсолютной величиной пошлины из отдельно взятого товара, но и соотношением ставок пошлин на товары, отличающиеся степенью переработки. Если в тарифе нет пошлины на сырье или она небольшая, то пошлина на готовое изделие, по существу, приходится на добавленную стоимость. В результате степень протекционизма фактически повышается.

Пример. Допустим, сырье ввозится беспошлинно, а на полуфабрикат из нею установлена пошлина в 5%. Тогда импортер, закупивший этот полуфабрикат на 100 евро, уплачивает пошлину в 5 евро. Если стоимость сырья в данном полуфабрикате составляет 50 евро, т.е. половину, то указанная выше пошлина фактически относится лишь к добавленной стоимости в 50 евро. Последнее означает, что пошлина на рассматриваемый полуфабрикат достигает 10% (5 евро от 50 евро), или вдвое превышает ставку в тарифе.

На основании вышеизложенного можно сделать заключение, что уровень таможенного обложения сырья существенно влияет на конкурентоспособность соответствующего полуфабриката и конечного готового изделия. Снижение пошлин на менее обработанные товары в большей степени, чем на обработанные, ведет к усилению тарифной зашиты соответствующих рынков готовых изделий. Наконец, чтобы увеличить таможенно-тарифный барьер, необязательно повышать ставку пошлины на данную обработанную продукцию — этого можно достичь и путем снижения пошлины на соответствующие полуфабрикат или сырье.

Таким образом, величина действительной ставки таможенной защиты оказывается тем больше, чем выше разница между величинами пошлин на готовое изделие и сырье и чем большая доля сырья входит в готовое изделие. Уровень действительной (или эффективной) тарифной защиты (уровень эффективного протекционизма) может определяться по формуле, наиболее часто используемой в исследованиях ЮНКТАД:

Z =(t– Σms) / V,

где:

Z — эффективная ставка пошлины;

t — номинальная ставка пошлины на готовую продукцию;

s — номинальная ставка пошлины на сырье;

m, V — коэффициенты, показывающие долю стоимости сырья в цене товара (m) и долю стоимости, добавленной в процессе обработки (V).

Из формулы следует, что уровень защиты повышается не только по мере увеличения разницы в величинах пошлин на сырье и готовые изделия, но и по мере понижения степени обработки, т.е. уменьшения добавленной стоимости. Такая практика оказывается особенно дискриминационной по отношению к развивающимся странам, стремящимся к постепенному повышению степени обработки вывозимого сырья, облагораживанию своего экспорта.

Подсчеты, проведенные Секретариатом ГАТТ в середине 70-х гг., выявили уровни действительной фактической защиты обрабатываемых товаров для стран ЕС, США и Японии (табл.3)(См. прил. №3).

Наличие таможенных тарифов на импорт таких сырьевых товаров, как хлопок и арахис в США объясняется тем, что в стране эти товары производятся и экспортируются.

Номинальный уровень пошлины определяется исходя из обшей цены конечного продукта и важен для потребителя данного товара. Уровень действительной или эффективной таможенной зашиты, имеет большое значение для производителя, принимающего решение о начале производства товара. Проблемы возникают и при попытках нахождения уровней таможенного тарифа отдельных стран и их сравнения. До настоящего времени не существует единого официально признанного метода сравнения величин таможенных пошлин.

Если используются не взвешенные показатели, то тарифы, которыми облагаются малозначимые или практически не импортируемые то вары, оказываются такими же значимыми, что и товары, завозимые в большом объеме. Взвешивание величины тарифов может быть сделано по отношению либо к стоимости импорта, либо к величине национального производства. Если использовать данные о национальном производстве, то результаты окажутся более наглядными, поскольку определяют значение таможенно-тарифной системы для промышленности.

Неодинаковые ставки для различных товаров и сложная процедура применения тех или иных видов таможенных пошлин в зависимости от страны происхождения товара затрудняют определение эффективных уровней ставок таможенной пошлины и их сравнение по странам.

Проведенное Секретариатом ГАТТ, хотя и с некоторыми допущениями, сравнение уровней таможенной защиты (на базе средневзвешенных пошлин) развитых стран (США, ЕС, Япония) показывает постепенное уменьшение величины таможенных тарифов с 30—40% в 50-х гг. до 8— 10% — в начале. 70-х гг. и до 3—4% — в начале 90-х гг.

В развивающихся государствах, даже в экономически сравнительно развитых, поступления от импортных таможенных пошлин являются одной из основных статей государственных доходов и составляют до 8—15% общей суммы доходной части бюджета.

В настоящее время таможенное обложение в индустриально развитых странах находится на относительно низком уровне. Так среднеарифметический уровень пошлин на сырьевые товары-полуфабрикаты — готовые изделия, рассчитанный для таможенных тарифов США, Японии и ЕС, варьируется в пределах 1,4-1,8%; 6,1-6,3%; 6,4-7,0%. При этом средневзвешенный уровень таможенного обложения варьируется как: 0,2 - 0,5%; 3,0-4,6%; 5,7-6,9% (табл. 4)(См. прил. №4)

Среднеарифметический (или средний) комплексный уровень рассчитывается путем суммирования всех ставок пошлин и деления суммы на число облагаемых пошлинами тарифных позиций. Средневзвешенный уровень учитывает объем импорта по каждой тарифной позиции.

Ограничительная функция таможенных тарифов реализуется в основном посредством сохранения высоких ставок пошлин на ряд товаров или путем прогрессивного повышения ставок пошлин в зависимости от степени обработки импортируемой продукции.

Сопоставление пошлин по трем укрупненным группам товаров в России и некоторых других, индустриально развитых странах позволяет выявить существенные отличия в уровне таможенного обложения импорта товаров (см. табл. 4)

В данном случае:

1) в числителе средненоминальный тариф; в знаменателе средневзвешенный. Обычный средний тариф (средние номинальные ставки) определяется как среднеарифметическое суммы всех тарифов, деленное на число всех тарифов. Средневзвешенным является тариф, рассчитываемый как сумма всех импортных пошлин на определенный год, деленная на сумму соответствующего годового импорта;

2) данные по России — оценка в привязке к действующей базовой ставке импортного тарифа (без учета льгот при ввозе продукции на территорию России).

В России средние номинальные таможенные пошлины на сырьевые товары в три-четыре раза выше, чем в США, ЕС и Японии: средневзвешенные пошлины, являющиеся более точным показателем протекционистского характера таможенного тарифа, в России на сырьевые товары в десять раз и более превышают аналогичные пошлины в перечисленных странах. Такое превышение в ставках пошлин на сырье свидетельствует о явных «аномалиях» в российском тарифе.

Наиболее часто высокими пошлинами облагается продукция традиционных трудоемких отраслей промышленности — текстильной, кожевенно-обувной, а также отдельные категории машин и оборудования, в первую очередь электротехнического машиностроения. Высокие ставки пошлин, как правило, в значительно меньшей степени и в меньшем объеме затрагиваются процессомснижения таможенных тарифов в рамках ГАТТ/ВТО по сравнению со средними показателями.

В интересах зашиты национальной обрабатывающей промышленности в развитых странах используется метод построения тарифов на основе эскалации пошлин, т.е. повышение их ставок в зависимости от степени обработки товаров, представляющих звенья одной технологической цепочки (например, каучук — вулканизированная резина — резинотехнические изделия). Импорт промышленного сырья, как правило осуществляется беспошлинно или облагается крайне низкими пошлинами, в то время как на полуфабрикаты (и особенно на готовые изделия) ставки пошлин существенно возрастают.

По экономическому значению увеличение ставок пошлин в зависимости от степени обработки товаров можно сравнить с налогом на стоимость, добавленную в процессе промышленной переработки сырья. Чем выше доля сырья в стоимости готовой продукции, тем более неблагоприятные последствия для иностранного поставщика имеет тарифная эскалация. Так, в соответствии со структурой издержек производства конкретного товара разница в 4 -5% между пошлиной на сырье и на готовые изделия может быть эквивалентна 15-21%-ному налогу на добавленную стоимость. Из этого следует, что и при сравнительно небольших размерах тарифной эскалации невысокие пошлины могут служить эффективной защитой национальной перерабатывающей промышленности. В отношении продукции отдельных, наиболее затронутых структурным кризисом, отраслей промышленности масштабы тарифной эскалации могут быть весьма значительными (табл. 5).

Уровень пошлин по первой категории товаров увеличивается прогрессивно в зависимости от степени обработки, т.е. тарифная эскалация направлена на защиту промышленности, выпускающей готовые резинотехнические изделия. По группе текстильных товаров высокие пошлины на ткани (равные или даже превышающие пошлины на готовые изделия) свидетельствуют о том, что тарифный протекционизм в странах направлен на ограждение всей национальной текстильной промышленности от иностранной конкуренции.

Особенно неблагоприятно тарифная эскалация отражается на экспорте развивающихся стран. Это связано с тем, что существенная доля в их торговле приходится на товары традиционных отраслей промышленности, которые в наибольшей мере подвергаются тарифной эскалации. В условиях жесткой конкуренции на рынках даже сравнительно невысокие ставки пошлин, увеличивающие цену ввозимых товаров, способны сдерживать импорт, и развитые страны неохотно идут на превращение облагаемых пошлинами товарных позиций в беспошлинные, несмотря на то, что ставка может составлять всего 1—2%.

4. Таможенно-тарифное регулирование ВЭД в России

Рассматривая вопрос таможенного регулирования внешнеэкономической деятельности, напоминаем, что в соответствии со ст. 13 Федерального закона «О государственном регулировании внешнеторговой деятельности» на практике применяются два механизма регулирования: механизм тарифного регулирования и механизм нетарифного регулирования (параграф 2 гл. 1). Иные методы регулирования путем вмешательства и установления различных ограничений органами государственной власти Российской Федерации и ее субъектов не допускаются. В этом же Законе (ст. 4) закреплен приоритет экономических мер, среди которых центральное место занимает таможенный тариф.

Таможенная служба России, как и любой другой страны, является контрольным органом исполнительной власти. Таможня самостоятельно не устанавливает какие-либо законодательные нормы, а контролирует экспортно-импортные операции на основании правовой базы, которая установлена в стране либо высшей исполнительной, либо законодательной властью. С учетом данного обстоятельства любые механизмы таможенного регулирования ВЭД — тарифные меры, меры экономической политики, нетарифные меры регулирования — определяются не таможенной службой. Этот момент важен в целом для представления роли Федеральной таможенной службы России в системе мер таможенного регулирования внешнеэкономической деятельности.

Если говорить о таможенной политике в сфере ВЭД, следует отметить, что с созданием Комиссии Правительства РФ по защитным мерам во внешней торговле и таможенно-тарифной политике в 1997 г. любые вопросы, касающиеся мер. механизмов, применяемых в практике контроля внешнеторговых операций выносятся на обсуждение этой Комиссии. Учитывая тот факт, что членами Комиссии являются представители различных ведомств (в том числе отраслевых), можно сказать, что вопросы таможенного регулирования обсуждаются всесторонне широко (коллегиально), т.е. окончательные решения принимаются достаточно взвешенно и объективно.

Основная роль в работе названной Комиссии Правительства РФ отведена Министерству экономического развития и торговли РФ как ведомству, в непосредственную компетенцию которого входят вопросы торгово-политических режимов при осуществлении внешней торговли товарами. Интересы бюджета страны в Комиссии отстаивает Министерство финансов РФ. Активно участвуют в работе Комиссии. Министерство промышленности, науки и технологий РФ и Министерство сельского хозяйства РФ.

В целом, как известно, тарифная политика должна отвечать следующим задачам:

1) рационализация товарной структуры ввоза товаров в Российскую Федерацию;

2) поддержание рационального соотношения вывоза и ввоза товаров, валютных доходов и расходов на территории Российской Федерации;

3)создание условий для прогрессивных изменений в структуре производства и потребления в Российской Федерации;

4) защита экономики Российской Федерации от неблагоприятного воздействия иностранной конкуренции;

5) обеспечение условий для эффективной интеграции Российской Федерации в мировую экономику.

В последнее десятилетие в связи с проблемами по наполняемости бюджета меры таможенно-тарифного регулирования выполняют фискальную функцию. Если оценить значимость таможенного тарифа России в части формирования государственного бюджета за период с 1995 г. до 2002 г. включительно, можно увидеть, что доля от уплаты таможенных платежей в доходную часть бюджета постоянно увеличивается. В настоящее время она составляет порядка 38%. Для сравнения в развитых странах, например в США, эта доля равняется 1%.

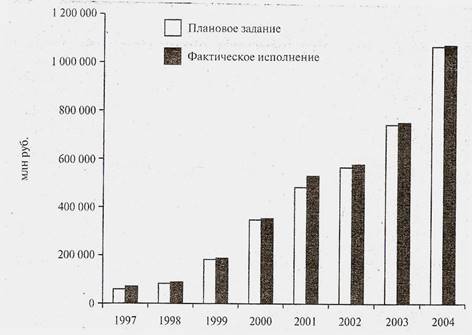

На рис. 1(См. прил. № 5) приведена динамика исполнения федерального бюджета в 1997—2004 гг., а на рис. 2 (См. прил №5) — структура устанавливаемых плановых заданий по формированию доходной части федерального бюджета в 1997-2004 гг.

С учетом того, что таможенный тариф выполняет прежде всего бюджетообразующую функцию, подходы по формированию таможенно-тарифной политики ориентированы на фискальные меры. При такой оценке таможенного тарифа он имеет ряд слабых сторон:

1) во-первых, абсолютный размер ставок пошлин не учитывает платежеспособность населения;

2) во-вторых, при завышенных ставках пошлин, а они до недавнего времени были установлены на уровне 30% таможенной стоимости (что с учетом НДС в размере 20% определяет общее налогообложение отдельных товаров на 50%), не учитывались реалии, связанные с возможностью «ухода» от причитающихся платежей через декларирование товаров не своим наименованием, по коду товарной номенклатуры, где ставки пошлин ниже.

Таким образом, высокий уровень ввозной (импортной) таможенной пошлины приводит в отдельных случаях к росту нарушений таможенных правил.

Описанная ситуация наблюдалась в практике применения таможенного тарифа достаточно долго. Еще больше она усугубилась после девальвации рубля в августе 1998 г. И примерно с этого времени основная задача таможенно-тарифного регулирования была определена как снижение абсолютного размера ставок ввозных таможенных пошлин, установление и, соответственно, применение к товарам ставок пошлин, которые, если так можно сказать о налогах, были бы «справедливыми», реальными к уплате, что, в свою очередь, исключало бы предпосылки к стремлению декларировать товары не своим наименованием, через «коды прикрытия».

Одновременно с работой по снижению размера ставок пошлин в 1999-2000 гг. проводилась работа по унификации ставок таможенного тарифа, которая заключается в установлении одинаковых по уровню ставок пошлин на товары со схожими характеристиками.

Предложения по унификации тарифа и снижению абсолютного размера ставок пошлин представлялись ГТК России в Правительство РФ в 1998 г. и в 1999 г. и частично были приняты еще в то время. Но в полном объеме, по широкой номенклатуре товаров, которая коснулась порядка 3,5 тысяч позиций (всего в ТН ВЭД около 11 тысяч позиций), корректировка ставок пошлин в части унификации и снижения уровня налогообложения была завершена к ноябрю 2000 г. Существенно переработанный, обновленный тариф вступил в силу с 1 января 2001 г. и затем — с 1 января 2002 г.

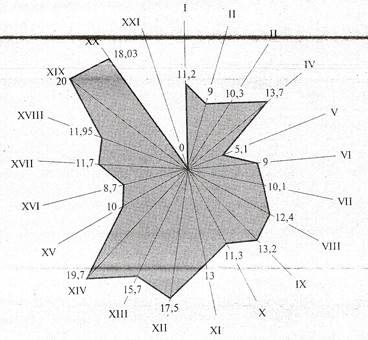

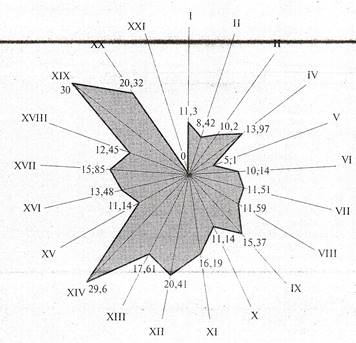

В табл. 5(См. прил. №6) приведены средненоминальные ставки адвалорного импортного тарифа и его статистические характеристики за 2001-2002 гг.

Анализ ставок тарифа и его статистических характеристик показывает общее снижение средненоминальных ставок с 14,1% в 2001 г. до 12,0% в 2002 г. Наиболее существенно были снижены ставки тарифа раздела XIV (жемчуг природный и культивированный, драгоценные или полудрагоценные камни, драгоценные металлы) — с 29,6 до 19,7%; раздела XVI (машины, оборудование и механизмы: электротехническое оборудование; их части; звукозаписывающая и звуковоспроизводящая аппаратура) — с 13,51 до 8,7%, а также раздела XIX (оружие и боеприпасы; их части и принадлежности) — с 30% до 20%.

Для более подробного анализа средненоминальных ставок рассмотрим рис. 3 и 4.(См. прил. №6.) Фоном выделено среднее значение адвалорного тарифа, и, таким образом, явно видна динамика изменения ставок от 2001 к 2002 г.

Сравнивая распределение средних ставок тарифа в 2001 и 2002 гг., отметим, что в целом конфигурация распределения средних ставок по разделам тарифа почти не изменилась.

Несмотря на снижение средненоминальных ставок тарифа, число разделов тарифа, где средние значения ставок превышают итоговое среднее значение по всему тарифу, возросло от VIII к IX разделам (рис. 4).

Обращает внимание, что средняя величина ставок тарифа разделов I—III «Продукция аграрно-промышленного комплекса» и разделов V—VII «Минеральные продукты и продукция химической промышленности» лежит в области ниже среднего значения по всему тарифу. Это относится и к разделам X, XV—XVIII и XXI.

В 2002 г. активно вводились комбинированные ставки тарифа. Если в 2001 г. комбинированные ставки в российском тарифе встречались нечасто, то в 2002 г. их количество достигло почти 1600. Час-тога встречаемости комбинированных ставок тарифа приведена в табл. 6(См. прил. №7)

Анализ показывает, что комбинированные ставки тарифа наиболее часто встречаются во 2-й группе «Мясо и пищевые мясные субпродукты» (235 ставок); в 4-й группе «Молочная продукция, яйца птиц, мед натуральный» (91 ставка); 61-й группе «Одежда и принадлежности одежды трикотажные» (173 ставки); 62-й группе «Одежда и принадлежности одежды текстильные» (199 ставок).

Однако, несмотря на уменьшение средненоминального тарифа, анализ импорта за 2001—2002 гг. показывает существенный рост в стоимостном измерении объемов ввоза товаров (стоимость импортных операции), который увеличился по сравнению с 2000 г. на 26% и по сравнению с 2001 г. — на 16%. При этом таможенные платежи (ввозная пошлина) с 2000 г. по 2001 г. возросли на 40% и с 2001 г. по 2002 г. — на 19% (см. табл. 11.12). Такой существенный прирост был обеспечен импортом таких товаров, как мясо птицы телевизионные приемники, видеокамеры, автомобили, отдельные виды текстильных товаров, кожаная обувь.

5. Основные направления развития таможенного тарифа в России

Одно из основных направлений развития таможенного тарифа — оптимизация абсолютного размера ставок таможенных пошлин.

Практика свидетельствует, что высокие ставки пошлин эффективны лишь в случае, когда необходимо ограничить ввоз тех или иных товаров. Если такая цель не ставится, высокие ставки не способствуют ведению честного бизнеса и, в конечном итоге, приводят к сокращению сумм таможенных платежей. Вместе с тем относительное снижение уровня ставок пошлин благоприятно сказывается на внешнеторговой деятельности и позволяет увеличить поступления в бюджет.

Сегодня крайне актуальным вопросом является активизация ввоза в Россию технологического оборудования ввиду высокой степени износа основных фондов на большинстве российских предприятий. Следует отметить, что некоторые виды оборудования в России не производятся, но крайне необходимы для технического переоснащения отечественных предприятий до современного технологического уровня. Поэтому существует необходимость снижения (а возможно, и полной отмены) таможенных пошлин на импортируемое технологическое оборудование, особенно на уникальное, не производимое в России.

С 1 октября 2001 г. были снижены ставки ввозных таможенных пошлин в отношении более чем 400 наименований названного оборудования. С I января 2002 г. вступили в силу уменьшенные до 5% (ранее — 10%) ставки пошлин на станки для обработки дерева, что должно способствовать развитию российской деревообрабатывающей промышленности.

В целом при разработке предложений по уровню ставок ввозных таможенных пошлин целесообразно исходить из следующих положений:

· соблюдения принципа эскалации таможенного тарифа, заключающегося в том, что ставки ввозных таможенных пошлин на большинство готовых изделий должны быть выше ставок на сырье или комплектующие элементы, из которых они изготавливаются;

· необходимости обложения минимальными ставками ввозных таможенных пошлин технологического оборудования и сырьевых материалов, производство которых в Российской Федерации отсутствует и в ближайшей и среднесрочной перспективе не планируется.

В табл.. 7(См. прил. №8) представлены ставки импортного тарифа РФ в зависимости от степени обработки товаров по некоторым товарным группам и разделам.

Рассмотрев четыре произвольно выбранных нами раздела, выбрав средние ставки по некоторым из товарных групп, мы видим, что таможенные пошлины на сырьевые товары и полуфабрикаты являются довольно высокими, а как видно изданных по разделу IV «Готовые пищевые продукты; алкогольные и безалкогольные напитки и уксус; табак и его заменители» и разделу XV «Недрагоценные металлы и изделия из них», даже превышают тарифные ставки на готовые изделия.

Второе приоритетное направление работы по совершенствованию механизма таможенного регулирования — корректировка специфических составляющих комбинированных ставок, применяемых в отношении ряда товаров, в целях обеспечения адекватности абсолютных размеров таможенной пошлины, рассчитываемой по адвалорной и специфической составляющим комбинированных ставок.

Следует иметь в виду, что, как минимум, в среднесрочной перспективе (два – четыре года) применение комбинированных ставок таможенных пошлин будет неизбежным, поскольку именно этот вид ставок таможенных пошлин является одним из наиболее эффективных средств борьбы с занижением причитающихся к уплате сумм таможенных платежей за счет умышленного занижения таможенной стоимости товаров.

Основная работа, касающаяся комбинированных ставок, может быть сосредоточена на обеспечении наиболее полного соответствия между адвалорными и специфическими составляющими комбинированных ставок исходя из реального уровня цен на товары, в отношении которых данные ставки установлены.

Третьим направлением дальнейшей оптимизации мер таможенного регулирования является возможная унификация ставок таможенных пошлин для товаров, имеющих сходные характеристики.

Хотя значительное количество ставок таможенных пошлин было унифицировано в течение 2000—2001 гг. и 2002 г., данная работа может быть продолжена и далее.

Реализация этой задачи позволяет в определенной степени решить проблему уклонения от уплаты таможенных пошлин в полном объеме путем заявления однородных товаров в товарные позиции, имеющие более низкую ставку таможенной пошлины.

Четвертое приоритетное направление работы — активное применение особых видов пошлин — антидемпинговых, специальных, компенсационных, а также расширение практики применения сезонных пошлин.

Практическое использование перечисленных видов пошлин позволяет достаточно эффективно осуществлять выборочную защиту отечественных товаропроизводителей, когда иностранная конкуренция наносит им существенный ущерб. Активизация применения указанных пошлин приобретает особую актуальность в свете переговоров о вступлении России в ВТО.

Согласно Федеральному закону № 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности» (2003 г.) в случае причинения серьезного ущерба (или угрозы его причинения) соответствующим отраслям российской экономики и необходимости применения дополнительных протекционистских мер в отношении отдельных товаров возможно введение специальных защитных мер — антидемпинговых, специальных и компенсационных пошлин (ст. 27).

Специальные пошлины, взимаемые сверх ставок действующего таможенного тарифа, неоднократно применялись по решению Правительства РФ в течение последних лет в отношении таких товаров, как сахар-сырец, патока, карамель, крахмалы картофельный и кукурузный. Следует иметь в виду, что специальные пошлины могут применяться как ответная мера на дискриминационные действия иностранных государств в отношении российских участников внешнеэкономической деятельности. В настоящее время такие меры введены в отношении отдельных товаров, ввозимых из Венгрии, в связи с количественным ограничением экспорта российских товаров. Зачастую даже намерение ввести специальные пошлины позволяет более эффективно решать проблемы, связанные с введением иностранными государствами дискриминационных ограничительных мер в отношении России, применение которых приводит к масштабным сокращениям российского экспорта по наиболее важным товарным группам на основных рынках сбыта.

Расширение практики применения сезонных пошлин, например на сельхозтовары с короткими сроками хранения, позволяет избежать причинения возможного ущерба рынкам отдельных товаров.

Международный опыт свидетельствует, что сезонные пошлины нашли очень широкое распространение в большинстве зарубежных стран, активно проводящих сельскохозяйственную политику, связанную с поддержкой национальных производителей.

Пятым приоритетным направлением работы по совершенствованию системы таможенного регулирования внешнеэкономической деятельности следует назвать установление дифференцированных по своему уровню ставок ввозных таможенных пошлин, применяемых в отношении целого ряда комплектующих элементов, предназначенных для промышленного изготовления отдельных товаров.

Необходимо дифференцировать размер ставок ввозных таможенных пошлин в отношении, комплектующих для промышленной сборки телевизоров, оргтехники и автомобилей. Комплектующие, используемые для прочих целей, можно облагать ставкой пошлины, используемой для готовых изделий, а в отношении комплектующих для промышленной сборки применять пониженную ставку.

Принятие данных предложений позволит, с одной стороны, в значительной степени снизить количество нарушений таможенных правил, имеющих место при ввозе указанных товаров (сделав такие нарушения экономически нецелесообразными), а с другой — обеспечить благоприятные условия для деятельности существующих и развития новых отечественных предприятий, работающих в этой области.

Предложение о проведении дифференциации ставок на комплектующие в настоящее время реализовано лишь частично. Осуществлена детализация номенклатуры указанных товаров, однако и комплектующие для промышленной сборки, и прочие комплектующие элементы облагаются таможенными пошлинами в одинаковом размере.

Классификация товаров по принципу их целевого использования имеет широкое распространение в международной практике. В таможенном тарифе стран Европейского союза на протяжении длительного времени используется дифференциация ставок ввозных пошлин на комплектующие элементы, предназначенные и не предназначенные для промышленной сборки. При этом комплектующие, используемые в промышленности, оформляются в более льготном режиме — по сниженной ставке таможенной пошлины.

Данный подход выражает государственную политику в отношении стимулирования производства на территории ЕС, позволяя развивать соответствующие отрасли промышленности.

Практическая реализация перечисленных мер позволит сформировать адекватную систему таможенно-тарифного регулирования в контексте присоединения России к ВТО и усилить тарифную защиту отечественных товаропроизводителей в соответствии с международными экономико-правовыми требованиями.

Заключение.

В рыночной экономике государство осуществляет регулирование ВЭД в целях обеспечения безопасности страны и защиты общенациональных интересов. Тарифные методы являются основой экономического регулирования ВЭД. Исключительная роль таможенных тарифов регулировании ВЭД определила целесообразность их особого рассмотрения, вне связи с другими методами экономического регулирования.

Тарифное регулирование направлено преимущественно на защиту внутреннего рынка от иностранной конкуренции. В системе тарифного регулирования решающую роль играют ввозные пошлины.

Таможенные пошлины являются важнейшим экономическим регулятором внешнеэкономической деятельности, с помощью которого реализуется техническая политика государства в области внешнеэкономического обмена, и потому ставки ввозных пошлин не могут быть инертными к техническому уровню и физическому состоянию импортируемых машин и оборудования, а тем более создавать преимущества для импорта морально устаревших и физически изношенных машин и оборудования.

В РФ разрешен беспошлинный ввоз печатных книг, брошюр, листовок, и аналогичных печатных материалов, газет, журналов независимо от назначения этой продукции (научная, учебная, художественная, рекламная и т.п.), ее художественной ценности (классика, популярная), ее соответствия принципам общественной морали и нравственности, состава читателей (детская, для слепых). Очевидно, что в этом вопросе следует поступать более вдумчиво и осторожно, так как мораль и нравственность народа нужно защищать всеми способами.

Антибиотики и другие фармацевтические продукты также разрешено ввозить в РФ беспошлинно. Такой ввоз подрывает отечественную фармацевтическую промышленность и не обеспечивает общедоступность лекарств для населения: импортные лекарства, как правило, значительно дороже отечественных. Очевидно, и в этом вопросе нужны коррективы тарифного регулирования, так как здоровье народа – первоочередная обязанность государства.

Приложение №1.

Таблица 1 – Шапка импортного таможенного тарифа России

| Код ТН ВЭД |

Наименование позиции |

Ставка ввозной таможенной пошлины (в % от таможенной стоимости либо в евро) |

| 0201 |

Мясо крупного рогатого скота, свежее или охлажденное: |

| 0201100000 |

туши и полутуши |

15, но не менее 0,2 евро за 1 кг |

| 0301 0301930000 |

Живая рыба:

карп

|

10 |

| 12208201200 |

Коньяк |

2 евро за 1 л |

Приложение №2.

Таблица 2 – Классификация видов таможенных пошлин

| Классификационные признаки |

Виды таможенных пошлин |

| 1. По способу взимания |

Специфические

Адвалорные

Комбинированные

|

| 2. По объекту обложения |

Импортные

Экспортные

Транзитные

|

| 3. По характеру |

Сезонные

Антидемпинговые

Компенсационные

|

| 4. По происхождению |

Автономные

Конвенционные

Преференциальные

|

| 5. По типам ставок |

Постоянные

Переменные

|

| 6. По способу вычисления |

Номинальные

Эффективные

|

Приложение №3.

Таблица 3 – Номинальные ставки пошлины (S) и фактическая степень зашиты (Z), %'

| Товары |

Страны |

| США |

ЕС |

Япония |

| S |

Z |

S |

Z |

S |

Z |

| 1. Сырой хлопок |

6,1 |

– |

– |

– |

– |

– |

| 2. Хлопковая пряжа |

8,3 |

12,0 |

7,0 |

22,8 |

8,1 |

25,8 |

| 3. Изделия из хлопка |

15,6 |

30,7 |

13,6 |

29,7 |

7,2 |

34,9 |

| 4. Арахис (сырье) |

18,2 |

– |

– |

– |

– |

– |

| 5. Масло из арахиса неочищенное |

18,4 |

24,6 |

7,5 |

92,9 |

7,6 |

33,7 |

| 6. Масло из арахиса очищенное |

22,4 |

64,9 |

– |

– |

10,13 |

24,8 |

Приложение №4.

Таблица 4 – Средние номинальные (числитель) и средневзвешенные (знаменатель) тарифные ставки в США, странах ЕС, Японии и России в 1996-1998 гг.

| Страны |

Сырьевые

товары

|

Полу

фабрикаты

|

Готовые

изделия

|

Превышение ставок для сырья над

ставками для готовых изделий, раз

|

Превышение

ставок для полуфабрикатов

над ставками

для готовых изделий, раз

|

| США |

1/8

0,2

|

6/1

3,0

|

7/0

5,7

|

3/89

28,50

|

1/15

1,90

|

| ЕС |

1/6

0,2

|

6/2

4,2

|

7/0

6,9

|

4/38

34,50

|

1/13

1,64

|

| Япония |

1/4

0,5

|

6/3

4,6

|

6/4

6,0

|

4/57

12,0

|

1/0,2

1,30

|

| Россия |

5/5

4,8

|

9/9

10,7

|

14/6

15,1

|

2/66

3,15

|

1/48

1,43

|

Приложение № 5.

Рисунок 1 – Динамика исполнения федерального бюджета в 1997-2004 гг. (млн. руб.)

Доля таможенных платежей, фактически перечисленных в бюджет

Рисунок 2 – Структура устанавливаемых плановых заданий по формированию доходной части федерального бюджета в 1997-2004 гг.

Приложение №6.

Таблица 5 – Адвалорные ставки импортного тарифа Российской Федерации за 2001 г. и 2002 г. и его статистические характеристики

Раздел

тарифа

|

Название раздела |

Ср. вели-

чина ставки

тарифа, %

|

Макси-

мальное

значение

ставки та

рифа, %

|

Мини-

мальное

значение

ставки та

рифа, %

|

Среднее

квадрати-

ческое от-

клонение

|

Коэффи-

циент ва-

риации

|

| 1 |

Живые животные и продукция животного происхождения |

11,13 (11,2) |

30

(25)

|

0

(0)

|

5,91

(5,2)

|

0,53 (0,46) |

| 2 |

Продукты растительного происхождения |

8,42

(9)

|

1 .25 (20). |

0

(5)

|

4,08

(3,6)

|

0,49 (0,4) |

| 3 |

Жиры и масла растительного и животного происхождения; продукты их расщепления; пищевые жиры; воск животного и растительного происхождения |

10,2 (10,3) |

15

(15)

|

5

(5)

|

0

(0)

|

0

(0)

|

| 4 |

Готовые пищевые продукты, алкогольные и безалкогольные напитки и уксус; табак и его заменители |

13,97 (13,7) |

100 (100) |

1

(5)

|

5,54 (4,4) |

0,4 (0,32) |

| 5 |

Минеральные продукты |

5,1 (5,1) |

15

(15)

|

5

(5)

|

0,06 (0,12) |

0,012 (0,02) |

| 6 |

Продукция химической промышленности и связанных с ней отраслей |

10,14 (9) |

30

(20)

|

0

(0)

|

6,97

(4,4)

|

0,69 (0.48) |

| 7 |

Полимерные материалы, пластмассы и изделия из них: каучук, резина и изделия из них |

11,51 (10,1) |

30

(20)

|

5

(5)

|

1,6

(1,1)

|

0,14 (0,1) |

| 8 |

Необработанные шкуры и кожа, кожа, натуральный мех и изделия из них |

11,59 (12,4) |

30

(20)

|

5

(5)

|

7,56

(5,6)

|

0,65 (0,45) |

| 9 |

Древесина и изделия из древесины, древесный уголь: пробка и изделия из нее |

15,37 (13,2) |

30

(20)

|

5

(5)

|

8,18

(6,2)

|

0,53 (0,46) |

| 10 |

Масса из древесины или других волокнистых целлюлозных материалов |

11,14 (11,13) |

20

(20)

|

0

(0)

|

1,73

(3,7)

|

0,16

(0,33)

|

| 11 |

Текстильные материалы и текстильные изделия |

16,19

(13)

|

30

(20)

|

0

(0)

|

8,72

(5,4)

|

0,54 (0,42) |

Продолжение таблицы 5 –

Раздел

тарифа

|

Название раздела |

Ср. вели-

чина ставки

тарифа, %

|

Макси-

мальное

значение

ставки та

рифа, %

|

Мини-

мальное

значение

ставки та

рифа, %

|

Среднее

квадрати-

ческое от-

клонение

|

Коэффи-

циент ва-

риации

|

| 12 |

Обувь, головные уборы,

зонты, солнцезащитные зонты, трости

|

20,41 (17,5) |

30

(20)

|

0

(10)

|

2

(4,3)

|

0.097 (0,25) |

| 13 |

Изделия из камня, гипса, цемента, асбеста, слюды или аналогичных материалов: керамические изделия; стекло и изделия и него |

17,61 (15,7) |

25

(20)

|

5

(5)

|

4,16

(1,5)

|

0,24 (0,1) |

| 14 |

Жемчуг природный и культивированный, драгоценные или полудрагоценные камни, драгоценные металлы |

29,6 (19,7) |

30

(20)

|

0

(0)

|

0

(0)

|

0

(0)

|

| 15 |

Недрагоценные металлы и изделия из них |

11,14 (10) |

25

(20)

|

0

(5)

|

6,58 (5.14) |

0,59 (0,51)

|

| 16 |

Машины, оборудование и механизмы: электротехническое оборудование; их части; звукозаписывающая и звуковоспроизводящая аппаратура |

13,48 (8,7)

|

30

(20)

|

0

(5)

|

2,98 (4,03) |

0,22 (0,08) |

| 17 |

Средства наземного транспорта, летательные аппараты, плавучие средства и относящиеся к транспорту устройства и оборудование |

15,85 (11,7) |

30

(25)

|

0

(0)

|

2

(4,87)

|

0,13 (0,42) |

| 18 |

Инструменты и аппараты оптические, фотографические, кинематографические, измерительные, контрольные |

12,45 (11,95) |

30

(20)

|

5

(5)

|

5,69

(5,2)

|

0,46

(0,44)

|

| 19 |

Оружие и боеприпасы; их части и принадлежности |

30

(20)

|

30

(20)

|

30

(20)

|

0

(0)

|

0

(0)

|

| 20 |

Разные промышленные товары |

20,32 (18,03) |

30 (20) |

5

(5)

|

3,78 (1,3) |

0,19 (0,07) |

Окончание таблицы 5 –

| 21 |

Произведения искусства, предметы коллекционирования и антиквариат |

0

(0)

|

0

(0)

|

0

(0)

|

0

(0)

|

0

(0)

|

Итоговые средние значения ставок таможенного тарифа

|

14,08 (11,97) |

29,29 (17,14) |

3,38 (4,29) |

3,69 (3,15) |

0,29 (0,25) |

Приложение №6.

Рисунок 3 – Распределение адвалорных ставок импортного тарифа Российской Федерации за 2001 г. по разделам ТН ВЭД

Рисунок 4 – Распределение адвалорных ставок импортного тарифа Российской Федерации за 2002 г. по разделам ТН ВЭД

Приложение №7.

Таблица 6 – Частота встречаемости комбинированных ставок тарифа, %

| 1,2 |

9 |

3 |

| 1,1 |

| 1,0 |

0,9 |

0,3 |

4 |

| 0,9 |

0,3 |

5 |

| 0,8 |

4 |

| 0,7 |

6 |

| 0,6 |

0,8 |

| 0,5 |

0,4 |

11 |

4 |

| 0,4 |

2 |

0,1 |

3 |

1 |

| 0,3 |

0,2 |

0,4 |

33 |

| 0,2 |

0,3 |

3 |

| 0,1 |

0,1 |

3 |

5 |

| 0 |

5 |

10 |

15 |

20 |

25 |

30 |

35 |

40 |

45 |

50 |

55 |

60 |

65 |

70 |

75 |

Приложение №8.

Таблица 7 – Ставки импортного тарифа Российской Федерации в зависимости от степени обработки товаров (2000-2001 гг.), %

Сте-пень

обра-ботки

товаров

|

Раздел IV

«Готовые

Пищевые

продукты...»

|

Раздел VI

«Продукция

химической

и связанных

с ней отраслей

промышленности»

|

Раздел XI

«Текстильные

материалы

и текстильные

изделия»

|

Раздел XV

«Недрагоценные

металлы и

изделия из них»

|

Средняя

ставка

по

товарной

группе

|

Средняя

ставка

по

данному

разделу

|

Средняя

ставка

по

товарной

группе

|

Средняя

ставка

по

данному

разделу

|

Средняя

ставка

по

товарной

группе

|

Средняя

ставка

по

данному разделу

|

Средняя

ставка

по

товарной

группе

|

Средняя

ставка

по

данному разделу

|

| Сырье- вые това-ры |

8,64 |

13,97 |

5,35 |

10,14 |

14,66 |

16,19 |

5 |

11,14 |

| Полуфабри-каты |

18,3 |

13,97 |

5,12 |

10,14 |

5 |

16,19 |

14,17 |

11.14 |

Гото-

вые изде-лия

|

17,9 |

13,97 |

9,68 |

10,14 |

26,6 |

16,19 |

10,93 |

11,14 |

Список литературы

1. Бобков В.Б. Таможенное законодательство РФ. Сборник АО «Терминал А.Г.» -М, 1993 г.

2. Казуров Б.К. Таможенный контроль и оформление коллекционных геологических материалов: Учебно – методическое пособие/Под общей редакцией Г.А. Дугина –М: РИО РТА, 1996 г

3. .Козырин А.Н. Таможенное право России: Учебное пособие – М: СПАРК, 1995 г.

4. Основы таможенного дела: Учебник/Под общ. ред. В.Г. Драганова - М: ОАО « Изд – во «Экономика «, 1998г.

5. Основы таможенного дела : Учебное пособиев 7 вып.: Развитие таможеннго дела в России/ Науч. Ред. Н.В. Дзюбенко – М: РИО РТА, 1995 г

6.Свинухов В.Г. Таможенное дело: учебник/ В.Г. Свинухов – М: Экономистъ, 2005 г.

7. Таможенная экспертиза товаров: учебник для студентов высш. Учеб. Заведений, Ю.В. Додонкин, И.А.Жебелева, А.И.Криштафович – М: «Академия», 2003г.

|