ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

Государственное образовательное учреждение

высшего профессионального образования

«АЛТАЙСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Международный институт экономики, менеджмента

и информационных систем

Кафедра «Финансы и кредит»

ОТЧЕТ ПО ПРЕДДИПЛОМНОЙ ПРАКТИКЕ

Выполнил студент

__6

_ курса, _251

__ группы

Соколов Евгений Леонидович

(Ф.И.О.)

_______________________

(Подпись)

Руководитель практики

_______________________

(Ученая степень, звание)

Горяинова Евгения Олеговна

(Ф.И.О.)

_________________________

(Подпись)

Работа защищена

«____»___________20__ г.

______________________

(Оценка)

Барнаул 2011 г.

Содержание

Введение. 3

1 Общая организационно-хозяйственная характеристика объекта практики 4

1.1 Основная харрактеристика деятельности компании. 5

1.2 Организационная структура ООО «Альянс инжиниринг». 6

2 Анализ финансового состояния предприятия. 12

2.1 Исходные данные. 23

2.2 Анализ структуры баланса. 25

2.3 Анализ финансовых результатов деятельности. 25

2.4 Анализ рентабельности. 25

2.5 Анализ финансовой устойчивости. 28

2.6 Анализ ликвидности. 28

2.7 Анализ деловой активности. 28

Заключение. 29

Приложение I34

Приложение II34

Приложение III34

Введение

Данная работа представляет аналитический отчет о прохождении практики в ООО «Альянс инжиниринг».

Объектом преддипломной практики является общество с ограниченной ответственностью «Альянс инжиниринг».

Предмет исследования – финансово-хозяйственная деятельность ООО «Альянс инжиниринг».

Цель преддипломной практики – закрепление и углубление знаний, полученных в процессе теоретического обучения, приобретение необходимых умений, навыков и опыта практической работы.

Для достижения данной цели необходимо выполнить следующие задачи:

1) Изучить специфику деятельности ООО «Альянс инжиниринг»;

2) изучить внутреннюю отчетность организации;

3) изучить баланс организации, особенности формирования всех его показателей;

4) Проанализировать в динамике отчеты о прибылях и убытках, изучить порядок формирования показателей;

5) Ознакомиться с процессом формирования прибыли, направлениями и порядком ее использования;

6) Проанализировать особенности налогообложения ООО «Альянс инжиниринг»;

7) Ознакомиться с системой финансового планирования, проанализировать систему управления финансовой службы;

8) Оценить состояние внутреннего и внешнего финансового контроля;

Реклама

9) изучить организацию планово-экономической деятельности, бухгалтерского учета ООО «Альянс инжиниринг»;

10) оценить финансово-экономическое состояние ООО «Альянс инжиниринг»;

11) изучить информационную систему управления предприятием.

Материалами для анализа служат: годовой бухгалтерский отчет, отчет о прибылях и убытках, текущая статистическая и оперативная отчетность, нормативные документы и другие источники. Особое внимание уделялось ознакомлению с формами бухгалтерской и статистической отчетности по основным показателям хозяйственной деятельности. Данная отчетность предоставлена за период с 2006 года по 2010 год.

1. Общая организационно-хозяйственная характеристика объекта практики

Название предприятия: ООО «Альянс инжиниринг», зарегистрированное ИФНС №2225 РФ в г. Барнаул (Свидетельство о регистрации от 26 июля 2006г), ИНН 2225078810. Свидетельство о внесении в Единый государственный реестр юридических лиц серия 22 № 002567848 от 26.07.2006г. Основной государственный регистрационный № 1062225020362.

Местонахождение и почтовый адрес Общества:

656056, г. Барнаул, ул. Пушкина, 36.

Правовой статус компании: «Альянс инжиниринг» является обществом с ограниченной ответственностью, созданным в соответствии с Гражданским Кодексом Российской Федерации, действующим законодательством Российской Федерации и Уставом. Предприятие имеет самостоятельный баланс, круглую печать, содержащую его полное фирменное наименование, расчетный и другие счета в банках. Является юридическим лицом, имеет самостоятельный баланс, может от своего имени заключать договоры, приобретать имущественные и личные неимущественные права и нести обязанности, быть истцом и ответчиком в арбитражном и третейском суде. ООО «Альянс инжиниринг» отвечает по своим обязательствам всем своим имуществом.

Целью деятельности ООО «Альянс инжиниринг» является осуществление рыночных взаимоотношений и получение прибыли на основе удовлетворения потребностей граждан, предприятий, учреждений и организаций в производимой продукции и товарах, оказываемых услугах и выполняемых работах в сферах определяемых предметом (направлениями) деятельности.

1.1 Основная характеристика деятельности компании

ООО «Альянс инжиниринг» - инжиниринговая компания, специализирующаяся на комплексном решении задач по оснащению зданий современными инженерными системами.

Компания оказывает полный комплекс инженерно-консультационных услуг от проектирования до монтажа и пусконаладочных работ, а также поставляет широкий спектр оборудования для инженерных систем на территории Алтайского края и Западной Сибири.

Реклама

На все виды деятельности компания имеет государственные лицензии. Семь специалистов имеют дипломы и сертификаты на проектирование, монтаж, наладку и обслуживание сложного технологического оборудования как отечественного, так и зарубежного производства.

С февраля 2010г. компания является членом Саморегулируемой организации (СРО) и имеет свидетельство о допуске к работам, которые оказывают влияние на безопасность объектов капитального строительства № С-022-2225106994-04032010-378/2

Основными направлениями деятельности компании являются:

- системы кондиционирования и вентиляции

- системы отопления и водоснабжения

- энергоснабжение и энергоаудит

- комплексные безопасности и контроля доступа

- структурированные кабельные сети (СКС)

- телефонные и локально-вычеслительные сети (ЛВС)

- оптоволоконные линии связи

- интеграция инженерных систем здания

Компания имеет обширные производственные связи. Поставщиками компании являются многочисленные компании по всей западной Сибири и Европейской части России, со многими из которых заключены договоры о взаимном партнерстве. Также ООО «Альянс инжиниринг» является официальным дилером компаний «Русклимат», «DAICHI», «SONETTechnolodgi», «NIKOMAX».

За время работы на рынке компания смогла добится не малых результатов в развитии

За время существования компания показывает постоянный рост, основных показателей финансово-хозяйственной деятельности.

Со времени основания компании наблюдается постоянный

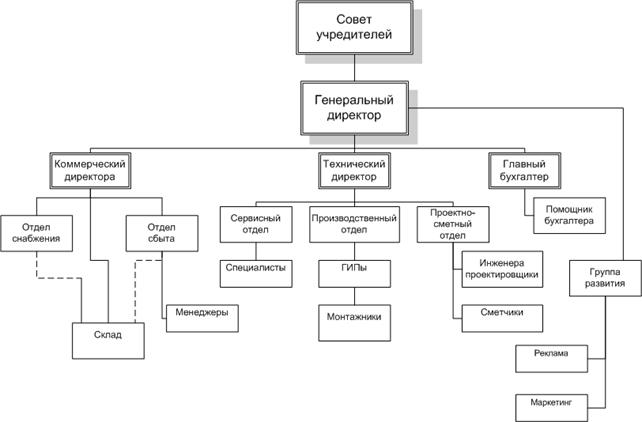

1.2

Организационная структура

ООО «Альянс инжиниринг»

Согласно вышеприведенной схеме полномочия и ответственность распределяется следующим образом:

Совет учредителей

компании осуществляет общее руководство компанией через генерального директора, разрабатывает и принимает стратегический план развития компании, а также финансовый план, утверждает бюджет на будущий период, принимает решения по заключению крупных сделок, осуществляет общий контроль и анализ результатов деятельности компании, руководит политикой развития и продвижения компании на рынке, выбирает генерального директора.

Генеральный директор

компании осуществляет оперативное руководство компанией через двух заместителей и главного бухгалтера, принимает окончательные финансовые и кадровые решения, решения о заключении договоров, осуществляет оперативный контроль и анализ результатов деятельности компании, руководит маркетинговой и рекламной политикой.

Отвечает за соблюдение принятых стратегических и тактических планов.

Главный бухгалтер

осуществляет регистрацию, обработку и учет документов, связанных с деятельностью фирмы. Составление и сдача финансовой отчетности в государственные органы контроля, а также представляет компанию в ИФНС и ПФР. Подготавливает данные для составления управленческой отчетности компании.

Технический директор

координирует и систематизирует работу производственной группы, сервисного отдела и проектного отдела.

Проектно-сметный отдел

выполняет следующие функции:

· обследование объекта

· разработка проектно-сметной документации;

· согласование с заказчиком;

· авторский надзор за выполнением работ на объекте;

· подготовка исполнительной документации.

Производственный отдел

выполняет следующие функции:

· выполнение монтажных и пусконаладочных работ;

· фиксация и согласование изменений в проекте;

· взаимодействие с заказчиком по вопросам качества и по орг.вопросам;

· подготовка приемо-сдаточной документации.

Сервисный отдел

занимается консультацией клиентов по поводу эксплуатации оборудования, проводит его гарантийное и послегарантийное обслуживание.

Коммерческий директор

координирует и систематизирует работу отделов снабжение и сбыта, взаимодействие с заказчиком по вопросам качества, и на предмет заключения договоров.

Отдел снабжения

выполняет следующие функции:

· поиск и выбор оптимальных поставщиков;

· контроль и логистика закупа материалов и оборудования нужд отдела реализации, производственного и сервисного отделов;

· поддержание минимальных складских запасов;

Отдел реализации

выполняет следующие функции:

· поиск потенциальных заказчиков;

· подготовка и оформление коммерческих предложений;

· заключение договоров;

· взаимодействие с заказчиком на всех этапах выполнения проекта;

Склад

осуществляет функцию физического контроля за поступлением и расходованием материалов и оборудования, а также за наличием минимального складского запаса.

2. внутренние документы организации, определяющие финансовую деятельность: устав, приказ по учетной политике, прочие.

В своей деятельности предприятие руководствуется Уставом, законодательством Российской Федерации и обязательными для исполнения актами исполнительных органов власти. Устав состоит из разделов:

- Общие положения.

- Предмет и цели деятельности.

- Уставный капитал. Состав и доли учредителей Общества. В данном разделе обговаривается сумма, доли капитала, а также число учредителей. Этот раздел делится на подразделы:

1) Увеличение Уставного капитала Общества;

2)Уменьшение Уставного капитала общества;

3)Переход доли (части доли) учредителя общества в Уставный Капитал общества к другим учредителям Общества к третьим лицам;

4)Обращение взыскания на долю (часть доли) учредителя в Уставный Капитал общества.

- Права и обязанности учредителей Общества.

- Имущество. Порядок распределения прибыли. Образование фондов и возмещение убытков.

- Размещение Обществом облигаций.

- Органы управления и контроля, их компетенция.

- Хозяйственная деятельность.

- Трудовые отношения коллектива общества.

- Учет и отчетность.

- Порядок реорганизации и ликвидации Общества.

Руководство текущей деятельностью общества осуществляет генеральный директор.

2 Анализ финансового состояния предприятия

2.1 Исходные данные

Основой для проведения финансового анализа ООО "Альянс инжиниринг" стала следующая информация финансовой (бухгалтерской) отчетности:

1) Бухгалтерский баланс (см. табл.1 Приложение I – актив баланса, табл. №2 Приложение I- пассив баланса)

2) Отчет о прибылях и убытках (см. Приложение II);

3) Отчет о движении денежных средств (см. Приложнене III);

Количество рассматриваемых при проведении анализа периодов - 5.

Данные по первому рассматриваемому периоду приведены на Декабрь 2006 года.

Данные по последнему рассматриваемому периоду приведены на Декабрь 2010 года.

В качестве базового интервала для анализа выбран Декабрь 2009 года.

В качестве отчетного периода для анализа выбран Декабрь 2010 года.

2.2 Анализ структуры баланса

Бухгалтерский баланс представляет собой перечень имущества предприятия и источников его приобретения на конкретную дату.

Имущество предприятия, отраженное в активе баланса (см. Приложение Iтабл. №1) делится на внеоборотные (долгосрочного пользования) активы (I раздел актива баланса) и оборотные (краткосрочного пользования) активы (II раздел актива баланса).

К внеоборотным активам относятся основные средства, оборудование предприятия, нематериальные активы, а также долгосрочные финансовые вложения сроком использования обычно более одного года.

К оборотным активам относятся ресурсы предприятия, использующиеся в процессе производственного цикла, то есть производственные запасы, товары, хранящиеся на складе, текущая дебиторская задолженность и т.д.

Источники формирования имущества находящегося в активе, отражены в пассиве баланса, который в свою очередь состоит из трех разделов:

- капитал и резервы

- долгосрочные обязательства

- краткосрочные обязательства

Ликвидность и эффективность использования текущих активов определяются величиной чистого оборотного капитала, который является разницей между текущими оборотными активами и краткосрочной задолженностью предприятия.

Так как величина чистого оборотного капитала напрямую зависит от структуры баланса, рассмотрим четыре основные модели построения структуры капитала, и определим - к какой из них относится структура ООО "Альянс инжиниринг":

В зависимости от структуры баланса, выделяют четыре модели:

- идеальная модель;

- агрессивная модель;

- консервативная модель;

- компромиссная модель.

Представленные модели рассматриваются с учетом того, что в финансовом менеджменте понятие оборотных средств делится на постоянный оборотный капитал, который является минимумом, необходимым для осуществления производственной деятельности предприятия, и переменный оборотный капитал, который отображает величину дополнительных оборотных активов. Переменный оборотный капитал необходим в качестве страховых запасов, либо в пиковые периоды деятельности предприятия.

1. Идеальная модель - основывается на предположении, что текущие активы в статическом представлении совпадают по своей величине с краткосрочными обязательствами.

Такая ситуация в реальной жизни практически не встречается, так как при неблагоприятных условиях, например, при необходимости срочного погашения кредиторской задолженности, предприятие будет вынуждено реализовывать внеоборотные активы (основные средства и т.д.), что еще больше ухудшит его положение.

2. Агрессивная модель - эта модель основывается на предположении, что краткосрочная кредиторская задолженность служит лишь для покрытия переменной части текущих активов, необходимой как страховой запас. Постоянная часть текущих активов в этом случае покрывается за счет долгосрочной кредиторской задолженности и части собственного капитала.

Эту ситуацию, также как и идеальную модель, следует рассматривать как достаточно рискованную, так как на практике ограничиться минимумом текущих активов невозможно.

3. Консервативная модель - модель предполагает отсутствие краткосрочных обязательств и финансирование текущих активов за счет долгосрочных обязательств и части собственного капитала.

Однако в долгосрочной перспективе эта модель нецелесообразна.

4. Компромиссная модель - является наиболее реальной моделью. В случае этой модели чистый оборотный капитал равен по величине сумме постоянных текущих активов и половине их переменной части.

Прежде всего, следует отметить, что величина чистого оборотного капитала ООО "Альянс инжиниринг" на конец анализируемого периода (дек. 2010 года) составила 460 тыс.руб. что говорит о том, что предприятие имеет чистый оборотный капитал для поддержания своей деятельности и на отчетную дату положение предприятия можно назвать достаточно стабильным. Однако все же необходимо более подробно изучить структуру имущества ООО " Альянс инжиниринг ".

Основываясь на рассмотренных выше моделях, структуру имущества организации на конец отчетного периода можно отнести к чему - то среднему между агрессивной и идеальной моделями, что характерно для большинства Российских предприятий.

В графическом виде структура имущества ООО " Альянс инжиниринг " на протяжении всех рассматриваемых периодов представлена на рисунке №2.

Рисунок 2

Актив баланса

Структура актива баланса и изменения в анализируемом периоде представлены в табл. №1 и №2.

Структура актива баланса

Таблица 1

| Баланс, форма 1

|

| Статья баланса |

Код строки |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| АКТИВ |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

| Нематериальные активы |

110 |

| Основные средства |

120 |

6,7% |

52,1% |

31,3% |

20,6% |

13,5% |

| Незавершенное строительство |

130 |

| Доходные вложения в материальные ценности |

135 |

| Долгосрочные финансовые вложения |

140 |

| Отложенные налоговые активы |

145 |

| Прочие внеоборотные активы |

150 |

| Итого по разделу I

|

190

|

6,7%

|

52,1%

|

31,3%

|

20,6%

|

13,5%

|

| II ОБОРОТНЫЕ АКТИВЫ

|

| Запасы, в том числе:

|

210 |

40,1%

|

27,9%

|

21,3%

|

37,4%

|

66,1%

|

| сырье, материалы и другие аналогичные ценности |

211 |

2,2% |

14,5% |

13,4% |

21,8% |

50,5% |

| животные на выращивании и откорме |

212 |

| затраты в незавершенном производстве |

213 |

| готовая продукция и товары для перепродажи |

214 |

4,0% |

6,8% |

5,9% |

14,0% |

11,9% |

| товары отгруженные |

215 |

| расходы будущих периодов |

216 |

34,0% |

6,6% |

2,0% |

1,6% |

3,7% |

| прочие запасы и затраты |

217 |

| Налог на добавленную стоимость по приобретенным ценностям |

220 |

2,8% |

0,2% |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

| в том числе покупатели и заказчики |

231 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

26,6% |

17,4% |

33,4% |

35,7% |

16,6% |

| в том числе покупатели и заказчики |

241 |

22,7% |

13,3% |

30,6% |

17,9% |

5,6% |

| Краткосрочные финансовые вложения |

250 |

| Денежные средства |

260 |

23,7% |

2,4% |

14,1% |

6,3% |

3,8% |

| Прочие оборотные активы |

270 |

| Итого по разделу II

|

290

|

93,3%

|

47,9%

|

68,7%

|

79,4%

|

86,5%

|

| БАЛАНС (сумма строк 190+290)

|

300

|

100,0%

|

100,0%

|

100,0%

|

100,0%

|

100,0%

|

Изменения в активе баланса

Таблица 2

| Баланс, (Форма №1)

|

Дата начала |

Дата окончания |

Изменения

|

| АКТИВ - Изменения |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

уд.вес % |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

| Нематериальные активы |

| Основные средства |

282,4 |

1 062,7 |

780,2 |

276,2% |

-7,1% |

| Незавершенное строительство |

| Доходные вложения в материальные ценности |

| Долгосрочные финансовые вложения |

| Отложенные налоговые активы |

| Прочие внеоборотные активы |

| Итого по разделу I

|

282,4

|

1 062,7

|

780,2

|

276,2%

|

-7,1%

|

| II ОБОРОТНЫЕ АКТИВЫ

|

| Запасы, в том числе:

|

512,4

|

5 196,3

|

4 683,9

|

914,1%

|

28,7%

|

| сырье, материалы и другие аналогичные ценности

|

255,3 |

1 201,9 |

946,6 |

370,7% |

-3,3% |

| готовая продукция и товары для перепродажи

|

192,1 |

936,3 |

744,1 |

387,3% |

-2,1% |

| товары отгруженные

|

43,6 |

2 765,8 |

2 722,2 |

6 249,4% |

32,0% |

| расходы будущих периодов

|

21,4 |

292,3 |

270,9 |

1 266,3% |

2,2% |

| прочие запасы и затраты

|

| Налог на добавленную стоимость по приобретенным ценностям |

0,0 |

0,0 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

0,0 |

0,0 |

| - в том числе

покупатели и заказчики |

0,0 |

0,0 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

489,4 |

1 306,5 |

817,1 |

166,9% |

-19,1% |

| - в том числе

покупатели и заказчики |

245,1 |

444,2 |

199,1 |

81,2% |

-12,2% |

| Краткосрочные финансовые вложения |

0,0 |

0,0 |

| Денежные средства |

86,4 |

296,6 |

210,3 |

243,5% |

-2,5% |

| Прочие оборотные активы |

0,0 |

0,0 |

| Итого по разделу II

|

1 088,2

|

6 799,4

|

5 711,2

|

524,8%

|

7,1%

|

| БАЛАНС (сумма строк 190+290)

|

1 370,7

|

7 862,1

|

6 491,4

|

473,6%

|

0,0%

|

Анализируя актив баланса видно, что общая величина активов предприятия активно возрастала вплоть до 2008 года, в 2009 году мы наблюдаем сокращение активов и валюты баланса на 36%, данные изменения являются последствием шагов по выходу из кризиса принятых руководством организации, в частности, это сокращение излишних внеоборотных активов (-57,8%), а также возврат просроченных долгов, накопившихся во время кризиса (-62,6%). В 2010 году происходит резкий скачек вверх активов компании, и обогнав докризисный уровень достигают величины в 7862 тыс.руб., что на 473,6% выше по отношению к 2009 году, и на 267% к выше к 2008г. В наиболее значительной степени это произошло за счет увеличения статьи 'Запасы'. За прошедший период увеличение значения этой статьи составило 4684 тыс.руб. (в процентном соотношении увеличение этой статьи составило 941,1%) и уже на конец анализируемого периода ее значение установилось на уровне 5196 тыс.руб., также весомый вклад имеет увеличение внеоборотных активов на 780 тыс.руб. (или 276,2%).

Доля основных средств в общей структуре активов имеет тенденцию к снижению, и на конец дек. 2010 составила 13,5%, что говорит о том, что предприятие имеет 'легкую' структуру активов и свидетельствует о мобильности имущества ООО "Альянс инжиниринг".

Как видно из таблицы №2, на конец отчетного периода наибольший удельный вес в структуре совокупных активов приходится на оборотные активы (86,5%), что говорит о достаточно мобильной структуре активов, способствующей ускорению оборачиваемости средств предприятия. К тому же наблюдается положительная тенденция к росту оборотных активов.

В структуре оборотных активов на конец 2010 года следует отметить высокую долю запасов на складах организации. Размер запасов за анализируемый период увеличился на 4684 тыс.руб. , что является следствием заключения нескольких долгосрочных контрактов и закупкой оборудования и материалов для их исполнения.

Кроме того, рассматривая дебиторскую задолженность ООО "Альянс инжиниринг" следует отметить, что предприятие на конец дек. 2010 года имеет пассивное сальдо (кредиторская задолженность больше дебиторской). Таким образом, предприятие финансирует свою текущую деятельность за счет кредиторов. Размер дополнительного финансирования составляет 3888 тыс.руб.

Исходя из вышесказанного, динамику изменения актива баланса можно назвать положительной, в первую очередь за счет увеличения валюты баланса за рассматриваемый период.

Пассив баланса

Структура пассива баланса и изменения в анализируемом периоде представлены в табл. №3 и №4.

Структура пассива баланса

Таблица 3

| Статья баланса |

Код строки |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| ПАССИВ |

| III. КАПИТАЛ И РЕЗЕРВЫ

|

| Уставный капитал |

410 |

61,9% |

28,6% |

13,0% |

20,2% |

3,5% |

| Собственные акции, выкупленные у акционеров |

411 |

| Добавочный капитал |

420 |

| Резервный капитал, в том числе

: |

430 |

| резервы, образованные в соответствии с законодательством |

431 |

| резервы, образованные в соответствии с учредительными документами |

432 |

| Нераспределенная прибыль (непокрытый убыток) |

470 |

13,1% |

6,4% |

12,0% |

25,4% |

9,0% |

| Итого по разделу III

|

490

|

75,0%

|

34,9%

|

25,0%

|

45,6%

|

12,5%

|

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

| Займы и кредиты |

510 |

31,8% |

12,1% |

6,9% |

| Отложенные налоговые обзательства |

515 |

| Прочие долгосрочные пассивы |

520 |

| Итого по разделу IV

|

590

|

31,8%

|

12,1%

|

6,9%

|

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

| Займы и кредиты |

610 |

3,3% |

16,5% |

14,6% |

| Кредиторская задолженность, в том числе

: |

620 |

25,0%

|

33,3%

|

59,6%

|

37,9%

|

66,1%

|

| поставщики и подрядчики |

621 |

22,0% |

36,7% |

5,0% |

3,7% |

| задолженность перед персоналом организации |

622 |

1,2% |

9,8% |

14,6% |

20,4% |

3,4% |

| задолженность перед государственными внебюджетными фондами |

623 |

0,6% |

0,8% |

1,7% |

3,0% |

0,3% |

| задолженность по налогам и сборам |

624 |

1,2% |

0,8% |

2,5% |

3,8% |

| прочие кредиторы |

625 |

22,0% |

4,1% |

5,6% |

58,6% |

| Задолженность участникам (учредителям) по выплате доходов (75) |

630 |

| Доходы будущих периодов (98) |

640 |

| Резервы предстоящих расходов и платежей (96) |

650 |

| Прочие краткосрочные пассивы |

660 |

| Итого по разделу V

|

690

|

25,0%

|

33,3%

|

62,9%

|

54,4%

|

80,6%

|

| БАЛАНС (сумма строк 490+590+690)

|

700

|

100,0%

|

100,0%

|

100,0%

|

100,0%

|

100,0%

|

Изменения в пассиве баланса

Таблица 4

| Баланс, (Форма №1)

|

Дата начала |

Дата окончания |

Изменения

|

| ПАССИВ - Изменения |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

уд.вес % |

| III. КАПИТАЛ И РЕЗЕРВЫ

|

| Уставный капитал |

277,4 |

277,4 |

0,0 |

0,0% |

-16,7% |

| Собственные акции, выкупленные у акционеров |

| Добавочный капитал |

| Резервный капитал |

0,0

|

0,0

|

0,0

|

0,0%

|

0,0%

|

| Нераспределенная прибыль (непокрытый убыток) |

348,2 |

705,7 |

357,5 |

102,7% |

-16,4% |

| Итого по разделу III

|

625,6

|

983,2

|

357,5

|

57,1%

|

-33,1%

|

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

| Займы и кредиты |

0,0 |

539,0 |

539,0 |

100,0% |

6,9% |

| Отложенные налоговые обязательства |

0,0 |

0,0 |

| Прочие долгосрочные пассивы |

0,0 |

0,0 |

| Итого по разделу IV

|

0,0

|

539,0

|

539,0

|

100,0%

|

6,9%

|

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

| Займы и кредиты |

225,8 |

1 145,6 |

919,9 |

407,5% |

-1,9% |

| Кредиторская задолженность, в том числе

: |

519,3

|

5 194,3

|

4 675,0

|

900,3%

|

28,2%

|

| поставщики и подрядчики

|

69,1 |

294,4 |

225,4 |

326,3% |

-1,3% |

| задолженность перед персоналом организации

|

279,9 |

264,4 |

-15,4 |

-5,5% |

-17,1% |

| задолженность перед государственными внебюджетными фондами

|

40,7 |

25,8 |

-14,9 |

-36,6% |

-2,6% |

| задолженность по налогам и сборам

|

52,7 |

-52,7 |

-100,0% |

-3,8% |

| прочие кредиторы

|

77,0 |

4 609,6 |

4 532,7 |

5 889,5% |

53,0% |

| Задолженность участникам (учредителям) по выплате доходов (75) |

0,0 |

0,0 |

| Доходы будущих периодов (98) |

0,0 |

0,0 |

| Резервы предстоящих расходов и платежей (96) |

0,0 |

0,0 |

| Прочие краткосрочные пассивы |

0,0 |

0,0 |

| Итого по разделу V

|

745,0

|

6 339,9

|

5 594,9

|

751,0%

|

26,3%

|

| БАЛАНС (сумма строк 490+590+690)

|

1 370,7

|

7 862,1

|

6 491,4

|

473,6%

|

0,0%

|

Со стороны пассивов, увеличение валюты баланса произошло за счет статьи 'прочие кредиторы'. За прошедший период увеличение значения этой статьи составило 4533 тыс.руб., что в процентном соотношении соответствует -5889,5% и уже на конец анализируемого периода значение статьи 'прочие кредиторы' установилось на уровне 4610 тыс.руб..

Рассматривая изменение собственного капитала ООО "Альянс инжиниринг" отметим, что его значение имеет положительную тенденцию к увеличению, причиной тому является ежегодный прирост статьи 'нераспределенная прибыль'. На конец дек. 2010 года величина собственного капитала предприятия составила 983 тыс.руб. (12,5% от общей величины пассивов). Это в целом можно назвать положительной тенденцией, так как увеличение собственного капитала в целом, и нераспределенной прибыли в частности может говорить об эффективной работе предприятия.

Доля долгосрочных заемных средств в совокупных источниках формирования активов за анализируемый период значительно увеличилась. На конец дек. 2010 года величина долгосрочных обязательств предприятия составила 539 тыс.руб. (6,9% от общей величины пассивов). Причиной тому стал полученный кредит на покупку основных средств. В тоже время, увеличение заемных средств предприятия ведет к увеличению степени его финансовых рисков и отрицательно влияет на его финансовую устойчивость, повышая степень зависимости от заемных средств.

В общей структуре задолженности краткосрочные пассивы на конец дек. 2010 более чем в 11 раз превышают долгосрочные на 5801 тыс.руб. что при существующем размере собственного капитала может негативно сказаться на финансовой устойчивости предприятия. Следует сопоставить вышеописанные факторы и провести более углубленный анализ. Но следует учесть, что наибольший удельный вес в структуре краткосрочной кредиторской задолженности на дек. 2010 года составляет статья 'прочие кредиторы'. На конец анализируемого периода величина задолженности по данной статье составляет 4610 тыс.руб. (доля в общей величине краткосрочной дебиторской задолженности 72,7%), В данной статье баланса отображаются авансы полученные от заказчиков по незакрытым договорам, наличие нескольких открытых контрактов и привело к столь значительному увеличению данной статьи.

Таким образом, изменение за анализируемый период структуры пассивов следует признать в подавляющей части позитивным.

Агрегированный баланс

Агрегированный баланс строится путем объединения однородных статей бухгалтерского баланса для удобства последующего анализа.

Структура агрегированного баланса представлена в табл. №5.

Агрегированный баланс.

Таблица 5

| Агрегированный баланс

|

| АКТИВ |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| Внеоборотные активы

|

16,9

|

506,0

|

670,0

|

282,4

|

1062,7

|

| Оборотные активы

|

235,0

|

465,3

|

1472,3

|

1088,2

|

6799,4

|

| Запасы и затраты |

108,1 |

145,3 |

405,3 |

468,9 |

2430,5 |

| Краткосрочная дебиторская задолженность |

67,1 |

297,0 |

765,7 |

533,0 |

4072,3 |

| Денежные средства и краткосрочные финансовые вложения |

59,8 |

23,1 |

301,3 |

86,4 |

296,6 |

| Баланс

|

251,9

|

971,3

|

2142,3

|

1370,7

|

7862,1

|

| ПАССИВ |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| Собственный капитал

|

189,1

|

339,3

|

535,1

|

625,6

|

983,2

|

| Долгосрочные пассивы

|

0,0

|

308,5

|

259,6

|

0,0

|

539,0

|

| Займы и кредиты |

0,0 |

308,5 |

259,6 |

0,0 |

539,0 |

| Прочие долгосрочные пассивы |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

| Краткосрочные пассивы

|

62,9

|

323,5

|

1347,5

|

745,0

|

6339,9

|

| Займы и кредиты |

0,0 |

0,0 |

70,0 |

225,8 |

1145,6 |

| Кредиторская задолженность |

62,9 |

323,5 |

1277,5 |

519,3 |

5194,3 |

| Прочие краткосрочные пассивы |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

| Баланс

|

251,9

|

971,3

|

2142,3

|

1370,7

|

7862,1

|

Изменения агрегированного баланса

Таблица 6

| Агрегированный баланс - Изменения

|

Изменения |

| АКТИВ |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

уд.вес % |

| Внеоборотные активы

|

282,4

|

1 062,7

|

780,2

|

276,2%

|

-7,1%

|

| Оборотные активы

|

1 088,2

|

6 799,4

|

5 711,2

|

524,8%

|

7,1%

|

| Запасы и затраты |

468,9 |

2 430,5 |

1 961,7 |

418,4% |

-3,3% |

| Краткосрочная дебиторская задолженность |

533,0 |

4 072,3 |

3 539,3 |

664,0% |

12,9% |

| Денежные средства и краткосрочные финансовые вложения |

86,4 |

296,6 |

210,3 |

243,5% |

-2,5% |

| Баланс

|

1 370,7

|

7 862,1

|

6 491,4

|

473,6%

|

0,0%

|

| ПАССИВ |

| Собственный капитал

|

625,6

|

983,2

|

357,5

|

57,1%

|

-33,1%

|

| Долгосрочные пассивы

|

0,0

|

539,0

|

539,0

|

100,0%

|

6,9%

|

| Займы и кредиты |

0,0 |

539,0 |

539,0 |

100,0% |

6,9% |

| Прочие долгосрочные пассивы |

0,0 |

0,0 |

0,0 |

0,0% |

0,0% |

| Краткосрочные пассивы

|

745,0

|

6 339,9

|

5 594,9

|

751,0%

|

26,3%

|

| Займы и кредиты |

225,8 |

1 145,6 |

919,9 |

407,5% |

-1,9% |

| Кредиторская задолженность |

519,3 |

5 194,3 |

4 675,0 |

900,3% |

28,2% |

| Баланс

|

1 370,7

|

7 862,1

|

6 491,4

|

473,6%

|

-0,0%

|

2.3 Анализ финансовых результатов деятельности ООО "Альянс инжиниринг"

Изменение отчета о прибылях и убытках в отчетном периоде, по сравнению с базовым, представлено в табл. №7.

Изменение показателей финансово - хозяйственной деятельности в отчетном периоде, по сравнению с базовым, представлено в табл. №8.

Рисунок 3

Изменение отчета о прибылях и убытках в отчетном периоде по сравнению с базовым периодом.

Таблица 7

| Отчет о прибылях и убытках (Форма №2)

|

Изменения |

| Наименование показателя |

2009, декабрь |

2010, декабрь |

тыс.руб |

темп % |

уд.вес % |

| Доходы и расходы по обычным видам деятельности

|

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

6 453,8 |

15 267,3 |

8 813,5 |

136,6% |

- |

| Себестоимость проданных товаров, продукции, работ, услуг |

(5 254,5) |

(10 415,2) |

-5 160,7 |

98,2% |

-13,20% |

| Валовая прибыль |

1 199,4

|

4 852,2

|

3 652,8

|

304,6%

|

13,20%

|

| Коммерческие расходы |

(193,3) |

(150,4) |

42,9 |

-22,2% |

-2,01% |

| Управленческие расходы |

(594,8) |

(3 822,1) |

-3 227,2 |

542,5% |

15,82% |

| Прибыль (убыток) от продаж |

411,3

|

879,7

|

468,4

|

113,9%

|

-0,61%

|

| Прочие доходы и расходы

|

| Проценты к получению |

0,0 |

0,0 |

0,0 |

0,0% |

0,00% |

| Проценты к уплате |

(164,2) |

(537,5) |

-373,3 |

227,3% |

0,98% |

| Доходы от участия в других организациях |

0,0 |

0,0 |

0,0 |

0,0% |

0,00% |

| Прочие доходы |

2 735,8 |

8 499,4 |

5 763,6 |

210,7% |

13,28% |

| Прочие расходы |

(2 567,0) |

(8 132,4) |

-5 565,4 |

216,8% |

13,49% |

| Прибыль (убыток) до налогообложения

|

415,9

|

709,3

|

293,4

|

70,5%

|

-1,80%

|

| Отложенные налоговые активы |

0,0 |

0,0 |

0,0 |

0,0% |

0,00% |

| Отложенные налоговые обязательства |

0,0 |

0,0 |

0,0 |

0,0% |

0,00% |

| Текущий налог на прибыль |

(175,4) |

(251,8) |

-76,3 |

43,5% |

-1,07% |

| Чистая прибыль (убыток) отчетного периода

|

240,5

|

457,5

|

217,0

|

90,2%

|

-0,73%

|

Изменение показателей финансово - хозяйственной деятельности в отчетном периоде по сравнению с базовым периодом

Таблица 8

| Оценка показателей ФХД - Изменения

|

Изменения |

| Наименование показателя |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

| 1. Объем продаж |

6 453,8 |

15 267,3 |

8 813,5 |

136,6% |

| 2. Прибыль от продаж |

411,3 |

879,7 |

468,4 |

113,9% |

| 3. Чистая прибыль |

240,5 |

457,5 |

217,0 |

90,2% |

| 4. Рентабельность продаж, % |

6,4% |

5,8% |

-0,6% |

-9,6% |

| 5. Чистые активы |

625,6 |

983,2 |

357,5 |

57,1% |

| 6. Оборачиваемость чистых активов, % |

1031,58% |

1552,87% |

521,3% |

50,5% |

| 7. Рентабельность чистых активов, % |

65,74% |

89,48% |

23,7% |

36,1% |

| 8. Собственный капитал |

625,6 |

983,2 |

357,5 |

57,1% |

| 9. Рентабельность собственного капитала, % |

38,44% |

46,54% |

8,1% |

21,1% |

| 10. Кредиты и займы |

0,0 |

539,0 |

539,0 |

100,0% |

| 11. Финансовый рычаг |

1,2 |

7,0 |

5,8 |

487,5% |

| 12. Средневзвешенная стоимость капитала |

38,9% |

18,1% |

-20,8% |

-53,4% |

Из таблицы №7 видно, что выручка от реализации компании по сравнению с базовым периодом увеличилась (с 6453,8 тыс.руб. на конец дек. 2009 года до 15267,3 тыс.руб. на конец дек. 2010 года). За анализируемый период изменение объема продаж составило 8813,5 тыс.руб. Темп прироста составил 136,6%.

Валовая прибыль на конец дек. 2009 года составляла 1199,4 тыс.руб. За анализируемый период она увеличилась на 3652,8 тыс.руб., что следует рассматривать как положительный момент, и на конец дек. 2010 года составила 4852,2 тыс.руб.

Прибыль от продаж на конец дек. 2009 года составляла 411,3 тыс.руб. За анализируемый период она, также как и валовая прибыль, увеличилась на 468,4 тыс.руб., что следует рассматривать как положительный момент, и на конец дек. 2010 года составила 879,7 тыс.руб.

Показателем повышения эффективности деятельности предприятия можно назвать более высокий рост выручки по отношению к росту себестоимости, который составил 136,6% по сравнению с ростом себестоимости 98,2%.

Отрицательным моментом являются более высокий рост прочих расходов по отношению к прочим доходам, который составил 216,8% по сравнению с прочими доходами 210,7%.

Как видно из таблицы №8, чистая прибыль за анализируемый период выросла на 217,0 тыс.руб., и наконец дек. 2010 установилась на уровне 457,5 тыс.руб. (темп прироста составил 90,2%).

Рассматривая динамику показателей финансово - хозяйственной деятельности ООО "Альянс инжиниринг" особое внимание следует обратить на рентабельность чистых активов и средневзвешенную стоимость капитала.

Для успешного развития деятельности необходимо, чтобы рентабельность чистых активов была выше средневзвешенной стоимости капитала, тогда предприятие способно выплатить не только проценты по кредитам и объявленные дивиденды, но и реинвестировать часть чистой прибыли в производство.

В рассматриваемом в таблице №8 случае, на конец анализируемого периода рентабельность собственного капитала равна 46,54%, что больше показателя средневзвешенной стоимости капитала, значение которого составило в соответствующем периоде 18,1%. Это говорит о том, что предприятие способно выплатить не только проценты по кредитам и объявленные дивиденды, но и реинвестировать часть чистой прибыли в производство.

Рассматривая динамику доходов и расходов ООО "Альянс инжиниринг", в целом за анализируемый период ее можно назвать позитивной.

2.4 Анализ рентабельности

Рентабельность - показатель эффективности единовременных и текущих затрат. В общем виде рентабельность определяется отношением прибыли к единовременным или текущим затратам, благодаря которым получена эта прибыль.

Динамика показателей рентабельности ООО "Альянс инжиниринг" за дек. 2009 - дек. 2010г. представлены в таблице №9.

Таблица 9

| Показатели рентабельности - Изменения

|

Изменения |

| Наименование показателя |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

| Общая рентабельность, % |

6,4% |

4,6% |

-1,8% |

-27,9% |

| Рентабельность продаж, % |

6,4% |

5,8% |

-0,6% |

-9,6% |

| Рентабельность собственного капитала, % |

41,4% |

56,9% |

15,4% |

37,3% |

| Рентабельность оборотных активов, % |

22,1% |

6,7% |

-15,4% |

-69,6% |

| Общая рентабельность производственных фондов, % |

25,0% |

13,0% |

-12,1% |

-48,2% |

| Рентабельность всех активов, % |

17,5% |

5,8% |

-11,7% |

-66,8% |

| Рентабельность основной деятельности |

7,8% |

8,4% |

0,6% |

7,9% |

| Рентабельность производства, % |

22,8% |

46,6% |

23,8% |

104,1% |

Значения показателей рентабельности за весь рассматриваемый период представлены в таблице №10.

Таблица 10

| Показатели рентабельности

|

| Наименование показателя |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| Общая рентабельность, % |

7,80%

|

4,13% |

7,84% |

6,44% |

4,65% |

| Рентабельность продаж, % |

8,70% |

5,32% |

8,73% |

6,37% |

5,76% |

| Рентабельность собственного капитала, % |

17,46% |

10,93% |

87,09% |

41,44% |

56,88% |

| Рентабельность оборотных активов, % |

14,05% |

6,20% |

25,86% |

22,10% |

6,73% |

| Общая рентабельность производственных фондов, % |

27,96% |

6,45% |

40,01% |

25,03% |

12,97% |

| Рентабельность всех активов, % |

13,10% |

2,97% |

17,77% |

17,55% |

5,82% |

| Рентабельность основной деятельности |

11,47% |

6,27% |

10,27% |

7,83% |

8,45% |

| Рентабельность производства, % |

31,81% |

18,00% |

17,65% |

22,83% |

46,59% |

Рассматривая показатели рентабельности, прежде всего, находясь в условиях рыночной экономики, следует отметить, что и на начало, и на конец анализируемого периода величина прибыли до налогообложения, деленная на выручку от реализации (показатель общей рентабельности) находится у ООО "Альянс инжиниринг" ниже среднеотраслевого значения, установившегося на уровне 10,0%. На начало периода показатель общей рентабельности на предприятии составлял 6,4%, а на конец периода 4,6% (изменение в абсолютном выражении за период - (-1,8%)). Это следует рассматривать как отрицательный момент и искать пути повышения эффективности деятельности организации.

Повышение рентабельности собственного капитала c 41,4% до 56,9% за анализируемый период было вызвано увеличением чистой прибыли предприятия за анализируемый период на 217,0 тыс.руб.

Как видно из таблицы №9, за анализируемый период значения большинства показателей рентабельности уменьшились, либо незначительно увеличились, что следует скорее рассматривать как негативную тенденцию.

Рисунок 4

2.5 Анализ финансовой устойчивости

Анализ изменения показателей финансовой устойчивости ООО "Альянс инжиниринг" в абсолютном выражении за отчетный период представлен в таблице № 11.

Таблица 11

| Анализ фин. устойчивости по абс.показателям

|

Изменения |

| показатели |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

| 1. Источники собственных средств |

625,6 |

983,2 |

357,5 |

57,1% |

| 2. Внеоборотные активы |

282,4 |

1062,7 |

780,2 |

276,2% |

| 3. Источники собственных оборотных средств для формирования запасов и затрат |

343,2 |

-79,5 |

-422,7 |

-123,2% |

| 4. Долгосрочные кредиты и займы |

0,0 |

539,0 |

539,0 |

100,0% |

| 5. Источники собственных средств, скорректированные на величину долгосрочных заемных средств |

343,2 |

459,5 |

116,3 |

33,9% |

| 6. Краткосрочные кредитные и заемные средства |

225,8 |

1145,6 |

919,9 |

407,5% |

| 7. Общая величина источников средств с учетом долгосрочных и краткосрочных заемных средств |

568,9 |

1605,1 |

1 036,2 |

182,1% |

| 8. Величина запасов и затрат, обращающихся в активе баланса |

468,9 |

2430,5 |

1 961,7 |

418,4% |

| 9. Излишек источников собственных оборотных средств |

-125,7 |

-2510,0 |

-2 384,3 |

1 897,0% |

| 10. Излишек источников собственных средств и долгосрочных заемных источников |

-125,7 |

-1971,0 |

-1 845,3 |

1 468,2% |

| 11. Излишек общей величины всех источников для формирования запасов и затрат |

100,1 |

-825,4 |

-925,5 |

-924,8% |

| 12.1. З-х комплексный показатель (S) финансовой ситуации |

0 |

0 |

| 12.2. |

0 |

0 |

| 12.3. |

1 |

0 |

| финансовая устойчивость предприятия |

| Неустойчивое финансовое состояние предприятия |

Кризисно неустойчивое состояние предприятия |

Анализ показателей финансовой устойчивости за весь рассматриваемый период представлен в таблице № 12.

Таблица 12

| Анализ финансовой устойчивости по абсолютным показателям

|

| показатели |

| 2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| 1. Источники собственных средств |

189,1 |

339,3 |

535,1 |

625,6 |

983,2 |

| 2. Внеоборотные активы |

16,9 |

506,0 |

670,0 |

282,4 |

1062,7 |

| 3. Источники собственных оборотных средств для формирования запасов и затрат |

172,1 |

-166,7 |

-134,9 |

343,2 |

-79,5 |

| 4. Долгосрочные кредиты и займы |

0,0 |

308,5 |

259,6 |

0,0 |

539,0 |

| 5. Источники собственных средств, скорректированные на величину долгосрочных заемных средств |

172,1 |

141,8 |

124,8 |

343,2 |

459,5 |

| 6. Краткосрочные кредитные и заемные средства |

0,0 |

0,0 |

70,0 |

225,8 |

1145,6 |

| 7. Общая величина источников средств с учетом долгосрочных и краткосрочных заемных средств |

172,1 |

141,8 |

194,8 |

568,9 |

1605,1 |

| 8. Величина запасов и затрат, обращающихся в активе баланса |

108,1 |

145,3 |

405,3 |

468,9 |

2430,5 |

| 9. Излишек источников собственных оборотных средств |

64,0 |

-311,9 |

-540,2 |

-125,7 |

-2510,0 |

| 10. Излишек источников собственных средств и долгосрочных заемных источников |

64,0 |

-3,4 |

-280,5 |

-125,7 |

-1971,0 |

| 11. Излишек общей величины всех источников для формирования запасов и затрат |

64,0 |

-3,4 |

-210,5 |

100,1 |

-825,4 |

| 12.1. З-х комплексный показатель (S) финансовой ситуации |

1 |

0 |

0 |

0 |

0 |

| 12.2. |

1 |

0 |

0 |

0 |

0 |

| 12.3. |

1 |

0 |

0 |

1 |

0 |

| финансовая устойчивость предприятия |

| Абсолютная финансовая устойчивость |

Кризисно неустойчивое состояние предприятия |

Кризисно неустойчивое состояние предприятия |

Неустойчивое финансовое состояние предприятия |

Кризисно неустойчивое состояние предприятия |

Анализ изменения показателей финансовой устойчивости ООО "Альянс инжиниринг" в относительном выражении за отчетный период представлен в таблице № 13.

Таблица 13

| Анализ фин.уст-ти по относит. Показателям

|

Изменения |

| Наименование финансового коэффициента |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

| Коэффициент автономии |

0,46 |

0,13 |

-0,3 |

-72,6% |

| Коэффициент отношения заемных и собственных средств (финансовый рычаг) |

1,19 |

7,00 |

5,8 |

487,5% |

| Коэффициент соотношения мобильных и иммобилизованных средств |

3,85 |

6,40 |

2,5 |

66,1% |

| Коэффициент отношения собственных и заемных средств |

0,84 |

0,14 |

-0,7 |

-83,0% |

| Коэффициент маневренности |

0,55 |

-0,05 |

-0,6 |

-109,5% |

| Коэффициент обеспеченности запасов и затрат собственными средствами |

0,73 |

0,19 |

-0,5 |

-74,2% |

| Коэффициент долгосрочно привлеченных заемных средств |

0,00 |

0,35 |

0,4 |

100,0% |

| Коэффициент краткосрочной задолженности |

69,7% |

81,9% |

0,1 |

17,6% |

| Коэффициент кредиторской задолженности |

30,3% |

18,1% |

-0,1 |

-40,4% |

Анализ показателей финансовой устойчивости за весь рассматриваемый период представлен в таблице № 14.

Таблица 14

Анализ финансовой устойчивости по относительным показателям

|

| Наименование финансового коэффициента |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| Коэффициент автономии |

0,75 |

0,35 |

0,25 |

0,46 |

0,13 |

| Коэффициент отношения заемных и собственных средств (финансовый рычаг) |

0,33 |

1,86 |

3,00 |

1,19 |

7,00 |

| Коэффициент соотношения мобильных и иммобилизованных средств. |

13,87 |

0,92 |

2,20 |

3,85 |

6,40 |

| Коэффициент отношения собственных и заемных средств |

3,01 |

0,54 |

0,33 |

0,84 |

0,14 |

| Коэффициент маневренности |

0,91 |

-0,26 |

-0,17 |

0,55 |

-0,05 |

| Коэффициент обеспеченности запасов и затрат собственными средствами |

1,59 |

0,98 |

0,31 |

0,73 |

0,19 |

| Коэффициент долгосрочно привлеченных заемных средств |

0,00 |

0,48 |

0,33 |

0,00 |

0,35 |

| Коэффициент краткосрочной задолженности |

100,00% |

100,00% |

94,81% |

69,70% |

81,93% |

| Коэффициент кредиторской задолженности |

0,00% |

0,00% |

5,19% |

30,30% |

18,07% |

Проводя анализ типа финансовой устойчивости предприятия в динамике, заметно ухудшение финансовой устойчивости предприятия.

Как видно из таблицы №11, и на конец дек. 2010 года, финансовую устойчивость ООО "Альянс инжиниринг" по 3-х комплексному показателю финансовой устойчивости, можно охарактеризовать как 'Кризисно неустойчивое состояние предприятия', так как у предприятия не хватает средств для формирования запасов и затрат для осуществления текущей деятельности.

Анализ финансовой устойчивости по относительным показателям, представленный в таблице №13, говорит о том, что, по представленным в таблице показателям, по сравнению с базовым периодом (дек. 2009 года) ситуация на ООО "Альянс инжиниринг" заметно ухудшилась.

Показатель 'Коэффициент автономии', за анализируемый период заметно уменьшился на -0,3 и на конец дек. 2010 года составил 0,13. Это ниже нормативного значения (0,5) при котором заемный капитал может быть компенсирован собственностью предприятия.

Показатель 'Коэффициент отношения заемных и собственных средств (финансовый рычаг)', за анализируемый период увеличился на 5,8 и на конец дек. 2010 составил 7,0. Чем больше этот коэффициент превышает 1, тем больше зависимость предприятия от заемных средств. Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств. Поэтому дополнительно необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности за анализируемый период. Если дебиторская задолженность оборачивается быстрее оборотных средств, что означает довольно высокую интенсивность поступления на предприятие денежных средств, т.е. в итоге - увеличение собственных средств. Поэтому при высокой оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности коэффициент соотношения собственных и заемных средств может намного превышать 1.

Показатель 'Коэффициент соотношения мобильных и иммобилизованных средств', за анализируемый период увеличился на 2,5 и на конец дек. 2010 года составил 6,40. Коэффициент определяется как отношение мобильных средств (итог по второму разделу) и долгосрочной дебиторской задолженности к иммобилизованным средствам (внеоборотные активам, скорректированным на дебиторскую задолженность долгосрочного характера). Нормативное значение специфично для каждой отдельной отрасли, но при прочих равных условиях увеличение коэффициента является положительной тенденцией.

Показатель 'Коэффициент маневренности', за анализируемый период уменьшился на 0,6 и на конец дек. 2010 года составил 0,05. Это намного ниже нормативного значения (0,5). Коэффициент маневренности характеризует, какая доля источников собственных средств находится в мобильной форме. Нормативное значение показателя зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких. На конец анализируемого периода ООО "Альянс инжиниринг" обладает легкой структурой активов. Доля основных средств в валюте баланса держится на уровне менее 20,0%. Таким образом, предприятие нельзя причислить к фондоемким производствам.

Показатель 'Коэффициент обеспеченности запасов и затрат собственными средствами', за анализируемый период уменьшился на 0,5 и на конец дек. 2010 года составил 0,19. Это ниже нормативного значения (0,6-0,8). Предприятие испытывает недостаток собственных средств для формирования запасов и затрат, что показал и анализ показателей финансовой устойчивости в абсолютном выражении.

В целом анализ показал, что финансовая устойчивость предприятия ощутимо снизилась в отчетном периоде, и данный вопрос требует тщательной проработки с целью выявления причин и принятия мер по восстановлению нормальной финансовой устойчивости.

2.6 Анализ ликвидности

Под ликвидностью подразумевается способность активов к быстрой и легкой мобилизации.

Ликвидность - легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств.

Ликвидность - способность активов превращаться в деньги быстро и легко, сохраняя фиксированной свою номинальную стоимость.

Анализ ликвидности предприятия – анализ возможности для предприятия покрыть все его финансовые обязательства.

Коэффициент ликвидности - показатель способности компании вовремя выполнять свои краткосрочные финансовые обязательства.

Анализ ликвидности баланса по относительным показателям за анализируемый период представлен в таблице №15.

Таблица 15

| Анализ ликвидн.баланса по относит. Показателям

|

Изменения |

| Наименование коэффициента |

2009, декабрь |

2010, декабрь |

тыс.руб. |

темп % |

| Коэффициент абсолютной ликвидности |

0,12 |

0,05 |

-0,1 |

-59,6% |

| Коэффициент промежуточной (быстрой) ликвидности |

0,83 |

0,69 |

-0,1 |

-17,1% |

| Коэффициент текущей ликвидности |

1,46 |

1,07 |

-0,4 |

-26,6% |

| Коэффициент покрытия оборотных средств собственными источниками формирования |

0,67 |

0,09 |

-0,6 |

-86,8% |

| Коэффициент восстановления (утраты) платежеспособности |

0,43 |

0,31 |

-0,1 |

-27,4% |

Анализ ликвидности баланса по относительным показателям за весь рассматриваемый период представлен в таблице №16.

Таблица 16

| Анализ ликвидности баланса по относительным показателям

|

| Наименование коэффициента |

Значение коэффициента |

| 2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| Коэффициент абсолютной ликвидности |

0,95 |

0,07 |

0,22 |

0,12 |

0,05 |

| Коэффициент промежуточной (быстрой) ликвидности |

2,02 |

0,99 |

0,79 |

0,83 |

0,69 |

| Коэффициент текущей ликвидности |

3,74 |

1,44 |

1,09 |

1,46 |

1,07 |

| Коэффициент покрытия оборотных средств собственными источниками формирования |

1,59 |

0,52 |

0,27 |

0,67 |

0,09 |

| Коэффициент восстановления (утраты) платежеспособности |

0,24 |

0,35 |

0,43 |

0,31 |

На начало анализируемого периода - на конец дек. 2009 года значение показателя абсолютной ликвидности составило 0,12. На конец дек. 2010 года значение показателя снизилось, что можно рассматривать как отрицательную тенденцию и составило 0,05. На конец анализируемого периода показатель находится ниже нормативного значения (0,2), что говорит о том, что предприятие не в полной мере обеспечено средствами для своевременного погашения наиболее срочных обязательств за счет наиболее ликвидных активов.

Коэффициент промежуточной (быстрой) ликвидности показывает, какая часть краткосрочной задолженности может быть погашена за счет наиболее ликвидных и быстро реализуемых активов. Нормативное значение показателя - 0,6-0,8, означающее, что текущие обязательства должны покрываться на 60-80% за счет быстрореализуемых активов. На начало анализируемого периода - на конец дек. 2009 года значение показателя быстрой (промежуточной) ликвидности составило 0,83. На конец дек. 2010 года значение показателя снизилось до значения 0,69, что находится в пределах нормы.

Коэффициент текущей ликвидности и на начало и на конец анализируемого периода (дек. 2009-дек. 2010) находится ниже нормативного значения (2,0), что говорит о том, что значение коэффициента слишком низко и предприятие не в полной мере обеспечено собственными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. На начало анализируемого периода - на конец дек. 2009 года значение показателя текущей ликвидности составило 1,46. На конец анализируемого периода значение показателя еще больше снизилось, и составило 1,07.

Так как на конец анализируемого периода Коэффициент текущей ликвидности находится ниже своего нормативного значения (2,0), рассчитывается показатель восстановления платежеспособности предприятия. Показатель восстановления платежеспособности говорит о том, сможет ли предприятие, в случае потери платежеспособности в ближайшие шесть месяцев ее восстановить при существующей динамике изменения показателя текущей ликвидности. На конец периода значение показателя установилось на уровне 0,31, что говорит о том, что предприятие не сможет восстановить свою платежеспособность, так как показатель меньше единицы.

2.7 Анализ деловой активности

В общем случае оборачиваемость средств, вложенных в имущество, оценивается следующими основными показателями: скорость оборота (количество оборотов, которое совершают за анализируемый период капитал предприятия или его составляющие) и период оборота – средний срок, за который совершается один оборот средств.

Чем быстрее оборачиваются средства, тем больше продукции производит и продает организация при той же сумме капитала. Таким образом, основным эффектом ускорения оборачиваемости является увеличение продаж без дополнительного привлечения финансовых ресурсов. Кроме того, так как после завершения оборота капитал возвращается с приращением в виде прибыли, ускорение оборачиваемости приводит к увеличению прибыли. С другой стороны, чем ниже скорость оборота активов, прежде всего, текущих (оборотных), тем больше потребность в финансировании. Внешнее финансирование является дорогостоящим и имеет определенные ограничительные условия. Собственные источники увеличения капитала ограничены, в первую очередь, возможностью получения необходимой прибыли. Таким образом, управляя оборачиваемостью активов, организация получает возможность в меньшей степени зависеть от внешних источников средств и повысить свою ликвидность.

Анализ показателей деловой активности (в днях) за анализируемый период представлен в таблице №17.

Таблица 17

| Показатели деловой активности (в днях) - Изменения

|

Изменения |

| Наименование показателя |

2009, декабрь |

2010, декабрь |

в абс. |

темп % |

| Отдача активов, дней

|

99,34 |

110,36 |

11,0 |

11,1% |

| Отдача основных средств (фондоотдача), дней

|

26,93 |

16,08 |

-10,9 |

-40,3% |

| Оборачиваемость оборотных активов, дней

|

72,41 |

94,29 |

21,9 |

30,2% |

| Коэффициент оборачиваемости запасов и затрат, дней

|

27,40 |

68,24 |

40,8 |

149,1% |

| Коэффициент оборачиваемости дебиторской задолженности, дней

|

34,05 |

21,47 |

-12,6 |

-36,9% |

| Коэффициент оборачиваемости кредиторской задолженности, дней

|

62,41 |

100,12 |

37,7 |

60,4% |

| Отдача собственного капитала, дней

|

40,16 |

25,67 |

-14,5 |

-36,1% |

| Расчет чистого цикла

|

| Оборачиваемость материальных запасов, дней

|

13,87 |

17,42 |

3,5 |

25,6% |

| Оборачиваемость готовой продукции, дней

|

9,03 |

13,49 |

4,5 |

49,3% |

| Оборачиваемость дебиторской задолженности, дней

|

36,73 |

55,05 |

18,3 |

49,9% |

| Оборачиваемость прочих оборотных активов, дней

|

0,00 |

0,00 |

0,0 |

0,0% |

| Затратный цикл

, дней |

59,63

|

85,96

|

26,33

|

44,2%

|

| Оборачиваемость кредиторской задолженности, дней

|

24,17 |

4,34 |

-19,8 |

-82,0% |

| Оборачиваемость расчетов с бюджетом и персоналом, дней

|

21,97 |

7,93 |

-14,0 |

-63,9% |

| Оборачиваемость прочих краткосрочных обязательств, дней

|

13,04 |

72,41 |

59,4 |

455,5% |

| Кредитный цикл

, дней |

59,17

|

84,69

|

25,52

|

43,1%

|

| Чистый цикл

, дней |

0,46

|

1,27

|

0,81

|

177,6%

|

Анализ показателей деловой активности (в днях) за весь рассматриваемый период представлен в таблице №18.

Таблица 18

| Показатели деловой активности (в днях)

|

| Наименование показателя |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| Отдача активов, дней

|

165,64 |

55,04 |

54,88 |

99,34 |

110,36 |

| Отдача основных средств (фондоотдача), дней

|

11,14 |

23,53 |

20,73 |

26,93 |

16,08 |

| Оборачиваемость оборотных активов, дней

|

154,50 |

31,51 |

34,16 |

72,41 |

94,29 |

| Коэффициент оборачиваемости запасов и затрат, дней

|

71,09 |

17,16 |

12,86 |

27,40 |

68,24 |

| Коэффициент оборачиваемости дебиторской задолженности, дней

|

44,12 |

10,62 |

15,57 |

34,05 |

21,47 |

| Коэффициент оборачиваемости кредиторской задолженности, дней

|

54,49 |

20,52 |

33,20 |

62,41 |

100,12 |

| Отдача собственного капитала, дней

|

124,30 |

37,66 |

25,43 |

40,16 |

25,67 |

| Расчет чистого цикла

|

| Оборачиваемость материальных запасов, дней

|

3,61 |

0,82 |

4,37 |

13,87 |

17,42 |

| Оборачиваемость готовой продукции, дней

|

6,60 |

3,43 |

3,41 |

9,03 |

13,49 |

| Оборачиваемость дебиторской задолженности, дней

|

44,12 |

16,38 |

18,73 |

36,73 |

55,05 |

| Оборачиваемость прочих оборотных активов, дней

|

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| Затратный цикл

, дней |

54,33

|

20,63

|

26,51

|

59,63

|

85,96

|

| Оборачиваемость кредиторской задолженности, дней

|

36,41 |

2,49 |

13,85 |

24,17 |

4,34 |

| Оборачиваемость расчетов с бюджетом и персоналом, дней

|

4,93 |

5,30 |

9,06 |

21,97 |

7,93 |

| Оборачиваемость прочих краткосрочных обязательств, дней

|

0,00 |

9,60 |

6,55 |

13,04 |

72,41 |

| Кредитный цикл

, дней |

41,34

|

17,39

|

29,46

|

59,17

|

84,69

|

| Чистый цикл

, дней |

12,99

|

3,25

|

-2,94

|

0,46

|

1,27

|

Показатели деловой активности характеризуют, во-первых, эффективность использования средств, а во-вторых, имеют высокое значение для определения финансового состояния, поскольку отображают скорость превращения производственных средств и дебиторской задолженности в денежные средства, а также срок погашения кредиторской задолженности.

Показатели деловой активности, представленные в табл. №17, показывают, за какое количество дней оборачивается тот либо иной актив или источник формирования имущества организации. В общем случае для расчета используется формула отношения выручки или себестоимости к активу.

Как видно из таблицы №17, большинство показателей оборачиваемости за анализируемый период повысились. Увеличение периода оборачиваемости говорит об отрицательной тенденции. Однако положительным моментом является то, что все-таки увеличение выручки на порядок обгоняет общее увеличение периода оборачиваемости. За период с дек. 2009 по дек. 2010 года выручка от реализации увеличилась на 136,6%.

Расчет чистого цикла

Продолжительность чистого цикла рассчитывается как разница между кредитным и затратным циклами, и показывает насколько хорошо организовано на предприятии финансирование производственной деятельности.

Продолжительность затратного цикла рассчитывается как суммарная продолжительность оборота текущих активов, за исключением продолжительности оборота денежных средств и показывает время, необходимое для осуществления производственного процесса. Таким образом, чем выше значение оборачиваемости затратного цикла (в днях), тем больше средств необходимо предприятию для организации производства.

В свою очередь продолжительность оборота текущих пассивов является кредитным циклом предприятия. Чем продолжительнее кредитный цикл, тем эффективнее предприятие использует возможность финансирования текущей деятельности за счет непосредственных участников производственного процесса.

Как видно из таблицы 17, за анализируемый период, продолжительность затратного цикла увеличилась на 26,33 дн. (44,2%), что при прочих равных условиях может указывать не негативную тенденцию, отвлекающую средства в производственную деятельность.

Продолжительность кредитного цикла за анализируемый период также увеличилось на 25,52 дн. (41,3%), так что увеличение чистого цикла составило всего 0,81 дн.

Заключение

Подводя итог, следует отметить, что за анализируемый период (с дек. 2009 года по дек. 2010 года) ключевыми стали следующие моменты:

1. Динамику изменения актива баланса можно назвать положительной, в основном за счет увеличения валюты баланса за рассматриваемый период.

2. Изменение за анализируемый период структуры пассивов следует признать в подавляющей части позитивным.

3. Рассматривая динамику доходов и расходов ООО "Альянс инжиниринг", в целом за анализируемый период ее можно назвать позитивной, в основном за счет резкого увеличения выручки и чистой прибыли в абсолютном выражении. Хотя стоит заметить и увеличение удельного веса основных расходных статей по сравнению с базовым периодом, что напротив является негативной тенденцией.

4. За анализируемый период значения большинство показателей рентабельности уменьшились, что следует скорее рассматривать как негативную тенденцию.

5. Анализ типа финансовой устойчивости предприятия в динамике, показывает ухудшение финансовой устойчивости предприятия.

6. Так как на конец анализируемого периода Коэффициент текущей ликвидности находится ниже своего нормативного значения (2,0), рассчитывается показатель восстановления платежеспособности предприятия. Показатель восстановления платежеспособности говорит о том, сможет ли предприятие, в случае потери платежеспособности в ближайшие шесть месяцев ее восстановить при существующей динамике изменения показателя текущей ликвидности. На конец периода значение показателя установилось на уровне 0,31, что говорит о том, что предприятие не сможет восстановить свою платежеспособность, так как показатель меньше единицы.

7. И на конец дек. 2009 года, и на конец дек. 2010 года состояние ООО "Альянс инжиниринг" по 3-х комплексному показателю финансовой устойчивости, можно охарактеризовать как 'Кризисно неустойчивое состояние предприятия', так как у предприятия не хватает средств для формирования запасов и затрат для осуществления текущей деятельности.

8. На начало анализируемого периода чистый цикл оборачиваемости занимал 0,46 дн. За анализируемый период продолжительность чистого цикла увеличилась на 0,81 дн., что говорит об отрицательной тенденции, так как увеличилось количество текущих активов профинансированных за счет непосредственных участников производственного процесса и финансирование производственной деятельности в большей степени осуществляется за счет внешних по отношению к производственному процессу источников финансирования - прироста собственного капитала, кредитов.

Приложение

I

Бухгалтерский баланс (форма 1)

Актив

Таблица 1

| Баланс (Форма 1)

|

| Статья баланса |

Код строки |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| АКТИВ

|

| I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

| Нематериальные активы |

110 |

| Основные средства |

120 |

17 |

506 |

670 |

282 |

1063 |

| Незавершенное строительство |

130 |

| Доходные вложения в материальные ценности |

135 |

| Долгосрочные финансовые вложения |

140 |

| Отложенные налоговые активы |

145 |

| Прочие внеоборотные активы |

150 |

| Итого по разделу I

|

190

|

17

|

506

|

670

|

282

|

1063

|

| II ОБОРОТНЫЕ АКТИВЫ

|

| Запасы, в том числе:

|

210 |

101

|

271

|

457

|

512

|

5196

|

| сырье, материалы и другие аналогичные ценности |

211 |

5 |

13 |

235 |

255 |

1202 |

| животные на выращивании и откорме |

212 |

| затраты в незавершенном производстве |

213 |

| готовая продукция и товары для перепродажи |

214 |

10 |

66 |

127 |

192 |

936 |

| товары отгруженные |

215 |

128 |

51 |

44 |

2766 |

| расходы будущих периодов |

216 |

86 |

64 |

43 |

21 |

292 |

| прочие запасы и затраты |

217 |

| Налог на добавленную стоимость по приобретенным ценностям |

220 |

7 |

2 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

| в том числе покупатели и заказчики |

231 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

67 |

169 |

715 |

489 |

1306 |

| в том числе покупатели и заказчики |

241 |

57 |

129 |

656 |

245 |

444 |

| Краткосрочные финансовые вложения |

250 |

| Денежные средства |

260 |

60 |

23 |

301 |

86 |

297 |

| Прочие оборотные активы |

270 |

| Итого по разделу II

|

290

|

235

|

465

|

1472

|

1088

|

6799

|

| БАЛАНС (сумма строк 190+290)

|

300

|

252

|

971

|

2142

|

1371

|

7862

|

Пассив

Таблица 2

| Баланс (Форма 1)

|

| Статья баланса |

Код строки |

2006, декабрь |

2007, декабрь |

2008, декабрь |

2009, декабрь |

2010, декабрь |

| ПАССИВ

|

| III. КАПИТАЛ И РЕЗЕРВЫ

|

| Уставный капитал |

410 |

156 |

277 |

277 |

277 |

277 |

| Собственные акции, выкупленные у акционеров |

411 |

| Добавочный капитал |

420 |

| Резервный капитал, в том числе

: |

430 |

0

|

0

|

0

|

0

|

0

|

| резервы, образованные в соответствии с законодательством |

431 |

| резервы, образованные в соответствии с учредительными документами |

432 |

| Нераспределенная прибыль (непокрытый убыток) |

470 |

33 |

62 |

258 |

348 |

706 |

| Итого по разделу III

|

490

|

189

|

339

|

535

|

626

|

983

|

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

| Займы и кредиты |

510 |

308 |

260 |

539 |

| Отложенные налоговые обзательства |

515 |

| Прочие долгосрочные пассивы |

520 |

| Итого по разделу IV

|

590

|

0

|

308

|

260

|

0

|

539