СОДЕРЖАНИЕ

Введение

1 Теоретические основы ценообразования в коммерческих организациях

1.1 Сущность и основные положения ценообразования и ценовой политики

1.2 Особенности ценообразования в организациях жилищно-коммунального сектора

1.3 Современные подходы к формированию ценовой политики

2 Краткая характеристика предприятия и методов ценообразования на предприятии ООО «МБК»

2.1 Общая характеристика организации

2.2 Анализ основных показателей финансово-хозяйственной деятельности

2.3 Оценка методов ценообразования на предприятии ООО «МБК»

3 Разработка предложений по повышению эффективности системы ценообразования на предприятии ООО «МБК»

3.1 Разработка основных положений ценовой политики

3.2 Совершенствование подходов к системе ценообразования

3.3 Экономическая эффективность внесенных предложений

Заключение

Список использованной литературы

Введение

Развитие рыночной экономики в значительной степени определяется уровнем, структурой и динамикой рыночных цен. Это связано с тем, что цены выступают в качестве составного компонента рыночного механизма, регулирующего ход как всего общественного производства, так и его составляющих: отдельных предприятий, отраслей, регионов. Цена в рыночной экономике не только служит средством информации для производителей, потребителей, поставщиков товаров о состоянии рыночной конъюнктуры, но и высту

пает как способ оптимизации поведения и принятия решений субъектами

рынка, обеспечивающих экономический рост.

Процедура разработки ценовой политики, а затем и определения на ее основе конкретных уровней цен, построена на сведении воедино различных факторов, способных повлиять на условия сбыта и прибыльность операций фирмы при различных вариантах цен на продукт.

В условиях рыночной модернизации российской экономики и ее интеграции в мировую хозяйственную систему объективные причины привели к становлению рыночных механизмов как неотъемлемого элемента рыночной структуры экономики.

Эти обстоятельства определили выбор темы исследования, круг и характер рассматриваемых вопросов.

Вопросы ценообразования являются центральными в рыночной экономике, поэтому они изучались многими зарубежными и отечественными авторами. Среди зарубежных это – Долан Р.Дж., Саймон Г., специалисты по маркетингу Ф.Котлер, П.Самуэльсон и др. Среди отечественных авторов данные вопросы изучаются Карповой Е.В., Егоровым И.В., Тарасовым В.И. и многими другими авторами.

Реклама

Несомненный вклад в раскрытие тематики по административно-правовому регулированию процессов экономики внесли Д.Н. Бахрах, Ю.М. Козлов, И.Л. Бачило, А.П. Лончаков, Б.М. Лазарев, Д.М. Овсянко, Ю.Е.Аврутин, А.Н.Варламова. Некоторые аспекты административно-правового регулирования отношений в сфере электроэнергетики затрагивались в работах М.И. Куделича, Е.В Кудряшова, Е.А. Корховой и др.

Отметим также, что в условиях рынка цена выступает в качестве одного из наиболее эффективных инструментов завоевания покупателя в конкурентной борьбе. По характеру проявления в экономических процессах она является случайной величиной, изменяясь в соответствии с колебаниями рыночной конъюнктуры. Этими факторами обуславливается актуальность темы дипломного исследования.

Целью дипломной работы является анализ разработка мероприятий по повышению эффективности механизмов ценообразования на ООО «МБК».

Для достижения поставленной цели необходимо решить следующие задачи:

1. рассмотреть базовые понятия цены и ценовой стратегии предприятия;

2. рассмотреть методы ценообразования, которые применяются на современном этапе развития рыночной экономики;

3. проанализировать существующую систему ценообразования в ООО «МБК»;

4. разработать мероприятия по повышению эффективности системы ценообразования в ООО «МБК».

Таким образом, объектом данного исследования является ООО «МБК», предметом – подходы к ценообразованию на предприятии.

1 Теоретические основы ценообразования в коммерческих организациях

1.1 Сущность и основные положения ценообразования и ценовой политики

Сущность цены объясняется по-разному. Существует две основные трактовки:

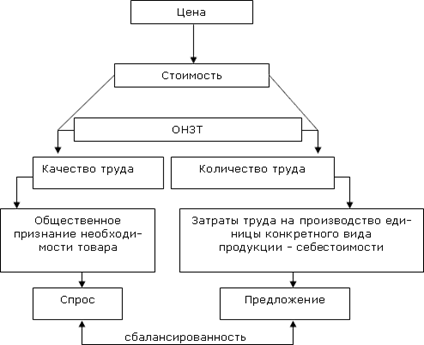

1. Марксистская трактовка.

Цена – это денежное выражение стоимости товара. Основой стоимости является труд, а величина стоимости определяется теми затратами труда, которые общество при данных условиях признает необходимыми. Цена может отклоняться от стоимости под воздействием различных факторов, в том числе от соотношения спроса и предложения. Но в основе цены лежит стоимость товара.

Цена имеет свою объективную основу – стоимость. Обмен товаров должен осуществляться по стоимости, которая определяется не индивидуальным, а общественно необходимым трудом. Отклонение товаров от их стоимости происходит в силу изменения соотношения спроса и предложения в результате анархии производства и конкуренции[1]

.

Реклама

2. Маржиналистская трактовка.

В отличие от стоимостного подхода цена есть субъективная оценка покупателем полезности данного товара. Для определения цены оценка покупателя более значима, чем затраты производителя. Верхняя граница цены определяется теми денежными суммами, которые есть у покупателей; нижняя граница – затратами, необходимыми для изготовления товара, плюс прибыль, на которую претендует производитель.

В рыночной экономике цена выполняет три функции:

1. Информационную – дает покупателям и продавцам информацию, которая ориентирует их действия.

2. Стимулирующую – стимулирует наиболее экономичные способы производства и наиболее рациональное поведение спроса.

3. Распределительную – распределяет доходы между участниками рыночной экономики.

Система цен очень подвижна и состоит из ряда их видов и разновидностей, соотношение между которыми постоянно меняются соответственно меняющимся факторам ценообразования.

Используемые в настоящее время виды и разновидности цен можно классифицировать по ряду признаков.

Рис. 1.1 – Маржиналистская трактовка сущности цены[2]

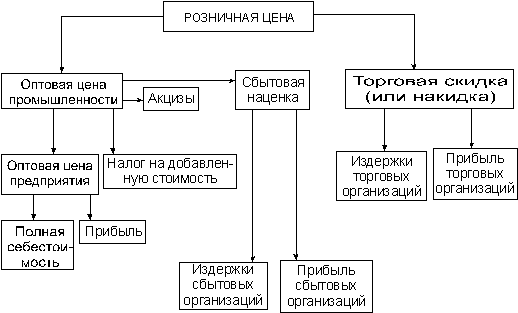

Важнейшим признаком классификации цен является их дифференциация в зависимости от стадии товародвижения, на которой они формируются.

Отпускная цена предприятия-изготовителя (оптовая цена предприятия) – цена, применяемая на рынке в расчетах между предприятием-производителем продукции и другими предприятиями-покупателями за исключением населения. Она устанавливается с учетом качества продукции, конъюнктуры рынка, затрат на производство, сезонности спроса, условий поставки и других рыночных факторов. Отпускная цена предприятия-изготовителя может служить ценой приобретения продукции для оптового предприятия для последующей перепродажи.

Отпускная цена оптового предприятия (оптовая цена промышленности) формируется при продаже продукции предприятием-посредником или снабженческо-сбытовой организацией другим предприятиям, покупателям с учетом всех рыночных факторов. Отпускная цена оптового предприятия является ценой приобретения товара для розничной торговой организации.

Розничная цена – цена, по которой товар приобретается населением у розничной торговых предприятий любых форм собственности, на рынках. Она является ценой конечного потребления.

По способу установления различают регулируемые и свободные цены. Регулируемые цены подвержены различным ограничениям со стороны центральных органов управления и местных исполнительных и распорядительных органов. Они неизбежны в условиях переходного периода и применяются на важнейшую структурообразующую продукцию (нефть, газ, нефтепродукты, электроэнергию), продукцию предприятий-монополистов, оборонного значения, товары и услуги особой социальной значимости и некоторые другие. Ряд видов продукции и услуг, на которые регулируемые цены установлены ниже экономически обоснованного их уровня, убыточны для предприятий и государство вынуждено их дотировать за счет бюджетных средств[3]

.

Свободные цены устанавливаются по согласию сторон на основе спроса и предложения. Они определяются также на биржах, аукционах, торгах (тендерах). Границы между регулируемыми и свободными ценами очень подвижны и постоянно меняются в зависимости от складывающихся экономических условий. Общей тенденцией по мере формирования рыночной среды является постоянное увеличение доли свободных цен по сравнению с регулируемыми.

В зависимости от принадлежности товара к определенной отрасли, сфере народного хозяйства различают оптово-отпускные цены на промышленную продукцию, закупочные цены на сельскохозяйственную продукцию, сметные цены в строительстве, тарифы на различные производственные и непроизводственные услуги.

Структура розничной цены зависит от каналов товародвижения[4]

.

Предприятие Ї торговая сеть:

| Себестоимость |

Прибыль |

НДС в % к ЦПР

|

Торговая надбавка в % к цене отпускной Цотп.

|

Налог с продаж в % к Цотп.

|

| Цена предприятия (ЦПР

) |

| Свободная отпускная (оптовая) цена Цотп.

|

| Свободная розничная цена Црозн.

|

Предприятие Ї торговая сеть (если товар подакцизный):

| Себестоимость |

Прибыль |

Акциз |

НДС в % к Цпр. А

|

Торговая надбавка в % к отпускной цене |

Налог с продажв % к Цотп.

|

| Цена предприятия (ЦПР

) |

| Цена предприятия с акцизом (Цпр. А

) |

| Свободная отпускная (оптовая) цена Цотп.

|

| Свободная розничная цена Црозн.

|

Предприятие Ї снабженческо-сбытовая организация Ї торговая сеть:

| Себестоимость |

Прибыль |

НДСв % к ЦПР

|

Оптовая надбавка (Опт.Н) в % к ЦПР

|

НДС оптовой организации в % к Опт.Н |

Торговая надбавка в % к цене закупки Цзак.

|

Налог с продаж в % к Цотп.

|

| Цена предприятия (ЦПР

) |

| Свободная отпускная цена Цотп.

|

| Цена закупки Цзак.

|

| Свободная розничная цена Црозн.

|

Розничная цена включает оптовую цену промышленности и торговую накидку (скидку). Если оптовые цены применяются преимущественно во внутрихозяйственном обороте, то по розничным ценам товары реализуются конечному потребителю – населению. Структура розничной цены представлена на рис. 1.2.

Таким образом, уровень свободных и регулируемых цен является важнейшим фактором, влияющим на выручку от реализации продукции, а, следовательно, и на величину прибыли.

Рис. 1.2 – Структура розничной цены[5]

1.2 Особенности ценообразования в организациях жилищно-коммунального сектора

В настоящее время проблема установления и регулирования цен и тарифов на услуги жилищно-коммунального хозяйства, входящего в число естественных монополий, особенно актуальна.

До 1992 г. в РФ действовала система определения и взимания квартирной платы, установленная Постановлением "О квартирной плате и мерах к урегулированию пользования жилищем в городских поселениях" от 1926 г. В Постановлении определен способ утверждения квартирной платы и ее предельные размеры (не более 13,2 коп. за м2 жилой площади). Ранее такая ставка обеспечивала полную самоокупаемость жилищного хозяйства, но позже для поддержания низкого уровня квартирной платы потребовались значительные дотации из бюджета.

После либерализации цен резко вырос уровень квартирной платы и тарифов на коммунальные услуги. Так, в Санкт-Петербурге оплата жилья возросла с 1994 по 1997 гг. в 50 раз, тарифы за водоснабжение в 23 раза. Кроме того, произошел значительный разброс уровней цен по отдельным регионам РФ, что было обусловлено географическим фактором, возможностями местных бюджетов и направлениями осуществления социальной политики в регионе. Вместе с тем, высокий уровень тарифов обусловлен тем, что предприятия отраслей ЖКХ как естественные монополисты завышают затраты по оказанию услуг и не имеют действенных стимулов к их снижению.

Поскольку доходы населения не позволяют перенести полностью оплату жилищно-коммунальных услуг на него, то доля населения не превышает определенный процент расходов на финансирование отраслей ЖКХ. Недостающие средства выделяются из федерального и местного бюджетов.

На решение проблем направлена проводимая в настоящее время в РФ реформа ЖКХ. Основными направлениями этой реформы являются; демонополизация отрасли, снижение издержек и переход ЖКХ на самофинансирование, повышение качества оказания услуг в сфере ЖКХ. В рамках проводимой реформы введено четыре федеральных стандарта:

- социальной нормы площади жилья (на одного члена семьи, состоящей из 3 и более человек, он определен в размере 18 м2; на семью из 2 человек - 42 м2; на семью из одного человека- 33 м2 общей площади);

- уровня платежей граждан по отношению к затратам на содержание и ремонт жилья и коммунальные услуги (на 1998 г. он был установлен в размере 50% от общей стоимости предоставляемых услуг);

- максимально допустимой доли собственных расходов граждан на оплату жилья и коммунальных услуг в совокупном семейном доходе (в 1998 г. она составляла 18%);

- предельной стоимости предоставления жилищно-коммунальных услуг на 1 м2 общей площади (дифференцированно по районам).

Для тех категорий граждан, затраты которых на содержание жилья в пределах установленного норматива окажутся выше, чем стандарт максимально допустимой доли собственных расходов на содержание ЖКХ, устанавливаются компенсации, порядок исчисления которых определяется местной администрацией.

За субъектами РФ остается право самостоятельно устанавливать региональные стандарты, но при распределении средств федерального бюджета Правительство руководствуется федеральным стандартом.

Согласно Федеральному закону от 28.12.2005 г. 184-ФЗ, начиная с 2006 года, Правительство РФ ежегодно устанавливает конкретные предельные индексы максимально возможного изменения тарифов и платы граждан на жилищно-коммунальные услуги для каждого региона. Чем обернулись, казалось бы, благие намерения сдерживания роста тарифов ЖКХ для организаций коммунального комплекса?

Ни для кого не секрет, что цены и тарифы – это категории более чем наполовину политические. Поэтому тарифы на ЖКУ в течение многих последних лет пересматриваются или не пересматриваются в зависимости от близости срока выборов (довыборов, перевыборов) в органы власти. Именно поэтому в некоторых муниципальных образованиях тарифы не менялись по 2-3 года. Теперь, когда установленный ФСТ России индекс повышения тарифов на следующий год должен применяться к тарифам, действующим в предыдущем году, предприятия, тарифы которых искусственно сдерживались властями, оказались заложниками создавшейся ситуации: по объективным причинам себестоимость оказываемых ими услуг возросла в разы, а индексирование тарифов производится не более чем на 15-20%.

До 2006 года регулирование тарифов на жилищно-коммунальные услуги (кроме теплоснабжения и электроснабжения) в соответствии с действовавшим законодательством входило в компетенцию органов местного самоуправления, которыми являлись администрации и Советы депутатов муниципальных районов, входящих в состав регионов. Тарифы на жилищно-коммунальные услуги, которые они утверждали в основном для районных центров, распространялись, как правило, на абонентов (организации и население) всех остальных поселений района.

С 2006 года в соответствии с Федеральным законом от 29.12.2004 г. № 210-ФЗ органы местного самоуправления всех поселений должны регулировать тарифы организаций коммунального комплекса. оказывающих услуги водоснабжения, водоотведения и захоронения твердых бытовых отходов (при условии, если на территории муниципального образования потребляется более 80% объема оказываемых услуг). То есть по совокупности применения двух указанных законов органы местного самоуправления в 534 муниципальных образованиях Воронежской области должны регулировать в сфере ЖКХ тарифы всех муниципальных предприятий, а также тарифы немуниципальных организаций, осуществляющих услуги водоснабжения, водоотведения, захоронения ТБО.

Кроме того, органы местного самоуправления устанавливают тарифы для населения на все коммунальные услуги кроме газоснабжения и электроснабжения.

И если водоотведение (канализация), захоронение ТБО и даже центральное теплоснабжение еще не везде имеет место, то системы водоснабжения существуют во всех поселениях. Состоят эти системы, как правило, из нескольких артезианских скважин, башен Рожновского, куда с помощью насосов нагнетается вода, и сети водоводов, транспортирующих воду потребителям. Введены в действие эти системы в советское время, как правило, в 40-50 годы прошлого века (кое-где и раньше), т.е. возраст у них солидный.

Эксплуатацию систем водоснабжения в селах и деревнях ранее осуществляли колхозы, совхозы, предприятия переработки сельскохозяйственной продукции. Последние полтора десятка лет эксплуатировать системы водоснабжения в деревнях и селах становится все сложнее: колхозы и совхозы, бывшие основой всей жизни этих поселений, развалились, а специалистов, которые могли бы поддерживать в рабочем состоянии жизненно необходимые коммуникации, не осталось.

Чтобы как-то выжить в этой ситуации, в регионах начался процесс создания новых коммунальных организаций. На несколько поселений создается одна эксплуатирующая организация, имеющая мобильную ремонтную бригаду с радиусом обслуживания 40-50 км. Разумеется тариф на услугу такой организации выше, чем для аналогичной, обслуживающей одно поселение, но это все-таки выход из положения.

Нужно отметить, что в малых поселениях до настоящего времени существовало три варианта оплаты населением потребления воды: без какой-либо оплаты вообще, оплата электроэнергии, расходуемой насосами и оплата аварийно-восстановительных работ. Никакого расчета себестоимости и формирования тарифа не производилось, размер ежегодного взноса с каждого двора определялся на сходе. То есть анализом себестоимости, формированием тарифа здесь никто и никогда не занимался.

Введение нормы индексации тарифов с того же 2006 года еще более усугубило ситуацию. Ведь для большинства организаций теперь нет смысла делать расчет и анализ себестоимости. Власти требуют только одного: умножить прошлогодний тариф на установленный индекс.

Нетрудно себе представить, в каком положении оказались организации коммунального комплекса, тарифы которых искусственно сдерживались политиками различных уровней или себестоимость которых вообще не соответствовала уровню применяемого тарифа. В районных центрах фактически проиграли те организации, которые честно старались урезать свою себестоимость, «не раздувать тарифы» и те, которые оказались заложниками политических игр «властей всех мастей».

1.3 Современные подходы к формированию ценовой политики

В процессе принятия ценового решения нужно учитывать как внутренние ограничения, накладываемые издержками и рентабельностью, так и внешние ограничения, определяемые покупательной способностью рынка.

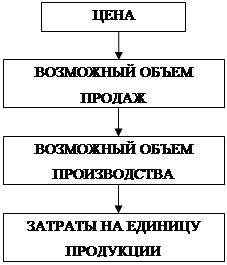

Существует несколько подходов к ценообразованию:

1). Затратный подход к ценообразованию – ценообразование, принимающее в качестве отправной точки фактические затраты фирмы на производство и организацию сбыта товаров (рис. 1.3)

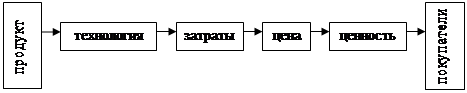

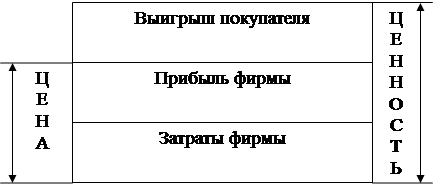

2). Ценностный подход к ценообразованию – установление цен таким образом, чтобы это обеспечивало фирме получение большей прибыли за счет достижения выгодного для нее соотношения «ценность/затраты» (рис. 1.4).

Фирма стремится обеспечить максимальную разницу между ценностью товара для покупателя, которую он готов оплатить, и затратами, которые необходимы фирме, чтобы изготовить товар с такими свойствами. Задача ценообразования состоит в том, чтобы как можно большая часть этой разницы превратилась в прибыль фирмы и как можно меньшая – в выигрыш покупателя (рис. 1.5).

Рис. 1.3 – Взаимосвязи цены с показателями работы предприятия[6]

Рис. 1.4 – Затратный подход к ценообразованию

Рис. 1.5 – Ценностный подход к ценообразованию

Маркетолог должен убедить покупателей в том, что им стоит заплатить за данный товар более высокую цену, поскольку он им куда полезнее, чем они «сами поначалу думали».

Процесс покупки – такая система обмена, в которой поиск удовлетворения компенсирует финансовые жертвы, это результат действия сил, создающих баланс между потребностью, проявляющийся через отношение покупателя к товару и ценой.

Рис. 1.6 – Структура цены и ценности[7]

· Для покупателя цена, которую он готов уплатить, есть мера интенсивности его потребности, т.е. размера и природы удовлетворения, которого он ждет;

· Для продавца цена, по которой он готов продать, есть мера его издержек плюс прибыль, которую он надеется получить.

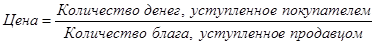

Поэтому формальное определение цены можно выразить в виде формулы:

. .

Различные группы покупателей характеризуются различной степенью чувствительности к цене. Поэтому в процессе ценообразования для предсказания реакции покупателей на ценовые решения и управления данной реакцией необходимо проанализировать основные факторы, влияющие на чувствительность покупателей к уровню цены (рис. 1.6).

Ценовая политика – общие принципы, которых придерживается компания в сфере установления цен на свои товары или услуги. Это один из наиболее важных и гибких инструментов маркетинга, определяющий объем продаж конкретного товара и формирующий представление о нем в глазах потребителей.

Формирование ценовой политики и принятие ценовых решений происходит в следующих ситуациях (табл. 1.1).

Таблица 1.1

Формирование ценовой политики и принятие ценовых решений[8]

| Тип ситуации |

Тип ценового решения |

· Выведение нового товара на старый рынок

· Выведение нового товара на новый для предприятия рынок

· Выведение уже продающегося на старом рынке товара на новый для предприятия рынок

|

Установление первоначальной цены |

| · Подготовка разового договора на поставку товара (услуги) |

Установление разовой цены |

· Изменение спроса

· Изменение производственно-сбытовых затрат

· Проведение специальных акций по поддержанию спроса

· Изменение общеэкономической конъюнктуры (инфляция, динамика процентных ставок, колебания валютных курсов и т.п.)

|

Установление цены по инициативе предприятия |

· Действия конкурентов

· Действия органов государственного управления

|

Установление цены под давлением конкурентов или правительства |

Анализ опубликованных работ и практика хозяйственной деятельности выявили неоднозначность подходов к определению «риск», его степени влияния на ценовую политику предприятия торговли.

В ходе анализа необходимо отметить, что особенностью риска при формировании и реализации ценовой политики торгового предприятия проявляется в недостижении либо возможности отклонения от поставленной цели ценовой политики.

Таким образом, под ценовым риском понимают возможную опасность недостижения либо отклонения от цели разработанной ценовой политики, связанную с рыночной неопределенностью торговой деятельности в динамично изменяющихся условиях как внешней, так и внутренней среды предприятия. Последствия необоснованных ценовых решений могут быть различными как по уровню, так и по возможностям преодоления.

Рис. 1.7 – Факторы, влияющие на чувствительность покупателя к цене[9]

В том случае, когда целью ценовой политики выступает объем реализации, возникает риск, связанный с недополучением планового объема реализации товаров. Это, в свою очередь, может привести к сокращению доли рынка, контролируемой предприятием.

Если ценовая политика предприятия направлена на рентабельность продаж, то проявления риска связанны в первую очередь со снижением уровня рентабельности и массы прибыли от реализации товаров, а последствия могут привести от снижения прибыли до банкротства.

Функционирование предприятия в условиях рынка и постоянно увеличивающейся конкуренции требует системы предусмотрения и предупреждения всех возможных последствий рисковых ситуаций в процессе реализации товаров, а в том числе и связанных с реализацией разработанной ценовой политики. На величину риска оказывают определенное влияние как внешние (спрос, рынок, конкуренты, участники каналов распределения), так и внутренние факторы (миссия предприятия, принципы и методы ценообразования, затраты на закупку и реализацию товаров, эффективность осуществления хозяйственной деятельности (имидж) и прочие внутренние факторы), которые используются при измерении степени ценового риска[10]

.

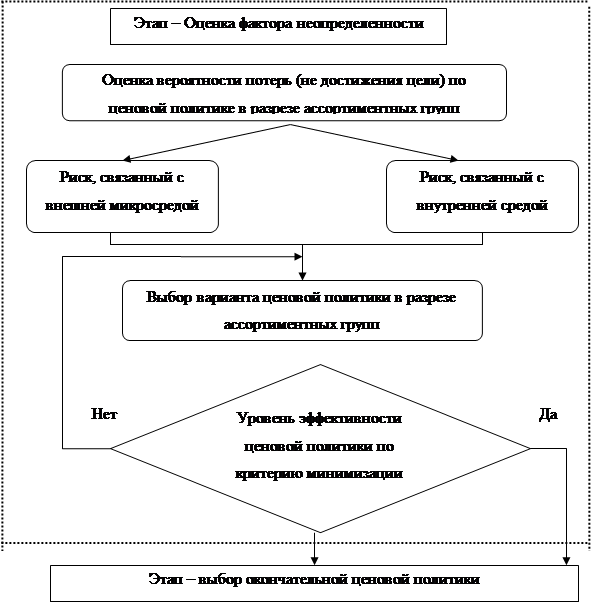

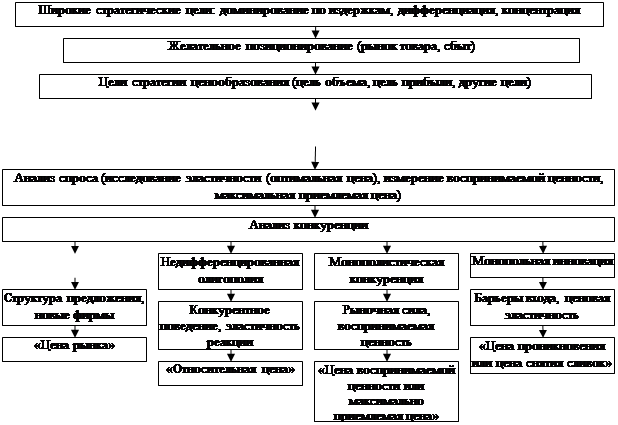

Рис. 1.8 – Разработка ценовой политики[11]

Отметим, что эти факторы корреспондируют с факторами, определяющими диапазон розничной цены предприятия. По отношению к целям и периодам деятельности предприятия ценовые риски можно подразделить на риски текущей деятельности, которые связаны с реализацией оперативных решений в краткосрочном периоде и стратегические риски которые проявляются на достаточно продолжительном промежутке времени. Отметим, что формирование и реализация ценовой политики относится к краткосрочной перспективе, а разработка ценовой стратегии – к долгосрочной. В условиях динамичности спроса, наличия активных конкурентов, изменения как закупочных цен на продукцию, так и тарифов, а также нестабильности макроэкономических факторов, процесс разработки ценовой политики торгового предприятия становится достаточно непростым из-за сложности прогнозирования цен даже на относительно краткосрочный период. Для успешной деятельности руководству предприятия необходимо не только учитывать, но и измерять риск, чтобы сравнить степень риска альтернативных ценовых политик и выбрать наилучшую из них. Для этой цели нами разработан алгоритм проведения оценки эффективности ценовой политики торгового предприятия по критерию минимизации. Отметим, что данную схему оценки неопределенности следует применять на этапе методики формирования ценовой стратегии (рис.1.9).

Определение факторов риска имеет особо важное значение при формировании ценовой политики. Для классификации рисков ценовых политик могут быть использованы те же классификационные подходы, которые используются при оценке факторов, влияющих на их формирование.

Минимизация микроэкономических рисков ценовой политики возможна путем эффективного ее сочетания с другими функциональными составляющими маркетинговой стратегии – такими, как:

- формирование и поддержание имиджа предприятия, прежде всего, за счет улучшения качественных характеристик, стильности товара, а также качественного уровня и широты диапазона предоставления торговых услуг, что особенно важно для предприятий торговли;

- страхование рисков, связанных с каналами распределения путем проведения эффективной закупочной политики;

- разработка и реализация гибкой сегментарной ценовой политики на основе сегментирования рынка по поведенческому признаку;

- формирование альтернативных вариантов прямых поставок с одновременным уменьшением объема поставок, приходящегося на одного поставщика.

Рис. 1.9 – Алгоритм проведения оценки эффективности ценовой политики предприятия по критерию минимизации риска[12]

Среди методов минимизации рисков реализации ценовой политики, связанных с внутренними факторами, следует отметить такие, как организация постоянно действующей системы повышения квалификации персонала; разработка технологий и процедур принятия эффективных ценовых решений; формирование методологии и процедур формирования системы информации для формирования экономически обоснованной ценовой политики; разработка системы корректировки уровня торговой наценки и цены реализации.

Ценовая стратегия – обобщающая модель действий по установлению и изменению цен, набор правил для принятия ценовых решений, обеспечивающих реализацию ценовой политики.

Разработка самостоятельной ценовой стратегии – постоянно воспроизводимый процесс. Стратегия ценообразования должна постоянно проверяться на основе фактически достигнутых результатов и при необходимости корректироваться. Главное – она должна соответствовать общей стратегии маркетинга, которой придерживается фирма (рис. 1.10).

| Определение типа рынка и условий конкуренции, для которых определяется цена |

|

| Определение пространства ценовых решений и определяющих факторов |

|

Рис. 1.10 – Процесс разработки контрактно-ценовой политики Существует несколько типов ценовых стратегий (рис. 1.11): Рис. 1.10 – Процесс разработки контрактно-ценовой политики Существует несколько типов ценовых стратегий (рис. 1.11):| Анализ издержек (предельная цена, целевая цена, точка безубыточности, эффект опыта, наклон кривой опыта, чувствительность порогов рентабельности) |

|

Рис. 1.11 – Разработка ценовой стратегии[13]

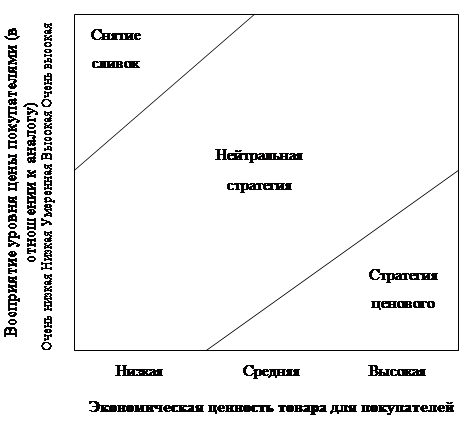

Стратегии премиальных и защитных цен:

- стратегия премиальных цен, или стратегия «снятия сливок» - установление цен на уровне более высоком, чем, по мнению большинства покупателей, должен стоить товар с данной экономической ценностью, и получение выгоды от высокой прибыльности продаж в узком сегменте рынка (разновидность стратегии – стратегия ступенчатых премий – установление цен с дискретно снижающейся величиной величиной премиальной надбавки к цене);

- стратегия ценового прорыва, или стратегия «защитных цен» - установление цен на уровне более низком, чем, по мнению большинства покупателей, заслуживает товар с данной экономической ценностью, и получение большой массы прибыли за счет увеличения объема продаж и захваченной доли рынка;

- стратегия «скорейшего возврата средств» - установление цен таким образом, чтобы прорваться в сектор рынка, где продажа товара приносит наиболее высокий уровень прибыльности, позволяющий в кратчайшие сроки вернуть средства, инвестированные в производство товара (стратегия предполагает сочетание элементов стратегии «снятия сливок» и стратегии «ценового прорыва»);

- нейтральная стратегия ценообразования – установление цен исходя из того соотношения «цена/ценность», которое соответствует большинству других продаваемых на рынке аналогичных товаров.

Выбор стратегии предопределяется структурой затрат фирмы, мотивами покупателей, позицией фирмы на рынке. На практике очень часто встречается ситуации, когда фирма одновременно реализует несколько типов ценовых стратегий (наиболее характерно для отраслей с высокими постоянными затратами).

Стратегии исчерпания и проникновения:

- стратегия проникновения – использование относительно низких цен для быстрого проникновения на новые рынки (применяется в случае высокоэластичного спроса);

- стратегия исчерпания – установление на фазе рыночного внедрения нового товара высокой цены, которая затем с ростом рынка и конкуренции будет снижаться (в основе заложена посылка об уникальности товара).

Горизонтальная ценовая дифференциация – установление на один и тот же продукт различного уровня цен для разных групп потребителей (сегментирование рынка по продуктовым и потребительским критериям).

Вертикальная ценовая дифференциация – установление на один и тот же продукт различного уровня цен для разных рынков (сегментирование по географическому критерию)[14]

.

Стратегии ценового выравнивания – установление цен в рамках всей гаммы товаров. Цены устанавливаются таким образом, чтобы прибыль успешно реализуемых товаров покрывала убытки по прочим товарам ассортимента.

Рис. 1.12 – Типы ценовых стратегий[15]

Таблица 1.2

Сущность стратегий исчерпания и проникновения

| Стратегия исчерпания (истощающих цен) |

Стратегия проникающих цен |

| Возможность постепенного увеличения производственных и торговых мощностей |

Снижение риска возникновения провала посредством использования умеренных цен на этапе внедрения товара на рынок |

| Уменьшение опасности финансовых потерь, связанных с провалом товара на рынке |

Низкая продажная цена удерживает потенциальных конкурентов от внедрения на рынок |

| Возможность финансирования маркетинговых усилий по внедрению товара на рынок |

Широкая известность продавца благодаря имиджу низких цен может быть использована для введения на рынок последующих продуктов |

| Вероятность последующего освоения массового рынка благодаря высоким стартовым ценам |

Высокий уровень реализации создает предпосылки для снижения удельных производственных затрат при высокой степени загрузки имеющихся мощностей |

| Последующие изменения продажных цен не вызывают технических затруднений |

Помимо перечисленных существуют и другие классификации ценовых стратегий, так, применительно к уровню цены и к уровню качества, существует следующая дифференциация ценовых стратегий (рис. 1.13).

| качество |

Низкое |

Стратегия ограбления |

Стратегия показного блеска |

Стратегия низкой ценностной значимости |

| Среднее |

Стратегия завышенной цены |

Стратегия среднего уровня |

Стратегия доброкачественности |

| Высокое |

Стратегия премиальных наценок |

Стратегия глубокого проникновения на рынок |

Стратегия повышенной ценностной значимости |

| Высокая |

Средняя |

Низкая |

| Цена |

Рис. 1.13 – Дифференциация ценовых стратегий

Минимизация микроэкономических рисков ценовой политики возможна путем эффективного ее сочетания с другими функциональными составляющими маркетинговой стратегии – такими, как:

- формирование и поддержание имиджа предприятия, прежде всего, за счет улучшения качественных характеристик, стильности товара, а также качественного уровня и широты диапазона предоставления торговых услуг, что особенно важно для предприятий торговли;

- страхование рисков, связанных с каналами распределения путем проведения эффективной закупочной политики;

- разработка и реализация гибкой сегментарной ценовой политики на основе сегментирования рынка по поведенческому признаку;

- формирование альтернативных вариантов прямых поставок с одновременным уменьшением объема поставок, приходящегося на одного поставщика[16]

.

Среди методов минимизации рисков реализации ценовой политики, связанных с внутренними факторами, следует отметить такие, как организация постоянно действующей системы повышения квалификации персонала; разработка технологий и процедур принятия эффективных ценовых решений; формирование методологии и процедур формирования системы информации для формирования экономически обоснованной ценовой политики; разработка системы корректировки уровня торговой наценки и цены реализации.

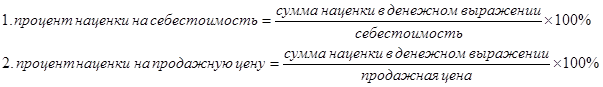

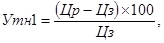

Какие факторы влияют на формирование ценовой политики? Как определить оптимальный процент торговой наценки на различные виды продукции? Эти вопросы рано или поздно встают перед каждым предпринимателем.

Менеджер, определяющий ценовую политику только на основании расчета издержек и рентабельности, с самого начала обречен на неудачу. Грамотный предприниматель должен планировать издержки исходя из предполагаемых доходов. Необходимо подстраивать свои издержки под цены, а не наоборот. Современный торговый процесс подразумевает комплексный, ориентированный на рынок подход к формированию ценовой политики предприятия.

Основные составляющие этого способа ценообразования:

- потребительский фактор (спрос);

- ассортиментная политика (подробнее см. ниже);

- уровень конкуренции;

- сезонность[17]

.

Директор предприятия должен всегда помнить, что ни он сам, ни поставщик продукции не назначают цену на товар. Главный в этом вопросе - покупатель, потребитель продукции. Мировая практика свидетельствует - товар стоит ровно столько, сколько за него согласен заплатить покупатель.

Поэтому для начала необходимо четко определить целевую группу потенциальных потребителей предприятия, которая в свою очередь зависит от его местоположения. Важно учесть:

1. Близость транспортных путей;

2. Плотность населения. Покупательский поток обеспечивает большой объем продаж и, следовательно, большой торговый оборот;

3. Социальный уровень потенциальных покупателей (покупательная способность потенциальных клиентов). Формирование ценовой политики тесно связано с доходом потенциальных клиентов.

Эти принципы формируют общую тенденцию ценовой политики конкретного предприятия. Однако необходим дифференцированный подход к определению конечной цены[18]

.

Уровень конкуренции. Ценовая политика конкурентов также в значительной мере определяет уровень цен. Необходимо стремиться к тому, чтобы продажная цена продукта не была выше, чем у конкурента. Хорошо, если удастся установить цену на некоторые позиции ниже конкурентной.

Сезонность. По мнению экспертов, это один из важнейших факторов, влияющих на формирование конкретной ценовой политики. Сезонность часто заставляет переводить товар из одной группы ассортимента в другую и требует гибкого подхода к определению продажной цены.

Замедленный сбыт.

Философия назначения цены. С точки зрения ценообразования невозможно ввести наценку на каждую единицу товара в виде фиксированного процента. Какой из товаров получит 20- или 30-процентную наценку, должно зависеть от предыдущих наценок. Изменение цен по соображениям конкуренции, общая ситуация со спросом на отдельные товары и ожидаемые перемены в спросе в связи с изменением цен так же являются важными факторами, влияющими на цену.

Установление цены в расчете на прибыль. Прибыль - это составляющая цены, установленной на товар после всестороннего анализа расходов, постоянных издержек (расходов, не связанных с реализацией), оборота за единицу времени, а также желаемой чистой прибыли.

Постоянные издержки фиксированы. Это означает, что рост реализации снижает их долю на единицу проданного товара.

Изменение цены имеет тенденцию менять спрос на товар. Как правило, по мере роста цен объем продаж снижается, особенно если возможно сравнение с аналогичными изделиями того же товарного ряда. Затраты на каждую единицу товара зависят от скорости его движения, условий и сроков хранения, площади размещения и расходов на обработку и упаковку[19]

.

Наценка определяется после подсчета расходов на единицу товара. Не существует способа определения точной стоимости единицы обработанного специфического продукта, однако обычным методом является усреднение издержек.

Объем продаж - это важный фактор в определении валовой прибыли. По мере изменения цены за единицу продукции меняется и реакция покупателя на товар. Масштабы отклика зависят от типа товара. Если продукт является одним из основных, изменения в цене оказывают незначительное влияние на его спрос. Однако потребители начнут искать другие места продажи этого товара либо товары-заменители. Если это не товар первой необходимости, изменения в цене почти всегда ведут к мгновенным изменениям в спросе - более низкая цена повышает объем продаж, а более высокая - снижает. Конкурентные цены и возможность покупки товаров-заменителей ограничивают эластичность спроса.

Конкурентная цена. В назначении цены наиболее важную роль играет конкуренция. В ряде регионов на некоторых операторов рынка смотрят как на ценовых лидеров. Их действия постоянно анализируются, и иногда за ними следуют другие участники рынка. Это создает довольно устойчивую ситуацию, но остальным операторам надо действовать столь же эффективно, как и лидер, чтобы остаться с прибылью. Те, кто совершенствует свои методы и сокращает расходы на ценообразующую структуру, хорошо справляются с управлением товаропотоков предприятия. Другие позволяют ценовому лидеру решать за них вопросы ценообразования без учета расходов на управление[20]

.

Во многих районах роль ценового лидера берут на себя несколько операторов. Такое положение приводит к ожесточенной конкуренции и «ценовым войнам». Районы с высокой конкурентоспособностью вынуждают каждого оператора повышать эффективность, действовать в широком диапазоне цен и вести более сбалансированные продажи. Однако никуда не уйти от того обстоятельства, что каждый оператор, чтобы остаться в бизнесе, должен зарабатывать прибыль. Конкурентная среда может заставить снизить цены на товары с регулярным спросом и повысить цены на другие товары.

Каждое предприятие должно устанавливать цены в соответствии с условиями местного рынка и чувствовать влияние цены на изменение объема продаж. Ценообразование – это непрерывная функция, требующая быстрой сообразительности и знания привычек покупателей.

Из-за важности, которую покупатель придает цене, функция назначения цены является одной из основных для предприятия. Цена стоит на первом месте в сознании покупателей, хотя качество продуктов, территориальная близость, чистота в магазине, вежливость продавцов также имеет значение при выборе магазина[21]

.

2 Краткая характеристика предприятия и методов ценообразования на предприятии ООО «МБК»

2.1 Общая характеристика организации

Компания ООО «МБК» сформировалась в 2005 году. Основное направление компании оптовая и розничная торговля строительными отделочными материалами. Своё развитие компания начала с подписания договора о дистрибьюции с компанией KnaufInsuletion, лидера на мировом рынке по производству продукции из гипса и не отстающего от рынка теплоизоляции. Правильная торговая политика и аналитический подход, привили к расширению компании и соответственно к узнаваемости на рынке.

К 2010 году компания ООО «МБК» стала дистрибьютором десятков известных торговых марок строительных отделочных материалов. Основной задачей компании является не только получение прибыли, но и узнаваемость на рынке, как оптовой, так и розничной торговли.

В наше время оптовая торговля является важным рычагом маневрирования материальными ресурсами, способствует сокращению излишних запасов продукции на всех уровнях и устранению товарного дефицита, принимает участие в формировании региональных и отраслевых товарных рынков. Через оптовую торговлю усиливается воздействие потребителей на производителей; в свою очередь изготовитель сам подбирает потребителей.

Самостоятельное значение на рынке услуг оптовой торговой деятельности должны занять структуры, именуемые посредниками - предприятия-дилеры, предприятия-брокеры.

Важным элементом строительной инфраструктуры являются организаторы строительного оптового оборота – оптовые строительные ярмарки, ежегодные строительные выставочные мероприятия такие, как MosBuild.

Развитие инфраструктуры розничной торговли идет в направлении создания эффективной конкурентной среды на рынке торговых услуг.

Из всего множества направлений развития розничной торговой сети приоритетными являются:

- универсализация торговли строительными отделочными материалами супермаркеты, магазины так называемые «У Дома».

- развитие специализированной торговли, обеспечивающей высокое качество торгового обслуживания и широкий спектр дополнительных услуг;

- организация магазинов сниженных цен, магазинов-складов, постепенно вытесняющих торговлю на рынках (OBI, Leroy Merlin).

Исходя из всего этого компания ООО «МБК» стремиться занять высшую ступень на рынке строительных материалов, развить свою дистрибьюторскую сеть, как в центральном федеративном округе, так и в других региональных областях.

Организационная структура предприятия представлена на рис. 2.1.

Рис. 2.1 – Организационная структура ООО «МБК»

Создание предприятия фиксируется соответствующими документами.

Прежде всего, оформляется основной документ - Устав предприятия, в котором указываются: юридический статус нового предприятия, задачи, обоснования и принципы его создания, учредители, их адреса, денежный вклад каждого учредителя, организационная структура предприятия, его руководящие органы, права и обязанности предприятия как юридического лица.

В уставе обозначается размер уставного капитала и источники его образования, указываются вид и сфера деятельности предприятия, даются гарантии охраны окружающей среды и здоровья людей, устанавливается форма управлением предприятия и его филиалами, указываются система учета и отчетности, адрес и названия предприятия.

Устав предприятия утверждается учредителями и вместе с заявкой регистрируется местными органами власти. После этого предприятие получает право на собственную печать и открывает расчетный счет в банке. Учреждение, которое не имеет печати и расчетного счета, не является юридическим лицом и не относится к категории предприятий.

Учредительный договор - договор между учредителями о создании юридического лица. В учредительном договоре учредители обязуются создать юридическое лицо, определяют порядок совместной деятельности по его созданию, условия передачи ему своего имущества и участия в его деятельности, а также условия и порядок распределения между участниками прибыли и убытков, управления деятельностью юридического лица, выхода учредителей из его состава.

Решение о создании нового предприятия принимает владелец капитала. На первом этапе капитал нужен для строительства и организации предприятия, закупки необходимого сырья и материалов, оборудования, найма рабочей силы. На базе капитальных первоначальных вложений, израсходованных или предназначенных на указанные цели, образуется уставный капитал предприятия.

Увеличение уставного капитала происходит за счет прибыли, оставляемой на предприятии для развития производства, а в отдельных случаях – за счет ассигнований из бюджета. Кроме того, предприятие может получить средства за счет выпуска и продажи акций и других ценных бумаг, а также получить кредиты, погашаемые в последствие из прибыли. Дополнительные средства могут быть получены также от продажи лишнего имущества.

Совет учредителей решает вопрос о распределении чистой прибыли. Часть этой прибыли может направляться на производственное и социальное развитие общества. Определяется доля прибыли на выплату процентов по облигациям. Производятся отчисления в резервные и специальные фонды. Совет учредителей, исходя из финансового состояния общества, конкурентоспособности его продукции и перспектив развития принимает решение о конкретном соотношении размеров чистой прибыли, распределяемой по указанным направлениям.

ООО «МБК» действует на основании учредительного договора. Фирма является юридическим лицом – обществом с ограниченной ответственностью (ООО).

ООО «МБК» действует на основании Устава.

Устав утвержден учредителями, зарегистрирован местными органами власти. Он имеет право на собственную печать и расчетный счет в банке.

Директор ООО «МБК» вместе с его учредителями являются владельцами уставного капитала. Совет учредителей решает вопрос о распределении чистой прибыли. За счет привлечения дополнительных денежных средств, предприятие увеличивает свои основные и оборотные фонды, наращивает выпуск продукции, улучшает ее качество, увеличивает доход.

Структура в широком смысле слова, есть совокупность составляющих систему элементов и устойчивых связей между ними. Альтернативные варианты формирования организационной структуры предприятия должна базироваться на стратегических планах, поскольку именно стратегия определяет структуру, а не наоборот. В этой связи под организационной структурой предприятия мы понимаем весь пакет взаимных договоренностей о разделении задач и полномочий внутри предприятия.

2.2 Анализ основных показателей финансово-хозяйственной деятельности

Проведем вертикальный анализ баланса ООО «МБК» в табл. 2.1.

Таблица 2.1

Вертикальный анализ баланса ООО «МБК» за 2007 – 2009 гг.

| Показатели |

Сумма

тыс. руб.

|

Доля в структуре баланса |

Изменение (+,-)

тыс. руб.

|

Изменение доли в балансе (+,-) |

| 2007г |

2008г |

2009г |

2007 г. |

2008 г. |

2009 г. |

2008г. к 2007 г. |

2009 г. к 2008 г. |

2008 г. к 2007г. |

2009 г. к 2008г. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

| Основные средства |

670 |

691 |

537 |

1,42% |

1,93% |

1,02% |

21 |

-154 |

0,52% |

-0,91% |

| Прочие внеоборотные активы |

12 |

12 |

12 |

0,03% |

0,03% |

0,02% |

0 |

0 |

0,01% |

-0,01% |

| Итого по разделу I |

682 |

703 |

549 |

1,44% |

1,97% |

1,05% |

21 |

-154 |

0,53% |

-0,92% |

| Запасы |

28227 |

26019 |

27752 |

59,63% |

72,84% |

52,83% |

-2208 |

1733 |

13,21% |

-20,01% |

| Налог на добавленную стоимость по приобретенным ценностям |

354 |

187 |

435 |

0,75% |

0,52% |

0,83% |

-167 |

248 |

-0,22% |

0,30% |

| Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты |

15186 |

5397 |

20696 |

32,08% |

15,11% |

39,40% |

-9789 |

15299 |

-16,97% |

24,29% |

| Краткосрочные финансовые вложения |

6 |

0 |

81 |

0,01% |

0,00% |

0,15% |

-6 |

81 |

-0,01% |

0,15% |

| Денежные средства |

3213 |

3417 |

3021 |

6,79% |

9,57% |

5,75% |

204 |

-396 |

2,78% |

-3,81% |

| Итого по разделу II |

46985 |

35019 |

51985 |

99,26% |

98,03% |

98,96% |

-11966 |

16966 |

-1,22% |

0,92% |

| Итого активов |

47667 |

35722 |

52533 |

100,70% |

100,00% |

100,00% |

-11945 |

16811 |

-0,70% |

0,00% |

| Капитал и резервы |

2161 |

210 |

1217 |

4,57% |

0,59% |

2,32% |

-1951 |

1007 |

-3,98% |

1,73% |

| Долгосрочные заемные средства |

0 |

0 |

0 |

0,00% |

0,00% |

0,00% |

0 |

0 |

0,00% |

0,00% |

| Краткосрочные заемные средства |

45509 |

35512 |

51316 |

96,14% |

99,41% |

97,68% |

-9997 |

15804 |

3,27% |

-1,73% |

| Итого пассивов |

47337 |

35722 |

52533 |

100,00% |

100,00% |

100,00% |

-11615 |

16811 |

0,00% |

0,00% |

Как видно из приведенных выше данных, за анализируемый период изменилась структура как актива, так и пассива баланса изменилась незначительно при значительной динамике абсолютных значений. При этом необходимо отметить, что изменение абсолютных значений актива и пассива нестабильно, если в 2008 году произошло значительное падение суммы активов, то в 2009 году наблюдался рост, превзошедший прошлогоднее падение.

В табл. 2.2 представлен горизонтальный анализ баланса ООО «МБК» по данным бухгалтерской отчетности за 2007- 2009гг.

Таблица 2.2

Горизонтальный анализ баланса ООО «МБК» за 2007- 2009гг.

| Показатели |

Сумма

тыс. руб.

|

Изменение (+,-)

тыс. руб.

|

Темп изменения,

(%)

|

| 2007г |

2008г |

2009г |

2008г. к 2007 г. |

2009 г. к 2008 г. |

2008 г. к 2007г. |

2009 г. к 2008г. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| Основные средства |

670 |

691 |

537 |

21 |

-154 |

103,13% |

77,71% |

| Прочие внеоборотные активы |

12 |

12 |

12 |

0 |

0 |

100,00% |

100,00% |

| Итого по разделу I |

682 |

703 |

549 |

21 |

-154 |

103,08% |

78,09% |

| Запасы |

28227 |

26019 |

27752 |

-2208 |

1733 |

92,18% |

106,66% |

| Налог на добавленную стоимость по приобретенным ценностям |

354 |

187 |

435 |

-167 |

248 |

52,82% |

232,62% |

| Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты |

15186 |

5397 |

20696 |

-9789 |

15299 |

35,54% |

383,47% |

| Краткосрочные финансовые вложения |

6 |

0 |

81 |

-6 |

81 |

0,00% |

– |

| Денежные средства |

3213 |

3417 |

3021 |

204 |

-396 |

106,35% |

88,41% |

| Итого по разделу II |

46985 |

35019 |

51985 |

-11966 |

16966 |

74,53% |

148,45% |

| Итого активов |

47667 |

35722 |

52533 |

-11945 |

16811 |

74,94% |

147,06% |

| Капитал и резервы |

2161 |

210 |

1217 |

-1951 |

1007 |

9,72% |

579,52% |

| Долгосрочные заемные средства |

0 |

0 |

0 |

0 |

0 |

– |

– |

| Краткосрочные заемные средства |

45509 |

35512 |

51316 |

-9997 |

15804 |

78,03% |

144,50% |

| Итого пассивов |

47337 |

35722 |

52533 |

-11615 |

16811 |

75,46% |

147,06% |

Из данных табл. 2.2 можно сделать вывод о том, что за 2008г. по сравнению с аналогичным периодом 2007г. сумма активов снизилась на 24,54% или на 11615 тыс. руб., за 2009г. по сравнению с 2008 г. произошел рост уменьшение имущества предприятия на 47,06% или на 16811 тыс. руб.

На изменение актива баланса более всего повлияло изменение показателя дебиторской задолженности, которая в 2009 году возросла на 283,47% или 15299 тыс. руб. При этом отметим, что за 2008 год наблюдалось снижение данного показателя на 9789 тыс. руб. Таким образом, изменение суммы активов предприятия во многом обусловлено именно динамикой дебиторской задолженности.

Изменение пассива подвержено влиянию изменения размера собственного капитала, который изменяется так же нестабильно. В 2008 году наблюдалось снижение данного показателя на 90,28%, а в 2009 – произошел его рост на 479,52% или на 1007. Также значительна динамика показателя краткосрочных заемных средств, которая как по размерам, так и по направлению практически полностью объясняет изменение общей суммы пассивов.

Ликвидность определяется способностью предприятия быстро и с минимальным уровнем финансовых потерь преобразовать свои активы (имущество) в денежные средства. Она характеризуется наличием у него ликвидных средств в форме остатка денег в кассе, денежных средствах на счетах в банках и легко реализуемых элементов оборотных активов (например, краткосрочных ценных бумаг).

Анализ ликвидности баланса

При анализе ликвидности баланса осуществляется сравнение активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, расположенными по срокам их погашения.

Оценка аналитических показателей ликвидности баланса осуществляется с помощью аналитической таблицы (таблица 2.3, таблица 2.4).

Таблица 2.3

Абсолютные показатели ликвидности баланса ООО «МБК», (тыс. руб.)

| Активы |

2007 год |

2008 год |

Пассивы |

2007 год |

2008 года |

Платежный излишек (+), недостаток ( - ) |

| 2007 год |

2008 год |

| 1. Быстро реализуемые активы (А1) |

3219 |

3417 |

1. Наиболее срочные обязательства (П1) |

45506 |

35512 |

–42287 |

–32095 |

2. Средне

реализуемые активы (А2)

|

15540 |

5584 |

2. Краткосрочные обязательства (П2) |

0 |

0 |

15540 |

5584 |

| 3. Медлен-нореализуемые активы (А3) |

28227 |

26019 |

3.Долгосрочные обязательства (П3) |

0 |

0 |

28227 |

26019 |

4. Труднореализ

уемые активы (А4)

|

682 |

703 |

4. Постоянные пассивы (П4) |

2161 |

210 |

–1479 |

493 |

Условиями абсолютной ликвидности баланса являются следующие условия: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4. Проверим, являются ли балансы ООО «МБК» ликвидными.

Таблица 3.2

Абсолютные показатели ликвидности баланса ООО «МБК», (тыс. руб.)

| Активы |

2008 год |

2009 год |

Пассивы |

2008 год |

2009 год |

Платежный излишек (+), недостаток ( - ) |

| 2008 год |

2009 год |

| 1. Быстро реализуемые активы (А1) |

3417 |

3102 |

1. Наиболее срочные обязательства (П1) |

35512 |

51316 |

–32095 |

–48214 |

2. Средне

реализуемые активы (А2)

|

5584 |

21131 |

2. Краткосрочные обязательства (П2) |

0 |

0 |

5584 |

21131 |

| 3. Медлен-нореализуемые активы (А3) |

26019 |

27752 |

3.Долгосрочные обязательства (П3) |

0 |

0 |

26019 |

27752 |

4. Труднореализ

уемые активы (А4)

|

703 |

549 |

4. Постоянные пассивы (П4) |

210 |

1217 |

493 |

–668 |

Активы предприятия в зависимости от скорости превращения их в деньги делятся на 4 группы:

А1 – наиболее ликвидные активы – денежные средства предприятия и краткосрочные финансовые вложения. А1 = с.250 + с.260.

А2 – быстро реализуемые активы – дебиторская задолженность и прочие активы. А2 = с.230 + с.240 + с.270.

А3 – медленно реализуемые активы – запасы, а также статьи из раздела I актива баланса «Долгосрочные финансовые вложения». А3 = с.210 +с.220+с.140.

А4 – труднореализуемые активы – итог раздела I актива баланса, за исключением статей этого раздела, включенных в предыдущую группу. А4 = с.190 – с.140.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства – кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок. П1 = с.620.

П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства. П2 = с.610 + с.660.

П3 – долгосрочные пассивы – долгосрочные кредиты и заемные средства. П3 = с.590.

П4 – постоянные пассивы – собственный капитал, находящийся постоянно в распоряжении предприятия. П4 = с.490 + с.630 + с.640 + с.650.

Как видно из таблицы 2.3 и таблицы 2.4, баланс за весь анализируемый период не являются ликвидными, т.к. в них не выполнено неравенство A1 > П1, а в 2008 году также не соблюдено последнее, самое важное условие ликвидности баланса А4 < П4. Таким образом, баланс предприятия характеризуется как неудовлетворительный, состояние – кризисное.

На рис. 2.1 отразим изменения платежного излишка (недостатка) ООО «МБК» в течение анализируемого периода.

Рис. 2.1 – Динамика платежного излишка ООО «МБК» за 2007 – 2009 годы

Расчет финансовых коэффициентов ликвидности позволяет установить степень обеспеченности краткосрочных обязательств наиболее ликвидными средствами.

Расчет базируется на том, что виды оборотных активов имеют различную степень ликвидности в случае их возможной реализации: абсолютно ликвидные денежные средства, далее по убывающей степени ликвидности располагаются краткосрочные финансовые вложения, дебиторская задолженность и запасы.

Следовательно, для оценки ликвидности и платежеспособности используются показатели, которые различаются исходя из порядка включения их в расчет ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

При анализе баланса на ликвидность необходимо обратить внимание на такой важный показатель как чистый оборотный капитал (ЧОК)

– свободные средства, находящиеся в обороте предприятия. Чистый оборотный капитал равен разнице между итогами раздела II «Оборотные активы» и раздела V «Краткосрочные обязательства». Чистый оборотный капитал составляет сумму средств, оставшуюся после погашения всех краткосрочных обязательств. Поэтому рост данного показателя отражает повышение уровня ликвидности предприятия. Определим чистый оборотный капитал предприятия за 2007 – 2009 годы.

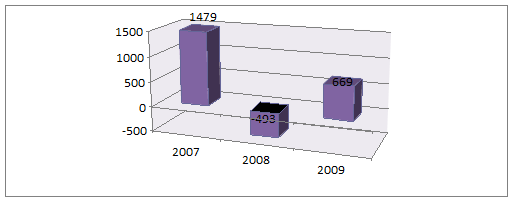

ЧОК = ОА – КО (тыс. руб.),

ЧОК2007

= 46985 – 45506 = 1479;

ЧОК2008

= 35019 – 35512 = –493;

ЧОК2009

= 51985 – 51316 = 669.

Из расчетов видно, что анализируемое предприятие имеет недостаточный чистый оборотный капитал в 2008 году, в 2007 и 2009 году значение чистого оборотного капитала положительно, но в 2009 году уровень показателя чистого оборотного капитала значительно ниже показателя, наблюдавшегося в 2007 году.

Рис. 2.2 – Динамика чистого оборотного капитала ООО «МБК» за 2007 – 2009 годы

Таблица 2.5

Показатели ликвидности баланса

| Показатель ликвидности |

Расчет |

Рекомен.

знач.

|

| 1. Общая (текущая) ликвидность |

Достаточность оборотных средств у предприятия для покрытия своих краткосрочных обязательств. Характеризует также запас финансовой прочности вследствие превышения оборотных активов над краткосрочными обязательствами |

оборотные средства / краткосрочные обязательства |

1-2 |

| 2. Срочная (промежуточная ликвидность, коэффициент покрытия) ликвидность |

Прогнозируемые платежные возможности предприятия в условиях своевременного проведения расчетов с дебиторами |

(Денежные средства + Краткосрочные финансовые вложения + Чистая

дебиторская задолженность)/Краткосрочные обязательства

|

0,7 -0,8 |

3. Абсолютная (быстрая) ликвидность

|

Какую часть краткосрочной задолженности предприятие может погасить в ближайшее время (на дату составления баланса) |

Денежные средства + краткосрочные финансовые вложения / Краткосрочные

обязательства

|

≥ 0,2 |

| 5. Коэффициент собственной платежеспособности (Ксп) |

Характеризует долю чистого оборотного капитала в краткосрочных обязательствах, т.е. способность предприятия возместить за счет чистых оборотных активов его краткосрочные долговые обязательства |

Чистый оборотный капитал / оборотный капитал |

индивидуален |

Таблица 2.6

Коэффициенты ликвидности и платежеспособности (тыс. руб.)

| Наименование показателя |

Расчет |

Значение |

| Коэффициент абсолютной (быстрой) ликвидности (Кал) |

Кал = (ДС + КФВ) / КО;

((стр. 260 б. + 250 б) / итог раздела V б.)

|

Кал2007 = 3219 / 45506 = 0,07;

Кал2008 = 3417 / 35512 = 0,10;

Кал2009 = 3102 / 51316 = 0,06.

|

| Коэффициент срочной ликвидности (уточненной) ликвидности (Ксл) |

Ксл = (ДС + КФВ + ДЗ) / КО;

((стр.260 б. + стр. 250 б. + стр. 241 б.) / итог раздела V б.)

|

Ксл2007 = 18405 / 45506 = 0,40;

Ксл2008 = 8814 / 35512 = 0,25;

Ксл2009 = 23798 / 51316 = 0,46.

|

| Коэффициент общей (текущей) ликвидности (Кол) |

Кол =(ДС + КФВ + ДЗ + З)/КО

((стр.260 б. + стр. 250 б. + стр. 241 б. + стр. 210 б.) / итог раздела V б.)

|

Кол2007 = 46632 / 45506 = 1,02;

Кол2008 = 34833 / 35512 = 0,98;

Кол2009 = 51550 / 51316 = 1,00.

|

| Коэффициент собственной платежеспособности (Ксп) |

Ксп = ЧОК / КО;

(формула (8) / итог раздела V б.)

|

Ксп2007 = 1479 / 45506 = 0,03;

Ксп2008 = -493 / 35512 = -0,01;

Ксп2009 = 669 / 51316 = 0,01.

|

Рекомендуемое значение коэффициента абсолютной ликвидности Кал > 0,2. Кал 2007 = 0,07; Кал2008 = 0,10; Кал2009 = 0,06. Значение данного показателя показывает очень низкую платежеспособность организации.

Рекомендуемое значение коэффициента срочной ликвидности Ксл = (0,7;0,8). Ксл2007 = 0,40; Ксл2008 = 0,25; Ксл2009 = 0,46. Можно говорить о том, что в ближайшей перспективе баланс предприятия также будет неликвиден.

Рекомендуемое значение коэффициента общей ликвидности Кол = (1; 2). Нижняя граница указывает на то, что оборотных средств должно быть достаточно для покрытия краткосрочных обязательств. Кол2007 = 1,02; Кол2008 = 0,98; Кол 2009 = 1,00. Видно, что за анализируемые года значение данного показателя достигает нижней границы рекомендуемых показателей, а в 2008 году – незначительно ниже данного значения. Это говорит о том, что перспективы восстановления ликвидности предприятия в длительном периоде имеются, но они очень низки.

Показатель собственной платежеспособности индивидуален для каждого предприятия и зависит от специфики его производственно-коммерческой деятельности. Ксп2007 = 0,03; Ксп2008 = -0,01; Ксп2009 = 0,01. Низкие значения показателей говорят о том, что предприятие не обладает собственным оборотным капиталом, что отрицательно характеризует платежеспособность предприятия.

Динамику показателей ликвидности и их сравнение с нормативными значениями отразим на рис. 2.3.

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. К данным коэффициентам относятся различные показатели оборачиваемости.

Рис. 2.3 – Динамика показателей ликвидности ООО «МБК» в 2007 – 2009 годах

Скорость оборота (количество оборотов за период), т.е. скорость превращения в денежную форму, оказывает влияние на платежеспособность и отражает повышение производственно-технического потенциала.

Таблица 2.7

Коэффициенты деловой активности предприятия (тыс. руб.)

| Расчетная формула |

Что характеризует |

Расчет |

1. Показатели оборачиваемости активов

1.1.Коэффициент оборачиваемости активов

|

Показывает скорость оборота всего авансированного капитала (активов) предприятия, т.е. количество совершенных им оборотов за анализируемый период. |

КОа = ВР / Аср

(стр. 010 ф. № 2 / стр. 300 б. ср.)

|

КОа2008 = 62451 / 41694,5 = 1,50;

КОа2009 = 65706 / 44127,5 = 1,49.

|

| 1.2. Продолжительность одного оборота активов (дни) |

Характеризует продолжительность одного оборота всего авансированного капитала (активов) в днях. |

Па = Д / КОа |

Па2008 = 365 / 1,50 = 243,33;

Па2009 = 365 / 1,49 = 244,97.

|

| 1.3. Коэффициент оборачиваемости внеоборотных активов |

Показывает скорость оборота немобильных активов предприятия за анализируемый период. |

КОвоа =ВР / ВОАср

(стр. 010 ф. № 2 / стр. 190 б. ср.)

|

КОвоа2008 = 62451 / 692,5 = 90,18;

КОвоа2009 = 65706 / 626 = 104,96.

|

| 1.4. Продолжительность одного оборота внеоборотных активов (дни) |

Характеризует продолжительность одного оборота внеоборотных активов в днях |

Пвоа = Д / КОвоа |

Пвоа2008 = 365 / 90,18 = 4,05;

Пвоа2009 = 365 / 104,96 = 3,48.

|

| 1.5. Коэффициент оборачиваемости оборотных активов |

Показывает скорость оборота мобильных активов за анализируемый период. |

КОоа =ВР / ОАср

(стр. 010 ф. № 2 / стр. 290 б. ср.)

|

КОоа2008 = 62451 / 41002 = 1,52;

КОоа2009 = 65706 / 43502 = 1,51.

|

| 1.6. Продолжительность одного оборота оборотных активов (дни) |

Выражает продолжительность оборота мобильных активов за анализируемый период, т.е. длительность производственного (операционного) цикла предприятия. |

Поа = Д / КОоа |

Поа2008 = 365 / 1,52 = 240,13;

Поа2009 = 365 / 1,51 = 241,72.

|

| 1.7. Коэффициент оборачиваемости запасов |

Показывает скорость оборота запасов (сырья, материалов, незавершенного производства, готовой продукции на складе, товаров) |

КОз = СРТ / Зср

(стр. 020 ф. № 2 / стр. 210 б. ср.)

|

КОз2008 = 46801 / 27123 = 1,73;

КОз2009 = 52352 / 26885,5 = 1,95.

|

| 1.8. Продолжительность одного оборота запасов (дни) |

Показывает скорость превращения запасов из материальной в денежную форму. Снижение показателя – благоприятная тенденция. |

Пз = Д / КОз |

Пз2008 = 365 / 1,73 = 210,98;

Пз2009 = 365 / 1,95 = 187,18.

|

| 1.9. Коэффициент оборачиваемости дебиторской задолженности |

Показывает число оборотов, совершенной дебиторской задолженностью за анализируемый период. При ускорении оборачиваемости происходит повышение значения показателя, что свидетельствует об улучшении расчетов с дебиторами. |

КОдз = ВР / ДЗср

(стр. 010 ф. № 2 / стр. 231 + 241 б. ср.)

|

КОдз2008 = 62451 / 10291,5 = 6,07;

КОдз2009 = 65706 / 13046,5 = 5,04.

|

| 1.10. Продолжительность одного оборота дебиторской задолженности (дни) |

Характеризует продолжительность одного оборота дебиторской задолженности. Снижение показателя – благоприятно. |

Пдз = Д / КОдз |

Пдз2008 = 365 / 6,07 = 60,13;

Пдз2009 = 365 / 5,04 = 72,42.

|

2. Показатели оборачиваемости собственного капитала.

2.1.Коэффициент оборачиваемости собственного капитала

|

Отражает активность собственного капитала. Рост в динамике отражает повышение эффективности использования собственного капитала. |

2.1.КОск =ВР/ СКср

(стр. 010 ф. № 2 / стр. 490 б. ср.)

|

КОск2008 = 62451 / 1185,5 = 52,68;

КОск2009 = 65706 / 713,5 = 92,09.

|

| 2.2. Продолжительность одного оборота собственного капитала (дни) |

Характеризует скорость оборота собственного капитала. Снижение показателя в динамике отражает благоприятную тенденцию. |

Пск = Д / КОск |

Пск2008 = 365 / 52,98 = 6,89;

Пск2009 = 365 / 92,09 = 3,96.

|

3.Показатели оборачиваемости кредиторской задолженности

3.1. Коэффициент оборачиваемости кредиторской задолженности

|

Показывает скорость оборота задолженности предприятия. Ускорение Одз, то?неблагоприятно сказывается на ликвидности предприятия; если Окз возможен остаток свободных средств у предприятия. |

3.1.КОкз =ВР/ КЗср

(стр. 010 ф. № 2 / стр. 620 б. ср.)

|

КОкз2008 = 62451 / 40509 = 1,54;

КОкз2009 = 65706 / 43414 = 1,51.

|

| 3.2. Продолжительность одного оборота кредиторской задолженности (дни) |

Характеризует период времени, за который предприятие покрывает срочную задолженность. Замедление оборачиваемости, т.е. увеличение периода свидетельствует о благоприятной тенденции деятельности предприятия. |

Пкз = Д / КОкз |

Пкз2008 = 365 / 1,54 = 237,01;

Пкз2009 = 365 / 1,51 = 241,72.

|

Проанализируем полученные данные.

Коэффициент оборачиваемости активов – КОа2008 = 1,50; КОа2009 = 1,49 – показывает, что число оборотов активов предприятия за 2009 год незначительно снизилось, т.е. активы предприятия стали менее эффективно использоваться в производственном процессе. И соответственно продолжительность одного оборота возросла с 243,33 дней до 244,97. Таким образом, активы предприятия стали немного медленнее превращаться в денежную форму, что отрицательно сказывается на деятельности организации.

Оборачиваемость внеоборотных активов увеличилась: с 90,18 оборотов до 104,96 оборотов, что является хорошим признаком, т.е. внеоборотные активы стали эффективнее использоваться.

Скорость превращения в денежную форму оборотных активов незначительно снизилась в 2009 году и составила 1,51 оборота. Следовательно, длительность одного оборота возросла с 240,13 до 241,72 дней. Это неблагоприятная тенденция.

Коэффициент оборачиваемости запасов отражает увеличение оборотов запасов с 1,73 до 1,95. Отсюда видно, что запасы стали быстрее обращаться, т.е – преобразовываться в денежную наличность.

С дебиторской задолженностью ситуация обратная: число оборотов снизилось с 6,07 до 5,04, т.е. расчеты с дебиторами значительно ухудшились.

Улучшились расчеты с кредиторами. Число оборотов кредиторской задолженности снизилось с 1,54 до 1,51, что благоприятно влияет на ликвидность предприятия. А увеличение периода расчета с кредиторами с 237,01 до 241,72 дней говорит о благоприятной деятельности предприятия.

Таким образом, проанализировав все показатели, видим, что в целом деловая активность улучшилась, хотя необходимо пересмотреть расчетную дисциплину предприятия.

Анализ финансовой устойчивости предприятия позволяет установить, насколько рационально предприятие управляло собственными и заемными средствами.

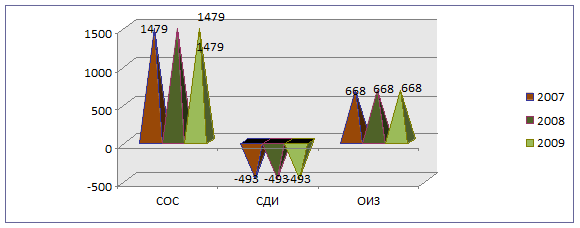

Абсолютные показатели финансовой устойчивости предприятия

1) Наличие собственных оборотных средств.

СОСгод

= СК – ВОА (тыс. руб.),

где: СОСгод

- собственные оборотные средства;

СК – собственный капитал;

ВОА – внеоборотные активы.

СОС2007

= 2161 – 682 = 1479;

СОС2008

= 210 – 703 = –493;

СОС2009

= 1217 – 549 = 668.

2) Наличие собственных и долгосрочных заемных источников финансирования запасов.

СДИгод

= СОС + ДКЗ (тыс. руб.),

где: СДИгод

– собственные и долгосрочные заемные источники финансирования запасов;

ДКЗ – долгосрочные кредиты и займы.

СДИ2007

= 1479 + 0 = 1479;

СДИ2008

= –493 + 0 = –493;

СДИ2009

= 668 + 0 = 668.

3) Общая величина основных источников формирования запасов.

ОИЗгод

= СДИ + ККЗ (тыс. руб.),

где: ОИЗгод

– основные источники формирования запасов;

ККЗ – краткосрочные кредиты и займы.

ОИЗ2007

= 1479 + 0 = 1479;

ОИЗ2008

= –493 + 0 = –493;

ОИЗ2009

= 668 + 0 = 668.

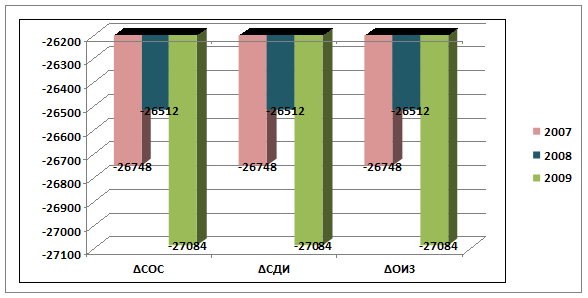

Отразим на рис. 2.4 динамику показателей источников формирования запасов за 2007 – 2009 годы для ООО «МБК».

Рис. 2.4 – Показатели источников формирования запасов за 2007 – 2009 годы для ООО «МБК» Рис. 2.4 – Показатели источников формирования запасов за 2007 – 2009 годы для ООО «МБК»

В результате можно определить три показателя обеспеченности запасов источниками их финансирования:

1. Излишек (недостаток) собственных оборотных средств.

ДСОСгод

= СОСгод

– З (тыс. руб.),

где: ДСОСгод

- прирост, излишек оборотных средств;

З – запасы.

ДСОС2007

= 1479 – 28227 = –26748;

ДСОС2008

= –493 – 26019 = –26512;

ДСОС2009

= 668 – 27752 = –27084.

Предприятие имеет недостаточное количество собственных средств для формирования запасов.

2. Излишек (недостаток) собственных и долгосрочных заемных источников финансирования запасов.

ДСДИгод

= СДИгод

– З (тыс. руб.),

где: ДСДИгод

– излишек (недостаток) собственных и долгосрочных заемных источников финансирования запасов.

ДСДИ2007

= 1479 – 28227 = –26748;

ДСДИ2008

= –493 – 26019 = –26512;

ДСДИ2009

= 668 – 27752 = –27084.

За весь анализируемый период на предприятии недостаточное количество собственных и долгосрочных источников финансирования запасов.

3. Излишек (недостаток) общей величины основных источников покрытия запасов.

ДОИЗгод

= ОИЗгод

– З (тыс. руб.),

где: ДОИЗгод

- излишек (недостаток) общей величины основных источников покрытия запасов.

ДОИЗ2007

= 1479 – 28227 = –26748;

ДОИЗ2008

= –493 – 26019 = –26512;

ДОИЗ2009

= 668 – 27752 = –27084.

Таким образом, в анализируемом периоде на предприятии недостаточно основных источников покрытия запасов, причем к концу периода данный показатель снижается.

Динамику показателей покрытия запасами основными источниками их формирования отразим на рис. 2.5.

Рис. 2.5 – Динамика показателей покрытия запасами основными источниками их формирования ООО «МБК» в 2007 – 2009 гг.

Приведенные показатели обеспечения запасов обладают соответствующими источниками финансирования. На их основании можно сделать вывод о типе финансовой устойчивости предприятия.

Вывод формируется на основе трехкратной модели:

М(ДСОС; ДСДИ; ДОИЗ)

В результате расчетов видно: В течение всего анализируемого периода - М(ДСОС < 0; ДСДИ < 0; ДОИЗ < 0).

Это означает следующее: в течение анализируемого периода финансовое состояние предприятия оценивается как кризисное.

Относительные показатели финансовой устойчивости предприятия характеризуют степень зависимости предприятия от внешних кредиторов и инвесторов.

Таблица 2.8

Относительные показатели финансовой устойчивости предприятия (коэффициенты структуры капитала) (тыс. руб.)

| Наименование показателя |

Что характеризует |

Реком. знач. |

Расчет |

Значение

|

| Коэффициент финансовой независимости |

Долю собственного капитала в валюте баланса |

0,6

|

Кфн = СК / ВБ

(итог раздела III баланса / итог баланса)

|

Кфн2007

= 2161 / 47667 = 0,05;

Кфн2008

= 210 / 35722 = 0,01;

Кфн2009

= 1217 / 52533 = 0,02.

|

| Коэффициент задолженности (финансовой зависимости) |

Соотношение между заемными и собственными средствами |

0,5-0,7

|

Кз = ЗК / СК

(итог раздела IV + V баланса / итог раздела III баланса)

|

Кз2007

= 45506 / 2161 = 21,06;

Кз2008

= 35512 / 210 = 169,10;

Кз2009

= 51316 / 1217 = 42,17.

|

| Коэффициент обеспеченности собственными оборотными средствами |

Долю собственных оборотных средств в оборотных активах |

> 0,1

|

Ко = СОС / ОА

(формула (1) / итог раздела II баланса)

|

Ко2007

= 1479 / 46985 = 0,03;

Ко2008

= -493 / 35019 = -0,01;

Ко2009

= 669 / 51985 = 0,01.

|

| Коэффициент маневренности |

Долю собственных оборотных средств в собственном капитале |

0,2-0,5

|

Км = СОС / СК

(формула (1) / итог раздела III баланса)

|

Км2007

= 1479 / 2161 = 0,68;

Км2008

= -493 / 210 = -2,35;

Км2009

= 669 / 1217 = 0,55.

|

| Коэффициент финансовой напряженности |

Долю заемных средств в валюте баланса |

< 0,4

|

Кфнапр = ЗК / ВБ

(итог раздела IV + V баланса / итог баланса)

|

Кфнапр2007

=0,95

Кфнапр2008

= 0,99

Кфнапр2009

=0,98

|

| Коэффициент соотношения мобильных и мобилизован-ных активов |

Сколько внеоборотных активов приходится на каждый рубль оборотных активов |

индивид

|

Кс = ОА / ВОА

(итог раздела II баланса / итог раздела I баланса)

|

Кс2007

= 46985 / 682 = 68,89;

Кс2008

= 35019 / 703 = 49,81;

Кс2009

= 51985 / 549 = 94,69.

|

Изменения показателей финансовой устойчивости отразим в виде диаграммы на рис. 2.6.

Оптимальная величина коэффициента финансовой независимости равна Кфн = 0,6. Кфн2005

= 0,05; Кфн2007

= 0,01; Кфн2008

= 0,02. Снижение коэффициента к концу анализируемого периода свидетельствует о снижении, финансовой независимости предприятия.

Рис. 2.6 – Показатели финансовой устойчивости предприятия ООО «МБК» в 2007 – 2009 годах

Нормальное ограничение коэффициента финансовой зависимости равно Кз 0,5-0,7. Кз2007

= 21,06; Кз2008

= 169,1; Кз2009

= 42,17. Таким значения свидетельствуют о высоком уровне финансовой зависимости предприятия.

Рекомендуемое значение коэффициента обеспеченности собственными оборотными средствами Ко ≥ 0,1. Ко2007

= -11,54; Ко2008

= -4,23; Ко2009

= -0,63. То есть у предприятия на протяжении всего периода исследования имелось недостаточное количество собственных оборотных средств для обеспечения основных потребностей хозяйственной деятельности.

Нормальное ограничение коэффициента маневренности: Км = (0,2; 0,5). Км2007

= 0,03; Км2008

= -0,01; Км2009

= 0,01. Таким образом, анализируемый коэффициент также показывает недостаточный уровень маневренности.