ЮГОРСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ФАКУЛЬТЕТ ЗАОЧНОГО ОБУЧЕНИЯ

Специальность 080109 «Бухгалтерский учет, анализ и аудит»

Группа з – 6170

Контрольная работа по дисциплине

«Финансы»

Вариант № 17

Семестр осенний

учебного года 2009 – 2010

Студентка Матвеева Мая Низаметиновна

Номер Зачетной книжки з – 1061717

Дата предоставления на проверку_____________

Ханты – Мансийск 2009 г.

Содержание.

1. Управление государственным кредитом. Российской федерации как гарант и как кредитор.3

2. Финансовый рынок. Финансовые посредники.11

2.1. Финансовое посредничество и финансовые посредники. 11

2.2. Финансовые рынки и их виды.. 18

3. Доходы предприятий, объединений, формирований и методы их распределения.26

Список литературы.34

Приложение.35

1. Управление государственным кредитом. Российской федерации как гарант и как кредитор.

Управление государственным кредитом — одно из направлений финансовой политики государства, связанное с обеспечением его деятельности в качестве заемщика, кредитора и гаранта. Это совокупность действий государства, связанных с обслуживанием и погашением государственного долга, выпуском и размещением новых займов, поддержанием вторичного рынка долговых обязательств, регулированием рынка государственного кредита. Регулируют и осуществляют эту деятельность Министерство финансов РФ и Центральный банк РФ, которые определяют общий объем бюджетного дефицита, объем и характер займов, необходимых для его финансирования, разрабатывают кредитную политику и ее институциональное обеспечение.

Управление государственным кредитом направлено на достижение экономических, социальных и политических целей, которые определяются тенденциями общественного прогресса и современным состоянием экономики страны. В числе основных экономических целей обеспечение экономической стабилизации и роста производства, поддержание его конкурентоспособности на мировом рынке; социальные цели подразумевают обеспечение социальной стабильности и социального прогресса; политические цели формулируются исходя из идеи поддержания стабильности функционирования политической системы и обеспечения национальной безопасности. Достижение этих целей в немалой степени связано с управлением государственным долгом, в особенности внешним, состояние которого, как показывает мировая практика, во многом определяет не только экономическую независимость страны, но и сохранение ее национального суверенитета, что особенно актуально и для современной России.

Реклама

Соответственно определяются и ранжируются задачи, которые предназначена решить система управления государственным кредитом в России переходного периода;

а) минимизация стоимости долга для заемщика;

б) эффективное использование привлеченных средств, создание соответствующей системы учета и контроля;

в) усиление инвестиционного характера займов;

г) регулирование объемов заемных обязательств государства и поддержание их курса;

д) привлечение средств на самых выгодных для эмитента условиях;

е) определение приоритетов кредитной политики государства, обеспечение своевременного возврата предоставленных кредитов.

В системе действий по управлению государственным кредитом важнейшим является обслуживание и погашение государственного долга, поскольку все затраты такого рода осуществляются за счет бюджетных средств, создавая для него дополнительную нагрузку, а несвоевременность выплат ведет к увеличению суммы долга за счет штрафных санкций. Лишь в случае инвестиционных займов обслуживание и погашение обязательств осуществляются за счет доходов от проекта.

Обслуживание государственного долга предполагает, во-первых, осуществление операций по размещению долговых обязательств, во-вторых, выплату доходов по ним и, в-третьих, погашение долга полностью или частично согласно плану или осуществление взносов в фонд погашения. Погашение долга предполагает полный возврат основной суммы долга и процентов по нему, а также штрафов и иных платежей, связанных с несвоевременным возвратом долга.

Обслуживание государственного долга РФ производится Банком России и его учреждениями, если иное не предусмотрено Правительством РФ. Банк России осуществляет функции генерального агента по обслуживанию государственного долга безвозмездно. Оплата услуг агентов по размещению и обслуживанию государственного долга осуществляется за счет средств федерального бюджета.

С точки зрения инвестора, наиболее приемлемым является своевременное получение доходов и погашение займа, расчет по основной сумме долга и процентов по нему. Однако в условиях значительного роста государственной задолженности и бюджетного дефицита правительство вынуждено прибегать к различным способам регулирования долга. К таким способам традиционно относят рефинансирование, консолидацию, конверсию, унификацию займа, обмен облигаций по регрессивному соотношению и т. п.

Реклама

Рефинансирование — это погашение старой государственной задолженности путем выпуска новых займов.

Конверсия — традиционно это изменение доходности займов понижение в целях снижения расходов по управлению государственным долгом или повышения доходности для кредиторов).

Консолидация — изменение срока действия уже выпущенных займов в сторону увеличения (как правило) или сокращения. Предполагает облегчение условий выплаты долга в виде отсрочки платежей и погашения. Возможно совмещение консолидации с конверсией.

Унификация займов — это объединение нескольких займов в один, когда облигации ранее выпущенных займов обмениваются на облигации нового займа. Цель — уменьшение количества видов обращающихся одновременно ценных бумаг, что упрощает работу и сокращает расходы государства по обслуживанию долга. Унификация государственных займов обычно проводится вместе с консолидацией, но может быть проведена

и вне ее.

В ряде случаев правительство может провести обмен облигаций по регрессивному соотношению, т. е. когда несколько ранее выпущенных облигаций приравниваются к одной новой облигации, что избавляет государство от необходимости выполнять в полноценных деньгах расчеты по облигациям (выплата процентов и (или) погашение облигаций) размещенным ранее в обесценившейся на момент расчета валюте.

Отсрочка погашения займа отличается от консолидации тем, что в этом случае не только отодвигаются сроки погашения, но и, как правило, прекращается выплата доходов.

Конверсия, консолидация, унификация государственных займов и обмен облигаций государства обычно осуществляются только в отношении внутренних займов. Что касается отсрочки погашения обязательств, то эта мера возможна и по отношению к внешней задолженности. Отсрочка погашения внешнего займа, как правило, проводится по согласованию с кредиторами, причем эта операция не обязательно предусматривает приостановку выплаты процентов по займу.

Под аннулированием государственного долга понимается полный отказ государства от обязательств по выпущенным займам.

Основная задача управления государственным долгом России—изменение долговой стратегии и переход от курса на отсрочку платежей к курсу на сокращение долга. В силу сложившихся обстоятельств в наибольшей степени это относится к внешнему долгу. И здесь целесообразно обратиться к современному мировому опыту конверсионных финансовых методов урегулирования внешней задолженности, как наиболее гибких и адекватных современному состоянию и кредитным возможностям России.

Финансовый механизм конверсионной схемы состоит в ликвидации части внешней задолженности путем ее обмена на национальные активы — национальную валюту, облигации, акции, товары, финансовые активы и т. п. Наиболее приемлемым для России могут быть следующие варианты.

Долг в обмен на экспорт. Имеется в виду не сырьевой экспорт, а экспорт готовой продукции. Этот вариант позволяет поддержать конкурентоспособные производства в стране, развивать экспорт, осваивать новые рынки сбыта, а следовательно, сохранять рабочие места, обеспечивать поступление налогов и погашение долгов, а также финансирование инвестиций. Важно поддерживать отрасли, имеющие значительный экспортный потенциал (космическая, алюминиевая, авиационная промышленность и др.), которые уже сейчас выпускают продукцию, соответствующую мировым стандартам и могут способствовать росту экономики в целом.

Долг в обмен на собственность. Этот вариант проводится, как правило, в рамках программы приватизации, а также предполагает обмен долговых обязательств на акции приватизируемых предприятий и привлечение стратегических инвесторов. В этом случае важно провести оценку стоимости отечественных предприятий в соответствии со стандартами мирового рынка, а обмен долговых обязательств на акции должен осуществляться по выгодному для России курсу. Важно определить также доли акций (компаний) в собственности при конверсии долга.

Долг в обмен на налоги. В этом случае предполагается законодательное установление таких налоговых льгот для инвесторов — держателей внешнего долга, которые побудили бы их к инвестициям. Разрешение на конверсию должно предоставляться только при осуществлении инвестиций, важных для экономики России. В этом случае внешний долг будет погашаться за счет будущих доходов.

Выплата процентных платежей по внешнему государственному долгу в местной валюте. Этот вариант используется в мировой практике в отдельных случаях. Выплаты осуществляются по привлекательному для кредиторов курсу, но перевод денег в счет процентных платежей осуществляется на специальные инвестиционные счета в отечественных банках, причем средства с этих счетов могут быть направлены только для осуществления прямых инвестиций в экономику должника. Все иные манипуляции с такого рода средствами и доходами от этих инвестиций могут осуществляться лишь по истечении установленного в договоре конверсии срока (как минимум — через год).

Долг в обмен на наличные. Предполагает выкуп долга с дисконтом на вторичном рынке внешних долговых обязательств. В этом случае уменьшается номинальный долг и имеет место экономия на будущих процентных выплатах. Процедура этой операции такова: правительство назначает агента, обладающего достаточным опытом по купле-продаже внешних долгов (как правило, это крупный коммерческий банк) и устанавливает дисконт к номиналу долга, согласно которому оно готово выкупить у агента купленные им долги.

Реструктуризация долга. Этот способ регулирования задолженности весьма распространен в современных условиях. Под реструктуризацией понимается погашение долговых обязательств с одновременным осуществлением заимствований (принятием на себя других долговых обязательств) в объемах погашаемых долговых обязательств с установлением иных условий обслуживания долгов и сроков их погашения. Реструктуризация долга может быть осуществлена с частичным списанием (сокращением) суммы основного долга.

Многие из описанных приемов нашли применение при выводе России из дефолта 1998 г. В частности, можно упомянуть о таких методах, как:

а) реструктуризация облигационных займов в облигации с более поздним сроком погашения:

б) ведение переговоров с кредиторами с целью отсрочки платежей;

в) использование различных схем взаимозачетов для снижения задолженности по займам;

г) привлечение кредитов банков для платежей по облигациям;

д) прием облигаций в счет налоговых платежей, в обмен на жи-

лищные сертификаты и т. п.;

е) выкуп своих обязательств с дисконтом;

ж) досрочный выкуп своих обязательств.

Воспользовавшись низким уровнем цен на свои обязательства и ростом доходов своих бюджетов, процедуру выкупа еврооблигаций осуществили Москва и Санкт-Петербург. Так, в 1999—2000 гг. Москва выкупила еврооблигации с погашением в 2000 г. на сумму 220 млн. долл., Санкт-Петербург также произвел досрочный выкуп своих еврооблигаций на сумму 80 млн. долл.

Российское законодательство, в частности Бюджетный кодекс РФ, предусматривает ряд организационных методов управления государственным долгом. Право осуществления государственных внешних заимствований Российской Федерации и заключения договоров о предоставлении государственных гарантий, договоров поручительства другим заемщикам для привлечения внешних кредитов (займов) принадлежит Российской Федерации или от ее имени - Правительству РФ либо уполномоченному Правительством РФ федеральному органу исполнительной власти. Право осуществлять государственные внешние заимствования первоначально имели и субъекты РФ, бюджеты которых не получали финансовую помощь на выравнивание уровня бюджетной обеспеченности. На данный момент введен запрет на внешние заимствования для субъектов РФ (для муниципалитетов они и не были предусмотрены) - соответствующая поправка к Бюджетному кодексу вступила в действие

с 1 января 2002 г. Внешние заимствования разрешены лишь регионам, уже имеющим внешнюю задолженность, для ее рефинансирования в пределах финансового года.

В настоящее время определяются предельные объемы долга и заимствований различных бюджетных уровней. Так, предельные объемы государственного внутреннего и внешнего долга, пределы внешних заимствований Российской Федерации на очередной финансовый год утверждаются федеральным законом о федеральном бюджете на очередной финансовый год с разбивкой долга по формам обеспечения обязательств.

Предельный объем государственных внешних заимствований Российской Федерации не должен превышать головой объем платежей по обслуживанию и погашению государственного внешнего долга страны. Предельный объем государственного долга субъекта Российской Федерации, муниципального долга не должен превышать объем доходов соответствующего бюджета без учета финансовой помощи из бюджетов других уровней бюджетной системы РФ.

В качестве инструмента управления долгом предлагаются программы внешних и внутренних заимствований, предоставляемых Российской Федерацией государственных кредитов, с указанием цели, источников, сроков возврата, общего объема займов или предоставленных кредитов.

В стране вводится единая система учета и регистрации государственных заимствований. Субъекты РФ, муниципальные образования регистрируют свои заимствования в Министерстве финансов РФ. Обязанность по ведению государственных книг внутреннего и внешнего долга РФ (Государственная долговая книга Российской Федерации) возложена на Минфин России. Все названные инструменты и методы призваны обеспечить эффективное управление государственным долгом Российской Федерации.

Государственной или муниципальной гарантией является способ обеспечения обязательства, по которому РФ, субъект РФ или муниципальное образование – гаранты дают письменное обязательство отвечать за исполнение лицом, которому дается государственная или муниципальная гарантия, обязательства перед третьими лицами.

Гарант по государственной или муниципальной гарантии несет субсидиарную ответственность дополнительно к ответственности должника по гарантированному им обязательству.

Основными целями предоставления государственных гарантий является стимулирование инвестиционной активности и привлечение средств инвесторов для развития российской экономики по ключевым направлениям. Размер государственных гарантий, выдаваемых кредиторам, составляет до 40% средств, фактически предоставляемых ими для реализации конкретного инвестиционного проекта.

Процесс аккумулирования и размещения финансовых ресурсов, осуществляемый финансовой системой, непосредственно связан с функционированием финансовых рынков и деятельностью финансовых институтов. Если задачей финансовых институтов является обеспечение наиболее эффективного перемещения средств от собственников к заемщикам, то задача финансовых рынков состоит в организации торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов.

Покупателями и продавцами на финансовых рынках выступают три группы экономических субъектов: домашние хозяйства, фирмы, государства.

Каждый из указанных субъектов в конкретный период времени может находиться в состоянии сбалансированности своего бюджета, либо его дефицита, или профицита. В последних двух случаях у экономических субъектов возникает либо потребность в заимствовании финансовых средств, или возможность в размещении временно свободных средств на выгодных для себя условиях. Финансовые рынки, собственно, и предназначены для того, чтобы наиболее эффективно были учтены и реализованы интересы потенциальных продавцов и покупателей.

Акты купли-продажи товаров финансового рынка зачастую сопряжены с финансовыми обязательствами, то есть обязательствами возврата согласованной суммы денежных средств в определенные сроки на определенных условиях. Соответственно владение финансовыми обязательствами для кредитора является правовым основанием его притязаний на получение реальных денежных средств в установленные сроки в будущем.

Взаимодействие между продавцами и покупателями может осуществляться непосредственно либо опосредованно. В первом случае удовлетворение взаимного интереса осуществляется с помощью прямого финансирования, во втором — финансированием через посредников, т. е. в виде опосредованного финансирования.

При прямом финансировании покупатель в обмен на финансовое обязательство получает денежные средства непосредственно у продавца. Для покупателя финансовые обязательства продавца рассматриваются как активы, приносящие процентные доходы. Эти финансовые обязательства могут продаваться и покупаться на финансовых рынках. Обязательства, выпускаемые покупателями, называются прямыми обязательствами и реализуются, как правило, на рынках прямых заимствований. Прямое финансирование осуществляется через частное размещение, когда, например, фирма (продавец) продает весь выпуск ценных бумаг одному крупному институциональному инвестору или группе мелких инвесторов. Реализация подобных операций требует, как правило, профессионального знания интересов и потребностей потенциальных покупателей финансовых обязательств.

На финансовых рынках всегда присутствуют соответствующие специалисты, прежде всего брокеры, которые сводят продавцов и заинтересованных покупателей. Брокеры не покупают и не продают ценные бумаги. Они лишь исполняют заказы своих клиентов на проведение определенных операций по приемлемым (выгодным) для них ценам.

Участниками рынка прямых заимствований наряду с брокерами выступают дилеры и инвестиционные банки. Дилеры от своего имени и за свой счет приобретают и продают определенные ценные бумаги, по которым, на их взгляд, ожидается рост котировок. Доход дилера определяется разницей между ценой спроса и ценой предложения, называемой также спрэдом. Очевидно, что прибыль дилера зависит прежде всего от характера роста стоимости ценных бумаг и, разумеется, от расходов, связанных с приобретением, хранением и продажей ценных бумаг.

Инвестиционные банки помогают осуществлять первичное размещение финансовых обязательств. Они снижают эмиссионный риск продавцов путем гарантированного размещения этих обязательств по фиксированной цене, выступая в роли дилера или брокера. Инвестиционные банки выполняют и другие функции, услуги. В частности, они осуществляют консультирование эмитентов по всем аспектам выпуска и размещения цепных бумаг, оказывают помощь в составлении Проспекта эмиссии, в выборе срока (времени) выхода на рынок и т. д.

Функционирование рынков прямых заимствований связано с рядом трудностей, которые обусловлены крупнооптовым характером продаж, что сужает круг возможных покупателей. Поэтому движение денежных средств от субъектов, имеющих профицит бюджетов, к субъектам с дефицитом бюджета зачастую носит опосредованный характер.

Опосредованное финансирование предполагает наличие финансовых посредников (финансовых институтов), которые аккумулируют свободные денежные средства разных экономических субъектов и предоставляют их от своего имени на определенных условиях другим субъектам, нуждающимся в этих средствах. Финансовые посредники приобретают у экономических субъектов, нуждающихся в денежных средствах, их прямые обязательства и преобразуют их в другие обязательства с иными характеристиками (сроки погашения, процентные платежи и т. д.), которые продают экономическим субъектам, имеющим свободные денежные средства.

В финансовых посредниках зачастую заинтересованы как экономические субъекты, имеющие временные свободные денежные средства (кредиторы), так и субъекты, нуждающиеся в денежных средствах (заемщики), так как они получают определенные преимущества и выгоды.

Можно выделить следующие выгоды с позиции кредиторов.

Во-первых, посредники осуществляют диверсификацию риска путем распределения вложений по видам финансовых инструментов между кредиторами при выдаче синдицированных (совместных) кредитов во времени и иным образом, что ведет к снижению уровня кредитного риска. При отсутствии финансового посредника велик кредитный риск, т. е. риск невозврата основной суммы долга и процентов. Чистый доход посредника определяется разницей между ставкой за предоставленный им кредит и ставкой, под которую сам посредник занимает деньги, за вычетом издержек, связанных с ведением счетов, выплатой заработной платы сотрудникам, налоговыми платежами и т. д.

Во-вторых, посредник разрабатывает систему проверки платежеспособности заемщиков и организует систему распространения своих услуг, что также снижает кредитный риск и издержки по кредитованию.

В-третьих, финансовые институты позволяют обеспечить постоянный уровень ликвидности для своих клиентов, т. е. возможность получения наличных денег. С одной стороны, сами финансовые институты имеют возможность держать в наличной форме определенную долю своих активов. С другой стороны, для некоторых видов финансовых институтов государство устанавливает законодательные нормы, регулирующие ликвидность. Так, для коммерческих банков через нормативы резервирования законодательно обеспечивается поддержание минимальных остатков денежных средств на счетах в центральном банке и в кассе.

Не только кредиторы, но и заемщики получают свои выгоды в результате реализации схемы опосредованного финансирования.

Во-первых, финансовые посредники упрощают проблему поиска кредиторов, готовых предоставить займы на приемлемых условиях.

Во-вторых, При наличии финансового посредника ставка за кредит для заемщика при нормальных экономических условиях оказывается чаще всего ниже, чем при его отсутствии. Объясняется этот парадокс тем, что финансовые посредники снижают кредитный риск для первичных кредиторов (вкладчиков) и могут устанавливать более низкие ставки привлечения средств. Эти суммы станок вместе с издержками посредника оказываются не так велики, чтобы возникала необходимость увеличивать ставку размещения выше уровня ставки при прямом кредитовании.

В-третьих, финансовые посредники осуществляют трансформацию сроков, восполняя разрыв между предпочтением долгосрочных ссуд заемщика и предпочтением ликвидности кредитора. Это становится возможным благодаря тому, что не все клиенты требуют свои деньги одновременно, а поступление средств финансовому посреднику также распределено во времени.

В-четвертых, финансовые институты удовлетворяют спрос заемщиков на крупные кредиты за счет агрегирования больших сумм от множества клиентов.

Рынки опосредованных заимствований относят к розничным рынкам. Основными финансовыми посредниками на этих рынках выступают: коммерческие банки, взаимосберегательные банки, кредитные союзы, страховые компании, негосударственные пенсионные фонды, инвестиционные фонды, финансовые компании.

Всех финансовых посредников можно подразделить на четыре группы: (1) финансовые учреждения депозитного типа; (2) договорные сберегательные учреждения; (3) инвестиционные фонды; (4) иные финансовые организации.

Наиболее распространенными финансовыми посредниками выступают учреждения депозитного типа. В развитых странах их услугами пользуется значительная часть населения, так как выплату доходов но депозитным счетам, как правило, гарантируют страховые компании, надежность которых обеспечивает государство. Привлеченные депозитными учреждениями средства используются для выдачи банковских, потребительских и ипотечных кредитов. Основными институтами данной группы являются коммерческие банки, сберегательные институты и кредитные союзы.

Коммерческие банки, как правило, предлагают самый широкий спектр услуг по привлечению денежных средств от экономических субъектов, временно располагающих таковыми, а также по предоставлению различных займов, кредитов. В силу огромной значимости коммерческих банков в функционировании денежно-кредитной системы государства они являются объектом жесткого государственного контроля.

Сберегательные институты являются специализированными финансовыми институтами, основными источниками средств которых выступают сберегательные вклады и разнообразные срочные потребительские депозиты. Эти институты заимствуют денежные средства на короткие сроки с использованием текущих и сберегательных счетов, а затем ссужают их на длительный срок под обеспечение в виде недвижимости.

Кредитные союзы являются институтами взаимного кредитования. Они принимают вклады частных лиц и кредитуют членов союза на приемлемых для тех условиях. Обязательства кредитных союзов формируются из сберегательных счетов и чековых счетов (паев). Свои средства кредитные союзы предоставляют членам союза в виде краткосрочных потребительских ссуд.

Кредитные союзы имеют ряд преимуществ перед иными финансовыми институтами депозитного типа. Как правило, они освобождаются от уплаты налога на доходы (прибыль), они не являются субъектом антимонопольного законодательства, что позволяет им участвовать в совместных предприятиях.

В России деятельность кредитных союзов не получила достаточного распространения. Их статус на федеральном уровне определен лишь разъяснениями Министерства юстиции РФ. Специальный закон «О кредитных потребительских кооперативах граждан (кредитных потребительских союзах)» принимался Государственной Думой, но в действие не введен. А в созданную в 1994 г. «Лигу кредитных союзов» входят около сорока кредитных союзов и четыре региональные ассоциации кредитных союзов.

К сберегательным учреждениям, действующим на договорной основе, относят страховые компании и пенсионные фонды. Эти финансовые институты характеризуются устойчивым притоком средств от держателей страховых полисов и владельцев счетов в пенсионных фондах. Они имеют возможность инвестировать средства в долгосрочные высокодоходные финансовые инструменты.

Инвестиционные фонды продают свои ценные бумаги (акции, инвестиционные паи) инвесторам и используют полученные средства для покупки прямых финансовых обязательств. Как правило, они характеризуются высокой надежностью и низким номиналом продаваемых ценных бумаг. Среди инвестиционных фондов выделяются прежде всего паевые (взаимные) фонды. Они продают свои паи инвесторам и покупают на вырученные средства преимущественно акции и облигации. Существуют различные типы паевых фондов. Для всех них стоимость пая изменяется (как правило, растет), что позволяет инвесторам получать доход в случае продажи пая паевому фонду.

Системы паевых фондов играют активную роль на финансовых рынках в экономически развитых странах. В частности, в США одними из наиболее динамично развивающихся инвестиционных фондов являются паевые фонды денежного рынка, впервые появившиеся в 1972 г. Отличительной особенностью этих фондов является то, что они осуществляют инвестиции в краткосрочные ценные бумаги с низким риском неплатежа и высоким номиналом - от одного миллиона долларов и выше. Для многих инвесторов такие ценные бумаги недоступны в силу их высокой стоимости. Паевые фонды денежного рынка дают возможность мелким инвесторам получать доход от своих вложений по рыночной ставке процента и при этом не подвергаться значительным рискам не возврата средств.

К последней группе финансовых посредников относятся различные типы финансовых компаний, таких, как финансовые компании, специализирующиеся на кредитных и лизинговых операциях в сфере бизнеса и финансовые компании потребительского кредита, предоставляющие займы домашним хозяйствам с правом погашения в рассрочку,

Основную часть денежных средств эти финансовые институты получают от продажи инвесторам краткосрочных обязательств в виде коммерческих бумаг. Деятельность этих компаний регулируется нормативными актами представительных (законодательных) и исполнительных органов власти.

Объемы финансовых операций, осуществляемые финансовыми посредниками, в последние десятилетие возрастают. При этом в разлитых странах наблюдается относительное изменение объема услуг, предоставляемых отдельными финансовыми посредниками. Одновременно имеет место относительное изменение объема активов отдельных финансовых институтов.

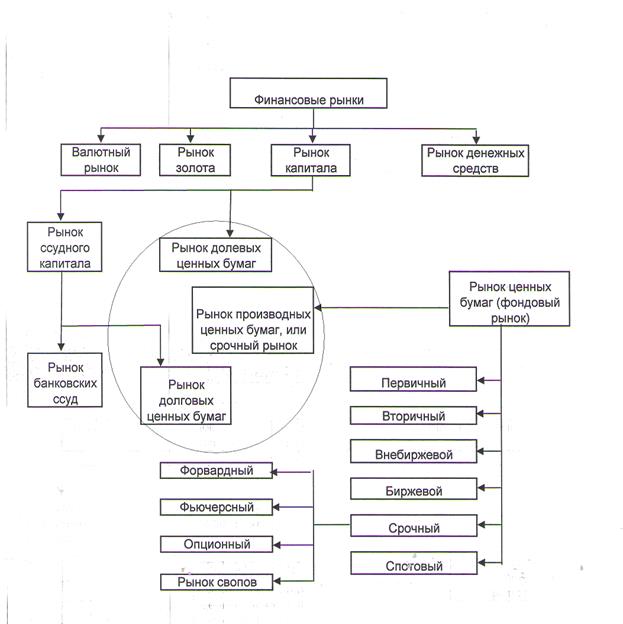

Анализ функционирования финансовых рынков предполагает определенную его сегментацию, расчленение, выделение отдельных функционирующих но своим правилам рынков. В зависимости от целей анализа, а также от особенностей развития отдельных сегментов финансового рынка в тех или иных странах существуют разные подходы к классификации финансовых рынков. Ниже приведена. Дадим краткую характеристику одной из возможных классификаций (Приложение 1)[1]

:

Валютный рынок — это рынок, на котором товаром являются объекты, имеющие валютную ценность, к валютным ценностям относятся:

иностранная валюта (денежные знаки (банкноты, казначейские билеты, монеты, являющиеся законным платежным средством или изымаемые, но подлежащие обмену) и средства на счетах в денежных единицах иностранного государства, международных или расчетных денежных единицах);

ценные бумаги (чеки, векселя), фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте;

драгоценные металлы (золото, серебро, платина, палладий, иридий, родий, рутений, осмий) и природные драгоценные камни (алмазы, рубины, изумруды, сапфиры, александриты, жемчуг).

В качестве субъектов (участников) валютного рынка выступают: банки, биржи, экспортеры и импортеры, финансовые и инвестиционные учреждения, правительственные организации.

Объект валютного рынка (на кого направлены действия субъекта) — любое финансовое требование, обозначенное в валютных ценностях. Объекты салютного рынка покупаются и продаются субъектами валютного рынка за деньги, находящиеся в обращении.

Субъекты валютного рынка осуществляют следующие виды операций: передача покупательной способности, хеджирование (страхование открытых валютных позиций), спекуляция (выгода от ожидания изменений валютных курсов или процентных ставок), арбитраж процентных ставок (получение выгоды от принятия депозитов и их переразмещение на согласованные периоды по более высокой ставке).

Передача покупательной способности осуществляется в виде следующих типовых сделок:

кассовые (спот) — подразумевается немедленная поставка валюты, чаще всего в течение двух рабочих дней после заключения сделки;

срочные (форвард) - подразумевается поставка валюты через четко определенный промежуток времени;

свопы — предполагается одновременное осуществление операций покупки и продажи с разными сроками исполнения.

При проведении операции с объектами валютного рынка (валютных операций) субъекты действуют не только с точки зрения экономической целесообразности, но и в определенном поле организационных, экономических и правовых ограничений. Такую совокупность взаимоотношений можно назвать системой валютно-финансовых отношений.

Рынок золота — это сфера экономических отношений связанных с куплей-продажей золота как с целью накопления и пополнения золотого запаса страны, так и для организации бизнеса и (или) промышленного потребления.

В основе наиболее общего деления финансовых рынков на рынки денежных средств и рынки капитала лежит срок обращения соответствующих финансовых инструментов. В практике развитых стран считается, что если срок обращения финансового инструмента составляет менее года, то это инструмент денежного рынка. Долгосрочные инструменты (свыше пяти лет) относятся к рынку капитала. Строго говоря, имеется «пограничная область» от одного года до пяти лет, когда говорят о среднесрочных инструментах и рынках. В общем случае они также относятся к рынку капитала. В России разделение на кратко- и долгосрочные финансовые инструменты несколько иное. К последним часто относят инструменты с периодом обращения более полугода.

Таким образом, граница между краткосрочными и долгосрочными финансовыми инструментами, равно как и граница между денежными рынками и рынком капитала, не всегда может быть четко проведена. Вместе с тем такое деление имеет глубокий экономический смысл. Инструменты денежного рынка служат в первую очередь для обеспечения ликвидными средствами государственных организаций и сферы бизнеса, тогда как инструменты рынка капитала связаны с процессом сбережения и инвестирования.

Примерами инструментов денежного рынка являются казначейские векселя, банковские акцепты, депозитные сертификаты банков. К инструментам рынка капитала, например, относятся долгосрочные облигации, акции, долгосрочные ссуды.

Следует иметь в виду, что наличные и безналичные деньги как таковые обращаются на денежном рынке только в том случае, если они являются товаром сами, а не обслуживают товарный оборот, как это имеет место на рынках товаров и услуг.

Рынок капитала, в свою очередь, подразделяется на рынок ссудного капитала и рынок долевых ценных бумаг. Такое деление выражает характер отношений между покупателями товаров (финансовых инструментов), продаваемых на этом рынке, и эмитентами финансовых инструментов. Если в качестве финансового инструмента выступают долевые ценные бумаги, то эти отношения носят характер отношений собственности, в остальных случаях это кредитные отношения.

Долевые ценные бумаги представляют собой сертификаты, подтверждающие право ее владельца на владение собственностью, на

долю в уставном капитале организации, на участие в распределении

прибыли и, как правило, на участие в управлении этой организацией. Вопросы владения собственностью определяются законодательными актами, а также учредительными документами организации (общества).

На рынке ссудного капитала обращаются долгосрочные финансовые инструменты, предоставляемые на условиях срочности, возвратности и платности. Они включают в себя рынок долгосрочных банковских ссуд и рынок долговых ценных бумаг (также долгосрочных).

В деятельности экономических субъектов для обеспечения их текущей ликвидности важную роль играет рынок денежных средств, называемый также денежным рынком и имеющий, в свою очередь, несколько сегментов:

Рис. 1. Основные сегменты рынка денежных средств.

Прежде всего следует упомянуть о дисконтном рынке как обобщающей характеристике рынка, на котором продаются и покупаются векселя. Этот рынок играет особую роль в денежно-кредитном регулировании экономики, а его значение заключается в обеспечении равномерного притока денег в экономику. Операторами дисконтных рынков являются центральный банк и коммерческие банки.

Важным сегментом денежного рынка является рынок межбанковских кредитов (МБК), на котором коммерческие банки кредитуют друг друга. Межбанковские кредиты предоставляются в форме продажи излишка средств коммерческого банка на резервном счете в центральном банке сверх определенной законом величины обязательных резервов и в форме сделок «РЕПО».

Сделка «РЕПО» представляет собой продажу ценных бумаг с условием обратного выкупа. Для проведения подобных сделок необходимыми предпосылками являются наличие развитого рынка государственных ценных бумаг и развитой системы бездокументарного оборота ценных бумаг, т. е. депозитарной формы. При осуществлении сделки «РЕПО» сторона, продающая ценные бумаги, получает денежные средства, которые могут быть использованы ею для различных целей: восполнения недостатка ликвидных средств, проведения активных операций на других сегментах финансового рынка (например, валютном), процентного арбитража (взятие кредита на один срок и предоставление его па иной срок под больший процент). При истечении срока соглашения должен быть осуществлен обратный выкуп ценных бумаг по цене, превышающей цену их продажи. Разница этих цен представляет процентный платеж за пользование денежными средствами. Выкуп должен быть осуществлен на фиксированную дату или в течение некоторого периода.

Рынок евровалют представляет собой часть денежного рынка, на котором осуществляется торговля краткосрочными финансовыми инструментами, номинированными в евровалютах. Евровалюта — общее понятие для обозначения валют, которые имеют хождение вне страны-эмитента, т. е, широко используются на международных рынках при кредитных, депозитных и иных операциях. В первую очередь к этим валютам относят доллар США, немецкую марку, фунт стерлингов и некоторые другие общепризнанные валюты.

Примером инструментов, обращающихся на рынках евровалют, являются синдицированные кредиты сроком от 3 до 6 месяцев, предоставляемые синдикатами банков из разных стран в одной из евровалют.

Часть финансовых инструментов, номинированных в евровалюте, например еврооблигации, относится большей частью к рынкам капиталов.

В развитых странах существует также рынок депозитных сертификатов. Депозитные сертификаты представляют собой свидетельства о крупных срочных вкладах в банках и являются ценной бумагой. Поскольку срок обращения депозитных сертификатов, как правило, не превышает один год, эти бумаги можно рассматривать как бумаги денежного рынка.

На рынке ценных бумаг выпускаются, обращаются и поглощаются как собственно ценные бумаги, так и их заменители (сертификаты, купоны и т. п.).

Участников рынка ценных бумаг можно разделить на три группы:

эмитенты — лица, выпускающие ценные бумаги с целью привлечения необходимых им денежных средств;

инвесторы — лица, покупающие ценные бумаги с целью получения дохода, имущественных и неимущественных прав;

посредники — лица, оказывающие услуги эмитентам и инвесторам по достижению ими поставленных целей.

В зависимости от сроков совершения операций с ценными бумагами рынок ценных бумаг подразделяется на спотовый и срочный.

На спотовом рынке обмен ценных бумаг на денежные средства осуществляется практически во время сделки. На срочном рынке осуществляется торговля срочными контрактами.

Форвардный рынок — это рынок, на котором стороны договариваются о поставке имеющихся у них в действительности ценных бумаг с окончательным расчетом к определенной дате в будущем.

Фьючерсный рынок — это рынок, на котором производится торговля контрактами на поставку в определенный срок в будущем ценных бумаг или других финансовых инструментов, реально продаваемых на финансовом рынке.

Опционный рынок - это рынок, на котором производится купля-продажа контрактов с правом покупки или продажи определенных финансовых инструментов по заранее установленной цене до окончания его срока действия. Заранее установленная цена называется ценой исполнения опциона.

Рынок свопов — это рынок прямых обменов контрактами между участниками сделки с ценными бумагами. Он гарантирует им взаимный обмен двумя финансовыми обязательствами в определенный момент (или несколько моментов) в будущем. В отличие от форвардной сделки своп обычно подразумевает перевод только чистой разницы между суммами по каждому обязательству. Кроме того, в отличие от форвардного контракта конкретные параметры взаимных обязательств по свопам, как правило, не уточняются и могут изменяться в зависимости от уровня процентной ставки, обменного курса или других величин.

В зависимости от форм организации совершения сделок с ценными бумагами рынок ценных бумаг подразделяется на биржевой и внебиржевой.

Биржевой рынок представляет собой сферу обращения ценных бумаг в специально созданных финансовых институтах для организованной и систематической продажи и перепродажи ценных бумаг. Эти институты называются фондовыми биржами. Торговлю на бирже осуществляют только члены биржи, причем торговля может осуществляться только теми ценными бумагами, которые включены в котировочный список, т. е. прошли процедуру допуска цепных бумаг к продаже на бирже. Самая крупная фондовая биржа находится в Нью-Йорке.

Внебиржевой рынок ценных бумаг представляет собой систему крупных торговых площадок, осуществляющих торговлю многими видами ценных бумаг. Деятельность этих торговых площадок подчиняется строгим правилам, обязательным для исполнения всеми участниками сделок. Объемы операций, совершаемых во внебиржевой торговле, зачастую превышают объемы операций на фондовом рынке. Дилеров внебиржевого рынка иногда называют «создателями, делателями рынка».

Процесс вывода вновь выпускаемых ценных бумаг на рынок называется первичным размещением; соответственно он происходит на первичных финансовых рынках. Обязательные участники этого рынка — эмитенты ценных бумаг и инвесторы. Назначение первичных рынков состоит в привлечении дополнительных финансовых ресурсов, необходимых для инвестиций в производство и для других целей.

Вторичные финансовые рынки напоминают рынки подержанных автомобилей: они позволяют получать деньги при продаже «бывших в употреблении» (т. е. эмитированных ранее) ценных бумаг с той разницей, что на вторичном рынке ценных бумаг цены на них, как правило, выше, чем цены на эти же ценные бумаги при первичном размещении; Вторичные рынки ценных бумаг предназначены для перераспределения уже имеющихся ресурсов в соответствии с потребностями и возможностями участников рынка. Благодаря существованию вторичных финансовых рынков увеличиваются объемы покупок инвесторами ценных бумаг на первичных рынках.

В рассмотренной выше классификации финансовых рынков отсутствуют рынок страховых полисов и пенсионных счетов, а также ипотечные рынки. Это особые рынки со своими финансовыми инструментами и институтами - сберегательными учреждениями, действующими на договорной основе. Их значимость неуклонно повышается; в частности, в США по объему совокупных финансовых активов они более чем в полтора раза превышают совокупные активы коммерческих банков, сберегательных институтов и кредитных союзов.

Инвестиционная политика страховых компаний и пенсионных фондов направлена на приобретение долгосрочных финансовых инструментов со сроками погашения, которые наиболее близко совпадают с их долгосрочными обязательствами.

Необходимость выделения ипотечных рынков в составе рынка капитала связана с рядом обстоятельств. Во-первых, ипотечные кредиты всегда обеспечиваются реальным залогом в виде земельных участков или зданий. Если заемщик не выполняет своих долговых обязательств, то имущественные права на залог переходят к кредитору. Во-вторых, ипотечные кредиты не имеют стандартных параметров (различные номиналы, сроки погашения и т.д.) и соответственно трудно реализуются на вторичном рынке. Об этом свидетельствует тот факт, что объем вторичного рынка ипотек значительно уступает объемам вторичного рынка цепных бумаг, размещенных на рынках долгосрочных капиталов. В-третьих, ипотечные рынки в отличие от других рынков долгосрочных капиталов в развитых странах строго регулируются действиями специальных государственных органов.

Права и возможности в распределении и использовании прибыли имеют большое значение для любого хозяйствующего субъекта, так как прибыль выступает основным источником финансового, производственного и социального развития, материального развития его работников.

Система распределения и использования прибыли должна стимулировать дальнейшее развитие данного вида деятельности и освоение новых, материально заинтересовывать в увеличении прибыли.

Порядок распределения и использования прибыли коммерческого предприятия определяется принятой в данном обществе на данном этапе его развития методологией присвоения прибыли.

Действующий порядок распределения прибыли соответствует нынешнему этапу становления рыночных отношений, т. е. предприятие должно участвовать своей прибылью в формировании государственного бюджета, а оставшаяся часть прибыли должна быть распределена между собственником предприятия и собственником заемного капитала и других финансовых ресурсов в соответствии с заключенными договорами.

Государственное воздействие на выбор направлений использования чистой прибыли осуществляется через налоги, налоговые льготы, а также экономические санкции.

Такая система распределения доходов в нашей стране начала вводиться в 1964 г. Она в своем развитии прошла три этапа. Суть реформы системы распределения доходов заключается в постоянной децентрализации изъятия доходов предприятия в пользу государства и сокращении финансирования расходов предприятия из бюджета. Нынешняя система распределения доходов отечественных предприятий начинает выполнять те же функции, что и принятая в развитых странах на Западе.

Таким образом, с переходом к рыночной экономике в России система присвоения прибыли сориентирована на действующую за рубежом.

Общим для всех предприятий независимо от форм собственности и видов деятельности является распределение прибыли в соответствии с уставом и коллективным договором на следующие цели :

1 ) платежи в бюджет;

2) отчисления во внебюджетные фонды, созданные по решению правительства или местных органов власти;

3) формирование фонда накопления;

4) создание фонда потребления;

5) благотворительные цели;

6) другие цели (накопление средств для выкупа имущества и т.п.).

Парламентом внесены изменения и дополнения в законы России по вопросу налогообложения. С учетом этих изменений определены следующие виды общегосударственных и местных налогов и сборов :

а) налог на добавленную стоимость;

б) акцизы;

в) налог на прибыль и доходы;

г) налог за пользование природными ресурсами (экологический налог);

д) налог на недвижимость;

е) земельный налог (плата за землю);

ж) налог на топливо;

з) транзитный налог;

и) государственная пошлина и сборы;

к) подоходный налог с граждан;

л) отчисления во внебюджетные фонды на содержание жилого фонда.

м) сбор в государственный фонд поддержки экспортеров.

Перечень и методика исчисления налогов может изменяться по решению законодательных органов,

Чистый доход предприятия после уплаты налогов и отчислений (предпринимательский доход) используется для формирования:

фонда развития (фонда накопления), что соответствует приросту основных и оборотных фондов предприятия (прирост капитала);

фонда потребления (для повышения материальной заинтересованности работников предприятия в повышении эффективности и рентабельности предприятия);

Размер фондов жестко не регламентируется, за исключением отдельных направлений их использования.

Фонд накопления и фонд потребления - это фонды специального назначения. Они образуются, если это предусмотрено учредительными документами. Фонд накопления создается для финансирования производственного развития предприятия: на финансирование капитальных вложений; расширение и реконструкцию предприятия; на финансирование новых разработок; на погашение ссуд и процентов по ним; на содержание объектов, предназначенных для культурно-просветительных работ; на пополнения собственных оборотных средств и др. Таким образом, фонд накопления представляет собой источник средств хозяйствующих субъектов, аккумулирующий прибыль и другие источники для создания нового имущества, приобретения основных фондов, оборотных средств и т. п. Фонд накопления свидетельствует о росте имущественного состояния предприятия, увеличения собственных его средств.

Фонд потребления - источник средств, зарезервированных хозяйственным субъектом для осуществления мероприятий по социальному развитию (кроме капитальных вложений) и материальному поощрению коллектива. Фонд потребления направляется на следующие цели:

-на выплату единовременных вознаграждений по итогам работы за год;

-на выплату пособий;

-на оплату проезда;

-на выдачу беспроцентных ссуд;

-на установление надбавок к пенсиям работающим пенсионерам;

-единовременные поощрения работников;

-установление трудовых и социальных льгот;

-на выплату дивидендов по ценным бумагам.

Резервный фонд создается хозяйствующим субъектом на случай прекращения их деятельности для покрытия кредиторской задолженности. Он является обязательным для акционерного общества, кооператива, товарищества, предприятия с иностранными инвестициями. Акционерное общество в резервный фонд дополнительно зачисляет эмиссионный доход

т. е. сумму разницы между продажной и номинальной стоимостью акций, вырученную при их реализации по цене, превышающей номинальную стоимость. Эта сумма не подлежит использованию и распределению, кроме случаев реализации акций по цене ниже номинальной стоимости.

Резервный фонд акционерного общества используется на выплату процентов по облигациям, дивидендов по привилегированным акциям, в случае недостаточности чистой прибыли для этих целей.

В некоторых государствах, и в частности в России, резервный фонд не должен превышать 50 % облагаемой налогом прибыли, а размер фонда от 10 до 25% уставного капитала[2]

.

Отдельные предприятия, добровольные объединения могут иметь несколько отличный от общего порядок распределения прибыли. Такое отличие обусловлено спецификой создания уставного капитала, целевой стратегией и тактикой, формами собственности .

Планирование распределения прибыли осуществляется в два этапа:

на первом определяется потребность в прибыли по следующим направлениям ее использования:

а) для финансирования развития материально-технической базы предприятия - авансирования основного капитала. Потребность в прибыли по этому направлению определяется на основе экспертной оценки потребности в модернизации оборудования с учетом других источников финансирования, но не менее 10 % чистой прибыли, остающейся в распоряжении предприятия (по действующему порядку распределения прибыли);

б) для финансирования прироста собственных оборотных фондов - авансирование собственного оборотного капитала. Расчет потребности в дополнительных оборотных средствах можно произвести методом технико-экономических расчетов или методом прямого счета на основании данных о наличии оборотных средств на начало планового периода, прогнозных темпов роста объема товарооборота, с учетом изменения участия собственных средств в оплате товаров и доли кредитуемого товарооборота в его общей величине. По действующему порядку на пополнение собственных оборотных средств должно быть направлено не менее 40 % чистой прибыли, остающейся в распоряжении предприятия;

в) для создания финансовых резервов. Потребность в финансовых резервах определяется двумя способами: или как определенный процент от чистой прибыли, оговоренный в учредительных документах, или исходя из потребности в финансах в связи с ростом и расширением деятельности предприятия.

г) для погашения долгосрочных и среднесрочных кредитов банка и уплаты процентов по ним. Потребность в этих ресурсах определяется договором и условиями получения и погашения этих кредитов;

д) для погашения прочих видов кредитных обязательств предприятия (облигации) и уплата процентов по ним;

е) использование прибыли для приобретения кредитных обязательств, акций других предприятий определяется в основном экспертным путем с учетом выбранных целевых установок в развитии предприятия (перелив капитала в другие виды экономики, расширение рынка сбыта и др.);

ж) для финансирования деятельности объединений, ассоциаций, концернов и других горизонтальных структур, членом которых является данное предприятие. Потребность в прибыли для этих целей определяется договором и уставом всех этих структур, либо в процентах от полученной прибыли или объема товарооборота, либо в абсолютной сумме;

з) для обеспечения социального развития предприятия и повышения материальной заинтересованности работников с учетом потребности в социальных, культурных, жилищных мероприятиях и их стоимости. Повышение материальной заинтересованности работников возможно путем внедрения принципа «участия» в прибыли;

и) для обеспечения выполнения налоговых обязательств перед государством;

к) для выплаты дивидендов (если такие расходы предусмотрены учредительными документами). Экономической основой выплаты дивидендов по акциям и облигациям, кроме акций акционерного общества, по мнению многих специалистов, является то, что их владельцы выступают кредиторами предприятия и должны получить определенную часть прибыли в виде дивидендов, которая соответствует цене заемного капитала на рынке факторов производства (нижний предел) или равна дополнительной прибыли, полученной предприятием-заемщиком от использования дополнительного капитала в планируемом периоде пропорционально доле акционерного капитала в общем объеме используемых средств (верхний предел).

На втором этапе сравнивается сумма потребности в прибыли по всем направлениям ее использования с возможностями предприятия по ее получению.

Общая сумма потребности в прибыли по основным вышеперечисленным направлениям ее использования представляет собой один из вариантов величины целевой прибыли предприятия.

Окончательные решения по планируемым направлениям использования прибыли принимаются после утверждения плана прибыли с учетом возможностей ее получения. Если - план прибыли меньше или больше прогнозируемой прибыли исходя из потребности в ней, то это дает основание для уточнения величины прибыли, направляемой в соответствующие каналы ее использования.

Каждое предприятие ежегодно составляет плановые сметы и сметы фактического использования фонда накопления и фонда потребления. В каждой из этих смет показывается находящийся остаток средств, поступление средств в отчетном году, расходы по конкретным направлениям, остаток средств на начало будущего периода. Фактическое исполнение сметы анализируется на прямое соответствие плановым разработкам и оценивается целесообразность произведенных расходов.

Список литературы.

Законодательные и инструктивные материалы

1. Бюджетный кодекс Российской Федерации [Текст]: от 18.10.2007 №230-ФЗ.

2. Приказ об Утверждении Положения по Бухгалтерскому учету "Доходы организаций" [Текст]: от 06.05.99 N 32н

Литература

Основная

1. Курс экономической теории [Текст]: учебник/ по ред. А.В. Сидорович. – 3-е изд. перер. и доп. – М.: Дело и Сервис, 2007г. – 1040с.

Распределение и использование прибыли [Электронный ресурс] : - Режим доступа: Онлайн Библиотека \\xserver: общие темы \\ user: Прибыль коммерческого предприятия, ее распределение и использование :\\pkpri/5.shtml/.

3. Финансы [Текст]: учебник/ по ред. В.В.Ковалева. – 2-е изд. перер. и доп. – М.: Проспект, 2006г. – 640с.

Периодические издания

1. Российский статистический ежегодник - 2008

Приложение 1.

Классификация финансовых рынков.

Приложение 2.

ВНЕШНИЙ ДОЛГ РОССИЙСКОЙ ФЕДЕРАЦИИ

(на начало года; миллиардов долларов США)

| 2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

| Всего

|

161,4

|

151,1

|

152,0

|

186,0

|

213,5

|

257,2

|

310,6

|

463,5

|

| Краткосрочные долговые обязательства |

... |

30,6 |

25,6 |

36,0 |

35,7 |

43,5 |

56,7 |

106,1 |

| Долгосрочные долговые обязательства |

... |

120,5 |

126,4 |

150,0 |

177,7 |

213,7 |

253,8 |

357,4 |

| Органы государственного управления |

127,5 |

113,5 |

96,5 |

98,2 |

97,2 |

71,1 |

44,7 |

37,4 |

| Краткосрочные обязательства |

... |

17,2 |

12,3 |

12,3 |

6,6 |

6,5 |

2,4 |

1,7 |

| Долгосрочные обязательства |

... |

96,4 |

84,2 |

85,9 |

90,6 |

64,6 |

42,3 |

35,7 |

Из долга органов государственного

управления: |

| новый российский долг |

60,0 |

51,0 |

39,8 |

38,6 |

39,6 |

35,7 |

33,8 |

28,7 |

| долг бывшего СССР |

66,3 |

61,6 |

55,7 |

58,3 |

55,9 |

34,3 |

9,4 |

7,1 |

долг субъектов Российской

Федерации |

1,2 |

1,0 |

1,1 |

1,3 |

1,6 |

1,2 |

1,5 |

1,5 |

| Органы денежно-кредитного регулирования |

... |

... |

7,5 |

7,8 |

8,2 |

11,0 |

3,9 |

9,0 |

| Краткосрочные обязательства |

... |

... |

1,0 |

2,7 |

4,7 |

11,0 |

3,9 |

9,0 |

| Долгосрочные обязательства |

... |

... |

6,5 |

5,1 |

3,6 |

... |

... |

... |

| Банки (без участия в капитале) |

12,1 |

13,6 |

14,2 |

24,9 |

32,3 |

50,1 |

101,2 |

163,7 |

| Краткосрочные обязательства |

... |

11,2 |

9,8 |

16,5 |

18,1 |

20,3 |

39,9 |

54,8 |

| Долгосрочные обязательства |

... |

2,4 |

4,4 |

8,3 |

14,2 |

29,9 |

61,3 |

108,8 |

| Прочие секторы (без участия в капитале) |

21,8 |

24,0 |

33,8 |

55,1 |

75,7 |

125,0 |

160,7 |

253,5 |

| Краткосрочные обязательства |

... |

2,2 |

2,5 |

4,5 |

6,4 |

5,8 |

32,0 |

67,5 |

| Долгосрочные обязательства |

... |

21,8 |

31,3 |

50,6 |

69,3 |

119,2 |

128,7 |

186,0 |

[1]

Финансы [Текст]: учебник/ по ред. В.В.Ковалева. – 2-е изд. перер. и доп. – М.: Проспект, 2006г. – 66с.

[2]

Распределение и использование прибыли [Электронный ресурс] : - Режим доступа: Онлайн Библиотека \\ xserver: общие темы \\ user: Прибыль коммерческого предприятия, ее распределение и использование :\\pkpri/5.shtml/.

|