|

Показником діяльності підприємства є його фінансовий стан який відображає всю інформацію про те чи інше підприємство що функціонує на території держави. Нині на території України є дуже велика інфраструктура підприємств яка виготовляє та забезпечує послуги особам які того потребують. Але головним фактором в економіці держави це є фінанси підприємств які використовуються та формуються цими підприємствами.

Одним із найважливіших напрямків фінансового аналізу, що має проводитися керівництвом або спеціальними підрозділами підприємства, є аналіз власного капіталу та ефективність його використання як головне джерело фінансування діяльності підприємства. Саме на основі результатів такого аналізу є керівництво приймає рішення щодо ефективності тих чи інших видів господарської діяльності, рішення про доцільність розвитку напрямків виробництва, про прибутковість видів продукції, що показує необхідність дослідження різних методик аналізу і визначає актуальність обраної теми.

Власний капітал підприємства – це підсумок першого розділу пасиву балансу, тобто перевищення балансової вартості активів підприємства над його зобов’язаннями. Основними складовими власного капіталу є статутний капітал, додатковий і резервний капітал, нерозподілений прибуток. Показник власного капіталу є одним з головних індикаторів кредитоспроможності підприємства. Він – основа для визначення фінансової незалежності підприємства, його фінансової стійкості та стабільності.

Предметом дослідження є аналіз власного капіталу підприємства як головне джерело фінансування діяльності суб’єкта господарювання.

Об’єктом роботи обрано відкрите акціонерне товариство «Інгулецький гірничо-збагачувальний комбінат» та результати його діяльності за 2005–2007 роки.

Метою даної роботи є визначення шляхів удосконалення структури капіталу підприємства та визначення його оптимізаційної структури.

Для досягнення визначеної мети необхідно виконати наступні завдання:

- дослідити сучасні напрямки аналізу власного капіталу підприємства як джерело фінансування діяльності підприємства

- визначити сутність власного капіталу, його функції та його складові;

- провести дослідження методик аналізу власного капіталу підприємства;

- провести аналіз власного капіталу за даними досліджуваного підприємства;

- визначити стан фінансово-господарської діяльності об’єкта дослідження;

- проаналізувати ефективність використання власного капіталу підприємства;

- визначити фактори впливу на ефективність використання власного капіталу та ступінь їх впливу на результативні показники діяльності підприємства;

Реклама

- надати рекомендації щодо оптимізації формування капіталу підприємства.

До основних методів дослідження слід віднести діалектичний та структурно-функціональний методи, а також системне, комплексне дослідження, опрацювання і використання інформації фінансового характеру. Також при проведенні дослідження використовувались методи та прийоми економічного і фінансового аналізу – статистичні, порівняння, відносних величин, метод факторного аналізу. Результати проведеного дослідження мають практичне застосування та можуть бути використані на досліджуваному підприємстві, а також на інших підприємствах України.

Власний капітал показує частку майна підприємства, яка фінансується за рахунок коштів власників і власних засобів підприємства. Тривалий час у вітчизняній теорії та практиці питанню фінансування діяльності господарських структур за рахунок капіталу власників приділялась надзвичайно мала увага, оскільки за адміністративно-командної економіки державні підприємства в централізованому порядку наділялися статутним капіталом, який не міг бути змінений у результаті емісії (чи анулювання) корпоративних прав. Натомість домінуюча роль відводилася таким антиринковим методам фінансування підприємств, як бюджетні дотації, субсидії, субвенції.

Сьогодні досить актуальним є питання переорієнтації підприємств на ринкові форми їх фінансування, однією з яких є мобілізація ресурсів на основі залучення інвестицій в обмін на корпоративні права, емітовані юридичною особою. Спокусливим для фінансистів є те, що для залучення коштів на основі збільшення статутного капіталу не потрібні ні застава майна, ні гарантії третіх осіб; ресурси, вкладені у власний капітал підприємства, залишаються в його розпорядженні протягом довгострокового періоду.

Тим часом працівники фінансових служб підприємств, фінансові менеджери, бухгалтери, інші фахівці, які займаються практичною фінансовою роботою, стикаються зі значними труднощами при спробі використати вказаний метод фінансування. Для успішного здійснення операцій з власним капіталом підприємства та ефективного використання даної форми фінансування на практиці фінансистам слід оволодіти такими блоками питань:

- цілі, порядок та умови збільшення (зменшення) статутного і власного капіталу;

- резерви підприємства, їх види, значення та порядок формування;

- додатковий капітал: порядок його формування та використання;

- оподаткування операцій, пов’язаних зі збільшенням (зменшенням) статутного капіталу, додаткового капіталу, здійсненням реінвестицій у корпоративні права.

Реклама

Структурна перебудова промисловості, відкриття внутрішнього вітчизняного ринку для зарубіжних товаровиробників впливають на структуру власного капіталу підприємств різних організаційно-правових форм. Важливе місце у стратегії підприємства займають формування, використання і управління власним капіталом. Метою формування капіталу підприємства є придбання необхідних активів та оптимізація структури капіталу з позицій забезпечення умов ефективного його використання [37].

Окремі аспекти багатогранної проблеми, що розглядаються в роботі, були і є предметом наукових досліджень ряду вчених далекого зарубіжжя: Є.Ф. Брігхема, Н.Р. Холта, Ван Хорна, Дж.М. Ваховича, Е. Нікбахта, А. Гропеллі, Ф. Модільяні, М. Міллера, Ф.Лі Ченга, Дж.І. Фіннерті, Д.К. Шима, Дж.Г. Сигела, Б. Коласса, а також російських науковців: І.Т. Балабанова, В.В. Ковальова, О.С. Стоянової, Р.Г. Попової, Г.Б. Поляка, В.Г. Бєлоліпецького та інших. Належне місце в проведені науково-теоретичного обґрунтування основ управління структурою капіталу підприємства посідають праці вітчизняних вчених-економістів: І.О. Бланка, В.М. Суторміної, М.Д. Білик, А.М. Поддєрьогіна, О.О. Терещенка, Г.Г. Кірейцева, М.В. Гридчини, В.П. Савчука, О.С. Редькіна, Є.Г. Рясних, Л.О. Коваленко, Л.М. Ремньової та інших.

У науково-практичній літературі досить часто можна зустріти такі поняття, як «власний капітал», «додатковий капітал», «статутний капітал», «номінальний капітал». Для чіткого розуміння процесів, які будуть охарактеризовані далі, необхідно чітко ідентифікувати ці поняття.

Поява поняття «власний капітал» в економічній термінології має об'єктивний характер, в основі якого лежить узагальнення багатовікової практики аналізу. Його історичний огляд вказує на глибокий генезис і широту підходів до трактування власного капіталу як економічної категорії. Серед науковців немає єдності щодо визначення поняття «власний капітал», у зв’язку з чим уточнено це поняття.

Власний капітал – це загальна вартість власних засобів підприємства, які належать йому на правах власності і використовуються ним для формування його активів. Розраховується сума власного капіталу як частина в активах, що залишається після вирахування його зобов’язань.

Дослідження власного капіталу потребує з’ясування сутності капіталу. Найважливішими аспектами розкриття сутності капіталу є економічний, юридичний, обліковий (див. рис. 1.1.)

Рис. 1.1. Трактування капіталу в трьох аспектах

Капітал має юридичне і економічне значення. Юридичне значеннякапіталу полягає передусім в тому, що його розмір визначає межі мінімальної матеріальної відповідальності, які суб’єкт господарювання має за своїми зобов’язаннями. Економічна роль власного капіталу полягає в забезпеченні підприємства власними фінансовими ресурсами, необхідними як для початку, так і для продовження реальної господарської діяльності. Саме такий підхід до розуміння статутного капіталу був виключений в адміністративно-регульованій економіці. Розглядаючи економічну сутність, потрібно відмітити найважливіші характеристики капіталу, які полягають у тому, що він виступає основним чинником виробництва; характеризує фінансові ресурси підприємства, які приносять прибуток; використовується як головне джерело формування добробуту його власників; є головним виміром ринкової вартості підприємства. Його динаміка є важливим показником ефективності господарської діяльності.

Згідно з економічною природою власний капітал класифікується за способом виникнення складових у процесі господарської діяльності акціонерних товариств із врахуванням особливостей їх діяльності. За економічною суттю він відображає процес створення, розподілу, використання й відтворення ресурсів у межах окремого підприємства.

Накопичений капітал підприємства – це приріст власного капіталу в процесі ефективної діяльності, до складу якого необхідно включати величину нерозподіленого прибутку, резерви прибутку, створені з метою наступної його капіталізації, та інший додатковий капітал. Тому, враховуючи економічну природу власного капіталу акціонерного товариства, в його структурі доцільно виділити складові: вкладений та накопичений капітал.

Рис. 1.2. Запропонована структура власного капіталу акціонерного товариства [21]

Більшість вчених подають саме таку класифікацію власного капіталу, тобто за складом, що є однобоким висвітленням і тому пропонується класифікацію за формою та рівнем відповідальності (див. рис. 1.3).

Рис. 1.3. Класифікація власного капіталу за формою та рівнем відповідальності

Класифікація власного капіталу за формою дозволяє визначити частину капіталу, який був інвестований засновниками; одержаний безоплатно; зароблений протягом звітного періоду. Класифікація за рівнем відповідальності дає змогу ранжувати капітал на юридично закріплений в установчих документах та нерегламентований як обов’язковий чинним законодавством.

У зарубіжній практиці капітал розглядається як інвестування засобів в компанії (підприємства), які належать власникам, а не довгостроковим або короткостроковим кредиторам. Важливою проблемою є визначення величини й темпів накопичення власного капіталу. Поширеним є погляд, відповідно до якого питома вага власного капіталу повинна бути на рівні 50% і більше. Лише в цьому випадку, на думку кредиторів, підприємство з більшою ймовірністю може погасити свої зобов’язання за рахунок власних коштів. Тому збереження капіталу на цьому рівні і є першочерговим завданням господарюючого суб’єкта [30].

Для більшості підприємств основним елементом власного капіталу є статутний (номінальний) капітал – сума вкладів власників підприємства в його активи за номінальною вартістю згідно із засновницькими документами. У відповідній статті балансу наводиться зафіксована в установчих документах загальна вартість активів, які є внеском власників (учасників) до капіталу підприємства. Сума статутного капіталу, а також рішення про його збільшення або зменшення мають бути зареєстровані у Державному реєстрі господарських одиниць i за вартістю відповідати даним фінансової звітності, зокрема балансу. Це та сума капіталу, в межах якої засновники підприємства (зокрема АТ, ТОВ) несуть матеріальну відповідальність перед його кредиторами. Саме тому зменшення статутного капіталу за наявності заперечень кредиторів не допускається [35].

В окремих підприємств складовою власного капіталу єпайовий капітал. Ця стаття передбачена для кредитних спілок, споживчих товариств, колективних сільськогосподарських підприємств, житлово-будівельних кооперативів, в яких статутний капітал формується за рахунок пайових внесків. Пайовий капітал – це сукупність коштів фізичних i юридичних осіб, добровільно розміщених у товаристві відповідно до установчих документів для здійснення його господарсько-фінансової діяльності. Для забезпечення розвитку господарської діяльності підприємства пайовиками можуть вноситися додаткові пайові внески на добровільних засадах. При щорічному розподілі прибутку за рішенням зборів пайовиків на обов’язкові та додаткові пайові внески нараховуються дивіденди, які можуть бути зараховані на поповнення паю [6].

Важливими складовими власного капіталу є резерви, які можуть бути сформовані у формі додаткового (капітальні резерви) та резервного капіталу (резерви, створені за рахунок чистого прибутку). Особливості їх формування та використання будуть розглянуті в наступному підрозділі.

Ще одним елементом власного капіталу є нерозподілений прибуток (непокритий збиток). За цією позицією балансу відображається або сума прибутку, яка реінвестована у підприємство, або сума непокритого збитку. Сума непокритого збитку наводиться в дужках та вираховується при визначенні підсумку власного капіталу. У цій статті показується прибуток (збиток), який залишається у підприємства після сплати всіх податків, виплати дивідендів і відрахувань до резервного капіталу. Нерозподілений прибуток (збиток) може включати реінвестований у підприємство прибуток звітного і минулих періодів [6].

Сума непокритого збитку звітного і минулих періодів наводиться в дужках та вираховується при визначенні величини власного капіталу, аналогічно до вилученого капіталу. Останній виникає, якщо підприємство викуповує у власників акції власної емісії (або частки) з метою подальшого їх анулювання чи перепродажу. За позицією «Вилучений капітал» відображається фактична собівартість відповідних корпоративних прав. Сума вилученого капіталу наводиться в дужках і підлягає вирахуванню при визначенні підсумку власного капіталу.

Сутність власного капіталу підприємства проявляється через його функції. Серед них можна виокремити такі основні:

1. Функція заснування та введення в дію підприємства. Власний капітал у частині статутного є фінансовою основою для запуску в дію нового суб’єкта господарювання.

2. Функція відповідальності та гарантії. Як уже було зазначено, статутний капітал є свого роду кредитним забезпеченням для кредиторів підприємства. Власному капіталу в пасиві балансу відповідають чисті активи в активній стороні балансу. Чим більший власний капітал підприємства, зокрема статутний капітал, тим більших збитків може зазнати підприємство без загрози інтересам кредиторів, отже, тим вищою є його кредитоспроможність.

3. Захисна функція. У той час, як попередня функція характеризує значення власного капіталу та статутного капіталу для кредиторів, захисна функція показує, яке значення має власний капітал для власників. Чим більший власний капітал, тим краще захищеним є підприємство від впливу загрозливих для його існування факторів, оскільки саме за рахунок власного капіталу можуть покриватися збитки підприємства. Якщо в результаті збиткової діяльності відбувається перманентне зменшення власного та статутного капіталу, то підприємство може опинитися на межі банкрутства.

4. Функція фінансування та забезпечення ліквідності. Внесками у власний капітал, разом зі спорудами, обладнанням, цінними паперами та іншими матеріальними цінностями, можуть бути грошові кошти. Вони можуть використовуватися для фінансування операційної та інвестиційної діяльності підприємства, а також для погашення заборгованості по позичках. Це, у свою чергу, підвищує ліквідність підприємства, з одного боку, та потенціал довгострокового фінансування, з іншого.

5. База для нарахування дивідендів і розподілу майна. Одержаний протягом року прибуток або розподіляється та виплачується власникам корпоративних прав у вигляді дивідендів, або тезаврується (спрямовується на збільшення статутного чи резервного капіталу). Нарахування дивідендів, як правило, здійснюється за встановленою ставкою відповідно до частки акціонера (пайовика) в статутному капіталі. Аналогічним чином відбувається розподіл майна підприємства у разі його ліквідації чи реорганізації.

6. Функція управління та контролю. Згідно із законодавством власники підприємства можуть брати участь в його управлінні. Найвищим органом АТ чи ТОВ є збори учасників товариства, які призначають керівні органи та ревізійну комісію. Фактичний контроль над підприємством здійснює власник контрольного пакета його корпоративних прав. Володіння контрольним пакетом дає можливість проводити власну стратегічну політику розвитку підприємства, формувати дивідендну політику, контролювати кадрові питання. Таким чином, статутний капітал забезпечує право на управління виробничими факторами та майном підприємства.

7. Рекламна (репрезентативна) функція. Солідний статутний капітал (власний капітал) підприємства створює підґрунтя для довіри до нього не тільки з боку інвесторів, а й з боку постачальників факторів виробництва і споживачів готової продукції. Крім того, підприємству із солідним власним капіталом набагато легше залучити кваліфікований персонал [37].

Функції статутного капіталу, а також цілі його зменшення та збільшення у систематизованому вигляді згруповані в табл. 1.1.

| Функції статутного капіталу |

Цілі збільшення |

Цілі зменшення |

| 1 |

2 |

3 |

| заснування та введення підприємства в дію |

реалізація інвестиційного проекту |

згортання діяльності |

| відповідальність і гарантії (забезпечення кредитоспроможності) |

виконання вимог щодо мінімального розміру статутного капіталу |

підвищення ринкового курсу корпоративних прав |

| захисна функція |

проведення санації |

санація балансу (одержання санаційного прибутку) |

| управління та контролю |

поглинання чи придбання контрольного пакета інших підприємств |

концентрація капіталу в руках активних власників |

| фінансування та забезпечення ліквідності |

поліпшення ліквідності та платоспроможності |

приведення у відповідність обсягів власного капіталу та майна |

| рекламна (репрезентативна) функція |

модернізація чи розширення виробництва |

вирішення конфліктів між власниками |

| база для нарахування дивідендів |

оптимізація дивідендної політики |

проведення певної дивідендної політики |

Абсолютна та відносна величини власного капіталу підприємства залежать від фінансових можливостей підприємства та обраної ним політики щодо структури капіталу. Фінансування діяльності підприємства за рахунок власного капіталу є альтернативою до залучення позичкових коштів. Основні переваги і недоліки фінансування за рахунок власного капіталу пояснюються, виходячи з його функцій, цілей зменшення та збільшення.

Наступним елементом статутного капіталу є резервний капітал підприємства можна розглядати в широкому та вузькому розумінні.

У широкому розумінні до резервного капіталу належать усі складові капіталу, призначені для покриття можливих у майбутньому непередбачених збитків і втрат. У вузькому розумінні з резервним капіталом ідентифікується капітал, який формується за рахунок відрахувань з чистого прибутку і відображений за статтею балансу «Резервний капітал». В економічній літературі резерви підприємства прийнято класифікувати за такими ознаками:

- джерелами формування;

- способом відображення у звітності;

- обов’язковістю створення.

За джерелами формування резерви поділяють на:

- капітальні резерви – формуються за рахунок коштів власників та інших осіб (відображаються за статтями «додатковий вкладений капітал» та «інший додатковий капітал»);

- резервний капітал, сформований за рахунок чистого прибутку підприємства (резервний капітал у вузькому розумінні);

- резерви, які створюються за рахунок збільшення витрат підприємства.

За способом відображення у звітності резерви поділяють на відкриті та приховані. Відкриті резерви можуть бути засвідчені в балансі за статтями «Додатковий капітал» та «Резервний капітал», а приховані резерви жодним чином не фігурують у балансі [6].

За обов’язковістю створення виокремлюють обов’язкові та необов’язкові резерви. Створення перших регламентується чинними нормативними актами. Останні ж формуються з ініціативи менеджменту підприємства та його власників. До обов’язкових резервів належать резерв сумнівних боргів і резервний капітал. Усі інші резерви, наприклад резерв дивідендів, резерв виконання гарантійних зобов’язань, є необов’язковими.

Зрозуміло, що основне призначення резервів полягає в забезпеченні виконання захисної функції власного капіталу підприємства. Порядок реалізації цієї функції та використання на покриття збитків різних типів резервів наведено на рис. 1.4.

Рис. 1.4. Порядок реалізації захисної функції власного капіталу

Як бачимо, підприємства можуть спрямовувати на покриття збитків усі види резервів, а також за певних обставин – статутний капітал. Зрозуміло, що насамперед на покриття збитків слід направити нерозподілений прибуток (за його наявності). За вичерпання такого прибутку для таких цілей слід використати приховані резерви і резервний капітал, створений за рахунок прибутку. У разі дефіциту і цих джерел на погашення непокритих збитків можна спрямувати капітальні резерви (додатковий капітал). Останньою можливістю покриття збитків є спроба отримати санаційний прибуток у результаті зменшення статутного капіталу, про що йтиметься далі.

Згідно із законодавством України на кожному підприємстві, заснованому у формі акціонерного товариства, товариства з обмеженою відповідальністю тощо, повинен бути сформований резервний (страховий) капітал. Розмір цього капіталу регламентується засновницькими документами, але він не може бути меншим за 25% статутного капіталу підприємства. Для акціонерних товариств мінімальна величина резервного капіталу повинна становити 15% акціонерного капіталу. Розмір щорічних відрахувань у резервний капітал також передбачається засновницькими документами, але не може бути меншим за 5% суми чистого прибутку підприємств [5].

Отже, резервний капітал (у вузькому розумінні) – це сума резервів, сформованих за рахунок чистого прибутку в розмірах, установлених засновницькими документами підприємства та нормативними актами. Резервний капітал може використовуватися на такі основні цілі:

- покриття збитків суб’єкта господарювання;

- виплата боргів у разі ліквідації підприємства;

- виплата дивідендів (якщо величина резервів перевищує мінімально допустимий рівень);

- інші цілі, передбачені законодавством чи засновницькими документами.

До формування мінімально необхідного розміру резервів їх можна використовувати лише для покриття збитків. Інформація про рух резервного капіталу міститься у Звіті про власний капітал підприємства. У цьому ж звіті відображається динаміка капітальних резервів.

До так званих капітальних резервів, тобто резервів, які створюються за рахунок капіталу власників (чи інших осіб), належить додатковий капітал. Джерелом формування зазначених резервів не є господарська діяльність підприємства. Поняття «Додатковий капітал» з’явилось у вітчизняній економічній практиці відносно недавно. Згідно з визначенням, яке наводиться у стандартах бухгалтерського обліку, додатковий капітал – це сума приросту майна підприємства, яка виникла в результаті переоцінки (індексації), безоплатно одержаних необоротних активів та від емісійного доходу. Вітчизняними нормативними актами не встановлено жодних обмежень щодо розмірів капітальних резервів.

Розрізняють додатковий вкладений капітал та інший додатковий капітал. Додатковий вкладений капіталхарактеризує суму емісійного доходу (різниця між продажною і номінальною вартістю первісно розміщених акцій), отриманого в результаті реалізації акціонерними товариствами власних корпоративних прав. До складу іншого додаткового капіталуналежать такі складові:

- інший вкладений капітал;

- дооцінка (уцінка) необоротних активів;

- вартість безкоштовно отриманих необоротних активів.

До іншого додаткового капіталу належить інший вкладений засновниками підприємств (крім акціонерних товариств) капітал, що перевищує статутний капітал, раніше внесений такими засновниками без прийняття рішення про зміну розміру статутного капіталу. На нашу думку, до додаткового капіталу слід відносити також капітальний дохід у вигляді різниці між номінальною вартістю викуплених та анульованих корпоративних прав та ціною викупу. Природа цього доходу є такою самою, як і емісійного доходу. Окрім цього, до додаткового капіталу доцільно зараховувати суму перевищення курсу емісії конвертованих облігацій над їх номінальною вартістю.

До складу дооцінки (уцінки) необоротних активів відноситься сума дооцінки (уцінки) активів, яка проводиться у випадках, передбачених законодавством.Зазначимо, що дооцінку оборотних активів не можна розглядати як додатковий капітал підприємства, вона відображається за відповідними позиціями Звіту про фінансові результати [6].

До складу вартості безкоштовно отриманих необоротних активів включається вартість необоротних активів, безкоштовно одержаних підприємством від інших осіб. Вона вважається додатковим капіталом i зменшується на суму нарахованої амортизації, величина якої визнається доходом одночасно з її нарахуванням. Зауважимо, що безкоштовно отримані оборотні активи розглядаються як дохід підприємства i не можуть бути додатковим капіталом.

1.2

Нормативно-правове забезпечення формування власного капіталу підприємства

Для здійснення господарської діяльності необхідно мати певний початковий капітал. Капітал може існувати у матеріалізованій і ментальній формах (знання, вміння, здібності, «ноу-хау» розцінюють як специфічний товар, капітал). Під капіталом розуміють матеріальні і грошові кошти, а також інтелектуальні напрацювання і організаторські навики, котрі використовують у професії виробництва і його обслуговування та є джерелом і засобом отримання прибутку. Підприємницький капітал охоплює:

1. усі технічні засоби виробництва (будівлі, споруди, устаткування, рухомий склад транспорту) використовувані підприємцем на законній підставі (не лише як об’єкти власності, а й на правах оренди, лізингу і ін.);

2. матеріальні оборотні елементи виробництва (сировина і матеріали, пристосування і інструменти одноразового або короткочасного використання);

3. оборотні кошти у грошовій формі (фонд оплати праці, кошти для придбання елементів оборотних фондів, фонди обігу, у тому числі грошові кошти на розрахунковому рахунку у банку);

4. інтелектуальна власність (власна підприємницька ідея, спосіб виготовлення сировини або готової продукції – все те, що прийнято називати «ноу-хау»);

Реєстрація акціонерного товариства здійснюється відповідно до порядку, встановленого Положенням про держреєстрацію суб’єктів підприємницької діяльності. Але починати облік майбутнього власного капіталу необхідно ще до моменту держреєстрації акціонерного товариства. Першим документом майбутнього акціонерного товариства є установчий договір, що визначає порядок здійснення засновниками спільної діяльності по створенню акціонерного товариства. Якщо це відкрите акціонерне товариство (ВАТ), то договором передбачається проведення відкритої передплати на акції, якщо закрите акціонерне товариство (ЗАТ) – розподіл всіх акцій між засновниками [8].

Згідно з Цивільним Кодексом України, акціонер, не пізніше року після реєстрації товариства, повинен оплатити повну вартість акцій, що не може бути нижче номінальної при первинному розміщенні. На вторинному ринку ціна акції може визначатися довільно.

Аналітичний облік ведеться за видами капіталу по кожному акціонеру. Тут повинні відображатися відомості про номінальну й емісійну вартість приналежних акціонеру акцій, про суму заборгованості по внесках, про зміну розміру його частки в статутному капіталі, про форму, у якій внесені його внески, про їхню оцінку, відповідно до установчих документів. Законодавча та нормативна база щодо регулювання формування власного капіталу підприємства викладена в табл. 1.2.

Таблиця 1.2. Законодавча та нормативна база з питань складання звітності акціонерними товариствами та емітентами облігацій

| 1. |

Закон України «Про цінні папери і фондову біржу» |

| 2. |

Закон України «Про бухгалтерський облік та фінансову звітність в Україні» |

| 3. |

Рішення ДКЦПФР «Про затвердження Положення про надання регулярної інформації відкритими акціонерними товариствами та підприємствами – емітентами облігацій» від 09.06.03 №72 (в редакції рішення Комісії від 17.01.2000 №3) зі змінами, внесеними рішенням ДКЦПФР від 25.03.03 №119 |

| 4. |

Рішення ДКЦПФР «Про затвердження Положення про надання особливої інформації відкритими акціонерними товариствами та підприємствами – емітентами облігацій» від 10.02.2000 №5 зі змінами та доповненнями, внесеними рішенням ДКЦПФР від 24.06.03 №295 |

| 5. |

Рішення ДКЦПФР «Про порядок інформування громадськості акціонерними товариствами та емітентами облігацій» від 03.06.03 №221 |

| 6. |

Рішення ДКЦПФР «Про затвердження Порядку оприлюднення частини регулярної інформації про емітента» від 31.07.98 №97 зі змінами, внесеними рішенням ДКЦПФР від 29.10.02 №327 |

| 7. |

Рішення ДКЦПФР «Щодо скасування рішення ДКЦПФР від 14.03.02 №88 «Про затвердження Вимог до річного звіту емітентів цінних паперів» від 03.06.03 №220 |

| 8. |

Рішення ДКЦПФР «Про затвердження Положення про подання річного звіту закритими акціонерними товариствами до Державної комісії з цінних паперів та фондового ринку» від 03.06.03 №227 |

| 9. |

Рішення ДКЦПФР «Про затвердження Вимог до аудиторського висновку, який подається до Державної комісії з цінних паперів та фондового ринку при реєстрації інформації та випуску цінних паперів, а також при поданні регулярної інформації відкритими акціонерними товариствами та підприємствами – емітентами облігацій (крім комерційних банків)» від 25.01.01 №5 зі змінами, внесеними рішенням ДКЦПФР від 14.03.02 №74 |

| 10. |

Рішення ДКЦПФР «Про порядок подання щоквартальної інформації акціонерними товариствами та холдинговими компаніями зі значною державною часткою в статутному капіталі» від 04.09.01 №248 |

| 11. |

Рішення ДКЦПФР «Про формування єдиного інформаційного масиву даних про емітентів цінних паперів» від 27.05.03 №233 |

Нормативами щодо регулювання власного капіталу емітента є:

1. Положення про держреєстрацію СПД – Положення про державну реєстрацію суб’єктів підприємницької діяльності, затверджене постановою КМУ від 25.05.98 р. №740.

2. Інструкції про відкриття рахунків – Інструкція про порядок відкриття і використання рахунків у національній і іноземній валюті, затверджена постановою Правління НБУ від 18.12.98 р. №527 і зареєстрована в Мін’юсті України 24.12.98 р. №819/3259.

3. П(С) БО 13 – Положення (Стандарт) бухгалтерського обліку 13 «Фінансові інструменти», затверджене наказом МФУ від 30.11.2001 р. №559.

4. Закон про прибуток – Закон України «Про оподаткування прибутку підприємств» (у редакції Закону України №283/97-ВР від 22.05.97)».

5. Закон про ПДВ – Закон України «Про податок на додаткову вартість» від 03.04.97 р. №168/97-ВР.

6. Закон про цінні папери – Закон України «Про цінні папери та фондовий ринок»

Інформація, відображена в першому розділі пасиву балансу «Власний капітал», показує загальну картину стану власного капіталу та його окремих позицій на початок та кінець звітного періоду [16]. На основі цієї інформації можна провести поверховий аналіз показників, в основі розрахунку яких є власний капітал. Розшифрування першого розділу пасиву балансу, яке дає змогу фінансовому аналітику дійти висновків щодо змін, які відбулися в складі власного капіталу підприємства, причини цих змін та існуючі тенденції, міститься у звіті про власний капітал. Порядок складання звіту регламентується П(С) БО 5 [6].

Метою складання звіту про власний капітал є розкриття і аналіз інформації щодо змін у складі власного капіталу підприємства протягом звітного періоду. Читаючи звіт, користувач може з’ясувати основні чинники (операції), які вплинули на зміни (збільшення чи зменшення) у складі власного капіталу в цілому та окремих його позицій зокрема.

Звіт складається у формі шахової таблиці в розрізі статей, які включаються до складу першого розділу пасиву балансу та причин їх зміни. Шаховий принцип побудови звіту передбачає розміщення по горизонталі елементів (статей) власного капіталу, а по вертикалі – основних операцій, які можуть призвести до зміни окремих статей і власного капіталу в цілому.

Звіт про власний капітал складається на підставі балансу, звіту про фінансові результати, а також аналітичних даних до відповідних облікових регістрів.За правильного відображення операцій, які призвели до змін у складі власного капіталу, залишок власного капіталу на кінець року (в цілому та у розрізі окремих статей), який відображається у балансі, збігається з тим, який показується у звіті про власний капітал. Суми, що зменшують статті власного капіталу, наводяться в дужках.

Показники залишку за окремими статтями власного капіталу на початок періоду переносяться з відповідної графи балансу підприємства. Далі по вертикалі відображаються операції, які можуть призвести до змін у власному капіталі. На перетині відповідних вертикальних рядків і горизонтальних граф відображаються дані, що характеризують вплив тих чи інших операцій на стан позицій власного капіталу.

Якщо на підприємстві мали місце зміни в обліковій політиці, виправлення помилок, допущених при складанні звітів у попередніх періодах чи інші зміни, то на відповідну величину здійснюється, як правило, коригування сальдо нерозподіленого прибутку на початок звітного року. Скоригований залишокна початок року у звіті містить інформацію про позиції власного капіталу з урахуванням можливих коригувань [6].

Власний капітал підприємства може змінитися в результатіпереоцінки необоротних активів, зокрема уцінки чи дооцінки нематеріальних активів, основних засобів, незавершеного будівництва. Сума дооцінки збільшує інший додатковий капітал, якщо така дооцінка є першою переоцінкою необоротних активів, тобто до дооцінки не провадилася уцінка необоротних активів, суму якої було списано на інші витрати. Сума уцінки необоротних активів зменшує інший додатковий капітал у разі, якщо до уцінки вже було проведено дооцінку таких необоротних активів (сума якої збільшила додатковий капітал). Суми переоцінок необоротних активів, що проводяться протягом звітного року, відображаються у Звіті про власний капітал розгорнуто. Якщо стосовно одного з видів необоротних активів протягом року провадилися дооцінка та уцінка, суми яких вплинули на величину додаткового капіталу, у Звіті така переоцінка відображається розгорнуто – окремо дооцінка та окремо уцінка по відповідному рядку.

Важливим чинником, який впливає на величину власного капіталу підприємства, є обсяг чистого прибутку (збитку)та порядок його використання (чи покриття) у звітному періоді. Базова інформація щодо цього міститься у звіті про фінансові результати та в рішенні зборів власників підприємства щодо порядку використання прибутку. Ця інформація відображається в графі перетину позицій «Чистий прибуток (збиток) за звітний період» та «Нерозподілений прибуток» звіту про власний капітал. Якщо за даними звіту про фінансові результати підприємство має збиток, то його величину має бути відображено у тій же графі у дужках.

У разі прийняття рішення щодо використання чистого прибутку звітного року, нерозподіленого прибутку чи частини резервного капіталу на виплату дивідендів величина дивідендів відображається за відповідними позиціями власного капіталу у дужках і зменшує власний капітал підприємства [35].

Якщо ж нерозподілений прибуток спрямовано на збільшення статутного і резервного капіталу, то відбувається внутрішній перерозподіл сум власного капіталу підприємства:відповідну суму прибутку у звіті про власний капітал відображають двічі – за статтею «Нерозподілений прибуток» у дужках (як величина, що зменшує прибуток) і за статтями «Статутний капітал» і «Резервний капітал» (як величина, що збільшує власний капітал).

Таким чином, можна дійти висновку, що статутний капітал підприємства зростає у результаті використання для цих цілей інших джерел, зокрема внесків власників. Внески до капіталу можуть спрямовуватися на:

- поповнення статутного чи пайового капіталу;

- збільшення додатково вкладеного чи іншого капіталу;

- погашення заборгованості учасників щодо внесків до статутного, пайового, додатково вкладеного та іншого капіталу.

Наступний блок операцій, пов’язаних зі зміною власного капіталу, – це операції, результатом яких євилучення капіталу. Вилучення капіталу може здійснюватися з допомогою таких операцій:

- вилучення частки в капіталі;

- викуп акцій;

- анулювання викуплених акцій;

- перепродаж раніше викуплених акцій;

- зменшення номінальної вартості акції.

При виході учасника з товариства йому повертається його частка (внесок). Якщо в результаті повернення учаснику його частки на величину такої частки зменшився статутний капітал, то таку операцію буде відображено в графі перетину рядка «Вилучення частки в капіталі» та стовпця «Статутний капітал» у сумі, що дорівнює зменшенню статутного капіталу. Як уже зазначалося, підприємство може викупити корпоративні права власної емісії з метою їх анулювання чи перепродажу. Операція викупу акцій (часток) не змінює статутного капіталу підприємства, однак сума власного капіталу зменшується на фактичну величину викуплених корпоративних прав.

Результати аналізу власного капіталу підприємства характеризують фінансову стабільність підприємства і є однією з найважливіших характеристик фінансового стану підприємства. Вона пов’язана зі ступенем залежності від кредиторів і інвесторів і характеризується співвідношенням власних і залучених коштів. Цей показник дає загальну оцінку фінансової стабільності. У світовій і вітчизняній обліково-аналітичній практиці розроблена система показників, що характеризують фінансову стабільність підприємства.

Таблиця 1.3. Формули розрахунку аналізу власного капіталу підприємства

| № п/п |

Показник |

Умовне позначення |

Формула для розрахунку |

Джерела інформації |

| 1 |

Коефіцієнт фінансової незалежності (автономії) |

Кавт

|

Власний капітал / Пасиви |

Ф. 1, р. 380 + р. 430+р. 630 / Ф. 1, р. 640 |

| 2 |

Коефіцієнт фінансової залежності |

Кф.з

|

Пасиви / Власний капітал |

Ф. 1, р. 640 / Ф. 1, р. 380 + р. 430 + р. 630 |

| 3 |

Коефіцієнт маневреності власного капіталу |

Км

|

Власні обігові кошти / Власний капітал |

Ф. 1, р. 380 + р. 430+р. 630 – р. 080 / Ф. 1, р. 380 + р. 430+р. 630 |

| 4 |

Коефіцієнт концентрації позикового капіталу |

Кп.к.

|

Позиковий капітал / Пасиви |

Ф. 1, р. 480 + р. 620 / Ф. 1, р. 640 |

| 5 |

Коефіцієнт фінансової стабільності (коефіцієнт фінансування) |

Кф.с.

|

Власні кошти / Позикові кошти |

Ф. 1, р. 380+430+630 / Ф. 1, р. 480+620 |

| 6 |

Показник фінансового ліверіджу |

Фл

|

Довгострокові зобов’язання / Власні кошти |

Ф. 1, р. 480 / Ф. 1, р. 380 + р. 430+р. 630 |

| 7 |

Коефіцієнт фінансової стійкості |

Кф.с.

|

Власний капітал+довгострокові зобов’язання / Пасиви |

Ф. 1, р. 380 + р. 430+р. 480 + р. 630 / Ф. 1, р. 640 |

1. Коефіцієнт концентрації власного капіталу. Цей коефіцієнт характеризує частку власників підприємства в загальній сумі коштів, авансованих у його діяльність. Чим вище значення цього показника, тим більш фінансово стале підприємство, стабільне і незалежне від зовнішніх кредиторів. Доповненням до цього показника є коефіцієнти концентрації залученого (позикового) капіталу – їх сума дорівнює 1 (або 100%). З приводу ступеня залучення позичених коштів у зарубіжній практиці існують різні думки. Найбільш поширена така: частка власного капіталу повинна бути достатньо великою, нижня межа 0,6 (60%). У підприємство з високою часткою власного капіталу кредитори вкладають кошти більш охоче, оскільки воно з більшою ймовірністю може погасити борги за рахунок власних коштів. Разом із тим багатьом японським компаніям властива висока частка залученого капіталу (до 80%). А значення цього показника в середньому на 58% вище, ніж, наприклад, в американських корпораціях. Це пояснюється тим, що інвестиції там мають різну природу: в США основний потік інвестицій надходить від населення, в Японії – від банків. Високе значення коефіцієнта концентрації залученого капіталу свідчить про ступінь довіри до корпорації з боку банків, а значить, і про фінансову надійність. Низьке значення цього коефіцієнта свідчить про неспроможність отримати кредити у банку, що є певним застереженням інвесторам і кредиторам [26].

2. Коефіцієнт фінансової залежності. Цей коефіцієнт є зворотним коефіцієнту концентрації власного капіталу. Зростання цього показника в динаміці означає збільшення частки позичених коштів у фінансуванні підприємства. Якщо його значення наближається до одиниці (або 100%), то це означає, що власники повністю фінансують своє підприємство.

3. Коефіцієнт маневреності власного капіталу. Цей коефіцієнт показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто вкладена в оборотні кошти, а яка частина капіталізована. Значення цього показника може змінюватися залежно від структури капіталу і галузевої приналежності підприємства (норматив – 0,4–0,6).

4. Коефіцієнт співвідношення власних і залучених коштів. Цей коефіцієнт є найбільш загальною оцінкою фінансової стійкості підприємства. Зростання цього показника в динаміці свідчить про підсилення залежності підприємства від зовнішніх інвесторів і кредиторів, тобто про деяке зниження фінансової стійкості, і навпаки.

Методика аналізу визначених вище коефіцієнтів.

1. Порівнюються фактичні коефіцієнти поточного року з коефіцієнтами попереднього року, а також з коефіцієнтами за ряд звітних періодів.

2. Порівнюються фактичні коефіцієнти з нормативними (зовнішні користувачі фінансових звітів рідко можуть провести таке зіставлення).

3. Порівнюються коефіцієнти з показниками конкурентів. Дані беруться з фінансових звітів, що подаються в фінансові, статистичні органи.

4. Порівнюються фактичні коефіцієнти з галузевими показниками.

За допомогою аналізу цих коефіцієнтів можна виявити сильні і слабкі позиції різних підприємств, фірм. Менеджери використовують ці дані для контролю діяльності підприємства, щоб не допустити банкрутства.

Ефективність використання капіталу найкраще характеризується його рентабельністю. Рівень рентабельності капіталу вимірюється відсотковим відношенням балансового прибутку до величини капіталу (див. табл. 1.4.)

Таблиця 1.4. Аналіз коефіцієнтів рентабельності власного капіталу ВАТ «ІнГЗК»

| Показники |

Формула розрахунку |

| Рентабельність сукупного капіталу (RROA)

|

|

| Рентабельність власного капіталу(RROE

) |

|

| Рентабельність статуного капіталу |

|

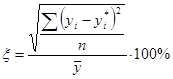

З метою аналізу рентабельності капіталу складається аналітична таблиця, яка дає можливість визначити загальні зміни рентабельності капіталу і розрахувати вплив основних факторів на ці зміни.

Рівень рентабельності капіталу визначається за формулою (1.1), що характеризує структуру капіталу:

Р = П

´ 100 / В

´ (1 / (1 / Ко

+ 1, Ф

+ 1 / Фн

)), (1.1)

де: Р

– рівень рентабельності капіталу;

П

– балансовий прибуток;

В-

виручка від реалізації;

Ко

– коефіцієнт оборотності обігових коштів;

Ф

– фондовіддача основних фондів;

Фн

– фондовіддача нематеріальних активів.

Підвищення прибутковості капіталу досягається раціональним і ощадливим використанням усіх ресурсів, недопущенням їхньої перевитрати, утрат на всіх стадіях кругообігу. У результаті капітал повернеться до свого вихідного стану в більшій сумі, тобто з прибутком.

Таким чином, ефективність використання капіталу характеризується його прибутковістю (рентабельністю) – відношенням суми прибутку до середньорічної суми основного й оборотного капіталу.

Як інвестиційну базу при розрахунку рентабельності капіталу використовують також «Власний капітал» + «Довгострокові позикові засоби». Вона відрізняється від бази «Загальна сума активів» тим, що з її виключаються оборотні активи, сформовані за рахунок короткострокових позикових засобів. Цей показник характеризує ефективність не всього капіталу, а тільки власного (акціонерного) і довгострокового позикового капіталу. Називають його звичайно рентабельністю інвестованого капіталу (ROI).

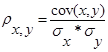

При розрахунку рентабельності капіталу як інвестиційну базу може бути використана середньорічна вартість власного (акціонерного) капіталу. Але в даному випадку в розрахунок беруть прибуток за винятком податків і відсотків по обслуговуванню боргу, а також дивідендів по привілейованих акціях. Називається цей показник «Рентабельність власного капіталу» (RОЕ). Порівняння величини даного показника з величиною рентабельності всього капіталу (ROA) показує вплив позикового капіталу на прибуток власника.

Друге питання, що виникає при визначенні рентабельності капіталу, – який прибуток брати до уваги: балансову (валову), прибуток від реалізації чи продукції чистий прибуток. У даному випадку також треба враховувати інвестиційну базу капіталу. Якщо визначаємо рентабельність всіх активів, то в розрахунок приймається весь балансовий прибуток, що містить у собі прибуток від реалізації продукції, майна і позареалізаційні результати (доходи від довгострокових і короткострокових фінансових вкладень, від участі в спільних підприємствах і інших фінансових операціях).

При визначенні рівня рентабельності власного капіталу враховується чистий прибуток без фінансових витрат по обслуговуванню позикового капіталу.

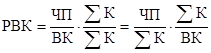

Рентабельність власного капіталу та рентабельність сукупного капіталу тісно пов’язані між собою, формула (1.2):

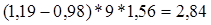

(1.2) (1.2)

Такий взаємозв’язок відображує залежність між ступенем фінансового ризику та прибутковістю власного капіталу. В міру зниження рентабельності сукупного капіталу підприємство має збільшувати ступінь фінансового ризику, щоб забезпечити бажаний рівень дохідності власного капіталу.

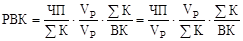

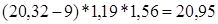

Розширити факторну модель рентабельності власного капіталу можна за рахунок розкладу на складові частини показника рентабельності сукупного капіталу, формула (1.3):

(1.3) (1.3)

Перший фактор – рентабельність продажу  характеризує ефективність управління витратами і ціновою політикою підприємства. характеризує ефективність управління витратами і ціновою політикою підприємства.

Другий фактор – коефіцієнт оборотності капіталу  відображає інтенсивність його використання та ділову активність підприємства. відображає інтенсивність його використання та ділову активність підприємства.

Третій фактор – фінансова структура підприємства  проявляє обрану підприємством політику в галузі фінансування. Чим вищий його рівень, тим вищий ступінь ризику банкрутства підприємства, але разом з тим вища дохідність власного капіталу. проявляє обрану підприємством політику в галузі фінансування. Чим вищий його рівень, тим вищий ступінь ризику банкрутства підприємства, але разом з тим вища дохідність власного капіталу.

Наступна група показників, що характеризує ефективність управління власним капіталом підприємства є показники оборотності, які визначають скільки разів кожна вкладена одиниця коштів приймає участь у виробничому процесі та період обертання одного циклу. До цих показників можна віднести наступні:

- Коефіцієнт оборотності власного капіталу (Кв.к.), формула (1.4):

Кв.к.=ЧВ / Власний капітал =Ф. 2, р. 035 / ф. 1, р. 380 + р. 430 + р. 630

- Тривалість обороту власного капіталу (Пв.к.), формула (1.5):

Пв.к. =360 / Кв.к. (1.5)

- Коефіцієнт завантаження власного капіталу, формула (1.6):

Зв.к. = 1 / Кв.к. (1.6)

Капітал у процесі свого руху проходить послідовно три стадії кругообігу: заготівельну, виробничу і збутову. На першій стадії підприємство здобуває необхідні йому основні фонди, виробничі запаси, на другий – частину засобів у формі запасів надходить у, виробництво, а частина використовується на оплату праці працівників, виплату податків, платежів по соціальному страхуванню й інші витрати. Закінчується ця стадія випуском готової продукції. На третій стадії готова продукція реалізується і на рахунок підприємства надходять кошти, причому, як правило, більше первісної суми на величину отриманого прибутку від бізнесу. Отже, чим швидше капітал зробить кругообіг, тим більше підприємство одержить і реалізує продукції при одній і тій же сумі капіталу за визначений відрізок часу. Затримка руху засобів на будь-який стадії веде до уповільнення оборотності капіталу, вимагає додаткового вкладення засобів і може викликати значне погіршення фінансового стану підприємства [21].

Досягнутий у результаті прискорення оборотності ефект виражається в першу чергу в збільшенні випуску продукції без додаткового залучення фінансових ресурсів. Крім того, за рахунок прискорення оборотності капіталу відбувається збільшення суми прибутку, тому що звичайно до вихідної грошової форми він повертається зі збільшенням. Якщо виробництво і реалізація продукції є збитковими, то прискорення оборотності засобів веде до погіршення фінансових результатів і «проїданню» капіталу. Зі сказаного випливає, що потрібно прагнути не тільки до прискорення руху капіталу на всіх стадіях кругообігу, але і до його максимальної віддачі, що виражається в збільшенні суми прибутку на одну гривню капіталу.

Обсяги окремих складових власного капіталу регулюються законодавством. Обсяг та склад статутного капіталу вказується в установчих документах та вноситься засновниками у терміни, встановлені законодавством.

Серед показників ефективності діяльності господарюючого суб’єкта важливе місце за умов ринку посідають показники ефективності використання капіталу, які відображають швидкість (прискорення або уповільнення) руху капіталу та його віддачу.

Отже, за результатами проведеного теоретичного дослідження щодо аналізу власного капіталу, визначено сутність та функції власного капіталу сучасних підприємств. Обґрунтовано необхідність проведення систематичного аналізу стану та динаміки власного капіталу в умовах сучасного розвитку економіки.

Так, економічна роль власного капіталу полягає в забезпеченні підприємства власними фінансовими ресурсами, необхідними як для початку, так і для продовження реальної господарської діяльності. Найважливішими характеристиками капіталу є наступне: він виступає основним чинником виробництва; характеризує фінансові ресурси підприємства, які приносять прибуток; використовується як головне джерело формування добробуту його власників; є головним виміром ринкової вартості підприємства. Його динаміка є важливим показником ефективності господарської діяльності.

В процесі дослідження визначено основну нормативно-правову базу що регламентує процес формування, розподілу та використання власного капіталу вітчизняних суб’єктів господарювання. Так, серед них найбільш вагомих є Господарський Кодекс, Закон України «Про господарські товариства» та інші.

Інформація про рух та складові елементи власного капіталу міститься в формі №4 «Звіт про власний капітал». Також дану інформацію, але не в розрізі складових елементів власного капіталу, можна отримати в розділі 1 Пасиву балансу підприємства.

Формування капіталу підприємства як об’єкт управління являє собою широке поле діяльності фінансового менеджера для прийняття ефективних стратегічних та оперативних управлінських рішень, напрямлених на успішну реалізацію місії та загальної стратегії економічного розвитку підприємства.

Відкрите акціонерне товариство «Інгулецький гірничо-збагачувальний комбінат» засновано відповідно до рішення регіонального відділення Фонду державного майна України по Дніпропетровській області від 19 січня 1997 року №12/274-АО шляхом перетворення Інгулецького державного гірничо-збагачувального комбінату у відкрите акціонерне товариство, відповідно до Указу Президента України від 19 березня 1996 року №194/96 «Про завдання та особливості приватизації державного майна в 1996 р.», з метою забезпечення народного господарства України та інших держав залізорудним концентратом, а також одержання прибутку від усіх видів виробничої, торгової, комерційної, фінансової та іншої діяльності, дозволеної законодавчими актами України, з метою задоволення соціальних і економічних інтересів акціонерів та трудового колективу. Характерною особливістю роботи в 2000 році є виконання плану приватизації згідно наказу ФДМУ №1838 від 05.09.2000 р. В звітному році господарча діяльність ВАТ «ІнГЗК» виконувалась у відповідності з прийнятою виробничою програмою, затвердженим річним бюджетом та фінансовим планом підприємства. Напрямки діяльності ВАТ «ІнГЗК» протягом періоду існування не змінювались. Системи корпоративного менеджменту ВАТ «ІнГЗК» сертифіковані на відповідність міжнародним стандартам якості (ІSO 9001:2000), екології (ІSO 14001:2004) та промислової безпеки (OHSAS 18001).

Фінансова звітність підприємства була підготовлена відповідно до Закону України «Про бухгалтерський облік та фінансову звітність в Україні», постанови Кабінету Міністрів України від 28.02.2000 р. №419 «Про затвердження Порядку подання фінансової звітності», Положення (стандарту) бухгалтерського обліку №1 «Загальні вимоги до фінансової звітності» затвердженого наказом Міністерства фінансів України від 31.03.1999 р. №87, зареєстрованого в Міністерстві юстиції України 21.06.1999 р. за №391/3684, наказів Державного комітету статистики України від 18.07.2000 р. №257 «Про затвердження форм державної статистичної звітності».

Основним видом діяльності ВАТ «ІнГЗК» є виробництво залізорудного концентрату. У 2007 р. обсяг виробництва товарного концентрату склав 13670,2 тис. т, що в зрівнянні з планом більше на 610,9 тис. т (4,7%) та в зрівнянні з 2006 р. більше на 656,6 тис. т (5%). При цьому із загального обсягу товарного концентрату вироблено концентрату ММС – 10593,2 тис. т з вмістом заліза 63,85%, концентрату МФО – 3077 тис. т. – високоякісний концентрат з вмістом заліза 67,78%. У звітному періоді збут власної продукції здійснювався шляхом укладання біржових контрактів на Придніпровській товарній біржі.

Найбільший вплив на діяльність ВАТ «ІнГЗК» має виробничо-технологічна група факторів – знос активної частини основних фондів. Для вирішення цієї проблеми у майбутньому підприємство планує провести комплексну та технічну реконструкцію. Середній вплив мають група фінансово-економічних факторів – дефіцит джерел капітальних вкладень.

Серед конкурентів з основної продукції можна відокремити ВАТ «ЦГЗК» (м. Кривий Ріг) щодо виробництва залізорудного концентрату, але вплив характеризується як незначний.

Майже весь обсяг виробленої продукції (залізорудний концентрат) реалізується на території України (97,3%) і лише 2,7% в країнах дальнього зарубіжжя. Споживачами залізорудного концентрату є наймогутніші металургійні заводи України – «Запоріжсталь», «Азовсталь», Дніпродзержинський і Алчевський заводи, Маріупольський металургійний комбінат імені Ілліча й інших.

Фінансування капітальних вкладень в звітному періоді проводилось за рахунок:

– власних коштів підприємства;

– інвестиційних зобов'язань ТОВ «Смарт-груп» згідно з Договором від 04.02.2000 «На здійснення управління пакетом акцій ВАТ «ІнГЗК».

Аналіз фінансово-господарської діяльності підприємства проводиться на підставі даних фінансової звітності ВАТ «Інгулецький гірничо-збагачувальний комбінат» за 2005–2007 роки:

- Форма №1 «Баланс» (див. дод. А);

- Форма №2 «Звіт про фінансові результати»;

- Форма №3 «Звіт про рух грошових коштів»;

- Форма №4 «Звіт про власний капітал»;

- Форма №5 «Примітки до річної фінансової звітності».

Протягом 2007 року всі показники ефективності діяльності ВАТ «ІнГЗК» мають високі показники зростання. Так станом на кінець 2007 року обсяг продукції збільшився на 43,12% відносно попереднього періоду і сягнув значення 3560910 тис. грн.

Таблиця 2.1. Техніко-економічні показники діяльності ВАТ «ІнГЗК» протягом 2005–2007 рр., тис. грн.

| Показники |

2005 |

2006 |

2007 |

Відхилення 2005–2006 рр. |

Відхилення 2005–2006 рр. |

| Тис.грн. |

% |

Тис.грн. |

% |

| Обсяг продукції тис. грн. |

2446896 |

2488137 |

3560910 |

41241 |

1,69% |

1072773 |

43,12% |

| Вартість основних засобів |

812270 |

1012092 |

1228221 |

199822 |

24,60% |

216129 |

21,35% |

| Середньооблікова чисельність працівників, осіб |

11681 |

11581 |

11502 |

-100 |

-0,86% |

-79 |

-0,68% |

| Фонд оплати праці, тис. грн. |

207203 |

249876 |

306953 |

42673 |

20,59% |

57077 |

22,84% |

| Собівартість реалізованої продукції тис. грн. |

1535137 |

1706534 |

1891477 |

171397 |

11,16% |

184943 |

10,84% |

| Фондоозброєність, тис. грн. |

85,08 |

87,39 |

106,78 |

2,31 |

2,72% |

19,39 |

22,19% |

| Фондовіддача, грн. |

2,46 |

2,46 |

2,90 |

0,00 |

-0,06% |

0,44 |

17,93% |

| Фондомісткість, грн. |

0,41 |

0,41 |

0,34 |

0,00 |

-0,79% |

-0,06 |

-15,21% |

| Прибуток, тис. грн. |

288119 |

187588 |

723733 |

-100531 |

-34,89% |

536145 |

285,81% |

| Продуктивність парці, тис. грн. |

209,48 |

214,85 |

309,59 |

5,37 |

2,56% |

94,74 |

44,10% |

| Рентабельність, % |

18,77 |

10,99% |

38,26% |

-18,66 |

-99,41% |

27,27 |

248,09% |

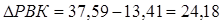

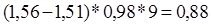

За даними табл. 2.1 протягом 2007 року значно збільшилась рентабельність виробництва майже в 2,5 рази, станом на кінець періоду показник має значення на рівні 38,26%. Таке збільшення можна обґрунтувати значним збільшення показника прибутку протягом року на 536145 тис. грн. (або на 285,81%).

Також спостерігаються зміни щодо показника продуктивності праці, який протягом останнього періоду збільшився на 94,74 тис. грн. і сягнув значення 309,59 тис. грн., тобто протягом 2007 року одним працівником підприємства було вироблено продукції на суму 309,59 тис. грн.

Станом на кінець 2007 року показник фондовіддачі збільшився на 17,93% і має значення 2,9 грн., тобто кожна гривня вкладених основних засобів принесла у середньому 2,9 грн. Така тенденція пояснюється темпами збільшення обсягу виробництва підприємства і темпами збільшення суми основних засобів станом на кінець періоду. Так збільшення основних засобів протягом року на 21,35% забезпечило збільшення обсягів виробництва на 43,12%. За даними балансу підприємства за 2007 рік на кінець періоду майно ВАТ «ІнГЗК» склало 2212429 тис. грн., що більше попереднього року на 181458 тис. грн. або на 8,93% (див. табл. 2.2).

Таблиця 2.2. Майно підприємства ВАТ «ІнГЗК» за період 2005–2007 рр.

| Показник, тис. грн. |

2005 |

2006 |

Зміни |

2007 |

Зміни |

| Абс. |

% |

Абс. |

% |

| Необоротні активи |

1194423 |

1356946 |

162523 |

13,61 |

1419262 |

62316 |

4,59 |

| Оборотні активи |

824878 |

853001 |

28123 |

3,41 |

1617929 |

764928 |

89,67 |

| Витрати майбутніх періодів |

2 171 |

2293 |

122 |

5,62 |

7429 |

5136 |

223,99 |

| Всього |

2021472 |

2212240 |

190768 |

9,44 |

3044620 |

832380 |

37,63 |

За даними табл. 2.2 майно підприємства протягом 2005–2007 років збільшилося на 37,63% (або на 832380 тис. грн.) за рахунок збільшення загального обсягу оборотних та необоротних активів. Протягом 2007 року спостерігається значне збільшення оборотних активів відносно попереднього року – на 89,67% (або на 1617929 тис. грн) за рахунок збільшення дебіторської заборгованості підприємства за розрахунками.

Питома вага необоротних активів в загальній структурі майна ВАТ «ІнГЗК» протягом 2005–2007 років коливається:

- за результатами 2006 року відносно попереднього періоду збільшилася до рівня 61,35%;

- за результатами 2007 року відносно попереднього періоду зменшилося до рівня 46,62% (див. рис. 2.1).

Основні засоби підприємства мають як виробничий так і невиробничий характер. Враховуючи галузеву специфіку діяльності підприємства, найбільша питома ваг належить саме виробничим засобам.

При здійсненні господарської діяльності підприємство використовує як власні так і орендовані основні засоби (див. табл. 2.3).

Рис. 2.1 Структура та динаміка майна ВАТ «ІнГЗК», 2005–2007 рр.

Дані табл. 2.3 свідчать, що станом на кінець 2007 року основні засоби підприємства мають виробниче призначення – 98,7%, які за результатами діяльності мають наступну структуру:

- будівлі та споруди – 57,79%, що більше попереднього року на 5,72 відсоткові пункти;

- машини та обладнання – 28,24%, що менше попереднього періоду на 3,39 відсоткові пункти;

- транспортні засоби – 12,32%, що менше попереднього періоду на 0,37 відсоткові пункти;

- інші – 0,35% що менше попереднього періоду на 0,04 відсоткові пункти.

Відповідно до П(С)БО 7 «Основні засоби», підприємство застосовує прямолінійний та виробничий методи нарахування амортизації основних засобів. По завершенні модернізації та реконструкції основних засобів та капітального будівництва відповідні накопичені витрати зараховуються як вартість основних засобів з подальшою амортизацією. Основними напрямками зниження ступеня зносу основних фондів та підвищення їх ефективності є: виконання програми капітального будівництва, реалізація програми придбання основного та допоміжного обладнання, модернізація виробничого обладнання. Загальна ступінь зносу основних засобів складає 53,8%. Вартість об'єктів основних засобів що знаходяться під заставою по кредитним договорам складає 64681 тис. грн.

Станом на 31.12.07 на балансі підприємства знаходяться наступні об'єкти соціальної інфраструктури: ДОЛ «Альбатрос», Палац культури, Палац спорту, бази відпочинку «Стрелковое», «Майдан», лікувально-оздоровчий комплекс, будинок тимчасового проживання робітників. Об'єкти соціальної сфери фінансувались за рахунок власних коштів. За звітний рік витрати на утримання склали 22906,1 тис. грн.

Станом на кінець 2007 року оборотні активи підприємства склали 1617929 тис. грн. або 46,62% в структурі майна підприємства, що більше попереднього року на 89,7% або на 764928 тис. грн.

Таблиця 2.4. Динаміка оборотних активів ВАТ «ІнГЗК», тис. грн.

| Актив |

2005 |

2006 |

Зміни |

2007 |

Зміни |

| Абс. |

Відн., % |

Абс. |

Відн., % |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| Запаси |

334 639 |

356324 |

21685 |

6,48 |

273539 |

-82785 |

-23,2 |

| Векселі одержані |

134 |

634 |

500 |

373,1 |

134 |

-500 |

-78,9 |

За даними табл. 2.4 спостерігається негативна тенденція до зменшення грошових коштів та їх еквівалентів протягом 2006 року, що негативно впливає на ліквідність підприємства та в деяких випадках може викликати короткострокові кризові явища. Але вже за результатами діяльності протягом 2007 року грошові кошти збільшилися майже в 15 раз і станом на кінець періоду сягнули значення 73261 тис. грн.

Найбільша питома вага в структурі оборотних активів ВАТ «ІнГЗК» на кінець 2007 року належить:

- дебіторській заборгованості за роботи, товари та послуги – 55,42% оборотних коштів підприємства

- дебіторській заборгованості за розрахунками – 22,41% оборотних коштів підприємства;

- запасам – 16,91%

Джерелами майна ВАТ «ІнГЗК» є як власні так і позикові кошти, які відображаються в розділі «Пасив» балансу підприємства. За результатами аналізу фінансової звітності визначено, що основним джерелом фінансування діяльності підприємства на кінець 2007 року є власний капітал (див. рис. 2.2).

Рис. 2.2 Структура капіталу ВАТ «ІнГЗК» за 2005–2007 рр., %

За даними рис. 2.2 протягом 2007 року спостерігається деяке зменшення частки власного капіталу в структурі сукупного капіталу підприємства, що пояснюється збільшенням поточних зобов’язань протягом звітного періоду. За результатами діяльності підприємства протягом 2007 року поточні зобов’язання збільшилися на 63,18% (на 296073 тис. грн.) і мають значення на кінець періоду 764693 тис.грн. Поточні зобов’язання ВАТ «ІнГЗК» представлені векселями, що були видані, кредиторською заборгованістю за товари, роботи та послуги, поточними зобов’язаннями за розрахунками та іншім (див. табл. 2.5)

Таблиця 2.5. Динаміка капіталу ВАТ «ІнГЗК» протягом 2005–2007 рр., тис. грн.

| Пасив |

2005 |

2006 |

Зміни |

2007 |

Зміни |

| Абс, |

Відн, % |

Абс, |

Відн., % |

| Власний капітал |

1143279 |

1655036 |

511757 |

44,76 |

2195578 |

540542 |

32,66 |

| Забезпечення наступних витрат і платежів |

11393 |

13353 |

1960 |

17,20 |

23392 |

10039 |

75,18 |

| Довгострокові зобов'язання |

54296 |

10001 |

-44295 |

-81,58 |

0,00 |

-10001 |

-100 |

| Поточні зобов'язання, у т, ч, |

741 558 |

468 620 |

-272938 |

-36,81 |

764693 |

296073 |

63,18 |

| – короткострокові кредити банків |

43 457 |

56202 |

12745,00 |

29,33 |

0 |

-56202 |

-100 |

| – поточна заборгованість за довгостроковими зобов'язаннями |

65 621 |

0 |

-65621 |

-100,00 |

0 |

0,00 |

| – векселі видані |

24 206 |

25240 |

1034,00 |

4,27 |

837 |

-24403 |

-96,68 |

| – кредиторська заборгованість за товари, роботи, послуги |

433 326 |

248893 |

-184433 |

-42,56 |

508915 |

260022 |

104,47 |

| – поточні зобов’язання за розрахунками та інші |

174 948 |

138285 |

-36663,00 |

-20,96 |

254941 |

116656 |

84,36 |

| Доходи майбутніх періодів |

70 946 |

65230 |

-5716,00 |

-8,06 |

60957 |

-4273,00 |

-6,55 |

| Баланс |

2021472 |

2212240 |

190768 |

9,44 |

3044620 |

832380 |

37,63 |

За даними табл. 2.5 значно збільшилася кредиторська заборгованість за товари, роботи, послуги – на 104,47% або на 260022 тис. грн., що можна пояснити зростанням дебіторської заборгованості протягом останнього періоду. Тобто підприємство не має можливості розрахуватися з власними постачальниками товарів, робіт, послуг через нестачу коштів, що виникла внаслідок затримання розрахунку дебіторами за відвантажену продукцію. При цьому, за даними фінансової звітності підприємства та даних табл. 2.4. ВАТ «ІнГЗК» не має довгострокових та короткострокових кредитів, які були погашенні саме протягом 2007 року. Підприємство розраховує на суму прибутку, що був отриманий протягом періоду дослідження.

За результатами аналізу діяльності підприємства протягом 2005–2007 рр. визначено ВАТ «ІнГЗК» як прибутковий суб’єкт господарювання, динаміка показника прибутку має позитивне значення (див. табл. 2.6)

За даними табл. 2.6 чистий прибуток підприємства протягом 2007 року збільшився на 536145тис. грн. (або на 285,81%) відносно даних 2006 року і сягнув значення 723733тис. грн. Такі зміни пояснюється різними темпами збільшення показників виручки реалізації (збільшення на 43,12%) та собівартості продукції (збільшення на 10,84%).

Значних змін зазнав показник чистого прибутку протягом 2006 року, коли за цей період він зменшився на 34,9% (або на 100531 тис. грн.), що було викликано невідповідністю темпів зростання виручки від реалізації протягом року (збільшення на 1,69%) та собівартістю продукції (збільшення на 11,16%).

Для аналізу фінансово-господарської діяльності ВАТ «ІнГЗК» необхідно провести аналіз ліквідності діяльності підприємства. Ліквідність характеризує здатність підприємства швидко перетворити активи на гроші. Оцінюючи ліквідність підприємства, і аналізують достатність поточних (оборотних) активів для погашення поточних зобов'язань – короткострокової кредиторської заборгованості.

Таблиця 2.6. Аналіз фінансових результатів ВАТ «ІнГЗК» за 2005–2007 рр.

| Стаття |

2005 |

2006 |

Зміни |

2007 |

Зміни |

| Абс, |

Відн, % |

Абс, |

Відн, % |

| Дохід (виручка) від реалізації продукції (товарів, робіт, послуг) |

2 446 896 |

2488137 |

41 241 |

1,69 |

3560910 |

1072773 |

43,12 |

| ПДВ |

393 243 |

403203 |

9 960 |

2,53 |

562775 |

159572 |

39,58 |

| Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг) |

2 053 653 |

2084934 |

31 281 |

1,52 |

2998135 |

913201 |

43,80 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) |

1 535 137 |

1706534 |

171 397 |

11,16 |

1891477 |

184943 |

10,84 |

| Валовий прибуток |

518 516 |

378400 |

-140 116 |

-27,02 |

1106658 |

728258 |

192,46 |

| Інші операційні доходи |

210 332 |

909017 |

698 685 |

332,18 |

1743034 |

834017 |

91,75 |

| Адміністративні витрати |

27 318 |

24712 |

-2 606 |

-9,54 |

39420 |

14708 |

59,52 |

| Витрати на збут |

43 545 |

59769 |

16 224 |

37,26 |

91735 |

31966 |

53,48 |

| Інші операційні витрати |

305 213 |

953652 |

648 439 |

212,45 |

1777817 |

824165 |

86,42 |

| Фінансові результати від операційної діяльності прибуток |

352 772 |

249284 |

-103 488 |

-29,34 |

940720 |

691436 |

277,37 |

| Інші фінансові доходи |

975 |

13500 |

12 525 |

1284,62 |

50 |

-13450 |

-99,63 |

| Інші доходи |

31 371 |

29310 |

-2 061 |

-6,57 |

26644 |

-2666 |

-9,10 |

| Фінансові витрати |

18 538 |

12374 |

-6 164 |

-33,25 |

3071 |

-9303 |

-75,18 |

| Інші витрати |

4 245 |

2190 |

-2 055 |

-48,41 |

5914 |

3724 |

170,05 |

| Фінансові результати від звичайної діяльності до оподаткування прибуток |

362 335 |

277530 |

-84 805 |

-23,41 |

958429 |

680899 |

245,34 |

| Податок на прибуток від звичайної діяльності |

74 216 |

89942 |

15 726 |

21,19 |

234696 |

144754 |

160,94 |

| Фінансові результати від звичайної діяльності прибуток |

288 119 |

187588 |

-100 531 |

-34,89 |

723733 |

536145 |

285,81 |

| Чистий прибуток |

288 119 |

187588 |

-100 531 |

-34,89 |

723733 |

536145 |

285,81 |

Ліквідність підприємства в короткостроковому періоді визначається його можливостями покрити свої короткострокові зобов'язання. Під короткостроковим періодом умовно розуміють строк до одного року, хоча іноді він також ототожнюється з операційним циклом.

Більш точним є аналіз ліквідності за допомогою фінансових коефіцієнтів, відповідно якому аналіз ліквідності балансу характеризують три показники:

1) проміжний коефіцієнт ліквідності, який не враховує активи, що повільно реалізуються;

2) коефіцієнт абсолютної ліквідності, який враховує лише найбільш ліквідні активи.

3) коефіцієнт покриття.

Ліквідність підприємства дозволяє визначити спроможність підприємства сплачувати свої поточні зобов'язання. У додатку Ж приведені формули розрахунку показників ліквідності.

Для підприємства ВАТ «ІнГЗК» розрахунок цих коефіцієнтів представимо у табл. 2.7.

Таблиця 2.7.

Аналіз коефіцієнтів ліквідності ВАТ «ІнГЗК», 2005–2007 рр.

| Показник |

2005 |

2006 |

2007 |

| Коефіцієнт ліквідності поточної (покриття) |

1,11 |

1,82 |

2,12 |

| Коефіцієнт ліквідності швидкої |

0,66 |

1,06 |

1,76 |

| Коефіцієнт ліквідності абсолютної |

0,00 |

0,00 |

0,10 |

На ВАТ «ІнГЗК» коефіцієнт абсолютної ліквідності станом на 31.12.2007 р. близький до нульового значення, що вказує на дефіцит грошових коштів для покриття короткострокових зобов'язань.

Коефіцієнт загальної ліквідності відображає здатність покриття поточних зобов'язань підприємства за рахунок використання всієї суми оборотних коштів. Для ВАТ «ІнГЗК» станом на 31.12.2007 р. його значення складає 2,116, свідчить про достатній ступінь ліквідності підприємства. Таким чином, в цілому по ВАТ «ІнГЗК» можна говорити про достатній рівень ліквідності.

Аналіз фінансових показників свідчить про збільшення рентабельності виробництва товарної продукції з 17,17% до 50,19%, збільшення власних обігових коштів з 307862 тис. грн. до 776316 тис. грн. та збільшення чистого прибутку з 187588 тис. грн. до 723733 тис. грн. Коефіцієнт абсолютної ліквідності 0,095 близький до нульового значення, що вказує на дефіцит грошових коштів для покриття короткострокових зобов'язань. Коефіцієнт загальної ліквідності 2,116 вказує на здатність покриття поточних зобов'язань за рахунок використання всієї суми оборотних коштів, що свідчить про достатній рівень ліквідності підприємства.

Коефіцієнт фінансової стійкості на 31.12.2007 р. склав 0,721 (при орієнтовних значеннях показника 0,25–0,50), перевищує встановлений норматив що свідчить про високий рівень фінансової незалежності підприємства. Коефіцієнт структури капіталу станом на 31.12.2007 р. складає 0,348, при нижній нормативній межі 0,5. Це свідчить про те, що при формуванні капіталу перевага віддається власним коштам.

З метою зниження собівартості товарної продукції та збільшення ефективності діяльності в подальшому буде продовжена робота по розробці та втіленню матеріало- та енергозберігаючих технологій, контролю над відповідністю фактичних витрат нормуємих матеріальних та енергетичних ресурсів встановленим нормам.

Основним джерелом інформації для аналізу власного капіталу ВАТ «ІнГЗК» є форма №4 бухгалтерської звітності «Звіт про власний капітал».

Протягом 2007 року власний капітал підприємства збільшився відносно 2006 року на 32,66% за рахунок збільшення резервного капіталу та нерозподіленого прибутку (див. табл. 2.8).

Таблиця 2.8. Аналіз динаміки власного капіталу ВАТ «ІнГЗК» протягом 2005–2007 рр.

| Власний капітал |

2005 |

2006 |

Зміни |

2007 |

Зміни |

| Абс. |

Відн., % |

Абс. |

Відн., % |

| Статутний капітал |

362056 |

687906 |

325 850 |

-90 |

687906 |

- |

- |

| Інший додатковий капітал |

323458 |

319209 |

-4 249 |

1,31 |

314269 |

-4940 |

-1,55 |

| Резервний капітал |

48528 |

57907 |

9 379 |

-19,33 |

94094 |

36187 |

62,49 |

| Нерозподілений прибуток |

409237 |

590014 |

180 777 |

-44,17 |

1099309 |

509295 |

86,32 |

| Усього |

1143279 |

1655036 |

511 757 |

-44,76 |

2195578 |

540542 |

32,66 |

Аналіз даних табл. 2.8 свідчить, що протягом 2007 року резервний капітал підприємства збільшився на 36187 тис. грн. або на 62,5% відносно попереднього періоду. Нерозподілений прибуток збільшився протягом року на 509295 тис. грн. або на 86,32% відносно 2006 року.

Власний капітал ВАТ «ІнГЗК» сформовано із наступних джерел: статутний капітал, інший додатковий капітал, резервний капітал, нерозподілений прибуток.

Таблиця 2.9. Аналіз структури власного капіталу ВАТ «ІнГЗК», 2007 (тис. грн.)

| Статутний капітал |

Інший дод. кап. |

Резервний капітал |

Нерозподілений прибуток |

Разом |

| Залишок на початок року |

687906 |

319207 |

58010 |

589988 |

1655111 |

| Виправлення помилок |

2 |

-103 |

26 |

-75 |

| Переоцінка активів |

-2603 |

0 |

2603 |

0 |

| Чистий прибуток |

723733 |

723733 |

| Виплати власникам |

-180854 |

-180854 |

| Відрахування до резервного капіталу |

36187 |

-36187 |

| Безкоштовно отримані активи |

-2337 |

-2337 |

| Разом зміни в капіталі |

0 |

-4940 |

36187 |

509295 |

540542 |

| Залишок на кінець року |

687906 |

314269 |

94094 |

1099309 |

2195578 |

Таким чином данні табл. 2.9 свідчать про збільшення власного капіталу ВАТ «ІнГЗК» протягом 2007 року на 540542 тис. грн. або на 32,66% відносно попереднього періоду. Це збільшення досягнуто за рахунок отриманого чистого прибутку за період. Аналіз таблиці показує збільшення всіх складових власного капіталу, а саме:

- Інший додатковий капітал – зменшився на 4940 тис. грн.;

- Резервний капітал – 36187 тис. грн. (за рахунок відрахувань до резервного фонду при розподілі чистого прибутку);

- Нерозподілений прибуток – 509295 тис. грн. (за рахунок отриманого чистого прибутку).

Власний капітал ВАТ «ІнГЗК» станом на 31.12.2007 року сформований згідно з П(С) БО України та складається із:

– статутного капіталу;

– іншого додаткового капіталу;

– резервного капіталу;

– нерозподіленого прибутку

Станом на кінець 2007 року найбільша питома вага в структурі власного капіталу ВАТ «ІнГЗК» належить нерозподіленому прибутку – 50,07%, що більше його значення відносно попереднього періоду (див. табл. 2.10).

Таблиця 2.10. Структура власного капіталу ВАТ «ІнГЗК», 2005–2007 рр.

| Пасив |

2005 |

2006 |

2007 |

| Власний капітал |

56,56% |

74,81% |

72,11% |

| Забезпечення наступних витрат і платежів |

0,56% |

0,60% |

0,77% |

| Довгострокові зобов'язання |

2,69% |

0,45% |

0,00% |

| Поточні зобов'язання, у т, ч, |

36,68% |

21,18% |

25,12% |

| – короткострокові кредити банків |

2,15% |

2,54% |

0,00% |

| – поточна заборгованість за довгостроковими зобов'язаннями |

3,25% |

0,00% |

0,00% |

| – векселі видані |

1,20% |

1,14% |

0,03% |

| – кредиторська заборгованість за товари, роботи, послуги |

21,44% |

11,25% |

16,72% |

| – поточні зобов’язання за розрахунками та інші |

8,65% |

6,25% |

8,37% |

| Доходи майбутніх періодів |

3,51% |

2,95% |

2,00% |

| Баланс |

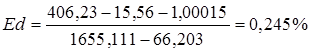

100,00% |