Бюджетный федерализм

Введение

Динамичное и устойчивое развитие общества невозможно без активного участия государства в экономических процессах, которое реализуется прежде всего в бюджетной и денежно-кредитной политике. Этот постулат сформулировал Кейнс и он остается реальностью и по сей день в экономике индустриально развитых стран мира.

Государственное регулирование, осуществляемое в рамках избранной властью экономической политики играет ведущую, определяющую роль в формировании и развитии экономической структуры любого современного общества. Государство осуществляет экономическое и социальное регулирование с помощью финансовой системы, главным звеном которой является государственный бюджет. Именно посредством бюджета государство образует централизованные и воздействует на формирование децентрализованных фондов денежных средств, обеспечивая возможность выполнения возложенных на государственные органы функций.

Актуальность выбранной темы

данной работы обусловлена, прежде всего, тем, что из всех аспектов бюджетных отношений межбюджетные отношения между Российской Федерацией и ее субъектами относятся к числу наименее законодательно урегулированных. Вступление в силу с 1 января 2000 года Бюджетного кодекса, ознаменовавшее качественный скачок в развитии бюджетного права, сравнительно мало затронуло область межбюджетных отношений. Хотя этим отношениям посвящена специальная глава Кодекса (глава 16), ее нормы носят преимущественно декларативный или дефинитивный характер и не рассчитаны на прямое действие. В значительной мере это обусловлено тем, что межбюджетные отношения являются непосредственным отражением уровня развития федеративных отношений вообще, которые по сей день находятся в процессе становления. К моменту рассмотрения Бюджетного кодекса Правительством были только намечены тактические цели государственной политики в этой области [7]. В этих условиях жесткая законодательная фиксация межбюджетных отношений была преждевременной и даже нежелательной.

Проблема определен

ия места региональных бюджетов в бюджетной системе Российской Федерации поднимается с 1992 года – момента начала процессов децентрализации. В настоящей работе будут рассмотрены наиболее важные вопросы организации системы государственных финансов на уровне субъектов РФ.

Реклама

Важность изучения данной проблемы обусловлена необходимостью более ясного восприятия реалий современного российского федерализма, углубленного понимания мотивации и характера взаимоотношений центра и периферии, противоречий регионального развития, потребностью более точных прогнозных оценок вероятности распада государственной целостности России либо ее успешной интеграции в мировой экономический и политический порядок начала XXI в.

В первой главе

мы дадим понятие бюджетного федерализма, характеристику бюджетной системе Российской Федерации, отразим основные тенденции развития межбюджетных отношений в РФ, доходных полномочий и расходных обязательств субъектов управления различных уровней бюджетной системы. Также в первой главе мы коснемся вопросов, связанных с юридическими основами осуществления бюджетного процесса субъектов Федерации.

Во второй главе

будет дан анализ межбюджетных отношений на примере исполнения бюджета субъекта РФ – Новосибирской области. Выбор объекта исследования - бюджета Новосибирской области - во многом предопределен тем, что этот сибирский регион по большинству своих качественных и количественных параметров может быть условно отнесен к числу "ординарных", т.е. территорий, не выпадающих из общего ряда благодаря отсутствию богатых природных ресурсов, ощутимой этнической специфики, близости к очагам вооруженных конфликтов и т.д. Подобная "заурядность" области способствует выявлению типичного и получению результатов, справедливых по отношению к подобным же регионам в составе РФ и возможности выработки рекомендаций, применимых и для других регионов. Разумеется,

констатация известной "ординарности" объекта не подразумевает отказа от выявления его специфических черт и особенностей.

Также во второй главе подробно анализируются вопросы исполнения регионального бюджета, структуры расходов и доходов бюджета региона, а также производится сравнительный анализ исполнения бюджета области за ряд лет, а именно, с 2000 по 2002 год. Также здесь мы проанализируем отношения Новосибирской области с центром и вытекающие отсюда последствия в бюджетной сфере и охарактеризуем основные направления бюджетной политики области на 2003 год.

Первая часть работы – первые две главы – ставит своей целью определение места региональных бюджетов в бюджетной системе Российской Федерации и исследование существующих межбюджетных отношений.

Реклама

Для достижения указанной цели были поставлены и решены следующие задачи:

1) определены понятия бюджетного федерализма, бюджетной системы и бюджетов различных уровней;

2) определены основные принципы построения и функционирования бюджетов всех уровней;

3) обозначены основные проблемы бюджетного федерализма, как формы бюджетных взаимоотношений между центром и регионами;

4) охарактеризованы доходные и расходные полномочия центра и субъектов РФ;

5) проведен анализ исполнения бюджета субъекта РФ – Новосибирской области по доходам и расходам за период с 2000 по 2002 год;

6) разработаны основные направления повышения эффективности межбюджетных отношений.

Нормативно-правовой базой данной работы являются Бюджетный и Налоговый кодексы РФ, Федеральный закон «Об общих принципах организации местного самоуправления в Российской Федерации», Федеральным закон «О федеральном бюджете РФ», Закон Российской федерации ”Об основах бюджетного устройства и бюджетного процесса в Российской Федерации”, Областные законы Новосибирской области «О бюджетном устройстве и бюджетном процессе в Новосибирской области», Закон Новосибирской области «Об областном бюджете Новосибирской области на 2000 год» и другие нормативные документы. В процессе написания данной работы были использованы также статистические данные Госкомстата РФ, периодические издания, сеть Интернет и информационно-правовая система «Консультант-плюс». В соответствии с характером темы и объектами изучения в работе применены, экономико-статистический, экономико-математический, расчетно-аналитический и другие методы исследования.

Вторая часть дипломной работы – Глава 3

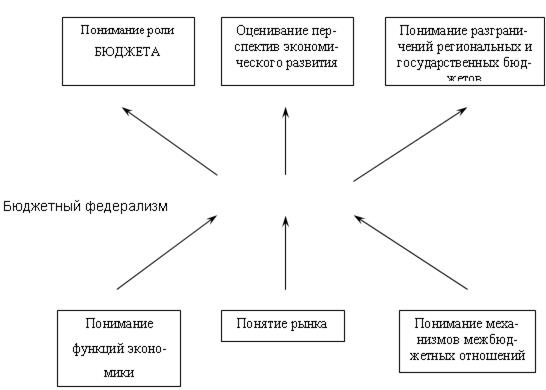

– посвящена разработке факультативных занятий по экономике в средней школе по теме «Бюджетный федерализм». В методическую разработку вошло: определение роли темы «Бюджетный федерализм» для развития личности школьников вообще и для школьного курса экономики в частности; формулирование целей изучения темы (учебные и воспитательные); поурочное планирование темы, включающее три урока – , анализ внутри предметных связей в школьном курсе экономики и места в них темы «Бюджетный федерализм».

Глава 1. Экономическая сущность бюджетного федерализма

1.1. Понятия бюджетного федерализма

Под бюджетным федерализмом понимается система налогово-бюджетных взаимоотношений органов власти и управления различных уровней на всех стадиях бюджетного процесса, основанная на следующих основных принципах [23, c.21]:

- самостоятельность бюджетов разных уровней (закрепление за каждым уровнем власти и управления собственных источников доходов, право самостоятельно определять направления их расходования, недопустимость изъятия дополнительных доходов и неиспользованных или дополнительно полученных средств в вышестоящие бюджеты, право на компенсацию расходов, возникающих в результате решений, принятых вышестоящими органами власти и управления, право предоставления налоговых и иных льгот только за счет собственных доходов и т.д.);

- законодательное разграничение бюджетной ответственности и расходных полномочий между федеральными, региональными и местными органами власти и управления;

- соответствие финансовых ресурсов органов власти и управления выполняемым ими функциям (обеспечение вертикального и горизонтального выравнивания доходов нижестоящих бюджетов);

- нормативно-расчетные (формализованные) методы регулирования межбюджетных отношений и предоставления финансовой помощи;

- наличие специальных процедур предотвращения и разрешения конфликтов между различными уровнями власти и управления, достижение взаимосогласованных решений по вопросам налогово-бюджетной политики.

Концепция бюджетного федерализма содержит основополагающие идеи федерализма как территориальной формы демократии. Она должна обеспечивать реализацию прав каждой личности и территориальных общностей людей на получение определенного объема социальных услуг соответствующего их запросам качества и в отвечающих их интересам и потребностям формах. Конкретные воплощения концепции бюджетного федерализма опираются на определенное сочетание двух взаимодополняющих тенденций: конкуренции

между региональными органами власти на "рынке" социальных услуг, с одной стороны, и выравнивания

условий этой конкуренции и обеспечения на всей территории страны общенациональных минимальных стандартов - с другой.

Скажем несколько слов об истории формирования российской модели бюджетного федерализма [42, c.141].

В 1991-1993 гг. развитие бюджетного федерализма в России шло в рамках "стихийной децентрализации" бюджетной системы.Хотя, согласно принятым в этот период законам, в правовое пространство страны были введены основополагающие принципы бюджетного федерализма, фактически они не были реализованы. Относительная стабилизация политической ситуации и укрепление позиций федерального центра дали возможность провести в 1994 г. давно назревшую реформу межбюджетных отношений.

В результате ее проведения региональные органы власти и управления получили право устанавливать ставку налога на прибыль предприятий и организаций, поступающего в их бюджеты, были сделаны шаги к установлению единых пропорций разделения основных федеральных налогов между уровнями бюджетной системы, внедрены нормативно-расчетные методы распределения федеральной помощи (трансфертов) регионам на основе объективных критериев и формул, создан фонд финансовой поддержки субъектов Федерации. Тем самым было положено начало следующему этапу реформирования межбюджетных отношений - формированию экспериментального бюджетного федерализма,основанного не на целостной нормативно-законодательной базе, а на ежегодных законах о федеральном бюджете, на президентских указах и ведомственных инструкциях.

Результаты проведенной реформы оказались неоднозначными. С одной стороны, возросла финансовая самостоятельность субъектов Федерации, с другой - сохранился субъективизм в регулировании межбюджетных отношений, усилилась несогласованность налогово-бюджетной политики. Самое тревожное заключалось в том, что в 1994 г. не удалось добиться реального выравнивания положения субъектов Федерации в бюджетной системе. Для четырех республик (Карелия, Татарстан, Башкортостан, Якутия) был, по существу, легализован особый режим взаимоотношений с федеральным бюджетом.

Сфера действия нормативно-расчетных методов регулирования межбюджетных отношений оказалась ограниченной. Почти 3

/4

средств, полученных регионами из федерального бюджета, поступало через неформализованные и слабо контролируемые каналы, главным образом через взаимные расчеты между бюджетами разных уровней. Отсутствие правовой базы для проведения этих взаиморасчетов привело не только к субъективности распределения основной части федеральных поступлений в регионы, но и к низкой эффективности их использования.

Внедренная в 1994 г.формула распределения федеральной помощи имела ряд серьезных недостатков. Заложенный в ней основной критерий выделения регионов, нуждающихся в централизованной помощи - отставание в 1993 г. регионального бюджетного среднедушевого дохода от среднего по России, - вряд ли можно считать приемлемым, поскольку он не учитывает резкую дифференциацию потребностей территориальных бюджетов в финансовых ресурсах. Привязка поправочных коэффициентов бюджетных расходов к крупным экономическим районам, объединяющим весьма разнородные территории, была чисто формальной и не отражала реальных различий между географическими и социально-экономическими условиями. В результате для многих северных и восточных регионов потребовалось ввести, по существу, особую процедуру расчета их доли в фонде поддержки. Наконец, финансовая поддержка регионов не имела целевой направленности, а ее получение не было связано с необходимостью соблюдения региональными органами власти и управления хотя бы минимальных требований по обеспечению ее эффективного использования.

Однако, как оказалось, критики заслуживала не столько собственно формула распределения трансфертов (идеальных формул бюджетного "выравнивания" практически не существует), сколько избранный Министерством финансов порядок ее применения. В 1994 г. почти 2

/3

средств фонда поддержки передавалось регионам в виде косвенных дотаций на основе повышения нормативов зачисления НДС в бюджеты субъектов Федерации. Такой подход стал шагом назад даже от ситуации 1993 г., когда за каждым регионом законом о федеральном бюджете были закреплены хотя и различные, но стабильные нормативы отчислений от НДС, не являющиеся объектом согласования в процессе исполнения бюджетов.

Федеральные власти не имели надежной базы для оценки реальных потребностей регионов в финансовых ресурсах. Это вело к завышению органами власти и управления субъектов Федерации потребности в федеральной помощи, к укрывательству собственных доходов в разного рода внебюджетных фондах и коммерческих структурах. Усиление налоговой самостоятельности субъектов Федерации дало толчок расцвету регионального "налоготворчества", сегментации налогового пространства, повышению налоговой нагрузки на предприятия.

Несмотря на выявившиеся к настоящему времени недостатки и упущения, сложившийся механизм межбюджетных отношений в 1995 г. сохранился практически в неизменном виде. Законом "О федеральном бюджете на 1995 г." общие расходы на финансовую помощь субъектам Российской Федерации и административно-территориальным образованиям были установлены в размере 28,5 трлн. руб., или 11,5% расходов федерального бюджета (2,8% прогнозируемого ВВП). Это несколько больше, чем предусматривалось федеральным бюджетом на 1994 г., однако значительно меньше реально проведенного в этом году перераспределения средств между уровнями бюджетной системы (14,8% фактических расходов федерального бюджета, или 4,1% ВВП). Такая ситуация устойчиво воспроизводится на протяжении последних лет, отражая сложившийся порядок исполнения бюджетов и отчетности по межбюджетным расчетам.

1.2. Место региональных бюджетов в бюджетной системе Российской Федерации

Бюджетная система Российской Федерации состоит из бюджетов трех уровней:

- первый уровень - федеральный бюджет и бюджеты государственных внебюджетных фондов;

- второй уровень - бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

- третий уровень - местные бюджеты [23, c.11].

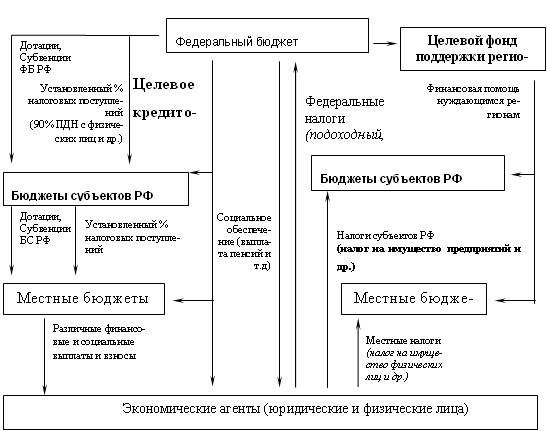

Бюджетное устройство нашей страны обеспечивает непрерывную взаимосвязь бюджетов всех уровней (федеративный, субъектов Федерации и местных).(см. Рис.1)

Рис. 1. Взаимосвязи в бюджетной системе РФ [23, c. 15]

Государственная бюджетная система РФ состоит из 21 республиканского бюджета, 55 краевых и областных бюджетов, городских бюджетов Москвы и Санкт-Петербурга, 10 окружных бюджетов автономных округов, бюджет автономной Еврейской области, а также местные бюджеты (городские, районные, поселковые, сельские).

Вообще принципы построения и функционирования бюджетов всех уровней одинаковы [22, c. 55]:

- принцип единства выражает необходимость согласования бюджетов с единой правовой и документарной политикой, единым бюджетным процессом;

- принцип гласности требует обязательного опубликования утвержденных бюджетов в СМИ;

- принцип реальности утверждает необходимость правдивости всех бюджетных показателей;

- принцип самостоятельности определяется наличием у бюджетов всех уровней собственных источников доходов и правом самовольного их расходования (в рамках действующего законодательства). Бюджеты нижестоящих органов самоуправления не входят своими доходами и расходами в бюджеты вышестоящих уровней.

Бюджеты субъектов Российской Федерации входят во второй уровень бюджетной системы. Бюджет субъекта РФ – это форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения субъекта РФ [5, ст.15]. Бюджеты субъектов РФ – один из главных каналов доведения до населения конечных результатов производства. Из этих бюджетов в значительной мере финансируется развитие отраслей производственной сферы, в первую очередь местной, легкой и пищевой промышленности; коммунального хозяйства; развитие транспорта и связи. Важное значение имеют бюджеты субъектов в осуществлении общегосударственных и социальных задач, в первую очередь в распределении государственных средств на содержание и развитие социальной инфрастуктуры общества.

Наиболее сложная проблема в бюджетном устройстве – бюджетный федерализм, т.е. бюджетные взаимоотношения центров и регионов.

В строго научном смысле теории бюджетного федерализма, равно как и канонического определения не существует. Вместе с тем анализ построения бюджетно-налоговых систем в государствах федеративного устройства позволяет выделить следующие положения, которые в совокупности выражают суть стандартной модели бюджетного федерализма [27, с.19]:

- сосуществование нескольких уровней бюджетно-налоговой системы;

- законодательное или договорное распределение полномочий и ответственности каждого из уровней власти за конкретные направления и виды деятельности на соответствующей территории;

- наличие устойчивых представлений о величине необходимых расходов для реализации каждым уровнем власти его полномочий и ответственности;

- использование надежных и общепризнанных субъектами Федерации способов учета их особенностей для корректировки величины расходов;

- закрепление за каждым уровнем бюджетной системы налоговых и неналоговых доходных источников;

- установление в классификации расходов федерального и региональных бюджетов специальных позиций финансирования таких направлений региональной политики, как компенсация нижестоящим бюджетам недостаточности их собственных средств для покрытия нормативно распределяемых расходов; реализация программ поддержки развития отдельных регионов; принятие мер по поддержке депрессивных территорий и т.п.

По мнению В.Лескина и А. Швецова, все эти характеристики стандартной модели бюджетного федерализма претерпевают неизбежные изменения при её адаптации к условиям конкретной страны. «Стандарт» надо приспосабливать к характерному только для данной страны и для данного периода её истории множеству взаимосвязанных задач социального, экономического и регионального развития [30, c.22].

Говоря о бюджетном федерализме, важно отметить, что наиболее полная его реализация является основным условием совершенствования межбюджетных отношений в федеративном государстве. Необходимым является одинаковое понимание сущности бюджетного федерализма как на федеральном уровне, так и в субъектах Федерации и на местном уровне самоуправления.

Под межбюджетными отношениями понимаются взаимоотношения между органами власти и управления разных уровней по поводу распределения расходных полномочий, налоговых поступлений и безвозмездных финансовых перечислений в целях создания исходных условий для сбалансирования бюджетов органами власти на каждом уровне с учетом возлагаемых на них задач и имеющегося на соответствующих территориях налогового потенциала [23, c.118].

Интересным представляется рассмотрение вопроса межбюджетных отношений в рамках формирования доходной части бюджетов разных уровней. Наибольший удельный вес в доходной части бюджетов субъектов РФ и муниципальных образований, как правило, составляют налоговые поступления. В свою очередь, соотношение федеральных налогов, налогов, вводимых решениями субъектов федерации и местными органами, является важным элементом построения налоговой системы. При решении этого вопроса надо, прежде всего, иметь в виду интересы юридических и физических лиц.

1.3. Доходные полномочия и расходные обязательства субъектов РФ

1.3.1 Собственные и регулирующие доходы региональных бюджетов

В соответствии с законодательством Российской Федерации, доходная часть территориальных бюджетов должна состоять из собственных и регулирующих доходов.

Собственные доходы – виды доходов, закрепленные на постоянной основе полностью или частично за соответствующими бюджетами законодательством РФ [5, cт.47]. Это налоговые доходы, закрепленные за соответствующими бюджетами, бюджетами государственных внебюджетных фондов законодательством РФ, и неналоговые доходы, определенные нормативными актами, а также безвозмездные перечисления [7, c.13]. Например, по действующему законодательству местными бюджетами закреплен налог на имущество физических лиц.

Собственные доходы составляют меньшую часть доходов территориальных бюджетов. Для финансового обеспечения выполнения возложенных на региональные и местные органы власти функций, экономического и социального развития территорий, сбалансированности территориальных бюджетов им из бюджетов вышестоящего уровня в порядке бюджетного регулирования передаются регулирующие доходы.

В отличие от собственных налоговых доходов регулирующие по определению имеют статус временных доходных источников, тем не менее продолжительность периода закрепления этих доходов имеет принципиальное значение. Во избежание негативных последствий ежегодного пересмотра доходной базы субнациональных бюджетов в Бюджетном кодексе было установлено правило, в соответствии с которым нормативы распределения налоговых доходов (и в случае передачи доли федеральных налогов в региональные и местные бюджеты, и в случае передачи субъектами РФ доли закрепленных за ними федеральных и региональных налоговых доходов в местные бюджеты) закрепляются соответствующими законами о бюджете и не подлежат пересмотру в течение как минимум 3 лет.

К сожалению, в Кодексе присутствует ряд норм, противоречащих этому разумному принципу. Например, в статье 48 БК дается следующее определение регулирующих доходов: «Регулирующие доходы бюджетов – федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов Российской Федерации или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на 3 года) по разным видам таких доходов». Однако, как упоминалось выше, статьи 50, 52 и 58 БК не допускают фиксации регулирующих доходов на срок меньше 3 лет (за исключением случаев изменения налогового законодательства). Второе противоречие содержится внутри статьи 58, гласящей: «Собственные доходы бюджетов субъектов Российской Федерации от региональных налогов и сборов, а также от закрепленных за субъектами Российской Федерации федеральных налогов и сборов могут быть переданы местным бюджетам на постоянной основе полностью или частично – в процентной доле, утверждаемой законодательными (представительными) органами субъектов Российской Федерации на срок не менее трех лет.» Однако из статей 47, 48 Кодекса вытекает, что доходы, закрепляемые на постоянной основе и на срок не менее трех лет – принципиально разные вещи. Если первые относятся к собственным доходам бюджетов, то вторые считаются регулирующими доходами. Следовательно, упоминать эти понятия в качестве равнозначных, как это делается в статье 58, нельзя. Правильнее говорить о том, что доли отчислений от закрепленных за субъектами РФ федеральных налогов могут передаваться местным бюджетам в качестве регулирующих доходных источников по нормативам, утверждаемым на срок не менее 3 лет, а доли отчислений от региональных налогов могут закрепляться за местными бюджетами на постоянной основе или на временной основе на срок не менее трех лет.

Основная часть налоговых доходов субъектов федерации и местных бюджетов в настоящее время формируется за счет регулирующих доходов.

Федеральный закон о федеральном бюджете на каждый год содержит перечень регулирующих и закрепленных федеральных налогов и платежей субъектов РФ.

Соотношение между закрепленными и регулирующими доходными источниками является крайне важным аспектом межбюджетных отношений, так как степень финансовой независимости субнациональных бюджетов зависит не только и даже не столько от абсолютных размеров доходной базы, сколько от ее стабильности [21, c.98]. Чем дольше срок закрепления доходов – тем больше у региональных органов власти предпосылок для осуществления самостоятельного бюджетного планирования. Если же нормативы отчислений от федеральных налогов ежегодно пересматриваются, то субнациональные правительства лишены условий для разработки даже краткосрочной бюджетной политики и всецело зависимы от текущей конъюнктуры во взаимоотношениях с вышестоящими бюджетами. Согласно ст.47 БК собственными признаются доходы, закрепленные за соответствующим бюджетом на постоянной основе полностью или частично. Вплоть до последнего времени такое закрепление налогов за бюджетами разного уровня осуществлялось актами налогового законодательства. Например, закон о налоге на прибыль предприятий устанавливает ставку федеральной части налога на прибыль (11%) и верхний предел ставки региональной части налога на прибыль (19%). Однако в ходе налоговой реформы последних лет возобладал подход, в соответствии с которым вопросы распределения налоговых поступлений между уровнями бюджетной системы должны являться исключительной прерогативой бюджетного законодательства. Теоретически отказ от регулирования налоговым законодательством этих вопросов представляется правильным, в то же время он может породить некоторые проблемы на практике. Это связано с тем, что в рамках бюджетного права вопросы распределения налоговых поступлений между бюджетами до сих пор регулировались только ежегодными законами о бюджете. Таким образом, к моменту вступления в силу всех глав нового Налогового кодекса, в действующей системе законодательства не останется ни одного постоянно действующего нормативного акта, устанавливающего распределение налоговых поступлений между уровнями бюджетной системы [21, c.112]. Тем самым фактически все налоги для субнациональных бюджетов приобретут статус регулирующих – то есть негарантированных и непостоянных доходных источников. Во избежание снижения достигнутого уровня финансовой автономии субнациональных бюджетов можно было бы закрепить перечень собственных налоговых доходов субнациональных бюджетов непосредственно в Бюджетном кодексе. Широта этого перечня в значительной степени должна определяться законодательным статусом регулирующих налогов, который в настоящее время достаточно противоречив [42, c.82].

В Приложении 1 и Приложении 2 представлено распределение налоговых доходов между бюджетами различного уровня согласно Налогового кодекса РФ до 2001 года и после, а также разделение налогов на федеральные, региональные и местные в соответствии с действующим законодательством.

К регулирующим доходам территориальных бюджетов относятся также трансферты – средства, поступающие из федерального и региональных фондов финансовой поддержки регионов, размер которых рассчитывается по установленным правительством методике и формуле [40, c.115].

Кроме отчислений от федеральных и региональных налогов, средств, поступающих из фондов финансовой поддержки для сбалансирования территориальных бюджетов, используются дотации, субвенции и субсидии.

1.3.2. Расходные обязательства субъектов РФ

Одной из основных качественных характеристик системы межбюджетных отношений является ее способность обеспечить соответствие доходов бюджетов каждого уровня объему возложенных на них расходных полномочий [27, c.58]. Естественно, абсолютное соответствие здесь в принципе недостижимо, и любое федеративное государство в той или иной мере сталкивается с проблемой так называемых «необеспеченных мандатов» – то есть несоответствия между объемом расходных обязательств, возложенных федеральным законодательством на субнациональные бюджеты, и объемом доходных источников этих бюджетов. Однако в современной России разрыв между возможностями бюджетной системы и совокупностью расходных обязательств государства приобрел угрожающий характер. Во многом это является следствием характерного для первого этапа становления российской государственности принятия законов, предусматривающих бюджетные расходы, без анализа их бюджетных последствий и указания на реальные источники финансирования [44, c.102]. Негативные последствия такого положения вещей проявляются, во-первых, в том, что существование фиктивных, не обеспеченных финансированием законодательных норм подрывает общественное доверие к государству и принимаемым им законам. Во-вторых, это нарушает целостность единого правового пространства: в условиях заведомой недостаточности доходов для покрытия всех расходов, предусмотренных федеральным законодательством, состав принимаемых к финансированию федеральных законов определяется каждым регионом самостоятельно. В-третьих, это провоцирует рост кредиторской задолженности субнациональных бюджетов: для судебных властей, рассматривающих требования кредиторов к субнациональному бюджету, основанные на нормах федерального законодательства, это законодательство имеет приоритет над региональным законом о бюджете, а следовательно, существует вероятность принудительного списания средств со счетов регионального бюджета [24, c.10].

Расходные полномочия по уровням бюджетной системы представлены в Приложении 3.

Решение проблемы необеспеченных мандатов невозможно без инвентаризации системы федеральных нормативных актов, предусматривающих расходы за счет консолидированного бюджета [31, c.19]. Целью инвентаризации должно быть составление перечня федеральных нормативных актов, фактически финансируемых (полностью или частично) за счет бюджетов каждого уровня бюджетной системы, определение соответствия фактических расходов бюджета каждого уровня определенному Бюджетным кодексом разграничению расходных полномочий между уровнями бюджетной системы и объему его доходных источников. В отношении каждого вида расходов, возложенного федеральным законодательством на субнациональные бюджеты, должно быть принято одно из следующих решений: о приостановлении или прекращении его осуществления либо о сохранении данного вида расходов при условии полной или частичной компенсации соответствующих расходов из федерального бюджета или без таковой компенсации [35, c.8].

Для снятия напряженности в межбюджетных отношениях по поводу существования необеспеченных мандатов необходимо закрепить в бюджетном законодательстве правила, касающиеся порядка и условий их установления. Эти правила должны предусматривать специальные процедуры согласования с субъектами Федерации проектов нормативных актов, предусматривающих частично компенсируемые или некомпенсируемые дополнительные расходы субнациональных бюджетов, обязательное указание в законе порядка и условий компенсации, когда таковая предусмотрена.

Что касается действий конкретных планов правительства в области межбюджетных отношений на 2003 год, то, согласно «Бюджетного послания Президента РФ Федеральному Собранию России» построение системы межбюджетных отношений в 2003 году во многом определялось предусмотренными на следующий год изменениями налогового законодательства [2]. В связи с отменой налога на пользователей автомобильных дорог и налога с владельцев транспортных средств произошло сокращение доходной базы бюджетов субъектов Российской Федерации. Для компенсации потерь бюджетов регионов в 2003 году предусмотрен комплекс мер, среди которых: увеличение региональной ставки налога на прибыль организаций с 14.5% до 16%; зачисление в размере 100% поступлений земельного налога в бюджеты субъектов Российской Федерации, увеличение ставок акцизов на бензин автомобильный, дизельное топливо и автомобильные масла на 45% с распределением акцизов на нефтепродукты в следующих пропорциях – 40% в федеральный бюджет и 60% в бюджеты субъектов Российской Федерации и другие.

Помимо мер налогового регулирования в 2003 году предусматривается предоставление финансовой помощи регионам, передаваемой из федерального бюджета в сумме 294.5 млрд.руб., что на 7.2% выше ожидаемой оценки текущего года.

Финансовая поддержка бюджетов субъектов Российской Федерации будет осуществляться в рамках действующих в текущем году форм перераспределения финансовых ресурсов между уровнями бюджетной системы с использованием созданных в федеральном бюджете специальных фондов финансовых средств.

В результате оказания финансовой помощи из федерального бюджета доля налоговых доходов бюджетов регионов в общем объеме налоговых доходов консолидированного бюджета увеличится в 2003 году с 44.2% до 52.7%. Доля налоговых доходов бюджетов субъектов Российской Федерации в 2003 году будет на 0.8 процентных пункта выше чем по ожидаемой оценке текущего года.

1.4. Юридические основы финансово – бюджетной деятельности субъекта РФ

Рассмотрим юридические основы финансово-бюджетной деятельности субъекта на примере бюджетного процесса Новосибирской области.

Бюджетный процесс в Новосибирской области строится в соответствии со следующими нормативными документами: Федеральным законом РФ от 25.09.97 г. №126-ФЗ «О финансовых основах местного самоуправления в Российской Федерации», Федеральным законом «О федеральном бюджете РФ», Законами Российской федерации ”Об основах бюджетного устройства и бюджетного процесса в Российской Федерации”, ”Об основах бюджетных прав и прав по формированию и использованию внебюджетных фондов представительных и исполнительных органов государственной власти республик в составе Российской Федерации, автономной области, автономных округов, краев, областей, городов Москвы и Санкт-Петербурга, органов местного самоуправления”, Уставом Новосибирской области, Законом Новосибирской области «О внесении изменений в Устав Новосибирской области», Областным законом НСО «О бюджетном устройстве и бюджетном процессе в Новосибирской области» в ред. от 26.04.99 N 53-ОЗ и другими нормативными документами, на основании которых ежегодно принимается Закон Новосибирской области о бюджете на соответствующий год, а также решениями представительных органов местного самоуправления, принятыми в пределах их полномочий.

Так, согласно статье 107 Закона Новосибирской области от 28.03.02 г. №16 – ОЗ «О внесении изменений в Устав Новосибирской области», Бюджетный процесс в

Новосибирской области осуществляют органы, наделенные бюджетными полномочиями в соответствии с федеральным и областным законодательством.

Согласно статье 4 закона Новосибирской области «О бюджетном устройстве и бюджетном процессе в Новосибирской области» под бюджетным процессом понимается регламентированная настоящим Законом деятельность органов государственной власти и местного самоуправления по составлению, рассмотрению, утверждению и исполнению бюджетов. Составной частью бюджетного процесса является бюджетное регулирование, представляющее собой частичное перераспределение финансовых ресурсов между бюджетами разных уровней. Также закон Новосибирской области регулирует порядок составления и рассмотрения проекта областного бюджета, утверждения и исполнения областного бюджета, осуществления контроля за его исполнением, утверждения отчета об исполнении областного

бюджета Новосибирской области устанавливается законом области.

Бюджетный процесс подразделяется на следующие этапы:

- разработка прогноза социально-экономического развития области;

- рабочая документация к проекту бюджета, представляемая в областной Совет депутатов;

- рассмотрение проект бюджета в первом чтении;

- рассмотрение проекта бюджета во втором чтении;

- утверждение областного бюджета;

- исполнение и внесение изменений в областной бюджет;

- организация контроля бюджетного процесса;

- отчет об исполнении областного бюджета.

Рассмотрим эти этапы более подробно.

1. Разработка прогноза социально-экономического развития области

Решение о начале работы над составлением проекта бюджета в области принимает глава администрации области не позднее чем за 6 месяцев до начала соответствующего финансового года. На основании этого решения администрация области организует поэтапную работу по составлению проекта бюджета.

В течение полутора месяцев составляется прогноз социально-экономического развития области, сводный баланс финансовых ресурсов, определяются основные направления бюджетной политики, уточняется перечень целевых общеобластных программ подлежащих бюджетному финансированию. На основании этого решения и положений настоящего Закона управление финансов и налоговой политики области осуществляет расчеты и обоснование нормативов отчислений от регулирующих доходов, сумм дотаций, субвенций, которые доводит до органов местного самоуправления не позднее 3,5 месяца до начала финансового года.

Расходы на целевые общеобластные программы предусматриваются в областном бюджете и не могут быть включены в бюджеты местного самоуправления.

2. Рабочая документация к проекту бюджета, представляемая в областной Совет депутатов

Глава администрации области не позднее, чем за два месяца до начала нового финансового года представляет к рассмотрению областного Совета депутатов бюджетное послание.

Бюджетное послание главы администрации области должно включать:

а) Предварительные итоги развития области за отчетный период, прогноз социально-экономического развития области на плановый период, основные направления бюджетно-финансовой политики области на предстоящий период, сводный баланс финансовых ресурсов области, сведения о государственных доходах области, обоснования и расчеты по целевым программам, нормативам отчислений от регулирующих доходов, суммам дотаций и субвенций, основным разделам, главам и статьям областного бюджета и областных внебюджетных фондов.

б) Проект Закона ”Об областном бюджете” и приложения к нему:

- приложение N1 ” Прогноз консолидированного бюджета области”;

- приложение N2 ” Проект областного бюджета”;

- приложение N3 ” Нормативы отчислений по регулирующим источникам доходов в бюджеты городов, районов”;

- приложение N4 ” Дотации и субвенции бюджетам городов, районов, административно-территориальных образований”;

- приложение N5 ” Перечень приоритетных отраслей бюджетного финансирования и защищенных статей”;

- приложение N6 ” Капитальные вложения” с расшифровкой по территориям, направлениям финансирования и укрупненным объектам.

в) Проекты Законов о бюджетах областных внебюджетных фондов.

3. Рассмотрение проект бюджета в первом чтении

Бюджетное послание главы администрации области после регистрации направляется для предварительного рассмотрения в комитеты областного Совета депутатов.

В течение 15 дней все комитеты областного Совета представляют в комитет по бюджетной, налоговой и кредитно-денежной политике заключения по этому проекту. Комитет по бюджету в течение 20 дней с момента регистрации проекта бюджета готовит Сводное заключение по проекту бюджета.

При первом чтении перед обсуждением проекта бюджета слово для доклада предоставляется главе администрации области (или его представителю) и для содоклада - председателю комитета по бюджету. После этого проводится обсуждение проекта бюджета. Председательствующий ставит на голосование вначале предложения комитета по бюджету, а затем предложения комитетов или отдельных депутатов, не принятые комитетом по бюджету, если авторы настаивают на проведении голосования, а также предложения, внесенные главой администрации области в ходе обсуждения.

По итогам обсуждения проекта бюджета областной Совет депутатов может принять решение о принятии его за основу или о его отклонении.

При принятии проекта бюджета за основу областной Совет депутатов поручает комитету по бюджету совместно с администрацией подготовить проект ко второму чтению, устанавливает предельный срок внесения письменных предложений и замечаний и определяет дату рассмотрения бюджета во втором чтении.

При отклонении проекта бюджета в первом чтении областной Совет принимает одно из следующих решений:

- о создании согласительной комиссии, которая исходя из рекомендаций, изложенных в Сводном заключении в течение 15 дней разрабатывает согласованный вариант уточнений показателей проекта областного бюджета, после чего администрация области вносит проект бюджета на рассмотрение областного Совета во втором чтении;

- о возвращении данного законопроекта областной администрации. В течение последующих 20 дней областная администрация представляет новый проект бюджета с учетом рекомендаций, изложенных в Сводном заключении, для рассмотрения его в первом чтении. Новый вариант проекта бюджета направляется областному Совету депутатов и рассматривается им в порядке, установленном настоящим Законом.

До принятия проекта бюджета в первом чтении администрация области может вносить в него любые изменения по результатам обсуждения и информировать о них областной Совет депутатов.

4. Рассмотрение проекта бюджета во втором чтении

В течение 20 дней после внесения администрацией области проекта бюджета на второе чтение он рассматривается в комитетах и на сессии областного Совета по статьям, разделам, частям.

Перед постатейным обсуждением доработанного с учетом замечаний проекта бюджета председательствующий ставит его на голосование для принятия ”за основу”.

Постатейное обсуждение состоит из доклада комитета по бюджету о работе с поступившими предложениями, замечаниями, поправками, обоснованием их включения в проект или отклонения, выступлений депутатов и главы областной администрации (его представителя).

Обсуждение доходной и расходной частей бюджета проводится отдельно по видам доходов с рассмотрением нормативов отчислений от регулирующих доходов, а также по разделам, главам и укрупненным статьям расходов в соответствии с бюджетной классификацией.

При рассмотрении проекта бюджета во втором чтении сессия областного Совета рассматривает и утверждает следующие основные характеристики бюджета:

- распределение регулирующих доходов между областным бюджетом и бюджетами районов и городов области;

- доходы областного бюджета;

- объем расходов областного бюджета, в том числе бюджета текущих расходов и бюджета развития;

- превышение доходов над расходами или дефицит бюджета и его предельный размер в процентах от суммы расходов;

- перечень защищенных статей областного бюджета;

- оборотную кассовую наличность;

- дотации и субвенции бюджетам местного самоуправления;

- перечень приоритетных программ областного бюджета;

Второе чтение – окончательное. Третьего чтения для приема проекта бюджета не существует.

5. Утверждение областного бюджета

После утверждения бюджета во втором чтении областной Совет депутатов принимает Закон Новосибирской области об областном бюджете.

Затем рассматриваются и утверждаются проекты бюджетов областных внебюджетных фондов.

Текст принятого Закона об областном бюджете с приложениями направляется для подписания и опубликования главе областной администрации в порядке, установленном регламентом областного Совета депутатов.

Одновременно с Законом об областном бюджете для опубликования направляется решение областного Совета депутатов о порядке введения Закона в действие.

В случае непринятия проекта Закона ”О бюджете области” областной Совет до 1 января принимает Закон ”О финансировании расходов из областного бюджета в 1 квартале финансового года”.

В случае неутверждения ассигнований в срок администрация области имеет право расходовать средства в размере 1/12 объема областного бюджета предыдущего года в течение каждого месяца вплоть до утверждения расходов бюджета областным Советом депутатов. При этом объем бюджетных ассигнований, израсходованных органами исполнительной власти по неутвержденным расходам, не может превышать расходов 4-го квартала предыдущего года.

6. Исполнение и внесение изменений в областной бюджет

После утверждения бюджетных нормативов завершается планирование нижестоящих бюджетов. Областные нормативы не могут быть изменены, кроме как в соответствии с пунктом 2 статьи 20 настоящего Закона.

В соответствии с решениями областного Совета администрация области заключает соглашения с территориями о совместных расходах.

В соглашениях указываются взаимные обязательства вышестоящего и нижестоящего органа власти, включая порядок выплат причитающихся сумм и систему контроля расходов.

Кассовое исполнение областного бюджета, районных бюджетов районов и бюджетов городов областного значения осуществляется через систему расчетно-кассовых центров Главного управления Центрального банка Российской Федерации по Новосибирской области или через систему органов федерального казначейства по Новосибирской области

Утвержденные ассигнования и состав финансируемых программ пересматриваются областным Советом депутатов в случаях: изменения программ, недостаточности доходов, превышения доходов запланированного уровня.

В случае, если в ходе исполнения бюджета вышестоящий орган государственной власти принимает решение, приводящее к уменьшению доходов или увеличению расходов нижестоящего территориального уровня, то недостающие в связи с этим для сбалансирования минимального бюджета средства компенсируются указанным вышестоящим органом власти, принявшим решение, за счет его бюджета. При этом при исчислении недостающих средств в расчет не принимается свободный остаток средств бюджета нижестоящего уровня, образовавшийся на начало текущего финансового года и не израсходованный к моменту принятия указанного решения.

Передача объектов бюджетного финансирования с одного уровня бюджетной системы на другой в процессе исполнения бюджета осуществляется с передачей соответствующего финансирования.

В случаях, когда при максимальной мобилизации собственных источников не обеспечивается финансирование неотложных мероприятий, администрация области по ходатайству администраций территорий вправе предоставлять ссуду нижестоящим бюджетам.

Исполнительные органы местного самоуправления, получившие ссуду, обеспечивают её погашение в строго установленные сроки и используют по назначению.

7. Организация контроля бюджетного процесса

Контроль за формированием и исполнением областного бюджета, расходованием средств областных внебюджетных фондов осуществляет областной Совет депутатов.

Контроль бюджетного процесса в области осуществляется:

а) на этапе составления и представления бюджета в областной Совет

депутатов - в форме их рассмотрения, обсуждения и утверждения;

б) на этапе исполнения - в форме анализа, проверки и утверждения

отчетов об исполнении бюджетов соответствующего года.

Администрация области обязана ежеквартально представлять в комитет по бюджетной, налоговой и финансово-кредитной политике областного Совета депутатов информацию о ходе исполнения областного бюджета, использовании средств областных внебюджетных фондов.

Администрация области обязана осуществлять контроль за правильностью использования предприятиями, учреждениями и организациями выделенных им ассигнований из областного бюджета, средств внебюджетных фондов.

Администрация области вправе осуществлять надзор за ходом исполнения бюджетов исполнительными органами местного самоуправления исходя из требований соблюдения действующего законодательства, решений органов государственной власти области, принятых в пределах их компетенции. В случае, если субвенции, выделенные бюджету местного самоуправления, не израсходованы в установленный срок или расходуются не по целевому назначению, субсидирование прекращается, а выделенные средства подлежат возврату в областной бюджет.

8. Отчет об исполнении областного бюджета

Администрация области предоставляет областному Совету депутатов отчеты об исполнении областного бюджета, бюджетов областных внебюджетных фондов за год и за периоды, на которые были утверждены бюджеты в течение года не позднее 2-х недель после окончания установленного срока представления отчетов в Министерство Финансов Российской Федерации.

Отчеты об исполнении областного бюджета, бюджетов областных внебюджетных фондов составляются администрацией области или органами управления внебюджетных фондов в соответствии с Положениями об этих фондах.

Отчеты об исполнении бюджетов должны составляться по всем основным показателям доходов и расходов, утвержденными Законами о бюджетах, с пояснительной запиской о полученных доходах и расходовании средств.

Отчеты об исполнении областного бюджета и бюджетов областных внебюджетных фондов рассматриваются областным Советом депутатов, который по результатам рассмотрения принимает решение об их утверждении или отклонении.

Таким образом, порядок формирования, утверждения и исполнения бюджета субъекта РФ сложный, длительный процесс и его необходимо тщательно осуществлять на основе бюджетного и налогового законодательства РФ.[37, c.9]

Глава 2. Реализация принципов бюджетного федерализма на примере Новосибирской области за 2000 – 2002 гг

Областной Совет депутатов постановлением 12-й сессии принял в первом чтении проект закона 'Об областном бюджете Новосибирской области на 2003 год'.

По сообщениям пресс-службы Новосибирского областного Совета депутатов, в первом чтении принимаются основные характеристики областного бюджета, которые уже не подлежат изменению во втором чтении.

Они таковы: по доходам бюджет утвержден в сумме 15.831.390,8 тысячи рублей, по расходам - в сумме 15.744.060,1 тысячи рублей. Таким образом, одной из основных особенностей областного бюджета на 2003 финансовый год - явилось то, что он принят с профицитом. Отличает его от бюджетов предыдущих лет и то обстоятельство, что на самостоятельные бюджеты переведены все муниципальные образования области. Им установлены нормативы отчислений, определена финансовая помощь.

Установлено также, что

сумма превышения доходов над расходами областного бюджета будет направлена на погашение кредитов международных финансовых организаций (32,3 млн. рублей) и погашение государственных ценных бумаг области (55 млн. рублей).

Что касается структуры расходов бюджета, то она при подготовке проекта закона ко второму чтению претерпела изменения. В своем постановлении областной Совет предложил администрации области оказать содействие муниципальным образованиям по открытию расчетных счетов, разработать мероприятия по укреплению кадров муниципальных образований, представить план наказов избирателей, предусмотренных к финансированию из областного бюджета в 2003 году, обеспечить исполнение статьи закона об оплате труда приемных родителей и льготах, предоставляемых приемной семье.

Активная работа, прошедшая вокруг проекта бюджета 2003 года в субъектах права законодательной инициативы, на заседаниях рабочей группы, не прошла даром. Что это так, показало заседание комитета по бюджетной, налоговой и финансово-кредитной политике облсовета, на котором состоялась предпоследняя, перед выходом на сессию, «постатейная роспись» денег. Большого спора при этом не было, несмотря на то, что депутатам комитета пришлось рассмотреть более 100 поправок к проекту закона о бюджете 2003 года.

Поправки относились к конкретным статьям, отраслям, программам, предприятиям. Суть обсуждаемого вопроса сводилась к тому, чтобы рационально перераспределить средства с одной статьи на другую, закрыть бюджетным финансированием наиболее острые производственные и житейские «прорехи». Так по предложению депутата Сергея Ковалева решено предоставить субвенции бюджету города Новосибирска в сумме 64 млн. рублей на снос аварийных домов из муниципального жилого фонда. Эту поправку поддержали депутаты Виктор Осин, Геннадий Бессонов, Сергей Канунников, первый заместитель главы администрации области Виктор Косоуров, и в целом она была принята единогласно.

После небольшой дискуссии принята поправка депутата Сергея Кибирева о том, чтобы дополнить проект закона статьей, направленной на реализацию прав граждан на жилище и внедрение системы ипотечного кредитования. В связи с этим предлагается законодательно установить предел предоставления государственных гарантий на указанные цели в сумме 120 млн. рублей, а лимит предоставления бюджетных кредитов на указанные цели - в сумме 88 млн. рублей на определенных условиях и в установленном порядке.

Единодушное восприятие депутатами комитета нашла поправка депутатов комитета по транспорту Евгения Кулинича и Сергея Титкова о том, чтобы на пригородные перевозки ветеранов железнодорожным транспортом вместо 55 млн. руб., как было в законопроекте, принятом в первом чтении, определить сумму 71,3 млн. рублей и 10 млн. рублей выделить на приобретение электропоезда.

Определенный бальзам прольется и на отдельные «производственные» статьи. К примеру, в проекте, подготовленном ко второму чтению, заметно расширен раздел распределения ассигнований на капитальные вложения. Из областного бюджета предлагается выделить: 50 млн. руб. на строительство метрополитена; 64,2 млн. рублей – на газификацию области; 12,4 млн. рублей на осуществление программы сельской и городской телефонной связи и т.д. Всего лимит капитальных вложений предлагается утвердить в сумме 740 млн. рублей, что больше на 295 млн. рублей, как предполагалось в тексте законопроекта, принятом в первом чтении.

По настоянию депутатов облсовета предполагается профинансировать программные мероприятия по поддержке промышленности области в сумме 536 миллионов рублей; утвердить бюджет развития в сумме 862 млн. руб., что должно заметно оживить производство области.

Не обделили вниманием депутаты комитета и такую острую областную проблему как строительство и содержание дорог. По их предложению внесена поправка, суть которой в том, чтобы дополнительные расходы территориального дорожного фонда направлять в полном объеме на финансирование расходов по статье «Строительство, реконструкция, ремонт и содержание автомобильных дорог и дорожных сооружений общего пользования», в том числе в объеме не менее 50 процентов от суммы дополнительных поступлений по транспортному налогу - на финансирование содержание и развитие улиц г. Новосибирска, являющихся продолжением автодорог общего пользования.

Но, как видно, работа над бюджетом будущего года не закончится с принятием Закона о нем. Во всяком случае, в проекте постановления сессии о бюджетном Законе области, подготовленном комитетом, предлагается администрации области выделить средства в объеме 15 млн. рублей на финансирование расходов на санаторно-курортное лечение по путевкам «Мать и дитя»; разработать областную систему мер по ипотечному жилищному кредитованию; определить приоритеты государственной молодежной политики; разработать мероприятия по переходу областного бюджета на казначейское исполнение; совместно с комитетом по социальной политике облсовета разработать предложения по обеспечению жильем детей-сирот, достигших 18-летнего возраста и другое.

Окончательно Закон Новосибирской области "Об областном

бюджете Новосибирской области на 2003 год" принят на тринадцатой сессии 19.12.2002 года.

2.1. Анализ исполнения бюджета Новосибирской области по доходам

Анализ исполнения бюджета Новосибирской области начнем с анализа исполнения областного бюджета по доходам.

Исходными данными являются Закон Новосибирской области «Об областном бюджете Новосибирской области на 2000 год» от 13.11.2000 N 126-ОЗ, Закон Новосибирской области «Об областном бюджете Новосибирской области на 2001 год» от 18.07.2001 N 166-ОЗ, Закон Новосибирской области «Об областном бюджете Новосибирской области на 2002 год» от 07.12.2001 N 196-ОЗ, а также отчеты об исполнении консолидированного бюджета Новосибирской области за 2000 – 2002 гг.

На основании этих данных составим таблицу, представленную в Приложении 4, наглядно иллюстрируюшую выполнение плановых показателей, как в абсолютном, так и в относительном выражении.

Как показывают данные таблицы, на всем протяжении рассматриваемого периода, а конкретно с 2000 по 2002 год наблюдается стабильное неисполнение областного бюджета по всем источникам доходов, за исключением безвозмездных перечислений из бюджетов других уровней, а в 2001 году – доходов целевых бюджетных фондов.

Особенно остро эта проблема касается налоговых поступлений, в отношении которых стабильно имеет место недоимка.

Если в 2000 году бюджет по налоговым поступлениям был исполнен на 89%, то в 2001 году этот показатель опустился на 3% и составил 86%, а в 2002 году – 85%.

Что касается неналоговых доходов, то в 2001 году они превысили запланированный показатель на 60%. Основной вклад в это превышение внесли штрафные санкции и возмещение ущерба, увеличившиеся в несколько раз. Но в 2002 году опять наблюдается невыполнение плана практически на 50%.

Основной вклад в данное невыполнение внесло недопоступление прочих неналоговых доходов практически на 90%.

Безвозмездные перечисления от бюджетов других уровней в 2000 – 2001 гг. превышают запланированные показатели примерно на 15 и 9% соответственно, а в 2002 году составляют 97% от плана.

В общем план по доходам в 2000 году был исполнен на 94%, а в 2001 году – на 107%. Однако в 2002 году опять наметилась тенденция неисполнения доходной части бюджета практически на 15%.

В доходной части бюджета в 2002 году основные поступления рассчитывали получить по платежам по подоходному налогу (17,5%), а также по налогу на прибыль (10,3%). Областные власти также рассчитывали на получение дотаций из федерального бюджета в размере 4 млрд. рублей. Как заявил губернатор Виктор Толоконский, нет причин для того, чтобы федеральный центр отказал Новосибирской области, более того, по словам губернатора, он приложит все усилия для того, чтобы даже увеличить сумму трансфертов из федерального бюджета.

Намерения губернатора вполне объяснимы. В связи с изменениями в Налоговом кодексе, а также решением правительства повысить уровень заработной платы работникам бюджетной сферы, региональным властям придется не только усилить работу по собираемости налогов, но и добиться расположения федерального центра. Причем последнее является для регионов сложной задачей, так как правительство уже объявило о том, что оно пока не намерено помогать субъектам федераций [46, c.7].

Если провести анализ фактического поступления доходов в областной бюджет в динамике (Приложение 7), то можно отметить, что доля налоговых поступлений по отношению к предыдущему периоду повышается: в 2001 году – на 20%, в 2002 году – на 26%.

Основное увеличение налоговых поступлений происходит за счет увеличения поступления налога на прибыль.

В то же время в 2001 году резко снизилась поступление налогов на товары и услуги за счет изменений в налоговом законодательства, касающихся налога на добавленную стоимость. Поступления по налогу на совокупный доход, на имущество, по налогу за пользование природными ресурсами по отношению к предыдущему году стабильно увеличиваются.

Неналоговые доходы в 2001 году превысили уровень 2000 года на 80% главным образом за счет поступления штрафных санкций и возмещения ущерба, а в 2002 году – снизились за счет прочих неналоговых поступлений. Характерной чертой неналоговых поступлений 2002 года является значительное увеличение поступлений за счет продажи земли и нематериальных активов, превысивших уровень 2001 года в несколько раз.

Безвозмездные перечисления в 2001 году в два раза больше аналогичного показателя 2000 года, что связано с необходимостью компенсации передачи отчислений по НДС в Федеральный бюджет. В 2002 году безвозмездные перечисления в областной бюджет увеличились еще на 25%.

Согласно данным таблицы 2.1, доля налоговых доходов, составлявшая в 2000 году 62% от всех доходов снизилась до 37% в 2001 году именно за счет передачи отчислений по налогу на добавленную стоимость в Федеральный бюджет в 100% размере.

Таблица 2.1

Структура доходов бюджета Новосибирской области за 2000 – 2002 гг.

| Виды доходов |

2000 |

2001 |

2002 |

| Тыс.руб |

В % |

Тыс.руб |

В % |

Тыс.руб |

В % |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| НАЛОГОВЫЕ ДОХОДЫ |

3188461 |

62,1 |

3856135 |

37,2 |

4856007 |

43,97 |

| НЕНАЛОГОВЫЕ ДОХОДЫ |

373455 |

7,3 |

669604 |

6,5 |

295532 |

2,68 |

| БЕЗВОЗМЕЗДНЫЕ ПЕРЕЧИСЛЕНИЯ |

1555966 |

30,3 |

3448180 |

33,3 |

4269397 |

38,66 |

| ДОХОДЫ ЦЕЛЕВЫХ БЮДЖЕТНЫХ ФОНДОВ |

17629 |

0,3 |

2382932 |

23,0 |

1442985 |

13,06 |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| ДОХОДЫ ОТ ПРЕДПРИНИМАТЕЛЬСКОЙ И ИНОЙ ПРИНОСЯЩЕЙ ДОХОД ДЕЯТЕЛЬНОСТИ |

- |

- |

- |

- |

268867,9 |

2,43 |

| ВСЕГО ДОХОДОВ |

5135511 |

100,0 |

10356851 |

100,0 |

11044773 |

100,00 |

В результате структура доходов областного бюджета изменилась кардинальным образом.

Так, в 2001 году доходы целевых бюджетных фондов стали составлять 23% в структуре доходов против 0,3% в 2000г., в 2002 году – 13,06%.

Также в 2002 году повысилась доля налоговых доходов до 44% в общей массе поступлений, и доля безвозмездных перечислений – 38,6% против 33 и 30% в 2001 и в 2000 гг. соответственно. Помимо вышеназванных источников поступлений в 2002 выделяются доходы от предпринимательской и иной приносящей доход деятельности – 2,4%.

Структура налоговых поступлений, представленная в таблице 2.2 и на рисунках 2.1 – 2.3, наглядно демонстрирует рост удельного веса налога на прибыль с 47% в 2000 году до 60% в 2002, налога на совокупный доход (около 7% в 2002 году), платежей за пользование природными ресурсами.

Доля налога на имущество изменяется незначительно, а доля налогов на товары и услуги резко снизилась за счет НДС, о чем уже говорилось выше.

Таблица 2.2

Структура налоговых поступлений в бюджет Новосибирской области за 2000 – 2002 гг

| наименование налога |

2000 |

2001 |

2002 |

| Тыс.руб. |

В % |

Тыс.руб. |

В % |

Тыс.руб. |

В % |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| НАЛОГОВЫЕ ДОХОДЫ |

3188461 |

100 |

3856135 |

100 |

4856007 |

100 |

| НАЛОГИ НА ПРИБЫЛЬ (ДОХОД),ПРИРОСТ КАПИТАЛА |

1499121 |

47,02 |

2265803 |

58,76 |

2922905 |

60,19 |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| НАЛОГИ НА ТОВАРЫ И УСЛУГИ. ЛИЦЕНЗИОННЫЕ И РЕГИСТРАЦИОННЫЕ СБОРЫ |

1164539 |

36,52 |

740356 |

19,20 |

702204 |

14,46 |

| НАЛОГИ НА СОВОКУПНЫЙ ДОХОД |

126499 |

3,97 |

242917 |

6,30 |

336682 |

6,93 |

| НАЛОГИ НА ИМУЩЕСТВО |

338639 |

10,62 |

497753 |

12,91 |

631089 |

13,00 |

| ПЛАТЕЖИ ЗА ПОЛЬЗОВАНИЕ ПРИРОДНЫМИ РЕСУРСАМИ |

58101 |

1,82 |

106083 |

2,75 |

264043 |

5,44 |

| ПРОЧИЕ НАЛОГИ, ПОШЛИНЫ И СБОРЫ |

1562 |

0,05 |

3223 |

0,08 |

-916 |

-0,02 |

Рис. 2.1. Структура налоговых поступлений в бюджет Новосибирской области в 2000 году

Рис. 2.2. Структура налоговых поступлений в бюджет Новосибирской области в 2001 году

Рис. 2.3. Структура налоговых поступлений в бюджет Новосибирской области в 2002 году

Что касается других перечислений, то их динамика за рассматриваемый период представлена в таблице 2.3.

Таблица 2.3

Анализ перечислений в бюджет Новосибирской области за 2000 – 2002 гг.

| поступления |

2000 |

2001 |

2002 |

| тыс.руб. |

в % к предыд.году |

тыс.руб. |

В % к предыд.году |

тыс.руб. |

в % к предыд.году |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| ОТ БЮДЖЕТОВ ДРУГИХ УРОВНЕЙ |

1555966 |

100 |

3418180 |

219,68 |

4269397 |

124,90 |

| Дотации |

- |

- |

211053 |

- |

358111 |

169,68 |

| Субвенции |

15000 |

100 |

1175796 |

7838,64 |

657050 |

55,88 |

| Средства, полученные по взаимным расчетам, в том числе компенсации дополнительных расходов, возникших в результате решений, принятых органами государственной власти |

479536 |

100 |

35593 |

7,42 |

235372 |

661,29 |

| Дотации на выравнивание уровня бюджетной обеспеченности |

- |

- |

- |

- |

2673514 |

- |

| Субсидии |

- |

- |

- |

- |

345350 |

- |

| Трансферты |

1061430 |

100 |

1996738 |

188,12 |

- |

- |

| Прочие безвозмездные поступления |

- |

- |

29000 |

- |

- |

- |

Как показывают данные таблицы, безвозмездные перечисления в 2001 году увеличились по сравнению с 2000 годом более чем в два раза, главным образом за счет поступления дотаций и субвенций, а также увеличения трансфертов. В 2002 году безвозмездные перечисления увеличились еще на 25% за счет средств, полученных по взаимным расчетам, в том числе компенсаций дополнительных расходов, возникших в результате решений, принятых органами государственной власти, а также получения дотаций на выравнивание уровня бюджетной обеспеченности и субсидий.

2.2. Анализ исполнения бюджета Новосибирской области по расходам

Основная цель бюджетной политики в области расходов за последние годы заключалась в обеспечении сбалансированности и эффективности управления средствами областного бюджета.

Так, согласно статье 10 Закона «О бюджетном устройстве и бюджетном процессе в Новосибирской области» (в ред. 26.04.99 N 53-ОЗ ) / Ч.1 «Сбалансированность бюджетов всех уровней является необходимым условием бюджетно-финансовой политики.

Превышение расходов над доходами составляет дефицит бюджета.

При наличии дефицита бюджета первоочередному финансированию подлежат расходы, включаемые в бюджет текущих расходов».

Анализ расходов областного бюджета, также, как и доходов, будем проводить исходя из имеющихся данных: Закон Новосибирской области «Об областном бюджете Новосибирской области на 2000 год» от 13.11.2000 N 126-ОЗ, Закон Новосибирской области «Об областном бюджете Новосибирской области на 2001 год» от 18.07.2001 N 166-ОЗ, Закон Новосибирской области «Об областном бюджете Новосибирской области на 2002 год» от 07.12.2001 N 196-ОЗ, а также отчеты об исполнении консолидированного бюджета Новосибирской области за 2000 – 2002 гг.

На основании этих данных составим таблицу, представленную в Приложении, иллюстрирующую выполнение бюджета НСО за 2000 – 2002 гг. по расходам.

Как показывают данные таблицы, в Новосибирской области на протяжении всего рассматриваемого периода бюджет по расходам выполняется стабильно, лишь в 2002 году фактические расходы составили около 88% запланированных. В 2000 году запланированные расходы соответствовали фактическим, а в 2001 фактические превысили плановые на 11%.

При рассмотрении выполнении бюджета по расходам постатейно можно отметить следующее.

Фактические расходы на государственное и местное самоуправление на всем рассматриваемом периоде составляют около 80 плановых; расходы на правоохранительную деятельность примерно совпадают с планом, лишь в 2002 году они составили 77%. Ярко выраженную тенденцию к превышению факта над планом имеют расходы на сельское хозяйство: от 94% в 2000 году до 168% в 2002 г. То же можно сказать и о расходах на жилищно-коммунальное хозяйство: от 68% в 2000 году до 151% в 2002 году, и расходах на средства массовой информации – от 86 до 116% в 2000 и в 2002 году соответственно.

Расходы на промышленность, энергетику и строительство в 2000 году составляли 55%, в 2002 году – 85%, однако в 2001 году - 119%.

На стабильно низком уровне находятся расходы на охрану окружающей среды – 44% в 2000 году, и около 60% в 2001-2002 гг.

Расходы на развитие рыночной инфраструктуры значительно превысили плановые лишь в 2002 году – на 40%.

На мой взгляд, относительно неблагоприятной тенденцией является то, что фактические расходы на образование и здравоохранение значительно ниже плановых и имеют дальнейшую тенденцию к снижению – от 90% до 80% в образовании, и от 152% до 76% в здравоохранении в 2000 и в 2002 годах соответственно.

Расходы на социальную политику примерно соответствуют плановым показателям.

Существенно изменились расходы на обслуживание государственного долга. Если в 2000 году они составляли лишь 50% от плановых, то в 2002 году этот показатель был уже на уровне 107%.

Финансовая помощь бюджетам других уровней находится примерно на одном и том же уровне – 100 – 110%.

Рассмотрим фактически произведенные расходы в динамике за 2000 – 2002 гг. (таблица 2.5).

Таблица 2.5

Анализ фактических расходов бюджета Новосибирской области за 2000 – 2002 гг

статьи расходов

|

2000 |

2001 |

2002 |

| Тыс.руб. |

По отн.к пред.г. |

В% |

Тыс. руб. |

По отн.к пред.г. |

В % к пред.г. |

Тыс. руб. |

По отн.к пред.г. |

В % к пред.г. |

| ГОСУДАРСТВЕННОЕ УПРАВЛЕНИЕ И МЕСТНОЕ САМОУПРАВЛЕНИЕ |

164920 |

- |

100 |

278626 |

113706 |

168,95 |

355054 |

76428 |

127,43 |

| СУДЕБНАЯ ВЛАСТЬ |

1785 |

- |

100 |

12208 |

10423 |

683,92 |

12310 |

102 |

100,84 |

| ПРАВООХРАНИТЕЛЬНАЯ ДЕЯТЕЛЬНОСТЬ И ОБЕСПЕЧЕНИЕ БЕЗОПАСНОСТИ ГОСУДАРСТВА |

279559 |

- |

100 |

352415 |

72856 |

126,06 |

387284 |

34869 |

109,89 |

| ФУНДАМЕНТАЛЬНЫЕ ИССЛЕДОВАНИЯ И СОДЕЙСТВИЕ НАУЧНО-ТЕХНИЧЕСКОМУ ПРОГРЕССУ |

10299 |

- |

100 |

44707 |

34408 |

434,09 |

3300 |

-41407 |

7,38 |

| ПРОМЫШЛЕННОСТЬ, ЭНЕРГЕТИКА И СТРОИТЕЛЬСТВО |

258742 |

- |

100 |

492489 |

233747 |

190,34 |

581288 |

88799 |

118,03 |

| СЕЛЬСКОЕ ХОЗЯЙСТВО И РЫБОЛОВСТВО |

317339 |

- |

100 |

416170 |

98831 |

131,14 |

695692 |

279522 |

167,17 |

| ОХРАНА ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ И ПРИРОДНЫХ РЕСУРСОВ, ГИДРОМЕТЕОРОЛОГИЯ , КАРТОГРАФИЯ И ГЕОДЕЗИЯ |

6239 |

- |

100 |

13488 |

7249 |

216,19 |

26959 |

13471 |

199,87 |

| ТРАНСПОРТ,ДОРОЖНОЕ ХОЗЯЙСТВО,СВЯЗЬ И ИНФОРМАТИКА |

66170 |

- |

100 |

167511 |

101341 |

253,15 |

205525 |

38014 |

122,69 |

| РАЗВИТИЕ РЫНОЧНОЙ ИНФРАСТРУКТУРЫ |

7292 |

- |

100 |

9962 |

2670 |

136,62 |

11244 |

1282 |

112,87 |

| ЖИЛИЩНО-КОММУНАЛЬНОЕ ХОЗЯЙСТВО |

54713 |

- |

100 |

105206 |

50493 |

192,29 |

7561 |

-97645 |

7,19 |

| ПРЕДУПРЕЖДЕНИЕ И ЛИКВИДАЦИЯ ПОСЛЕДСТВИЙ ЧРЕЗВЫЧАЙНЫХ СИТУАЦИЙ И СТИХИЙНЫХ БЕДСТВИЙ |

11125 |

- |

100 |

18695 |

7570 |

168,04 |

20239 |

1544 |

108,26 |

| ОБРАЗОВАНИЕ |

194362 |

- |

100 |

337090 |

142728 |

173,43 |

358164 |

21074 |

106,25 |

| КУЛЬТУРА, ИСКУССТВО И КИНЕМАТОГРАФИЯ |

147076 |

- |

100 |

234890 |

87814 |

159,71 |

267434 |

32544 |

113,85 |

| СРЕДСТВА МАССОВОЙ ИНФОРМАЦИИ |

16060 |

- |

100 |

23626 |

7566 |

147,11 |

39515 |

15889 |

167,25 |

| ЗДРАВООХРАНЕНИЕ И ФИЗИЧЕСКАЯ КУЛЬТУРА |

581804 |

- |

100 |

927499 |

345695 |

159,42 |

1117021 |

189522 |

120,43 |

| СОЦИАЛЬНАЯ ПОЛИТИКА |

474195 |

- |

100 |

817541 |

343346 |

172,41 |

886636 |

69095 |

108,45 |

| ОБСЛУЖИВАНИЕ ГОСУДАРСТВЕННОГО ДОЛГА |

303776 |

- |

100 |

285507 |

-18269 |

93,99 |

356700 |

71193 |

124,94 |

| ФИНАНСОВАЯ ПОМОЩЬ БЮДЖЕТАМ ДРУГИХ УРОВНЕЙ |

2200923 |

- |

100 |

2914664 |

713741 |

132,43 |

4441730 |

1527066 |

152,39 |

| ПРОЧИЕ РАСХОДЫ |

567680 |

- |

100 |

560338 |

-7342 |

98,71 |

514270 |

-46068 |

91,78 |

| ЦЕЛЕВЫЕ БЮДЖЕТНЫЕ ФОНДЫ |

4881 |

- |

100 |

2813079 |

2808198 |

57633,25 |

1272863 |

-1540216 |

45,25 |

| ВСЕГО РАСХОДОВ |

5668940 |

- |

100 |

10825711 |

5156771 |

190,97 |

11560789 |

735078 |

106,79 |

Согласно данным таблицы 2.5, в 2001 году все статьи расходов превышают как в абсолютном, так и в относительном отношении аналогичные показатели предыдущего года. Так, расходы на правоохранительную деятельность в 2001 году превысили показатели 2000 года практически в 7 раз, расходы на фундаментальные исследовании и содействие НТП - в 5 раз, охрану окружающей среды, транспорт, ЖКХ – в 2 раза, расходы на социокультурную сферу увеличились на 50-70%, финансовая помощь бюджетам других уровней – на 30% и лишь обслуживание государственного долга уменьшилось на 7%.

В 2002 году разрыв по сравнению с 2001 годом менее впечатляющий. Так, расходы на охрану окружающей среды – в 2 раза, на средства массовой информации – на 67%, на государственное управление и местное самоуправление, транспорт, здравоохранение – 20-30%.

Немного повысились расходы на правоохранительную деятельность, социальную политику, промышленность, образование, культуру и искусство – в пределах 20%.

Возросли расходы на обслуживание государственного долга и финансовую помощь бюджетам других уровней – на 24 и 50% соответственно.

Значительно сократились расходы на ЖКХ и составили лишь 7% от уровня 2001 года.

В целом расходы в 2001 году по сравнению с 2000 увеличились на 90%, а в 2002 по сравнению с 2001 – на 6%.

Рассмотрим структуру расходов Новосибирской области за период с 2000 по 2002 гг. представленную в таблице 2.6.

Таблица 2.6

Структура расходов Новосибирской области за 2000 – 2002 гг.

| Статьи расходов |

2000 |

2001 |

2002 |

| тыс.руб. |

в % |

тыс.руб. |

в % |

тыс.руб. |

в % |

| ГОСУДАРСТВЕННОЕ УПРАВЛЕНИЕ И МЕСТНОЕ САМОУПРАВЛЕНИЕ |

164920 |

2,91 |

278626 |

2,57 |

355054 |

3,07 |

| СУДЕБНАЯ ВЛАСТЬ |

1785 |

0,03 |

12208 |

0,11 |

12310 |

0,11 |

| ПРАВООХРАНИТЕЛЬНАЯ ДЕЯТЕЛЬНОСТЬ И ОБЕСПЕЧЕНИЕ БЕЗОПАСНОСТИ ГОСУДАРСТВА |

279559 |

4,93 |

352415 |

3,26 |

387284 |

3,35 |

| ФУНДАМЕНТАЛЬНЫЕ ИССЛЕДОВАНИЯ И СОДЕЙСТВИЕ НАУЧНО-ТЕХНИЧЕСКОМУ ПРОГРЕССУ |

10299 |

0,18 |

44707 |

0,41 |

3300 |

0,03 |

| ПРОМЫШЛЕННОСТЬ, ЭНЕРГЕТИКА И СТРОИТЕЛЬСТВО |

258742 |

4,56 |

492489 |

4,55 |

581288 |

5,03 |

| СЕЛЬСКОЕ ХОЗЯЙСТВО И РЫБОЛОВСТВО |

317339 |

5,60 |

416170 |

3,84 |

695692 |

6,02 |

| ОХРАНА ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ И ПРИРОДНЫХ РЕСУРСОВ, ГИДРОМЕТЕОРОЛОГИЯ , КАРТОГРАФИЯ И ГЕОДЕЗИЯ |

6239 |

0,11 |

13488 |

0,12 |

26959 |

0,23 |

| ТРАНСПОРТ,ДОРОЖНОЕ ХОЗЯЙСТВО,СВЯЗЬ И ИНФОРМАТИКА |

66170 |

1,17 |

167511 |

1,55 |

205525 |

1,78 |

| РАЗВИТИЕ РЫНОЧНОЙ ИНФРАСТРУКТУРЫ |

7292 |

0,13 |

9962 |

0,09 |

11244 |

0,10 |

| ЖИЛИЩНО-КОММУНАЛЬНОЕ ХОЗЯЙСТВО |

54713 |

0,97 |

105206 |

0,97 |

7561 |

0,07 |

| ПРЕДУПРЕЖДЕНИЕ И ЛИКВИДАЦИЯ ПОСЛЕДСТВИЙ ЧРЕЗВЫЧАЙНЫХ СИТУАЦИЙ И СТИХИЙНЫХ БЕДСТВИЙ |

11125 |

0,20 |

18695 |

0,17 |

20239 |

0,18 |

| ОБРАЗОВАНИЕ |

194362 |

3,43 |

337090 |

3,11 |

358164 |

3,10 |

| КУЛЬТУРА, ИСКУССТВО И КИНЕМАТОГРАФИЯ |

147076 |

2,59 |

234890 |

2,17 |

267434 |

2,31 |

| СРЕДСТВА МАССОВОЙ ИНФОРМАЦИИ |

16060 |

0,28 |

23626 |

0,22 |

39515 |

0,34 |

| ЗДРАВООХРАНЕНИЕ И ФИЗИЧЕСКАЯ КУЛЬТУРА |

581804 |

10,26 |

927499 |

8,57 |

1117021 |

9,66 |

| СОЦИАЛЬНАЯ ПОЛИТИКА |

474195 |

8,36 |

817541 |

7,55 |

886636 |

7,67 |

| ОБСЛУЖИВАНИЕ ГОСУДАРСТВЕННОГО ДОЛГА |

303776 |

5,36 |

285507 |

2,64 |

356700 |

3,09 |

| ФИНАНСОВАЯ ПОМОЩЬ БЮДЖЕТАМ ДРУГИХ УРОВНЕЙ |

2200923 |

38,82 |

2914664 |

26,92 |

4441730 |

38,42 |

| ПРОЧИЕ РАСХОДЫ |

567680 |

10,01 |

560338 |

5,18 |

514270 |

4,45 |

| ЦЕЛЕВЫЕ БЮДЖЕТНЫЕ ФОНДЫ |

4881 |

0,09 |

2813079 |

25,99 |

1272863 |

11,01 |

| ВСЕГО РАСХОДОВ |

5668940 |

100,00 |

10825711 |

100,00 |

11560789 |

100,00 |

Данные таблицы 2.6 наглядно показывают, что на протяжении всего рассматриваемого периода структура расходов НСО практически неизменна.Наибольший удельный вес в ней занимает финансовая помощь бюджетам других уровней – около 40% в 2000 и в 2002 гг. и около 30% в 2001г.Далее идут в 2001 – 2002 гг. целевые бюджетные фонды (26 и 11% соответственно).Расходы на социальную политику, здравоохранение составляют около 10% в структуре расходов; расходы на государственное управление, правоохранительную деятельность, образование – от 3 до 5%; расходы на сельское хозяйство – 5-6%.Если в абсолютном отношении расходы на обслуживание государственного долга значительно увеличиваются, то в структуре расходов они имеют тенденцию к снижению – от 5% в 2000 году до 3% в 2001 – 2002 гг.Все остальные расходы составляют менее 3% в структуре расходов Новосибирской области.

2.3. Анализ сбалансированности бюджета Новосибирской области за 2000 – 2002 гг. и основных направлений бюджетной политики на 2003 год

Рассмотрим дефицит бюджета Новосибирской области, для чего воспользуемся данными таблицы 2.4.Таблица 2.4Дефицит бюджета Новосибирской области с 2000 по 2002 гг. (тыс.руб.)

| 2000 |

2001 |

2001 |

| План |

Факт |

план |

факт |

План |

факт |

| 161645,6 |

533429 |

87682,9 |

468860 |

83551,2 |

516016 |

Как показывают данные таблицы, фактический дефицит бюджета стабильно превышает запланированный в несколько раз: в 2000 году – в 3 раза, в 2001 году – в 5 раз, а в 2002 году – в 6 раз!