| 1.

2.

Предпосылки возникновения денег, развитие различных форм стоимости

Деньги

— экономическая категория, в которой проявляются и при участии которой строятся общественные отношения; деньги выступают в качестве самостоятельной формы меновой стоимости, средства обращения, платежа и накопления.

Деньги возникают при определенных условиях осуществления производства и экономических отношении в обществе и способствуют дальнейшему их развитию. Под влиянием меняющихся условий развития экономических отношений изменяются и особенности функционирования денег.

К непосредственным предпосылкам появления денег относятся:

• переход от натурального хозяйства к производству товаров и обмену товарами;

• имущественное обособление производителей товаров - собственников изготовляемой продукции.

В первоначальный период существования человеческого общества господствовало натуральное хозяйство, в котором производилась продукция, предназначенная для собственного потребления. Постепенно в интересах увеличения производства, а в определенной мере под влиянием природных условий (например, таких как условия для развития животноводства, земледелия, рыбной ловли и т. д.) происходила специализация людей на изготовлении определенных видов продукции. При этом возросшее количество продукции оказалось возможным использовать не только для удовлетворения потребностей производителя, но и для обмена на другую продукцию, необходимую данному производителю. Такова важнейшая предпосылка возникновения обмена продукции.

Переход к производству товаров и обмену товарами сопровождался прежде всего тем, что вместо изготовления продукции для удовлетворения собственных потребностей хозяйствующего субъекта развивалось производство продукции для обмена на другие товары или для реализации. Такой переход основывался на специализации производителей на изготовлении определенных видов продукции, что увеличивало ее производство на основе повышения производительности труда.

Имущественное обособление товаропроизводителей, являющихся собственниками производимых товаров, позволяло обменивать принадлежащие им товары на другие или реализовать, товары за деньги.

Реклама

Непосредственный обмен товара на товар может быть лишь при наличии потребности продавца именно в том товаре, который предлагается к обмену другой стороной. Это предполагает также, что другие товаропроизводители располагают возможностью предъявить к обмену продукцию, нужную данному производителю, а соответственно данный производитель располагает продукцией, нужной другому товаропроизводителю.

Следовательно, обмен товарами может происходить при наличии нужных товаров у сторон, вступающих в обменную сделку. Однако это существенно ограничивает возможности обмена товаров. К тому же при обмене должны учитываться интересы товаропроизводителей и соблюдаться требование эквивалентности стоимости обмениваемых товаров, что в свою очередь также ограничивает обмен, в том числе в связи с неделимостью обмениваемых товаров (например, крупного рогатого скота).

Соблюдение требований эквивалентности обмена предполагает измерение стоимости товаров, исходя из затрат труда на их изготовление.

Стремление к развитию обмена побуждало к увеличению производства товаров, выделению из многообразия обмениваемых товаров всеобщего эквивалента, используемого для измерения стоимости и при обмене товаров. Увеличение производства товаров усиливало стремление к развитию обмена и заинтересованность в выделении из многообразия обмениваемых товаров всеобщего эквивалента, используемого при обмене товаров.

Развитие обмена, постепенное возрастание его интенсивности вызывало использование сначала отдельных видов товаров (скота, меха), а затем драгоценных металлов (главным образом золота) в качестве всеобщего эквивалента. Выделению золота как всеобщего эквивалента и, в конечном счете, в качестве денег способствовала его однородность, делимость и сохранность от порчи.

Переход от натурального хозяйства к товарному, а также требование соблюдения эквивалентности обмена обусловили необходимость появления денег, без участия которых невозможен массовый обмен товаров, складывающийся на основе производственной специализации и имущественной обособленности товаропроизводителей.

3.

Денежный оборот и его структура

Денежная система – это устройство денежного обращения в стране, сложившееся исторически и закрепленное национальным законодательством. Национальные денежные системы начали формироваться в 16-17вв. с

утверждением капиталистического способа производства, возникновением централизованных государств и национального рынка. В зависимости от вида денег выделяются два типа денежных систем:

Реклама

- система металлического обращения, которая базируется на действительных деньгах (серебряных, золотых), а обращающиеся банкноты беспрепятственно обмениваются на действительные деньги;

- система бумажно-кредитного обращения, при которой действительные деньги вытеснены знаками стоимости, а в обращении находятся бумажные либо кредитные деньги. При системе металлического денежного обращения выделяются два вида денежных систем: биметаллизм и монометаллизм в зависимости от того, сколько металлов принято в качестве всеобщего эквивалента и базы денежного обращения. Денежная система, при которой роль всеобщего эквивалента закреплялась за двумя металлами (золотом и серебром), называлась биметаллизмом. Предусматривалась свободная чеканка монет из двух металлов и их неограниченное обращение. Второй вид денежных систем – монометаллизм, который пришел на смену системе биметаллизма. В основе денежных систем при монометаллизме лежит один металл, поэтому различают серебряный и золотой монометаллизм. В большинстве развитых стран в конце 19в. биметаллизм и серебряный монометаллизм сменился золотым монометаллизмом. Современные бумажно-кредитные системы характеризуются следующими признаками: отмена официального золотого содержания национальных валют; отмена размена кредитных денег на золото; преобладание безналичного денежного оборота; выпуск денег в обращение для покрытия дефицита государственного бюджета в виде эмиссии бумажных денег; усиление государственного регулирования денежного обращения. Денежная система Казахстана в своем развитии также изменялась и от металлического обращения перешла к современному бумажно-кредитному. Рассмотрение основ

функционирования денежной системы и денежного обращения невозможно без рассмотрения инфляции, ее причин и особенностей. Термин инфляция (от латинского inflatio - вздутие) впервые стал употребляться в

Северной Америке в период гражданской войны 1861-1865 гг. и обозначил процесс разбухания бумажно-денежного обращения. Наиболее общее, традиционное определение инфляции - переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен. Т.е. инфляция - это повышение общего уровня цен. Традиционно изменения в уровне цен объясняются избыточным совокупным спросом. Инфляция спроса проявляется при возникновении дефицита на определенные группы товаров, который ведет к увеличению цен на них. Инфляция может также возникнуть в результате увеличения издержек. Рост заработной платы, цен на сырье и материалы ведет к повышению себестоимости выпускаемой продукции, следствием чего является рост отпускных цен, который ведет к общему снижению покупательной способности денег. Антиинфляционная политика – это комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией. В зависимости от причин последней обозначились два ее направления – дефляционная политика и политика доходов. Дефляционная политика включает методы ограничения денежного спроса путем снижения государственных расходов, повышения процентной ставки за кредит, усиление налогового пресса, ограничение денежной массы. Но она не способствует экономическому росту. Политика доходов предполагает контроль и полное замораживание цен и заработной платы либо установление жестких пределов их роста. Расчетные отношения включают следующие элементы:

- участники расчетов – поставщик и грузополучатель, плательщик и получатель средств;

- объект расчетной сделки (операции) – товарно-материальные ценности, оказанные услуги, выполненные работы, финансовые требования и обязательства, а также денежные и валютные средства;

- органы, осуществляющие платежи – банковская система (коммерческие банки и расчетно-кассовые центры, а также клиринговые учреждения);

- посредники в расчетах – факторинговые компании и фирмы, а также гаранты. Для хранения денежных средств и осуществления расчетных операций каждому хозяйствующему субъекту в коммерческом банке в зависимости от статуса предприятия,__ характера деятельности и источника финансирования открываются расчетные, текущие, ссудные, депозитные и другие счета. Безналичные расчеты могут осуществляться в разных формах в зависимости от вида расчетных документов, времени и способа платежа. В качестве платежного инструмента могут использоваться платежное поручение, платежное требование-поручение, чек, вексель, аккредетив.

Платежное поручение – поручение предприятия обслуживающему банку о перечислении определенной суммы со своего счета на счет контрагента-получателя средств. Платежное требование-поручение выписывается кредитором (поставщиком) и представляет собой его требование к покупателю оплатить на основании направленных в обслуживающий банк расчетных и отгрузочных документов стоимость поставленной продукции, выполненных работ и оказанных услуг.

Чек – ценная бумага, выполненная владельцем счета в банке (чекодателем) на бланке установленной формы, содержащая поручение произвести платеж по ее предъявлении указанной суммы третьему лицу (чекодержателю) или лицу, давшему поручение.

Вексель – денежное _______обязательство, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) уплатить в установленный срок указанную в векселе сумму векселедержателю (владельцу векселя) либо по его приказу любому другому лицу. Таким образом, основными участниками вексельных правоотношений являются векселедатель, плательщик, векселедержатель. В зависимости от того, кто выступает в качестве плательщика по векселю – сам векселедатель или третье лицо, - различают две разновидности векселей: простой и переводной. Аккредитив - представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его поставщика, в силу которого банк, открывший аккредитив (банк-эмитент) будет производить платежи поставщику сам или предоставляет полномочия другому банку (исполняющему банку) производить такие платежи на условиях, предусмотренных в аккредитивном заявлении покупателя против представленных поставщиком соответствующих документов.

4.

Особенности становления и развития банковской системы в РК

Кредитная система регулирует денежное обращение в стране, предоставляет различные услуги юридическим и физическим лицам, при этом возникают экономические отношения, которые можно отнести к кредитным.

Современная кредитная система имеют сложную, многозвенную структуру. Если за основу классификации принять характер услуг, которые кредитные учреждения предоставляют своим клиентам, то можно выделить три важнейших элемента современной кредитной системы:

* Центральный (эмиссионный) банк;

* коммерческие банки;

* специализированные кредитные учреждения (страховые, сберегательные, ипотечные,

трастовые и т.д.)

В соответствии с функциональной специализацией, объемом и количеством предоставляемых хозяйственным звеньям кредитно-финансовых услуг ядро кредитной системы составляет банковская система, а единым органом, координирующим деятельность кредитных институтов, является Центральный банк.

Центральный банк— главный государственный банк первого уровня, главный эмиссионный, денежно-кредитный институт любой страны независимо от того, называется ли он государственным, народным или национальным банком. Центральный банк — это "банк банков". Он не ведет операций с юридическими и физическими лицами. Его клиентура — коммерческие банки и другие кредитные учреждения, а также правительственные организации, которым он предоставляет разнообразные услуги. Прямое и непосредственное

воздействие и регулирование, контрольные и надзорные функции Центральный банк выполняет только по отношению к банковским учреждениям. На остальные звенья кредитной системы Центральный банк может в основном оказывать только опосредствованное воздействие, проявляющееся во взаимосвязи кредитных и денежных операций, различных секторов рынка, кредитно-финансовых услуг. Коммерческие банки являются многофункциональными учреждениями, оперирующими в различных секторах рынка ссудного капитала. Они выполняют большинство финансовых операций и услуг, известных в практике предпринимательства. Коммерческие__ банки традиционно играют роль стержневого, базового звена кредитной системы любой страны. Они по-прежнему остаются центром финансовой системы, сосредоточивая вклады правительства, деловых кругов и миллионов частных лиц. Через ссудные и инвестиционные операции коммерческие банки открывают доступ к своим фондам различного рода з а емщи кам . Н а н а ч а л о 2007 г. в Ка з а х с т а н е фун кц и о н и р о в а л и 33 б ан к о в.

Специализированные финансово-кредитные учреждения (их еще называют парабанковские) являются важным и объективно нужным эвеном кредитной системы в рыночной экономике. Без этих учреждений услуги, оказываемые кредитной системой в различных звеньях экономики и населению, остались бы неполными. Парабанковские учреждения ориентируются либо на обслуживание определенных типов клиентуры, либо на осуществление в основном одного-двух видов банковских услуг. Их деятельность концентрируется в большинстве своем на обслуживании небольшого сегмента рынка и как правило, предоставлении услуг специфической клиентуре и специфических функций.

Для этих учреждений характерна двойная подчиненность: с одной стороны, будучи связанными с осуществлением кредитно-расчетных операций, они вынуждены руководствоваться соответствующими требованиями Центрального банка; с другой стороны, специализируясь на каких-либо финансовых, страховых, инвестиционных или иных операциях, они попадают под регулирующие действия соответствующих ведомств.__

5.

Виды и функции денег

Деньги – историческая и экономическая категория. Сущность денег, как экономической категории проявляется в их функциях, которые выражают внутреннюю основу, содержание денег. Деньги по К.Марксу выполняют 5 функций: мера стоимости, средство обращения, средство платежа, средство накопления и сбережения и мировые деньги. Как историческая категория деньги являются продуктом цивилизации. Они известны с далекой древности и появились они как результат более высокого развития производительных сил и товарных отношений. Для натурального хозяйства было характерно производство продукции для собственного потребления. Обмен касался лишь случайно оставшихся излишков. В результате развития обмена возникла необходимость появления эквивалента обмена, т.е. товара, на который можно было обменять все другие товары. Всеобщим эквивалентом в течение длительного периода становится один товар, преимущественно металл. В роли всеобщего эквивалента, т.е. денег, выступали разные металлы (бронза, железо, медь и др.), но более пригодными оказались золото и серебро, т.к. они обладали двумя важными свойствами: портативностью, т.е. большей стоимостью при меньшем объеме и устойчивостью к воздействию внешней среды. Примерно в ХII в до н.э. в Китае, а в VII в. до н.э. в государствах средиземноморья – Лидии и Эгине появились металлические деньги, одинаковые по весу, размеру и составу сплавов. В России единая система денег была создана в период регентства Елены Глинской (1534-1538гг.), матери Ивана Грозного. В основу ее был положен рубль, который состоял из 100 копеек, одна копейка равнялась двум деньгам и четырем полушкам (по 0,17 граммов серебра). Первый же рубль появился в России в XIII веке. Название рубль произошло от названия "рублевая гривенка", т.е. рубленой гривны (серебряного слитка). Деньги в своем развитии выступали в двух видах: действительные деньги и знаки стоимости (заместители действительных денег).

Действительные деньги - деньги, у которых номинальная стоимость, т.е. обозначенная на них стоимость соответствует реальной стоимости, т.е. стоимости металла, из которого они

изготовлены. Однако в современных условиях действительные деньги вытеснены из обращения. На смену им пришли знаки стоимости. Знаки стоимости – деньги, номинальная стоимость которых выше реальной. Такие деньги печатались на бумаги или изготавливались из дешевых металлов. Первые бумажные банкноты появились впервые в Китае в 100-м году, а в России в 1769г. при Екатерине Второй, они назывались ассигнациями. Обращающиеся в настоящее время знаки стоимости, в зависимости от их эмитента можно разделить на казначейские билеты и банкноты. Казначейские билеты – знаки стоимости, замещающие в обращении полноценные деньги, они выпускаются государством (казначейством) обычно для покрытия бюджетного дефицита. Банкноты также являются знаками стоимости, но их эмитентом является Центральный банк. Банкноты являются в отличие от казначейских билетов кредитными деньгами. Кроме банкнот в современных условиях в обращении находятся и другие виды кредитных денег: векселя, чеки, электронные деньги. Вексельное и чековое обращение студенты могут подробно уяснить изучая формы безналичных расчетов. Электронные деньги, сущность которых студентам предлагается раскрыть в данной теме, появились с развитием и внедрением в банковскую практику ЭВМ. Электронные деньги представляют собой денежные единицы, хранящиеся в электронной форме в устройствах, находящихся в распоряжении владельцев (пластиковых картах). Основными элементами системы электронных денег являются автоматизированные расчетные палаты, система автоматизированного кассира (электронные кассы и банкоматы) и система терминалов, установленных в пункте покупки. Эмиссия электронных денег производится банком, обслуживающим владельца пластиковой карты. В одном случае эмиссия обеспечивается денежными средствами, находящимися на счете клиента в банке и стоимость покупки сразу списывается со счета. А в другом случае банк эмитирует электронные деньги, кредитуя клиента, и позволяет владельцу пластиковой карточки при покупке товаров или услуг отсрочить их оплату. Международные валютно-кредитные и финансовые отношения – составная часть и одна из наиболее сложных сфер рыночного хозяйства. По мере интернационализации хозяйственных связей увеличиваются международные потоки товаров, услуг и особенно капиталов и кредитов. Международная валютно-кредитная система в своем развитии прошлачетыре основных этапа.

1. Парижская мировая валютная система была основана на золотомонетном стандарте и юридически закреплена межгосударственным соглашением в 1867г. на конференции промышленно развитых стран в Париже. Она характеризуется тем, что курс национальных валют стран-участниц жестко привязывался к золоту и через золотое содержание валюты соотносился друг с другом по твердому валютному курсу. Введение золотого стандарта рубля было одним из основных условий денежной реформы в России, проведенной С.Ю.Витте. Это позволило России выйти к 1913 году на первое место в мире по производству и экспорту золота, увеличить золотые запасы более чем в два раза и превратить рубль в одну из самых стабильных валют в мире.

2. Генуэзская мировая валютная система, сформированная в 1922 г., была основана на золотодевизном стандарте. В качестве девиза выступала иностранная валюта в любой форме. Хотя официально статус резервной валюты не был закреплен ни за одной валютой, английский фунт стерлингов и американский доллар реально претендовали на лидерство. Но в 1931г. Великобритания была вынуждена отменить конвертируемость фунта стерлингов в золото, и доллар США стал единственной резервной валютой.

3. Бреттон-Вудсская мировая валютная система была оформлена соглашением стран на конференции по валютным и финансовым вопросам, состоявшейся в июле 1944 г. в г. Бреттон-Вудсе (США). Она базировалась на следующих принципах: установлена официальная цена золота, и закреплены твердые обменные курсы валют стран-участниц к курсу доллара США; центральные банки обязаны были поддерживать стабильный курс своих валют по отношению к резервной валюте с помощью валютных интервенций; изменения курсов валют осуществляются посредством девальвации и ревальвации; образованы Международный валютный фонд и Международный банк реконструкции и развития для оказания содействия стабильности валютных курсов.

4. Устройство современной мировой валютной системы было официально оговорено на конференции МВФ в Кингстоне (Ямайка) в январе 1976 г. Основой этой системы являются плавающие обменные курсы и многовалютный стандарт. Золото утратило функции денег, т.е. произошла его демонетизация, но тем не менее за ним сохранилась роль чрезвычайных мировых денег и валютных резервов.

6.

Номиналистическая теория денег

Номиналистическая теория денег возникла при рабовладельческом строе, она отрицала внутреннюю стоимость денег для оправдания порчи монет с целью увеличения доходов казны.

Эта теория сформировалась в XVH—XVIII вв., когда денежное обращение было наводнено неполноценными монетами. Первыми представителями номинализма были англичане Дж. Беркли и Дж. Стюарт. Они считали, что, во-первых, деньги создаются государством, во-вторых, их стоимость определяется номиналом, в-третьих, сущность денег сводится к идеальному масштабу цен. Например, Дж. Стюарт определял деньги как масштаб цен с равными делениями. К. Маркс, критикуя эти положения, писал, что взвешивать сахарную голову можно только при помощи гири, которая сама обладает весом, принятым за единицу. Так и деньги могут измерять стоимость товаров, обладая самостоятельной стоимостью.

Следовательно, номиналисты полностью отрицали стоимостную природу денег, рассматривая их как техническое орудие обмена.

Господствующее положение номинализм занял в политэкономии в конце XDC — начале XX в. Но в отличие от раннего номинализма объектом его защиты стали не неполноценные монеты, а бумажные деньги (казначейские билеты).

Наиболее ярко сущность номинализма проявилась в теории денег немецкого экономиста Г. Кнаппа («Государственная теория денег», 1905 г.). Основные ее положения сводились к следующему:

♦ деньги — продукт государственного правопорядка, творение государственной власти;

♦ деньги — хартальное платежное средство, т.е. знаки, наделенные государством платежной силой;

♦ основная функция денег — средство платежа.

Кнапп писал, что сущность денег заключается не в материале знаков, а в правовых нормах, регулирующих их употребление.

Ошибочность государственной теории денег Кнаппа заключалась в том, что: во-первых, деньги — категория не юридическая, а экономическая; во-вторых, металлические деньга обладают самостоятельной стоимостью, а не получают ее от государства, представительная стоимость бумажных денег также определяется не государством, а обусловлена объективными экономическими законами; в-третьих, основной функцией денег является не средство платежа, а мера стоимости.

Австрийский экономист Ф. Бендиксен в своих работах («О ценности^енег», «О деньгах как всеобщем знаменателе») попытался дать экономическое обоснование государственной теории денег, оценивая деньги как свидетельство об оказании услуг членам общества, дающее право на получение встречных услуг. Но его попытка экономически обосновать номинализм не удалась, так как при оценке сущности денег он игнорировал теорию стоимости.

В период экономического кризиса 1929—1933 гг. номинализм получил дальнейшее развитие как теоретическая основа для оправдания отхода от золотого стандарта. Так, Дж. М. Кейнс («Трактат о деньгах», 1930 г.) объявил золотые деньги «пережитком варварства», «пятым колесом телеги». Идеальными он провозгласил бумажные деньга, которые более эластичны, чем золото, и, якобы, должны обеспечить постоянное процветание общества. Вытеснение бумажными деньгами из обращения золота он рассматривал как эмансипацию денег от золота и победу теории Кнагша. Кейнс считал, что все цивилизованные деньги являются хартальными и кнапповский хар-тализм полностью осуществлен.

7.

Виды инфляции ее последствия и методы борьбы с инфляцией

Инфляционные тенденции органично присущи функционированию рыночного механизма, сложившегося в индустриально развитых странах к середине XX века. Тому способствовали два основных фактора: принципиальная перестройка финансовой и кредитно-денежной системы и формирование олигополистической структуры экономики. Переход нашей экономики на рыночные отношения резко повысил значение денег. Проблемы денежного хозяйства становятся основными и в практических мероприятиях по реконструкции народного хозяйства, и в теоретических исследованиях. Поэтому, несмотря на оживленное обсуждение указанных вопросов на страницах экономической прессы, актуальность их не уменьшается. Высокая стоимость анализа инфляционных процессов, большое число действующих факторов затрудняют выработку правильной денежной политики. бъяснения причин инфляции различны. Одни экономисты (Дж. М. Кейнс и его последователи) объясняли его чрезмерным спросом при полной занятости, т. е. со стороны спроса. Другие -- неоклассики -- искали причину в росте производственных расходов или издержек производства, т. е. со стороны предложения. Думается, что данные оценки односторонни и истину следует искать в синтезе двух противоположностей, т. е. объяснять инфляцию как со стороны спроса, так и со стороны предложения. Диспропорции между спросом и предложением, превышение доходов над потребительскими расходами могут порождаться дефицитом госбюджета (расходы государства превышают доходы); чрезмерным инвестированием (объем инвестиций превышает возможности экономики); опережающим ростом заработной платы по сравнению с ростом производства и повышением производительности труда; произвольным установлением гос. цен, вызывающим перекосы в величине и структуре спроса; другими факторами. Существует и несколько иной взгляд на природу инфляции, что вполне естественно, ибо инфляция представляет собой чрезвычайно сложный, противоречивый, недостаточно изученный процесс. Как считают некоторые экономисты, под инфляцией следует понимать повышение общего уровня цен вэкономике. Полемизируя с этой точкой зрения, Л. Хейне писал[1], что не следует забывать: изменяются цены не только товаров, но и измерителей их ценности, т.е. денег. Инфляция - это не увеличение размера предметов, а уменьшение длины линейки, которой мы пользуемся. Он обращает внимание нато, что в условиях натурального обмена (при отсутствии денег) мы никоим образом не столкнулись бы с инфляцией, одновременное повышение всех цен было бы логически невозможно. Внешние причины Причины возникновения инфляции

могут быть как внутренние, так и внешние. К внешним причинам относятся, в частности, сокращение поступлений от внешней торговли, отрицательное сальдо внешнеторгового и платежного балансов. Инфляционный процесс у нас усиливало падение цен на мировом рынке на топливо и цветные металлы, составляющие важную статью нашего экспорта, а также неблагоприятная конъюнктура на зерновом рынке в условиях значительного импорта зерновых. Существует несколько видов инфляции. Прежде всего те, которые выделяют с позиции темпа роста цен (первый критерий), т.е. количественно. В этом плане выделяют три вида инфляции: - умеренная (ползучая, «стабильные цены») инфляция, когда цены растут менее,, чем на 10% в год, стоимость денег практически сохраняется, отсутствует риск подписания контрактов в номинальных ценах. На Западе ее рассматривают как элемент нормального развития экономики, который не вызывает особого беспокойства. - галопирующая инфляция - рост цен измеряется двузначными и более цифрами в год, контракты «привязываются» к росту цен, деньги ускоренно материализуются. Считается, что она опасна для народного хозяйства и требует антиинфляционных мер. - гиперинфляция - цены растут астрономическими темпами, расхождение цен и заработной платы становится катастрофическим, разрушается благосостояние даже наиболее обеспеченных слоев общества, бесприбыльным и убыточным становятся крупнейшие предприятия, она парализует хозяйственный механизм, поскольку резко усиливается эффект бегства от денег с целью превращения их в товары. Разрушаются экономические связи, осуществляется переход к бартерному обмену. Вести успешный бизнес в условиях гиперинфляции почти невозможно. Речь может идти только о стратегии выживания. Рецепт самовыживания таков: автономность и самодостаточность, упрощение производства, сокращение внешних связей, натурализация базовых элементов внутрифирменного хозяйствования. Чем конкретно может характеризоваться гиперинфляция? Главными здесь будут не цифры, а последствия: -сокращение производства; - бегство от денег; - переход к бартеру. Теперь рассмотрим виды инфляции с точки зрения второго критерия – соотносительности роста цен по различным товарным группам, т. е. по степени сбалансированности их роста: сбалансированная инфляция; несбалансированная инфляция. При сбалансированной инфляции цены различных товарных групп относительно друг друга остаются неизменными, а при несбалансированной -цены различных товаров постоянно изменяются по отношению друг к другу, причем в различных пропорциях. Сбалансированная инфляция не страшна для бизнеса. Приходится лишь периодически повышать цены товаров. Риск потери доходности присущ только тем предпринимателям, которые стоят последними в цепочке повышения цен. Это, как правило, производители сложной продукции, основанной на интенсивных внешних кооперационных связях. Цена на их продукцию отражает всю сумму повышения цен внешней кооперации, и именно они рискуют задержать сбыт сверхдорогой продукции конечному потребителю. Несбалансированность инфляции - большая беда для бизнеса. Но еще хуже,когда нет прогноза на будущее, нет уверенности хотя бы в том, что товарные группы - лидеры роста цен останутся лидерами и в ближайшем будущем. Невозможно рационально выбрать сферы приложения капитала, рассчитать и сравнить доходность вариантов инвестирования. Комбинация сбалансированной и ожидаемой инфляции не наносит особого вреда экономике, а несбалансированная и неожидаемая особо опасна, чревата большими издержками адаптационного плана. С точки зрения третьего критерия различают ожидаемую и неожидаемую инфляцию. Под ожидаемой инфляцией понимается инфляция, которая предсказывается и прогнозируется заранее, неожидаемая - наоборот. Непредвиденная (неожидаемая) инфляция характеризуется внезапным скачком цен, что негативно сказывается на денежном обращении, системе налогообложения. В такой ситуации, если в экономике существовали инфляционные ожидания, население, опасаясь дальнейшего обесценения своихдоходов, резко увеличивает расходы на приобретение товаров и услуг, что само по себе создает трудности в экономике и искажает реальную картину потребностей в обществе. Таким образом, внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен. Однако, если внезапный скачок цен происходит в экономике, где инфляционные ожидания еще не набрали силу, поведение населения и его реакция на рост цен могут быть иными. Ожидая, что этот скачок цен - кратковременное явление и вскоре последует снижение, потребители будутбольше сберегать и меньше предъявлять денег на рынке в виде платежеспособного спроса. С уменьшением спроса начинается давление на цены в сторону их снижения. Экономика вновь возвращается в состояние равновесия. Этот процесс носит название «эффект Пигу». Однако необходимо подчеркнуть,что эффект Пигу действует только в условиях гибких цен и процентных ставоки отсутствии инфляционных ожиданий. Ряд западных экономистов считают, что эффект Пигу описывает гипотетическую, а не реальную ситуацию в экономике. С точки зрения проявления, различают открытую и подавленную инфляцию (четвертый критерий). Открытая инфляция характерна для стран рыночной экономики, где свободное взаимодействие спроса и предложения способствует открытому, ничем не ограниченному росту цен. Хотя открытая инфляция и искажает рыночные процессы, все же она сохраняет за ценами роль сигналов, показывающих производителям и покупателям сферы выгодного приложения капиталов. Подавленная инфляция (скрытая инфляция) присуща экономике с командно- административным контролем над ценами и доходами. Жесткий контроль над ценами не позволяет открыто проявиться инфляции в росте цен. В такой ситуации инфляция принимает скрытый характер. Внешне цены остаются стабильными, но так как масса денег возрастает, то их избыток вызывает товарный дефицит. В результате подавленной инфляции товарный дефицит становится видимой стороной невидимое инфляционного процесса, поскольку на то же количество товаров приходится большее количество денежных знаков. В рыночной экономике диспропорция нашла бы естественный выход в виде роста денежных цен. Можно сказать, что при подавленной инфляции только часть денежных знаков является деньгами. Покупатели, желая подтвердить значение своих денег, стараются найти дефицитный товар. Появляется «черный рынок» -нелегальная форма инфляции в условиях ее подавления. «Черный рынок» в какой-то мере показывает подлинные цены товаров, а иллюзия неизменности цен создает видимость экономического благосостояния, вводя в заблуждение продавцов и покупателей. Борьба с инфляцией и

разработка специальной антиинфляционной программы является необходимым элементом стабилизации экономики. В основе такой программы должен лежать анализ причин и факторов, определяющих инфляцию, набор мер экономической политики, способствующей устранению или снижению уровня инфляции до разумных пределов. Возможны два подхода к управлению хозяйством в условиях инфляции: один заключается в поиске адаптационной политики, т.е. приспособлении к инфляции, другой - в попытке ликвидировать инфляцию антиинфляционными мерами. 8.

Кредитные деньги и их виды

Кредит является неотъемлемым элементом рыночного хозяйства. За счет кредита происходит формирование основных и оборотных средств предприятия; осуществляются расчеты между товаропроизводителями, портфельные и реальные инвестиции, оплата рабочей силы, увеличение объема денежной массы, участвующей в денежном обороте и пр. При рассмотрении темы №18 предлагаемого перечня студентам необходимо

охарактеризовать сущность и функции кредита в условиях современной рыночной экономики, его использование различными субъектами хозяйствования и государством для привлечения ресурсов.

Кредит представляет собой совокупность экономических отношений, связанных с перераспределением на условиях возвратности и платности временно свободных материальных ресурсов, денежных средств разных собственников и хозяйствующих субъектов – предприятий, государства, населения. Ссудный фонд – это совокупность временно свободных (неиспользуемых) объектов собственности – природных, материальных, трудовых, денежных ресурсов хозяйствующих субъектов. Он является объектом кредитных отношений и характеризует кредитный потенциал общества. Функция кредита представляет собой проявление сущности и содержания. В экономической литературе выделено свыше 30 функций кредита. Но основными принято считать четыре функции: перераспределительную, воспроизводственную, стимулирующую и функцию замещения действительных и наличных денег.__ Кредитные деньги возникают, когда купля-продажа производится в кредит. Их появление связано с функцией денег как средства платежа, где Деньги выступают обязательством, которое должно быть погашено через заранее установленный срок действительными деньгами. В самом начале развития кредитных денег их целью было: экономить бумажные и металлические деньги; способствовать развитию кредитных отношений.

Постепенно с развитием капиталистических товарно-денежных отношений сущность кредитных денег меняется. С появлением такого понятия как капитал, кредитные деньги выражают не взаимосвязь между товарами на рынке, как было раньше (Т — Д — Т), а отношение денежного капитала (Д

— Т — Д), поэтому денежный капитал выступает в форме кредитных денег.

Кредитные деньги развивались постепенно: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

http://www.fingramm.ru/primer-veks.htmlВексель

— письменное безусловное обязательство должника выплатить некоторую сумму через определенный срок в установленном месте. Существует простой вексель

, выданный должником, и переводный, выписанный кредитором и посланный должнику для подписи с возвратом кредитору.

На сегодняшний момент существуют и казначейские векселя

, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва. Дружеские векселя

, выписанные одним человеком на другого с целью учета их в банке.

Вексель

характеризуется следующими особенностями:

· обращаемостью, т.е. передачей векселя как платежного средства другим кредиторам, что создает возможность взаимного зачета вексельных обязательств;

· на документе отсутствует какая-либо информация о сделке;

· оплата векселя обязательна.

Коммерческий вексель выдается под залог товара. Банковский вексель выдается банком-эмитентом при наличии определенной суммы клиента на депозите. В отличие от коммерческого банковский вексель в своем российском варианте имеет депозитную форму. Это по существу простой вексель, так как выписывается клиентом банка своему поставщику в оплату за товары, но может быть индоссирован третьему лицу. Банковский вексель дает предприятию новое платежное средство, гарантированноебанком.

Банкнота - деньги, выпускаемые центральным банком.

Они начали выпускаться в 17 веке. В отличие от векселя банкнота означает бессрочное долговое обязательство, обеспечивается гарантией центрального банка, который во многих странах является государственным. Центральные банки стран выпускают банкноты определенного вида и размера. Банкноты являются национальными деньгами на территории, данной страны. Для изготовления банкнот используется специальная бумага, также принимаются меры по защите банкнот от подделок.

Банкнота поступает в обращение в тот момент, когда банки предоставляют кредиты государству и при обмене иностранной валюты на банкноты, данной страны. Банкноты нельзя обменивать на золото.

Чек

- документ определенной формы, который содержит приказ, исходящий от законного владельца счета, о выплате предъявителю этого чека, указанной в нем суммы. Обращение таких чеков называется чековым. В чековом обращении принимают участие следующие лица: владелец счета, лицо, берущее у владельца счета кредит, то есть его кредитор, и плательщик по этому чеку, чаще всего банк, либо другое кредитное учреждение.

Чеки

появились впервые в Англии, примерно в 16 веке. Со временем стала развиваться кредитная система, следовательно, и чеки получили широкое распространение. Выделяют три основных вида:

· Именной

- на отдельное лицо, не имеющее право передавать чек кому-либо;

· Предъявительский

- чек, в котором не указывается имя получателя;

· Ордерный

- выдается на определенное лицо, имеющее право передачи другому лицу.

В основном, чеки используются для получения наличных бумажных денег, в банке, либо в другом кредитном учреждении. Самой не сложной операцией является расчет между клиентами одного банка, при расчетах между клиентами разных банков чеки учитываются расчетной палатой.

8.Монетаристкая теория денег

Это экономическая теория, в соответствии с которой денежная масса, находящаяся в обращении, играет определяющую роль в стабилизации и развитии рыночной экономики. Основоположником монетаризма является М. Фридмен. Монетаризм возник в 50-е годы. Вершиной теоретических разработок монетаризма стали концепция стабилизации американской экономики и известная "рейганомика", реализация которых помогла США ослабить инфляцию и укрепить доллар.

Теория денег или денежная теория — экономическая теория, изучающая воздействие денег на экономическую систему. Основные положения концепции Фридмана

1. Регулирующая роль государства в экономике должна быть ограничена контролем над денежным обращением;

2. Рыночная экономика

— саморегулирующая система. Диспропорции и другие отрицательные проявления связаны с избыточным присутствием государства в экономике;

3. Денежная масса влияет на величину расходов потребителей, фирм. Увеличение массы денег приводит к росту производства, а после полной загрузки мощностей — к росту цен и инфляции;

4. Инфляция

должна быть подавлена любыми средствами, в том числе и с помощью сокращения социальных программ;

5. При выборе темпа роста денег необходимо руководствоваться правилами «механического» прироста денежной массы, которое отражало бы два фактора: уровень ожидаемой инфляции; темп прироста общественного продукта.

6. Саморегулируемость рыночного хозяйства. Монетаристы считают, что рыночное хозяйство в силу внутренних тенденций стремится к стабильности, самоналаживанию. Если имеют место диспропорции, нарушения, то это происходит прежде всего в результате внешнего вмешательства. Данное положение направлено против идей Кейнса

, призыв которого к государственному вмешательству ведет, по мнению монетаристов, к нарушению нормального хода хозяйственного развития.

7. Число государственных регуляторов сокращается до минимума. Исключается или снижается роль налогового, бюджетного регулирования.

8. В качестве главного регулятора, воздействующего на хозяйственную жизнь, служат «денежные импульсы» — регулярная денежная эмиссия. Монетаристы указывают на взаимосвязь между изменением количества денег и циклическим развитием хозяйства. Эта идея обосновывалась в опубликованной в 1963 году книге американских экономистов Милтона Фридмана и Анны Шварц «Монетарная история Соединенных Штатов, 1867—1960». На основе анализа фактических данных здесь был сделан вывод о том, что от темпов роста денежной массы зависит последующее наступление той или иной фазы делового цикла. В частности, нехватка денег выступает главной причиной возникновения депрессии. Исходя из этого, монетаристы полагают, что государство должно обеспечить постоянную денежную эмиссию, величина которой будет соответствовать темпу прироста общественного продукта.

9. Отказ от краткосрочной денежной политики. Поскольку изменение денежной массы сказывается на экономике не сразу, а с некоторым опозданием (лагом), следует кратковременные методы экономического регулирования, предложенные Кейнсом, заменить на долгосрочную политику, рассчитанной на длительное, постоянное воздействие на экономику.

Итак, согласно взглядам монетаристов деньги являются главной сферой, определяющей движение и развитие производства. Спрос на деньги имеет постоянную тенденцию к росту (что определяется, в частности, склонностью к сбережениям), и чтобы обеспечить соответствие между спросом на деньги и их предложением, необходимо проводить курс на постепенное увеличение (определенным темпом) денег в обращении. Государственное регулирование должно ограничиваться контролем над денежным обращением.

9.Формы безналичных расчетов

Безналичные расчеты проводятся на основании расчетных документов установленной формы и с соблюдением соответствующего документооборота. В зависимости от вида расчетных документов, способа платежа и организации документооборота в банке, v плательщиков и получателей средств различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты платежными требованиями-поручениями. зачет взаимных требований.

Формы расчетов между плательщиком и получателем средств определяются договором (соглашением, отдельными договоренностями). После Октябрьского переворота 1917 г. в нашей стране происходили глубокие преобразования в экономической жизни общества. Была реформирована банковская система; серьезные изменения затронули денежно-кредитную систему в связи с гражданской войной, военной интервенцией и, позднее, переводом экономики на мирные рельсы. В этот период, несмотря на сужение сферы товарно-денежных отношений, все же применялись безналичные расчеты с использованием векселей, чеков, выполнялись банковские переводы. Однако единой унифицированной системы безналичных расчетов в стране не существовало.

В ходе проведения кредитной реформы 1930-1932 гг. коммерческий кредит и.косвенный банковский кредит были заменены прямым банковским кредитом, и, соответственно, использование векселей на территории страны было запрещено. Вместе с тем впервые были введены такие формы безналичных расчетов, как акцептная, аккредитивная и расчеты по особым счетам. Последняя являлась своеобразной разновидностью аккредитивной формы расчетов и предполагала возможность для покупателя: а) рассчитываться с несколькими поставщиками с одного особого счета, на котором предварительно бронировались средства для расчетов; б) получать наличные денежные средства с особого счета на оплату канцелярских расходов и на выплату командировочных уполномоченному покупателя, осуществлявшему приемку товара по качеству в пункте нахождения поставщика.

Кредитная реформа 30-х гг. подвела определенные итоги в экономическом развитии страны и была нацелена на создание экономических предпосылок для перехода от рыночной экономики к плановой (административно-командной). Изучение кредитной реформы 30-х гг. имеет особое значение сегодня, поскольку в настоящее время в России осуществляется обратное движение от административно-командной к рыночной экономике, но на новом витке исторического развития. В частности, в сфере расчетов с 1989 г. в стране вновь стали использовать вексель для расчетных операций.

В период существования плановой социалистической экономики система безналичных расчетов претерпела серьезные изменения, но главным ее преимуществом были строгая унификация форм безналичных расчетов на территории всей страны и жесткий контроль за соблюдением платежной дисциплины со стороны государственных банков.

10.

Денежная система, ее основные типы

Денежная система – это устройство денежного обращения в стране, сложившееся исторически и закрепленное национальным законодательством. Национальные денежные системы начали формироваться в 16-17вв. с утверждением капиталистического способа производства, возникновением централизованных государств и национального рынка. В зависимости от вида денег выделяются два типа денежных систем: - система металлического обращения, которая базируется на действительных деньгах (серебряных, золотых), а обращающиеся банкноты беспрепятственно обмениваются на действительные деньги; - система бумажно-кредитного обращения, при которой действительные деньги вытеснены знаками стоимости, а в обращении находятся бумажные либо кредитные деньги. При системе металлического денежного обращения выделяются два вида денежных систем: биметаллизм и монометаллизм в зависимости от того, сколько металлов принято в качестве всеобщего эквивалента и базы денежного обращения. Денежная система, при которой роль всеобщего эквивалента закреплялась за двумя металлами (золотом и серебром), называлась биметаллизмом. Предусматривалась свободная чеканка монет из двух металлов и их неограниченное обращение. Второй вид денежных систем – монометаллизм, который пришел на смену системе биметаллизма. В основе денежных систем при монометаллизме лежит один металл, поэтому различают серебряный и золотой монометаллизм. В большинстве развитых стран в конце 19в. биметаллизм и серебряный монометаллизм сменился золотым монометаллизмом. Современные бумажно-кредитные системы характеризуются следующими признаками: отмена официального золотого содержания национальных валют; отмена размена кредитных денег на золото; преобладание безналичного денежного оборота; выпуск денег в обращение для покрытия дефицита государственного бюджета в виде эмиссии бумажных денег; усиление государственного регулирования денежного обращения. Денежная система Казахстана в своем развитии также изменялась и от металлического

обращения перешла к современному бумажно-кредитному. Рассмотрение основ функционирования денежной системы и денежного обращения невозможно без рассмотрения инфляции, ее причин и особенностей. Термин инфляция (от латинского inflatio - вздутие) впервые стал употребляться в Северной Америке в период гражданской войны 1861-1865 гг. и обозначил процесс разбухания бумажно-денежного обращения. Наиболее общее, традиционное определение инфляции - переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен. Т.е. инфляция - это повышение общего уровня цен. Традиционно изменения в уровне цен объясняются избыточным совокупным спросом. Инфляция спроса проявляется при возникновении дефицита на определенные группы товаров, который ведет к увеличению цен на них. Инфляция может также возникнуть в результате увеличения издержек. Рост заработной платы, цен на сырье и материалы ведет к повышению себестоимости выпускаемой продукции, следствием чего является рост отпускных цен, который ведет к

общему снижению покупательной способности денег. Антиинфляционная политика – это комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией. В зависимости от причин последней обозначились два ее направления – дефляционная политика и политика доходов. Дефляционная политика включает методы ограничения денежного спроса путем снижения государственных расходов, повышения процентной ставки за кредит, усиление налогового пресса, ограничение денежной массы. Но она не способствует экономическому росту. Политика доходов предполагает контроль и полное замораживание цен и заработной платы либо установление жестких пределов их роста.

Расчетные отношения включают следующие элементы:

- участники расчетов – поставщик и грузополучатель, плательщик и получатель средств;

- объект расчетной сделки (операции) – товарно-материальные ценности, оказанные

услуги, выполненные работы, финансовые требования и обязательства, а также денежные и валютные средства;

- органы, осуществляющие платежи – банковская система (коммерческие банки и расчетно-кассовые центры, а также клиринговые учреждения);

- посредники в расчетах – факторинговые компании и фирмы, а также гаранты.

Для хранения денежных средств и осуществления расчетных операций каждому хозяйствующему субъекту в коммерческом банке в зависимости от статуса предприятия, характера деятельности и источника финансирования открываются расчетные, текущие, ссудные, депозитные и другие счета. Безналичные расчеты могут осуществляться в разных формах в зависимости от вида расчетных документов, времени и способа платежа. В качестве платежного инструмента могут использоваться платежное поручение, платежное требование-поручение, чек, вексель, аккредетив. Платежное поручение – поручение предприятия обслуживающему банку о перечислении определенной суммы со своего счета на счет контрагента-получателя средств. Платежное требование-поручение выписывается кредитором (поставщиком) и представляет собой его требование к покупателю оплатить на основании направленных в обслуживающий банк расчетных и отгрузочных документов стоимость поставленной продукции, выполненных работ и оказанных услуг.

Чек – ценная бумага, выполненная владельцем счета в банке (чекодателем) на бланке установленной формы, содержащая поручение произвести платеж по ее предъявлении указанной суммы третьему лицу (чекодержателю) или лицу, давшему поручение.

11.Активные операции коммерческих банков

Коммерческие банки производят различные операции - кредитные, фондовые, посреднические, расчетные обслуживая различную клиентуру. Банковские операции - это операции, направленные на решение задач банков, т.е. отражение банковской деятельности. Банковские операции, связаны с движением специфического товара - денег, и поэтому они имеют свои особенности. Банковские операции делятся на пассивные и активные. Пассивные операции - операции, посредством которых банки формируют свои ресурсы для проведения кредитных и других активных операций, привлечение на хранение средств на счетах, прием вкладов - депозитов, получение кредитов банком, увеличение собственного капитала банка, получение доходов от размещения ценных бумаг и др. Активные операции - операции по размещению банками имеющихся в их распоряжении ресурсов. Среди активных операций выделяются два главных вида - кредитные (учетно- ссудные) и инвестиционные (операции с ценными бумагами). Среди банковских операций следует выделить: депозитные; кредитные; расчетные; валютные; фондовые; кассовые и другие операции. Депозитные операции - это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования предназначаются для осуществления текущих платежей - наличными или через банк при помощи чеков.

Другой вид депозитных вкладов - срочные вклады. По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их.

Кредитные операции относятся к активным операциям банка. Кредиты бывают: 1) По срокам: краткосрочные, долгосрочные и среднесрочные. 2) По видам обеспечения: гарантированные и необеспеченные. 3) По видам заемщиков: кредит частному лицу, промышленному предприятию, государству, другому банку, в т.ч. иностранному, сельскохозяйственный.

Расчетные операции - осуществление расчетов, переводов по поручению клиентуры. Под расчетными операциями коммерческого банка понимаются приказы - поручения клиентов на оплату работ, услуг, товаров, полученных от поставщиков или погашение задолженностей бюджету.

Валютные операции - это сделки с валютными ценностями и операции связанные с переходом права собственности на валютные ценности, использованием в качестве средства платежа иностранной валюты при осуществлении внешнеэкономической деятельности; вводом и пересылкой из-за границы и вывозом и пересылкой за границу валютных ценностей, а также осуществлением международных денежных переводов. Коммерческие банки для совершения операций в иностранной валюте должны иметь лицензию Национального банка РК разрешение на проведение валютных операций. К фондовым операциям банков относятся разнообразные операции с ценными бумагами. Лизинговые операции - это сделки, при которых одна сторона (лизингодатель) по поручению другой стороны (пользователя) вступает в соглашение по приобретению имущества с третьей стороной (производителем) на условиях, одобренных пользователем, поскольку они затрагивают его интересы. Факторинговые операции - это операции по приобретению и уступке денежных требований, передаче права на взыскание долгов. В процессе банковской деятельности возникают межбанковские операции. Так, коммерческие банки на договорных началах могут привлекать и размещать друг у друга средства в форме депозитов, кредитов и совершать другие взаимные операции, предусмотренные их уставами и разрешенными законом. Банкам запрещается вступать в любого рода сделки, которые могут привести к незаконным доходам. Клиринговые операции - это сбор, сверка, сортировка и подтверждение платежей, а также проведение их взаимозачета и определение частных позиций участников клиринга. Клиринговые операции осуществляются через Национальный банк. К банковским операциям также относятся: кассовые операции - прием, пересчет, размен, обмен, упаковка и хранение банкнот и монет. Сейфовые операции - услуги по хранению ценных бумаг, документов и ценностей клиентов, прием на инкассо-акцепт, оплата и подтверждение платежных документов, инкассация и пересылка банкнот, монет и ценностей и т.п.__

12.Кейнсианская теория денег

(англ. Keynesian theory) - теория макроэкономического равновесия, которое достигается благодаря активному стимулированию эффективного спроса путем государственного вмешательства в виде налогово-бюджетной (фискальной) и кредитно-денежной политики. Теория, созданная англ. экономистом Джоном Мейнардом Кейнсом (1883-1946), нашла отражение в его гл. труде «Общая теория занятости, процента и денег» (1936). Этот новый подход в экономической теории (необходимость гос. вмешательства в экономику на макроуровне для стабилизации внутренне неустойчивой экономики) получил название «кейнсианс-кая революция». В К. модели фискальная политика рассматривается как наиболее эффективное средство макроэкономич. стабилизации, поскольку гос. расходы непосредственно влияют на величину совокупного спроса. Налоги эффективно воздействуют на потребление и инвестиции. Кредитно-денежной (монетарной) политике отводится вторичная роль, т.к. для нее характерен сложный передаточный механизм: изменение ден. массы влияет на динамику процентной ставки, от к-рой зависят инвестиционные расходы, влияющие в свою очередь на объем ВНП. В К. модели осн. является уравнение совокупных расходов: Y = С + I + G + Хп, где С - личные потребительские расходы; I - валовые инвестиции; G - государственные закупки товаров и услуг; Хп- чистый экспорт. Автономно формирующиеся планы расходов домашних хозяйств, фирм-производителей и правительств, органов создают недостаточный спрос на товары и услуги, к-рые экономич. система в состоянии произвести в условиях полной занятости. В результате макроэкономич. равновесие достигается на уровне неполной занятости ресурсов в условиях безработицы. Осн. причина этого - несовпадение инвестиций и сбережений, к-рые осуществляются разными экономич. агентами по разл. мотивам. «Кейнсианский крест» (его также называют «Крест Самуэльсона», т.к. он первым предложил такую графич. интерпретацию), отражает уровень равновесия экономич. системы как точки пересечения функции планируемых расходов и функции нац. продукта. Уо Y Линия планируемых расходов пересекает линию нац. продукта в точке, где будет достигнуто макроравновесие. Гос-во должно проводить активную экономич. политику, направленную на увеличение совокупных расходов с целью достижения равновесия при полной занятости ресурсов. Стимулирующая фискальная политика предполагает увеличение гос. расходов и снижение налогов. Дефицит гос. бюджета, возникающий при такой политике, в К. модели может покрываться кредитно-ден. эмиссией. Небольшие темпы инфляции, сопровождающие дефицитную политику, являются стимулирующими. Кредитно-ден. политика в К. теории направлена на изменение учетной ставки (ставки рефинансирования) с целью воздействия на уровень инвестиций. Модель стимулирующей политики предполагает снижение учетной ставки ради роста инвестиций. В дальнейшем развитии К. теории возникли модели циклического регулирования. В К. теории спроса на деньги в отличие от классической количественной теории денег гл. роль отводится норме процента. Кейнс рассматривал деньги как один из типов богатства и утверждал, что та часть портфеля активов, к-рую экономические агенты желают сохранить в форме денег, зависит от их оценки ликвидности. Хранение денег в виде наличности связано с определ. издержками. Они равны проценту, к-рый можно было бы получить, положив деньги в банк или использовав их на покупку других финанс. активов. Теория предпочтения ликвидности выделяет три мотива, побуждающие людей хранить часть денег в виде наличности: трансакционный мотив - потребность в наличности для текущих сделок; мотив предосторожности - хранение определ. суммы наличности на случай непредвиденных обстоятельств в будущем; спекулятивный мотив - желание избежать потерь капитала, вызываемых хранением активов в форме ценных бумаг в период ожидаемого повышения нормы ссудного процента. Функция спроса на реальные ден. остатки: L = L(i, Y), где L - спрос на реальные ден. остатки; i - номинальная ставка процента, Y - реальный доход. Чем выше ставка процента, тем больше потери потенциального дохода, тем выше альтернативная стоимость хранения денег в виде наличности, тем ниже спрос на наличные деньги.

13.Закон денежного обращения

Обращение денег не происходит стихийно - оно подчиняется определенным законам. Их знание позволяет оперативно реагировать на или иные изменения, принимать соответствующие решения и воздействовать на экономическое развитие. Эти правила обращения называются законами денежного обращения.

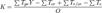

Основной закон денежного обращения, формула которого была представлена К. Марксом, связывает цены, скорость обращения и количество денег:

| Количество денег

|

=

|

Сумма цен

|

/

|

Число оборотов денежных единиц

|

Указанная формула в большей степени справедлива для золотого обращения. При обращении золота в качестве денег из-за ограниченности золотых запасов соотношение между количеством золота (монет) и товарами устанавливается стихийно, но относительно точно: избыток денег изымается из обращения и переходит в сферу накопления (сокровищ), а при недостатке монет их изъятая часть возвращается их сокровищ в обращение.

Когда появляются кредитные деньги, происходит необеспеченная эмиссия. В этом случае неизбежно появление инфляции, т.е. обесценения денег из-за их возросшего количества. Необходимо отслеживать ту часть денежных обязательств, которые могут быть взаимно погашены без дополнительной эмиссии

Экономический закон, который определяет количество денег, необходимых для обращения.

K

— количество денег в обращении;

— сумма цен товаров, подлежащих реализации; — сумма цен товаров, подлежащих реализации;

— сумма цен товаров, платежи по которым выходят за рамки данного периода; — сумма цен товаров, платежи по которым выходят за рамки данного периода;

— сумма цен товаров, проданных в прошлые периоды, сроки платежей по которым наступили; — сумма цен товаров, проданных в прошлые периоды, сроки платежей по которым наступили;

— сумма взаимопогашенных платежей; — сумма взаимопогашенных платежей;

O

— скорость оборота денежной единицы.

14.

Организационная структура и задачи Национального банка

Основной целью Национального Банка Казахстана является обеспечение стабильности цен в Республике Казахстан.

На Национальный Банк Казахстана возлагаются следующие задачи

:

1) разработка и проведение денежно-кредитной политики государства;

2) обеспечение функционирования платежных систем;

3) осуществление валютного регулирования и валютного контроля;

4) содействие обеспечению стабильности финансовой системы.

Национальный Банк Казахстана в соответствии с возложенными на него задачами выполняет следующие основные функции

:

1) проведение государственной денежно-кредитной политики;

2) осуществление эмиссии банкнот и монет;

3) осуществление функции банка банков;

4) осуществление функции банка, финансового советника, агента Правительства

Республики Казахстан и иных услуг для Правительства и других государственных органов по соглашению с ними;

5) организация функционирования платежных систем;

6) осуществление валютного регулирования и валютного контроля в Республике Казахстан;

7) управление золотовалютными активами;

8) осуществление контроля и надзора за деятельностью финансовых организаций, а

также регулирование их деятельности по вопросам, отнесенным к компетенции

Национального Банка Казахстана.

Национальный Банк является органом, определяющим и осуществляющим государственную денежно-кредитную политику Республики Казахстан. Целью денежно- кредитной политики Национального Банка является обеспечение устойчивости национальной валюты Республики Казахстан: ее покупательной отношению к ведущим иностранным валютам. Национальный Банк Казахстана может устанавливать целевые ориентиры роста одного или нескольких показателей денежной массы в обращении. Основными инструментами денежно-кредитной политики являются:

- уровни ставок вознаграждения (интереса) по кредитам Национального Банка банкам;

- норматив минимальных обязательных резервов, депонируемых в НБ РК, в том числе с возможной дифференциацией по срокам, объемам и видам привлеченных средств

(резервные требования);

- операции на открытом рынке по покупке и продаже государственных ценных бумаг;

- кредиты банкам;

- интервенции на валютном рынке;

- введение, в исключительных случаях, прямых _______количественных ограничений на уровень и объемы кредитных операций отдельных видов;

- официальная учетная (дисконтная) ставка.

В целях осуществления функции банка банков Национальный Банк Казахстана: Организует систему рефинансирования в Республике Казахстан, предоставляет кредиты владельцам банковских счетов, открытых в Национальном Банке, на срок не более одного года под обеспечение высоколиквидными, безрисковыми ценными бумагами и другими активами.

Является кредитором последней инстанции для банков второго уровня, в связи с чем

вправе предоставлять им кредиты в национальной и иностранной валюте как обеспеченные,

так и без обеспечения в порядке и на сроки, которые установлены Правлением

Национального Банка; Имеет право изъятия денег с банковского счета клиента при установлении факта ошибочности их зачисления, вправе дебетовать банковский счет клиента при наличии документов, подтверждающих его согласие на безакцептное изъятие денег с банковского счета;

Вправе производить реструктуризацию задолженностей банков и других организаций перед Национальным Банком по предоставленным им кредитам в порядке и на условиях, определяемых Правлением Национального Банка Казахстана.

В целях осуществления функций банка, финансового советника, агента Правительства Республики Казахстан и иных услуг для Правительства и других государственных органов Национальный Банк Казахстана по соглашению с ними может действовать как банк, финансовый советник и агент.

Размещает средства Правительства, производит платежи, осуществляет иные операции по его счетам, а также предоставляет другие услуги. Выступает в качестве финансового советника Правительства при разработке и реализации политики государственного заимствования, формировании бюджетной политики по вопросам, связанным с денежно-кредитной политикой государства. Национальный Банк действует в качестве агента Правительства Республики Казахстан и обслуживает по согласованию с ним государственные займы Правительства. В целях осуществления функции по организации функционирования платежных систем Национальный Банк Казахстана организует, координирует, регулирует, а также осуществляет надзор за функционированием платежных систем. Устанавливает способы осуществления платежей и переводов денег, правила и особенности применения способов осуществления платежей и переводов денег. Определяет порядок, условия осуществления платежей с использованием наличных денег и минимальные требования по обеспечению банками, организациями, осуществляющими отдельные виды банковских операций, надежности, безопасности используемых ими автоматизированных систем и защиты банковской информации.

Устанавливает виды и правовой режим банковских счетов, порядок и условия открытия, пользования (ведения) и закрытия счетов.

В целях осуществления валютного регулирования и контроля Национальный Банк Казахстана определяет сферу и порядок обращения в Республике Казахстан иностранной валюты и ценных бумаг в иностранной валюте, вводит необходимые ограничения на проведение операций в иностранной валюте, форму расчетов по отдельным экспортно- импортным сделкам.

Устанавливает правила проведения резидентами и нерезидентами в Республике Казахстан операций с иностранной валютой, ценными _______бумагами в иностранной валюте и принимает нормативные правовые акты по вопросам проведения валютных операций, порядка осуществления экспортно-импортного валютного контроля и открытия счетов резидентов в иностранных банках. Устанавливает порядок ввоза, вывоза и пересылки в Республику Казахстан и из Республики Казахстан валютных ценностей, а также официальный курс национальной валюты Республики Казахстан к иностранным валютам. Формирует и совершает операции с золотовалютными активами и организует международные расчеты, совершенствует валютно-финансовые и кредитно-расчетные отношения с зарубежными странами. Привлекает в соответствии с заключенными государственными договорами иностранную валюту от зарубежных и международных организаций, вводит и отменяет режим обязательной продажи выручки в иностранной валюте от экспорта товаров (работ, услуг); Национальный Банк Казахстана имеет право осуществлять операции с валютными ценностями и драгоценными металлами. Покупает и продает иностранную валюту, ценные бумагами, выпущенными и гарантированными Правительством Республики Казахстан в иностранной валюте, правительствами иностранных государств или международными финансовыми организациями, в том числе в форме ссуды ценных бумаг. Открывает счета в банках, иностранных центральных банках и банках, финансовых институтах, имеющих соответствующее право по законодательству государств, в которых они зарегистрированы, а также в международных финансовых организациях; Осуществляет прием и хранение аффинированного золота, драгоценных металлов, драгоценных камней и изделий из них и производит на территории Республики Казахстан и на внешнем рынке операции по покупке и продаже аффинированного золота и других драгоценных металлов. В порядке, установленном действующим законодательством ввозит в Республику Казахстан валютные ценности и драгоценные металлы, а также вывозит их за рубеж для размещения на своих счетах в иностранных банках и специализированных финансовых организациях. Осуществляет операции с инструментами денежного рынка, такими, как межбанковские депозиты, репо и обратное репо, депозитные сертификаты, коммерческие бумаги и другие долговые обязательства, выпущенными эмитентами, имеющими кредитный рейтинг, минимальный уровень которого определяется Правлением НБ РК и осуществляет операции с производными финансовыми инструментами, такими, как форвардные операции, операции своп и опционные операции с контрпартнерами, кредитные рейтинги которых не ниже установленного.

В целях управления золотовалютными активами Национальный Банк Казахстана в соответствии с законодательством Республики Казахстан, регулирующим отношения, связанные с драгоценными металлами и драгоценными камнями, покупает аффинированное золото у казахстанских и иных производителей (продавцов) указанного металла. Покупает иностранную валюту за казахстанские тенге (включая памятные и сувенирные

монеты) и иностранную валюту у резидентов и нерезидентов Республики Казахстан, а также

Правительства Республики Казахстан. Размещает депозиты, осуществляет дилинговые операции с иностранной валютой и операции с ценными бумагами, деноминированными в иностранной валюте, а также предоставляет кредиты в иностранной валюте и осуществляет продажу, депонирование и другие операции с аффинированным золотом, серебром, платиной и другими металлами платиновой группы. Получает кредиты от международных финансовых организаций, центральных банков иностранных государств и других кредиторов, оказывает консультационные, информационно-издательские и другие услуги с оплатой в иностранной валюте. Покупает и продает валюту на внутреннем валютном рынке в целях проведения денежно-кредитной политики и политики обменного курса, в том числе в целях сглаживания колебаний спроса и предложений на внутреннем валютном рынке. Производит списание убыточных золотовалютных активов за счет сформированных провизий (резервов).__

15.

Количественная теория денег

КОЛИЧЕСТВЕННАЯ ТЕОРИЯ ДЕНЕГ - теория денег, согласно которой объяснение колебаний ценности или покупательной силы денег состоит в изменении количества денежных запасов. С увеличением их количества ценность денежной единицы падает, а с уменьшением этого количества ценность денежной единицы растет. Впервые эта теория была выдвинута философом Дэвидом Юмом (1711-1776). Сторонники количественной теории денег считают, что ценность денег образуется не в сфере производства благородных металлов, а там, где происходит встреча денег с товарами в процессе обращения. Существует два основных направления в количественной теории денег. Первое - механистическое, исходит из предположения о существовании непосредственной механической связи между общей массой обращающихся в стране денежных запасов и товарными ценами. Это направление берет свое начало в работах И. Фишера. Второе направление - психологическое, опирается в своем анализе на теорию предельной полезности и в отличие от первого направления большое внимание уделяет психологическим факторам и процессам, влияющим на денежное обращение. Данное направление представлено работами ученых австрийской и кембриджской школ.

16.

Расчеты платежными поручениями, требования- поручениями

Платёжное поручение

— это распоряжение

владельца

счёта

(плательщика

) обслуживающему его банку

, оформленное расчётным документом

, перевести определённую денежную сумму

на счёт получателя

средств, открытый в этом или другом банке. Платёжные поручения могут быть в бумажном и электронном виде (например, в системе клиент-банк

).

В соответствии с п. 2.6 Положения ЦБ РФ

«О порядке осуществления безналичных расчетов физическими лицами в РФ», на основании заявления физического лица

может быть сформировано заявление

на периодическое перечисление денежных средств банком (см. Долгосрочное платёжное поручение

).

Обычно платёжное поручение составляется в четырёх экземплярах

: 1-й экземпляр предназначен плательщику, 2-й — банку плательщика, 3-й и 4-й передаются в банк получателя. Платёжные поручения принимаются банком независимо от наличия денежных средств на счёте плательщика, но исполняются только при наличии достаточных средств на нём.

Общие положения о расчётах платёжными поручениями определены статьёй 863 ГК РФ

.

Платежное поручение исполняется банком в срок, предусмотренный законодательством, или в более короткий срок, установленный договором банковского счёта либо определяемый применяемыми в банковской практике обычаями делового оборота.

Платёжными поручениями может производиться перечисление денежных средств:

· за поставленные товары

, выполненные работы

, оказанные услуги

, для предварительной оплаты товаров, работ, услуг, или для осуществления периодических платежей

;

· в бюджеты

всех уровней и во внебюджетные фонды

;

· в целях возврата/размещения кредитов

(займов

)/депозитов

и уплаты процентов

по ним;

· в других целях, предусмотренных законодательством

или договором

.

Общий срок осуществления безналичных расчётов

не должен превышать:

· два операционных дня в пределах территории субъекта РФ

;

· пять операционных дней в пределах территории РФ.

Платёжное поручение составляется на бланке — форма 0401060.

После проверки банковским работником

правильности заполнения и оформления платёжных поручений на всех экземплярах (кроме последнего), принятых к исполнению платёжных поручений, в поле «Поступление в банк плат» ответственный исполнитель

банка проставляет дату поступления в банк платёжного поручения.

Последний экземпляр платёжного поручения, в котором в поле «Отметки банка» проставляются штамп

банка, дата приёма платёжного поручения и подпись

ответственного исполнителя. Банк, принявший платёжное поручение плательщика, обязан перечислить указанную денежную сумму банку получателя средств для её начисления на счёт лица, указанного в поручении. При необходимости банк имеет право привлекать и другие банки для выполнения операций по перечислению денежных средств на счёт, указанный в поручении клиента

. Банк обязан по требованию плательщика проинформировать его об исполнении поручения.

В случае отсутствия или недостаточности денежных средств на счёте плательщика, а также если договором банковского счёта не определены условия оплаты расчётных документов сверх имеющихся на счёте денежных средств, платёжные поручения помещаются в картотеку «Расчётные документы, не оплаченные в срок». При этом на лицевой стороне в правом верхнем углу всех экземпляров платёжного поручения проставляется отметка в произвольной форме о помещении в картотеку

с указанием даты. Оплата платёжных поручений производится по мере поступления средств в очередности, установленной законодательством.

Допускается частичная оплата платёжных поручений из картотеки с помощью внебалансового счёта

«Расчётные документы, не оплаченные в срок». При частичной оплате платёжного поручения банком используется платёжный ордер

(форма 0401066). На лицевой стороне частично оплачиваемого платежного поручения в верхнем правом углу делается отметка «Частичная оплата». Запись о частичном платеже (порядковый номер, номер и дата платёжного ордера, сумма частичного платежа, сумма остатка, подпись) выполняется ответственным исполнителем банка на оборотной стороне платёжного поручения.

При частичной оплате по платёжному поручению первый экземпляр платёжного ордера, которым произведена оплата, помещается в документы дня банка, последний экземпляр платёжного ордера служит приложением к выписке из лицевого счёта

плательщика. При осуществлении последней частичной оплаты по платёжному поручению первый экземпляр платёжного ордера, которым был произведен этот платёж, вместе с первым экземпляром оплачиваемого платёжного поручения помещается в документы дня. Оставшиеся экземпляры платёжного поручения выдаются клиенту одновременно с последним экземпляром платёжного ордера, прилагаемым к выписке с лицевого счёта.

При оплате платёжного поручения на всех экземплярах расчётного документа в поле «Списано со счёта плательщика» проставляется дата списания денежных средств со счёта плательщика (при частичной оплате — дата последнего платежа), а в поле «Отметки банка» проставляются штамп банка и подпись ответственного исполнителя.

Банк обязан информировать плательщика по его требованию об исполнении платёжного поручения не позже следующего рабочего дня

после обращения плательщика в банк, если иной срок не предусмотрен договором банковского счёта.

Платёжное поручение регистрируется в журнале регистрации платёжных поручений. При этом ему присваивается порядковый номер, который и указывается в соответствующем поле бланка платёжного поручения. Форма журнала регистрации платёжных поручений нормативно не утверждена, поэтому может быть разработана организацией самостоятельно. Целесообразно отражать следующие данные:

- номер по порядку;

- дату выписки платёжного поручения;

- наименование получателя платежа;

- назначение платежа;

- сумму платежа.

17.Сущность кредита как экономической категории