ВВЕДЕНИЕ

Финансовые результаты деятельности организации являются одним из важнейших объектов бухгалтерского учета и экономического анализа. При этом конечными финансовыми результатами может быть прибыль или убытки. Прибыль по своему экономическому содержанию представляет собой часть стоимости прибавочного продукта, созданного сферой материального производства. Она относится к группе объектов, отражающих источники собственных средств организации, как основной базы производственного и социального развития трудового коллектива организации. Однако в росте суммы прибыли заинтересовано не только организация, но и государство, так как налог на прибыль служит важнейшим источником формирования государственного бюджета.

Управление финансово-хозяйственной деятельностью организации требует соответствующего информационного обеспечения. Данные о финансовом положении организации являются его важнейшей составной частью. Такая информация пользуется наибольшим спросом среди различных ее пользователей и обязательно учитывается при принятии любых управленческих решений. Поэтому достоверность информации о финансовом положении организаций, а также возможность ее получения в любой необходимый момент являются обязательными условиями в практике принятия управленческих решений в процессе их финансово-хозяйственной деятельности.

Важнейшей составной частью информации о финансовом положении организации являются данные о формировании финансовых результатов, возникающих в процессе хозяйственной деятельности коммерческих организаций. При этом в современных условиях хозяйствования в число важнейших объектов учетного наблюдения выдвигается собственный капитал, образующийся в результате получения организацией прибыли.

Прибыль, как основная категория предпринимательства, всегда порождала различные взаимоотношения по поводу ее распределения между предпринимательством и властью — государством. Поэтому мощнейшее воздействие на механизм формирования информации о финансовых результатах оказывает налогообложение прибыли. За время действия налога на прибыль, почти совпадающего со временем реформ в стране, произошел переход от подчиненности всей системы бухгалтерского учета налогообложению прибыли к выделению его в самостоятельную функцию. Таким образом, в современной практике деятельности хозяйствующих субъектов налицо существование двух систем учета, основная функция которых — определение финансового результата— в значительной степени дублируется. При этом взаимосвязь между бухгалтерской и налоговой системами формирования финансовых результатов носит весьма условный характер. Это порождает свои проблемы в организации учета финансовых результатов, выражающиеся, в первую очередь, в отсутствии централизованного механизма сдерживания в формировании информации, необходимой узким группам пользователей.

Реклама

Поэтому можно утверждать, что методологическое, а зачастую и методическое обеспечение учета и отчетности о финансовых результатах значительно отстает от теоретических и практических потребностей. По существу отсутствует фундаментальная теория учета всей совокупности финансовых результатов. Теоретическое обоснование важнейших категорий финансовых результатов сводится к механической рецепции западных теорий формирования такой информации без учета достижений национальной школы.

Инфляция — серьезнейший дестабилизирующий фактор, оказывающий влияние на качественные и количественные показатели финансовой отчетности. Даже относительно небольшие темпы инфляции могут существенно сказаться на достоверности и реальности финансовой информации. Знание последствий инфляционных процессов и их влияния на экономику весьма важно и для внутреннего управления организацией, определения учетной политики предприятия, контроля за движением денежных средств, эффективностью их использования.

Все это настоятельно требует научного анализа и решения проблем организации и методологии бухгалтерского учета в условиях инфляции и выявления ее влияния на стоимостное измерение величины активов, обязательств и капитала предприятия.

Таким образом, актуальность темы выпускной работы связана не только с их резко возросшей ролью в экономическом развитии организаций, но и неразрешенностью многих проблем общеэкономического плана.

Цель дипломной работы - рассмотреть теоретические и практические вопросы сущности и значимости формирования финансовых результатов, провести комплексный и глубокий анализ финансовых результатов на изучаемом предприятии в условиях инфляции и выявить резервы их роста.

Основными задачами для достижения поставленной цели являются следующие:

Реклама

¾ рассмотреть теоретические основы формирования финансового результата и их отражение в бухгалтерском учете;

¾ провести анализ финансовых результатов деятельности предприятия с учетом влияния на них инфляционных процессов;

¾ определить влияние как объективных, так и субъективных факторов на финансовые результаты;

¾ выявить резервы увеличения суммы прибыли и рентабельности;

¾ оценить работу организации по использованию возможностей увеличения прибыли и рентабельности;

¾ разработать мероприятия по использованию выявленных резервов.

Объектом исследования данной дипломной работы является финансово-хозяйственная деятельность МУП «Североморские теплосети».

Предмет исследования – совокупность теоретических и методологических вопросов анализа и оценки эффективности использования прибыли данной организации с учетом влияния инфляционных процессов.

Теоретической основой исследования послужили научные труды ведущих ученых и экономистов. В работе нашли применение работысоветских и зарубежных экономистов, занимающихся вопросами управления эффективностью производства и прибыли: Ю.А. Бабаева, А. Д. Шеремета, Р. С. Сайфулина, Л.Т. Кондракова, Н. А. Агеевой, В. В. Бочарова, Г.В.Савицкой, М.И. Баканова, Л.В. Донцовой, Н.А. Никифоровой, Н. Каморджановой, И. Карташовой, О. В. Тимофеевой, П.Ф. Палий, и других.

Дипломная работа базируется на основных положениях законодательных актов Российской Федерации и нормативно-правовых документов Правительства Российской Федерации.

Информационной базой данной работе является: финансовая отчетность, данные синтетического и аналитического учета финансовых результатов МУП «Североморские теплосети» за 2006 - 2007 гг.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА

ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

1.1. Прибыль как экономическая категория и

финансовый результат деятельности организации

Прибыль представляет собой часть вновь созданной стоимости и выступает одной из форм чистого дохода общества, образующегося в сфере материального производства. Организация получает прибыль после того, как воплощенная в созданном продукте стоимость, осуществив стадию обращения, принимает денежную форму. Она является частью выручки от реализации продукции (работ, услуг), которая остается после вычета налогов, уплачиваемых из выручки, и затрат на производство. В отличие от прибыли, доход организации представляет собой реализованную вновь созданную стоимость (часть выручки, которая остается после вычета из нее материальных затрат на производство продукции).

Сущность прибыли может рассматриваться с различных позиций. Наиболее распространенным является рассмотрение прибыли с функциональной точки зрения и с позиции происхождения.

Основоположником функционального подхода является американский экономист П. Самуэльсон. Он определял прибыль как безусловный доход от факторов производства; как вознаграждение за предпринимательскую деятельность, технические нововведения и усовершенствования, за умение рисковать в условиях неопределенности; как монополистический доход в определенных рыночных ситуациях; как этическую категорию.[1]

Сторонники немецкой экономической школы (Ф.Хайек, Д.Сахал) рассматривают прибыль с позиции ее происхождения, а именно как «награду», заработанную благодаря предпринимательской инициативе; прибыль «неожиданную», полученную при благоприятной рыночной ситуации и обстоятельствах, признанную органом государственной власти или соответствующим законодательством (легализованную).[2]

Отечественными авторами, такими как Грузинов В.П., Сенько А.Н., прибыль также трактуется по-разному[3]

:

Прибыль — это денежное выражение стоимости прибавочного продукта, созданного производительным трудом работников торговли, а также части прибавочного продукта, созданного в отраслях материального производства, передаваемого в торговлю через систему скидок и надбавок в качестве платы за реализацию товаров (продукции, услуг) и закрепляемого за торговым организацией [2.19, с. 239].

Прибыль- это сумма, на которую доход превышает затраты. Чаще всего прибыль определяют как разность между полной выручкой и полными издержками, т.е. как чистую выручку [2.15, c. 386].

Выручка от реализации продукции (товаров, работ, услуг) определяется или по мере ее оплаты (поступления денежных средств на счета в учреждения банка либо в кассу организации), или по мере ее отгрузки (выполнения работ, оказания услуг) и предъявления покупателю (заказчику) расчетных документов Метод определения выручки от реализации продукции (работ, услуг) устанавливается организацией на ряд лет исходя из условий хозяйствования и заключаемых договоров, принятой учетной политики.

Валовой доход брутто определяется как разница между выручкой от реализации и себестоимостью товарной продукции.

Прибыль (убыток) от реализации основных средств и нематериальных активов рассчитывается как разница между выручкой от их реализации в отпускных ценах и их остаточной стоимостью, а также расходами, связанными с их реализацией, и налогами, относимыми на реализацию.

Прибыль (убыток) от реализации материальных ценностей и других активов исчисляется как разница между выручкой от их реализации в отпускных ценах и затратами на их приобретение, реализацию и налогами, относимыми на реализацию.

Прибыль как экономическая категория выступает:

- в качестве целевого ориентира деятельности организации;

- результативным оценочным показателем деятельности организации;

- источником развития организации и финансирования его деятельности.

Являясь оценочным показателем, прибыль характеризует совокупную эффективность использования всех ресурсов организации.

Наличие прибыли позволяет удовлетворить экономические интересы государства, организации, работников и собственников.

Наличие прибыли для удовлетворения экономических интересов государства обеспечивается через уплату налогов, которые затем государство использует для решения социальных задач.

Экономические интересы организации заключаются в увеличении доли прибыли, остающейся в его распоряжении и направляемой на его развитие.

Интересы работников в увеличении прибыли связаны с созданием дополнительных возможностей для их материального стимулирования.

Собственники также заинтересованы в росте прибыли, так как рост прибыли означает увеличение собственности и увеличение получаемых ими дивидендов.

В экономической практике различают множество видов прибыли - номинальная, минимальная, нормальная, целевая, максимальная, консолидированная, экономическая, бухгалтерская, чистая и т. д. [2.34, с. 45]

Номинальная прибыль характеризует фактический размер полученной прибыли.

Минимальная, нормальная, максимальная прибыли связаны с разными уровнями объема производства и указывают, в какой области находится организация (безубыточности, прибыльности, убыточности). Минимальной считается прибыль, которая обеспечивает организации минимальный уровень доходности на вложенный капитал. Величина минимального уровня доходности принимается равной среднему проценту ставки банка по депозитам, сложившейся за исследуемый период.

Нормальная прибыль - минимальный доход или плата, необходимая для удержания организации в определенной отрасли.

Максимальная прибыль определяет целевую установку при планировании деятельности организации. Ее достижение означает снижение издержек производства и обращения до минимума [2.10, c. 236].

Объем производства, обеспечивающий максимум прибыли, устанавливается в точке, в которой достигается равенство предельного дохода и предельных издержек.

Экономическая прибыль представляет собой разность между выручкой (валовой доход) и экономическими издержками (сумма явных и неявных издержек).

Бухгалтерская прибыль - разность между полученной выручкой и бухгалтерскими издержками (явными). Ее величина тождественна балансовой прибыли.

Источниками экономической прибыли является реализация продукции, прочая реализация, внереализационные операции, инновационная деятельность, монопольная ситуация, не страхуемые риски (изменение рыночной конъюнктуры, налогового законодательства, риск, связанный с освоением новых товарных территориальных рынков, риск, обусловленный наличием инфляционных процессов в национальной экономике).

Источниками бухгалтерской прибыли являются реализация продукции, прочая реализация, внереализационные операции.

Прибыль в организации рассматривается не только как основная цель, но и как главное условие его деловой активности. Оценивая уровень или изменение деловой активности, проводят различия между понятиями ожидаемой прибыли (которая может быть получена в будущем в результате хозяйствования) и фактически полученной.

С учетом этого различают следующие функции прибыли:

- инвестиционная - поскольку ожидаемая прибыль является основой принятия инвестиционных решений;

- результативная - фактически полученная прибыль оценивает эффективность деятельности организации;

- финансирующая - часть полученной или ожидаемой прибыли определяется в качестве источника самофинансирования организации;

- стимулирующая - часть ожидаемой или полученной прибыли может быть использована в качестве источника материального вознаграждения работников организации и выплат дивидендов владельцам капитала. [2.17, с. 89.]

Рентабельность — синтетический показатель, отражающий многие стороны деятельности коммерческих организаций за определенный период. Это процентное отношение суммы прибыли к одному из показателей: реализованной продукции,себестоимости, средней стоимости внеоборотных и оборотных средств, расходам на оплату труда и т.п.

Особое внимание на организациях уделяется обобщению выявленных резервов повышения прибыльности и эффективности хозяйственной деятельности организации и разработка рекомендаций по их реализации, выработка решений по оптимальному управлению экономикой.

Анализ прибыли организации заканчивается обобщением выявленных возможностей и прогнозных резервов роста прибыли, повышения рентабельности. [2.1, с. 263]

При определении возможностей увеличения прибыли за счет использования выявленных прогнозных резервов роста валового дохода, реализованные торговые надбавки должны быть скорректированы на предполагаемые издержки обращения и налоги, так как мобилизация резервов роста валового дохода за счет вовлечения в товарооборот дополнительных товарных ресурсов требует определенных расходов и налогов.

Для обобщения прогнозных резервов роста прибыли организации используются следующие показатели деятельности организации:

¾ снижение расходов на оплату труда за счет использования прогнозных резервов повышения производительности труда работников;

¾ сокращение транспортных расходов за счет развития централизованной доставки товаров;

¾ отказ от аренды отдельных ненужных складских и других помещений;

¾ реализация излишних и неиспользуемых основных средств;

¾ рост прибыли за счет сокращения закупки товаров через оптовых посредников;

¾ рост прибыли за счет сокращения сверхнормативного списания товарных потерь, уценки и порчи товаров;

¾ рост прибыли за счет дополнительной закупки товаров у местных поставщиков на льготных условиях;

¾ увеличение прибыли за счет сокращения и предупреждения образования внереализационных расходов, потерь и убытков.[2.19, с. 78]

Для реализации выявленных резервов увеличения прибыли необходимо разработать экономические, технические, организационные, социальные мероприятия и принять меры по их полному и качественному выполнению.

Необходимо уделить особое внимание рассмотрению данного вопроса на международном уровне. Цель реформирования системы бухгалтерского учета - приведение национальной системы бухгалтерского учета в соответствие с международными стандартами финансовой отчетности и требованиями рыночной экономики.

1.2. Нормативно-правовое регулирование учета и отчетности

по финансовым результатам

В настоящее время действует обширный перечень нормативных актов, оказывающих влияние на учет и состав финансовых результатов. Степень их значимости по влиянию на организацию учета финансовых результатов определяется уровнем соответствующего документа.

Законодательство Российской Федерации о бухгалтерском учете в целом состоит из Федерального закона «О бухгалтерском учете», устанавливающего единые правовые и методологические основы организации и ведения бухгалтерского учета в Российской Федерации, других федеральных законов, указов Президента Российской Федерации, постановлений Правительства Российской Федерации, Положений по бухгалтерскому учету, утверждаемых Министерством финансов.[1.3]

В самом Законе нет прямых упоминаний о финансовых результатах и системе их учета. Исключение составляет статья 12 «Инвентаризация имущества и обязательств», в которой финансовые результаты выступают объектом, с помощью которого регулируются расхождения между фактическим наличием имущества и данными бухгалтерского учета. При этом статьей 5 Закона устанавливается система нормативного регулирования бухгалтерского учета, важнейшим элементом которой являются Положения по бухгалтерскому учету (второй уровень нормативного регулирования). В этих нормативных документах устанавливаются принципы, правила и способы ведения бухгалтерского учета.Все Положения по их направленности можно подразделить на три группы:

- общие принципы раскрытия информации;

- активы и обязательства организации;

- финансовые результаты деятельности организации. [1.3]

К Положениям, устанавливающим принципы, правила, способы ведения бухгалтерского учета и формирования состава финансовых результатов организации относятся Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) и Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99). Развитие принципов, правил и способов ведения учета финансовых результатов, закрепленных вышеуказанными документами, нашло свое отражение в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению, утвержденных приказом МФ РФ № 94н от 31.10 2000. [1.12, 1.13,]

Кроме этих указанных нормативных документов прямое отношение к бухгалтерскому учетуфинансовых результатов имеет Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02). С помощью правил, установленных этим актом, формируется локальная, но весьма важная информация о расчетах по налогу на прибыль, интегрированная в подсистему учета финансовых результатов.[1.21]

При этом практически во всех Положениях, регламентирующих принципы, правила, способы ведения бухгалтерского учета активов и обязательств имеется пункт или их ряд, определяющий взаимосвязь рассматриваемого объекта с организацией учета финансовых результатов, Также регламентация учета финансовых результатов может осуществляться через рассмотрение принципов учета активов и обязательств определенной хозяйственной ситуации в деятельности организации, информация о которой формируется в подсистеме учета финансовых результатов, как, например, в случае с прекращением деятельности.

Кроме того, в Положениях, определяющих общие принципы раскрытия информации, также значительное место уделено вопросам организации учета финансовых результатов и представлению их в бухгалтерской отчетности.

Кроме того, базовые правила и принципы представления в бухгалтерской отчетности показателей финансовых результатов, регламентируемых вышеуказанными Положениями, нашли свое развитие в документах третьего уровня нормативного регулирования бухгалтерского учета и бухгалтерской отчетности. Самыми значительными из них являются «Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации» и «Методические рекомендации по раскрытию информации о прибыли, приходящейся на одну акцию».

В целом нормативная база, регулирующая базовые правила системы учета финансовых результатов и распределения прибыли коммерческих организаций может быть представлена в следующем виде (табл. 1.1).

В зависимости от характера доходов и расходов, а также от условий их получения и направлений деятельности они подразделяются на:

- доходы и расходы от обычных видов деятельности;

- доходы и расходы от прочих поступлений.

В свою очередь, доходы и расходы от прочих поступлений подразделяются на операционные; внереализационные и чрезвычайные доходы и расходы.

В связи с этим важнейшим моментом в организации учета финансовых результатов является то обстоятельство, которое позволит определить, какие группы операций относятся к обычной деятельности, а какие — к прочей.

Таблица 1.1

Нормативные акты бухгалтерского учета, прямо или косвенно регулирующие учет финансовых результатов

| Номер, год принятия |

Дата принятия |

Номер приказа |

Наименование нормативного акта |

Раздел, пункт,

Абзац

|

| 1998 |

29 07.1998 |

№34н |

Положение по ведению бухгалтерского учета и бухгалтерской

отчетности в Российской Федерации

|

Пункты 25, 28, 32,40,54,56, 66, 69, 70, 77, 78,79,80,81, 82,83 |

| ПБУ 1/98 |

09.12 1998 |

№60н |

Учетная политика организации |

Весь акт |

ПБУ

2/94

|

20.12.1994 |

№167 |

Учет договоров (контрактов на капитальное строительство) |

Раздел 6 |

| ПБУ 3/2000 |

10.01.2000 |

№2н |

Учет имущества и обязательств, стоимость которых выражена в иностранной валюте |

Пункты 13,18, 19,22 |

| ПБУ 4/99 |

6.07.1999 |

№43н |

Бухгалтерская отчетность организации |

Разделы 3, 5 |

ПБУ

5/01

|

09.06.2001 |

№ 44н |

Учет материально-производственных запасов |

Пункт 25 |

ПБУ

6/01

|

30.03.2001 |

№26п |

Учет основных средств |

Пункты 15, 31 |

ПБУ

7/98

|

25.11.1998 |

№ 56н |

События после отчетной даты |

Пункт 9 |

ПБУ

8/01

|

28.11.2001 |

№ 96н |

Условные факты хозяйственной

Деятельности

|

Пункты 8, 9,

10,11

|

ПБУ

9/99

|

6.05.1999 |

№32н |

Доходы организации |

Весь акт |

ПБУ

10/99

|

6.05.1999 |

№33н |

Расходы организации |

Весь акт |

Продолжение таблицы 1.1

ПБУ

11/2000

|

27.01.2000 |

№11н |

Информация по сегментам |

Пункты 4, 5, 21 |

ПБУ

13/2000

|

16.10.2000 |

№92н |

Учет государственной помощи |

Пункты 8, 9,

10,13,14

|

ПБУ

14/2000

|

16.10.2000 |

№ 91н |

Учет нематериальных активов |

Пункты 21,23,

27,29

|

ПБУ

15/2001

|

02.08.2001 |

№60н |

Учет займов и кредитов и затрат

по их обслуживанию

|

Раздел 3 |

ПБУ

16/02

|

02.07.2002 |

№66н |

Информация по прекращаемой

Деятельности

|

Весь акт |

ПБУ

17/02

|

19.11.2002 |

№115н |

Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы |

Пункты 10, 15 |

ПБУ

18/02

|

19.11.2002 |

№114н |

Учет расчетов по налогу на при-

Быль

|

Весь акт |

ПБУ

19/02

|

10.12.2002 |

№ 126н |

Учет финансовых вложений |

Пункты 20, 34, 35, 36, 38, 39, 40,42 |

Источник: Медведев М. Ю. Положения по бухгалтерскому учету (ПБУ): Постатейные комментарии. - М.: ИД ФБК-ПРЕСС. 2006. - 432 с.

Для целей бухгалтерского учета организация самостоятельно признает свою деятельность обычной или прочей в зависимости от ее характера, видов доходов и расходов по ней, а также условиям их получения и возникновения. Таким образом, появляется необходимость в определении видов деятельности, которые будут определяться организацией как обычные.

В соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99 и Положением по бухгалтерскому учету«Расходы организации» ПБУ 10/99 выделяются четыре предмета деятельности, которые могут быть признаны организацией как обычные. [1.12, 1.13]

К таким предметам деятельности относятся:

- производство и продажа продукции и товаров;

- предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды;

- предоставление за плату прав, возникающих из патентов на изобретения, промышленных образцов и других видов интеллектуальной собственности;

- участие в уставных капиталах других организаций.

Следовательно, в зависимости от предмета деятельности организации состав расходов и доходов в пределах указанных выше групп может принципиально отличаться. Таким образом, возникает необходимость уточнения состава как обычных доходов и расходов, так и прочих в зависимости от предмета деятельности организации. Для коммерческих организаций (если отсутствует соответствующая информация в учредительных документах) предметом деятельности могут считаться работы, услуги, производство продукции и т. п., составляющие в стоимостном выражении пять и более процентов от объема продаж этой организации. Для некоммерческих организаций и унитарных предприятий предмет их деятельности определяется в учредительных документах.

В связи с этим формирование состава финансовых результатов может осуществляться по самым различным направлениям. Поэтому требуется выработка базовых правил формирования финансовых результатов и построения на их основе соответствующих учетных моделей.

Вехой в организации учета финансовых результатов стало вступление в законную силу Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02). Необходимость в его разработке возникла из-за применения в практической деятельности организаций норм главы 25 Налогового кодекса «Налог на прибыльорганизаций». В соответствии с этим доходы и расходы в бухгалтерском учете и в целях налогообложения прибыли стали учитываться раздельно. Поэтому в бухгалтерском учете определялась одна прибыль, а в налоговом — другая. Таким образом, указанные показатели не имели связи между собой. [1.21]

Для того, чтобы устранить эти недостатки и сблизить бухгалтерский учет финансовых результатов и учет прибыли в целях налогообложения, был разработан рассматриваемый нормативный акт. В соответствии с ним в бухгалтерском учете формируется информация о суммах, из-за которых бухгалтерская прибыль до налогообложения отличается от налогооблагаемой, и наоборот. Причем отражаются не только суммы, которые влияют на прибыль текущего периода, но и те, которые могут изменить ее в будущем. Кроме того, вступление в законную силу указанного Положения порождает ряд специфических процедур ведения бухгалтерского учета расчетов по налогу на прибыль, выделение в Плане счетов специальных синтетических счетов и субсчетов, а также значительно расширяет терминологический аппарат учета финансовых результатов.

Отдельную составляющую нормативного регулирования представляют собой Положения, касающиеся только представления в бухгалтерской (финансовой) отчетности показателей финансовых результатов. Так, Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) раскрывает базовые правила и процедуры представления показателей финансовых результатов в бухгалтерской отчетности. При этом пятый раздел «Содержание отчета о прибылях и убытках», являющийся конечной целью всей системы бухгалтерского учета о финансовых результатах, приведен в Положении в принципиальном Плане. [1.7]

Указанный отчет должен характеризовать финансовые результаты деятельности организации за отчетный период. Основными составляющими отчета являются показатели доходов и расходов как от обычных видов деятельности, так и от прочих в разрезе их номенклатуры. Изложенная в Положении схема отчета о финансовых результатах закрепляет нормы ПБУ 9/99 и ПБУ 10/99. Наряду с этим в учетную практику введены понятия: «валовая прибыль», «прибыль/убыток до налогообложения», «чистая прибыль (нераспределенная прибыль (непокрытый убыток)».[1.12, 1.13]

Проведенный анализ системы нормативного регулирования учета финансовых результатов позволяет утверждать, что только через определение доходов и расходов, а также способов их признания можно выйти на квалификацию финансовых результатов. Место же самих финансовых результатов в системе нормативного регулирования пока не определено, и этот вопрос является дискуссионным. Таким образом, возникает проблема в нормативном документе: какого уровня давать понятие и определения базовых, фундаментальных категорий учета и отчетности финансовых результатов.

Единственным нормативным документом третьего уровня нормативного регулирования, в котором сделана попытка системно развить базовые нормы и процедуры Положений, является План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению, утвержденные приказом МФ РФ № 94н от 31.10.2000.

Перечень счетов учета финансовых результатов представлен в разделе VII «Финансовые результаты» Плана счетов Основными из них, концентрирующими информацию о финансовых результатах, являются: «Продажи», «Прочие доходы и расходы» и «Прибыли и убытки». Первые два— предназначены для формирования доходов и расходов по определенным видам деятельности и выявления финансового результата по ним. Выявленные финансовые результаты списываются на счет «Прибыли и убытки»,

где в сопоставлении с суммами платежей в бюджет по налогу на прибыль выявляется конечный финансовый результат — чистая прибыль (убыток) организации. При этом учет формирования указанных финансовых результатов ведется кумулятивным способом, т. с. нарастающим итогом с начала года. В свою очередь, записи по распределению прибыли на счете «Нераспределенная прибыль (непокрытый убыток)» могут возникать только при наличии чистой прибыли.

Эти счета в их взаимосвязи представляют собой довольно стройную систему, направленную на выявление с достаточной степенью достоверности конечного финансового результата (чистой прибыли (убытка) — важнейшего оценочного показателя финансово-хозяйственной деятельности организации.

Следующим положительным моментом в принятии нового Плана счетов является то обстоятельство, что он в значительно большей степени, чем прежний План счетов ориентирован на получение показателей действующей бухгалтерской (финансовой) отчетности о показателях финансовых результатов Так, при составлении промежуточной отчетности заполнение строк «нераспределенная прибыль отчетного года» или «непокрытый убыток отчетного года» бухгалтерского баланса осуществляется при первом обращении к конечным данным счета «Прибыли и убытки». В свою очередь, показатели «Отчета о прибылях и убытках» целиком и полностью формируются на основании счетов учета финансовых результатов

Таким образом, в целом План счетов в части бухгалтерского учета финансовых результатов позволяет обеспечить руководство организацией полной информацией о конечном финансовом результате и условиях его возникновения. В свою очередь, именно этот показатель является важнейшим для информационного обеспечения управленческих решений собственников.

финансовые результаты предприятия

В экономической литературе рассматривались самые различные аспекты финансовых результатов, предлагались их разнообразные классификации, преследующие самые различные цели. Так, Ю. В. Богатиным и В. А. Швандаром для определения прибылеобразующих факторов разработана классификация резервов повышения прибыли предприятия, а также факторов и путей реализации этих резервов [2.13, с. 3-5].

Среди учетных классификаций финансовых результатов выделяются классификации Я. В. Соколова и С. А. Николаевой, Так, Я.В. Соколовым разработана всеобъемлющая по самым различным основаниям классификация расходов и доходов, преследующая конечную цель — исчисление финансового результата организации [2.25, с. 46-48]. В свою очередь, С.А.Николаева разработала классификацию доходов и расходов по двум основаниям с той же целью: по признаку принадлежности к отчетным периодам и по признаку регулярности [2.30, с. 632-659].

В то же время формирование информации о финансовых результатах и распределении прибыли регламентируется целым перечнем нормативных актов бухгалтерского учета. Динамика появления новых положений по бухгалтерскому учету, а также изменения в действующих положениях предельно высока, что порождает отсутствие понимания взаимосвязей между различными показателями финансовых результатов и необходимостью их формирования.

Проведенный выше анализ нормативной базы бухгалтерского учета показывает, что порядок ее применения формирует самые различные показатели сущности финансовых результатов и распределения прибыли. Многообразие указанных показателей в бухгалтерском учете диктует необходимость разработки научно обоснованной классификации объектов учета финансовых результатов и распределения прибыли, вытекающей только из правил формирования информации в соответствии с действующим нормативным регулированием.

Как и любая дефиниция, определение финансовых результатов не может дать полную характеристику всему многообразию ситуаций, связанных с исчислением финансовых результатов организации в процессе ее коммерческой деятельности. Основным в понимании определения «финансовый результат» должна быть цель, которую реализует данная категория. В данном случае такой целью является возможность исчисления финансового результата как разницы между доходами и расходами по однородным группам операций, осуществляемых организацией, за определенный период.

Используя указанный классификационный признак и проецируя нормы ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» с целью формирования информации о финансовых результатах, следует выделять среди них три основные группы:

финансовые результаты от обычных видов деятельности;

финансовые результаты от прочей деятельности;

финансовые результаты от чрезвычайных обстоятельств хозяйствования.

Под финансовым результатом от обычных видов деятельности нами понимается прибыль (убыток) от операций, являющихся предметом основной деятельности данной организации.

Прибыль (убыток) от обычных видов деятельности продукции исчисляется как разница между доходами (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) и расходами от этих видов деятельности. Соответственно, разница превышения доходов над расходами определяется как прибыль, а разница превышения расходов над доходами — как убыток.

Под финансовым результатом от прочей деятельности следует понимать результат по всем операциям организации, отличный от операций по обычным видам деятельности, т. е. по тем операциям, которые не являются предметом деятельности. В свою очередь, указанный финансовый результат, в зависимости от характера операций, по которым он был получен, подразделяется на две основные подгруппы.

1. Прибыль (убыток) от прочих операций, которые не являются предметом основной деятельности предприятия, но связаны с ведением финансово-хозяйственной деятельности организации и периодически повторяются. Эти финансовые результаты определяются как разница между прочими операционными доходами над операционными расходами. Соответственно, разница превышения операционных доходов над расходами определяется как прибыль, а разница превышения операционных расходов над доходами — как убыток.

2. Прибыль (убыток) от внереализационных операций, т. е. от операций, непосредственно не связанных с процессами производства и обращения. Эти финансовые результаты определяются как разница между внереализационными доходами над внереализационными расходами. Соответственно, разница превышения внереализационных доходов над расходами определяется как прибыль, а разница превышения внереализационных расходов над доходами — как убыток.

Под финансовым результатом от чрезвычайных обстоятельств хозяйствования понимается прибыль (убыток) от операций, возникающих как последствия чрезвычайных обстоятельств хозяйственной деятельности. Эти финансовые результаты определяются как разница между чрезвычайными доходами над такими же расходами. Соответственно, разница превышения чрезвычайных доходов над расходами определяется как прибыль, а разница превышения чрезвычайных расходов над доходами — как убыток.

Таким образом, финансовый результат (прибыль или убыток) хозяйствования коммерческой организации слагается из финансового результата от операций, являющихся предметом ее основной деятельности, прочей операционной и внереализационной деятельности, а также от операций, возникающих как последствия чрезвычайных обстоятельств хозяйствования. [2.28, с. 245]

Самостоятельную группу показателей, тесно связанных с финансовыми результатами, в деятельности организации представляют начисленные платежи налога на прибыль, а также суммы причитающихся налоговых санкций. Указанным выше Планом счетов платежи налога на прибыль, а также суммы причитающихся налоговых санкций по своей сути приравниваются к расходам организации и вводятся в систему исчисления конечного финансового результата.

Таким образом, конечный финансовый результат деятельности организации представляет собой финансовый результат хозяйствования, уменьшенный на сумму начисленных платежей налога на прибыль, а также на суммы причитающихся налоговых санкций.

Соответственно принципиальная классификация финансовых результатов любой организации независимо от предмета ее деятельности будет иметь следующий вид (табл. 1.2).

Таблица 1.2

Принципиальная классификация финансовых результатов

| Конечный финансовый результат деятельности организации |

Прибыль от обычных видов деятельности Доходы от прочей деятельности:

— доходы от прочих операций,

— доходы от внереализационных операций

Чрезвычайные доходы

|

Убыток от обычных видов деятельности

Расходы, связанные с прочей деятельностью: — расходы по прочим операциям;

— расходы по внереализационным операциям. Чрезвычайные расходы

Платежи налога на прибыль, а также суммы причитающихся налоговых санкций

|

Источник: Ларионов А. Д., Нечитайло А. И. Бухгалтерский и налоговый учет финансовых результатов. - СПб.: Издательство «Юридический центр Пресс», 2002. - 118 с.

Таким образом, формирование информации о финансовых результатах в бухгалтерском учете осуществляется на базе классификационного признака экономической однородности хозяйственных операций. Однако представление такой информации внешним пользователям осуществляется при помощи алгоритмизации данных о процессах деятельности, направленной в том числе и на раскрытие элементов структуры конечного финансового результата.

Приведенный в ПБУ 4/99 «Бухгалтерская отчетность организации» алгоритм расчета конечного финансового результата в Отчете о прибылях и убытках выделяет следующие его элементы:

- валовая прибыль

- прибыль/убыток от продаж

- прибыль/убыток до налогообложения

- прибыль/убыток от обычной деятельности

чистая прибыль (нераспределенная прибыль) (непокрытый убыток).[1.7]

Построение приведенной структуры финансового результата диктуются практическими требованиями хозяйствования. При этом анализ формирования конечного финансового результата по его элементам показывает, что в целом в основе такого алгоритма расчета положена группировка расходов и доходов, приведенная в ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».[1.12, 1.13]

Так, валовая прибыль представляет собой разницу между доходами от обычной деятельности и прямыми расходами на нее. В свою очередь, прибыль (убыток) от продаж представляет собой разность между доходами от обычной деятельности и всеми расходами, связанными с этой деятельностью, т.е. по существу этот показатель отражает финансовый результат от обычных видов деятельности. Прибыль/убыток до налогообложения представляет собой финансовый результат, сформированный только по обычным и прочим операциям организации. В самостоятельный элемент структуры финансового результата нормативным регулированием выделяется прибыль (убыток) от обычных видов деятельности. Таким образом, формирование конечного финансового результата в бухгалтерском учете осуществляется в разрезе однородных групп операций, а его представление в отчетности — в разрезе элементов его структуры.

Важнейшее значение для пользователей бухгалтерской информации имеет отчетный период формирования показателей финансовых результатов. По этому признаку в бухгалтерском учете выделяется информация о финансовых результатах прошлых лет, прибылях и убытках отчетного периода, а также доходах будущих периодов. Элементами информационной системы, на которых формируются указанные данные, являются соответствующие счета бухгалтерского учета.

Так, в соответствии с Планом счетов и инструкцией по его применению информация о финансовых результатах прошлых лет аккумулируется на счете «Нераспределенная прибыль (непокрытый убыток). Данные о финансовом результате отчетного периода формируется на счете «Прибыли и убытки». В свою очередь, показатели доходов будущих периодов представляются на счете «Доходы будущих периодов».

Показатели финансовых результатов прошлых отчетных периодов могут быть уменьшены на суммы выплат доходов собственникам организации, подвергнуты инфляции. Поэтому обращение к данным счета «Нераспределенная прибыль (непокрытый убыток)» не обеспечивает пользователя всей необходимой информацией. Для получения полных данных о таких финансовых результатах требуется их выборка из информационных массивов прошлого и соответствующая корректировка. Действующий порядок формирования отдельных видов доходов будущих периодов допускает возможность возникновения соответствующих расходов. Поэтому всю сумму доходов будущих периодов нельзя идентифицировать с прибылью будущих лет.

Следующим важнейшим классификационным признаком, вытекающим из базовых норм и правил нормативного регулирования, является характер распределения прибыли. По этому признаку выделяются два направления учета формирования информации о распределении прибыли: выплата за счет прибыли доходов собственникам организации и капитализация прибыли.

Информация о размере капитализированной прибыли отражается на счете «Нераспределенная прибыль (непокрытый убыток)». Действующие правила формирования этого показателя однозначно определяют остаток по указанному счету как показатель капитализации прибыли нарастающим итогом с начала деятельности организации. При этом необходимо иметь в виду, что такая однозначность характерна только для информационной подсистемы учета финансовых результатов и распределения прибыли, сложившейся в результате введения в действие Плана счетов и инструкции по его применению, утвержденных приказом МФ РФ № 94н от 31.10.2000.

Появление главы 25 Налогового кодекса РФ «Налог на прибыль организаций», действующей с 1 января 2002 г., окончательно разделило бухгалтерский учет финансовых результатов и учет таких же результатов для целей налогообложения прибыли. Правомерность такого подразделения представляет собой крупнейшую научную и практическую проблему. Тем не менее рассмотрение важнейших классификационных признаков финансовых результатов, позволяющих уточнить их сущность, было бы неполным без выделения таких признаков в целях налогообложения прибыли. [1.2]

Так же как и в нормативном регулировании бухгалтерского учета в действующем налоговом законодательстве выделяются определенные группы операций, формирующих налогооблагаемую прибыль. По этому признаку в самостоятельные объекты налогового наблюдения выделяются: операции, связанные с производством и реализацией товаров (работ, услуг) и имущественных прав, внереализационные операции и операции, не учитываемые при определении налоговой базы. Соответственно, сопоставление доходов и расходов по однородным группам операций формирует элементы налогооблагаемой прибыли, в качестве которых выступают прибыль (убыток) от реализации и прибыль (убыток) от внереализационных операций (см. табл. 1.3).

Выделение этих операций в самостоятельный объект учетного наблюдения привело к значительному увеличению технических и методологических ошибок при ведении бухгалтерского учета финансовых результатов. Возникла необходимость в сближении налогового и бухгалтерского учета прибыли. Это выразилось в разработке специфических значений бухгалтерского налога на прибыль, позволяющих системным путем установить взаимосвязь между бухгалтерским и налоговым учетом финансовых результатов.

Таблица 1.3

Классификация финансовых результатов, базирующаяся на основных правилах нормативного регулировании бухгалтерскогоучета и налогового

законодательства по налогообложению прибыли

| Классификационный признак |

Вид финансовых результатов |

| Нормативное регулирование бухгалтерского учета |

| По однородности хозяйственных операций, формирующих конечный финансовый результат |

Прибыль/убыток от обычных видов деятельности Прибыль/убыток от прочей деятельности Прибыль/убыток от чрезвычайных обстоятельств хозяйствования

Налог на прибыль и другие аналогичные платежи Чистая прибыль (нераспределенная прибыль) (непокрытый убыток)

|

| По составу элементов, формирующих конечный финансовый результат |

Валовая прибыль

Прибыль/убыток от продаж

Прибыль/убыток до налогообложения Прибыль/убыток хозяйствования

Чистая прибыль (нераспределенная прибыль) (непокрытый убыток)

|

| По периоду формирования показателей финансовых результатов |

Нераспределенная прибыль (непокрытый убыток) прошлых лет

Прибыль/убыток отчетного периода

Доходы будущих отчетных периодов

|

| По характеру распределения прибыли |

Капитализированная прибыль

Прибыль, изъятая из оборота

|

| По способам раскрытия дополнительной информации |

Прибыль/убыток как результат события после отчетной даты

Условная прибыль/условный убыток Прибыль/убыток информационного сегмента Прибыль/убыток на акцию

|

| По составу элементов, формирующих взаимосвязь между бухгалтерским и налоговым учетом финансовых результатов |

Условный доход (расход)

Постоянное налоговое обязательство

Отложенный налоговый актив

Отложенное налоговое обязательство

Текущий налог на прибыль (текущий налоговый убыток)

|

| Налоговое законодательство по налогообложению прибыли |

| По однородности хозяйственных операций, формирующих налогообла-гаемую прибыль |

Прибыль (убыток) от реализации товаров (работ, услуг) и имущественных прав

Прибыль (убыток) от внереализационных операций

|

| По характеру налогообложения прибыли |

Налогооблагаемая прибыль

Льготированная прибыль

|

Продолжение таблицы 1.3.

| По отношению к отчетному периоду формирования налогооблагаемой базы |

Фактическая прибыль для расчета фактического налога на прибыль

Авансовая прибыль для расчета авансовых платежей по налогу на прибыль

|

Источник: Середа К.Н. Бухгалтерский учет в торговле. – Ростов-на-Дону, 2003 – 416 с.

Кроме того, действующий порядок налогообложения прибыли допускает теоретическую возможность применения льгот в отношении налогообложения прибыли, выявляемой по определенному перечню операций. Это порождает различный характер налогообложения прибыли. Исходя из этого, прибыль можно подразделить на налогооблагаемую и льготированную.

В процессе налогообложения прибыли важнейшее значение имеет отчетный период, в котором осуществляется указанная процедура. В зависимости от отчетного периода формируются различные базы налогообложения прибыли. По этому признаку в налоговом законодательстве выделяется фактическая прибыль, служащая базой для расчета фактического налога на прибыль, и авансовая, формирующая авансовые платежи по налогу на прибыль.

Всю совокупность классификационных признаков, выделенных в результате проведенного анализа нормативного регулирования бухгалтерского учета и налогового законодательства, связанных с различными сторонами сущности прибыли, может быть представлена в следующем виде (табл. 1.3).

Предложенная классификация финансовых результатов направлена на построение на ее основе информационных массивов, удовлетворяющих запросы различных пользователей, с целью определить разнообразные результатные показатели финансово-хозяйственной деятельности организации как в текущем периоде, так и в долгосрочной перспективе. Но, тем не менее, она не отражает методику формирования финансовых результатов в условиях инфляции.

1.4. Формирование финансовых результатов в условиях инфляции

Совокупность учетных методов и приемов, направленных на определение и отражение в рамках системы бухгалтерского учета последствий влияния инфляции, можно определить как систему бухгалтерского учета по текущей стоимости (currentcostaccounting). В название этой учетной системы вынесен один из основополагающих методов, используемых в данной системе, — оценка активов предприятия по текущей стоимости.

Главными принципами учета по текущей стоимости выступают номинальный денежный измеритель и концепция поддержания капитала.

Основные положения системы бухгалтерского учета по текущей стоимости базируются на том, что:

1) активы предприятия отражаются в бухгалтерском учете по текущей стоимости, в качестве которой может выступать восстановительная стоимость активов, их реализационная стоимость или первоначальная стоимость, скорректированная на темпы роста цен на конкретные активы. Выбор той или иной оценки определяется целями пользователей информации. Отражение активов предприятия по текущей стоимости достигается путем регулярных переоценок, причем переоценке должны подвергаться как основные, так и оборотные средства;

2) в качестве единицы измерения, как правило, используются номинальные денежные единицы без поправки на изменение их покупательной способности;

3) прибыль рассматривается как сумма ресурсов, которые могут быть распределены между собственниками в течение данного периода времени не в ущерб производственным возможностям предприятия, т.е. реализуется концепция поддержания физического капитала.

Наибольший интерес к данной учетной системе наблюдается в экономически развитых странах. Идея формирования финансовых результатов с использованием оценки по текущей стоимости, впервые выдвинутая Ф. Шмидтом, получила свое развитие в научных трудах Т. Лимперга и Г. Свинея, которые доказали, что результаты переоценки активов предприятия должны быть истолкованы как дополнение к собственному капиталу.

Американские экономисты О. Эдвардс и П. Белл обосновали необходимость учета по текущей стоимости, базируясь на предположении о том, что текущая стоимость является мерой доходов, воплощенных в реальном активе, принадлежащем компании, и допущении, что производственный процесс остается неизменным, и разработали трехуровневую модель определения финансовых результатов с выделением текущей операционной прибыли, реализационной прибыли и прибыли по текущей стоимости [68].

В своем докладе Комитет Сэндилэнда отмечает, что учетная система по текущей стоимости характеризуется следующей основной чертой: «величина операционной прибыли определяется вычитанием из доходов текущей стоимости активов, потребленных в течение отчетного периода, что позволяет отделить прибыль, полученную за счет владения активами, от операционных доходов и отразить ее отдельно» [77, с. 56].

Р. Гинтер в своей работе «Учет изменения цен: теория и практика»-пишет, что отнесение результатов переоценки актива зависит от того, рассматривается ли деятельность предприятия с точки зрения акционеров или с позиции самого предприятия. В первом случае данный результат должен быть отнесен на финансовые результаты предприятия как превышение роста цен на его активы над общим индексом цен. Во втором случае предполагается, что предприятие и в дальнейшем будет заниматься тем же бизнесом, т.е. приобретать те же товары, а, следовательно, результаты отпереоценки не должны включаться в прибыль, так как предприятию необходимо замещать товары [72].

Основные теоретические разработки ученых в области бухгалтерского учета по текущей стоимости получили наиболее широкое практическое применение на предприятиях Великобритании, Нидерландов и США. Так, национальные учетные с

тандарты Нидерландов не требуют обязательного применения Данной методики, однако Нидерландский институт дипломированных бухгалтеров (NIVRA) поддерживает практику представления информации в соответствующих аналитических разделах годового отчета. В США с 1986 г. действует Положение о стандартах бухгалтерского учета 89 «Финансовая отчетность и изменяющиеся цены» (SJFAS 89), заменившее действующее ранее SFAS 33 и регламентирующее дополнительное представление информации по текущей стоимости на добровольной основе [70].

Определение финансовых результатов в соответствии с положениями системы бухгалтерского учета по текущей стоимости имеет ряд преимуществ над практикой определения прибыли, основанной на первоначальной стоимости. Использование текущей стоимости позволяет сопоставлять текущие доходы и текущие расходы, величина текущих расходов исчисляется на основе оценки на момент их осуществления, например, сырье и материалы списываются в себестоимость по их текущей стоимости. Величина полученных финансовых результатов определяется на основе концепций поддержания физического капитала й характеризует величину, которую предприятие может распределить среди собственников и при этом не уменьшить свои операционные и производственные возможности. Показатель текущей операционной прибыли за период характеризует долгосрочную прибыльность предприятия. В рамках данной учетной системы появляется возможность выделить отдельно результаты переоценки активов, т.е. превышение текущей стоимости активов предприятия над их первоначальной стоимостью. Иными словами, мы получаем Новый вид излишка, направление использования которого тесно связано с поддержанием производственного потенциала предприятия.

В западной экономической литературе чаще всего встречаются следующие определения результатов переоценки: holdinggains в случае получения положительного результата и holdinglosses в случае получения отрицательного результата переоценки. В учетной литературе на русском языке наблюдается довольно широкий спектр терминов, описывающих данную экономическую категорию. Так, в переводной литературе чаще всего используются определения «доходы от владения активом» или «выигрыши от владения активами», что является дословным" переводом данного понятия с английского языка [14,16,32,55].

В результате переоценки активов с целью отражения их по текущей стоимости создаются условия для обновления производственного и операционного потенциала организаций, поскольку после проведенной переоценки не только увеличивается стоимость соответствующих немонетарных активов, но и формируется дополнительный источник их воспроизводства и обновления. Результаты переоценки представляют собой по своему экономическому содержанию нераспределяемый резерв на поддержание производственных возможностей предприятия. Для отражения результатов переоценки на счетах бухгалтерского учёта в мировой учетной практике встречаются следующие фондовые счета: «Резерв на поддержание капитала», «Резерв на текущие цены», «Дополнительный капитал», «Нераспределенная прибыль — нераспределяемый резерв».

В процессе производства часть результатов переоценки активов посредством амортизации основных средств и списания товарно-материальных запасов, оцененных по текущей стоимости, относится на расходы предприятия. В составе выручки от продажи продукции (работ, услуг), полученной с использованием переоцененных объектов основных средств и переоцененных товарно-материальных ценностей, находится и финансовый ресурс, сформированный посредством дополнительного начисления амортизации и отнесением на себестоимость запасов, оцененных по текущей стоимости. В связи с этим возникает необходимость разделения результатов переоценки активов на реализованные и нереализованные.

Подобное разделение результатов переоценки активов базируется на основе одного из принципов бухгалтерского учета — принципа реализации. Иными словами, реализованными признаются Те результаты переоценки активов, которые отнесены на расходы, осуществленные для получения реализационной прибыли, т.е. у предприятия возникло право на получение денежных средств. В SFAS 33 приводятся следующие определения: реализованные результаты переоценки активов — часть результатов переоценки активов, которая приходится на активы, использованные в производстве (например, запасы, отнесенные на себестоимость); нереализованные результаты переоценки активов — часть результатов переоценки активов, которая приходится на активы, по которым не совершалось операций [79]. Таким образом, реализованные результаты переоценки активов равны разнице между текущими и первоначальными оценками проданных или использованных за данный период активов, а нереализованные результаты переоценки активов характеризуют увеличение за рассматриваемый период текущей стоимости неденежных активов, не участвующих в процессе получения прибыли отчетного периода.

Согласно западной учетной практике в целях бухгалтерского контроля над процессом реализации результатов переоценки активов реализованный результат переоценки, отраженный по счету «Резерв на поддержание капитала», списывается непосредственно на счет «Нераспределенная прибыль». Эта нераспределенная прибыль не предназначена к распределению между учредителями организации в виде дивидендов, а является инвестиционным ресурсом организации, который может быть направлен на приобретение (строительство, изготовление) новых объектов основных средств.

На основе приведенных выше положений системы учета по текущей стоимости американскими экономистами О. Эдвардсом и П. Беллом была предложена новая концепция формирования финансовых результатов, которая нашла свое отображение в американских стандартах по бухгалтерскому учету [68]. Для этих целей авторы ввели следующие понятия.

Текущая операционная прибыль — превышение текущих доходов над текущими расходами, т.е. исчисленными по текущей стоимости.

Реализованная прибыль (Realizedincome) — сумма текущей операционной прибыли и реализованных результатов переоценки активов. Данная величина равняется прибыли, полученной в рамках системы учета по первоначальной стоимости.

Прибыль по текущей стоимости (Replacementcostincome) — сумма текущей операционной прибыли и всех результатов переоценки активов.

В рамках данной модели такое существенное изменение, как переход оценки по текущей стоимости, не только затрагивает количественные показатели, например текущую операционную прибыль, но и-обусловливает необходимость пересмотра понятий и ввода ряда новых.

В западном бухгалтерском учете метод, в рамках которого предполагается, что трактовка результатов переоценки как необходимого резерва на поддержание производственных и операционных возможностей предприятия должна осуществляться только в части активов, финансируемых за счет собственных средств предприятия, получил название «метод корректировки на финансовый леверидж». Под финансовым левериджем в рамках данного метода понимается отношение заемных источников финансирования ко всем источникам финансирования. Метод корректировки на финансовый леверидж — это эклектическая модель концепции поддержания капитала. В своей чистой форме он подразумевает использование концепции поддержания физического капитала и положения концепции поддержания финансового капитала относительно долгосрочного финансирования.

Величина корректировки на финансовый леверидж, таким образом, определяется путем умножения результатов переоценки активов на коэффициент, отражающий отношение заемного капитала ко всей величине капитала. Следовательно, результаты переоценки активов разделяются на результаты переоценки, активов, финансируемых за счет собственных средств, и результаты переоценки активов, финансируемых за счет заемных средетв. В связи с этим возникает важная проблема: куда относить результаты переоценки активов, финансируемых за счет заемных средств? По этому поводу в мировой учетной практике сформировались две основные точки зрения. Британское положение о стандартной учетной практике (SSAP 16) предусматривает применение положений метода корректировки на финансовый леверидж по отношению только к реализованным результатам переоценки активов, т.е. финансовые результаты за период увеличиваются на величину реализованных результатов переоценки активов в части, финансируемой за счет заемных средств предприятия. Соответственно, вопросы источников финансирования нереализованных результатов переоценки активов игнорируются. Подобный ультраконсервативный подход подвергся резкой критике экономистов Ч.

Кеннеди и М. Гибс [73], которые предлагали трактовать все результаты переоценки активов, финансируемых за счет заемных средств, как прибыль отчетного периода предприятия.

Недостатком первого подхода является его половинчатость, а недостатком второго — искусственное завышение финансовых результатов отчетного периода. Предприятие получает несомненную выгоду, переоценивая активы* финансируемые за счет заемных средств, иными словами, данные результаты переоценки активов являются прибылью предприятия. Однако на финансовые результаты отчетного периода можно отнести только реализованные результаты переоценки активов, финансируемых за счет заемных средств. Признание нереализованных результатов переоценки активов, финансируемых за счет заемных средств, в качестве финансовых результатов отчетного периода может происходить только по мере их продажи, т.е. использования в процессе получения прибыли соответствующих базовых активов. Следовательно, по своему экономическому содержанию нереализованные результаты переоценки активов, финансируемых за счет заемных средств, выступают доходами будущих периодов.

2. МЕТОДИКА АНАЛИЗА И ОЦЕНКА ЭФФЕКТИВНОСТИ

ИСПОЛЬЗОВАНИЯ ПРИБЫЛИ, ФОРМИРУЕМОЙ

НА ПРЕДПРИЯТИИ

2.1. Порядок формирования финансовых результатов деятельности

организации

Основным показателем финансово хозяйственной деятельности организации является финансовый результат, который представляет собой прирост (уменьшение) стоимости собственного капитала организации за отчетный период [Бухгалтерский учет: Учебник для студентов вузов / Ю. А. Бабаев, И. П. Комисарова, В. А. Бородин; под ред. Проф. Ю. А. Бабаева, проф И. П. Комисаровой, 2-изд., перераб. И доп.- М.: ЮНИТА – ДАНА, 2005.- с. 412]

Конечный финансовый результат организации складывается под влиянием:

- финансового результата от продажи продукции (работ, услуг);

- финансового результата от продажи основных средств, нематериальных активов, материалов и другого имущества (части операционных доходов и расходов);

- операционных доходов и расходов (за вычетом результатов от продажи имущества);

- внереализационных прибылей и убытков;

- чрезвычайных доходов и расходов.

Формирование финансовых результатов предприятия (прибыли) показано на рисунке 1:

Рис. 1. Формирование прибыли предприятия.

Источник: Бочаров В. В. Финансовый анализ. – Спб.: Питер, 2007. – с. 156

Из рисунка видно, что модель формирования прибыли в современных условиях рыночной экономики содержит множество расчетов.

Показатель «Валовая прибыль» рассчитывается как разница между выручкой (нетто) от продажи товаров и себестоимостью проданных товаров. Последняя величина понижается на суммы коммерческих и управленческих расходов [ Агеева Н. А. Аналитическое обоснование управленческих решений: Учебное пособие.-СПб.: Изд-во СПбГУЭФ, 2004.- с. 85].

Общая сумма коммерческих и управленческих расходов распределяется между обычной деятельностью (продажа продукции), операционной и внереализационной деятельностью. Цель такого распределения – установление более объективных показателей для анализа эффективности различных видов деятельности предприятия. В результате такого подхода к коммерческим и управленческим расходам сумма прибыли, а следовательно, доходность от продажи, повышается, а прибыль и рентабельность от операционной и внереализационной деятельности снижается при неизменной суммарной величине прибыли и рентабельности от всех видов деятельности (прибыли до налогообложения), то есть изменяется не абсолютная величина, а структура прибыли предприятия.

В связи с этим возникает вопрос о методике распределения коммерческих и управленческих расходов по отдельным видам хозяйственной деятельности (обычной, операционной и внереализационной). На практике каждое предприятие решает эту проблему самостоятельно при распределении постоянных (условно-постоянных) расходов по товарным позициям выпускаемой продукции.

Расчет величины коммерческих и управленческих расходов по отдельным видовым позициям можно произвести по следующей методике: величина дохода по видовой позиции делится на общую сумму доходов от всех видов деятельности, и результат умножается на сумму коммерческих и управленческих расходов по Отчету о прибылях и убытках (форма №2).

Анализ финансовых результатов деятельности предприятия включает:

- изучение изменений каждого показателя за отчетный период по сравнению с базисным (горизонтальный анализ);

- структурный анализ соответствующих статей (в процентах);

- изучение динамики изменения показателей за ряд периодов (кварталов, лет) – трендовый анализ;

- исследование влияния отдельных факторов на прибыль (факторный анализ).

2.2. Методика анализа прибыли организации.

Факторный анализ прибыли от реализации продукции.

(работ, услуг).

Важнейшим составляющим элементом бухгалтерской прибыли является прибыль от реализации продукции (прибыль от продаж). Поэтому в первую очередь анализируется общее изменение прибыли от реализации [Бочаров В. В. Финансовый анализ. – Спб.: Питер, 2007. – с.161 ].

Факторный анализ прибыли от реализации позволяет:[4]

- оценить резервы повышения эффективности производства;

- сформировать управленческие решения по использованию производственных факторов.

Прибыль от реализации товарной продукции в общем случае находится под воздействием таких факторов, как изменение: объема реализации; структуры продукции; отпускных цен на реализованную продукцию; цен на сырье, материалы, топливо, тарифов на энергию и перевозки; уровня затрат материальных и трудовых ресурсов.

Приведем методику формализованного расчета факторных влияний на прибыль от реализации продукции.

1. Расчет общего изменения прибыли (ΔР) от реализации продукции:

ΔР = Р 1 – Ро (2.1)

где

Р 1 — прибыль отчетного года;

Р о — прибыль базисного года.

2. Расчет влияния на прибыль изменений отпускных цен на

реализованную продукцию (ΔР 1):

ΔР 1=

N

p

1 — N

p

1 ,o = Σ

р

1

q

1

-

Σ

р

0

q

1

(2.2)

где

N

p

1

= Σ

р

1

q

1 -

реализация в отчетном году в ценах отчетного года

(р

— цена изделия; q

—

количество изделий);

N

p

1

= Σ

р

0

q

1

— реализация в отчетном году в ценах базисного года.

3. Расчет влияния на прибыль изменений в объеме продукции (ΔР 2) (собственно объема продукции в оценке по плановой

(базовой) себестоимости):

ΔР 2 = Р 0 К 1 – Р 0 = Р 0(К 1 – 1) (2.3)

где

Р о — прибыль базисного года;

К

1 — коэффициент роста объема реализации продукции;

К

1 = S1,0 / S0 (2.4)

где

S1,0 — фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного периода;

So

— себестоимость базисного года (периода).

4. Расчет влияния на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции (ΔР 3):

ΔР 3 = Р 0 (К

2 -К

1) (2.5)

где

К

2

— коэффициент роста объема реализации в оценке по отпускным ценам;

К

2

=

N1,0 / N0 (2.6)

где

N1,0 — реализация в отчетном периоде по ценам базисного периода;

N0 — реализация в базисном периоде.

5. Расчет влияния на прибыль экономии от снижения себе

стоимости продукции (ΔР 4):

ΔР 4 = S1,0 - S1 (2.7)

где

S1,0 — себестоимость реализованной продукции отчетногопериода в ценах и условиях базисного периода;

S1 — фактическая себестоимость реализованной продукции отчетного периода.

6. Расчет влияния на прибыль изменений себестоимости за

т структурных сдвигов в составе продукции (ΔР 5):

ΔР 5 =

So

K

2

-

S1,0 (2.8)

Отдельным расчетом по данным бухгалтерского учета определяется влияние на прибыль изменений цен на материалы и тарифов на услуги (

ΔР 6 ),

а также экономии, вызванной нарушениями хозяйственной дисциплины (

ΔР 7).

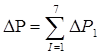

Сумма факторных отклонений дает общее изменение прибыли от реализации за отчетный период, что выражается следующей формулой:

ΔР = Р 1 – Ро = ΔР 1 + ΔР 2 + ΔР 3 + ΔР 4 + ΔР 5 + ΔР 6 + ΔР 7, (2.9)

или

где

ΔР — общее изменение прибыли;

ΔР I— изменение прибыли за счет I - го фактора.

Основная задача анализа распределения и использования прибыли состоит в выявлении тенденций и пропорций, сложившихся в распределении прибыли за отчетный год по сравнению с планом и в динамике [ Любушин Н. П., Лещева В. Б., Дьякова В. Г. Анализ финансово-экономической деятельности предприятия: Учеб. Пособие для вузов/Под ред. Проф. Н. П. Любушина. – М.: ЮНИТИ-ДАНА, 2000. –с. 389]. По результатам анализа разрабатываются рекомендации по изменению пропорций в распределении прибыли и наиболее рациональному ее использованию.

Анализ распределения и использования прибыли проводится в следующем порядке:

- дается оценка изменений суммы и удельного веса средств по каждому направлению использования прибыли по сравнению с планом и базисным периодом;

- проводится факторный анализ образования фондов;

- проводится анализ движения специальных фондов;

- дается оценка эффективности использования фондов накопления и потребления в соответствии с показателями эффективности экономического потенциала.

В соответствии с действующим положением прибыль, полученная

организацией, распределяется в следующем порядке.

Прежде всего из нее вносится налог в бюджеты (федеральный, субъектов

РФ и местные).

Оставшаяся сумма – чистая прибыль – используется на выплату дивидендов акционерам предприятия, на расширение производства, создание производства, создание резервного капитала и др.[Савицкая Г. В. Методика комплексного анализа хозяйственной деятельности. Краткий курс. – 3-е изд., испр. – М.: ИНФРА - М, 2005.- с. 127].

Схема распределения прибыли организации показана на рисунке 2.

Рис. 2. Общая схема распределения прибыли

Источник: Савицкая Г. В. Методика комплексного анализа хозяйственной деятельности. Краткий курс. – 3-е изд., испр. – М.: ИНФРА - М, 2005. С. 127.

Информация о распределении прибыли содержится в форме № 2 и форме № 3 в расчете отчислений в фонды. Соотношение использования прибыли на накопление и потребление оказывает влияние на финансовое положение предприятия. Недостаточность средств, направляемых на накопление, сдерживает рост оборота, приводит к увеличению потребности в заемных средствах.

Чистая прибыль распределяется в соответствии с Уставом предприятия [Вахрушина М.А. Бухгалтерский управленческий учет. - М.: ОМЕГА-Л, 2005. – с. 570].

За счет чистой прибыли выплачиваются дивиденды акционерам

предприятия, создаются фонды накопления, потребления, резервный фонд, часть прибыли направляется на пополнение собственного оборотного капитала.

В процессе формирования и использования фондов специального назначения за счет прибыли реализуется ее стимулирующая роль.

Факторы, влияющие на пропорции распределения прибыли, делятся на внешние и внутренние [ Савицкая Г. В. Анализ хозяйственной деятельности предприятия: Учебник. – 4-е изд., перераб. и доп. – М.: ИНФРА-М, 2007. – с. 240 -241].

Внешние факторы:

- правовые ограничения (ставки налогов на прибыль, процентные отчисления в резервные фонды и др.);

- система налоговых льгот при реинвестировании прибыли;

- рыночная норма прибыли на инвестируемый капитал, рост которой сопровождается тенденцией повышения доли капитализированной части прибыли, и наоборот, ее снижение обусловливает увеличение доли потребляемой прибыли;

- стоимость внешних источников формирования инвестиционных ресурсов (при высоком ее уровне выгоднее использовать прибыль, и наоборот).

Внутренние факторы:

- наличие в портфеле предприятия высокодоходных инвестиционных проектов;

- необходимость ускоренного завершения начатых инвестиционных проектов;

- наличие альтернативных внутренних источников формирования инвестиционных ресурсов (амортизационного фонда, выручки от реализации основных средств и финансовых активов и др.);

- текущая платежеспособность предприятия, при низком уровне которой предприятие должно сокращать потребляемую часть прибыли.

Распределение чистой прибыли в акционерных обществах — это главный вопрос дивидендной политики общества. Задачами дивидендной политики могут быть регулирование курса акций общества, или размеры и темпы роста собственного капитала организации, или размеры привлекаемых внешних источников финансирования.

Сложность решения этих задач обусловлена тем, что однозначного критерия оценки не существует. Имеются очевидные преимущества и капитализации чистой прибыли, т.е. распределения ее на накопление, и стабильности выплат дивидендов.

Капитализация чистой прибылипозволяет расширять деятельность организации за счет собственных, более дешевых источников финансирования [Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности. 4-е изд., перераб. и доп. - М.: Дело и Сервис, 2006.- с. 336]. При этом снижаются финансовые расходы организации на привлечение дополнительных источников, на выпуск новых акций. Размеры капитализации чистой прибыли позволяют оценить не только темпы роста собственного капитала организации, но и (посредством раскрытия факторной структуры этого роста) запас финансовой прочности.

Основу такого анализа составляют факторные модели рентабельности, которые раскрывают важнейшие причинно-следственные связи показателей финансового состояния предприятия и финансовых результатов. Поэтому они являются незаменимым инструментом «объяснения» сложившейся ситуации. Только постоянно укрепляя текущие позиции в деятельности организации, можно достичь желаемых устойчивых темпов экономического роста и в перспективе.

2.3. Анализ рентабельности предприятия

Рентабельность – это относительный показатель, определяющий уровень доходности бизнеса [Савицкая Г. В. Анализ хозяйственной деятельности предприятия: Учебник. – 4-е изд., перераб. и доп. – М.: ИНФРА-М, 2007. – с.226].

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

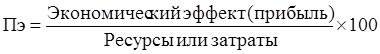

В общем виде показатель экономической эффективности деятельности предприятия выражается формулой [Бочаров В. В. Финансовый анализ. – Спб.: Питер, 2007. – с. 174]:

(2.10) (2.10)

Для расчета числителя формулы используются показатели прибыли: бухгалтерской (общей), от реализации продукции и чистой прибыли (после налогообложения). В знаменателе формулы берутся ресурсы (инвестиции), имущество (активы), себестоимость реализации товаров (продукции, работ, услуг).

Показатели рентабельности можно объединить в следующие группы:

1. Показатели рентабельности капитала (активов).

2. Показатели рентабельности продукции.

3. Показатели, на основе потоков наличных денежных средств.

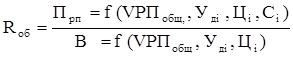

Первая группа показателей рентабельности формируется как отношение

прибыли к различным показателям авансированных средств, из которых наиболее важными являются: все активы предприятия; инвестиционный капитал

(собственные средства +долгосрочные обязательства); акционерный (собственный) капитал.

Несовпадение уровней рентабельности по этим показателям характеризует степень использования предприятием финансовых рычагов для повышения доходности: долгосрочных кредитов и других заемных средств.

Вторая группа показателей формируется на основе расчета уровней

рентабельности по показателям прибыли, отражаемым в отчетности предприятий.

Третья группа показателей рентабельности формируется аналогично первой и второй группам, однако вместо прибыли в расчет принимается чистый приток денежных средств. Данные показатели дают представление о степени возможности предприятия расплатиться с кредиторами, заемщиками и акционерами денежными средствами в связи с использованием имеющего место денежного притока. Концепция рентабельности, исчисляемой на основе притока денежных средств, широко применяется в странах с развитой рыночной экономикой.

Показатели рентабельности также можно объединить в несколько групп:

1. показатели, характеризующие окупаемость издержек производства и инвестиционных проектов;

2. показатели, характеризующие прибыльность продаж;

3. показатели, характеризующие доходность капитала и его частей.

Все показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

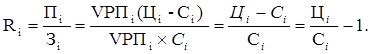

Рентабельность производственной деятельности (окупаемость издержек) -отношение валовой (Прп

)или чистой прибыли (ЧП)к сумме затрат по реализованной продукции (Зрп

):

, или , или  (2.11) (2.11)

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции.

Рентабельность продаж или оборота (Rоб

) −отношение прибыли от реализации продукции, работ и услуг или чистой прибыли к сумме полученной выручки (В):

, или , или  , или , или  (2.12) (2.12)

Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Рассчитывается в целом по предприятию и отдельным видам продукции.