Введение.

Цель

данной производственной практики – подкрепление теоретических знаний практическими в области управления финансами предприятия, овладение навыками принятия управленческих решений на базе проведенного анализа, сбор материалов и подготовка информационной базы, необходимой в последующем для написания дипломной работы.

Задачи

практики в ООО »:

· ознакомление с предприятием, видом деятельности, основными экономическими показателями и т.д;

· изучение нормативно-правой документации, которой предприятие руководствуется в своей деятельности;

· приобретение навыков работы с экономической информацией, ее систематизация и анализ;

· выполнение индивидуального задания.

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастает значения финансовой устойчивости субъектов хозяйствования.

Индивидуальным заданием

для прохождения практики в ООО АФ «Павловская» явилось управление финансами предприятий сельского хозяйства.

Основными источниками информации

для оформления практической работы служат отчетный бухгалтерский баланс ( форма №1), отчет о прибылях и убытках ( форма №2), отчет о движении капитала ( форма №3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Основные экономические показатели деятельности

ООО «какое то»

Финансовое состояние предприятия выражает степень сбалансированности отдельных структурных элементов активов и капитала, а также уровень эффективности их использования. Оптимизация финансового состояния хозяйствующего субъекта – ключевое условие его успешного развития в предстоящем периоде. Общую оценку финансового состояния осуществляют на основе данных бухгалтерского баланса (форма № 1).

Первоначально при анализе финансового состояния предприятия целесообразно изучить характер динамики отдельных статей баланса, т.е. осуществить его горизонтальный и вертикальный анализ.

Таблица 1

– Горизонтальный анализ бухгалтерского баланса ООО АФ

| Показатели |

На начало 2007 г. |

На начало 2008 г. |

На конец 2008 г. |

| сумма, тыс.руб. |

%

|

сумма, тыс.руб. |

%

|

сумма, тыс.руб. |

%

|

| Актив

|

| 1. Внеоборотные активы

|

| Нематериальные активы |

11 |

100

|

7 |

64

|

5 |

45

|

| Основные средства |

12177 |

100

|

15389 |

126

|

37915 |

311

|

| Незавершенное строительство |

15618 |

100

|

6969 |

45

|

8 |

0,05

|

| Итого по разделу 1 |

27806 |

100

|

22365 |

80

|

37928 |

136

|

| 2. Оборотные активы

|

| Запасы |

2255 |

100

|

16881 |

747

|

29534 |

1309

|

| НДС по приобретенным ценностям |

4142 |

100

|

2968 |

72

|

2356 |

57

|

| Дебиторская задолженность |

4641 |

100

|

1982 |

43

|

4602 |

99

|

| Денежные средства |

24 |

100

|

238 |

992

|

2036 |

8483

|

| Прочие оборотные активы |

- |

-

|

- |

-

|

9281 |

100

|

| Итого по разделу 2 |

11062 |

100

|

22070 |

200

|

47809 |

432

|

| Баланс

|

38868

|

100

|

44435

|

114

|

85737

|

221

|

| Пассив

|

| 3. Капитал и резервы

|

| УК |

5 |

100

|

10 |

200

|

15 |

300

|

| Нераспределенная прибыль |

12222 |

100

|

20425 |

167

|

22823 |

187

|

| Итого по разделу 3 |

12227 |

100

|

20435 |

167

|

22838 |

187

|

| 4. Долгосрочные обязательства

|

| Займы и кредиты |

- |

- |

4303 |

100

|

15270 |

355

|

| Итого по разделу 4 |

- |

- |

4303 |

100

|

15270 |

355

|

| 5. Краткосрочные обязательства

|

| Займы и кредиты |

18445 |

100

|

17984 |

98

|

39338 |

213

|

| Кредиторская задолженность |

8196 |

100

|

1713 |

21

|

8291 |

101

|

| Итого по разделу 5 |

26641 |

100

|

19697 |

74

|

47629 |

179

|

| Баланс

|

38868

|

100

|

44435

|

114

|

85737

|

221

|

Из данных таблицы следует, что за последние два года валюта баланса выросла на 121 %, в том числе величина внеоборотных активов - на 36%, а оборотных активов – на 332 %.

Реклама

Позитивными аспектами в деятельности организации является увеличение основных средств на 25 738 тыс. руб. или 211 %, увеличение раздела 3 «Капитал и резервы» на 10 611 тыс. руб. или 87 % (за счет нераспределенной прибыли).

Не менее важное значение для оценки финансового состояния имеет вертикальный (структурный) анализ актива и пассива баланса, при котором приоритетное внимание уделяют изучению относительных показателей.

Цель подобного анализа состоит в определении удельного веса отдельных статей в итоге баланса и оценки его колебаний.

Таблица 2

– Вертикальный анализ бухгалтерского баланса ООО АФ

Показатели

|

На конец 2007 года |

На конец 2008 года |

Отклонение в удельном весе, в % |

| тыс. руб. |

% к итогу |

тыс. руб. |

% к итогу |

| Актив

|

| 1. Внеоборотные активы

|

| Нематериальные активы |

7 |

0,016

|

5 |

0,006

|

-0,01

|

| Основные средства |

15389 |

34,6

|

37915 |

44,2

|

+9,6

|

| Незавершенное строительство |

6969 |

15,7

|

8 |

0,009

|

-15,7

|

| Итого по разделу 1 |

22365 |

50,3

|

37928 |

44,2

|

-6,1

|

| 2.Оборотные активы

|

| Запасы |

16881 |

37,9

|

29534 |

34,4

|

-3,5

|

| НДС по приобретенным ценностям |

2969 |

6,7

|

2356 |

2,7

|

-4

|

| Дебиторская задолженность |

1982 |

4,5

|

4602 |

5,4

|

+0,9

|

| Денежные средства |

238 |

0,5

|

2036 |

2,4

|

+1,9

|

| Прочие оборотные активы |

- |

-

|

9281 |

10,8

|

+10,8

|

| Итого по разделу 2 |

22070 |

49,7

|

47809 |

55,7

|

+6

|

| Баланс

|

44435

|

100

|

85737

|

100

|

| Пассив

|

| 3.Капитал и резервы

|

| УК |

10 |

0,02

|

15 |

0,017

|

-0,003

|

| Нераспределенная прибыль |

20425 |

45,9

|

22823 |

26,6

|

-19,3

|

| Итого по разделу 3 |

20435 |

45,9

|

22838 |

26,6

|

-19,3

|

| 4. Долгосрочные обязательства

|

| Займы и кредиты |

4303 |

9,7

|

15270 |

17,8

|

+8,1

|

| Итого по разделу 4 |

4303 |

9,7

|

15270 |

17,8

|

+8,1

|

| 5. Краткосрочные обязательства

|

| Займы и кредиты |

17984 |

40,5

|

39338 |

45,9

|

+5,4

|

| Кредиторская задолженность |

1713 |

3,9

|

8291 |

9,7

|

+5,8

|

| Итого по разделу 5 |

19697 |

44,3

|

47629 |

55,6

|

+11,3

|

| Баланс

|

44435

|

100

|

85737

|

100

|

Из данных таблицы следует, что доля оборотных средств составляет приблизительно половину активов компании, причем на конец 2008 года она возросла на 6%. Доля внеоборотных активов сократилась на 6,1%, несмотря на увеличение доли основных средств на 9,6%.

Незначительное увеличение доли дебиторской задолженности в активе баланса свидетельствует о том, что предприятие продолжает использовать для авансирования своих покупателей коммерческий (товарный) кредит.

Изучение структуры пассива баланса позволяет установить возможные причины финансовой неустойчивости предприятия, что может привести к его неплатежеспособности. Такой причиной является увеличение доли заемных средств в структуре источников финансирования хозяйственной деятельности ООО АФ «».

Анализируя структура пассива баланса общества , необходимо отметить как отрицательный аспект его финансовой устойчивости сокращение доли капитала и резервов (собственных источников) в валюте баланса с 46% до 27%, а также увеличение удельного веса кредиторской задолженности.

При оценки финансового состояния более детальным является анализ платежеспособности и ликвидности при помощи финансовых коэффициентов , а также расчет обеспеченности организации собственными оборотными средствами.

Собственные оборотные средства (СОС) — рабочий, функционирующий капитал — абсолютный показатель, показывающий какая сумма оборотных средств остается, в распоряжении организации после расчетов по краткосрочным обязательствам.

Таблица 3

. Показатели оценки финансового состояния на краткосрочную перспективу

| Показатель |

Метод расчета |

Норма |

| Собственные оборотные средства |

Оборотные активы – краткосрочные пассивы |

> 0 |

| Коэффициент обеспеченности собственными оборотными средствами |

|

>0,1 |

| Мобильность рабочего капитала |

|

0 - 1 |

Таблица 4.

Обеспеченность ООО АФ «» собственными оборотными средствами.

| Показатель |

На конец 2007 |

На конец 2008 |

| Оборотные активы, тыс. руб. |

22070 |

47809 |

| Краткосрочные обязательства, тыс. руб. |

19697 |

47629 |

| Денежные средства, тыс. руб. |

238 |

2036 |

| Собственные оборотные средства, тыс. руб. |

2373 |

180 |

| К-т обеспеченности СОС |

0,1

|

0,004

|

| Мобильность рабочего капитала |

0,1 |

11,3 |

Проанализировав таблицу можно сделать вывод о том, что в 2008 году значение коэффициента обеспеченности СОС крайне низкое. Наиболее благоприятная ситуация наблюдалась на конец 2007 года, т.к. значения рассчитанных показателей наиболее приближены к рекомендуемым.

Реклама

Далее рассчитаем показатели ликвидности предприятия.

1. Коэффициент текущей ликвидности :

2. Коэффициент быстрой (срочной) ликвидности :

3. Коэффициент абсолютной ликвидности:

Таблица 5.

Показатели ликвидности ООО АФ «»

| Показатель |

На конец 2007 |

На конец 2008 |

Рекомендуемый

критерий

|

| Коэффициент текущей ликвидности |

1,1 |

1 |

1,5 –2,0 |

| Коэффициент быстрой ликвидности |

0,26 |

0,38 |

0,6-1 |

| Коэффициент абсолютной ликвидности |

0,012 |

0,04 |

0,2 – 0,25 |

На основании вышеуказанной таблицы можно сделать следующие выводы: значение коэффициента текущей ликвидности крайне низкое. Это свидетельствует о том, что у предприятия недостаточно оборотных средств, которые могут быть использованы им для погашения своих краткосрочных обязательств.

Низкое значение коэффициента быстрой ликвидности указывает на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов с кредиторами. На конец 2008 года значение показателя таково, что если у предприятия потребуют погашения обязательств оно не сможет их погасить и в результате будет вынуждено либо продать часть своего имущества, либо объявить себя банкротом и уже в судебном порядке будет назначена либо реорганизация, либо ликвидация предприятия. Однако при этом наблюдается положительная динамика значений коэффициента .

Низкое значение коэффициента абсолютной ликвидности указывает на неудовлетворительную платежеспособность предприятия. Это может свидетельствовать о не правильной кредитной и финансовой политике предприятия. Предприятию необходимо пересмотреть политику расчета с кредиторами, а так же ускорить оборачиваемость средств предприятия.

Анализ финансового состояния на краткосрочную перспективу выявил проблемы предприятия с ликвидностью и платежеспособностью ( значения показателей ниже рекомендуемых), т.е. предприятие не в состоянии в полном объеме погасить свои обязательства в срочном порядке.

Обязательным условием нормализации финансового состояния на краткосрочную перспективу должны выступать мероприятия по совершенствованию кредитной политики предприятия, в частности сокращение сроков оборота дебиторской задолженности.

Далее рассчитаем показатели финансовой устойчивости ООО АФ «» и проанализируем их.

1. Коэффициент автономии:

2. Показатель зависимости предприятия от внешних кредиторов — коэффициент концентрации заемного капитала, дополняет предыдущий показатель и характеризует долю заемного капитала, находящегося в обороте организации .

3. Коэффициент соотношения заемных и собственных средств дает наиболее общую оценку финансовой устойчивости предприятия и показывает, сколько заемных средств приходится на каждый рубль собственного капитала .

Таблица 6.

Показатели финансовой устойчивости ООО АФ «

| Показатель |

На конец 2007 |

На конец 2008 |

Рекомендуемый

критерий

|

| Коэффициент автономии |

0,45 |

0,26 |

0,5 – 0,7 |

| Коэффициент финансовой зависимости |

0,54 |

0,73 |

0,3 – 0,5 |

| Коэффициент соотношения заемных и собственных средств |

1,2 |

2,8 |

0,5 - 1 |

Изменение коэффициента автономии с 0,45 до 0,26 характеризует ухудшение финансовой устойчивости предприятия. Особенное внимание необходимо уделить значению 2008г –0,26. Очевидно, что доля собственных средств в общей сумме всех средств предприятия ниже допустимого значения (<0,5). Это говорит о том, что предприятие значительно зависит от своих кредиторов, и большая часть деятельности основывается на заемных средствах.

Кроме того, из данной таблицы видно, что у предприятия доля заемного капитала выше нормы, следовательно, высокая степень зависимости от внешних кредиторов.

Коэффициент соотношения заемных и собственных средств позволяет наглядно оценить сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств. Если в 2007 г. на рубль собственных средств приходилось 1,2руб., то в 2008г. это 2,8 руб. (нормативным является значение 0,7). Это подтверждает увеличение зависимости предприятия от внешних источников средств и еще большую потерю финансовой устойчивости (автономности).

Таким образом, расчеты показали , что в настоящее время предприятие является финансово неустойчивым. Наилучшая ситуация наблюдалась в конце 2007 года, когда рассчитанные показатели были наиболее приближены к рекомендуемым значениям.

Индивидуальное задание:

Управление финансами предприятий сельского хозяйства

Финансы предприятия являются основой финансовой системы государства, поскольку предприятия – это основное звено народнохозяйственного комплекса. Состояние финансов предприятия оказывает влияние на обеспеченность общегосударственных и региональных денежных фондов финансовыми ресурсами. Зависимость здесь прямая: чем крепче и устойчивее финансовое положение предприятия, тем обеспеченнее общегосударственные и региональные денежные фонды, более полно удовлетворяются социально-культурные и другие потребности.

Финансы – объективная экономическая категория рыночной экономики, играющая ведущую роль. Без нормального функционирования финансового механизма рыночная экономика работать не в состоянии. Задача государства состоит в том, чтобы оценивать роль финансовых отношений в тот или иной период развития. Именно поэтому в условиях рыночной экономики необходимо научиться сочетать полную самостоятельность предприятий и регионов с государственным регулированием экономики и финансов.

В условиях проводимых в стране экономических преобразований особую важность приобретают вопросы организации финансов и оптимального движения финансовых ресурсов как на макро уровне, так и на уровне субъектов хозяйствования, независимо от их отраслевых особенностей.

Специфика функционирования предприятий сельского хозяйства предполагает выделение следующих особенностей влияющих на организацию финансовых отношений:

1) почвенно-климатические особенности сельского хозяйства определяют его зональную специализацию, длительность периодов в производстве, различия в продуктивности, дифференциацию в себестоимости и рентабельности видов продукции;

2) специфика, время темпы проведения, работ, объем и качество продукции, предопределяют зачастую необходимость создания на предприятиях натуральных и денежных страховых и резервных фондов;

3)естественно-биологический цикл развития животных и растений оказывают влияние на периодичность, концентрацию, особенности кругооборота финансовых ресурсов;

4)разделение сельского хозяйства на подотрасли растениеводства и животноводства предполагает и раздельное планирование, учет и организацию этих сфер.

Процесс управления финансами

(финансирование) - деятельность по эффективному привлечению и использованию денежных средств, т.е. управление финансами направлено на получение денежных средств извне, и в дальнейшем на распоряжение ими с целью достижения наилучшего финансового результата (уровня получаемой прибыли).

По мнению Шевченко И.К., управление финансами

включает в себя планирование финансов, организацию управления ими, стимулирование выполнения финансовых планов и финансовый контроль. Управление финансами осуществляется путем выработки финансовой политики и претворения ее в жизнь.

Основное предназначение управления финансами

, по мнению А. Кудинова, состоит в том, чтобы обеспечить рациональную сбалансированность активов и пассивов; сбалансировать поступлений и выплат платежного оборота.

Управление включает совокупность мероприятий и решений на основе их анализа и подготовки, в соответствии со стратегическими и тактическими целями и задачами, планами деятельности. Именно через управление и его результаты, через такие категории, как прибыль, стоимость капитала, заработная плата, дивиденды, инвестиции, социальные расходы и др., проявляются полезность и профессионализм управленцев. Управление финансами организации, предприятия – это управление их денежными потоками, финансовыми отношениями, денежными фондами.

Управление финансами

включает решение двух проблем:

во-первых, обеспечение предприятия необходимыми денежными средствами как с точки зрения их количества;

во-вторых, рациональное и эффективное использование денежных средств, с точки зрения обеспечения оптимального финансового результата деятельности, т.е. ее прибыльности и рентабельности.

Другими словами, управление финансами – это источники денежных средств и направления их использования.

Цели управления финансами предприятия определяются стратегией, которой придерживается предприятие. Анализируемое мной предприятие ООО АФ «» придерживается стратегии максимизации прибыли на основе достигнутого уровня развития и долей на рынке. Однако , по моему мнению, предприятию необходимо разработать комплексную финансовую стратегию

, включающую в себя следующее:

1)текущее и перспективное финансовое планирование, определяющее на перспективу все поступления денежных средств предприятия и основные направления их расходования;

2)формирование финансовых резервов, обеспечивающих устойчивую работу предприятия в условиях возможных колебаний рыночной конъюнктуры;

3)безусловное выполнение финансовых обязательств перед партнерами;

4)разработку учетно-финансовой и амортизационной политики предприятия;

5)организацию и ведение финансового учета предприятия и сегментов деятельности на основе действующих стандартов;

6)финансовый анализ деятельности;

7)финансовый контроль деятельности предприятия и всех его сегментов.

Таким образом, финансовая стратегия

— это генеральный план действий предприятия, охватывающий формирование финансов и их планирование для обеспечения финансовой стабильности предприятия и включающий в себя планирование, учет, анализ и контроль финансового состояния; оптимизацию основных и оборотных средств; распределение прибыли.

Особое место среди целей и задач предприятий в области управления финансами занимают постоянное увеличение стоимости предприятия, максимизация стоимости вложенных в него собственных средств

В мировой практике в большинстве случаев отдается предпочтение максимизации стоимости предприятий, а не максимизации прибыли. Так как эта цель в меньшей степени связана с риском, она является долговременной, что выгодно собственникам, ее реализация способствует стабильности в работе руководителей предприятий, но в то же время требует от них большого профессионализма.

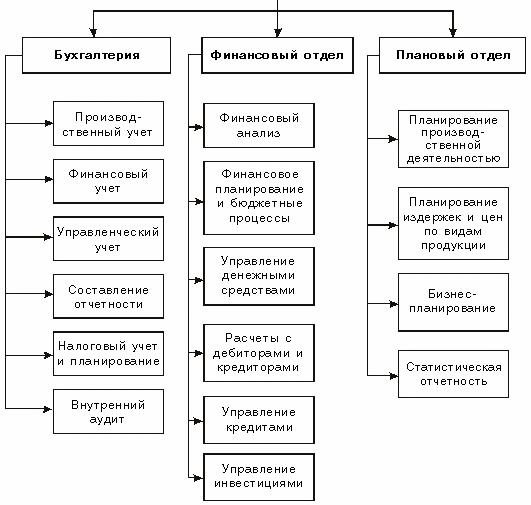

Примерная схема управления финансами на предприятии выглядит следующим образом:

Методы финансового управления многообразны. Основными из них являются: прогнозирование, планирование, налогообложение, страхование, самофинансирование, кредитование, система расчетов, система финансовой помощи, система финансовых санкций, система амортизационных отчислений, система стимулирования, принципы ценообразования, трастовые операции, залоговые операции, трансфертные операции, факторинг, аренда, лизинг. Составным элементом приведенных методов являются специальные приемы финансового управления: кредиты, займы, процентные ставки, дивиденды, котировка валютных курсов, акциз, дисконт и др. Основу информационного обеспечения системы финансового управления составляет любая информация финансового характера.

Неотъемлемой частью управления финансами является бюджетирование

, т.е.составляющая системы финансового управления компанией, предназначенная для оптимального распределения ресурсов компании во времени.

Бюджетирование

- это планирование, учет и контроль движения денежных средств и анализ финансовых результатов конкретных направлений деятельности. Цель бюджетирования - определение суммы и структуры расходов предприятия и его отдельных подразделений на конкретные цели и финансовое обеспечение их покрытия. Бюджеты могут составляться не только по предприятию в целом, но и в рамках центров ответственности предприятия и по дочерним предприятиям. Бюджет предприятия - это оперативный или краткосрочный план предприятия, характеризующий затраты поступления денежных средств по различным направлениям деятельности. Бюджеты позволяют определить, какие из этих направлений приносят прибыль и в каком объеме, а также какие направления убыточны и в какой степени.

В целом управление финансами строится на анализе деятельности предприятия и дальнейшем принятии управленческих решений по результатам анализа.

От эффективности управления финансами зависит экономическая эффективность деятельности и конечный ее показатель — финансовый результат.

Финансовый результат – обобщающий показатель анализа и оценки эффективности (неэффективности) деятельности хозяйствующего субъекта на определенных стадиях его формирования. Целью его деятельности является извлечение прибыли для ее капитализации, развития бизнеса, обогащения собственников, акционеров и работников. Прибыль в ф. № 2 «Отчет о прибылях и убытках» представлена в различных видах: Валовая прибыль, Прибыль от продаж, Прибыль до налогообложения, Чистая прибыль отчетного периода.

На основе данных «Отчета о прибылях и убытках» прежде всего, следует оценить состав и динамику элементов формирования валовой и чистой прибыли.

Таблица 7.

Исходные данные формы № 2 «Отчета о прибылях и убытках» за 2007 год

В тыс. руб.

| Показатель |

Отчетный год |

Предыдущий год |

Изменение (+, -) гр. 1 – гр. 2 |

Темп роста, %,

гр.1 ÷ гр.2 ×100

|

| Б |

1 |

2 |

3 |

4 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

43865 |

38888 |

+4977 |

112,7 |

| Себестоимость проданных товаров, продукции, работ, услуг |

(35632) |

(28555) |

+7077 |

124,7 |

| Валовая прибыль |

8233 |

10333 |

-2100 |

79,6 |

| Управленческие расходы |

- |

(23) |

- |

- |

| Прибыль (убыток) от продаж |

8233 |

10310 |

-2077 |

79,8 |

| Прочие операционные доходы |

962 |

450 |

+512 |

213,7 |

| Прочие операционные расходы |

(868) |

(898) |

-30 |

96,6 |

| Прибыль (убыток) до налогообложения |

8327 |

9862 |

-1535 |

84,4 |

| Текущий налог на прибыль |

(124) |

- |

- |

- |

| Чистая прибыль (убыток) отчетного периода |

8203 |

9862 |

-1659 |

83,1 |

Таблица 8.

Исходные данные формы № 2 «Отчета о прибылях и убытках» за 2008 год

В тыс. руб.

| Показатель |

Отчетный год |

Предыдущий год |

Изменение (+, -) гр. 1 – гр. 2 |

Темп роста, %,

гр.1 ÷ гр.2 ×100

|

| Б |

1 |

2 |

3 |

4 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

77604 |

43865 |

+33739 |

176,9 |

| Себестоимость проданных товаров, продукции, работ, услуг |

(68814) |

(35632) |

+33182 |

193,1 |

| Валовая прибыль |

8790 |

8233 |

+557 |

106,7 |

| Прибыль (убыток) от продаж |

8790 |

8233 |

+557 |

106,7 |

| Проценты к получению |

4 |

- |

- |

- |

| Проценты к уплате |

(2172) |

- |

- |

- |

| Прочие операционные доходы |

1447 |

962 |

+485 |

150,4 |

| Прочие операционные расходы |

(5389) |

(868) |

+4521 |

620,8 |

| Прибыль (убыток) до налогообложения |

2680 |

8327 |

-5647 |

32,1 |

| Текущий налог на прибыль и иные аналогичные обязательные платежи |

(282) |

(124) |

+158 |

227,4 |

| Налоговые санкции |

- |

(1) |

- |

- |

| Чистая прибыль (убыток) отчетного периода |

2398 |

8202 |

-5804 |

29,2 |

Данные таблиц позволяют раскрыть структуру всех основных элементов, формирующих конечные результаты - чистую прибыль.

Показатели 2007 года:

Выручка от продаж увеличилась в 1,1 раз; себестоимость проданных товаров – в 1,2 раза. При этом валовая прибыль сократилась в 0,7 раз; прибыль от продаж уменьшилась в 0,7 раз; прибыль до налогообложения сократилась в 0,8 раз; чистая прибыль уменьшилась в 0,8 раз.

Показатели 2008 года:

Выручка от продаж увеличилась в 1,7 раз; себестоимость проданных товаров увеличилась в 1,9 раз. При этом валовая прибыль возросла в 1,0 раз; прибыль от продаж возрасла в 1,0 раз; прибыль до налогообложения сократилась в 0,3 раза; чистая прибыль уменьшилась в 0,3 раза.

Особое внимание в процессе анализа и оценки динамики финансовых результатов следует обратить на наиболее значимую и существенную статью их формирования – прибыль (убыток) от продаж товаров, продукции, выполненных работ и оказанных услуг как важнейшую составляющую валовой и балансовой прибыли и зачастую по своему объему превышающую ее.

Прибыль до налогообложения и чистая прибыль формируются преимущественно из прибыли от продаж и тех объективных и субъективных факторов, которые воздействуют на изменение ее величины.

В этих целях проводится анализ изменения прибыли от продаж в отчетном периоде по сравнению с предыдущим под воздействием факторов, оказавших либо положительное, либо отрицательное влияние. В связи с процессом постоянного развития аналитических возможностей бухгалтерской отчетности, в частности «Отчета о прибылях и убытках», создана информационная база проведения анализа для оценки влияния факторов на изменение прибыли от продаж.

В целях улучшения финансового состояния можно предложить следующие мероприятия:

1)реинвестировать большую часть полученной прибыли в оборотные средства компании. Это позволит увеличить сумму собственных средств предприятия и повысить капитализацию предприятия. Кроме того, увеличение доли собственных средств позволит улучшить ситуацию с финансовой устойчивостью предприятия;

2) составлять прогнозный баланс, который покажет вероятное имущественное положение организации и позволит оценить, насколько выполнимы при имеющемся собственном капитале его обязательства. Сопоставление прогнозных значений статей баланса с фактическими на конец отчетного периода позволит установить, какие изменения произойдут в финансовом состоянии предприятия. Это даст возможность своевременно внести коррективы в его производственную и финансовую стратегию.

При планировании денежных средств учтены основные потоки поступлений и расходования (основание – договора, контракты). Прогнозный баланс ООО Агрофирма «» составлен на основании плана продаж и расчетов снижения стоимости заемных средств ( таблица 12).

Таблица 12.

Агрегированная форма прогнозного баланса на 2009 год

В тыс. руб.

| Актив |

2008г. |

2009г. |

Пассив |

2008г. |

2009г. |

| 1.Внеоборотные активы |

37928 |

41721 |

3.Капитал и резервы |

15 |

20 |

| 2.Оборотные активы |

47809 |

53363 |

Нераспределенная прибыль |

22823 |

31481 |

| Запасы |

29534 |

35441 |

4. Долгосрочные обязательства |

15270 |

31071 |

| Дебиторская задолженность |

4602 |

4142 |

5. Краткосрочные обязательства |

39338 |

27537 |

| Денежные средства и прочие оборотные активы |

11317 |

11724 |

Кредиторская задолженность |

8291 |

4975 |

| БАЛАНС |

85737

Что было

|

95084

Что стало

|

БАЛАНС |

85737 |

95084 |

Таблица 13.

Прогнозный отчет о прибылях и убытках на 2009 год

В тыс. руб.

| Показатель |

2008 год |

2009 год |

| Б |

1 |

2 |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг |

77604 |

85364 |

| Себестоимость проданных товаров, продукции, работ, услуг |

(68814) |

72255 |

| Валовая прибыль |

8790 |

13109 |

| Коммерческие расходы |

- |

- |

| Управленческие расходы |

- |

- |

| Прибыль (убыток) от продаж |

8790 |

13109 |

| Проценты к получению |

4 |

3 |

| Проценты к уплате |

(2172) |

(3176) |

| Доходы от участия в других организациях |

- |

- |

| Прочие операционные доходы |

1447 |

1596 |

| Прочие операционные расходы |

(5389) |

(3389) |

| Внереализационные доходы |

- |

- |

| Внереализационные расходы |

- |

- |

| Прибыль (убыток) до налогообложения

|

2680 |

6350 |

| Текущий налог на прибыль и иные аналогичные обязательные платежи |

(282) |

(396) |

| Налоговые санкции |

- |

- |

| Чистая прибыль (убыток) отчетного периода

|

2398 |

5954 |

Осуществление финансово-хозяйственной деятельности в соответствии с представленным балансом позволит получить следующие финансовые показатели (таблица 14).

Таблица 14

. Прогнозные показатели финансово-хозяйственной деятельности предприятия

| Показатели |

2008г. |

2009г. |

Рекомендуемое значение |

| Коэффициент текущей ликвидности |

1 |

1,9 |

1,5 –2,0 |

| Коэффициент абсолютной ликвидности |

0,04 |

0,09 |

0,2-0,25 |

| Коэффициент автономии |

0,26 |

0,33 |

0,5-0,7 |

| Коэффициент соотношения заемных и собственных средств |

2,8 |

0,6 |

0,5-1 |

3) увеличение объемов реализации за счет расширения сегмента рынка, расширения ассортимента продукции предприятия, улучшения качества выпускаемой продукции.

Я считаю, что необходимо разработать систему контроля качества выпускаемой продукции, что позволит увеличить объем выпускаемой продукции.Чтобы получить хорошую готовую продукцию, требуется осуществлять менеджмент качества все в большем и большем объеме на всех этапах создания пищевой продукции, начиная от поставки сырьевых материалов и заканчивая доставкой готовой продукции конечному потребителю.

Расширение сегмента рынка предполагает проведение маркетинговых исследований и разработку соответствующего плана мероприятий для реализации поставленной цели. Чтобы привлечь новых покупателей и интенсифицировать прибыли, нужно модифицировать характеристики изделия, такие как уровень качества, свойства и внешнее оформление. Рынки состоят из покупателей, а покупатели отличаются друг от друга по самым разным параметрам. Разными могут быть потребности, ресурсы, географическое положение, покупательские отношение и привычки.

Данные усовершенствования имеют цель придать товару новые свойства;

4) в связи с высоким уровнем затрат, рекомендуется, при невозможности увеличении цены, снижение себестоимости продукции.

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточности работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращение непроизводственных расходов и потерь.

Основное внимание при этом необходимо уделить вопросам ресурсосбережения: внедрения прогрессивных норм, нормативов и ресурсосберегающих технологий, использование вторичного сырья, организация действенного учета и контроля за использованием ресурсов, изучение и внедрение передового опыта в осуществлении режима экономии, материального и морального стимулирования работников за экономию ресурсов и сокращение непроизводительных расходов и потерь.

5) Кроме того, предприятию необходимо пересмотреть политику управления кредиторской задолженностью.Для того, чтобы эффективно управлять долгами необходимо, в первую очередь, определить их оптимальную структуру: составить бюджет кредиторской задолженности, разработать систему показателей (коэффициентов), характеризующих, как количественную, так и качественную оценку состояния и развития отношений с кредиторами компании и принять определенные значения таких показателей за плановые. Вторым шагом в процессе оптимизации кредиторской задолженности должен быть анализ соответствия фактических показателей их рамочному уровню, а также анализ причин возникших отклонений. На третьем этапе, в зависимости от выявленных несоответствий и причин их возникновения, должен быть разработан и осуществлен комплекс практических мероприятий по приведению структуры долгов в соответствие с плановыми (оптимальными) параметрами.

Реализация вышеперечисленных мероприятий позволит улучшить финансовое состояние, ликвидность и платежеспособность предприятия и повысить рентабельность активов и собственного капитала.

|