План :

Вступ.

Розділ 1.Економічна сутність фінансової стратегії діяльності підприє-

мства.

1.1.Поняття стратегії в плануванні.

1.2.Фінансова стратегія,її цілі,завдання.

Розділ 2.Методи та механізми фінансової стратегії діяльності підприє-

мства.

2.1.Методи.

2.2.Механізми.

Розіділ 3.Вибір фінансової фінансової стратегії.

3.1.Розрахунок фінансової стратегії.

3.2.Матриця фінансової стратегії.

3.3.Оцінка діяльності підприємства.

Висновок.

Вступ.

Перспективне фінансове планування визначає найважливіші показни-ки,пропорції та темпи розширенного відтворення,є основною формоюреалізації головних цілей підприємства.Перспективне планування вк-лючає розробку фінансової стратегії підприємства та прогнозування його фінансової діяльності.

За умов ринкової економіки,самостійність підприємств,їхньої відпові-дальності за результати діяльності виникає об¢єктивна необхідністьвизначення тенденцій розвитку фінансового стану та перспективних фінансових можливостей.На вирішення таких питаннь і спрямованофінансову стратегію підприємства.Розробка фінансової стратегії –це галузь фінансового планування.Як складова частина загальної стратегії економічного розвитку,вона має узгоджуватися з цілями та напрямками останньої.У свою чергу,фінансова стратегія справляє суттєвий вплив на загальну економічну стратегію підприємства.Зміна ситуації на макрорівні та на фінансовому ринку спричиняє коригування як фінансової так і загальної стратегії розвитку підприємства.

Теорія фінансової стратегії,досліджуючи об¢єктивні економічні законо-мірності ринкових відносин,розробляє форми та способи виживання й розвитку за нових умов.Фінансова стратегія включає методи та прак-тику формування фінансових ресурсів,їх планування та забезпеченняфінансової стійкості підприємства за ринкових умов господарювання.Фінансова стратегія охоплює всі форми фінансової діяльності підприємства :оптимізацію основних та оборотних засобів,формування та розподіл прибутку,грошові розрахунки та інвестиційну політику.

Всебічно враховуючи фінансові можливості підприємств,об¢єктивно оцінюючи характер зовнішних та внутришніх факторів,фінансова стра-тегія забезпечує відповідність фінансово-економічних можливостей підприємства умовам,які склалися на ринку товарів.Фінансова стратегія передбачає визначення довгострокових цілей фінансової діяльності та вибір найефективніших способів їх досягнення.Цілі фінансової старатегії мають підпорядковуватися загальній стратегії еконо-мічного розвитку та спрямовуватися на максимізацію прибутку та рин-кової вартості підприємства.За розробки фінансової стратегії слід ураховувати динаміку макроекономічних процесів,теденцій розвитку вітчизняних фінансових ринків,можливостей диверсифікації діяльності підприємства.На підставі фінансової стратегії визначається фінансова політика підприємства за основними напрямками фінансової діяльності :податкова,цінова,амортизаційна,дивідендна,інвестиційна.У процесі розробки фінансової стратегії особлива увага приділяється виробництву конкурентноспроможної продукції,мобілізації внутришніх ресурсів,мак- симальному зниженню собівартості продукції,формуванню та розподілу прибутку,ефективному використанню капіталу підприємс- тва,тощо.Важ- ливе значення для формування фінансової стратегії має врахування факторів ризику.Фінансова стратегія розробляється з урахуванням ризику неплатежів,інфляційних коливань,фінансової кризи.В умовах ринку підприємства,організації,фірми зіткаються з різними фінансовими проблемами,тобто з цього з¢являється необхідність передбачення майбутнього стану підприємства,а це можливо тільки при використанні фінансової стратегії діяльності підприємства.

Реклама

Розділ1.

Економічна сутність фінансової стратегії діяльності підприємства.

1.1.Поняття стратегії в плануванні.

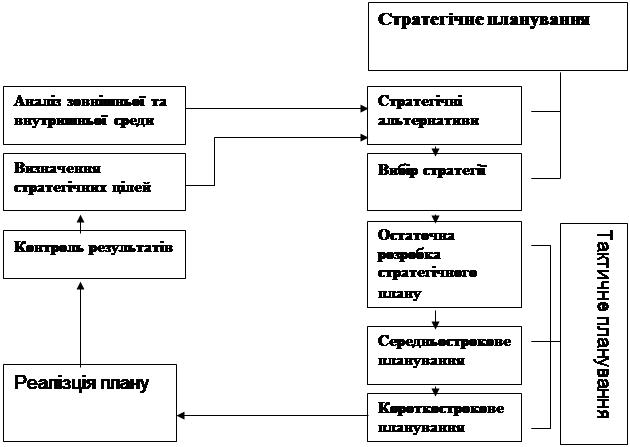

Стратегія економічної організації –це сукупність її головних цілей та осн- овних засобів досягнення даних цілей.Розробляти стратегічні дії підприємства –це значить визначати загальний напрямок її діяльності.Стратегія –це не просто функція часу,а також функція напрямку.Вона включає в себе сукупність глобальних ідей розвитку підприємства.Відповідальність за розробку стратегії несе керівництво економічної організації.Сучасний темп збільшення обсягу знань настільки великий,що стратегічне планування –єдиний способ прогнозування майбутній можливостей.Воно забезпечує керівними огранами країни можливості розробки плану на тирвалий період.Стратегічне планування є також основою для прийняття рішень.Знання того,що необхідно досягти в майбутнему допомагає уточнити найбільш доцільні шляхи дій.

Також треба звернути увагу на розгляді тактичних і стратегічних методах макроекономічного планування.Необхідно зразу відзначити,що

одні і тіж рішення одному здаються стратегічними,іншому –тактични-ми.Різниця між тактичним і стратегічним плануванням має такі аспекти :

1.Стратегічне планування пов¢язане з рішеннями,наслідки яких прояв-ляються пртягом тривалого часу та які важко відмітити або виправити.Як правило стартегічне планування пов¢язане з довогстроковими періодами,а тактичне –з короткими.Слід відзначити,що в господарській діяльності доводиться користуватися двома цими методами.Вони доповнюють один одного,як два боки одієї медалі.

2.Стратегічне планування характеризується широтою розмаху,а тактичне –певною вузкістю,хоча широта та вузкість –поняття відносні.

3.Тактичне планування займається вибором засобів для виконання намічених цілей.Цілі звичайно задаються на вищому рівні управління.Старатегічне планування займається визначення цілей вибором засобів для їх реалізації.

Реклама

Стратегічне планування –довгострокове,комплексне,зорієнтоване на кінцеві результати.Але для досягнення найбільшого успіху необхідне й тактичне,і стратегічне планування.

Своєрідність стратегічнго планування як ситеми управління визначає- ться його принципами,першим з яких є селективність при орієнтації на

цілі глобального характеру.Поставивши питання про визначення гене- ральної мети діяльності,велика організація аналізує своє функціона-льне призначення в системі світового господарства й міжнародного розподілу праці незалежно від національних,регіональних кордонів.

Виробничо-господарська місія –набір певних параметрів,які описують арактер зовнішнього для огранізації середовища,що дає змогу визна-чити певні стратегічні зони господарювання,окремі сегменти,достапні ля проведення операцій.Аналіз поточних значень параметрів і їх прогноз дають можливість сформулювати ¢¢стратегічний фокус¢¢-пріоритетний напрям,на який необхідно сконцентрувати увагу та ресурси.

Сфера пріоритетів має бути обмеженою,оскільки одночасна реалізація кількох стратегічних цілей реально нездійсненна.

Другим важливим принципом стратегічного планування є багатоварі-антність планових розрахунків.Невідповідність між бажаною стратегічною метою та поточним станом організації визначається великою кількістю шляхів досягнення мети.Беручи до уваги фактори ризику та невизначенність розвитку зовнішнього середовища,вибрати єдину стратегію розвитку практично неможливо.

Наступний принцин –комплексність розробки стратегії.Він визначає,що кожний альтернативний варіант передбачає аналіз усіх без винятку питань його фінансової,ресурсної й організаційної забезпеченностівизначення та погодження часових та кількісних параметрів.Виділення ресурсів для досягнення тільки конкретної цілі гарантує стабільність реалізації стратегії,хоча обмежує можливість маневрування.

Вищезгадані принципи створюють основу специфічної для плануваннясистеми ¢¢портфельного планування¢¢ ,яка використовується практично,коли з великої кількості альтернативних стратегій вибрана базова,а решта залишається в портфелі.

Розробка стратегії здійснюється по етапах,які включають усі необхідні елементи циклу прийняття управлінського рішення.Специфіка принципів стратегічного планування висуває на особливо важливе місце етап аналізу.Він включає :сукупність маркетингових досліджень –виявлення тенденцій розвитку ринків та їх сегментів,тестування,аналіз пробних продаж,визначення напрямків соціально-політичного та макроеко- номічного розвитку[1].

1.2.Фінансова стратегія,її цілі,завдання.

В умовах ринкових відносин,самостійності,відповідальності підприємств за результатами своєї діяльності виникає об¢єктивна необхідність визначення тенденцій фінансового стану,орієнтації і фінансовихможливостей та перспективної оцінки фінансового стану інших госпо-дарюючих суб¢єктів.Підприємства зацікавлені в виробітки фінансовоїстратегії.Фінансова стратегія –це генеральний план дій по забезпече- нню підприємства грошовими засобами.Вона обхватує питання теорії та практики формування фінансів,їхпланування,вирішує задачі,які забезпечують фінансову стабільність підприємства в ринкових умовах господаювання.Теорія фінансової стратегії досліджує об¢єктивні закономірності ринкових умов господарювання,розробляє способи і форми виживання в нових умовах,підготовки та ведення фінансових операцій.

Фінансова стратегія підприємства включає в себе:

●аналіз фінансового стану;

●оптимізацію основних та оборотних засобів;

●розподіл прибутку.

Більш детальна інформація щодо складу фінансової стратегії наведена в додатку.

Фінансова стратегія підприємства згідно зі своєю стратегічною ціллюзабезпечує :

●формування та ефективне використання фінансових ресурсів;

●виявлення найефективніших напрямків інвестування та зосередження фінансових ресурсів на цих напрямках;

●відповідність фінансових дій економічному стану та матеріальним можливостям підприємства;

●визначення головної загрози з боку конкурентів,правильний вибір напрямків фінансових дій та маневрування для досягнення вирішаль- ної переваги над конкурентами;

●створення та підготовка стратегічних резервів;

●ранжування та поетапне досягнення цілей;

Таким чином успіх фінансової стратегії підприємства гарантується при взаєморівновазі теорії і практики фінансової стратегії,при співпаданні стратегічних цілей з реальним економічним та фінансовим можливос- тям через жорстку централізовану фінансову стратегію.

Завданнями фінансової стратегії є:

●визначення способів проведення успішної фінансової стратегії та ви-

користання фінансових можливостей;

●визначення перспективних фінансових взаємовідносин із суб¢єктами

господарювання,бюджетом,банками,тощо.

●фінансове забезпечення операційної та інвестиційної діяльності;

●вивчення економічних та фінансових можливостей ймовірних конку- рентів,розробка та здійснення заходів щодо забезпечення фінансової стійкості;

●розробка способів виходу з кризового стану та методів управління за

умов кризового стану підприємств[2,3].

Розділ2.

Методи та механізми фінансової стратегії.

2.1.Методи.

Процеси трансформації економічної системи зумовлюють складність її поведінки(динаміка попиту і пропозиції,з¢явлення нових технічних новшеств),а з цього –невизначенність значень характеристик майбут- нього стану ринкового середовища для окремого підприємства.В цих умовах підприємства всіх форм власності можуть забезпечити перс-пективу свого існування тільки на основі стратегічного планування,од-ним з важливих компонентів якого являються процеси формування і реалізації фінансової стратегії розвитку підприємства.

Оскільки фінансова стратегія підприємства затрагує всі аспекти йогофінансової діяльності,можна стверджувати,що елементи механізму

фінансового менеджмента повинні нести в собі механізми і інструменти формування і реалізаціії фінансової стратегії[4].

В основу структури системи стратегічного управління фінансами підп-риємства може бути положен класифікатор основних елементів меха-нізму фінансового менеджменту формування і реалізації фінансової стратегії підприємства буде включати слідучі складникові :

●механізми внутришнього регулювання окремих аспектів формування

і реалізації фінансової стратегії підприємства;

●риночний механізм регулювання діяльності по розробці і реалізації фінансової стратегії;

●механізми державного правового і нормативного регулювання фіна- нсової діяльності підприємства;

●інформаційне забезпечення процесів стратегічного планування і уп-равління фінансовою діяльностю;

●методи фінансового управління підприємства,використовуємі в про-цесах розробки і реалізаціії фінансової стратегії;

●сукупність фінансових важилів,які забезпечують реалізуємість фінан-сової стратегії.

Формування і реалізація фінансової стратегії як основи фінансового плану підприємства базується на використанні внутришніх інструмен-тів.К ним можна віднести :

●традиційні інструменти фінансового управління –фінансовий аналіз,бюджетування,антикризисне управління;

●механізми фінансової реструктуризації –ліквідація нерентабельних,неплатоспроможних структур підприємства,контроль за витратами грошових коштів,управління видатками виробництва,інтеграція капіталу з іншими підприємствами;

●інструменти ринку фінансових послуг –факторинг,страхування,лізинг

Під зовнішними механізмами та інструментами можна враховувати регулятори взаємовідносин,які представляють собою зміни і доповне-ння к правилам взаємодії,формуючих на макроекономічному рівні.Ці коректировки к правилам взаємодії становляться інструментами фіна- нсового управління в тому випадку,коли підприємство ініціює їх і явля- ється ексклюзивним користувачем з¢являючих при цьому пільг і виді- лених ресурсів.

К інструментам,які підтримують процедури формування і реалізації фінансової стратегії розвитку являються :

●методики по виконанню окремих кроків загального процесу форму-вання і реалізації фінансової стратегії розвитку;

●моделі фінансового механізму підприємства,іноваційних процесів,впливаючих на формування і реалізацію фінансової стратегії.

Серед внутрикорпоративних фінансових інаструментів реалізації стратегії розвитку забезпечують методи фінансового планування і уп-равління підприємства(¢¢гнучкого бюджету¢¢,проценту від продаж,ана-лізу беззбитковості,управління видатками),а також ситуаційні плани.

Метод ¢¢гнучкого бюджету¢¢ предусматрює визначення капітальних зат-рат по проектам програми розвитку не у вигляді фіксованих сум,а у вигляді нормативів расходів,використовуємих як базу визначенні по-казники діяльності підприємства,наприклад обсяг робіт по іновації.Ефективність розробленої фінансової стратегії,забезпечення її реалізації залежить від якості діяльності організаційної структури фінансових служб підприємства,а значить організаційну структуру фінансово-економічного управління підприємства можна рахувати внутришньоко-рпоративним інструментом формування і реалізації стратегії.Визначеня структурних компонентів,їх функцій,складає розробку такого виду організаційного механізму.

Метод проценту від продаж.Може бути використан для отримання оці-нок кожного елементу прогнозуємого бюджету і звіту о прибутках і збитках,які визначаються виходячи з запланованих обсягів продаж.В якості відправних процентних відношень вибираються відношення,які мають місце в поточній діяльності або отримані по ретроспективним даним,або відзеркалюючи бажаний стан з точки зору системи менед- жменту.Даний метод дозволяє дуже просто визначити склад pro forma балансу і звіт о прибутках та збитках.Метод беззбитковості(¢¢break-even-point¢¢) –метод аналізу точки розриву.Дозволяє визначити обсяги виробництва і продажу,які задовільняють умовам беззбитковості,отримувати інформацію для рішення о цільових розмірах прибутку,забезпечувати гнучкість довогострокових фінансових планів за рахунок можливостей варіації різноматних видів витрат,цін,обсягів продажу.

Серед механізмів внутришнього регулювання окремих аспектів фор-мування і реалізації фінансової стратегії підприємства представляє ін-терес метод управління видатками,базуємий на самосоглосованій дія-льності структурних підрозділів підприємства.В основі цього методу лежать три принципа : полуфабрикатний метод обліку витрат,системоскладаюча діяльність головного економічного управління підприємством і використання мотиваційних установок окремих виробництв,які виділені в самостійни центри відповідальності.

Даний метод ефективно використовується для вже сталої номенкла-тури підприємства і може розповсюджуватися на управління видатками по крупним контрактам.Кожен центр відповідальності може приймати участь в одному або кількох контрактах(проектах) підприємства.

Механізми адаптації планів підприємства к зовнішним умовам доцільно будувати на основі ситуаційних планів.Традиційно ситуаційні планирозглядались як методичний прийом забезпечення гнучкості загаль-нокорпоративної стратегії.Ситуаційний план являється в деякому смислі антиподом стртегічного плану.В ситуаційному плані передбачається,що ті чи інші передбачення,прогнози в стратегічному плані невраховуються.

Ситуаційний план може бути ефективно використовуватися як механізм підтримки реалізації фінансової стратегії.Виходячи з цього ситуаційний план повинен визначити ті можливі або необхідні зміни,які повинні бути здійснені по відношенню к загальній стратегії,цілям і фінансовим субстратегіям підприємства[4,5].

2.2.Механізми.

Розглянемо деякі механізми формування та реалізації фінансової стратегії розвитку підприємства,створені і використовані в умовах тра-нсформування економіки.

Механізм фінансової підтримки стратегії диверсифікації.

В сучасних умовах трансформування економіки України однією з най-більш ефективнішою стратегією неалізації розвитку для великих підп-риємств являється стратегія диверсифікації.Суть цієї стратегії полягаєв тому,що діяльність різноманітних підрозділів підприємства організу-ється в різних галузях.При цьому підсилюються конкурентні позиції пі-дприємства в галузях,де має місце успіх,розширення сфери функціо-нування підприємства.Входження підприємства в ному галузь пов¢яза-но з необхідністю витрат,до складу яких входять: інвестиції в виробни-чі підприємства,додаткові інвестиції,пов¢язані з подоланням вхідних бар¢єрів(патеттування технологій),вартість опіру інших фірм,які вже находяться в галузі.

В даному випадку фактор ¢¢видатки освоювання ринку¢¢ може прийма-ти значення детермінанта,таким чином,для реалізації стратегії дивер-сифікації потрібен механізм,який дозволе надати детермінанту такудинаміку,при якої він попаде в межі порогу приємливості.

Цей механізм базується на ідеї переміщення ресурсів по складаючийся ринковій ситуації для підтримки навих ідей та розробки нових това-рів.Склад механізму представляє собою багатокрокову процедуру :

1.За базис формуавння потоку внатришніх інвестицій підприємство вибирає один-два контракти по основній продукції.

2.Нововведення рангується по степені ліквідації виробляємої на їх ос-нові продукції.

3.В плани включають іноваційний процес,пов¢язаний з нововведення-ми,які мають найбільший ранг(N1).

4.Організується система управлінчого обліку для N1,по методу диф-ференційного обліку.

5.Використання дифференційного обліку знижує видатки по новведе-нню N1,і дозволяє здійснити стратегію цінового проникнення при русіпродукції,пов¢язаної з цим нововведенням.

6.Схема бюджетування N1і динаміка фінансових потоків по нововве-денню представляються у вигляді бізнес-плану.

7.Наявність у підприємства вільних потужностей позволяє створитиумови для запуску механізмів інтенсивного капіталостворення.

8.Отримуючий вільний прибуток від реалізації продукту по нововведе-нню N1 використовується при формуванні іноваційного фонду для за-

пускуіноваційного процесу по нововведенню N2.

9.При накопиченні засобів для покриття видаткової компоненти для нововведення N2 запускається процес по цьому нововведенню.

10.По мірі виходу кожного нововведення Ni в фазу зрілості вимикаєть-ся механізм інтенсивного капіталостворення,а також здійснюється пе-

рехід к обліку повних видатків по центрам відповідальності.

Віртуальна фінансово промислова група.Діяльність підприємств,пра-цюючих по контрактам з закордонними фірмами і виробляючих висо-котехнологічну продукцію,характеризується радом особливостей.

●виробляєма продукція відноситься до класу складних технічних сис-тем.Це обов¢язково призводе к необхідності залучення в виробничий процес підприємств-суміжників для виробництів окремих деталей і ву-злів;

●відсутність оборотних засобів практично у всіх підприємств України,призводе к практично некерованому росту загально виробничого і фінансового риску діяльності базового підприємства;

●конкуренція на світовому ринку затрагує і фінансову стратегію підп-риємства.Так на тендерах по заключенні договорів на складну технічну продукцію західні конкуренти переносять боротьбу в область фіна-нсової стратегії,тобто вони предлагають лізингову форму поставки продукції.В той же час відчизняні підприємства не зможуть дозволитисобі такої форми фінансування робіт;

Таким чином з¢являються загальні напрямки подолання поставших проблем:

●прискорити рух фінансових ресурсів від базового підприємства до пі-дприємств-суміжників;

●притримати надхожувальні к підприємствам-суміжникам грошові за-соби в їх виробничому циклі;

●зконцентрувати в межах одного банку необхідні обсяги грошових за-собів,за допомогою яких можливо буда задовільнити необхідність ба-зового підприємства в поповненні оборотних засобів зарахунок креди-тних ресурсів;

Подолати поставші проблеми дозволяє використання снеціального механізму,який реалізує максимально замкнуту систему руху фінансо-вих ресурсів по визначеному контракту.Такий механізм будується,як ¢¢віртуальна фінансово-промислова група¢¢,яка формується при спів дії з Національним банком України.Ініціатором і організатором процесу створення цього механізму вистуває базове підприємство.

Формування і функціонування механізму складається з слідучого.

Для підприємств-контрагентів(перший переділ) базового підприємст-

ва відкривають рахунки в банку базового підприємства з спеціальною

відзнакою –це дозволяє розпоряджатися грошовими коштами,які пос-

тупають на рахунок тільки підприємству –власника рахунку.Даний ра-

хунок виключає нецільове використання грошових засобів,так як кошти

на ньому не підлягаються до списання.Таким чином,і базове підприє-

мство і його контрагенти становляться клієнтами одного банку.

Цей механізм дозволяє вирішити вище згадані проблеми,бо різко прис-

корюється швидкість проходження грошових засобів від базового під-

приємства до контрагентів;оскільки грошові засоби залишаються в

межах одного банку,то він може акумулювати їх для кредитування ба-

зового підприємства,тощо.

Даний механізм реалізує ідею самоорганізації фінансових потоків.В якості базового елементу,який запускає цей процес є базове підприє-мство –здійснювач контракту,також важливо роль грає Національний банк України і Кабінет Міністрів,які легалізують своїми рішеннями по-добні схеми взаємовідносин підприємств і банківських структур[4,6,7].

Розділ 3

.Вибір фінансової стратегії

.

3.1.Розрахунок фінансової стратегії.

Проблема вибору фінансової стратегії діяльності підприємства явля-ється актуальною,виходячи з необхідності прийняття рішень в ринкових умовах.Тут основна увага приділяється оцінці поточного стану суб¢єктів господарської діяльності.Приоритетним в даному напрямку досліджень являються передусім обоснований прогноз напрямків розвитку підприємства,виробітка конкретних рекомендацій для недопушення можливих помилок і прорахунків і лише потім –констатування фак-тичного стану діл.Виходячи з цього,виробітка для цієї цілі моделі ви-бору фінансової стратегії являється доцільним.

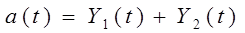

Передусім потрібно визначити фінансову стратегію діяльності підпри-ємства як рекомендацію відносного цілісообразної зміни його фінан-сово-господарського стану в довгочасової перспективи,зформованоюна базі кількісних характеристик фактичного фінансово-господарського стану в поточному і в наступних періодах, тобто :

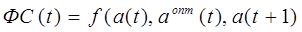

,(1) ,(1)

ФС(t) –фінансова стратегія діяльності підпрємства в момент часу t ;

а(t) –фактичний стан підприємства в моент часу t ;

(t) -оптимальнийстан підприємства в момент часу t ; (t) -оптимальнийстан підприємства в момент часу t ;

а(t+1) -прогнозуємий стан стану підприємства в момент часу t+1 ;

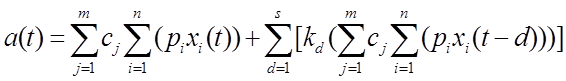

В формулі (1) величину а(t) можна представити таким чином :

, (2) , (2)

- коефіцієнт,який приймає до уваги фактори загального характеру (j=1,m); - коефіцієнт,який приймає до уваги фактори загального характеру (j=1,m);

-кількісна характеристика i-го фактору -кількісна характеристика i-го фактору фінансово-господарської діяльності підпрємства (i=1,n) в момент часу t ( t=t,t-s ); фінансово-господарської діяльності підпрємства (i=1,n) в момент часу t ( t=t,t-s );

-оціночний коефіцієнт для i-го фактору діяльності підприємства -оціночний коефіцієнт для i-го фактору діяльності підприємства

( i=1,n);

-коефіцієнт,який приймає до уваги зменшення впливу значення -коефіцієнт,який приймає до уваги зменшення впливу значення

фактору  в момент часу ( t-d )( d=1,s),коли d близиться к s,причомурахуємо,що Lim в момент часу ( t-d )( d=1,s),коли d близиться к s,причомурахуємо,що Lim =0 (d=1,s); (3); =0 (d=1,s); (3);

Розшифрую склад перерахованих коефіцієнтів.

К коефіцієнтам,які приймають до уваги фактори загального характеру( ,( j=1,m)),відносять такі : ,( j=1,m)),відносять такі :

● макроекономічна ситуація в галузі,в якій робе підприємство;

● присутність державних заказів і державної підтримки;

● компетентність адміністрації підприємства,тощо.

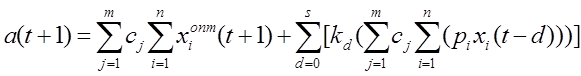

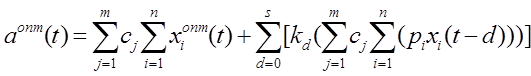

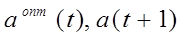

Величина  свідчить о досягненні i –тим фактором фінансово-гос-подарської діяльності оптимальних значень.Для проведення подальшого аналізу розраховують а

(t+1), свідчить о досягненні i –тим фактором фінансово-гос-подарської діяльності оптимальних значень.Для проведення подальшого аналізу розраховують а

(t+1), (t) : (t) :

,(4) ,(4)

де  (t+1) –оптимальна кількісна характеристика i –го фактора дія- (t+1) –оптимальна кількісна характеристика i –го фактора дія-

льності підприємства в момент часу t+1,визначенная на основі харак-

теристик даного фактора в момент часу  , ,

, (5) [5] , (5) [5]

3.2.Матриця фінансової стратегії.

При виборі фінансової стратегії доцільно використовквати матрицю фінансової стратегії,яка дозволяє прийняти рішення о перспективного напрямку зміни фінансово-господарського стану підприємтсва на основі розрахункових вищезгаданих величин.

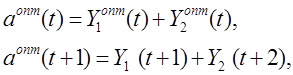

Для подальшого розв¢язку необхідно записати величину а(t) як суму результатів фінансової і господарської діяльності :

,(6) ,(6)

-результат фінансової діяльності підприємства в момент часу t ; -результат фінансової діяльності підприємства в момент часу t ;  -результат господарської діяльності підприємства в момент часу t -результат господарської діяльності підприємства в момент часу t

Аналогічно для  : :

Матрицю фінансової стратегії зобразимо у вигляді :

4 7 9

В Г

2 Б

5 8

А

1 3 6

|

|

Рис. Матриця фінансової стратегії.

Матриця розподілена на дев¢ять квадратів,кожен з яких визначає ха-рактеристику становища підприємства.Висновок о том,в який квадратпопадає(або попаде)господарюючий об¢єкт,здійснюється в результаті розрахунку результатів господарської і фінансової діяльності :

-А –позиція,яка відповідає фактичному стану підприємства в момент часу t-1: (Y1

(t-1), Y2

(t-1));

-Б –позиція ,яка відповідає фактичному стану підприємства в момент часу t : (Y1

(t), Y2

(t));

-В –позиція,яка відповідає оптимальному стану підприємства в момент часу (t-1) : (Y1

(t), Y2

(t));

-Г –позиція,яка відображує потенціальну границю розвитку підприєм-ства в момент часу t+1 : (Y1

(t+1), Y2

(t+1));

Сплошна стрілка показує фактичне переміщення підприємства по ква-дратам матриці,а пунктирна –оптимальні межі розвитку.Виробітка ре-комендацій відносно вибору оптимальних фінанових стратегій здійс-нюється за допомогою Табл.№1.

В столбці ¢¢Характеристика стану¢¢ табл.№1 приведені співвідношення, які показують динаміку зміни стану суб¢єкту господарської діяльності за період (t-1);(відношення а(t) к а(t-1);досягнення оптимальних меж розвитку в момент часу t (відношення а(t) к аопт

(t-1);динаміку зміни по-тенціальних меж розвитку зіставлено с попереднім періодом(відноше-ння а(t+1) к аопт

(t).В столбці ¢¢№ квадрату матриці¢¢ табл.№1перераховані квадрати матриці фінансової стратегії[5].

На перетені стовбців та строк табл.№1вказані номера фінансових стратегій,які відповідають характеристикам діяльності підприємства.

3.3.Оцінка діяльності підприємства

Оцінити успіх діяльності підприємства на основі аналізу характеристики його стану і квадрату матриці фінансової стратегії по таблиці №2,3.Відмічу,що в табл №2,3 ¢¢+1¢¢ відповідає добрій оцінці,¢¢0¢¢ -задовільній,

¢¢-1¢¢ -незадовільній.

Оцінка характеристики становища підприємства виконується виходячи з аналізу відношень :

(додатним рахуємо (додатним рахуємо  ); );

(додатним рахуємо (додатним рахуємо  ); );

(додатним рахуємо (додатним рахуємо  ); );

Існування в характеристиці стану підприємства трьох додатних співві-дношень можна оцінювати як ¢¢добре¢¢,двох -¢¢задовільно¢¢,одного або жодного -¢¢незадовільно¢¢.

Щоб визначити номер фінансової стратегії необхідно зкористуватися табл.№4.

Для завершального аналізу фінансової стратегії діяльності підприємс-тва використовують дані з табл.№5.

Вибір оптимальних фінансових стратегій діяльності підприємства пе-редбачає комплексне дослідження сукупності економічний показників,яке обхватує усі аспекти фінансово-господарського стану.Ретроспективний аналіз за декілька послідовних звітних періодів дає можливість для виявлення тенденцій розвиткку підприємства,а це дає можливість формуванню перспективних фінансових стартегій його діяльності[5].

Висновки.

Розробка фінансової стратегії грає не аби яку роль в розвитку діяль-ності підприємства.Проаналізувавши в цілому вище згаданий мате-ріал,можна зробити деякі висновки.

Різноманіття фінансових механізмів та інструментів,традиційно вико-ристовуємих в країнах з ринковою економікою,потребують адаптації кумовам трансформуючої економіки України.

Підприємства,особливо працюючі в стратегічно важливих для економіки країни галузях,повинні формувати власні фінансові механізми та інструменти,виходячи з особливостей як кожного контракту,так і конк-ретних умов ринкового середовища –законодавчої бази,кон′юктури ринку та інших факторів.Для цього в складі економічних структур підп-риємства повинні створюватися підрозділи фінансової інженерії,які призвані самим тісним чином взаємодіяти з службами стратегічного планування і управління підприємством.

Розроблені та реалізовані механізми фінансової стратегії,які наведені в курсовій забезпечують синергічний ефект –сформовані в результаті пільги та преференції для підприємства ведуть в кінцевому рахунку кбільшому сумарному результату для економіки держави в цілому (платежі до бюджету на всіх рівнях,занятість працівників підприємства розвиток потенціалу підприємства).

Використання більшості сучасних та довольно струнких інструментів фінансової стратегії,нароблених в странах Заходу,особливо пов′язаних з наявності розвинутого фінансового ринку,потребує формування та розвитку фінансового менеджменту на макроекономічному рівні.З другого боку,банковським структурам потрібні мотиваційні механізми для підтримки процедур фінансової інженерії на взаємодіючих з ними підприємствами.

Багато фінансових механізмів,у тому числі,які забезпечують діяльність підприємства в маштабах світового фінансового ринку,могли б бути запущені та приносити значні результати вже зараз в випадку ле-галізації фінансових ресурсів ′′тіньової економіки′′.

Література.

1

.А.В.Калина,М.Т.Пашута ¢¢Прогнозування та макроекономічне пла-нування¢¢;Навчальний посібник,К:МАУП,98р.,стр.34-36.

2

.А.М.Ковалева ¢¢Финансы¢¢,Научное пособие,М:97,стр.322

3.

А.М.Поддерьогін ¢¢Фінанси підприємств¢¢,стр.288

4.

Бонк И.А. ¢¢Стратегия и тактика управления финансами¢¢,К,1996,с.21

5

.БизнесИнформ; ж,№5-6,1999,стр.86—92.

6.

Портер М.¢¢Стратегія конкуренції:методика аналізу галузей і діяльно-сті конкурентів¢¢,К,1998.,стр.342,416.

7.

¢¢Стратегическое планирование¢¢,Под ред. Уткина Э.А.,М:98

8.

Тян Р.Б.¢¢Планирование деятельности предприятия¢¢,Научное посо-бие;К:МАУП,1998г.

9.

¢¢Формування державної системи економічного прогнозування та планування¢¢,ж.Банківська справа №2 ,96р.,стр.11-20.

10.

Ю.В.Николенко,М.М.Діденко,А.В.Шегда ¢¢Основи економічної теорії¢¢,Підручник:У 2 кн.Кн.2:Підприємництво,маркетинг,менеджмент.Ві-дтворення в національному та світовому господарстві,К:Либідь,1998р,

272с.,стр 180.

Додатки

Блок-схема№1.Процес планування

Таблиця №2. Оцінка стану підприємства . Характеристика стану

Підприємства

|

Оцінка |

а(t)

<

а(t-1)

а(t)

<

аопт

(t)

а(t+1)

<

аопт

(t)

а(t)

а(t-1)

а(t-1)

а(t)

<

аопт

(t)

а(t+1)

<

аопт

(t)

|

-1 |

а(t)

а(t-1)

а(t-1)

а(t)

аопт

(t)

аопт

(t)

а(t+1)

<

аопт

(t)

|

0 |

а(t)

а(t-1)

а(t-1)

а(t)

аопт

(t)

аопт

(t)

а(t+1)

>

аопт

(t)

|

+1 |

а(t)

<

а(t-1)

а(t)

аопт

(t)

аопт

(t)

а(t+1)

<

аопт

(t)

|

-1 |

а(t)

<

а(t-1)

а(t)

аопт

(t)

аопт

(t)

а(t+1)

аопт

(t)

аопт

(t)

а(t)

а(t-1)

а(t-1)

а(t)

<

аопт

(t)

а(t+1)

аопт

(t)

аопт

(t)

|

0 |

а(t)

<

а(t-1)

а(t)

<

аопт

(t)

а(t+1)

аопт

(t)

аопт

(t)

|

-1 |

Таблиця №3.Оцінка квадрату матриці фінансової стратегії.

№ квадрату матриці фінансової

стратегії

|

Оцінка |

| 1 |

-1 |

| 2 |

-1 |

| 3 |

-1 |

| 4 |

0 |

| 5 |

0 |

| 6 |

0 |

| 7 |

+1 |

| 8 |

+1 |

| 9 |

+1 |

Таблиця №4.Визначення номеру фінансової діяльності.

Оцінка характеристики стану

Підприємства

|

Оцінка квадрату

матриці фінансової

стратегії

|

Номер фінансової

стратегії

|

| -1 |

-1 |

1 |

| -1 |

0 |

2 |

| -1 |

+1 |

3 |

| 0 |

-1 |

4 |

| 0 |

0 |

5 |

| 0 |

+1 |

6 |

| +1 |

-1 |

7 |

| +1 |

0 |

8 |

| +1 |

+1 |

9 |

Таблиця №5.Склад фінансової стратегії.

| № фінансової стратегії в табл.№1. |

Визначення стану

Підприємства

|

Склад фінансової

стратегії

|

| 1 |

незадовільний фінансово-гос-подарський стан з тенденцією до погіршення

|

Підприємство знаходиться в кризовому стані.для покращен-ня стану необхідна комплексна

система фінансово-господар-ського оздоровлення.потрібно

добитися приросту результатів фінансової і господарської дія-льності для переміщення в ква

драти 4,5,6.доцільним в май-бутньому буде зближення к по-тенціальним межам розвитку.

|

| 2 |

задовільний фінансово-госпо-дарський стан з тенденцією до погіршення |

Старіюче підприємство.необхі-

дно недопустити одкат в квад-рати 1-3,досягнучи стабільно зростаючої тенденції розвитку. доцільним являється спроба виходу на нові сегменти ринку і розвиток технічних нововедень

|

| 3 |

добрий фінансово-господарсь-кий стан з тенденцією до погір-

шення

|

Підприємство,досягше меж ро-звитку.перспективною можна рахувати орієнтацію виробниц-тва,вихід на нові ринки збуту, проведення маркетингової по-літики,яка може надопустити одкату в нижні квадрати матри-

ці.

|

| 4 |

незадовільний фінансово-гос-подарський стан з нестабіль ною тенденцією розвитку |

Забезпечення стабільності ро-

звитку дозволе підприємству покинути небезпечну зону мат-

риці.чим вище будуть темпи росту,тим скоріше відбудеться

здвиг до верхніх квадратів матриці.

|

| 5 |

задовільний фінансово-госпо-дарський стан з нестабільною тенденцією розвитку |

Нестабільний стан.підприємст-

во балансує між небезпекою одкату в нижні квадрати матри-

ці.

|

| 6 |

добрий фінансово-господарсь-кий стан знестабільною тенде- нцією розвитку |

непоганий стан,на котрий ,од-

нако,негативно впливає неста-

більний стан розвитку,що може

зумовити зпад в нижні квадра-

ти матриці.ліквідація причин,

які зімовлюють нестабільність

розвитку,лозволе зберегти по-

ложення в матриці.

|

| 7 |

незадовільний фінансово-гос-

подарський стан з тенденцією до покращення

|

Підприємство,яке виходить з кризового стану.при забезпе-

чинні добрих тенденцій зміни

фінансово-господарського ста-

ну в майбутньому стане реаль-

ною можливість покращення

стану.

|

| 8 |

задовільний фінансово-госпо-

дарський стан з тенденцією до

покращення

|

достатньо успішна діяльність.

однак,на всі можливості розви-

тку задієні.стабільна і динаміч-

на діяльність забезпечить мож-

ливість досягнення верхніх

квадратів матриці.

|

| 9 |

добрий фінансового-господар- ський стан з тенденцією до по-

кращення

|

успішна діяльність з реальни-

ми можливостями подальшого

розвитку.можлива одна стра-

тегія –утримання досягнутого стану.

|

Міністерство освіти України

КДТУ

Кафедра

:Фінансів та планування

К

урсова робота на тему

:

′′Фінансова стратегія діяльності підприємства.′′

Виконав

: студент

групи ФК-97-2

Москаленко В.М.

Перевірив

:

Кравченко В.П.

Кіровоград 1999р.

|