ПЛАН.

Введение.

1. Цели денежно-кредитного регулирования.

2. Инструменты денежно-кредитной политики.

2.1. Рефинансирование коммерческих банков.

2.2. Политика обязательных резервов.

2.3. Операции на открытом рынке.

2.4. Некоторые административные методы регулирования денежно-кредитной сферы.

3. Основные типы денежно-кредитной политики ( политика дешевых и дорогих цен).

4. Взгляд основных макроэкономических школ на проблему денежно-кредитного регулирования.

5. Денежно-кредитная политика в России на современном этапе (краткий обзор).

Заключение.

Список используемой литературы.

Введение.

Денежно-кредитная политика (англ. Monetarypolicy) представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых Центральным банком в целях регулирования совокупного спроса путем планируемого воздействия на состояние кредита и денежного обращения.

Центральный банк играет ключевую роль и занимает монопольное положение не только в сфере эмиссии банкнот, но и в сфере проведения денежной политики государства , которая рассчитана на краткосрочные периоды и ведется косвенными методами. Целями кредитно-денежной политики являются:

- регулирование темпов экономического роста;

- смягчение циклических колебаний на рынке товаров, капитала и рабочей силы;

- сдерживание инфляции;

- достижение сбалансированности платежного баланса.

Осуществляя эмиссию и кредитование экономики, банки выполняют полезную и необходимую для развития страны роль. Денежные инструменты обслуживают экономический оборот, и их можно сравнить с транспортными средствами. Последние дают возможность доставлять товары , продукцию промышленности и сельского хозяйства к месту их переработки или потребления; аналогично денежные инструменты обеспечивают обращение различных товаров, их переход от одного владельца к другому, облегчая их переработку или потребление. Однако чрезмерная или бесконтрольная эмиссия денег может привести к опасным и даже разрушительным последствиям. Когда банковское кредитование превышает определенный лимит, оно уже не стимулирует производство, а порождает избыточную покупательную способность, следствием которой является повышение цен.

Реклама

Когда денежное обращение осуществлялось в соответствии с металлистической концепцией, имевшийся объем золотого запаса ограничивал эмиссию платежных средств. Эволюция денег в духе номиналистической концепции привела к необходимости обдуманных и согласованных действий в области не только банковского кредитования, но и государственных финансов и внешней торговли , с целью поддержания денежного равновесия. Что касается кредитной сферы, государственные органы призваны контролировать и регулировать эмиссию денег в соответствии с задачами денежной политики; для этого они поручают различным учреждениям осуществление контроля и регламентации кредитных операций, облегчая применение соответствующих мер воздействия. В этом смысле кредитная политика является составной частью денежной политики; двумя другими ее компонентами являются бюджетная политика и политика международных финансовых отношений.

В данной работе будут рассмотрены цели, инструменты и типы денежно-кредитной политики, а также взгляд основных макроэкономических школ на данную проблему и краткий обзор денежно-кредитной политики в России на современном этапе.

Цели денежно-кредитного регулирования.

Основополагающей целью денежно-кредитной политики является помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и стабильностью цен. денежно-кредитная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства ( стабильный рост ), занятости и уровня цен.

Первоначально основной функцией центральных банков было осуществление эмиссии наличных денег, в настоящее время эта функция постепенно ушла на второй план, однако не следует забывать, что наличные деньги все еще являются тем фундаментом, на котором держится вся оставшаяся денежная масса, поэтому деятельность центрального банка по эмиссии наличных денег должна быть не менее взвешенной и продуманной, чем любая другая.

Осуществляя денежно-кредитную политику, Центральный банк , воздействуя на кредитную деятельность коммерческих банков и направляя регулирование на расширение или сокращение кредитования экономики, достигает стабильного развития внутренней экономики, укрепления денежного обращения, сбалансированности внутренних экономических процессов. Таким образом, воздействие на кредит позволяет достичь более глубоких стратегических задач развития всего хозяйства в целом. Например, недостаток у предприятий свободных денежных средств затрудняет осуществление коммерческих сделок, внутренних инвестиций и т.д. С другой стороны , избыточная денежная масса имеет свои недостатки: обесценивание денег, и, как следствие снижение жизненного уровня, ухудшение валютного положения в стране. Соответственно в первом случае денежно-кредитная политика должна быть направлена на расширение кредитной деятельности банков, а во втором случае – на ее сокращение, переходу к политике «дорогих цен» (рестрикционной).

Реклама

С помощью денежно-кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны.

Нужно отметить, что денежно-кредитная политика осуществляется как косвенными (экономическими) , так и прямыми (административными) методами воздействия. Различие между ними состоит в основном в том, что Центральный банк либо оказывает косвенное воздействие через ликвидность кредитных учреждений, либо устанавливает лимиты в отношении количественных и качественных параметров деятельности банков.

Инструменты денежно – кредитной политики.

Выше нами были изложены цели денежно-кредитного регулирования. Рассмотрим теперь основные инструменты, с помощью которых Центральный банк проводит свою политику по отношению к коммерческим банкам. Большинство из них имеет косвенный характер воздействия. Однако некоторые операции кредитного центра могут осуществляться прямым образом.

Структура мер денежно-кредитной политики.

Учетная (дисконтная ) политика.

Данный вид операций относится к давно используемым методам регулирования. Центральный банк выступает в роли кредитора по отношению к деловым банкам. Средства предоставляются при условии переучета векселей банков и под залог их ценных бумаг. Такие полученные в центральном кредитном звене средства называются редисконтными или ломбардными кредитами. Центральный банк имеет право манипулировать ставкой процента , под который он выдает банкам кредиты. Возможность установлений «цены»кредита выступает как метод влияния на кредитную систему.

Определяемый Центральным банком уровень «цены» кредита получил в экономической науке и практике обозначение официальной «учетной ставки» ( которую также называют дисконтной или ломбардной).

Взятые в Центральном банке кредиты предоставляются банками другим субъектам экономики, но уже по более высокому проценту. Естественно, что процентная политика деловых баков отражает те изменения, которые осуществляет Центральный банк в ходе своей политики. С помощью ставки процента Центральный банк тем самым оказывает косвенное воздействие на соотношение спроса и предложения на рынке капиталов. Рост процентной ставки, т.е. «удорожание» кредита, ограничивает размер спроса на заемные ресурсы и сокращает намерения фирм к увеличению инвестиций. Снижение же ставки «удешевляет» кредит, в результате чего у частного сектора (домашних хозяйств, фирм) возрастает стремление к инвестициям. Этот стимул реализуется в форме покупки акций, производственного оборудования или строительства новых производственных корпусов. Такова схема данного механизма. В реальной жизни воздействие параметров является, естественно, не всегда столь простым.

Важное значение имеет функция учетной политики, как манипулирование ставкой процента, которое усиливает эффект от применения других регулирующих мер Центрального банка, а именно операций на открытом рынке и установление норм обязательных резервов.

Применительно к России следует отметить, что в рамках учетной политики Центральный банк стал практиковать в 1995 году также и ломбардный кредит, осуществляемый под залог ценных бумаг ( в основном государственных казначейских облигаций).

Политика обязательных резервов.

В настоящее время минимальные резервы – это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в виде депозитов в центральном банке или иных высоко ликвидных формах, определяемых Центральным банком. Норматив резервных требований представляет собой установленное в законодательном порядке процентное отношение суммы минимальных резервов к абсолютным (объемным) или относительным ( приращению ) показателям пассивных (депозитов ) либо активных ( кредитных вложений ) операций. Использование нормативов может иметь как тотальный (установление ко всей сумме обязательств или ссуд), так и селективный (к их определенной части) характер воздействия.

Минимальные резервы выполняют две основные функции:

Во-первых, они как ликвидные резервы служат обеспечением обязательств коммерческих банков по депозитам их клиентов.

Во-вторых, минимальные резервы являются инструментом, используемым Центральным банком для регулирования объема денежной массы в стране. [2, с. 45]

Изменение нормы обязательных резервов влияет на рентабельность кредитных учреждений. Так, в случае увеличения обязательных резервов происходит как бы недополучение прибыли. Поэтому, по мнению многих западных экономистов, данный метод служит наиболее эффективным антиинфляционным средством.

Недостаток этого метода заключается в том, что некоторые учреждения, в основном специализированные банки, имеющие незначительные депозиты, оказываются в преимущественном положении по сравнению с коммерческими банками, располагающими большими ресурсами.

В последние полтора-два десятилетия произошло уменьшение роли указанного метода кредитно-денежного регулирования. Об этом говорит тот факт, что повсеместно ( в западных странах ) происходит снижение нормы обязательных резервов и даже отмена ее по некоторым видам депозитов.

Операции на открытом рынке.

Постепенно два вышеописанных метода денежно-кредитного регулирования ( рефинансирование и обязательное резервирование) утратили свое первостепенное по важности значение, и главным инструментом денежно-кредитной политики стали интервенции Центрального банка, получившие название операций на открытом рынке.

Прибегая к данному виду регулирования, Центральный банк осуществляет куплю и продажу ценных бумаг на открытом рынке ( например на бирже). За счет их продажи банк, по сути, изымает избыточные балансовые резервы коммерческих банков. В макроэкономическом плане это означает изъятие из оборота определенной массы денежных средств. покупка Центральным банком ценных бумаг способствует образованию у коммерческих банков дополнительных балансовых резервов. Денежная масса в обращении возрастает. В итоге расширяются возможности для кредитных операций деловых банков.

Данные меры делают Центральный банк активным участником денежного и кредитного рынков . В процессе же проведения учетной политики позиция Центрального банка остается в известном смысле пассивной. К тому же операции на открытом рынке вполне согласуются с рыночными правилами. Выступая на рынке ценных бумаг Центральный банк реализует роль такого же контрагента, как и другие его участники. Поэтому данный метод регулирования принято считать идеальным кредитным инструментом.

Некоторые административные методы регулирования денежно-кредитной сферы.

Наряду с экономическими методами, посредством которых Центральный банк регулирует деятельность коммерческих банков, им могут использоваться в этой области и административные методы воздействия.

К ним относится , например, использование количественных кредитных ограничений.

Этот метод кредитного регулирования представляет собой количественное ограничение суммы выданных кредитов. В отличие от рассмотренных выше методов регулирования, контингентирование кредита является прямым методом воздействия на деятельность банков.

Нужно отметить, что добиваясь при помощи указанной политики сдерживания банковской деятельности и умеренного роста денежной массы, государство способствует снижению деловой активности. Поэтому метод количественных ограничений стал использоваться не так активно, как раньше, а в некоторых странах вообще отменен. [3, c. 358]

Основные типы денежно-кредитной политики

(политика дешевых и дорогих денег).

К основным типам денежно-кредитной политики можно отнести политику дорогих денег ( рестрикционная) и политику дешевых денег (экспансионная).

Пусть экономика столкнулась с безработицей и со снижением цен. Следовательно, необходимо увеличить предложение денег. Для достижения данной цели применяют политику дешевых денег, которая заключается в следующих мерах:

Во-первых, Центральный банк должен совершить покупку ценных бумаг на открытом рынке у населения и у коммерческих банков.

Во-вторых, необходимо провести понижение учетной ставки.

В-третьих, нужно провести понижение по резервным отчислениям.

В результате проведенных мер увеличатся избыточные резервы системы коммерческих банков. Так как избыточные резервы являются основой увеличения денежного предложения коммерческими банками путем кредитования, то можно ожидать, что предложение денег в стране возрастет.

Увеличение денежного предложения понизит процентную ставку , вызывая рост инвестиций и увеличение равновесного чистого национального продукта. Из вышесказанного можно заключить, что в задачу данной политики входит сделать кредит дешевым и легкодоступным с тем, чтобы увеличить объем совокупных расходов и занятость.

В ситуации, когда экономика сталкивается с излишними расходами, что порождает инфляционные процессы, Центральный банк должен пытаться понизить общие расходы путем ограничения или сокращения предложения денег. Чтобы решить эту проблему, необходимо понизить резервы коммерческих банков . Это осуществляется следующим образом. Центральный банк должен продавать государственные облигации на открытом рынке для того, чтобы урезать резервы коммерческих банков. Затем необходимо увеличить резервную норму что автоматически освобождает коммерческие банки от избыточных резервов. Третья мера заключается в поднятии учетной ставки для снижения интереса коммерческих банков к увеличению своих резервов посредством заимствования у Центрального банка. Приведенную выше систему мер называют политикой дорогих денег. Цель политики заключается в ограничении предложения денег, т.е. снижение доступности кредита и увеличении его издержек для того, чтобы понизить расходы и сдержать инфляционное давление.

Необходимо отметить сильные и слабые стороны использования методов денежно-кредитного регулирования при оказании воздействия на экономику страны в целом. В пользу монетарной политики можно привести следующие доводы . Во-первых быстрота и гибкость по сравнению с фискальной политикой. Иначе дело обстоит с денежно-кредитной политикой. Центральный банк и другие органы, регулирующие кредитно-денежную сферу, могут ежедневно принимать решения о покупке и продаже ценных бумаг и тем самым влиять на денежное предложение и процентную ставку. Второй немаловажный аспект связан с тем, что в развитых странах данная политика изолирована от политического давления, кроме того, она по своей природе мягче, чем фискальная политика и действует тоньше, поэтому представляется более приемлемой в политическом отношении.

Но существует ряд негативных моментов. Политика дорогих цен , если ее проводить достаточно энергично, действительно способна понизить резервы коммерческих банков до точки, в которой банки вынуждены ограничить объем кредитов. А это означает ограничение предложения денег. Политика дешевых цен может обеспечить коммерческим банкам необходимые резервы , т.е. возможность представления ссуд, однако она не в состоянии гарантировать, что банки действительно выдадут ссуду и предложение денег увеличится. При такой ситуации действия данной политики окажутся малоэффективными. Данное явление называется цикличной асимметрией, причем она может оказаться серьезной помехой денежно-кредитного регулирования во время депрессии. в более нормальные периоды увеличение избыточных резервов ведет к предоставлению дополнительных кредитов и, тем самым, к росту денежного предложения.

Другой негативный фактор , замеченный некоторыми неокейнсианцами, заключается в следующем. Скорость обращения денег имеет тенденцию меняться в направлении , противоположном предложению денег, тем самым тормозя или ликвидируя изменения в предложении денег, вызванные политикой, т.е. когда предложение денег ограничивается, скорость обращения денег склонна к возрастанию. И наоборот, когда принимаются политические меры для увеличения предложения денег в период спада, весьма вероятно падение скорости обращения денег. [4, c. 47]

Взгляд основных макроэкономических школ

на проблему денежно-кредитного регулирования.

Денежно-кредитные рычаги давно занимают не последнее место в теории государственного регулирования экономики. В экономической теории существуют различные концепции денежно-кредитного регулирования. Макроэкономическое равновесие предполагает наличие определенных пропорций на денежном рынке. Важнейшая из них – равновесие между спросом на деньги и предложением денег .

Спрос на деньги определяется величиной денежных средств , которые хранят хозяйственные агенты, т. е. по существу , это спрос на денежные запасы, или номинальные денежные остатки.

Теоретически анализ спроса на деньги и изучение условий равновесия на рынке привели к возникновению двух основополагающих экономических школ в этом вопросе и соответственно к разработке двух базисных макроэкономических моделей: монетаристской и кейнсианской .

Монетаристы исходят из того, что экономика капитализма внутренне устойчива, способна к саморегулированию и самонадстройке. При этом необходимым условием для проявления механизмов саморегулирования является стабильность денежного обращения цен. Главным ориентиром денежно-кредитной политики, по мнению монетаристов, становится объем предложения денег – денежная масса. Плавный рост денежной массы определяет устойчивое развитие экономики.

Монетаристская теория спроса на деньги основывается на неоклассических традициях и унаследовала основные постулаты количественной теории денег, возникшей до 19 века и безраздельно господствовавшей в экономической науке до 30х – 40х годов . Основополагающие идеи этой теори были выдвинуты английскими учеными Д.Юмом, К. Викселлем, Д. Патинкиным, И. Фишером, Г. Касселем и Б. Хансеном . [1]

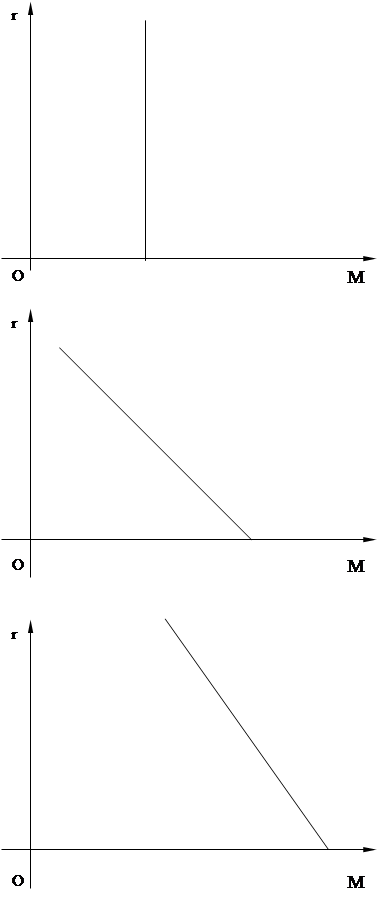

Рис. 1.

Макроэкономическая модель денежного рынка в представлении неоклассиков основывается на том, что совокупный спрос на деньги - это функция денежного дохода (PY), а предложения денег является экзогенно фиксированной величиной, т. е. устанавливается автономно, независимо от спроса на деньги. Графически эта модель представлена на рис. 1.

Линия MS

MS

– кривая предложения денег;

линия OMD

– кривая спроса на деньги.

На рисунке отображена зависимость спроса на деньги от уровня цен (Р). Чем выше уровень цен, тем больше спрос на деньги. Наклон кривой спроса на деньги зависит от уровня дохода (Y), который фиксирован в условиях полной занятости. Рост доходов вызывает большую эластичность спроса на деньги , о чем свидетельствует более пологое положение кривой спроса. Кривая предложения денег MS

MS

изображена вертикальной линией, т.к. эта величина не зависит от уровня цен.

Неоклассическая модель денежного рынка находится в равновесном состоянии в точке пересечения кривых предложения и спроса , когда цена устанавливается на уровне РА

. Если же общий уровень цен снизился до величины РВ

, то возникает избыточное предложение денег, равное MS

-

MS

1

. В таком случае деньги начинают обесцениваться и происходит повышение цен , приближающее их к уровню РА

. Таким образом, появляется тенденция к поддержанию автономного равновесия на рынке.

В настоящее время монетаристская концепция денежно-кредитного резервирования нашла широкое распространение в странах с рыночной экономикой, что свидетельствует о ее адекватности этой системе хозяйства и способности решать экономические проблемы.

Дж. М. Кейнс по вопросу сущности денег придерживался номиналистической позиции. В отличие от представителей количественной теории денег , которые причину циклического развития экономики объясняли колебаниями товарных цен, обусловленных якобы изменением соотношения между количеством товаров и количеством денег, Дж. Кейнс влияние денег на цикл рассматривал через норму процента. [2]

В основе кейнсианской теории денежно-кредитного регулирования лежит капиталотворческая теория кредита , хотя сам Кейнм считал считал свою точку зрения «оригинальной». Принцип «кредитного регулирования» , выдвинутый Кейнсом, непосредственно вытекает и органически связан с основной предпосылкой этой теории, т. е. зависимостью процесса производства от кредита. Исходя из решающей роли спроса по отношению к производству, Кейнс сформулировал факторы , воздействующие на конъюнктуру: занятость, использование мощностей,спрос на предметы потребления средств производства, психология поведения. При высоком проценте на ссудный капитал у предпринимателей возникает « предпочтение ликвидности», т. е. желание держать свой капитал в денежной форме. Поэтому нужен низкий ссудный процент, который повысит у предпринимателей стимул к инвестициям.

Кейсианская теория внесла новые аспекты в объяснение спроса на деньги. Прежде всего необходимо заметить, что в кейнсианской терминологии спрос на деньги – это предпочтение ликвидности. В работе «Общая теория занятости , процента и денег» Дж.М. Кейнс выдвинул три психологических мотива, побужающие людей хранить сбережения в денежной ( ликвидной ) форме:

1) трансакционный мотив;

2) спекулятивный мотив;

3) мотив предосторожности.

Таким образом Кейнс ввел в экономическую науку проблему портфельного выбора - какова должна быть оптимальная структура активов данного лица ( соотношение денежных средств и доли облигаций).

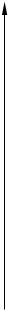

Кейнсианская агрегатная модель денежного рынка соединяет функции спроса на трансакционные и спекулятивные остатки, а также учитывает мотив предосторожности. Графически эта модель представлена на рис. 2.

График на рисунке 2- а показывает трансакционный спрос на деньги. Он не зависит от уровня процента (r), поэтому линия трансакционного спроса вертикальна.

На рисунке 2 – б  - спекулятивны спрос на деньги. Он зависит от высоты процентной ставки, причем зависимость эта – обратная. Чем Выше процент, тем выгоднее держать свои деньги в виде облигаций, т. е. тем ниже предпочтение ликвидности - спекулятивны спрос на деньги. Он зависит от высоты процентной ставки, причем зависимость эта – обратная. Чем Выше процент, тем выгоднее держать свои деньги в виде облигаций, т. е. тем ниже предпочтение ликвидности

Рисунок 2 – в, показывает общий спрос на деньги, т. е. М

D

;

Линия М

D

получена сложением по горизонтали линий  и и  и называется кривой предпочтения ликвидности. [2] и называется кривой предпочтения ликвидности. [2]

Кроме этого, следует отметить, что теоретические дискуссии между неокейнсианцами и монетаристами фокусируются на проблемах воздействия денег на развитие рыночного хозяйства.

Монетаристы ( как и неоклассики ) утверждают, что рыночное хозяйство, в условиях полного использования всех ресурсов , стремится к поддержанию равновесного состояния автоматически ( саморегулируется ). Таким образом , они сформулировали рецепт для государственной политики: поменьше вмешательства в процессы воспроизводства . Приоритетная роль отдается проведению монетарной политики.

Фискальная политика для монетаристов не имеет значения. А денежная политика представляет собой комплекс мер.

Неокейнсианцы отводят важную роль фискальной политике , наряду с денежной.

На практике денежная и фискальная политики государства оказываются тесно взаимосвязанными. Денежная политика , как приоритетный метод регулирования, в минувшее десятилетие приобрела сторонников также и среди неокейнсианцев, которые признают, что методы денежной политики осуществляются оперативно и гибко, в отличие от мер фискальной политики, которые требуют длительных согласований между законодательными и административными органами, и с помощью денежной политики можно успешно бороться с инфляцией, и преодолевать небольшие спады.

а)

б)

в)

Рис. 2.

Основные выводы.

Важным постулатом монетаризма является утверждение, что предложение денег носит экзогенный характер, т. е. определяется силами, находящимися за пределами экономической системы (имеется ввиду правительство).

Неокейнсианцы выступили против утверждения моетаристов об экзогенности предложения денег, т.к. по их мнению это не подтверждается на практике. Работы Кейнса носят эндогенный (т. е. зависящий от внутренних параметров) характер.

Монетаристы кроме того полагают, что цена и заработная плата гибки, быстро реагируют на изменение спроса. Тем самым они отвергают заявление Дж. М. Кейнса и его последователей об инертности и фиксированности этих величин. [4]

В настоящее время монетаристкая концепция денежно-кредитного регулирвания нашла широкое распространение в России. Главным органом кредитно-денежного регулирования в России является Центральный банк. Согласно Закону о Центральном банке России, объектом регулирования выступает объем структура денежной массы в обращении. Статья 13 этого Закона определяет экономические инструменты Центробанка по воздействию на денежное предложение:

- определение норм обязательных резервов;

- учетных ставок по кредитам;

- проведение операций на открытом рынке (куля и продажа облигаций у коммерческих банков и населения).

Эти меры кредитно-денежного регулирования известны в мировой практике и нашли применение во многих странах. [5]

Цели и задачи денежно-кредитной

системы.

В условиях рыночного хозяйства целью экономической политики служит определение прежде всего стоимостных параметров функционирования экономики посредством бюджетного и менетарного регулирования ( регулирование предложения денег и общих ценовых условий предоставления кредита).

Исходным при определении целей денежной и кредитной политики является вопрос о субординационных связях (соподчиненности) различных компонентов экономической политики. Будем исходить из того, что должна существовать определенная стратегическая цель этой политики, по которой, как по камертону, настраиваются все инструменты.

Рассматривая денежно-кредитную политику следует говорить о денежной и кредитной политиках как об относительно самостоятельных компонентах экономической политики. [7]

Что служит целью денежной политики? Суть проблемы определения цели денежной политики сводится к выявлению того конкретного способа, посредством которого именно денежная политика обеспечивает (должна обеспечивать) продвижение к заданному результату – стабильности цен. Следовательно, задачей (целью) денежной политики является обеспечение экономики необходимой и достаточной денежной массой.

Необходимо рассмотреть и следующий вопрос. Цена денег, как, впрочем, и одинарного товара, имеет три аспекта: внутренний (для денег – товарный), внешний (для денег – валютный) и кредитный.

Внутренняя цена – это цена денег «в товарах», или «товарная» цена денег, иначе именуемая покупательной способностью.

Внешняя (валютная) цена денег – это курс данной валюты по отношению к иностранным валютам. Вопросами валютной цены денег занимается валютная политика, цель которой – поддержание обменного курса национальной валюты на уровне, соответствующем интересам экономического развития страны и разумным параметрам ценовой стабильности.

Наконец, существует кредитная цена денег, или цена заемных средств ( процент ). Цена заимствования денег является вторичной по отношению к цене денежного кредита. Вопросами цены денежного кредита ведает кредитная политика.

Какова цель кредитной политики? Может быть предложено следующее определение: целью кредитной политики является регулирование доступности кредита исходя из задач стабильного экономического роста.

Данное обстоятельство подтверждает существование различий в целях и задачах двух составляющих политики, а значит и существование самих этих составляющих. В денежной политике процентная ставка по кредитам должна обеспечивать искомый результат в виде достижения определенного объема (прироста, снижения объема) денежной массы. Для кредитной политики основное – доступность кредита; объем денежной массы непосредственно не является задачей этой политики.

Проиллюстрируем сказанное рисунком:

Q – объем денежной массы;

Р – цена заемных средств (процентная ставка по кредитам);

S, SA

, SB

- кривые предложения денег;

Кредитная Кредитная

политика

Денежная политика

Рис. 3.

D – кривая спроса на деньги.

Стрелками 1(а, b) и 2 (a, b) показаны политические решения в целях изменения (увеличения, уменьшения) объема предложения денег (1) и процентных ставок (2). На схеме иллюстративно показаны области денежной и кредитной политики. Решение, целью которого является изменение процентных ставок по кредитам, относится к кредитной политике.Как видим, решения в сфере денежной политики затрагивают ситуацию в кредитной сфере и наоборот. Вообще решение в одной из областей монетарной сферы оказывает влияние на все другие области.

Деятельность Банка России: Предварительные итоги 1999 года и основные задачи на 2000 год.

Завершился 1999 год, который по характеру экономических процессов и условий их осуществления принципиально отличался от предшествующих лет. Это был период не только преодоления последствий финансового кризиса 1998 г., но также формирования новых экономических реалий.

Одним из основных результатов проводимой денежно-кредитной политики является резкое снижение инфляции до 36.5%, что более чем в 2 раза ниже уровня 1998 года и почти полностью соответствует объявленным в начале прошлого года целям. Это также значительно ниже , чем предполагалось совместным заявлением Правительства Российской Федерации и Банка России в середине июля 1999 года (50%).

Банк России при проведении денежной политики в течение прошедшего года учитывал появление признаков экономического роста и стремился поддержать эту тенденцию монетарными методами в той мере, в которой это не создавало угрозы для увеличения инфляции. Характерной особенностью первой половины года стал рост спроса на деньги и увеличение доли денежных расчетов в общей массе платежей, связанное прежде всего с оживлением производства и ростом доходов предприятий.

Позитивные тенденции в экономике России и снижение инфляционных ожиданий создали условия для некоторого смягчения денежно-кредитной политики во второй половине года. В период с июля по ноябрь денежная масса возросла на 14%, что в реальном выражении соответствует росту уже на 5%. В целом по итогам одиннадцати месяцев 1999 года реальный прирост денежной массы составил 7%.

Динамика обменного курса рубля в условиях режима плавающего валютного курса в первую очередь зависит правильности денежно-кредитной политики и последовательности ее реализации.

В целом за год курс рубля изменился с 20,65 руб. за доллар (31.12.98 г. ) до 27 руб. за доллар на конец 1999 года. Таким образом, в реальном выражении (с учетом инфляции) рубль укрепился.

В 2000 году финансово-экономическое положение России во многом будет определяться внешними факторами – сохранением относительно высокого уровня мировых цен на энергетическую продукцию, а также итогами переговоров по реструктуризации внешней задолженности.

Проведение денежно-кредитной политики в условиях плавающего обменного курса рубля определяет особую важность контроля за денежным предложением. Поэтому в качестве промежуточной цели Банк России определяет темпы прироста денежной массы М2

Прирост денежной массы в 2000 году может составить 21-25%, что означает продолжение ее увеличения в реальном выражении.

Что касается банков , то в текущем году предстоит более интенсивно проводить работу, направленную на увеличение капиталов банков, в том числе путем слияния и присоединения банков, а также посредством создания банковских холдингов. [6]

Основной акцент , который следует сделать, состоит в том, что надзорный орган как на уровне центрального аппарата, так и на местах должен занимать более активную и принципиальную позицию в решении проблем каждого конкретного банка. [8]

Одним из важных элементов совершенствования надзорной деятельности должно стать завершение разработки методики анализа финансового состояния банков и развитие аналитической деятельности в рамках банковского надзора.

Следует подчеркнуть, что успешная реализация задач по совершенствованию банковского надзора во многом будет зависеть от организации более тесных и продуктивных контактов с территориальными учреждениями Банка России.

Заключение.

Денежно-кредитная политика играет большую роль в политике государства. Одним из важнейших министерств государства является Министерство Финансов, проводящее кредитно-денежную политику в соответствии с задачами и целями развития государства и общества. Неудивительно, что Министерству Финансов подвластно достаточно много различных структур, например таких, как Центральный банк. Очень много органов ( министерства, ведомства, комитеты, отделы) проводят политику государства в разных областях, напрямую или косвенно связанную с экономикой.

В рыночной системе государство – не волшебный источник средств, а лишь механизм, предназначенный для того, чтобы одни граждане ( с более высоким доходом) платили через налоги - другим (имеющим меньший доход). В новых условиях главными факторами благополучия личности становятся ее инициатива , стремление к персональной активности, готовность самой выбирать варианты экономических решений.

Литература:

1. Дорнбуш Р., Фишер С. Мкроэкономика. 1997 г. с. 142-150.

2. Курс экономической теории. Под ред. Чепурина. 1997 г. с. 375-376, 384-385.

3. Экономическая теория: Микроэкономика. Макроэкономика. Мегаэкономика. Санкт-Петербург. 1997 г. 2-е изд. с. 480.

4. Гурман В.И. Основы макроэкономического анализа. 1995 г. с. 45-81.

5. Соловых Н.Н., Соболев А.В., Волкова Т.Н., Мясникова Г.Ю. Экономическая теория. Москва. 1998 г. с. 307-309.

6. Основные направления единой государственной денежно-кредитной политики на 2000 год. // Деньги и кредит 12/ 1999. с. 3-44.

7. Лунтовский Г.И. Проблемы денежно-кредитной системы // Деньги и кредит №3 за 1999. с. 3-11.

8. Симановский А.Ю. К вопросу о целях денежной и кредитной политики // Деньги и кредит 4/1999 с. 15-22.

9. Геращенко В.В. Деятельность Банка России: предварительные итоги 1999 г. и основные задачи на 2000 г. // Деньги и кредит 1/2000 с. 4-11 .

|