И.Я. Лукасевич

В отличие от купонных, данный вид облигаций не предусматривает периодических выплат процентов. Поскольку доход по ним образуется в виде разницы между ценой покупки и ценой погашения, бескупонные облигации размещаются на рынках только со скидкой (с дисконтом). Соответственно рыночная цена такой облигации всегда ниже номинала. Иногда бескупонные облигации называют также дисконтными.

Следует отметить, что отечественный рынок бескупонных облигаций представлен, в основном, краткосрочными государственными (ГКО), республиканскими (РКО), областными (ОКО) и муниципальными (МКО) ценными бумагами, методы анализа которых будут рассмотрены в следующей главе. Долгосрочные бескупонные облигации на момент написания данной работы на фондовых рынках России отсутствовали.

Тем не менее, этот вид долгосрочных обязательств достаточно перспективен и пользуется большой популярностью у инвесторов в развитых странах, поскольку он не несет риска, связанного с реинвестированием периодических доходов в условиях колебаний процентных ставок на рынке. Кроме того, часто держатели этих бумаг получают определенные налоговые преимущества. Рассмотрим технику оценки долгосрочных бескупонных облигаций.

Доходность долгосрочных бескупонных облигаций

Поскольку единственным источником дохода здесь является разница между ценой покупки и номиналом (ценой погашения), проведение операций с бескупонными облигациями порождают элементарный поток платежей. В данном случае подобный поток характеризуется следующими параметрами: ценой покупки P (современная стоимость облигации), номиналом N (будущая стоимость), процентной ставкой r (норма доходности) и сроком погашения облигации n. Напомним, что любой параметр операции с элементарным потоком платежей может быть найден по известным значениях трех остальных (см. главу 1). Однако поскольку номинал облигации всегда известен (или может быть принят за 100%), для определения доходности операции достаточно знать две величины – цену покупки P (либо курс К) и срок погашения n.

Тогда доходность к погашению бескупонной облигации можно определить по следующей формуле:

. (2.17) . (2.17)

Пример 2.11

Реклама

Бескупонная облигация с номиналом в 1000,00 и погашением через три года приобретена по цене 878,00. Определить доходность облигации к погашению.

(или 4,4%). (или 4,4%).

Из (2.17) следует, что доходность бескупонной облигации YTM находится в обратной зависимости по отношению к цене P и сроку погашения n.

Оценка стоимости бескупонных облигаций

Процесс оценки стоимости бескупонной облигации заключается в определении современной величины элементарного потока платежей, по известным значениям номинала N, процентной ставки r и срока погашения n. Пусть r = YTM. С учетом принятых обозначений, формула текущей стоимости (цены) подобного обязательства примет следующий вид:

. (2.18) . (2.18)

Поскольку номинал бескупонной облигации принимается за 100%, ее курсовая стоимость равна:

. (2.19) . (2.19)

Пример 2.12

Какую цену заплатит инвестор за бескупонную облигацию с номиналом в 1000,00 и погашением через три года, если требуемая норма доходности равна 4,4%?

1000 / (1 + 0,044)3 = 878,80.

Из приведенных соотношений следует, что цена бескупонной облигации связана обратной зависимостью с рыночной ставкой r и сроком погашения n. При этом чем больше срок погашения облигации, тем более чувствительней ее цена к изменениям процентных ставок на рынке.

Дюрация бескупонной облигации всегда равна сроку погашения, т.е.: D = n.

Облигации с нулевым купоном представляют интерес для инвесторов, проводящих операции с четко определенным временным горизонтом. Автоматизация анализа облигаций с нулевым купоном

Несмотря на то, что в ППП EXCEL нет специальных средств для анализа долгосрочных бескупонных облигаций , при определении их основных характеристик – курсовой цены и доходности к погашению, можно использовать рассмотренные выше функции ДОХОД() и ЦЕНА(), указав им нулевое значение для аргумента "ставка" и 1 для аргумента "частота" (см. табл. 2.4).

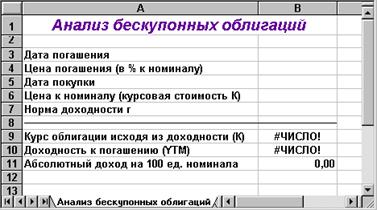

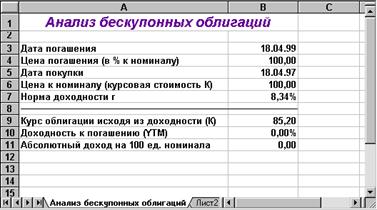

На рис. 2.11 приведен пример простейшего шаблона для анализа долгосрочных бескупонных облигаций, выполненного с использованием предлагаемого подхода. Формулы шаблона приведены в табл. 2.5.

Рис. 2.11. Шаблон для анализа долгосрочных бескупонных облигаций

Таблица 2.5

Формулы шаблона

| Ячейка |

Формула |

| В9 |

=ЦЕНА(B5; B3; 0; В7;B4; 1) |

| В10 |

=ДОХОД(B5; B3; 0; B6; B4; 1) |

| В11 |

=B4-B6 |

Руководствуясь рис. 2.11 и табл. 2.5, сформируйте данный шаблон и сохраните его на магнитном диске под именем ZEROBOND.XLT.

Осуществим проверку работоспособности шаблона на следующем примере.

Пример 2.13

Рассматривается возможность покупки восьмилетней бескупонной облигации с номиналом в 1000,00 и сроком погашения облигации 18/04/99. Курсовая стоимость облигации на дату 18/04/97 составляет 85,20. Требуемая норма доходности равна 6%. Определить целесообразность покупки облигации.

Реклама

Введите исходные данные в ячейки В3.В7 спроектированного шаблона. Фрагмент ЭТ с решением этого примера приведен на рис. 2.12.

Рис. 2.12. Решение примера 2.13

Как следует из полученного решения, доходность к погашению данной облигации (8,34%) выше заданной (6%). Кроме того, цена облигации, соответствующая требуемой норме доходности, равна 89,00, что на 3,80 выше курсовой. Таким образом, проведение операции обеспечит получение дополнительного дохода в 3,80 на каждые 100 ед. номинала. Величина абсолютного дохода после погашения облигации составит 14,80 на каждые 100 ед. номинала. Изменим условие задачи.

Доходность к погашению по облигации из предыдущего примера на дату проведения операции составила 8,34%, при требуемой норме в 6%. По какой цене была приобретена облигация?

Введите в ячейку В7: 0,0834 (Результат: 85,20).

Если временной отрезок между приобретением облигации и ее погашением составляет точное число лет, расчеты основных параметров подобных операций могут быть осуществлены с использованием шаблона для анализа элементарных потоков платежей (см. главу 1). Однако при этом нельзя забывать о том, что величины PV (цена покупки) и FV (номинал) необходимо указывать с разными знаками.

|