Олег Лытнев

Стоимость является центральным понятием экономической теории. Стоимостью могут обладать любые вещественные и нематериальные объекты (блага): предметы потребления, производственные фонды, права на пользование ими, знания, деловая репутация, личные связи и многое другое. Являясь сложной экономической категорией, стоимость может трактоваться и как субъективная полезность блага, и как объективно необходимые затраты для его производства. В финансово-экономической практике используется более узкая трактовка этого понятия: стоимость это способность блага быть обмененным на деньги (трансформироваться в денежную форму). Размер денежной суммы, которая может быть выручена в обмен на данное благо, определяет величину его стоимости. При фактическом осуществлении сделок стоимость выступает в форме цен, предлагаемых покупателями и запрашиваемых продавцами благ.

Совокупность благ, принадлежащих конкретному человеку, называется его имуществом. Общая стоимостная оценка имущества характеризует уровень благосостояния или богатства его владельца. Для увеличения своего богатства собственник может вкладывать принадлежащее ему имущество в действующие или вновь создаваемые предприятия. Предприятие (дело, бизнес) это форма осуществления деятельности, нацеленной на увеличение стоимости вложенного имущества в интересах собственников этого имущества. Стоимость имущества, вложенного (инвестированного) собственником в предприятие, формирует собственный капитал этого предприятия. Для того, чтобы превратить свое имущество (или его часть) в капитал (капитализировать его), владелец данного имущества должен как минимум соблюсти следующие условия:

капитализируемое имущество должно быть отделено от другого личного имущества владельца на длительное время (возможно – навсегда). Собственник теряет возможность использования физических или иных свойств капитализируемого имущества для непосредственного личного потребления;

с момента капитализации право на пользование и распоряжение инвестированным имуществом должно быть передано другому экономическому субъекту – предприятию. Капитализированное имущество становится активами предприятия, обязующегося использовать их таким образом, чтобы стоимость этих активов максимально возросла.

Реклама

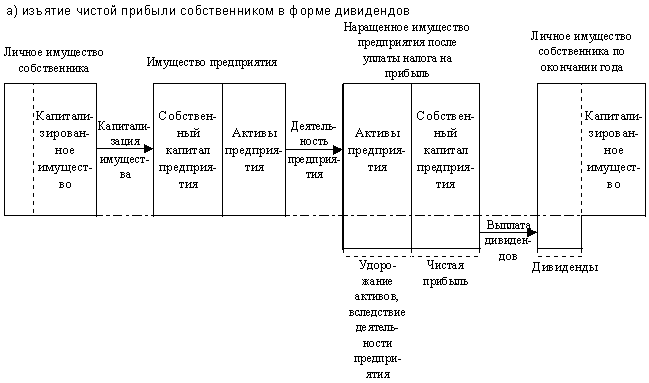

Стимулом, подвигающим собственника на добровольный отказ от части своих законных прав на принадлежащее ему имущество, является предоставляемое ему взамен право на получение суммы прироста собственного капитала предприятия. Такой прирост собственного капитала, обусловленный деятельностью предприятия, нацеленной на увеличение стоимости его активов, называется прибылью предприятия. Часть прибыли, остающаяся после уплаты предприятием налога на прибыль, принадлежит владельцам предприятия. Эту часть называют чистой прибылью. Владельцы могут ежегодно изымать у предприятия активы в сумме, равной заработанной им за год чистой прибыли. Однако, если собственники предприятия сочтут более выгодным для себя отказаться от своего текущего дохода в пользу еще более значительного увеличения собственного капитала предприятия в будущем, то они могут оставить причитающуюся им сумму чистой прибыли предприятию. В этом случае говорят о реинвестировании прибыли. Богатство собственников будет возрастать не за счет получения ими текущих доходов, а в результате увеличения их доли в капитале предприятия. В свою очередь, предприятие получает возможность расширения масштабов своей деятельности, а следовательно – еще большего увеличения массы зарабатываемой им прибыли.

Рисунок 1.1.1 Изменение имущественного состояния предприятия и собственников

Как видно из схемы, богатство собственника увеличивается в любом случае. Однако при получении дивидендов он увеличивает ту часть своего личного имущества, которая находится в его непосредственном распоряжении и может быть использована для личного потребления. В другом случае увеличивается отчужденная часть его имущества, вложенная в собственный капитал предприятия. Однако подобное отчуждение не означает полную утрату собственности на это имущество. При необходимости владелец может продать свою долю в собственном капитале предприятия (например, акции) и получить взамен деньги, которые может использовать по своему усмотрению

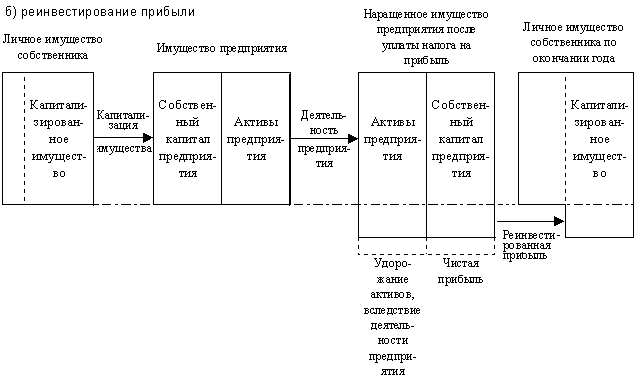

С момента своего создания предприятие получает значительную независимость от своих владельцев, которых в принципе не интересуют способы, которыми руководство предприятия собирается увеличивать стоимость капитала, полученного в свое распоряжение. В соответствии со схемами, изображенными на рис. 1.1.1, имущественное состояние предприятия в момент его создания можно изобразить следующим образом (рис. 1.1.2).

Реклама

Рисунок 1.1.2. Структура имущества предприятия при его создании

Стоимость активов всегда равна стоимости вложенного в них капитала. Главное предназначение активов предприятия – приносить ему доход. Предприятие может комбинировать своими активами любым не запрещенным законом способом, чтобы максимизировать этот результат. В финансовом менеджменте исключается возможность случайного приобретения предприятием каких-либо активов. Любая закупка должна иметь предварительное финансовое обоснование, основным критерием которого является максимизация дохода. Если окажется. что приобретенный актив не способен обеспечить предприятию ожидаемый доход, то он должен быть продан, а высвободившиеся деньги вложены в другой, более доходный актив. Операции с активами, не приводящие к изменению стоимости активов (активы продаются по той же цене, по которой они были куплены), оставляют величину собственного капитала предприятия неизменной.

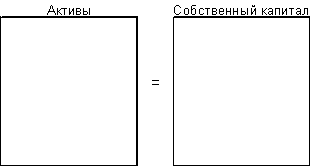

Специфика деятельности большинства отраслей бизнеса обусловливает необходимость разделения совокупных активов предприятия на две части: длительно эксплуатируемые (свыше 1 года) и приобретаемые на срок до 1 года. В первом случае говорят о внеоборотных активах или основном капитале предприятия (в его состав входят – основные средства, незавершенное строительство, долгосрочные финансовые вложения). Имущество такого рода составляет основу бизнеса, придает ему стабильность и устойчивость. Предприятие не сможет быстро расстаться с этими активами без значительной потери их стоимости, т.е. эти активы имеют низкую ликвидность. С другой стороны, в условиях успешной работы ни у одного нормального руководителя не возникнет желания превратить их стоимость в “живые деньги”. Распродажа основного капитала предприятия свидетельствует о возникших у него серьезных проблемах. Очевидно, что вложение капитала в основные фонды является очень ответственным шагом, поэтому ему предшествует длительная и трудоемкая процедура разработки и анализа инвестиционных проектов.

Другой вид активов называется оборотными средствами или оборотными активами (синонимы – текущие активы, оборотный капитал). Данные активы обеспечивают текущие потребности предприятия в сырье, материалах, товарах и т.п. и достаточно быстро завершают свой финансовый кругооборот, трансформируясь из денежной в материальную форму и обратно в деньги. Их ликвидность значительно выше, чем у основных фондов. Тем не менее в каждый данный момент времени, определенная часть вложенного в предприятие капитала должна быть связана (иммобилизована) в остатках каких-либо оборотных активов – запасов, дебиторской задолженности и др. Снижению величины этих остатков способствует ускорение оборачиваемости текущих активов. В этом случае одна и та же сумма вложенного в предприятие капитала принесет ему больший доход. С учетом вышесказанного имущественная структура предприятия может быть изображена следующим образом (рис. 1.1.3).

Рисунок 1.1.3. Структура активов предприятия

После создания предприятия может оказаться, что его собственного капитала недостаточно для покрытия потребностей в основных фондах и оборотных активах. В этом случае предприятие имеет право выступать от своего лица в качестве заемщика необходимых ему ресурсов. Следует четко понимать, что ответственность по полученным кредитам целиком и полностью лежит на самом предприятии, а не на его владельцах (за исключением индивидуальных частных предприятий и полных товариществ). В случае неспособности предприятия погасить свои долги оно может быть объявлено банкротом и собственники потеряют свои вклады в его капитал, но не более того. С позиций финансового менеджмента банкротство может быть представлено как переход права собственности на предприятие от его первоначальных владельцев к кредиторам. Риску потери своего имущества противостоит соблазн увеличения доходов за счет использования заемных средств. Если цена привлекаемых ресурсов (например, величина процентов по кредиту) ниже уровня доходности, обеспечиваемого активами предприятия, то выгода для собственников становится очевидной. Они заинтересованы в увеличении доли заемных средств и понуждают руководство предприятия к привлечению таких ресурсов. Эффект от использования заемных источников называют эффектом финансового рычага или финансовым левериджем.

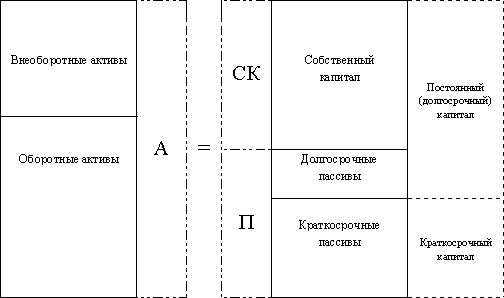

Структура заемного капитала неоднородна. Для финансов имеет принципиальное значение срок, на который привлекаются ресурсы. Наиболее выгодными для предприятия являются долгосрочные займы и кредиты, к которым в российской практике относятся обязательства со сроком погашения свыше 1 года (в развитых странах долгосрочными считаются обязательства сроком свыше 5 и даже 10 лет). Долгосрочные источники являются полноценным инвестиционным ресурсом, который может быть вложен в масштабные проекты, способные окупить затраты к моменту погашения задолженности. В этом смысле долгосрочные источники идентичны собственному капиталу. В финансовой практике они называются долгосрочным заемным капиталом или долгосрочными пассивами. Сумма собственного и долгосрочного заемного капиталов называется постоянным или долгосрочным капиталом.

Краткосрочные обязательства (со сроком погашения до 1 года) обычно привлекаются для покрытия дополнительной потребности в оборотных средствах. В принципе никто не может запретить предприятию затеять длительный инвестиционный проект, финансируемый за счет цепочки краткосрочных займов. Однако с финансовой точки зрения такая стратегия представляется авантюрной. Покрытие хотя бы части основного капитала предприятия краткосрочными заемными средствами является одним из наиболее верных показателей его финансовой неустойчивости. Краткосрочные заимствования подразделяются на процентные (например, банковские ссуды) и беспроцентные (кредиторская задолженность поставщикам, рабочим и служащим, бюджету и т.п.). Общая сумма краткосрочных обязательств называется краткосрочными пассивами, краткосрочным заемным капиталом или просто краткосрочным капиталом. В сумме с долгосрочным заемным капиталом данные источники образуют пассивы предприятия или его заемный капитал.

Таким образом для предприятия, использующего эффект финансового рычага, общая величина его активов будет всегда равна сумме собственного капитала и пассивов. Данное равенство отражает основное балансовое уравнение, лежащее в основе финансового менеджмента: А = СК + П. Схематично его можно представить следующим образом (рис. 1.1.4).

Рисунок 1.1.4. Схема основного балансового уравнения

В практике отечественного бухгалтерского учета принято называть всю правую часть балансового уравнения (СК + П) пассивом, рассматривая ее как единое целое. Формально никакой разницы при этом не возникает. Однако с финансовой точки зрения собственный капитал имеет совершенно иную природу и принципиально отличается от заемных источников. Владельцы становятся богаче, если увеличивается собственный капитал предприятия. С ростом заемного капитала увеличивается общая сумма активов предприятия. Однако само по себе это увеличение еще не означает обогащения собственников предприятия, так как активы, приобретаемые за счет заемных средств, “обременены” обязательствами, величина которых равна сумме вновь приобретенных активов. В будущем, если предприятие сумеет воспользоваться эффектом финансового рычага и новые активы принесут дополнительный доход, владельцы смогут ощутить увеличение стоимости своей доли в активах предприятия.

Разница между общей стоимостью активов и общей величиной заемного капитала называется чистыми активами. Из основного балансового уравнения следует, что чистые активы должны равняться величине собственного капитала предприятия. На практике это равенство как правило не соблюдается: официальной методикой расчета величины чистых активов акционерных обществ предусмотрено исключение из итога актива некоторых статей (например, суммы НДС по приобретенным ценностям, задолженности учредителей по взносам в уставный капитал и др.). Величина пассивов также корректируется – в частности, к ней добавляется сумма целевого безвозмездного финансирования, полученного предприятием. Поэтому рассчитанные таким образом чистые активы обычно бывают меньше общей величины собственного капитала. Если размер чистых активов опустится ниже уровня уставного капитала (у действующего предприятия уставный капитал это только часть собственного капитала), то акционерное общество должно перерегистрировать свой устав, доведя в нем размер уставного капитала до величины чистых активов.

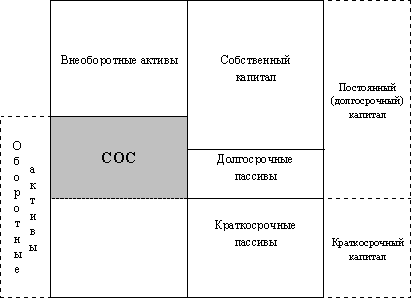

Несколько видоизменив схему, представленную на рис. 1.1.4, можно наглядно представить методику формирования еще одного важнейшего финансового показателя – наличие собственных оборотных средств (СОС) или величина собственного оборотного капитала (синоним – чистый оборотный капитал) (рис. 1.1.5).

Рисунок 1.1.5. Схема формирования собственного оборотного капитала

Заштрихованная часть схемы на рис. 1.1.5 отображает величину имеющихся у предприятия СОС. Как видно из схемы, название “собственные оборотные средства” не совсем точно отражает природу этого показателя. Речь идет о той части оборотных активов предприятия, которая покрывается не только собственным капиталом, но и долгосрочными пассивами, т.е. постоянным капиталом. В мировой практике для обозначения этой части оборотных средств используется термин “working capital” или “net working capital” – рабочий (работающий) или чистый рабочий капитал. Как видно из схемы, алгебраически величину СОС можно рассчитать двумя способами:

вычитая из итога оборотных активов сумму краткосрочных пассивов;

вычитая стоимость внеоборотных активов из суммы постоянного капитала (итога собственного капитала и долгосрочных пассивов).

Рассмотрим аналитический баланс условного предприятия (табл. 1.1.1). Используя имеющиеся в нем данные, рассчитаем наличие СОС на начало и конец года:

на начало года – 1 способ (80 – 40) = 40 млн. рублей;

2 способ (60 + 30 – 50) = 40 млн. рублей.

на конец года – 1 способ (92 – 49) = 43 млн. рублей;

2 способ (60 + 40 – 57) = 43 млн. рублей.

Результаты расчетов показывают, что в отчетном году наличие СОС увеличилось на 3 млн. рублей (43 – 40), т.е. еще большая часть оборотных активов предприятия покрывалась долгосрочными финансовыми источниками. Это свидетельствует о росте ликвидности и финансовой устойчивости предприятия: наиболее ликвидная часть его активов превышает сумму краткосрочных обязательств на 43 млн. рублей или почти в 2 раза (92 / 49). При возникновении срочной необходимости погашения какого-либо обязательства предприятие достаточно быстро и без значительной потери стоимости сможет направить на эти цели часть своих оборотных средств, например, высвободив их из запасов сырья.

Таблица 1.1.1

Аналитический баланс

млн. руб.

| Статьи актива |

На начало года |

На конец года |

Статьи собственного капитала и пассива |

На начало года |

На конец года |

| Внеоборотные активы |

50 |

57 |

Собственный капитал |

60 |

60 |

| Оборотные средства |

80 |

92 |

Долгосрочные пассивы |

30 |

40 |

| Баланс |

130 |

149 |

Краткосрочные пассивы |

40 |

49 |

| Баланс |

130 |

149 |

Однако возможна иная трактовка полученного результата: предприятие было вынуждено направить на финансирование оборотных средств дополнительно 3 млн. рублей из своих инвестиционных ресурсов (долгосрочного капитала). Иммобилизация этих ресурсов в остатках текущих активов означает сокращение инвестиционных программ предприятия, отказ от выполнения проектов, реализация которых могла бы обеспечить ему в будущем значительный прирост дохода. Другими словами, увеличение СОС означает замедление их оборачиваемости, снижение эффективности использования долгосрочного капитала предприятия.

Несмотря на свою полную противоположность, обе вышеприведенные трактовки полученных результатов верны. Уникальность показателя СОС заключается в том, что в нем находят отражение два важнейших финансовых понятия – доходность и риск. Увеличивая размер собственного оборотного капитала, предприятие снижает риск потери платежеспособности. Оборотные средства являются наиболее ликвидной частью активов, поэтому наличие их “чистой” величины, свободной от краткосрочных обязательств, значительно увеличивает мобильность предприятия в целом, его способность переориентировать свой капитал на новые рынки или виды деятельности. С другой стороны, поддерживая значительные размеры СОС в течение длительного времени, предприятие лишает себя возможности доходного вложения своего долгосрочного капитала. Это может свидетельствовать об отсутствии инвестиционной политики, недостаточном внимании к вопросам развития производства.

Снижение наличие СОС может означать вложение чистых оборотных активов в инвестиционную деятельность, направление их на реализацию масштабных проектов с высоким уровнем ожидаемого дохода. Однако при этом уменьшается степень покрытия краткосрочных обязательств оборотными активами, что увеличивает риск возможного банкротства. Отрицательная величина СОС свидетельствует о финансовой неустойчивости предприятия, так как имеющихся в его распоряжении текущих активов уже недостаточно для покрытия срочных обязательств. Поэтому требования кредиторов могут быть направлены и на его основной капитал – здания, оборудование, транспортные средства и т.п.

|