Олег Лытнев

Наряду с доходностью ценных бумаг или их портфелей, может быть определена доходность конкретного финансового рынка (например NYSE) в целом. Для этого можно использовать изменение какого-либо фондового индекса (DJIA, S&P 500 и т.п.). Прирост (снижение) этого индекса за определенный период должен быть отнесен к значению индекса на начало периода:

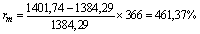

, где (5.6.1) , где (5.6.1)

I1, I0 – значения фондовых индексов соответственно на конец и начало периода;

rm – уровень доходности рынка в целом.

Например, фактическое значение индекса S&P 500 составило на 10 мая 2000 года 1384,29, на следующий день оно достигло уровня 1401,74. Темп прироста за день (дневная доходность “средней” акции) равен 1,26%. Аннуилизировав этот результат по ставке простых процентов (временная база – 366 дней), получим:

Полученный гигантский результат отражает изменение индекса лишь за 1 день, поэтому его не стоит автоматически экстраполировать на все остальные дни года. Безусловно, рост курса акций будет чередоваться с его падением, в результате чего фактическая годовая доходность “средней” акции будет иметь гораздо более скромную величину. В табл. 5.6.1 приведена динамика фактической годовой доходности индекса S&P 500 за ряд лет в сопоставлении с динамикой доходности одной отдельно взятой акции, обращающейся на этом же рынке.

Таблица 5.6.1

| Годы |

Доходность одной акции (r), % |

Доходность рынка (rm), % |

| 1981 |

6,12 |

20,25 |

| 1982 |

14,97 |

13,94 |

| 1983 |

2,72 |

1,44 |

| 1984 |

13,2 |

18,41 |

| 1985 |

11,55 |

7,11 |

Приведенные в таблице данные позволяют сопоставить между собой изменения доходности отдельной акции и доходности рынка в целом. Если в предыдущем параграфе находилась теснота связи между отдельными акциями, входящими в инвестиционный портфель, то теперь можно найти степень зависимости доходности одной акции от уровня прибыльности всего рынка. В статистике подобные задачи решаются путем построения регрессионных уравнений вида:

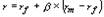

, где (5.6.2) , где (5.6.2)

y – результативный показатель;

x – влияющий фактор;

a - свободный член уравнения регрессии;

b – коэффициент регрессии;

e – погрешность.

Важнейшим параметром этого уравнения является коэффициент регрессии b, который показывает, насколько сильно изменение факторного показателя x влияет на результирующий признак y.

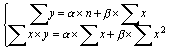

В случае линейной формы регрессионного уравнения, простейшим способом оценки его параметров является использование метода наименьших квадратов, заключающегося в решении относительно a: и b следующей системы линейных уравнений:

Реклама

, где (5.6.3) , где (5.6.3)

n – общее число наблюдений (лет).

Решив ее, получим:

Значение коэффициента регрессии β = 0,27 показывает, что с увеличением средней доходности рынка на 1 процентный пункт, доходность данной ценной бумаги возрастет лишь на 0,27 пункта. Иными словами, акция подвержена относительно менее сильному воздействию рыночных колебаний: при снижении рыночной доходности на 1 пункт, падение доходов по этой акции также составит в среднем лишь 0,27 пункта. Графическая аппроксимация фактических данных линейной функцией представлена на рис. 5.6.1. Коэффициент регрессии β представлен на нем углом наклона линии регрессии к оси абсцисс.

Рисунок 5.6.1. Графическое представление взаимосвязи между доходностью отдельной акции и средней рыночной доходностью

Таким образом, коэффициент регрессии β служит количественным измерителем систематического риска, не поддающегося диверсификации. Ценная бумага, имеющая β-коэффициент, равный 1, копирует поведение рынка в целом. Если значение коэффициента выше 1, реакция ценной бумаги опережает изменение рынка как в одну, так и в другую сторону. Систематический риск такого финансового актива выше среднего. Менее рисковыми являются активы, β-коэффициенты которых ниже 1 (но выше 0). Концепция β-коэффициентов составляют основу модели оценки финансовых активов (Capital Assets Pricing Model, CAPM). При помощи этого показателя может быть рассчитана величина премии за риск, требуемой инвесторами по вложениям, имеющим систематический риск выше среднего.

Формула определения требуемой инвесторами доходности финансового инструмента имеет вид:

, где (5.6.4) , где (5.6.4)

rf – безрисковый уровень доходности (risc free).

Считается, что инвесторы питают неприязнь к излишнему на их взгляд риску (risc aversion), поэтому любая ценная бумага, отличная от безрисковых государственных облигаций или казначейских векселей, может рассчитывать на признание инвесторов только в том случае, если уровень ее ожидаемой доходности компенсирует присущий ей дополнительный риск. Данная надбавка называется премией за риск (второе слагаемое в формуле 5.6.4), она напрямую зависит от величины β-коэффициента данного актива, так как предназначена для компенсации только систематического риска. Несистематический риск может быть устранен самим инвестором путем диверсификации своего портфеля, поэтому рынок не считает нужным устанавливать вознаграждение за этот вид риска.

Реклама

Сама по себе CAPM является изящной научной теорией, имеющей солидное математическое обоснование. Для того, чтобы она “работала” необходимо соблюдение таких заведомо нереалистических условий как наличие абсолютно эффективного рынка, отсутствие транзакционных издержек и налогов, равный доступ всех инвесторов к кредитным ресурсам и др. Тем не менее столь абстрактное логическое построение получило практически всеобщее признание в мире реальных финансов. Крупнейшие рыночные институты, такие как инвестиционный банк Merril Lynch, регулярно рассчитывают β-коэффициенты всех крупных компаний, котирующихся на фондовых биржах. Отсутствие в России сформированной финансовой инфраструктуры пока еще препятствует использованию всего потенциала, заложенного в данную модель. Поэтому рассмотрим пример

Рисунок 5.6.2. Взаимосвязь уровня β-коэффициента и требуемой доходности расчета уровня ожидаемой доходности с использованием подхода capm на фондовом рынке сша.

Компания, имеющая β-коэффициент 2,5, собирается привлечь дополнительный собственный капитал путем эмиссии обыкновенных акций. Уровень безрисковой процентной ставки составляет 6,25%, средняя доходность рынка, рассчитанная по индексу S&P 500, – 14%. Для того, чтобы сделать свои ценные бумаги привлекательными для инвесторов, компания должна предложить по ним ежегодный доход не ниже 25,625% (6,25 + 2,5 * (14 – 6,25)). Размер премии за риск составит 19,375%. Столь существенные ограничения, накладываемые рынком на возможности снижения цены капитала, устанавливают предел доходности инвестиционных проектов, которые компания собиралась финансировать привлекаемым капиталом: внутренняя норма доходности этих проектов должна быть не ниже 25,625%. В противном случае NPV проектов окажется отрицательной, то есть они не обеспечат увеличения стоимости предприятия. Если бы β-коэффициент компании был равен 1,5, то размер премии за риск составил бы 11,625% (1,5 * (14 – 6,25)), то есть цена нового капитала составила бы лишь 17,875%. Полученные результаты могут быть представлены на графике, показывающем зависимость требуемой инвесторами нормы доходности при заданных значениях β-коэффициента, безрисковой процентной ставки (rf) и средней рыночной доходности (rm). Данный график отражает линию рынка ценных бумаг (Security Market Line, SML) (рис. 5.6.2).

Использование CAPM дает финансовому менеджеру инструмент прогнозирования издержек по привлечению нового капитала для реализации инвестиционных проектов. Финансы любого предприятия являются открытой системой, поэтому, планируя свои капиталовложения, оно обязано учитывать при этом конъюнктуру финансового рынка. Менеджеры компании могут абсолютно ничего не знать об индивидуальных особенностях и личных предпочтениях потенциальных инвесторов. Это не освобождает их от обязанности предугадать главную потребность любого инвестора – получить доход, компенсирующий риск инвестиций. В этом им может помочь использование модели оценки финансовых активов.

|