И. Б. Масленников, аспирант Института экономики УрО РАН, Екатеринбург

Проблема инвестиций - тема сегодня популярная. От понимания логики инвестиционных процессов зависит адекватность практических инвестиционных решений, принимаемых на различных этапах инвестиционного процесса. Один из самых важных и ответственных этапов инвестиционного процесса - это выбор предприятия, в которое будут вложены инвестиционные ресурсы. На выбор же объекта инвестирования в основном влияет такая категория, как «инвестиционная привлекательность предприятия».

Цель этой статьи - дать интерпретацию этой категории и охарактеризовать ту роль, которую она - в своем институциональном качестве - играет в процессе инвестирования.

Инвестиционная привлекательность часто определяют как возможность «гарантированного, надежного и своевременного достижения целей инвестора на базе экономических результатов деятельности объекта инвестирования». Определение, как минимум, некорректно, так как инвестирование - это процесс с негарантированным результатом. Те или иные инвестиционные решения предполагают изрядную степень риска, так как ни при каких условиях невозможно быть полностью уверенным в том, что в итоге удастся реализовать намеченные цели. Последнему тезису можно найти массу подтверждений в реальной экономической жизни. Инвестиции любого рода - как стратегические, так и спекулятивные, как прямые, так и портфельные - сопряжены со значительным риском. Одним из недавних ярких примеров несбывшихся надежд инвесторов может служить крах рынка акций высокотехнологичных корпораций на американской электронной бирже NASDAQ. Инвестирование -процесс не с гарантированным, а с вероятностным результатом. Инвесторы могут лишь надеяться и ожидать реализации поставленных перед собой целей. В соответствии с данным утверждением категорию «инвестиционная привлекательность предприятия» следовало бы определить как степень вероятности достижения выдвигаемых целей инвестирования, выраженную в индивидуальных ожиданиях экономических агентов, потенциальных субъектов инвестиционного процесса.

Инвестиционную привлекательность можно трактовать как полезность инвестиций для отдельного конкретного субъекта инвестиционного процесса. Между тем традиционные представления о категории «полезность» (взятые из неоклассической теории потребительского поведения, в рамках которой данная категория приобрела свою современную наиболее развитую форму) и представления о полезности инвестиций (инвестиционной привлекательности) имеют существенные различия.

Реклама

Среди наиболее весомых отличий, указывающих на институциональную природу категории «инвестиционная привлекательность предприятия», отметим следующие.

Первое. Категория «полезность», рассматриваемая в контексте инвестиционных решений, многозначнее этой категории, понимаемой в традиционном, узко неоклассическом смысле. Понятие полезности инвестиций может включать реализацию целей инвестирования, отличных от единственно возможной в рамках неоклассической теории цели поведения экономического агента - максимизации прибыли или дохода. Так, например, одно из современных направлений новой институциональной экономической теории - экономика соглашений (конвенционализм) предусматривает несколько возможных модальностей действий в системе различных способов координации деятельности экономических агентов. Из этого следует, что полезность инвестиционных решений можно оценивать под разными углами зрения, диктуемыми различными модальностями действий. Так, неоклассический принцип максимизации прибыли и дохода может представлять собой лишь частный вариант механизма це-леположения при планировании инвестиций из множества возможных альтернатив.

Второе. Субъективизм категории «инвестиционная привлекательность предприятия» ограничен объективными рамками, в отличие от субъективизма категории «полезность» в традиционном понимании. Ожидания инвесторов относительно достижения своих целей - изначально субъективные - выражаются в определенных оценках. А процедура оценки инвестиционной привлекательности регулируется определенными нормами и правилами, то есть имеет институциональный характер. Поэтому в результате оценочного процесса происходит объективизация ожиданий инвесторов: диапазон возможных ожиданий ограничивается рамками объективного порядка оценочной процедуры.

Процесс оценки инвестиционной привлекательности предприятия регулируется системой оценочных институтов различных уровней соподчиненности, нормы и правила которых, накладываясь друг на друга, образуют институциональную оценочную матрицу. Вся совокупность оценочных институтов подразделяется на две большие группы институтов; можно выделить следующие наиболее важные типы оценочных институтов (рис. 1).

Реклама

Информационные институты

Институт национального права - это своего рода ме-таинститут, то есть институт формальных институтов. Действительно, национальное право задает общие рамки, нормы, правила, регулирующие функционирование официальных (формальных) экономических институтов. Сфера влияния национального права охватывает как формальные информационные, так и официальные аналитические институты. Институт национального права в качестве информационного института продуцирует информацию о нормах и правилах хозяйственной деятельности, в том числе и о нормах и правилах инвестиционной составляющей хозяйственной деятельности.

Рис. 1. Типология институтов оценки инвестиционной привлекательности предприятия

Институт фондового рынка представляет собой систему норм и правил, регулирующих механизм организованной торговли корпоративными ценными бумагами. На биржах посредством механизма организованной торговли фондовыми активами формируются равновесные цены на акции различных эмитентов. Движение цен акций корпораций как титулов собственности в долгосрочном периоде в значительной мере определяется результатами текущей хозяйственной деятельности предприятий-эмитентов. Рост цен акций определенной корпорации-эмитента может свидетельствовать о высоком уровне результативности деятельности данной корпорации и, соответственно, наоборот. Поэтому долгосрочный тренд движения цен акций может восприниматься потенциальными инвесторами в качестве индикатора инвестиционной привлекательности прямых стратегических инвестиций в те или иные корпорации. Конъюнктурные колебания цен используются инвесторами в качестве необходимой информации для принятия инвестиционных решений в спекулятивных целях. Таким образом, информация о ценах на фондовые активы, продуцируемая институтом фондового рынка, может быть востребована инвесторами для оценки инвестиционной привлекательности предприятий (корпораций).

Институт товарного рынка определяет нормы и правила обмена различных товаров и услуг, то есть благ, произведенных субъектами хозяйственной деятельности. В процессе обмена происходит формирование равновесных рыночных цен на отдельные виды благ. С одной стороны, уровень цен на отдельные виды товаров на определенный момент времени, а также направленность тренда динамики цен на товары характеризуют рентабельность производства данных товаров в настоящем и будущем. А значит, могут свидетельствовать о потенциале развития предприятий, выпускающих аналогичные товары. С другой стороны, информация о ценах на товары промышленного назначения, которые используются в производственном процессе некоторых предприятий, позволяет оценить динамику изменения уровня издержек в стоимости готовой продукции указанных предприятий. Таким образом, информация о ценах на товары может свидетельствовать о потенциале развития предприятия и служить основой для оценки его инвестиционной привлекательности.

Институт публичной финансовой отчетности регламентирует порядок доступа заинтересованных экономических агентов к информации о финансовом состоянии предприятий (корпораций), сложившемся в течение определенного отчетного периода. Институт публичной финансовой отчетности вменяет в обязанность предприятиям, которые осуществляют свою деятельность в корпоративной организационно-правовой форме, публиковать свои финансовые отчеты. В большинстве случаев информация о финансовом состоянии компании, взятая из материалов финансовой отчетности, выдержавших аудиторскую проверку, становится базовой для принятия предварительных инвестиционных решений. Информация публичной финансовой отчетности в силу своей открытости может использоваться широким кругом потенциальных инвесторов самых разных категорий.

Институт бухгалтерского учета включает систему норм и правил регистрации хозяйственных операций. Информация аналитического бухгалтерского учета в сравнении с информацией публичной финансовой отчетности более оперативна и детализирована. Однако информация оперативного бухгалтерского учета не подлежит огласке и в большинстве случаев бывает отнесена к коммерческой тайне предприятия. Тем не менее в случае необходимости подобная информация может запрашиваться у руководства предприятий заинтересованными инвесторами. В том случае, если предприятие имеет встречную заинтересованность в инвестициях, потенциальным инвесторам предоставляется вся необходимая информация, содержащая данные бухгалтерского учета.

Аналитические институты

Институт формального анализа инвестиционной привлекательности представляет собой систему официальных методик анализа, рекомендованных к использованию соответствующими правительственными учреждениями. В определенных случаях применение данных методик прямо регламентируется национальной нормативно-правовой базой.

Институт неформального анализа инвестиционной привлекательности предприятия объединяет нормы и порядок применения любых аналитических процедур, не имеющих официально закрепленного статуса. В этом случае потенциальный инвестор самостоятельно определяет целесообразность использования той или иной методики. Неформальный анализ позволяет более полно учесть особенности различных инвестиционных проектов и индивидуально подойти к рассмотрению конкретного объекта инвестирования.

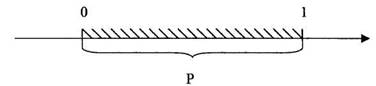

Роль институциональной матрицы в оценочном процессе можно охарактеризовать следующим образом. Диапазон возможных значений инвестиционной привлекательности (Р) как вероятности достижения целей инвестирования, воспринимаемой вне оценочных процедур, определяется интервалом Р е [0; 1] (рис. 2).

Рис. 2. Интервал возможных значений инвестиционной привлекательности предприятия вне оценочных процедур

Инвестор находится в полном неведении относительно того, с какой степенью вероятности он сможет добиться реализации своих целей, вложив средства в некое предприятие. Он может лишь строить догадки в рамках указанного диапазона. У инвестора может быть лишь надежда, что рассматриваемый им вариант не полностью безнадежен (т. е. Р^О). Но здесь также справедлив и тот факт, что вероятность Р не может быть равной 1. В противном случае данный факт означал бы полную уверенность инвестора в реализации своих целей, чего не может быть в принципе, и о чем мы уже говорили выше. Трансакционные издержки, рассматриваемые здесь как информационные издержки на идентификацию наиболее благоприятных возможностей инвестирования (то есть обеспечивающих максимальную степень реализации целей инвестирования), вне оценочных процедур будут для инвестора максимальными.

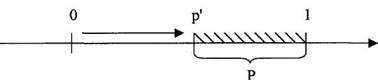

Прибегая к оценочным процедурам, инвестор стремится понизить неопределенность своих ожиданий относительно возможности достижения своих целей. Воздействие институциональной оценочной матрицы, с помощью которой осуществляется оценка инвестиционной привлекательности предприятия, вызывает сдвиг нижней границы возможных значений инвестиционной привлекательности вправо по числовой оси до некоторого значения р', сокращая тем самым интервал возможных значений. Отсюда инвестиционная привлекательность предприятия, определяемая с помощью оценочных процедур (Р ), может принадлежать следующему числовому интервалу: Рое [р'; 1] (рис. 3).

Таким образом, институциональная сущность инвестиционной привлекательности заключается в том, что инвес-

Рис. 3. Влияние оценочных процедур на интервал возможных значений инвестиционной привлекательности

тиционная привлекательность может быть доступна восприятию заинтересованных экономических агентов в определенных оценках, выработка которых осуществляется с помощью специфических норм и правил. При этом внутренний смысл оценочных процедур заключается в снижении неопределенности ожиданий потенциальных инвесторов о вероятности достижения выдвинутых ими целей инвестирования. Что в свою очередь ведет к снижению трансакци-онных издержек инвестирования и стимулирует инвестиционную деятельность.

Список литературы

1. Вехи экономической мысли. Теория фирмы. Т. 2/ Под ред. В. М. Гальперина. СПб.: Экономическая школа, 2000.

2. Игольников Г., Патрушева Е. Что понимать под конкурентоспособностью, инвестиционной привлекательностью и экономичностью производства // Российский экономический журнал. 1995. № 11.

3. Милгром П., Роберте Дж. Экономика, организация и менеджмент. СПб.: Экономическая школа, 2001.

4. Олейник А. Н. Институциональная экономика. М.: ИНФРА-М, 2000.

5. Фаворо О. Внутренние и внешние рынки // Вопросы экономики. 1997. № 10.

6. Фавро О. Экономика организаций // Вопросы экономики. 2000. № 5.

7. Ходжсон Дж. Привычки, правила и экономическое поведение // Вопросы экономики. 2000. № 1.

|