Вступление

На современном

этапе становления

рыночных отношений

в Украине всё

большее значение

для экономики

страны приобретает

развитие

предпринимательской

деятельности.

Анализ

принятого в

мировой практике

законодательства

о предприятиях

и предпринимательской

деятельности

показывает,

что оно определяет

предпринимательство

как инициативную,

самостоятельную

деятельность

граждан и их

объединений,

направленную

на получение

прибыли, осуществляемую

на свой риск

и под свою

имущественную

ответственность.

Новые

условия хозяйствования,

и, в частности

конкурентная

среда, делает

любую предпринимательскую

деятельность

сложнопрогнозируемым

процессом. Это

означает, что

предпринимателям,

разрабатывающим

стратегию и

тактику организации

и развития

своего дела,

крайне необходимы

знания теории

рисков, без

которых эффективная

предпринимательская

деятельность

не представляется

возможной. В

экономической

теории и практике

существует

множество

подходов к

пониманию

категории

«риск». Одним

из них является

определение

риска, как

вероятность

возникновения

убытков или

недополучения

доходов по

сравнению с

прогнозируемым

вариантом.

В условиях

рыночной экономики,

предпринимательская

деятельность

невозможна

без риска, и

поэтому, предпринимателю

необходимо

уметь оценивать

степень риска

и уметь управлять

им, с целью его

уменьшения.

Одно из главных

правил предпринимательской

деятельности

гласит: «Не

избегать риска,

а предвидеть

его, стремясь

снизить до

возможно более

низкого уровня».

Особый интерес

данная проблема

вызывает в

современной

теории и практике

Украины, что

объясняется

процессами

трансформации

в направлении

построения

рыночной экономики.

Именно поэтому

вопрос о разработке

системы управления

риском заслуживает

особого внимания.

Целью

данной дипломной

работы является

определение

основных принципов

выработки

системы управления

экономическим

риском в условиях

рыночной экономики.

А значит,

задачи данной

дипломной

работы, можно

сформулировать

следующим

образом:

расширение

и углубление

знаний о качественных

и количественных

свойствах

экономических

процессов с

учётом риска

как характерного

фактора современной

экономики;

представление

методологии

и методики

построения,

анализа экономического

риска, а также

экономико-математических

моделей оценки

возможных

потерь.

оценка

наиболее типовых

примеров

моделирования

и измерения

экономического

риска в процессе

принятия решений

на основе

использования

соответствующего

аппарата, с

целью практического

использования

теоретических

концепций при

решении проблем,

которые возникают

в предпринимательской

деятельности.

Данная

дипломная

работа состоит

из вступления,

трёх глав, выводов,

списка использованных

источников,

приложений.

В первой

главе представлено

определение

экономического

риска в экономической

теории и практике,

причины его

возникновения

и классификация.

Во второй –

раскрываются

принципы управления

риском, приводятся

методы оценки

и пути снижения

риска. В третьей

главе проводится

более детальное

описание внутренних,

на примере

социально-политических

и административно-законодательных

рисков, и внешних,

на примере

производственных

рисков, которые

являются одними

из наиболее

актуальных

в современной

предпринимательской

деятельности.

При написании

данной дипломной

работы использовались

труды иностранных

и отечественных

экономистов-учёных,

таких как: К.

Татеиси,

Дж.С. Милль, А.С.

Пигу, А.Маршалл,

О.Л.Устенко,

В.М. Гранатуров

и др.

Выводы

Исследования,

проведенные

в данной дипломной

работе позволяют

сделать следующие

выводы:

Риск

это всепроникающий

феномен, то,

что присуще

всем рыночным

субъектам. Его

основные

характеристики

сводятся к

тому, что:

риск

присутствует

всегда на всех

этапах деятельности

хозяйственных

субъектов вне

зависимости

от сферы их

функционирования,

при этом отличие

может состоять

только лишь

в его степени;

полное

устранение

риска невозможно

в силу целого

ряда причин

как объективного,

так и субъективного

характера

(например,

отсутствие

полной информации,

постоянное

развитие как

непосредственно

конкретного

рынка, так и

экономики

страны в целом

и т.п.)

Само

по себе наличие

риска, которое

сопровождает

деятельность

предприятия,

работающего

в рыночных

условиях, не

является недостатком

рыночной экономики.

Более того,

отсутствие

риска, т.е. опасности

возникновения

непредсказуемых

и нежелательных

для предприятия

последствий

его собственных

действий, как

правило, вредит

экономике,

поскольку

подрывает ее

динамичность

и эффективность.

Экономический

риск, основным

источником

которого являются

внутренняя

и внешняя

неопределенности,

возможен по

следующим

основным причинам:

внезапно

наступившие

непредвиденные

изменения во

внешней среде,

которые отражаются

(либо могут

отразиться)

на деятельности

предприятия

(изменения

цен, изменения

в налоговом

законодательстве,

колебания

валютного

курса, изменения

в социально-политической

ситуации и

т.п.);

изменения

отношений

предприятия

с его контрагентами.

Эти изменения

могут быть

вызваны как

самим предприятием,

так и контрагентами

данного предприятия

(возможность

заключить

более выгодный

договор, удлинение

или сокращение

срока договора,

более привлекательные

условия деятельности,

изменение

ориентации

партнеров,

изменения в

условиях перемещения

товарных,

финансовых

и трудовых

ресурсов между

предприятиями

и т.п.), что повлечет

за собой изменения

достигнутых

ранее договоренностей

либо отказа

от них;

изменения,

проходящие

внутри самого

предприятия,

либо другие

причины внутреннего

происхождения

(несоответствие

уровня квалификации

работников

предприятия

запланированным

производственным

заданиям, внезапный

выход их строя

основных

производственных

фондов и т.п.);

изменения,

происходящие

вследствие

научно-технического

прогресса,

результатом

чего является

формирование

новой системы

ориентации

(например, изменение

отношения к

ручному труду

после возникновения

машинного).

Основными

функциями риска

являются:

инновационная,

регулятивная,

защитная и

аналитическая.

Многообразие

рисков в

предпринимательской

деятельности

обусловило

необходимость

их классификации.

В современной

экономической

теории их обычно

классифицируют

по следующим

основным признакам:

связь

с предпринимательской

деятельностью;

принадлежность

к стране функционирования

хозяйственного

субъекта; уровень

возникновения;

сфера

происхождения;

причины возникновения;

степень обоснованности

принятия риска;

степень системности;

соответствие

допустимым

пределам; реализация

рисков; адекватность

времени принятия

решения реагирования

на реализацию

рисков; группа,

анализирующая

риск и принимающая

решение о поведении

в случае его

реализации;

масштаб влияния;

возможность

прогнозирования;

степень влияния

на деятельность.

Это позволяет

разработать

оптимальную

систему управления

риском, которая

направлена

на минимизацию

возможных

будущих потерь.

Управление

рисками - это

возможность

экономической

деятельности,

использовать

разнообразные

подходы, процессы,

мероприятия,

которые позволяют

в определенной

степени прогнозировать

наступление

рискованного

события, ситуации,

и за счет управленческого

взаимодействия

добиваться

снижения его

степени влияния.

Главными

задачами управления

риском являются:

обнаружение

областей повышенного

риска; оценка

степени риска;

анализ

приемлемости

данного уровня

риска для

предпринимателя;

разработка

в случае необходимости

мер по предупреждению

или снижению

риска; в случае,

когда рисковое

событие произошло,

принятие мер

к максимально

возможному

возмещению

причиненного

ущерба.

Конкретные

методы и приемы,

которые используются

при принятии

и реализации

решений в условиях

риска, в значительной

степени зависят

от специфики

предпринимательской

деятельности,

принятой стратегии

достижения

поставленных

целей,

конкретной

ситуации и т.п.

Система

управления

риском прежде

всего предполагает

их оценку, результаты

которой позволяют

в дальнейшем

выбрать наиболее

оптимальный

способ снижения

рисков. Основными

методами оценки

риска являются

метод экспертных

оценок, метод

дерева решений,

метод сценариев,

статистический,

аналитический

метод

и т.д.

В

предпринимательской

деятельности

наиболее часто

используются

следующие пути

снижения рисков:

создание

совместных

предприятий

(СП); приобретение

фирм, компаний

с хорошо налаженной

системой внедрения

новых технологий;

привлечение

внешних

конкурентов-экспертов

с узкой специализацией;

внедрение

нововведений;

максимальное

использование

прошлого опыта;

диверсификация;

лимитирование;

страхование;

страхование

ответственности;

сострахование

и перестраховании;

резервирование

средств

При

этом, для практики

Украины наибольший

интерес представляет

создание СП;

внедрение

нововведений;

диверсификация;

страхование

ответственности;

перестрахование

и т.д.

Важным

при этом является

методическая

и финансовая

помощь субъектам

предпринимательской

деятельности,

чему должно

содействовать

государство

через систему

законодательства,

нормативного

и информационного

обеспечения,

создания

благоприятного

климата хозяйствования.

Приложение

А

Таблица.

Классификация

рисков по

определённым

признакам

| № |

Классификационные

признаки

|

Виды рисков

|

| 1. |

Связь с

предпринимательской

деятельностью

|

Предпринимательские

Не предпринимательские

|

| 2. |

Принадлежность

к стране

функционирования

хозяйственного

субъекта

|

Внутренние

Внешние

|

| 3. |

Уровень возникновения |

Фирменный

(микроурсвень)

Отраслевой

Межотраслевой

Региональный

Государственные

Глобальный

(мировой)

|

| 4. |

Сфера

происхождения

|

Социально-политические

Административно-законодательные

Производственные

Коммерческие

Финансовые

Природно-экологические

Демографические

Геополитические

|

| 5. |

Причины

возникновения

|

Неопределенности

будущего

Недостатка

информации

Субъективного

воздействия

|

| 6. |

Степень

обоснованности

принятия риска

|

Обоснованные

Частично

обоснованные

Авантюрные

|

| 7. |

Степень системности |

Системные

Несистемные

(уникальные)

|

| 8. |

Соответствие

допустимым

пределам

|

Допустимые

Критические

Катастрофические

|

| 9. |

Реализация

рисков |

Реализованные

Нереализованные

|

| 10. |

Адекватность

времени принятия

решения реагирования

на реализацию

рисков

|

Предупредительные

Текущие

Запоздалые

|

| 11. |

Группа,

анализирующая

риск и принимающая

решение о

поведении

в случае его

реализации

|

Индивидуального

решения

Коллективного

решения

|

| 12 |

Масштаб влияния |

Одноособные

Многособные

|

| 13. |

Возможность

прогнозирования

|

Прогнозируемые

Частично

непрогнозируемые

|

| 14. |

Степень

влияния на

деятельность

|

Отрицательные

Нулевые

Положительные

|

Приложение

Б

Рис. Последовательность

этапов управления

риском

Приложение

В

Рис. Упрощенная

блок-схема

процесса управления

риском

|

1

сбор и обработка

данных

|

8

формирование

и выбор вариантов

увеличения

риска

|

|

2

качественный

анализ риска

|

7

оценка возможности

увеличения

риска

|

|

3

количественная

оценка риска

|

9,13

оценка целесообразности

снижения риска

|

| 4 —

оценка приемлемости

риска |

10

оценка целесообразности

увеличения

риска

|

|

5,11

— оценка

возможности

снижения риска

|

14 —

выбор варианта

снижения риска |

|

6, 12 — выбор

методов и

формирование

вариантов

снижения риска

|

15 —

реализация

проекта (принятие

риска); |

|

16 — отказ

от реализации

проекта (избежание

риска).

|

|

Приложение

Г

Таблица.

Схема факторов

риска

-

| Факторы

риска |

Оценка по годам |

| 1 |

2 |

3 |

4 |

прогнозный

год

|

| ВНУТРЕННЯЯ

ЭКОНОМИКА |

|

|

|

|

|

|

1. Реальный

прирост ВНП

|

* |

* |

* |

* |

* |

|

2. Инвестиционное

соотношение

внутри страны

|

*

|

* |

* |

* |

* |

|

3.Эффективность

инвестиций

|

* |

* |

* |

* |

* |

|

4. Средний

уровень инфляции

|

* |

* |

* |

* |

* |

|

5. Рост

денежных

поступлений

|

* |

* |

* |

* |

* |

|

6. Уровень

реального

внутреннего

кредита

|

* |

* |

* |

* |

* |

|

7. Характеристика

налогово-бюджетной

политики

|

* |

* |

* |

*

|

* |

| ЭКОНОМИКА

СТРАНЫ-ПАРТНЕРА |

|

|

|

|

|

|

8.

Конкурентоспособность

|

* |

* |

* |

* |

* |

|

9. Торговый

баланс

|

* |

* |

* |

* |

*

|

|

10. Экспорт

товаров и услуг

|

* |

* |

* |

* |

* |

|

11. Импорт

товаров и услуг

|

* |

* |

* |

* |

* |

|

12. Внешнеторговое

сальдо

|

* |

* |

* |

* |

* |

| 13. Доля экспорта

в ВНП |

* |

* |

* |

* |

* |

| 14. Концентрация

экспорта |

* |

* |

* |

* |

* |

| 15. Импорт в страну

партнера |

* |

* |

* |

* |

* |

| ЗАДОЛЖЕННОСТЬ |

|

|

|

|

|

| 1 б. Общая сумма

задолженности

страны, в т.ч.:

Международному

Валютному

Фонду Международному

Банку Реконструкции

и Развития |

* |

* |

* |

* |

* |

| 17. Международные

резервы |

* |

* |

* |

* |

* |

| 18. Стоимость

услуг по внешней

задолженности |

* |

* |

* |

* |

* |

| 19. Доля внешней

задолженности

в объеме экспорта |

* |

* |

* |

* |

* |

| 20. Доля внешней

задолженности

по услугам

(выплате процентов)

в общем объеме

экспорта |

* |

* |

* |

* |

* |

| 21. Уровень

платежеспособности

страны по долгам |

* |

* |

* |

* |

* |

| 22. Доля международных

резервов в

объеме импорта |

* |

* |

* |

* |

* |

| 23. Величина

политического

риска |

* |

* |

* |

* |

* |

| 24. Уровень

безработицы |

* |

* |

* |

* |

* |

| 25. Рост ВНП на

душу населения |

* |

* |

* |

* |

* |

Приложение

Д

Рис. Схема

воплощения

рисков в плановые

задания (метод

сценариев)

Приложение

Е

Таблица.

Система

оценки степени

политического

риска

|

Рейтинг

|

Описание риска |

| PR-1 |

Риск маловероятен

в кратко, средне-

и долгосрочном

периодах.

Ситуация

в стране очень

стабильная

и существует

благоприятное

отношение к

выплате

внешнего долга,

которое вряд

ли изменится.

|

| PR-2 |

Не предвидится

риска в кратко-

и среднесрочном

периодах.

Долгосрочный

риск трудно

оценить, но

перспективы

не отрицательные.

Существует

достаточно

времени для

предсказания

политического

риска. Положительное

отношение к

выплате внешнего

долга вряд

ли изменится.

|

| PR-3 |

Риск маловероятен

в кратко- и

среднесрочном

планах. Долгосрочные

перспективы

не ясны, но не

являются

отрицательными.

Есть достаточно

времени

для того, чтобы

обнаружить

политический

риск. Отношение

к выплате

внешней задолженности

положительное,

но может измениться.

|

| PR-4 |

Риск маловероятен

в кратко- и

среднесрочном

периодах, но

на долгосрочный

период потенциально

отрицательный.

Достаточно

времени для

предсказания

среднесрочного

риска. Отношение

к выплате

внешнего

долга может

измениться,

но вероятнее

позитивное.

|

| PR-5 |

Риск маловероятен

в краткосрочном

периоде и есть

достаточно

времени для

защиты. Тенденция

с риском в

средне- и долгосрочном

периодах неясна,

но вероятнее

всего, что она

имеет отрицательный

характер.

Отношение

к внешней

задолженности

неблагоприятно.

|

| PR-6 |

Риск

маловероятен

в краткосрочном

плане, но слишком

мало времени

для защиты.

Средне- и долгосрочные

перспективы

— отрицательные.

Отношение к

выплате внешнего

долга спорное.

|

| PR-7 |

Риск

вероятен в

кратко- и среднесрочном

планах. Исследования

на долгосрочные

перспективы

показывает,

что возможно

улучшение

из-за перемены

правительства

или изменения

отношения к

внешней задолженности.

|

| PR-8 |

Риск

возможен в

любое время,

политическая

обстановка

очень нестабильна

и отношение

к выплате

внешнего долга

крайне негативное.

|

| PR-9 |

Риск вполне

определен.

Нет никакой

возможности

смены политического

курса или

отношения к

внешней задолженности.

|

Раздел I.

Риск как экономическая

категория

- Понятие

риска в экономической

теории

В современной

экономической

теории и практике

риск является

одной из основополагающих

категорий. Это

связано с тем,

что именно

неопределенность

экономических

явлений и процессов

представляется

распространенной

характеристикой,

реализация

которой может

привести к

значительным

потерям, чем

к выигрышам.

Актуальность

данной проблемы

и необходимость

рационализации

поведения

экономических

агентов обуславливают

то, что вопрос

неопределенности

и риска является

одним из основных

направлений

современного

микроэкономического

анализа.

В экономической

науке основополагающими

теориями

экономических

рисков являются:

классическая

и неоклассическая.

Создание

классической

теории экономических

рисков связано

с такими экономистами,

как Дж. С. Милль,

Н.У. Сениор, Ф.Х.

Найт и др. Они

выделяли в

структуре

предпринимательского

дохода две

составляющие:

процент

как долю на

вложенный

капитал (или

заработную

плату капиталиста);

плату

за риск как

возмещение

возможного

риска в предпринимательской

деятельности.

Экономический

риск классики

рассматривают

либо как возмещение

возможного

дохода вследствие

принятого

решения, либо

как получение

убытков (наступления

неблагоприятных

последствий)

вследствие

реализации

неудачного

решения. Они

понимали

экономический

риск только

как возможный

ущерб вследствие

экономического

действия. Экономисты

определяют

риск, как математическое

ожидание потерь.

Именно ориентация

экономистов

данной школы

на одностороннее

понимание

экономического

риска вызывала

критику ее

положений и

явилась причиной

создания иной

теории экономических

рисков, получившей

название

неоклассической.

Ее разработка

связана с именами

экономистов

А. Маршалла,

А.С. Пигу, а также

экономистов

скандинавской

школы (Я. Магнуссен

и др.).

Основные

положения

неоклассической

теории экономических

рисков сводятся

к следующему.

Экономические

агенты, работающие

в условиях

неопределенности

с прибылью как

случайно-переменной

величиной,

должны руководствоваться

двумя положениями:

размерами

ожидаемой

прибыли;

величиной

ее возможных

колебаний

(отклонений

от ожидаемой

величины).

Поведение

предпринимателя

в таких условиях

определяется

предельной

полезностью,

т.е. он должен

выбрать тот

вариант инвестирования

средств, в котором

колебания

прибыли будут

меньшими. Из

неоклассической

теории риска

следует, что

верная прибыль

всегда будет

иметь большую

полезность,

чем прибыль

ожидаемого

размера, связанная

с возможными

колебаниями.

На этом основании

Маршалл сделал

вывод о том,

что экономический

риск в целом

неприемлем.

Общераспространенной

теорией экономического

риска является

неоклассическая

с теми дополнениями,

которые внес

известный

экономист Дж.

М. Кейнс. Он впервые

дал подробную

классификацию

экономических

рисков, дополнив

неоклассическую

теорию фактором

удовольствия.

Основным недостатком

предыдущей

неоклассической

теории Дж. М.

Кейнс считал

недооценку

склонности

к азарту, часто

встречающейся

в практике

предпринимателей.

По его мнению,

ради большей

прибыли предприниматель,

как правило,

идет на больший

риск.

Многоаспектность

такого явления

как риск обуславливает

существование

большого количества

трактовок

данного понятия.

Кроме того,

риск это сложное

явление, имеющее

множество

несовпадающих,

а иногда противоположных

реальных основ.

Это объясняет

возможность

существования

нескольких

определений

понятий риска

с разных точек

зрения (например,

с юридической,

коммерческой,

финансовой).

Рассмотрим

ряд определений

риска, даваемых

отечественными

и зарубежными

авторами:

Риск

потенциальная,

численно измеримая

возможность

потери. Понятием

риска характеризуется

неопределенность,

связанная с

возможностью

возникновения

в ходе реализации

проекта неблагоприятных

ситуаций и

последствий.

Риск –

вероятность

возникновения

убытков или

недополучения

доходов по

сравнению с

прогнозируемым

вариантом.

Риск

это неопределенность

наших финансовых

результатов

в будущем. Дж.

П. Морган определяет

риск как степень

неопределенности

получения

будущих чистых

доходов.

Риск

это стоимостное

выражение

вероятностного

события, ведущего

к потерям.

Риск

шанс неблагоприятного

исхода, опасность,

угроза потерь

и повреждений.

Риск

вероятность

потери ценностей

(финансовых,

материальных

товарных ресурсов)

в результате

деятельности,

если обстановка

и условия проведения

деятельности

будут меняться

в направлении,

отличном от

предусмотренного

планами и

расчетами.

Таким

образом, четко

заметна тесная

связь таких

понятий, как

вероятность

и неопределенность.

Следовательно,

чтобы наиболее

точно раскрыть

категорию

«риск», необходимо

определить

«вероятность»

и «неопределенность»,

поскольку

именно эти два

фактора лежат

в основе рисков.

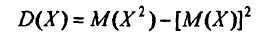

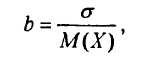

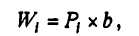

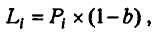

Именно

вероятность

представляется

фундаментальным

понятием для

теории вероятностей

и позволяет

количественно

сравнивать

события по

степени их

возможности.

Вероятностью

события является

определенное

число, которое

тем больше, чем

более возможно

событие.

Вероятность

это возможность

получения

определенного

результата,

и очевидно, что

более вероятным

считается то

событие, которое

происходит

чаще. Таким

образом, в первую

очередь понятие

вероятности

связано с опытным,

практическим

понятием частоты

события.

В качестве

единицы измерения

риска принимают

вероятность

достоверного

события, т.е.

такого события,

которое в результате

какого-либо

опыта, процесса

деятельности

непременно

должно произойти.

Примером такого

события может

служить факт

получения

дохода при

реализации

продукции,

поскольку

невозможна

такая ситуация,

когда предприятие

продавало бы

продукцию, не

имея на нее

цены (в конце

концов, цена

может быть

нулевой, в таком

случае и доход

будет нулевым).

Выделяют

субъективную

и объективную

вероятность.

Концепция

объективных

вероятностей

строится на

интерпретации

понятия вероятности

как предельного

значения частоты

при бесконечно

большом числе

экспериментов,

и оценка вероятности

производится

посредством

вычисления

частоты, с которой

происходит

данное событие.

Например, частота

возникновения

некоторого

уровня потерь

в процессе

реализации

проекта может

быть рассчитана

по формуле:

f (A)=n(A)/n, (A)=n(A)/n,

где f

частота возникновения

некоторого

уровня потерь;

n(А)

число случаев

наступления

этого уровня

потерь;

n

общее число

случаев в

статистической

выборке, включающее

как успешно

осуществленные,

так и неудавшиеся

инвестиционные

проекты.

Точность

измерения

объективных

вероятностей

зависит от

объема статистических

данных и возможности

их использования

для будущих

событий, то

есть от сохранения

условий, в которых

происходили

прошлые события.

Вместе

с тем, во многих

случаях при

принятии решений

статистические

данные о частотах

появления

ситуации весьма

малы по объему

либо вообще

отсутствуют.

Поэтому используется

второй путь

измерения

вероятностей

ситуации, основанный

на субъективных

измерениях

лица принимающего

решение. В связи

с этим измеряемые

таким путем

вероятности

называют

субъективными.

При определении

субъективных

вероятностей

на первое место

выступает

мнение субъекта,

отражающее

состояние его

информационного

фонда. Иначе

говоря, субъективная

вероятность

определяется

на основе

предположения,

основывающегося

на суждении

или личном

опыте оценивающего

(эксперта), а

не на частоте,

с которой подобный

результат был

получен в аналогичных

условиях. Отсюда

широкое варьирование

субъективных

вероятностей,

которое объясняется

широким спектром

различной

информации

или различных

возможностей

оперирования

с одной и той

же информацией.

Субъективные

вероятности

при выполнении

некоторых

предположений

обладают свойствами

обычных объективных

вероятностей.

Поэтому с ними

можно производить

обычные операции,

определяемые

в теории вероятностей.

Зависимость

от объемов

исходной информации

с одной стороны

и зависимость

от субъекта

с другой – все

это ведет к

тому, что к

вероятностной

ситуации добавляется

неопределенность.

Условия

неопределенности,

имеющие место

в экономической

деятельности,

являются предметом

исследования

и объектом

постоянного

наблюдения

экономистов

самых различных

профилей, а

также специалистов

других областей

(юристов, социологов,

политологов

и т.п.). Такой

комплексный

подход к изучению

данного явления

связан с тем,

что хозяйственные

субъекты в

процессе своего

функционирования

испытывают

зависимость

от целого ряда

условий. Данные

условия зависимости

можно классифицировать

по месту их

возникновения

на:

Ориентация

Украины на

построение

экономики

рыночного типа

означает появление

самых различных

видов неопределенности

для всех субъектов

ее хозяйственной

деятельности.

Существует

несколько

возможных

подходов

классификации

неопределённости,

из которых

наиболее широко

применим подход

её характеристики

с точки зрения

вероятности

наступления

события.

По уровню

вероятности

наступления

событий необходимо

выделить три

основных вида

неопределенности:

Полная

неопределенность

— это такой вид

неопределенности,

который

характеризуется

близкой к 0

прогнозируемостью

наступления

события. Математически

это выглядит

следующим

образом:

где: Рi

прогнозируемость

наступления

события i;

t

время;

n

конечное время

прогнозирования

события.

Таким

образом, в условиях

полной неопределенности

субъекты

предпринимательской

деятельности

полностью

лишены возможности

каким бы то ни

было способом

прогнозировать

как перспективы

своего собственного

развития, так

и рынка в целом.

Частичная

неопределенность

это такой вид

неопределенности,

который характеризуется

тем, что вероятность

наступления

события, и степень

его прогнозируемости

находится в

пределах от

0 до 1:

Полная

определенность

— характеризуется

близкой к 1

прогнозированностью

наступления

событий,

т.е.:

Полная

определенность,

являясь противоположностью

полной неопределенности,

дает возможность

субъектам

хозяйственной

деятельности

со 100% вероятностью

прогнозировать

не только свою

стратегию на

рынке, а и его

собственное

поведение,

тенденции

развития и

т.п.

Так же

неопределенность

можно классифицировать

в зависимости

от информации

и формы этой

информации,

которой располагает

субъект при

принятии решений

– начиная с

полного отсутствия

информации

и заканчивая

проблемами

логического

позитивизма:

неизвестность

(незнание);

физическая

неопределенность;

недостоверность

(неполнота,

недостаточность,

неадекватность,

расплывчатость);

неоднозначность;

лингвистическая

неопределенность.

Важным

при оценке

неопределенности

является выявление

причины ее

возникновения,

их можно объединить

в несколько

основных групп:

недетерминированность

процессов,

проходящих

в обществе в

целом, и в

экономической

жизни

в частности.

При этом

недетерминированность

является следствием

отсутствия

возможности

полного их

предсказания

и прогнозирования.

отсутствие

полной информации

при планировании

поведения

рыночного

субъекта, либо

ее субъективный

анализ.

влияние

субъективных

факторов на

результаты

проводимых

анализов (уровень

квалификации

работников,

проводящих

анализ; величина

временного

пространства

анализируемого

периода и т.п.).

Таким

образом, независимо

от желания,

начиная свою

деятельность,

а значит, вступая

в рынок, любому

экономическому

агенту придется

иметь дело с

неопределенностью

и, как следствие

этого, испытывать

на себе на протяжении

всей деятельности

влияние тех

видов рисков,

которые присущи

данной экономике

и данному

направлению

деятельности.

Итак,

риск как экономическая

категория

описывает

вероятность

потерь в результате

неопределенности,

что может привести

к наступлению

непредвиденных

или неблагоприятных

для экономической

деятельности

обстоятельств.

В общем виде

можно определить,

что риск, во-первых,

это возможный

ущерб (финансовых,

материальных

и иных потерь)

от реализации

принятого

решения и во-вторых,

риск получения

дохода или

прибыли от

реализации

решения.

Необходимо

различать более

широкое понятие

общего риска

и частное понятие

экономического

(предпринимательского)

риска. Экономический

риск проявляется

при принятии

хозяйственных

решений в

условиях

неопределенности

и представляет

совокупность

экономических,

политических,

экологических,

моральных и

других последствий,

которые могут

произойти в

результате

осуществления

этого решения.

Для

раскрытия

содержания

экономического

риска обычно

используют

термины «ситуация

риска» и «осознание

риска». Каждый

индивидуум

в процессе

хозяйственной

деятельности

сталкивается

с ситуациями,

которые не

имеют однозначного

решения. Неопределенная

ситуация требует

выбора нескольких

решений, имеющих

различную

вероятность

осуществления.

Таким образом,

необходимость

принятия одного

из нескольких

решений в

неопределенной

обстановке

обозначается

понятием «ситуация

риска». Если

индивидуум

при этом понимает,

что он столкнулся

с ситуацией

риска, то факт

такого понимания

обозначает

понятие осознания

риска. Осознание

подобной ситуации

позволяет

разрешить

неопределенность

путем принятия

одного из вариантов

решений.

Понятие

экономического

риска включает

не только наличие

рисковой

ситуации и ее

осознание, но

и принятие

решения на

основе количественного

и качественного

анализа риска.

Таким образом,

сущность

экономического

риска предполагает

принятие решений,

отвечающих

критериям

оценки риска.

Наиболее

удачным определением

экономического

риска является

его трактовка

как деятельности

субъектов

хозяйственной

жизни, связанной

с преодолением

неопределенности

в ситуации

неизбежного

выбора, в процессе

которой имеется

возможность

оценить вероятности

достижения

желаемого

результата,

неудачи и отклонения

от цели, содержащиеся

в выбираемых

альтернативах.

Риск

это всепроникающий

феномен, то,

что присуще

всем рыночным

субъектам. Его

основные

характеристики

сводятся к

тому, что:

риск

присутствует

всегда на всех

этапах деятельности

хозяйственных

субъектов вне

зависимости

от сферы их

функционирования,

при этом отличие

может состоять

только лишь

в его степени;

полное

устранение

риска невозможно

в силу целого

ряда причин

как объективного,

так и субъективного

характера

(например,

отсутствие

полной информации,

постоянное

развитие как

непосредственно

конкретного

рынка, так и

экономики

страны в целом

и т.п.)

Само

по себе наличие

риска, которое

сопровождает

деятельность

предприятия,

работающего

в рыночных

условиях, не

является недостатком

рыночной экономики.

Более того,

отсутствие

риска, т.е. опасности

возникновения

непредсказуемых

и нежелательных

для предприятия

последствий

его собственных

действий, как

правило, вредит

экономике,

поскольку

подрывает ее

динамичность

и эффективность.

Таким

образом, можно

обобщить,

что в экономической

теории под

"риском" принято

понимать вероятность

потери рыночным

субъектом части

доходов в результате

осуществления

определённой

производственной

или финансовой

деятельности.

Такое понимание

сущности риска,

не является

достаточно

полным и должно

быть дополнено

тем, что риск

представляет

собой ситуативную

характеристику

деятельности

любого рыночного

субъекта, что

является следствием

неопределенности

в его внутренней

и внешней среде,

и при его реализации

для данного

субъекта наступают

неблагоприятные

последствия.

Такое понимание

сущности риска

является пониманием

в широком смысле

слова, т.е. любой

рыночный субъект,

будь-то независимый

индивидуум

либо предприятие,

вынуждены

работать в

условиях риска.

Кроме

употребления

данного понятия

в широком смысле,

целесообразным

является и его

более узкое

использование.

При этом под

риском следует

понимать вероятность

несения предприятием

потерь в результате

проведения

предпринимательской

деятельности.

Таким образом,

риск в узком

смысле представляет

собой экономический

риск.

В

наиболее общем

виде экономический

риск, основным

источником

которого являются

внутренняя

и внешняя

неопределенности,

возможен по

следующим

основным причинам:

внезапно

наступившие

непредвиденные

изменения во

внешней среде,

которые отражаются

(либо могут

отразиться)

на деятельности

предприятия

(изменения

цен, изменения

в налоговом

законодательстве,

колебания

валютного

курса, изменения

в социально-политической

ситуации и

т.п.);

изменения

отношений

предприятия

с его контрагентами.

Эти изменения

могут быть

вызваны как

самим предприятием,

так и контрагентами

данного предприятия

(возможность

заключить

более выгодный

договор, удлинение

или сокращение

срока договора,

более привлекательные

условия деятельности,

изменение

ориентации

партнеров,

изменения в

условиях перемещения

товарных,

финансовых

и трудовых

ресурсов между

предприятиями

и т.п.), что повлечет

за собой изменения

достигнутых

ранее договоренностей

либо отказа

от них;

изменения,

проходящие

внутри самого

предприятия,

либо другие

причины внутреннего

происхождения

(несоответствие

уровня квалификации

работников

предприятия

запланированным

производственным

заданиям, внезапный

выход их строя

основных

производственных

фондов и т.п.);

изменения,

происходящие

вследствие

научно-технического

прогресса,

результатом

чего является

формирование

новой системы

ориентации

(например, изменение

отношения к

ручному труду

после возникновения

машинного).

Постоянно

осуществляемый

обмен информацией

между предприятием

и внешней средой

способен свести

до минимума

неопределенность

в деятельности

предприятия.

В свою очередь,

на основании

данного аналитического

материала может

быть выявлено

соответствие

между политикой,

проводимой

предприятием,

и потребностями

рынка, а также

изменениями,

проходящими

на нём. Другими

словами, хозяйственный

субъект может

быть готов к

рискам, которые

он принимает,

либо иметь

возможность

отвергнуть

тот или иной

риск.

Как

и любая экономическая

категория,

экономические

(предпринимательские)

риски выражают

свою сущность

в функциях.

Наиболее

общепринятыми

считаются

четыре функции:

инновационная,

регулятивная,

защитная и

аналитическая.

Инновационную

функцию хозяйственный

риск выполняет,

стимулируя

поиск нетрадиционных

решений проблем,

стоящих перед

предпринимателем.

Анализ зарубежной

литературы

показывает,

что в международной

хозяйственной

практике накопился

положительный

опыт инновационного

рискового

хозяйствования.

Большинство

фирм, компаний

добиваются

успеха, становятся

конкурентоспособными

на основе

инновационной

экономической

деятельности,

связанной с

риском. Рисковые

решения, рисковый

тип хозяйствования

приводят к

более эффективному

производству,

от которого

выигрывают

и предприниматели,

и потребители,

и общество в

целом.

Регулятивная

функция имеет

противоречивый

характер и

выступает в

двух формах:

конструктивной

и деструктивной.

Риск предпринимателя,

как правило,

ориентирован

на получение

значимых результатов

нетрадиционными

способами. Тем

самым он позволяет

преодолевать

консерватизм,

догматизм,

косность,

психологические

барьеры, препятствующие

перспективным

нововведениям.

В этом проявляется

конструктивная

форма регулятивной

функции

предпринимательского

риска.

Конструктивная

форма регулятивной

функции риска

заключается

в том, что способность

рисковать —

один из путей

успешной деятельности

предпринимателя.

Однако риск

может стать

проявлением

авантюризма,

субъективизма,

если решение

принимается

в условиях

неполной информации,

без должного

учета закономерностей

развития явления.

В этом случае

риск выступает

в качестве

дестабилизирующего

фактора. Следовательно,

хотя риск и

«благородное

дело», но не

любые решения

целесообразно

реализовывать

на практике,

они должны быть

обоснованными,

иметь взвешенный,

разумный характер.

К.

Татеиси в своей

работе «Вечный

дух предпринимательства»,

вводит такое

понятие как

«разумный

риск». Он пишет:

"Когда дело

доходило до

принятия решений,

то я лично всегда

придерживался

«правила 70/30».

Скажем, вносится

предложение

о создании

новой отрасли

производства:

если я на 70% уверен

в успехе дела,

то даю свое

согласие. Оставшиеся

30% сомнений станут

стимулятором

для рассмотрения

мер, которые

следует принять

в случае неудачи.

Это и называется

«разумным

риском»". Однако

К. Татеиси считает,

что в некоторых

случаях «правило

70/30» ограничивает

свободу действия

предпринимателей

и иногда разумнее

использовать

«правило 30/70».

Защитная

функция риска

основывается

на утверждении,

что если

риск

– нормальное

явление для

предпринимательской

деятельности,

то должно быть

терпимое отношение

к неудачам.

Защитная

функция риска

также имеет

два аспекта:

историко-генетический

и социально-правовой.

Первый

аспект объективно

связан с тем,

что для страхования

рисков отдельные

индивидуумы

и хозяйственные

организации

вынуждены

создавать

средства защиты

от негативных

явлений, стихийных

бедствий и т.д.

в форме страховых

(резервных)

фондов, фондов

риска, финансовых

резервов

предприятий.

Основное

содержание

социально-правового

аспекта защитной

функции риска

состоит в

необходимости

обеспечения

права на хозяйственный

риск и закрепления

его в законодательном

порядке как

категории

правомерности

экономического

риска. Такая

категория права

предусмотрена

в хозяйственном

законодательстве

большинства

зарубежных

стран и регламентирует

экономические

гарантии,

исключающие

в случае неуспеха

наказание

работника,

пошедшего на

обоснованный

риск. Эти гарантии

вообще рассматриваются

как необходимое

условие для

предпринимателя

на обоснованный

риск. В нашем

законодательстве

понятие правомерности

экономического

риска и необходимые

в этом случае

гарантии пока

отсутствуют,

что сдерживает

применение

обоснованных

рисковых решений

в хозяйственной

практике, а

также размывает

границы ответственности

за последствия

решений, принятых

в результате

бесхозяйственности

и некомпетентности

руководителей.

Следует

выделить еще

аналитическую

функцию

предпринимательского

риска, которая

связана с тем,

что наличие

риска предполагает

необходимость

выбора одного

из возможных

вариантов

решений, в связи,

с чем предприниматель

в процессе

принятия решения

анализирует

все возможные

альтернативы,

выбирая наиболее

рентабельные

и наименее

рисковые. В

зависимости

от конкретного

содержания

ситуации риска

альтернативность

обладает различной

степенью сложности

и разрешается

различными

способами. В

простых ситуациях,

например, при

заключении

договора поставки

сырья, предприниматель

опирается, как

правило, на

интуицию и

прошлый опыт.

Но при оптимальном

решении той

или иной сложной

производственной

задачи, например,

принятии решения

о вложении

инвестиций,

необходимо

использовать

специальные

методы анализа.

Рассматривая

функции экономического

(предпринимательского)

риска, следует

еще раз подчеркнуть,

что, несмотря

на значительный

потенциал

потерь, который

несет в себе

риск, он является

и источником

возможной

прибыли. Поэтому

основная задача

предпринимателя

не отказ от

риска вообще,

а выборы решений,

связанных с

риском на основе

объективных

критериев, а

именно: до каких

пределов может

действовать

предприниматель,

идя на риск.

В определенной

степени чувствительность

к риску фирмы,

имеющей большой

капитал или

выпускающей

многономенклатурную

продукцию,

будет ниже, чем

у небольшой

фирмы. Но, с другой

стороны, небольшая

коммерческая

организация

является более

гибкой и мобильной

при изменении

рыночной ситуации.

- Причины

возникновения

экономического

риска

Существуют

три основные

точки зрения,

признающие

или субъективную,

или объективную,

или субъективно-объективную

природу риска.

При этом преобладает

последняя —

субъективно-объективная

природа риска.

Риск

связан с выбором

определенных

альтернатив,

расчетом вероятностей

их исхода — в

этом его субъективная

сторона. Помимо

этого, она

проявляется

и в том, что люди

неодинаково

воспринимают

одну и ту же

величину

экономического

риска в силу

различия

психологических,

нравственных,

идеологических

ориентаций,

принципов,

установок и

т.д.

Однако

риск имеет и

объективную

сторону. Объективное

существование

риска обусловливает

вероятностная

сущность многих

природных,

социальных

и технологических

процессов,

многовариантность

материальных

и идеологических

отношений, в

которые вступают

субъекты

социально-экономической

жизни. Объективность

риска проявляется

в том, что это

понятие отражает

реально существующие

в жизни явления,

процессы, стороны

деятельности.

Причем риск

существует

независимо

от того, осознают

ли его наличие

или нет, учитывают

или игнорируют

его.

Субъективно-объективная

природа риска

определяется

тем, что он

порождается

процессами,

как субъективного

характера, так

и такими, существование

которых, в конечном

счете, не зависит

от воли и сознания

человека.

Таким

образом, основными

источниками

риска являются:

Спонтанность

природных

процессов и

явлений, стихийные

бедствия. Проявления

стихийных сил

природы —

землетрясения,

наводнения,

бури, ураганы,

а также отдельные

неприятные

природные

явления — мороз,

гололед, град,

гроза, засуха

и др. могут оказать

серьезное

отрицательное

влияние на

результаты

предпринимательской

деятельности,

стать источником

непредвиденных

затрат.

Случайность.

Вероятностная

сущность многих

социально-экономических

и технологических

процессов,

многовариантность

материальных

отношений, в

которые вступают

субъекты

предпринимательской

деятельности,

приводят к

тому, что в сходных

условиях одно

и то же событие

происходит

неодинаково,

т.е. имеет место

элемент случайности.

Это предопределяет

невозможность

однозначного

предвидения

наступления

предполагаемого

результата.

Весьма

заметное и не

всегда предсказуемое

влияние на

результаты

предпринимательской

деятельности

оказывают:

различного

рода аварии

— пожары, взрывы,

отравления,

выбросы атомных

и тепловых

электростанций

и т.п.;

выход

из строя оборудования;

несчастные

случаи на

транспорте,

производстве

и многое другое.

Как показывает

практика, несмотря

на принимаемые

обществом меры,

направленные

на уменьшение

вероятности

их появления

и снижение

величины причиняемого

ими ущерба,

указанные выше

случайные

события остаются

возможными,

их не могут

исключить самые

дорогостоящие

инженерно-технические

меры.

Наличие

противоборствующих

тенденций,

столкновение

противоречивых

интересов.

Проявление

этого источника

риска весьма

многообразно

от войн и межнациональных

конфликтов,

до конкуренции

и простого

несовпадения

интересов. В

борьбе за покупателя

конкуренты

могут увеличить

номенклатуру

выпускаемой

продукции,

улучшить ее

качество, уменьшить

цену и т.п. Существует

недобросовестная

конкуренция,

при которой

один из конкурентов

усложняет

другому осуществление

предпринимательской

деятельности

незаконными,

нечестными

действиями,

включая подкуп

должностных

лиц, опорочивание

конкурента,

нанесение ему

прямого ущерба.

Наряду

с элементами

противодействия

может иметь

место простое

несовпадение

интересов,

которое также

способно оказывать

негативное

воздействие

на результаты

предпринимательской

деятельности.

Например, как

показывают

исследования,

разные группы,

участвующие

в инновационном

процессе, могут

занимать различные,

подчас противоположные

позиции по

отношению к

своей роли к

ней — инициативы,

содействия,

бездействия

или противодействия.

Позицию инициативы

— разработчики,

содействия

— проектировщики,

бездействия

— пользователи.

И, наконец,

изготовители

часто оказывают

противодействие,

т.к. перестройка

технологических

и др. процессов,

требуемая

нововведением,

не всегда достаточным

образом обеспечивается

организационно-экономическими

и техническими

мероприятиями,

соответствующими

стимулами.

Наличие коррумпированных

структур в

управленческом

аппарате создает

реальные возможности

для яростного

сопротивления,

для появления

особенно жестких

форм противодействия,

вплоть до покушения

на жизнь и здоровье

тех, кто пытается

бороться с

такими антиобщественными

явлениями.

Таким

образом, наличие

противодействующих

и противоборствующих

тенденций в

общественно-экономическом

развитии вносит

в социально-экономическую

жизнь элементы

неопределенности,

создает ситуации

риска.

На процесс

воспроизводства

неопределенности

и риска оказывает

воздействие

вероятностный

характер НТП.

Общее направление

развития науки

и техники, особенно

на ближайший

период, может

быть предсказано

с известной

точностью.

Однако заранее

во всей полноте

определить

конкретные

последствия

тех или иных

научных открытий,

технических

изобретений

практически

невозможно.

Технический

прогресс

неосуществим

без риска, что

обусловлено

его вероятностной

природой, поскольку

затраты и особенно

результаты

растянуты и

отдалены во

времени, они

могут быть

предвидены

лишь в некоторых,

обычно широких

пределах.

Существование

неопределенности

связано также

с неполнотой,

недостаточностью

информации

об объекте,

процессе, явлении,

по отношению

к которому

принимается

решение, с

ограниченностью

человека в

сборе и переработке

информации,

с постоянной

изменчивостью

этой информации.

Процесс

принятия решений

предполагает

наличие достаточно

полной и правильной

информации.

Эта информация

включает

осведомленность:

о наличии и

величине спроса

на товары и

услуги, на капитал;

о финансовой

устойчивости

и платежеспособности

клиентов, партнеров,

конкурентов;

о ценах, курсах,

тарифах, дивидендах;

о возможностях

оборудования

и новой техники;

о позиции, образе

действий и

возможных

решениях

конкурентов

и др. Однако на

практике такая

информация

часто бывает

разнородной,

разнокачественной,

неполной или

искаженной.

Так, например,

источником

информации

о производительности

оборудования

могут служить

проектные,

нормативные

или фактические

данные. Большинство

из них являются

укрупненными,

усредненными,

и между ними

имеются значительные

расхождения.

Кроме того,

многие компании

намеренно

искажают информацию

для того, чтобы

ввести в заблуждение

конкурентов.

Таким

образом, чем

ниже качество

информации,

используемой

при принятии

решений, тем

выше риск наступления

отрицательных

последствий

такого решения.

К источникам,

способствующими

возникновению

неопределенности

и риска, относятся

также:

ограниченность,

недостаточность

материальных,

финансовых,

трудовых и

др. ресурсов

при принятии

и реализации

решений;

невозможность

однозначного

познания объекта

при сложившихся

в данных условиях

уровне и методах

научного познания;

относительная

ограниченность

сознательной

деятельности

человека,

существующие

различия в

социально-психологических

установках,

идеалах, намерениях,

оценках, стереотипах

поведения.

Элементы

риска и неопределенности

в хозяйственную

деятельность

вносят также:

необходимость

выбора новых

инструментов

воздействия

на экономику

в условиях

перехода от

экстенсивных

к интенсивным

методам развития;

несбалансированность

основных

компонентов

хозяйственного

механизма:

планирования,

ценообразования,

материально-технического

снабжения,

финансово-кредитных

отношений.

- Классификация

рисков

Субъекты

предпринимательской

деятельности,

которые в процессе

своего функционирования

испытывают

влияние различных

видов рисков,

могут управлять

им. Это означает,

что есть возможность

использовать

разнообразные

мероприятия,

которые позволяют

в определенной

степени прогнозировать

наступление

рискового

события и принимать

меры к снижению

его степени.

Эффективность

организации

управления

рисками во

многом определяется

идентификацией

его местоположения

в общей системе

классификации.

Наиболее часто

встречаемая

классификация

рисков проводится

по следующим

признакам:

уровень возникновения,

по сфере происхождения,

по степени

обоснованности

их принятия,

по соответствию

допустимым

пределам, а

также по характеру

происхождения

рисков (степени

их системности).

Однако, на наш

взгляд, данная

классификация

может быть не

только дополнена

целым радом

признаков, а

и расширена

внутри некоторых

из них, что позволит

повысить

эффективность

управления

фирмой вообще

и в условиях

кризисных

ситуаций, в

частности.

Итак,

риски могут

быту классифицированы

по следующим

признакам

(См. Приложение

А):

По

степени

их

связи с предпринимательской

деятельностью.

Классификация

рисков от их

связи с предпринимательской

деятельностью

обусловлена

теми отличиями,

которые существуют

между различными

видами деятельности,

которую могут

проводить

субъекты

хозяйствования.

Суть данного

положения

состоит в том,

что не всякая

деятельность

рыночного

субъекта является

предпринимательской.

Как известно,

под предпринимательством

понимается

самостоятельная

инициативная

хозяйственно-финансовая

деятельность

граждан с целью

получения

прибыли (дохода)

и осуществляемая

от своего имени

и под свою

собственную

имущественную

ответственность

либо же от имени

и под ответственность

юридического

лица — предприятия

(фирмы). В экономике

существует

достаточное

количество

фирм (организаций

и частных

лиц), которые

работают не

за прибыль

(доход), а имеют

совершенно

другие цели.

Такие организации

в экономической

литературе

часто называются

не прибыльные

организации.

Примером таких

организаций

могут служить

добровольные

общества содействия

различным

общественным

движениям,

многие научно-исследовательские

центры, учебные

заведения

и т.п. Однако

отказ от получения

прибыли еще

не означает,

что данные

организации

не испытывают

в процессе

своей деятельности

влияния рисков.

В связи с этим

целесообразным

является выделение

риска при проведении

предпринимательской

деятельности

пли просто

предпринимательского

риска и непредпринимательского.

По

принадлежности

к стране функционирования

хозяйственного

субъекта риски

могут быть

разделены на:

внутренние

риски, которые

возникают в

определенной

стране и оказывают

влияние на

деятельность

только ее

хозяйственных

субъектов;

внешние

риски, источник

происхождения

которых для

внутренних

производителей

находится за

пределами их

собственной

страны.

По

уровню

возникновения

риски

могут быть

классифицированы

на:

риски,

возникающие

на микроуровне,

т.е. непосредственно

на предприятии

либо у частных

лиц;

риски

отраслевого

происхождения,

которые возникают

у целой группы

предприятий,

относящихся

к определенной

отрасли и,

соответственно,

оказывающих

влияние на

всю отрасль;

риски

межотраслевого

происхождения,

наличие которых

обусловлено

влиянием и

зависимостью

отдельных

отраслей и

сфер экономической

деятельности

между собой;

региональные

риски, которые

могут возникать

из-за наличия

специфики

развития и

управления

отдельными

регионами

внутри страны;

государственные

риски, которые

возникают на

макроуровне

и оказывают

влияние на

все хозяйственные

субъекты данной

страны;

глобальные

(мировые) риски,

которые возникают

в экономике

нескольких

стран или всего

мирового

сообщества,

оказывая

воздействие

при этом на

деятельность

хозяйственных

субъектов

этих стран.

Наиболее часто

данные риски

могут быть

представлены

геополитическими

рисками (например,

изменение

мирового

равновесия,

глобальные

экологические

и демографические

проблемы и

т.п.).

По

сфере

происхождения.

Данный

признак классификации

позволяет

объединить

риски в укрупненные

группы в зависимости

от того, в какой

сфере они

возникают,

что даст возможность

более детально

исследовать

причины их

возникновения

и прогнозировать

последствия

их влияния на

макро и микросреду.

По своей

структуре

риски, согласно

данной классификации,

состоят из:

социально-политических

происхождение

которых базируется

на возможности

возникновения

непредвиденных

ситуаций в

случае изменения

осуществляемого

государством

политического

курса, а также

возможного

введения в

действие

незапланированных

ранее социальных

программ либо

других действий,

которые в основе

своего происхождения

имеют социальную

сферу (например,

забастовки,

изменение

психологического

настроя в

обществе и

т.д.);

административно-законодательных

— которые возникают

в случае реализации

незапланированных

административных

ограничений

хозяйственной

деятельности

рыночных субъектов,

а также изменений

в законодательстве

(увеличение

налоговых

ставок, запрет

на занятие

определенным

видом деятельности

и т.д.);

производственных

— связанных

с производством

продукции

(товаров, услуг),

с осуществлением

любых видов

производственной

деятельности

(снижение

предполагаемых

объемов производства,

рост затрат

на производство

продукции и

т.д.);

коммерческих

возникающих

в процессе

реализации

товаров и услуг,

произведенных

или закупленных

предприятием

(снижение объемов

реализации

вследствие

изменения

конъюнктуры,

повышение

закупочной

цены товаров,

непредвиденное

снижение объема

закупок, потери

товара в процессе

обращения

и т.д.). Следует

отметить, что

данная группа

рисков может

быть как самостоятельной

(в том случае,

если речь идет

об организации,

основным видом

деятельности

которой является

коммерция),

так и в составе

производственных

рисков (в том

случае если

коммерческие

риски возникают

у предприятий,

занимающихся

производственной

деятельностью,

в процессе ее

обеспечения.

Например,

реализация

произведенной

продукции,

снабжение

предприятия

сырьем и материалами

и т.д.);

финансовых

которые возникают

в сфере отношений

предприятия

с банками и

другими финансовыми

институтами,

а также связаны

с невыполнением

субъектом

экономической

деятельности

своих финансовых

обязательств

(просрочка

платежей, нарушение

сроков возвращения

кредитов и

т.д.). Кроме того,

данная группа

рисков может

являться следствием

изменений,

происходящих

в целом в финансовой

системе (например,

инфляционные

процессы и

т.д.);

природно-экологических

возникающих

вследствие

зависимости

человека и в

целом общественного

производства

от природно-климатических

условий (например,

большее по

сравнению

с обычным,

количество

осадков, и как

следствие

этого, снижение

урожая сельскохозяйственных

культур и т.д.),

а также и обратной

связи между

общественным

производством

и окружающей

средой (неблагоприятное

воздействие

вредных производств

на здоровье

людей и т.д.);

демографических

которые возникают

вследствие

изменения

демографической

ситуации.

Особенностью

данных рисков

является то,

что они могут

существовать

как в форме

самостоятельных

рисков, так и

являться причинами

для возникновения

других рисков

(например, снижение

продолжительности

жизни населения

может явиться

следствием

возникновения

такого риска,

который связан

с реализацией

продукции

предприятий,

ориентирующихся

на достаточно

старое население

и т.п.);

геополитических

глобального

характера,

таких как мировая

миграция рабочей

силы, появление

болезней, грозящих

жизни всего

человечества

и т.п.

По

причинам

возникновения

могут

быть выделены

несколько групп

риска:

риск,

вызванный

неопределенностью

будущего, т.е.

той обычной

неопределенностью,

которая характерна

для функционирования

всех субъектов

рынка, и как

следствие

этого — сложностью

в прогнозировании

их поведения.

Неопределенность

будущего может

быть вызвана

как наличием

неопределенности

в функционировании

экономической

системы самого

предприятия

либо его ближайшего

окружения

(например,

партнеров),

так и неопределенностью

окружающей

среды (например,

экономики

страны в целом);

риск,

вызванный

недостатком

информации

для принятия

решений, который

связан с объективной

невозможностью

учёта и рассмотрения

всех параметров,

необходимых

для принятия

производственно-хозяйственных

решений;

риск,

вызванный

личностными

субъективными

факторами,

группы, анализирующей

риск (их собственным

пониманием

анализируемых

процессов,

уровнем квалификации,

соотношением

количества

времени, необходимого

для качественного

и всестороннего

анализа, и

предоставленный

дня этого временем

и т.п.).

По

степени обоснованности

принятия риска.

Необходимость