Введение

Рыночная экономика в Российской Федерации набирает всё большую силу. Вместе с ней набирает силу и конкуренция как основной механизм регулирования хозяйственного процесса.

В современных экономических условиях деятельность каждого хозяйственного субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования.

Чтобы обеспечивать выживаемость предприятия в современных условиях, управленческому персоналу необходимо прежде всего, уметь реально оценивать финансовые состояния как своего предприятия так и существующих потенциальных конкурентов. Финансовое состояние – важнейшая характеристика экономической деятельности предприятия Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели.

Конкурентоспособность предприятию может обеспечить только правильное управление движением финансовых ресурсов и капитала, находящихся на распоряжении.

Принципы анализа ФХД

Аналитическое исследование финансово – хозяйственной деятельности предприятий базируется на определенных принципах.

1.

Государственный подход.

При оценке экономических явлений и процессов необходимо учитывать их соответствие государственной экономической, социальной, международной политике и законодательству.

2.

Научный характер.

Анализ должен базироваться на положениях диалектической теории познания, учитывать требования экономических законов развития производства.

3.

Комплексность.

Анализ требует всестороннего изучения причинных зависимостей в экономике предприятия.

4.

Системный подход.

Анализ должен базироваться на понимании объекта исследования как сложной динамической системы со структурой элементов.

5.

Объективность и точность.

Информация, использующаяся для анализа должна быть достоверна и объективно отражать действительность, а аналитические выводы должны быть обоснованы точными расчетами.

6.

Действенность.

Анализ должен быть действенным, т. е. активно воздействовать на ход производства и его результаты.

7.

Плановость.

Для эффективности аналитических мероприятий анализ должен проводиться систематически.

8.

Оперативность.

Эффективность анализа сильно возрастает если он проводится оперативно и аналитическая информация быстро воздействует на управленческие решения менеджеров.

Реклама

9.

Демократизм.

Предполагает участие в анализе широкого круга работников и, следовательно, более полное выявление внутрихозяйственных резервов.

10.

Эффективность.

Анализ должен быть эффективным, т. е. затраты на его проведение должны давать многократный эффект.

Виды финансового анализа.

По содержанию процесса управления выделяют: перспективный ( прогнозный, предварительный ) анализ, оперативный анализ, текущий ( ретроспективный ) анализ по итогам деятельности за тот или иной период.

Текущий ( ретроспективный ) анализ базируется на бухгалтерской и статической отчётности и позволяет оценить работу объединений, предприятий и их подразделений за месяц, квартал и год нарастающим итогом.

Главная задача текущего анализа – объективная оценка результатов коммерческой деятельности, комплексное выявление имеющихся резервов, мобилизация их, достижение полного соответствия материального и морального стимулирования по результатам труда и качеству работы.

Текущий анализ осуществляется во время подведения итогов хозяйственной деятельности, результаты используются для решения проблем управления.

Особенность методики текущего анализа состоит в том, что фактические результаты деятельности оцениваются в сравнении с планом и данными предшествующих аналитический период. В этом виде анализа имеется существенный недостаток – выявленные резервы навсегда потерянные возможности роста эффективности производства, т. к. Относятся к прошлому периоду.

Текущий анализ – наиболее полный анализ финансовой деятельности, вбирающий в себя результаты оперативного анализа и служащий базой перспективного анализа. (22)

Оперативный анализ приближён во времени к моменту совершения хозяйственных операций. Он основывается на данных первичного ( бухгалтерского и статического ) учёта. Оперативный анализ представляет собой систему повседневного изучения выполнения плановых заданий с целью быстрого вмешательства в процесс производства и обеспечения эффективности функционирования предприятия.

Оперативный анализ проводят обычно по следующим группам показателей: отгрузка и реализация продукции; использование рабочей силы, производственного оборудования и материальных ресурсов: себестоимость; прибыль и рентабельность; платёжеспособность. При оперативном анализе производится исследование натуральных показателей, в расчётах допускается относительная неточность т. к. нет завершённого процесса.

Реклама

Перспективным анализом называют анализ результатов хозяйственной деятельности с целью определения их возможных значений в будущем.

Раскрывая картину будущего, перспективный анализ обеспечивает управляющему решение задач стратегического управления.

В практических методиках и исследованиях задачи перспективного анализа конкретизируются по: объектам анализа; показателям деятельности; наилучшее обоснование перспективных планов.

Перспективный анализ как разведка будущего и научно-аналитическая основа перспективного плана тесно смыкается с прогнозированием, и такой анализ называют прогнозным.

Классификация анализа хозяйственной деятельности имеет важное значение для правильного понимания его содержания и задач и, следовательно, эффективного применения на практике.

Анализ хозяйственной деятельности явление многогранное и широкое. Он классифицируется:

по отраслевому признаку:

· отраслевой, специфика которого учитывает особенности отдельных отраслей народного хозяйства (промышленность, сельское хозяйство, транспорт и т. д.)

· межотраслевой, который учитывает взаимосвязи и структуру отраслей экономики и является методологической основой общего анализа хозяйственной деятельности (теорией АХД)

по признаку времени:

· предварительный (перспективный), - проводится до осуществления хозяйственных операций для обоснования управленческих решений

· оперативный, проводится сразу после совершения хозяйственных операций для оперативного выявления недостатков процесса финансово – хозяйственной деятельности. Его целью является обеспечение функции управления – регулирования.

· последующий (ретроспективный, итоговый), проводится после совершения хозяйственных актов. Он используется для контроля за финансово – хозяйственной деятельностью предприятия.

по пространственному признаку:

· внутрихозяйственный, изучает деятельность хозяйствующего субъекта и его структурных подразделений

· межхозяйственный, анализирует взаимодействие предприятия с контрагентами, конкурентами и т. д. и позволяет выявить передовой опыт в отрасли, резервы и недостатки организации.

по объектам управления

· технико – экономический анализ, который изучает взаимодействие технологических и экономических процессов и устанавливает их влияние на экономические результаты деятельности предприятия.

· финансово – экономический анализ, который особое место уделяет финансовым результатам деятельности предприятия, а именно, - выполнение финансового плана, эффективность использования собственного и заемного капитала, показатели рентабельности и т. п.

· социально – экономический анализ, который изучает взаимосвязь социальных и экономических процессов для повышения эффективности использования трудовых ресурсов, производительности труда и т.д.

· экономико – статистический анализ применяется для изучения массовых общественно – экономических явлений.

· экономико – экологический анализ исследует взаимодействие экологических и экономических процессов для более рационального и бережного использования ресурсов окружающей среды.

· маркетинговый анализ, который применяется для изучения внешней среды функционирования предприятия, рынков сырья и сбыта и т. п.

по методике изучения объектов:

· сравнительный анализ, использует метод сравнения результатов финансово - хозяйственной деятельности по периодам хозяйственной деятельности.

· факторный анализ, направлен на выявление величины влияния факторов на прирост и уровень результативных показателей.

· диагностический, направлен на выявление нарушения в механизме функционирования организации путем анализа типичных признаков, характерных только для данного нарушения.

· маржинальный анализ, - это метод оценки и обоснования эффективности управленческих решений на основе причинно – следственных взаимосвязей между объемом продаж, себестоимостью продукции и прибылью.

· экономико – математический анализ позволяет выявить наиболее оптимальный вариант решения экономической задачи с помощью математического моделирования.

· стохастический анализ используется для изучения стохастических зависимостей между исследуемыми явлениями и процессами финансово–хозяйственной деятельности предприятия.

· функционально – стоимостной анализ ориентирован на оптимизацию выполнения функций, которые выполняются на различных этапах жизненного цикла продукции.

по субъектам анализа:

· внутренний анализ, который производится специальными структурными подразделениями предприятия для нужд управления.

· вешний анализ, который производится государственными органами, банками, акционерами, инвесторами, контрагентами, аудиторскими фирмами на основании финансовой и статистической отчетности предприятия.

по содержанию программы:

· комплексный анализ, при котором деятельность организации изучается всесторонне.

· тематический анализ, при котором изучаются отдельные стороны деятельности, представляющие наибольший интерес в данный момент времени.

Классификация методов и приёмов анализа.

Под методом финансового анализа понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии. (10)

К характерным особенностям метода относятся: использование системы показателей, выявление и изменение взаимосвязи между ними.

В процессе финансового анализа применяется ряд специальных способов и приемов.

Способы применения финансового анализа можно условно подразделить на две группы: традиционные и математические.

К первой группе относятся: использование абсолютных, относительных и средних величин; прием сравнения, сводки и группировки, прием цепных подстановок.

Прием сравнения заключается в составлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы.

Технические приемы (методы) АХД.

Группировка и аналитические таблицы.

Группировка показателей осуществляется по тем или иным признакам и необходимо для размещения показателей по месту и времени (по месту—предназначена для распределения показателей по объектам, цехам, участкам; по времени—предназначена для распределения показателей по периодам времени и необходима для быстрого, качественного и своевременного анализа экономических показателей работы предприятия).

Аналитические таблицы отражают сгруппированные данные в наиболее удобном виде для последующих выводов из проведенного анализа. Таблицы должны быть удобными, наглядными и включать в себя все необходимые показатели.

Сравнения показателей—важнейший технический прием АХД.

Сравнение показателей осуществляется для выявления отклонений фактических показателей от плановых, для выявления сдвигов в работе предприятия. В сравнении с прошлым периодом, для выявления лучших предприятий за анализируемый период и других целей.

Сопоставимость сравниваемых показателей.

Сущность данного приема заключается в том, что сравниваемые показатели должны быть сопоставлены по ряду признаков: объему, характеру деятельности, периодам работы, единицам измерения. При этом необходимо осуществлять пересчет показателей для их сопоставимости.

Метод исчисления разниц и метод цепных подстановок.

Эти два важнейших метода АХД применяются для определения влияния факторов на отклонение фактических показателей от плана. При пользовании данными методами анализируемых показателей необходимо представить как произведение ряда сомножителей—это фактор, влияющий на совокупность показателей.

Для определения влияния факторов на совокупность показателей в полученное произведение подставляем его разницу между фактическими и плановыми показателями.

Полученное произведение показывает размер влияния данного фактора на отклонение фактической совокупности показателей плана. Сначала подставляют количественные показатели, а затем качественные. Те факторы, которые повлияли отрицательно на совокупность показателей, является резервом его улучшения при условии устранения его отрицательного влияния.

Прием цепных подстановок применяется для расчетов величины влияния факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Сущность приёмов ценных подстановок состоит в том, что, последовательно заменяя каждый отчётный показатель базисным, все остальные показатели рассматриваются при этом как неизменные. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель

Анализ рентабельности предприятия.

Рентабельность – относительный показатель эффективности производства, означающий прибыльность, доходность.

При анализе рентабельности предприятия сопоставляется фактическая рентабельность с плановой за анализируемый период и определяется абс. и отн. отклонения.

Абсолютное отклонение= ± (Рентабельностьфакт

—Рентабельностьплан

)

Относительное отклонение= ± абсолютное отклонение/ рентабельностьплан

*100%

Затем определяется влияние факторов на уровень рентабельности предприятия, применяя технический прием АХД—метод цепных подстановок.

Основные пути и резервы повышения уровня рентабельности предприятия:

1. Увеличение балансовой прибыли за счет выполнения плана по объему реализации, ассортимента и качества.

2. Снижение средних остатков НОС, ликвидация сверх нормы материальных запасов, ускорение оборачиваемости оборотных средств.

3. Повышение эффективности использованных Основных Фондов на основе увеличения удельного веса активной их части, замене, модернизации устаревшего оборудования—ликвидации лишних объектов.

Анализ выполнения плана по объему товарной продукции.

Значение и задачи анализа выполнения плана по продукции.

Основными задачами выполнения плана продукции является:

1. Выявление отклонений фактического объема продукции от плана в целом и по отдельным видам продукции.

2. Анализ работы подразделений предприятия (цеха, лесопунктов) с целью выявления внутренних резервов предприятия.

3. Проверка деятельности предприятия по сбыту продукции с целью своевременности отгрузки ее потребителям или покупателям.

4. Выявление факторов, повлиявших на отклонение от планов продукции.

5. Выявление резервов увеличения объема выпуска и реализации продукции; разработка мероприятий по устранению допущенных недостатков и нарушений.

Анализ выполнения плана по объему реализации продукции.

При анализе выполнения плана по объему реализации продукции производят сравнения фактического объема реализации продукции с плановым объемом и определяют абсолютное отклонение от плана и процент выполнения плана.

Абс. откл. от плана = ± (факт РП – план РП(отч. пер.))

Если в отчетном году оптовые цены, тариф изменились, то сравнивают с ценами и тарифами плана, то фактически реализованная продукция оценивается в оптовых ценах, принятых планом для сопоставимости.

Анализ выполнения плана по ассортименту и качеству реализованной продукции.

Выполнение плана по ассортименту рассматривается по укрупненным группам, затем по развернутой номенклатуре путем сопоставления фактического выпуска продукции по каждому вида с плановыми и определяется абсолютное отклонение от плана и процент выполнения плана.

Анализ выполнения плана по объему товарной продукции.

Товарной продукцией называется продукция, работа и услуги промышленного характера, отвечающие тем требованиям стандартов, чертежей, технологическим условиям на поставку и договора и передача на склад для реализации.

Анализ выполнения плана по ассортименту и качеству товарной продукции.

Ассортимент товарной продукции рассматривают по ее видам, путем сопоставления фактического выпуска продукции в натуральном выражении с плановым и определяют процент выполнения плана и абсолютное отклонение от плана по каждому виду продукции.

Анализ сдвигов в структуре ассортимента продукции.

Под структурой ассортимента понимается удельный вес отдельных видов продукции в ее общем объеме. Определяется как отношение суммы вида продукции на сумму всего и умножается на 100%.

При анализе необходимо сравнить фактическую сумму и удельный вес по каждому виду продукции с планом и определить абсолютное отклонение от плана и структурные сдвиги.

Понятие ритмичности работы предприятия и ее значение.

Ритмичность работы предприятия заключается в равномерном осуществлении всего технологического процесса по производству и отгрузке продукции, в соответствии с месячными планами и суточными заданиями. При ритмичной работе предприятия продукция поступает на склад равномерно, а также равномерно отгружается потребителям. При неритмичной работе большая часть предприятия выполняется в конце месяца, квартала, года, что отрицательно сказывается на работе оборудования, приводит к выпуску некачественной продукции. При неритмичной работе, больших размеров достигают неиспользованные резервы:

1. Оборудование и машины в начале месяца простаивают и работают не на полную мощность

2. Основные производственные рабочие работают на вспомогательных работах, что снижает производительность труда

3. Неправильно работают механизмы и машины в начале месяца (без ремонта и осмотра), что приводит к выпуску бракованной продукции

4. Нарушается технологический процесс

5. Замедляется оборачиваемость оборотных средств, что приводит к удорожанию себестоимости и снижению прибыли и рентабельности.

Анализ выполнения плана (по объему продукции) внутренними подразделениями предприятия.

Всем внутренним подразделениям предприятия (цехам, участкам, бригадам) устанавливаются плановые задания по следующим показателям:

· Объем продукции

· Ассортимент

· Виды продукции

· Производительности труда

· Численность рабочих и работающих

· Фонд оплаты труда

· Средней заработной плате

· Себестоимости продукции

При анализе выполнения плана используются технические приемы:

· Группировка

· Аналитические таблицы

· Сравнение показателей

· Исчисление разницы

Анализ технического состояния основных фондов.

Основные фонды учитываются на активном счете 01. Основные фонды оцениваются по трем видам:

1. Первоначальная стоимость Основных фондов.

2. Восстановительная стоимость Основных фондов — стоимость воспро-изводства Основных фондов в современных условиях.

3. Остаточная стоимость Основных фондов (Стоимостьостаточная

=Стоимостьпервонач

-Износ)

Техническое состояние Основных фондов характеризуется степенью их изношенности и определяется по данным бух. баланса. Основные фонды учитывается в бух. балансе по первоначальной или восстановительной стоимости, независимо от их технического состояния.

Износ Основных фондов начисляют ежемесячно на пассивном счете 02 и отражают в пассиве баланса. Износ Основных фондов можно уменьшить путем проведения капитального ремонта Основных фондов

Суть анализа:

При анализе технической оснащенности Основных фондов сопоставляют сумму и степень износа Основных фондов на конец и начало отчетного периода и определяют:

Абсолютный сдвиг по сумме изношенности= ±(Сумма изн. основных фондов на конец года–Сумма изн. основных фондов на начало года)

Сдвиг по степени изношенности основные фонды= ±(процент изнош. на конец года–процент изнош. на начало года)

Степенью изношенности основные фонды (процент изношенности) называется отношение суммы износа к первоначальной стоимости, выраженной в процентах.

процент изношенности=сумма изн./Стоимостьпервонач

*100%

Снижение степени изношенности основных фондов на конец года в сравнении с началом является положительным явлением и достигается путем проведения капитальных ремонтов основных фондов и их обновлением. Если же при анализе выявлено, что степень изношенности основных фондов на конец года возросла в сравнении с началом года, то это является крайне отрицательным явлением и свидетельствует о невыполнении плана ремонтов основных фондов либо невыполнение плана технического развития и эффективности производства.

Анализ выполнения плана ремонтов О. Ф.

Ремонт О.Ф. влияет на их техническое состояние и своевременный и качественный ремонт удлиняет срок эксплуатации, а также улучшает качество выпускаемой продукции.

Существует 2 фактора повышения технического состояния О.Ф.:

1. Своевременное обновление О.Ф.

Обновлением О.Ф. называется возобновление выбывших О.Ф. из-за физического и морального износа, а также в связи с расширением и модернизацией производства.

Коэфф.обновления

. О.Ф.=стоимость введенных О.Ф. в отчетном периоде/первоначальную стоимость О.Ф. на конец года.

2. Проведение ремонтов О.Ф.

Выполнение плана ремонтов О.Ф.анализируют по общей сумме затрат на проведение ремонта О.Ф.в целом по предприятию и по отдельным его подразделениям. При этом анализ проводят по отдельным группам и видам О.Ф. путем сравнения фактической сметной стоимости выполненных работ с плановой сметой.

Превышение фактической суммы затрат в сравнении с плановой является отрицательным явлением и свидетельствует о перерасходе заработной плате или материальных затрат. Экономия же по затратам на ремонт не всегда является положительной, так как это может свидетельствовать о невыполнении плана по объему работ.

Анализ технической оснащенности предприятия.

При анализе технической оснащенности предприятия, в первую очередь оценивают выполнение плана по проценту механизации работ.

Анализ использования рабочего времени на предприятии.

Анализ использования рабочего времени на предприятии проводится с целью выявления резервов роста производительности труда на предприятии; при этом выявляют отклонения от плана по отработанным в среднем одним рабочим дней. Для этого сопоставляют фактические невыходы с плановыми за отчетный период и определяют абс. отклонения от плана. Уменьшение числа нерабочих дней ведет к росту производительности труда и объема товарной продукции. Увеличение невыходов на работу по разным причинам является отрицательным явлением и снижает указанные показатели.

При этом определяют влияние отдельных факторов на производительность труда и объем товарной продукции. Влияние на производительность труда одного рабочего определяется путем умножения плановой среднедневной производительности труда на количество дней неявок одного рабочего. Затем, определяют влияние невыходов на объем товарной продукции путем умножения плановой среднедневной производительности труда на отклонение от планового баланса рабочих дней по причинам и на фактическую численность рабочих.

По результатам произведенных расчетов определяют резервы увеличения объема выпуска продукции при условии устранения простоев и превышения фактических невыходов над плановыми.

Анализ производительности труда одного работающего.

При анализе сопоставляют фактическую производительность труда одного работающего с плановой за анализируемый период, а также с производительностью труда за прошлый год и определяют следующие показатели:

1. Абсолютное отклонение

2. процент выполнения плана

3. Абсолютные сдвиги по плану

4. процент к прошлому году по факту

После этого методом исчисления разниц определяют влияние двух трудовых факторов.

Анализ технической оснащенности и использования О.Ф.

Значение и задачи анализа технической оснащенности и использования О.Ф.

Задачами анализа является:

1. Выявление соответствия фактического наличия О.Ф. с плановым расчетом.

2. Выполнение плана ввода в действие О.Ф.

3. Анализ структуры и технического состояния О.Ф. Он необходим для определения ее прогрессивности, что оказывает влияние на себестоимость продукции, прибыль и рентабельность.

4. Анализ степени обновления О.Ф. и организации их ремонта.

5. Анализ вооруженности труда техникой и энергетикой.

6. Выявление резервов лучшего использования О.Ф. и разработка мероприятий по устранения выявленных недостатков.

7.

Анализ структуры О.Ф.

Основные фонды группируются по их видам (здания, сооружения, машины, механизмы). Группировка ОСНОВНЫЕ ФОНДЫ осуществляется также на активные и пассивные.

Активные О.Ф.- средства труда, которые принимают непосредственное участие в технологическом процессе воздействия на предмет труда (сырье, материалы). Пассивные О.Ф. – средства труда, которые не принимают непосредственного участия в изготовлении продукции, но необходимы для обеспечения нормального и бесперебойного хода технологического процесса (здания, сооружения).

При анализе, структура О.Ф. определяет удельный вес каждого вида О.Ф. в общем объеме по плану и фактически.

Анализ показателей эффективности использования О.Ф.

Основными показателями эффективности использования О.Ф. являются:

Повышение Фондоотдачи (ФО) = Товарная Продукция/средне-годовую стоимость ОПФ (руб/руб)

Снижение Фондоемкости (ФЕ) = 1/ФО

Положительным считается перевыполнение плана по ФО за отчетный период, а также увеличение ФО в сравнении с прошлым годом. Такое положение ведет к увеличению выпускаемой продукции с каждого рубля стоимости О.Ф., снижении себестоимости продукции, а следовательно к увеличению прибыли и улучшению финансового состояния работы предприятия.

На практике выбранные основные методы анализа финансовой отчётности: горизонтальный анализ, вертикальный анализ, трендовый, метод финансовых коэффициентов, сравнительный анализ, факторный анализ.

Горизонтальный ( временный ) анализ – сравнение каждой позиции с предыдущим периодом.

Вертикальный ( структурный ) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом.

Трендовый анализ – сравнение каждой позиции отчётности с рядом предшествующих периодов и определение тренда. С помощью тренда формируются возможные значения показателей в будущем, а следовательно, ведется перспективный анализ.

Анализ относительных показателей ( коэффициентов ) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей.

Сравнительный анализ - это и внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних фирм и т. п., и межхозяйственный анализ предприятия в сравнении с данными конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

Факторный анализ - анализ влияния и отдельных факторов ( причин ) на результативный показатель с помощью детерминированных и стохастических приёмов исследования.

Факторный анализ может быть как прямым, так и обратным, т. е. синтез - соединение отдельных элементов в общий результативный показатель.

Многие математические методы : корреляционный анализ, регрессивный анализ, и др., вошли в круг аналитических разработок значительно позже.

Методы экономической кибернетики и оптимального программирования, экономические методы, методы исследования операций и теории принятия решения, безусловно, могут найти непосредственное применение в рамках финансового анализа.

Все вышеперечисленные методы анализа относятся к формализованным методам анализа. Однако существуют и неформализованные методы: экспертных оценок, сценариев, психологические, морфологические и т. п., они основаны на описании аналитических процедур на логическом уровне.

В настоящее время практически невозможно обособить приемы и методы какой-либо науки как присущие исключительно ей. Так и в финансовом анализе применяются различные методы и приёмы, ранее не используемые в нем.

Финансовое состояние предприятия

характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и всю производственно-хозяйственную деятельность предприятия.

Основной формой при анализе финансового состояния является баланс. Согласно действующим нормативным документам баланс в настоящее время составл

яется в оценке нетто (учет основных средств и МБП по остаточной стоимости без учета износа). Итог баланса даёт ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Исследовать структуру и динамику финансового состояния предприятия удобно при помощи сравнительного аналитического баланса.

Анализ финансовой деятельности предприятия проводится по данным бухгалтерского баланса, отчёта о финансовых результатах и их использовании ( форма 2 ) приложение к балансу. Эти документы представлены в приложении 1.

Основой анализа является система показателей и аналитических таблиц.

Экономический потенциал может быть охарактеризован двояко: с позиции имущественного положения и с позиции его финансового положения. Обе эти стороны финансово-хозяйственной деятельности взаимосвязаны - нерациональная структура имущества, её некачественный состав могут привести к ухудшению финансового положения.

Необходимым звеном в системе рыночной экономики является институт несостоятельности ( банкротства ) хозяйственных субъектов. Поэтому особую актуальность приобретает вопрос оценки структуры баланса, т.к. по неудовлетворительной структуре баланса принимается решение о несостоятельности предприятия.

1.1 Расчет суммы собственных средств, авансированных в О.С. и внеоборотные активы.

Таблица 1.1

Показатели

|

Начало года

|

Конец года

|

Изменеиия

|

| 1) Внеоборотные активы

|

423606762

|

261077254

|

-162529508

|

| 2) Долгосрочные пассивы

|

292641

|

2641

|

-290000

|

| 3) Используются источников собственных средств, для покрытия внеоборотных активов (стр1-стр2)

|

423314121

|

261074613

|

-162239508

|

Расчет суммы собственных средств в обороте.

Таблица 1.2

Показатели

|

Начало года

|

Конец года

|

Изменеиия

|

| 1) Источники собственных средств

|

467433185

|

341245385

|

-126187800

|

| 2) Используются источников собственных средств, для покрытия внеоборотных активов (п1-п2)

|

423314121

|

261074613

|

-162239508

|

| 3) Собственные источники, авансирован-ные в оборотные средства (стр1-стр2)

|

44119064

|

80170772

|

36051708

|

По данным таблиц складывается негативное представление о деятельности предприятия. Это связано в первую очередь с уменьшением основных средств почти вдвое (на 162529508 рублей), это может быть вызвано тем, что на предприятии произошла реконструктаризация, либо выделение филиалов.

Также в отчетном году предприятие погасило значительную часть долгосрочных кредитов банка, что также привело к отрицательному значению показателя.

Тем не менее показатель собственных оборотных средств (функционирующий капитал) говорит о том, что у предприятия достаточно средств для продолжения своей хозяйственной деятельности.

1.2 Общая оценка динамики и структуры статей баланса.

Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации

а) Аналитическая группировка и анализ статей актива.

Таблица 1.3

| Показатели

|

На начало года

|

На конец года

|

Изменеия

|

| В рублях

|

В %

|

В рублях

|

В %

|

В рублях

|

В %

|

Темп роста в %

|

| 1. стоимость всего имущества

|

831178165

|

100

|

719594485

|

100

|

-111583680

|

-13,4

|

86,6

|

| 2. иммобилизован-ные средства в т.ч.

|

423606762

|

51,0

|

261077254

|

36,3

|

-162529508

|

-14,7

|

61,6

|

| - нематер. активы

|

598175

|

0,07

|

815627

|

0,11

|

217452

|

0,04

|

136,4

|

| - основные средства

|

400280596

|

48,2

|

243485481

|

33,8

|

-156795115

|

-14,4

|

60,8

|

| -незавершенное произ.

|

21320251

|

2,6

|

14369798

|

2,0

|

-6950453

|

-0,6

|

67,4

|

| -долгосрочные фин. вложения

|

884865

|

0,1

|

2289076

|

0,3

|

1404211

|

0,2

|

258,7

|

| -прочие внеоб. активы

|

522875

|

0,06

|

117272

|

0,02

|

-405603

|

-0,04

|

22,4

|

| 3. мобильные ср-ва в том числе:

|

407571403

|

49,0

|

458517231

|

63,7

|

50945828

|

14,7

|

112,5

|

| - Запасы

|

248211233

|

29,9

|

258049865

|

35,9

|

9838632

|

6

|

104,0

|

| Сырье и материалы

|

92275725

|

11,1

|

118256309

|

16,4

|

25980584

|

5,3

|

128,2

|

| МБП

|

6867734

|

0,8

|

8223568

|

1,1

|

1355834

|

0,3

|

119,7

|

| Затраты в НЗП

|

49726386

|

6,0

|

46733519

|

6,5

|

-2992867

|

0,5

|

94,0

|

| Готовая продукция

|

47112447

|

5,7

|

19151261

|

2,7

|

-27961186

|

-3

|

40,7

|

| Товар отгруженные

|

52127075

|

6,3

|

65563010

|

9,1

|

13435935

|

2,8

|

125,8

|

| Расходы буд. период.

|

101866

|

0,012

|

122198

|

0,017

|

20332

|

0,005

|

120,0

|

| - Дебиторы

|

88514144

|

10,6

|

113175755

|

15,7

|

24661611

|

5,1

|

127,9

|

| Более чем через 12 м.

|

33512

|

0,004

|

118118

|

0,02

|

84606

|

0,016

|

352,5

|

| В течении 12 м.

|

88480632

|

10,6

|

113057637

|

15,7

|

24577005

|

5,1

|

127,8

|

| - Денежные ср-ва

|

969603

|

0,12

|

27616849

|

3,84

|

26647246

|

3,72

|

2848,2

|

| - Прочие оборот-ные активы

|

59795165

|

7,19

|

51684457

|

7,18

|

-8110708

|

-0,01

|

86,4

|

| - НДС

|

10081258

|

1,2

|

7990305

|

1,1

|

-2090953

|

-0,1

|

79,3

|

По данным расчетов видно, что активы предприятия за отчетный год снизились на 13,4%. Это в основном произошло за счет выбытия основных средств. Основные средства уменьшились на 39,2% по сравнению с прошлым годом и на отчетный период составили 36,3% от активов предприятия от 51% прошлого года.

В связи с этим снизился важный показатель – коэффициент предпринимательства и повысился риск неплатежеспособности. Поэтому предприятию необходимо наращивать мощность предприятия, вложением в основные средства.

В то же время на предприятии наблюдается увеличение мобильных средств на 12,5% от прошлого года и их доля к активам предприятия увеличилась на 14,7% и в отчетном году составляет 63,7%.

И здесь негативным фактом является увеличение дебиторской задолженности как краткосрочной на 5,1%, так и долгосрочной на 0,016% поэтому необходимо более тщательно работать по улучшению дебиторской задолженности, особенно если увеличение долгосрочной дебиторской задолженности (которая по сравнению с активами увеличилась не значительно, но по сравнению с прошлым годом увеличилась почти в 3,5 раза), связано перемещением с краткосрочной.

Также видно, что предприятие ведет учет реализации готовой продукции по мере получения выручки, и увеличение отгруженных товаров на 25,8% также можно отнести к дебиторской задолженности.

По показателям незавершенного производства можно сказать, что предприятие производит очень трудоемкую продукцию, либо не хватает производственной мощности, тем не менее по уменьшению запасов готовой продукции на 59,3%, можно сказать что спрос на продукцию удовлетворительный.

По доли мобильных и иммобилизованных средств к активам предприятия 63,7% к 36,3% соответственно, в общем можно сказать, что предприятие платежеспособно, но прибыль не стабильна и нужно увеличивать долю основных средств.

б) Аналитическая группировка и анализ статей пассива.

Таблица 1.4

| Показатели

|

На начало года

|

На конец года

|

Изменеия

|

| В рублях

|

В %

|

В рублях

|

В %

|

В рублях

|

В %

|

Темп роста в %

|

| 1. Стоимость всего имущества

|

831178165

|

100

|

719594485

|

100

|

-111583680

|

-13,4

|

86,6

|

| 2.Собственный капитал

|

467433185

|

56,2

|

341245385

|

47,4

|

-126187800

|

-8,8

|

73

|

| - уставный капитал

|

249605

|

0,03

|

249605

|

0,03

|

---

|

---

|

100

|

| - добавочный кап.

|

309196958

|

37,2

|

320549228

|

44,5

|

11352270

|

7,3

|

103,7

|

| - резервный капитал

|

62401

|

0,008

|

62401

|

0,009

|

---

|

0,001

|

100

|

| - фонд соц. сферы

|

157057902

|

18,9

|

6577326

|

0,9

|

-150480576

|

-18

|

4,2

|

| - целевые финанси-рования и поступлен.

|

866319

|

0,1

|

11652451

|

1,6

|

10786132

|

1,5

|

1345,1

|

| - нераспр. прибыль отчетного года

|

----

|

---

|

2154374

|

0,3

|

2154374

|

0,3

|

| 3. Долгосрочные пассивы

|

292641

|

0,04

|

2641

|

0,0004

|

-290000

|

-0,04

|

0,9

|

| -кредит банка

|

290000

|

0,0348

|

---

|

---

|

-290000

|

-0,0348

|

| - прочие пассивы

|

2641

|

0,0003

|

2641

|

0,0004

|

---

|

0,0001

|

| 4. Краткосрочные пассивы

|

363452339

|

43,7

|

378346459

|

52,6

|

14894120

|

8,9

|

104,1

|

| Заемные средства

|

29375585

|

3,5

|

33886800

|

4,7

|

4511215

|

1,2

|

115,4

|

| -кредит банка

|

29359049

|

3,5

|

33886800

|

4,7

|

4527751

|

1,2

|

115,4

|

| - прочие займы

|

16536

|

0,0019

|

---

|

---

|

-16536

|

-0,0019

|

0,006

|

| ИТОГО ЗАЕМНЫХ СРЕДСТВ

|

29665585

|

3,6

|

33886800

|

4,7

|

4221215

|

1,1

|

114,2

|

| Кредиторы

|

334031971

|

40,2

|

344438146

|

47,8

|

10406175

|

7,6

|

103,1

|

| СРОЧНАЯ

|

64572689

|

7,8

|

121436558

|

16,9

|

56863869

|

9,1

|

188,1

|

| - по соц. страхов.

|

10700420

|

1,3

|

11273391

|

1,6

|

572971

|

0,3

|

105,4

|

| - задолж. перед бюдж

|

53872269

|

6,5

|

110163167

|

15,3

|

56290898

|

8,8

|

204,5

|

| СПОКОЙНАЯ

|

269459282

|

32,4

|

223001588

|

31,0

|

-46457694

|

-1,4

|

82,8

|

| - поставщики

|

90572438

|

10,9

|

94331861

|

13,1

|

3759423

|

2,2

|

104,1

|

| - векселя к уплате

|

---

|

---

|

1041354

|

0,1

|

1041354

|

0,1

|

| - задолж. перед дочерни-ми и зависим.обществами

|

20352869

|

2,4

|

48673123

|

6,8

|

28320254

|

4,4

|

239,1

|

| -авансы полученные

|

113480064

|

13,7

|

50550050

|

7,0

|

-62930014

|

-6,7

|

44,5

|

| -прочие кредиторы

|

45053911

|

5,4

|

28405200

|

3,9

|

-16648711

|

-1,5

|

63,0

|

| Доходы буд. периодов

|

20890

|

0,0025

|

21513

|

0,0029

|

623

|

0,0004

|

103,0

|

| Прочие пассивы

|

23893

|

0,0029

|

---

|

---

|

-23893

|

-0,0029

|

0,004

|

Пассивная часть баланса характеризуется уменьшением собственных средств предприятия на 27% по сравнению с прошлым годом и 8,8% по сравнению к стоимости всего имущества и это связано со значительным уменьшением фонда потребления.

Структура заемного капитала в отчетном году претерпела значительные изменения. Предприятие погасило свои долгосрочные обязательства с банком и вынуждено было привлекать краткосрочные кредиты по которым, как правило достаточно большие проценты и такое привлечение можно охарактеризовать с острой потребностью в дополнительных источников финансирования.

Негативным фактом является значительное увеличение срочной кредиторской задолженности на 88,1% и в первую очередь увеличение вдвое задолженности перед бюджетом.

Доля спокойной задолженности в общем снизилась на 17,2%, это в основном выполнение обязательств по полученным авансам и прочим кредитором, тем не менее увеличились обязательства перед поставщиками (на 4,5%) и перед дочерними и зависимыми обществами (на 139,1%), также предприятие приобрело в отчетном году новые обязательства в виде векселей.

Подводя итог нужно сказать, предприятие переживает не лучшие времена. Можно предположить, что такое снижение стоимости имущества, произошло за счет выделение филиалов по тому факту, что на 1404211 рублей или на 158,7% увеличились долгосрочные финансовые вложения, а также возможно реконструктизация предприятия, моральный износ, или, вероятней всего отвлечение средств государством путем освобождение предприятия от объектов социальной сферы, о чем говорит снижение фонда социальной сферы, обслуживающей эти объекты. Это говорит о том, что предприятие испытывает производственный кризис и потребность финансирования текущих затрат.

1.3 Расчет коэффициентов ликвидности или платежеспособности предприятия.

Ликвидность предприятия

- это способность возвратить в срок полученные в кредит денежные средства, или способность оборотных средств превращаться в денежную наличность, необходимую для нормальной финансово-хозяйственной деятельности предприятия.

Показатели платежеспособности (ликвидности)

-

отражают возможность предприятия погасить краткосрочную задолженность своими легкореализуемыми средствами. При исчислении этих показателей за базу расчета принимают краткосрочные обязательства.

Сведем эти показатели в таблицу и на их основе проанализируем платежеспособность предприятия.

Таблица 1.5

| Показатели

|

Начало года

|

Конец года

|

Отклонения

|

Норматив

|

| Коэфф. абсолютной ликвидности (срочности) Кабс

(%)

|

0,27

|

7,3

|

7,03

|

20% : 100%

|

| Уточненный (промежуточный) коэфф ликвидности Куточн

(%)

|

24,6

|

37,2

|

12,6

|

~ 100%

|

| Коэфф. покрытия Кп

(%)

|

112,1

|

121,2

|

9,1

|

100<Кп

<300

|

| Оборотный капитал (рубли)

|

44119064

|

80170772

|

36051708

|

(+)-ликвидно

(-)-неликвидно

|

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния организации при разной степени учёта ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Покупатели и держатели акций предприятия в большей мере оценивают платежеспособность по коэффициенту покрытия.

Проанализируем коэффициенты и их изменение.

1. Коэффициент абсолютной ликвидности на конец года составил 7,3%, при его значении на начало года 0,27%. Это значит, что только 7% (из необходимых 20%) краткосрочных обязательств предприятия, может быть немедленно погашено за счёт денежных средств и краткосрочных финансовых вложений. Этот показатель практически в 3 раза ниже нормативного, что может вызывать недоверие к данной организации со стороны поставщиков (сумма задолженности поставщикам составляет 27,4% от общей суммы кредиторской задолженности на конец года). Хотя можно отметить значительный рост данного показателя за отчётный период, что является позитивным моментом.

2. Значение промежуточного коэффициента покрытия с 24,6% на начало года увеличилось до 37,2% на конец года. To есть за счёт дебиторской задолженности, в случае её выплаты, предприятие сможет погасить 37% кредиторской задолженности. Но в целом значение данного коэффициента можно назвать прогнозным, так как предприятие не может точно знать когда и в каком количестве дебиторы погасят свои обязательства. То есть практически соотношение можно считать на конец года не удовлетворительным, и в действительности может ещё более ухудшиться вследствие зависимости от таких факторов, как: скорости платёжного документооборота банков; сроков дебиторской задолженности; платежеспособности дебиторов.

3. Коэффициент покрытия возрос за отчетный период на 9,1% и составил на конец года 121,2% (при норме >100% но < 300% ). Смысл этого показателя состоит в том, что если предприятие направит все свои оборотные активы на погашение долгов, то оно ликвидирует краткосрочную кредиторскую задолженность на 100% и у него останется после данного погашения задолженности для продолжения деятельности 21.2% от суммы оборотных активов. Также о том, что предприятие платежеспособно, говорит и показатель оборотного капитала, которой вдвое увеличился в отчетном году.

По данным коэффициентам можно сделать вывод, что хотя все показатели ниже нормы, наблюдается рост платежеспособности предприятия.

1.4 Расчет и анализ финансовых показателей

Показатели финансовой устойчивости

характеризуют степень защищенности интересов инвесторов и кредиторов

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость

- это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может остаться неизменным, либо улучшиться, либо ухудшиться. Поток хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем» определённого состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств для покрытия

вложения капитала в основные фонды или производственные запасы позвол

яет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: на

сколько организация независима с финансовой точки зрения, расте

т или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задач

ам её финансово-хозяйственной деятельности.

На практике применяют разные методики анализа финансовой устойчивости. Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

Общая величина запасов и затрат равна сумме строк 210 (запасы) и 220 (НДС) актива балан

са (ЗЗ).

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

1. Наличие собственных оборотных средств (490(итогIVр.)-190(итогIр.)-390(итог IIIр.);

2. Наличие собственных и долгосрочных заёмных источников формирования запасов и затрат или функционирующий капитал (490+590(итогVр.)-190);

3. Общая величина основных источников формирования запасов и затрат (490+590+610(краткосрочные заемные средства)-190).

Определение типа финансового состояния предприятия.

( руб.

)

Таблица 1.6

| Показатели

|

На начало года

|

На конец года

|

Отклонения

|

| 1. общая величина запасов и затрат (ЗЗ)

|

258292491

|

266040170

|

7747679

|

| 2. Наличие собственных оборотных средств (С.О.С без долгоср. кредитов)

|

43826423

|

80168131

|

36341708

|

| 3. Функционирующий капитал (ФИ)

|

44119064

|

80170772

|

36051708

|

| 4. Общая величина источников (ВИ)

|

73494649

|

114057572

|

40562923

|

Трём показателям наличия источников формирования запасов и затрат соотв

етствуют три показателя обеспеченности запасов и затрат источниками формирования:

| Показатели

|

На начало года

|

На конец года

|

Отклонения

|

| 1. излишек (+) или недостаток (-) С.О.С (Фс=С.О.С-ЗЗ)

|

-214466068

|

-185872039

|

| 2. . излишек (+) или недостаток (-) собственных и долгосрочных сточников (Фт=КФ-ЗЗ)

|

-214173427

|

-185869398

|

| 3. . излишек (+) или недостаток (-) общей величины источников (Фо=ВИ-ЗЗ)

|

-184797842

|

-151982598

|

То есть не одного из вышеперечисленных источников не хватало ни на начало, ни на конец года.

С помощью этих показателей определяется трёхкомпонентный

показатель ти

па финансовой ситуации[1]

Возможно выделение 4х типов финансовых ситуаций:

1. Абсолютная устойчивость финансового состояния

. Этот тип ситуации вст

речае

тся крайне редко, представляет собой крайний тип финансовой устойчивос

ти и отвечает следующим условиям: Фс ³0;

Фт ³0;

Фо ³0;

т.е. S=

{

1,1,1};

2..Нормальная у

стойчивость финансового состояния

, которая гарантирует платежеспособность: Фс< 0; Фт³0; Фо³0; т.е. S=

{0,1,1};

3.Неустойчивое финансовое состояние

,

сопряженное с нарушением платежеспособности, но при котором всё же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: Фс<0;

Фт<0;

Фо³0;

т.е. S=

{0,0,1};

4. Кризисное финансовое состояние,

при котором предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: Фс<0; Фт

<0;

Фо<0;

т.е. S=

{0,0,0}.

На предприятии трёхкомпонентный

показатель финансовой ситуации S={0;0;

0}

Таким образом финансовую устойчивость в начале и в конце отчётного периода можно считать критической.

Исходя из целей, поставленных в данной работе, более приемлемо использовать для анализа финансовой устойчивости относительные показатели. Эти коэффициенты, рассчитанные в таблице 1.7

Таблица 1.7

| Показатели

|

На нач. года (%)

|

На кон. года (%)

|

Отклонения (%)

|

Формула

|

норматив

|

|   1. Коэфф. автономии 1. Коэфф. автономии

|

56,24

|

47,42

|

-8,82

|

Итог

IV

р

Валюта баланса

|

> 50%

|

|  2. Коэфф. задолженности 2. Коэфф. задолженности

|

43,76

|

52,58

|

8,82

|

Итог

V

р+итог

VI

р.

Итог

IV

р

|

От 50 до 100%

|

|  3. Коэфф. соотношения мобильных и иммобильных средств 3. Коэфф. соотношения мобильных и иммобильных средств

|

96,21

|

175,63

|

79,42

|

Итог

II

р.

Итог

I

р.

|

---

|

|  4. Коэфф. маневренности 4. Коэфф. маневренности

|

9,44

|

23,49

|

14,05

|

С.О.С

Итог

IV

р.

|

40-60%

|

|  5. Коэфф. обеспеченности 5. Коэфф. обеспеченности

|

17,08

|

30,13

|

13,05

|

С.О.С

Матер. Запасы

|

40-60%

|

|  6. Коэфф. реальной стоимости имущества 6. Коэфф. реальной стоимости имущества

|

69,84

|

61,01

|

-8,83

|

Осн.Ср.+Пр.запасы+МБП+НЗП

Валюта баланса

|

45-55%

|

|  7. Коэфф. долгосрочного привлечения заемных средств 7. Коэфф. долгосрочного привлечения заемных средств

|

0,06

|

0,0008

|

-0,059

|

Итог

V

р

Итог

IV

р + Итог

V

р

|

40-60%

|

| 8. Коэфф. краткосрочной задолженности

|

43,73

|

52,58

|

8,85

|

Итог

VI

р.

Валюта баланса

|

< 100%

|

|  9. Коэфф. автономии источников формирования запасов и затрат (доля С.О.С в оборотных активах) 9. Коэфф. автономии источников формирования запасов и затрат (доля С.О.С в оборотных активах)

|

10,82

|

17,48

|

6,66

|

С.О.С

Итог

II

р

|

40-60%

|

|  10.Коэфф. кредиторской задолжен-ности и прочих пассивов. 10.Коэфф. кредиторской задолжен-ности и прочих пассивов.

|

40,19

|

47,87

|

7,68

|

Кред.задолж.+Прочие пассивы

Валюта баланса

|

---

|

|  11. Индекс постоянного актива 11. Индекс постоянного актива

|

90,62

|

76,51

|

-14,11

|

Итог

I

р.

Итог

IV

р.

|

---

|

Из данных таблицы можно сделать выводы о состоянии каждого коэффициента и о финансовой устойчивости предприятия в целом.

1. Одной из важнейших характеристик устойчивости финансового состояния предприятия, его независимости от заемных источников средств является коэффициент автономии,

равный доле источников собственных средств в общем итоге баланса. Нормальное минимальное значение коэффициента автономии (КА

) оценивается на уровне 50%. Нормальное ограничение КА

больше или равно 50%, означает, что все обязательства предприятия могут быть покрыты его собственными средствами. Выполнение ограничения важно не только для самого предприятия, но и его кредиторов. Снижение данного коэффициента на 8,82% по сравнению с прошлым годом, не выполняет нормальное ограничение в отчетном году и составляет 47,42%. Это свидетельствует об уменьшении финансовой независимости предприятия, повышения риска финансовых затруднений в будующих периодах. Такая тенденция с точки зрения кредиторов понижает гарантии погашения предприятием своих обязательств.

2. Коэффициент автономии дополняет коэффициент задолженности

(Кз/с

), равный отношению величины обязательств предприятия к величине его собственных средств. Взаимосвязь коэффициентов КА

и Кз/с

:

откуда следует нормальное ограничение для коэффициента задолженности меньше или равно 100%. В отчетном году предприятие привлекло дополнительные краткосрочные кредиты, что повысило коэффициент задолженности, но он находится на нормальном уровне, недостатком можно считать тот факт, что увеличение данного коэффициента произошло за счет привлечения краткосрочных кредитов, а не долгосрочных.

3. При сохранении минимальной финансовой стабильности предприятия коэффициент задолженности должен быть ограничен сверху значением отношения стоимости мобильных средств предприятия к стоимости его иммобилизованных средств.

4. Весьма существенной характеристикой устойчивости финансового состояния является коэффициент маневренности,

равный соотношению собственных оборотных средств предприятия к общей величине источников собственных средств. Он показывает, что 23,49% в отчетном году собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Положительным является тот факт, что в отчетном году этот показатель увеличился на 14,05%, но еще остается на низком уровне, так в качестве оптимальной величины коэффициента рекомендуется 50%.

5. В соответствии с той определяющей ролью, какую играют для анализа финансовой устойчивости абсолютные показатели обеспеченности предприятия средствами источников формирования запасов и затрат, одним из главных относительных показателей устойчивости финансового состояния является коэффициент обеспеченности,

равный отношению величины собственных оборотных средств к сумме разделов II и III актива баланса. Этот коэффициент является одним из критериев для определения неплатежеспособности предприятия (банкротства). Его нормальное ограничение, получаемое на основе статистических усреднений данных хозяйственной практике равно или больше 10%. На данном предприятии этот коэффициент увеличился на 13,05% в отчетном году и составил 30,13% от 17,08 в прошлом году. Это произошло в основном за счет увеличения собственных оборотных средств.

6. Важную характеристику структуры средств предприятия дает коэффициент реальной стоимости имущества,

равный отношению суммы стоимостей (взятых по балансу) основных средств, капитальных вложений, оборудования, производственных запасов и незавершенного производства к итогу баланса. На основе данных хозяйственной практики нормальным считается 45-55%.

На анализируемом предприятии значение этого коэффициента превышает норматив как в прошлом году (69,84%) так в отчетном (61,01%). Это не говорит о высокой степени финансовой устойчивости. Причиной может служить излишние производственные запасы, неиспользуемые основные средства, долгострои и т.д. предприятие в отчетном году освободилось от неиспользованных основных средств, о чем говорит снижение данного показателя на 8,83% и необходимо пересмотреть производственные запасы.

7. Для характеристики структуры источников средств предприятия наряду с коэффициентами автономии, задолженности, маневренности следует использовать также более частные показатели, отражающие разнообразные тенденции в изменении структуры отдельных групп источников. к таким показателям в первую очередь относится коэффициент долгосрочного привлечения заемных средств,

равный отношению величины долгосрочных кредитов и займов к сумме источников собственных средств предприятия и долгосрочных кредитов и займов. На предприятии этот показатель очень незначительный и в отчетном году уменьшился на 0,059%, что говорит о том, что предприятие не пользуется долгосрочными кредитами и это отрицательно влияет на хозяйственную деятельность экономического субъекта.

8. Коэффициент краткосрочной задолженности

выражает долю краткосрочных обязательств предприятия в общей сумме обязательств. На предприятии этот показатель показывает, что предприятие в основном пользуется краткосрочными кредитами и займами, что при их высоких процентах негативно влияет на деятельность предприятия, тем более, что в отчетном году эта доля увеличилась на 8,85% и составила 52,58%.

9. Коэффициент автономии источников формирования запасов и затрат

показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов и затрат, или это функционирующий капитал предприятия и по своей величине, 10,82% на начало года и 17,48% в отчетном году, остается на уровне меньше норматива, что еще раэ говорит о привлечении долгосрочных кредитов и уменьшения производственных запасов.

10. Коэффициент кредиторской задолженности и прочих пассивов

выражает долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия. Величина этого показателя также высока и в отчетном году увеличилась на 7,68%, что говорит о острой необходимости предприятия в источниках финансирования и увеличивает вероятность неплатежеспособности.

11. Индекс постоянного актива

показывает большую долю внеоборотных активов по сравнению с собственными источниками. В отчетном году предприятию удалось снизить этот показатель за счет освобождения от основных средств, но он стается еще выше норматива.

Подводя итог можно сказать, что предприятие ищет пути выхода из неудовлетворительной финансовой устойчивости, об этом говорят почти все показатели, которые стремятся к нормальному значению и имеющие лучшие значения по сравнению с прошлым годом. Анализ этих показателей выявляет необходимость предприятию привлекать больше долгосрочных кредитов и займов, увеличить оборот товарно-материальных ценностей, пересмотреть свои производственные запасы, готовую продукцию и реализовать или ликвидировать неликвиды и товары не пользующиеся спросом, так как видно, что мобильные средства превышают долю в стоимости имущества.

1.5 Расчет показателей эффективности использования оборотных активов предприятия.

Оборотные производственные фонды по вещественному содержанию представляют собой предметы труда и орудия труда, учитываемые в составе малаценных и быстроизнашивающихся предметов. Эти фонды обслуживают сферу производства и полностью переносят свою стоимость на стоимость готовой продукции, изменяя первоначальную форму в процессе одного производственного цикла.

Фонды обращения хотя и не участвуют непосредственно в процессе производства, но необходимы для обеспечения единства производства и обращения. Характер и сфера их функционирования создают предпосылки для выделения их в самостоятельное понятие «фонды обращения».

Тем не менее их движение носит одинаковый характер и состовляет единый процесс. Это позволяет объединить их в общее понятие – оборотные средства.

Оборотные средства –

это совокупность денежных средств, авансированных для создания и использования оборотных производственных фондов и фондов обращения для обеспечения непрерывного процесса производства и реализации продукции. (рис. 1)

Рис. 1

Структура оборотных средств

а) Анализ оборачиваемости оборотных средств.

Оборотные средства находятся в постоянном движении. На протяжении одного производственного цикла они совершают кругооборот и чем быстрее этот кругооборот, тем выше финансовые показатели.

Скорость оборота зависит от таких факторов как нормирование, технического уровня производственной деятельности. Увеличение числа оборотов достигается за счет сокращения времени производства и времени обращения.

Проанализируем скорость оборачиваемости активов, используя коэффициенты пред-ставленные в таблице 1.8

Таблица 1.8

| Показатели

|

Ед. измерения

|

Прошлый год

|

Отчетный год

|

изменения

|

| 1. выручка

|

Рубли

|

712452287

|

904042928

|

191590641

|

| 2. средняя величина:

|

| а) всех активов

|

Рубли

|

433044317

|

| б) оборотных активов

|

Рубли

|

225929245

|

| в) фондов обращения

|

Рубли

|

207115072

|

| 3. коэффициент оборачиваемости:

|

| а) всех активов

|

Кол-во.оборот.

|

1,65

|

2,09

|

0,44

|

| б) оборотных активов

|

Кол-во.оборот.

|

3,15

|

4

|

0,85

|

| в) фондов обращения

|

Кол-во.оборот.

|

3,44

|

4,36

|

0,92

|

| 4. продолжительность оборота:

|

| а) всех активов

|

Дни

|

218

|

172

|

-46

|

| б) оборотных активов

|

Дни

|

114

|

90

|

-24

|

| в) фондов обращения

|

Дни

|

104

|

82

|

-22

|

| 5. (-) Экономия (+) Перерасход:

|

| а) всех активов

|

Рубли

|

-115516596

|

| б) оборотных активов

|

Рубли

|

-60269529

|

| в) фондов обращения

|

Рубли

|

-55247067

|

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли. Сумма высвобожденных средств из оборота в связи с ускорением ( -Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота.

В примере видно. Что связи с ускорением оборачиваемости капитала на 46 дней относительно высвобождено из оборота 115517 тыс. руб.

б) Анализ оборачиваемости товарно-материальных ценностей.

Поскольку производственные запасы учитываются по стоимости их заготовления, то для расчета коэффициента оборачиваемости

используется не выручка от реализации продукции, а ее себестоимость.

Таблица 1.9

| Показатели

|

Ед. измерения

|

Прошлый год

|

Отчетный год

|

Изменения

|

| 1. себестоимость

|

Рубли

|

668220746

|

767658242

|

99437496

|

| 2. средняя величина:

|

| а) всех запасов

|

Рубли

|

262166330

|

| б) производственных запасов

|

Рубли

|

112811668

|

| в) незавершенного производства

|

Рубли

|

48229952

|

| г) МБП

|

Рубли

|

7545651

|

| д) готовая продукция

|

Рубли

|

33131854

|

| е) расходы будующих периодов

|

Рубли

|

112032

|

| ж) товары отгруженные

|

Рубли

|

58845042

|

| 3. коэффициент оборачиваемости:

|

| а) всех запасов

|

Кол-во.оборот

|

2,55

|

2,93

|

0,38

|

| б) производственных запасов

|

Кол-во.оборот

|

5,92

|

6,80

|

0,88

|

| в) незавершенного производства

|

Кол-во.оборот

|

13,85

|

15,92

|

2,06

|

| г) МБП

|

Кол-во.оборот

|

88,56

|

101,74

|

13,18

|

| д) готовая продукция

|

Кол-во.оборот.

|

20,17

|

23,17

|

3,00

|

| е) расходы будующих периодов

|

Кол-во.оборот.

|

5964,55

|

6852,13

|

887,58

|

| ж) товары отгруженные

|

Кол-во.оборот.

|

11,36

|

13,05

|

1,69

|

Таблица 1.9 (продолжение)

| Показатели

|

Ед. измерения

|

Прошлый год

|

Отчетный год

|

Изменения

|

| 4. продолжительность оборота:

|

| а) всех запасов

|

Дни

|

141

|

123

|

-18

|

| б) производственных запасов

|

Дни

|

61

|

53

|

-8

|

| в) незавершенного производства

|

Дни

|

26

|

23

|

-3

|

| г) МБП

|

Дни

|

4

|

4

|

-1

|

| д) готовая продукция

|

Дни

|

18

|

16

|

-2

|

| е) расходы будующих периодов

|

Дни

|

0,06

|

0,05

|

-0,01

|

| ж) товары отгруженные

|

Дни

|

32

|

28

|

-4

|

| 5. (-) Экономия (+) Перерасход:

|

| а) всех запасов

|

Рубли

|

-39012802

|

| б) производственных запасов

|

Рубли

|

-16787431

|

| в) незавершенного производства

|

Рубли

|

-7177068

|

| г) МБП

|

Рубли

|

-1122863

|

| д) готовая продукция

|

Рубли

|

-4930330

|

| е) расходы будующих периодов

|

Рубли

|

-16671

|

| ж) товары отгруженные

|

Рубли

|

-8756693

|

По данным таблицы видно, что оборачиваемость товаро-материальных ценностей увеличилось, и уменьшился их срок хранения. Это говорит о том, что предприятие стало лучше использовать товаро-материальные ценности и в отчетном году предприятию удалось высвободить значительную часть товарно-материальных ценностей, что увеличило денежные поступления и повысило показатели платежеспособности.

в) Анализ оборачиваемости дебиторской задолженности.

Если же предприятие имеет большой стаж своей деятельности ,то в составе дебиторской задолженности могут быть просроченные счета. В связи с этим в процессе анализа нужно изучить динамику , состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания или таких, по которым истекают сроки исковой давности . Если они имеются, то необходимо срочно принять меры по их взысканию, включая и такие, как обращение в судебные органы. Для анализа дебиторской задолженности, возьмем данные из бухгалтерского баланса и определим ее влияние на деятельность предприятия

Таблица 1.10

| Показатели

|

Ед. изм.

|

Прошлый год

|

Отчетный год

|

Изменения

|

| 1. Оборотные активы

|

Рубли

|

407571403

|

458517231

|

50945828

|

| 2. Дебиторы (менее через 12м)

|

Рубли

|

88480632

|

113057637

|

24577005

|

| 3. Дебиторы (более 12м)

|

Рубли

|

33512

|

118118

|

84606

|

| Доля нормальной дебиторской задолженности

|

%

|

21,71

|

24,66

|

5,36

|

| Доля сомнительной дебиторской задолженности

|

%

|

0,008

|

0,03

|

0,02

|

Удельный вес дебиторской задолженности значителен, и на конец года он увеличился, однако этот факт характерен не столько для анализируемого предприятия , сколько для общеэкономической ситуации в стране. Проанализируем

Таблица 1.11

| Показатели

|

Ед. изм.

|

Прошлый год

|

Отчетный год

|

Изменения

|

| 1. Выручка

|

Рубли

|

712452287

|

904042928

|

191590641

|

| 2. Средняявеличина Д.З

|

Рубли

|

100844950

|

| 3.Количество оборотов

|

|

7,06

|

8,96

|

1,90

|

| 4. Период погашения

|

Дни

|

51

|

40

|

-11

|

Увеличение доли дебиторской задолженности повысило количество ее оборачиваемости, как видно из таблицы 1.11, но тем не менее срок погашения сократился, это говорит о том, что на предприятии проводится работа с дебиторами.

По сути дебиторская задолженность это наши деньги временно находящиеся в распоряжении других субъектов хозяйствования. Поэтому от того, что они не участвуют в нашем обороте мы можем нести убытки, величина которых зависит от суммы задолженности и сроков ее погашения. В таблице 1.12 показано, что за отчетный период мы потеряли 13,04% и эти убытки могут увеличиться, так как в условиях инфляции, возвращаемые должниками деньги обесцениваются.

Таблица 1.12

| Показатели

|

Ед. изм.

|

Прошлый год

|

Отчетный год

|

Изменения

|

| Выручка

|

Рубл

|

712452287

|

904042928

|

191590641

|

| Доля д.з

|

%

|

21,72

|

24,68

|

2,97

|

| Доля д.з

|

Рубли

|

154726518,7

|

223144811,2

|

68418292

|

| реальные деньги

|

Рубли

|

134544798,9

|

194038966,2

|

57015244

|

| период погаш

|

Дни

|

51

|

40

|

-11

|

| Индекс цен

|

1,15

0,870

13,04

|

| Коэфф. инфляции

|

%

|

| Потери в %

|

%

|

| Потери в руб

|

Рубли

|

20181719,84

|

29105844,93

|

11403049

|

Финансовый результат

представляет собой прирост (или уменьшение) стоимости собственного капитала организации, образовавшийся в процессе ее предпринимательской деятельности за отчетный период. В бухгалтерском учете результат такой деятельности определяют путем подсчета и балансирования всех прибылей и убытков (потерь) за отчетный период.

В примере с анализируемым предприятием получена прибыль за отчетный год в основном за счет увеличения прибыли от реализации продукции.

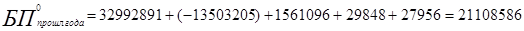

2.1 Анализ состава и динамики балансовой прибыли.

Балансовая прибыль или убыток является общим финансовым результатом деятельности предприятия и представляет собой разность между полученными результатами производства и связанных с ним затратами и выступает абсолютным показателем экономической деятельности.

Балансовая прибыль включает в себя:

1. Прибыль от реализации продукции. (ПР.П

)

2. Прибыль от реализации прочих активов. (ПР.ПР

)

3. Доходы от внереализационной деятельности. (Д)

4. Расходы от внереализационной деятельности. (Р)

Проанализируем изменение балансовой прибыли от изменения прибылей, входящих в ее состав. Для этого воспользуемся бухгалтерской отчетностью формы № 2.

| Доходы от участия в других предпр.

|

|

| Доходы-Расходы от внереализ. Деят-сти

|

|

| Прибыль от реал. Прочих активов

|