Згідно з Законом України “Про підприємства” від 25 листопада 1998 р. Підприємство - це самостійний суб'єкт, що господарює, створений для ведення господарчої діяльності, що здійснюється з метою отримання прибутку і задоволення суспільних потреб.

Як правило, підприємство виступає юридичною особою, що визначається сукупністю ознак: відокремленістю майна, відповідальністю по зобов'язаннях цим майном, наявністю розрахункового рахунку в банку, виступом від свого імені. Відокремленість майна виражається наявністю самостійного бухгалтерського балансу, на якому значиться майно підприємства.

Фінансові відносини підприємства виникають тоді, коли на грошовій основі відбувається формування власних коштів підприємства, його прибутків, залучення позичкових джерел фінансування господарської діяльності, розподіл прибутків, що утворюються в результаті цієї діяльності, їхнє використання на цілі розвитку підприємства.

Організація господарської діяльності вимагає відповідного фінансового забезпечення, тобто початкового капіталу, що утворюється з внесків засновників підприємства і приймає форму статутного капіталу. Це найважливіше джерело формування майна будь-якого підприємства. Конкретні засоби утворення статутного капіталу залежать від організаційно - правової форми підприємства.

Згідно з Законом України “Про підприємства” майно підприємства становлять основні фонди та оборотні кошти, а також інші цінності, вартість яких відображається в самостійному балансі підприємства.

Різниця між ними у тому, що оборотні кошти переносять свою вартість протягом одного виробничого циклу, тоді як основні фонди роблять це поступово протягом певного періоду часу.

При створенні підприємства статутний капітал направляється на придбання основних фондів і формування оборотних коштів у розмірах, необхідних для ведення нормальної виробничо-господарської діяльності, вкладається в придбання ліцензій, патентів, ноу-хау, використання яких є важливим чинником при утворенні прибутку. Таким чином, початковий капітал інвестується у виробництво, в процесі якого створюється вартість, що виражається ціною реалізованої продукції. Після реалізації продукції вона приймає грошову форму - форму виручки від реалізації зроблених товарів, що надходить на розрахунковий рахунок підприємства.

Виторг - це ще не прибуток, але джерело відшкодування витрачених на виробництво продукції коштів та формування грошових фондів і фінансових резервів підприємства. В результаті використання виторгу з її виділяються якісно різні складові частини створеної вартості.

Реклама

Насамперед це пов'язано з формуванням амортизаційного фонду, що утворюється у вигляді амортизаційних відрахувань після того, як знос основних виробничих фондів і нематеріальних активів прийме грошову форму. Обов'язковою умовою утворення амортизаційного фонду є продаж зроблених товарів споживачу і надходження виторгу.

Оскільки матеріальну основу утворюваного товару складають сировина, матеріали, покупні комплектуючі вироби і напівфабрикати, їхня вартість поряд з іншими матеріальними витратами: зносом основних виробничих фондів, заробітною платою робітників складають витрати підприємства по виробництву продукції, що приймають форму собівартості. До надходження виторгу ці витрати фінансуються за рахунок оборотних коштів підприємства, що не витрачаються, а авансуються у виробництво. Після надходження виторгу від реалізації товарів оборотні кошти відновляються, а понесені підприємством витрати по виробництву продукції відшкодовуються.

Відокремлення витрат у вигляді собівартості дає можливість зіставити отриманий від реалізації продукції виторг і зроблені витрати. Зміст інвестування коштів у виробництво продукції відображається в одержанні чистого прибутку , і якщо виторг перевищує собівартість, то підприємство одержує його у вигляді прибутку.

Прибуток, що залишається в розпорядженні підприємства - це багатоцільове джерело фінансування його потреб, але основні напрямки її використання можна визначити як нагромадження і споживання. Пропорції розподілу прибутку на нагромадження і споживання визначають перспективи розвитку підприємства.

Прибуток від реалізації продукції – представляє собою різницю між виторгом від реалізації продукції без податку на додану вартість, акцизів, експортних тарифів і витратами на виробництво і реалізацію, включених у собівартість продукції. Виторг від реалізації продукції визначається або по мірі її оплати (при безготівкових розрахунках – по мірі надходження фінансових коштів за товари на рахунки у банки, а при розрахунках готівкою – по надходженням коштів у касу), або по мірі відвантаження товарів і представлення покупцю розрахункових документів. Метод визначення виторгу від реалізації продукції визначається підприємством на довгостроковий період виходячи з умов господарювання і укладених договорів. В галузях товарного обігу (торгівля, громадське харчування, заготівля) замість категорії “виторг від реалізації продукції” використовується категорія “товарооборот”. Зміст товарообороту становлять економічні відносини, пов”язані з обміном грошових доходів на товари в порядку купівлі-продажу. В іноземній практиці часто використовується замість терміна “виторг” термін “валовий доход”.

Реклама

Прибуток від іншої реалізації – представляє собою прибуток, отриманий від реалізації основних фондів і іншого майна господарюючого суб”єкта, відходів, нематеріальних активів і т.д. Прибуток від іншої реалізації визначається як різниця між виторгом від реалізації і витратами на цю реалізацію. При встановленні прибутку від релізації основних фондів і іншого майна враховується різниця між продажною ціною і первісною, або залишковою вартістю цих фондів і майна. При цьому залишкова вартість майна застосовується до основних фондів, нематеріальних активів, малоцінним і швидкозношуваним речам. Залишкова вартість – це балансова вартість за мінусом зноса.

Доходи від позареалізаційних операцій включають:

¨ доходи, отримані від дольової участі в діяльності інших господарюючих

суб’єктів, дивіденди по акціям, доходи по облігаціям і іншим цінним паперам, належачих господарюючому суб’єкту;

¨ доходи від здачи майна в аренду;

¨ доходи від дооцінки виробничих запасів і готової продукції;

¨ присуджені або визнані боржником штрафи, пеня, неустойка, інші види санкцій за порушення умов господарчих договорів, а також доходи від відшкодування спричинених збитків;

¨ прибуток минулих років, виявлений у звітньому році;

¨ позитивні курсові різниці по валютним рахункам, а також операції в іноземній валюті;

¨ суми коштів, отримані безоплатно від інших підприємств при відсутності спільної діяльності;

¨ інші доходи від операцій, безпосередньо не пов’язаних з виробництвом і реалізацією продукції;

Балансовий прибуток – представляє собою суму прибутків від реалізації продукції, від іншої реалізації і доходів по позареалізаційним операціям за вирахуванням витрат по них. При цьому слід зауважити, що доходи від дольової участі в інших господарюючих суб’єктах, доходи по цінним паперам оподатковуються по іншій ставці, ніж прибуток. Тому ці доходи потрібно відокремлювати від оподаткованого прибутку в окрему групу.

Господарюючий суб’єкт самостійно визначає напрями використання прибутку, якщо інше не передбачене статутом.

Отже, підсумовуючи вищезазначені джерела, основні фонди підприємства формуються, згідно з Законом України “Про підприємства” за рахунок:

· грошових та матеріальних внесків засновників;

· доходів, одержаних від реалізації продукції, а також від інших видів господарської діяльності;

· доходів від цінних паперів;

· кредитів банків та інших кредиторів;

· капітальних вкладень і дотацій з бюджетів;

· надходжень від роздержавлення і приватизації власності;

· придбання майна іншого підприємства, організації;

· безоплатних або благодійних внесків, пожертвуваннь організацій, підприємств і громадян;

· інших джерел, не заборонені законодавчими актами України.

Розглянемо їх докладніше.

Кошти, отримані від продажу цінних паперів. Цінні папери представляють собою грошові документи. Вони можуть існувати в формі відокремлених документів або записів на рахунках. До них відносяться акції, облігації, векселі, заставні свідоцтва, страховий поліс і ін.

Пайовий внесок – представляє собою суму грошового внеску, сплачену юридичною або фізичною особою при вступі до спільного підприємництва. Пайовий внесок є обов”язковим для вступу до товариства з обмеженою відповідальністю, змішаного товариства, спільного українсько-іноземного товариства. Він вноситься: грошовими коштами; шляхом передачи у власність підприємства майна і інших матеріальних цінностей, прав користування землею, водою і іншими природними ресурсами; майнових прав (в тому числі на використання вираходів, “ноу-хау”); шляхом представлення майна у користування господарюючого суб”єкта без відшкодування на протязі деякого проміжку часу витрат володаря (на утримання, ремонт, амотизацію будівель, приміщень, обладнання, інструментів, транспорту); шляхом відрахувань від заробітної плати робітників на протязі деякого проміжку часу.

"Ноу-хау”(знаю як) – комплекс різноманітних науково-технічних, економічних, соціальних знань, які практично необхідні для певної діяльності, але ще не стали загальним надбанням”.

При визначенні ціни “ноу-хау” необхідно пам”ятати, що вона окупиться майбутнім прибутком, якиц отримає користувач, в іншому випадку у нього буде менший прибуток або його не буде зовсім. В світовій практиці ціна “ноу-хау” складає 5% від майбутнього прибутку, але є випадки, коли вона досягає 20%.

Існує декілька способів оплати “ноу-хау”. Основні з них:

-роялті – поступові виплати за “ноу-хау” пропорційно визначеним показникам в ході його використання. Роялті зазвичай нараховується з прив”язкою до показників зростання прибутку або зростання випуску продукції і т.д.;

-паушальний платіж одночасовий, обговорений раніше платіж. Паушальні платежі використовуються, коли важко спрогнозувати ефект дії "ноу-хау" або вартість ліцензій невелика;

-“кост-плас” – виплати за додаткові послуги по узгодженим розцінкам поверх обговореної ціни;

Інвестиційний внесок представляє собою джерело самокредитуван- ня діяльності підприємства. Інвестиційний внесок – це грошовий внесок робітника в розвиток даного підприємства, котре вкладнику нараховує відсоток в розмірі і в строки, визначені договором або положенням про інвестиційний внесок.

Кредит - це кошти та матеріальні цінності, які надаються резидентами або нерезидентами у користування юридичним або фізичним особам на визначений строк та під процент.

В даний час кредит має величезне значення. Він вирішує проблеми, що стоять перед всією економічною системою. Так за допомогою кредиту можна перебороти труднощі, пов'язані з тим, що на одній ділянці визволяються тимчасово вільні кошти, а на інших виникає потреба в них. Кредит акумулює капітал, що визволився, тим самим, обслуговує прилив капіталу, що забезпечує нормальний відтворювальний процес. Також кредит прискорює процес грошового обігу, забезпечує виконання цілого ряду відносин: страхових, інвестиційних, грає велику роль у регулюванні ринкових відносин.

Кредит виступає в двох головних формах: комерційного і банківського, що розрізняються по складу учасників, об'єкта позичок, динаміці, розміру відсотка і сфери функціонування.

Комерційним кредитом називають кредит, наданий одним функціонуючим підприємцем іншому у вигляді продажу товарів із відстрочкою платежу. Комерційний кредит оформляється векселем, його об'єктом є товарний капітал. Він обслуговує кругоборот промислового капіталу, рух товарів із сфери виробництва в сферу споживання. Особливістю комерційного кредиту є те, що позичковий капітал тут зливається із промисловим. Мета комерційного кредиту - прискорити реалізацію товарів і одержання прибутку. Розміри цього кредиту обмежені величиною резервних кредитів промислових і торгових капіталів. Передача цих капіталів можлива тільки в напрямках, визначених умовою угоди: від підприємця, на підприємстві якого виробляють засоби виробництва, до підприємців, на підприємствах якого вони споживаються, або від підприємця, що виробляє товари, до торгових фірм, що реалізують їх.

Потрібно відзначити, що комерційний кредит має обмежені можливості, тому що його можна одержати не у всякого кредитора, а лише в того, хто виробляє сам товар. Він обмежений по розмірах (тимчасовим вільним капіталом), має короткостроковий характер, а позичальник часто потребує в довгостроковому кредиті.

Обмеженість комерційного кредиту переборюється банківським. Банківський кредит дається у вигляді грошової позички, банками й різноманітними кредитно-фінансовими установами підприємцям і іншим позичальникам. Об'єктом банківського кредиту виступає грошовий капітал, що відокремився від промислового. Угода позички тут відділена від актів купівлі-продажу. Позичальником може бути фірма, держава, приватний сектор, а кредитором - кредитно-фінансові установи. Метою кредитора є одержання прибутку у вигляді відсотка. Кредитор надає позичковий капітал позичальнику на умовах повернення, терміновості і сплати відсотка.

Як було відзначено вище, банківський кредит переборює кордони комерційного кредиту, тому що він не обмежений напрямком, термінами і сумами кредитних угод. Сфера його використання ширша: комерційний кредит обслуговує лише обіг товарів, банківський кредит - і нагромадження капіталу, перетворюючи в капітал частину грошових прибутків і заощаджень усіх прошарків суспільства.

Останнім часом одержали широке поширення іпотечний кредит і овердрафт. Іпотечний кредит - це довгострокові позички під заставу нерухомості (землі, виробничих і житлових будинків). Основним його джерелом служить емісія іпотечних облігацій корпораціями і банками. Овердрафт, надається приватним особам, що мають право платежу чеками в сумі, яка перевищуює залишок на рахунках. Овердрафт припускається у відомих межах, наприклад, у суму місячного окладу на термін не більш 15 днів. Протягом установленого строку клієнт зобов'язаний погасити виникшу заборгованість, після чого він одержує право на новий кредит у вигляді овердрафта.

В даний час величезне значення для нормального функціонування всієї економічної системи в цілому мають державний і міжнародний кредит. Державним кредитом називають сукупність кредитних відносин, у яких позичальником або кредитором виступають держава, місцеві органи влади стосовно громадян і юридичних осіб. Державний кредит виражає відносини в грошовій формі між державою з одного боку, і фізичними або юридичними особами з іншого, частіше усього з банками, страховими компаніями і підприємцями. Кредит буде державним у тому випадку, коли в якості учасника позичкової угоди виступають центральний уряд або місцеві органи влади. У цьому відношенні його можна порівняти з іншими формами кредиту, у першу чергу з банківським, де обов'язковим учасником позичкової угоди є банк.

Рух капіталу в сфері міжнародних економічних відносин, пов'язане з наданням валютних і товарних ресурсів на умовах повернення, терміновості і сплати відсотків, називають міжнародним кредитом. У якості кредиторів і позичальників виступають банки, підприємства, держави, міжнародні і регіональні організації.

Форми міжнародного кредиту можна класифікувати по головних ознаках, що характеризує окремі сторони кредитних відносин.

По строках міжнародні кредити підрозділяються на короткострокові - до 1 року, середньострокові - від 1 року до 5 років і довгострокові - понад 5 років.

Міжнародний кредит виконує такі функції:

· перерозподіл позичкових капіталів між країнами з метою забезпечення безупинного процесу відтворення для досягнення максимального прибутку;

· економія витрат обігу в сфері міжнародних розрахунків внаслідок розвитку безготівкових платежів;

· прискорення концентрації і централізації капіталу.

Також міжнародний кредит, розсуваючи межі індивідуального нагромадження, сприяє створенню нових фірм. Тобто можна сказати, що міжнародний кредит виконує ті ж функції, що й інші форми кредиту, тільки в міжнародному аспекті.

До джерел фінансових ресурсів відносять також надходження грошових коштів за рахунок благодійних внесків (меценацтво), страхових внесків, від продажу закладеного майна боржника, спонсорських внесків і т.д. Спонсор – це юридична або фізична особа, яка финансує якийсь захід. Спонсорство – це двосторонній процес. Підприємство отримує необхідні йому фінансові ресурси, а спонсор – деяку вигоду у вигляді підвищення його іміджу і престижу, рекламу, підготовку кваліфікованих спеціалістів, а також у формі прямого прибутку від профінансованого ним захода.

Розглянемо докладніше такий спосіб залучення ресурсів як лізінг.

Згідно Закону України "Про лізінг" від 16 грудня 1997 року

Лізинг -

це підприємницька діяльність, яка спрямована на інвестування власних чи залучених фінансових коштів і полягає в наданні лізингодавцем у виключне користування на визначений строк лізингоодержувачу майна, що є власністю лізингодавця або набувається ним у власність за дорученням і погодженням з лізингоодержувачем у відповідного продавця майна, за умови сплати лізингоодержувачем періодичних лізингових платежів.

Лізинг став невід'ємною часткою економічної структури зарубіжних країн. Так, у 1994 році світовий обсяг лізингових інвестицій в машини та обладнання склав 356,4 мільярдів американських доларів. З них на США припадало більше третини світових операцій по лізингу у співставних цінах, на країни Західної Європи - біля 25 відсотків, на Японію - 17,1 відсотка. У 1996 році обсяг лізингу в країнах з високими, середніми та низькими доходами склав відповідно 313, 39 та 5 мільярдів доларів США.

На Україні ця підприємницька діяльність розвивається досить повільно. Це пов'язано зі спадом виробництва, кризою неплатежів, інфляційними процесами. Крім цього, лізинг не одержав широкого розповсюдження через слабку інформованість про його можливості та переваги, недосконалість нормативно-правової бази, відсутність стимулювання та підтримки з боку держави. Тому на сьогоднішній день обсяг лізингових операцій у нашій країні складає менше 300 мільйонів гривень. Лізинг в Україні повинен розглядатися як спосіб активізації інноваційної діяльності, джерело фінансування, метод структурної перебудови економіки та розширення зовнішньоекономічних зв'язків з врахуванням всіх особливостей входження держави до ринку. Стимулювання розвитку науково-технічного прогресу, оновлення основних виробничих фондів, покращення організації виробництва та праці, процесів постачання та збуту можливе завдяки лізингу.

Ця операція поєднує елементи оренди, кредиту, інноваційної, інвестиційної та зовнішньоторгової діяльності і є прийнятною для будь-якого підприємства незалежно від форми власності, обсягу виробництва, наявної фінансової та матеріальної застави.

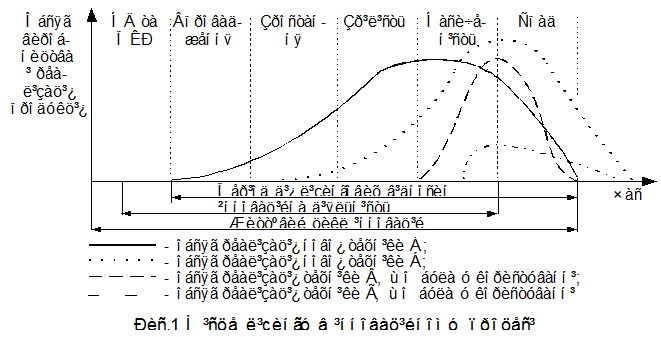

Місце лізингу в інноваційному процесі показано на рис.1. з якого видно, що життєвий цикл інновацій складається з низки етапів, починаючи науково-дослідними та проектно-конструкторськими роботами і закінчуючи спадом та зняттям продукції з виробництва. Лізингова діяльність передбачає використання готової продукції. Для належного забезпечення своїх клієнтів необхідним їм майном лізингова компанія може здавати в лізинг різні види техніки: нову (варіант А, Б) і ту, що була у користуванні (варіант В, Г) та досягати при цьому різних обсягів реалізації. Можливий випадок, коли техніка використовується і після завершення її життєвого циклу (в.Б, Г).

Функціонуванню лізингу у нашій країні сприяє, з одного боку, досвід роботи на оренді, запровадження єдиних норм амортизаційних відрахувань та методу прискореної амортизації, з іншого боку - значна зношеність основних фондів і відсутність коштів для їх заміни, нерозвинутість оптової торгівлі засобами виробництва, слабкий розвиток кредитно-фінансової системи, поява попиту на лізингові послуги з боку малого підприємництва. Джерелами постачання машино-технічної продукції на лізинговий ринок нашої країни повинна стати не лише нова продукція підприємств-виробників, але і зайва техніка підприємств-споживачів, яка надійшла до них по різних організаційних причинах; обладнання оборонних підприємств, яке звільняється в результаті конверсії; запаси техніки у самих її виробників, а також на складах та в незавершеному будівництві.

Узагальнення теоретичних положень та практичного досвіду лізингової діяльності дає можливість стверджувати, що економічна доцільність використання лізингу - в потенційних можливостях та перевагах, закладених у цій формі господарювання для всіх учасників угоди, а саме:

1. Стимулювання лізингом інноваційних процесів, пов'язаних з науково-технічним прогресом, що скорочує період морального старіння техніки.

2. Розширення сфер збуту продукції виробника.

3. Користувач має можливість використовувати майно без придбання його у власність на протязі періоду угоди.

4. Віднесення лізингових платежів до валових витрат користувача.

5. Покриття всіх витрат лізингодавця та одержання ним прибутку від здійснення операцій.

6. Можливість заміни лізингового обладнання на більш прогресивне на протязі терміну договору.

7. Гнучка система сплати лізингових платежів.

8. Встановлення тісного зв'язку між користувачем та виробником техніки, що забезпечує постійну інформованість останнього про недоліки в роботі виготовленого ним обладнання.

9. Збільшення кількості суб'єктів, які залучаються до лізингової діяльності.

10. Ріст конкуренції між виробниками техніки за покращення її технічних характеристик та якості.

11. Користувач має можливість скористатися низкою послуг лізингодавця (організація та фінансування транспортування, монтаж, страхування, консультування).

12. Зменшення ризику втрат лізингової компанії в зв'язку з платіжною неспроможністю користувача, що забезпечується збереженням права власності за лізингодавцем до закінчення терміну угоди.

13. Можливість сплати лізингових платежів грішми або продукцією, що виготовляється на орендованому обладнанні.

14. Використання лізингу в інноваційній та інвестиційній політиці держави шляхом встановлення податкових та амортизаційних пільг.

Класифікацію видів лізінгу можна подати у вигляді таблиці

Класифікація видів лізингу

| Ознаки класифікації |

Види лізингу |

| Ступінь окупності майна на протязі строку угоди |

а) лізинг з повною окупністю майна (фінансовий);

б) лізинг з неповною окупністю майна (оперативний)

|

| Ступінь новизни майна |

а) лізинг нового майна;

б) лізинг майна, яке вже використовувалося

|

| Рух майна між учасниками угоди |

а) прямий;

б) поворотний

|

| Тип майна, яке здається в лізинг |

а) лізинг рухомого майна;

б) лізинг нерухомого майна

|

| Обсяг обслуговування техніки |

а) "чистий" (техніку обслуговує користувач);

б) "мокрий" (техніку обслуговує лізингодавець);

в) з обмеженим комплексом послуг

|

| Частка використання об'єкта лізингової угоди |

а) лізинг цілих об'єктів угоди (плентлізинг);

б) лізинг частин об'єкта угоди (еквімпетлізинг)

|

| Надання гарантій на величину залишкової вартості майна з боку користувача |

а) відкритого типу (гарантія надається);

б) закритого типу (без гарантії)

|

| Вид лізингових платежів |

а) лізинг з грошовими платежами;

б) лізинг з компенсаційними платежами;

в) лізинг зі змішаними платежами

|

| Територіальне розташування суб'єктів угоди |

а) внутрішній;

б) зовнішній: експортний, імпортний, транзитний

|

| Кількість суб'єктів лізингової угоди |

а) трьохсторонній;

б) багатосторонній

|

| Наслідки для лізингокорис-тувача після закінчення строку угоди |

а) лізинг з правом продовження строку угоди;

б) лізинг з правом купівлі орендованого майна;

в) лізинг без права продовження строку або купівлі майна

|

Як бачимо, лізінг на перший погляд дуже подібний до оренди, але він має декілька принципових відмінностей:

По-перше, договір лізингу – це, як правило, тристороння угода, яка укладається між виробником об'єкта лізингу, лізингодавцем та лізингоодержувачем, на відміну від договору найму, в якому беруть участь лише наймодавець і наймач (орендодавець і орендар).

По-друге, договір лізингу завжди є строковим, оскільки він укладається на строк, за який здійснюється амортизація певної частини вартості об'єкта, а договір найму можна укласти і на невизначений строк.

По-третє, предметом договору оренди можуть бути і такі об'єкти, які не можна отримати за договором лізингу, наприклад – земельна ділянка (ч. 3 ст. 2 Закону «Про лізинг»).

По-четверте, якщо після закінчення договору оренди орендар продовжує користуватися орендованим майном і орендодавець проти цього не заперечує, то договір оренди вважатиметься продовженим на невизначений строк. Натомість при лізингових операціях це неможливо, бо строк дії договору завжди пов'язаний з величиною амортизації.

По-п'яте, лізингоодержувач не має права передавати отримане майно третім особам, а орендар може передавати об'єкт оренди в суборенду.

По-шосте, у випадку виявлення ганджу якості об'єкта лізингу лізингоодержувач має право пред'являти претензію прямо до виробника (продавця). Орендар такого права не має.

Порівняно з акціонуванням переваги лізингу очевидні - відсутність витрат на випуск та розміщення цінних паперів, зберігається право власності на основні фонди, що перебували у лізінгоодержувача до укладення угоди та набуття права власності у випадку фінансового лізінгу, більша прозорість для обліку та аудиту.

Розглянемо тепер лізинг у порівнянні із кредитом. Переваги лізинга у тому, що він потребує на порядок меншого забезпечення, що для більшості молодих компаній є дуже важливим фактором, але з іншого боку зізінгоодержувач по перше користується лише тим типом та моделля обладнання, який є в наявності у лізингодавця, при чому в разі браку коштів для чергового платежа об"єкт лізингу повертається лізінгодавцю без будь-якої компенсації за вже сплачені платежі. При цьому відсотки за лізингом сплачуються більші, ніж за кредитом. Законом «Про лізинг» передбачено перелік лізингових платежів, до яких включаються:

– сума, яка відшкодовує при кожному платежі частину вартості об’єкта лізингу, що амортизується протягом періоду за строк, за який вноситься лізинговий платіж;

– сума, що сплачується лізингодавцю як процент за залучений ним кредит для придбання майна за договором лізингу;

– платіж як винагорода лізингодавцю за отримане в лізинг майно;

– відшкодування страхових платежів за договором страхування об’єкта лізингу, якщо об’єкт застраховано лізингодавцем;

– інші витрати лізингодавця, передбачені договором лізингу.

Слід пам’ятати, що витрати орендодавця на сплату процентів за кредит на придбання об’єкта лізингу та його страхування до валових витрат не включаються, а повинні відображатися по розрахунках з дебіторами i кредиторами. Разом з тим у орендаря належна до сплати винагорода за отримане в лізинг майно, проценти за кредит на придбання орендодавцем об’єкта лізингу та витрати на його страхування включаються до валових витрат.

Законом України від 03.04.97 р. № 168/97-ВР «Про податок на додану вартість» (пп. 3.2.2 п. 3.2 ст. 3) встановлено, що сплата орендних (лізингових) платежів за умовами договору фінансової оренди (лізингу) не є об’єктом оподаткування, а тому лізингодавець не має права на податковий кредит за придбаними для лізингових операцій основними фондами. Оскільки лізингодавець не має права на податковий кредит, то сплачений при придбанні основних фондів ПДВ включається до вартості об’єкта лізингу i в подальшому відшкодовується лізингоодержувачем у складі лізингових платежів.

Отже, підсумовуючи вищезгадане, можна зробити висновок що лізинг потенційно має великі переспективи на Українському ринку, але потребує вдосконалення нормативно-правової бази, в першу чергу системи оподаткування.

|