План КОНТРОЛЬНОйЇРаБОТЫ

1. Основные обязанности налогоплательщиков.................................................... 3

2. Классификация налоговых ставок..................................................................... 5

3. Порядок расчета и уплаты акцизного сбора..................................................... 7

4. Понятие «двойное налогообложение»............................................................... 8

5. Задача................................................................................................................ 1

1

6. Литература........................................................................................................ 12

1. ОСНОВНЫЕ ОБЯЗАННОСТИ

НАЛОГОПЛАТЕЛЬЩИКОВ

Обязанности налогоплательщика устанавливаются только совокупностью элементов закона о налоге. Можно выделить существенные и факультативные элементы закона о налоге.

Существенными элементами закона о налоге являются те элементы, без которых налоговое обязательство и порядок его исполнения не могут считаться определенными. К ним относятся: налогоплательщик (субъект налога), объект налога, предмет налога, масштаб налога, метод учета налоговой базы, налоговый период, единица налогообложения, налоговая ставка и метод налогообложения, порядок исчисления налога, отчетный период, сроки уплаты налога, способы и порядок уплаты налога.

Факультативными элементами закона о налоге могут считаться те, отсутствие которых не влияет на степень определенности налогового обязательства, однако существенно снижает гарантии надлежащего исполнения этого обязательства. К ним относятся: порядок удержания и возврата неправильно удержанных сумм налога, ответственность за налоговые правоотношения, налоговые льготы.

Установить элемент закона о налоге - значит принять (утвердить, узаконить) что-либо в качестве одного из оснований возникновения налогового обязательства или способа его исполнения. Определить элемент закона о налоге - значит описать фактическую сторону элемента, выделить его из прочих сходных явлений (предметов, обстоятельств) на основе каких-либо признаков, данных.

Субъект налогообложения

-

это лицо, на котором лежит юридическая обязанность уплатить налог за счет собственных средств.

Реклама

С понятием "субъект налогообложения" тесно связано понятие "носитель налога" - лицо, которое несет тяжесть налогообложения в итоге.

Налог уплачивается за счет собственных средств субъекта налогообложения. Однако, от имени налогоплательщика налог может быть уплачен и иным лицом (представителем).

Налогоплательщики обязаны:

· уплачивать законно установленные налоги;

· встать на учет в органах Государственной налоговой службы Украины;

· вести в установленном порядке бухгалтерский учет и вносить исправления в отчетность;

· предоставлять в налоговый орган по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать;

· предоставлять налоговым органам и их должностным лицам документы, необходимые для исчисления и уплаты налогов;

· выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

· предоставлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренном Законом Украины;

· в течение установленного срока обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций - также и произведенные расходы) и уплаченные (удержанные) налоги;

· нести иные обязанности, предусмотренные законодательством о налогах и сборах.

Налогоплательщики

- организации и индивидуальные предприниматели - помимо обязанностей, предусмотренных ст.9 Закона Украины от 2 февраля 1994 года, обязаны

сообщать в налоговый орган по месту учета:

· об открытии или закрытии счетов;

· обо всех случаях участия в украинских и иностранных организациях;

· обо всех обособленных подразделениях, созданных на территории Украины, - в 20-дневный срок после включения в ЕГРПО Украины;

· о прекращении своей деятельности, объявлении несостоятельности (банкротстве), ликвидации или реорганизации - в срок не позднее трех дней со дня принятия такого решения;

· об изменении своего места нахождения.

2. КЛАССИФИКАЦИЯ НАЛОГОВЫХ СТАВОК

Налоговая система базируется на соответствующих законодательных актах государства, которыми устанавливаются конкретные методы построения и взимания налогов, т.е. определяются элементы налога.

Реклама

К ним относятся:

а) субъект налога или налогоплательщик

- лицо, на которое законом возложена обязанность уплачивать налог. Однако через механизм цен налоговое бремя может перекладываться на другое лицо поэтому рассматривают и

б) носитель налога

- лицо, которое фактически уплачивает налог;

в) объект налога

- доход или имущество, с которого начисляется налог (заработная плата, ценные бумаги, прибыль, недвижимое имущество, товары и т.д.);

г) источник налога

- доход, за счет которого уплачивается налог;

д) ставка налога

- важный элемент налога, который определяет величину налога на единицу обложения (денежная единица дохода, единица земельной площади, единица измерения товара и т.д.).

Налоговая ставка

– это законодательно установленный размер налога на единицу обложения. Существуют два подхода к установлению налоговых ставок: универсальный и дифференцированный. При универсальном - устанавливается единая для всех плательщиков ставка, при дифференцированном – несколько. Дифференциация ставок может происходить в двух направлениях. Первое – в разрезе плательщиков, когда для большинства плательщиков выделяется основная ставка, а также сниженные и повышенные ставки для отдельных плательщиков. Второе – в разрезе разных характеристик и оценок объекта налогообложения. Цель установления как единых, так и дифференцированных ставок одна – создание или одинаковых, или разных условий налогообложения для всех плательщиков.

Различают фиксированные, пропорциональные, прогрессивные и регрессивные

налоговые ставки.

1. Фиксированные ставки

устанавливаются в абсолютной сумме на единицу обложения, независимо от размеров дохода (например, на тонну нефти или газа).

2. Пропорциональные

- действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины (например, действовавший в СССР до 1 июля 1990 г. налог на заработную плату в размере 13 %) .

3. Прогрессивные

- средняя ставка прогрессивного налога повышается по мере возрастания дохода. При прогрессивной ставке налогообложения налогоплательщик выплачивает не только большую абсолютную сумму дохода, но и большую его долю.

4. Регрессивные

- средняя ставка регрессивного налога понижается по мере роста дохода. Регрессивный налог может приносить большую абсолютную сумму, а может и не приводить к росту абсолютной величины налога при увеличении доходов.

В общих чертах видно, что прогрессивные налоги - это те налоги, бремя которых наиболее сильно давит на лица с большими доходами, регрессивные налоги наиболее тяжело ударяют по физическим и юридическим лицам, обладающим незначительными доходами.

3. Порядок расчета и уплаты акцизного сбора

Акцизный сбор – это косвенный налог, который устанавливается на высокорентабельные и монопольные товары и включается в их цену.

Налогоплательщиками в бюджет являются субъекты предпринимательской деятельности – производители или импортеры подакцизных товаров.

Объектами налогообложения являются:

1) оборот по реализации произведенных в Украине подакцизных товаров. При этом оборотом от реализации является продажа, обмен на другие товары, бесплатная передача. В налогооблагаемый оборот включается реализация товаров для собственного потребления, промышленной переработки, а также для собственных работников;

2) обороты по реализации конфискованного и бесхозного или заложенного имущества;

3) таможенная стоимость импортных товаров, приобретенных за иностранную валюту, в порядке товарообменных операций, полученных без оплаты;

Плательщиками акцизного сбора в бюджет является несколько видов субъектов предпринимательской деятельности:

1) Предприятия, организации, учреждения как юридические лица, которые находятся на территории Украины и имеют счета в банках.

2) Международные объединения, включая международные неправительственные организации, иностранные юридические лица и граждане, которые имеют расчетные счета в банках Украины.

3) Граждане, которые занимаются предпринимательской деятельностью без создания юридического лица.

Акцизный сбор исчисляется по ставкам, которые определяются в двух вариантах:

· в фиксированных ставках (суммах) на единицу реализованных, завезенных, переданных товаров;

· в процентах с оборота по реализации (передаче) товаров.

Фиксированные ставки акцизного сбора установлены в евро на единицу реализованных товаров.

Сроки уплаты акцизного сбора в бюджет зависят от вида подакцизных товаров, суммы налога, вида деятельности хозяйствующего субъекта.

Отрицательное влияние налога "акцизный сбор" на финансово-хозяйственную деятельность предприятий имеет место тогда, когда установление косвенных налогов влечет за собой повышение цен, ограничивает объем производства и реализации товаров, приводит к накоплению нереализованных товаров.

Взимание акцизного сбора предполагает решение финансовых проблем государства за счет обеспеченных слоев населения. Оно смягчает регрессивность налогов на потребление в целом. Перечень товаров, по которым взимается этот налог, в основном отвечает этой цели. Исключение составляют алкогольные и табачные изделия. Включение их в объект налогообложения акцизным сбором обусловлено прежде всего очень высокой рентабельностью этих товаров. При отсутствии налога их производители получали бы сверхвысокие доходы.

4. Понятие «двойное налогообложение»

В случае ведения международной торговли правительства обеих торгующих сторон могут пожелать взимать налог с доходов от этой торговли.

Международное двойное налогообложение – это налогообложение одного и того же объекта (дохода, имущества, сделки и т.д.) в один и тот же период времени аналогичными видами налогов в двух, или более странах.

Потенциальное двойное налогообложение возникает потому, что одна страна претендует на право налогообложения на основании факта проживания (или гражданства) налогоплательщика, а другая — на основании места получения дохода. Двойное налогообложение может также возникать, когда обе страны утверждают, что налогоплательщик является их резидентом, либо когда каждая из двух стран утверждает, что доход получен именно в ней.

Статья 18, регулирующая устранение двойного налогообложения, засчитывает сумму дохода, полученную за границей в общую сумму дохода, который подлежит налогообложению на Украине, и засчитывается при определении размера налога. При этом размер засчитанных сумм не может превышать сумму налога, подлежащего к уплате в Украине. При этом обязательно письменное подтверждение налогового органа соответствующего иностранного государства о факте уплаты налога и наличии международных договоров об устранении двойного налогообложения и предотвращения уклонения от уплаты налога.

Вопрос двойного налогообложения возникает в нескольких случаях:

1. При налогообложении доходов, получаемых нерезидентами за границей. В данной ситуации разрешение противоречия возможно в рамках специальных международных соглашений, в соответствии с которыми налогообложение происходит в одном из государств. Либо регулируется в рамках национального законодательства. Суммы налогов на прибыль или доходы, полученные за пределами территории, засчитываются при уплате ими налогов с прибыли или дохода в Украине.

2. При смешанном порядке уплаты налога. Подобная ситуация возникает при налогообложении лиц, которые уплачивают налог и подают декларацию о доходах в разных местах.

3. При налогообложении распределяемой части прибыли предприятий. Проблема заключается в том, что прибыль, подлежащая распределению, облагается налогом два раза: первый – при начислении налога на прибыль (доход) предприятия; второй – при налогообложении дивидендов. Такой механизм подрывает стимулы к росту прибыли или ее распределенной части. В данном случае возможно использование различных ставок для распределенной и нераспределенной прибыли, полное или частичное освобождение от налогообложения дивидендов или распределенной прибыли.

5. ЗАДАЧА

Определить сумму НДС, который подлежит уплате в бюджет, или сумму бюджетного возмещения, при следующих условиях:

1) отгружено продукции по контракту №1 на сумму 5000 грн. (с НДС) с оплатой в отчетном квартале;

2) перечислено поставщику за полученную в отчетном квартале продукцию 1200 грн. (с НДС);

3) получена предоплата по экспортному контракту – 7000 грн;

4) отгружено продукции по бартерному контракту на сумму 200 тыс. грн. Встречная поставка в отчетном квартале 180 тыс. грн.

Решение:

НДС = НДС - НДС

в бюджет

полученный уплаченный

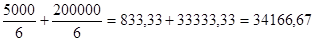

НДС =  грн. грн.

полученный

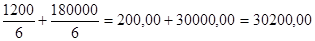

НДС =  грн. грн.

уплаченный

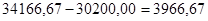

НДС =  грн. грн.

в бюджет

Ответ: сумма бюджетного возмещения составляет 3966,67 грн.

6. ЛИТЕРАТУРА

1. Кучерявенко Н.П. Основы налогового права. – Харьков, Изд. Константа, 1996г.

2. В.М.Федосов, В.Ш.Опарін, В.О. П’ятаченко та ін. “Податкова система України”. Підручник, К.-1994.

3. В.В.Буряковский, Б.Я.Кармазин, С.В.Каламбед “Налоги”, Пороги Днепропетровск-1998.

4. С.Терехін “Фискальная политика Украины : под бременем пережитков плановой экономики» // журнал «Финансовые риски», 1996, №3.

5. В.М.Опарін “Фінансова сістема, теоретичні засади та практичні аспекти її розбудови в Україні”, журнал “Фінанси України” №9, 1998г.

6. Гридчина М.В., Вдовиченко Н.И., Калина А.В. Налоговая система Украины: Учеб. Пособие. – К.: МАУП, 2000.

7. Дернберг Р.Л. Международное налогообложение. — М.: ЮНИТИ Будапешт: COLPI, 1997.

|