Игорь Качалов

Основная тема данного обзора - как компании становятся и остаются лидерами на рынке. Благодаря каким решениям, организационным, маркетинговым решениям и другим, компания может занять большую и даже лидирующую долю на рынке.

Рост, насыщение и сокращение товарных рынков

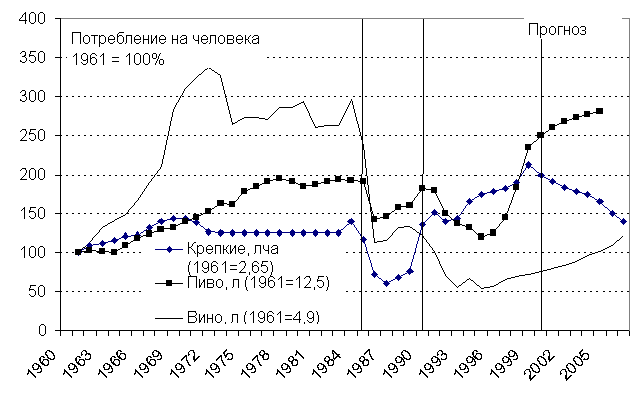

Рассмотрим пример алкогольного рынка России.

Потребление на человека в год, Россия.

Лча - литры чистого алкоголя

Источник: World Drink Trends 1996, Пресса, анализ Качалов и Коллеги

На сегодняшний день алкогольный рынок России представляет собой весьма интересную и своеобразную картину. Антиалкогольная кампания 1985 года привела к трехкратному снижению потребления основных видов алкоголя: крепкого алкоголя (в основном, водки), вина и пива.

Последующий пятилетний период роста был прерван в 1990 году "началом рынка". В этот момент поведение всех трех основных сегментов алкогольного рынка России стало принципиально разным. Во-первых, продолжился рост, и очень сильный рост потребления водки. Это легко объясняется тем, что водка - наиболее дешевый напиток в алкогольной группе, к тому же водка требует наименьших технологических затрат.

При этом потребление пива и вина снижалось. В итоге, к середине 90-х годов потребление пива практически достигло уровня 1960 года, а потребление вина относительно 1960 года упало практически в 2 раза.

В 1995 году появились новые тенденции потребления алкоголя на территории России. Резко, буквально взрывным образом, начало расти потребление пива. Это продолжалось вплоть до 2000 года, когда рост рынка пива замедлился и стал составлять не более 8% в год.

При этом потребление водки в 2000 году имеет явную тенденцию к сокращению. Рынок вина находится в стадии своего развития. Мы ожидаем, что рост рынка вина составит 100-200% в ближайшие 5 лет.

Итак, мы имеем три товарные группы с разной динамикой поведения.

Рынок крепкого алкоголя, прежде всего водки, будет сокращаться в ближайшее время.

Потребление пива будет находиться в стадии насыщения, либо расти медленными темпами.

Ожидается большое потребление виноградных алкогольных напитков, прежде всего вина.

Время жизни компаний на рынке

Анализ развития компаний на рынке показывает, что существует устойчивая закономерность их жизнеспособности не только в России, но и во всех странах мира. 80% товаров или компаний разоряются или уходят с рынка в течение первых двух-трех лет своей рыночной жизни. Из оставшихся компаний еще 80% компаний уходят с рынка в течение следующих пяти-семи лет.

Реклама

Почему это происходит? Какие основные организационные решения позволяют буквально 4% (четырем из каждых ста компаний!) оставаться на рынке.

Давайте посмотрим кратко на основные выводы, которые мы сделали, изучая опыт продаж, подготавливая планы маркетинга, консультируя отечественные и зарубежные компании на территории России,

Мы разделили эти основные выводы на три большие позиции.

Финансы.

Менеджмент.

Маркетинг.

Подчеркнем, то, что будет сказано ниже, не исчерпывает всех необходимых позиций, которые включаются в эти блоки. С нашей точки зрения, это наиболее важные блоки. Недооценка этих положений чаще всего приводит к провалу продаж или к провалу новых товаров. Финансы

Здесь, прежде всего, необходимо выделить скрупулезную оценку будущих расходов. Практически 80% новых российских проектов проваливаются из-за этой позиции. Менеджмент

Две основные позиции. Какова философия и дух команды с одной стороны. И насколько компания занимается обновлением технологий производства, управления и маркетингом. Маркетинг

Три основные позиции, которые сегодня, на наш взгляд, стоят во главе.

Компания должна активно находить те товары и товарные группы, динамика продаж которых показывает их возможный рост на рынке в ближайшие 2-3 года. При этом новые товары надо запускать в производство, в тот момент, пока вся группа имеют еще небольшие продажи на рынке

Нулевой подход в принятии решений. Те решения, которые мы принимаем в начале года, могут оказаться уже неправильными через пять-шесть месяцев. Решения необходимо регулярно, не менее двух раз в год пересматривать.

Конкурентный образ марки. Очень часто рекламные кампании, этикетка и многое другое строится на игре слов, просто на красивой картинке. Марки, которые занимают основную долю рынка, строят свой образ, прежде всего, относительно требований и выгод покупателя.

Давайте разберем более подробно некоторые наиболее критичные позиции.

Финансы: прибавить 50% к запланированным расходов

Мы пока еще плохо считаем. До 80% проектов российских компаний проваливаются в течении одного, максимум двух лет, из-за неправильной оценки:

Реклама

- либо необходимых бюджетов, требующихся для развития

- либо неправильной оценки источников финансирования текущих работ.

Рекомендуемая процедура действий, которую мы увидели на примере наиболее успешных компаний мира, в том числе и на рынке России, состоит из четырех шагов.

1 шаг.Считаются все мыслимые и очевидные затраты, начиная от аренды офиса, зарплаты людей, проведения различных мероприятий, технологического обновления и кончая исследованиями.

2 шаг.После этого считаются все немыслимые затраты. Что произойдет и какой будет бюджет, если, например, динамика арендной платы или динамика зарплат на ближайшие один-два года будет совсем другой, и зарплаты вырастут в большей степени. Приплюсовываются все остальные позиции, которые могут показаться немыслимыми на этом этапе, включая периоды рецессии рынка, спада рынка или даже кризиса.

3 шаг.Самое главное - все расходы считаются на два-три года вперед. Очень часто российские компании или небольшие зарубежные компании считают буквально на пол-года, год. Необходимо иметь точное понимание о бюджете всех расходов на два-три года вперед.

4 шаг.К полученной сумме, особенно в случае вывода нового товара или в случае вывода новой марки, добавляется еще 50%. Практика показывает, что полученная таким образом сумма - это минимальная необходимая сумма, для того, чтобы компания чувствовала себя устойчивой на рынке.

Менеджмент: нацеленность команды на изменения

Тут во главе угла встают вопросы:

Какова культура в организации?

Каковы взаимоотношения между сотрудниками, начиная от оперативного уровня менеджеров, которые работают непосредственно с клиентами, с производством и, естественно, заканчивая руководством в организации?

Как воспринимается необходимость изменений в организаций? Строго говоря, эти настроения и взаимоотношения можно разделить на два полярно разных подхода:

1 подход: "Мы сделаем это!" или, как говорит фирма Nike: Just do it!

2 подход, который весьма часто встречается, особенно среди российских компаний: Не надо раскачивать лодку! У нас все хорошо, у нас есть опыт, у нас есть динамика развития продаж. Не надо ничего менять. Можно менять по чуть-чуть.

Подход "Не надо раскачивать лодку" в условиях динамизма современного рынка приводит к тому, что компания или товар находятся под постоянной угрозой потери продаж. Принципиальный момент - те или иные настроения и отношения всегда существуют в компаниях по факту жизни. Основная выгода для любой компании это - зафиксировать те отношения, которые существуют, в виде различного рода внутрифирменных документов. Это могут быть листовки, внутрифирменная газета, меморандумы или даже приказы руководства, которые отражают эти позиции. А именно, какова философия компании, каковы ее цели и миссия. Это должно быть не только на разговорах, но и документально зафиксировано. Необходимо зафиксировать, как и на каком уровне рождаются новые идеи товаров и новые идеи по их продвижению. Это не должно быть прерогативой исключительно малой части менеджеров, например руководящего состава. Эти документы и организационные решения должны отвечать на основной вопрос:

То, что мы сделали - нужно ли это покупателю? Итак, три позиции. Настроение, культура и взаимоотношения. Они должны отражать убежденность и направленность на достижение конечного результата: "Мы сделаем это!" Это должно быть документально зафиксировано и высказано от имени руководства. Эти настроения должны четко соответствовать требованиям покупателя.

Маркетинг: Быть там, куда придут покупатели

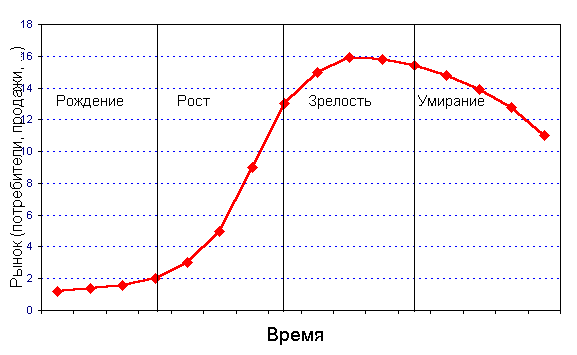

Из классики бизнеса известно, что жизнь любой компании, марки или товара описывается так называемой кривой Жизненного Цикла Товара (ЖЦТ).

Кривая ЖЦТ состоит из нескольких этапов:

медленное развитие в начале,

бурный рост на втором этапе,

насыщение рынка на третьем этапе,

неизбежное умирание, падение продаж на последнем этапе жизненного цикла

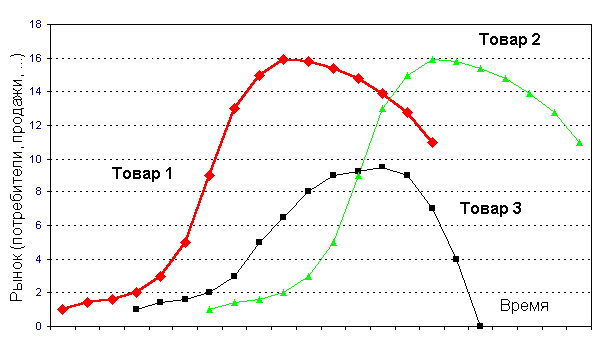

К примеру, на сегодняшний день пиво подходит к стадии своего насыщения на российском рынке. Водка выходит на стадию сокращения продаж. А рынок вина находится на стадии бурного развития. Аналогично можно рассматривать и отдельные виды товаров внутри большой категории: например, дорогой или дешевый сегменты, вкусы, ароматы и многое другое. В этой ситуации жизненно важно для любой компании в своем ассортименте иметь не только товары, которые находятся на этапе бурного роста или на этапе предела своего потребления, но и те товары, которые могут расти далее.

График иллюстрирует весьма обычную ситуацию успешной компании. Не все товары компании, не все марки могут развить продажи на рынке. Именно поэтому жизненно важно для каждой компании иметь в своем ассортименте несколько позиций. <BR&NBSP; >Например, Товар 2 может оказаться очень успешным, сменив предыдущего лидера или версию, например Товар 1. Другие товары, например Товар 3, после кратковременного взлета могут оказаться ненужными на рынке.

Принципиальный момент: когда один товар, одна марка теряет свою лидирующую роль, всегда необходимо в этот момент иметь в запасе другой товар, другую марку (Товар 2 в нашем случае), которые позволяют поддерживать продажи компании на уровне. В разработке и проведении таких планов очень часто необходимо ждать от трех до пяти лет, пока один из товаров, который начинает разрабатываться компанией, достигнет пика своих продаж.

Инвестиции, которые вкладываются в этот товар и организационные, и людские, и денежные, и технологические, и маркетинговые, все это инвестиции действительно в далекое будущее. Классический пример на российском рынке - марки "Флагман" и "Русский Стандарт", которые в течение достаточно длительного времени, от года до двух лет, боролись за свою долю на рынке. Но после этого периода объем продаж фактически вывел марки в число лидеров в своей ценовой категории.

Маркетинг: постоянные изменения и нулевой подход

Сегодняшнее время диктует нам только одно: изменения на рынке происходят моментально. В течение короткого промежутка времени, от нескольких недель до нескольких месяцев, резко меняются взаимоотношения между различными товарными категориями или между различными сегментами в одной товарной категории.

Так, конец 2000 года и начало 2001 года в России охарактеризовались резким ростом продаж в сегменте дорогих и сверхдорогих спиртных напитков. Это происходило на фоне достаточно быстрого, 15-20% в некоторых регионах, падения продаж дешевых спиртных напитков. Эти изменения происходят неожиданно, внезапно, когда все, что происходило до этого, казалось бы, не предвещало драматических изменений на рынке. Такие изменения на рынке теперь происходят регулярно, порой несколько раз в год.

Отсюда рекомендация, на которую хотелось бы обратить внимание в конце этого обзора. Сегодня все планы и все решения необходимо пересматривать и переуточнять, как минимум, два раза в год: в мае-июне и в декабре. Основные вопросы, которые в этот момент должны быть под контролем менеджмента компании:

кто покупатели и сколько их,

как много они покупают,

почему они выбирают этот товар,

какие выгоды они воспринимают для себя с точки зрения использования этого товара,

как они выбирают между конкурентами,

готовы ли покупатели платить за качество и конкретно сколько от текущей цены,

где и как покупатели узнают о марках и товарах.

Примеры

В конце обзора дополнительно рассмотрим несколько кратких примеров: как разные команды, используя эти и многие другие правила лидерства, оказались на вершине рынка сегодня.

Это такие компании, как White Hall, которая сделала основной упор на создание конкурентоспособной команды и на расширение своего ассортимента новыми товарами и товарными группами, которые, в свое время, на российском рынке еще не были известны. Классический пример успеха в этом отношении - игристые вина Mondoro, которые на российском рынке занимают порядка 30% в своей товарной группе. В Европе продажи Mondoro гораздо меньше, но в России они вышли в число лидеров.

Другая компания, Master Distributors тоже добилась ошеломляющих результатов на российском рынке благодаря, прежде всего, созданию крепкой управленческой команды и выводу на российский рынок новых товаров, задолго до того, как эта категория начала расти. Пример - лидерство марки Olmeca в товарной группе Текила. Во всем мире объемы продаж Olmeca - несколько процентов от этой товарной группы. В России Olmeca занимает почти половину рынка и это опять показатель лидера.

С точки зрения товарных и маркетинговых решений можно привести пример компании GWS (группа Pernod Ricard). Компания GWS занялась разработкой программ грузинских вин много лет назад, еще до того, как этот сектор стал быстро расти. К моменту начала роста этого сектора в 2000-2001 годах GWS имела отработанную технологическую цепочку производства вин в Грузии, и взвешенную грамотную маркетинговую стратегию. В частности стратегия состояла из четкого деления всех товаров под маркой GWS на две товарные группы для двух ценовых сегментов - дорогого и сверхдорогого уровня. Созданное позиционирование вин отражает одну из ключевых особенностей потребления вина в России праздничный повод - Тамада Грузинских Вин. На наш взгляд таких сильных решений нет ни у одного из конкурентов на сегодняшний день.

Можно привести в пример и такую компанию, как Росалко. Росалко на протяжении 10 лет активно работает над созданием новых рецептур водки, новых технологий, новых технологических линий и над тем, чтобы эти линии внедрить в производство на многих заводах-партнерах в регионах России. На сегодняшний день, порядка ста заводов пользуются этими технологическими разработками, и каждый из этих заводов занимает от 40 до 50% рынка в своих регионах.

Таких примеров можно приводить массу, в том числе и из других товарных рынков. Рынок жевательной резинки в России демонстрирует один из сильнейших примеров того, как важно появиться с нужным товаром за один год до начала роста рынка. Stimorol в России имеет десятки процентов рынка, тем самым оттесняя основного лидера мирового рынка Wrigley's только за счет одной вещи: Stimorol вышел раньше и с грамотным маркетингом.

|