Как учитывать движение денег, если компания рассчитывается через электронный кошелек

Не так давно у компаний появился новый инструмент, с помощью которого можно принимать от граждан деньги за проданные товары, – электронный кошелек. Наши коллеги из журнала «Семинар для бухгалтера» посетили семинар Марии Стажковой по этой теме. И выяснили, зачем нужен электронный кошелек и как проводить в учете операции через него.

Чтобы открыть электронный кошелек, компании нужно заключить договор со специализированным оператором. Это может быть банк или другая кредитная организация. В таком кошельке деньги будут лежать, как на банковском счете.

Основной документ, которым регулируется оборот электронных денег – Федеральный закон от 27 июня 2011 г. № 161-ФЗ. Давайте разберемся, как рассчитываться с помощью электронного кошелька и проводить в учете все операции.

Как рассчитываться через электронный кошелек

Начну с того, что рассчитываться через электронный кошелек организация может только с гражданами. Перечислять таким способом деньги компаниям или предпринимателям нельзя. Причем прийти и через терминал положить деньги сразу в электронный кошелек компании не получится. Пополнить его баланс можно только через банковский счет. Для этого, как при обычном переводе, оформите платежное поручение и отправьте его в банк. Затем нужно составить распоряжение. Именно на его основании оператор переведет деньги с кошелька компании получателю. Кстати, очень удобно, что такое распоряжение можно сделать и хранить в электронном виде (п. 2 ст. 8 Закона № 161-ФЗ).

У переводов через электронный кошелек есть один большой плюс – деньги оператор отправит в тот самый момент, когда получит распоряжение компании. Само собой, для этого на счете должны быть деньги, иначе перечислять будет нечего. А в конце оператор направит вам соответствующее подтверждение.

Какими проводками показывать движение денег Отдельного счета для операций с электронным кошельком не предусмотрено. Формально он не является обычным расчетным счетом организации. А раз так, то отражать данные операции с использованием счета 51 »Расчетные счета» нельзя.

По сути, электронный кошелек представляет собой специальный счет. Поэтому операции по движению электронных денег можно отразить на счете 55. Для этого к счету 55 откройте субсчет »Специальный счет для расчетов электронными деньгами». Данный счет может быть рублевым или валютным. При этом наличие и движение иностранной валюты нужно учитывать обособленно. Поэтому, если у организации два счета для расчетов электронными деньгами (валютный и рублевый), к счету 55 должны быть открыты соответствующие субсчета, например »Специальный счет для расчетов электронными деньгами в валюте» и »Специальный счет для расчетов электронными деньгами в рублях».

Реклама

Переводя денежные средства с расчетного счета в электронные деньги, на основании выписки банка сделайте проводку:

ДЕБЕТ 55 субсчет »Специальный счет для расчетов электронными деньгами в рублях» КРЕДИТ 51

– переведены деньги (рубли) в электронные средства платежа. При переводе денежных средств с валютного счета в электронные деньги сделайте проводку:

ДЕБЕТ 55 субсчет »Специальный счет для расчетов электронными деньгами в валюте» КРЕДИТ 52

– переведены деньги (валюта) в электронные средства платежа. Когда электронные деньги оператор переведет с кошелька компании гражданину и отправит вам подтверждение, в учете сделайте запись:

ДЕБЕТ 60 (70, 73, 76 …) КРЕДИТ 55 субсчет »Специальный счет для расчетов электронными деньгами» – перечислены электронные деньги получателю. А вот обратная ситуация. Гражданин перевел деньги на кошелек компании, расплачиваясь за какие-то услуги. Как только средства окажутся в кошельке, оператор направит компании уведомление. Когда получите этот документ, сделайте запись:

ДЕБЕТ 55 субсчет »Специальный счет для расчетов электронными деньгами» КРЕДИТ 62 (73, 76 …)

– поступили электронные деньги. Комиссию оператора за операции с использованием электронных денег учитывайте как прочие расходы.

ПРИМЕР Компания отражает в бухучете операции с электронными деньгами

ЗАО »Мир» заключило с оператором договор. В апреле компания перевела со своего расчетного на специальный счет электронные деньги в сумме 50 000 руб. Бухгалтер сделал проводку:

ДЕБЕТ 55 субсчет »Специальный счет для расчетов электронными деньгами» КРЕДИТ 51

– 50 000 руб. – переведены деньги в электронные средства платежа.

Далее в мае ЗАО »Мир» перечислило гражданину (подрядчику) аванс по договору на разработку макета журнала в размере 10 000 руб. В этом же месяце поступили деньги от другого покупателя-физлица за проданную в мае книгу – 500 руб. Комиссия оператора за перевод электронных денежных средств согласно договору составляет 20 руб. с каждой операции по списанию со счета. В учете сделали записи:

ДЕБЕТ 60 КРЕДИТ 55 субсчет »Специальный счет для расчетов электронными деньгами»

– 10 000 руб. – перечислены электронные деньги гражданину по договору на разработку макета журнала;

Реклама

ДЕБЕТ 62 КРЕДИТ 90 субсчет »Выручка»

– 500 руб. – отражена выручка от реализации книги;

ДЕБЕТ 76 КРЕДИТ 51

– 20 руб. – перечислена комиссия оператору;

ДЕБЕТ 91 субсчет »Прочие расходы» КРЕДИТ 76

– 20 руб. – списана на прочие расходы комиссия оператора;

ДЕБЕТ 55 субсчет »Специальный счет для расчетов электронными деньгами» КРЕДИТ 62

– 500 руб. – поступили электронные деньги за проданный журнал.

ВОПРОС УЧАСТНИКА Нужно ли уведомлять налоговых инспекторов о том, что организация завела электронный кошелек?

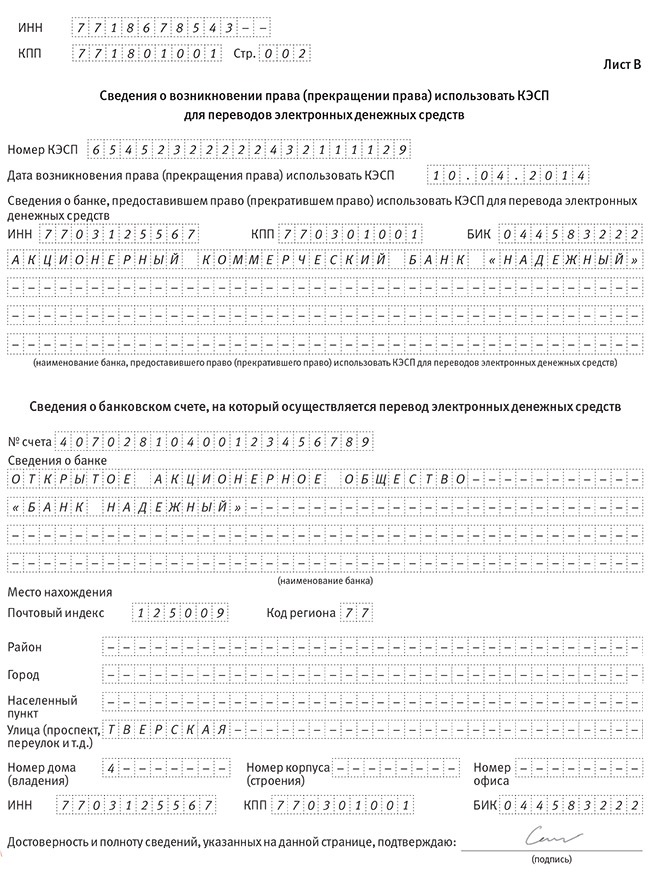

– Да, пока такая обязанность есть. Как только вы заключите договор с оператором, обязательно письменно сообщите об этом в ИФНС. Срок – семь рабочих дней. Кстати, уведомить инспекцию нужно и о том, что договор с оператором прекращен (подп. 1.1 п. 2 ст. 23 НК РФ). Если вы опоздаете или вовсе не будете сообщать инспекторам об электронном кошельке, придется заплатить штраф 5000 руб. (ст. 129.1 НК РФ). При повторном нарушении штраф возрастет до 20 000 руб. Так что проще уведомить налоговиков и не опасаться их претензий. Пользуйтесь формой из приказа ФНС России от 9 июня 2011 г. № ММВ-7-6/362@. В ней заполните первый лист и лист В (см. образец листа В ниже. – Примеч. ред.).

Как скажутся на налогах расходы на кошелек

В Налоговом кодексе четко не прописано, как учитывать затраты на услуги операторов. Поэтому их можно списать в составе прочих или внереализационных расходов. Только не забудьте закрепить выбранный вариант в учетной политике компании.

При методе начисления сумму комиссии оператору за открытие и обслуживание электронного кошелька спишите в том отчетном периоде, в котором эти расходы возникли.

Ну, а НДС комиссия оператора не облагается. Ведь операции с электронными деньгами приравнены к банковским.

|