| Вступ.

1. Передумови спільного підприємництва в Україні.

1.1.Вплив спільного підприємництва на активізацію діяльності у інвестиційно-інноваційній сфері.

1.2.Вибір інвестиційно-інноваційної стратегії діяльності спільних підприємств.

Висновки

2. Економічна оцінка та управління результативтістю спільної підприємницької діяльності.

2.1.Шляхи досягнення економічної ефективності інвестиційно-інноваційної діяльності при функціонуванні СП (на прикладі ЗАТ “У-Пейдж).

2.2.Аналіз ризиків інвестиційно-інноваційних процесів.

2.3.Досягнення конкурентностійких позицій на ринку при впровадженні інноваційної продукції

Висновки

Заключення

Література

Додатки

Вступ.

На сучасному етапі розвитку наша країна внаслідок трансформаційних процесів у минулому переживає період нестабільності та встановлення ( вже протягом двох десятиліть ) економічної, правової та соціальних структур. Будь які зміни подібного характеру не проходять без значних затрат ресурсів, а зміни в масштабі цілої країни потребують залучення капіталів колосального масштабу. Нажаль, наша економіка не може забезпечити достатній рівень інвестування. Внутрішні інвестиції гальмуються нерозвинутістю вітчизняного фондового ринку, а також станом банківської системи України. В результаті цього, питання залучення інвестиційних ресурсів з-за кордону є досить актуальною вже протягом довготривалого періоду часу. Незважаючи на це, ситуація з зовнішніми капіталовкладеннями теж складається не кращим чином – внаслідок не найсприятливішого інвестиційного клімату та нестабільністю законодавства. Хоча спостерігаєть тенденція до збільшення об’ємів зовнішніх інвестиційних потоків, все одно країна відчуває їх нестачу.

Зараз ситуація, з точки зору експертів, повертається на краще. Україна вступила в наступний (після періоду з 1992 по 1994 р.р.) інвестиційний період. Підставою для такого розподілу стала вже усталена думка про те, що до 1994 року макроекономічні вимоги просто не відповідали вимогам здійснення інвестиційної діяльності як такої. Інфляція (28,9 – 47,1 % за місяць ), мляві приватизаційні процеси, “зародковий стан” фондового ринку, завдяки якому в ринковій економіці відбувається залучення капіталів і перерозподіл інвестиційних потоків, все це сприяло тому, що рівень прямих іноземних інвестицій у 1992-1993 роках був близько 219,4 млн. доларів США. Вже у 1994 році їх рівень зріс до 264,1 млн., в 1995р. – 413,4 млн., в 1996 – 526,3 млн., в 1997 – 759, 2 млн., а протягом 1998 року їх рівень зріс до позначки у 922,4 млн..

Реклама

Як бачимо, об’єм припливу іноземних капіталів значно зріс, проте ніхто не каже про те, що сучасний рівень інвестування є достатнім.

Це відбувається внаслідок того, що дані інвестиційні ресурси використовуються не найефективнішим способом. Досягти ефективності можна за допомогою проведення процесу інвестування у вже сформовані організаційно-економічні структури.

Таки варіант розв’язку проблеми може запропонувати міжнародне спільне підприємництво. А саме одна з його складових – спільні підприємства.

2. Передумови спільного підприємництва в Україні.

На сучасному етапі розвитку з усіх видів спільного підприємництва основним джерелом надходження іноземних інвестицій в нашій країні виступають спільні підприємства. Створення сприятливого інвестиційного клімату в державі, галузі, регіоні або в окремій фірмі зв'язане з чітким регулюванням інвестиційної діяльності.

Залучення в широких масштабах іноземних інвестицій в українську економіку переслідує довготривалі стратегічні цілі створення цивілізованого, соціально орієнтованого суспільства, що характеризується високою якістю життя населення, в основі якого лежить економіка, що передбачає не тільки спільне ефективне функціонування різних форм власності, але і інтернаціоналізацію ринку товарів, робочої сили і капіталу.

Суб'єктами інвестиційної діяльності є інвестори, замовники, виконавці робіт, користувачі об'єктів інвестиційної діяльності, а так само постачальники, юридичні особи ( банківські, страхові і посередницькі організації, інвестиційні біржі) і інші учасники інвестиційного процесу.

Об'єктами інвестиційної діяльності в Україні є основні фонди, що модернізуються, що створюються і оборотні кошти у всіх галузях і сферах народного господарства, цінні папери, цільові грошові внески, науково-технічна продукція, інші об'єкти власності, а так само майнові права і права на інтелектуальну власність. Забороняється інвестування в об'єкти, створення і використання яких не відповідає вимогам екологічних, санітарно-гігієнічних і інших норм, встановлених законодавством, діючим на території України [ №18, с.12 ].

Реклама

Підвищення інвестиційної активності нині має стати ключовою проблемою інвестиційної політики як окремої фірми так і держави вцілому. Таке підвищення потребує створення певних передумов: зниження рівня (темпів) інфляції;

стабілізації національної валюти; вдосконалення системи оподаткування; збільшення заощаджень населення; стабільності протягом тривалого часу основних законодавчо-нормативних актів, що регулюють різні аспекти інвестиційної діяльності.

Держава повинна активно здійснювати заходи щодо стимулювання приватних інвестицій, включаючи спеціально створювані інвестиційно-фінансові інституції.

Активна інвестиційна діяльність завжди е важливою ознакою динамічного розвитку підприємництва і позитивно впливає на зростання його соціально-економічної ефективності. Зараз правова система України складається з низки законів та інших нормативних актів, котрі мають регулювати весь комплекс питань інвестиційної діяльності фірм. З них варто назвати закони “Про інвестиційну діяльність”, “Про державну програму заохочення іноземних інвестицій в Україні”, “Про цінні папери і фондову біржу”, Декрет Кабінету Міністрів України “Про режим іноземного інвестування”.

Існуюча законодавча система нашої країни визначає статус фірм (інвесторів) - суб'єктів інвестиційної діяльності, які приймають рішення про вкладання власних і позичкових майнових та інтелектуальних цінностей в об'єкти інвестування. Усі фірми незалежно від форми власності та господарювання мають певні права на отримання прибутку.

Одним з пунктів з метою стимулювання розвитку спільного інвестування у законі України “Про інвестиційну діяльність” є дозвіл здійснювати інвестиційну діяльність у формі спільного інвестування коштів і цінностей громадянами і юридичними особами України та іноземних держав. Підприємством з іноземними інвестиціями вважається таке, у статутному фонді якого не менше 10 % вкладень припадає на долю іноземного інвестора [ № 24, с.35 ].

За характером участі в інвестуванні всі інвестиції поділяються на прямі і непрямі, причому прямі

інвестиції -

це вкладення капіталу в певні об'єкти інвестором самостійно (без допомоги фінансових посередників), непрямі

- відповідно, інвестування за допомогою покупки цінних паперів та інших видів інвестування, що потребують допомоги посередників.

За формою власності інвестиційних ресурсів звичайно розрізняють приватні, державні, іноземні та спільні інвестиції. Приватні інвестиції —

вкладення коштів, здійснюване громадянами, а також фірмами недержавних форм власності. Іноземні інвестиції—

це всі види цінностей, що вкладаються іноземними інвесторами в об'єкти інвестиційної діяльності.

Іноземні інвестиції можуть надходити у слідуючих формах:

- іноземна валюта, що визнається конвертованою НБУ;

- валюта України при реінвестиціях в об’єкт первинного інвестування чи в будь-які інші об’єкти інвестування відповідно до чинного законодавства України;

- будь-яке рухоме та нерухоме майно та пов’язані з ним майнові права;

- акції, облігації, інші види цінних паперів, а також корпоративні права;

- будь-які права інтелектуальної власності, вартість яких у конвертованій валюті підтверджена згідно з законами країн-інвесторів та експертною оцінкою в Україні;

- права на здійснення господарської діяльності, включаючи право на використання надр і природних ресурсів.

Зрозуміло, що не усі вищеназвані форми інвестицій мають широке застосування. практика свідчить, що найбльш прийнятними і поширеними у сучасних умовах є вільноконвертована валюта і рухоме та нерухоме майно.

Іноземними інвесторами закон “Про режим іноземного інвестування” визнаються:

- юридичні особи, що створені по законодавству іншому, ніж законодавство України;

- фізичні особи, що не мають постійного місця проживання на території України;

- іноземні держави, міжнародні державні та недержавні організації; - інші іноземні суб’єкти господарської діяльності, які визнаються діючим законодавством України.

Інвесторам надано право володіти, користуватись і розпоряджатися об'єктами і результатами інвестування, включаючи реінвестиції і торгові операції на території України.

Поряд з правами фірм-інвесторів чинне законодавство передбачає певні їхні обов'язки. Зокрема, інвестор повинен: подавати до фінансових органів декларацію про обсяги і джерела здійснюваних ним інвестицій; отримати необхідний дозвіл державних органів і спеціальних служб на капітальне будівництво; мати висновки (результати) обов'язкової експертизи інвестиційних проектів стосовно дотримання технологічних, санітарно-гігієнічних, радіаційних, екологічних і архітектурних вимог; придбати ліцензію на виконання спеціальних видів робіт.

Окрім того, суб'єкти інвестиційної діяльності зобов'язані: дотримувати державних норм і стандартів; подавати своєчасно відповідним органам бухгалтерську і статистичну звітність; не допускати недобросовісної конкуренції; виконувати вимоги антимонопольного регулювання.

Прийняття законів та інших нормативних актів, що регулюють інвестиційну діяльність, належить до найважливіших умов інвестиційної політики. Законодавчі акти цієї політики регулюють інвестиційну діяльність суб'єктів підприємництва в різних організаційно-економічних формах :

1. Регулювання об 'єктів і сфер інвестування

визначає загальні вимоги до їх вибору і формує найбільш пріоритетні напрямки вкладання капіталу.

. Ніхто не може обмежувати права інвесторів щодо вибору об'єктів інвестування за винятком випадків, передбачених законодавством (об'єкти, створення і використання яких не відповідає санітарно-гігієнічним, екологічним та іншим нормам).

Відповідно до державної програми залучення іноземного капіталу пріоритетними сферами інвестування визнані підприємства агропромислового, лісопромислового, паливно-енергетичного і металургійного комплексів; машинобудування, легкої, медичної промисловості.

2. Податкове регулювання інвестиційної діяльності

забезпечує спрямування інвестицій у пріоритетні сфери економіки встановленням відповідних податкових ставок і пільг. Зокрема основна ставка податку на прибуток різних підприємств і організацій коливається у значному діапазоні і завдяки цьому є дійовим регулятором потоку інвестицій в окремі сфери діяльності. Для фірм з іноземними інвестиціями встановлені додаткові пільги щодо оподаткування збіль шенням п'ятирічного періоду звільнення від податку на прибуток залежно від розміру іноземної інвестиції: на один рік для інвестицій від 500 тисяч до 5 мільйонів; на три роки — від 5 до 50 мільйонів; на п'ять років — понад 50 мільйонів доларів США.

3. Регулювання інвестиційної діяльності здійсненням відповідної амортизаційної політики

вже практично започатковано. Стосовно окремих галузей економіки, елементів основних фондів і видів устаткування дозволено користуватися нормами прискореної амортизації. Оскільки амортизаційні відрахування з вартості основних фондів і нематеріальних активів відносяться на собівартість продукції, то використання норм прискореної амортизації дозволяє, з одного боку, зменшити базу оподаткування отриманого прибутку, а з іншого — у більшому обсязі формувати кошти амортизаційного фонду підприємства, які потім можуть бути спрямовані на нове інвестування.

4. Регулювання участі інвесторів у приватизації здійснюється

згідно з чинним законодавством України (“Про приватизацію майна державних підприємств”, “Про приватизаційні папери”), яке гарантує іноземним інвесторам право брати участь у приватизації окремих підприємств і об'єктів незавершеного будівництва, стати акціонером. Приваблюватиме і надання права власності на земельну ділянку, де розміщено об'єкт інвестування з іноземним капіталом і статусом юридичної особи України.

Нажаль, практичні дані свідчать про повільні кроки залучення іноземних інвестицій у приватизаційні процеси. Протягом 1998 року іноземні капіталовкладення залучалися лише в 7 випадках. ( , с.37).

При цьому доцільно наголосити, що прискорення приватизації дозволяє істотно активізувати інвестиційну діяльність. Як показує досвід, чим більше країна просунулась шляхом приватизації, тим охочіше іноземні інвестори вкладають капітал у різні інвестиційні проекти.

5. Регулювання фінансових інвестицій

на відміну від реальних має певні особливості. Правову основу цього регулювання становлять закони України “Про цінні папери та фондову біржу”, “Про господарські товариства”. Указ Президента “Про інвестиційні фонди та інвестиційні компанії”. Ці та інші нормативні акти визначають положення відносно монопольної ситуації в країні: компанії не мають права придбати понад 5 % цінних паперів одного емітента; інвестувати понад 10 % власних цінних паперів (за винятком облігацій внутрішньої державної позики, скарбничих зобов'язань та інших цінних паперів, отримання доходів від ютрих гарантує уряд України); тримати в цінних паперах менше 70 % активів; купувати інвестиційні сертифікати інших подібних фондів і компаній, що є фінансовими посередниками.

6. Експертиза інвестиційних проектівє

обов'язковою в Україні для об'єктів, що реалізуються за рахунок бюджетних і позабюджетних коштів. До того ж, в основах грошово-кредитної політики НБУ та уряду чітко вказано, що крім конкурсної основи відбору інвестиційних проектів, 50% необхідних коштів отримувачі бюджетних коштів повинні отримувати з позабюджетних джерел [ №36, с.21 ]..

Інвестиції за рахунок інших джерел підлягають державній експертизі щодо дотримання екологічних та санітарно-гігієнічних вимог. Особливі вимоги ставляться до експертизи іноземних інвестицій. Такі інвестиційні проекти повинні:

а) забезпечувати впровадження ресурсозберігаючих і екологічно безпечних технологій;

б) сприяти створенню нових робочих місць на підприємствах;

в) орієнтувати на зниження енерговитрат і раціональне використання сировинної бази України;

г) бути конкурентоспроможними на міжнародному ринку.

Експертизу таких проектів здійснює Агентство міжнародного співробітництва та інвестицій (АМСІ), спираючись на висновки створюваної цією самою організацією незалежної експертної комісії.

7. Регулювання умов здійснення інвестицій за межі держави

покладено на Національний банк України. Відповідно до чинних нормативних актів існують певні правила (умови) надання індивідуальних ліцензій на здійснення резидентами інвестицій за кордоном. Зокрема:

1) резиденти (постійно функціонуючі представники) можуть здійснювати підприємницьку діяльність, створивши за кордоном фірми (філії), що повністю належать вітчизняним інвесторам; придбавши нерухоме та рухоме майно, цінні папери тощо;

2) інвестиції за кордоном здійснюються резидентами виключно за рахунок власних коштів; використання для цього позичкових коштів заборонено;

3) усі види грошових інвестицій за кордон мають здійснюватися лише у безготівковій формі і тільки через кореспондентські рахунки вповноважених банків у банках країн інвестування;

4) усі надходження в іноземній валюті (прибуток, дивіденди) від інвестиційної діяльності за кордоном мають бути зараховані на валютні рахунки резидентів

8. Забезпечення захисту інвестицій

здійснюється державними органами управління економікою України у різних формах. Передовсім держава гарантує такий захист усім інвесторам (інституціональ-ним та індивідуальним). Останні мають однаковий правовий режим інвестиційної діяльності. Законодавство передбачає умови і порядок вивезення вкладених цінностей і результатів інвестування (прибутку). Приватні інвестиції не можуть бути безкоштовно націоналізовані чи реквізовані. У передбачених чинним законодавством випадках це може зробити держава з відшкодуванням у повному обсязі всіх збитків, зв'язаних з припиненням інвестиційної діяльності, включаючи втрачений зиск і моральні втрати.

2.1. Вплив спільного підприємництва на активізацію діяльності у інвестиційно-інноваційній сфері.

Перехід України до ринкової економіки зумовлює необхідність створення механізму, який би стимулював науково-рехнічну діяльність та допомагав би впроваджувати в життя принципи інноваційної політики. До таких принципів слід віднести:

- по-перше, орієнтацію на довгострокові та середньострокові цикли інноваційних процесів;

- по-друге, орієнтація на високотехнологічні виробництва;

- по-третє, орієнтація на впровадження інноваційних процесів на підприємствах та доведення їх до кінцевого результату ( із споживанням в нашій країні ) ( , с.45).

Лише мізерна частка підприємств має можливість провадити нові розробки та оновлювати виробничі потужності. Це пояснюється обмеженістю інвестиційних коштів. Інноваційний процес в розвинутих країнах - це те, що поєднує науку, техніку, економіку, підприємництво, управління, охоплює весь комплекс відносин виробництва, обміну, споживання. З усіх інновацій лише 10% закінчується успіхом.

Ефективність проведення інноваційно-інвестиційних процесів на макрорівні залежить від умов макросередовища, а точніше, від інвестиційно-інноваційного клімату країни. У ринковій економіці інвестиційним кліматом називають сукупність політичних, соціально-економічних, фінансових, соціокультурних, організаційно-правових і географічних чинників, властивих тій або іншій країні, залучаючих або відштовхуючих інвесторів. Ранжування країн по індексу інвестиційного клімату або зворотному йому показнику індексу ризику служить узагальнюючим показником інвестиційної привабливості країни, “барометром” для іноземних інвесторів.

В Україні, на жаль, досі відсутня своя система оцінки інвестиційного клімату країни і її окремих регіонів. Іноземні інвестори орієнтуються на оцінки численних консалтінгових фірм, що регулярно відстежують інвестиційний клімат в багатьох країнах світу, в тому числі і в Україні. Однак оцінки інвестиційного клімату, що даються зарубіжними експертами на їх регулярних засіданнях, що проводяться поза Україною і без участі українських експертів, представляються мало достовірними, а можливо, і упередженими. За даними “Сентрал юроніен економік рев’ю” Україна знаходиться на 15-му місці ( з 25 ) серед країн з перехідною економікою за ступенню привабливості. Хоча зараз можна казати про поліпшення ситуації внаслідок недавнього обвалу української економіки і, як результат, повернення уваги іноземних інвесторів до сусідньої, більш стабільної України. Важко визначити в таких дослідженнях долю похибки, тим більше, що деякі наші власні дослідники, аналізуючи стан української економіки приходять до невтішних висновків:

| Групи факторів

|

Поточний стан

|

Прогноз

|

на 10 років

|

| |

|

А

|

Б

|

| 1.Політико-правове середовище

|

2.20

|

2.30

|

3.40

|

| 2.Економічне середовище

|

1.90

|

1.80

|

3.30

|

| 3.Соціально-культурне середовище

|

2.20

|

2.10

|

3.20

|

| 4.Ресурси та інфраструктура

|

2.30

|

2.00

|

3.30

|

| Середня оцінка

|

2.15

|

2.05

|

3.30

|

Таблиця 1. Результати аналізу і пргнозу середовища факторів України за 5-бальною шкалою [ № 3 , с.10].

Оцінки типу А прогнозують погіршення майже усіх факторів (без урахування змін у економіко-політичному середовищі). Але навіть при реалізації комплексу позитивно спрямованих заходів кількісні оцінки покращення положення є незначними (оцінки Б).

Прийняття рішень про розробку і впровадження новацій, про створення СП є функцією конкретних фірм як первинних суб’єктів ринкових відносин. По своїй суті, інвестиційно-інноваційна діяльність носить мікроекономічний характер [№15, с.12]. В результаті цього, державна політика при всьому її вагомому впливі має вторинні риси.

Стан економічної системи визначається слідуючими параметрами:

1) об’єм, склад та структура попиту;

2) об’єм, склад та структура ресурсів, що використовуються;

3) система способів трансформації ресурсів у предмети, вже готові до споживання.

Для забезпечення найефективнішого використання інвестицій в інноваційних процесах слід намагатися досягти максимальної ефективності при проходженні кожного параметру. Основним недоліком нашого інноваційного процесу була відсутність орієнтації на споживича. При створенні СП іноземні партнери можуть допомогти усунути цей недолік. В західній практиці стало звичним потреби споживачів ставити на перше місце. В результаті цього висувається цілий ряд факторів, тенденції яких треба відслідковувати для стабільного зростання фірми:

Таблиця 2. Аналіз впливу факторів зовнішнього та внутрішнього середовища на споживацький попит [ №24 , с.231].

2.2.Вибір інвестиційно-інноваційної стратегії діяльності спільних підприємств.

Та сама мета може бути досягнута різними методами і способами. У зв'язку з цим виникає природне запитання: як визначена мета може бути практично реалізована і який спосіб її досягнення є найкращим. Намагаючися дати на нього відповідь, підприємець розробляє кілька різних варіантів стратегії і вибирає з-поміж них найбільш ефективний і придатний для власного бізнесу.

Зазначимо, що під стратегією прийнято розуміти комплексну програму дій (заходів), яка забезпечує здійснення місії (генеральної мети) фірми і досягнення її множинних цілей. При цьому стратегія завжди є багато-об'єктною. Зокрема, об'єктами стратегії можуть бути продукція, капітал, максимізація прибутку, поведінка на ринку, конкурентоспроможність, технологія та інші елементи ринкової системи господарювання [ №36, с. 53 ].

Стратегію від інших планів і програм відрізняють:

• комплексний характер;

• практична спрямованість;

• орієнтація на використання переваг фірми.

Процес стратегічного планування (далекоглядного передбачення) є досить складним і трудомістким, але він забезпечує успіх підприємницької діяльності, оскільки:

- привчає підприємця до чесного й активного ведення справ у власному бізнесі;

- значно підвищує шанси підприємця не лише вижити, а й ефективно діяти в конкретному середовищі;

- допомагає підприємцю чітко усвідомлювати місію своєї організації та вірогідних конкурентів.

Загальна процедура формування підприємницької стратегіїї подана на малюнку.

Діагностика стратегії фірми передбачає аналітичну оцінку її внутрішніх можливостей щодо задоволення потреб ринку і досягнутого ступеня їх використання. Дієздатність стратегії має визначатись за допомогою відповідних критеріїв і умов. Основними з них є такі:

- наскільки стратегія фірми характеризується цілісністю; за яких умов кожна з її складових може “працювати” на загальну стратегію;

- наскільки стратегія фірми “вписується” в навколишнє зовнішнє ринкове середовище (відповідає принципу сумісності з ним) з огляду на його швидкі зміни;

- наскільки збалансовані між собою стратегічні цілі і матеріально-фінансові ресурси фірми;

- наскільки стратегія фірми враховує потенційну можливість комерційного ризику і передбачає конкретні заходи для його мінімізації або повної" нейтралізації;

- наскільки стратегія фірми відбиває обгрунтований горизонт ділового планування і терміни реалізації; які містить у собі довго- та короткострокові цілі;

- наскільки стратегія фірми спирається на дії її лінійних та функціональних структур, їхні перспективні орієнтири і цінності.

Аналіз діючої стратегії фірми може засвідчити, що фірма:

а) перебуває у більш-менш повній відповідності з сучасною інвестиційною, виробничою і комерційно-фінансовою політикою підприємництва;

б) відповідає сучасним вимогам ринку частково і потребує коригування стратегічних альтернатив;

в) потребує докорінного перегляду своєї діяльності.

Внаслідок перегляду результатів діяльності фірми і виявлення невідповідності між запланованими результатами та фактичними даними, може висуватися пропозиція щодо перегляду діючоі стратегії фірми.

Залежно від того, на якій стадії життєвого циклу перебуває фірма у даний час, її керівництво може вибрати одну з наведених нижче базових стратегій :

-

стратегію виживання - вона є, по суті, захисною стратегією і використовується за кризового стану економічної діяльності підприємства;

-

стратегію стабілізації - стратегію діяльності підприємства з урахуванням нестабільності (коливання) обсягу продажу своєї продукції і отримуваної величини доходів;

Стратегію зростання (наступальну) – стратегію стабільного зростання обсягів продажу, прибутку капіталу, зайняття вигідних положень (ніш) на ринку (таб. 3).

| Базова

стратегія

|

Показники вибору

альтернатив

|

Можливі стратегічні

альтернативи

|

| 1.Стратегія

виживання

(захисна)

|

1.1.Собівартість продукції

1.2.Мінімальний рівень

рентабельності

І.З.Частка фірми на ринку 1.4. Чисельність персоналу

|

1.1.Зміна стратегії

маркетингу

1.2.Зміна товарної

політики

1.3.Жорстка економія

ресурсів

1 4.Удосконалення управ-

ління фірмою

|

| 2.Стратегія

стабілізації

(наступально-

захисна)

|

2.1 Дохід від продажу

товарів

2.2Дохід на активи фірми

2.3Дохід на акції та

облігації

2.4.Швидкість оновлення

продукції

|

2.1.Економія ресурсів

2.2.Ревізія витрат,

консолідація, пожвавлення

2.З.Зменшення питомих

витрат, відновлення рівня

доходу

2.4.Стабілізація и

економічної ситуації

|

| 3.Стратегія

зростання

(наступальна)

|

3.1.Обсяг продажу

продукції

3.2.Величина отримуваного доходу

|

3.1.Інтенсифікація ринку

3.2Диверсифікація

власного виробництва

З.З.МІжфірмове

ділове співробітництво

|

Таблиця 3 . Можливі альтернативи стратегічної політики фірми

Âèá³ð êîíêðåòíîãî âèäó ñòðàòå㳿 ïî âåëèêîìó ðàõóíêó çä³éñíþºòüñÿ íà îñíîâ³ àíàë³çó ðîçì³ðó ô³ðìè: ìàë³ òà ñåðåäí³ ï³äïðèºìñòâà îáèðàþòü ñòðàòå㳿 îáîðîííîãî õàðàêòåðó ( ñòðàòåã³þ âèæèâàííÿ - ìàë³ ô³ðìè, ñòðàòåã³þ ñòàá³ë³çàö³³ - ñåðåäí³ );

âåëèê³ ô³ðìè ìîæóòü äîçâîëèòè ñîá³ íàñòóïàëüíó ñòðàòåã³þ ( õî÷à, çâ³ñíî, áóâàþòü ³ âèêëþ÷åííÿ ).

Òàêèé ðîçïîä³ë áàçóºòüñÿ íà òîìó, ùî ô³ðìè íåâåëèêèõ ðîçì³ð³â ìàþòü îáìåæåí³ ìàòåð³àëî-òåõí³÷í³, ô³íàíñîâ³ òà ³íø³ âèäè ðåñóðñ³â ³ íå ìàþòü çìîãè ïðîâîäèòè ôóíäàìåíòàëüí³ äîñë³äæåííÿ òà íàóêîâî-òåõí³÷í³ ðîçðîáêè ïàðàëåëüíî ç âèðîáíèöòâîì. Âíàñë³äîê öüîãî, ï³äïðèºìñòâî ìîæå îáèðàòè íàïðÿìîê êîï³þâàííÿ - äîñë³äæåííÿ òîâàð³â, ùî êîðèñòóþòüñÿ ïîïèòîì òà ìàþòü âëàñíó í³øó, âèñîêó ö³íó, ³ îðãàí³çàö³ÿ âèðîáíèöòâà àíàëîã³÷íèõ òîâàð³â, àëå äåøåâøèõ òà íèæ÷î¿ ÿêîñò³.

²íø³ ïîä³áí³ âàð³àíòè ïåðåäáà÷àþòü ñòðàòåã³þ îáìåæåíîãî ðîñòó, ó÷àñòü ó âèðîáíèöòâ³ âåëèêî¿ ô³ðìè òà ôðàí÷àéçèíã ( ìåòîä çä³éñíåííÿ ï³äïðèºìíèöüêî¿ ä³ÿëüíîñò³, çà ÿêîãî äîñòàòíüî ïîòóæíà ô³ðìà äåëåãóº ³íøîìó ï³äïðèºìñòâó ïðàâî âèêîðèñòîâóâàòè ñâîº ³ì’ÿ òà òîâàðíèé çíàê â îáì³í íà çîáîâ’ÿçàííÿ âèãîòîâëÿòè àáî ïðîäàâàòè ¿¿ ïðîäóêö³þ. Çà ïðàâó ä³ÿòè ï³ä òîðã³âåëüíîþ ìàðêîþ òà â³ä ³ìåí³ ô³ðìè-ôðàé÷àéçîäàâöÿ ³íøå ï³äïðèºìñòâî - ôðàé÷àéçîîòðèìóâà÷ ìຠâèïëà÷óâàòè ïåâíèé îáóìîâëåíèé â³äñîòîê ñâîãî äîõîäó ).

Çàõèñíà ñòðàòåã³ÿ

ïåðåäáà÷ຠçä³éñíåííÿ íàñòóïíèõ çàõîä³â:

1) у сфері маркетингу -

перегляд товарної політики, системи товаропросування, її більшу адаптацію до зовнішнього середовища і кон'юнктури ринку; проведення гнучкішої цінової політики; внесення необхідних змін в організацію виробництва;

2) у фінансовій діяльності -

створення умов жорсткої економії витрат матеріальних ресурсів, обмеження до виправданого мінімуму процесу інвестування; залучення нових банківських кредитів (бажано на пільгових та ощадливих умовах); централізацію фінансових операцій; аукціонний продаж чи закриття збиткових виробництв;

3) у системі управління -

перегляд методів управління, співвідношення централізації і децентралізації управлінських рішень; проведення необхідних кадрових змін.

При цьому варто наголосити, що стратегія виживання не може бути довготривалою, оскільки не відповідає економічним інтересам підприємця і всього персоналу. Її практична реалізація майже завжди потребує жорсткої централізації управління виробництвом, граничної обачливості у прийнятті та максимальної рішучості в проведенні управлінських рішень.

Стратегія стабілізації

теж має свої особливості. Залежно від реальної економічної ситуації на підприємстві рекомендується використовувати один з трьох вірогідних підходів до практичного здійснення стратегії стабілізації:

1) економія та найбільш ощадливе використання всіх видів ресурсів з активним наміром швидкої стабілізації системи господарювання;

2) позитивне зрушення в обсягах і ефективності виробництва з певною надією на швидке пожвавлення підприємницької діяльності;

3) обгрунтована стабілізація економічної ситуації, за якої стають необхідними довгострокові науково-технічні і соціально-економічні програми для досягнення міцної ринкової позиції фірми.

1) cтратегія економії

може бути використана у випадках, коли спад виробництва передбачений і контролюється дирекцією фірми або йоли починається непередбачений раптовий спад обсягу продажу і загальної величини прибутку.

Цілі даної стратегії у відповідному вимірі часу можна сформулювати так: найближча (термінова) — зупинити спад ділової активності та результативності підприємницької діяльності; середньо-строиова—розпочати процес поліпшення економічного стану фірми;

довгострокова — започаткувати стадію пожвавлення і зростання. При цьому стратегія економії може охоплювати три фази:

à) ревізія витрат - звичайно передбачає: скорочення чисельності персоналу і витрат на його утримання; зменшення накладних витрат;

здешевлення маркетингових досліджень, науково-дослідних і дослідно-конструкторських робіт тощо. Особливу увагу звертають на програми жорсткої економії по кожному виробу, застосовуваній технології по всіх виробничих підрозділах, постійно регулюючи ці програми з урахуванням кон'юнктури ринку.

á) консолідація - як окрема фаза економії витрат зв'язана з обгрунтуванням часу і швидкості пожвавлення економічної діяльності та розробкою програми підвищення прибутковості фірми. У цій площині діяльність підприємства концентрується на розв'язанні таких завдань: загальне керівництво — раціоналізація системи управління і мінімізація адміністративних витрат; науково-технічні дослідження і розробки - переміщення головних зусиль у сфері фінансування з пошукових до дослідно-конструкторських робіт; виробництво - аналітична оцінка чинників динаміки продуктивності праці та практична реалізація виявлених резервів зростання.

в) пожвавлення - особлива фаза стратегії фірми, що може передувати переходу да наступальної статегії діяльності. Це має супроводжуватись завершенням принципових перегрупувань у системі формування і використання ресурсів, активізацією маркетингової та фінансової діяльності.

2)cтабілізація економічної ситуації

звичайно здійснюється за умови, коли результативність підприємницької діяльності характеризується значними коливаннями.

Специфічні дії дирекції фірми (підприємства, організації) щодо досягнення стабілізації зводяться до такого. Якщо коливання показників ефективності бізнесу мають короткостроковий характер, то варто домагатися необхідної збалансованості між обсягами виготовленої продукції і ринку її збуту. За досить тривалого періоду коливань, коли фірма тривалий час не спроможна забезпечити стабільність виробництва і продажу товарів, їй варто розпочати здійснення програми переходу на випуск іншого виду продукції.

У випадку успішного функціонування фірми, достатнього рівня забезпеченості ресурсами, високого виробничого та науково-технічного потенціалу, керівництво підприємства може обирати наступальну стратегію.

Стратегія зростання

е важливою і привабливою для будь-якої підприємницької структури. Її можна і треба розглядати як певну сукупність окремих стадій і адекватних їм різновидів стратегій загального циклу зростання, а саме:

1) початкову; 2) проникнення;3) прискореного зростання; 4) перехідну.

1) п

очаткова стадія і стратегія зростання

.

Початкова стадія характеризується певними особливостями. Основні з них такі:

- виявляють і ліквідують вузькі місця у процесах і структурі реалізації конкретних проектів (інноваційних, інвестиційних, виробничих, сервісних), що не передбачені планом і програмами;

- обсяг продажу товару повільно зростає, проте прибутку фірма практично не отримує. Метою цього різновиду стратегії є поступове зростання ділової активності для того, щоб забезпечити фірмі (підприємству, організації) досягнення оптимальної ефективності господарської діяльності. При цьому необхідне достатньо виважене ставлення до виявлення і ліквідації “вузьких місць” (не узгоджених за спроможністю ланок виробництва, всієї системи господарювання). Реалізація цього різновиду стратегії вимагає значних витрат ресурсів.

2) стадія і стратегія проникнення

.

До визначальних і характерних їхніх властивостей належать:

- подальше проникнення фірми на товарний ринок, знаходження нових збутових ніш;

- відносно пропорційне зростання обсягу продажу та прибутку (доходів);

- поява певних конкурентних переваг в окремих напрямках діяльності. Стратегія проникнення звичайно передбачає: більш глибоку дифузію у ринкові ніші, збільшення темпів зростання обсягу продажу, придбання (купівлю) інших підприємницьких структур; активізацію реалізації довгострокових програм з метою модернізації технологічної бази фірми і зміцнення фінансового її стану.

3) стадія і стратегія прискореного зростання

супроводжується швидким збільшенням обсягу продажу і доходів. Причому має місце позитивна тенденція, яка полягає у тому, що зростання доходів за своїми темпами випереджає динаміку обсягу продажу. Разом з тим спостерігається і негативна тенденція - необхідність вкладання великих фінансових ресурсів у технічний розвиток виробництва і післяпродажний сервіс. Метою цього різновиду стратегії зростання є максимально можливе використання внутрішньофірмових можливостей. Тому фірмі вигідно стратегію прискореного зростання підтримувати якомога довше.

До того ж, діяльність крупних фірм при виборі даного виду стратегічних дій передбачає проведення інноваційної діяльності. Цей вид діяльності має, в свою чергу, свою особливу стратегію. За ознакою важливості і впливу на ефективність підприємництва стратегія науково-технічної діяльності заслуговує на окрему і детальну характеристику. Передусім зазначимо, що стратегія діяльності у сфері НДДКР охоплює чітко визначені складники: технологічне прогнозування (планування); раціоналізація структури за застосовуваними видами; адаптація управління НДДКР до сучасних вимог; можливі напрямки (компоненти) стратегії НДДКР фірми.

1. Технологічне прогнозування

має на меті отримання відповідними менеджерами фірми нової інформації щодо очікуваних новацій технолого-технічного характеру, технологічних проривів у тій або іншій сфері продукування виробів. Прогноз (план) науково-технічного розвитку фірми насамперед має концентруватися на такому важливому аспекті стратегії НДДКР, як обгрунтований розподіл усіх видів ресурсів між науковими фундаментальними дослідженнями, дослідно-конструкторськими розробками і технологічною підготовкою фірми. Треба звернути увагу на галузеву приналежність фірми. Якщо в традиційних галузях економіки витрати на науково-технічну діяльність не перевищують 1—2 % загальних витрат, то у пріоритетних галузях вони можуть сягати 6—7 %.

За деякими даними, рівень галузей з найбільшою економічною віддачею на Україні виглядає наступним чином:

| Групи галузей за інвестиційною

привабливістю

|

Перелік галузей промисловості

за окремими групами

|

| 1. Пріоритетні за рівнем

інвестиційної привабливості

|

1.1. Металургія (кольорова і чорна)

1.2. Обслуговування населення

1.3. Торгівля

|

| 2. 3 достатньо високою

інвестиційною привабливістю

|

2.1. Нафтодобувна і газова промисловість

2.2. Машинобудування і металообробка

2.3. Цементна промисловість

2.4. Виноробна промисловість

|

| 3. 3 середньою інвестиційною

привабливістю

|

3.1. Хімічна і нафтохімічна промисловість

3.2. Виробництво збірного залізобетону

3.3. Вовняна промисловість

3.4. Виробництво плодоовочевих консервів

3.5. Масложирова промисловість

|

| 4. 3 низькою інвестиційною

привабливістю

|

4.1. Вугільна промисловість

4.2. Електроенергетика

|

Таблиця 4 . Інвестиційна привабливість галузей народного господарства України ( №34 ,с.132).

2. Структура НДДКР

є одним з важливих елементів стратегії технічного розвитку фірми. Об'єктами аналізу й обгрунтування мають бути:

по-перше, збалансованість пропорції за обсягом між науково-дослідними і дослідно-конструкторськими роботами;

по-друге, співвідношення між проведенням власних НДДКР у повному обсязі, участь у міжфірмовому співробітництві і кооперації або придбання ліцензій за кордоном з метою технологічного переоснащення виробництва.

3.Управління НДДКР

має бути адекватним реалізації відповідної стратегії технічного розвитку фірми. До вимог, що ставляться до системи управління НДДКР на сучасному етапі господарювання, належать: гнучкість і можливість швидкої адаптації до нових умов діяльності, вміле використання науково-технічного потенціалу, наявність жорсткого контролю за строками і ефективністю виконання робіт.

Складність розробки подібної стратегії полягає у поєднанні інноваційного процесу з інвестиційним циклом.

Висновки.

Співробітництво у межах спільних підприємств передбачає не тільки залучення капітальних вкладень, матеріально-технічних та фінансових вкладень, але й сучасних форм організації та управління даними капіталами. Переймаючи досвід зарубіжних підприємств, вітчизняні фірми стають на шлях у напрямку до стабілізації. За подібних умов фірма в питаннях управління та координації виробничо-комерційної діяльності може використовувати не лише оперативне, а й стратегічне планування.

Виробітка і реалізація стратегії фірми передбачає аналітичну оцінку її внутрішніх можливостей щодо задоволення потреб ринку і досягнутого ступеня їх використання. Дієздатність стратегії має визначатись за допомогою відповідних критеріїв і умов. Вибір базової стратегії - прерогатива керівництва фірми або самого підприємця; вона реалізується, коли отримано всебічну інформацію щодо реального стану підприємства (фірми).

3. Економічна оцінка результативності спільної підприємницької діяльності.

В економіку з усіма ознаками кризової будь-який розсудливий інвестор просто побоїться вкладати кошти через велику ймовірність їх втрати. Затягнувшийся процес приватизації, основна роль державної форми власності, велика ступінь бюрократизації економіки ( що на 20%, за матеріалами західної преси, збільшують інвестиційні витрати ), все це доводить позначку ризикованості інвестиційних проектів до 80% [ №17 , с. 10 ].

Для достовірної оцінки результатів інвестиційно-інноваційної діяльності спільних підприємств треба проводити аналіз по наступним напрямкам:

1. Оборотність активів.

Ефективність інвестування у значній мірі визначається тим, наскільки швидко вкладені у виробництво кошти обертаються в процесі господарської діяльності фірми. Період обороту активів в основному зумовлюється внутрішньовиробничими чинниками діяльності фірми, ефективністю маркетингової, виробничої і фінансової стратегій і тактичного управління.

2. Прибутковість капіталу.

Забезпечення високого прибутку на вкладені кошти є однією з головних цілей інвестування. У сучасних умовах фірма може значно варіювати показник прибутку, залишаючись у цілому ефективно господарюючою підприємницькою структурою. Проте у процесі аналізу можна і доцільно ретельно дослідити потенціал його (прибутку) формування порівняно зі вкладеним капіталом.

3. Фінансова стійкість.

Аналіз фінансової стійкості фірми дає можливість оцінити інвестиційний ризик, зв'язаний зі структурою формування інвестиційних ресурсів, виявити раціональність джерел фінансування поточної виробничої діяльності, що фактично склалася.

4. Ліквідність активів.

Оцінка і прогнозування ступеня ліквідності Дозволяють визначити (передбачити) здатність підприємства оплачувати короткострокові зобов'язання, запобігати можливому банкрутству за рахунок швидкої реалізації окремих видів наявних активів. Інакше кажучи, стан ліквідності активів характеризує рівень інвестиційних ризиків у короткостроковому періоді [№31, с.45].

Звісно, тут наведені далеко не всі напрямки аналізу для визначення економічної результативності спільної підприємницької діяльності, але основними з них є оцінки ефективності та ризиків.

3.1 Шляхи досягнення економічної ефективності інвестиційно-інноваційної діяльності при функціонуванні СП (на прикладі ЗАТ “У-Пейдж).

Компанія “У-Пейдж" була створена в 1996 році у формі СП асоціацією “Діловий Мир" ( Україна: 51 % акцій ) і компанією PTT Telecom ( Нідерланди, 49 % акцій ), а 8 жовтня 1997 року з’явилася на ринку Києва. Статутной капітал компанії - 1000000 дол. Компанія “Пейдж" працює в новому міжнародному високошвидкісному стандарті Ermes. Вона задумана як загальноєвропейська система передачі радіоповідомлень, Ermes ( The European Radio Message System ) була розроблена групою експертів: до складу якої увійшли представники виробників пейджингового обладнання і європейських фірм-операторів: під егідою Європейського інституту по стандартах в області телекомунікацій ( The European Telecommunication Standard Institute ETSI ).

Отже, компанія функціонує на ринку пейджингових послуг вже біля 3-х років. Ефективність її інвестиційно-інноваційной діяльності насамперед залежить від реальних наслідків інвестування капіталу, які можна описати такими категоріями як: “ефект” та “ефективність інвестицій”.

Ефект

- це кінцевий результат, що очікується або фактично досягається за рахунок здійснення інвестицій. Він може виражатись у додатковій сумі товарообігу (обсягу продажу), валового або чистого доходу (прибутку), грошового потоку, тобто суми чистого прибутку і амортизаційних відрахувань з вартості матеріальних і нематеріальних активів фірми.

Ефективність

характеризує кількісне співвідношення показників Результатів і витрат на їх досягнення.

При оцінці результатів інвестиційного процесу можуть використовуватися наступні загальні методи (таб. ):

| Методи

|

Узагальнюючі

|

показники

|

|

|

Динамічні

|

Статичні

|

| Аболютні

- метод приведеної вартості

- метод анюітета

|

Інтегральний

економічний ефект

Річний економічний ефект

|

-

Річний економічний ефект

|

| Відносні

- метод рентабельності

|

Внутрішній

коефіцієнт ефективності

|

Розрахункова рентабельність

|

| Тимчасові

- метод ліквідності

|

Період

повернення капіталовкладень

|

Період

повернення капіталовкладень

|

Таблиця 5 . Методи інвестиційних розрахунків і узагальнюючі показники (№46, с. 263)

Крім того, оцінка результатів інвестування повинна включати в себе наступні принципи:

1) оцінка повернення інвестованого капіталу у вигляді грошового потоку. При цьому показник грошового потоку може бути диференційованим по окремих роках експлуатації об’єкта інвестиційного проекту або беруть його середню величину за рік.

2) обов’язкове приведення загальних величин капіталу і грошового потоку до теперішньої вартості.

На перший погляд може видаватися, що інвестовані кошти завжди виражені через нинішню вартість, оскільки значно передують у часі їх поверненню (відшкодуванню) у вигляді грошового потоку. Але інвестування у більшості випадків здійснюється не одномомен-тно, а протягом певного періоду (кількох років). Тому всі наступні (крім першого року) інвестовані суми треба приводити до теперішньої вартості диференційовано за кожний рік циклу інвестування. У такий спосіб потрібно приводити до теперішньої вартості й усі грошові потоки.

3) характеризує вибір диференційованої ставки відсотка (дисконтної ставки) для дисконтування грошового потоку від реалізації різних інвестиційних проектів. Розмір доходу від інвестицій (грошовий потік) формується з урахуванням таких впливових чинників: середньої реальної депозитної ставки; темпу інфляції;

премії за ризик і низьку ліквідність. У зв’язку з цим при оцінці інвестиційних проектів з різним рівнем ризику та неоднаковою тривалістю загальних періодів інвестування (ліквідністю інвестицій) варто диференціювати дисконтну ставку.

4) за змістом зводиться до варіації форм використовуваної ставки відсотка для дисконтування залежно від мети оцінки здійснюваних інвестицій. При розрахунках показників ефективності інвестицій за дисконтну ставку можна брати:

· середню депозитну або кредитну ставку;

· індивідуальну норму дохідності інвестицій з урахуванням рівня (темпів) інфляції, ризику і ліквідності інвестицій;

· альтернативну норму дохідності для інших можливих видів інвестицій;

· норму дохідності від поточної господарської діяльності тощо.

З урахуванням вищевикладених принципів можна застосовувати методику оцінки ефективності реальних інвестицій на основі наступних показників [№33, с.110]:

Чистий приведений дохід (ЧПД)

дає узагальнену характеристику результату інвестування — абсолютну величину ефекту від реалізації інвестиції, тобто

ЧПД=ГП-ІК, (1)

де ГП — теперішня вартість грошового потоку; ПС — сума інвестиційних коштів за проектом, що реалізується.

При цьому треба пам’ятати, що показник ГП беруть за весь період експлуатації об’єкта, введеного в дію внаслідок реалізації проекту.

Коли його визначити з якихось причин важко, то розрахунки ведуться за декілька років. Показник ЧПД може бути використаний як критерій доцільності реалізації інвестицій взагалі.

У процесі розрахунку цього показника використовувана дисконтна ставка має бути диференційована стосовно рівнів ризику і ліквідності.

Різниця між майбутньою вартістю і поточною вартістю є дисконтом [№24, с.258].

Коефіцієнти дисконтування розраховуються по формулі складних відсотків:

, (2)

, (2)

де

i - процентна ставка, виражена десятеричним дробом (норматив дисконтування;

tp рік приведення витрат і результатів (розрахунковий рік);

t - рік, витрати і результати якого приводяться до розрахункового.

При умові приведення до року початку реалізації інновацій маємо tp = 0 :

(3) (3)

При позитивній величині норми процента на капітал i

коефіцієнт дисконтування завжди менше одиниці.

Порівняння рівня прибутку на капітал з процентною ставкою - це один з способів обгрунтування ефективності інвестицій в інноваційному процесі.

Крім чистого приведеного доходу для оцінки інноваційних проектів використовуються показники:

термін

окупності (Ток);

період окупності (Пок);

внутрішня норма прибутковості (Вп);

рентабельність .

Термін

окупності

показник, що відповідає на питання, за який термін можуть окупитися інвестиції в інноваційний проект. Цей показник враховує первинні капітальні вкладення.

У міжнародній практиці застосовується, в основному, період окупності. Під періодом окупність

розуміє тривалість періоду, протягом якого сума чистих прибутків, дисконтованих на момент завершення інвестицій, буде рівна сумі інвестицій.

Внутрішня норма прибутковості

- це розрахункова ставка процентів, при якій капіталізація прибутку, що отримується регулярно дає суму, рівну інвестиціям. Це означає, що інвестиції окупаються.

Рекомендують відбирати ті проекти, внутрішня норма прибутковості яких не нижче за 15-20%.

Внутрішня норма рентабельності

визначається як співвідношення ефекту і витрат на реалізацію проекту. Значення даного коефіцієнта , при якому проект вважається привабливим, повинне перевищувати умовну вартість капіталу інвестора. Зазвичай, мінімально припустима величина цього показника приймається більшою, ніж вартість капіталу з врахуванням ризику проекту.

У практиці оцінки інноваційних проектів розрахують відношення приведених прибутків до інвестиційних витрат (benefit - cost ratio).

У західній літературі цей показник називають індексом прибутковості

(profitabiliti index).

РІ = PVCI : PVCO , (4) де

PVCI - зведені надходження (Present value of cash inflows)

PVCO - зведені виплати (Present value of cash outflows)

Загальним для всіх показників ефективності інноваційного проекту є розрахунок коефіцієнта ефективності по наступних формулах:

(прямий показник), (5) (прямий показник), (5)

(обернений показник), (6) (обернений показник), (6)

де

Е - ефект (результат) від реалізації проекту;

В - витрати, пов’язані з реалізацією проекту.

.Крім даних показників ефективності, можна використовувати більш загальний показник стійкість організації (Z)

[ № 61, с.7 ]:

Z = 1.2 Х1 + 1.4 Х2 + 3.3Х3 + 0.6 Х4 + 1.0 Х5, (7)

де Х1 - показник ефективності робочого капіталу;

Х2 - показник ефективності нагромадженого капіталу;

Х3 - рентабельність виробництва;

Х4 - показник заборгованості;

Х5 - показник ефективності активів.

Окш - Окр

X1 = –––––––––––– , (8)

А

де Оср -

оборотні кошти;

Окр - короткострокові зобов'язання;

А - загальні активи;

Кнаг

Х2 = –––––––– , (9)

А

де Кнак - нагромаджений капітал (залишок минулих

років)

Пбал

X3 = ––––––––––––– , (10)

А

де Пбал - балансовий прибуток;

К

Х4 = –––––––––– , (11)

Б

де К - капітал фірми (основні фонди плюс нематеріальні

активи);

Б - загальний борг фірми;

V

Х5 = ––––––––– , (12)

A

де V — загальний обсяг продажів.

Перераховані показники є показниками ефективності функціонування спільного підприємства. На основі приведених даних можна провести наступні розрахунки:

| Показники

|

Позначення

|

Значення

|

| Оборотні кошти, тис.грн

|

Окш

|

14,7

|

| Короткострокові зобов'язання, тис. грн

|

Окр

|

13,27

|

| Загальні активи тис.грн

|

А

|

4593,17

|

| Балансовий прибуток, тис. грн

|

Пбал

|

31,124

|

| Капітал фірми (Основні фонди + нематеріальні активи), тис. грн

|

К

|

4113,39

|

| Нагромаджений капітал (залишок минулих років), тис.грн

|

Кнаг

|

412,237

|

| Загальний борг фірми тис. грн

|

Б

|

499,768

|

| Загальний обсяг продажів тис. грн

|

V

|

790,583

|

Таблиця 6. Деякі фінансові показники діяльності підприємства. ( На основі бухгалтерської звітності підприємства “У-Пейдж” за 1999 рік).

Виходячі з вищенаведених формул ( 7-12 ) маємо:

Z=5,258865716 Рекомендоване значення - більше 3.

X1= 0,000311332

X2=0,089749998

X3=0,006776148

X4=8,230598998

X5=0,172121432

Аналізуючи наведені вище розраховані значення, можна сказати, що стійкість та ефективність даного підприємства за роки функціонування входить у рекомендовані межі.Так як підприємство існує всього близько 3 років, співвідношення між власними та залученими коштами виглядає досить непогано. Крім того, залучені кошти використовуються з досить великою ефективністю, що у майбутньому допоможе підприємству зайняти одне з лідируючих місць на українському ринку пейджингових послуг.

3.2. Аналіз ризиків інвестоційно-інноваційних процесів.

Ризиком в економічній літературі називають небезпеку втрат, які витікають з тієї чи іншої господарської операції і пов’язані з невизначеністю ситуації.

Ризиковим підприємництвом назтвають, в свою чергу, підприємництво, що засноване в наукоємних сферах і займається створенням та розповсюдженням нових технологій [№57, c.104].

Ризики можуть бути двох видів:

1) диверсифіковані ;

2) недиверсифіковані.

До перших належать ризики, загрозу яких можна усунути шляхом диверсифікації - випуск декількох видів нової продукції, наявність резервних джерел постачання ресурсів тощо [№62 ,c. 36].

До других належать саме ті ризики, які виникають через зовнішні обставини і впливають на ринок вцілому, з якими найчастіше зустрічається підприємець на українському ринку - інфляційний, ризик економічного спаду тощо.

За методами SWOT - аналізу можна зробити певні висновки про можливі загрози для функціонування компанії в майбутньому (таб.7 ).

Загрози Ступінь впливу Ймовірність

| |

7-10

|

4-6

|

1-3

|

7-10

|

4-6

|

1-3

|

| 1) скорочення ринку

|

|

6

|

|

|

5

|

|

| 2) поява нових конкурентів

|

7

|

|

|

|

5

|

|

| 3) зростання плати за використання радіочастот

|

10

|

|

|

7

|

|

|

| 4) зростання плати за поновлення ліцензії

|

|

6

|

|

|

6

|

|

| 5) зменшення кількості клієнтів

|

8

|

|

|

|

|

1

|

| 6) перехід інших компаній конкурентів на стандарт ERMES

|

8

|

|

|

7

|

|

|

| 7) винахід альтернативного та співставимого способу передачі інформації

|

7

|

|

|

|

4

|

|

| 8) інфляція

|

8

|

|

|

7

|

|

|

Таб. 7. Аналіз ймовірних ризиків компанії “У-Пейдж”.

На аналізі таблиці 2 можна побудувати матрицю можливих ризиків компанії:

ймовірності ймовірності

10 10

5

0 5 10

ризики

Мал. 3. Матриця ймовірних ризиків фірми.

На основі малюнка 1 можна зробити висновки про пріоритетні напрямки стратегічного планування на наступні періоди.

Основними напрямками розвитку фірми слід вважати орієнтацію на споживача, тобто, посилення рекламної кампанії, контроль за якістю послуг, пропонування нових, можливо, більш привабливих пакетів обслуговування, налагодження більш інтенсивного спілкування з контактними аудиторіями, можливі заходи цінової конкуренції за умов посилення тиску на ринку з боку інших компаній - операторів пейджингових послуг, але окрім цього дотримання стандартів якості та ефективності.

Аналізуючи вплив зовнішнього середовища в майбутньому, слід зауважити, що фактори оточуючого середовища мають вплив середнього рівня на функціонування фірми. Але, вважаючи на те, що деякі з них ( зокрема інфляція, зменшення кількості клієнтів, перехід інших компаній на стандарт ERMES ) мають досить вагоме значення для компанії, слід вжити запобіжних заходів ( вказувати ціни в умовних одиницях, більше уваги приділяти клієнтам, що вже користуються послугою “Євротекст” тощо).

3.3. Досягнення конкурентностійких позицій на ринку при впровадженні інноваційної продукції.

Функціонування компанії - оператора пейджингового зв’язку на ринку зв’язку України якщо і не неможливо без участі іноземного партнера ( внаслідок інноваційності даного виду діяльності, а отже: відсутності вітчизняної моделі функціонування даного виду компаній, відсутність власного виробництва обладнання необхідного технічного рівня, рідкість спеціалістів по ремонту та наладці цих самих технологічних систем та інші проблеми “нестачі” перехідної економіки), то в крайньому випадку - досить складно.

Внаслідок цього, майже усі сучасні пейджингові компанії мають у своєму статутному фонді певну частку іноземних інвестицій. Серед компаній, що працювали на ринку України на кінець 1997 року близько однієї третини компаній офіційно мали статус спільних підприємств ( додаток 1). Інші, можливо, на той момент змінили офіційний статус просто на акціонерне товариство або або товариство з обмеженою відповідальністю ( 2 найпоширеніші типи організації підприємств у даній сфері: 19 % та 37 % відповідно ).

Найпліднішим роком для створення компаній пейджингового зв’язку став 1995 рік ( близько 80 % компаній отримали ліцензії у 1995 році; додаток 1).

Внаслідок цього стрибка різько виріс рівень конкуренції у галузі. Хоча по окремим областям ( Вінницька, Донецька, Житомирська, Миколаївська, Чернігівська ) компанії, що працювали на їх території мали 100 - відсоткову вагу від всього ринку послуг в регіоні, проте в деяких областях ( Львівська, Дніпропетровська, Харківська ) декілька компаній ділили ринки між собою майже на рівних умовах (додаток ).

Справжнім рекордсменом у 1995 році по рівню конкуренції став Київ. На київському ринку функціонувало вже тоді 5 компаній. Результатом цього стало значне падіння цін на пейджингові послуги з 30-50 у.о в 1995 році до 25-30 у.о. в 1998 і до теперішнього часу.

Внаслідок таких зрушень, єдиними надійними методами конкуренції у галузі стала конкуренція якості та просування товару. Для підвищення ефекту від інвестованих коштів, компанія “У-Пейдж” зробила акцент на обох напрямках завоювання та утримання конкурентних позицій у сфері пейджингу.

Найважливішою перевагою стало те, що компанія єдина на київському ринку працює у стандарті ERMES. Ця інноваційна для нашої країни технологія ( за кордоном вже у січні 1990 року 23 зацікавлені європейські компанії підписали Меморандум про Взаєморозуміння ERMES, але на сьогоднішній день цей документ підписан вже 48 компаніями з 28 країн світу, в число яких входить і Україна) надає, окрім переваг для користувачей ції сіті, переваги операторам системи ERMES, а також для виробників обладнання.

Для операторів основними перевагами є:

1) відкритий стандарт

2) значне збільшення ємності каналів

3) сумісність з існуючими телекомунікаційними системами

4) більш низька вартість використання та обслуговування сітьового обладнання

5) сітьова сумісність з іншими пейджинговими стандартами.

В результаті використання даного стандарту, компанія “У-Пейдж” вже зараз здійснює автомаичний роумінг з Дніпропетровськом, використовує послугу відсилання повідомлення через сайт фірми у інтернеті та відправку повідомлень обходячі послуги операторського центру - за допомогою голосової пошти (яка підвищує ступінь конфіденційності інформації при передачі повідомлення та може використовуватися як з цифровими, так і з літеро-цифровими пейджерами).

Звісно, ефективність даних нововведень була б значно меншою, якби ці інновації не знаходили підтримку у сфері маркетингу та реклами. Основним рекламним виконавцем компанії виступало рекламне агенство “Arc Communication”.

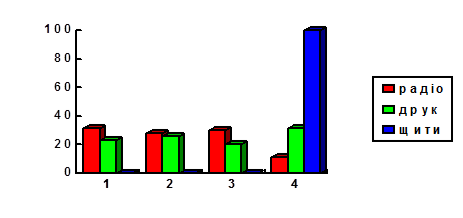

Таблиця, подана нижче, складена на основі аналізу та обробки реальних даних звітності відділу маркетингу компанії “У-Пейдж” ( структура подана в процентах на прохання керівництва компанії):

| Види реклами

|

1 квартал

1997р.

|

2 квартал

1997р.

|

3 квартал

1997р.

|

4 квартал

1997р.

|

За рік

|

| Радіо

|

31 %

|

27,9 %

|

29,8 %

|

11,3 %

|

25,3 %

|

| Друковані видання

|

22,7 %

|

25,6 %

|

20,3 %

|

31,4 %

|

50 %

|

| Рекламні щити

|

__

|

__

|

__

|

100 % 30 сайтів

3 : 6 м.

|

24,7%

|

| Всього

|

|

|

|

|

100%

|

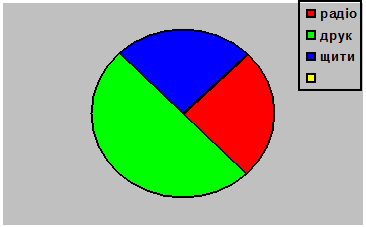

Мал.4. Структура рекламних витрат

Динаміку витрат вцілому зображено на малюнку 5:

Мал.5. Річна динаміка витрат на рекламу

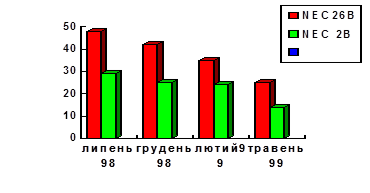

Внаслідок жорсткої конкурентної боротьби деякі фірми - оператори пейджингового зв’язку вдалися, починаючи з 1995 року до методів цінової конкуренції. В результаті, в період з 1995 по 1999 рік ціни на послуги пейджингового зв’язку впали майже у 2 рази. Так як багато операторів працювали на ринку України вже понад 2-х років (на 1995 рік), компанії “У-Пейдж” для входу на ринок необхідно було проводити зважену цінову політику. Вона полягала у тому, що поєднуючи невисокі ціни (40 у.о. в порівнянні з 45-50 у.о. в середньому) вона пропонувала високу якість обслуговування). Аналіз цінової політики компанії зображено на малюнку:

Мал. 6. Цінова політика компанії “У-Пейдж”.

Висновки.

Оцінка ефективності реальних інвестицій є найважливішим і найвідповідальнішим етапом процесу прийняття відповідного рішення щодо інвестування конкретних об’єктів. Від того, наскільки об’єктивно і всебічно буде проведена така оцінка, залежать темпи розвитку фірми і строки повернення вкладеного капіталу. Крім того, необхідною умовою успішного функціонування є визначення можливих ризиків компанії ( для чого можна застосовувати як статистичні методи, так і методику SWOT-аналізу). Аналізуючи дані показники на підприємстві ЗАТ “У-Пейдж”, можна зробити висновки про досить вдалі на даний момент результати функціонування. Таким чином, будемо сподіватися, що вдале поєднання інвестиційно-інноваційних процесів на підприємстві “У-Пейдж” з продуманою стратегією маркетингу забезпечать даній компанії достойне місце серед операторів пейджингового зв’язку.

Заключення.

Вивчаючи стан міжнародного спільного підприємництва на Україні наприкінці двадцятого сторіччя, можна зробити висновки про те, що у цієї сфери міжнародного співробітництва все попереду. До такого результату підводять нас як широкомасштабні інтеграційні процеси в межах всього світу, так і наші нагальні внутрішні потреби у припливі іноземних капіталів.

Інвестування іноземних коштів може здійснюватися у різних формах : це може бути кредитуваня або покупка акцій зарубіжного емітента, але єдина форма інвестування поєднує в собі не тільки надходження грошових потоків, але й використання інтелектуальних ресурсів, управлінське “ноу-хау”, яке інколи цінується набагато більше, ніж певні матеріальні активи.

Недостатня швидкість розвитку економічної системи на Україні багато в чому пояснюється несприятливим економічним кліматом кліматом. Звісно, спільні підприємства не ставлять на меті формування сприятливого інвестиційного клімату у макромасштабі, але, переслідуючи свої власні інтереси, вони позитивно впливають на інвестиційну сферу. Функціонування СП на Україні призводить до орієнтації не лише на програми з точковою або короткостроковою співдією, але й на більш тісні взаємовідносини.

Ті самі тенденції відбуваються і в інноваційній сфері. Звісно, на рівні національних програм науково-технічного розвитку пріорітети визначаються державою. Але існує така річ, як дифузія інновацій - розповсюдження результатів інноваційної діяльності на мікрорівні - саме такими зв’язуючими ланками з західним науковим світом і виступають спільні підприємства.

Ефективність функціонування економіки починається з ефективності у діяльності підприємств. Саме тому необхідним є дослідження цих суб’єктів економічної діяльності на рівні визначення їх результативності.. Визначення ефективності у минулому періоді, аналіз ризиків та загроз з боку конкурентів допоможе запобігти подібним негараздам трапитися в майбутньому.

Хоча, звісно як і у кожній справі, при створенні СП виникають певні негативні моменти, як розбіжності цілей інвесторів з пріоритетами держави, розвиток монополізму в галузях тощо, але вони наближають Україну до міжнародного процесу інтеграції, а це досить приваблива річ, щоб за неї поборотися.

Література

1. Белая Н. Эффективность использования иностранных инвестиций. / Бизнес-информ / 1996, №17. - с.28.

2. Беренс В., Хавранек П. Руководство по оценке эффективности инвестиций: Пер. с англ. - Новое перерабю и доп. изд. - М., 1995 - 528 с.

3. Бирман Г., Шмидт С.. Экономический анализ ивестиционных прэктов. - М..: Аланс. 1997. - 288 с.

4. Борисов С.А. Совместная деятельность: учет и налогооблажение. - М., 1997. - 112 с.

5. Бріль М.С. Організація і функціонування спільних підприємств: Автореф. дис... канд. екон. наук: 08.06.01. / Харківський економ. ун-т. - К., 1997. - 26 с.

6. Бузько И.Р. и др. Экономический риск и управление инновационной деятельностью предприятий. - К., 1996. - 135 с.

7. Вітлінський В.В., Наконечний С.І., Шарапов О.Д. Економічний ризик і методи його вимірювання: Підручник. - К.: ІЗМН, 1996. - 400 с.

8. Водачек Л., Водачкова О. Стратегия управления инновации на предприятии. - М.”Экономика”, 1989г.

9. Глухов В.В., Бахрамов Ю.М. Финансовый менеджмент (учасники рынка, инструменты, решения). - СП-б., 1995 - 429 с.

10.Глазьев С.Ю. Теория долгосрочного технико-экономического развития - М. “Влад-Дар”, 1993г.

11.Гончаров В.В. Руководство для высшего управленческого персонала. - М.: МП “Сувенир”. - 1993. - 488 с.

12.Гончаров В.В. В поисках совершенства управления: руководство для высшего управленческого персонала - М. МП “Сувенир”, 1993 - 325 с.

13.Дедіков О.І. Інвестиції та їх роль у формуванні економічних пропорцій: Автореф. дис... канд. екон. наук: 08.02.01 / Київський ун-т ім. Тараса Шевченка. - К., 1996, - 21 с.

14.Дикань В.Л., Иванилов А.С. Иновационная и инвестиционная политика в условиях обеспечения конкурентоустойчивости предприятия: Практические аспекты / Харьковский гос. политех. ун-т. - К.: ИСНО, 1996. - 225 с.

15.Дронов Д. Микроекономика инноваций. / Бизнес-информ. / 1995, №45 (46-48).

16.Забелин П.В., Моисеева Н.К. Основы стратегического управления. Учебное пособие. М. 1997. - 195 с.

17.Закон України “Про цінні папери і фондову біржу”.

18.Закон України “Про інвестиційну діяльність”.

19.Закон України “Про підприємства в Україні”

20.Закон України “Про режим іноземного інвестування”

21.Зміст та структура господарського ризику при розробці нової продукції / Балика С.Ю.; Харківський держ. економ. ун-т. -Харків, 1996. -13 с.

22.Иванцевич Дж., Лобанов А.А. “Человеческие ресурсы управления”, М.”Дело”, 1993г. - 134 с.

23.Ильенкова Н.Д. “Спрос: анализ и управление”, М. “Финансы и статистика”, 1997г.

24.Ильенкова Н.Д. Инновационный менеджмент. - М. “Финансы и статистика”, 1997. - 385с.

25.Инвестиции в Украине / С.И. Вакарин (ред.); Рекламно -Информ Компания “ІDA” К.: Конкорд, 1996. - 94 с.

26.Иностранные инвестиции в современных условиях: статистика, опыт, проблемы / Ю.В. Макагон, В.И. Ляшенко и др.; Донецк. управление статистики. - Преп. докл. - Донецк, 1994. - 38 с.

27.Клименко К.О. Створення спільних підприємств як засіб включення України у світогосподарські зв’язки.: Автореф. дис... канд. екон. наук: 08.05.03 / НАН Укр.. Ін-т світ. економіки та міжнародних відносин. - К., 1995. - 24 с.

28.“Комплексная оценка эффективности мероприятий, направленных на ускорение научно-технического прогресса. Методические рекомендации и комментарии по их применению”, М. “Информэлектро”, 1989г.

29.Крицков В.Ф., Ягудин С.Ю. “Особенности оценки эффективности создания и освоения новой техники в шинной промышленности”, М. ЦНИИТЭНЕФТЕХИМ, 1991г.

30.Котлер Ф. Основы маркетинга, Пер. с англ. / общ. ред. и вступ. статья Пеньковой Е.С. - М.: Прогресс, 1992 - 325 с.

31.Кохно П.А. и др. “Менеджмент”, М. “Финансы и статистика”, 1993г.

32.Кутейников А.А. “Искусство быть новатором”, М. “Знание”, 1990г.

33.Лукашевич И. “Развитие идей Н.Д.Кондратьева в теориях длинных волн нововведений”, “Вопросы экономики”, 1992г., № 3.

34.Менеджмент организации. Учебное пособие. Румянцева З.П., Саломатин Н.А., Акбердин Р.З. и др. - М.: ИНФРА - М.1997. - 432 с.

35.Мескон М.Х., Альберт М., Хедоури Ф. “Основы менеджмента”. Пер. с англ. М.”Дело”, 1992г.

36.“Методические указания по оценке эффективности инвестиционных проектов и их для финансирования”, М. “Информэлектро”, 1990г.

37.Меякулов Я.С. Экономическая оценка эффективности инвестиций и финансирования инвестиционных проектов. - М.: ДКС, 1997. - 160 с.

38.Моисеева Н.К., Анискин Ю.П. “Современное предприятие: конкурентоспособность, маркетинг, обновление”, т. 1 и 2, М. “Внешторгиздат”, 1993г.

39.Народное хозяйство Украины в 1993 году. Статистический ежегодник. К. Техника. 1994, с.13;221;

40.“Основы управления персоналом”. Под ред. проф. Б.М.Генкина, М. “Высшая школа”, 1996г.

41.Портер М. Международная конкуренция - С-инфо, М, 1993 г.

42.Перминов С.Б., Петров А.И. “Малые научно-технические фирмы (зарубежный и отечественный опыт)”, М. “Знание”, 1990г.

43.Риск инвестиций и теоретико-игровой подход к его оценке / Бузанова С.В., Перепелица В.А.; Запорож. гос. ун-т. - Запорожье, 1996. - 27 с.

44.Санто Б. “Инновация как средство экономического развития”. Пер. с венг. М. “Прогресс”, 1990г.

45.Серегин А.М. “Эффективность малого бизнеса”, М. “Экономика”, 1990г.

46.Современная инвестиционная политика Украины и способы стимулирования зарубежных инвесторов / УДЭНТЗ о-ва “Знання” Украины. - К., 1995. - 15 с.

47.Спільні підприємства в Україні: організація і умови ефективного розвитку: Підручник для студентів ун-в, екон. вузів та фак. / Д.Г.Лук’яненко, В.А.Білошапка, О.І, Пестрєцова; Київський держ. економ. ун-т. - К.: Хвиля- Прес, 1995. - 176 с.

48.“Статистика науки и инноваций”. Краткий терминологический словарь. Центр исследований и статистики науки. М. 1996г.

49.Твисс Б. “Управление научно-техническими нововведениями”, М. “Экономика”, 1989г.

50.Тодрина И.В. Зарубежные инвестиции как фактор структурных преобразований в экономике переходного периода: Автореф. дис... канд. экон. наук: 08. 01. 01 / Харьковский гос. ун-т - Х., 1995. - 18 с.

51.Тони Райс, Брайан Койли. Финансовые инвестиции и риск. / Общ. ред., вступит. статья М.А. Хасан-Бек. - К., 1995. - 590 с.

52.Троян В.М. Спільне підприємництво. - Тернопіль: Тарнекс, 1995. - 132 с.

53.Уотерман Р. “Фактор обновления”. Пер. с англ. Академия народного хозяйства при правительстве РФ, М. “Дело”, ЛТД, 1995г.

54.Функционирование СП в Украине: Теоретические и практические аспекты / Томилин Н.А., Киржнер Л.А., Лепейко. - Х.: Основа, 1994 - 80 с.

55.Хучек М. “Инновации на предприятиях и их внедрение”, М. “Луч”, 1992г.

56.Хрулев С. Инвестиции в СП - выгоды России и Запада. Что нарушает это равновесие. // Инвестиции в России, - М. 1997. - №9/10 - с. 22-24.

57.Цай Т.М. и др. Конкуренция и управление рисками на предприятиях в условиях рынка. / Т.Н. Цай, М. Аланс. 1997. - 288 с.

58.“Экономика и бизнес (теория и практика предпринимательства)”. Под ред. В.Д. Камаева, М., 1993г.

59.“Экономика и статистика фирм”. Под ред. проф. С.Д.Ильенковой, М. “Финансы и статистика”, 1996г.

60.Экспертиза инвестиций. В помощь предпренимателю и банкиру. - М.: Дж. ИПАЛАлимитед, 1992.

61.Экономика и жизнь. // 1995 - №2.

62.Фінанси України. // 1997. - №2 - с.48-53.

|