| Содержание

| Введение…………………………………………………………………….….

|

3

|

| 1.Функции и сущность происхождения денег……………………………….

|

5

|

| 1.1. Сущность денег…………………………………………………………...

|

9

|

| 2. Общая организационно-экономическая характеристика организации ООО ЧОФ «Аракс-В»………………………………………………………….

|

12

|

| 2.1. Общие сведения о предприятии………………………………………….

|

12

|

| 2.2. Учетная политика………………………………………………………….

|

13

|

| 2.3. Уставный капитал…………………………………………………………

|

15

|

| 2.4. Основные технико-экономические показатели деятельности предприятия и их анализ………………………………………………………………..

|

16

|

| 3. Финансовая деятельность ООО ЧОФ «Аракс-В». Анализ финансового состояния……………………………………………………………………….

|

18

|

| 3.1 Структурный анализ баланса за 2002 – 2003 г.г…………………………

|

18

|

| 3.2. Анализ ликвидности баланса……………………………………………..

|

20

|

| 3.3 Анализ финансовой устойчивости………………………………………..

|

22

|

| 3.3.1. Определение типа финансовой устойчивости с использованием трехкомпонентного вектора…………………………………………………...

|

22

|

| 3.3.2. Расчет финансовых коэффициентов, сравнение их с нормативными и изучение тенденции их изменения………………………………………….

|

23

|

| 3.3.3. Определение класса финансовой устойчивости с использованием интегральной балльной оценки……………………………………………….

|

24

|

| 3.4. Анализ деловой активности………………………………………………

|

24

|

| 3.4.1. Общие показатели оборачиваемости активов…………………………

|

24

|

| 3.4.2. Показатели управления активами……………………………………...

|

25

|

| Список литературы…………………………………………………………….

|

26

|

Введение

Возникновение денег тесно связано с историческим процессом обмена товаров и смены форм собственности. На ранней ступени обмен носил случайный характер. Такому обмену соответствовала простая или случайная форма собственности, при которой один товар выражал свою стоимость в одном противостоящем ему товаре-эквиваленте.

Выделение скотоводческих и земледельческих племен привело к регулярному обмену и появлению полной формы собственности. Эта форма отличается от простой тем, что при ней в обмене участвуют многочисленные товары, а потому каждый товар может быть обменян на разные товары-эквиваленты.

Развернутая форма собственности выражала более развитый обмен. В то же время стоимость каждого товара не получала законченного выражения. Поскольку число товаров-эквивалентов было неопределенным, стоимость получала многообразное и разнородное выражение, а непосредственный товар оказывался очень затрудненным. Поэтому выделялись товары, которые в данный период времени на местном рынке товаров стали выражаться в одном товаре, который становится всеобщим эквивалентом. Возникла всеобщая форма стоимости. Постепенно в результате развития обмена из нескольких товаров выделился один товар, который стал играть эту роль постоянно. Рождается денежная форма собственности.

Реклама

Таким образом, деньги имеют товарную природу, но являются не обычным, а специфическим товаром, постоянно выполняя роль всеобщего эквивалента. Каждый товар способен удовлетворять лишь какую-либо определенную человеческую потребность, т.е. имеет единичную потребительскую стоимость. Денежный товар кроме этого обладает непосредственной и всеобщей стоимостью (может быть легко обменян на другой товар). Такое свойство денег называется ликвидностью. Поэтому деньги обладают всеобщей потребительской стоимостью.

Первые полноценные деньги появились в металлическом виде. Обращение полноценных металлических денег, когда они совпадают с товарной формой, во-первых, слишком дорого, во-вторых, добыча металлов не поспевает за ростом потребности экономики в средствах обращения. Между тем в самой природе денег заложено решение этой проблемы. Дело в том, что деньги как всеобщий эквивалент используются идеально. Выступая посредником в обмене товаров, они играют мимолетную роль. Именно на этой основе создаются предпосылки для появления знаков стоимости. Таким образом, сам процесс обращения металлических денег по мере отклонения обозначенного на них номинального содержания металла от реального его веса предопределил появление первых функциональных форм денег, которые определили в будущем полный отрыв денег от товарной формы и ее полное исчезновение.

Первоначально знаки полноценных денег тоже поступали в виде металлических монет: сначала медь, бронза, затем роль денег надолго закрепилась за золотом. По сравнению с другими металлами (кроме открытых в ХХ веке) золото имеет более высокую стоимость, не ржавеет со временем, обладает делимостью (что очень важно!); а потом у многих (да почти у всех народов мира) был культ Солнца, а золото на солнце имеет такой же блеск, как и светило. Наравне с ними такие качества, как портативность, легкость в чеканке, принимаемость везде, где развита торговля.

Затем в обороте стали использоваться монеты из неблагородных металлов, по мере того как стоимость золота росла. После этого стали появляться знаки полноценных денег, изготовленных из бумаги.

Реклама

Бумажные деньги впервые изобрели (их изобретали несколько раз) китайцы. Впервые они начали печататься в 812 г. н.э. и получили распространение к 970 г. н.э. В XV-XVIII деньги, изготовленные из бумаги, появились в Европе и так сильно распространились и прижились, что стали основным заменителем полноценных денег.

Цель данной курсовой работы – рассказать о теории происхождения денег, отобразить финансово-экономическую деятельность на примере предприятия ООО ЧОФ «Аракс-В»

1. Функции и сущность

происхождения денег

Деньги возникли в период разложения первобытнообщинного строя, завершив процесс длительного развития форм стоимости товара. Деньгами становится какой-либо наиболее важный предмет потребления. У многих народов роль денег играл скот. Латинское название денег - pecunia - происходит от pecus - скот, как и русское слово "товар" от тюркского слова, означающего "скот". Многие народности в качестве денег использовали золотой порошок, металлические бруски и пластины известного веса и подразделяясь на:

- металлические - банкноты размениваются на полноценные металлические деньги;

- монометаллизм - основная монета только золотая или только серебряная;

- биметаллизм - монеты из двух основных типов металлов.

Денежные системы, как и сами деньги, не изобретаются. Сложившись в древности в некоторых странах стихийно, они в дальнейшем развиваются по принципу преемственности. Тем не менее, установление точной генеалогии и взаимосвязи - дело подчас невозможное. Объясняется это тем, что монетные системы складывались, как правило, без четких законодательных актов, постепенно; монетное дело в древности было чрезвычайно децентрализовано: Греция, Рим (а в последствии и Италия), позже - Русь XI-XIII вв., Германия в средние века, Франция и т.д.; в дошедшем до нас археологическом материале много "белых пятен", а средние века вообще не знали устойчивых весовых единиц во времени и пространстве, к тому же на средневековых монетах нет дат, о времени их выпуска можно судить лишь приблизительно. Но все же некоторый материал есть.

Исторически бумажные деньги возникли раньше кредитных. Банкноты появляются с развитием кредитных отношений.

Происхождение и сущность бумажных денег.

Бумажные деньги - это знаки полноценных денег. Деньги как средства обращения выполняют мимолетную роль при обмене товаров. Поэтому золото функционирует здесь только как кажущееся золото, а так как деньги не являются всеобщим воплощением богатства, то для продавца не имеет значения, обладают ли деньги той стоимостью, которая на них написана. Ему важно, чтобы эти деньги пользовались общественным признанием. Этим и тем, что бумажные деньги более удобны в обращении, объясняется факт перехода от металлических денег к бумажным. Возможность такого перехода заложена в функции денег как средства обращения. Использование этой возможности для практического осуществления выпуска бумажных денег в обращение предполагает наличие двух условий: относительно развитых товарно-денежных отношений и наличие доверия к бумажным деньгам.

Таким образом, бумажные деньги - это неразменные на полноценные деньги денежные знаки, выпускаемые для покрытия дефицита государственного бюджета.

Кредитные деньги.

Кредитные деньги возникают из функции денег как средство платежа, развитие которого происходит на основе капиталистического кредита. Существует три вида кредитных орудий обращения: вексель, банкнота и чек. Причем самым старым является вексель - он появился уже в XII веке как средство расчетов между купцами, а два последние были созданы банками в качестве кредитных орудий.

Вексель - это письменное абстрактное и бесспорное обязательство заемщика об уплате определенной суммы кредитору по истечении указанного в нем срока. Абстрактность - в векселе не указывают причину возникновения долга. Бесспорность - лицо, выдавшее вексель, не имеет права отказать в платеже. Векселя бывают простые и переводные. Простой вексель - письменное обязательство, выданное должником кредитору об уплате по истечении срока. Переводной вексель - письменное обязательство, выданное должником кредитору об уплате по истечении срока кредитору или тому, кому он скажет. Кредитор может использовать вексель следующим образом: получить деньги по истечении срока платежа; учесть вексель в банке получив при этом его сумму за вычетом учетного процента; использовать как средство платежа при покупке товаров (если поставщик согласен принять вексель в качестве платежа). Итак, благодаря своей абстрактности и бесспорности, вексель приобретает третье свойство - обращаемость. Вексель - краткосрочное обязательство, обычно сроком до 3-х месяцев. Замещение металлических денег в обращении векселями происходит двумя путями: до наступления срока платежа векселя могут обращаться как платежное и покупательные средства, часть векселей взаимно погашается, исключая, таким образом, необходимость в деньгах.

Банкнота

- это вексель эмиссионного банка. Банкнота отличается от векселя, поскольку не выпускаются только для какой-то конкретной сделки. В отличие от векселя, банкнота является бессрочным обязательством банка, подлежавшая раньше обмену на золото по предъявлению.

С прекращением размена банкнот на золото механизм банковской эмиссии претерпевает значительные изменения, вместе с этим меняется и природа банкнот. Наряду с коммерческими векселями в качестве законного обеспечения банкнот используются облигации госзаймов и казначейские векселя. Реальное вексельное обеспечение уступило место фиктивному. Неразменные на золото банкноты полностью подчиняются закону обращения бумажных денег, и для них характерно инфляционное обесценение.

Чек есть письменный приказ владельца текущего счета в банке о выплате указанной суммы определенному лицу, или кому лицо прикажет, или предъявителю чека. Используется как на внутреннем, так и на внешнем рынке. В отличие от векселя, он является бессрочным обязательством. Для того, чтобы чек имел силу законного долгового обязательства, он должен иметь: указание на того, кто имеет право получить эти деньги; сумму платежа цифрами и прописью; название и местонахождение банка; подпись чекодателя. Чеки подразделяются на: именные - с правом передачи третьему лицу (ордерные) и без права передачи третьему лицу; предъявительские.

Неизбежной спутницей бумажных денег является инфляция. Она возникает из-за невозможности стихийного приспособления бумажных денег к потребностям товарооборота и использования правительствами эмиссии для покрытия дефицита госбюджета.

Деньгами в обширном смысле могут быть названы всякие знаки ценности, служащие для размена, приобретения других предметов, покупки или найма человеческого труда.

Деньги - это общественный институт, который увеличивает богатство, снижая издержки обмена и способствуя большей специализации в соответствии с имеющимся у людей сравнительными преимуществами.

Преимущество использования денег, по сравнению с натуральным обменом, огромны. Издержки обмена были бы намного больше, а общественное богатство вследствие этого намного меньше, если бы не существовало денег, значительно облегчающих весь этот процесс. В экономической системе, ограниченной натуральным обменом, людям приходилось затрачивать непомерное количество времени на поиск тех, с кем им было бы выгодно обмениваться. Зная о таких издержках обмена, люди старались производить блага для собственного потребления, избегая необходимости разыскивать тех, с кем можно было бы обмениваться.

Отличительной чертой денег является их ликвидность. Деньги - это ликвидное (легко реализуемое) имущество. Чем более ликвидна вещь, тем более она похожа на деньги. Ликвидность какого-либо имущества непосредственно связана с издержками его обмена на другие виды имущества.

Таким образом, любое имущество в определенной степени является деньгами.

Тот вид имущества, который свободно принимается всеми в качестве средства обращения, образует денежную массу данного общества. Средство обращения - это "посредник", которым пользуются в процессе обмена одного товара на другой.

Чтобы обладать ценностью, деньгам достаточно быть общепринятым средством обращения и необязательно они должны быть обеспечены. Принципиально важным для сохранения ценности денег является ограниченная доступность, ведь ценность является следствием редкости. А редкость возникает вследствие спроса при ограниченной доступности, которая находится в ведении тех, кто регулирует денежное обращение.

Возникновение и развитие различных денежных систем почти во всех известных нам обществах является красноречивым свидетельством выгод, которые дает общепринятое средство обращения - деньги.

Функция денег заключается в следующем:

1. Как меры стоимости. Выражение стоимости товара в деньгах происходит путем установления цен.

2. Как средство обращения и платежа. Деньги играют роль посредника в схеме Т-Д-Т (товар-деньги-товар), устраняя неудобство схемы Т-Т. В период инфляции функция денег как средство обращения резко падает и правительство вынуждено прибегать к рационированию (введению карточной системы распределения).

3. Как средство накопления . Эта функция возникла в период обращения полноценных денег как стремление людей к богатству.

4. Мировые деньги. Средство межгосударственных расчетов (современная общеевропейская валюта - экю, в других случаях - золото).

1.1. Сущность денег

Возникновение денег тесно связано с историческим процессом обмена товаров и смены форм собственности. На ранней ступени обмен носил случайный характер. Такому обмену соответствовала простая или случайная форма собственности, при котором один товар выражал свою стоимость в одном противостоящем ему товаре-эквиваленте. Товар-эквивалент служит для выражения стоимости первого товара. Формула Т - Т.

Выделение скотоводческих и земледельческих племен привело к регулярному обмену и появлению полной формы собственности. Эта форма отличается от простой тем, что при ней в обмене участвуют многочисленные товары, а потому каждый товар может быть обменян на разные товары-эквиваленты.

Развернутая форма собственности выражала более развитый обмен. В то же время стоимость каждого товара не получала законченного выражения. Поскольку число товаров-эквивалентов было неопределенным, стоимость получала многообразное и разнородное выражение, а непосредственный товар оказывался очень затрудненным. Потому выделялись товары, которые в данный период времени на местном рынке товаров стали выражаться в одном товаре, который становится всеобщим эквивалентом. Возникла всеобщая форма стоимости. Постепенно в результате развития обмена из нескольких товаров выделился один товар, который стал играть эту роль постоянно. Рождается денежная форма собственности.

Таким образом, деньги имеют товарную природу, но являются не обычным, а специфическим товаром, постоянно выполняя роль всеобщего эквивалента. Разница между обыкновенными товарами проявляется в их потребительской стоимости. Каждый товар способен удовлетворять лишь какую-либо определенную человеческую потребность , т.е. имеет единичную потребительскую стоимость. Денежный товар кроме этого обладает непосредственной и всеобщей стоимостью (может быть легко обменян на другой товар). Поэтому деньги обладают всеобщей потребительской стоимостью.

Итак, исторически деньги выделились из общего мира товаров и сами поначалу являлись и обычным товаром, и специфическим товаром - деньгами. Дальнейший ход истории привел к ликвидации товарной формы денег и переходу к новым формам. Посмотрим, как же это происходило.

Обращение полноценных металлических денег, когда они совпадают с товарной формой, во-первых слишком дорого, во-вторых добыча металлов не поспевает за ростом потребности экономики в средствах обращения. Между тем в самой природе денег заложено решение этой проблемы. Дело в том, что деньги как всеобщий эквивалент используются идеально. Выступая посредником в обмене товаров они играют мимолетную роль. Именно на этой основе создаются предпосылки для появления знаков стоимости. Таким образом, сам процесс обращения металлических денег по мере отклонения обозначенного на них номинального содержания от реального веса предопределил появление первых функциональных форм денег, которые определили в будущем полный отрыв денег от товарной формы и ее полное исчезновение.

Первоначально знаки полноценных денег тоже поступали в виде металлических монет (сначала медь, бронза, затем роль денег надолго закрепилась за золотом). Почему именно золото играет в истории развития денег решающую роль. Золото - это вещь, а деньги не есть вещь. Золото выполняет чисто общественную роль. С другой стороны, его трудно произвести (добыть, обработать), т.е. оно удовлетворяет определению денег.

По сравнению с другими металлами (кроме открытых в ХХ век) золото имеет более высокую стоимость, не ржавеет со временем, обладает делимостью (что очень важно!); а потом у многих (да почти у всех народов мира) был культ Солнца, а золото на солнце имеет такой же блеск, как и светило. Наравне с ними такие качества, как портативность, легкость в чеканке, принимаемость везде, где развита торговля. Думается, что не последнюю роль в утверждении золота как синонима богатства, денег сыграли женщины. По данным археологов, практически все лучшие украшения для прекрасной половины человечества изготовлены из золота, причем старейшие из них датируются V-IV тыс. до н.э.

Затем в обороте стали использоваться монеты из неблагородных металлов, по мере того как стоимость золота росла. После этого стали появляться знаки полноценных денег, изготовленных из бумаги.

Бумажные деньги впервые изобрели (их изобретали несколько раз) китайцы. Впервые они начали печататься в 812 г. н.э. и получили распространение к 970 г .н.э. В XV-XVIII деньги, изготовленные из бумаги появились в Европе и так сильно распространились и прижились, что стали основным заменителем полноценных денег.

Сегодня на практике товары идеально приравниваются не к золоту, а к кредитно-бумажным деньгам , связь которых с золотом разорвана, поскольку прекращен их свободный размен на драгоценный металл. Кредитно-бумажные деньги теперь выполняют роль золота, выступая всеобщим эквивалентом. В то же время использование знаков стоимости в качестве денег придает им некоторые товарные черты: они покупаются и продаются, обмениваются на товар, но деньги лишены главного свойства товара - собственной стоимости. Кредитно-бумажные деньги выполняют роль измерителя стоимости.

Золото, в свою очередь, осталось общепринятым материальным носителем стоимости. Отрыв денег от золота - признание того факта, что деньги есть всегда есть какая-то особая вещь.

Соответственно степени развития общества носителем отношений между людьми на рынке товаров может быть золото или бумажный документ, код на кредитной карточке.

Итак, с учетом всего вышеизложенного можно дать следующее определение денег: это особый товар или иной общепризнанный материальный носитель, выполняющий роль всеобщего эквивалента в процессе обмена товаров на рынке.

2. Общая организационно-экономическая характеристика организации ООО ЧОФ «Аракс-В»

2.1. Общие сведения о предприятии

ООО ЧОФ «Аракс-В», в дальнейшем именуемое Организация, присутствует на новороссийском рынке охранной деятельности с 2002 года.

Банковские реквизиты:

ИНН 2315195313

р/с 40702810753100130340 в Новороссийском отделении Сбербанка России №68, к/с 30101810500000000614, БИК 046126614.

Юридический адрес:

353900, Краснодарский край, г. Новороссийск, ул. Советов 66.

Фирменное название организации:

Общество с ограниченной ответственностью ЧАСТНАЯ ОХРАННАЯ ФИРМА «АРАКС-В»

Фирменное название организации на английском языке:

«ARAKS-V» Security Limited.

Организация создана в соответствии с Гражданским Кодексом Российской Федерации, Федеральным законом «Об обществах с ограниченной ответственностью», Законом Российской Федерации «О частной детективной и охранной деятельности в Российской Федерации», действующим Законодательством РФ.

Организация осуществляет свою деятельность на основании «Лицензии на создание частного охранного предприятия», выданной Администрацией г. Новороссийска. Организация является коммерческой. Основной целью охранной фирмы является защита законных прав и интересов физический и юридических лиц путем оказания охранных услуг на возмездной договорной основе и содействие правоохранительным органам в обеспечении правопорядка согласно Закона Российской Федерации «О частной детективной и охранной деятельности в Российской Федерации» . Целями деятельности фирмы является осуществление охранной деятельности как оказание на возмездной основе услуг физическим лицам и юридическим лицам в целях защиты их прав и интересов. Фирма вправе осуществлять любые виды деятельности, не запрещённые законом.

Предметом деятельности фирмы является:

- защита жизни и здоровья граждан

- охрана имущества собственников

- транспортировка имущества собственников

- консультирование и подготовка рекомендаций клиентам по вопросам правомерной защиты от противоправных посягательств.

- Обеспечение правопорядка в местах массовых мероприятий.

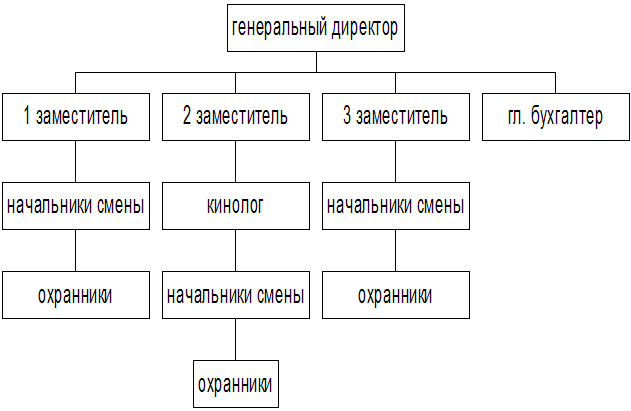

Рисунок 1 - Организационная структура предприятия

В рассматриваемой фирме два из трёх заместителей кроме основной работы выполняют обязанности охранников.

2.2. Учетная политика

Основа составления

Бухгалтерский учет сформирован, исходя из действующих в РФ правил бухгалтерского учета и отчетности, в частности Федерального закона «О бухгалтерском учете» и положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ утвержденного Министерством финансов РФ. Оценка активов и обязательств произведена по фактическим затратам на приобретение, за исключением ОС.

Активы и обязательства в иностранных валютах

При учете хозяйственных операций, совершенных в иностранных валютах, применяется официальный курс рубля, действовавший в день совершения операции. Денежные активы и обязательства, стоимость которых выражена в иностранной валюте, отражены в отчете в суммах, исчисленных на основе официального курса рубля, действовавшего 31.12.2002 г. и составившего 30,14 р. за 1 доллар. Курсовые разницы, возникшие в течении года по операциям с активами и обязательствами, а также при пересчете их по состоянию на отчетную дату, отнесены на счет прибылей и убытков.

Нематериальные активы

В составе НМА отражены права доступа телефонных номеров и права пользования компьютерными программами. Амортизация этих активов начислена линейным способом исходя из сроков полезной службы. Срок полезного использования 2 – 10 лет. Аналогичные активы, приобретенные после 1 января 2002 г., включены в соответствующие расходы будущих периодов. В отчетности НМА показаны по первоначальной стоимости за минусом сумм амортизации, накопленной за все время использования.

Основные средства

В составе ОС отражены машины, оборудование, транспортные средства и другие соответствующие объекты со сроком службы более 12 месяцев. В 2002 г. в состав ОС переведены малоценные предметы (инструменты, производственный инвентарь, принадлежности), которые ранее учитывались как материально – производственные запасы в сумме 5541 тыс. руб. Объекты ОС приняты к учету по фактическим затратам на приобретение (сооружение). В отчетности ОС показаны по первоначальной (восстановительной) стоимости за минусом сумм амортизации, накопленной за все время эксплуатации. Амортизация ОС начислена линейным способом по нормам, установленным Правительством. Доходы и потери от списания ОС включены в операционные доходы и расходы.

Производственные запасы

Материально – производственные запасы оценены в сумме фактических затрат на приобретение. Стоимость МБП (инструменты, производственный инвентарь и приспособления) погашена путем начисления амортизации в размере 100% при передаче их в эксплуатацию. В 2002 г. в состав материалов переведены МБП (инструменты, производственный инвентарь и приспособления) в сумме 1376 тыс. руб.

Расходы будущих периодов

Затраты, произведенные Обществом в отчетном году, но относящиеся к следующим отчетным периодам, отражены как расходы будущих периодов. Эти затраты списываются по назначению равномерно в течении периодов, к которым они относятся.

Задолженность покупателей и заказчиков

Задолженность покупателей и заказчиков определена исходя из цен, установленных договорами между ООО ЧОФ «Аракс-В» и покупателями. Нереальная по взысканию задолженность списывалась с баланса по мере признания ее таковой.

Признание доходов

Выручка от продажи продукции признана по мере отгрузки продукции покупателям (или оказания услуг) и предъявления им расчетных документов. Она отражена в отчетности за минусом НДС, налога с продаж. Поступления, признавшиеся выручкой от продажи, увеличивались или уменьшались на суммовые разницы, возникавшие в случаях, когда цены в договорах с покупателями устанавливались в иностранной валюте (у.е.), а оплата производилась в рублях. Суммовая разница составила -4388 тыс. руб. Доходы от услуг охранной деятельности – 910325 тыс. руб., от прочих услуг – 14020 тыс. руб.

2.3. Уставный капитал

В 2002 г. уставный капитал общества не увеличивался и составляет 100000 руб.

По состоянию на 31 декабря 2002 г. Уставный капитал Общества полностью оплачен и состоит из:

Таблица 1 – уставной капитал предприятия на 2002

| |

Общее количество

|

Номинальная стоимость

|

Номинальная стоимость акций, находящихся в собственности Общества

|

| Обыкновенные акции

|

50

|

2000

|

100000

|

| Привилегированные акции

|

-

|

-

|

-

|

| Всего

|

50

|

100000

|

Таблица 2 – Учредители ООО ЧОФ «Аракс-В»

| Наименование общества и доля в УК ООО ЧОФ «Аракс-В»

|

Местонахождение

|

| Общество с ограниченной ответственностью Строительно – инжиниринговая компания «Выбор» (50%)

|

Новороссийск

|

| Общество с ограниченной ответственностью Строительно – инжиниринговая компания «Выбор-С» (50%)

|

Новороссийск

|

Операции со связанными сторонами

Таблица 3 - В отчетном году ООО ЧОФ «Аракс-В» оказало услуг (в тыс. руб.)

| 2003

|

2002

|

| Общество с ограниченной ответственностью Строительно – инжиниринговая компания «Выбор»

|

10983

|

10524

|

| Общество с ограниченной ответственностью Строительно – инжиниринговая компания «Выбор-С»

|

8206

|

7635

|

В 2002 г. Общество выплатило членам Совета директоров вознаграждение (зар. плата, премии, льготы, привилегии) на общую сумму 4423 тыс. руб.

Таблица 4 - Затраты, не уменьшающие налогооблагаемую базу (в тыс. руб.)

| Аренда помещения

|

145

|

| Материальная помощь

|

3695

|

| Гонорар Совета Директоров

|

4423

|

| Проценты по кредиту

|

10682

|

| На прочие цели

|

19497

|

| Всего

|

38406

|

2.4. Основные технико-экономические показатели деятельности предприятия и их анализ

Таблица 5 - Основные технико-экономические показатели деятельности предприятия и их анализ

| №

|

Показатель

|

2002 г.

|

2003 г.

|

Изменение

|

| Абсолют.

|

Относит.

|

| 1

|

Объем оказанных услуг, тыс.руб.

|

774915

|

975277

|

200361

|

125,86

|

| 2

|

Выручка от продаж, тыс.руб

|

774907

|

975270

|

200363

|

125,86

|

| 3

|

Численность работающих, чел.

|

35

|

55

|

18

|

109,73

|

| 4

|

Выручка на 1 работающего, тыс.руб./чел.

|

4188,7

|

4804,3

|

615,6

|

114,70

|

| 5

|

Стоимость ОПФ, тыс.руб.

|

388234

|

458738

|

70504

|

118,16

|

| 6

|

Фондоотдача, руб./руб.

|

1,9960

|

2,1260

|

0,130

|

106,51

|

| 7

|

Фондовооруженность, тыс.руб./чел.

|

2098,56

|

2259,79

|

161,23

|

107,7

|

| 8

|

Фондоемкость, руб./руб.

|

0,5

|

0,47

|

-0,03

|

94

|

| 9

|

Себестоимость оказанных услуг тыс.руб.

|

446419

|

673028

|

226609

|

150,76

|

| 10

|

Затраты на рубль оказанной услуги руб./руб.

|

0,58

|

0,69

|

0,11

|

118,97

|

| 11

|

Прибыль от оказанных услуг, тыс.руб.

|

328488

|

302242

|

-26246

|

92,01

|

| 12

|

Рентабельность продаж (оказания услуг)

|

73,58

|

44,91

|

-28,67

|

Как видно из таблицы, в 2003 году почти на 26% увеличилась выручка от продаж, себестоимость продаж уменьшилась почти на столько же, почти на 10% возросла численность работающих и почти на 15% - выручка на 1 работающего. В связи с этим можно сделать вывод, что у организации имеется потенциал к дальнейшему росту и развитию.

3. Финансовая деятельность ООО ЧОФ «Аракс-В». Анализ финансового состояния

3.1 Структурный анализ баланса за 2002 – 2003 г.г.

Таблица 6 - Структурный анализ баланса за 2002 – 2003 г.г.

| Наименование показателя

|

Код

|

Абсол.вел.

|

Относит. вел.

|

Изменения

|

| Нач. года

|

Кон. года

|

Нач.года

|

Кон. года

|

абсол.

|

по стр-ре

|

в % к вели-

|

в % к изм.

|

| чине на н.г.

|

итога бал.

|

| Актив

|

| 1 Внеоборотные активы

|

| Нематериальные активы

|

110

|

16749

|

13148

|

2,611

|

1,627

|

-3601

|

-0,984

|

-21,500

|

-0,022

|

| организационные расходы

|

112

|

16749

|

13148

|

2,611

|

1,627

|

-3601

|

-0,984

|

-21,500

|

-0,022

|

| Основные средства

|

120

|

388234

|

458738

|

60,531

|

56,770

|

70504

|

-3,761

|

18,160

|

0,423

|

| здания, машины, оборудование

|

122

|

388234

|

458738

|

60,531

|

56,770

|

70504

|

-3,761

|

18,160

|

0,423

|

| Незавершенное строительство

|

130

|

50140

|

32979

|

7,818

|

4,081

|

-17161

|

-3,736

|

-34,226

|

-0,103

|

| Долгосрочные финансовые вложения

|

140

|

90000

|

11,138

|

90000

|

11,138

|

0,540

|

| прочие долгоср. фин. влож.

|

145

|

90000

|

11,138

|

90000

|

11,138

|

0,540

|

| Итого по разделу 1

|

190

|

455123

|

594865

|

70,960

|

73,617

|

139742

|

2,656

|

30,704

|

0,838

|

| 2 Оборотные активы

|

| Запасы

|

210

|

13603

|

24014

|

2,121

|

2,972

|

10411

|

0,851

|

76,535

|

0,062

|

| сырье, материалы и др.

|

211

|

3814

|

3003

|

0,595

|

0,372

|

-811

|

-0,223

|

-21,264

|

-0,005

|

| расходы будущих периодов

|

216

|

9789

|

21011

|

1,526

|

2,600

|

11222

|

1,074

|

114,639

|

0,067

|

| НДС по приобретенным ценностям

|

220

|

19762

|

25617

|

3,081

|

3,170

|

5855

|

0,089

|

29,628

|

0,035

|

| Деб.задолж.(плат.ожид.в теч.12 м-цев)

|

240

|

127792

|

132693

|

19,925

|

16,421

|

4901

|

-3,503

|

3,835

|

0,029

|

| покупатели и заказчики

|

241

|

116826

|

115743

|

18,215

|

14,324

|

-1083

|

-3,891

|

-0,927

|

-0,006

|

| прочие дебиторы

|

246

|

10966

|

16950

|

1,710

|

2,098

|

5984

|

0,388

|

54,569

|

0,036

|

| Краткосрочные финансовые вложения

|

250

|

7836

|

0,970

|

7836

|

0,970

|

0,047

|

| прочие краткосрочн. фин. влож.

|

253

|

7836

|

0,970

|

7836

|

0,970

|

0,047

|

| Денежные средства

|

260

|

25098

|

23033

|

3,913

|

2,850

|

-2065

|

-1,063

|

-8,228

|

-0,012

|

| касса

|

261

|

27

|

40

|

0,004

|

0,005

|

13

|

0,001

|

48,148

|

0,000

|

| расчетные счета

|

262

|

15990

|

20889

|

2,493

|

2,585

|

4899

|

0,092

|

30,638

|

0,029

|

| валютные счета

|

263

|

7869

|

839

|

1,227

|

0,104

|

-7030

|

-1,123

|

-89,338

|

-0,042

|

| прочие денежные средства

|

264

|

1212

|

1265

|

0,189

|

0,157

|

53

|

-0,032

|

4,373

|

0,000

|

| Итого по разделу 2

|

290

|

186255

|

213193

|

29,040

|

26,383

|

26938

|

-2,656

|

14,463

|

0,162

|

| Баланс (сумма строк 190+290)

|

300

|

641378

|

808058

|

100,00

|

100,00

|

166680

|

|

25,988

|

1,000

|

| Пассив

|

| 3 Капитал и резервы

|

| Уставный капитал

|

410

|

100000

|

100000

|

4,793

|

100,00

|

0

|

-0,989

|

0,000

|

0,000

|

| Добавочный капитал

|

420

|

55967

|

55967

|

8,726

|

6,926

|

0

|

-1,800

|

0,000

|

0,000

|

| Резервный капитал

|

430

|

4611

|

4611

|

0,719

|

0,571

|

0

|

-0,148

|

0,000

|

0,000

|

| резервы, образов. в соотв. с законод-вом

|

431

|

1537

|

1537

|

0,240

|

0,190

|

0

|

-0,049

|

0,000

|

0,000

|

| резервы, образов. в соотв. с учред. док-ми

|

432

|

3074

|

3074

|

0,479

|

0,380

|

0

|

-0,099

|

0,000

|

0,000

|

| Нераспределенная прибыль прошлых лет

|

460

|

312672

|

291547

|

48,750

|

36,080

|

-21125

|

-12,670

|

-6,756

|

-0,127

|

| Нераспределенная прибыль отчетного года

|

470

|

X

|

186850

|

23,123

|

23,123

|

| Итого по разделу 3

|

490

|

403990

|

569715

|

62,988

|

70,504

|

165725

|

7,516

|

41,022

|

0,994

|

| 4 Долгосрочные обязательства

|

| Займы и кредиты

|

510

|

52687

|

8,215

|

-52687

|

-8,215

|

-100,000

|

-0,316

|

| кред. банков подлеж. погаш. >12 м-цев

|

511

|

52687

|

8,215

|

-52687

|

-8,215

|

-100,000

|

-0,316

|

| Итого по разделу 4

|

590

|

52687

|

|

8,215

|

|

-52687

|

-8,215

|

-100,000

|

-0,316

|

| 5 Краткосрочные обязательства

|

| Займы и кредиты

|

610

|

58460

|

101602

|

9,115

|

12,574

|

43142

|

3,459

|

73,797

|

0,259

|

| кред. банков подлеж. погаш. в течен.12 м-цев

|

611

|

58460

|

101602

|

9,115

|

12,574

|

43142

|

3,459

|

73,797

|

0,259

|

| Кредиторская задолженность

|

620

|

126241

|

118784

|

19,683

|

14,700

|

-7457

|

-4,983

|

-5,907

|

-0,045

|

| поставщики и подрядчики

|

621

|

113582

|

97600

|

17,709

|

12,078

|

-15982

|

-5,631

|

-14,071

|

-0,096

|

| задолженность перед бюджетом

|

626

|

2985

|

5813

|

0,465

|

0,719

|

2828

|

0,254

|

94,740

|

0,017

|

| авансы полученные

|

627

|

8957

|

15310

|

1,397

|

1,895

|

6353

|

0,498

|

70,928

|

0,038

|

| прочие кредиторы

|

628

|

717

|

61

|

0,112

|

0,008

|

-656

|

-0,104

|

-91,492

|

-0,004

|

| Задолженность участникам по выплате доходов

|

630

|

17957

|

2,222

|

17957

|

2,222

|

0,108

|

| Итого по разделу 5

|

690

|

184701

|

238343

|

28,798

|

29,496

|

53642

|

0,698

|

29,043

|

0,322

|

| Баланс (сумма строк 490+590+690)

|

700

|

641378

|

808058

|

100,00

|

100,00

|

166680

|

|

25,988

|

1

|

| Справка о наличии ценностей, учитываемых на забалансовых счетах

|

| Арендованные основные средства

|

910

|

1730

|

30459

|

| в том числе по лизингу

|

911

|

28730

|

| Спис.в убыток задолж. неплатежесп. дебиторов

|

940

|

495

|

6840

|

Из таблицы видно, что большую часть валюты баланса составляют внеоборотные активы (70,96%) по активу и капитал и резервы (62,988) по пассиву. Можно сделать вывод, что большая часть денежных средств организации находится в обездвиженном состоянии, к тому же достаточно большая доля валюты баланса (11,14%) приходится на долгосрочные финансовые вложения и нераспределенную прибыль прошлых лет (30,08%).

Общая стоимость имущества организации за 2003 год увеличилась на 18%. На 31% возросла и стоимость внеоборотных активов. Стоимость же оборотных активов увеличилась на 14%. Материальные оборотные средства увеличились за счет увеличения расходов будущих периодов на 76%. Величина собственных источников средств организации возросла на 41%, а величина заемных источников формирования активов такова: долгосрочные обязательства отсутствуют, а краткосрочные увеличились на 29%. Величина собственных средств в обороте сократилась почти на 50%. Величина рабочего капитала снизилась с 1554 в 2002 г. до -25150 в 2003.

Т. к. доля собственных источников средств увеличилась, то можно сказать о некоторой финансовой устойчивости организации, причем нераспределенную прибыль можно рассматривать как источник пополнения активов.

Валюта баланса возросла на 26%, что превышает темпы инфляции и свидетельствует о неплохом финансовом состоянии организации.

Темп прироста оборотных активов ниже темпа прироста внеоборотных активов – это свидетельствует о нерациональном управлении активами.

Собственный капитал превышает заемный, то же можно сказать и о темпах их прироста. Это является положительным моментом в характеристике баланса.

Соотношение дебиторской и кредиторской задолженностей и темпы их прироста практически одинаковы.

3.2. Анализ ликвидности баланса

Таблица 7 – Анализ ликвидности баланса

Актив

|

Пассив

|

| №

|

Показатель

|

Нач.года

|

Кон.года

|

№

|

Показатель

|

Нач.года

|

Кон.года

|

| 1

|

А1 стр.250+260

|

25 098,00

|

30 869,00

|

1

|

П1 стр. 620

|

126 241,00

|

118 784,00

|

| 2

|

А2 стр. 240

|

127 792,00

|

132 693,00

|

2

|

П2 стр. 610+670

|

58 460,00

|

101 602,00

|

| 3

|

А3 стр. 210+220+230+270

|

33 365,00

|

49 631,00

|

3

|

П3 стр. 590+630+640+650+660

|

52 687,00

|

17 957,00

|

| 4

|

А4 стр. 190

|

455 123,00

|

594 865,00

|

4

|

П4 стр.490

|

403 990,00

|

569 715,00

|

А1 – наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения.

А2 – быстрореализуемые активы – дебиторская задолженность до 12 месяцев.

А3 – медленнореализуемые активы – запасы, НДС, дебиторская задолженность > 12 месяцев и прочие оборотные активы.

А4 – труднореализуемые активы

П1 – наиболее срочные обязательства

П2 – краткосрочные заемные средства и прочие краткосрочные пассивы

П3 – долгосрочные пассивы

П4 постоянные или устойчивые пассивы

Таблица 8

| Баланс считается абсолютно ликвидным, если выполняются следующие соотношения:

|

Соотношения для анализируемого баланса

|

| А1>=П1

|

А1<П1

|

| А2>=П2

|

А2>П2

|

| А3>=П3

|

А3>П3

|

| А4<=П4

|

А4>П4

|

Таким образом, анализируемый баланс нельзя назвать абсолютно ликвидным, то есть существуют неэффективно используемые денежные средства.

Таблица 9

| Финансовые коэффициенты

|

Нач.года

|

Кон.года

|

| Текущая ликвидность= (А1+А2)-(П1+П2), если ТЛ>0, то платежеспособность есть

|

-31 811,00

|

-56 824,00

|

| Перспективная ликвидность=А3-П3

|

-19 322,00

|

31 674,00

|

| L1 Общий показатель ликвидности =(А1+0,5А2+0,3А3)/(П1+0,5П2+0,3П3)>=1

|

0,58

|

0,64

|

| L2 Коэффициент абсолютной ликвидности=А1/(П1+П2)>0,2 или 0,7

|

0,14

|

0,14

|

| L3 Коэффициент критической оценки =(А1+А2)/(П1+П2)>=1,5 min=0,8

|

0,83

|

0,74

|

| L4 Коэффициент текущей ликвидности =(А1+А2+А3)/(П1+П2)>2, min=1

|

1,01

|

0,97

|

| L5 Коэффициент маневренности функционирующего капитала=А3/((А1+А2+А3)-(П1+П2)) ↓

|

21,47

|

-6,90

|

| L6 Доля оборотных средств в активе =(А1+А2+А3)/Валюта баланса ↑

|

0,29

|

0,26

|

| L7 Коэффициент обеспеченности собственными источниками формирования оборотных активов =

|

| (П4-А4)/(А1+А2+А3)>0,1

|

-0,27

|

-0,12

|

У организации существуют проблемы с платежеспособностью, так как текущая ликвидность < 0, но перспективная ликвидность положительна на конец года, следовательно, возможно восстановление платежеспособности за счет будущих поступлений и платежей.

Как видно из таблицы, финансовые коэффициенты не соответствуют нормативным значениям, то есть у организации существуют проблемы с ликвидностью баланса, а именно:

· организация может погасить совсем небольшую часть (0,14) краткосрочной задолженности за счет денежных средств и ценных бумаг (L2);

· организация в ближайшее время может погасить лишь 0,74 краткосрочной задолженности за счет денежных средств и поступлений по расчету (с 2002 г. положение ухудшилось) (L3);

· мобилизовав все оборотные средства, организация может погасить лишь 0,97 текущих обязательств, причем с 2002 г. положение ухудшилось (L4);

· маневренность функционирующего капитала существенно улучшилась. В 2002 г. в запасах и долгосрочной дебиторской задолженности было обездвижено 21,47 капитала, а в 2003 г. этот показатель стал отрицательным (L5);

· доля оборотных средств в активе снизилась, что свидетельствует о неэффективном использовании денежных средств (L6).

3.3 Анализ финансовой устойчивости

3.3.1. Определение типа финансовой устойчивости с использованием трехкомпонентного вектора

Таблица 10 – Финансовая устойчивость

| Наименование показател

я

|

Нач.года

|

Кон.года

|

| 1 Собственные оборотные средства СОС=стр.490-190

|

-51 133,00

|

-25 150,00

|

| 2 Функционирующий капитал ФК=СОС+стр.590

|

1 554,00

|

-25 150,00

|

| 3 Общая величина источников формирования запасов и затрат ВИ=ФК+стр.610

|

60 014,00

|

76 452,00

|

| Запасы и затраты ЗЗ=стр.210+220

|

33 365,00

|

49 631,00

|

| Δ1 = СОС-ЗЗ

|

-84 498,00

|

-74 781,00

|

| Δ2 = ФК-ЗЗ

|

-31 811,00

|

-74 781,00

|

| Δ3 = ВИ-ЗЗ

|

26 649,00

|

26 821,00

|

| Вектор

|

(0,0,1)

|

(0,0,1)

|

На основании расчетных данных был сформирован трехкомпонентный вектор (0, 0, 1). Из этого можно сделать вывод, что финансовое положение неустойчиво. Нарушена платежеспособность, но есть возможность ее восстановления за счет снижения дебиторской задолженности и ускорения оборачиваемости запасов.

3.3.2. Расчет финансовых коэффициентов, сравнение их с нормативными и изучение тенденции их изменения

Таблица 11 – Расчет финансовых коэффициентов

| Наименование показателя

|

Нач.года

|

Кон.года

|

| 1

|

Коэффициент капитализации U1=(стр.590+стр.690)/стр.490<=1

|

0,59

|

0,42

|

| 2

|

Коэффициент обеспеченности собственными источниками финансирования

|

| U2=(стр.490-стр.190)/стр.290 (0,6<U2<0,8)

|

-0,27

|

-0,12

|

| 3

|

Коэффициент финансовой независимости U3=стр.490/валюта баланса>=0,5

|

0,63

|

0,71

|

| 4

|

Коэффициент финансирования U4=1/U1>=1

|

1,70

|

2,39

|

| 5

|

Коэффициент финансовой устойчивости U5=(стр.490+стр.590)/валюта баланса (0,8<U5<0,9)

|

0,71

|

0,71

|

| 6

|

Коэффициент финансовой независимости в части формирования запасов

|

| U6=(стр.490-стр.190)/(стр.210+стр.220)

|

-1,53

|

-0,51

|

На основании данных таблицы можно сделать следующие выводы:

· на 1 р. Собственных средств в 2002 году приходилось 59 коп. заемных, а в 2003 году 42 коп., такое изменение – положительный момент (U1);

· за счет собственных источников оборотные активы не финансируются (U2<0), это чрезвычайно опасно для организации (U2);

· удельный вес собственных источников в общей величине источников финансирования увеличился с 0,63 до 0,71, т.е. предприятие стало менее зависимым от чужого капитала (U3);

· на 1 р. заемных источников финансирования приходится 2,39 р. Собственных. Такое соотношение положительно для организации (U4);

· за счет устойчивых источников финансируется 71% актива, но эта величина должна быть больше (80 – 90%) (U5);

· за счет собственных источников оборотных средств запасы не формируются (U6<0), то есть формирование запасов зависит о чужого капитала.

3.3.3. Определение класса финансовой устойчивости с использованием интегральной балльной оценки

Таблица 12 – Определение финансовой устойчивости

| №

|

Наименование показателя

|

Обозначение

|

Формула

|

Количество баллов

|

| Нач.года

|

Кон.года

|

| 1

|

Коэфициент абсолютной ликвидности

|

Б1

|

20-(0,5-L2)*40

|

5,4

|

5,6

|

| 2

|

Коэффициент критической оценки

|

Б2

|

18-(1,5-L3)*30

|

0

|

0

|

| 3

|

Коэффициент текущей ликвидности

|

Б3

|

16,5-(2-L4)*15

|

1,6

|

1,0

|

| 4

|

Коэффициент финансовой независимости

|

Б4

|

17

|

17

|

17

|

| 5

|

Коэффициент обеспеченности собственными источниками финансирования

|

Б5

|

15-(0,5-U2)*30

|

0

|

0

|

| 6

|

Коэффициент финансовой независимости в части формирования запасов

|

Б6

|

13,5-(1-U6)*25

|

0

|

0

|

| Сумма баллов

|

24,1

|

23,6

|

По результатам расчетов, организация получила лишь 23,6 балла. Организации с таким количеством баллов являются организациями высочайшего риска, практически неплатежеспособными.

3.4. Анализ деловой активности

3.4.1. Общие показатели оборачиваемости активов

Таблица 13 – Оборачиваемость активов

| №

|

Наименование показателя

|

Формула

|

|

| 1

|

Коэффициент общей оборачиваемости капитала

|

Выручка от реализации/валюта баланса

|

1,22

|

| 2

|

Коэффициент оборачиваемости мобильных средств

|

Выручка от реализации

|

4,62

|

| 3

|

Коэффициент эффективности использования НМА

|

Выручка от реализации

|

74,88

|

| 4

|

Фондоотдача

|

Выручка от реализации

|

2,15

|

| Выручка от реализации

|

984 467,18

|

По данным таблицы можно сделать вывод, что эффективность использования ОС невелика, капитал оборачивается медленно, эффективно используются лишь НМА.

3.4.2. Показатели управления активами

Таблица 14 – Управление активами

| №

|

Наименование показателя

|

Формула

|

Нач.года

|

Кон.года

|

| 1

|

Коэффициент оборачиваемости капитала

|

Выручка от реализации

|

1,73

|

| 2

|

Коэффициент оборачиваемости материальных средств

|

Выручка от продаж

|

23,23

|

19,65

|

| 3

|

Коэффициент оборачиваемости денежных средств

|

Выручка от продаж

|

30,88

|

42,34

|

| 4

|

Коэффициент оборачиваемости средств в расчетах

|

Выручка от продаж

|

6,06

|

7,35

|

| 5

|

Коэффициент оборачиваемости кредиторской задолженности

|

Выручка от продаж

|

6,14

|

8,21

|

| Выручка от продаж

|

774 907,00

|

975 270,00

|

По данным таблицы можно сделать вывод о плохом управлении запасами, так как скорость оборота запасов и затрат снизилась с 23,23 до 19,65. В остальном просматриваются положительные тенденции развития.

Вывод:

Финансовое состояние организации неустойчивое. Замечены пробелы в управлении активами. Возможно улучшение финансового состояния за счет увеличения скорости оборота запасов, снижения дебиторской задолженности и начислений и платежей будущих периодов.

Список литературы

1. Анализ и управление финансовой устойчивостью предприятия. Грачев А.В., М.: «ДИС» - 2002г., 208 стр.

2. Бухгалтерский учет. Бородина В.В. М.: «Книжный мир» - 2001г., 208 стр.

3. Бюджетное управление. Серия статей журнала «Экономика и время» №9-10 за 1998г., №9-12, 45-47 за 1999г., №4, 8, 12, 18 за 2000г.

4. Конфигурация «1С-Рарус: Финансовый анализ 1.1. Проф.»

5. Методика финансового анализа. Практическое пособие. Шеремет А.Д., Сайфулин Р.С., Нечаев Е.В., М.: «Инфра-М» - 2001г., 208 стр.

6. Приказ Министерства Финансов РФ от 13 января 2000 г. №4н «О формах бухгалтерской отчетности организации»

7. Финансовый анализ и планирование хозяйствующего объекта. Балабанов И.Т., М.: «Финансы и статистика» - 2001г., 208 стр.

1. Жуков Г.Ф. Общая теория денег и кредита. – М.: ЮНИТИ, 1995.

2. Камаев В.Д. Экономика и бизнес. - М.: изд-во МГТУ, 1999.

3. Маконнелл К.; Брю С. Экономикс. - М.: Республика, 1993. Т.1,2.

4. Маршалл А. Принципы экономической науки. Т.1. М., 1993.

5. Негиши Т. История экономической теории. – М.: Аспект-пресс, 1997.

6. Чепурин М.Н. Курс экономической теории. Киров: АСА, 1995.

7. Белоусов В.А. Инфляция: факторы, механизм, стратегия преодоления. // Экономист, 1999, №4.

8. Финансовый анализ. Краткий курс. Бочаров В.В., С-Пб.: «Питер» - 2001г.

9. Николаева Т.И.,Егорова Н.Р. Потребительский рынок и торговля: проблемы развития и регулирования.Екатеринбург,1998.-270с.

10. Экономика предприятий торговли и общественного питания:Учеб.пособие / Рук.авт.кол.Николаева Т.И.; Науч.ред.Егорова Н.Р.- Екатеринбург,2001.- 498с.

11. Крутик А.Б.,Хайкин М.М. Основы финансовой деятельности предприятия:Учеб.пособие.-СПб.:Бизнес-пресса,1999.-448с.

12. Даненбург В.,Монкриф Р.,Тейлор В. Основы оптовой торговли: Практический курс.- СПб.:Нева-Ладога-Онега,1993.-212с.

13. Ворст Й.,Ревентлоу П. Экономика фирмы :Учеб./Пер. с датского Чеканского А.Н.,Рождественского О.В.-М.: Высш.шк., 1994.-272с.

14. Панкратов Ф.Г.,Серегина Т.К. Комерческая деятельность: Учеб.-М.: Информационно-внедренческий центр «Маркетинг», 1997.-328с.

15. Николаева Г.А.,Щур Д.Л. Оптовая торговля.- М.:Издательство Приор,1998.-336с.

16. Экономика торгового предприятия:Учеб./Под ред.Гребнева А.И.- М.:Экономика,1996.- 238с.

17. Памбухчиянц О.В. Организация и технология коммерческой деятельности Учебник.-М.:Информационно-внедренчиский центр «Маркетинг»,1999.-292с.

18. Абрютина М.С. Экономический анализ торговой деятельности:Учеб.пособие. – М.: Издательство «Дело и Сервис», 2000.-512с.

19. Кравченко Л.И. Анализ хозяйственной деятельности в торговле :Учеб.-Мн.:Выш.шк.,2000.-430с.

20. Абрютина М.С. Экономический анализ торговой деятельности :Учеб.пос. –М.: Издательство «Дело и Сервис» 2000.-512с.

21. Ильин А.И. Планирование на предприятии:Учеб.пособие.-Мн.:ООО «Новое знание»,2000.-312с

22. Бланк И.А. Торговый менеджмент.- К.:Украинско-Финский институт менеджмента и бизнеса, 1997.-408с.

|