СОДЕРЖАНИЕ:

Введение: ………………………………………………………………………………………...1

1. Векселя, используемые в кредитных операциях. ………………………………………….3

2. Операции КБ с векселями. …………………………………………………………………...4

2.1. Эмиссия векселей. ……………………………………………………………………….4

2.2. Учет векселей. ……………………………………………………………………………7

2.3. Ссуды под залог векселей. ……………………………………………………………..11

2.4. Инкассирование векселей. ……………………………………………………………..13

2.5. Домициляция векселей. ………………………………………………………………...15

2.6. Авалирование векселей. ………………………………………………………………..16

2.7. Векселедательский кредит. …………………………………………………………….17

2.8. Форфейтинг и факторинг. ……………………………………………………………...18

3. Российский вексельный рынок в 2008-2009 гг. …………………………………………...20

Заключение: …………………………………………………………………………………….27

Используемая литература: …………………………………………………………………….29

Введение:

Объектом исследования являются операции российских коммерческих банков с векселями.

Интерес к этому объекту исследования обусловлен спецификой данного вида деятельности, связанного с особенностями самого векселя - достаточно сложного финансового инструмента, операции с которым, с одной стороны, позволяют использовать преимущества этой ценной бумаги, а, с другой стороны, «неосторожное» обращение с векселем чревато для банка возможными потерями и убытками вследствие реализации различных экономических и правовых рисков.

Векселем

признается ценная бумага, удостоверяющая ничем не обусловленное обязательство векселедателя, либо иного указанного в векселе плательщика выплатить при наступлении предусмотренного векселем срока определенную сумму владельцу векселя.

Особая правовая природа векселей определяет привлекательность для банков операций с ними. В отличие от операций с другими ценными бумагами, вексельные операции наименее рискованны именно в силу безусловности и бесспорности вексельного требования. Вексельные операции достаточно ликвидны, а широкое развитие операций Центрального банка по переучету и перезалогу векселей коммерческих банков еще более повышает их ликвидность. Операции с векселями клиентов, как правило, приносят банкам устойчивые доходы и обеспечивают углубление партнерских взаимоотношений с клиентами.

Реклама

Цель кредитных вексельных операций

- обеспечить клиентов банка краткосрочными заемными средствами для организации текущего денежного оборота.

Их особенностью

является то, что в качестве обеспечения возвратности кредита используются только векселя.

Правовой основой осуществления банковских операций с векселями является законодательство (вексельное право), представляющее собой совокупность правовых норм, регулирующих вексельные отношения. Это, прежде всего Женевские вексельные конвенции - многосторонние межгосударственные договоры, регулирующие вексельные отношения, разработанные с целью унифицикации норм вексельного законодательства различных стран.

В РФ основными такими правовыми нормами являются: Федеральный закон от № 48-ФЗ «О переводном и простом векселе», Письмо Банка России от 25.12.2006 № 167-Т "О Методических рекомендациях по проверке сделок кредитных организаций (их филиалов) с векселями", Гражданский кодекс Российской Федерации, Постановление от 7 августа 2007 г. N 104/1341 «О введении в действие Положения о переводном и простом векселе».

В соответствии с законодательством РФ коммерческие банки вправе обязываться по векселям (выдавать, акцептовать, авалировать векселя, совершать индоссамент). В соответствии с лицензией Банка России банки могут также покупать, продавать, хранить, учитывать и осуществлять иные операции с векселями, если это не требует получения специальной лицензии в соответствии с федеральными законами. В последнем случае кредитная организация имеет право осуществлять профессиональную деятельность с векселями в порядке, предусмотренном национальным законодательством.

В соответствии с экономическим содержанием и юридической формой все сделки банка с векселями можно разделить на три основные группы: активные, пассивные и посреднические.

При совершении первой группы сделок банк приобретает и реализует права на векселя, следовательно, и из векселей. Осуществляя сделки второй группы, банк принимает на себя обязательства из векселя и прекращает эти обязательства. И в первом, и во втором случае права и обязательства банка регулируются как нормами национального, так и международного законодательства. При заключении договоров залога, хранения, депозитарного, доверительного управления, комиссии, поручения банк выступает должником или кредитором в соответствии с национальным законодательством.

Цель работы

- рассмотреть:

Реклама

1. содержание, схемы организации, назначение, особенности основных операций, совершаемых коммерческими банками с векселями;

2. экономические показатели, динамику, результаты этих операций.

Актуальность

данной темы заключается в том, что развитие практики выпуска и обращения векселей, формирование рынка векселей являются важнейшим направлением развития рынка кредитно-финансовых услуг, функциональная

задача которого состоит в перераспределении денежных средств.

1. Векселя, используемые в кредитных операциях.

Все обращаемые на рынке векселя можно разделить на:

Коммерческие

векселя возникают в процессе отношений по купле-продаже товаров, работ, услуг, когда покупатель, осуществляя оплату в рассрочку, предлагает продавцу векселя. В этом случае важно убедиться, что вексель появился в результате реального движения товарно-материальных ценностей, так как его погашение будет осуществляться за счет выручки от реализации ценностей.

Финансовые

векселя свидетельствуют о наличии отношений займа денежных средств. При работе с такими векселями необходимо тщательно отслеживать изменение финансовой устойчивости векселедателя. Разновидностью финансовых векселей являются банковские, подтверждающие факт депонирования денежных средств клиента на банковские счета. В этом случае целесообразно оценить платежеспособность банка, убедиться в отсутствии задержек в проведении расчетов через банк.

Различают дисконтные и процентные банковские векселя. Дисконтные векселя погашаются по номиналу, а продаются со скидкой (дисконтом), размер которой и составляет доход векселедержателя. Процентные векселя продаются по номиналу, а погашаются по цене, включающей в себя сумму, набежавшую в соответствии с процентной ставкой, указанной в векселе. В последнее время наблюдается тенденция увеличения роли процентных векселей, как более выгодных и для векселедателей, и для векселеполучателей. Для первых это объясняется необходимостью выполнения резервных требований ЦБ России, рассчитываемых к номинальной стоимости векселя. Для векселеполучателей (имея в виду юридических лиц) выгодность процентных векселей объясняется условиями налогообложения дохода по ценным бумагам.

Введение в обращение казначейских

векселей, или векселей, выпущенных местными органами власти, расширяет базу для проведения кредитных вексельных операций.[1]

Также векселя можно разделить по следующим классификационным признакам: по форме (переводные и простые), по типу векселедателя, по сроку платежа, по валюте, в которой выражено денежное обязательство и т.д.

Существует два вида векселей: простой и переводной. По простому векселю (его еще называют соло-векселем, собственным векселем) лицо, которое выставило его (векселедатель), одновременно является и плательщиком. Иначе говоря, простой вексель можно определить как ценную бумагу, удостоверяющую безусловное денежное обязательство (обещание) векселедателя уплатить по наступлении срока платежа определенную сумму денег владельцу векселя (векселедержателю).[2]

Возможны следующие варианты срока платежа:

1) по предъявлении;

2) во столько-то времени от предъявления;

3) во столько-то времени от составления;

4) на определенный день.

Вексель (независимо от его вида) должен содержать следующие обязательные элементы

:

1) наименование вексель, включенное в самый текст документ и выраженное на том языке, на котором этот документ составлен;

2) простое и ничем не обусловленное обещание уплатить определенную сумму (для простого векселя);

3) наименование того, кто должен платить;

4) указание срока платежа;

5) указание места, в котором должен быть совершен платеж;

6) наименование того, кому или по приказу кого должен быть совершен платеж;

7) указание даты и места составления векселя;

8) подпись того, кто выдает вексель (векселедателя);

При отсутствии какого-либо из указанных реквизитов вексель таковым не считается и рассматривается как обычная заемная расписка или другой долговой документ.[3]

2. Операции КБ с векселями.

Коммерческие банки могут выпускать (эмитировать) собственные векселя – так называемые банковские или финансовые векселя. Банковский вексель представляет собой одностороннее, ничем не обусловленное обязательство банка-эмитента векселя об уплате обозначенному в нем лицу или по его приказу определенной денежной суммы в установленный срок. Финансовые векселя эмитируются для целей получения инвесторами дохода, который определяется величиной дисконта, и для выполнения расчетных функций между предприятиями.

Стать первым держателем векселя коммерческого банка можно двумя способами:

- купить вексель в коммерческом банке;

- получить в коммерческом банке вексельный кредит (процентная ставка по вексельному кредиту ниже, чем по обыкновенному).

Собственные векселя банков включаются в расчет суммы обязательных резервов, подлежащих депонированию в Центральном Банке России. Таким образом, часть средств, привлеченных банком от продажи векселей, подлежит обязательному депонированию в Центральном Банке России. Ежеквартально банк должен представлять в территориальные органы управления Центрального Банка РФ по месту нахождения корреспондентского счета информацию о выпущенных векселях, а также об участии банка в серийных или регулярных выпусках векселей эмитентов-небанков, в которых он выступает гарантом либо в виде аваля, либо вексельного посредничества.[4]

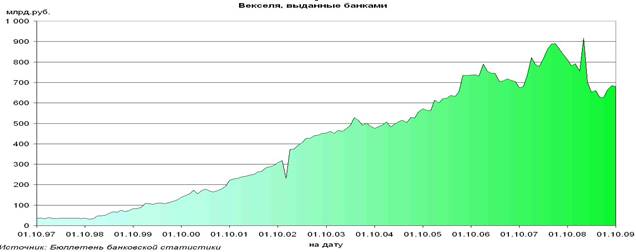

Сумма средств, привлечённых кредитными организациями России путём выпуска векселей, на 1 октября 2009 года составила 680,2 млрд.руб. За сентябрь объем банковских векселей, находящихся в обращении, уменьшился на 0,6%

По сравнению с аналогичным периодом прошлого 2008 года уменьшение составляет 19,3%.

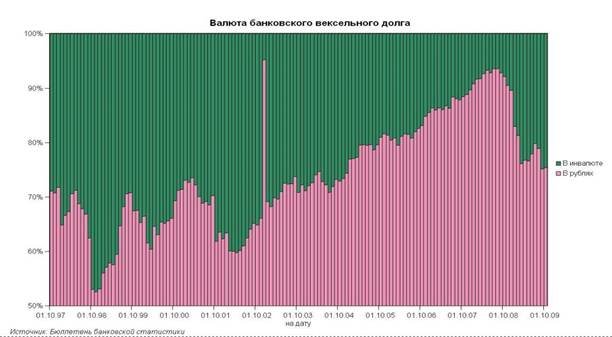

В указанный объем входят рублевые векселя на сумму 512,9 млрд.руб. (уменьшение 0,3% за сентябрь 2009 года и 45,7% по сравнению с аналогичным периодом прошлого 2008 года), и валютные векселя на сумму 167,4 млрд.руб. (их объем в обращении за сентябрь 2009 года уменьшился на 1,7%, но в 2,6 раза больше по сравнению с аналогичным периодом прошлого 2008 года).

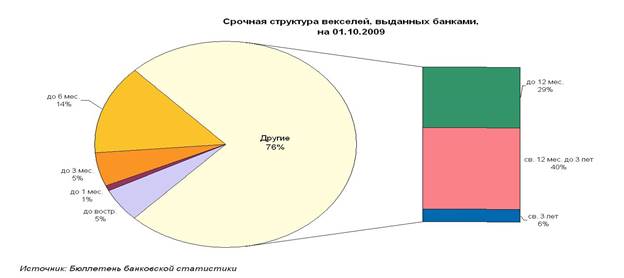

Выпущенные банками векселя в рублях и инвалюте занимают в их структуре привлеченных средств 4%.

В сентябре 2009 года доля банковских векселей сроком "до востребования" не превышала обычных для себя 5,1%. Преобладают же по-прежнему бумаги со сроком до погашения от 1 года до 3 лет (39,1%), но их объем уменьшился на 1,8% по сравнению с 1.09.2009. При этом их рублевая цена для банков составляет 13,9% (по выданным нефинансовым организациям) и 14,4% годовых (населению), что довольно дорого по сравнению с другими видами привлеченных средств.

[5] [5]

2.2.

Учет векселей.

Операции по учету векселей занимают ключевое место среди операций банка с данным инструментом.

Учет векселей - форма кредитования векселедержателя, при которой банк досрочно выкупает (учитывает) векселя. Юридически учет векселя представляет собой передачу (индоссамент) векселя банку. Предъявитель становится должником по учтенному векселю, а банк – кредитором (векселедержателем).

Операция учета заключается в покупке банком денежных долговых обязательств до срока наступления платежа, при котором происходит перенос на банк прав кредитора. Учетом, или дисконтом векселя называется операция, в которой банк, принимая от предъявителя вексель, выдает предъявителю сумму этого векселя до наступления срока платежа, удерживая в свою пользу проценты от суммы векселя за время, оставшееся до окончания этого срока.

В практической деятельности банков, а также в специальной литературе применяются различные термины для обозначения учета векселей: «переучетный кредит», «дисконт векселей», «дисконтирование векселей», «дисконтный кредит».

Переучетный кредит означает, что к учету принимаются векселя, которые уже прошли данную процедуру в другом банке.

Дисконт указывает на отличительную черту учета таких векселей - формирование дохода банка в виде вычета (дисконта) рассчитанной суммы процентов из номинала представленных к учету векселей.[6]

Если банк принимает к учету только вексели, основанные на товарных сделках, он должен быть уверен в своевременной их оплате и товарном характере сделки. Следовательно, необходима проверка кредитоспособности клиента и правильности оформления векселей. Объяснений по поводу отказа в приеме векселей к учету банк давать не обязан.

Оценка векселя

предполагает

:

1. изучение юридической состоятельности векселя, его подлинности (соблюдение требований к оформлению векселя) и ликвидности, проверка надежности и платежеспособности векселедателя и других лиц, указанных в векселе;

2. определение кредитоспособности векселедержателя.

Учитывая вексель, клиент банка приобретает ликвидные средства, а также избавляется от необходимости возврата банку полученных по учету сумм, поскольку банк получает их непосредственно от векселедателей и только лишь при неблагоприятном финансовом состоянии последних обращается к предъявителю векселя.

Если в результате проверки качества векселя специалисты банка дали положительное заключение, проводится расчет суммы учетного процента.

Учетный процент представляет собой плату за предоставленные векселедержателю кредитные ресурсы банка. Он определяется на основе ставки рефинансирования Центрального банка РФ или исходя из действующих в данном банке ставок кредитов подобной продолжительности (период с даты учета до даты погашения векселя).

Для расчета учетной суммы применяется следующая формула:

С=(К х Т х П)/(360 х 100)

Где С – сумма дисконта, К – сумма векселя, Т – количество дней до срока платежа, П – учетная ставка банка.

Суммарный доход банка от учета векселей (дисконт) складывается из учетного процента и банковской комиссии, которая включает потенциальные рисковые потери по конкретному векселю, а также дополнительные расходы банка по погашению векселя или его протесту в случае нарушения сроков погашения.

Представленные к учету векселя должны иметь бланковые передаточные индоссаменты от имени предъявителя. Перед бланковой надписью оставляется место, достаточное для того, чтобы банк мог поставить штамп о передаче векселя на его имя, превратив, таким образом, бланковую надпись клиента в именную. Обращение бланкового индоссамента в именной направлено на предотвращение использования векселя в случае его утраты или хищения.

В число предоставляемых банками услуг может входить прием от клиентов заявлений об утрате векселей и оповещение об утраченных векселях других банков.[7]

После подписания договора банка с векселедержателем последнему выдается сумма ссуды, равная номиналу векселя, дисконтированному (уменьшенному) на величину дохода от операции.

При отказе векселедателя от платежа оформляется нотариально заверенный протест векселя, служащий основанием для возмещения ущерба банка через суд в установленном законом порядке. Если сумму по векселю не удается получить с векселедателя, претензии могут быть предъявлены к любому из ответственных по векселю лиц.

При необходимости восполнения свободных денежных ресурсов банки могут досрочно переучесть векселя из их портфеля в других коммерческих банках или Центральном банке РФ.[8]

Купля-продажа векселей дает возможность коммерческому банку извлечь доход из данной операции. С точки зрения ликвидности банков эти операции позволяют практически сразу перепродать другому банку купленный вексель, в то время как вложения будут возвращены только после наступления срока. Таким образом, операция по учету векселей имеет большое значение для регулирования ликвидности баланса банка, для его последующего рефинансирования через переучет векселей.

Операции банков по учету и переучету векселей образуют учетный рынок. На нем важная роль принадлежит Центральному Банку России. Именно Центральный Банк определяет основные направления функционирования и развития рынка векселей посредством осуществления определенной учетной политики и политики рефинансирования. Учетная политика включает введение прямых ограничений учета и переучета векселей и определение пределов процентной ставки по переучету векселей.[9]

За сентябрь 2009 года на 1,1% увеличился объем учтенных кредитными организациями векселей (однако по сравнению с аналогичным периодом прошлого 2008 года - уменьшение составляет 12,9%). При этом банки на 16,9% меньше учли так называемых "прочих векселей резидентов" (всего на сумму 55,8 млрд.руб.), к которым относятся векселя предприятий нефинансового, то есть "реального", сектора экономики (по сравнению с аналогичным периодом прошлого 2008 года уменьшение составляет 11,3%). А векселей кредитных организаций банки учли на сумму 130,9 млрд.руб., что на 9,7% больше, чем по данным на 1.09.2009 года, но на 13,5% меньше по сравнению с аналогичным днем 2008 года. Учетные ставки банков по векселям в третьем квартале 2009 года составляли от 12,7 до 14,7 процентов годовых в рублях и от 3,1 до 12,9 процентов годовых в долларах США, в зависимости от срока до погашения. При этом ставки по вексельным кредитам в рублях составляли в этот же период от 5,1 до 11,9, а в долларах США от 10,0 до 11,0 процентов годовых в зависимости от срока кредита.

[10] [10]

2.3.

Ссуды под залог векселей.

Ссуды под залог векселей - форма краткосрочного ломбардного кредита, при которой банк выдает клиенту ссуду в денежной форме, а в обеспечение платежа принимает от него (заемщика) находящиеся в его распоряжении товарные векселя. При выдаче ссуды под залог векселей банк не входит в число обязанных по векселю лиц.

Основные характерные черты

:

• низкие издержки по хранению векселей как предмета залога;

• быстрое оформление процедуры;

• высокая ликвидность предмета залога.

При кредитовании под залог векселей кредиторами могут являться коммерческие банки, а заемщиками - коммерческие банки, предприятия и организации, функционирующие на коммерческих началах, и физические лица.

Предварительная аналитическая работа специалистов банка по оценке юридической и экономической состоятельности векселя проводится в тех же направлениях, что и при учете векселей.

Следует обратить внимание на то, что в случае кредитования под залог векселей право собственности и получения платежа по векселю не передается банку. Заемщик оформляет залоговое обязательство, в соответствии с которым банк может получить вексельную сумму в счет погашения задолженности только при нарушении со стороны заемщика условий кредитного договора.

Ссуды под залог векселей бывают либо срочными, когда владелец векселей обязан выкупить их у банка в заранее установленный срок, либо онкольными, т.е. ссудами до востребования, возврата которых банк вправе потребовать в любое время.

При кредитовании под залог векселей сумма выдаваемой ссуды устанавливается на уровне ниже номинала векселя (в пределах от 50 до 90%). При этом принимаются во внимание следующие факторы:

• кредитоспособность непосредственного заемщика;

• платежеспособность векселедателя и наличие других ответственных по векселю лиц, что повышает вероятность его оплаты;

• ликвидность векселя, возможность его быстрой реализации и расходы, связанные с этим;

• затраты на оформление вексельного залога и его ответственное хранение в банке;

• уровень ссудного процента;

• возможные расходы по возмещению убытков банка при невыполнении заемщиком обязательств.[11]

При выдаче ссуд под залог векселей с простого ссудного счета объектом залога выступает каждый отдельный вексель как особая ценная бумага. Срок и размер ссуды прямо зависят от срока погашения данного векселя и его номинала.

В случае неисполнения собственником ссудного счета под залог векселей требования о погашении всего или части долга или взносе дополнительного обеспечения в течение 10 дней после отправки банком уведомления банк может реализовать все заложенные векселя и погасить задолженность по ссудному счету. Если денег от реализации векселей не хватает для погашения всей задолженности, то она может быть погашена за счет остатка средств на расчетном счете клиента в судебном порядке путем наложения взыскания на имущество заемщика.

При данной форме кредитования оформляется кредитный договор, включающий в себя: условия предоставления и возврата ссуды, залоговое обязательство с указанием оценки предложенных заемщиком векселей и порядок возмещения за счет них обязательств заемщика перед коммерческим банком.

В ходе кредитного договора заемщик по согласованию с банком может воспользоваться средствами, поступающими в счет оплаты векселя. Однако в этом случае он обязан заменить векселя в портфеле банка адекватными по качеству. После полного выполнения заемщиком обязательств перед банком заложенные векселя возвращаются в распоряжение заемщика.[12]

Таким образом, у вексельных ссуд есть как минимум семь преимуществ

:

1. Возможность пополнения оборотных средств под низкую процентную ставку.

2. Возможность выдачи кредита пакетом векселей удобных для заемщика номиналов.

3. Возможность определения заемщиком графика погашения векселей, а значит, и уровня процентной ставки.

4. Возможность ускоренной оплаты продукции и услуг (отсутствуют затраты времени на межбанковский пробег средств).

5. Возможность избежать безакцептного списания средств с расчетного счета при погашении дебиторско-кредиторской задолженности и осуществлении текущих платежей.

6. Возможность полного включения процентных выплат по обслуживанию вексельных кредитов в себестоимость (так как в абсолютном большинстве случаев проценты по вексельному кредиту значительно ниже действующей ставки рефинансирования Центробанка России).

7. Возможность уменьшения суммы залога или обеспечения кредита по сравнению с обычным кредитом (сумма обеспечения включает сумму кредита и проценты за его использование, а так как процентная ставка по вексельному кредиту значительно ниже, чем по обычному, уменьшается и сумма обеспечения кредита).[13]

При открытии кредита по специальному ссудному счету под векселя заемщик предоставляет банку в установленном порядке обязательства, выполнение которых является необходимым условием для пользования кредитом. В них устанавливается:

• Размер кредита;

• Высший предел соотношения между обеспечением и задолженностью по счету;

• Размер процентов по кредиту и комиссии в пользу банка;

• Право банка повышать по своему усмотрению, но с предупреждением клиента, размер процентов и комиссии;

• Право банка закрыть счет и потребовать в любое время полного и частичного погашения задолженности или предоставления дополнительного обеспечения;

• Право банка обращать в погашение долга суммы, поступающие в оплату обеспечивающих счет векселей;

• Право банка погашать задолженность клиента из сумм, принадлежащих клиенту и находящихся в банке по другим операциям клиента;

• Право банка разрешать замену клиентам одних векселей до их срока другими.[14]

2.4.

Инкассирование векселей.

Инкассирование векселей банками (комиссионная операция) - это выполнение ими поручений векселедержателей по получению платежей по векселям при наступлении срока. Инкассируя вексель, банк берет на себя ответственность по предъявлению векселя в срок к плательщику и по получению причитающегося по нему платежа.

Для осуществления комиссионной операции комитенты представляют в банк заявление, где, помимо просьбы принять на комиссию векселя для получения платежа, указываются срок платежа, наименование плательщиков, их адреса, имя протестанта (от кого может быть осуществлен протест), общее число и сумма векселей. Передаваемые на комиссию векселя должны быть снабжены на обороте перепоручительной надписью комитента на имя учреждения банка.

По принятым на комиссию векселям банк обязуется:

• уведомлять плательщиков извещениями о поступлении векселей на инкассо;

• получив платежи, выдавать их комитентам или переводить полученные суммы в место приема векселей, а по указанию комитентов и в другие города;

• в случае неполучения платежа отсылать векселя к нотариусу для предъявления к платежу и протеста;

• возвращать комитентам неоплаченные векселя с протестом (или, по их желанию, без протеста).

Банк не должен отвечать:

• за последствия допущенных комитентом неправильных сведений в заявлении;

• за последствия упущений в самом векселе;

• за последствия предоставления векселя не на русском языке без перевода;

• за утрату векселя почтой или задержку в доставке по вине почтовых организаций;

• за действия нотариусов.

За получение платежей по векселям взимается плата, размер которой определяется банком самостоятельно. Плата взимается при приеме векселей на комиссию.

Таким образом, при инкассировании векселей банки берут на себя ответственность лишь по предъявлении векселей в срок плательщику и получении причитающихся по нему платежей. Если платеж поступает, вексель возвращается должнику. В случае неполучения платежа по векселям банк обязан предъявить их к протесту от имени доверителя, если последним не будет дано иного распоряжения.

Неоплаченные векселя с протестом в неплатеже банк возвращает клиенту, сообщая ему об исполнения поручения. За все последствия, возникшие вследствие упущения протеста, ответственность возлагается на банк.

Неоплаченные векселя должны храниться в банке до востребования их клиентом. Банки сами устанавливают предельные сроки хранения документов, по истечении которых снимают с себя ответственность за их дальнейшее хранение. За выполнение поручения по инкассированию векселей банк взимает с клиента все расходы по отсылке, пересылке и получению платежа, по протесту векселя в случае его неоплаты, а также комиссионное вознаграждение за услуги в виде процента с полученной банком суммы.

О поступлении векселя для получения платежа в банк по местонахождению плательщика последнему посылается извещение, которое он представляет при выкупе векселя. Выкупленный вексель с отметкой на оборотной стороне об оплате за подписью кассира банка выдается оплатившему его лицу под расписку.

Банк, принявший векселя на комиссию, посылает комитенту извещение об оплате векселей или о непоступлении по ним платежей, по предъявлении которого ему выдается (под расписку) причитающаяся сумма или возвращаются неоплаченные векселя. Если комитент имеет в банке, принявшем векселя на комиссию, расчетный или текущий счет, то поступающие суммы заносятся на эти счета.[15]

Операции по инкассированию банками векселей имеют ряд достоинств

:

1) для клиента – он освобождается от необходимости отслеживать сроки предъявления векселей к платежу, а сама процедура получения платежа становится для него более быстрой, дешевой и надежной;

2) для банка – осуществление операций по инкассированию векселей является одним из источников дохода, кроме того, они позволяют банку привлечь на свой корреспондентский счет дополнительные средства, которые он может использовать в своей деятельности.[16]

2.5.

Домициляция векселей.

Платежи по векселям осуществляются обычно через банк посредством выполнения им операций по домициляции векселей. Домициляция означает назначение плательщиком по векселю какого-либо третьего лица (домицилиата), а векселя, по которым назначен плательщик – домицилированным. Домицилиат не является лицом, ответственным по векселю, он лишь своевременно оплачивает вексель за счет плательщика, предоставившего в его распоряжение необходимые средства.

Как правило, плательщиком по векселю назначается банк. Внешним признаком домицилированного векселя служат слова “платеж в банке”, помещенные под подписью должника. Выступая в качестве домицилянта, банк по поручению векселедержателей или трассантов производит платежи по векселям в установленный срок. В отличие от инкассовой операции, банк в этом случае является не получателем платежа, а плательщиком. Как домицилянт банк не несет никакого риска, поскольку оплачивает вексель только в том случае, если на счете должника по данному векселю есть необходимая сумма. В противном случае он отказывает в платеже, и вексель протестуется обычным порядком. В рекомендациях Центрального банка РФ по использованию векселей в хозяйственном обороте допускается возможность оплаты векселя банком-домицилянтом как с расчетного счета клиента, так и с отдельного счета, открытого для оплаты векселей, на который должник в предварительном порядке перечисляет необходимую для погашения своих обязательств сумму. При этом за оплату векселя с отдельного счета плательщика банкам рекомендуется взимать определенную комиссию с лиц, чьи векселя оплачиваются. Оплата векселей с расчетного (текущего) счета должна производиться бесплатно.

На практике коммерческие банки могут производить оплату векселей исключительно с расчетных счетов своих клиентов, поскольку ни с какого другого счета клиента текущие платежи производиться не должны. Это требование, продиктованное необходимостью соблюдать определенную очередность платежей при недостатке средств на расчетном счете клиента, являясь оправданным с точки зрения соблюдения интересов бюджета и поставщиков, тем не менее, ограничивает применение расчетов векселями, поскольку затрудняет во многих случаях получение платежа по векселю.

Преимущества данных операций для банков состоит в том, что они увеличивают их депозитную базу за счет аккумуляции средств на специальных накопительных счетах, а также увеличивают доходы банков за счет взимания комиссионных. Клиентов банки освобождают от работы по контролю за сроками предъявления векселей к платежу, ускоряют и удешевляют процесс проведения платежа.[17]

2.6.

Авалирование векселей.

Платеж по векселю может быть обеспечен полностью или в части вексельной суммы посредством поручительства (аваля). Такое обеспечение дается банком как за векселедателя, так и за каждого другого, обязанного по векселю лица. Отметка об авале может быть сделана на векселе, добавочном листе или даже на отдельном листе за подписью авалиста с указанием места выдачи того, за кого именно он дан. Авалисты и лицо, за которое он поручился, несут солидарную ответственность.

При авалировании чужого векселя банк заключает с лицом, за которое дается аваль, договор или соглашение об авалировании векселя. В таком договоре можно также оговорить ряд условий, таких как: сумма векселя и аваля, срок векселей, которые авалируются, величина вознагрождения, которое клиент уплачивает банку за такие услуги и т. п.

Схема авалирования коммерческим банком векселей своих клиентов.

Очень важным моментом является установление порядка оповещения банка о том, что клиент оплатил вексель и к банку не будет предъявлять требование. В интересах банка получить такое уведомление, поскольку на его основании он сможет списать с забалансового счета сумму своей задолженности по векселю. Комиссия, оговариваемая в соглашении, уплачивается банку в момент совершения им аваля и становится его доходом, вне зависимости от того, использовался аваль или нет. Сумма комиссионного вознаграждения может варьироваться в пределах от 1 до 10% от суммы аваля. В соглашении можно установить для клиента предельной суммы предоставляемого аваля. Аваль может быть выдан на сумму номинала векселя или на меньшую сумму. При неоплате основным должником векселя векселедержатель имеет право, не совершая протеста, обратиться к банку, давшего аваль за основного должника.[18]

2.7.

Векселедательский кредит.

Таким кредитом пользуются предприятия, выступающие в роли покупателей, при нехватке оборотных средств для расчетов с поставщиками продукции, товаров, услуг и невозможности из-за дороговизны оформить в банке обычный денежный банковский кредит. В этом случае банк заключает с клиентом кредитный договор, в соответствии с которым заемщик в качестве кредита получит пакет собственных векселей банка-кредитора на общую сумму, указанную в договоре, выписанных банком на него.

Процентная ставка за векселедательский кредит устанавливается ниже ставки за обычный банковский кредит в связи с более низкой ликвидностью векселей по сравнению с деньгами.

Векселедательский кредит имеет определенные границы, поскольку банки при таком виде кредитования хотя и не используют свои кредитные ресурсы, но ограничены рамками норматива ликвидности, устанавливаемого ЦБ РФ для коммерческих банков, по выпуску собственных векселей, дабы не допустить необоснованного роста денежной массы в обращении.[19]

Схема организации вексельного кредита.

1) Банк и заемщик (предприятие, организация) заключают договор, в соответствии с которым банк выписывает краткосрочный вексель (сроком до 6 месяцев), а заемщик обязуется по договору возвратить в срок полученные в форме векселя кредит и проценты по нему.

2) В течение срока действия векселя заемщик может передать его другим юридическим лицам в счет своей задолженности, оформляя индоссамент. Это позволяет сохранить платежеспособность заемщика даже при отсутствии средств на его счете. Тем самым заемщик самостоятельно решает свои платежные проблемы, несмотря на существующие претензии к его счету со стороны других кредиторов.

3) При наступлении срока погашения последний векселедержатель предъявляет в банк вексель для оплаты.

4) Банк проверяет подлинность векселя в установленном порядке и перечисляет сумму в размере его номинала на счет векселедержателя.

При предоставлении вексельного кредита кредитоспособность юридического лица проверяется банком в обычном порядке по действующей методике.

Технология вексельного кредита может предусматривать досрочное предъявление векселя к оплате в банк векселедержателем, т. е. проведение операции учета векселей.

Погашение задолженности по вексельному кредиту допускается путем разовой выплаты суммы ссуды и процентов по ней в конце срока договора (если он не превышает 3-4 месяцев) или выплаты равными долями ежемесячно. Такая схема возврата вексельного кредита предлагалась заемщикам Сберегательного банка России.

Вексельный кредит имеет следующие особенности

:

• при его предоставлении не происходит реального отвлечения кредитных ресурсов банка, которые могут использоваться в этот период в других доходных операциях;

• процентная ставка по вексельному кредиту существенно ниже других (иногда в 2 - 3 раза);

• вексельный кредит обычно носит бланковый характер, т. е. предоставляется без соответствующего обеспечения;

• срок действия договора по вексельному кредиту не подлежит пролонгации, в противном случае риск неоправданно возрастает;

• если срок получения суммы по векселю уже прошел, то векселедержатель может предъявить его к оплате в банк в течение года, начиная с даты, установленной для погашения. После этого вексель утрачивает свою силу;

• сумма вексельного кредита может быть разбита по нескольким векселям, что позволяет заемщику с большим удобством осуществить свои платежи по обязательствам перед кредиторами.[20]

2.

8. Форфейтинг ифакторинг.

Форфетирование - это покупка обязательств, погашение которых происходит на определенный период в будущем без оборота на любого предыдущего должника.

Форфейтинг

представляет собой особый вид банковского кредитования внешнеторговых сделок в форме покупки у экспортера коммерческих векселей, акцептованных экспортером, без оборота на продавца. Учетные ставки по этим операциям выше, чем по другим формам кредитования, их размеры зависят от категории должника, валюты и сроков кредитования. С целью снижения валютного риска большинство форфейторов приобретают векселя только в устойчивых валютах (долларах США, немецких марках или швейцарских франках).

Как правило, форфейтором приобретаются векселя со сроком от 6 месяцев до 5 лет и на довольно крупные суммы.

Форфейтинговые операции – это разовые операции, которые осуществляются в связи с куплей-продажей каждого отдельного векселя. Преимуществом форфейтинга является простота оформления сделки. Покупка векселей оформляется стандартным договором, где содержится точное описание сделки, сроки, издержки, гарантии и прочее.

Вексель передается форфейтеру (банку) путем индосаммента с оговоркой «оборота на продавца». При наступлении срока платежа вексель предъявляется должнику от имени форфейтора. В результате форфейтинговых операций поставщики-экспортеры получают возмещение стоимости отгруженных товаров (за минусом учетной ставки), не дожидаясь сроков платежа по выданным импортерам векселям. Кроме того, банки освобождаются от необходимости отслеживать сроки платежей по векселям и принимать меры по взысканию платежей по ним.

Для векселей, принимаемых при форфетировании, почти всегда требуется банковское страхование в виде гарантии или аваля.

Гарантом, как правило, является действующий на международном рынке банк, расположенный в стране импортера и могущий дать заключение платежеспособности покупателя. Гарантия должна быть чистой, безотзывной и безусловной, т. е. не содержать зависимости от контракта, являющегося ее основой, или финансового положения покупателя.

Аваль можно рассматривать как безотзывную и безусловную гарантию. Однако гарантия может выдаваться отдельно от векселя в виде самостоятельного документа. В ней должны быть приведены полная сумма платежа и, если она разбивается на несколько платежей, то срок и суммы промежуточных выплат.

При форфетировании также проверяется подлинность подписей на передаваемых документах. Подлинность подписей подтверждается банком, обслуживающим экспортера, и если этого нет, то форфетор может приобрести векселя без оборота обязательств только в случае подтверждения подписи.

Факторинг

- это покупка банком денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

За выполнение этих операций банк берет определенные комиссионные. Обычно основная сумма долга выплачивается сразу, а меньшая часть – после погашения векселя покупателем. Факторинг выгоден всем участникам этой операции, но особенно продавцу, который получает средства сразу или в довольно короткие, определяемые договором сроки. Факторинг перекладывает риск неплатежа по сделке и векселю на банк. Факторинг может быть полным и неполным. Последний означает, что банк берет на себя как минимум две из функций: кредитование поставщика; осуществление учета требований к покупателям; предъявление к оплате денежных требований покупателем; страхование поставщика от неплатежеспособности покупателя. В Российской Федерации из-за финансово-денежной нестабильности предприятий-покупателей факторинг применяется редко.

При факторинге риск потерь из-за неоплаты требований должником страхуется банком, взимающим за эту операцию комиссию. Поставщик же несет до конца только ответственность за дефекты поставляемого оборудования и за правильность указываемых в счет-фактуре сумм.

Векселя передаются фактору или форфетору путем индоссамента с включением оговорки “без оборота”. Но если в простом векселе индоссант путем этой оговорки освобождается от любого обязательства по нему, то в переводном векселедатель не может снять с себя ответственность за его неоплату. В последнем случае трассант обычно удовлетворяется письменным обязательством форфетора или фактора не предпринимать против него действий в случае неплатежа. С учетом возникновения дополнительных проблем на практике чаще всего применяются простые векселя.[21]

3.

Российский вексельный рынок в 2008-2009 гг.

Единой тенденции на вексельном рынке в 2008 г. не наблюдалось.

В первой половине сохранялись высокие темпы роста всех объемных показателей – к середине большинство из них достигли своих максимумов, во второй половине года вексельный рынок практически перестал «функционировать» - падение объема в обращении банковских векселей было максимальным за историю рынка.

По данным Банка России на 1 января 2009 г. объем выпущенных банковских рублевых векселей составил около 627,292 млрд. рублей, что на 16% ниже уровня начала 2008 г. и на 25% ниже максимального уровня, зафиксированного на 1 июля 2008 г. Объем «рыночных» векселей (т.е. без учета векселей «до востребования» и со сроком обращения более 3-х лет) снизился на 14% за год и на 18% - с максимальных значений до 551,428 млрд. рублей. Доля «рыночных» векселей незначительно снизилась (до 88%) после повышения в июле-октябре до 89%, но, тем не менее, сохранилась на относительно высоком уровне (в среднем 87% за 2008 г.) по сравнению с 83% и 81% в 2007 и 2006 гг. соответственно.

Такие высокие темпы снижения объема векселей в обращении не наблюдались за всю историю вексельного рынка. Отрицательная динамика наблюдалась в середине 2007 г. (на фоне разрастания мирового финансового кризиса, затронувшего в первую очередь мировой банковский сектор), однако максимальное снижение не превышало 10-11% против 25% в 2008 году.

Преимущественно сократился объем и доля «краткосрочных» векселей. Так, например, объем векселей со сроком до 30 дней снизился с начала 2008 г. на 54% до 10,3 млрд. рублей, а их доля в общем объеме снизилась с 3% до 1,6%. На 30-35% снизились объемы векселей со сроком обращения от 1 до 3-х и от 3-х – до 6-и месяцев до 36,8 и 60,9 млрд. рублей соответственно. А их доля в общем объеме снизилась до порядка 6 и 10% соответственно.

На 24% снизился объем векселей со сроком обращения от 6 до 12 месяцев до 145,1 млрд. рублей, а их доля составила порядка 23% в общем объеме. Исключением на общем фоне стал сегмент векселей со сроком обращения от 1 до 3 лет, объем которых вырос по сравнению с началом года на 5% до 298,3 млрд. руб., а доля в суммарном объеме выпущенных банковских векселей составила 47,6% против 38,1% на начало прошлого года. Объяснением этого роста может служить активное размещение «долгосрочных» векселей в начале прошлого года, а также более «длинные» сроки обращения. Снижение затронуло и «нерыночный» сегмент банковских векселей со сроком обращения до востребования и на срок свыше 3-х лет (-35% и 24% соответственно).

Существенное изменение произошло в банковском портфеле учтенных векселей. Так большое сокращение (-54% с начала 2008 г.) было зафиксировано по учтенным банковским векселям, объем которых снизился до 90,44 млрд. руб. против 196,3 млрд. руб. на начало прошлого года. В то же время впервые за четыре последних года был зафиксирован существенный рост учтенных векселей предприятий (не относящихся к кредитным организациям): на 1 января банки учли векселя на сумму более 94,1 млрд. рублей или на 84% выше уровня начала прошлого года. Столь высокого уровня не наблюдалось с конца 2004 г. При этом доля векселей некредитных организаций в вексельном портфеле коммерческих банков составила более 51%, что наблюдалось в последний раз в 2004 г.

Если говорить в целом о доле векселей в общем объеме вложений банков в ценные бумаги, то она на 1 января 2009 г. составила 8% против 10% на начало и 12% на середину 2008 г.

В начале 2009 г. векселей в обращении, по крайней мере рублевых, не прибавилось – бумаги продолжали гасится. При этом максимальный срок рыночных векселей не превышает и полугода.

На деле это привело к снижению доходностей в среднем на 1,5-2 п.п., в результате чего доходности, начиная с векселей Сбербанка, выстроились от уровня 14% и выше. Помимо прочих факторов росту стоимости векселей поспособствовало возобновление рядом банков операций РЕПО с векселями. В среднем деньги под залог реально торгуемых бумаг можно было получить под 12% годовых. Однако ситуация изменилась в считанные дни. В середине первой рабочей недели рост ставок МБК свел на нет всю активность первых дней. Продажи последовали незамедлительно. В результате, к началу текущей недели доходности по тому же 6-ти месячному Сбербанку отползли на 4 фигуры вверх до уровня 18% годовых. Естественно, что и покупателей как ветром снесло.

Продолжила набирать обороты тенденция привлечения валютных (в основном долларовых) векселей. Средний диапазон ставок привлечения составил 6,5-8,5% годовых на срок до трех месяцев.

Продолжение девальвации не могли не затронуть вексельный рынок, столь чувствительный к уровням рублевых ставок. Во второй половине января объемы заявок на продажу выросли существенно, тогда как покупателей остались буквально единицы, да и те торговались, что называется, до последнего. В результате только по самым ликвидным бумагам (уровня Сбербанка) рыночные доходности выросли еще на 3 п.п. до 21-22% годовых для бумаг с погашением через 4 месяца. Говорить о ценообразовании во втором и особенно третьем эшелонах вообще не было смысла.

Тем временем, спрос на валютные векселя российских банков не утихал. В отсутствие вторичного рынка инвесторам приходилось довольствоваться первичной выпиской. Банки не преминули этим воспользоваться и незначительно снизили ставки выписки по своим бумагам (в среднем на 0,3 п.п.).

В феврале вексельный рынок или то, что от него осталось, находился в прямой зависимости от уровня рублевой ликвидности. Так, в начале февраля по мере того, как снизились ставки на рынке МБК инвесторы вернулись и на рынок векселей. На фоне прекращения девальвации интерес рынка к коротким валютным долговым бумагам ослаб. Как бы то ни было, доходности бумаг первого эшелона в первые дни февраля снизились в среднем на 3 б.п. до уровня 17,0-18,0% годовых (для бумаг с погашением через четыре месяца). В то же время, с началом налоговых выплат и первых перекосов с рублевой ликвидностью интерес к векселям в одночасье пропал, а ставки доходностей подскочили уже выше 20% годовых.

Тенденция к укреплению рубля относительно валютной корзины, дешевая стоимость кредитов на межбанковском кредитном рынке и доступное РЕПО стали залогом устойчивого спроса на векселя на протяжении всей первой половины апреля. Впрочем, это относится исключительно к банковским бумагам наиболее крупных российских кредитных организаций.

В основном участники рынка охотились за теми краткосрочными бумагами, что были выписаны еще в 2008 году и гасились в мае-августе 2009 г. В то же время повышенный спрос на краткосрочные рублевые инструменты в совокупности с довольно существенным снижением рыночных доходностей позволил банкам возобновить привлечение средств посредством выписки векселей.

Подавляющее количество бумаг было выписано на срок от 6 до 8 месяцев, т.е. с погашением в этом году. Банки первого эшелона (Сбербанк, ВТБ, Газпромбанк) предлагали ставки на срок до 6 месяцев на уровне 13-14,5% годовых, а банки второго эшелона – 14-15,5% годовых на срок от 6 до 8 месяцев. При этом со стороны рынка на эти сроки более и менее адекватный уровень спроса пока сформировался на уровнях 15-15,5% годовых.

Ключевым событием за июнь можно считать понижение Сбербанком с 11 июня ставок выписки по своим бумагам на 200 б.п. В частности, доходность выписки полугодовых векселей была снижена с 14 до 12% годовых. В преддверие понижения ставок спрос на бумаги Сбербанка возрос в разы. Загадочного в этом мало. Являясь госучреждением, банк далеко не первый последовал вслед за регулятором (Банком России), накануне (5 июня) снизившим основные процентные ставки по рублю. На тот момент времени рыночные доходности по тем же шестимесячным бумагам находились на уровне 13,90-14,25% годовых. Т.е. фактически своими действиями Сбербанк дал понять, что пока не нуждается в рублях. Это и не удивительно, во втором квартале только через векселя он привлек с рынка более 30 млрд. руб. (в основном сроком на полгода).

После ухода главного эталона c первичного рынка ажиотаж вокруг его бумаг на вторичном рынке не унимался несколько дней, хотя доходность его бумаг в одночасье снизилась на 50-60 б.п. Вдоволь насытившись Сбербанком, участники рынка переключились на векселя банков первого и второго эшелонов, в момент оказавшиеся более привлекательными с точки зрения доходностей. Однако через некоторое время опомнились и те, снизив свои ставки выписки также на 150-200 б.п., т.е. ниже рыночных уровней.

Примечательно, что ни ослабление рубля, ни глобальная коррекция фондовых индексов, начавшаяся в середине июля, не ослабили интереса к рублевым векселям. Участники рынка продолжали покупать рублевые обязательства банков, озираясь лишь на достаточный уровень рублевой ликвидности и намеренье Банка России продолжить снижение процентных ставок. В результате с момента понижения Сбербанком ставок выписки рыночные доходности снизились примерно на 1 п.п. При этом, несмотря на общий позитивный настрой в плане дальнейшего удешевления стоимости кредитных ресурсов, основная масса веселей выписывалась/приобреталась на вторичном рынке на срок до полугода (в случае госбанков) или же и вовсе до трех месяцев (второй эшелон).

С началом июля интерес к рублевым векселям заметно ослаб, что было связано как предшествующим снижением ставок выписки (ниже рыночных уровней) крупнейшими банками-векселедателями, так и нарастающими опасениями возобновления девальвации. При этом на какой-то момент идея дальнейшего снижения ставок Банком России себя также изжила.

В результате котировки бумаг поддерживала исключительно высокая рублевая ликвидность в купе с продолжающимся параличом кредитного рынка, вынуждающим банки реинвестировать свои рублевые пассивы в короткие долговые бумаги. В этой связи можно отметить нашумевшее выступление премьера Владимира Путина, в ультимативной форме обязавшего российские госбанки увеличить кредитование реального сектора. Это привнесло некоторую неопределенность на вексельный рынок, так же как и очередной пересмотр верх норм резервирования. Предпочтительные горизонты инвестирования у участников вексельного рынка остались примерно теми же – 3-5 месяцев. Интерес к бумагам с погашением в 2010 г. по-прежнему минимален.

Центральным событием, повлиявшим на вексельный рынок за вторую половину августа, стало очередное решение Банка России понизить ключевые процентные ставки по рублю. На этот раз денежные власти ограничились относительно скромным шагом в 0,25 п.п. Таким образом, ставка рефинансирования с 10 августа стала составлять 11,75% годовых. Несмотря на то, что смягчение денежно-кредитной политики на фоне прошлых понижений выглядело довольно скромным и дало поводы усомнится в подконтрольности инфляции, банковское сообщество отреагировало на меры ЦБ довольно резко.

Первым, как обычно, свои ставки выписки почти на «фигуру» понизил Сбербанк. Следом последовали Газпромбанк и Россельхозбанк. Последний, к месту сказать, так же как и Росбанк, и вовсе перестал привлекаться посредством векселей. Во втором эшелоне снижение ставок происходило фактически параллельно и соразмерно с первым.

Однако не все слепо последовали за Сбербанком. Так, снижение ставок ВТБ оказалось чуть менее сильным, что в одночасье сделало полугодовые бумаги банка с доходностью порядка 13% годовых явным фаворитом рынка.

Что касается приоритетов инвесторов по срокам, то с конца июля, наконец, появился интерес к бумагам «через переход года». На долю векселей с погашением в 2010 г. приходилось не более 30% от общей массы сделок, но уже и сам факт интереса к ним явился довольно хорошим знаком. Впрочем, сами векселедатели отнюдь не стараись сделать свои длинные векселя более привлекательными, что, конечно же, объяснятся наличием более дешевого финансирования со стороны Центробанка.

В последние дни активность на вексельном рынке сошла на нет, что отчасти связано с уже туго забитыми лимитами на бумаги первого эшелона, а также является следствием ухода с выписки многих банков второго эшелона и, в частности Трансредитбанка, НОМОС-банка, МБРР, Еврофинанс-Моснарбанка и других.

Последняя неделя августа на вексельном рынке прошла относительно спокойно. Некоторый рост стоимости МБК в период налоговых выплат практически никак не повлиял на котировки бумаг, разве что снизил покупательскую активность. Основной интерес был к векселям ВТБ, ставки по которым, впрочем, довольно быстро приблизились к уровням выписки.

С началом же сентября рынок «закипел». Сказались и рост рублевой ликвидности, и активация казначейств после закрытия квартала. Но, пожалуй, главным двигателем стало внезапное и резкое снижение ставок выписки несколькими системообразующими банками. В частности, свои ставки по полугодовым и годовым бумагам на 1-1,5 п.п. снизили Альфа-Банк, Абсолют Банк и Петрокоммерц. Чуть погодя следом за ними последовал и Уралсиб. Таким образом банки отреагировали на хорошую инфляционную статистку, предвещающую дальнейшее смягчение денежно-кредитной политики.

Сохранение избыточной рублевой ликвидности в совокупности с продолжающимся понижением ставок выписки основными векселедателями стало залогом высокой активности и снижения доходностей векселей на вторичном рынке в первой половине сентября.

Основная масса крупных российских банков понизила свои ставки выписки еще в первой половине сентября, что стало своего рода превентивной мерой в ответ на многочисленные намеки представителей ЦБ по поводу дальнейшего смягчения денежно-кредитной политики. Таким образом, к 14 сентября, когда Банк России принял решение об очередном снижении процентной ставки по рублю на 0,25 п.п., вторичный рынок уже успел заложить снижение ставок в рыночные доходности. На общем фоне высокими ставками по векселям выделялись лишь Петрокоммерц, МДМ и Ханты-Мансийский Банк. Естественно и интерес к их бумагам был повышенным на протяжении последующих двух недель. В дальнейшем вышеперечисленные банки, хотя и в разное время, но все-таки снизили ставки привлечения по полугодовым бумагам на 50-100 б.п. Это лишь раззадорило участников рынка, ставших судорожно скупать векселя этих банков на вторичном рынке.

Помимо явных аутсайдеров рынка (в плане ставок) инвесторы активно покупали и вексельные обязательства банков, входящих в десятку крупнейших и снизивших свои ставки еще в начале месяца (Сбербанк, Газпромбпанк, НОМОС-Банк, Росбанк, Промсвязьбанк, и т.д.). Что касается временной структуры спроса, то наибольшей популярностью пользовались полугодовые бумаги (с погашением в феврале-марте 2010 г.). При этом сделки в корпоративном сегменте весельного рынка практически не производились в силу отсутствия векселей предприятий как таковых.

Основным локомотивом движений на вексельном рынке к началу октября стал Банк России, заявивший утром 29 сентября о понижении ключевых процентных ставок на 25-75 б. п. Ставка рефинансирования была снижена на 50 б.п. до 10,0% годовых. Итак, в течение сентября ставки были снижены дважды. Причем, если первое снижение было всеми ожидаемо, то второе, хотя ему и предшествовали хорошие данные по инфляции, стало своего рода приятным сюрпризом.

Первыми, конечно же, на действия ЦБ отреагировали крупнейшие банки. Впрочем, ставки по ним и так были низки и, следовательно, малоинтересны рынку. Более существенные движения имели место во втором-третьем эшелоне. За две недели ставки выписки в данном сегменте снизились по полугодовым бумагам в среднем на 50-70 б.п. В итоге диапазон доходностей по шестимесячным бумагам составил 11,0-11,2% годовых и 11,5-11,75% годовых для бумаг с погашением через 12 месяцев. Вслед за длинным концом кривой на 50-100 б.п. снились и ставки доходностей по коротким бумагам.

Сейчас наиболее интересны к покупке векселя банков второго эшелона с доходностью выше 13% годовых со сроком погашения от шести месяцев до года.[22]

Заключение:

Ни один из инструментов финансового рынка, кроме, конечно, самих денег во всех многочисленных проявлениях их экономических функций, не может сравниться по своему значению с векселем. Сила векселя всегда поддерживалась вексельным правом и обеспечивалась государством.

Векселя активно используются в международных расчетах и внутренних сделках стран с развитой экономикой. Основная экономическая функция векселя - быть средством оформления и обеспечения кредитов как коммерческих, так и банковских.

В данной работе были изучены основные операции коммерческих банков с векселями. Содержание, назначение, особенности, динамика, результаты этих операций.

В заключение данной курсовой работы можно сделать следующие выводы

:

• интерес к векселю в России в настоящее время диктуется, прежде всего, законодательными и налоговыми особенностями его обращения — сочетанием свойств платежного средства и ценной бумаги;

• как платежное средство вексель позволяет ускорять расчеты по сделкам;

• применение векселей в качестве срочного депозитного сертификата получило широкое распространение и превратило банковские векселя (прежде всего валютные) в высоколиквидные ценные бумаги. Дополнительное преимущество векселя - отсутствие требования регистрации;

• вексель является эффективным инструментом коммерческого кредита и товарных сделок. Подобная форма кредита выгодна и банку, и его клиенту. В силу того, что деньги остаются в банке, происходит уменьшение процентных ставок по кредиту;

• вексель активно используется банками в качестве залога.

На современном этапе развития вексельного обращения в России главным является создание такого правового обеспечения, которое, с одной стороны, обеспечит безусловность взыскания вексельного долга, а с другой, - возможность как можно более широкого применения векселя, как одного из самых популярных и эффективных инструментов финансового рынка.

К проблемам

использования векселей в России относятся:

неплатежи по причине нехватки или отсутствия у предприятий собственных оборотных средств – замена «живых» денег;

сложность объективной оценки вексельной способности обусловливает эмиссию значительного количества необеспеченных векселей;

использование векселей в целях сокрытия прибыли от налогообложения, которое связано с несовершенством налогового законодательства и отнесением векселя к категории «ценная бумага».

Из-за сложившейся мировой кризисной ситуации российский банковский сектор находился в очень нестабильном положении. Сейчас ситуация выравнивается, но, говорить о том, что она уже окончательно "устаканилась", рано.

Впрочем, по словам экспертов, кризисные явления в банковской системе всегда приводят к активизации торговли долговыми бумагами финансовых структур. В моменты нестабильности именно финансисты начинают сбивать цены на долговые бумаги, и даже когда рынок успокаивается, долговой рынок очень долго "приходит в себя". Можно сказать, что операторы долгового рынка всегда колеблются между жадностью и здравым смыслом - ведь есть возможность купить вексель очень дешево. Но потом векселедатель по каким-то причинам не сможет бумагу погасить, и покупателю останется только подсчитывать убытки от невозможности хоть как-то избавиться от приобретенной бумаги.

Используемая литература:

1. «Банковское дело», под редакцией профессора Коробковой Г.Г., 2004 г.;

2. «Банковское дело», Тавасиева А.М., Эриашвили Н.Д., 2006 г.;

3. «Деньги. Кредит. Банки», Малахова Н.Г., 2008 г.;

4. Федеральный закон от № 48-ФЗ «О переводном и простом векселе»;

5. Письмо Банка России от 25.12.2006 № 167-Т "О Методических рекомендациях по проверке сделок кредитных организаций (их филиалов) с векселями";

6. Постановление от 7 августа 2007 г. N 104/1341 «О введении в действие Положения о переводном и простом векселе»;

7. www.bancinfo.ru;

8. www.bertop.ru/kommercheskie-banki/;

9. www.veksel.forekc.ru;

10. www.auver.ru;

11. www.finace.tltnews.ru;

12. www.xserver.ru;

13. www.cbr.ru.

[1]

«Деньги. Кредит. Банки», Малахова Н.Г., 2008 г.

[2]

www.xserver.ru

[3]

Постановление № 104/1341 «О переводном и простом векселе»

[4]

«Банковское дело», под редакцией профессора Коробковой Г.Г., 2004 г.

[5]

www.auver.ru

[6]

«Деньги. Кредит. Банки», Малахова Н.Г., 2008 г.

[7]

www.bancinfo.ru

[8]

«Деньги. Кредит. Банки», Малахова Н.Г., 2008 г.

[9]

www.bertop.ru/kommercheskie-banki/

[10]

www.auver.ru

[11]

«Деньги. Кредит. Банки», Малахова Н.Г., 2008 г.

[11]«Банковское дело», Тавасиева А.М., Эриашвили Н.Д., 2006 г.

[13]

www.bertop.ru/kommercheskie-banki/

[14]

www.bancinfo.ru

[15]

«Банковское дело», Тавасиева А.М., Эриашвили Н.Д., 2006 г.

[16]

www.veksel.forekc.ru

[17]

«Банковское дело», под редакцией профессора Коробковой Г.Г., 2004 г.

[18]

www.bertop.ru/kommercheskie-banki/

[19]

www.bancinfo.ru

[20]

«Деньги. Кредит. Банки», Малахова Н.Г., 2008 г.

[21]

www.bertop.ru/kommercheskie-banki/

[22]

www.auver.ru

|