|

Оглавление:

Введение………………………………………………………………………………………..

2

1 Общая характеристика слияний и поглощений в банковском секторе

1.1 Мотивы слияний и поглощений ………………………………………………………3

1.2 Стратегические аспекты слияния или поглощения банков……………………….5

1.3. Организационные формы слияний и поглощений в банковском секторе ……..8

2 Слияния и поглощения банков в России как фактор экспансии иностранного банковского капитала ………………………………………………10

3 Процесс слияний и поглощений банков

3.1 Консолидация в банковском секторе: юридическая процедура и интеграция бизнеса ………………………………………………………………………………………….19

3.2 О слиянии и присоединении банков………………………………………………….25

3.3 Рейдерство в банном секторе………………………………………………………….31

3.4 Пример процессов М&А в банковской сфере………………………………………35

Заключение……………………………………………………………………………………41

Список литературы

Слияния и поглощения банков

Введение

Банковский сектор экономики во всем мире претерпевает в последние десятилетия значительные изменения, характеризующиеся глобализацией финансовых рынков, консолидацией финансового сектора, которая находит выражение в сокращении числа финансовых учреждений, расширении сферы бизнеса банков, выражающейся в интернационализации бизнеса и диверсификации продуктового ряда, включая расширение предложения банками небанковских продуктов и услуг. Большое влияние на финансовый сектор оказывает дерегулирование и изменение налогового законодательства во многих странах.

В результате глубокого экономического кризиса, разразившегося в августе 1998 года многие российские банки, как малые, так и крупные, оказались не в состоянии противостоять негативным изменением макроэкономических факторов. Тем не менее, банковская система России восстанавливается, российские банки постепенно наращивают объемы операций и расширяют диапазон предоставляемых услуг, развивается процесс конкуренции между банками, все более заметной становится тенденция консолидации в финансовом секторе. Успех банковского бизнеса будет определяться качеством менеджмента во всех сферах банковской деятельности, начиная со стратегического и финансового планирования, управления рисками и заканчивая повседневным ведением банковских операций.

Реклама

Вышеупомянутая тенденция консолидации в финансовом секторе в банковском бизнесе выражается через слияния и поглощение:

- слияние определяется как объединение двух или нескольких юридических лиц, в результате которого создается новое юридическое лицо с активами и обязательствами объединенных юридических лиц, при этом ранее существовавшие юридические лица прекращают существование.

- поглощение есть объединение двух или нескольких юридических лиц, при котором сохраняется одно (поглощающее) юридическое лицо, к которому переходят активы и обязательства поглощаемых юридических лиц, при этом поглощаемые юридические лица либо прекращают свое существование, либо контролируются путем владения контрольным пакетом акций или долей капитала.

Цель работы

заключается в идентификации интеграционных процессов российского рынка корпоративного контроля, разработке схемы анализа их сущности и построении стратегии осуществления данных процессов в банковском секторе.

Предметом

рассмотрения является схема анализа интеграционных процессов российского рынка корпоративного контроля - корпоративная интеграция (процессы слияния и поглощения / приобретения в банковском секторе).

Основным объектом изучения

выступают процессы M&A российского рынка корпоративного контроля.

1 Общая характеристика слияний и поглощений в банковском секторе

1.1 Мотивы слияний и поглощений

В банковском деле свободная конкуренция неизбежно вызывает концентрацию. Одни банки поглощаются более могущественными конкурентами, другие, формально сохраняя самостоятельность, фактически попадают под власть более сильных соперников. Происходят слияния и поглощения банков. Количество банков сокращается, но увеличиваются их размеры и расширяется объем операций. Централизация банковского капитала проявляется в слиянии банков в крупнейшие банковские объединения и в росте филиальной сети крупных банков. Банковские объединения- это банки-гиганты, играющие господствующую роль в банковском деле. Концентрация, достигнув высшей ступени развития, порождает монополию.

Теория и практика современного корпоративного менеджмента упоминает целый ряд причин слияний и поглощений банков. Рассмотрим эти причины более подробно.

Стремление получить в результате слияния и поглощения синергетический эффект

, то есть взаимодополняющее действие активов двух или нескольких организаций, совокупный результат которого превышает суммарный результат отдельно работающих на рынке структур.

Реклама

Возникновение синергетического эффекта обусловливается:

-экономией масштаба;

-комбинированием взаимодополняющих ресурсов;

-экономией денежных средств за счет снижения трансакционных издержек;

-укреплением позиций на рынке (мотив монополии);

-экономией на НИОКР.

К числу мотивов слияний и поглощений относят также стремление повысить качество и эффективность управления.

Как правило, поглощаются менее эффективные и хуже управляемые банки.

Очень существенными могут оказаться и налоговые мотивы.

Поглощаемый банк может обладать существенными налоговыми льготами, которые полностью не используются по тем или иным причинам.

Диверсификация бизнеса в разрезе стабилизации потока денежных средств и снижения рисков

также относится к числу мотивов слияний и поглощений. Что касается банковского бизнеса, то процентные доходы подвержены определенной цикличности, поэтому приобретение специализированного финансового учреждения, основным источником доходов которого являются комиссии, "кредитным" банком может оказать весьма положительное воздействие на тренд доходности.

Возможность использования избыточных ресурсов

- также важный мотив. Например, региональный банк, расположенный в районе с большими финансовыми ресурсами, но с ограниченными по тем или иным причинам возможностями для их размещения, может быть интересен как объект поглощения для крупного банка, оперирующего в национальном масштабе.

Специалисты указывают на такой мотив слияний и поглощений, как разница в рыночной цене компании и стоимости ее замещения.

Что касается банковской практики, то в большом числе случаев оказывается дешевле купить региональный банк и преобразовать его в филиал, чем открывать филиал "с нуля". Другим примером может служить покупка банком процессинговой компании.

Такой мотив поглощений, как asset-stripping

(покупка банка для последующей его распродажи по частям с целью извлечения прибыли) за счет более высокой ликвидационной стоимости банка по сравнению с рыночной, также часто встречается на практике.

Существуют и личные мотивы менеджмента

: эти мотивы слияний и поглощений возникают тогда, когда мотивация высшего менеджмента более тесно связана с масштабами, чем с результатами деятельности компании или банка. Естественно, что крупной компанией или банком управлять сложнее, чем малой или средней, но всегда возникает вопрос "компенсации за сложность управления".

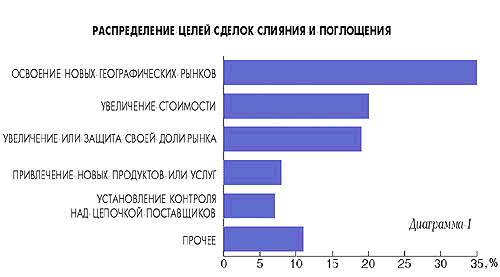

В качестве иллюстрации целей и мотивов рассмотрим результаты исследования около 700 крупнейших международных сделок по слияниям и поглощениям в период 1996-1998 гг., проведенного консалтинговой компанией KPMG. Только 20% компаний признали своей целью увеличение стоимости для акционеров. Распределение мотивации представлено на диаграмме 1.

Подводя итог вышенаписанному, отметим, что основными мотивами слияний и поглощений являются:

▪ стремление получить синергетический эффект, то есть взаимодополняющее действие активов двух или нескольких организаций, совокупный результат которого превышает суммарный результат отдельно работающих на рынке структур;

▪ желание повысить качество и эффективность управления;

▪ диверсификация бизнеса;

▪ возможность использования избыточных ресурсов;

▪ разница в рыночной цене компании и стоимости ее замещения;

▪ личные мотивы менеджмента.

1.2 Стратегические аспекты слияния или поглощения банков

Стратегия слияния или поглощения вырабатывается на основе общей стратегии развития банка. На самом высшем уровне оценивается, насколько рассматриваемое слияние или поглощение соответствует миссии и целям кредитной организации, насколько вписывается в общую стратегию банка и как органично может войти в план мероприятий по реализации стратегии. В наиболее общем виде процесс принятия решений о слияниях и поглощениях можно рассмотреть, исходя из сопоставления типовых разделов стратегического плана банка с возможностью слияния или поглощения.

| Типовое содержание стратегического плана

|

Вопрос слияния или поглощения

|

| Миссия (главная цель существования организации)

|

Насколько предлагаемое слияние или поглощение отвечает миссии организации?

|

| Цели (финансовые, размер бизнеса, эффективность операций, качество предоставляемых услуг)

|

Каким образом предлагаемое слияние или поглощение будет способствовать осуществлению целей организации?

|

| Макроэкономические тенденции и предпосылки развития рынка

|

Насколько макроэкономические тенденции (включая государственное регулирование), возможности рынка будут адекватны для проведения слияния или поглощения?

|

| Оценка конкурентоспособности организации

|

Насколько слияние или поглощение повысит конкурентоспособность организации? Как укрепятся сильные стороны, удастся ли решить проблемные аспекты?

|

| Оценка возможностей развития

|

Каким образом слияние или поглощение будет способствовать оптимальному использованию возможностей развития? Удастся ли нивелировать угрозы?

|

| Стратегии по основным сегментам рынка

|

Какое воздействие слияния или поглощения на позицию банка во всех сегментах рынка окажет слияние или поглощение?

|

| Стратегические задачи по основным видам деятельности

|

Будут ли достигнуты необходимые результаты по основным видам деятельности?

|

| Планы мероприятий по реализации основных стратегических задач

|

Насколько слияние или поглощение будет способствовать реализации планов мероприятий?

|

| Ожидаемые финансовые результаты

|

Насколько слияние или поглощение будет способствовать достижению установленных показателей?

|

Процесс слияний и поглощений состоит из шести этапов.

Первые три этапа представляют собой процесс планирования слияния и поглощения, проведение аналитической работы по потенциальному объекту слияния или поглощения, переговоры о возможном слиянии или соглашении и подготовку и подписание соответствующего соглашения. Вторые три этапа - практическая реализация проекта. Основные этапы сделки по слиянию или поглощению - это:

▪

разработка стратегии слияний и поглощений;

▪

анализ потенциального объекта слияния или поглощения;

▪

переговорный процесс и заключение соглашения;

▪

оценка и стабилизация положения;

▪

интеграция;

▪

пост-интеграция.

Разработка стратегии слияния или поглощения

является отражением общей стратегии банка, что подразумевает оценку положения банка на рынке, анализ сильных и слабых сторон, рассмотрение возможностей и угроз для развития бизнеса, анализ конкурентов. Стандартные параметры анализа конкурентов включают оценку стратегии, продуктового ряда, клиентской базы и рынков, технологий доставки банковских продуктов. По результатам формирования общебанковской стратегии формируются цели слияния или поглощения: кто нужен для осуществления приоритетных задач. Если предполагается выход на новые рынки, то должны учитываться:

▪

соотношение риска и доходности;

▪

цели развития бизнеса, основные области, в которых ведется и будет вестись бизнес, -специализация и имидж организации;

▪

требования к величине собственного капитала и к показателям достаточности капитала (при выходе на международные рынки следует учитывать и требования регулирующих органов стран, где предполагается вести бизнес);

▪

законодательная и нормативная база;

▪

конкуренция на национальном и международных рынках;

▪

макроэкономические параметры и условия;

▪

маркетинговое исследование наиболее важных для бизнеса клиентских групп.

Стратегия выхода на новый рынок должна быть разработана и осуществляться на основе тщательной проработки возможных вариантов развития. В качестве первой альтернативы практики рассматривают вариант "а что будет, если ничего не менять?".

Процесс слияний и поглощений включает стратегический, тактический и операционный уровень ее реализации:

Стратегический уровень - выбор объекта:

▪

стратегия роста

▪

поиск и оценка объекта слияния или поглощения

▪

структурирование сделки;

Тактический уровень - поглощение и стабилизация - тактика интеграции:

▪

анализ текущей ситуации:

▪

концептуальный план

▪

детализированный план

▪

план мероприятий по реализации сделки;

Операционный уровень - интеграция различных видов бизнеса:

▪

координированное внедрение

▪

промежуточная оценка реализации проекта

▪

внесение корректировок

▪

оценка результатов.

Стратегический уровень предполагает выбор объекта для слияния или поглощения, которому предшествует тщательный и многовариантный анализ вариантов реализации стратегии развития. Банком-покупателем проводится оценка своих стратегических намерений и определяется оптимальный тип связи с бизнесом присоединяемой компании (банка), после чего выбирается стратегия присоединения.

Стратегические намерения можно разделить на:

▪

симбиоз

▪

адсорбцию

▪

сохранение статуса

Под симбиозом

понимается взаимопроникновение двух структур: это может быть обмен крупными пакетами акций, ведущий к объединению ряда операций на финансовых рынках, взаимодополнение продуктового ряда и т.п.

Адсорбция

есть полное слияние или поглощение (это означает, что из двух вступивших в сделку структур на рынке остается только одна). В качестве примера адсорбции можно привести недавно произошедшее слияние Bank of America и Nations Bank.

При поглощении возможно сохранение статуса

(имеется в виду формальный статус организации; например, одной из стратегий развития National Australia Bank является поглощение региональных банков в разных регионах мира при сохранении их формального статуса - в Великобритании собственностью National Australia Bank являются Clydesdale Bank, Yorkshire Bank и Northern Bank).

Типы слияния с точки зрения связи с бизнесом делятся на:

▪

конгломерат (предполагает объединение разных видов бизнеса при сохранении определенной самостоятельности)

▪

вертикальную интеграцию (слияние различных видов бизнеса)

▪

горизонтальную интеграцию (объединение банковских структур)

Используемая стратегия может быть:

▪

агрессивной

▪

защитной

▪

наблюдательной

На основе выявленных характеристик банка - объекта поглощения результаты проведенного анализа сопоставляют со стратегическими целями банка-покупателя на предмет соответствия этим целям. Сопоставление проводится как на уровне миссии и целей, так и на уровне плана мероприятий по реализации стратегии, как указывалось выше.

Результатом проведенной работы является план мероприятий по реализации стратегии поглощения. Этот план - составная часть плана мероприятий по реализации общебанковской стратегии. Данным документом определяется перечень необходимых мероприятий, график их выполнения, требуемые ресурсы (финансовые, людские, информационные), а также контрольные моменты.

1.3

Организационные формы слияний и поглощений в банковском секторе

Поиск эффективных организационных форм объединения банков продолжается по крайней мере на протяжении последнего столетия. В мировой практике сложились разнообразные типы интеграции банков, различающиеся в зависимости от целей сотрудничества, характера хозяйственных отношений между их участниками, степени самостоятельности входящих в объединение элементов. В этой связи можно выделить следующие организационные формы слияния банков:

Банковские картели -

соглашение банков путем установления единообразных процентных ставок, дивидендной политики и т.п. , что с одной стороны ограничивает их самостоятельность, а с другой- позволяет снизить их риски и увеличить прибыль.

Банковские синдикаты и консорциумы -

соглашения между несколькими банками в условиях совместного проведения крупных финансовых операций, осуществлять которые один банк не в состоянии.

Банковские тресты -

полное слияние банков на основе объединения собственности на капитал этих банков и управление ими.

Банковские концерны -

объединения многочисленных банков, формально сохраняющих самостоятельность под контролем главного банка, скупившего контрольный пакет их акций.

Ведущие позиции на мировом рынке ссудных капиталов занимают транснациональные банки (ТНБ), которые представляют собой новый тип международного банка и посредника в сфере интернациональной миграции капитала.

Транснациональный банк -

крупнейшее банковское учреждение, достигшее такого уровня международной концентрации, централизации и сращивания с промышленной монополией, который предполагает его (ТНБ) реальное участие в экономическом разделе мирового рынка ссудных капиталов и кредитно-финансовых услуг.

Что касается форм слияний и поглощений, то в России преобладает дружественное поглощение.

Это связано с тем, что, с одной стороны, проведение подобной сделки наиболее простое с юридической точки зрения, а с другой — низкая прозрачность наших банков никак не способствует враждебным поглощениям. Так же как и тот факт, что акции российских коммерческих банков, за исключением Сбербанка, практически не котируются на фондовых биржах.

А собственно, нужны ли враждебные поглощения в российской банковской системе? Можно ответить на этот вопрос, исходя из мировой банковской практики, которая свидетельствует о том, что сама возможность враждебного поглощения способствует повышению эффективности бизнеса, ответственности менеджмента перед акционерами.

С учетом сложившейся в России макроэкономической ситуации наиболее вероятными представляются следующие сценарии банковских слияний и поглощений:

▪

дружественные поглощения, имеющие «коммерческую основу», то есть поглощение одного коммерческого банка другим с такими целями, как региональная экспансия и диверсификация;

▪

«вынужденные поглощения» — когда банк, находящийся в собственности государства, поглощает проблемный банк, крах которого может создать много проблем, прежде всего социального характера, на национальном или региональном уровне;

слияния.

Что касается враждебных поглощений

, то до принятия законодательных актов, с одной стороны, облегчающих процедуру такого поглощения (например, отмена требования о согласии всех кредиторов), а с другой стороны — защищающих интересы миноритарных акционеров, враждебные поглощения в классическом виде будут крайне редкими.

Также очевидно, что процесс слияния и поглощения в банковском секторе России будет продолжаться и ускорится, если действительно удастся сделать этот сектор экономики действительно привлекательным для инвесторов.

2 Слияния и поглощения банков в России как фактор экспансии иностранного банковского капитала

Банковские слияния и поглощения в России в последние годы развиваются весьма быстрыми темпами, являясь одним из актуальных процессов реформирования банковского сектора. Экономический рост, наблюдавшийся в России, требует постоянной подпитки со стороны финансовой и банковской систем. Российская банковская система в ее нынешнем состоянии не готова в полном объеме обеспечить реальный сектор долгосрочными кредитными ресурсами, предоставить полный спектр банковских услуг по приемлемой цене, обеспечить одинаковый уровень и разнообразие предоставляемых услуг во всех регионах страны. Данная ситуация в самом ближайшем будущем будет тормозить экономический рост страны и перестанет удовлетворять население. Российские банкиры должны осознать, что без скорейшего укрупнения, повышения капитализации, концентрации капитала, расширения регионального присутствия, спектра и качества предоставляемых банковских услуг они не смогут полноценно соответствовать новым предъявляемым к ним требованиям. Более того, из-за низкой капитализации на фоне постоянного роста активов и недостаточности регулирования со стороны Банка России российская банковская система в том виде, в котором она функционирует в настоящий момент, будет системно слаба и находиться под возможной угрозой кризиса.

Все эти факторы означают перспективу наступления нового (третьего) этапа развития российского банковского сектора. Он будет характеризоваться следующими чертами:

необходимостью полномасштабно обеспечивать доступными кредитными ресурсами и долгосрочными инвестициями экономику и население; существенным увеличением числа структурных подразделений кредитных организаций по всей территории страны наряду с уменьшением количества самостоятельных банков; предстоящим вступлением России в ВТО; окончательной либерализацией валютного рынка; поэтапным переходом к конвертируемости рубля; широкомасштабной экспансией иностранных финансовых институтов; нормативным увеличением минимального размера собственного капитала коммерческих банков; необходимостью активнее выходить в различных формах на международные финансовые рынки, конкурируя с ведущими зарубежными финансовыми институтами и поддерживая интеграцию туда отечественных корпораций; увеличением размера страхового обеспечения по вкладам граждан, как условием более полного вовлечения свободных денежных ресурсов населения в банковский оборот; дальнейшим ростом слияний и поглощений банков.

Этот этап потребует от банков и банковской системы в целом совершенно другого уровня капитализации, концентрации капитала, умения быстро осваивать и внедрять новые для России банковские продукты, быстроты принятия инвестиционных решений, эффективности работы с иностранными инвестициями.

В условиях выхода российских ФПГ на международные рынки, прихода на российский финансовый рынок крупного иностранного банковского капитала, возможности для крупных российских корпораций осуществлять заимствования на международном рынке капитала перед российскими банками встает дилемма: или быть по-настоящему конкурентоспособными, крупными, универсальными банками, или ограничиться обслуживанием среднего и мелкого российского бизнеса и своих ФПГ, оставив наиболее привлекательную клиентуру дочерним институтам банков-нерезидентов и их материнским банкам. Именно конкуренция со стороны иностранного банковского капитала на российской территории станет явлением, под знаком которого будет проходить новый этап развития банковского сектора России.

Оптимальным решением многих из современных проблем российского банковского сектора являются процессы слияний и поглощений.

С 2000 г., времени завершения первой фазы послекризисного восстановления российских банков, происходит заметная интенсификация процессов слияний и поглощений банков в России. Это стало следствием необходимости укрупнения банковского капитала для обеспечения удовлетворения потребностей реального сектора экономики и человека.

Происходит образование и дальнейшее усиление банковских групп и холдингов. Они возникли на основе государственных банков (прежде всего ОАО Банк ВТБ (далее - ВТБ), крупных частных коммерческих банков (ОАО «МДМ-Банк», Альфа-банк, ОАО АКБ «Росбанк»).

В то же время эта интенсификация в последние годы происходит во многом за счет крупного иностранного банковского капитала. В первый период развития российской банковской системы, с момента ее становления в качестве рыночной и до финансового кризиса 1998 г., присутствие в ней иностранного банковского капитала было минимальным, что разительно отличало ее от других стран с переходной экономикой (Восточной Европы и Латинской Америки). Введенная на непродолжительный срок в 1993 г. квота на участие нерезидентов в капитале российской банковской системы размером в 12% не могла быть востребована в то время. Это было обусловлено политикой Банка России, направленной на сохранение национального контроля над российской банковской системой. Такая позиция активно поддерживалась и поддерживается ныне российскими банками и банковскими ассоциациями, оперирующими понятиями «национальная безопасность» и собственная неконкурентоспособность. Инвестиционный климат и особенности ведения бизнеса и корпоративного контроля российских банков также не располагали к экспансии иностранного банковского капитала. В этих условиях на российском рынке в тот период работали лишь банки, ориентированные в своем развитии на страны Восточной Европы и СНГ (Raiffeisen Bank, HVB, Bank Austria), и некоторые крупные банки, занятые обслуживанием иностранных компаний в России (Credit Lyormais, Chase Manhattan, ABN AMRO). При этом последние не присутствовали на розничном рынке и не стремились к этому. Единственной заметной сделкой слияния-поглощения на российском рынке с участием банков, контролируемых нерезидентами, было поглощение (по российским законам -присоединение) Банк Австрия Кредитанштальт (Россия) ММБ (1MB). Данная сделка была обусловлена лишь покупкой мажоритарным акционером ММБ немецким HVB головного Bank Austria. Эта сделка была направлена на консолидацию банковской группы.

С 2003-2004 гг., периода поступательного роста российской экономики, развития процессов построения банковских групп и холдингов на основе процессов слияний и поглощений, улучшения делового и инвестиционного климата в стране, началась постепенная экспансия иностранных банков на российский рынок.

Этот процесс начался, несмотря на существенные препятствия,

оставшиеся со времен первого периода развития российского банковского сектор; Среди них:

▪ недостаточная прозрачность банковского сектор России;

▪ высокие экономические, институциональные риски и административные барьеры;

▪ слабое законодательное регулирование слияний поглощений банков и всего банковского сектора;

▪ позиция Банка России и Правительства РФ по поводу разрешения открытия на территории России филиалов зарубежных банков;

▪ отсутствие членства в ВТО;

▪ неконвертируемость национальной валюты;

▪ переоценка российскими банкирами своего бизнеса.

Некоторые из этих препятствий, такие, как не достаточная прозрачность, административные барьеры, переоценка своего бизнеса, уже изживаются, остальные необходимо будет устранить на новом этапе.

Основными путями экспансии иностранного банковского капитала на российский рынок являются открытие дочерних банков, приобретения и поглощения российских кредитных организаций и инвестиционных компаний.

Если до 2003-2004 гг. в качестве основного пути проникновения на российский рынок рассматривалось открытие 100% дочернего банка, то начиная с этого периода реальной альтернативой стало приобретение или поглощение действующих российских банков.

В этот период обозначились первые общие особенности сделок поглощения российских банков иностранным банковским капиталом. Среди них можно отметить:

▪ объектами интереса становятся банки, уже принадлежащие иностранному капиталу, но более мелкому. Это объясняется большей прозрачностью этого бизнеса, доверием к таким банкам. Мелкий иностранный капитал создает плацдарм для крупного;

▪ востребованы средние специализированные банки. Они имеют сильные позиции на определенных рынках банковских услуг, которые интересны инвесторам. Прежде всего - это розничные услуги и инвестиции;

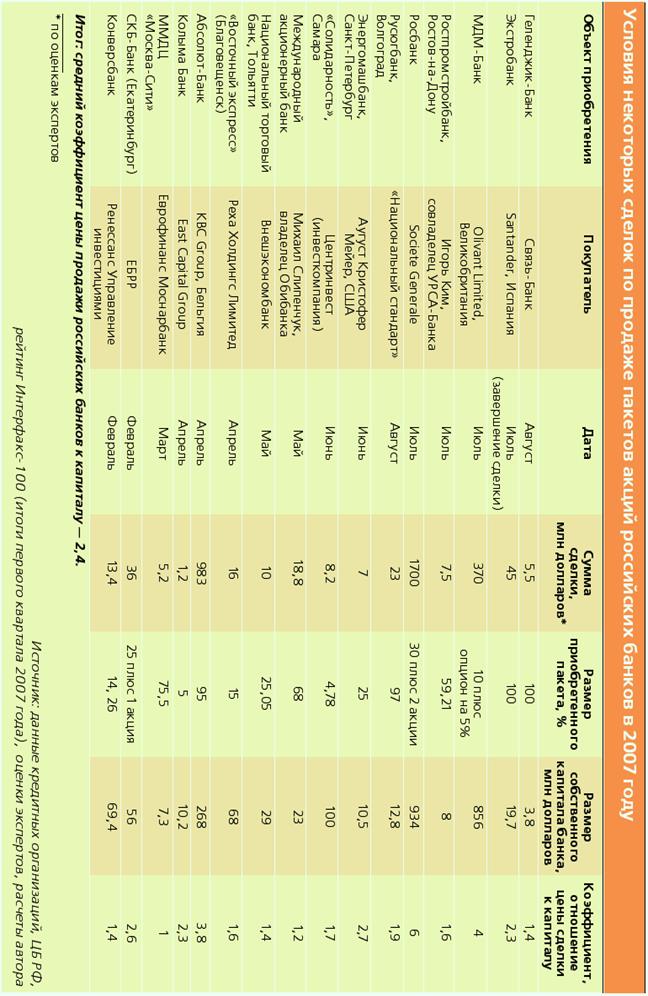

▪ обычный мультипликатор при покупке кредитной организации иностранными банками составляет 3-3,5 размера собственного капитала приобретаемой структуры. Одни эксперты (например, Standard&Poors) считают эту премию нормальной для приобретения банка в развивающейся стране, другие (например, РусРейтинг) - завышенной;

▪ стабильно высокая конкуренция за небольшое число привлекательных банков.

Однако реальных сделок в этот период было проведено достаточно мало. Среди заметных сделок можно отметить покупку «Дельта-банк» американским GE Consumer Finance (финансовое подразделение General Electric). В то же время многие крупнейшие мировые банки начали процесс отбора кандидатов для приобретения на российском рынке: развернулась жесткая борьба за контроль над КМБ-Банк между итальянским Banca Intesa, французским BNP Paribas и немецким Deutsche Bank; уже практически была заключена сделка по продаже 45% акций «Банк Русский стандарт» французской Cetelem (дочка BNP Paribas, специализирующаяся на потребительском кредитовании). Последняя сделка не состоялась по причине резкого повышения цены за продаваемый пакет акций со стороны собственников банка, уже после ее согласования. Здесь отразились два фактора: резкий рост стоимости розничных российских банков, начавшийся в 2004 г., и завышенная оценка российскими владельцами рыночной капитализации своего бизнеса.

Другой формой подготовки экспансии иностранного банковского капитала в Россию стало приобретение миноритарных пакетов средних российских кредитных организаций международными банками ЕБРР (EBRD) и МФК (IFC). Фактически это плацдарм для перепродажи через определенное время этих пакетов акций, а зачастую всего банка частному иностранному капиталу. За время нахождения в его капитале ЕБРР или IPC российский банк проходит тщательный международный аудит, выходит на международный уровень прозрачности бизнеса, пользуется советами ведущих банковских экспертов. Естественно, что после этого такой банк является заманчивым приобретением для международного банковского капитала.

Можно сказать, что период 2003-2004 гг. был периодом скрытой экспансии иностранного банковского капитала на российский банковский рынок.

В 2005-2006 гг. экспансия иностранного банковского капитала перешла из скрытой стадии (переговоры о приобретении российских банков, их оценка, наблюдение за российским рынком) в открытую. Это выразилось, прежде всего, в резком увеличении, как количества, так и объемов сделок поглощения российских банков нерезидентами. Если раньше основной целью были средние российские банки, то в настоящее время можно выделить три основные целевые группы, интересующие иностранный капитал.

1. Крупные российские банки.

В этом сегменте выделяется сделка по приобретению 20%-1 акция ОАО АКБ «Росбанк» со стороны банковской группы Sosiete Generale. При этом французская банковская группа получила опцион на право докупить акции до контрольного пакета. Миноритарную долю акций иностранным инвесторам продал «Банк Москвы». Обсуждалась продажа блокирующего пакета АБ «Газпромбанк» немецкому Drezdner bank. Основные мотивы в приобретении банков данной группы - единомоментное получение заметной доли на российском рынке банковских услуг; серьезная экспансия на базе одного крупного банка. 2. Средние специализированные (розничные) российские банки.

Здесь можно отметить крупные для российского банковского рынка сделки по приобретению Raif-feisen International Bank-Holding розничного ОАО «ИМПЭКСБАНК», поглощение Sosiete Generale двух розничных банков «КБ ДельтаКредит» и «КБ Про-мэк-Банк», получение контроля над КМБ-Банк со стороны итальянского Banca Intesa, приобретение венгерским OTP-Bank российского ИНВЕСТСБЕР-БАНКА и другие сделки. Мотивация в приобретении банков этого сегмента - получение «входного билета» и перспективной рыночной позиции на российском рынке, прежде всего, на наиболее интенсивно развивающемся его сегменте - рынке розничных услуг. Серьезными преимуществами при выборе кандидатуры на поглощение для иностранных инвесторов являются известный на ритейловом рынке бренд, а также широкая сеть отделений и филиалов по всей стране.

3. Малые банки.

Можно отметить сделки приобретения балтийской финансовой группой Hansabank (входит в группу Swedbank) банка КБ «Квест», покупка вторым банком Индии ICICI Bank Ltd. небольшой кредитной организации ООО «Инвестиционно-кредитный банк» и другие. Стимулом для приобретения иностранцами подобных банков является получение лицензии без прохождения процедуры регистрации дочернего банка с нуля.

В результате этой экспансии за период с начала 2005 г. по 01.01.2007 г. доля иностранных инвестиций в совокупном уставном капитале российских банков выросла с 6,2 до 14,9%, т. е. более чем в два раза.

Менее чем за два года она выросла больше, чем за предыдущие 15 лет. Участие нерезидентов в собственном капитале российской банковской системы только с 01.01.2006 г. по 01.01.2007 г. выросла с 9,3 до 12,7%, а в активах- с 8,3 до 12,1%.

Чем обусловлен этот факт? Можно привести несколько основных факторов:

▪ серьезное увеличение инвестиционной привлекательности России, выразившееся, в том числе, в присвоении хороших суверенных рейтингов ведущими мировыми рейтинговыми агентствами;

▪ резкий рост российского розничного банковского рынка, прежде всего сегмента потребительского кредитования;

▪ валютная либерализация;

▪ большой потенциал роста доли иностранных инвестиций по сравнению с другими странами с развивающейся рыночной экономикой;

▪ быстрый рост российского фондового рынка, который повлек за собой опережающий рост рыночной капитализации российских банков. Сложилась ситуация, когда любое промедление означало повышение цены покупки.

В качестве характерной особенности современного этапа слияний-поглощений банков с участием иностранного капитала на российском рынке можно отметить резкий не только количественный, но и стоимостной рост подобных сделок.

Основными игроками на российском рынке банковских слияний и поглощений в 2006 г. стали именно иностранные банки. Среди крупных сделок, осуществленных в 2006 г. российскими кредитными организациями, можно отметить лишь поглощение ВТБ ОАО «ПСБ» за 577 млн. дол. (за долю 75%+3 акции). За тот же временной отрезок с участием иностранного капитала были проведены сделки Sosiete Generate - ОАО АКБ «Росбанк» (самая крупная сделка в российском банковском секторе; миноритарный пакет), Raiffeisen International Bank-Holding - ОАО «ИМПЭКСБАНК», OTP-bank -ИНВЕСТСБЕРБАНК, Nordea - АБ «ОРГРЭСБАНК», Commerzbank - АКБ «Промсвязьбанк» (в данной сделке продавался миноритарный пакет). Именно вышеуказанные сделки составили рэнкинг крупнейших в банковской сфере в истекшем году.

Другой заметной характеристикой покупки нерезидентами российских кредитных организаций является серьезное для средних банков и многократное для небольших банков увеличение их собственного капитала.

Такое резкое увеличение капитализации является благом для российского банковского сектора, так как увеличивает его общую капитализацию. С другой стороны, это достигается посредством увеличения контроля над ним иностранным капиталом.

В России начали возникать первые банковские группы под контролем иностранного капитала, образованные процессами слияний и поглощений. Первой полноценной банковской группой под контролем нерезидентов стала французская Sosiete General, которая приобрела в России три кредитных организации («КБ ДельтаКредит», КБ «Промэк-Банк» и Банк «Столичное кредитное товарищество») и образовала два дочерних банка - «Банк Сосьете Женераль Восток» и «Русфинанс Банк». Все эти банки были объединены в «Банк Сосьете Женераль Восток» и «Русфинанс Банк». Также банковскими группами в России располагают Raiffeisenbank (находится в стадии поглощения ОАО «ИМПЭКСБАНК»), Banca Intesa, а теперь и UniCredito.

Параллельно с экспансией на рынок собственно банковских услуг происходит завоевание инвестиционного рынка.

В 2005 г. завершена сделка по приобретению немецким Deutsche Bank российской ИК «Объединенная финансовая группа» за 700 млн дол. -эта цена намного превышает любую другую, выплаченную за инвестиционную компанию в России. В конце 2006 г. было объявлено о покупке итальянской группой UniCredito (владеет в России ММБ) через дочерний Bank Austria Creditanstalt AG двух ведущих подразделений ИГ «Атон» - «Атон Брокер» и «Атон International Ltd» - за 424 млн дол. Эту сделку можно считать не менее удачной и крупной, чем сделку Deutsche Bank - ОФГ, поскольку сумма сделки составляет 4 капитала «Атона» и заплачена за неполный бизнес крупной инвестиционной группы, одного из лидеров брокерского рынка. Открыли свои российские офисы практически все крупнейшие инвестиционные банки мира. В рэнкинге консультантов сделок слияний и поглощений (по объемам сделок) проекта «Слияния и поглощения» за период с 01.01.2005 г. по 01.04.2006 г. 7 из 10 позиций занимают компании, контролирующиеся нерезидентами, в том числе пять первых. По оценкам крупной международной консалтинговой компании Dealogic, за весь 2006 г. рэнкинг консультантов сделок слияний и поглощений в России второй год подряд возглавляет Deutsche UFG (35 сделок на сумму 23,7 млрд дол.), за ней следуют J.P.Morgan, Credit Suisse, Morgan Stanley, HSBC. Ни одной российской компании в десятке нет (Ренессанс Капитал - одиннадцатый, «Атон» - двадцать пятый).

В результате такой экспансии российские инвестиционные компании и универсальные банки оказались вытеснены с ведущих ролей в ряде сегментов (таких, как консалтинг слияний и поглощений, андеррайтинг ценных бумаг и организация синдикации кредитов для крупнейших российский компаний) бизнеса. Концентрация капитала в банковской сфере в последнее время происходит также за счет иностранного капитала и российского государственного капитала. Крупные российские частные банки затормозили свой рост путем поглощения мелких и средних банков (сделки слияния и поглощения между крупными российскими полностью частными банками никогда не проводились), предпочитая развиваться за счет внутренних ресурсов, прежде всего развития розницы. В сегменте же средних частных российских банков скорее можно наблюдать вымывание российского капитала под натиском иностранных инвестиций.

Один из основных вопросов, стоящих перед регулирующими органами (Банк России, ФСФР) и политическим руководством, - как быстро будет протекать в дальнейшем экспансия и несет ли она угрозу российскому банковскому сектору или является для него благом? Ответ на первую часть вопроса во многом дадут условия, согласованные Россией при вступлении в ВТО. России после многолетних переговоров и консультаций удалось согласовать условия своего вступления со всеми странами, теперь черед за многосторонними переговорами - финальным этапом на пути в ВТО. Условия либерализации российского банковского рынка стали предметом обостренных дебатов с развитыми странами, которые заинтересованы в экспансии на российский финансовый рынок.

Предварительным итогом стало согласие России на либерализацию банковского рынка, но при неприсоединении к соглашению об открытии его для филиалов иностранных банков. Переговоры о возможном разрешении деятельности филиалов банков-нерезидентов будут продолжены в 2007 г. (при переговорах о вступлении в ОЭСР), и, скорее всего, следует ожидать согласия России на эту меру с рассрочкой до 10 лет. Россия оставляет за собой право на ограничение прямых иностранных инвестиций в банковский сектор, только если они превысят 50%; при этом инвестиции, сделанные до 01.01.2007 г., исключаются из подсчета. То есть фактически доля нерезидентов в уставном капитале российской банковской системы может достичь отметки более 65%. Также Россия уравнивает в правах резидентов и нерезидентов при приобретении акций кредитных организаций. Последнее является возможно даже более важным с позиции открытости банковского рынка для иностранных инвестиций, чем введение высокой квоты.

На практике эти меры означают предоставление иностранным инвесторам национального режима.

Исходя из этих мер по либерализации российского рынка для нерезидентов, можно спрогнозировать три варианта развития их дальнейшей экспансии:

1.

Будет наблюдаться тот же тренд, что и в настоящее время, т. е. рост доли в уставном капитале российской банковской системы на 3-4% в год, собственного капитала и активов - на 3-5% в год. При таком развитии событий можно ожидать продолжения поглощения средних российских банков, прежде всего ориентированных на розницу, расположенных в Москве и имеющих развитую региональную сеть. Крупные российские банки через IPO или привлечение стратегического инвестора будут стараться привлекать в свой капитал нерезидентов в качестве миноритарных акционеров. Ряд иностранных банков и банковских групп будут продолжать наращивать свое присутствие на российском розничном рынке (прежде всего розничного кредитования), вытесняя оттуда ведущие российские банки и уменьшая долю Сбербанка России. На рынке обслуживания крупных корпоративных клиентов российским кредитным организациям предстоит выдержать чрезвычайно жесткую конкуренцию за право остаться на рынке, хотя бы во вспомогательном качестве. Такое развитие событий видится не слишком вероятным - оно возможно лишь в случае быстрого наращивания российскими кредитными организациями своих капиталов, путем консолидации, слияний и поглощений и увеличения капитала их мажоритарными акционерами (крупными и средними ФПГ и отчасти государством).

2.

Произойдет ускоренный рост доли иностранного капитала в капитале и активах российской банковской системы, увеличение конкуренции. Его темпы будут достигать 6—8% по капиталу (как уставному, так и собственному) и 5-7% по активам. Он будет достигнут продажей акционерного контроля над 2-3 крупными российскими кредитными организациями иностранному капиталу и блокирующего пакета ряда крупных банков, в том числе под государственным контролем. Средние столичные российские банки могут быть поглощены нерезидентами или крупными российскими банками, прежде всего с преобладанием государственного капитала. Региональные банки станут объектом поглощения для крупного и среднего российского капитала. Можно ожидать, что вслед за основными европейскими банками на российский рынок выйдут многие крупные американские банки, представленные далеко не в полном объеме, которые станут ведущими игроками российского рынка банковских слияний и поглощений. Произойдет серьезное перераспределение всех рынков банковских услуг (прежде всего ритейловых) в пользу иностранных банков. Некоторые рынки будут потеряны для российского банковского капитала, за исключением банков с государственным участием. Такой путь видится наиболее вероятным в условиях роста объемов и инвестиционной привлекательности российского рынка банковских услуг, потенциал которого далеко не исчерпан.

3.

При третьем варианте - массовом приходе на российский рынок иностранных банков и скупке российских банков - следует ожидать роста доли иностранных инвестиций в капитале и активах российской банковской системы темпами до 10% в год и даже более. Этот вариант возможен при поглощении большинства крупных частных банков иностранным капиталом и продаже пакетов акций свыше блокирующего в ведущих банках с государственным акционерным контролем (Сбербанк России, ВТБ, АБ «Газпромбанк»). Большинство средних кредитных организаций вынуждено будет продать свой бизнес крупному российскому или иностранному капиталу или специализироваться на определенной нише банковских услуг. Региональные банки станут для нерезидентов одним из способов получения филиальной сети, однако пострадают все же в меньшей степени, чем столичные банки. В этом варианте следует ожидать выход на российский рынок, причем через поглощения, а не открытие дочерних банков ведущих американских, азиатских и английских банков, которые пока слабо представлены на российском рынке. Вследствие этого можно ожидать быстрого превышения отметки 60% иностранного присутствия в российской банковской системе и потери ее национальной самостоятельности. Такое развитие событий также можно считать вероятным. Его вероятность будет более высокой в случае принятия решения о допуске на российский рынок филиалов иностранных банков, дальнейшей неспособности отечественного банковского капитала к консолидации и обеспечению национальной экономики и населения банковскими услугами и роста доходности и инвестиционной привлекательности этого рынка.

Вернемся к вопросу - благо или угроза приход иностранных банков для российской экономики? Согласно «Обзору банковского сектора» Банка России показатель достаточности капитала российской банковской системы продолжает снижаться. На 01.10.2006 г. показатель отношения собственных средств к активам, взвешенным по уровню риска, составил 14,8% (на 01.01.2006 г. - 16%); минимум, позволяющий считать банк устойчивым в соответствии с нормативами Банка России, составляет 10%. Рекордно низкий показатель - 10,7% - достигнут и по показателю отношения основного капитала к активам, взвешенным по уровню риска.

Все это показывает острую, хроническую недокапитализацию российских банков и всего банковского сектора в целом. Уставный капитал российских банков невелик по сравнению с мировыми стандартами, что вынуждает крупнейшие из них постоянно увеличивать его, чтобы не нарушить нормативы Банка России при кредитовании крупных клиентов. Собственный капитал также резко непропорционален активам, что ограничивает возможности размера и сроков кредитования российскими кредитными организациями крупнейших отечественных корпораций. В качестве средства увеличения своего капитала российские банки обычно используют дополнительную эмиссию своих акций. Однако этот способ не является эффективным применительно к российской практике, поскольку увеличение, как правило, происходит на величину, не способную кардинально решить проблему недокапитализации. Впрочем, четкого тренда на увеличение капитала банков их частными российскими владельцами не просматривается.

Еще одним методом повышения капитализации банков является капитализация полученной прибыли. Этот метод используется достаточно активно, однако его нельзя считать стабильным, поскольку он сильно зависит от прибыльности банковского сектора и состояния экономики в целом.

Двумя другими, более современными способами решить проблему нехватки капитала у российских банков являются банковские слияния и поглощения и IPO. Именно эти механизмы наиболее востребованы для указанных целей на международном финансовом рынке. Как видно из рейтинга крупнейших слияний и поглощений за 2006 г., на российском банковском рынке превалируют сделки по поглощению российских банков иностранным капиталом, т. е. стремление к повышению капитализации путем консолидации, приобретений российские банкиры также за редким исключением не проявляют. А ведь это один из самых эффективных путей увеличения, как собственного капитала, так и рыночной капитализации, общепризнанный мировой общественностью.

О четвертом пути повышения капитализации российского банковского сектора - банковских IPO в последнее время говорится очень много. О своих планах провести первичное размещение заявили ОАО АКБ «Росбанк», ВТБ, «МДМ-Банк», АБ «Газпромбанк» и ряд средних российских универсальных банков и инвестиционных компаний. На практике еще ни одного первичного банковского размещения не произошло, все вышеуказанные банки планируют его не раньше середины 2007 г. или перенесли на еще более поздний срок, столкнувшись с разнообразными проблемами организационного и законодательного свойства. То есть этот механизм повышения капитализации также пока не задействован в России.

В этих условиях продолжающаяся экспансия иностранного банковского и инвестиционного капитала является благом для России,- однако лишь до определенного предела. Она позволяет решить проблему недостаточности кредитования российской экономики, особенно долгосрочными ресурсами, и восполняет функцию насыщения рынка банковскими услугами для населения. Иностранные банки внедряют на российском рынке технологии и услуги, которые до их прихода были слабо представлены на рынке или не представлены вовсе. Все это положительные моменты присутствия иностранных банков в России.

Однако после пересечения некоей грани все это будет достигаться ценой потери национального контроля над банковской системой России и возможным выводом денежных потоков из России на международные финансовые рынки.

Автор считает оптимальным экспансию иностранного капитала в российскую банковскую систему, развивающуюся по второму из представленных сценариев. Такое развитие событий позволит сохранить национальный контроль над банковской системой, предоставит российским банкам определенную отсрочку для консолидации и в то же время насытит национальный рынок банковскими услугами.

Также целесообразно разрешить открывать в России филиалы иностранных банков с отсрочкой этого решения на 10 лет. Эта отсрочка позволит тем из российских банков, которые проявят желание выжить и конкурировать на отечественном рынке, подготовиться к полноценной конкуренции. Такое разрешение необходимо также с целью вовлечения российских банков в глобальный мировой финансовый рынок, что необходимо в условиях выхода отечественных корпораций на международные рынки и глобализации мировой экономики.

3 Процесс слияний и поглощений банков

3.1 Консолидация в банковском секторе: юридическая процедура и интеграция бизнеса

В условиях возрастающей конкуренции, когда размер банка во многом определяет его возможности и дает явные конкурентные преимущества, дальнейшее успешное развитие российских банков требует серьезного расширения масштабов их бизнеса. При этом рост банков за счет собственных ресурсов небезграничен и имеет свои пределы.

Объединение банков нацелено на укрепление рыночных позиций и расширение бизнеса в условиях сокращающейся доходности банковских операций на российском финансовом рынке.

Для достижения синергетического эффекта при объединении, в первую очередь, необходим серьезный анализ рисков, возникающих в процессе реализации проекта, расчет затрат на проект, разработка пошаговых планов юридической процедуры и интеграции бизнеса.

В ходе реализации проектов реорганизации банков в форме присоединения возможно возникновение следующих рисков:

рыночных:

• снижение доверия клиентов к присоединяемым банкам в связи со сменой названия банка в результате присоединения;

• прерывание договоров аренды помещений дополнительных офисов;

• увеличение стоимости заемных средств и размещения ценных бумаг в случае отрицательной оценки реорганизации рынком;

операционных:

• необеспечение непрерывности расчетов (увеличение сроков прохождения платежей);

• возникновение технологических изменений;

• изменения в технологии международных расчетов присоединяемых банков (СВИФТ);

• оперативного сбора консолидированной отчетности;

финансовых:

• предъявление кредиторами требований по досрочному исполнению обязательств банков;

• предъявление к выкупу акций у акционеров реорганизующихся банков, не одобривших процедуру реорганизации;

• возникновение методологических изменений при расчете резервов;

юридических:

• увеличения сроков присоединения вследствие судебных обжалований решений органов управления реорганизующихся банков;

кадровых:

• снижение лояльности персонала реорганизующихся банков;

• потери персонала реорганизующихся банков.

Для управления указанными рисками должна быть проведена работа по оценке вероятности их наступления, возможных последствий, предотвращения идентифицированных рисков и разработан соответствующий план мероприятий. Например, оценка операционных рисков в разрезе оперативного сбора консолидированной отчетности и предполагаемые меры предотвращения могут быть сведены в следующую таблицу.

Таблица

| Наименование рисков

|

Возможные последствия

|

Возможность предотвратить риск

|

Принимаемые

(предполагаемые)

меры предотвращения риска

|

Вероятность

наступления

риска

|

| Риски оперативного сбора консолидированной отчетности

|

Санкции со стороны Банка России

|

Разработка систем трансформации данных из будущих филиалов в консолидированный баланс объединенного банка

|

Анализ информационных систем объединяемых банков и подготовка программного обеспечения для формирования консолидированной отчетности

|

Низкий

|

Вероятность наступления рассматриваемого риска оценивается как низкая в случае, если предполагаемые меры и возможности предотвращения риска воплощаются в детальный план мероприятий с датой окончания, как правило, не менее чем за 30 дней до планируемой даты реорганизации, - времени, необходимого для проведения тестовых испытаний.

Смета затрат по инвестиционному проекту

состоит из следующих затрат.

| Наименование затрат

|

Основные статьи

|

| Налоги, сборы, государственные пошлины

|

Государственная пошлина за государственную регистрацию изменений в учредительных документах, перерегистрация права собственности на недвижимость, перерегистрация права на земельные участки, переоформление транспортных средств и т. д.

|

| Реклама

|

Проведение пресс-конференций, реклама в средствах массовой информации, наружная реклама, замена вывесок на пунктах приема вкладов, отделениях и офисах, изготовление и размещение буклетов и т. д.

|

| Нотариальные услуги

|

Заверение документов, оформление карточек банка и филиалов и т. д.

|

| Аудиторские услуги

|

Оценка стоимости акций реорганизуемых банков, определение коэффициента конвертации, аудиторская проверка проводимых процедур, связанных с реорганизацией, и т. д.

|

| Оборудование и средства связи, программное обеспечение

|

Организация средств связи для реорганизуемых банков, оборудование, программное обеспечение, внедрение программного обеспечения и т. д.

|

| Прочие расходы

|

Почтовые расходы по уведомлению кредиторов; расходы, связанные со сменой бренда и разработкой логотипа; изготовление печатей, штампов, клише, пломбиров, плашек; расходы, связанные с выпуском типовых форм банка (тарифы, бланки, договоры на расчетно-кассовое обслуживание и другие типовые формы) и т. д.

|

| Командировочные расходы

|

Расходы на командировки сотрудников реорганизуемых банков по направлениям деятельности в соответствии с планами интеграции бизнеса

|

| Специальные мероприятия

|

Организация общих собраний акционеров реорганизуемых банков, аренда зала на проведение собраний, стоимость изготовления бюллетеней, расходы на рассылку информационных материалов и т. д.

|

Смета должна быть сформирована и утверждена для каждого реорганизуемого банка с поквартальной разбивкой. Контроль за исполнением может быть возложен на службу планирования (контролирующее подразделение) одного из реорганизующихся банков. Контролирующее подразделение формирует сводную смету затрат по реорганизуемым банкам.

Средства по смете затрат предпочтительнее использовать исключительно по их целевому назначению в разрезе его статей. Что касается переноса сроков затрат - утвержденные лимиты по статьям затрат одного периода могут быть использованы в других периодах.

Процедура реорганизации - достаточно затратный процесс, поэтому необходим контроль финансовых показателей реорганизуемых банков соответствию требованиям системы страхования вкладов (целесообразно возложить на руководителей соответствующих реорганизуемых банков), в связи с чем неиспользованные остатки лимитов могут накапливаться и автоматически переноситься на следующий бюджетный период.

Кроме указанных затрат планируются также непредвиденные расходы (5-10% от общей суммы расходов), расходы на мотивацию персонала и прогноз затрат по акциям реорганизуемых банков, предъявляемых к выкупу в ходе процедуры реорганизации (см. п. 3 -юридическая процедура).

Юридическая процедура

при всей ее затратности по времени и ресурсам регламентирована нормативными актами и особенностями, определенными уставами и положениями об органах управления реорганизуемых кредитных организаций. Юридическая процедура реорганизации включает проведение следующих этапов:

• подготовка проектов документов, необходимых для проведения присоединения банков (договор о присоединении, передаточный акт, изменения в Уставе присоединяющего банка и т. д.), проведение процедуры оценки акций объединяющихся банков независимым оценщиком и формирование на ее основе коэффициентов конвертации акций присоединяемых банков;

• проведение заседаний советов директоров (наблюдательных советов) реорганизуемых банков по вопросам присоединения и созыва общих собраний акционеров;

• проведение общих собраний акционеров реорганизуемых банков по вопросам присоединения и исполнение их решений, в том числе:

■ выкуп акций у акционеров, проголосовавших против принятия решения о реорганизации или не принявших участия в голосовании по этим вопросам (Федеральный закон от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах»);

■ уведомление кредиторов реорганизуемых банков и удовлетворение их требований по прекращению обязательств банков перед ними в случае предъявления (Федеральный закон от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах»);

• получение в Федеральной антимонопольной службе предварительного согласия на присоединение банков;

• государственная регистрация в Центральном банке Российской Федерации и Федеральной налоговой службе присоединения банков;

• получение в Центральном банке Российской Федерации зарегистрированных изменений в устав объединенного банка и свидетельств о прекращении деятельности присоединенных банков, а также зарегистрированных положений о филиалах, созданных на основе присоединяемых банков и их филиалов.

За последние четыре года государственными органами проведено значительное количество поправок и изменений, упрощающих юридическое оформление процедуры реорганизации: уменьшены сроки рассмотрения документов в подразделениях Банка России, отменено требование созыва совместного общего собрания объединяющихся банков по вопросам реорганизации. Однако юридическая процедура все еще непомерно затратна по времени и ресурсам - минимальный срок реализации проекта реорганизации, установленный законодателем, составляет шесть месяцев, на практике - не менее 1 года. В числе других -два серьезных вопроса - выкуп акций и персонифицированное уведомление кредиторов банков.

Целесообразно законодательно сократить срок предъявления требований о выкупе акций и непосредственно самого выкупа (пункты 3 и 4 ст. 76 Федерального закона «Об акционерных обществах» (далее - Закон) - 45 дней с даты принятия соответствующего решения общим собранием акционеров и 75 дней с даты принятия соответствующего решения). В настоящее время пункт 4.1 Положения Центрального банка Российской Федерации от 4 июня 2003 г. № 230-П предусматривает представление документов по реорганизации в территориальное учреждение Банка России по месту нахождения присоединяющей кредитной организации в течение 30 дней с даты проведения общего собрания акционеров последней из реорганизуемых кредитных организаций. При этом по Закону на момент сдачи документов выкуп акций еще не может быть завершен. В связи с этим территориальное учреждение Банка России вынуждено запрашивать дополнительную информацию об окончании выкупа акций и документы, подтверждающие проведение выкупа акций. Подготовка документов в банках, сбор (если объединяются кредитные организации, расположенные в различных регионах) и доставка в соответствующее подразделение Банка России занимают определенное время, анализ предоставленных документов также требует времени, что в целом затягивает процедуру реорганизации.

Надеемся, что требование законодателя персонально уведомить каждого кредитора о предстоящей реорганизации (пункт 6 ст. 15 Федерального закона «Об акционерных обществах») будет в ближайшее время отменено, и процедура уведомления будет организована стандартным образом - через средства массовой информации. Указанное обстоятельство позволит клиентоориентированным банкам, имеющим значительное количество кредиторов, резко снизить затраты на реорганизацию.

Процедура интеграции бизнеса

еще более сложна и трудоемка, так как требует индивидуального подхода. В первую очередь предполагается определение так называемых трех К (см. рис.)

Рис.

Стратегия формируется из следующих основных блоков - позиционирование банка на рынке, структура бизнеса в разрезе регионов, продуктов, клиентов, финансовой модели с четким пониманием необходимых ресурсов и возможных источников.

План реорганизации объединенного банка включает следующие процедуры:

• разработка и внедрение единых инструментов управления в объединяющихся банках;

• разработка и внедрение единой продуктовой линейки и формирование унифицированного комплекта договоров, технологий и тарифов по банковским продуктам и услугам;

• разработка и внедрение единой системы управления рисками;

• формирование единого казначейства, управляющего ликвидностью объединяющихся банков;

• формирование единой системы внутреннего контроля, финансового мониторинга;

• унификация процессов планирования деятельности объединяющихся банков;

• интеграция информационных технологий, бухгалтерского учета и отчетности, системы межбанковских расчетов;

• формирование единой системы управления персоналом;

• организация единой юридической службы;

• интеграция документационного обеспечения управления банками, материального обеспечения бизнеса.

Каждая из указанных процедур должна быть детально прописана с указанием ответственных как на уровне каждой присоединяемой кредитной организации, так и на уровне проекта в целом. Например, если рассматривать «Интеграцию документационного обеспечения управления банками», то скорее всего нужно будет задействовать как административные подразделения объединяющихся банков, так и службы автоматизации, так как речь пойдет о формировании единого электронного документооборота. В этом случае процедура распадется на следующие составляющие:

выработка единых принципов формирования системы документооборота управленческой документации:

• сравнительный анализ внутренних документов и технологий;

• разработка, утверждение и внедрение единых технологий делопроизводства в реорганизуемых банках;

• составление типового сводного реестра внутренних документов и перечня технологий общего делопроизводства;

• доработка внутренних документов в соответствии с утвержденными едиными технологиями делопроизводства;

• разработка и внедрение единой системы контроля исполнения организационно-распорядительных документов и поручений;

и разработка единого электронного документооборота:

• выбор ГТ-платформы;

• оценка временных, финансовых и кадровых ресурсов для установки выбранных программ;

• предоставление единой структуры базы данных;

• установка предоставленных баз данных и настройка рабочих мест пользователей в реорганизуемых банках;

• введение единых технологий электронного документооборота (организация работ по заполнению единой базы данных типовых документов и технологий, согласование системы доступов и т. д.).

Особое место в плане реорганизации занимает концепция продвижения бренда объединенного банка, для разработки которой проводится аудит брендов реорганизуемых банков, тестирование бренда с помощью фокус-групп, формируется коммуникативная стратегия продвижения бренда и оцениваются затраты.

Необходимо также формировать эффективную структуру и определить проектную команду, так как достижение стратегических целей банка обеспечивает его персонал, структурированный в соответствии с этими целями. Указанный процесс состоит из двух основных этапов:

- определение структуры и состава высшего руководства объединенного банка (с участием представителей совета директоров);

- оценка и отбор ключевого персонала;

- создание групп кандидатов для второго уровня менеджмента;

- разработка и заполнение информационных форм на каждого кандидата;

- проведение интервью с каждым кандидатом второго уровня;

- подведение итогов интервью, подготовка предложений для совета директоров о назначениях второго уровня менеджмента;

- утверждение советом директоров организационной структуры объединенного Банка и менеджмента.

В ходе работы по формированию структуры и необходимо понимать, что стратегическая цель всей системы управления персоналом - развитие бизнеса за счет максимально эффективного использования человеческого капитала, поэтому важно увязать воедино такие составляющие, как оптимизация численности, обеспечение бизнеса кадрами, управление изменениями, в том числе удержание персонала в период реорганизации, вопросы оплаты и стимулирования труда и т. д. В случае успеха в построении организационной структуры и выбора «правильных» сотрудников объединение позволит повысить стоимость бизнеса путем экономии на масштабах, диверсификации и избежания дублирования.

Таким образом, процедура реорганизации может быть успешно завершена в случае тщательного планирования интеграции всех направлений деятельности банков, правильной оценки затрат и организации системы управления рисками, возникающими при объединении. Только в этом случае объединение позволит добиться синергетического эффекта по следующим основным направлениям:

- повышение устойчивости объединенного банка за счет качественного и количественного изменения структуры капитала;

- увеличение возможностей привлечения клиентов за счет расширения круга акционеров, иметь в виду сети устойчивых каналов продаж и спектра банковских услуг;

- увеличение лимитов кредитования крупным заемщикам;

- увеличение возможностей привлечения среднесрочных и долгосрочных ресурсов на финансовых рынках, в том числе международных;

- повышение конкурентоспособности;

- диверсификация бизнеса;

- расширение и защита своей ниши на рынке банковских услуг.

3.2 О слиянии и присоединении банков

Роль государственного регулирования и стимулирования процессов слияния и присоединения банков состоит в обеспечении условий, способствующих развитию банковского сектора России.

Целями регулирования государством процессов слияния и присоединения в банковском секторе обычно являются: усиление конкурентоспособности банковской системы; реорганизация неплатежеспособных банков; недопущение монополизации рынка финансовых услуг; сочетание микрорегулирования денежных потоков с макрорегулированием; сочетание интересов финансовых институтов и общества; оптимизация рынка банковских услуг и др.

Практика государственного стимулирования слияний коммерческих банков весьма дифференцирована.

На основе анализа опыта других стран целесообразно выделить следующие методы:

-

либерализации законодательства (США, Восточная Европа, Латинская Америка);

-

административного убеждения (Япония, Испания);

-

предоставления льгот (Южная Корея);

-

снижения доли государства в капитале банковской системы (Италия, Германия);

-

повышения привлекательности банков за счет «вырезания» проблемных долгов (США, Восточная Европа, страны Азии).

Необходимо отметить различную природу указанных методов - от административных до чисто рыночных. Автор разделяет позицию, определяющую стимулирование банковских слияний-присоединений преимущественно рыночными методами. В современной российской действительности особенно стоит обратить внимание на такие методы, как поэтапное снижение доли государства и его органов в капитале банков и повышение их привлекательности за счет «вырезания» проблемных долгов.

Уровень либерализации законодательства в области слияния и поглощения в российских условиях для современного этапа достаточен; скорее, следует обратить внимание на его уточнение и в некоторой степени упрощение. В частности, серьезным препятствием является норма Гражданского кодекса Российской Федерации, часть первая ст. 60, в соответствии с которой орган или учредители юридического лица, принявшие решение о его реорганизации, обязаны письменно уведомить об этом кредиторов реорганизуемого юридического лица (вклад- чиков банков). Подобная норма существует и в Федеральном законе от 26.12.1995 г. (в редакции от 29.12.2004 г.) № 208-ФЗ «Об акционерных обществах». При этом необходимо предоставить доказательства подобного уведомления, а кредитор (вкладчик) вправе потребовать погашения обязательств. Это является серьезной проблемой при реорганизации кредитных организаций и не всегда происходит на практике. Хотя существуют и примеры противоположного характера, например, при объединении Международного Московского банка и Банка Австрии Кредитанштальт (Россия) в 2001 г. уведомление было разослано всем вкладчикам.

Еще одно необходимое изменение российского законодательства заключается в следующем: отсутствие в нем термина «поглощение», фактически замененного термином «присоединение», не соответствует общемировой практике, в которой превалирует как раз термин «mergers&acquisitions» («слияния и поглощения»), В свете вступления в ВТО, выхода российских банков на мировые финансовые рынки и, наоборот, прихода ведущих зарубежных банков в Россию следовало бы рассмотреть вопрос о приведении российского законодательства в этом аспекте в соответствие с международными стандартами. В то же время в современной России нет тех ограничений на слияние или присоединение банков, которые недавно существовали в США, например, в виде Акта Гласса - Стиголла от 1933 г., запрещавшего слияние универсальных и инвестиционных банков, даже если один из них разорялся.

Административное убеждение вряд ли будет действенно в современных условиях, так как в отличие от сложившейся корпоративной культуры той же Японии в России оно будет неадекватно воспринято как самими банками, так и обществом. Для применения мягкого убеждения необходимо создавать соответствующую деловую культуру.

Наконец, практика предоставления льгот консолидирующимся банкам не имеет ярко выраженного применения в России, да и в мировом масштабе не является доминирующей. Льготы по российскому законодательству в основном сводятся к неприменению к кредитной организации, возникшей в результате реорганизации, нормативов минимального уставного капитала и облегченной процедуре регистрации филиалов в соответствии с Положением Банка России от 4.06.2003 г. № 230-П «О реорганизации кредитных организаций в форме слияния и присоединения». Впрочем, данная норма также ограничивается в применении другими нормами, которые предусматривают возможность отзыва лицензии за несоблюдение нормативов достаточности капитала.

Метод стимулирования банковских слияний путем снижения доли государственных банков (банков, где доля государства в уставном капитале превышает 50%), а также доли государства в частных банках в определенной мере применяется в современной России.

Основной путь здесь - это продажа миноритарных долей акций, принадлежащих министерствам и ведомствам Российской Федерации, а также подконтрольным им структурам (чаще всего ГУПам) и регионам. Имеются в виду банки наподобие Конверсбанка, принадлежавшего Минатому и доставшемуся в 2001 г. в жесткой борьбе МДМ-Банку. Акции многих «министерских банков» были или переданы на баланс Минимущества, или проданы с аукциона. Это стало следствием принятого 2.04.2002 г. Распоряжения Правительства № 454р, в соответствии с которым все госучреждения и государственные унитарные предприятия должны были выйти из капитала кредитных организаций, передав доли Минимуществу. На практике исключение было сделано для Сбербанка, Внешторгбанка, Российского банка развития, Всероссийского банка развития регионов и Росэксимбанка. Бывшее Минимущество, ставшее ныне ФАУФИ, выставляло на продажу немалое количество в большинстве своем миноритарных пакетов принадлежащих государству акций банков. Однако стимулировать должным образом слияние банков это не смогло. Тому есть несколько причин: во-первых, в большинстве своем это пакеты акций, не обеспечивающие контроль над банками; во-вторых, это были не самые привлекательные банки; в-третьих, сама по себе такая мера может должным образом дать толчок к слияниям или присоединениям банков только при масштабном выходе государства из капитала практически всех кредитных организаций.

Наиболее привлекательные банковские активы, например, Конверсбанка или немного раньше Агропромбанка - фактического прародителя Россельхоз-банка - продавались в острой конкуренции среди банков-покупателей. Другие активы пользовались не таким успехом. Стоит признать, что различные министерства с трудом отказываются от «своих» банков. Тот же Конверсбанк был с большим трудом выведен из структур Минатома и в итоге перешел к близкому к этим кругам Академхимбанку. Министерство сельского хозяйства России на протяжении всего периода рыночной экономики то теряло, то обретало вновь свой банк, постоянно находясь в борьбе за него. Сейчас «отраслевые» банки сосредоточены в руках ФАУФИ как банки, имеющие государственное значение для развития того или иного сектора экономики, но влияние «родных» отраслей в них превалирует через финансовые потоки.

Эта одна из проблем российского банковского сектора - желание каждого министерства и ведомства иметь свой банк, через который можно было бы проводить бюджетные потоки. Во-первых, это во многом противоречит основным принципам рыночной экономики и опыту развитых финансовьгх рынков; во-вторых, создает неравные условия конкуренции и затрудняет развитие процессов слияния-присоединения банков.

Немало поспособствовали созданию банков с государственным участием регионы, особенно национальные республики в составе Российской Федерации. Они создавали свои банки, которые обслуживали интересы правительств и бюджетообразующих предприятий данного региона. Таких банков в разное время насчитывалось несколько десятков; они возникали, исчезали, трансформировались, в определенной мере создавая опять же препятствия к развитию процессов слияний и присоединений банков в регионах, а в определенной мере - и стимулируя их.

Другой аспект - это банки, капитал которых в основном принадлежит Правительству Российской Федерации (Минфину России) и Банку России. Они являются действительно привлекательными с позиции их возможной приватизации, однако параллельно составляют хребет российской банковской системы. Прежде всего - это Сбербанк России (более 60% акций принадлежит Банку России) и Внешторгбанк (99,9% акций принадлежит Правительству России); можно упомянуть также и Внешэкономбанк, однако он не является полноценным коммерческим банком, сосредоточив свою деятельность на обслуживании внешних долгов, государственных программ и управлении активами за рубежом и пенсионными накоплениями.

Пример Внешторгбанка показывает, что одновременно наблюдается и иная тенденция: наряду со стимулированием государством банковских слияний и присоединений путем продажи долей собственности в банках с государственным участием идет создание государственного транснационального банковского холдинга. Эта кредитная организация в последние несколько лет является одним из самых активных участников на российском и даже зарубежных рынках банковских слияний: были приобретены Гута-банк (86% акций), банки Грузии (Объединенный банк Грузии) и Армении (Армсбербанк), Русский коммерческий банк (Кипр), Русский коммерческий банк (Цюрих), в стадии присоединения находится питерский Промышленно-строительный банк (пока приобретено 25% акций, но в течение года эта доля, как намечено, вырастет до 75%+1 акция). Министерство финансов анонсировало планы создать на базе Внешторгбанка мощную финансовую группу с масштабной заграничной сетью. Планируется выкупить заграничные банки с доминирующим участием Банка России. Именно эти банки станут основой заграничной сети образующейся группы. Однозначно считать, что речь идет о консолидации для дальнейшей перепродажи в соответствии с западным опытом, например, иди об усилении роли государства в финансовом секторе, пока преждевременно.

В противовес таким процессам активно проявляется основная тенденция: идет сокращение банков, принадлежащих региональным органам власти.

Ведется дискуссия и о полной либерализации рынка акций Сбербанка в свете вступления России в ВТО. Вряд ли это будет, на наш взгляд, оправданно; целесообразно сохранить большинство акций в руках государства, учитывая долю Сбербанка о большинстве секторов банковских услуг, особенно депозитов физических лиц. В то же время имеет право на жизнь вопрос о переуступке акций Центрального банка Российской Федерации в пользу Правительства Российской Федерации. Это позволило бы сосредоточиться первому на функциях контроля, а Правительству четче контролировать ситуацию в банковской сфере.

Итак, с одной стороны, государство предпринимает меры, и весьма действенные, по сокращению своего участия в капитале банков. Особенно это касается банков, принадлежащих министерствам и ведомствам, их ГУПам, а также региональным органам власти. «Министерские банки» перелаются на баланс ФЛУФИ с целью последующей продажи на аукционе. Помимо Конверсбанка можно привести пример ОАО «Морской акционерный банк», образованного с участием 17 государственных организаций, относящихся к водному транспорту. В 2003 г. там остался единственный государственный акционер Мннимушество РФ (25,1% акций - блокирующий пакет); в 2005 г. Российский фонд федерального имущества вышел из состава акционеров, продав свою долю. «Желдор-банк», бывший, как и ТрансКредитБанк, банком РЖД,

стал полностью частным. С другой стороны, на базе Внешторгбанка создается банковский холдинг транснационального значения.

В существующих тенденциях при их разнородности нет корневого противоречия. Число банков с государственным участием уменьшается, при этом влияние оставшихся на экономическое и социальное развитие страны и ее банковскую систему остается на прежнем уровне и лаже усиливается. Такая стратегия -сокращение количества банков с государственным участием с одновременным увеличением рыночной значимости, капитализации нескольких государственных банков - представляется вполне логичной. Во всяком случае, такая схема более жизнеспособна, чем большое количество малых банков, от чего отказалась с 2005 г. даже Германия, где не так давно было около 3000 небольших государственных банков.

Уместно также, на наш взгляд, перейти к опыту ранее действовавшего Агентства по реструктуризации кредитных организаций и его западных аналогов в лице Федеральной комиссии по страхованию депозитов США (ФКСД). Они призваны оздоравливать кредитные организации путем санации и последующей реструктуризации - продажи действующим компаниям. Российское АРКО имеет не слишком большую историю и опыт, однако достигло определенных успехов, и в перспективе этот опыт, возможно, вновь будет использован. После финансового кризиса 1998 г. АРКО была проведена большая работа, и в частности, с такими крупными клиентами, как «СБС-АГРО» и «Российский кредит». С первым из них не удалось провести «предпродажную подготовку», и он был ликвидирован после возможного удовлетворения интересов кредиторов. Часть активов второго после санации досталась ИМПЭКСБАНКу. Одновременно был реструктуризирован, и с успехом, ряд более мелких кредитных организаций, что видно из таблицы.