СОДЕРЖАНИЕ:

ВВЕДЕНИЕ 3

1. СОВРЕМЕННЫЙ ФИНАНСОВЫЙ РЫНОК И ЕГО МЕХАНИЗМ 5

1.1 Сущность и значение финансового рынка 5

1.2 Функции финансового рынка 10

2. АНАЛИЗ ФИНАНСОВЫХ РЫНКОВ РФ 13

2.1 Анализ состояния финансовых рынков в России 13

2.2 Анализ финансовой деятельности государства 18

3. СОВЕРШЕНСТВОВАНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ФИНАНСОВОГО РЫНКА В РОССИИ 23

3.1 Совершенствование регулирования на финансовом рынке 23

3.2 Перспективы развития финансового рынка РФ 28

ЗАКЛЮЧЕНИЕ 31

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 32

ПРИЛОЖЕНИЕ А - Социально-экономическое положение страны в 2001 г. 34

ПРИЛОЖЕНИЕ Б - Структура задолженности городского бюджета 35

ПРИЛОЖЕНИЕ В - Динамика процентных ставок (доходности) в основных секторах финансового рынка 36

ПРИЛОЖЕНИЕ Г - Индексы MSCI, J.P.Morgan EMBI+Global, Доу-Джонса 37

ВВЕДЕНИЕ

Экономика России современного периода находится в состоянии поиска модели дальнейшего развития, придавшей бы ей импульс динамичного роста. При этом за базу, на основе которой предполагается достижение поставленной задачи, берется система рыночных отношений. Финансовые отношения являются важнейшим элементом, связывающим систему общеэкономических отношений в единое целое, особенно в условиях становления и развития рыночных отношений. В ходе их развития, при слабой управляемости процессов регулирования формирующихся отношений в финансовой сфере, не проработанности государственной финансовой политики, российская экономика получила вид псевдо рыночной экономики, имеющей массу атрибутов, характерных для экономики с развитыми рыночными отношениями и разбалансированной системой взаимодействия секторов экономики.

Рыночные отношения требуют использования и дальнейшего развития инфраструктуры рынка на базе единой финансовой политики, соответствующей избранным стратегиям и тактике поведения государства в сфере регулирования рынка. К сожалению современная экономика России характеризуется отсутствием последовательности в применении мер по государственному регулированию финансовых отношений, что снижает, либо сводит «на нет» эффективность воздействия на финансовый рынок.

В этой связи, с учетом новых условий и реальной ситуации в Российской экономике, проблемы финансового рынка, закономерности его государственного регулирования, поиск оптимальной для данного этапа модели рыночных отношений в России нуждаются в новых исследованиях и выработке научно-обоснованных рекомендаций, их развития и совершенствования в процессе реализации.

Реклама

Теме финансового рынка, механизмам и методам его регулирования в различных аспектах, взглядах на технологию и управление процессами, как с позиций сформировавшихся экономических школ, так и с авторских посвящено значительное количество научных трудов и публикаций. Данная тема является актуальной с момента зарождения товарно-денежных отношений и появления государства с его функциями и задачами. В процессе изучения проблем экономики на различных этапах общественного развития формировались и совершенствовались научные школы и направления. Все они базировались на решении важнейшей для любой экономики задаче - задаче ее эффективного развития. В той или иной степени проблемам финансового рынка, закономерностям его государственного регулирования посвящали свои работы практически все классики экономической науки: В.И. Ленин, К. Маркс и др. В российской экономической науке проблемам финансового рынка, моделям и методам его регулирования уделяется серьезное внимание. Наибольший интерес вызвали работы отечественных ученых, рассматривающие проблемы развития финансового рынка, его регулирования, стабилизации экономики: по вопросам по вопросам механизмов регулирования финансового рынка Л.И.Абалкин, В.С.Антонюк, М.С.Атлас, А.Г.Грязнова, А.Шишов, В.Волобуев, Е.Т.Гайдар и др.

Объект исследования – финансовый рынок России.

Предмет исследования - развития финансового рынка в Российской Федерации.

Цель исследования – определить пути оздоровления финансового рынка РФ.

Задачами курсовой работы являются:

- изучить теоретические основы финансового рынка и его механизм;

- провести анализ финансовой деятельности государства и состояния финансовых рынков России;

- разработать мероприятия по совершенствованию финансовых рынков РФ.

При написании курсовой работы использовались труды как зарубежных, так и отечественных ученых. К первым относятся Ковалев В.В., Глущенко В.В., Колб Р.У. и др.

1.СОВРЕМЕННЫЙ ФИНАНСОВЫЙ РЫНОК И ЕГО МЕХАНИЗМ

1.1 Сущность и значение финансового рынка

Прежде, чем говорить о финансовом рынке необходимо дать определение термина «финансы». Термин finansia возник в 13-15 вв. в торговых городах Италии и сначала обозначал любой денежный платеж. Дальнейшее употребление – в качестве понятия, связанного с системой денежных отношений между населением и государством по поводу образования государственных фондов денежных средств. Таким образом, данный термин отражал [1]:

Реклама

во-первых, денежные отношения между двумя субъектами;

во-вторых, субъекты обладали разными нравами в процессе этих отношений;

в-третьих, в процессе этих отношений формировался общегосударственный фонд денежных средств - бюджет. Следовательно, эти отношения носили фондовый характер;

в-четвертых, регулярное поступление средств в бюджет не могло быть обеспечено без придания налогам, сборам и другим платежам государственно-принудительного характера.

Это основные признаки финансов, по которым можно безошибочно выделить их изо всей совокупности денежных отношений.

Финансы – это совокупность денежных отношений, организованных государством, в процессе которых осуществляется формирование и использование общегосударственных фондов денежных средств для осуществления экономических, социальных и политических задач [7].

Государственные финансы являются средством перераспределения стоимости общественного продукта и части национального богатства. В основе их лежит система бюджетов. Отдельным из элементов в системе государственных финансов включаются внебюджетные фонды для финансирования отдельных целевых мероприятий (пенсионный фонд, фонд социального страхования, фонд занятости).

Финансы - один из важнейших инструментов, с помощью которого осуществляется воздействие на экономику хозяйствующего субъекта (страна, регион, предприятие и так далее). Финансовый механизм представляет собой систему организации, планирования и использования финансовых ресурсов. В состав финансового механизма входят [9]:

а) финансовые инструменты;

б) финансовые приемы и методы;

в) обеспечивающие подсистемы (кадровое, правовое, нормативное, информационное, техническое и программное обеспечение).

Финансовые инструменты - различные формы краткосрочного и долгосрочного инвестирования, торговля которыми осуществляется на финансовых рынках [10].

Функционирование рыночной экономики основывается на функционировании разнообразных рынков, которые можно сгруппировать в два основных класса: рынки выработанной продукции (товаров и услуг) и рынки трудовых и финансовых ресурсов.

Финансовый рынок – это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал. На практике он представляет собой совокупность кредитных организаций (финансово-кредитных институтов), направляющих поток денежных средств от собственников к заемщикам и обратно.

На рынке финансовых ресурсов встречаются такие рынки, в которых в процессе хозяйствования возникает потребность в средствах для расширения их деятельности, а также такие, в которых накапливаются сбережения, которое могут быть использованы для инвестиций. Именно на рынке финансовых ресурсов, или финансовом рынке, происходит перелив средства, при котором они перемещаются от тех, кто имеет их излишек, к тем, кто требует инвестиций [6]. При этом, как правило, средство направляются от тех, кто не может их эффективно использовать, к тем, кто использует их продуктивно. Это оказывает содействие не только повышению производительности и эффективност экономики в целом, а и улучшению экономического благосостояния каждого члена общества.

На финансовом рынке те, что имеют свободные финансовые ресурсы, передают их на разных условиях другим участникам рынка, которые опосредствованно через субъектов рынка или непосредственно используют привлеченные ресурсы для финансирования разных областей экономики, обеспечения потребностей населения и потребностей государственного бюджета. Финансовые ресурсы предоставляются на условиях займа или на условиях совладения, если инвестор приобретает права собственности на приобретенные за инвестированные средства материальные или нематериальные активы.

Заем оформляется разными видами долговых ценных бумаг, банковского, коммерческого или государственного кредита. Платой за использование заемного капитала выступает процент, который зависит от структуры спроса и предложения на заемный капитал и может корригироваться в ту или иную сторону, обеспечивая инвестору высший или низший уровень прибыли. С одной стороны, уровень процентной ставки может быть низшей от ставки прибыли от использования привлеченных ресурсов, чтобы заемщик имел возможность погасить заем и обеспечить возрастание собственного капитала. С другой стороны, процентная ставка может обеспечить инвестору прибыль от предоставления средств в заем, а также компенсировать потери от обесценения ресурсов вследствие инфляции и рисков от осуществления конкретных инвестиций. Реальная ставка прибыли на заемный капитал отвечает средним темпам возрастания экономики с поправкой на риск осуществления конкретных инвестиций. Чем єффективнее функционирует рынок заемного капитала, тем большей мерой процентная ставка на заемный капитал отвечает риску инвестиций и эффективност конкретной области экономики и экономики в целом.

Уровень прибыли на инвестиции в акционерный капитал определяется уровнем рентабельности конкретного производства и рыночной конъюнктурой, которая влияет на рыночную капитализацию корпорации.Уровень прибыли на акционерный капитал в значительной мере отвечает уровню эффективности конкретного производства и в случае неэффективной деятельности может обеспечить инвестору нулевую или отрицательную ставку прибыли. Инвестор — собственник акции разделяет риск инвестиций с другими акционерами предпринимательской структуры и потому прибыль на инвестиции в акции может колебаться в значительных границах. В отличие от прибыли на акционерный капитал процент на заемный капитал в целому менее связанный с текущей финансово-хозяйственной деятельностью конкретного субъекта хозяйствование и в основном определяется конъюнктурой рынка.

Передача в пользование финансовых ресурсов на финансовом рынке оформляется тем ли другим финансовым инструментом. Если ресурсы передаются на условиях займа, это оформляется соответствующими инструментами займа — долговыми ценными бумагами (облигациями, векселями, сберегательными сертификатами и т.п.) или разными видами кредитных инструментов. Если инвестор вкладывает средства в акционерный капитал, такая операция оформляется инструментами собственности — акциями. Платой за предоставленные в заем ресурсы выступает процент, а при бессрочном инвестировании средств в акционерный капитал — прибыль в виде дивидендов и капитализированную прибыль, которая направляется на увеличение собственного капитала корпорации.

Поскольку передача в пользование капитала происходит через продажу финансовых активов, которые отображают права на получение дохода на вложенный капитал, финансовый рынок можно определить как рынок, на котором выпускают, продают и покупают финансовые активы.

Финансовый рынок [2] представляет собой систему экономических и правовых отношений, связанных с куплей-продажей или выпуском и оборотом финансовых активов. Субъектами этих отношений выступают государство, а также те, кто желает передать в пользование свободные финансовые ресурсы, те, которые требуют инвестиций, и финансовые посредники, которые на стабильной, благоустроенной основе обеспечивают перераспределение финансовых ресурсов среди участников рынка.

Лица, которые инвестируют средства в деятельность других субъектов рынка, покупая определенные финансовые активы, называют инвесторами и собственниками финансовых активов — акций, облигаций, депозитов и т.п.. Тех, кто привлекает свободные финансовые ресурсы через выпуск и продажу инвесторам финансовых активов, называют эмитентами таких активов. Каждый финансовый актив есть активом инвестора — собственника актива и обязательством того, кто эмитировал данный актив.

Торговля финансовыми активами между участниками рынка происходит по посредничеству разнообразных финансовых институтов. Именно они обеспечивают непрерывное функционирование рынка, размещение среди инвесторов новых и оборот на рынке эмитированных прежде активов. Наличие на финансовом рынке большого количества финансовых посредников с широким спектром услуг оказывает содействие обострению конкуренции между ними, а итак, снижению цен на разные виды финансовых услуг. Чем более развитый и конкурентный финансовый рынок, тем меньшей вознаграждение финансовых посредников за предоставленные другим участникам рынка услуги. Финансовые посредники являются необходимыми участниками финансового рынка, которые обеспечивают инвесторам оперативное вложение средств в финансовые активы и изъятие средств из процесса инвестирования. Участникам рынка, которые требуют инвестиций, финансовые посредники помогают задействовать средства за соответствующую своей конкурентной позиции плату. Чем выше конкурентная позиция заемщика на рынке, тем ниже плата за пользование финансовыми ресурсами.

Роль финансового рынка заключается в том, что он [3]:

- мобилизует временно свободный капитал из многообразных источников;

- эффективно распределяет аккумулированный свободный капитал между многочисленными конечными его потребителями;

- определяет наиболее эффективные направления использования капитала в инвестиционной сфере;

- формирует рыночные цены на отдельные финансовые инструменты и услуги, объективно отражающие складывающееся соотношение между предложением и спросом;

- осуществляет квалифицированное посредничество между продавцом и покупателем финансовых инструментов;

- формирует условия для минимизации финансового и коммерческого риска;

- ускоряет оборот капитала, т.е. способствует активизации экономических процессов.

1.2 Функции финансового рынка

Финансовые рынки выполняют ряд важных функций [4].

1. Обеспечивают такое взаимодействие покупателей и продавцов финансовых активов, в результате которого устанавливаются цены на финансовые активы, которые уравновешивают спрос и предложение на них.

На финансовом рынке каждый из инвесторов имеет определенные соображения относительно доходности и риска своих будущих вложений в финансовые активы. При этом, конечно, им учитывается существующая на финансовом рынке ситуация: минимальные процентные ставки и уровни процентных ставок, которые отвечают разным уровням риска. Эмитенты финансовых активов, для того чтобы быть конкурентоспособными на финансовом рынке, стремятся обеспечить инвесторам необходимый уровень доходности их финансовых вложений. Таким образом на эффективно действующем финансовом рынке формируется равновесная цена на финансовый актив, которая удовлетворяет и инвесторов, и эмитентов, и финансовых посредников.

2.Финансовые рынки вводят механизм выкупа у инвесторов надлежащих им финансовых активов и тем самым повышают ликвидность этих активов.

Выкуп у инвесторов финансовых активов обеспечивают финансовые посредники — дилеры рынка, которые в любой момент, если это нужно инвесторам, готовы выкупить финансовые активы, которыми они владеют. Чем еффективнее функционирует финансовый рынок, тем выше ликвидность он обеспечивает финансовым активам, которые находятся в обороте на нем, поскольку любой инвестор может быстро и практически без потерь в любой момент превратить финансовые активы на денежную наличность.

Финансовые посредники всегда готовые не только выкупить финансовые активы, а и продать их инвесторам в случае необходимости. Осуществляя на постоянной основе выкуп и продажу финансовых активов, финансовые посредники не только обеспечивают ликвидность финансовых активов, которые находится в обращении на рынке, а и стабилизируют рынок, противодействуют значительным колебаниям цен, которые не связаны с изменениями в реальной стоимости финансовых активов и изменениями в деятельности эмитентов этих активов.

3.Финансовые рынки оказывают содействие нахождению для любого из кредиторов (заемщиков) контрагента соглашения, а также существенно снижают затраты на проведение операций и информационные затраты.

Финансовые посредники, осуществляя большие объемы операций по инвестированию и привлечению средства, уменьшают для участников рынка затраты и соответствующие риски от проведения операций с финансовыми активами. Как на рынке акций и облигаций, так и на кредитном рынке именно посредники играют решающую роль в перемещении капиталов. В особенности заметная эта роль при финансировании посредниками корпораций, которые имеют не высочайший кредитный рейтинг, и количество которых есть значительной во всех странах мира. Финансовые посредники уменьшают затраты через осуществление экономии на масштабе операций и усовершенствования процедур оценивания ценных бумаг, эмитентов и заемщиков на кредитном рынке.

В странах с развитой рыночной экономикой функционируют высокоэффективные финансовые рынки, которые обеспечивают механизм перераспределения финансовых ресурсов среди участников рынка и оказывают содействие эффективному размещению сбережений среди областей экономики. В Украине и странах, которые ступили на путь рыночных превращений в экономике, финансовые рынки находятся на разных стадиях формирования и развития [8]. На развитие финансовых рынков в таких странах оказывают содействие массовая приватизация, преодоление кризисных явлений и положительные сдвиги в экономике. Параллельно с этим, как правило, происходит формирование соответствующей законодательной базы и механизма, который гарантирует ее выполнение.

2.АНАЛИЗ ФИНАНСОВЫХ РЫНКОВ РФ

2.1 Анализ состояния финансовых рынков в России

На развитие финансового рынка наряду с проводимой в стране денежно-кредитной политикой значительное влияние оказывают такие факторы, как социально-экономическое положение, процесс формирования и использования местного бюджета, в том числе и выбор конкретных финансовых инструментов управления бюджетным процессом, а также роль городских органов власти в поддержке и стимулировании развития региональной экономики и формирования соответствующей финансовой инфраструктуры.

Социально-экономическое положение страны в 2001 году можно охарактеризовать следующими основными макроэкономическими показателями (Приложение А).

В целом объем промышленного производства в 2001 году составил примерно 33,8% от уровня 1990-х годов.

Спад производства продолжается во всех основных отраслях промышленности, кроме электроэнергетики и пищевой промышленности, что обусловлено первоочередной необходимостью продуктов данных отраслей.

В то же время объем экспорта за 2001 год достиг 3,1 млрд. долларов (возрос на 2%), а объем импорта составил 4,2 млрд. долларов (уменьшился на 16%).

Депрессионная фаза в экономике оказывает значительное влияние на формирование городских бюджетов и существенно ограничивает возможности городских Администраций. Как и в предыдущие годы продолжается процесс относительного увеличения доли внутренних доходов в формировании доходной части государственного бюджета, в которой преобладают фискальные поступления, 2/3 которых обеспечиваются тремя основными налогами (налог на прибыль, НДС и подоходный налог) [14].

В поступлении внешних доходов имеет место разнонаправленная динамика: при сокращении поступлений из Федерального бюджета происходит рост объема использования заемных средств, что позволяет осуществить погашение превышения бюджетных расходов над доходами (дефицит бюджета).

Основными инструментами привлечения заемных средств для финансирования расходов городского бюджета являются: эмиссия ГГКО (МКО) и банковские кредиты (Приложение Б).

На обслуживание бюджетной задолженности в 2002 году было направлено около 4 трлн. рублей, что составляло более 30% расходной части бюджета. Поэтому формирование развитого финансового рынка является одной из приоритетных задач, призванных оздоровить финансовое положение в городах.

В середине апреля 2002 г. Министерство финансов зарегистрировало проспект эмиссии внешнего займа Администрации (Еврозайм) на сумму 300 млн. долларов. Заимствование на внешнем рынке (главным образом в США) позволит привлечь для финансирования бюджетных расходов средства под меньший процент и на больший срок по сравнению с условиями заимствования на внутреннем финансовом рынке.

К примеру, за 6 лет в Санкт-Петербурге была создана развитая инфраструктура финансового рынка. В настоящее время в городе действуют 4 фондовые биржи, 104 коммерческих банка и более 400 финансовых и брокерских компаний. Финансовый рынок Санкт-Петербурга является вторым по масштабу региональным финансовым рынком России (после Москвы) и крупнейшим рынком субфедеральных государственных обязательств [14].

В этой связи значительным успехом можно считать тот факт, что в начале 2000 года на биржах города была организована торговля облигациями муниципальных займов Москвы и Оренбурга, выпуск и обращение которых организованы по типу МКО. Это позволило привлечь на рынок города дополнительные финансовые средства, преимущественно региональных инвесторов.

Характерной чертой финансового рынка является его высокая степень концентрации. Практически на всех его секторах (валютный рынок, рынок кредитов, депозитов, акций и облигаций) можно выделить 4-5 наиболее активно действующих операторов, на которых приходится основная доля оборота. Кроме того, стоит отметить, что на финансовом рынке сложилась устойчивая специализация торговых площадок. Так, торговля государственными и муниципальными облигациями (за исключением муниципального облигационного займа) ведется на биржевых площадках, а основной оборот по валюте, корпоративным бумагам и векселям приходится на внебиржевой рынок.

Анализ финансового рынка показывает, что с учетом уровня ликвидности лидирующие позиции на данный момент занимает рынок государственных ценных бумаг (ГКО и МКО), но ярко выражены тенденции развития рынка корпоративных ценных бумаг.

Активность участников финансового рынка на различных его секторах в значительной степени определялась политикой ЦБ России как в части контроля за обменным курсом доллара, так и постоянного снижения процентной ставки рефинансирования (Приложение В).

Рынок ценных бумаг России, судя по всему, стабилизировался на отметке 140 пунктов индекса ПФТС после самого продолжительного по времени и, что самое главное, значительного по темпам роста. Российская экономика по официальным статистическим данным демонстрирует наибольшие темпы прироста ВВП среди стран СНГ и восточно-европейского региона. То же самое касается и рынка ценных бумаг. В связи с нынешней стабилизацией возникает вполне закономерный вопрос, что же нас ожидает в ближайшем будущем? Подъем? Падение? Стабилизация рынка на достигнутом уровне?

К сожалению, в этой сфере будет ощущаться влияние достаточно весомых и, в то же время, разнонаправленных по направлению действия факторов. С одной стороны политические факторы, которые, безусловно, будут способствовать понижению рынка, с другой стороны, экономические факторы. Поскольку последние полгода мы были свидетелями доминирования как раз экономический факторов, поэтому существуют достаточно весомые основания предположить, что сила их действия будет значительной и в дальнейшем. Осталось разобраться только с тем, в каком направлении они будут двигать рынок.

Макроэкономические данные заставляют думать о перспективах рынка с большой долей оптимизма. Объем промышленного производства в стране в январе-апреле 2004 года вырос на 17,7% по сравнению с аналогичным периодом прошлого года, в том числе в апреле — на 14,1%. В финансовом секторе прибыль украинских банков, а это самые главные инвесторы отечественного рынка, за январь-апрель увеличилась на 70,5% по сравнению с аналогичным периодом прошлого года и на 1 мая составила 403,5 млн. гривен.

К примеру на Украине, оживление конъюнктуры рынка можно также связывать с предстоящими приватизационными продажами. Фонд государственного имущества Украины 12 мая 2004 г., объявил конкурс по продаже 93,02% акций ОАО «Криворожсталь». За этот объект ожидается серьезная борьба среди отечественных бизнес-групп, а также нельзя исключать возможность международных инвесторов. В целом эта продажа оценивается на сумму около $1 млрд., что составляет одну двенадцатую часть государственного бюджета Украины. Очевидно, что попадание этой суммы в систему государственных финансов радикальны образом должно отразиться на конъюнктуре первичного рынка государственного долга. Таким образом, есть веские основания надеяться, что экономические факторы будут способствовать росту. Однако, как известно, в любой бочке меда есть ложка дегтя. Эта ложка – конъюнктура на внешних финансовых рынках.

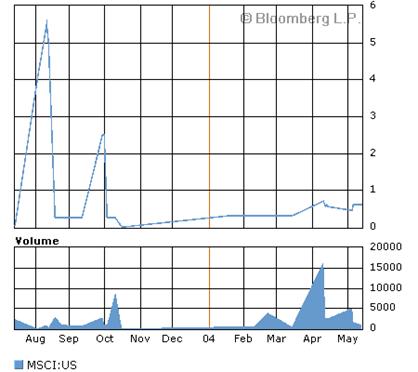

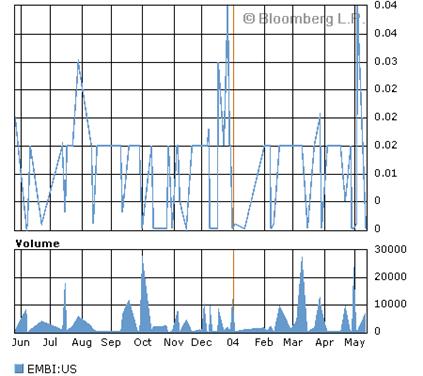

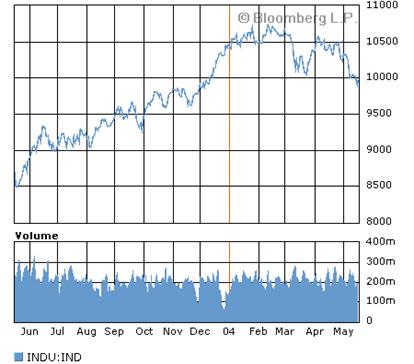

По данным The Wall Street Journal многие мировые инвесторы пересматривают свои планы в странах с развивающейся экономикой на оставшуюся часть года. Американские фонды, инвестирующие в emerging markets, зафиксировали на неделе, завершившейся 5 мая, отток средств на сумму $411 млн. За последние 8 недель отток средств из фондов, инвестирующих в развивающиеся экономики, происходил в течение 6 недель. Трейдеры также отмечают, что хеджевые фонды уже начали выводить средства из emerging markets. Доходы от инвестиций в страны с развивающейся экономикой сейчас также демонстрируют тенденцию к снижению. Индекс MSCI (Приложение Г - рис. 1.1), рассчитываемый для emerging markets, с начала года опустился на 10% с максимального уровня в начале года. Облигации стран emerging markets резко упали в цене после того, как на рынке после публикации благоприятных данных о состоянии рынка труда в США усилились ожидания скорого повышения процентных ставок в Америке. Глобальный индекс J.P.Morgan EMBI+ Global (Приложение Г - рис.1.2) упал на 2,1%, а средний спрэд по облигациям emerging markets вырос на 0,25 процентного пункта до 5,15 процентного пункта. На рис. 1.3 представлен индекс Доу-Джонса – он отражает состояние рынка огромных компаний («голубые фишки» - blue chips – компании с рыночной стоимостью больше 5 миллиардов долларов [13]).

В связи с этими обстоятельствами ближайшие перспективы отечественного рынка выглядят неопределенно, однако и серьезных поводов для пессимизма пока что нет.

К сожалению, в силу своего слабого развития наш фондовый рынок не оказывает большого влияния на экономику страны – они идут параллельными курсами. Это связано, прежде всего, с маленьким объёмом нашего фондового рынка и очень небольшим числом компаний, представленных на нём [12].

Вывод можно сделать следующий: пока наша страна настолько бедна, пока наши люди настолько недоверчивы, пока наша экономика находится в состоянии «дикого капитализма» – у фондового рынка Украины нет никаких шансов стать тем великолепным и мощным финансовым механизмом, каким он является во всём цивилизованном мире.

2.2 Анализ финансовой деятельности государства

Деятельность государства в области финансов, реализуется прежде, всего при выполнении им следующих функций:

- распределительной, которая на государственном уровне связана с:

- межотраслевым и территориальным перераспределением средств в интересах большей эффективности и рационального использования национального дохода;

- наличием наряду с производственной непроизводственной сферы, в которой национальный доход не создается (обучение, социальное страхование, здравоохранение);

- перераспределением доходов между различными социальными группами населения (малоимущие, многодетные и т.д.).

- контрольной, которая проявляется в контроле за распределением ВВП и национального дохода. Реализуется эта функция через систему органов исполнительной власти.

- стимулирующей — состоит в том, что государство с помощью целой системы финансовых рычагов и методов может оказать воздействие на развитие предприятия, целых отраслей и экономики в целом.

Как уже говорилось, финансы — экономическая и правовая категория, т.е. конкретную форму им придает государство, вырабатывая конкретные финансовые отношения между различными субъектами воспроизводства, элементами которых выступают ставки, нормы, тарифы, платежи, отчисления и т.д.

Государство использует фонды денежных средств также для погашения своих задолженностей как внутри страны, так и за рубежом.

Общегосударственный финансовый контроль осуществляют законодательные органы власти — Федеральное Собрание и его две палаты — Государственная Дума и Совет Федерации, финансовые, налоговые, кредитные учреждения, министерства и ведомства, отделы местных органов власти. Важнейшей функцией законодательных органов является контроль за состоянием финансов, за расходованием государственных средств. Контролю подлежат объекты независимо от их ведомственной подчиненности.

Ведомственный финансовый контроль осуществляют контрольно-ревизионные отделы министерств, ведомств. Эти органы проводят проверки финансово-хозяйственной деятельности подведомственных предприятий, учреждений.

Счетная палата осуществляет контроль за своевременным исполнением доходных и расходных статей федерального бюджета, законностью и своевременностью движения средств бюджета в Центральном банке и иных финансово-кредитных учреждениях РФ. В ее задачу входит определение эффективности и целесообразности расходов государственных средств и использования федеральной собственности, проведение финансовых экспертиз проектов федеральных законов. Осуществляя контроль в процессе исполнения федерального бюджета, Счетная палата проводит анализ выявленных отклонений от установленных показателей федерального бюджета и подготовку предложений, направленных на их устранение, а также на совершенствование бюджетного процесса в целом.

В обязанности Счетной палаты входит регулярное представление Совету Федерации и Государственной Думе информации о ходе исполнения федерального бюджета и результатах проводимых контрольных мероприятий.

Контрольные положения Счетной палаты распространяются на все государственные органы и учреждения в РФ, на федеральные внебюджетные фонды.

На региональном уровне финансовый контроль производится как органами региональной власти, так и специально создаваемыми контрольными органами.

Контроль за состоянием республиканского бюджета в Российской Федерации и его исполнением осуществляет созданный при высшем законодательном органе Комитет по бюджету, налогам, банкам и финансамГосударственной Думы РФ. В его задачу входит проведение экспертно-аналитической работы и подготовка заключений по материалам бюджетных посланий, вносимых в Государственную Думу Президентом Российской Федерации.

Важную роль в осуществлении финансового контроля играют Министерство финансов РФ и его органы на местах.

В структуре аппарата Министерства финансов функционирует контрольно-ревизионное управление, а в территориальных финансовых органах — аппарат главного контролера-ревизора.

Министерством финансов и его органами осуществляется контроль за производственно-финансовой деятельностью предприятий, своевременным обеспечением федерального бюджета финансовыми ресурсами, рациональным их использованием на развитие народного хозяйства, социально-культурные и иные мероприятия.

Финансовые органы разрабатывают проекты нормативов, отчислений от федеральных налогов, сборов и других платежей, размеров дотаций и субвенций из федерального бюджета в бюджеты субъектов Российской Федерации, составляют консолидированный бюджет РФ, а также проекты бюджетов и представляют их в исполнительные органы.

Задача контроля за поступлением, целевым и экономным использованием государственных средств возложена на органы Федерального казначейства.

Главное управление Федерального Казначейства и его территориальные органы призваны организовывать, осуществлять и контролировать исполнение республиканского бюджета, управлять доходами и расходами этого бюджета на счетах Казначейства в банках.

Финансовый контроль со стороны кредитных учреждений производится при выдаче, проверке обеспеченности и возврате ссуд. Весьма эффективным является контроль, осуществляемый налоговой службой. Главной задачей налоговой службы является контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты.

Налоговая служба —

это орган оперативного финансового контроля. Он осуществляет проверку денежных документов, бухгалтерских книг, отчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и других обязательных платежей в бюджет, в различных министерствах и ведомствах, на предприятиях, в учреждениях и, организациях с разными формами собственности. Одновременно налоговые службы могут требовать необходимые объяснения, справки и сведения по вопросам, возникающим при проверках (за исключением сведений, составляющих коммерческую тайну); обследовать любые помещения предприятий (производственные, складские, торговые), используемые для извлечения доходов.

В случаях непредставления (или отказа представить) бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и иных обязательных платежей, налоговые инспекции имеют право приостанавливать операции предприятий, учреждений и организаций по расчетным и другим счетам в банках и иных финансово-кредитных учреждениях; могут изымать документы, свидетельствующие о сокрытии или занижении прибыли (дохода) или иных объектов налогообложения; применять финансовые санкции и штрафы. В случае несогласия предприятий или граждан с принятым решением действия должностных лиц государственных налоговых инспекций могут быть обжалованы в арбитражном или гражданском суде.

Федеральная служба России по валютному и экспортному контролюпризвана обеспечить координацию деятельности агентов валютного и экспортного контроля по осуществлению единой государственной политики в области валютных, экспортно-импортных и иных внешнеэкономических операций; организацию единой системы контроля за соблюдением резидентами и нерезидентами нормативных актов, регулирующих валютные операции; выполнение резидентами обязательств в иностранной валюте перед государством, включая обязательства по продаже иностранной валюты на внутреннем валютном рынке; обоснованность платежей по внешнеторговым операциям и переводов капитала за границу; осуществление операций с ценными бумагами в иностранной валюте, а также другие операции, относящиеся к сфере внешнеэкономической деятельности.

Финансовая деятельность государства сводится к выполнению трех основных функций: это, во-первых, формирование в том или ином виде денежных фондов государства, во-вторых, использование этих фондов для реализации своих задач и, в-третьих, регулирование финансовых взаимоотношений между различными звеньями финансовой системы РФ. При этом основная роль государственных финансов заключается в перераспределении и контроле финансовых потоков.

3. СОВЕРШЕНСТВОВАНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ФИНАНСОВОГО РЫНКА В РОССИИ

3.1 Совершенствование регулирования на финансовом рынке

Совершенствование регулирования на финансовом рынке должно осуществляться по трем основным направлениям: во-первых, повышение роли СРО и установление их более тесной связи с государственным регулятором финансового рынка, во-вторых, унификация норм и правил государственного регулирования деятельности на финансовом рынке с постепенной концентрацией государственных функций по регулированию, контролю и надзору на финансовом рынке в одном государственном органе, в-третьих, развитие системы пруденциального надзора.

С количественным ростом и качественным усложнением финансового рынка существует объективная потребность в развитии функций саморегулирования, что означает повышение эффективности взаимодействия СРО и государственных органов власти. Прежде всего, нормы и правила, разрабатываемые СРО должны дополнять и детализировать нормы государственного регулирования, причем, необходимо стимулировать СРО к установлению более жестких требований к деятельности участников рынка.

В 2008-2009 годах необходимо закрепить в законодательстве и в ведомственных актах требования к принципам деятельности СРО и к стандартам СРО. Следует поощрять создание в СРО страховых фондов, обеспечивающих дополнительную защиту инвесторов. Возможно, следует рассмотреть ряд инициатив, направленных на укрепление роли профессионального сообщества в осуществлении контроля на рынке ценных бумаг и снижении инвестиционных рисков: предоставление возможности оказывать услуги неквалифицированным инвесторам только профессиональным участникам рынка ценных бумаг, состоящим в СРО с более жесткими стандартами профессиональной деятельности; предоставление только членам СРО возможности оказывать услуги андеррайтера при публичном размещении ценных бумаг, а также при размещении ценных бумаг компаний с повышенным риском.

Ряд других возможностей расширения функций СРО в связи с решением основных задач по совершенствованию регулирования рынка ценных бумаг содержатся в соответствующих разделах доклада.

Следует предоставить СРО большие возможности при сборе и анализе отчетности участников финансового рынка. Также следует возложить на СРО функции анализа такой отчетности, ее обобщения и раскрытия в соответствии с правилами, установленными регулирующими органами.

Финансовый рынок становится одним из приоритетных секторов экономики, эффективность управления которым может оказывать влияние на общую эффективность государственной экономической политики [16]. Кроме того, в условиях формирования и развития многоотраслевых финансовых холдингов возникает специфическая задача их комплексного регулирования, что, очевидно, удобнее делать из единого центра. В этих условиях вопрос о едином центре регулирования финансового рынка приобретает особую актуальность. Вместе с тем, решение этого вопроса должно осуществляться с учетом сложившейся системы государственного управления в России. Дискуссия о создании в России мегарегулятора в определенной степени оказалась переведенной в плоскость коллегиальности единого регулирующего органа и его независимого статуса. Представляется, что данные критерии деятельности не являются приоритетными и, более того, в долгосрочной перспективе могут существенно снизить эффективность единого регулятора на финансовом рынке. Представляется, что решение вопроса о мегарегулировании в России должно осуществляться, прежде всего, путем унификации требований и стандартов деятельности на финансовом рынке, а также консолидации государственных функций, которые могут быть осуществлены в течение 2 – 3 лет.

В 2008 году необходимо приступить к унификации требований по доверительному управлению ценными бумагами, а также порядка регистрации выпусков ценных бумаг.

В 2008-2009 году необходимо дополнить унификацию доверительного управления и регистрации выпусков ценных бумаг унифицированными подходами к регулированию рисков на рынке ценных бумаг. Эти подходы могли бы быть сформулированы на основе известных Базельских принципов. Такие подходы уже реализуются в рамках регулирования банковской деятельности, и лишь отчасти, в рамках регулирования профессиональной деятельности на рынке ценных бумаг. Представляется, что эти принципы следует в большей степени распространять и на профессиональных участников рынка ценных бумаг, с учетом специфики деятельности таких участников, видов осуществляемых операций, имеющихся у них клиентов.

Следует рассмотреть вопрос объединения регулирования близких по роду деятельности финансовых институтов. Так, в 2004 году ФСФР России переданы функции по регулированию негосударственных пенсионных фондов. Было бы целесообразным дополнить указанные полномочия, полномочиями по регулированию страховых организаций.

В 2008 году необходимо завершить работу над проектом изменений и дополнений в Федеральный закон «О рынке ценных бумаг», направленных на развитие системы пруденциального надзора за профессиональными участниками рынка ценных бумаг [16]. Система пруденциального надзора позволит оперативно выявлять и пресекать нарушения на рынке ценных бумаг. Закон будет предусматривать несколько уровней такого надзора, включая осуществление самими участниками финансового рынка внутреннего контроля за соблюдением установленных требований законодательства, контроль саморегулируемых организаций, а также контроль со стороны государственных органов.

Необходимо на законодательном уровне обеспечить большую независимость служб внутреннего контроля профессиональных участников рынка ценных бумаг, а также ввести требования об управлении рисками, возникающими у финансовых посредников. В частности, необходимо закрепить обязанность участников финансового рынка предусматривать в своих штатных расписаниях должность ответственного за организацию управления рисками или создавать самостоятельное структурное подразделение по управлению рисками. Для таких специалистов по управлению рисками внутри организации должны быть установлены соответствующие квалификационные требования. При этом в каждой организации – участнике финансового рынка будут разрабатываться соответствующие внутренние документы по управлению рисками, которые должны будут соответствовать устанавливаемым требованиям.

Также в надзорных целях необходимо предусмотреть возможность введения в организациях – профессиональных участниках рынка ценных бумаг временной администрации. В настоящее время институт временной администрации как надзорная мера уже введен в отношении управляющих компаний паевых инвестиционных фондов, специализированных депозитариев и негосударственных пенсионных фондов.

Частично функция контроля за рисками участников рынка может быть делегирована СРО.

В 2008 – 2010 годахнеобходимо принять меры по гармонизации методов и правил надзора за российскими профессиональными участниками рынка ценных бумаг с требованиями банковского надзора. Это соответствует общемировой практике. Так, например, Директива 2004/39/ЕС предполагает, что подходы к определению собственных средства кредитных институтов должны являться базисом для определения собственных средств всех иных категорий финансовых институтов.

В 2008-2009 годах предполагается ввести единые для всех участников рынка требования к расчету собственных средств, соответствующие международным стандартам, а также установить требование о ежедневном расчете капитала участниками финансового рынка. Также необходимо пересмотреть требования к минимальному размеру собственных средств, постепенно повышая их и в то же время, учитывая необходимость сохранения участников финансового рынка с незначительным уровнем минимального капитала и ограниченным количеством совершаемых ими операций.

В долгосрочной перспективе в целях создания системы риск-ориентированного пруденциального надзора представляется необходимым приблизить требования к определению достаточности капитала к международным стандартам. Предполагается развивать требования к достаточности капитала, отражающие риски, сделав в целом подход к расчету достаточности собственных средств более чувствительным к рискам, и способствующим сближению регулятивного и экономического капитала.

Для введения международно принятых требований к осуществлению расчета достаточности собственных средств возможно потребуется доработать систему бухгалтерского учета профессиональных участников рынка ценных бумаг таким образом, чтобы она позволяла получать все необходимые надзорные данные.

Предполагается внедрить передовые методики оценки рисков, используя международно принятые модели, активно включая рейтинговые оценки, а также применение цифровых показателей, отражающих, операционный риск. При развитии надзорных требований будет применяться принцип пропорциональности осуществления пруденциального надзора, заключающийся в необходимости применения надзорных требований к участникам рынка исходя из их размера, сферы деятельности, характера проводимых операций, присущих им рисков.

Также при внедрении системы риск - ориентированного надзора необходимо предусмотреть возможность индивидуального подхода к оценке рисков отдельных участников рынка или их активов [16]. К 2010 году предполагается переход на предоставление всеми участниками рыка надзорной информации и отчетности в электронном виде. Такое требование будет дополнено требованиями к программному обеспечению, используемому профессиональными участниками рынка ценных бумаг.

В 2008-2009 годах необходимо завершить работу по сближению положений о банкротстве финансовых организаций, включая введение временной администрации в целях предотвращения банкротства.

В 2010-2012 годах необходимо сконцентрировать в одном государственном органе и вопросы регулирования и надзора в банковской сфере, при сохранении за Банком России необходимых полномочий, непосредственно вытекающих из задач макроэкономического регулирования, денежно-кредитной политики.

3.2 Перспективы развития финансового рынка РФ

Прошлый год продемонстрировал шаткость национальной финансовой системы как ввиду ее неизбежной спекулятивности (в силу кризиса инвестиционной деятельности), ток и вследствие непредсказуемости основного субъекта фондового рынка – государства в лице Министерства финансов и Центрального банка.

Отток рублевых средств инвесторов с фондового рынка, слухи о введении фиксированного курса доллара и замораживании валютных вкладов привели к хроническому кризису денежного предложения на рынке ГКО, что повлекло их чрезмерную доходность (от 300% годовых и выше). Этот уровень доходности сделал невозможным построение Минфином «финансовой пирамиды», а саму эмиссию ГКО из скрытой формы денежной эмиссии превратил в непосредственную денежную эмиссию.

Кроме того, сама идея «пирамиды» на эмиссии государственных ценных бумаг имела несколько существенных концептуальных изъянов [15].

Во-первых, в мировой практике создание «финансовой пирамиды» только в том случае для государства- эмитента не заканчивалось катастрофически, если последнее использовало максимальное количество привлеченных капиталов на инвестиции в реальное производство с тем, чтобы в короткие сроки успеть подвести под эмитированные ценные бумаги имущественное и товарно-финансовое обеспечение. Но деятельность Минфина, как и государства в целом, практически не связана с инвестициями в реальный сектор экономики (по крайней мере на прибыльной и возвратной основе).

Во-вторых, руководство Министерства финансов РФ своей целью декларировало создание благоприятных условий для частных инвестиций в национальную экономику (через поддержание стабильности национальной экономики). Столь активная деятельность Минфина на рынке ценных бумаг своим следствием могла иметь лишь окончательную минимизацию значения частного капитала в роли инвестора отечественного производства.

В-третьих, сейчас широкомасштабные частные инвестиции в национальное производство вообще представляются мало возможными ввиду некоммерческого характера такой деятельности. Нынешний уровень банковского процента за пользование кредитом позволяет рентабельно функционировать лишь крупной оптовой торговле, а также производственным предприятиям, полностью ориентированным на экспорт. инвестицио6нная деятельность в отношении столь низкорентабельного и высокорискованного объекта инвестиций, как российская промышленность, в мировой практике признается либо невозможной, либо осуществляется непосредственно самим государством. Центробанк, несмотря на все усилия своего руководства, все в большей степени превращается в нормального субъекта финансового рынка, озабоченного привлечением значительных финансовых ресурсов и извлечением дохода от собственной деятельности. Поставленная перед Центральным Банком России задача контроля курса рубля по отношению к другим валютам вынуждает его ориентироваться на максимальную концентрацию у себя рублевых и иных денежных средств, необходимых для успешных операций на валютном денежном рынке.

Задача концентрации денежных средств решается Центробанком за счет увеличения активности в следующих направлениях. Первое – максимальное полное использование средств коммерческих банков, находящихся во временном распоряжении Центробанка. Это:

увеличение размеров отчислений коммерческих банков в резервные и страховые фонды;

сохранение низкой скорости платежей, позволяющей дополнительно оборачивать переводимые средства [15].

Наряду с политикой Минфина по увеличению налогооблагаемой базы доходов коммерческих банков, это деятельность Центробанка своим следствием имеет увеличение непроизводительных расходов субъектов финансового рынка, снижение уровня рентабельности коммерческого кредитования. Реализация политики компенсации снижения доходной части госбюджета за счет хозяйствующих субъектов, в первую очередь коммерческих банков, способствует повышению рискованности финансовой деятельности на отечественном рынке, а также увеличению числа банков – потенциальных банкротов. Второе – целенаправленная деятельность по возвращению в Центральный банк всех бюджетных счетов государственных организаций, которые в настоящее время размещены среди уполномоченных и иных коммерческих банков. Последнее представляется также крайне болезненным для банковской системы, так как бюджетные средства в настоящее время составляют, по некоторым данным, до 70% привлекаемых кредитных ресурсов.

ЗАКЛЮЧЕНИЕ

Мировой финансовый рынок стал развитым и широкомасштабным в результате многолетней эволюции. Россия вынуждена стремительно осваивать его законы. Рынок государственных облигаций – пока единственный развитый сегмент финансового рынка. Это нормальный экономический этап. Появление следующих зависит от нашей готовности к ним. На сегодняшний день объем эмиссии на рынке ГКО-ОФЗ – 100 трлн. рублей. Уже создано 8 региональных торгово-расчетно-депозитарных площадок на базе валютных бирж в Москве, Новосибирске, Ростове-на-Дону, Владивостоке, Санкт-Петербурге, Екатеринбурге, Самаре, Нижнем Новгороде. Эти торгово-депозитарные комплексы, работающие в режиме реального времени, позволяют уполномоченным дилерам, а через них сотням тысяч инвесторов вкладывать свои деньги в государственные ценные бумаги, а государству – аккумулировать средства для финансирования дефицита бюджета. Для современной России характерно быстрое развитие финансовых рынков, особенно рынков ценных бумаг. В отличие от многих стран Восточной Европы у нас они формируются не только в столице и крупных промышленных центрах. Практически их имеет каждый субъект Федерации. В большинстве промышленных городов есть как минимум одна фондовая или товарно-фондовая биржа. Все страны, которые идут по пути прямых заимствований иностранной валюты, теряют внутренний финансовый рынок. Даже в таких странах, как Швеция и Финляндия, при идеальном механизме построения финансовые рынки далеки от совершенства с точки зрения объемов и пропорций. Если страна хочет сохранить финансовую независимость, она должна балансировать между внутренними и внешними заимствованиями. То же пытается делать и Россия. Это очень трудный путь, но иначе нельзя.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ:

1. Колб Р.У. Финансовые деривативы. -М.: «Филинъ», 2001г.- 360с

2. Глущенко В.В., Глущенко И.И. Факторы развития современных финансов. М.: Рук. деп. в ВИНИТИ № 3067-В97 от 15.10. 2002г.

3. Ковалев В.В. Финансовый анализ.- М.: АООТ «Фининнова» 2000г.-512с

4. Финансы. Учебник. / ред. Казак А.Ю. Сергеев Л.И.- М.: «Дело и Сервис» 2000г.- 520с.

5. Финансы. / Учебное пособие под ред. Ковалева В.В., М.: «ТК Велби» 2003. с.7

6. Финансы. Денежное обращение и кредит. Учебное пособие под ред. Романовского М.В. М.: «Юрайт» 2001., 79 стр

7. Нешитой А.С. Финансы: Учебник. 5-е изд.- М.: «Дашков и К» 2006г.-501с

8. Вестник МТУ М.: «Филинъ» 2004г. №4 с107

9. Финансы / под редакцией профессора А. М. Ковалевой, М.: «Просвещение» 2000г., с.143

10. Основы управления финансами, Дж. К. Ван Хорн, М.: «Юнити-Дана» 1999г., с.245

11. Финансы, денежное обращение, кредит/ под редакцией профессора

Л. А. Дробозиной, - М.: «Фининнова» 2000г., с.123

12. Финансы: Учебник / Под ред. Дробозиной Л. А. — М.: «Оникс 21 век» 2001. с.85

13. Финансовый менеджмент /ред. Стоянова Е.С.-М.: «Инфра-М» 2000г.-405с.

14. Беляев Ю.А. Финансы местного самоуправления // Финансы, 2002г-М.: «Азимут Плюс» № 11. с34

15. Галицкая С.В. Деньги, кредит, финансы. / М.: «Сокол» 2002. 145 с.

16. Блуцевская Ю.А. Финансовые потоки между основными секторами экономики. // Вопросы экономики. №6, М.: «Юрайт» 2003. 88-100 с.

17. Большаков C. В. Финансовая политика и финансовое регулирование экономики переходного периода // Финансы. М.: «Абак» 2000. № 11.

18. Родионова В. М. Бюджетная реформа: содержание и проблемы // Финансы - М.: «Юнити-Дана» 2001. № 8.

ПРИЛОЖЕНИЕ А (справочное)

Таблица №1 - Социально-экономическое положение страны в 2001 году

| Макроэкономические показатели |

2001 г. |

В % к 2000 г. |

Примечание |

| Валовой региональный продукт, трлн. руб. |

60,7 |

90 |

В сопоставимых ценах |

| Объем промышленной продукции, трлн. руб. |

35,1 |

79,5 |

- |

| Капитальные вложения за счет всех источников финансирования, трлн. руб. |

8,7 |

69,1 |

- |

| Номинальная среднемесячная зарплата на одного работника, руб. |

809,5 |

166,8 |

Социальный фактор |

| Официально зарегистрированные безработные, тыс. чел. |

47,4 |

85,6 |

- |

| Доля сбережений в использовании доходов населения, % |

41 |

172,3 |

- |

ПРИЛОЖЕНИЕ Б (справочное)

Таблица № 2 - Структура задолженности городского бюджета

| Виды займов |

По состоянию на 31.12.2001г. |

По состоянию на 31.12.2002г. |

| Млрд. руб. |

Удельный вес в общей сумме долга |

Млрд. руб. |

Удельный вес в общей сумме долга |

| ГГКО |

1976.4 |

58.3% |

1283.0 |

35.1% |

| Кредиты коммерческих банков |

1038.6 |

30.7% |

0.0% |

| Векселя |

307.6 |

9.1% |

0.0% |

| Облигации городского сберегательного займа |

65.0 |

1.9% |

265.0 |

7.3% |

| Еврооблигации |

0.0% |

1700.0 |

46.6% |

| Синдицированный кредит |

0.0% |

400.0 |

11.0% |

| ИТОГО |

3387.6 |

100.0% |

3648.0 |

100.0% |

ПРИЛОЖЕНИЕ В (справочное)

Таблица № 3 -Динамика процентных ставок (доходности) в основных секторах финансового рынка.

2000

год

|

I

2000

|

II

95

|

III

2000

|

IV

2000

|

I

2001

|

II

2001

|

III

2001

|

IV

2001

|

2002

Янв.

|

2002 Февр. |

| Межбанковский кредит |

190.4 |

433.2 |

118.6 |

161.0 |

48.0 |

55.8 |

56.3 |

48.8 |

31.7 |

23.5 |

29.4 |

| Доходность ГКО |

166.0 |

278.4 |

106.3 |

147.3 |

141.3 |

89.7 |

144.9 |

67.6 |

42.2 |

32.8 |

28.3 |

| Депозитная ставка |

102.0 |

143.0 |

122.4 |

72.9 |

69.6 |

61.7 |

55.4 |

60.1 |

43.0 |

34.5 |

34.5 |

| Ставка по кредитам |

320.3 |

419.3 |

379.0 |

251.1 |

231.9 |

187.8 |

176.4 |

142.8 |

80.2 |

71.6 |

- |

ПРИЛОЖЕНИЕ Г (справочное)

Рис. 1.1 Индекс MSCI

Рис. 1.2 Индекс J.P.Morgan EMBI+ Global

Рис. 1.3 Индекс Доу-Джонса

|