| УЧЕТ ОПЕРАЦИЙ ПО РАСЧЕТНОМУ СЧЕТУ И ДРУГИМ СЧЕТАМ В БАНКЕ

Каждая организация вправе открывать в любом банке расчетные и другие счета для хранения свободных денежных средств и осуществления всех видов расчетных, кредитных и кассовых операций.

Денежные средства предприятия, хранящиеся на расчетном счету, учитывают на активном синтетическом счете 51. В дебет этого счета записывают поступление денежных средств на расчетный счет, а в кредит – уменьшение денежных средств на расчетном счете. Основанием для записей по расчетному счету служат выписки банка с приложенными к ним оправдательными документами.

На счете 55 учитывают наличие и движение денежных средств в отечественной и зарубежной валютах, находящихся в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и специальных счетах, а также движение средств целевого финансирования в той их части, которая подлежит обособленному хранению.

К счету 55 могут быть открыты субсчета:

- аккредитивы.

- чековые книжки и т.д.

Зачисление денежных средств в аккредитивы отражается по дебету счета 55, субсчет 2, и кредиту счетов 51, 52, 90 и других счетов.

По мере использования аккредитивов их списывают с кредита счета 55, субсчет 1, в дебет счета 60 и других подобных счетов.

Неиспользованные средства в аккредитивах возвращают в организацию на восстановление того счета, с которого они были ранее перечислены, и списывают с кредита счета 55 в дебет счетов 51, 52, 90 и других счетов.

Аналитический учет по субсчету 55-1 ведут каждому выставленному аккредитиву.

На субсчете 55-2 «Чековые книжки» учитывают движение средств, находящихся чековых книжках. Порядок осуществления расчетов чеками регулируется банком.

Выданные чековые книжки отражают по дебету счета 55, субсчет 2, и кредиту счетов 51, 52, 90 и других подобных счетов. При использовании чековых книжек соответствующие суммы списывают со счета 55 в дебет счета 76 и других подобных счетов. Суммы по чекам, выданным, но не оплаченным банком (не предъявленным к оплате), остаются на счете 55-2.

Аналитический учет по субсчету 55-2 ведут по каждой полученной чековой книжке.

Аналитический учет по сету 55 должен обеспечивать получение данных о наличие и движении денежных средств в аккредитивах, чековых книжках и т.п. на территории страны и за рубежом.

Реклама

Учет кассовых операций

Для осуществления расчетов наличными деньгами каждая организация должна иметь кассу и вести кассовую книгу по установленной форме.

Наличные деньги, полученные организациями в банках, расходуются на цели, указанные чеки.

Поступление денег в кассу и выдачу из кассы оформляют приходными

и расходными кассовыми ордерами

. Заработную плату, пенсии, пособия по временной нетрудоспособности, премии, стипендии выдают из кассы не по кассовым ордерам, а по платежным и расчетно-платежным ведомостям, подписанным руководителем организации и главным бухгалтером.

Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов.

Расходные кассовые ордера, оформленные на платежных ведомостях на оплату труда и других приравненных к ней платежей, регистрируются после их выдачи.

Все операции по поступлению и расходованию денежных средств кассир записывает в кассовую книгу

, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в ней должно быть заверено подписями руководителя организации и главного бухгалтера. В конце рабочего дня кассир посчитывает в кассовой книге итоги операций за день и выводит остаток денег в кассе на следующий день. Записи в кассовой книге ведут шариковой ручкой или чернилами через копировальную бумагу на двух листах. Один лист книги отрывной, его сдают в конце дня со всеми приходными и расходными документами в качестве отчета по кассовым операциям под расписку в кассовой книге.

Денежные средства, хранящиеся в кассе, учитывают на активном синтетическом счете 50. В дебет его записывают поступление денежных средств в кассу, а в кредит – выбытие денежных средств из кассы.

К счету 50 могут открываться следующие субсчета:

1. субсчет 1 – касса организации;

2. субсчет 2 – операционная касса (открывается предприятиями транспорта и связи);

3. субсчет 3 – денежные документы (аналитический учет ведется по видам денежных учетов).

Банк вправе проводить проверку кассовых операций организации, в том числе проверять выполнение установленного лимита, полноту оприходования денежных средств кассы и целевое использование этих средств.

Установлен перечень категорий предприятий и организаций, которые могут производить денежные расчеты с населением без ККМ.

Реклама

ПРИМЕР учета бланков строгой отчетности.

Организация приобрела квитанции за 240 руб. – 1000 шт.

Отражаем как материалы на соответствующем субсчете:

Д10 К60 – 200р.

Д19 К60 – 40р.

Бланки оплачены:

Д60 К51 – 240р.

Зачет НДС:

Д68 К19 – 40р.

Квитанция выдана на руки:

Д26 К10 – 100р. Д006 – 100р.

После использования бланков:

К006 – 100р.

Учет расчетов с подотчетными лицами.

Подотчетными лицами являются работники предприятия, получившие авансом деньги на хозяйственные и командировочные расходы.

Список лиц, имеющих право получить наличные деньги под отчет, подписывается начальником. Денежные средства на эти цели обычно получают в обслуживающем банке.

Выдача денег из кассы происходит по расходно-кассовому ордеру. Лица, получившие деньги, обязаны не позднее 3-х дней по окончанию срока, на который они выданы, предъявить в бухгалтерию отчет об израсходованных суммах и произвести по ним окончательный расчет.

Подотчетные суммы учитывают на синтетическом счете 71. Выдачу денежных авансов подотчетным лицам отражают по дебету счета 71 и кредиту счета 50. Этот счет является активно-пассивным, сальдо развернутое. Также используется журнал-ордер №7, для каждого подотчетного лица отдельная строка.

Расходы, оплаченные из подотчетных сумм, списывают с кредита счета 71 в дебет счетов 10, 26 и др. в зависимости от характера расходов. Возвращенные в кассу остатки неиспользованных сумм списывают с подотчетных лиц в дебет счета 50. Аналитический учет расходов с подотчетными лицами ведут по каждой авансовой выдаче.

Пример:

Работнику А выдано 300р. Он истратил на хоз. нужды 280р.

Д71 К50 – 300р.

Д10 К71 – 280р.

Д50 К71 – 20р.

Работнику Б выдано 400р., истратил 450р. (командировочные)

Д71 К50 – 400р.

Д26 К71 – 450р.

Д71 К50 – 50р.

Служебные командировки.

Служебная командировка – поездка работника по распоряжению руководителя предприятия на определенный срок в другую местность для выполнения служебного поручения вне места его постоянной работы.

Основными документами являются: «Инструкция МинФина СССР», «Госкомтруда СССР» и «ВЦСПС от 07.04.88 №62 о служебных командировках в пределах СССР».

Не считается командировкой служебные поездки работников, постоянная работа которых протекает в пути или носит разъездной характер, а также поездки работников, отношение которых с предприятиями регламентированы не трудовым, а гражданско-правовым договором (в этом случае расходы на командировку должны быть включены в смету).

Днем выезда в командировку считается день отправления транспортного средства (день прибытия – аналогично).

Работникам, направляющимся в командировку, оплачиваются:

- суточные (с 01.01.02 – 100 руб.);

- расходы на проезд;

- расходы по найму жилого помещения в сумме фактических затрат, но не более 550 руб. в сутки при наличии документов;

- зарплата;

- и др.

Средний заработок за время нахождения работника в командировке вычисляется в соответствии с «Порядком среднего заработка».

Документы, необходимые для отправления в командировку:

1. Приказ (распоряжение) о направлении работника в командировку (Т9).

2. Командировочное удостоверение (Т10).

3. Служебное задание для направления в командировку и отчет по его выполнению (Т10а).

УЧЕТ ТРУДА И ЗАРАБОТНОЙ ПЛАТЫ

Синтетический учет расчетов с персоналом по оплате труда, а также по выплате доходов по акциям и другим ценным бумагам данного предприятия осуществляется на счете 70. По кредиту счета отражают начисления по оплате труда, пособий за счет отчислений на государственное социальное страхование, пенсий и других аналогичных сумм, а также доходов от участия в предприятии, а по дебету – удержания из начисленной суммы оплаты труда и доходов, выдачу причитающихся сумм работникам и не выплаченные в срок суммы оплаты труда и доходов. Сальдо этого счета, как правило, кредитовое и показывает задолженность предприятия перед рабочими и служащими по заработной плате и другим указанным выплатам.

Операцию по начислению и распределению оплаты труда, включаемой в издержке производства и обращения, оформляют следующей бухгалтерской проводкой.

Дебет счета 20 (оплата труда производственных рабочих).

Дебет счета 23 (оплата труда рабочих вспомогательных производств).

Дебет счета 25 (оплата труда цехового персонала).

Дебет счета 29 (оплата труда работников обслуживающих производств и хозяйств).

Дебет других счетов издержек (28, 30, 31, 43, 44, 45, 47, 48).

Кредит счета 70 (на всю сумму начисленной оплаты труда).

Начисленные суммы премий, материальной помощи, пособий, оплаты труда по работам, производимым за счет средств целевого финансирования, отражают по дебету счета 88, 96, и кредиту счета 70.

Начисление доходов работникам организации по акциям и вкладам в его имущество оформляют следующей бухгалтерской записью:

Дебет счета 88;

Кредит счета 70.

По мере ухода рабочих в отпуск фактически начисленные им суммы за отпускной период списывают на уменьшение созданного резерва. При этом составляют следующую бухгалтерскую запись:

Дебет счета 89;

Кредит счета 70.

Такой же проводкой оформляют начисление работникам вознаграждений за выслугу лет.

Выдачу сумм заработной платы и пособий оформляют следующей бухгалтерской записью:

Дебет счета 70;

Кредит счета 50.

Не полученная в срок заработная плата оформляется следующей бухгалтерской записью:

Дебет счета 60;

Кредит счета 76 субсчет «Расчеты с депонентами».

Остатки не выданной в срок заработной платы по истечении 3 дней должны быть сданы в банк на расчетный счет. При этом составляют следующую бухгалтерскую запись:

Дебет счета 51;

Кредит счета 50.

Порядок исчисления среднего заработка.

В соответствии с вновь введенным порядком для исчисления среднего заработка расчетным периодом являются три календарных месяца (с 1-го до 1- го числа).

Средний дневной заработок, кроме оплаты отпуска и выплаты компенсации за неиспользованный отпуск, определяется путем деления начисленной суммы заработной платы в расчетном периоде на количество рабочих дней исходя из нормальной или сокращенной продолжительности рабочего времени, установленной законодательством РФ по календарю 5-дневной рабочей недели.

Размер среднего заработка конкретного работника определяют умножением среднего дневного заработка на количество рабочих дней, подлежащих оплате.

В случае, когда в расчетном периоде один или несколько месяцев отработаны не полностью, средний дневной заработок определяется делением суммы начисленной заработной платы в расчетном периоде на суммарное количество дней, определенных для полностью отработанных месяцев, исходя из условий, установленных для полностью отработанного периода, и для не полностью отработанных месяцев, исходя из условий, установленных для не полностью отработанного периода.

Если в расчетном периоде в целом или в отдельных неделях месяцев расчетного периода отработано всего 1-5 дней при 5-дневной рабочей неделе, то эти дни приводятся к графику 6-дневной рабочей недели при предоставлении отпуска в рабочих днях:

1 день = 6:5 = 1,2 дня

2 дня = (6:5)*2 = 2.4 дня

и т.д.

Предоставление очередных отпусков.

Право на отпуск работникам предоставляется по истечении 11 месяцев непрерывной работы на данном предприятии. За работником, находящимся в отпуске, сохраняют его средний заработок.

Пособия по временной нетрудоспособности.

Его выплачивают рабочим и служащим за счет отчислений на социальное страхование. Основанием для выплаты пособий являются больничные листки, выдаваемые лечебными учреждениями и подписанные местным комитетом профсоюза. Размер пособия по временной нетрудоспособности зависит от стажа работы сотрудника и его среднего заработка: при непрерывно стаже работы до 5 лет – 60% заработка, от5 до 8 лет – 80%, от 8 лет и более – 100%.

Независимо от стажа работы пособие выдается в размере 100%:

- вследствие трудового увечья или профессионального заболевания;

- работающим инвалидам ВОВ и другим инвалидам, приравненным по льготам к инвалидам ВОВ;

- лицам, имеющим на своем иждивении трех детей и более, не достигших 16 лет (учащиеся – 18 лет);

- по беременности и родам.

Учет удержаний из заработной платы

Удержания можно разделить на две группы:

- обязательные;

- по инициативе организации.

Обязательными удержаниями

являются подоходный налог, удержания в пенсионный фонд РФ, по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

Подоходный налог взимается с дохода работников свыше установленного минимума заработной платы по установленным ставкам, размеры которых зависят от суммы доходов.

В совокупный доход, облагаемый налогом, включают все виды доходов как в денежной, так и в натуральной форме.

В совокупный доход не включают: государственные пособия; се виды пенсий, назначаемых в порядке, установленном пенсионным законодательством РФ, ряд компенсационных выплат в пределах норм, утвержденных законодательством, связанных с выполнением работниками трудовых обязанностей, увольнением работников и др., выигрыши по облигациям государственных займов и суммы, получаемые в погашение этих облигаций, а также ряд других доходов, указанных в Инструкции о подоходном налоге с физических лиц.

У физических лиц, не перечисленных в Законе РФ «О подоходном налоге с физических лиц», совокупный доход, полученный в налогооблагаемом периоде, ежемесячно уменьшается:

- у физических лиц, доход которых в течение года не превысил 15000 руб., - на сумму дохода в 2-х кратном размере установленного законом минимального размера оплаты труда;

- у физических лиц, доход которых в течение года составил от 15000 до 50000 руб., – на сумму дохода в 2-х кратном размере установленного законом минимального размера оплаты труда до месяца, в котором доход, исчисленный нарастающим итогом с начала года, не превысил 15000 руб.; на сумму дохода в размере одного установленного законом минимального размера оплаты труда начиная с месяца, в котором доход, исчисленный нарастающим итого с начала года, превысил 15000 руб.;

- у физических лиц, доход которых в течение года превысил 50000 руб., на сумму дохода в 2-х кратном размере установленного законом минимального размера оплаты труда до месяца, в котором доход, исчисленный нарастающим итогом с начала года, не превысил 15000 руб.; на сумму дохода в размере одного установленного законом минимального размера оплаты труда начиная с месяца, в котором доход, исчисленный нарастающим итого с начала года, превысил 15000 руб., до месяца, в котором доход не превысил 50000 руб.; начиная с месяца, в котором доход, исчисленный нарастающим итогом с начала года, превысил 50000 руб., уменьшение не производится.

Совокупный доход граждан, кроме того, дополнительно уменьшается при налогообложении:

- на сумму доходов, перечисляемых по заявлению граждан на благотворительные цели организациям культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемых из бюджета, суммы страховых платежей, перечисленные на противопожарное страхование, а также удержанные в пенсионный фонд РФ;

- суммы расходов на содержание детей и иждивенцев ежемесячно в следующих пределах: (см. выше).

Указанные вычеты производятся на каждого ребенка в возрасте до 18 лет, студента и учащегося дневной формы обучения – до 24 лет, на каждого другого иждивенца, не имеющегося самостоятельного источника дохода.

- на суммы, направленные в течение отчетного календарного года, но не более, чем в течение 3 лет на новое строительство или приобретение жилого дома, или квартиры, или дачи, или садового домика на территории РФ в пределах 5000-кратного размера установленной минимальной оплаты труда, включая суммы, направленные на погашение кредитов и процентов по ним, которые получены гражданами в банках и других кредитных учреждениях на эти цели;

- и т.д.

Подоходный налог с облагаемого совокупного дохода, полученного в календарном году, взимается в следующих размерах:

| Размер облагаемого совокупного дохода, полученного в календарном году

|

Сумма налога

|

| До 50000 рублей

|

12%

|

| От 50001 до 150000 рублей

|

6000 руб. + 20% с суммы, превышающей 50000 руб.

|

| От 150001 рублей и выше

|

26000 руб. + 30% с суммы, превышающей 150000 руб.

|

Удержания из начисленной заработной платы отражают по дебету счета 70 и кредиту счетов:

68 (на сумму подоходного налога);

69 (на сумму обязательных страховых взносов с граждан в Пенсионный фонд в размере 1%);

28 (на суммы удержаний с виновников брака);

73 (на суммы за товары, проданные в кредит, по ссудам банков, по представленным займам, на суммы, взысканные в возмещение недостач, уплаченных штрафов);

76 (на суммы по исполнительным документам).

Погашение задолженности перед бюджетом и Пенсионным фондом по удержаниям отражают по дебету счетов 68 и 69 с кредита счета 51, а по алиментам – по дебету счета 76 с кредита счетов 50 и 51.

Учет расчетов по возмещению материального ущерба осуществляют на активном счете 73, субсчет 3.

В дебет счета 73 относят суммы, подлежащие взысканию с виновных лиц, с кредита счета 84, счета 83, счета 28 и др.

По кредиту счета 73, субсчет 3, отражают погашение сумм материального ущерба в корреспонденции со счетами:

50,51 – на сумму внесенных платежей;

70 – на сумму удержаний из заработной платы;

26 – на суммы, которые по решению суда не могут быть взысканы с виновного лица из-за его неплатежеспособности.

УЧЕТ СЫРЬЯ И МАТЕРИАЛОВ

Документальное оформление поступления материальных запасов

Поступающие в организацию материалы оформляют бухгалтерскими документами в следующем порядке.

Вместе с отгрузкой продукции поставщик высылает покупателю расчетные и другие сопроводительные документы – платежное требование (в двух экземплярах: один непосредственно покупателю, другой – через банк), товарно-транспортные накладные, квитанцию к железнодорожной накладной и др.

Принятые грузы доставляются на склад предприятия и сдаются заведующему складом, который проверяет соответствие количества и качества материала данным счета поставщика. Принятые кладовщиком материалы оформляют приходными ордерами (М-4)

. Приходный ордер подписывает заведующий складом и экспедитор.

В тех случаях, когда количество и качество прибывших на склад материалов не соответствует данным счета поставщика, приемку материалов производит комиссия и оформляет акт о приемке материалов (М-7)

,

который служит основанием для предъявления претензии поставщику.

Поступление на склад материалов собственного изготовления, отходов производства и др. оформляют одно- или многострочными требованиями-накладными, которые выписывают цехи-сдатчики в двух экземплярах: первый является основанием для списания материалов с цеха-сдатчика, второй направляется на склад и используется в качестве приходного документа. Материалы, полученные от разборки и демонтажа зданий и сооружений, приходуются на основании акта об оприходовании материальных ценностей (М-35)

, полученных при разборке и демонтаже зданий и сооружений.

Документальное оформление расхода материальных запасов

Расход материалов, отпускаемых в производство и на другие нужды ежедневно, оформляют лимитно-заборными картами (М-8).

Их выписывает плановый отдел или отдел снабжения в двух экземплярах на один или несколько видов материалов и, как правило, сроком на 1 месяц. В них указывают: вид операций, номер склада, отпускающего материалы, цех получатель, шифр затрат, номенклатурный номер и наименование отпускаемых материалов, который исчисляют в соответствии с производственной программой на месяц и действующими нормами расхода.

Если материалы со склада отпускаются нечасто, то их отпуск оформляют одно-

или многострочными требованиями-накладными на отпуск материалов (М-11)

, которые выписываются цехом-получателем в двух экземплярах: первый, с распиской кладовщика, остается в цехе, второй, с распиской получателя у кладовщика.

Отпуск материалов сторонним организациям или хозяйствам своей организации, расположенным за ее пределами, оформляют накладными на отпуск материала на сторону (М-15)

, которые выписывает отдел снабжения в двух экземплярах на основании нарядов, договоров и других документов: первый экземпляр остается на складе и является основанием для аналитического и синтетического учета материалов, второй передается получателю материалов. Если материалы отпускаются с последующей оплатой, то первый экземпляр служит также для выписки бухгалтерией расчетно-платежных документов.

Вместо первичных документов по расходу материалов можно использовать карточки учета материалов (М-17)

. С этой целью представители цехов-получателей расписываются в получение материалов в самих карточках, которые становятся в связи с этим оправдательными документами. При этом в карточках проставляют шифр производственных затрат с целью последующей группировки записей по объектам калькуляции и статьям затрат. Такое совмещение расходных документов и карточек учета материалов уменьшает объем учетной работы и усиливает контроль за соблюдением норм складских запасов.

В организациях, использующих значительное число наименований материалов, обычно используются учетные цены для учета материальных ценностей.

Учетная цена

– это условная постоянная цена. В этом случае организации применяют счета 15 и 16. При использовании этих счетов все расходы, связанные с приобретением материалов первоначально учитываются по Д15. При оприходовании поступающих в организацию материалов делается запись Д10,У1 – К15. Разница между фактической себестоимостью и учетной ценой списывается на счет 16. Счет 15 в конце месяца подлежит закрытию. Остаток по счету 15 на конец месяца показывает наличие материальных ценностей в пути. Суммы, учитываемые по Д16, списываются в конце месяца в дебеты счетов учета затрат на производство или в дебет счета 44 («Продажа»). Суммы, учтенные по К16, в конце месяца подлежат амортизированию, вместе со счетами учета затрат.

В соответствии с «Методическими рекомендациями о порядке формирования показателей бухгалтерской отчетности» п.25 организации согласно установленному порядку списания отклонений, используют один из следующих способов:

1. Пропорционально списанию в производство материальных ценностей, не зависимо от того, относятся ли эти ценности к объектам учета, по которому эти отклонения были выявлены.

2. По мере списания в производство конкретной партии материальных ценностей, по которым эти отклонения были выявлены.

3. В полной сумме в конце отчетного периода.

4. Равномерно в определенный организацией промежуток времени.

5. Иным путем, установленным организацией.

Порядок списания сумм отклонений – элемент учетной политики организации.

Пример:

Стоимость материалов по учетным ценам, приобретенным в этом месяце – 100 т.р. Списание отклонений фактической себестоимости от учетных цен производится пропорционально отпусков материалов в производство.

1. Организация приобрела материалы – 125 т.р. без НДС. С НДС – 150 т.р.

Цена договорная – 110 т.р., транспортные расходы – 15 т.р.

1. Д15 К60 – 110 т.р. (договорная стоимость);

2. Д19 К60 – 22 т.р. (НДС);

3. Д15 К60 – 15 т.р. (транспортные расходы);

4. Д19 К60 – 3 т.р. (НДС);

5. Д60 К51 – 150 т.р. (все оплачено).

Материалы поступили:

1. Д10 К15 – 100 т.р. (учетная цена);

2. Д68 К19 – 25 т.р. (НДС);

3. Д16 К15 – 25 т.р. (разница цен).

Пусть материалы отпущены в производство на сумму 70 т.р.

1. Д20 К10 – 70 т.р. (списаны по учетной цене);

2. Д20 К16 – 17,5 т.р. (списана разница цен 25*70%)

Учет выбытия материалов.

При отпуске МПЗ в производство или ином выбытие их оценка производится организацией (кроме товаров в розничной торговле, учитываемых по продажным ценам) одним из следующих методов:

1. по себестоимости каждой единицы;

2. по средней себестоимости;

3. по правилу ФИФО;

4. по правилу ЛИФО.

Примеры:

1.

Отпуск материалов в производство:

Д20 К10 – основное производство;

Д23 К10 – дополнительное производство;

Д26 К10 – для целей управления;

Д44 К10 – для целей управления (торговые организации).

2.

Продажа на сторону материалов:

Себестоимость – 80 т.р. Продажная цена – 90 т.р. + 18 т.р. (НДС) = 108 т.р.

Д62 К91 – 108 т.р. (счет покупателю);

Д91 К10 – 80 т.р. (списание материалов);

Д91 К68 – 18 т.р. (НДС);

Д91 К76 – 20 т.р. (прочие расходы, связанные с реализацией материалов).

В конце месяца определение финансового результата:

Д 91 К

|

| 80

18

20

|

108

|

| 118

|

108

|

Закрываем счет 91

Д99 К91 – 10 т.р.

Но этот способ не для товаров.

Для товаров и для торговых организаций вместо 91 счета используется счет 90.

3.

Организация имеет право безвозмездно передать материалы кому-либо (используем данные задачи 2).

Д91 К10 – 80 т.р. (себестоимость);

Д91 К68 – 18 т.р. (НДС).

4.

Передача материалов как вклад в уставный капитал другой организации (используется дебет счета 58 субсчет 1 «Паи и акции» и кредит счета 91) по цене соглашения.

Д58-1 К91;

Д91 К10 – по балансовой стоимости;

Д91 К99 или Д99 К91.

5.

Случай порчи материальных ценностей.

1 вариант:

Д94 К10 – на сумму потерь от порчи;

Д73-3 К94 – на виновное лицо.

2 вариант:

Д94 К10

Д91 К94 – если виновное лицо не установлено (на основании соответствующих документов).

6.

Потери от стихийных бедствий.

Д94 К10 – по балансовой стоимости

Д99 К94

УЧЕТ ОСНОВНЫХ СРЕДСТВ

Порядок учета определяется: «Положением №БУ 6/01», «Учет основных средств» пр. МинФина от 24.03.00 №31н, вступает в силу с годовой отчетностью за 2001 год.

При принятии к БУ активов в качестве основных средств необходимо выполнение следующих условий:

1. Использование их в производстве продукции, либо для управленческих нужд.

2. Использование их в течение срока более 12 месяцев.

3. Не предполагается последующая перепродажа.

4. Способность приносить организации доход.

К основным средствам относятся здании, сооружения, рабочие и силовые машины, измерительные приборы, вычислительная техника, инструменты, рабочий и продуктовый скот, многочисленные насаждения, внутрихозяйственные дороги и прочие соответствующие объекты, а также капитальные вложения на улучшения территории, капитальные вложения в арендованные объекты основных средств.

В организациях применяется единая типовая классификация основных средств, в соответствии с которой основные средства группируются по следующим признакам: отраслевому, назначению, видам, принадлежности, использованию.

Оценка основных средств.

Различают первоначальную, остаточную и восстановительную стоимость основных средств.

В бухгалтерском учете основные средства отражаются, как правило, по первоначальной стоимости, которая определяется для объектов:

- изготовленных на самом предприятии, а также приобретенных за плату у других организаций и лиц – исходя из фактических затрат по возведению или приобретению этих объектов, включая расходы по доставке, монтажу, установке;

- внесенных учредителями в счет вкладов в уставной капитал (фонд) – по договоренности сторон;

- полученных от других организаций и лиц безвозмездно, а также неучтенных объектов основных средств – по рыночной стоимости на дату оприходования;

- приобретенных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами – по стоимости ценностей, переданных или подлежащих передаче организации.

Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством РФ.

Изменение первоначальной стоимости основных средств допускается в случаях достройки, дооборудования, реконструкции и частичной ликвидации соответствующих объектов. Увеличение (уменьшение) первоначальной стоимости основных средств относится на добавочный капитал организации.

Документальное оформление движения основных средств.

Движение основных средств связано с осуществлением хозяйственных операций по поступлению, внутреннему перемещению и выбытию основных средств. Указанные операции оформляют типовыми формами первичной учетной документации.

Поступающие основные средства принимает комиссия, назначенная руководителем организации. Для оформления приемки комиссия составляет в одном экземпляре акт (накладная) приемки-передачи

основных средств на каждый объект в отдельности.

Поступившее на склад оборудование для установки оформляют актом о приемке оборудования.

В акте указывают наименование оборудования, тип, марку, количество единиц, стоимость, обнаруженные дефекты. Акт составляется в двух экземплярах и подписывается всеми членами приемной комиссии.

Передачу оборудования монтажным организациям оформляют актом приемке-передачи оборудования в монтаж

с указанием в нем монтажной организации, наименования и стоимости переданного оборудования, его комплектности и выявленных при наружном осмотре оборудования дефектах. Акт подписывают представители заказчика и монтажной организации и материально ответственное лицо, принявшее переданное оборудование на хранение.

На дефекты, выявленные в процессе ревизии, монтажа или испытания оборудования, составляется акт о выявленных дефектах оборудования

.

Приемку законченных работ по ремонту, реконструкции и модернизации объекта оформляют актом приемки-сдачи отремонтированных, реконструированных и модернизированных объектов.

Внутреннее перемещение основных средств из одного цеха в другой, а также их передача из запаса в эксплуатацию оформляются актом (накладной) приемки-передачи основных средств.

Операции по списанию основных средств оформляют актом на списание основных средств (актом на списание автотранспортных средств).

Синтетический учет наличия и движения основных средств

Он осуществляется на следующих счетах: 01, 02, 47.

Стоимость основных средств, поступивших в качестве вклада в уставный капитал, оформляют бух. записями:

Д08 К75

Д01 К08

Стоимость безвозмездно принятых основных средств может отражаться на финансовых результатах двумя способами:

1. в момент принятия основных средств к учету в первоначальной стоимости;

2. по мере начисления амортизации по принятым основным средствам.

1 вариант:

Д08 К80 – по первоначальной стоимости

2 вариант:

Д08 К83 – на первоначальную стоимость;

Д01 К08 – на первоначальную стоимость;

Д25 (26,44) К02 – на сумму начисленной амортизации;

Д83 К80 – на сумму амортизации.

Учет операций по выбытию основных средств осуществляют на счете 47. По дебету отражают первоначальную стоимость основных средств, а также расходы, связанные с выбытием основных средств, НДС, а по кредиту – сумму амортизации по выбывшим основным средствам и выручку от ликвидации основных средств.

Схема записей на счете 47

«Реализация и прочее выбытие основных средств»

| Дебет

|

Кредит

|

| Первоначальная стоимость выбывших основных средств

Расходы, связанные с выбытием основных средств

НДС по реализуемым и безвозмездно переданным основным средствам

Прибыль от выбытия основных средств

|

Сумма по выбывшим основным средствам

Выручка от реализации основных средств

Убыток от выбытия основных средств

|

К счету 47 целесообразно открыть 4 субсчета для учета выбытия основных средств по причинам выбытия:

1. Реализация основных средств.

2. Ликвидация и списание основных средств.

3. Безвозмездная передача основных средств.

4. Передача основных средств в уставный капитал (фонд) других организаций.

Списание основных средств оформляют следующими бухгалтерскими записями:

Д47 К01 – на первоначальную стоимость основных средств;

Д02 К47 – на сумму амортизации основных средств;

Д10 (12 и др.) К80 - на стоимость поступивших в результате ликвидации основных средств материалов;

Д47 К70 (76 и др.) – на расходы по ликвидации основных средств.

Управленческий учет

В управленческом учете различают 3 типа себестоимости:

1. Полная производственная себестоимость, используется для установления цен и принятия управленческих решений при нормальных обстоятельствах.

2. Прямая производственная (частичная) себестоимость, которая используется для установления цен и принятия управленческих решений при специальных обстоятельствах.

3. Себестоимость по центрам ответственности, которая используется для планирования и контроля деятельности ответственных исполнителей.

Полная себестоимость.

Полная себестоимость включает все затраты, израсходованные на производство. Косвенные расходы распределяются в два этапа:

1. По подразделениям.

2. По готовым изделиям.

Прямая себестоимость.

Оценка себестоимости по частичным затратам ориентирована на покрытие прямых затрат. В этой системе прямые затраты включены в себестоимость готовой продукции, а косвенные целиком отнесены на финансовые результаты (Д90 К26, Д90 К25).

Классификация затрат при принятии решения:

1. Переменные и постоянные по отношению к объему производства. Переменные затраты изменяются прямо пропорционально объему производства. Переменные затраты на единицу продукции постоянны. Постоянные затраты не изменяются при изменении объема производства. Постоянные затраты на единицу продукции уменьшаются с увеличением объема производства.

2. Принимаемые и непринимаемые в расчет. Принимаются в расчет те затраты, которые зависят от принятого решения. Не принимаются те, которые не зависят от выбора решения.

3. Вмененные затраты. Данные о них обычно отсутствуют в системе бух. учета. Они характеризуют возможность, которая потеряна или которой жертвуют при принятии решения. Понятие вмененные затраты применяется только в случае ограничения ресурсов.

4. Дифференцированные или дополнительные, а также моржинальные (предельные) затраты и доходы. Дифференциация возникает в результате изготовления и (или) продажи дополнительных единиц продукции.

Себестоимость по центрам ответственности.

Классификация затрат для контроля и регулирования.

Принципы учета затрат путем их распределения между продуктами не подходит для осуществления контроля за ними, т.к. производственный цикл может состоять из нескольких технологических операций, за каждую из которых отвечает отдельное лицо.

Имея сведения о себестоимости продукции в целом сложно определить как распределить затраты между отдельными участками производства. Это проблема решается при установлении взаимосвязи затрат и доходов с деятельностью конкретных лиц, ответственных за расходование соответствующих средств. Такой учет затрат называется учетом по центрам ответственности.

Различают следующие центры ответственности:

1. Центры затрат, где менеджеры несут ответственность за затраты, которые они контролируют.

2. Центр прибыли, где менеджеры несут ответственность за доходы от продаж и за расходы.

3. Центр инвестиций, где менеджеры несут ответственность за доходы от продаж и за расходы, а также за принятие инвестиционных решений.

Различают регулируемые и нерегулируемые затраты и доходы. Все затраты регулируются на определенном уровне. Регулируемые затраты являются предметом регулирования со стороны менеджера, сфера деятельности которого связана с этими затратами.

Распределение косвенных расходов при исчислении полной производственной себестоимости.

При распределении косвенных затрат должна существовать причинно-следственная связь между распределяемыми затратами и базой распределения.

В связи с этим существует система учета затрат по функциям ABC. В этой системе выделяют следующие этапы:

1. Определение основных видов деятельности;

2. Определение затрат, связанных с каждым видом деятельности.

3. Определение факторов, влияющих на объем этих затрат.

4. Отнесение затрат по продуктам в соответствии с «потребностью» продукта в этих видах деятельности.

Пример:

Произведено 2 продукта:

Каждая партия – 1 переналадка – 800 руб.

| |

М

|

К

|

Всего

|

| Количество единиц

|

5000

|

45000

|

50000

|

| Количество единиц в партии

|

500

|

9000

|

|

| Количество партий

|

10

|

5

|

15

|

| Затраты на наладку оборудования

|

|

|

12000р.

|

| Затраты на единицу:

- традиционный способ

- система ABC а) на одно изделие

б) всего

|

0,24

1,6

8000

|

0,24

0,09

4000

|

12000

|

Постоянные и переменные затраты и их использование при принятии решений

Точкой безубыточности (критической точкой) называется тот объем продаж, при котором затраты равны выручки от реализации всей продукции.

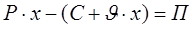

Для определения точки безубыточности можно использовать метод уравнения:

Пусть х – объем продаж (без дохода и без убытка);

Р – цена единицы продукции;

V – переменные затраты на единицу продукции;

С – постоянные затраты.

- выручка - выручка

1. Можно определить объем продаж:

если  , то , то

3. Можно определить цену единицы:

и т.д.

Пример:

Организация может производить 110000 единиц продукции. Сейчас производит 80000 единиц в год. Цена 1 изделия – 10 руб.

Поступил заказ на 20000 единиц, но по цене 7,5 руб.

Стоит ли принимать заказ?

1 вариант:

| |

Сум. расходы

|

Расходы на 1 изд.

|

С допол. заказом

|

| Выручка 80000*10 руб.

Переменные затраты

Постоянные произв. затраты

Всего произв. затраты

Коммерческие расходы (перем.)

Коммерческие расходы (пост.)

Всего расходы

Прибыль

|

-800000

400000

250000

650000

40000

80000

770000

-30000

|

-10

5

3,125

8,125

0,5

1

9,625

-0,375

|

950000

500000

250000

750000

50000

80000

880000

-70000

|

2 вариант:

Дополнительные расходы и доходы:

1. Выручка – 150 т.р.

2. Производственные переменные – 100 т.р.

3. Коммерческие переменные – 10 т.р.

4. Дополнительная прибыль – 40 т.р.

3 вариант:

7,5 р. (цена) – 5,5 р. (перем. расходы) = 2 р. (выручка с 1 изд.)

2 р. * 20000 = 40000 р. (дополнительная прибыль)

Пример:

Организация производит деталь А самостоятельно. Производит 10000 единиц за период. Затраты на ее производство:

| Показатели

|

Себестоимость изготовления детали А

|

| Всего

|

на 1 ед.

|

| 1. Основные материалы

2. З/п производственных рабочих

3. Переменные накладные

4. Постоянные накладные

|

10000

80000

40000

50000

|

1

8

4

5

|

| Всего затрат

|

180000

|

18

|

Есть возможность купить деталь А за 16 рублей за единицу. Постоянные расходы остаются на том же уровне.

| Показатели

|

Сум. расходы

|

Удельный расход

|

| Произв.

|

Покупка

|

Произв.

|

Покупка

|

| Затраты на покупку

|

–

|

160000

|

–

|

16

|

| Основные материалы

|

10000

|

–

|

1

|

–

|

| Зарплата

|

80000

|

–

|

8

|

–

|

| Переменные накладные расходы

|

40000

|

–

|

4

|

–

|

| Постоянные накладные расходы

|

не учитываются

|

| Всего

|

130000

|

160000

|

|

|

Принятие решений и ограничивающие факторы

Факторы, ограничивающие производство, называются лимитирующие, например: ограничена квалификация рабочей силы, ограничены мощности предприятия и т.д.

Пример:

Фирма производит 3 изделия X,Y,Z. Имеются следующие показатели:

| Показатели

|

X

|

Y

|

Z

|

| Прибыль на 1 изделие

|

12

|

10

|

6

|

| Машино-часы на одно изделие

|

6

|

2

|

1

|

| Предполагаемый спрос

|

200

|

200

|

200

|

| Время работы оборудования (машино-часы на весь выпуск)

|

1200

|

400

|

200

|

| Технические возможности оборудования

|

1200

|

Все изделия произвести невозможно. Нужно определить какие изделия и в каком количестве нужно произвести, чтобы получить максимальную прибыль.

Необходимо определить, сколько прибыли приходится на единицу ограниченного ресурса (1 машино-час) на каждое изделие.

| Показатели

|

X

|

Y

|

Z

|

| Прибыль на 1 изделие

|

12

|

10

|

6

|

| Машино-часы на 1 изделие

|

6

|

2

|

1

|

| Прибыль на 1 машино-час

|

2

|

5

|

6

|

| Количество единиц

|

100

|

200

|

200

|

Прибыль = 200*6 +200*10 +100*12 = 4400 руб.

|