| Волинський інститут менеджменту Черкаський філіал

Р Е Ф

Е Р А Т

дипломної роботи "Бухгалтерський облік та аудит безготівкових розрахунків в сучасних умовах господарювання на Черкаському МППЗТ"

Робота містить 98 сторінки, 9 таблиць, 13 рисунків, додатки, перелік використаної літератури - 46 найменувань.

Об"єктом дослідження у дипломній роботі с організація безготівкових розрахунків, методика їх бухгалтерського обліку та аудиту на Черкаському МППЗТ.

Мета роботи - обгрунтування теоретичних і дослідження методологічних положень, а також розробка практичних рекомендацій по удосконаленню безготівкових розрахунків, їх обліку та. аудиту на Черкаському МППЗТ.

Результатом дослідження стали пропозиції автора щодо: удосконалення системи безготівкових розрахунків та створення селективного грошово-кредитного обслуговування підприємств в Україні; удосконалення системи бухгалтерського обліку та аудиту безготівкових розрахунків; стабілізації фінансового стану Черкаського МППЗТ; застосування рі-зноманіти ;х форм безготівкових розрахунків у 4)інансово-господарській діяльності ЧМПі"ІЗТ.'

Одержані результати можуть бути використані при удосконаленні діючої безготівкової системи на ЧМППЗТ та інших підприємствах промисловості України. ^

ВСТУП.........................................................................................б

РОЗДІЛ 1. ТЕОРЕТИЧШ ТА МЕТОДОЛОГІЧНІ ОСНОВИ ОБЛІКУ ТА АУДИТУ БЕЗГОТІВКОВИХ РОЗРАХУНКІВ

1.1. Система безготівкових розрахунків в сучасних умовах

господарювання ........................................................................ 10

і^.Діюяа система форм безготівкових розрахунків та їх

застосування-.......................................................................... .\

.

15

1.3. Організація синтетичного і аналітичного обліку безготівкових

розрахунків.............................................................................. 37

ї .4.Аудит безготівкових розрахунків...................................................48

/

РОЗДІЛ 2. АНАЛІЗ СТАНУ БЕЗГОТІВКОВИХ РОЗРАХУНКІВ, ЇХ ОБЛІК ТА АУДИТ НА Черкаському МППЗТ.

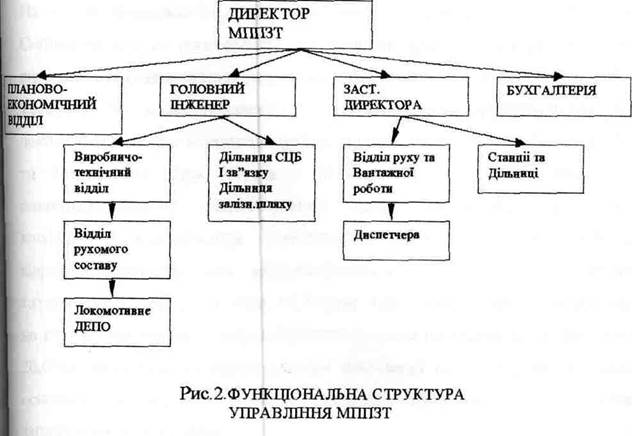

2. і. Загальна характеристика Черкаського МППЗТ................................... 55

2.2.Методологія бухгалтерського аналізу та аудиту на Черкаському МППЗТ............................................................................61

Реклама

2.3. Аналіз с|зінансової звітності та стану безготівкових розрахунків

на Черкаському МППЗТ...............................................................70

РОЗДІЛ 3. РЕКОМЕНДАЦІЇ ЩОДО ПОЛІППІЕННЯ ФІНАНСОВО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ Черкаського МППЗТ.

З. І .Рекомендації по удосконаленню системи безготівкових

розрахунків, обліку та. аудиту ...................................................... ..81

3.2.Пропозиції щодо стабілізації фінансово-економічного стану

на Черкаському МППЗТ............................................................. ..84

ВИСНОВКИ

ЛІТЕРАТУРА ДОДАТКИ

ВСТУП

В умовах ринкової економіки бухгалтерський облік є особливо важливою функцією ефективного управління виробничими і комерційними структурами, знаряддям контролю за раціональним і економічним використанням ресурсів з метою досягнення комерційного успіху і виконання фінансових обов'язків перед державою.

Опанування знаннями бухгалтерського обліку, контролю і аналізу господарської діяльності з метою виявлення слабких місць у роботі підприємств і знаходження шляхів подальшого покращення їх роботи є головною метою керівника підприємства, менеджера, економіста, бухгалтера.

Виникненню нових підходів до бухгалтерського обліку на державних, приватних, орендних, спільних підприємствах, у міжнародних об'єднаннях сприяє ринкова економіка.

Удосконалення побудови своєчасного і достовірного бухгалтерського обліку нерозривно пов'язане з вирішенням актуальних завдань в галузі економіки. Виявленню і використанню внутрішньогосподарських резервів підприємств, запобіганню зловживанням і перевитратам, зниженню собівартості продукції, підвищенню продуктивності праці, рентабельності виробництва, досягненню комерційного успіху сприяють чітко налагоджений облік і контроль.

Бухгалтерський облік повинен всебічно і повно вхоплювати та систематизувати господарську діяльність виробничо-комерційного підприємства, об'єднання, забезпечувати управління інформацією, здатною контролювати і оцінювати їх господарську діяльність.

Чітка побудова бухгалтерського обліку підвищує роль його як основного засобу за додерженням режиму економії і комерційного успіху в усіх підприємствах.

Кожне підприємство складається із окремих груп, в сукупності котрі і представляють собою це підприємство. Группи займаються лише тільки тою

Реклама

/ функцією, для котрої вони передбачені, щоб підприємство

могло існуванти. Важливим елементом являється бухгалтерія, котра веде облік господарських коштів і об'єктів обліку підприємства.

Також функцією бухгалтерії являється аналіз фінансового стану підприємства, котрий показує по яким направленням потрібно вести роботу, щоб покращити його. Бухгалтерія також повинна слідкувати за точними і своєчасними виплатами податків й грошових обов'язків підприємства. Вести точний документальний облік по роботі підприємства для представленя звітності в перевіряючі орган.

На сучасному етапі розвитку України головним завданням у галузі економіки є послідовне здійснення радикальної економічної реформи і створення цілісної та ефективної системи управління.

В умовах приведення національної економічної системи у відповідність з вимогами ринкової економіки і міжнародними стандартами виникає багато проблем, які потребують обгрунтованого розгляду й розв'язання. Однією з таких проблем є удосконалення системи безготівкових платежів.Від успішного розв"язання цієї проблеми значною мірою залежить ефективність функціонування економіки в цілому і кожного окремого підприємства.

В Україні процес створення нормальних умов для проходження господарських розрахунків стримується недосконалим законодавством і прорахунками в його практичному застосуванні.Так, вітчизняний виробник, який у відповідності з договором відвантажив товар споживачам, не ма жодних гарантій на своєчасне одержання грошей через невизначений правовий статус боргів.Через це з обороту виводяться величезні грошові масиви, що породжує дефіцит грошей, який паралізує діяльність підприємства.

У країнах з розвинутою ринковою економікою підприємтсва (виробники) не залежать від своєчасного перерахування грошей покупцями їх продукції.Вони мають змогу безперешкодно перетворювати грошові вимоги на гроші, під заставу грошових вимог (векселів) одержувати кредит, здійснювати їх дисконт.До того ж вони можуть шляхом проведення факторингових операцій відразу після відвантаження товарів покупцям продати комерційним банкам чи

8 спеціальним конторам борги останніх, передоручивши їм ще й

ведення своїх рахунків.Для таких посередницьких функцій й виникли спеціальні установи - комерційні банки.

Українські ж банки поки не стали посередниками у розрахунках і опорою підприємств в нових умовах господарювання.Вітчизняні підприємства не можуть розраховувати на регулярне, стабільне, надійне і безперешкодне користування не на кабальних умовах банківськими кредитами, будувати на взаємному співробітництві свою діяльність, своєчасно отримувати кредитні ресурси. Давно назріла потреба переорієнтації банківської діяльності з грошової спекуляції на роботу з платіжними вимогами і зобов'язаннями;

відродження комерційного кредиту та надання боргам майнового статусу;

створення умов для безперешкодного перетворення грошових вимог і зобов'язань на гроші, їх взаємного погашення і переу ступання.Таким чином, доки в Україні не організоване ефективне грошово-кредитне обслуговування підприємств-виробників, проблема неплатежів вирішена не буде.

Актуальність теми дослідження визначається важливістю удосконалення організації безготівкових розрахунків у розв"язанні глобальних економічних проблем України, і необхідністю трансформації бухгалтерського обліку та аудиту безготівкових розрахунків відповідно до економічних відносин ринкового спрямування. Саме організація безготівкових розрахунків повинна активно сприяти зміцненню договірної дисципліни; підвищенню відповідальності підприємств за своєчасне і в повному обсязі здійснення платежів за всіма зобов'язаннями; прискоренню обороту оборотних коштів;

зменшенню видатків обігу; ефективному використанню тимчасово вільних коштів та ін..

Метою дипломної роботи є обгрунтування теоретичних і дослідження методологічних положень, а також розробка практичних рекомендацій по удосконаленню організації безготівкових розрахунків, їх обліку та аудиту.

У відповідності з метою була поставлена сукупність наступних завдань:

9

-розглянути безготівкові розрахунки в сучасних умовах

господарювання як цілісну систему, яка включає класифікацію, організацію, діючу систему форм розрахунків та взаємовідносини платників з банками;

-визначити економічну необхідність удосконалення системи безготівкових розрахунків для розв"язання проблеми неплатежів в Україні;

-викласти теоретичні та методологічні основи обліку та аудиту безготівкових розрахунків;

-розкрити економічне значення досліджень підприємства;

-виробити конкретні рекомендації з досліджених питань.

Предметом дослідження є система безготівкових розрахунків в сучасних умовах господарювання України.

Об"єктом дослідження є Черкаське міжгалузеве підприємство залізничного транспорту.

Теоретичною й методологічною основою дипломної роботи є діалектичний метод пізнання, який дає змогу вивчати економічні явища у розвитку й взаємозв'язку. Застосований метод теоретико-емпіричного дослідження, який включає у себе аналіз і синтез, історико-логічну аргументацію, порівняння й узагальнення.

1

РОЗДІЛ 1. ТЕОРЕТИЧНІ ТА МЕТОДОЛОГІЧНІ ОСНОВИ ОБЛІКУ ТА АУДИТУ БЕЗГОТІВКОВИХ РОЗРАХУНКІВ

1.1. Система безготівкових розрахунків в сучасних умовах господарювання

Взаємовідносини між підприємствами, організаціями і установами, а також між ними і населенням, що зумовлені дією ринку, мають характер грошових розрахунків.Ці взаємовідносини грунтуються на використанні грошей в залежності від їх функції як засобів обертання і платежу. Правильна організація і побудова обліку грошових розрахунків між підприємствами мають велике народногосподарське значення, оскільки забезпечують швидке завершення кругообороту оборотних коштів (коштів обігу), перехід їх з товарної форми в грошову, створюють необхідні умови для безперебійної оплати придбаних товарно-матеріальних цінностей.

Розрахунки ведуться в двох формах:

-шляхом безготівкових перерахувань через систему банків (безготівкові розрахунки);

-у вигляді платежів готівкою (готівкові розрахунки).

Форми та порядок готівкових розрахунків регламентується Інструкцією "По організації роботи по готівковому обігу установами банків України" від 20.06.95 № 4, затвердженою Постановою Правління Національного банку України від 20.06.95 № 149 та інших нормативних документів.

Порядок і форми безготівкових розрахунків, які є основною формою розрахунків на Україні, регламентується Інструкцією "Про безготівкові розрахунки в господарському обороті України" від 2.08.96 № 7, затвердженою Постановою Правління Національного банку України від 2.08.96 № 204, з відповідними змінами та доповненнями.

включає:

-класифікацію розрахунків;

-організацію розрахунків;

-форми відповідних документів;

-взаємовідносини платників з бюджетом.

В залежності від економічного змісту розрахункові операції поділяють:

-розрахунки за товарними операціями;

-розрахунки за нетоварними операціями.

Найбільшу частку в розрахунках займають розрахунки по товарним операціям.

Операції називаються розрахунково-товарними,

якщо мова йде про оплату: продукції, яка має натурально-речову форму; послуг; робіт.

Передача предмету договору замовнику (партнеру, покупцю) носить назву товарних операцій, котрі оформлюються товарними документами (накладними, актами), а розрахунки за них відбуваються в грошовій формі.

Іноді розрахункові та товарні операції не співпадають по часу .При цьому в діяльності підприємств можуть виникати наступні ситуації:

-гроші перераховані на розрахунковий рахунок постачальнику, а товар не одержаний - виникає дебіторська заборгованість підприємтсва;

-товар одержаний та оприбуткований, а розрахунок по якийсь причині не виконаний — виникає кредиторська заборгованість підприємства.

Дебіторська заборгованість за товари - відволікання засобів підприємства, а кредиторська заборгованість - джерело господарських засобів підприємства.

Крім розрахунків за товари, підприємство може вести розрахунки за надані йому на певний час позичені грошові засоби: кредити, цільові вкладення, тобто воно несе фінансові зобов'язання перед кредиторами (банками, підприємствами-інвесторами, акціонерами).Такі розрахунки можливі лише згідно договорам і передбачають не передачу яких-небудь товарів, а

оформлення цінних паперів або окремих договорів (про інвестиції, про спільну діяльність).

Всі розрахунки, про які зазначалося вище, відносяться до розрахунків за комерційними операціями (угодами), в результаті яких партнери прагнуть отримати прибуток.

Крім цих розрахунків, також виконуються розрахунки некомерційного характеру, без заключення будь-яких договорів.Мова йде про сплату в бюджет податків, тобто розрахунки по фінансовим зобов"язанням.Перелік, порядок та терміни внесення податкових платежів до бюджету регулюється відповідними Законами України, Декретами Кабінету Міністрів України, Інструкціями Міністерства фінансів України.

Крім платежів, що надходять в бюджет, підприємства вносять платежі на формування позабюджетних фондів, фонду Соціального страхування та Пенсійного фонду.Підприємство повинно бути зареєстроване структурами цих фондів, а також перераховувати їм суми внесків. Сума внесків та порядок сплати визначається відповідними інструкціями.Підприємство також здійснює безготівкові розрахунки по виконавчим документам судів, арбітражів, ДАІ, пожежної інспекції.

Всі ці розрахунки носять назву нетоварних,

і їх підприємство зобов"язано виконувати в обов"язковому порядку як юридична особа.

Відповідно до територіального розміщення підприємств (покупців-продавців) і банківських установ, що їх обслуговують, безготівкові розрахунки поділяються:

-місцеві - це розрахунки, що здійснюються між покупцем і постачальником продукції, якщо їх обслуговує одна установа банку або комерційний банк постачальника і банк покупця розміщені в тому самому населенному пункті;

-міжміські - це розрахунки, які здійснюються між покупцем і постачальником через банки (постачальника і покупця), що знаходяться в різних регіонах;

15

-міжнародні — це розрахунки, які здійснюються за операціями купівлі-продажу через банк постачальника, яким є зарубіжний банк.

Організація безготівкових розрахунків

передбачає їх здійснення записом (переказом) коштів з рахунку покупця (платника коштів) на рахунок постачальника (отримувача коштів) або заліком взаємних розрахунків між покупцем і постачальником.За економічним змістом організація безготівкових розрахунків виходить за межі суто технічних операцій пов"язаних зі списанням і зарахуванням коштів на рахунки клієнтів у банківській установі.

Безготівкові розрахунки в Україні здійснюються різними формами розрахункових документів_

(Рис. 1.1.), які виписуються з використанням технічних засобів і підлягають виконанню протягом 10 день від дати їх виписки.

Форми безготівкових документів

Платіжні доручення

Платіжні вимоги-доручення

Чек

Акредитив

Векселя

'Клієнт-банк

Інкасові доручення

Платіжні картки

Рис. 1.1 .ФОРМИ БЕЗГОТІВКОВИХ РОЗРАХУНКІВ В УКРАЇНІ

Вибір платіжних документів може залежати від багатьох чинників.Найважливіші з них:

-вартість використання конкретного платіжного інструменту для платника;

-характер стосунків між платником і одержувачем;

-чи є платіж одноразовим, чи повторюється постійно;

-сума платежу;

-чи є платіж місцевим, на далеку відстань чи зарубіжним.

На вибір засобів платежу також можуть впливати законодавчі або нормативні обмеження.Так, наприклад, в Україні платіжні вимоги та інкасові доручення (розпорядження) застосовуються у випадках передбачених чинним законодавством та нормативними актами НБУ.

Правові основи організації безготівкових розрахунків у господарському обороті регламентуються законодавчими, інструктивними доку ментами.Національний банк України виступає як методичний центр щодо розробки форм і засобів розрахунків у народному господарстві, правил документообороту, організації банківсткого контролю за проведенням розрахунків.Підприємства зі свого боку також мають контролювати своєчасне проведення розрахунків.

І.І.Діюча система форм безготівкових розрахунків та їх застосування

Розрахунки із застосуванням платіжних доручень

Платіжне доручення (падалі-доручення) - це документ, який являє собою письмово оформлене доручення клієнта банку, що його обслуговує, на перерахування визначеної суми коштів зі свого рахунку.

Доручення застосовується в розрахунках по товарним та нетоварним операціям:

-за фактично відвантажену продукцію (виконаю роботи, надані послуги);

-в рахунок попередньої оплати,

-для завершення розрахунків по актам звірки взаємної заборгованості підприємств;

-для перерахування підприємствами сум, котрі належать фізичним особам (заробітна плата, пенсії та ін.) на їхні рахунки, відкриті в установах банків;

-в інших випадках відповідно узгодженості сторін.

При розрахунках платіжними дорученнями ініціатором платежу є платник. Доручення приймаються до виконання банками протягом 10 календарних днів з дня виписки (день заповнення не враховується) і тільки в межах наявних коштів на їх рахунках, за винятком доручень на перерахування з основних рахунків підприємств до бюджетів та державних цільових фондів сум податків і зборів, неподаткових платежів, пені, штрафів та інших санкцій передбачених законодавством і застосованих у встановленому порядку за несвоєчасну сплату цих платежів, які приймаються банками незалежно від

16

наявності коштів на цих рахунках. Загальна схема документообороту при розрахунках платіжними дорученнями наведена на рис. 1.2.

| Покупець

(платник коштів)

|

^

|

Постачальник

(отримувач коштів)

|

| ————————————^

•4——————————

|

| 1

————————————>

|

| 3

|

5

|

8

|

| Банк 4 Покупця

|

Банк

7 поста пальника

|

| 6

|

1 - постачальник відвантажив продукцію, надав послуги, виконав роботу;

2 - постачальник виставляє рахунок-фактуру за продукцію, роботи, послуги;

3 - покупець подає до банку, що його обслуговує, платіжне доручення;

4 - банк покупця списує з його рахунку кошти;

5 - банк покупця повідомляє покупця - власника рахунку про списання коштів;

6 - банк покупця передає електронним зв"язком або надсилає платіжне доручення на відповідну суму до банку-постачальника;

7 - банк постачальника зараховує кошти на розрахунковий рахунок постачальника;

8 - банк постачальника повідомляє постачальника про надходження коштів на розрахунковий рахунок випискою банку

Рис. 1.2. Розрахунок платіжним дорученням

При рівномірних і постійних поставках товарів та наданні послуг розрахунки між постачальниками і покупцями можуть здійснюватися дорученнями, періодичним перерахуванням коштів у строки і в розмірах, які обумовлені в договорах. Останній платіж за договором, як правило, має враховувати взаємну заборгованість між постачальником і покугщем.При розрахунках платіжними дорученнями скорочується час здійснення і документообіг операції.

17

Розрахунки гарантованими дорученнями

У тому разі, якщо одержувач коштів не має рахунку в установі банку або розрахунки безпосередньо з отримувачем коштів платіжними дорученнями неможливі, підприємство може здійснювати перерахування коштів гарантованими платіжними дорученнями через підприємства зв"язку.

За допомогою гарантійних доручень підприємство може здійснювати без обмеження сумою перекази коштів:

-на ім"я окремих громадян - коштів, які їм належать (пенсії, заробітна плата та інші),

-підприємствам - на видатки для виплати заробітної плати, для заготівлі сільськогосподарської продукції у населених пунктах, де немає банків.

Гарантоване доручення може бути прийняте до платежу тільки у повній сумі.

Підприємство-платник здійснює через відділення зв"язку перекази коштів представленням гарантованого банком доручення, в якому вказується конкретне підприємство зв"язку, з рахунку котрого буде сплачуватися переказ. Платник, котрий бажає здійснити розрахунки гарантованими дорученнями, подає в установу банку платіжне доручення в трьох примірниках-До всіх примірників доручення додається список одержувачів переказів із зазначенням тих, хто одержує кошти та на які цілі.Крім того, підприємство надає відділенню зв"язку заповнені бланки переказів.

На суму гарантованого банком доручення не може бути накладено арешт та здійсненне стягнення за претензіями до платника, котрий виписав доручення.

Розрахунки із застосуванням платіжних вимог-доручень

Платіжна вимога-доручення (надалі- вимога-доручення) є новою

формою розрахунків, яка об"єднує форму розрахунків платіжними вимогами з

дорученнями покупця на оплату товарів або послуг.

18 Платіжна вимога-доручення складається з двох частин:

-верхня частина: вимога постачальника (одержувача коштів) безпосередньо до покупця оплатити вартість поставленої йому продукції або наданих послуг;

-нижня частина: доручення платника своєму банку перерахувати з його рахунку суму, котра вказана в графі "сума до оплати літерами".

Схема документообороту при розрахунках платіжними вимогами-дорученнями наведена на рис. 1.3.

| Покупець

(платник коштів)

|

| Постачальник

(отримувач коштів)

|

2

8

6

1 - постачальник відвантажив продукцію покупцеві;

2 - разом з документами на відвантажену продукцію постачальник передає платіжну вимогу-доручення на оплату;

3 - покупець передає платіжну вимогу-доручення в банк, який його обслуговує, для переказу коштів;

4 - банк покупця списує з розрахункового рахунку покупця кошти;

5 - банк покупця сповіщає випискою покупця-власника рахунку про списання коштів з його розрахункового рахунку;

6 - банк покупця направляє в банк постачальника платіжну вимогу-доручення;

7 - банк постачальника зараховує кошти на рахунок постачальника (власника рахунку);

8 - банк постачальника сповіщає постачальника (власника рахунку) про надходження коштів на розрахунковий рахунок випискою.

Рис. 1.3.Розрахунок платіжною вимогою-дорученням

Доставляти вимогу-доручення до покупця може і банк одержувача через банк постачальника. У разі згоди оплатити вимогу-доручення платник заповнює нижню частину цього документу і здає до обслуговуючого банку. Платіжна

19 вимога-доручення подається в банк покупця протягом 20 календарних днів з

дня виписки.

Платник має право заявити повну або часткову відмову від акцепту. В цьому випадку він повідомлює одержувача про причини відмови в порядку і терміни, вказані в договорі.

Причинами відмови може бути:

-пред"явлення вимоги на незаконні (непередбачені договором) товари або послуги;

-відвантаження товарів за неналежною адресою;

-дострокова поставка товарів або надання послуг без згоди отримувача;

-документально встановлена до припинення терміну для акцепту недоброякісність або некомплектність товарів;

-відсутність затвердженої або узгодженої у встановленому порядку ціни на товари і послуги;

-пред"явлення постачальником безтоварної вимоги, тобто вимоги на товари, фактично не відвантажені або не здані отримувачу, а також за послуги, фактично не надані.

Причинами часткової відмови від акцепту може бути:

-документально не встановлена до припинення терміну для акцепту недоброякісність або некомплектність частини товарів, неякісність тари, а також знижена сортність (якість) товарів порівняно із сортністю, вказаної в товарно-транспортних документах;

-допущення арифметичної помилки.

Платіжна вимога-доручення застосовується переважно в міжміських розрахунках за відвантажені товарно-матеріальні цінності, виконані роботи, надані послуги, їх не застосовують стосовно розрахунків претензійного характеру навіть тоді, коли вони випливають з реальних відносин щодо поставки товарів і надання послуг. Також вимогу-доручення можна застосовувати для попередньої оплати, але для більшої гарантії оплати ефективніше використовувати платіжні доручення.

Розрахунки чеками

Чеки використовуються для здійснення розрахунків в безготівковій формі між юридичними особами, а також фізичними і юридичними особами з метою скорочення розрахунків готівкою за отримані товари, надані послуги,

20 надані послуги.В усіх промислових країнах чеки є основним засобом оплати

товарів і послуг. Так. у СІЛА на чеки припадає 4/5 усіх платежів, що здійснюються щороку в економіці.

Розрахунковий чек - це документ, який містить письмове розпорядження власника рахунку (чекодавця) установі банку (банку-емітенту), котрий веде його рахунок, сплатити чекодержателю (підприємству,яке являється отримувачем коштів за чеком) зазначену в чеку суму грошових коштів.

Чек - різновид переказного векселя, де платником виступає банк. Але чек як грошовий документ короткострокової дії не має статусу законного платіжного засобу. Обіг чеків не регулюється законодавством, а визначається потребою комерційного обороту. Через це розрахунки чеками мають умовний характер: видача чека ще не означає оплати його зобов"язань перед кредитором.3обов"язання погашається тільки після повної оплати чека банком-платником.

Розрахункові чеки, котрі використовуються фізичними особами при здійсненні розрахункових операцій, виготовляються окремими бланками і їх облік ведеться окремо від чекових книжок

Чеки, що видаються банком, зброшуровані в книжки по 10, 20 та 25 аркушів.Чекової книжки (розрахункові чеки) являються бланками суворої звітності.

Банк-емітент без видачі чекової книжки може видати на ім"я чекодавача (фізичної особи) один або декілька розрахункових чеків на суму, яка не перевищує залишок коштів на рахунку чекодавача, або на суму, внесену готівкою.

Після закінчення терміну дії чекової книжки невикористану суму ліміту банк повертає на розрахунковий рахунок власника книжки, або за його дорученням ліміт витрат по книжці може бути доповнений і строк дії може бути продовжений. Термін дії чекової книжки - один рік-Розрахункового чека, який вішається для розрахунку фізичній особі - 3 місяця.

21 Чек приймається чекодержателем в оплату безпосередньо від

чекодавця, на ім"я якого виписаний документ, що підтверджує отримання ним товарів (робіт, послуг).

Чек виписує чекодавець в момент здійснення платежу за отримані ним товари та надані послуги, і реєструє видані чеки на спеціально відведеній сторінці в кінці чекової книжки.Чекодержатель здає до банку отримані чеки разом з примірниками реєстру, де містяться необхідні відомості про чекодавця та чекодержателя і загальна сума реєстру.Реєстр підписується і завіряється печаткою чекодержателя.При наданні виписаного для оплати чека банку одержувача чек має бути звірений підписом посадових осіб чекодавача та його печаткою, що підтверджує факт одержання або надання послуг. Чек із чекової книжки пред"являється до оплати в банк чекодержателя протягом 10 календарних днів (день виписки не враховується)^ разі відмови банка-емітента сплатити чек чекодержатель має право пред"явити до чекодавця у встановленому порядку претензію, а у разі її повного або часткового відхилення - позов.

Для кращого розуміння сутності даної форми розрахунків нижче наведений рис. 1.4.

| Покупець

(платник коштів)

|

2

———————————————^

|

Постачаль

(отримуві коштів)

|

мик

вч

|

| 4

——————————————— 1

4

«————————————

|

| 6

|

3

|

9

|

| Банк 8 постачальника

|

| Банк Покуп

|

5

|

| ЦЯ

|

————————————^ 7

|

1 - постачальник передає товар покупцеві;

2 - покупець передає чек постачальнику;

3 - постачальник передає чек у свій банк;

4 - банк постачальника направляє чек для оплати в банк покупця;

5 - банк платника списує кошти з рахунку покупця;

6 - банк платника повідомляє платника про списання коштів випискою;

22

7 - банк платника переказує банку постачальника відповідні кошти;

8 - банк постачальника зараховує кошти на рахунок постачальника;

9 - банк постачальника повідомляє постачальника про зарахування коштів на його рахунок.

Рис. 1.4-Розрахунок чеком

Як бачимо з рисунку, чекова форма розрахунків має свої позитивні і негативні сторони-Позитивним є те, що при розрахунках чеками прискорюється швидкість розрахунків, що прискорює оборот капіталу; висока ступінь гарантованості оплати (при розрахунках банківськими чеками).Негативним для постачальника є: недостатня гарантія платежу через наявність відсутності достатнього покриття у чекодавця; неможливість розраховуватися чеками по великих сумах платежу, так як існують обмеження сум вказані в чеках;

можливість підробки. Негативним для покупця є: для звичайного чека -відносна складність оформлення; для банківського чека - неможливість отримання товару по вартості не кратній номінальній вартості чека Розрахунки акредитивами

Менш поширеною в Україні, але загальноприйнятою у світовій практиці формою безготівкових розрахунків, є акредитивна-Вона використовується за договором між постачальником і покупцем для прискорення надходжень коштів на розрахунковий рахунок.

Акредитив - це форма розрахунків, при якій банк-емітент за дорученням свого клієнта (заявника акредитива) зобов"язаний:

-виконати платіж третій особі (бенефіціару) за поставлені йому товари, виконані роботи і надані послуги;

-надати повноваження іншому (виконуючому) банку здійснити цей платіж.

У банку покупця або постачальника можуть бути відкриті такі акредитиви:

-покритий акредитив,

для здійснення платежу при якому завчасно бронюються кошти платника в повній сумі на окремому рахунку в банку-емітента або виконуючому банку;

23 -непокритий акредитив,

огшата за яким, у разі тимчасової відсутності

коштів на рахунку платника, гарантується банком-емітентом за рахунок банківського кредиту.

Акредитиви бувають відзивні і безвідзивні.

Відзивний акредитив -

це акредитив, який може бути змінений або анульований банком-емітентом без попередньої погодження з бенефіціаром (наприклад, у разі недотримання умов, передбачених договором; дострокової відмови банку-емітента від гарантування платежів за акредитивом).

Безвідзивний акредитив -

це акредитив, який може бути змінений або анульований лише у разі згоди бенефіціара,

Кожен акредитив призначається для розрахунків лише з одним бенефіціаром і не може бути переадресованим.

Для відкриття акредитиву платник подає обслуговуючому банку заяву на відкриття акредитиву встановленого зразка.

Для розуміння сутності акредитивної форми розрахунків наведений рис. 1.5.

| Покупець

(платник коштів)

|

0

|

Постачальник

(отримувач коштів)

|

| 7

4

————————————^.

|

| | 1

t

|

3

|

5

|

10

|

| Банк

2 Покупг^я

|

Банк 9 постачальника

|

| ————————————^

8

|

1 - покупець доручає банку, що його обслуговує, відкрити акредитив,

2 - банк покупця відкриває акредитив;

3 - банк покупця сповіщає покупця про відкриття акредитиву;

4 - банк покупця повідомляє банк постачальника про відкриття акредитиву;

5 - банк постачальника сповіщає постачальника про відкриття акредитиву;

6 - відвантаження товару;

7 - покупець повідомляє банк про виконання умови акредитиву;

8 - банк покупця переказує банку постачальника суму коштів з акредитиву;

24

9 - банк постачальника зараховує кошти на рахунок постачальника;

10- банк постачальника повідомляє про це свого клієнта.

Рис. 1.5.Розрахунок акредитивом

Для одержання грошових коштів по акредитиву, депонованому в банку постачальника, отримувач коштів подає реєстр розрахунків і необхідні документи, обумовлені акредитивом, в обслуговуючий банк до закінчення терміну дії акредитива-Не приймаються до оплати з акредитива документи без дат відвантаження, номерів і дат прийомо-здаточних документів, номерів квитанцій. Дата, яка вказується в акредитиві, являється останнім днем для оплати виконуючим банком документів по акредитиву.

Акредитивна форма розрахунків дає покупцю впевненість, що гроші будуть зараховані на рахунок продавця тільки після відвантаження товарів. А продавець в свою чергу повністю упевнений, що гроші перерахують.Негативним є: для покупця - гроші на певний час виводяться з обігу; для продавця - гроші не можна використовувати до момента відвантаження товарів.

Розрахунки при здійсненні заліку взаємної заборгованості

До розрахунків, які базуються на зарахуванні взаємної заборгованості платників, відносяться розрахунки, за якими взаємозобов"язання дебіторів і кредиторів один до одного погашаються в рівновеликих сумах і тільки лише за різницею здійснюється платіж на загальних підставах.

Такі розрахунки можуть здійснюватися шляхом зарахуванння зобов"язань між двома платниками або групи платників усіх форм власності однієї чи різних галузей господарства.

Підприємства, які мають постійні господарські зв"язки за поставками товарів (виконаними роботами, наданими послугами), можуть здійснювати розрахунки періодично за сальдо зустрічних вимог. В угодах сторонами передбачається періодичність звіряння взаємної заборгованості із складанням відповідного акту, строки та форми розрахунків. Після складання відповідного

25 акту звіряння взаємної заборгованості сторона в залежності від того, на

користь кого склалося кредитове сальдо взаємозобов"язань, виконує оплату розрахунковими документами (платіжна вимога-доручення, платіжне доручення) або оформляє вексель.

В Україні взаємозалік нерідко використовується для розв"язання проблеми неплатежів, але поки що не вдається цілком позбутися взаємної заборгованості між суб"єктами господарювання і платіжна криза поглибюється. Для того щоб взаємозалік дав очікувані результати, необхідно передбачити обов"язкову участь у ньому всіх суб"єктів господарської діяльності, які мають дебіторську і кредиторську заборговність, а крім того, змінити алгоритм його проведення забезпечивши не двосторонній, а багатосторонній залік боргів.

Розрахунки в системі електронних платежів "клієнт-банк

Створена в Україні система електронних платежів (СЕП) діє вже понад три роки, що дозволило відмовитися від використання поштових авізо, значно збільшити швидкість, якість та надійність платежів, гарантувати безпеку і конфіденційність банківської інформації. Після того, як за допомогою СЕП на міжбанківському рівні були вирішені деякі проблеми платежів, багато комерційних банків України почали створювати і впроваджувати систему типу "клієнт-банк" для забезпечення обслуговування клієнтів на сучасному рівні і розширення спектра банківських послуг.Нині за допомогою таких систем провідні комерційні банки в окремих регіонах обслуговують близько 30% клієнтів.

Система "клієнт-банк" забезпечує:

- передачу повідомлень між клієнтом та банком у зашифрованому вигляді за допомогою сертифікованих засобів захисту;

- автоматичне ведення протоколу (та захист цього протоколу від модифікації) передавання розрахункових документів між банком і клієнтом як у банк, так і в автоматизоване робоче місце клієнта;

- автоматичне архівування протоколів наприкінці дня.

26 Юридичною підставою для входження клієнта в систему електронних

платежів "клієнт-банк" і оброблення його електронних документів банком є окремий договір між ним і банком.

Автоматичне робоче місце клієнта забезпечує автоматичне ведення поточного стану власного рахунку в банку, враховуючи проведені початкові та зворотні гшатежі.Електронні документи, що подаються клієнтом у банк, мають відповідати формату платіжних документів системи електронних платежів НБУ, із зазначенням електронних цифорових підписів відповідальних осіб платника, яким згідно з установчими документами надане право підпису.

При використанні системи "клієнт-банк" здійснюється звіряння (квитовка) файлів початкових і зворотних платежів між банком і автоматизованим робочим місцем клієнта, підготовка виписки за платіжними операціями клієнта в банку протягом операційного дня та звіряння цієї інформації з інформацією із автоматизованим робочим місцем клієнта наприкінці дня.

Після отримання від банку виписки з рахунку клієнт складає "'Реєстр розрахункових документів, які відправлені в банк каналами зв"язку і прийняті банком до оплати".

Одним із основних напрямків діяльності НБУ на сьогодні є утворення національної системи масових електронних платежів, яка базується на використанні банківських платіжних карток.

Згідно з положенням НБУ "Про впровадження пластикових карток міжнародних платіжних систем" від 24.02.97 p. банківська платіжна картка -

пластиковий ідентифікаційний засіб, за допомогою якого можна керувати банківським рахунком, тобто здійснювати операції сплати за товари, послуги та отримувати готівкові кошти.

У процесі розвитку карткових систем виникло багато різновидів пластикових карток, які розрізняються за призначенням, функціональними та технічними характеристиками і категоріями споживачів.Банківські платіжні картки лише одна з гілок "дерева" пластикових карток.

27

На рис. 1.6 наведена кваліфікація банківських платіжних карток за п"ятьма ознаками.

| Види банківських платіжних карток

|

| За способом запису інформації

|

За схемою розрахунків

|

За класом карток

|

За власниками

|

За платіжними системами

|

| Мікропроцесорні

|

Едекіронний гаманець

|

Звичайні

|

Індивідуальні

|

Міжнародні

|

| 3 магнітною смугою

|

Дебетна картка

|

Привілейовані

|

Корпоративні

|

Національні

|

| .

|

| Ембосоваїгі

|

Кредитна к&ртка

|

Локальні

|

Рис. 1.6. Кваліфікація банківських платіжних карток

Найпростішою формою запису інформації на картку є ембосування -рельєфне нанесення номера картки, строку дії, прізвища та імені власника.

Магнітний запис вважається найрозповсюдженішим способом нанесення інформації на платіжні картки.Інформація, що міститься на магнітній смузі, включає в себе відомості про власника картки та саму картку.

Смарт-картка - гшастиковий прямокутник, аналогічний картці з магнітною смугою, але замість смуги в таку картку вбудовано мікропроцесор, який дозволяє змінювати записану інформацію при проведенні операцій з

28 карткою.Крім даних про власника картки та номера його рахунка, на

карточці є інформація про залишок коштів на рахунку.

За схемою розрахунків усі платіжні інструменти можна поділити на два види: "pay now " (плати зараз) та "pay later" (плати пізшше).Інструменти першого виду - це дебетні картки, які забезпечують доступ до депозитних рахунків. Списання коштів відбувається шляхом дебетування рахунка відразу після купівлі власником картки товару чи отримання готівки.

Якщо коштів на рахунку недостатньо для здійснення операції платежу, то операція не відбувається.

Продукт класу "pay later" - кредитні картки.Як правило, вони передбачають нульове сальдо рахунка, а всі операції з карткою здійснюються у кредит. У кінці кожного місяця банк-емітент робить процедуру білішу, тобто надсилає власнику картки спеціальну виписку з карткового рахунка з переліком усіх операцій, проведених за цей час, а також сум і строків сплати заборгованості. У держателя картки є два таких альтернативних варіанти розрахунків з банком:

- сплатити борг без виплати відсотків протягом пільгового періоду -25-30 днів з дати платежу, вказаного у виписці;

- продовжити кредит за межі пільгового періоду з нарахуванням відсотків на суму непогашеної заборгованості (15-20%).

За власниками карток вони поділяються на індивідуальні, тобто видані фізичній особі, та корпоративні, або картки юридичних осіб.Корпоративні картки є двох видів:

- картка підзвітної особи - використовується для оплати ділових витрат (витрати у відрядженні, підзвітні суми);

- картка управління розрахунковим рахунком - може бути використана для оплати товарів та послуг на терміналах комерсантів, а також на спеціалізованих пристроях формування електронних аналогів платіжних доручень.

29 Картки можуть бути як звичайними, тобто розрахованими на масовий

ринок, так і привілейованими - на громадян з великими доходами і високим кредитним рейтингом.Ці картки порівняно із звичайними дають їх власникам право на додаткові послуги та пільги.

Картка - інсрумент безготівкових розрахунків, тому її існування пов"язане з функціонуванням певної платіжної системи: локальної або міжбанківської (регіональна, національна, міжнародна). Так, наприклад, на рис. 1.7 наведено схему розрахунків при використанні карток у локальній платіжній системі (платіжна система, в якій банк , що видає платіжні картки та обслуговує карт-рахунки є одночасно і банком, що підписує угоду з торгівельними підприємствами на ослуговування карток, здійснює обробку трансакцій та бере на себе проведення з торговцями усього спектра операцій з картками).

1 - власник картки передає й касиру;

2 - касир перевіряє зовнішні реквізити картки та здійснює процедуру авторизації - отримання дозволу банку на здійснення операції з використанням платіжної картки;

3 - касир оформляє торговий чек (у трьох примірниках) та повертає картку покуплю разом із товаром і чеком;

4 - другий примірник чека надсилається до банку, а банк перераховує на рахунок магазину суму, що вказана на чеку;

5 - банк надсилає власнику картки виписку з переліком усіх операцій, сум та строків сплати заборгованості;

6 - розрахунок власника картки з банком.

Рис. 1.7.Розрахунок платіжною карткою

Для ефективного розвитку ринку платіжних карток в Україні слід вирішити ряд важливих проблем. Серед найголовніших слід виокремити:

зо

- низький середній рівень доходів населення, що не дозволяє підтримувати високого рівня залишків на карткових рахунках;

- відсутність бажання у населення України тримати гроші в банку;

- брак як навичок-, досвіду, традицій щодо впровадження карткових систем, так і вміння користуватися ними;

- незацікавленість торгівельних підприємств приймати до сплати картки;

" " V/ " ' ' ' \f

-

значш капіталовкладення та довгий термін окупності інвестицій та інші.

Деякі проблеми можуть бути вирішені вже сьогодні, інші вимагають часу. Без сумніву, держава повинна стимулювати впровадження платіжних карток через уставлення пільгового режиму амортизації для високотехнологічного обладнання, що використовується для забезпечення випуску та обігу карток; введення податкових пільг для учасників ринку;

створення жорстких умов для унеможливлення торгівців приховувати виручку.Крім того, потрібне державне регулювання обігу платіжних карток створенням відповідної правової бази. Слід зазначити, що про подальший розвиток в Україні платіжних карткових систем можна говорити лише за умови зростання виробництва та підвищення рівня добробуту населення.

Розрахунки векселями

Відповідно до Закону України "Про цінні папери і фондову біржу" вщ 18 червня 1991р. № 1201 - ХП , вексель —

це цінний папір, який засвідчує безумовне грошове зобов"язання векселедавця сплатити після настання строку зазначену суму грошей власнику векселя (векселедержателю).

Сфера застосування векселів у господарському обігу України досить широка-Векселі використовуються за такими напрямками:

- оплата за відвантажену продукцію, виконані роботи, надані послуги;

31

- проведення заліку взаємної заборгованості з подальшим

оформленням її" векселями;

- видача простих векселів в оплату вивізного (експортного) мита;

- оформлення операцій з давальницькою сировиною у зовнішньоекономічних відносинах;

- видача векселів під час ввезення в Україну майна як внеску іноземного інвестора до статутного фонду підприємства з іноземними інвестиціями, а також за договорами про спільну інвестиційну діяльність та сплата ввізного мита у разі відчуження цього майна;

- здійснення банками операцій з векселями:

кредитних:

а), врахування (дисконт) векселів;

б), видача позичок до запитання під забезпечення векселів;

в).рефінансування вексельних операцій;

комісійних:

а).прийняття векселів на інкасо для одержання платежів і оплати векселів у строк;

б).зобов"язання оплатити вексель за платника (домщиліащя);

проведенняоперащй з векселями Державного казначейства:

а).погашення кредиторської заборгованості за погодженням відповідних кредиторів;

б).продаж юридичним особам-резидентам України;

в), застава по забезпеченню зобов"язань перед резидентами відповідно до законодавства про заставу;

г). зарахування в оплату податків до державного бюджету.

Розрізняють простий і переказний векселі.

Простий вексель (соло) -

письмовий документ, який містить просту і нічим не обумовлену обіцянку векселедателя (боржника) сплатити векселедержателю (кредитору) зазначену грошову суму у визначений строк і в обумовленому місці

32 Переказний вексель (тратта) -

письмовий документ, який містить

простий і нічим не обумовлений наказ векселедавця платнику сплатити певну суму грошей отримувачу у визначений строк і у визначеному місці.Простий вексель відрізняється від переказного наступним: це не наказ, а зобов"язання платити; векселедавець і платник - одна особа; простий вексель не потребує акцепту.

Вексель як зобов"язання повинен містити всі необхідні реквізити.

Платником за векселем можуть бути:

За простим векселем - векселедавець, особа, яка видала вексель (платник);

За переказним векселем - трасат-особа, якій дається наказ платити (платник).

У момент видачі переказного векселя трасат ще не є платником.Він стає ним лише після того, як поставить свій підпис на векселі, тобто прийме вексель до платежу - акцептує вексель.

Вексельні операції не обов"язково пов"язані з банком, можлива пряма оплата векселя боржником кредитору.

Строк платежу за векселем може бути лише один для всієї вексельної суми, оскільки ним визначається час для здійснення різних дій, пов"язаних із охороною вексельних прав.

Простий і переказний вексель можуть бути видані строком:

- за пред"явленням;

- у визначений час від дня пред"явлення (вексель авізо або візо-вексель);

- у визначений час від дня складання (вексель-а-дато або дато-вексель);

- на визначений день (визначено-строковий вексель). Особа, що сплачує по векселю і змінює акцептанта у переказному векселі або векселедавця у простому, називається доміциліатом, а особа, яка уповноважує доміщшіата здійснити платіж,- доміциліантом.

33 Право доміцилювати вексель належить винятково векселедавцю (в

простому векселі), або трасанту (особі, яка видала переказний вексель або дала наказ платити).

Простий вексель видається з метою оформлення здійсненого раніше або одночасно передавання цінностей (позика, випуск товарів або надання послуг у кредит тощо).

При складанні простого векселя беруть участь дві особи:

-векселедавець (той, хто отримав цінності і видав вексель);

-векселедержатель (той, хто передав цінності та отримав вексель). Простий вексель видається векселедавцем на ім"я векселедержателя.Сам векселедавець виступає платником за простим векселем, оскільки він особисто дає зобов"язання сплатити вексельну суму першому набувачу, або його векселенаступнику. Порядок видачі простих векселів подано нарис. 1.8.

| '•)

4—————————————————

|

t

|

| Векселедержатель (кредитор)

|

Векселеда (боржник)

|

вець )

|

| —————————————————^

3

|

| ——1———

|

4

1 -товар, послуги, роботи

2 - вексель у день видачі

3 - вексель у день строку платежу

4 - гроші по векселю

Рис.1.8.Порядок видачі простих векселів При складанні переказного векселя беруть участь такі особи:

- трасант (векселедавець) - той, хто видав вексель або наказав платити;

- трасат (платник) - той, кому наказано платити;

34

- ремітент (векселедержатель) - той, на користь кого видано вексель;

і

- презентант - отримувач грошей за векселем.

Видача переказних векселів залежить від кількості учасників.Учасниками при складанні переказних векселів можуть бути дві, три і чотири особи.

Переказний вексель з трьома учасниками використовується для перерахування боргу від однієї особи іншій.Порядок перерахування боргу при використанні переказного векселя з трьома учасниками подано на рис. 1.9.

Трасант

(особа, яка

видала

вексель)

| Ремітент - кредитор (він же ремітент)

|

| "^ Трасат - боржник

(платник

по векселю)

|

6

1 - вексель у день видачі;

2 - повідомлення про видачу векселя;

3 - повідомлення про прийняття;

4 - повідомлення про отримання;

5 - вексель у день строку платежу;

6 -гроші.

Рис.1.9.Порядок перерахування боргу при застосуванні переказного Векселя

Видача переказного векселя за участю чотирьох учасників має таке саме призначення, як і за участю трьох учасників.Відмінність полягає у тому, що в векселях вказується не лише особа, на користь якої виданий вексель (ремітент), а й особа, яка отримує гроші за векселем (презентант).

За участю двох осіб - трасанта (ремітента) і трасата переказний вексель видається аналогічно схемі поданій на рис. 1.9.

До акцепту переказний вексель подається векселедержателем (уповноваженою ним особою) платнику за його адресою, а якщо платників по векселю декілька, то вексель подається їм усім.

35 Акцепт - це згода, засвідчена підписом трасата, сплатити вексель у

тому вигляді, в якому він поданий до платежу (навіть якщо на момент акцепту деякі ознаки векселя ще залишаються не написаними). Акцептант може бути повністю відмовитись від акцепту або здійснити частковий акцепт, а саме -прийняти вексель тільки в певній сумі.

Кожний вексель, простий і переказний, може бути переданий:

- у власність іншій особі;

- для здійснення різних дій за дорученням, а саме:

а).пред"явлення векселя до акцепту;

б).пред"явлення векселя до платежу;

в).пред"явлення векселя до стягнення;

г).отримання за векселем грошей;

д).здійснення інших дій.

Право передавання векселя належить не лише першому, а й будь-якому наступному набувачу його. Разом з пред"явленням векселя передається і право на отримання платежу по ньому. Передавання векселя позначають особливим надписом, що має назву індосамент, або жиро, або бланк.

Платіж за простим і переказним векселем може бути здійснений повістю або частково через аваль. Аваль - це поручительство за векселем, яке ставиться на векселі або додатковому аркуші (аллонжі) третьою особою (однією з осіб, що підписали вексель), виражається словом "Як аваліст..." або '"Тарантую..." або "За..." і підписується тим, хто дає поручительство. У разі відсутності вказівки про те, за кого виданий аваль, його вважають виданим за векселедавця. Аваліст по платежу відповідає так само, як і особа, за яку він дав аваль.Його зобов"язання є дійсним навіть у тому випадку, якщо зобов"язання яке він гарантував виявиться недійсним з будь-якої причини.3обов"язання аваліста є другорядним щодо зобов"язання особи, за яку він поручився.Воно набуває чинності лише за умови невиконання основного зобов"язання.

36 Поручительство за векселем може бути не тільки у вигляді авалю, а й

в іншій формі - у вигляді прихованого зобов'язання. Згідно з законодавчими актами України приховане зобов"язання юридичне рівнозначне авалю. Приховане зобов"язання оформлюється на окремому аркуші підписом векселедавця або індосанта - за простим векселем; трасанта, акцептанта, індосанта - за переказним векселем із зазначенням місця його видачі.

Своєчасно неоплачений простий вексель та своєчасно неоплачений і неакцептований переказний вексель втрачають значення особливого боргового зобов"язання.Силу вексельного права вони зберігають за собою лише у випадку, якщо будуть вчасно опротестовані.

Позитивним у застосуванні вексельної форми розрахунків є:

Для покупця:

- зменшення потреби в оборотних засобах;

- залучення до оплати третьої особи, що має засоби;

- можливість використання для оплати товарів векселів, отриманих від

своїх боржників. Для продавця:

- різке збільшення гарантій оплати за рахунок аваліста (поручителя), відповідальності всіх векселедавщв перед векселедержателем і дій законодавчих норм, строго регламентуючих вексельний оборот;

- можливість продавати векселі до терміну їх погашення боржниками і

отримання необхідних оборотних засобів. Недоліком застосування векселів при використанні їх у розрахунках за товари - те, що крім договора поставки вимагається оформлення ще одного документа - векселя, для чого покупець повинен в окремих випадках отримувати згоду надійного поручителя, задовольняючи вимоги продавця.

37

І.З.Організація синтетичного і аналітичного обліку безготівкових розрахунків

Основу побудови бухгалтерського обліку безготівкових розрахунків визначають основні принципи їх організації, а саме:

1.Грошові засоби обов'язково зберігаються на рахунках в установах банку (за винятком перехідних залишків у касі).Правовою базою для реалізації цього принципу є угода між підприємством і банком щодо розрахунково-касового обслуговування.

2.Підприємствам надано право вибору установи банку для відкриття рахунків усіх видів (основного й додаткового) за згодою банку.

3.Принцип самостійного (без участі банків) вибору підприємствами форми розрахунків та закріплення їх у своїх договорах та угодах.Установи банків можуть тільки пропонувати своїм клієнтам застосовувати ту чи іншу форму розрахунків, враховуючи специфіку діяльності та конкретні умови, які можуть скластися в процесі розрахунків.

4.Кошти з рахунку підприємства списуються на розпорядження його власника.Ураховуючи можливість відкриття кількох рахунків, суб"єкт підприємницької діяльності визначає один з рахунків як основний. На ньому здійснюється облік заборгованості, яка списується беззаперечно.

5.Поточні рахунки підприємствам-су б"єктам підприємницької діяльності відкривають установи банків тільки за умови повідомлення про це податкового органу.

6.Платежі здійснюються до або після відвантаження продукції, виконання робіт, послуг або одночасно з ними.

7-Принцип полягає в терміновому здійсненні платежів.Момент здійснення платежу має бути максимально наближеним до часу відвантаження товару, виконання робіт, надання послуг. Постановою Верховної Ради України "Про норматив обігу платіжних документів в Україні" від 25.06.93 з метою прискорення проходження банківських платіжних документів по

38

перерахуванню коштів: в межах України - 7 дн., а для внутрішньообласних розрахунків — 3 доби.

8.Платежі здійснюються в межах залишків коштів на рахунках платника або в межах наданого банківського кредиту.

9.Розрахунки між суб"єктами підприємницької діяльності можуть здійснюватися готівкою.При цьому постачальник-отримувач коштів, повинен суму отриманої готівки провести через касову книгу і повернути її в повному обсязі на свій рахунок у банк.Використання готівки, пов"язане з виплатою заробітної плати, премій, винагород, матеріальної допомоги, дивідендів, проводиться тільки шляхом її отримання з кас банків.Такийпорядок дає змогу контролювати своєчасну сплату податків, внесків та інших обов'язкових платежів, розмір яких залежить від фонду оплати праці.

Через великий обсяг розрахункових операцій та існування найрізноманітніших взаємовідносин суб"єктів господарської діяльності, облікова інформація безготівкових розрахунків характеризується дуже складною структурою.При цьому, інформаційні зв"язки між первинними документами, реєстрами аналітичного та синтетичного обліку, бухгалтерське. Звітністю в значній мірі залежить від форми та порядку здійснення безготівкових розрахунків.Схематично інформаційні зв"язки між обліковими документами при безготівкових розрахунках зображені на рис. 1.10.

У перебігу господарської діяльності підприємств виникає багато варіантів зв"язків між обліковими документами.Так, при попередній оплаті постачальникам за товарними операціями, розрахункові документи оформлюються раніше відвантажувальних і, відповідно, перерахування коштів йде в першочерговому порядку, про що на базі виписок банку зазначається у ж/о № 2.Потім, при надходжені товарів, наданні послуг, виконанні робіт, на базі первинних документів робляться відповідні відмітки про фактичне отримання у ж/о № 6,8.Якщо ж оплата здійснюється після фактичного отримання, то на основі отриманих первинних документів робляться відповідні записи в реєстрах аналітичного та синтетичного обліку і виписуються необхідні

39

розрахункові документи, а вже потім списуються кошти з розрахункового рахунку в банку.

| Первинні

|

Розрахункові

|

Банківська

|

Реєстри

|

Бух.

|

| документи

|

документи:

|

Установа

|

аналітичного

|

Звітність

|

| та

|

| Рахунок

|

Плат.доручення

|

синтетичного

|

| Наряд-заказ Накладна

|

ГІлат. вим-доруч Чек

|

Розрахунковий

|

обліку

|

Баланс

|

| Тов/трансп.накл Податкова накл Прибут. Ордер Накл.зальїзниці

|

Акредитив Плат. вимога Інкасові доруч Плат. картки

|

рахунок

Інші рахунки в банках

|

Аналіт.рахунки Ж/0№і6,7,8,11,2 В №>7,8,9,.2

|

Звіт про фін. результати Звіт про фін.-маиновий стан

|

| Та інші

|

Векселя

|

Головна книга

|

Та інші

|

Рис.1 .ІО.Схема зв"язків між обліковими документами при безготівкових розрахунках

Зовсім інший рух документів при безготівкових розрахунках за товарними операціями з покупцями та замовниками.Так, якщо покупець попередньо оплачує рахунок, то його розрахункові документи першочергово надходять в банк і проходить зарахування коштів на розрахунковий рахунок підприємства, а вже потім підприємство оформлює первинні відвантажувальні документи і передає їх покупцю разом з продукцією.Відповідно здійснюються записи в реєстри синтетичного і аналітичного обліку.

При безготівкових розрахунках за нетоварними операціями рух документів чітко обумовлений чинним законодавством.Так, наприклад, при безспірному списанні коштів відповідним органом виписується інкасове доручення або платіжна вимога, за якою і проводиться відповідні операції.

Існування найрізноманітніших схем безготівкових розрахунків є об"єктивною умовою функціонування будь-якої розвинутої економіки.Контроль безготівкових розрахунків здійснюється банківською системою. Це обумовлюється обов"язковістю проходження всіх розрахункових документів через установи банків.Винятком являються вексельні операції, які не обов"язково пов"язані з банками - можлива пряма оплата векселя боржником кредитору.

40

Виходячи з вище сказаного, для обліку безготівкових розрахунків на підприємстві відкриваються наступні синтетичні рахунки:

№ 311 "Розрахунковий рахунок" № 314 "Інші рахунки в банках" № 34 "Короткострокові векселі одержані" № 62 "Короткострокові векселі видані"

Облік коштів на розрахунковому рахунку

Для бухгалтерського обліку операцій по розрахунковому рахунку використовують рахунок №

311 "Розрахунковий рахунок".Це

активний бухгалтерський рахунок, на дебеті якого відображують будь-які надходження грошей на розрахунковий рахунок, а на кредиті - перерахуваннят і виплати готівки з розрахункового рахунку.Дебетове сальдо відображує залишок грошових коштів на розрахунковому рахунку на даний момент часу .Кредитового сальдо по рахунку № 311, як і по будь-якому активному рахунку, бути не може.

Операції по рахунку № 311 "Розрахунковий рахунок" відображують на підставі перевірених виписок банку і грошових документів, прикладених до них.Якщо в виписках банку виявляються операції, помилково проведені по розрахунковому рахунку підприємства, то вони відображуються на рахунку № 311 відповідно на дебеті або кредиті в кореспонденції з рахунком № 374 "Розрахунки по претензіях".

Про помилки письмово сповіщають установу банку і вимагають їх виправлення.Помилки, допущені в операціях по розрахунковому або інших рахунках в банку, необхідно вчасно виявити і слідкувати за їх обов"язковим і точним виправленням установою банку.Не виявленні або не виправлені помилки тягнуть за собою збитки рідприємства.На рахунку № 311

41

"Розрахунковий рахунок" залишок на кожний даний момент часу має відповідати залишку грошей, зафіксованому у виписці банку по розрахунковому рахунку підприємства.

Періодично (як правило кожного дня) банк видає власникам рахунків виписки з рахунку з копіями розрахункових документів.Виписка обов'язково подається на перше число кожного місяця.Вона перевіряється підприємством з точки зору відповідності її доданим документам; при цьому встановлюється, чи всі записи належать до підприємств-власників рахунку .Виписка є основою для записів у реєстрах (Ж/О № 2 і допоміжної відомості № 2) операцій на розрахунковому рахунку. Записи банку і підприємства мають бути ідентичними, але потрібно урахувати, що рахунок № 311 підприємства є активним, а для банку розрахункові рахунки підприємств-є пасивними рахунками.Тому на дебеті у виписці банку буде показана сума коштів, що списана з розрахункового рахунку, а на кредиті — зарахована на нього, відповідно сальдо у виписці буде по кредиту рахунку.

Сальдо розрахункового рахунку завжди повинно бути оданковим як в обліку банку, так і підприємства.

Аналітичний облік на рахунку № 311 здійснюється за виписками банку, і тільки за наявності на підприємстві розрахункових субрахунків відкривають окремі аналітичні рахунки для обліку операцій по розрахунковому рахунку і кожному розрахунковому субрахунку.За необхідності деталізація кожного аналітичного рахунку здійснюється за виписками банку .Так як виписка банку замінює реєстр аналітичного обліку по розрахунковому рахунку, тому вона обов'язково повинна містити дату, номер документу, короткий зміст операції і суми записів по дебету і кредиту, а також залишки коштів на початок і кінець періоду.

Якщо використовуються обчислювальні електронні машини, всі первинні документи разом з виписками банку передають на машинолічильну установку, яка на основі їх обробки складає відповідні машинограми синтетичного і аналітичного облуку.

42

Облік операцій по надходженню коштів на рахунок № 311 "Розрахунковий рахунок", а також розрахункові операції, пов"язані з оплатою різних витрат по капітальних вкладеннях, витрат, що відносяться до майбутніх періодів, за придбані матеріальні цінності та інші, приведені в табл.1.1.

Табл.1.1.

ОБЛІК КОШТІВ НА РАХУНКУ № 311 "РОЗРАХУНКОВИЙ РАХУНОК"

| 311

311

311

311

311

311

311

311

311

|

| 90

36

301

313

33

35

631

371

36

|

Надходження від покупців і замовників виручки від реалізації продукції, робіт, послуг

Надійшла на розрахунковий рахунок виручка від реалізації інших активів

Внесена із каси на розрахунковий рахунок готівка (в т.ч.депонентські суми, виручка від реалізації та ін.) Зараховані на розрахунковий рахунок залишки коштів, невикористаних акредитивів і лімітованих чекових книжок Грошові кошти, що рахуються в дорозі, зараховані на розрахунковий рахунок

Повернення займу, раніше наданого в порядку короткострокових фінансових вкладень; повернення вкладів (депозитів) банком Перерахувані постачальником різні суми в зв"язку з перерахунками, пов"язаними з арифметичними підрахунками в рахунках-фактурах, з цінами; повернення перебору фрахту Повернений раніше виданий аванс; суми, що надійшли від покупця, замовника за проміжними рахуками Надійшли грошові кошти від покупців та замовників; надійшли проценти по одержаних від покупців векселях

43

Продовження таблиці

1.1.

| і

|

2

|

3

|

4

|

| 10

|

Надійшли суми за пред"явлені претензії

|

311

|

374

|

| 11

|

Повернені на розрахунковий рахунок перерахунки сум

|

311

|

64

|

| фінансовим органам

|

| 12

|

Надійшли суми, одержані від органів соціального страхування,

|

311

|

65

|

| за перевищення відповідних перерахувань над відрахуваннями

|

| 13

|

Надійшли суми від окремих осіб в погашення заборгованості по

|

311

|

375

|

| відшкодуванню матеріального збитку

|

| 14

|

Суми вкладів, що надійшли від учасників, які раніше

|

311

|

46

|

| підписалися на акції

|

| 15

|

Суми, що надійшли від дебіторів в погашення їх боргів

|

311

|

37

|

| 16

|

Зарахування штрафів, пені, неустойки

|

311

|

441

|

| 17

|

Одержані кредити банків; операції з обліку (дисконту) векселів

|

311

|

60,50,62

|

| 18

|

Різні витрати оплачені з розрахункового рахунка

|

23,91,92

|

311

|

| 93,94

|

| 19

|

До каси із банку надійшла готівка

|

301

|

311

|

| 20

|

Зараховані грошові кошти до акредитиву і на особові рахунки з

|

311

|

| розрахункового рахунку

|

313

|

| 21

|

Придбані грошові документи з оплатою через банк; викуплені у

|

33

|

311

|

| акціонерів власні акції

|

| 22

|

Придбані і оплачені з розрахункового рахунку векселі

|

34

|

311

|

| 23

|

Погашена заборгованість перед постачальниками

|

631

|

311

|

| 24

|

Відображені суми авансів, що видані під поставку матеріальних

|

311

|

| цінностей тощо

|

371

|

| 25

|

Погашена різна заборгованість перед покупцями і замовниками в

|

311

|

| зв"язку з перерахунками

|

36

|

| 26

|

Помилково списані банком суми

|

374

|

311

|

| 27

|

Оплачені векселі і погашена заборгованість по векселях

|

51

|

311

|

| 28

|

Перераховані платежі до бюджету

|

64

|

311

|

| 29

|

Погашення заборгованості по відрахуванню органам соціального

|

65

|

311

|

| страхування

|

44

Продовження таблиці 1.1.

Перерахування авансу підзвітним особам

Перерахування дивідендів учасникам

Перерахувані грошові кошти різним кредиторам

Сплачені штрафи, пені, неустойки

Відрахування, перераховані з розрахункового рахунку протягом

року за рахунок прибутку; сплата процентів по прострочених

позиках

Погашена заборгованість по кредитам банків

Облік розрахунків розрахунковими чеками та акредитивами

Для бухгалтерського обліку наявності і руху коштів на інших рахунках у банках використовують рахунок №

313 «Інші рахунки в банках».

Кредит рахунку № 311 «Розрахунковий рахунок»

Якщо відкривається акредитив або видається чекова книжка за рахунок позики банку, то кредитується рахунок № 60 «Короткострокові кредити банків».

Для відображення оплати постачальнику за рахунок акредитиву робиться запис:

Дебет № 631 «Розрахунки з постачальниками та підрядчиками»

Кредит № 313 «Акредитиви та особливі рахунки по вантажообігу»

Оплата банком чеків, пред»явлених іншими підприємствами (торгівельними, транспортними, зв»язку тощо) показується записом:

Дебет № 20,203,207,22,209,25.

Кредит № 313 «Рахунки в банку по доходах»

При зарахуванні невикористаного залишку по акредитиву або його закриття та при зарахуванні невикористаного залишку по чеку робиться бухгалтерський запис:

45

Дебет № 311 «Розрахунковий рахунок» або Дебет № 60 «Короткострокові кредити банку» Кредит № 313 «Рахунки в банку по доходах» Кредит № 313 «Акредитиви та особливі рахунки по вантажообігу»

Облік вексельних операцій

Бухгалтерський облік вексельних операцій залежить від видів векселів, порядку заповнення показників векселя та їх змісту, порядку видачі і прийняття (акцепту), передавання векселів, авалю векселя.

Відповідно до Листа Міністерства фінансів України від 12 серпня 1992р. № 18-4116 заборгованість по розрахунках з постачальниками, підрядчиками та іншими кредиторами по відвантаженій продукції, виконаних роботах та наданих послугах, забезпечена виданими простими векселями та акцептованими до оплати переказними векселями, враховується на рахунку № 51 "Векселі видані".

Аналітичний облік по цьому рахунку ведеться за кожним виданим векселем.

Облік виданих векселів поданий у таблиці 1.2.

Табл.1.2. ОБЛІК ОПЕРАЦІЙ ПО РАХУНКУ № 51 "ВЕКСЕЛІ ВИДАНІ"

| № пп

|

Зміст операції

|

Кореспондуючі рахунки

|

| Дебет

|

Кредит

|

| 1

|

Векселі видані

|

371,68

|

51

|

| 2

|

Для обліку руху бланків векселів

|

08

|

| 3

|

Для контролю за виданими простими і

|

08

|

| переказними векселями (при оплаті векселя -

|

| дебетується)

|

| 4

|

Сума витрат у вигляді договірних відсотків:

|

| -відображено відсотки, включені до весельної суми

|

39

|

51

|

46

| 68

311,312 36

90,631,68

441

60,50

|

-нараховано відсотки понад суми векселя

Погашення заборгованості, забезпеченої виданими

векселями

Акцептовано переказний вексель

При передачі виданого векселя на користь

векселедавача або платника за відвантажену

продукцію

При продажу векселів векселедержателем установі

банку

Сума облікового проценту з позики, виданої під

вексель, яку утримує банк

Зобов"язання покупців, замовників та інших дебіторів, забезпечені акцептованими до оплати переказними векселями або виданими простими векселями в рахунок оплати одержаних товарів, виконаних робіт або наданих послуг, відображаються підприємством-векселедержателем на рахунку № 34 "Векселі одержані".

Аналітичний облік по цьому рахунку ведеться по кожному одержаному векселю.Так як, датою реалізації продукції, товарів, робіт, послуг вважають дату відвантаження (передавання), це означає, що для обліку векселів одержаних в забезпечення заборгованості за товари відвантажені використовується лише 51 рахунок,а не 05 "Гарантії та забезпечення надані".

Облік векселів одержаних поданий у таблиці 1.3.

Табл.1.3. ОБЛІК ОПЕРАЦІЙ ПО РАХУНКУ № 51 "ВЕКСЕЛІ ОДЕРЖАНІ"

| № пп

|

Зміст операції

|

Кореспондуючі рахунки

|

| Дебет

|

Кредит

|

| 1

|

Оприбуткування бланків векселів

|

08

|

| 2

|

Векселі одержані в оплату продукції або товарів

|

51

|

90,36

|

| відвантажених, зданих робіт і послуг

|

| ')

|

Нарахування відсотків, що включаються до

|

69

|

441

|

| вартості векселя за звітний період

|

| 4

|

Нарахування відсотків понад суми векселя

|

68

|

441

|

| 5

|

Оплата векселів

|

311

|

51

|

| 6

|

Сума доходу, одержаного по векселю продавцем за

|

| відстрочку платежу

|

51

|

441

|

| 7

|

Одержана різниця між ціною векселя і сплаченою

|

| сумою (ціна вище)

|

311

|

441

|

| 8

|

Одержані гроші за векселі до закінчення терміну їх

|

| оплати.Різниця між ціноювекселів і одержаною за

|

| них сумою являє збиток підприємства

|

311,441

|

51

|

| 9

|

Одержані позики під вексель

|

311

|

60,50

|

| 10

|

Утримування банком суми облікового проценту

|

| (дисконту) із позики,виданої під вексель

|

51

|

60,50

|

| 11

|

Купівля векселів, тобто їх оплата

|

51

|

311,312

|

| 12

|

Переказний вексель, акцептований і переданий в

|

631

|

61

|

| оплату заборгованості постачальнику

|

1.4. Аудит безготівкових розрахунків

Розвиток вільного економічного підприємництва з різними формами власності в Україні зумовив формування нового виду економічного контролю -незалежного аудиторського контролю. Згідно Закону України "Про аудиторську діяльність" від 22.04.93 під аудитом

розуміють перевірку публічної бухгалтерської звітності, обліку, первинної документації та іншої інформації щодо фінансово-господарської діяльності з метою визначення достовірності їх звітності, обліку, його повноти та відповідності чинному законодавству та встановленим нормативам.

Поняття аудиторської діяльності передбачає виконання як аудиту, так і аудиторських послуг у вигляді експертиз, консультацій з бухгалтерського обліку, звітності, оподаткування, аналізу господарської діяльності та інших видів економічно-правового забезпечення підприємницької діяльності.Аудит є незалежною формою контролю, який може дати об"єктивну інформацію про фінансову спроможність і ділову репутацію партнера, розкрити чинники ризику, піднести платіжно-податкову дисципліну, сприяти нормалізації фінансово-господарської діяльності в Україні.

Міжнародними нормативами аудиту визначені такі основні принципи, що регулюють аудит:

- цілісність, об"єктивність і незалежність;

- конфіденційність;

- майсерність і компетентність;

- відповідальність за роботу виконану іншими аудиторами;

- документування процесу аудиту;

- планування;

- аудиторські свідчення;

- система обліку і внутрішній контроль;

- звітність за підсумками аудиту.

ч-^ Законом України "Про аудиторську діяльність" визначено, що

аудит проводиться на підставі договору між аудиторською фірмою та замовником.

В Україні аудит класифікують за об'єктами, а саме:

- аудит річної бухгалтерської звітності;

- аудит узгодженості;

- операційний аудит.

Аудит безготівкових розрахунків відноситься до операційного, і тому носить необов"язковий характер, т.б. проводиться на замовлення клієнта.

Дослідження безготівкових розрахункових операцій являється складовою частиною аудита господарсько-фінансової діяльності і здійснюється у зв"язку з іншими операціями (касовими, банківськими, таварними, виробничими, операціями по капітальним вкладенням і т.д.).Це пояснюється тим, що багато вказаних та інших операцій прямо або побічно впливають на розрахункові взаємовідносини між підприємствами.

Аудит безготівкових розрахунків починається з перевірки виконання порядку відкриття розрахункових, поточних і бюджетних рахунків в установах банку та виписок за весь перевіряємий період, котрі повинні знаходитися в бухгалтерії.

Одночасно вивчаються документи підприємств-клієнтів, доданих до виписок банку.

При вивченні банківських документів визначається законність та обгрунтованість операцій і правильність віднесення затрат на відповідні рахунки.

На практиці мають місце випадки порушень, коли для укриття зловживань окремими бухгалтерами разом з касирами проводилася заміна виписок банку іншими або виправлення відповідних сум.

В таких випадках важливо провести зустрічну перевірку документів і співставити між собою взаємопов'язані господарські операції, відображенні на рахунках обліку і виписках банку .При цьому вивчають порядкову нумерацію

5U виписок банка і правельність перенесення підсумків та іх залишків в

облікові регістри.

Якщо у клієнта відсутні окремі виписки банка, то важливо отримати з банку затверджені їх копії.Документи, додані до виписок банку, досліджуються перш за все на предмет їх законності.

Звертається увага на правильність оприбуткування грошей в касу, отриманих з банку по чекам.Мають місце випадки, коли окремі бухгалтера разом з касиром привласнювали кошти, отримані по чекам, але для того щоб обороти у виписці банка співпадали з відповідним журнало-ордером, суму отриману коштів списували в дебет рахунку "Розрахунки з різними дебіторами і кредиторами" або в дебет іншого рахунку, по якому відображали кредиторську заборгованість особливо з простроченням терміну позовної давності.Необхідно звіряти обороти по дебету та кредиту відповідних рахунків, так як залишок може співпадати, якщо зменшити його на однакову суму.

Розрахункові операції можна досліджувати суцільним методом.Однак, цей метод потребує багато часу.При перевірці розрахункових операцій найчастіше застосовують метод вибіркової перевірки документів, котрий дозволяє виявити можливі недоліки, порушення та зловживання.Така перевірка потребує глубокого аналізу як облікових записів, так і звітних.Важливо знати різні варіанти та способи викриття можливих порушень, зловживань, незаконного виникнення дебіторської та кредиторської заборгованості.

Необхідно встановити, чи відповідають номера та суми використаних чеків корінцям книжок, а при виявленні анульованих або зіпсованих чеків з"ясувати, чи є відмітка про це в корінцях.