| содержание

введение 3

1. экономическая сущность малого бизнеса в условиях рыночных отношений 5

1.1. Критерии отнесения предприятий к предприятиям малого бизнеса и их правовое обеспечение 5

1.2. Задачи и значение учёта и анализа в принятии управленческих решений на предприятиях малого бизнеса.

9

1.3. Краткая экономическая характеристика ПКП «Арника» 11

2. Организация бухгалтерского учета на ПКП «Арника». 13

2.1 Принципы и формы организации учета на ПКП «Арника». 13

2.1.1. Принципы организации учета на ПКП «Арника» 13

2.1.2. Форма учета на ПКП «Арника» 14

2.1.3. Система счетов и учетные регистры, применяемые на ПКП «Арника» 16

2.1.4. Особенности учета на предприятиях оптовой торговли. 19

2.2. Учёт важнейших хозяйственных операций на ПКП «Арника». 20

2.2.1. Учёт получения товаров от поставщиков. 21

2.2.2. Учёт отгрузки и реализации товаров покупателям. 25

2.2.3. Учёт операций по расчётному счёту. 28

2.2.4. Учёт операций по валютному текущему и валютному транзитному счетам (52, 55) 31

2.2.5. Учет кассовых операций и подотчетных сумм. 34

2.2.6. Учёт оплаты труда. 36

2.2.7. Учёт расчётов с разными дебиторами и кредиторами. 38

2.2.8. Учёт издержек обращения. 39

2.2.9. Учёт финансового результата. 40

2.3. Система налогообложения предприятий малого бизнеса. 45

2.4. Отчетность ПКП «Арника» о хозяйственной деятельности.

48

2.5. Автоматизация учета на предприятиях малого бизнеса. 51

3. Экономический анализ финансово-коммерческой деятельности ПКП «Арника» 53

3.1. Информационная база экономического анализа финансово-коммерческой деятельности ПКП «Арника» 53

3.2. Анализ финансового состояния ПКП «Арника». 54

3.2.1. Анализ имущества ПКП «Арника». 54

3.2.2. Анализ финансовой независимости ПКП «Арника» 58

3.2.3. Оценка платёжеспособности и ликвидности ПКП «Арника». 59

3.2.4. Показатели деловой активности ПКП «Арника». 65

3.2.5. Оценка прибыльности предприятия. 70

3.3. анализ динамики и структуры товарооборота и прибыли ПКП «Арника» 72

3.3.1. Анализ динамики и структуры товарооборота 73

3.3.2. Анализ динамики и структуры балансовой прибыли. 73

3.4. Анализ хозяйственной деятельности предприятий в условиях применения ЭВМ. 75

Заключение 77

Реклама

Литература 78

Приложения 80

введение

Негосударственный сектор экономики производит около трети валового внутреннего продукта республики. А доля занятых в малом предпринимательстве (от трудоспособного населения страны) составляет 5 %, хотя при этом предприятия малого бизнеса по-прежнему занимают незначительный удельный вес в общем объёме промышленного производства (0,1 %).

Положение дел может улучшиться в этом году – правительство намерено усовершенствовать нормативно-правовую базу. Так, вступил в действие Закон «Об упрощённой системе налогообложения субъектов малого предпринимательства на 1998 год

», будут внесены дополнения и изменения в законы «О государственной поддержке малого предпринимательства в Республике Беларусь

». Создаётся предпринимательский кодекс, в котором особое внимание будет уделено унификации законодательства Беларуси и России именно в этой области (включая отчётность субъектов хозяйствования и правовое регулирование информационного обеспечения их деятельности).

Однако предпринимательство не сможет развиваться без совершенствования механизма финансово-кредитной поддержки. Предпринимательские проекты должны постоянно подкрепляться инвестициями.

В дипломной работе рассматриваются вопросы организации учёта и анализа хозяйственной деятельности на предприятиях малого бизнеса, в частности рассматривается хозяйственная деятельность производственно-коммерческого предприятия «Арника».

В первой части дипломной работы раскрыта экономическая сущность малого бизнеса, а также приведена краткая экономическая характеристика ПКП «Арника».

Вторая часть дипломной работы посвящена организации работы бухгалтерского учёта на ПКП «Арника».

Экономический анализ финансово-коммерческой деятельности ПКП «Арника» проведён в третьей части работы.

Учёт и анализ занимают одно из главных мест в системе управления предприятия, отражают реальные процессы производства, обращения, распределения и потребления, характеризуют финансовое состояние предприятия, служат основой для планирования его деятельности. Исходя из учётной информации, можно прогнозировать показатели развития предприятия и выявлять резервы повышения эффективности его деятельности.

1. экономическая сущность малого бизнеса в условиях рыночных отношений

1.1. Критерии отнесения предприятий к предприятиям малого бизнеса и их правовое обеспечение

Способность оперативно реагировать на потребности рынка, поглощать свободные рабочие руки, высокая гибкость и адаптируемость в различных экономических ситуациях, быстрое осуществление инновационных проектов – эти и другие достоинства малых форм предпринимательства давно взяты на вооружение мировым сообществом. Недаром подъём мировой экономики в настоящее время происходит именно через становление малого и среднего бизнеса, на долю которых приходится 90-99 % общего количества предприятий и 2/3 занятости трудоспособного населения.

Реклама

Участие в малом бизнесе открывает возможности получения финансовой, юридической, консультативной, организационной помощи, в том числе за счёт государственного бюджета. Поэтому правительственные органы, занятые поддержкой малых предприятий, устанавливают определённые требования к фирмам, имеющим доступ к финансовой, образовательной и административной помощи, что и выдвигает задачу определения количественных параметров малого бизнеса.

В настоящее время не существует универсального определения малого бизнеса, поэтому применяется множество качественных, а также количественных определений. На практике в разных странах для определения малого и среднего предпринимательства чаще всего используются такие количественные критерии, как численность занятых, товарооборот, размер и оборот капитала, иногда в тех или иных комбинациях дифференцированно по отраслям экономики.

В США из 15 млн. фирм лишь 0,3 % имеют численность занятых более 500 человек и считаются компаниями средних и крупных размеров, остальные 99,7 % относятся к малому бизнесу. На их долю приходится 40 % ВНП. Критерии, позволяющие отнести предприятие к разряду малых, определяет Администрация малого бизнеса США (АМБ). В одних случаях используется критерий среднечисленного состава занятых на предприятии, в других – годовой объём реализации в денежном выражении. Показатель среднечисленного состава работников имеет большую амплитуду колебаний: от 100 человек в оптовой торговле и некоторых других сферах до 1000 человек в сталелитейной промышленности.

В странах Европы также не разработан единый критерий, согласно которому те или иные предприятия относятся к малому и среднему предпринимательству. Одним из наиболее распространённых критериев является количество занятых. Так, малыми в Европе, как правило, считают фирмы с количеством работников до 200 человек, средним – от 200 до 500. Эти фирмы составляют 95-99 % всех фирм, обеспечивают 2/3 занятости общества и дают 50-80 % ВНП.

Серьёзная теоретическая работа в области малого предпринимательства ведётся в Великобритании. Там делаются попытки определить не только количественные, но и качественные критерии этой формы предпринимательства. В настоящее время в Великобритании выделены три основных количественных признака малого предпринимательства:

· небольшой рынок сбыта, не позволяющий фирме оказывать сколько-нибудь серьёзное влияние на цены и объёмы реализуемого на нём товара;

· правовая независимость (собственник сам контролирует свой бизнес как юридическое или физическое лицо, это качество позволяет исключить из числа малых предприятий филиалы крупных фирм);

·

персонифицированное управление (собственник принимает активное участие во всех аспектах управления и принятия решений). См. рис. 1. Рис. 1.

Основные качественные признаки малого предпринимательства в Великобритании.

В конечном счёте, проанализировав зарубежный опыт основных критериальных признаков отнесения предприятий к малому и среднему бизнесу, необходимо отметить, что основным критерием, используемым статистическими органами большинства стран, служит численность занятых. При этом, как правило, учитывается отраслевая специфика.

Аналогичным образом подходят, при определённых количественных различиях, к отнесению предприятий в разряд малых и в России. Здесь сфера малого предпринимательства охватывает более 20 % занятого населения, не неё приходится примерно 10 % ВВП. К субъектам малого предпринимательства относятся юридические лица и частные предприниматели со средней численностью работников за отчётный период:

· в промышленности, строительстве, на транспорте – 100 чел.;

· в сельском хозяйстве, научно-технической сфере – 60 чел.;

· в оптовой торговле – 50 чел.;

· в остальных отраслях и при осуществлении других видов занятости – 50 человек.

В Республике Беларусь хозяйственная практика, в основном в области управления и статистического учёта, стала выделять отличительные признаки отнесения предприятий к разряду малых с начала 90-х годов. В статистической практике РБ и других стран СНГ средние, крупные и крупнейшие предприятия не выделяются.

В 1991 году постановлением СМ БССР «О малых предприятиях в БССР

» критериями выделения малых предприятий были определены численность работников и объёмы реализованной продукции и услуг с учётом отраслевой специфики. Однако, в последующих законодательных актах, принятых в Беларуси, понятие малых предприятий исчезло. Малые предприятия стали работать на общих условиях с другими хозяйственными единицами. Перед законом оказались равны промышленные гиганты и мелкие фирмы – без учёта специфики малого бизнеса, его трудностей с приобретением сырья, слабой производственной базы, сильной подверженностью влиянию коньюктуры рынка. Лишь в 1992 году в постановление «О малых предприятиях в БССР

» были внесены изменения, в соответствии с которыми были сняты ограничения по объёму реализованной продукции и услуг, но введено ограничение по годовой балансовой прибыли в размере 1 млн. рублей. При очередном внесении изменений в Закон о налогах на доходы и прибыль предприятий в 1993 г. было введено ограничение малых предприятий по прибыли в размере 5000 минимальных заработных плат. Однако, в условиях возрастающей инфляции сумма прибыли постепенно обесценивалась. Установление же более высокого уровня показателя прибыли одинаково выгодно и государству, заинтересованному в увеличению налоговых поступлений в бюджет, и предпринимателям, именно из прибыли направляющим средства на развитие и совершенствование производства, удовлетворение социальных нужд своих работников. Вследствие этого вскоре ограничения на прибыль были отменены.

В настоящее время деятельность предприятий малого бизнеса регулируется «Законом о предприятиях в Республике Беларусь

», принятым сессией Верховного Совета Республики Беларусь 14 декабря 1990 года с изменениями и дополнениями, критерии отнесения предприятий к категории малого предпринимательства определены Указом Президента РБ «О государственной поддержке малого предпринимательства

». В соответствии с ним, основным критерием выступает среднесписочная численность работников дифференцированно по отраслям народного хозяйства:

· в промышленности и на транспорте – до 100 человек;

· в сельском хозяйстве и научно-технической среде – до 60 человек;

· в строительстве и оптовой торговле – до 50 человек;

· в других отраслях производственной сферы, общественном питании, бытовом обслуживании населения и розничной торговле – до 30 человек;

· в других отраслях непроизводственной сферы – до 25 человек.

Однако и приведённый критерий численности работников не является совершенным. А ведь с этим критерием связано предоставление определённых налоговых льгот. Поэтому необходимо, чтобы критерий численности работников учитывался в сочетании с другими дополнительными критериями, например, стоимостью оборудования, размером уставного капитала, размером годового оборота капитала. На рис. 2 приведена обобщённая информация о критериях отнесения предприятий к категории малого бизнеса.

1.2. Задачи и значение учёта и анализа в принятии управленческих решений на предприятиях малого бизнеса.

Лука Пачоли, автор трактата по бухгалтерскому учёту, напечатанного в 1494 году в Венеции, писал:

”Три условия необходимы всякому, кто желает в исправности вести торговлю. Самое главное из них – наличные деньги и разного рода другие ценности. Второе условие торговли состоит в том, чтобы уметь быстро вычислять и быстро считать. Третье и необходимое последнее условие – это ведение своих дел в должном порядке и как следует, чтобы можно было без задержки получить всякие сведения как

относительно долгов, так и требований…никто не в состоянии вести свои дела , если не захочет соблюдать должный порядок в записях

.“

С бухгалтерским учётом и анализом любой человек, и особенно предприниматели, сталкиваются каждый день. Это операции с денежными средствами (поступление, расход, выручка и т. д.), с товарно-материальными ценностями (купля-продажа, передача, дарение и т. д.), с финансовыми вложениями (покупка-продажа векселей, акций, облигаций, вложения в депозиты и т. д.).

А вот как организовать учёт этих операций и как рациональнее их осуществить – это необходимо знать каждому предпринимателю. Чтобы заняться бизнесом, следует всё просчитать: возможные доходы, расходы, прибыль, налоги и обязательные платежи, а также риски. Всё это знать должен не только бухгалтер, но и руководитель, так как решение принимает он. И если руководитель ориентируется в основах бухгалтерского учёта и анализа, ему значительно легче и эффективнее вести дела.

Важными рычагами, обеспечивающими научный подход к организации чёткой работы, достоверной системы учёта и контроля, для принятия оптимальных управленческих решений, являются бухгалтерский учёт и анализ хозяйственной деятельности. Их возрастающая роль на современном этапе обуславливает важность теоретических основ бухгалтерского учёта и анализа хозяйственной деятельности, изучение которых позволит:

· овладеть основными приёмами и методами бухгалтерского учёта и анализа для решения практических вопросов;

· совершенствовать организацию учёта и документооборота;

· овладеть методами поиска прогнозных резервов роста основных показателей хозяйственной деятельности предприятий, что особенно актуально в условиях рыночных отношений.

Учёт и анализ рассматривают в качестве важнейших функций управления деятельностью предприятия. Место учёта и анализа в системе управления упрощённо можно отразить схемой (рис. 3).

Известно, что система управления предприятия состоит из следующих взаимосвязанных функций: планирования, учёта, анализа и принятия управленческих решений.

С помощью планирования определяются направление и содержание деятельности предприятия. Однако нужно иметь полную и правдивую информацию о ходе хозяйственной деятельности, поэтому важнейшей функцией управления является учёт, который обеспечивает постоянный сбор, систематизацию и обобщение данных, необходимых для управления хозяйственной деятельностью и контроля за ходом выполнения намеченных планов.

В процессе же анализа, который также является важнейшей функцией управления деятельностью предприятия, первичная информация проходит аналитическую обработку: проводится сравнение достигнутых результатов с данными за прошлые отрезки времени, с показателями других предприятий и фирм, выявляются недостатки, ошибки, неиспользованные возможности, перспективы и т. д. На основе данных учёта и результатов анализа разрабатываются и обосновываются управленческие решения.

Работая в условиях рынка и конкуренции, руководитель предприятия вынужден постоянно анализировать выгодность приобретения тех или иных ресурсов, соизмерять затраты, потенциальную прибыль.

В новых условиях у предприятий возрастает необходимость активнее использовать учёт и анализ, чтобы контролировать и совершенствовать свою работу.

Учёт и анализ не только отражают хозяйственную деятельность, но и воздействуют на неё. Являясь частью процесса правления, они дают важную информацию, позволяющую: контролировать текущую деятельность предприятия; планировать его стратегию и тактику; оптимально использовать ресурсы, измерять и оценивать результаты деятельности.

1.3. Краткая экономическая характеристика ПКП «Арника»

Производственно-коммерческое предприятие «Арника» зарегистрировано решением Гомельского областного исполнительного комитета, является предприятием, основанным на коллективной форме собственности и действует в соответствии с законодательством Республики Беларусь, Законом Республики Беларусь «О предприятиях в Республике Беларусь», Уставом и Учредительным договором.

Учредителями предприятия являются граждане Республики Беларусь.

Предприятие приобрело право юридического лица с момента регистрации, имеет обособленное имущество, самостоятельный баланс, может от своего имени заключать договора, приобретать имущественные и личные неимущественные права и нести обязанности, быть истцом и ответчиком в судах, арбитраже и третейском суде.

Учредители не несут ответственности по долгам и обязательствам предприятия, а предприятие не несет ответственности по долгам и обязательствам учредителей. Учредители несут ответственность за убытки в пределах своего вклада.

Отношения предприятия с другими юридическими и физическими лицами во всех сферах хозяйственной деятельности строятся на основе договора (контракта). Предприятие свободно в выборе предмета договора, определении обязательств, любых других условий хозяйственных взаимоотношений, не противоречащих действующему законодательству.

ПКП «Арника» осуществляет оперативный и бухгалтерский учет результатов своей деятельности, ведет статистическую отчетность в порядке, определяемом действующим законодательством, предоставляет данные в Инспекцию Государственного Налогового Комитета и несет ответственность за их своевременное представление и достоверность.

Имущество предприятия состоит из основных фондов и оборотных средств, а также иных ценностей, стоимость которых отражается на самостоятельном балансе.

Источниками формирования имущества предприятия являются:

· денежные и материальные взносы учредителей;

· доходы, полученные от осуществления хозяйственной деятельности;

· доходы от ценных бумаг;

· кредиты банков и других кредиторов;

· иные источники, не запрещенные законодательными актами Республики Беларусь;

Прибыль, остающаяся у предприятия после уплаты налогов и других платежей в бюджет, поступает в полное его распоряжение. Из этой прибыли по нормативам, установленным в соответствии с решением Совета учредителей, предприятие формирует фонды. Размер, порядок формирования и использования фондов определяются самостоятельно предприятием.

Так как ПКП «Арника» является малым предприятием с применением сокращенной журнально-ордерной формы счетоводства, то бухгалтерский учет на предприятии осуществляется одним главным бухгалтером.

Число работающих на ПКП «Арника» - 3 человека:

· директор;

· главный бухгалтер;

· коммерческий агент.

В 1997 году ПКП «Арника» осуществляло торгово-закупочную деятельность / оптовая торговля 100 % /.

Согласно учетной политике, принятой на предприятии:

· учет реализации продукции (товаров, работ, услуг) ведется по оплате отгруженной продукции (товаров, работ, услуг).

· учет товаров ведется по покупным ценам.

2. Организация бухгалтерского учета на ПКП «Арника».

2.1 Принципы и формы организации учета на ПКП «Арника».

Бухгалтерский учет и отчетность ведется на ПКП «Арника» в соответствии с едиными методологическими основами и порядком, установленными Положением о бухгалтерском учете и отчетности Республики Беларусь и Планом счетов бухгалтерского учета производственно-хозяйственной деятельности объединений, предприятий и организаций.

Ответственность за организацию бухгалтерского учета на ПКП «Арника» возлагается на руководителя.

Бухгалтерский учет на ПКП «Арника» осуществляется главным бухгалтером.

ПКП «Арника» самостоятельно выбирает форму бухгалтерского учета исходя из потребностей своего производства и управления, их сложности и численности работающих, при этом самостоятельно приспосабливает применяемые регистры бухгалтерского учета к специфике своей работы при соблюдении следующих требований:

· единая методологическая основа (принцип двойной записи);

· взаимосвязь данных аналитического и синтетического учета;

· сплошное отражение всех хозяйственных операций в регистрах учета на основании первичных учетных документов;

· накапливание и систематизация данных первичных документов в разрезе показателей, необходимых для управления и контроля за хозяйственной деятельностью малого предприятия, а также для составления бухгалтерской отчетности.

Начальным этапом бухгалтерского учета является сплошное документирование всех хозяйственных операций путем составления определенных материальных носителей первичной учетной информации.

Для документирования операций могут применятся типовые межведомственные формы, а также формы, самостоятельно разработанные применительно к соответствующим типовым, содержащим обязательные реквизиты и обеспечивающие достоверность отражения в учете совершенных операций.

К обязательным реквизитам первичных учетных документов относятся:

· наименование документа (форма);

· дата составления;

· содержание хозяйственной операции;

· измерители хозяйственной операции (в количественном и стоимостном выражении);

· наименование должностных лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

· личные подписи и их расшифровки.

При этом бухгалтерским работникам следует руководствоваться Положением об учете и отчетности Республики Беларусь.

Первичные документы, поступающие в бухгалтерию, проверяются по форме (полнота и правильность их оформления) и по содержанию (законность документированных операций, логическая увязка отдельных показателей).

Следующим этапом учета является:

· регистрация сведений, содержащихся в первичных учетных документах, в применяемых регистрах бухгалтерского учета;

· составление бухгалтерской отчетности;

· использование данных бухгалтерских регистров для получения другой необходимой для предприятия информации.

Малым предприятиям в зависимости от численности работающих, объема, сложности производства и других условий рекомендуется вести бухгалтерский учет по одному из следующих вариантов:

1) по полной журнально-ордерной форме счетоводства;

2) по сокращенной журнально-ордерной форме счетоводства;

3) по упрощенной форме:

· без применения регистров бухгалтерского учета;

· с применением регистров бухгалтерского учета;

· при полной журнально-ордерной форме счетоводства

используется полный план счетов и все регистры бухгалтерского учета.

· при упрощенной форме счетоводства без применения регистров

используется рабочий план счетов и применяются лишь два учетных регистра:

1. Книга учета хозяйственных операций (форма К-1);

2. Ведомость учета заработной платы (форма В-8).

При упрощенной форме

счетоводства с применением регистров

для отражения имущества кроме книги учета хозяйственных операций ФК-1 и ведомости учета заработной платы В-8 могут вестись следующие регистры (таблица 2.1).

Таблица 2.1

| № ведомости

|

наименование учетной операции

|

Счета, учитываемые в ведомости

|

| В-1

|

Ведомость учета ОС и начисленного взноса

|

01, 02

|

| В-2

|

Ведомость учета производственных запасов и готовой продукции

|

10, 40

|

| В-3

|

Ведомость учета затрат на производство

|

20, 08

|

| В-4

|

Ведомость учета денежных средств и фондов

|

50, 51, 52, 80, 85

|

| В-5

|

Ведомость учета расчетов и прочих операций

|

67, 68, 69, 71, 76

|

| В-6

|

Ведомость учета реализации В-6(оплата) В-6(отгрузка)

|

46

|

| В-7

|

Ведомость учета расчетов с поставщиками

|

60

|

| В-8

|

Ведомость по учету заработной платы

|

70

|

| В-9

|

Ведомость (шахматная) в нее заполняются дебетовые обороты по каждому счету согласно ведомостям В-1-В-8

|

На ПКП «Арника» применяется сокращенная журнально-ордерная форма счетоводства.

В условиях этой формы учета рекомендуется малым предприятиям на основе нового типового плана счетов бухгалтерского учета разработать для себя рабочий план счетов, применять необходимые регистры бухгалтерского учета, в том числе главная книга. Книга учета хозяйственных операций не применяется.

На всех предприятиях применяется единый план счетов бухгалтерского учета. При сокращенной журнально-ордерной форме производства целесообразно использовать сокращенную систему счетов. На ПКП «Арника» на основе типового плана счетов разработан следующий рабочий план счетов (таблица 2.2)

Таблица 2.2

| Раздел

|

Наименование счета

|

№ счета

|

| 1

|

2

|

3

|

| 1. Основные средства и вложения

|

Основные средства

|

01

|

| Износ основных средств

|

02

|

| Долгосрочные финансовые вложения

|

06

|

| Оборудование к установке

|

07

|

| Капитальные вложения

|

08

|

| 2. Производственные запасы

|

Материалы

|

10

|

| МБП

|

12

|

| Износ МБП

|

13

|

| 3. Затраты на производство и реализацию продукции

|

Основное производство

|

20

|

| Издержки обращения

|

44

|

| 4. Готовая продукция, товары и реализация

|

Готовая продукция

|

40

|

| Товары

|

41

|

| Товары отгруженные

|

45

|

| Реализация продукции (работ, услуг)

|

46

|

| Реализация и прочее выбытие ОС

|

47

|

| Продолжение таблицы 2.2

|

| 1

|

2

|

3

|

| 5 Денежные средства

|

Касса

|

50

|

| Расчетный счет

|

51

|

| Валютный счет

|

52

|

| Спец. счета в банках

|

55

|

| Краткосрочные финансовые вложения

|

58

|

| 6. Расчеты

|

Расчеты с поставщиками и подрядчиками

|

60

|

| Расчеты с покупателями и заказчиками

|

62

|

| Расчеты по внебюджетным платежам

|

67

|

| Расчеты с бюджетом

|

68

|

| Расчеты по социальному страхованию

|

69

|

| Расчеты с персоналом по оплате труда

|

70

|

| Расчеты с подотчетными лицами

|

71

|

| Расчеты с разными дебиторами и кредиторами

|

76

|

| 7. Финансовые результаты. Использование прибыли

|

Прибыли и убытки

|

80

|

| Использование прибыли

|

81

|

| 8. Фонды и резервы

|

Уставной фонд

|

75

|

| Фонды специального назначения

|

88

|

| 9. Кредиты банков

|

Кредиты и другие заемные средства

|

Согласно данному плану счетов операции по учету затрат, ранее отражаемые на счетах 03,20,21,23,25,26,44, целесообразно учитывать на счете 20. Т. к. ПКП «Арника» предприятие торговли и производственную деятельность пока не ведет, то издержки обращения учитываются на счете 44.

Учет дебиторской и кредиторской задолженности ведется на счете 76, вместо счетов 63,76 73.

Учет финансовых результатов и использование прибыли ведется на счетах 80 и 81.

Учет ссуд банка краткосрочных (счет 90), долгосрочных (счет 92) и прочих заемных средств (счет 95) ведется на счете 90.

На ПКП «Арника» применяются

следующие регистры бухгалтерского учета

(таблица 2.3).

Таблица 2.3

| Наименование регистра

|

Наименование учетной операции

|

Наименование счетов

|

| Ведомость учета ОС

|

Ведомость учета ОС и начисленного износа

|

01, 02

|

| Ведомость учета МБП

|

Отражается учет МБП и движение начисления износа

|

12, 13

|

| Кассовая книга

|

Отражаются кассовые операции

|

50

|

| Ведомость №2

|

Отражаются движения по расчетному счету

|

51

|

| Отражаются движения по валютному счету

|

52

|

| Отражаются движения по транзитному счету

|

55

|

| Ведомость №7

|

Сборная ведомость, отражает состояние расчетов и прочих операций

|

67,68,69,76,62

|

| Ведомость учета товаров отгруженных

|

Учет товаров отгруженных

|

45

|

| Ведомость учета реализации

|

Учет процесса реализации товаров

|

46

|

| Ж/О №6

|

Отражается учет расчетов с поставщиками

|

60

|

| Продолжение таблицы 2.3

|

| 1

|

2

|

3

|

| Расчетная ведомость по з/плате

|

Отражается: начисление заработной платы и удержания из заработной платы

|

70

|

| Листки-расшифровки; бухгалтерские справки

|

Отражение операций по другим счетам, не указанным выше

|

Разные

|

| Главная книга

|

Разные

|

После записи всех операций в регистрах бухгалтерского учета подсчитываются итоги и производится сверка встречных сумм.

Затем данные журналов ордеров и ведомостей записываются в главную книгу.

Как отмечалось выше, ПКП «Арника» является предприятием оптовой торговли.

Оптовая торговля осуществляет связь между промышленными предприятиями и предприятиями розничной торговли, другими промышленными предприятиями, предприятиями общепита и иными потребителями.

На современном этапе очевиден тот факт, что большая часть предприятий малого бизнеса в качестве основного вида деятельности предпочитают именно торгово-закупочную деятельность, т.к. торговля с ее быстрым оборотом средств наилучшим образом способствует первоначальному накоплению капитала, который в дальнейшем может быть вложен в другие отрасли, производящие материальные блага. Учет торговой деятельности имеет ряд произведенный в другом месте (рис. 3) Рис. 3

. Цикл торговой деятельности

Правильная и рациональная организация учета на предприятиях оптовой торговли требует соблюдения определенных принципов которые являются едиными как для крупных предприятий, так и для предприятий малого бизнеса, а именно:

1. Соблюдение единства оценки товаров и тары;

2. Учет товаров и тары в стоимостном и натуральном выражении;

3. Соблюдение принятой на предприятиях учетной политики при реализации товаров.

Цена закупки – это свободная отпускная цена с добавлением оптовой надбавки и расходов, связанных с закупкой товара.

Оптовая надбавка – надбавка оптового предприятия в его пользу, предназначена для компенсации расходов оптового предприятия, связанных с товародвижением и получением прибыли.

Оптовые предприятия обязаны строго соблюдать установленный порядок ценообразования.

При проверке правильности применения цен, оптовых надбавок, условий поставок, необходимо использовать следующие документы:

· протоколы согласования цен;

· положение о формировании и применении свободных цен и тарифов;

· договора, заключенные с поставщиками и покупателями;

· платежные документы поставщиков.

В Республике Беларусь установлен единый порядок контроля цен, надбавок и условий поставки. Как в товарных, так и в платежных документах необходимо указывать все элементы покупной и продажной стоимости товаров отдельными суммами; этот порядок единый для всех предприятий, как для крупных предприятий, так для предприятий малого бизнеса.

2.2. Учёт важнейших хозяйственных операций на ПКП «Арника».

Основными хозяйственными операциями на ПКП «Арника» являются:

· получение товара от поставщика с предварительной или последующей оплатой;

· отгрузка и реализация товара покупателям с предварительной или последующей оплатой.

Рассмотрим учёт важнейших хозяйственных операций на примере хозяйственной деятельности производственно-коммерческого предприятия «Арника» за январь 1998 г.

При поступлении товара на склад ПКП «Арника» основными документами являются:

· счёт-фактура от поставщика на оплату товара;

· накладная от поставщика установленной формы ТТН-1 и ТН-2;

· протокол согласования цены на получаемый от поставщика товар;

· договор купли-продажи между ПКП «Арника» и поставщиком;

· если оплата за товар, полученный от поставщика, производилась с привлечением третьих лиц, то необходим договор перевода долга или договор об уступке требования с участием трёх сторон;

· в необходимых случаях: спецификации, упаковочные ярлыки, карты, качественные удовлетворения и т. п.

если расхождений количества и стоимости поступившего товара с сопроводительными документами поставщика не обнаружено, то приёмка оформляется непосредственно на накладной путём проставления штампа и росписи материально ответственного лица. В случае выявления в процессе приёмки товаров недостач, излишков, пересортицы, несоответствия качества или поступления ценностей без сопроводительных документов поставщика создаётся комиссия, которая составляет приёмный акт.

Поступившая с товаром тара также приходуется.

Транспортные расходы относятся на издержки обращения.

При обнаружении во время приёмки ценностей недостачи, на её величину уменьшается стоимость товаров, поступивших на предприятие, а соответствующие суммы отражаются в составе расчётов с поставщиком.

Для синтетического учёта товаров на предприятии оптовой торговли используется активный синтетический счёт 41 «Товары». На ПКП «Арника» 41 счёт применяется без субсчетов. Тара также учитывается на 41 счёте.

Для аналитического учёта товаров составляется ведомость по товарно-материальным счетам.

Транспортные расходы включаются в счёт поставщика и учитываются на счёте 44 «Издержки обращения».

При получении товаров от поставщика делаются следующие проводки:

| Дт 41 – Кт 60 – стоимость поступившего от поставщика товара и тары.

|

| Дт 44 – Кт 60 – на сумму транспортных расходов.

|

Подсчитывается итог к оплате в счёте поставщика.

Оплачивается счёт поставщика с расчётного или другого счёта (валютного, ссудного).

| Дт 60 – Кт 51, 52 – на сумму оплаченного счёта.

|

При приёме товаров от поставщика может быть выявлена недостача:

1. по вине поставщика

2. по вине транспортной организации

3. по вине работника предприятия.

В этих случаях составляется коммерческий акт и акт приёмки и выставляется виновной стороне претензия.

В соответствии с рабочим планом счетов, применяемым на ПКП «Арника», составляются проводки, представленные в таблице 2.4.

Таблица 2.4

| Содержание хозяйственной операции

|

Дт

|

Кт

|

| Выявлена недостача

(на суму выявленной недостачи)

|

84

|

41

|

| 1. сумма недостачи в качестве претензии выставлена виновной стороне

|

60, 76

|

84

|

| 2. сумма недостачи в пределах норм естественной убыли

|

44

|

84

|

| 3. сумма недостачи по вине работника предприятия

|

76

|

84

|

| При взыскании недостачи

|

50, 70

|

76

|

В январе месяце 1998 года на ПКП «Арника» имели место следующие хозяйственные операции, направленные на получение товаров от поставщиков (таблица 2.5).

Таблица 2.5.

| № п/п

|

Содержание хозяйственной операции

|

Корреспонденция счетов

|

Сумма

|

| Дт

|

Кт

|

| 1

|

Получен от МП «Омега» металлопрокат (Арт. А1Æ12)

|

41

|

60

|

160 000 000

|

| 2

|

Транспортные расходы, включаемые в счёт МП «Омега»

|

44

|

60

|

7 000 000

|

| 3

|

Оплачен счёт МП «Омега»

|

60

|

51

|

167 000 000

|

| 4

|

Получен от ПКФ «Агат» металлопрокат (лист толщ. 5 мм)

|

41

|

60

|

330 000 000

|

| 5

|

Транспортные расходы, включённые в счёт ПКФ «Агат»

|

44

|

60

|

9 000 000

|

| 6

|

Оплачен счёт поставщика ПКФ «Агат»

|

60

|

51

|

339 000 000

|

| 7

|

Получено от стекольного завода г.Лида стекло витринное

|

41

|

60

|

90 000 000

|

| Тара (ящики)

|

41

|

60

|

2 100 000

|

| 8

|

Оплачен счёт стекольного завода

|

60

|

51

|

92 100 000

|

Для учёта расчётов с каждым поставщиком составляется журнал-ордер № 6, представленный в таблице 2.6.

Таблица 2.6

Журнал-ордер № 6 «Учёт расчётов с поставщиками», тыс. руб.

| №

|

Наименование поставщика

|

Сальдо

|

С Кт 60 в дебет счетов

|

Итого по кредиту

|

В Дт 60 с Кт 51

|

Итого по дебету

|

Сальдо

|

| Дт

|

Кт

|

41

|

44

|

Дт

|

Кт

|

| 1. МП «Омега»

|

–

|

–

|

160 000

|

7 000

|

167 000

|

167 000

|

167 000

|

–

|

–

|

| 2. ПКФ «Агат»

|

–

|

–

|

330 000

|

9 000

|

339 000

|

339 000

|

339 000

|

–

|

–

|

| 3. Стек. Завод

|

–

|

–

|

92 100

|

–

|

92 100

|

92 100

|

92 100

|

–

|

–

|

| 4. ЧП «Элика»

|

–

|

429,8

|

–

|

–

|

–

|

–

|

–

|

–

|

429,8

|

| Итого:

|

429,8

|

582 100

|

16 000

|

598 100

|

598 100

|

598 100

|

429,8

|

Реализация товаров предприятием оптовой торговли подразделяется на два вида:

1. Реализация непосредственно со склада предприятия.

2. Реализация транзитом минуя склад:

а) с участием оптового предприятия в расчётах с поставщиками;

б) без участия базы в расчётах с поставщиками.

На ПКП «Арника» реализация товаров производится непосредственно со склада предприятия.

Отпуск товаров со склада производится:

1. непосредственно представителю изготовителя;

2. путём отправки товара ж. д. или другим видом транспорта;

3. в порядке централизованной доставки автотранспортом оптового предприятия.

На ПКП «Арника» отпуск товаров производится представителю покупателя.

Учёт реализации на ПКП «Арника» ведётся по оплате отгруженной продукции.

При отгрузке товаров со склада предприятия непосредственно представителю покупателя выписывается товарно-транспортная накладная установленной формы. От представителя покупателя требуется доверенность на получение товарно-материальных ценностей.

Приказом министра статистики и анализа № 32 от 05.02.96 утверждены формы накладных № ТТН-1 и № ТН-2, которые согласно инструкциям по их заполнению служат основанием для списания товарно-материальных ценностей у отправителя и оприходования их у получателя, а также складского и бухгалтерского учёта ТМЦ. При перемещении автомобильным транспортом используется накладная № ТТН-1, без участия этого транспорта – накладная № ТН-2.

При заполнении накладных указанных образцов должны быть указаны:

- УНН, ОКПО, наименование, адрес, р/счёт, адрес и наименование банка грузополучателя;

- процент торговой надбавки;

- обоснование применяемых цен и т. п.

отпуск товаров на ПКП «Арника» производится по распоряжению руководителя предприятия. Отгрузка продукции оформляется следующими документами:

- счёт-фактура, выставленный покупателю для оплаты;

- протокол согласования цены;

- договор купли-продажи.

Учёт товаров, продукции, отгруженных покупателям, ведётся на синтетическом счёте 45 «Товары отгруженные». Аналитический учёт товаров отгруженных по каждому покупателю ведётся в ведомости по учёту товаров отгруженных.

При отгрузке товаров покупателям составляется проводка:

| Дт 45 – Кт 41 – на учётную стоимость товаров.

|

Таким образом, до момента реализации (в нашем варианте до момента оплаты) продукции, она числится в Дт 45 счёта по покупным ценам.

При оплате счетов покупателями составляется проводка:

| Дт 46 – Кт 45 – на сумму отгруженного и оплаченного товара

|

На ПКП «Арника» в январе месяце 1998 года имели место следующие хозяйственные операции по отгрузке товара, отражённые в таблице 2.7.

Таблица 2.7

| Наименование хозяйственной операции

|

Корреспонденция

|

Сумма

|

| Дт

|

Кт

|

| 1. отгружена арматура А1Æ12 ДСК-5

|

45

|

41

|

160 000 000

|

| 2. отгружен лист т. 5 мм ДСК-5

|

45

|

41

|

330 000 000

|

| 3. отгружено стекло витринное фирме «ДС-Сервис» г. Москва

|

45

|

41

|

90 000 000

|

| Тара (ящики)

|

45

|

41

|

2 100 000

|

| 4. оплачен счёт, предъявленный ДСК-5 за арматуру

|

46

|

45

|

160 000 000

|

| 5. оплачен счёт, предъявленный ДСК-5 за лист

|

46

|

45

|

330 000 000

|

| 6. оплачен счёт, предъявленный фирме «ДС-Сервис» за стекло витринное

|

46

|

45

|

92 100 000

|

Составляется ведомость по учёту товаров отгруженных, представленная в таблице 2.8.

Таблица 2.8

Ведомость учёта товаров отгруженных за январь 1998 г., тыс. руб.

| №

|

Наименование покупателя и товара отгруженного

|

Сальдо

|

В Дт 45 счёта с кредита счетов

|

Итого по дебету

|

С Кт 45 в дебет 46

|

Итого по кредиту

|

Сальдо

|

| Дт

|

Кт

|

41

|

Дт

|

Кт

|

| 1. ДСК-5

– арматура А1Æ12

|

–

|

–

|

160 000

|

160 000

|

160 000

|

160 000

|

–

|

–

|

| – лист т. 5 мм

|

–

|

–

|

330 000

|

330 000

|

330 000

|

330 000

|

–

|

–

|

| 2. фирма «ДС-Сервис»

– стекло витр.

|

–

|

–

|

90 000

|

90 000

|

90 000

|

90 000

|

–

|

–

|

| – тара (ящики)

|

–

|

–

|

2 100

|

2 100

|

2 100

|

2 100

|

–

|

–

|

| Итого:

|

582 100

|

582 100

|

582 100

|

582 100

|

–

|

–

|

Если не весь отгруженный товар оплачен, то остаётся сальдо по Дт 45 счёта, где отражается отгруженный товар по покупной цене.

Синтетический учёт оптового товарооборота ведётся на результативном счёте 46 «Реализация».

По дебету счёта 46 отражается стоимость реализованных по покупным ценам

товаров, а по кредиту счёта 46 отражается стоимость товаров по продажным ценам.

Сумма превышения продажной стоимости над покупной представляет собой реализованные оптовые надбавки или валовой доход от реализации.

Часть валового дохода от реализации предприятия оптовой торговли направляют на пополнение собственных оборотных средств и зачисляется в фонды специального назначения. Установлена ставка отчислений 6 %.

От оставшейся суммы валового дохода производятся отчисления:

· на поддержку производителей сельскохозяйственной продукции (1 %);

· на содержание ведомственного жилищного фонда (0,5 %);

· налог на добавленную стоимость.

Других отчислений ПКП «Арника» от выручки не производит.

Суммы перечисленных отчислений отражается по дебету счёта 46 следующим образом (таблица 2.9):

Таблица 2.9

| Содержание хозяйственной операции

|

Дт

|

Кт

|

| 1. отчисления на поддержку производителей сельскохозяйственной продукции

|

46

|

67

|

| 2. отчисления на содержание ведомственного жилищного фонда

|

46

|

67

|

| 3. налог на добавленную стоимость

|

46

|

68

|

Также в Дт 46 в конце месяца списываются издержки обращения, учёт которых будет рассмотрен ниже.

| Списываются издержки обращения

|

46

|

44

|

В конце месяца счёт 46 закрывается. Результат от реализации списывается в дебет счёта 80 «Прибыли и убытки» следующей проводкой:

| Результат от реализации

|

46

|

80

|

Таким образом, процесс реализации товаров после того, как они оприходованы на склад от поставщиков, можно представить следующим образом.

Основная часть расчётов между предприятиями осуществляется безналичным путём, т. е. перечислением денежных средств со счёта плательщика на счёт получателя в его банке. Банк хранит денежные средства предприятий на их счетах, зачисляет поступившие на эти счета суммы, выполняет распоряжения предприятий об их перечислении и выдаче со счетов и о проведении других банковских операций, предусмотренных банковскими правилами и договорами.

У ПКП «Арника» расчёты с другими предприятиями осуществляются только в безналичном порядке.

Безналичные расчёты в Республике Беларусь регламентированы Положением о безналичных расчётах в Республике Беларусь

, утверждённым Правлением Национального банка Республики Беларусь 31.01.97 № 849.

Порядок и форма расчётов между плательщиком и получателем средств определяются договором между сторонами (соглашением, отдельными договорённостями).

Бухгалтерский учёт операций по расчётному счёту осуществляется на основании выписки банка из расчётного счёта, получаемой предприятием периодически. К выписке банка прилагаются документы, на основании которых произведено движение средств на расчётном счёте. Увеличение денежных средств отражается по дебету счёта 51, который является активным, а уменьшение (списание) – по кредиту данного счёта.

На ПКП «Арника» ежемесячно составляется разработочная таблица по выпискам банка (ведомость № 2), к которой прилагаются все документы, на основании которых производилось поступление или списание денежных средств.

В январе 1998 года движение средств по расчётному счёту было следующим (в таблице 2.9 отражены операции по дебету 51 счёта, в таблице 2.10 – по кредиту 51 счёта).

Таблица 2.9

Разработочная таблица по выпискам банка за январь 1998 г. по Дт 51 счёта.

| От кого поступил платёж

|

Документ №/дата

|

Основание платежа

|

Сумма платежа

|

В Дт 51 счёта с кредита счетов

|

| 76

|

80

|

46

|

| 1

|

ДСК-5

|

22/5.01

|

За арматуру

|

174 500 000

|

174 500 000

|

| 2

|

ДСК-5

|

28/8.01

|

За лист

|

360 000 000

|

360 000 000

|

| 3

|

МВБ

|

м/о/20.01

|

Возмещение рублёвого эквивалента

|

114 156 000

|

114 156 000

|

| 4

|

МВБ

|

м/о/20.01

|

Положительная курсовая разница

|

1 690 000

|

1 690 000

|

| Итого:

|

650 346 000

|

114 156 000

|

1 690 000

|

534 500 000

|

| Сальдо входящее: 35 803 000

|

Дт 51: 650 346 000

|

| Сальдо исходящее: 73 389 000

|

Дт 51: 612 760 000 (см. ниже)

|

Таблица 2.10

Разработочная таблица по выпискам банка за январь 1998 г. Кт 51 счёта, в тыс. руб.

| №

|

Кому отправлены денежные средства

|

Документ №/дата

|

Основание платежа

|

Сумма

|

С Кт 51 счёта в дебет счетов

|

| 60

|

76

|

67

|

68

|

69

|

50

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

| 1

|

МП «Омега»

|

1/2.01

|

За арматуру

|

167 000

|

167 000

|

| 2

|

ПКФ «Агат»

|

2/5.01

|

За лист

|

339 000

|

339 000

|

| 3

|

«Спейс-График»

|

3/4.01

|

За бланки

|

200

|

200

|

| 4

|

«Гомель-проект»

|

4/6.01

|

За аренду

|

4 200

|

4 200

|

| 5

|

«Приорбанк»

|

5/7.01

|

За обслуживание

|

120

|

120

|

| 6

|

Стекольный завод

|

6/8.01

|

За стекло

|

92 100

|

92 100

|

| 7

|

Центр занятости

|

7/9.01

|

1 % от ФОТа

|

31 000

|

31 000

|

| 8

|

ГОРОО

|

8/9.01

|

6 % от ФОТа

|

186

|

186

|

| 9

|

ГНК

|

9/9.01

|

ЧН 4 %

|

248

|

248

|

| 10

|

Городской бюджет

|

10/9.01

|

Подоходный налог

|

207

|

207

|

| 11

|

ФСЗН

|

11/9.01

|

Социальное страхование 35 % и пенсионный сбор 1 %

|

1 116

|

1 116

|

| 12

|

Касса

|

Чек от 10.01

|

З/п за декабрь

|

2 862

|

2 862

|

| 13

|

ГНК

|

12/20.01

|

С/х отчисления

|

224

|

224

|

| Продолжение таблицы 2.10

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

| 14

|

Внебюдж. Фонд

|

13/20.01

|

В/ж

|

112

|

112

|

| 15

|

Дорстрой

|

14/20.01

|

0,3 %

|

1 000

|

1 000

|

| 16

|

ГНК

|

15/20.01

|

НДС

|

1 400

|

1 400

|

| 17

|

ГНК

|

16/20.01

|

Н-г на прибыль

|

1 300

|

1 300

|

| 18

|

Городской бюджет

|

17/20.01

|

3 % транспортный

|

252

|

252

|

| 19

|

Городской бюджет

|

18/20.01

|

3 % терр.

|

252

|

252

|

| 20

|

Касса

|

Чек

|

Команд.

|

950

|

950

|

| |

Итого:

|

|

|

612 760

|

|

598 100

|

4 520

|

1 553

|

3 659

|

1 116

|

3 812

|

Поступление выручки в иностранной валюте зачисляется на транзитный валютный счёт, который открывается банком самостоятельно при первом поступлении средств в СКВ и российских рублях в пользу юридического лица или предприятия при наличии в банке текущего валютного счёта.

Порядок распределения валютной выручки осуществляется в соответствии с инструкцией Национального Банка Республики Беларусь от 30.07.97 № 107 «О порядке обязательной продажи средств в иностранной валюте белорусским юридическим лицам и предприятиям

».

Настоящая инструкция разработана в соответствии с Указом Президента Республики Беларусь от 02.06.92 № 311 «О совершенствовании порядка обязательной продажи иностранной валюты

». В соответствии с этим Указом все юридические лица и предприятия обязаны продавать на межбанковской валютной бирже 30 % средств в СКВ и российских рублях в течение 5 дней со дня поступления этих средств на счета в банке.

Поступление и распределение валютной выручки отражается в учёте следующими проводками (таблица 2.11):

Таблица 2.11

| Наименование хозяйственной операции

|

Корреспонденция счетов

|

| Дт

|

Кт

|

| 1. поступление валютной выручки на транзитный счёт

|

55

|

46, 62, 76

|

| 2. обязательная продажа 30 % валютной выручки на МВБ

|

76

|

55

|

| 3. остальные 70 % валютной выручки зачисляются на валютный счёт

|

52

|

55

|

| 4. поступление белорусского эквивалента на р/с после продажи на МВБ

|

51

|

76

|

| 5. возникшая курсовая разница:

|

| – положительная

|

76

|

80

|

| – отрицательная

|

80

|

76

|

| 6. уплата комиссионного сбора

|

80

|

76, 51, 52

|

| Приобретение валюты

|

| 1. приобретение валюты по курсу

|

52

|

51

|

| 2. плата комиссионного сбора

|

80

|

51, 52

|

| 3. возникшая курсовая разница:

|

| – положительная

|

51

|

80

|

| – отрицательная

|

80

|

51

|

| Переоценка средств на счёте

|

| 1. при увеличении курса

|

50, 52

|

88

|

| 2. при уменьшении курса

|

88

|

50, 52

|

На ПКП «Арника» учёт реализации продукции ведётся по оплате отгруженной продукции. В этом случае курсовой разницы при оплате продукции не возникает.

В январе 1998 года на транзитный валютный счёт ПКП «Арника» поступила валютная выручка за стекло витринное, отгруженное московской фирме «ДС-Сервис», в сумме 20 385 000 российских рублей (по курсу НБ РБ 5,6). Белорусский эквивалент составил: 114 156 000 рублей. В день поступления вся валютная выручка была продана на межбанковской валютной бирже в размере 100 %. Переоценки средств на счёте не произошло. Выручка была продана по биржевому курсу российского рубля 5,7 и после удержания комиссионного сбора в сумме 348 500 р. была зачислена на российский счёт ПКП «Арника» в сумме 115 846 000 белорусских рублей.

На основании выписок банка и прилагаемых к ним документов составляется разработочная таблица по транзитному валютному счёту ПКП «Арника» за январь 1998 г. (таблица 2.12).

Таблица 2.12

Дт 55 сч. Сальдо входящее: 00-00

| От кого поступил платёж

|

Документ №/дата

|

Основание платежа

|

Сумма

|

С кредита счетов

|

| 46

|

| 1. «ДС-Сервис» (курс 5,6)

|

87/20.01

|

За стекло витринное

|

114 156 000

|

114 156 000

|

| 114 156 000

|

114 156 000

|

| Кт 55 сч.

|

| Кому отправлены денежные средства

|

Документ №/дата

|

Основание платежа

|

Сумма

|

В дебет счетов

|

| 76

|

| 1. МВБ

|

1/20.01

|

Обязательная и свободная продажа

|

114 156 000

|

114 156 000

|

| Сальдо исходящее: 00-00

|

Все операции по транзитному валютному счёту за январь 1998 года на ПКП «Арника», отражаются следующими проводками (таблица 2.13).

Таблица 2.13

| Содержание хозяйственной операции

|

Дт

|

Кт

|

Сумма

|

| 1. поступление валютной выручки от фирмы «ДС-Сервис»

|

55

|

46

|

114 156 000

|

| 2. продажа валютной выручки на МВБ

|

76

|

55

|

114 156 000

|

| 3. поступление белорусского эквивалента на р/с

|

51

|

76

|

114 156 000

|

| 4. положительная курсовая разница с учётом удержанного комиссионного сбора

|

51

|

80

|

1 690 000

|

Учет наличных денежных средств регламентируется инструкциями Национального Банка Республики Беларусь. В настоящее время действуют следующие нормативные акты:

1. Правила ведения кассовых операций в Республике Беларусь, утвержденные Национальным банком 31.07.96 №90.

2. Положение о ведении кассовых операций с иностранной валютой на территории Республики Беларусь, утвержденные Правлением Национального банка Республики Беларусь 1.03.93. №7 9с учетом последующих дополнений).

Наличные деньги, полученные в учреждениях банков субъектами хозяйствования, расходуются на те цели, на которые они получены. Предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных учреждениями банков, в которых открыты их расчетные счета. Всю денежную наличность сверх установленного лимита остатка кассы предприятия обязаны сдавать в обслуживающий банк на свой расчетный счет в порядке и сроки, согласованные с банком.

На ПКП «Арника» лимит остатка кассы установлен обслуживающим банком в размере 100.000. Торговой выручки наличными деньгами ПКП «Арника» не имеет.

Для бухгалтерского учета кассовых операций предназначен активный синтетический счет 50 «Касса». Данные аналитического учета отражаются в кассовой книге. Кассовые операции оформляются учетными документами существующих типовых форм в соответствии с законодательством Республики Беларусь.

На ПКП «Арника» из кассы производятся следующие выплаты:

- Выдача заработной платы; материальной помощи;

- Выдача сумм под отчет на хозяйственные и командировочные расходы и другое.

За январь 1998 года на ПКП «Арника» имели место следующие кассовые операции, отраженные в таблице 2.14

Таблица 2.14

| Наименование хозяйственной операции

|

Дт

|

Кт

|

Сумма

|

| 1. Получено средств в кассу для выдачи з/платы за декабрь 1997 г..

|

50

|

51

|

2 862 000

|

| 2. Выдана з/плата за декабрь 1997г

|

70

|

50

|

2 862 000

|

| 3. Получено с р/c в кассу для выдачи под отчёт на командировочные расходы

|

50

|

51

|

950 000

|

| 4. Выдано на командировочные расходы

|

71

|

50

|

950 000

|

Выдача наличных денег под отчёты на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на оплату стоимости проезда к месту командировки и обратно, суточных и расходов за наём помещений на срок командировки в соответствии с законодательством РБ.

Лица, получившие наличные деньги под отчёт, обязаны не позднее 3-з рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки, предъявить в бухгалтерию отчёт об израсходованных суммах и возвратить в кассу неиспользованные деньги.

Выдача наличных денег под отчёт производится при условии полного отчёта по ранее выданным суммам. Передача наличных денег, выданных под отчёт одному лицу, другим запрещается.

Учёт расчётов с подотчётными лицами ведётся на активно-пассивном счёте 71 «Расчёты с подотчётными лицами» в журнале-ордере № 7, в котором сосредоточен синтетический и аналитический учёт.

В январе 1998 года в бухгалтерию ПКП «Арника» директором был предоставлен один авансовый отчёт по командировке в г. Лиду на сумму 250 000 рублей.

Из кассы в январе директором было получено на командировочные расходы 950 000 рублей.

Составляется ведомость № 9 (таблица 2.15).

Таблица 2.15

Расчёт с подотчётными лицами за январь 1998 г., в тыс. руб.

| Ф.И.О.

|

Сальдо

|

Выдано из кассы

|

Итого по дебету

|

Авансовый отчёт: Дт счетов

|

Итого по Кт

|

Сальдо

|

| Дт

|

Кт

|

44

|

Дт

|

Кт

|

| 1. Свиридов

|

890

|

950

|

950

|

250

|

250

|

190

|

| Итого:

|

890

|

950

|

950

|

250

|

250

|

190

|

К этой ведомости прилагаются авансовые отчёты и другие документы, подтверждающие расходы, указанные в авансовых отчётах.

Заработная плата является одним из элементов себестоимости продукции. Она включается в себестоимость продукции всех предприятий, объединений и организаций, на которые распространяется действие Закона о предприятиях независимо от форм собственности.

В предприятиях торговли расходы на оплату труда являются одной из статей номенклатуры статей издержек обращения, утверждённой Министерством торговли РБ.

Синтетический учёт заработной платы ведётся на счёте 70 «Расчёты по оплате труда». Начисление заработной платы отражается по кредиту счёте 70, удержания из заработной платы отражаются по дебету счёта 70 в корреспонденции с другими счетами, выдача заработной платы отражается по дебету счёта 70 в корреспонденции со счетами 50, 51.

На ПКП «Арника» приказом директора установлены оклады для каждого работника предприятия.

На предприятии ведётся табель учёта рабочего времени.

Аналитический учёт заработной платы по каждому работнику ведётся в расчётной ведомости по заработной плате. На ПКП «Арника» этот учётный регистр составляется таким образом, чтобы были отражены:

· сумма начисленной заработной платы;

· сумма удержаний из заработной платы;

· сумма к выдаче,

а также определяются суммы отчислений, которые необходимо произвести от фонда оплаты труда.

На ПКП «Арника» фонд оплаты труда за январь 1998 года составил 6 000 000 рублей, имели место следующие хозяйственные операции, отражённые в таблице 2.16.

Таблица 2.16

| Наименование хозяйственной операции

|

Дт

|

Кт

|

Сумма

|

| 1. начислена заработная плата за январь 1998 г.

|

20

|

70

|

6 000 000

|

| 2. удержан подоходный налог

|

70

|

68

|

486 000

|

| 3. удержан пенсионный сбор 1 %

|

70

|

69

|

60 000

|

| 4. отчисления в фонд занятости 1 %

|

20

|

67

|

60 000

|

| 5. отчисления в ДДУ 6 %

|

20

|

67

|

360 000

|

| 6. чрезвычайный налог 4 %

|

20

|

68

|

270 000

|

| 7. отчисления по социальному страхованию

|

20

|

69

|

2 100 000

|

| 8. выдана заработная плата за декабрь 1997 г. из кассы

|

70

|

50

|

2 862 000

|

В таблице 2.17 приведён пример расчётной ведомости заработной платы.

Таблица 2.17

Расчётная ведомость по заработной плате за январь 1998 г. по ПКП «Арника», в тыс. руб.

| Ф.И.О.

|

Должность

|

Сальдо

|

Оклад

|

Итого начислено

|

Подоходный налог

|

1 % пенсионный сбор

|

получено из кассы

|

Итого удержано

|

сальдо

|

| Дт

|

Кт

|

Дт

|

Кт

|

| Свиридов Л. Н.

|

Директор

|

1 431

|

2 000

|

2 000

|

162

|

20

|

1 431

|

182

|

1 818

|

| Лупачкина Т. М.

|

Главбух

|

1 431

|

2 000

|

2 000

|

162

|

20

|

1 431

|

182

|

1 818

|

| Илин А. А.

|

Ком. Аг.

|

2 000

|

2 000

|

162

|

20

|

182

|

1 818

|

| Итого:

|

2 862

|

6 000

|

6 000

|

486

|

60

|

2 862

|

546

|

5 454

|

От фонда оплаты труда необходимо произвести следующие отчисления:

| 1. фонд занятости 1 % : 60 000

|

| 2. отчисления на содержание детских дошкольных учреждений 6 % : 360 000

|

| 3. чрезвычайный налог 4 % : 270 000

|

| 4. отчисления на социальное страхование 35 % : 2 100 000

|

Для учёта расчётов с разными дебиторами и кредиторами предназначен счёт 76 «Расчёты с разными дебиторами и кредиторами».

Аналитический учёт по каждому дебитору и кредитору ведётся в ведомости № 7, которая составляется ежемесячно (таблица 2.18).

Таблица 2.18

Ведомость № 7 за январь 1998 г., в тыс. руб.

| Наименование дебитора, кредитора

|

Сальдо на начало месяца

|

В Дт 76 с кредита счетов

|

Итого по Дт 76

|

С Кт 76 в Дт счетов

|

Итого по кредиту 76

|

Сальдо на конец месяца

|

| Дт

|

Кт

|

51

|

55

|

44

|

51

|

Дт

|

Кт

|

| ЧП «Юнис»

|

32 974

|

–

|

–

|

–

|

32 974

|

| «Спей-График» (бланки)

|

–

|

–

|

200

|

200

|

200

|

200

|

–

|

–

|

| «Гомель-проект» (аренда)

|

–

|

–

|

4 200

|

4 200

|

4 200

|

4 200

|

–

|

–

|

| «Приорбанк» (обслуживание)

|

–

|

–

|

120

|

120

|

120

|

120

|

–

|

–

|

| МВБ (продажа российских рублей)

|

–

|

–

|

114 156

|

114 156

|

114 156

|

114 156

|

–

|

–

|

| Итого:

|

32 794

|

4 520

|

114 156

|

118 676

|

4 520

|

114 156

|

118 676

|

–

|

32 974

|

Таким образом, за январь 1998 г. по счету 76 были отражены следующие операции:

· покупка бланков бухгалтерского учёта;

· аренда офиса;

· оплата услуг банка;

· продажа на МВБ российских рублей.

Проводки по этим операциям отражены в ведомости № 7.

Под издержками обращения понимаются затраты по реализации товаров. Министерством торговли РБ утверждена номенклатура статей издержек обращения:

1. материальные затраты;

2. работа и услуги производственного характера, выполненные сторонними организациями;

3. расходы на оплату труда;

4. отчисления на социальную защиту;

5. амортизация основных средств;

6. прочие затраты.

Отчётная номенклатура издержек обращения приспособлена для формирования информации, необходимой при исчислении и контроля сумм налогов.

Синтетический учёт издержек обращения ведётся на активном счёте 44 «Издержки обращения».

На ПКП «Арника» составляется ведомость-расшифровка затрат по 44 счёту.

Отдельной строкой выделяются затраты , включённые в состав материальных затрат (учитываемых при расчёте налога на добавленную стоимость).

В январе месяце 1998 года все товары, отгруженные покупателям были оплачены, все издержки обращения за январь 1998 года списаны на финансовые результаты. Пример расшифровки затрат по 44 счёту приведён в таблице 2.19.

Таблица 2.19

Ведомость-расшифровка затрат по 44 счёту за январь 1998 г., тыс. руб.

| Наименование затрат

|

Сумма

|

В Дт 44 с кредита счетов:

|

В том числе мат. Затраты

|

| 76

|

71

|

67

|

68

|

69

|

70

|

60

|

| Приобретены бух. бланки

|

200

|

200

|

200

|

| Аренда офиса

|

4 200

|

4 200

|

4 200

|

| Услуги банка

|

120

|

120

|

120

|

| Командир. р-ды

|

250

|

250

|

250

|

| Отчисления в фонд занятости

|

60

|

60

|

| Отчисления на содержание ДДУ

|

360

|

360

|

360

|

| Отчисления на соц. страхования

|

2 100

|

2 100

|

| Заработная плата за январь

|

6 000

|

6 000

|

| Отчисления в дорфонд

|

1 943

|

1 943

|

1 943

|

| Транспортные расходы

|

16 000

|

16 000

|

16 000

|

| Итого:

|

31 473

|

4 520

|

250

|

2 363

|

240

|

2 100

|

6 000

|

16 000

|

23 313

|

В январе месяце 1998 г. производственно-коммерческим предприятием «Арника» было отгружено в адрес покупателей продукции на сумму 582 100 000 руб. Весь товар был оплачен в январе на сумму 648 656 000 руб.

Валовой доход от реализации составил 66 556 000 руб.

Произведены отчисления на пополнение собственных оборотных средств по ставке 6 % Дт 46 – Кт 88 – 3 993 000.

Произведён расчёт отчислений от выручки от реализации: (66 556 000 – 3 993 000 = 62 563 000).

1. Отчисления на поддержку производителей сельско-хозяйственной продукции:

62 563 000 ´ 1 % = 626 000 р.

Составляется проводка:

Дт 46 – Кт 67 – 626 000 р

.

2. Отчисления на содержание ведомственного жилого фонда:

(62 563 000 – 626 000) ´ 0,5 % = 310 000 р.

Дт 46 – Кт 67 – 329 000 р.

3. Отчисления в дорожный фонд, которые относятся на издержки обращения и включаются в состав материальных затрат, необходимых для расчёта налога на добавленную стоимость.

Товарооборот за январь: 648 656 000

НДС за январь не учитывается.

(648 656 000 – 626 000 – 310 000) ´ 3 % = 1 943 000 р.

Дт 44 – Кт 67 – 1 943 000 р.

4. Налог на добавленную стоимость.

Валовый доход за январь: 66 556 000.

Материальные затраты (из ведомости расшифровки по 44 счёту):

23 313 000.

Внереализационные доходы (из ведомости № 2): 1 690 000.

(62 563 000 – 626 000 – 310 000 + 1 690 000 – 23 313 000) ´ 20 : 120 = 6 667 000

Дт 46 – Кт 68 – 6 667 000

5. Списываются издержки обращения за январь и определяется финансовый результат от реализации товаров (таблица 2.20)

Таблица 2.20

В тыс. руб.

| В Дт 46 с кредита счетов

|

Итого по Дт 46

|

С кредита 46

|

Итого по Кт 46

|

| 45

|

44

|

67 с/х+в/ж

|

68

|

80

|

88

|

55

|

51

|

| 582 100

|

31 473

|

936

|

6 667

|

23 482

|

3 993

|

648 656

|

114 156

|

534 500

|

648 656

|

| Дт 46 – Кт 80 – 23 487 000 – прибыль от реализации товара.

|

Определяется балансовая прибыль за январь 1998 года (таблица 2.21).

Таблица 2.21

В тыс. руб.

| Сальдо

|

В Кт 80 с Дт счетов

|

Итого по Кт 80

|

В Дт 80 с Кт счетов

|

Итого по Дт 80

|

Сальдо

|

| Дт

|

Кт

|

46

|

51

|

51

|

68

|

Дт

|

Кт

|

| –

|

–

|

23 487

|

1 690

|

25 177

|

–

|

–

|

–

|

–

|

25 177

|

| 23 487

|

1 690

|

25 177

|

25 177

|

В январе 1998 года прибыль от реализации товаров составила 23 487 000 рублей; внереализационный доход составил 1 690 000 рублей; прибыль балансовая: 25 177 000 рублей.

6. Налог на прибыль.

Так как ПКП «Арника» является малым предприятием оптовой торговли и численностью работающих 3 человека, то согласно «Закону о налогах и сборах, взимаемых в бюджет РБ», при исчислении налога на прибыль применяется льготная ставка 15 %.

| Прибыль балансовая:

|

25 177 000

|

| Прибыль от предприятий, доходы от которых облагаются налогом на доходы:

|

Нет

|

| Налог на недвижимость:

|

Нет

|

| Сумма налога по ставке 15 %:

|

3 777 000

|

| Дт 81 – Кт 68 – 3 777 000

|

7. Расчёт сбора на содержание городского и пригородного транспорта общего пользования.

Прибыль, остающаяся в распоряжении предприятия после уплаты налогов: 21 400 000 рублей.

Сумма сбора по ставке 2,5 %: 535 000 рублей.

8. Расчёт сбора на содержание инфраструктуры городов области.

Прибыль, остающаяся в распоряжении предприятия после уплаты налогов: 21 400 000 рублей.

Сумма сбора по ставке 2,5 %: 535 000 рублей.

Из вышеуказанных проводок видно, что учёт расчётов по внебюджетным платежам и с бюджетом ведётся соответственно на счетах 67 «Расчёты по внебюджетным платежам» и 68 «Расчёты с бюджетом». Аналитический учёт ведётся в ведомости № 7 (эта ведомость нами рассмотрена в разделе об учёте расчётов с разными дебиторами и кредиторами (счёт 76)).

Использование прибыли представлено в таблице 2.22.

Таблица 2.22

| Остаток на начало месяца

|

В Дт 81 с Кт 68

|

Итого по Дт 81

|

В Кт 81 с Дт 80

|

Итого по Кт 81

|

Остаток на конец месяца

|

| –

|

3 777 000 (налог на прибыль)

|

3 777 000

|

| 535 000 (транспортный сбор)

|

535 000

|

| 535 000 (инфраструктура городов)

|

535 000

|

| –

|

4 847 000

|

4 847 000

|

4 847 000

|

| Прибыль балансовая:

|

25 177 000

|

| Использовано прибыли:

|

4 847 000

|

| Прибыль, остающаяся в распоряжении предприятия:

|

20 330 000

|

Учёт важнейших хозяйственных операций за январь 1998 г. приведены в таблице 2.23.

Таблица 2.23

Учёт важнейших хозяйственных операций.

| № п/п

|

Наименование хозяйственной операции

|

Корреспонденция

|

Сумма

|

| Дт

|

Кт

|

| Выставлен счёт поставщиком:

|

| 1

|

За полученный товар

|

41

|

60

|

582 100 000

|

| 2

|

На оплату транспортных расходов

|

44

|

60

|

16 000 000

|

| 3

|

Отгружено товара на внутреннем рынке

|

45

|

41

|

490 000 000

|

| 4

|

Отгружено товара в Россию

|

45

|

41

|

92 100 000

|

| 5

|

Поступила оплата за товар на р/с

|

51

|

46

|

534 500 000

|

| 6

|

Стоимость товара по учётным ценам

|

46

|

45

|

490 000 000

|

| 7

|

Поступила оплата за товар на транзитный валютный счёт

|

55

|

46

|

114 156 000

|

| 8

|

Стоимость товара по учётным ценам

|

46

|

45

|

92 100 000

|

| 9

|

Списание валюты для продажи на МВБ

|

76

|

55

|

114 156 000

|

| 10

|

Возмещение рублёвого эквивалента от продажи на МВБ

|

51

|

76

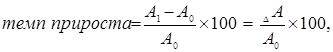

|