МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

УРАЛЬСКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

КАФЕДРА ЦЕННЫХ БУМАГ И ИНВЕСТИЦИЙ

КУРСОВАЯ РАБОТА

по экономической теории

Тема: Теории денег

Исполнитель:

студент гр. ФК-10 Каримов Д.Д.

Руководитель:

доцент Чилимова Т.А.

Каменск-Уральский

2011

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

1СУЩНОСТЬ, ФУНКЦИИ И ТЕОРИИ ДЕНЕГ В ЭКОНОМИЧЕСКОЙ НАУКЕ. 5

1.1ФУНКЦИИ И СВОЙСТВА ДЕНЕГ. 5

1.2АГРЕГАТЫ ДЕНЕГ. 9

1.3ТЕОРИИ ДЕНЕГ. 14

1.4МЕТАЛЛИСТИЧЕСКАЯ ТЕОРИЯ ДЕНЕГ. 14

1.5НОМИНАЛИСТИЧЕСКАЯ ТЕОРИЯ ДЕНЕГ. 17

1.6КОЛИЧЕСТВЕННАЯ ТЕОРИЯ ДЕНЕГ. 20

1.7МОНЕТАРИСТСКАЯ ТЕОРИЯ ДЕНЕГ. 23

1.8КЕЙНСИАНСТВО.. 26

2АНАЛИЗ СОВРЕМЕННОЙ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ С ПОЗИЦИЙ МОНЕТАРИЗМА И КЕЙНСИАНСТВА.. 28

2.1КЕЙНСИАНСТВО.. 28

2.2ОСНОВЫ СОВРЕМЕННОГО МОНЕТАРИЗМА.. 33

3СОВЕРШЕНСТВОВАНИЕ МОНЕТАРИЗМА И КЕЙНСИАНСТВА В УСЛОВИЯХ СОВРЕМЕННОЙ ЭКОНОМИЧЕСКОЙ СИТУАЦИИ.40

ЗАКЛЮЧЕНИЕ. 47

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.. 49

ВВЕДЕНИЕ

Значение денег для общества пробуждает интерес не только к изучению их происхождения, но и стимулирует на разработку различных теорий денег. Развитие различных таких теорий определяется экономическими, социальными и политическими факторами развития общества. Тем не менее, все теории денег в итоге направлены на создание практических рекомендаций как в области монетарной, так и общеэкономической политики. Причём теории денег являются самостоятельным разделом экономической науки, изучающим сферу экономических отношений, связанную с функционированием денег и всех институтов, связанных с этой экономической категорией. Теории денег относятся к числу наиболее долго существующих задач, связанных с разрешением проблем экономической сферы общества.

Всякая теория денег направлена, в первую очередь, на раскрытие их сущности, не оставляя при этом в стороне основополагающие вопросы их эволюционного развития и функционирования в конкретный исторический период. Довольно часто при обосновании той или иной теории денег её общие положения могут существенно не отличаться от других теорий, хотя по частным вопросам может приводиться совершенно другое обоснование, что подтверждается в процессе изучения основных теорий денег.

Актуальность выбранной для работы темы в настоящий момент объясняется тем, что принципы денежных теорий используются в проведении денежно-кредитной политики государства, что играет немаловажную роль в развитии мировой экономики.

Реклама

Актуальность темы денежных теорий определила выбор автором темы курсовой работы, постановку целей и задач исследования.

Целью курсовой работы является анализ различных точек зрения на сущность, роль и функции денег, существующих в теориях денег.

В соответствии с этой целью в работе были поставлены следующие задачи:

- рассмотреть сущность и функции денег, а также её организационную структуру;

- выявить различия между теориями денег;

- определить достоинства и недостатки существующих денежных теорий на современном этапе их развития;

- определить, какие из рассмотренных теорий являются применимыми в современной экономике.

Объектом исследования в курсовой работе являются металлистическая, номиналистическая, количественная, монетаристская и кейнсианская денежные теории.

Предмет исследования - отношение теоретиков к деньгам, к их сущности и функциям.

При написании курсовой работы использовался ряд учебных пособий по экономической теории таких авторов, как Воронин В.П., Федосова С.П., Черковец В.Н., Лаврушин О.И., Автономов В., Ананьин О., Макашева Н., Камаев М., Липсиц И.В., Жуков Е.Ф., Самсонов Н.Ф. и др.; статьи из периодических изданий, статистические и аналитические материалы, а также информационные ресурсы сети Интернет.

Структура работы состоит из введения, трёх глав, заключения, списка использованных источников.

В первой главе рассматривается сущность денег, определяются их свойства и функции, рассматривается основные денежные теории, приводится характеристика денежных агрегатов.

Во второй главе проводится анализ денежно-кредитной политики на примере монетаризма и кейнсианства.

В третьей главе выявлены проблемы проведения денежно-кредитной политики, опирающейся на монетаризм и кейнсианство.

1 СУЩНОСТЬ, ФУНКЦИИ И ТЕОРИИ ДЕНЕГ В ЭКОНОМИЧЕСКОЙ НАУКЕ

1.1 ФУНКЦИИ И СВОЙСТВА ДЕНЕГ

Деньги – важнейшая макроэкономическая категория, позволяющая изучать инфляционные процессы, циклические колебания, механизм достижения равновесия в экономике, согласованность работы товарного и денежного рынков и т.д.

Деньги – это вид финансовых активов, который может быть использован для сделок. Наиболее характерная черта денег – их высокая ликвидность.

Выполняя роль всеобщего эквивалента, деньги представляют собой совокупность 3-х свойств:

Реклама

1) Непосредственная обмениваемость денег - в процессе обращения товаров или их реализации, когда часть денежных доходов населения может превратиться в различные товары народного потребления, в то время как денежные средства, предназначенные для возмещения израсходованных средств производства и расширения производства, не могут быть направлены для покупки предметов личного потребления; тем не менее и в первом, и во втором случаях деньги напрямую обмениваются на товары и услуги.

2) Свойство денег как самостоятельной формы меновой стоимости проявляется в том, что в ходе процесса производства приравнивание содержащегося в товарах труда происходит через сопоставление цен товаров с деньгами. Товары выражаются через цены как меновые стоимости, а деньги выступают всеобщим эквивалентом. Деньги как форма стоимости обладают известной самостоятельностью движения (они могут накапливаться в сбережениях, обслуживать экономические отношения между отдельными лицами). Но деньги не могут превращаться в форму абсолютного богатства, поскольку движение затрат труда не всегда выступает как реальная товарная стоимость (например, учет стоимости основного капитала требует принимать во внимание инфляционные тенденции, которые влияют на перераспределительные процессы).

3) Свойство денег как внешней вещной меры труда состоит в том, что, приравниваясь к деньгам, товары выражают и измеряют заключенный в них общественный труд во внешней, вещной мере, т.е. в денежной стоимости.

Деньги проявляются через следующие функции:

1. Мера стоимости.

Деньги служат для измерения и сравнения стоимостей различных товаров и услуг. Мера стоимости является основной функцией денег. Все разновидности денег, действующие в национальной экономике в данный момент времени, предназначены для выражения стоимости товаров. Стоимость товара в деньгах - это его цена. Поэтому, когда говорят об изменении цен товаров под влиянием различных условий, подразумевают изменения их стоимости, выраженной в деньгах. Функция меры стоимости отражает отношения товара к деньгам как всеобщему эквиваленту. Однако для определения цены товаров этого мало. Нужен масштаб для сравнивания, т.е. масштаб стоимости других товаров или масштаб цен.

Масштаб цен устанавливает государство для измерения и выражения цен всех товаров. Правительство любой страны может менять установленный масштаб цен. Такое изменение – это денежная реформа. Денежная реформа – это переход от одной меры стоимости к другой, сопровождаемый уменьшением общего количества денег. Масштаб цен тем лучше выполняет своё назначение, чем реже изменяется его основа - единица масштаба.

Масштаб цен на территории одного государства долгое время был действителен только в пределах его границ, а в расчетах на мировом рынке золото принималось по весу. А т.к. функция меры стоимости в порядке преемственности перешла к кредитным деньгам, в наше время перевод одной национальной валюты в другую означает прежде всего переход из одного масштаба цен в другой.

2. Средство накопления (тезаврация).

Тезаврация - вторая функция денег, порождённая развитием обмена и переходом от редких обменных актов к регулярной торговле как более развитой и прогрессивной форме обмена результатами хозяйственной деятельности.

Выступая как средство накопления, деньги превращаются в особый вид имущества, обеспечивающий его владельцу возможность покупать различные товары в будущем. Естесственно, что в качестве средства накопления может выступать и любой другой вид активов. Богатство может накапливаться путём покупки недвижимости, драгоценностей, антиквариата и т.д.

Однако именно использование в качестве средства накопления денег имеет одно важное преимущество. Оно состоит в абсолютной ликвидности денег, т.е. в способности быть использованными в качестве платежного средства (или превратиться в платежное средство) в любой момент без потери своей номинальной стоимости. Любой другой актив, чтобы использоваться для покупки товаров и услуг, должен быть сначала превращён в деньги.

В нынешнее время кредитных денег их использование в качестве средства накопления обусловлено существенными недостатками, несмотря на абсолютную ликвидность. При накоплении денег их владелец теряет возможность получения дохода от использования менее ликвидных активов. Даже если деньги хранятся в банке и владелец получает ежегодные проценты по вкладу, то эти проценты всегда ниже, чем доход, получаемый при их альтернативном использовании (например, при вложении в производство).

В странах с высокой инфляцией или в гиперинфляцией национальная валюта не используется ни в качестве средства накопления, ни в качестве меры стоимости. В таких странах указанные функции денег обычно выполняют стабильные иностранные валюты.

3. Средство обращения.

Средство обращения – это посредническая роль денег в движении товаров от продавца к покупателю. Они служат для покупки товаров и услуг, а также для осуществления иных платежных операций. Эта функция денег возникла тогда, когда в общество перешло от натурального обмена к регулярной торговле.

Как средство обращения деньги стали постоянным посредником в движении товаров. Как средство обращения деньги способствуют отказу от бартера, их использование позволяет отделить акт покупки от акта продажи.

Банкноты – это вид кредитных денег, специально предназначенный только для выполнения функции средства обращения. Очень долгое время устойчивость банкнот в обращении обеспечивал принцип размена банкнот на золото по номиналу или определенному курсу. Этот принцип обеспечивал связь и взаимодействие металлической и кредитной денежной систем, что придавало устойчивость денежной сфере.

Поскольку банкноты не имеют собственной стоимости, а являются лишь её выражением, их функционирование нуждается в государственных гарантиях.

В современных условиях банкноты выступают в роли наличности и выполняют функцию средства обращения, но без увязки с золотом, как было ранее. В России в настоящее время в качестве средства обращения выступают бумажные рубли и металлические монеты. В некоторых странах данную функцию исполняют и чековые депозиты.

4. Средство платежа.

Эта функция возникает, когда товары и услуги продаются в кредит, т.е. с отсрочкой платежа. Систематическое производство для рынка создаёт в обществе надёжные экономические связи, в основе которых разделение труда и специализация производства. В денежной сфере появляются условия для распространения кредитных отношений как устойчивого экономического явления. Продажа товаров с отсрочкой платежа стала необходимым элементом экономической жизни и составной частью процесса производства. Она применяется при покупке сырья, готовой продукции, при оплате труда и во многих других операциях. Регулярной становится и рыночная торговля в кредит.

Возникает необходимость общественной гарантии исполнения платежа, что осуществляется при помощи государственного законодательства.

В качестве средства платежа деньги могут обслуживать как движение товаров, так и движение капитала. Поэтому средство платежа — это высшая из всех функций денег.

Развитие функции средства платежа определяется потребностями развитой рыночной экономики и обслуживает движение и накопление капитала.

Замена обращения платежами стала возможной только в современную эпоху благодаря развитию самих кредитных денег и большому прогрессу систем расчётов. Повсеместное использование банковских счетов для расчётов в промышленности и торговле не только по оптовым, но и по розничным сделкам с помощью чеков, кредитных карт и широкого внедрения электронных систем расчётов привело к поглощению функции средства обращения функцией средства платежа и трансформации в функцию средства расчетов. [3. с.158]

Часто выделяют и пятую функцию денег — функцию мировых денег, проявляющуюся в обслуживании международного товарообмена.

1.2 АГРЕГАТЫ ДЕНЕГ

Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, которые обеспечивают обращение товаров и услуг в народном хозяйстве и которыми располагают частные лица, институциональные собственники и государство.

Также в структуру денежной массы входят и такие компоненты, которые нельзя напрямую использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т.п. Перечисленные компоненты денежного обращения получили общее название «квази-деньги». Квази-деньги – это наиболее весомая и быстро растущая часть структуры денежного обращения. Экономисты считают квази-деньги ликвидными активами. Соответственно, самый ликвидный вид активов - деньги.

Количество денег в стране контролируется государством (монетарная политика). Монетарную политику осуществляет Центральный Банк (ЦБ). Чтобы измерить денежную массу, используют денежные агрегаты: M1, M2, M3, L. Они группируют различные платёжные и расчётные средства по степени их ликвидности. При этом каждый их последующий агрегат включает в себя предыдущий. Состав и число используемых денежных агрегатов различаются по странам. Согласно классификации, используемой в США, денежные агрегаты представлены следующим образом:

1) М1 - это деньги в узком понимании, называемые также «деньгами для сделок», они включают в себя наличные деньги, которые обращаются вне банков, а также деньги на текущих счетах в банках (счета «до востребования»). Следует отметить, что депозиты на текущих счетах выполняют все функции денег и могут быть спокойно превращены в наличные.

2) М2 - это деньги в более широком понимании, включающие в себя все компоненты агрегата М1, а также деньги на срочных и сберегательных счетах коммерческих банков, депозиты специализированных финансовых институтов. Владельцы срочных вкладов получают более высокие проценты по сравнению с владельцами текущих вкладов, но они не могут изъять эти вклады раньше условленного вкладом срока. Поэтому денежные средства на срочных и сберегательных счетах не используются непосредственно как покупательное и платежное средство, но потенциально их можно использовать для расчётов. Между тем, различие между М1 и М2 заключатся в том, что в состав М2 включены квази-деньги, которые затруднительно использовать для сделок, нелегко перевести в наличные.

3) М3 включает в себя М2 и крупные срочные вклады и суммы контрактов по перепродаже ценных бумаг.

4) L состоит из М3 и коммерческих бумаг с определенными видами краткосрочных ценных бумаг.

В итоге получаем следующие формулы:

М0 – наличные деньги в обращении.

М1 = М0+чеки, вклады до востребования;

М2 = М1+средства на расчётных счетах, срочные вклады;

М3 = М2+сберегательные вклады;

L = М3+ценные бумаги.

В макроэкономическом анализе чаще других используются агрегаты М1 и М2. Иногда рассматривается показатель наличности (МО или С от английского «currency») как компонент М1, а также показатель квази-деньги (QM) в качестве разности между М2 и М1, т.е., главным образом, сберегательные и срочные депозиты, тогда М2=М1+QM.

Денежные агрегаты в Великобритании:

1. М0 – банкноты и монеты в обращении + наличные средства в банках + остатки на счетах в Банке Англии;

2. М1 – банкноты и монеты в обращении + средства на текущих и депозитных счетах частного сектора, которые могут быть переведены чеком;

3. М2 – банкноты и монеты в обращении + беспроцентные банковские депозиты + депозиты строительных обществ + счета Системы национальных сбережений;

4. М3 – М1 + все другие банковские депозиты частного сектора + депозитные сертификаты;

5. М4 – М1 + большая часть банковских депозитов частного сектора + вклады/авуары инструментов денежного рынка; агрегат М4 характеризует ликвидность частного сектора.

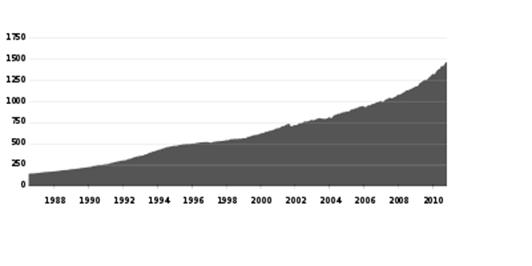

Рисунок 1 - Денежный агрегат М4, рассчитываемый Банком Англии.

В российской денежной статистике в настоящее время в М2 входит объём наличных денег в обращении (вне банков) и остатков средств в национальной валюте на расчётных, текущих счетах и депозитах нефинансовых предприятий, организаций и физических лиц, которые являются резидентами РФ, т.е. агрегат М1 и все депозиты в рублях, за исключением депозитов органов государственного управления. Вместо агрегата L в России используется агрегат «широкие деньги», образованный путём прибавления к М2 сберегательных депозитов и депозитов в иностранной валюте (квази-деньги). Источником оперативной информации об объёме и структуре денежной массы являются ежемесячно составляемые на основе данных бухгалтерского учета баланса ЦБ РФ и сводного бухгалтерского баланса действующих кредитных организаций таблицы «Обзор банковской системы» и «Денежная масса (национальное определение)», которые публикуются в «Бюллетене банковской статистики».

В таблице 1 приведена структура денежной массы в России на 1 января 2008г., 2009г., 2010г. по данным Бюллетеня банковской статистики.

Таблица 1 - Денежная масса [1. С.52]

| Дата |

Денежная масса (М3), млрд. руб. |

| всего |

% |

в том числе: |

| наличные деньги (М1) |

% |

безналичные средства |

% |

| 01.01.2008 |

13 272,1 |

100 |

3 702,2 |

28 |

9 569,9 |

72 |

| 01.01.2009 |

13 493,2 |

100 |

3 794,8 |

28 |

9 698,3 |

72 |

| 01.01.2010 |

15 697,7 |

100 |

4 038,1 |

26 |

11 659,7 |

74 |

Исходя из данных таблицы №1, можно сделать следующие выводы:

1. За период с 1.01.2008 по 1.01.2010 денежная масса (ДМ) увеличилась на 2425,6 млрд. руб. (на 18%), при этом наличная денежная масса (НДМ) увеличилась на 335,9 млрд. руб. (на 9%), а безналичная денежная масса (БДМ) увеличилась на 2089,8 млрд. руб. (на 22 %). Таким образом, темпы роста БДМ превышают темпы роста НДМ.

2. За рассматриваемый период значительных изменений структуры ДМ не произошло.

Несомненно, роль денежных агрегатов на практике позитивна, так как они являются ориентирами денежной политики государства. [3. с.165]

1.3 ТЕОРИИ ДЕНЕГ

В продолжение всего времени развития западной теории денег самое пристальное внимание исследователей было направлено на анализ зависимости между количеством денег в обращении и уровнем цен. Но до 20 века западные экономисты в своих работах изучали также и проблемы, связанные с сущностью денег: причины их возникновения, их функции и роль в экономике, формирование стоимости денег.

Западные экономисты приравнивают функции денег к их сущности. Этот подход сильно отличается от общепринятого в российской экономической науке, объясняющего функции как самые глубокие свойства категории, отражающие проявления её сущности.

Изучая сущность денег, исходя из их функций, западные учёные обычно рассматривают одну из функций денег в качестве основной, а остальным функциям практически не уделяют внимания, считая их второплановыми, производными. Например, признание главными функциями денег меры стоимости и накопления сокровищ привело к созданию металлистической теории, а абсолютизация функции средства обращения — к становлению номиналистической теории.

Рассматривая основные направления развития западной денежной теории, как правило, выделяют металлистическую, номиналистическую и количественную теории денег, а также кейнсианство. [9. С. 213]

1.4 МЕТАЛЛИСТИЧЕСКАЯ ТЕОРИЯ ДЕНЕГ

Металлистическая теория возникла в 16-17 вв., в эпоху первоначального накопления капитала. В основе её - взгляды меркантилистов, которые приравнивали богатство к деньгам, а деньги — к драгоценным металлам. Представители данной теории (англичане У. Стаффорд, Т. Мэн, Д. Норс, француз Монкретьен) выступали против порчи монет. Они считали, что богатство нации заключается в накоплении серебра и золота, а источником богатства страны служит внешняя торговля, которая позволяет обеспечить приток драгоценных металлов. Металлистическая теория денег, не учитывая общественной природы денег, считает их лишь техническим средством обмена.

Основные положения металлистической теории денег:

1) деньги тождественны товарам, а денежное обращение — товарному обмену;

2) деньгами могут быть только благородные металлы; золото и серебро являются деньгами по своей природе, в силу присущих им естественных свойств;

3) деньги — это техническое орудие обмена;

4) стоимость денег выступает естественным свойством драгоценных металлов;

5) металлические деньги выполняют 3 основные функции: меры стоимости, накопления сокровищ и мировых денег. Функция накопления сокровищ (сбережения) позволяет разграничить действительные деньги и денежные знаки, являющиеся производным денег, т. к. эту функцию могут выполнять только металлические деньги (золото и серебро).

Металлистической теории присуще непонимание сущности бумажных и кредитных денег. Представители раннего металлизма (Т. Мэн, У. Стаффорд, А. Монкретьен и др.) отрицали возможность их обращения, представители позднего металлизма (К. Книс, В. Лексис и др.) признавали эту возможность только при обязательном условии размена этих денежных знаков на металлы.

Когда с развитием промышленности и сельского хозяйства возникла необходимость в формировании национального рынка, металлистическая теория денег, как и меркантилизм, стала подвергаться критике. Её оппоненты утверждали, что источником богатства общества является действующий капитал (производство), а использование металлических денег во внутреннем обращении приводит к непроизводительным издержкам.

Металлическая теория денег имела ряд ошибок: отождествление денег с товарами, непонимание того, что деньги – это особый вид товара, который выполняет специфическую общественную функцию – всеобщего эквивалента. Исходя из этого металлисты развивали фетишистские взгляды на деньги.

Металлисты не разграничивали простой обмен товаров и товарное обращение. Вот почему они не выделяли такие функции денег, как средство платежа и средство обращения. Они полагали, что деньги выполняют только лишь 2 функции: мера стоимости и средство накопления. Поэтому металлисты отрицали замену золота какими-либо другими знаками денег. Бумажные деньги они вообще считали чем-то противоестественным.

В некоторой степени металлистической теорией можно считать денежную теорию А. Смита, потому что именно она точно объясняла причины становления в качестве всеобщего эквивалента золота. Эта теория не только обобщила высказанные ранее идеи, но и заложила фундамент 2-ух популярных и, как ни парадоксально, противоположных доктрин. Первая из них основана на теории стоимости. Труд, согласно А. Смиту, есть «мерило меновой стоимости всех товаров». Деньги - результат развития обмена на основе разделения труда, и они устраняют неудобства бартерной торговли, а их функции закрепляются за благородными металлами. Изменения количества труда влияют на стоимость (ценность) золота и серебра. Труд формируют реальную цену вещей, а деньги — номинальную. Однако А. Смит относил эти положения только к традиционному хозяйству. По его мнению, ситуация кардинально изменилась с формированием капиталистических отношений и частной собственности на землю. С их появлением заработная плата, прибыль и рента стали тремя первоначальными источниками всякого дохода, также как и меновой стоимости. Банкноты в теории А. Смита являются заменителями полноценных денег. При этом общая количество бумажных денег в обращении конкретной страны не должно быть больше количества полноценных металлических денег, которые они заменяют. Излишний выпуск бумажных денег равнозначен порче монет и неизбежно приведет к падению их ценности ниже стоимости золота и серебра. А. Смит считал бумажные деньги «знаками стоимости» и заменителями полноценных денег.

В 19 веке металлистическая теория денег в трактовке, признающей обращение бумажных и кредитных денег при условии обязательного размена их на металлы, стала очень широко распространена. Её положения использовались в денежных реформах, направленных на борьбу с инфляцией.

Ведущими русскими представителями металлистической теории были А. Антонович, В. Безобразов, Н. Бунге, И. Горлов, П. Мигулин, Л. Федорович. Они отмечали важные преимущества денежной системы, основанной на золоте. Но эти учёные не учитывали значительное превышение темпами роста потребности в деньгах темпов увеличения мировой добычи благородного металла, не видели в этом угрозу дефляции.

Металлистическая теория не смогла не только предвидеть, но и объяснить такие метаморфозы денежного мира, как ликвидация золотого обращения и отмена золотых паритетов. Анализ денежных систем согласно этой доктрине традиционно сводится к утверждениям об «истинных» деньгах. Согласно металлизму современные деньги – это нечто «ненастоящее», способное лишь к вырождению. Разумеется, это противоречит логике эволюции экономической системы.

В настоящее время металлистические воззрения очень мало распространены. Можно выделить 2 направления их развития. Представители первого утверждают, что денежное обращение может быть устойчивым только при условии восстановления системы золотого стандарта, вплоть до введения обратимости национальных валют в золото. Сторонники второго направления не считают необходимым полное восстановление золотого стандарта и полагают, что для стабилизации мировой валютной системы необходимо восстановить размен валют на золото при международных расчетах, а также обязать страны использовать золото для погашения дефицитов платежных балансов и формирования своих официальных резервов.

Из всего этого понятно, что металлисты не пытались понять законы денежного обращения, они лишь пытались понять сущность денег.

1.5 НОМИНАЛИСТИЧЕСКАЯ ТЕОРИЯ ДЕНЕГ

Появление номиналистической теории произошло при рабовладельческом строе, а систематическое развитие получила в 17-18 вв. Первым представителем этой теории был англичанин Дж. Стюарт. В дальнейшем данная теория разрабатывалась И. Родбертус-Ягецовым, Ф. Бендиксеном, Г. Кнаппом.

Номинализм основан на трактовке денег как порождении государственной власти и поэтому определялась как государственная теория денег.

В основе теории - следующие положения:

1) Деньги создаются государством.

2) Стоимость денег определяется их номиналом.

Представители этой теории денег утверждали, что деньги — это только условный знак, не имеющий ничего общего с товарами; значение имеет только наименование денежной единицы, металлическое же содержание не имеет никакого значения. Номиналисты ставили акцент на анализе функций денег — как средства обращения и средства платежа, в которых возможна замена металлических денег бумажными.

Обращение порченых и истершихся монет привело к тому, что деньги стали восприниматься как условные знаки, покупательная способность которых узаконивается государством или устанавливается в результате соглашения людей. С появлением бумажных и кредитных денег номиналистическая теория стала широко распространена, а с выходом золота из обращения стала доминирующей в западной экономической науке.

Основные положения номиналистической теории:

1. Любые деньги (металлические, бумажные и кредитные) – это лишь условные номинальные знаки, лишённые внутренней стоимости. Деньги являются деньгами лишь по причине принятия соответствующих законов или соглашения между людьми.

2. Покупательная сила денег, выраженная в индексах цен, устанавливается государством (путём принятия закона или на базе экономических процессов) и регулируется их количеством в обращении (такой политики придерживаются Центральный Банк РФ, ЦБ Европейского Союза, Федеральная резервная система США).

3. Основная функция денег – это функция средства обращения, в которой деньги являются лишь посредником в обмене товаров, техническое средство обмена. В этой связи роль денег могут выполнять любые их формы — металлические деньги, неполноценные монеты, бумажные и кредитные деньги.

4. Цена и стоимость товаров тождественны. Деньги, по сути являясь абстрактными счётными единицами, выполняют не экономическую функцию меры стоимости, а техническую функцию масштаба цен.

Таким образом, номиналисты видят сущность денег в идеальном масштабе цен, показателях меновых пропорций, этим самым отрицая роль денег как всеобщего эквивалента в измерении стоимости обмениваемых товаров.

За время развития номиналистической теории подходы к объяснении сущности денег претерпели некоторую эволюцию. Ранние номиналисты (Д. Стюарт, Д. Беллерс, Н. Барбон) рассматривали деньги в качестве идеальных денежных единиц, условных знаков, неимеющих ничего общего с товарами.

Главная ошибка номиналистов заключалась в том, что при отделении бумажных денег от золота и от стоимости товара они наделяли их «стоимостью», «покупательной силой» путём государственного закона.

Новейший номинализм периода общего кризиса капитализма связал отрицание золота и защиту бумажных денег с задачами государственно-монополистического вмешательства в экономику. Сам факт появления номиналистической теории связан с расхождением функций денег как средства обращения и как меры ценности. Возрождение же возможно связано с переходом к бумажно-денежному обращению, которое во многом (но не во всём) определяет положения номинализма.

Отталкиваясь от бумажно-денежного обращения, номиналисты пришли к выводу, что деньги по своей сути – не имеющая стоимости идеальная абстрактная количественная (счетная) величина, являющаяся, однако, косвенно измерителем ценности товаров.

Номиналисты отрицают ценность как качество (ценность товара трактуется как субъективное отношение человека к конкретному товару).

Критики говорили невозможности измерения качественной величины (ценность количественной величиной) деньгами.

Чтобы провести это измерение, Георг Зиммель применил теорию «пропорционального измерения». По его мнению, деньги получают свою ценность от работы, которую они выполняют в хозяйстве, а не от вещества, из которого они изготовляются. При этом главной функцией, с которой связывается ценность денег, является их функция обращения.

По другому решал эту проблему Бендиксен. Он считал, что деньги - искусственный механизм, приводящий ценности к однородности и позволяющий их сравнивать.

Ошибкой номиналистов было не только то, что, оторвав бумажные деньги от золота и от стоимости товара, они наделяли их «стоимостью», «покупательной силой» путем акта государственного законодательства. Всё-таки основная ошибка представителей номинализма – это положение о том, что стоимость денег определяется государством. А это отрицает трудовую теорию стоимости и товарную природу денег. [12. С.176]

1.6 КОЛИЧЕСТВЕННАЯ ТЕОРИЯ ДЕНЕГ

Количественная теория уходит своми корнями в 16 век. В то время в Европе значительно увеличился объём драгоценных металлов, прежде всего за счет золота и серебра, привезённого из Нового света. Это вызвало так называемую «революцию цен» — резко возрос уровень цен на товары.

По этой причине ранние представители количественной теории Д. Юм и другие сделали вывод о том, что меркантилисты ошибались в своём убеждении, что накопление драгоценных металлов увеличивает богатство нации. Напротив, рост запасов золота и серебра приводит к их обесцениванию и последующему повышению цен на товары. Реальное богатство нации может нкапливаться только путём развития промышленного производства.

Количественную теорию денег развивали Д. Юм, Д. Рикардо, И. Фишер. Эта теория основывается на утверждении о том, что единственный фактор формирования цен – это количество денег в обращении. Основатель количественной теории Д. Юм в своём знаменитом трактате «О деньгах» (1752 г.) определил их вполне традиционно: «Очевидно, что деньги — не что иное, как представитель труда и товаров и служит лишь как метод их измерения и оценки». Его работа получила широкую известность благодаря обяснению взаимосвязи между деньгами и ценами. Основная идея Д. Юма заключаласьв том, что изменения товарных цен определяются колебаниями количества денег в обращении. И эта зависимость отнюдь не пропорциональна. Рост производства сам по себе требует увеличения количества денег в обращении. Изменение их количества не вызывает перманентного повышения цен, а взаимное влияние друг на друга требует времени.

Основные положения классической количественной теории:

1. Любые формы денег лишены внутренней стоимости.

2. На стоимость любых форм денег и уровень товарных цен влияет количество денег в обращении: с увеличением количества денег их стоимость уменьшается, а цены на товары растут, и наоборот.

3. Главная функция денег - функция средства обращения.

4. Роль денег в экономике лишь посреднеческая, они не оказывают заметного самостоятельного влияния на воспроизводство. Это объясняется тем, что увеличение количества денег в обращении пропорционально увеличивает абсолютный уровень цен, но никак не влияет на относительные цены, т. е. на меновые пропорции при обмене товаров.

Большой вклад в количественную теорию денег внёс американский экономист И. Фишер, разработавший т.н. транзакционный вариант этой теории и её упрощенную модель – «уравнение обмена»:

M*V=P*Q (1)

где М — количество денег в обращении;

V — скорость оборота денег;

Р — уровень цен;

Q — уровень реального объема производства.

По сути, уравнение (1) представляет собой тождество, т.к. обе его части являются выражением одной и той же величины - суммы денежных платежей за товары и услуги за определенный период времени.

Анализируя взаимосвязи, выраженные уравнением обмена, Фишер рассматривал V и Q а качестве достаточно постоянных в краткосрочном периоде величин. По его мнению, скорость оборота денег зависит только от организационной структуры платёжной системы и технологий расчётов, которые изменяются очень медленно, а объем реального производства неизменен по причине того, что рыночной экономике присуще полное использование всех производственных ресурсов.

Таким образом, из уравнения обмена можно сделать вывод о том, что уровень цен зависит только от количества денег в обращении.

Позднее было доказано влияние скорости оборота денег также на процесс ценообразования, так как она не является постоянной величиной и может ощутимо изменяться и в долгосрочной, и в краткосрочной перспективе. Поэтому зависимость между денежной массой и уровнем цен уже не рассматривается как прямолинейная и жёсткая, допускается также возможность и определенного обратного воздействия.

Также с транзакционным вариантом количественной теории И. Фишера довольно широко известен кембриджский вариант этой теории (она же «теория кассовых остатков»), разработанный английскими экономистами А. Маршаллом и А. Пигу. Упрощенная модель кембриджского варианта, аналогично уравнению И. Фишера, выражена следующим уравнением:

М = k*Р *Y (2)

где М — количество денег в обращении;

k = 1/V;

Р — уровень цен;

Y — уровень реального объема конечного продукта производства.

Как и Фишер, сторонники кембриджского направления полагали, что уровень цен зависит от количества денег в обращении. Это видно из уравнения (2), поскольку k в нём является константой (т.к. постоянной величиной является скорость обращения). По-разному в этих подходах трактуется спрос на деньги.

И. Фишер в своей теории утверждал, что спрос на деньги зависит лишь от доходов экономических агентов, т.е. от объема сделок, осуществляемых при определённом уровне ВВП (PY) и данной скорости обращения денег. Процентные ставки не влияют на спрос, т.к. деньги хранятся людьми только для оплаты сделок (транзакций). Потому-то люди и не могут сами решать, сколько денег оставлять у себя на руках (транзакционный мотив хранения денег).

Кембриджский же вариант допускает склонность людей сберегать определённую часть своего дохода в денежной форме. Не отрицая транзакционный мотив хранения денег, представители кембриджской школы придают деньгам не только значение средства обмена, но и значение средства сохранения богатства. В связи с этим они предположили, что спрос на деньги зависит также и от размера богатства. Из формулы видно, что коэффициент k равен отношению М к PY и показывает, какую часть оющего номинального дохода небанковский сектор хранит в денежной форме.

Таким образом, в обоих вариантах количественной теории спрос на деньги и совокупный номинальный доход пропорциональны. Но, в отличие от транзакционного варианта, который отрицает возможность изменения спроса на деньги в краткосрочной перспективе под воздействием колебаний процентной ставки, кембриджская школа допускает это влияние, т.к. решение об использовании денег в качестве средства сохранения богатства зависит от ожидаемой доходности других активов, также выполняющих функцию средства сохранения богатства

Ошибки некоторых положений количественной теории проявились на практике в 20—30-е годы 20 в., после чего она утратила свою популярность, но позже она получила новое развитие и значительно модифицировалась.

1.7 МОНЕТАРИСТСКАЯ ТЕОРИЯ ДЕНЕГ

Как уже было сказано, количественная теория получила новое развитие и значительно модифицировалась. Это произошло в рамках широко распространенной неоклассической концепции - монетаризма. Родоначальником монетаризма был М. Фридмен. В 1956 г. Он опубликовал статью "Количественная теория денег: новая формулировка». А термин «монетаризм» в 1968г. Ввёл американский экономист Карл Бруннером, чтобы обозначить подход, выделяющий денежную массу как ключевой фактора, определяющий экономическую конъюнктуру. Монетаризм – это одно из наиболее влиятельных течений современной экономической науки, относящееся к неоклассическому направлению.

В настоящее время монетаризм понимается как общетеоретический подход, признающий исключительную роль денег в экономике и отдающий приоритет особому типу кредитно-денежной политики – прямому регулированию темпов роста денежной массы – над иными методами воздействия (прежде всего фискальной, а также денежно-кредитной политикой, но воздействующей на экономику через процентные ставки).

Хотя монетаризм прежде всего ассоциируется с именем Милтона Фридмена, большой вклад в развитие этой концепции также внесли также А. Шварц, К. Бруннер, А. Мелцер.

Основные положения монетаристической теории:

1. Определяющим фактором развития экономики является денежное обращение. Монетаристы считают главной причиной экономических кризисов и развития инфляции нарушение равновесия в денежной сфере.

2. Признание скорости оборота денег переменной величиной, которая изменяется под влиянием 2-х основных факторов - процентной ставки и ожидаемого темпа инфляции.

3. Представление о денежной массе как входной величине, контролируемой государственными органами, и которая должна увеличиваться равномерными годовыми темпами независимо от состояния экономики, фазы делового цикла и других воспроизводственных факторов.

4. Допущение некоторого запаздывания во взаимосвязях между денежной массой, номинальным ВНП, реальным ВНП и абсолютным уровнем цен.

5. Использование теории спроса на финансовые активы для изучения спроса на деньги, т.е. представление спроса на деньги в виде функции от величины богатства населения и ожидаемой доходности финансовых активов по отношению к ожидаемой доходности денег.

Монетаристы считают функцию спроса на деньги стабильной и, что с её помощью можно довольно точно определить величину этого спроса. Также они полагают, что спрос на деньги незначительно изменяется от колебания ставки процента, поэтому скорость обращения денег можно определить с большой точностью.

В более широком смысле монетаризм можно понимать не только как совокупность прикладных рекомендаций, но и как концепцию (даже в некотором роде экономическую философию), не только предполагающую иные, чем кейнсианство, методы регулирования, а оппонирующую ему по более широкому кругу проблем. К ним, например, относятся вопросы о задачах и рамках экономической политики, характере экономических моделей, используемых для анализа и прогнозирования и т.д. В этом ракурсе монетаризм уже не может считаться чисто инструментальной концепцией, чьей задачей является прогнозирование влияния изменения денежной массы на другие макроэкономические явления. Учитывая социально-экономическую ориентацию монетаризма, а также его роль в противостоянии кейнсианству по широкому кругу проблем, монетаризм можно считать экономическим приложением либерал-консервантизма.

За период существования в более чем три десятилетия монетаризм увеличил своё влияние и несколько измененился. Он стал претендовать на роль универсальной общеэкономической доктрины, способной решить такие экономические проблемы, как эффективность экономического регулирования, роль государства в экономической жизни и т.д. Монетаризм широко разрекламирован его представителями как кредитно-денежная политика, специально направленная на контроль роста денежной массы.

Монетаристы не делят деньги на капитал и на деньги как таковые. Капитал расценивается как совокупность денежных активов.

В монетаристском варианте количественной теории денег особое внимание уделяется ожидаемым изменениям уровня цен как фактора, действующего на размеры кассовых денежных резервов и других финансовых активов, находящихся в распоряжении экономических агентов.

Отталкиваясь от собственного понимания количественной теории, монетаристы увязывают её с производством. Так как динамике денежной массы они придают приоритетное значение для объяснения колебаний процесса производства, то делается вывод о том, что кредитно-денежная политика – это наиболее эффективный инструмент регулирования экономики. [7. С.325]

1.8 КЕЙНСИАНСТВО

Специфический взгляд на деньги у кейнсианской теории. Дж.М. Кейнс был сторонником значительного вмешательства государства в денежное обращение. По этому поводу выдающийся ученый-экономист говорил, что «деньги представляют собой не что иное, как время от времени прокламируемое государством законное платежное средство для выполнения денежных обязательств». При этом мысль Кейнса заключалась в том, что процессы, происходящие в экономике, необъяснимы, если пренебречь деньгами и финансовыми отношениями. Кейнс считал деньги особым видом облигаций, которые появляются в случае, когда банки обеспечивают деньгами предприятия в целях приобретения. Поэтому настоящим владельцам состояния принадлежит соответствующая часть прав на активы. Но права эти не на реальное имущество, а на деньги.

Основные положения, отстаиваемые кейнсианцами в области теории денег, следующие:

1. Рыночная экономика - это нестабильная система, имеющая множество внутренних «пороков». Исходя из этого государство должно постоянно вмешиваться в экономику, в том числе с помощью денежно-кредитной политики.

2. Последовательность причинно-следственных связей предложения денег и номинального ВНП следующая: изменение денежного предложения влияет на уровень процентной ставки, это, в свою очередь, приводит к изменениям в инвестиционном спросе и через мультипликативный эффект - к изменению в номинальном ВНП.

3. Основное теоретическое уравнение кейнсианства:

Y = C + G + I + NX (3)

где Y - номинальный объем ВНП;

С - потребительские расходы;

G - государственные расходы на покупку товаров и услуг;

I - частные плановые инвестиции;

NX - чистый экспорт.

Кейнсианцы отмечают, что цепь причинно-следственных связей между предложением денег и номинальным ВНП достаточно длинна, а ЦБ, проводя денежно-кредитную политику, должен иметь значительный объём экономической информации. Помимо этого, с момента прироста денег в обращении, инвестиций и наполнения рынка товарами и услугами проходит определенный временной промежуток. Наконец, увеличение денежного предложения при постоянном спросе может провести экономику, помимо прочего, в т.н. «ликвидную ловушку»: возможно снижение процентной ставки до критического уровня, что означает исключительно высокое предпочтение ликвидности (низкая процентная ставка означает, что ценные бумаги очень дороги, поэтому люди не желают их покупать, хранят сбережения в деньгах). При дальнейшем увеличении предложения денег процентная ставка может перестать реагировать на это, т.к. ниже определенного уровня она уже не опустится. В случае, если процентная ставка не реагирует на изменение денежного предложения, рвётся цепь причинно-следственных связей между ростом количества денег в обращении и номинальным ВНП.

Исходя из вышесказанного, кейнсианцы не считают монетарную политику достаточно эффективным средством стабилизации экономики, в отличие от фискальной или бюджетной политики. Поэтому для кейнсианцев основным показателем функционирования экономики является объём национального дохода, выступающий, с одной стороны, как источник всей покупательной способности общества и, с другой, как источник накоплений.[7. С.455]

2 АНАЛИЗ СОВРЕМЕННОЙ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ С ПОЗИЦИЙ МОНЕТАРИЗМА И КЕЙНСИАНСТВА

Объективные процессы эволюции мирового хозяйства способствовали существенному возрастанию роли экономической теории в познании закономерностей и тенденций развития экономики и разработке научно обоснованной экономической политики государства.

История развития экономической мысли наглядно доказала, что пет ничего более практичного, чем теория.

В процессе эволюции взглядов ученых на вопросы регулирования ; жономических процессов в прошлом столетии в западной науке сфор-мировались две альтернативные концепции макроэкономического регулирования, получившие название «кейнсианство» и «монетаризм».

Последователи кейнсианства исходили из того, что система свободного рынка лишена внутреннего механизма, обеспечивающего макроэкономическое равновесие. Поэтому поощряется активное вмешательство государства в экономику посредством бюджетной, структурной, кредитно-денежной и социальной политики.

В основе концепции монетаризма лежит положение о том, что априори рынки конкурентны и рыночная система в состоянии автоматически достигать макроэкономического равновесия.

Глобальный финансово-экономический кризис, разразившийся в 2008 г., еще раз заставил задуматься над эффективными механизмами регулирования экономических процессов.

2.1 КЕЙНСИАНСТВО

Кейнсиаиская концепция базируется на идеях одного из крупнейшиx экономистов XX столетия Джона Мейнарда Кейнса. Он произвел революцию в экономической науке своего времени, создав концепцию рыночной экономики как целостной системы.

Д. Кейнс ввел в научный оборот понятие «макроэкономики», которая как самостоятельная научная дисциплина сформировалась после выхода в 1936 г. его главной книги «Общая теория занятости, процента и денег». Разработанные им агрегированные модели макроэкономических показателей получили не только количественную определенность, но и собственный измеритель - ден ьги.

Крайне скептически Д. Кейнс относился к принципу «невидимой руки», сформулированному А. Смитом. В своем главном научном труде Д. Кейнс исходил из того, что система свободного рынка лишена внутреннего механизма, обеспечивающего макроэкономическое равновесие.

Дисбаланс между сбережениями и ожидаемыми инвестициями вызывает снижение деловой активности, что в свою очередь усиливает инфляционные процессы и влияет на уровень безработицы.

Таким образом, согласно этой теории, изменение совокупных запасов потребительских и инвестиционных товаров в основном воздействует на уровень производства и занятости. Поэтому кейнсиан-ство поощряет активное вмешательство государства в экономику посредством дискреционной фискальной политики.

Акцент в этой политике делается па совокупных расходах и их элементах, вытекающих из основного кейнсианского уравнения:

Y=C+I+E-J + G,

где: Y — уровень экономической активности;

С — потребление;

I — инвестиции;

Е — экспорт;

J — импорт;

G — государственные расходы.

Следует отметить, что доля государственных расходов в бюджетах большинства стран мира на протяжении прошлого столетия имела устойчивую тенденцию к росту.

Поданным ОЭСР, в 2004 г. доля государственных расходов в ВВП Франции составляла 54%, Германии - 47%, Великобритании 45%, США - 36%. На протяжении 80-х и 90-х годов прошлого столетия наиболее эффективно кейнсианские методы фискальной политики использовали новые индустриальные страны Азии — Гонконг, Южная Корея, Малайзия, Таиланд, Сингапур, Тайвань.

Особенно сложными проблемами Д. Кейнс считал подверженность рыночного хозяйства экономическим кризисам и безработицу. Поэтому одной из важных его заслуг является разработка основ антикризисной политики государства.

Современная трактовка кейнсианства не отрицает, а интегрирует и консолидирует в едином механизме «настройки»:

– финансовые инструменты, регулирующие рыночные процессы;

– сильную финансовую политику государства;

– централизацию бюджетных ресурсов, используемых на цели социально-экономического развития.

Развивая идеи Д. Кейнса, его последователи в 40-60-х годах прошлого столетия создали стройную концепциюэкономической системы, регулируемой как рынком, так и государством, нередко называемую кейнсианской смешанной экономикой.

Основу смешанной экономики составляет частная собственность. Государство - своеобразное дополнение к ней и потому не должно выступать в качестве конкурента частного капитала. Государство выполняет функцию «встроенного стабилизатора», ликвидируя неустойчивость социально-экономического развития.

Известный американский экономист Пол Самуэльсон считал, что смешанная экономика фактически является гигантской системой общего страхования от наихудших бедствий экономической жизни.

На основе общей концепции кейнсианцы разработали конкретные формы и методы государственной экономической политики в смешанной системе.

Наибольшее признание в практике государственного регулирования экономики получили теории антициклического (сейчас более известного как конъюнктурного) регулирования и теории экономического роста. Главное направление государственной политики экономического роста - это воздействие на инвестиции. Основными ее инструментами являются:

– государственный бюджет;

– налоговая политика;

– регулирование процентной ставки.

Из методов регулирования решающее значение придаёт государственным расходам, расширение которых иногда объясняется в определенной степени дефицитным финансированием.

В результате применения комплекса мер возникает эффект мультипликации, согласно которому ипвестиции, осуществляемые правительством, благоприятно сказываются на динамике валового внутреннего продукта, обеспечивают рост занятости, расширяют потребление.

Механизм его действия следующий. Отрасли, получившие первоначальный импульс, способствуют расширению производства в смежных отраслях. Это в свою очередь приводит к росту занятости и повышению спроса на потребительские товары, что вызывает расширсч гае производства в отраслях, производящих предметы потребления.

Политика стимулирования экономического роста способствовала развитию научно-технической революции, использованию ее достижений в самых различных сферах экономики. Расходы правительства на образование, подготовку и переподготовку кадров сделали возможным повышение общего уровня квалификации занятых в общественном производстве. Кроме того, удалось в определенной степени сгладить циклические колебания.

Совершенно очевидно, что без серьезной государственной поддержки многим европейским странам и США не удалось бы создать и развить современные отрасли экономики.

В периоды же начинающегося экономического бума, или перегрева, грозящего кризисом перепроизводства, предлагаются государственные мероприятия, ограничивающие рост инвестиций и, следовательно, производства. Именно такую политику проводит Китай с начала третьего тысячелетия, пытаясь сократить высокие темпы экономического роста.

Использование кейнсианских концепций в практике государственного регулирования экономики США и большинства стран Западной Европы породило у многих западных экономистов уверенность в том, что была найдена почти идеальная модель смешанной экономики.

Как ни парадоксально, но Россия, где долгие годы существовала жесткая система централизованного планирования и традиционно была велика роль государства в экономике, на протяжении 90-х годов переживала глубокий экономический кризис, в том числе бюджетный кризис.

В начале экономических преобразований в России были полностью устранены планирующие органы и разрушены крупные промышленные комплексы. В таких условиях появление клановых и мафиозных образований гораздо выше, чем вероятность появления рынка, где существует добросовестная конкуренция.

Лишившись права вмешательства, государство предоставило возможность развиваться капиталистической экономике под

бдительным оком других институтов, приведших к глубокому экономическому и финансовому кризису.

Структуры, заполнившие институциональный вакуум российской экономики, были неспособны на реальную трансформацию общества на рыночных принципах, что привело к развитию так называемого «бандитского капитализма», последствие которого Россия не может преодолеть до сих пор.

В конце 90-х годов более трети ВВП производилась в теневом секторе экономики. За годы экономических реформ в России в конце прошлого столетия удельный вес государственных расходов сократился к 2005 г. до 27,7% от ВВП. Новые институциональные формы могут заменить уже сложившиеся только во время драматических эпизодов истории, таких, как войны, открытые социальные конфликты или системный кризис.

Вернуть «руководящую и направляющую» роль государства оказалось задачей архитрудной. Кейнсианские методы регулирования экономики оказались вновь востребованы в период глубочайшего финансового кризиса 2008 г. Этот кризис по своим масштабам оказался сравнимым лишь с великой депрессией 1929-1933 гг.

Особенностью нынешнего кризиса является его глобальный и системный характер. Кризис кредитно-банковской системы повлёк за собой кризис институциональных инвесторов, кризис фондового рынка и перерос в кризис доверия.

Кризис доверия, пожалуй, самая разрушительная составляющая для финансовых рынков. Об этом писал Джон Кейнс, анализируя последствия кризиса 30-х годов прошлого столетия: «Финансовый рынок стабильно функционирует до тех пор, пока все его участники находятся в состоянии уверенности» (the state of confidence), которое, в свою очередьимеет мнимую субъективную составляющую».

2.2 ОСНОВЫ СОВРЕМЕННОГО МОНЕТАРИЗМА

В основе идей монетаризма лежит количественная теория денег. Согласно данной теории, денежная масса, находящаяся в обращении, оказывает непосредственное влияние на уровень цен. Это означает, что деньги выполняют функцию управления спросом и соответственно хозяйственными процессами, в том числе оказывают значительное влияние на объем производства и занятость.

Переход количественной теории денег в новое качество связан с появлением уравнения обмена известного американского ученого, экономиста-математика, профессора Иельского университета США Ирвинга Фишера, который нашел четкое логическое выражение самой сути количественной теории денег.

В предложенном им уравнении обмена М V = Р Y, кроме уже известных нам обозначений:

М — предложение денег (денежная масса);

Р — уровень цен; были введены:

V — скорость обращения денег;

Y — физический объем производства.

Количественное уравнение обмена стало ключевым в концепции монетаризма. С помощью уравнения обмена можно определить:

– денежную массу, необходимую для размещения созданного в течение года реального продукта (М = Р Y / V);

– уровень цен (Р = М V/ Y);

– реальный продукт в ценах на начало года (Y = М V/ Р);

– скорость обращения денежных единиц (V = Р Y / М).

Уравнение обмена при всей своей классической четкости не учитывало функции накопления денег, т.е. инвестиционного ресурса. Деньги в уравнении Фишера функционировали как средство обращения и платежа. В начале прошлого столетия экономисты считали деньгами лишь монеты и банкноты. Чековое обращение только зарождалось. Кейнс в своей книге «Трактат о деньгах» (1930 г.) впервые к денежным средствам отнес вклады до востребования, предназначавшиеся к применению в качестве отложенного средства платежа.

Современная количественная теория и банковская практика оперируют понятиями Ml и М2.

В первое понятие (Ml) включается корзина денежной наличности, состоящая из обращающихся банкнот, чековых вкладов до востребования и дорожных чеков (аккредитивов).

Во второе понятие (М2) включаются срочные вклады и облигации государственных займов (потенциальная наличность).

Денежная теория превратилась в движущую силу нового экономического учения, которое с легкой руки американского экономиста Карла Бруннера (1968 г.) получило название монетаризм.

В основе концепции монетаризма лежит положение о том, что априори рынки конкурентны и рыночная система в состоянии автоматически достигать макроэкономического равновесия.

Идейным лидером монетаристов во второй половине прошлого столетия был Милтон Фридман.

Монетаризм можно назвать особым подходом к анализу экономического роста, национального дохода, занятости, проблем открытой экономики.

По мнению монетаристов, рыночная система имеет два принципиальных преимущества - она чрезвычайно динамична и является саморегулирующейся. В результате эта система дает широкий простор для изменений, восприимчива к нововведениям, гибко приспосабливается к новым потребностям.

Рынок побуждает людей проявлять энергию, умение, амбиции, идти на риск. Рыночная система способна обеспечить быстрый и эффективный рост, источник которого - это, прежде всего, активность и предприимчивость людей. Механизм саморегулирования экономически эффективен, требует относительно мало затрат. М.Фридман бескомпромиссно отстаивал идею об исключительном значении устойчивости денег для нормального функционирования экономики. Отклонение от этого правила означает распад всех механизмов, с помощью которых части рыночной экономики образуют единое целое.

Кредо денежной политики монетаристы определяли как стабильность, стабильность и еще раз стабильность. Стабильный рост запаса денег обеспечивает, с определенным лагом, стабильный рост производства. Отсюда «денежное правило»: Центральный банк обязан поддерживать устойчивость прироста денежного запаса независимо от циклического движения хозяйственной конъюнктуры.

Положение о том, что прирост денежной массы не должен превышать 3-5% в год, легло в основу политики многих стран мира и большинства международных валютно-финансовых организаций.

Монетаристы объявляют государственное регулирование вредным для развития предпринимательской инициативы, дестабилизирующим экономику и изначально бюрократичным. Поэтому они призывают к минимизации вмешательства государства в экономику, допуская лишь проведение фискальной политики.

Гибкость цен и ставок заработной платы гарантирует воздействие изменения совокупных расходов на цены товаров и ресурсов, а не на уровни производства и занятости. Таким образом, суть монетарной политики — в регулировании объема предложения денег для стабилизации национального рынка.

Современные монетаристы особое внимание обращают на соци-;шьно-психологическую атмосферу экономического ра:шития, на учет факторов ожиданий и неожиданностей, степени инфстмированнос-ти экономических субъектов и рациональности их выпора.

Современный монетаризм вносит добавления в фишеровскоо уравнение обмена:

– использует британскую формулу реальных денежных остатков, т.е. взаимозависимости совокупного денежного спроса и индекса цен;

– применяет коэффициенты монетизации ВВП;

– уровень резервной базы;

– параметры государственного долга.

Основы монетаристского учения использовались при выработке кредитно-денежной политики центральных банков различных стран, международными финансовыми организациями, в том числе Международным валютным фондом, Всемирным банком, Европейским банком реконструкции и развития и др.

Тем не менее на практике многие предсказания Фридмана не получили подтверждения. В частности, это касается изменений в мировой экономике после введения плавающих курсов валют.

С течением времени стало ясно, что плавающие курсы не являются ни панацеей от международных финансовых кризисов, ни тем более спасением свободного рынка. На протяжении 13 лет, когда действовали фиксированные курсы (1960—1972 гг.), реальные темпы экономического роста были вдвое выше, чем за такой же период плавающих курсов. Более того, обострились наиболее чувствительные для населения проблемы - инфляция и безработица, уровень которых в период действия Бреттон-Вудской системы был ниже, чем в эпоху гибких курсов.

М. Фридман предполагал, что гибкие курсы препятствуют накоплен! по инфляционных дифференциалов между валютами, в действительности они даже возросли и стали устойчивее. После отмены фиксированных курсов Фридман надеялся на расцвет мировой торгов, однако после введения плавающих курсов ее темпы роста сократились почти в два раза.

Так, если в 1964-1973 гг. темп прироста международной торговли составлял 8,7%, то в 1974-1990 гг. - 4,5%.

Идеологи российской экономической реформы начала 90-х годов прошлого столетия официально провозгласили приверженность монетаризму, открытой рыночной экономике и действительно пытались использовать основные принципы этих моделей.

В частности, начали создаваться отдельные механизмы регулирования объема предложения денег для стабилизации национального рынка. Государственная монетарная политика проводилась через Центральный банк России, который осуществлял эмиссию денег, регулировал платежи и резервы коммерческих банков, определял вели-чинуучетной ставки, изменял уровень резервной нормы. Центральный банк России пытался проводить операции на открытом рынке.

Однако российский монетаризм, в отличие от западного, носил жесткий директивно-репрессионный характер, причем нередко на практике игнорировал важнейшие его постулаты.

В частности, монетаризм не рекомендует шокового сжатия денежной массы. Денежная масса должна наращиваться постепенно, создавая некоторую «зону расширения» для обращения совокупного национального капитала и роста ВВП.

В России же проводилась политика постоянного сжатия денежной массы как основного рычага воздействия на инфляцию. В результате монетизация ВВП сократилась с 73% в 1990 г. до 12% в 1995 г. Денежная масса не компенсировала роста цен. Это привело к истощению оборотных средств предприятий, к кризису промышленного производства и в конечном итоге к резкому экономическому спаду.

Экономический рост и предложение денег связаны гибким и многосторонним мехш шзмом, но динамика роста денежной массы не должна сковывать экономическую деятельность хозяйствующих субъектов и подрывать всю денежную базу налоговых и бюджетных потоков.

Проводимая финансово-экономическая политика в России привела к тому, что к концу 90-х годов доля доходов в консолидированном бюджете Российской Федерации сократилась до 25% от ВВП.

Экономические реформы в России начались с реализации теории открытой рыночной экономики, в основе которой лежит модель Манделла - Флеминга - известных на западе представителей монетаризма.

Базовым постулатом модели является утверждение о том, что эффективность налогово-бюджетной и денежно-кредитной политики зависит от действующего режима валютного курса. Валютный курс играет определяющую роль в денежно-кредитной политике, в которой он может являться целью, инструментом или просто индикатором в зависимости от выбранной модели политики.

Игнорирование или незнание этих принципов Правительством РФ во главе с С.В. Кириенко привело к резкой девальвации национальной валюты по отношению к доллару США в августе 1998 г. и явилось одной из причин финансового кризиса в России.

Кроме того, следует подчеркнуть, что в странах с монетаристской ориентацией, как правило, доля налогов в валовом доходе субъектов хозяйственной деятельности колеблется от 25 до 35%, а в странах, где доминирует кейнсианская политика, — от 34 до 45%.

В России же при провозглашенных в начале перестройки исключительно монетаристских методах воздействия на ход экономического развития к концу 90-х годов удельный вес налогов достигал такого уровня (по некоторым оценкам, до 80-90%), при котором любой легальный бизнес становился невыгодным.

Кроме того, в условиях, когда наличная долларовая мшс» в пересчете по официальному курсу в России примерно в 2 раза превышала рублевую наличность, было невозможно нормальное кредитно-денежное регулирование исключительно монетаристскими методами,

Финансовый кризис в России, разразившийся В августе 1998г. показал, что ориентация в экономической политике только на использование данной концепции не может решить всех проблем создания основ рыночной экономики.

Подтвердил это положение и глобальный финансово-экономический кризис 2008г..

3 СОВЕРШЕНСТВОВАНИЕ МОНЕТАРИЗМА И КЕЙНСИАНСТВА В УСЛОВИЯХ СОВРЕМЕННОЙ ЭКОНОМИЧЕСКОЙ СИТУАЦИИ.

По мнению автора, нынешний мировой финансово-экономический кризис поставил точку в долгом споре между кейнсианством и монетаризмом. Кризис показал несостоятельность концепции монетаризма, в основе которой лежит положение о том, что априори рынки конкурентны и рыночная система в состоянии автоматически достигать макроэкономического равновесия.

В разгар финансового кризиса практически все ведущие промышленноразвитые страны вынуждены были перейти на «ручное» управление экономикой.

Без существенных государственных вливаний денежных средств в экономику, фактической национализации обанкротившихся финансовых институтов и других мер денежно-кредитной и бюджетной политики большинство стран были бы обречены на финансовый коллапc, как это произошло с Исландией.

Нынешний глобальный финансово-экономический кризис еще раз наглядно показал, что основным и условиями успешного социально-экономического развития всех без исключения государств мира является устойчивость и стабильность. Под устойчивостью мы понимаем способность системы сохранить свое качество в условиях изменяющейся среды и внутренних трансформаций (случайных или преднамеренных).

Устойчивость системы зависит от характера взаимодействия множества различных факторов. Потеря устойчивости может произойти и по следующим причинам:

– изменения параметров системы (бифуркации);

– из-за наличия внешних воздействий (в частности, слишком значительных или качественно несовместимых с системой);

– нарушения связей в системе когда меняется ее структура (структурная неустойчивость).

В экономической теории устойчивость рассматривается в качестве одного из понятий концепции экономического равновесия, согласно которой достижение и удержание равновесного состояния вэкономике относятся к числу важнейших макроэкономических задач.

Следует отметить, что взгляды кейнсианцев и монетаристов на важность для экономики устойчивого развития абсолютно совпадали. Однако методы достижения экономической устойчивости у них были противоположными.

По законам системного анализа устойчивость любой системы определяется наличием в ней механизмов саморегуляции. В экономических системах такими механизмами, но нашему мнению, призваны стать:

– на микроэкономическом уровне - саморегулируемыс организации (СРО);

– на макроэкономическом уровне функциональные экономическиесистемы (ФЭС);

– на глобальном уровне специализированные международные экономические организации и мегарегуляторы.

Под саморегулируемыми организациями понимаются экономические агенты, которые осуществляют регулирование определенных рынков и сфер бизнеса без вмешательства государства.

Саморегулирование на микроэкономическом уровне — это наложение хозяйствующим субъектом на себя определенных ограничений без какого-либо внешнего принуждения к этому.

Наряду с саморегулирующими организациями на микроэкономическом уровне наиболее эффективным инструментом поддержания устойчивости исаморегуляциивкорпоративной сфере может стать система сбалансированных показателей, которую следует более широко внедрять в практику управления компаниями.

Под функциональными экономическими системами автор понимает совокупность институтов и организаций, образующих механизмы саморегуляции, которые обеспечивают поддержание равновесия вокруг определенных заданных макроэкономических, финансовых, социальных и экологических параметров и индикаторовразвития. В таких системах всякое отклонение от определенных заданных показателей устойчивости служит толчком к немедленной мобилизации механизмов, обеспечивающих восстановление утраченного равновесия.

К специализированным экономическим международным организациям и мегарегуляторам, которые смогли бы стать механизмами саморегуляции на глобальном уровне, прежде всего следует отнести Международный валютный фонд(МВФ), Всемирный банк (ВБ), Всемирную торговую организацию (ВТО), Организацию экспортеров нефти (ОПЕК), Международную организация фондовых регуляторов и др. Такая трехуровневая конфигурация саморегулирования должна значительно повысить устойчивость глобальной экономики, сделает ее равновесной.

Превосходство саморегулирующейся модели экономического развития заключается в том, что в таком хозяйстве, благодаря наличию механизмов саморегуляции, постоянно осуществляются процессы мониторинга и контроля, заданных макроэкономических, финансовых, социальных, экологических параметров и ситуации на отдельных товарных и финансовых рынках. В случае необходимости осуществляется их корректировка.

Это приводит к оптимальному соотношению темпов экономического роста и уровня инфляции, инвестиО$ий и накоплений в ВВП доходов и расходов государственного бюджета, уровня безработицы и социальной защиты населения, спроса и предложения товаров и услуг, динамики роста экономики и степени защиты окружающей среды.

Таким образом, обеспечиваются устойчивость и равновесие национального рынка и, соответственно, динамизм и устойчивость всейглобальной экономической системы.

Наличие механизмов саморегуляции может повысить адаптивную эффективность экономики, ее способность противодействать кризисам минимизировать риски, эффективно переносить реструктуризацию и модернизацию.

В саморегулирующейся экономической системе постепенно изменяются и принципы управления. Иерархический принцип дополняется принципом сетевого управления, что в перспективе может привести к изменению сложившейся структуры исполнительной власти. Кроме того, по законам системного анализа, появление в экономике механизмов саморегуляции ведет к оптимизации как всей экономической системы, так и её институциональной и организационной структуры.

Необходимость поиска новых механизмов, обеспечивающих устойчивое развитие усиления государственного, регулирования и управления экономическими процессами практически во всех сферах экономики, стала очевидной после мирового финансового и экономического кризиса, который в очередной раз потряс глобальную экономику в 2008 г.

При этом следует отметить, что любой кризис нужно рассматривать как не аномальное, а как вполне закономерное явление в динамике развития экономической системы.

Объективные противоречия, которые имманентны любой экономической системе, на определенном этапе достигают критической точки, выливаясь в циклический, структурный, финансовый, биржевой или иной кризис.

Кризис выявляет основные элементы энтропии предыдущего этапа развития, высвечивает неэффективность функционирования отдельных звеньев хозяйственного механизма, диспропорции в структуре материального производства, балласт спекулятивного кредита, сбои и функционировании валютно-финансовой системы, изменение потребительского спроса.

Исходя из общих закономерностей функционирования больших систем, автаркические тенденции вглобальной экономике в условиях кризиса отражают момент фазового перехода системы из одного состояния в другое. Кризис дает сигнал об опасности для дальнейшего развития системы в определенном направлении, о необходимости принятия конкретных мер, для снятия назревших противоречий.

Глубокий экономический и финансовый кризис глобальной экономики, как ни парадоксально, - фактор, благоприятствующий переходу на иные принципы хозяйственной деятельности.

В этой связи на первый план выходит не поиск универсальных моделей развития, а создание экономической системы, способной к гибкому реагированию на новые вызовы современности.

Поэтому для России необходимы смена экономической парадигмы, смещение акцентов в сторону социально-рыночного хозяйства и создания инновационной, устойчивой, саморегулирующейся экономики.

Необходимо выстроить стройную, гармоничную систему регулирования и управления социально-экономическими процессами, когда на микроэкономическом уровне устойчивость будут обеспечивать само-регулируемые организации и на макроэкономическом уровне - функциональные экономические системы.

Одним из важнейших понятий экономической теории и необходимым инструментом макроэкономического регулирования и управления является экономическая политика государства, которая должна реализовываться через разработанную и официально утвержденную правительством коп цен цию и стратегию социально-экономического развития.

Совершенно очевидно, что для успешного проведения экономической политики государству также необходима «приборная панель», которая бы давала правильные ориентиры выбранному социально-экономическому курсу.

Поэтому автор предлагает разработать систему показателей для управления экономическими процессами, которую можно было бы назвать «система сбалансированных социально-экономических показателей устойчивого развития». Указанная система могла бы объединить три группы показателей - макроэкономические, социальные и экологические.

К таким показателям в первую очередь следует отнести: темны прироста ВВП; уровень инфляции; размер дефицита государственного бюджета; размер государственного долга; пределы колебания курса национальной валюты; объем золотовалютных резервов; уровень монетизации экономики; уровень развития конкурентной среды; уровень бедности; уровень безработицы; степень неравенства в распределении денежных доходов различных слоев населения (индекс Джинни); объем выбросов в атмосферу углекислого газа; доля возобновляемых источников энергии в энергетическом балансе; энергоемкость ВВП и отдельных отраслей промышленности; уровень производства различных видов отходов; уровень экологической устойчивости и др.

Основным принципом экономической политики должно стать таргетирование основных макроэкономических, социальных и экологических показателей и создание ФЭС, обеспечивающих их поддержание в заданных оптимальных параметрах в режиме саморегуляции.

Основная проблема при построении функциональных экономических систем заключается в определении оптимальных значений указанных покшателей и индикаторов, выстраивании механизмов их постоянного мониторинга и контроля, системы обратной связи, корректировки показателей, обеспечивающих ранионееие экономической системы.

Таким образом, в условиях возрастании роли экономической теории в познании закономерностей и тенденций развития мировой экономики, теория саморегуляции может быть положена и основу политики долгосрочной, научно обоснованной экономической копией ции, а затем и стратегии Российского государства.

Новая модель саморегуляции рыночной экономики может быть достаточно универсальной и использоваться как на страновом уровне, так и на региональном и муниципальном уровнях. Несмотря на мировой финансово-экономический кризис, политическая стабильность в России, преемственность социально-экономического курса, наличие природных, трудовых и финансовых ресурсов очередной раз дает шанс стране провести реальные экономические преобразования, заложить фундамент возрождения и процветания России в третьем тысячелетии.

Следует подчеркнуть, что структурная перестройка в условиях стабильной экономики является весьма длительным и болезненным процессом, в условиях кризиса кардинальные изменения - относительно быстрый и более естественный процесс.

Однако любые экономические преобразования не могут быть абстрактными и должны проводиться исключительно в интересах своего народа. Реформы не ради реформ, а во благо человека.

ЗАКЛЮЧЕНИЕ

Различные теории денег выражают развитие взглядов экономистов на сущность денег, их функции и законы денежного обращения и заключают в себе основные требования к денежной и валютной политике. Основные теории денег - металлическая, номиналистическая, количественная, возникнув в XVI-XVIII вв., модифицировались с развитием капитализма.

Металлическая теория денег получила развитие в эпоху первоначального накопления капитала, сыграв определённую прогрессивную роль в борьбе против порчи монеты. Ошибка сторонников металлической теории заключалась в отождествлении денег с товарами, непонимании различия между денежным обращением и товарным обменом, непонимании того, что деньги - особый товар, который служит всеобщим эквивалентом.

С развитием капиталистического производства перед буржуазными экономистами встали новые проблемы: возникла необходимость развития для внутреннего обращения кредитных денег. Теория денег как богатства сходит со сцены. Критики меркантилизма отрицали товарную природу денег и развивали номиналистическую теорию денег. Главная ошибка сторонников номиналистической теории - отрицание товарной природы денег.

Другая обширная группа представителей буржуазных теорий денег трактует влияние количества денег на уровень товарных цен. По этому вопросу господствующей является количественная теория денег. Она устанавливает прямую зависимость между ростом денежной массы в обращении и ростом товарных цен.