Министерство сельского хозяйства Российской Федерации

Департамент научно-технической политики и образования

ФГОУ ВПО Тюменская Государственная Сельскохозяйственная академия

Институт Экономики и Финансов

Контрольная работа

по дисциплине: Международные стандарты финансовой отчетности

Выполнила:

Студентка

Скорикова О.А

Тюмень – 2011

Содержание:

1) МСФО 2 «Запасы» стр. 3

2) МСФО 29 « Финансовая отчетность в условиях гиперинфляции» стр. 9

МСФО 2 «Запасы»

Международный стандарт финансовой отчетности 2 «Запасы» содержит нормы, касающиеся порядка учета затрат на производство и калькулирования себестоимости продукции. Положения стандарта регулируют правила выбора методов калькулирования оказывающих влияние на величину прибыли отчетного периода. В нем также даются рекомендации по распределению косвенных накладных расходов производственного характера; по распределению услуг комплексных производств и по разграничению затрат между капитализируемыми и не капитализируемыми в балансе.

В настоящее время российская теория и практика производственного учета предлагает спектр методов калькулирования себестоимости продукции, в т.ч. метод полной себестоимости, директ-костинг, нормативный, позаказный, попередельный методы. Они фиксируются в учетных политиках предприятий. Однако отечественные положения по бухгалтерскому учету (ПБУ 5 «Материально-производственные запасы» и ПБУ 10 «Расходы организации») никаких указаний на этот счет не содержат.

Остановимся подробнее на нормах МСФО 2 «Запасы» в части учета затрат на производство.

Во-первых, в п.10 МСФО 2 «Запасы» регламентируется к применению традиционный для российского бухгалтерского дела метод полной себестоимости (absorption costing). При данном методе учета затрат на производство и калькулирования в отличие от альтернативного ему метода «диркт-костинг» производственная себестоимость абсорбирует как переменные, так и постоянные затраты. «Директ-костинг» в целях финансовой отчетности не разрешен. На западных предприятиях он применяется только для составления управленческой отчетности.

Нормативный учет, теория и практика которого у нас развивалась на всем протяжении XX в., также находит свое применение в бухгалтерском учете в соответствии с МСФО 2 «Запасы». В частности, в п. 14 данный стандарт регламентирует процедуру отнесения сверхнормативных затрат к периодическим, т.е. в полном объеме относимым на уменьшение прибыли отчетного периода. Сверхнормативные потери сырья, заработной платы, др. не должны попасть в состав запасов, отражаемых в активе баланса. Нормативный метод разрешен для оценки запасов материалов, незавершенного производства и готовой продукции.

Реклама

Во-вторых, в п. 10 МСФО 2 «Запасы» определены три группы затрат, включаемых в себестоимость продукции, а именно: (1) производственные переменные прямые затраты, (2) производственные переменные косвенные затраты, (3) производственные постоянные косвенные затраты, которые далее будем называть производственные накладные затраты. Следует предупредить, что термин «косвенные затраты» в 25 гл. Налогового кодекса и «косвенные затраты» в МСФО 2 «Запасы» не равнозначны между собой. В МСФО под косвенными понимаются затраты, которые невозможно или экономически не целесообразно прямо относить на себестоимость конкретной продукции (услуги). Поэтому они собираются в течение отчетного периода на специальном бухгалтерском счете (у нас 25 «Общепроизводственные расходы»), в конце периода распределяются по видам продукции косвенным путем.

Примерами переменных затрат первой группы являются сырье и основные материалы, заработная плата производственных рабочих с начислениями на нее и др. Это те расходы, которые можно на основе данных первичного учета отнести непосредственно на себестоимость конкретных изделий. К переменным косвенным производственным затратам (вторая группа) относятся такие расходы, которые находятся в прямой зависимости или почти в прямой зависимости от изменения объема деятельности, однако в силу технологических особенностей производства их нельзя или экономически нецелесообразно прямо отнести на изготовляемые продукты. Самыми яркими представителями таких расходов являются затраты сырья в комплексных производствах. Например, при обработке сырья – каменного угля – производится кокс, газ, бензол, угольная смола, аммиак. При сепарации молока получают обезжиренное молоко и сливки. Разделить затраты исходного сырья по видам выпускаемой продукции в этих примерах можно только косвенным путем.

К третьей группе затрат, выделенной в п.10 МСФО - постоянным косвенным накладным производственным затратам - относятся те общепроизводственные расходы, которые не изменяются или почти не изменяются в результате изменения объема производства. Например,амортизация производственных зданий, сооружений, оборудования; расходы на их ремонт и эксплуатацию; расходы на содержание аппарата управления цехов и прочего цехового персонала. Эта группа затрат в бухгалтерском учете традиционно распределяется по видам продукции косвенным путем пропорционально какой либо базе распределения.

Реклама

В российском законодательстве отсутствуют нормы, регулирующие включение в формируемую в бухгалтерском (финансовом) учете производственную себестоимость продукции косвенных переменных и постоянных производственных расходов. Во втором международном стандарте такие нормы есть. Согласно п. 11 МФСО «Запасы» переменные косвенные производственные расходы включаются в себестоимость продукции пропорционально фактическому объему произведенной продукции. То есть базой распределения этих расходов является показатель «фактическая производственная мощность».

Согласно п. 11 МФСО «Запасы» постоянные накладные производственные расходы включаются в себестоимость продукции пропорционально прогнозному объему производства продукции при работе в нормальных условиях. То есть базой распределения этих расходов является показатель «нормальная производственная мощность». Стандартом так же допускается альтернативный вариант - использование в качестве базы распределения фактического объема производства в том случае, если он приближается к нормальной мощности. Для того чтобы понять, почему МСФО устанавливают именно эту базу распределения постоянных косвенных расходов, рассмотрим содержание показателей «производственная мощность» применяемых в международной практике, а также влияние выбора одного из показателей мощности на финансовые результаты деятельности компаний.

Рассмотрим четыре показателя уровня мощности – теоретическую, практическую, нормальную и бюджетную.Пример, Предприятие «Соковик» производит однолитровые пакеты с соком.. На предприятии «Соковик» объем производства продукции выражается в партиях (партия состоит из двадцати четырех пакетов сока). На предприятии в целях внешней бухгалтерской отчетности используется система калькулирования с полным распределением затрат. Теоретическая мощность соответствует максимально возможному объему производства. Например, предприятие может производить 10 000 партий сока за смену, в случае, если производственная линия работает с максимальной скоростью.

Практическая мощность – это теоретическая мощность за вычетом запланированных производственных простоев (простоев, связанных с ремонтом оборудования; простоев, в связи с праздничными и выходными днями и т.д.). Допустим, что практический уровень производства составляет 8 000 партий за смену и завод может работать 300 дней в году. Тогда практическая мощность за год равна:

8 000 партий за смену * 3 смены * 300 дней = 7 200 000 партий.

В показателях теоретической и практической производственной мощности объем производства оценивается в единицах произведенной готовой продукции. А в показателе «нормальная мощность» объем производства оценивается в единицах спроса на эту продукцию. Во многих случаях спрос на рынке бывает намного ниже производственной мощности.

Нормальная мощность – это ожидаемый объем производства, рассчитываемый на основе средних показателей за несколько периодов при нормальном ходе дел, с учетом плановых простоев оборудования в ремонте и др.Т.е. это объем производства необходимый для удовлетворения среднего покупательного спроса за определенный период времени (примерно, 2-3 года). Величина нормальной мощности должна корректироваться в соответствии с периодическими и циклическими колебаниями спроса.

Бюджетная мощность – установленный уровень производственной мощности на следующий бюджетный период (обычно на 1 год). Например, бюджет продаж продукции на 2004 год составляет 4 000 000 партий сока. Следовательно, бюджетная мощность равна 4 000 000 партий. Однако, маркетинговые исследования показали, что за следующие три года нормальный ежегодный объем продаж будет равняться 5 000 000 партий сока. Они оценивают уровень продаж, установленный в бюджете в размере 4 000 000 партий как «ненормально» низкий. Это снижение произошло из-за того, что крупный конкурент значительно снизил продажные цены и провел широкомасштабную рекламную компанию. Менеджеры предприятия «Соковичок» считают, что низкие цены и рекламная акция не возымеют свой эффект на длительное время, и что в 2005 году будет восстановлена утраченная из-за конкурента доля на рынке.

Выбор показателя производственной мощности в качестве базы распределения постоянных накладных расходов оказывает влияние на прибыль через отклонение рассчитанной величины расходов от фактической. Выявленные отклонения (нераспределенные расходы) согласно п.п. 11 и 14 МСФО 2 «Запасы»относятся к периодическим затратам, и, следовательно, могут списываться на уменьшение прибыли отчетного периода без пропорционального распределения на запасы.Каким же образом влияет выбор показателя мощности на прибыль? Во-первых, использование разных показателей производственной мощности может влиять на плановый коэффициент распределения постоянных производственных накладных расходов (в терминологии, принятой в отечественном бухгалтерском учете постоянных общепроизводственных расходов, ОПР). Используя разные плановые коэффициенты распределения ОПР (умножая их на фактический объем производства) бухгалтер получает различные суммы постоянных ОПР, распределяемые между запасами и себестоимостью проданной продукции. Так же в результате расчетов исчисляются различные суммы отклонений, которые полностью списываются на уменьшение прибыли отчетного периода.

В предприятии «Соковичок» бюджетные постоянные общепроизводственные расходы за 2004 год составляют 5 400 000 руб. В эту сумму входят затраты на лизинг оборудования для разлива сока и затраты на оплату труда производственных менеджеров. Коэффициенты распределения постоянных общепроизводственных расходов в 2004 году для четырех показателей мощности равны:

Таблица 1

Расчет коэффициента распределения постоянных общепроизводственных расходов

Показатель

мощности |

Бюджетная сумма постоянных ОПР за год, руб. |

Прогнозируемый объем производства (в партиях), руб. |

Плановый коэффициент распределения постоянных ОПР |

| (1) |

(2) |

(3) |

(4) = (2)÷(3) |

| Практическая мощность |

5 400 000 |

7 200 000 |

0,75 |

| Нормальная мощность |

5 400 000 |

5 000 000 |

1,08 |

| Бюджетная мощность |

5 400 000 |

4 000 000 |

1,35 |

Плановый коэффициент распределения постоянных общепроизводственных расходов, рассчитанный исходя из бюджетной производственной мощности (1,35) выше, чем из нормальной (1,08). Это означает, что при нормальной мощности на одну партию сока приходится меньшая сумма постоянных общепроизводственных расходов, чем при бюджетной мощности на 27 копеек.

Расчет отклонения (недораспределенные постоянные ОПР) по формуле:

Отклонение = (показатель производственной мощности – фактический объем производства)* Плановый коэффициент распределения постоянных ОПР.

Для практической мощности отклонение будет неблагоприятным и составит 3100000 руб. ((7200000-4400000)*0,7).

Для нормальной мощности отклонение будет неблагоприятным и составит 648000 руб. ((5000000-4400000)*1,08).

Для бюджетной мощности отклонение будет благоприятным и составит 540000 руб. ((4000000-4400000)*1,35).

Для того, чтобы увидеть влияние на прибыль предприятия выбранного показателя производственной мощности составим отчет о прибылях и убытках по трем вариантам.

Таблица 2

Влияние на прибыль выбора базы распределения постоянных общепроизводственных расходов

| Практическая мощность |

Нормальная мощность |

Бюджетная мощность |

| Выручка |

33 600 000 |

33 600 000 |

33 600 000 |

| Себестоимость проданной продукции (запасы готовой продукции на начало периода + затраты на выпуск готовой продукции – запасы на конец периода +,- отклонения): |

| Запасы на начало |

0 |

0 |

0 |

| Переменные производственные затраты |

22880000 |

22880000 |

22 880 000 |

| Постоянные производственные затраты |

3300000 |

4752000 |

5 940 000 |

| Запасы на конец (-) |

1190000 |

1256000 |

1 310 000 |

| Отклонения (+,-) |

2100000 (+) |

648000 (+) |

540 000 (-) |

| Итого себестоимость проданной продукции |

27090000 |

27024000 |

26 970 000 |

| Валовая прибыль |

6510000 |

6576000 |

6630000 |

| Управленческие и коммерческие расходы |

2810000 |

2810000 |

2810000 |

| Операционная прибыль |

3700000 |

3766000 |

3820000 |

Из таблицы 2 видно, что операционная прибыль, полученная при варианте использования показателя нормальной производственной мощности, меньше прибыли, полученной при использовании бюджетной мощности на 54000 руб.

В периоды необычайно высокого уровня производства сумма постоянных расходов, относимых на каждую единицу продукции, уменьшается так, что запасы не будут поглощать излишние постоянные расходы и не возникнет ситуации, когда запасы оцениваются сверх себестоимости.

Итак, Сравнивая положения МСФО 2 «Запасы» с ПБУ 5/01 «Учет материально-производственных запасов» можно выделить следующие основные отличия:

допускается нормативный метод оценки запасов;

регламентируется порядок (а) учета затрат на производство в части определения метода учета затрат на производство и калькулирования себестоимости продукции (метод полного распределения затрат); (b) классификации затрат (прямые, косвенные, переменные и постоянные);

регламентируется специальный порядок распределения (с) переменных и (d) общепроизводственных косвенных затрат;

даются рекомендации по распределению косвенных затрат сырья и материалов, а также по оценке побочной продукции в комплексных производствах,

выделяется группа расходов, которые в установленном порядке списываются на уменьшение прибыли отчетного периода (сверхнормативные производственные затраты, складские затраты, управленческие , расходы на продажу);

отменен способ оценки запасов – ЛИФО.

МСФО 29 «Финансовая отчетность в условиях гиперинфляции»

Понятием «стоимость» в бухгалтерском учете определяют стоимость денег как неизменную во времени единицу измерения, что вполне приемлемо в качестве практического утверждения. Тем не менее когда влияние инфляции на стоимость денег больше незначительного, применение исторического понятия термина «стоимость», основанного на стандартах составления финансовой отчетности, часто существенно снижается. Высокий уровень инфляции порождает большое количество проблем для предприятий, которые формируют свои бухгалтерские балансы на основе исторического значения стоимости.

Превышение роста цен более чем на 10% в 1970-х и в начале 1980-х гг. в большинстве стран мира привело к инфляции. Хотя методы расчета инфляции широко обсуждались, интересно, что в конце 80-х инфляция резко исчезла в Соединенных Штатах и Западной Европе. Более того, споры по поводу расчета инфляции и концепции обслуживания капитала не нашли отражения в современных стандартах бухгалтерской отчетности.

Страны с гиперинфляционной экономикой

Наряду со странами Западной Европы с хорошими перспективами экономик существуют страны, в которых проблема гиперинфляции остается главной. В некоторых из них инфляция достигла такого уровня – уровня гиперинфляции, что, во-первых, национальная валюта больше не является мерой стоимости экономики и, во-вторых, население страны больше не отдает предпочтения национальной валюте при сохранении своих накоплений. Вместо этого население предпочитает хранить свои сбережения в стабильной иностранной валюте или неденежных активах. Согласно стандартам бухгалтерского учета США гиперинфляция возникает, когда общий уровень инфляции превышает 100% в течение трех лет. Существует несколько дополнительных критериев, которые должны быть приняты в расчет согласно Международным стандартам финансовой отчетности (МСФО, Стандарт), чтобы определить, существует ли в стране гиперинфляция. Страны, которые обычно рассматриваются как страны с гиперинфляционной экономикой из-за того, что в последние три года общий уровень инфляции составлял 100% или более: Ангола, Беларусь, Демократическая Республика Конго, Румыния, Сербия, Черногория, Суринам, Турция, Узбекистан, Зимбабве.

Информацию об уровне инфляции в различных странах можно найти в издании «Международная финансовая статистика», публикуемом ежемесячно Международным валютным фондом.

Подходы к регулированию

Проблема финансовой отчетности, основанной на подходе изменения цены, достигает такой остроты под давлением гиперинфляции, что финансовая отчетность, составляемая в валюте, подверженной гиперинфляции, не имеет смысла. Поэтому необходим подход, способный позволить предприятиям, которые работают в условиях гиперинфляционной экономики, сдавать достоверную финансовую отчетность. Существуют два подхода расчета уровня гиперинфляции:

– перевод учетных данных из одной валюты в другую. Финансовые данные, выраженные в валюте, подверженной гиперинфляции, пересчитываются с помощью ценового индекса и выражаются в какой-либо единице измерения (валюте, подверженной инфляции) на день составления баланса; – устойчивая иностранная денежная единица. Предприятие использует относительно устойчивую валюту, например предшествующую, как валюту финансовой отчетности. Если сумма сделки изначально не выражается в этой устойчивой валюте, то тогда она переводится в устойчивую валюту путем применения метода индексирования. МСФО 29 «Финансовая отчетность в условиях гиперинфляционной экономики» разрешает использовать только подход перевода учетных данных из одной валюты в другую. Предприятиям, работающим в условиях гиперинфляционной экономики, запрещено согласно МСФО использование подхода устойчивой иностранной денежной единицы как меры измерения в бухгалтерском учете, если эта валюта не удовлетворяет требованиям МСБУ (IAS) 29 «Результаты изменения курсов иностранных валют», то есть валюты страны, в которой работает предприятие.

Основная идея МСФО 29 состоит в том, что отчет о результатах операционной деятельности, выраженный в национальной (подверженной гиперинфляции) валюте, без пересчета недействителен:

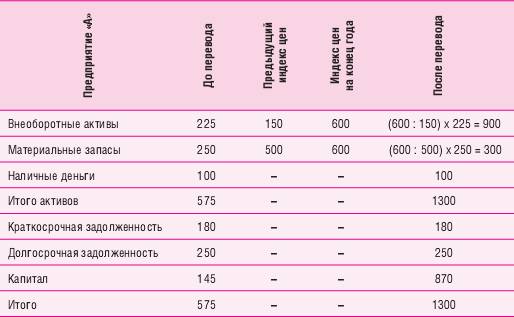

– финансовый отчет предприятия, функциональная валюта которого является валютой, подверженной гиперинфляции, вне зависимости от того, основан ли он на историческом подходе стоимости или на подходе текущей стоимости, должен быть выражен в учетных денежных единицах на дату составления бухгалтерского баланса; – соответствующие цифры на предыдущую дату, по МСФО 1 «Представление финансовой отчетности», и любая другая информация по сравнению с более ранними периодами также должны быть представлены в учетных денежных единицах на дату составления бухгалтерского баланса; – прибыль или издержки по неденежным активам должны быть включены в чистый доход и раскрыты отдельной строкой. МСФО 29 требует, чтобы итоговая сумма по балансу, еще не выраженная в учетных денежных единицах на дату составления бухгалтерского баланса, тоже была выражена в учетных денежных единицах на дату составления бухгалтерского баланса посредством применения общего индекса цен. Приведенный ниже пример показывает в общих чертах схему перевода итоговой суммы бухгалтерского баланса предприятия.

Пример 1

Допустим, что предприятие «А» работает в условиях гиперинфляционной экономики, тогда согласно МСФО 29 необходимо все неденежные активы в балансе перевести в учетные денежные единицы с применением общего индекса цен:

Исходя из примера возникает ряд вопросов:

– Какая статья актива баланса денежная, а какая неденежная? – Как предприятию выбрать подходящий индекс цен? – Какой использовать ценовой индекс при пересчете специфичных активов? Стандарт предлагает руководство по пересчету в учетной денежной единице на дату составления бухгалтерского баланса, но признает, что при инфляции последовательное обращение к процедурам пересчета от периода к периоду более важно, чем точное представление итоговых сумм в уже представленных отчетах. Требования Стандарта выглядят достаточно убедительно, но, как показывает практика, оставляют много невыясненных вопросов.

Принимая во внимание возможность выбора между пересчитанными финансовыми данными с корректировкой на гиперинфляцию после представления бухгалтерского баланса и бухгалтерским балансом в устойчивой иностранной валюте, некоторые пользователи информации могут предпочесть последнее.

МСФО 29 следует применять всем предприятиям, валюта баланса которых выражена в национальной валюте, подверженной гиперинфляции. Стандарт должен применяться как дочерними, так и материнскими структурами в консолидированном финансовом отчете. Финансовые отчеты предприятий, функциональная валюта которых – валюта гиперинфляционной экономики, должны быть пересчитаны в соответствии с МСФО 29 и потом, если материнская компания использует в своих расчетах другую валюту, необходимо перевести их в единую валюту в соответствии с МСФО 21, прежде чем объединить данные в консолидированный отчет материнской компании.

Определить, является ли экономика гиперинфляционной в соответствии с МСФО 29 достаточно сложно. Стандарт не устанавливает абсолютное значение уровня гиперинфляции. Вместо этого Стандарт рассматривает следующие характеристики в качестве показателей экономического климата страны:

большинство населения страны предпочитает держать свои сбережения в неденежных активах или в относительно устойчивой иностранной валюте. Сбережения, выраженные в национальной валюте, немедленно инвестируются для сохранения покупательной способности;

большинство населения страны стремится выражать денежные суммы не в национальной валюте, а в относительно устойчивой иностранной денежной единице. Цены могут выражаться в этой валюте;

продажа и покупка в кредит осуществляются по ценам, которые компенсируют ожидаемые убытки от потери покупательной способности денежной единицы в течение периода кредитования, даже если этот период короткий;

процентные ставки, зарплата и цены связаны с ценовым индексом;

общий уровень инфляции за последние три года достигает либо превышает 100%.

Определить, в какой момент валюта становится гиперинфляционной и когда прекращает ею быть, на практике не так просто. Рассмотрение тенденций, а также здравый смысл важны при принятии такого решения в той же степени, что и постоянство измерения.

Процесс перевода учетных данных из одной валюты в другую согласно МСФО 29

Перевод учетных данных из одной валюты в другую согласно МСФО 29 может рассматриваться как процесс, состоящий из нескольких шагов:

выбор ценового индекса;

анализ и пересчет активов и задолженности с учетом ценового индекса;

пересчет отчета о прибылях и убытках на базе ценового индекса;

расчет прибыли и убытков от чистых денежных активов с учетом ценового индекса;

перевод из одной валюты в другую учетных данных отчета о движении капитала на базе ценового индекса;

пересчет соответствующих цифр на базе ценового индекса.

Выбор ценового индекса

Стандарт требует, чтобы предприятия использовали общий индекс цен, который отражает изменения в покупательной способности валюты. Предпочтительно, чтобы тот же самый индекс использовался всеми предприятиями по гиперинфляционной валюте.

Иногда общий индекс цен, выбранный предприятием, неприменим во всех периодах, где необходим пересчет долгосрочных активов. В этом случае предприятию будет необходимо сделать оценку индекса цен, базируемого, например, на изменении обменного курса функциональной валюты к относительно устойчивой иностранной валюте.

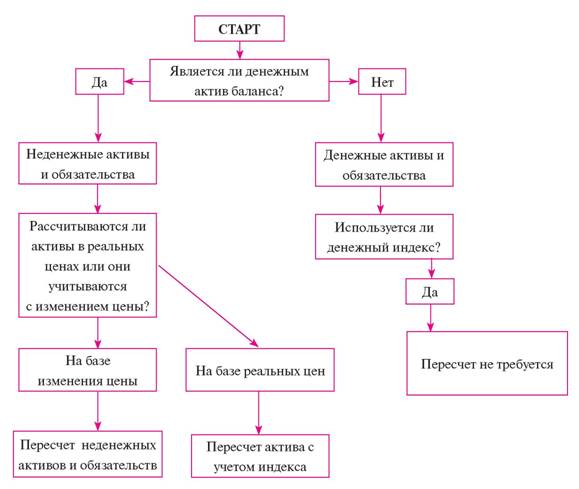

Анализ и пересчет балансовых активов

Схема процесса пересчета активов и задолженности согласно требованиям МСФО 29 приведена на рисунке (бухгалтерский баланс приведен в соответствие с уровнем гиперинфляции).

Во многих гиперинфляционных экономиках национальное законодательство может требовать от предприятий приведения в соответствие финансовой информации, базированной на изменении цен. Например, внутреннее законодательство может требовать от предприятий приведения в соответствие размера основных фондов посредством применения мультипликатора. Хотя финансовая информация, приведенная в соответствие с национальным законодательством, зачастую представляется как информация по «текущей стоимости», иногда она может не отвечать требованиям определения «текущая стоимость», концептуальным основам формирования и представления финансовой отчетности. В этом случае предприятие должно определить реальное изменение цен на активы и обязательства, прежде чем применять требования МСФО 29.

Схема не иллюстрирует перевод учетных данных инвесторов и филиалов компаний, отложенного налогообложения и капитала из одной валюты в другую.

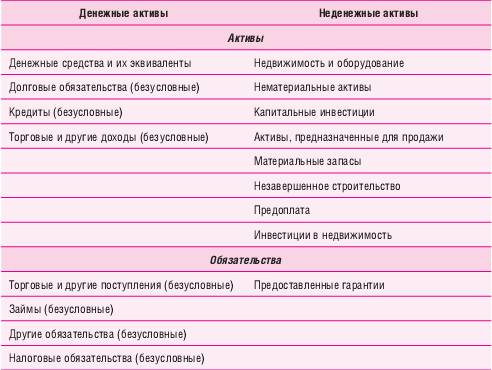

Какой актив является денежным, а какой не является? Это происходит потому, что денежные активы обычно не должны быть выражены в учетных денежных единицах на дату составления бухгалтерского баланса. Большинство статей актива баланса уже классифицированы как денежные или неденежные.

Классификация статей баланса на денежные и неденежные не всегда однозначна. Денежные активы определены МСФО 29 как «денежные средства полученные и ожидаемые». МСФО 21 «Влияние изменения валютных курсов» дает расширенное определение денежным активам как денежным средствам полученным, активам и обязательствам к получению, выраженным в определенной сумме. Стандарт расширяет это понятие и дальше: «существенный признак денежных активов – это право к получению (или обязательство к выплате) фиксированной суммы». Примеры, приведенные в тексте МСФО 21, – это пенсионные выплаты или другие денежные поступления работникам, другие виды обеспечения в денежной форме и дивиденды в денежной форме, которые признаются как обязательства. Это денежные средства и банковские счета, поступления от торговли и дебиторская задолженность, а также займы.

МСФО 39 также утверждает, что если обязательство в иностранной валюте выступает как краткосрочный ликвидный финансовый актив, то тогда оно должно быть вначале пересчитано с учетом амортизационной стоимости в основной валюте, таким образом выступая как денежный актив. Это предполагает, что обязательства в иностранной валюте, которые классифицируются как долгосрочные инвестиции, рассматриваются как денежные активы.

Существенная особенность неденежных активов – отсутствие права получения (или обязательства к поставке) фиксированного или определенного количества денежных знаков. Примеры, представленные в тексте Стандарта, – суммы предо-плаченные за товары и услуги (например, предоплата аренды), деловая репутация, нематериальные активы, инвентарь, недвижимость и оборудование, условия доставки неденежных активов. МСФО 39 также показывает, что инвестиции в акции в филиалах, партнерах или совместных предприятиях – неденежные активы.

Примером активов, которые не могут быть однозначно классифицированы как денежные или неденежные, выступают обязательства по гарантиям. В зависимости от их условий они являются денежными, неденежными или частично денежными. Предоставленная гарантия может быть:

– полностью денежной, когда потребители имеют только право вернуть

продукт и потребовать возврата денежных средств; – неденежной, когда потребители имеют право замены дефектного продукта; – частично денежной, когда потребители могут выбрать между заменой дефектного товара и возвратом денежных средств. В свете требований МСФО 29 часть гарантии должна рассматриваться как неденежный актив, а оставшаяся – как денежный. Приведем еще ряд примеров:

– совместные предприятия могут рассматриваться как частично денежные активы с учетом уровня содержания в них денежных и неденежных единиц. Независимо от этого МСФО 29 определяет отдельные правила пересчета инвестиций, которые не опираются на различия между денежными и неденежными активами; – депозиты или платежи полученные или отправленные. Если платежи рассматриваются как предоплата или осуществленные платежи, тогда эти суммы являются неденежными активами. Если платежи рассматриваются как депозиты и подлежат возвращению, тогда эти суммы, вероятно, выступают как денежный актив. Следует также отметить, что индексированные активы и обязательства, а также процентные ставки, арендные платежи, зарплата и индексированные цены, особенно трудно классифицировать.

Денежные активы

Денежные активы должны быть пересчитаны с поправкой на инфляцию. В любом случае денежные активы и обязательства, выраженные в контрактах в изменяющихся ценах, например индексированные облигации и займы, должны быть приведены в соответствие с основным контрактом, чтобы показать обязательство выплаты, согласно срокам контракта на дату составления бухгалтерского баланса. Этот тип пересчета учетных данных фактически не является инструментом пересчета инфляции, он является больше инструментом пересчета прибыли или убытков от финансового инструмента. Учет индексированных на инфляцию облигаций и займов в соответствии с МСФО 39 может привести к непонятному финансовому отчету. В зависимости от определенной формулировки понятия «регулирование инфляции» такие контракты могут дать толчок к развитию деривативов, и прибыль (и убытки) должны быть включены в доход или капитал предприятия исходя из того, как классифицирован тот или иной инструмент в соответствии с требованиями МСФО 29.

Неденежные активы с поправкой на текущую стоимость

Неденежные активы с поправкой на текущую стоимость «не пересчитывают-ся, поскольку они уже выражены в реальных денежных единицах на дату составления бухгалтерского баланса. Понятие «текущая стоимость» не определена по Стандарту, однако концептуальные основы формирования и представления финансовой отчетности дают следующее определение: активы, выраженные в денежной форме, и денежный эквивалент, который необходимо уплатить, если бы тот же самый актив или его эквивалент были бы приобретены в настоящее время. Обязательства, выраженные в необесцененной сумме денежных средств или их денежных эквивалентов, которые необходимо уплатить на отчетную дату». Для целей пересчета финансовых отчетов при изменениях цен МСФО 29 расширяет это определение, включая определение чистой определимой стоимости и рыночной стоимости на дату составления бухгалтерского баланса. Таким же образом неденежные активы, определенные в реальной стоимости, включены в концепцию текущей стоимости МСФО 29.

Важно заметить, что повторно оцененные суммы неденежных активов необязательно должны быть равны текущей стоимости и должны быть переоценены с даты переоценки.

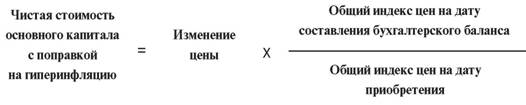

Неденежные активы с учетом изменения цены

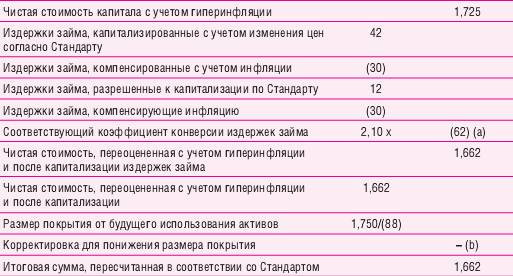

Неденежные активы, выраженные с учетом изменения цены или цены ниже цены обесценения, выражены в денежной сумме на дату их приобретения. Переоцененная стоимость, или стоимость ниже цены обесценения, может быть рассчитана по формуле:

Применение этой формулы к расчету недвижимости, оборудования, инвестиций, материальных запасов сырья и товаров, деловой репутации, патентов, торговых марок и других подобных активов вполне прямое, но требует детализированных данных о времени их приобретения и точных индексов цен на эти даты.

Пример 2

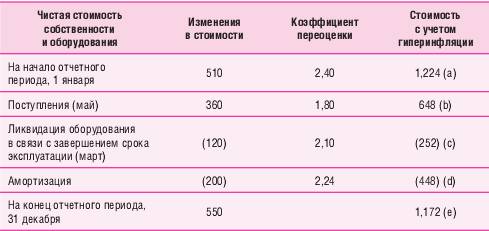

Переоценка недвижимости и оборудованияв соответствии с требованиями МСФО 29

(a) Баланс на начало отчетного периода был пересчитан с учетом изменения в стоимости активов с применением коэффициента пересчета на начало и конец отчетного периода.

(b) Поступления пересчитываются с учетом индекса цен с мая по декабрь.

© Оценка ликвидационной стоимости оборудования в связи с завершением срока эксплуатации пересчитана с учетом ценового индекса на начало и конец отчетного периода.

(d) Затраты на амортизацию были пересчитаны с учетом издержек по балансу, пересчитанных с учетом гиперинфляции. Альтернативный подход: переоценка затрат на амортизацию с применением соответствующего коэффициента переоценки довольно прост, но результаты могут быть не такими точными, как при учете поступлений и оценки ликвидационной стоимости в течение отчетного периода.

(e) Баланс на конец отчетного периода на практике считается как итог п.(а)–(d). Альтернативный подход: предприятие могло рассчитать баланс на конец отчетного периода, переоценивая цену покупки отдельных активов с учетом ценового индекса в течение всего периода владения.

Расчет, показанный в п. (а)–(е), требует учета общего ценового индекса на заданные даты и иногда базируется на средних или наилучших оценках на фактическую дату сделки.

Материальные запасы товаров и незавершенного производства следует переоценивать с дат покупки. Это означает, что произведенные товары должны быть переоценены с соответствующих дат закупки. Точно так же, если процесс производства занимает несколько фаз, то стоимость товаров в каждой из этих фаз должна быть переоценена с даты закупки.

Когда предприятие закупило актив и оплата отсрочена на большой срок, настоящая стоимость признается как стоимость актива. МСФО 29 облегчает ситуацию, допуская, что если невозможно определить размер прибыли, актив переоценивается с даты платежа, а не с даты покупки.

Переоцененная стоимость неденежных активов рассчитывается по следующей формуле:

Корректировка инфляции по МСФО 29 базируется на использовании общего ценового индекса и может привести к превышению индексированной стоимости активов над их оценочной стоимостью. Поэтому МСФО 29 требует, чтобы переоцененная стоимость неденежных активов сокращалась в соответствии с Международными стандартами финансовой отчетности, когда она превышает размер активов, используемых в будущем (включая торговые и другие поступления).

Согласно этому требованию предприятие должно любое завышение размера активов проверять в соответствии с МСФО 36 «Обесценение активов».

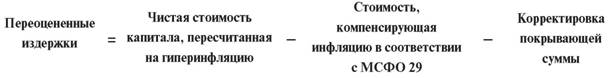

Пример 3

Издержки займа и корректировка чистой стоимости

После того как предприятие переоценило недвижимость и оборудование с учетом изменяющихся цен при помощи общего ценового индекса, необходимо пересчитать чистую стоимость капитала с учетом гиперинфляции.

(a) Издержки займа, капитализированные в настоящем финансовом отчете с учетом изменения цен, отменены, так как они не разрешаются МСФО 29.

(b) Если «чистая стоимость капитала, пересчитанная на гиперинфляцию, и после корректировки капитализированных издержек займа» превышает «размер покрытия от будущих поступлений», то пересчитанная стоимость должна быть снижена за счет «снижения размера покрытия от будущих поступлений».

Переоценка инвесторов и филиалов

МСФО 29 содержит отдельные правила переоценки инвесторов (т.е. партнеров и совместных предприятий). Если сам инвестор работает в той же валюте, то предприятие должно переоценивать баланс и доход инвестора в соответствии с требованиями Стандарта, чтобы вычислить его долю в чистых инвестициях и результатах операционной деятельности. Если переоцененная финансовая отчетность инвестора выражена в иностранной валюте, которая тоже является гиперинфляционной и негиперинфляционной, она должна быть представлена как заключительная. МСФО 21 «Влияние изменения валютных курсов» содержит похожую рекомендацию, которая устанавливает, что все суммы по балансу в текущем году для предприятия (т.е. для инвестора), функциональная валюта которого гиперинфляционная, должны быть окончательно переведены на дату последнего баланса.

Если материнская компания, финансовый отчет которой выражен в валюте страны с гиперинфляционной экономикой, имеет филиалы, финансовый отчет которых тоже выражен в валюте страны с гиперинфляционной экономикой, необходимо сначала пересчитать финансовый отчет филиала с применением общего ценового индекса страны, валюта которой используется, а затем уже включить филиал в консолидированный баланс материнской компании. МСФО 21 поясняет, что сумма за текущий год по балансу предприятия (т.е. филиала), функциональная валюта которого – валюта страны с гиперинфляционной экономикой, должна быть окончательно переведена на дату последнего составления баланса.

Если материнская компания, финансовый отчет которой выражен в гиперинфляционной валюте, имеет филиал, финансовый отчет которого выражен в валюте страны с негиперинфляционной экономикой, то последний следует пересчитать в соответствии с параграфом 39 МСФО 21.

В конечном счете МСФО 29 требует, чтобы в консолидированном финансовом отчете с различными датами представления отчетности все статьи вне зависимости от того, являются ли они денежными или неденежными активами, были переоценены в учетных денежных единицах на дату составления консолидированного отчета.

Расчет размера отложенного налогообложения

Определить, являются ли отложенные налоговые активы и обязательства денежными или неденежными активами, очень сложно, так как:

– отложенное налогообложение может рассматриваться в качестве корректировки стоимости как для денежных, так и для неденежных активов в зависимости от того, к какому виду актива или обязательств оно относится; – отложенные налоги как к уплате, так и к получению в очень ближайшем будущем почти идентичны обычным налогам. Следовательно, отложенные на короткий срок налоги к получению и к уплате могут рассматриваться как денежные активы. В любом случае вопрос заключается в том, является ли отложенное налогообложение денежным или неденежным активом для практических целей вычисления размера отложенных налогов, базируемых на разнице между настоящей стоимостью и налогами на активы и обязательства на дату составления баланса. Следовательно, независимо от различий денежных и неденежных активов размер отложенных налоговых выплат должен быть пересчитан на дату составления баланса.

Отложенные налоговые выплаты поднимают стоимость недвижимости и оборудования и должны учитываться в балансе предприятия, как если бы предприятие не работало в условиях гиперинфляционной экономики. С другой стороны, переоценка недвижимости и оборудования в соответствии с МСФО 29 должна учитываться в отчете о прибылях и убытках.

Переоценка капитала и первичное использование МСФО 29

В самом начале первого отчетного периода, когда предприятие использует МСФО 29, из-за того, что экономика, в которой работает предприятие, стала гиперинфляционной, ему следует переоценить компоненты собственного капитала в следующем порядке:

– компоненты собственного капитала, кроме реинвестированной прибыли и других поступлений, должны быть переоценены с применением общего ценового индекса с даты, когда были сделаны взносы в капитал;

– переоценка любых других поступлений, которая была сделана в предшествующем периоде, исключается; – переоцененная реинвестированная прибыль определяется балансированием из остальных итоговых сумм в переоцененном бухгалтерском балансе. В конце отчетного периода и в последующие периоды все компоненты собственного капитала должны переоцениваться с применением общего индекса цен с начала отчетного периода до даты следующего взноса. Неверно, что переоценка баланса с учетом изменения цен в условиях гиперинфляции может привести к повышению реинвестированной прибыли.

Хотя МСФО 29 обеспечивает рекомендациями переоценки активов, обязательств и отдельных составляющих уставного капитала, следует заметить, что внутреннее законодательство страны может и не позволить таких переоценок. Например, МСФО 29 может требовать переоценки высвобождаемых резервов, но с точки зрения законодательства некоторые резервы должны остаться нетронутыми. Поэтому в соответствии с МСФО 29 может получиться так, что переоцененная реинвестированная прибыль останется нераспределенной.

Пример 4

Переоценка отдельных компонентов капитала в соответствии с МСФО 29

Выпуск акций и размер дивидендов определяются с учетом общего ценового индекса, резерв переоценки опущен, и реинвестированная прибыль отделена от валюты баланса.

Пользователи финансовых данных, содержащихся в финансовом отчете компании, могут сделать вывод, что в соответствии с МСФО 29 размещенные резервы увеличились с 350 до 1600. Как бы то ни было, если национальное законодательство не разрешает переоценку активов, обязательств и компонентов капитала, то размещенные резервы остаются неизменными.

По этой причине пользователи финансовых данных, содержащихся в финансовом отчете, могут быть дезориентированы, какие же именно компоненты капитала распределимы. Предприятия, представляющие финансовую отчетность в соответствии с МСФО 29, могут таким образом раскрыть, какие компоненты капитала рас-пределимы, поскольку это не совсем очевидно из финансовых отчетов. Важно, чтобы предприятия давали дополнительную информацию в том случае, если корректировка по МСФО 29 привела к большему размеру резервов, чем распределяемые.

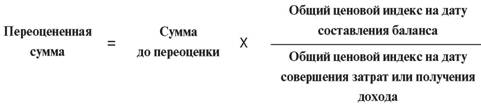

Переоценка отчета о прибылях и убытках

МСФО 29 требует, чтобы все активы с учетом изменения цены в отчете о прибылях и убытках были выражены в учетных денежных единицах на дату составления баланса. Стандарт содержит требование для текущей стоимости, лежащей в основе отчета о прибылях и убытках, потому что основополагающие сделки или события выражены в текущей стоимости на день их совершения, а не в учетных денежных единицах на дату составления баланса. Следовательно, все статьи в отчете о прибылях и убытках должны быть переоценены по следующей формуле:

В реальном балансе выполнение расчета очень часто представляется затруднительным, поскольку:

– предприятию необходимо составлять очень детальный отчет о датах совершения сделок и расходов; – валютный курс значительно колеблется, а использование усредненного курса недопустимо. В любом случае для практических целей очень часто используется курс, который наиболее реально отражает текущий курс. Например, средний курс за неделю или месяц может быть использован во всех сделках, выраженных в иностранной валюте, в течение отчетного периода. При этом нужно подчеркнуть, что если валютный курс значительно меняется, то использование усредненного курса недопустимо. Пример, приведенный ниже, показывает, как предприятие может переоценить выручку от продажи в учетных денежных единицах на дату составления баланса. Такой же принцип может применяться для расчета других статей отчета о прибылях и убытках, кроме:

– амортизации, которая обычно используется для пересмотра посредством переоценки издержек баланса на гиперинфляцию; – отложенных налоговых выплат, которые должны основываться на временных различиях между текущей стоимостью и налоговой базой по активам и обязательствам, переоцененной текущей стоимостью по статьям баланса и основной налоговой базой по этим статьям; – чистого денежного притока или убытка в соответствии с МСФО 29.

Пример 5

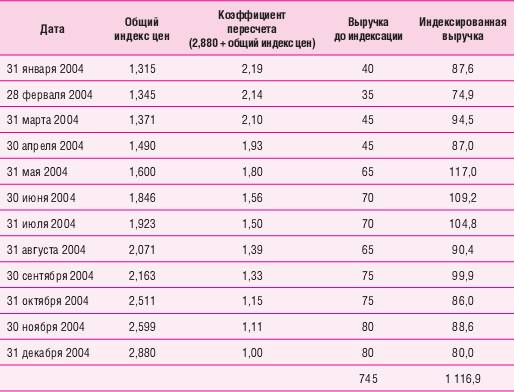

Пересчет отчета о прибылях и убытках

Предприятие будет пересчитывать выручку от реализации товаров и услуг за период, заканчивающийся 31 декабря 2004 г., когда общий ценовой индекс был равен 2,880.

Такой же расчет может быть произведен в отношении всех статей отчета о прибылях и убытках. На практике неизбежно будут некоторые неточности из-за ряда сделанных допущений, например:

– использования взвешенной средней, а не более детального просчета; – неточности в исчислении периода совершения сделки (т.е. расчет выручки за месяц в последний рабочий день месяца, что не совсем правильно).

Расчет прибыли или убытка от чистой денежной позиции

В теории гиперинфляция воздействует только на ценность денег и денежных активов и не воздействует на цену неденежных активов. Следовательно, лю-бая(ой) прибыль (или убыток) от гиперинфляции будет являться прибылью (или убытком) от чистой денежной позиции предприятия. Распределяя статьи в балансе, можно увидеть, что разность между денежными и неденежными активами практически всегда будет близка к нулю.

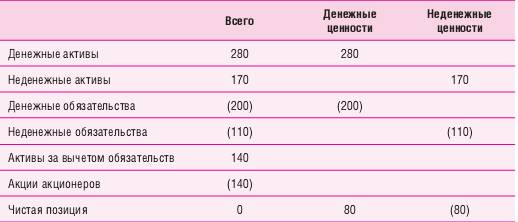

Индексация денежных и неденежных ценностей

Теоретически прибыль (или убыток) от чистой денежной позиции может быть рассчитана (рассчитан) с применением общего ценового индекса денежных активов и обязательств предприятия. Это требует от предприятия определения его чистой денежной позиции ежедневно, что на практике неосуществимо из-за трудностей классификации активов на денежные и неденежные. Поэтому Стандарт позволяет, чтобы прибыль (или убыток) от чистой денежной позиции была (был) установлена (установлен) с применением общего ценового индекса с использованием взвешенной средней за исчисляемый период. Соответствующее отношение, устанавливаемое при оценке размера прибыли (или убытка) от чистой денежной позиции (так как расчет базируется на средней величине за период или средней величине за месяц), неверно, если рассчитано без учета гиперинфляции и изменчивости чистой денежной позиции.

Вместе с тем, как было показано в вышеприведенной таблице, любая индексация неденежных активов должна производиться с такой же индексацией денежных активов. Следовательно, при подготовке финансового отчета более практично предположить, что прибыль (или убыток) от чистой денежной позиции отражает переоценку неденежных активов. Отдельный расчет чистой прибыли (или убытка) может служить для проверки резонности переоценки неденежных активов.

Прибыль (или убыток) от чистой денежной позиции следует включать в чистый доход и раскрывать отдельной строкой. Это может помочь представить их вместе с активами, имеющими отношение к чистой денежной позиции, такими как прибыль (или убыток) по процентам по предоставленным кредитам и различие в валютном курсе по предоставленным или заемным средствам.

Переоценка отчета о движении денежных средств

МСФО 29 также требует, чтобы все статьи в отчете о движении денежных средств были выражены в учетных денежных единицах на дату составления баланса. На практике это самое трудновыполнимое требование.

Сложность становится очевидной при переоценке денежного потока. МСФО 7 «Отчет о движении денежных средств» требует предоставления следующей информации:

– денежный поток от операционной деятельности (представленный выручкой от основного вида деятельности предприятия, а также другими поступлениями от деятельности, не связанной с инвестированием и финансовой деятельностью); – денежный поток от инвестиционной деятельности (т.е. приобретение и выбытие из оборота долгосрочных активов, а также другие инвестиции, не включенные в эквивалент денежных средств); – денежный поток от финансовой деятельности (т.е. деятельности, которая отражает изменения в капитале и заемных средствах предприятия). МСФО 29 требует переоценки большинства статей отчета о движении денежных средств в связи с тем, что реальные денежные потоки во время сделок будут отличаться от данных, представленных в отчете о движении капитала. Для переоценки разных статей используются разные методы пересчета, в то же время переоценка некоторых статей допускает ряд неточностей. Например, статьи в отчете о прибылях и убытках должны быть проиндексированы с использованием общего ценового индекса за тот период, когда произошло получение прибыли и произведены затраты. Но это приводит к непоследовательности результатов. Так, индексация статей баланса затруднена из-за неточной классификации активов на денежные и неденежные: как предприятие будет идентифицировать прибыль (или убыток) в отчете о движении капитала.

Переоценка соответствующих статей

МСФО 29 требует, чтобы вся финансовая информация была представлена в учетных денежных единицах на дату составления баланса, поэтому:

– соответствующие статьи предыдущего отчетного периода независимо от того, рассчитывались ли они с учетом изменения цен или на основе текущей стоимости, должны быть проиндексированы с учетом общего ценового индекса; – раскрытая информация о предшествующих периодах также должна быть выражена в учетных денежных единицах. Приложение В к МСФО 34 «Промежуточные финансовые отчеты» содержит требование, чтобы промежуточный финансовый отчет в условиях гиперинфляционной экономики был представлен с учетом тех же принципов, что и в конце финансового года. Это означает, что финансовый отчет должен быть представлен в учетных денежных единицах в конце отчетного промежуточного периода и прибыль или убыток от чистой денежной позиции включена (включен) в расчет чистого дохода. Сравнительная финансовая информация за предшествующие периоды должна быть также переведена в денежные единицы, используемые в отчетности. Предприятие, которое представляет финансовые отчеты ежеквартально, должно переоценивать балансы и отчеты о прибылях и убытках также ежеквартально.

При переоценке финансовых отчетов предприятию не позволяется распределять по годам полученную прибыль (или убыток) по чистой денежной позиции. Также запрещено использовать усредненный размер инфляции за год при подготовке промежуточного финансового отчета в условиях гиперинфляционной экономики.

Финансовая информация при гиперинфляционной экономике

Когда функциональная валюта, в которой предприятие представляет свои финансовые отчеты, становится гиперинфляционной, необходимо применять МСФО 29. Стандарт требует, чтобы финансовые отчеты и любая другая информация за предшествующие периоды были выражены в учетных денежных единицах на дату составления баланса. Но Стандарт не определяет:

– должна ли переоценка производиться с дат приобретения активов; – должна ли переоценка производиться с того момента, как экономика стала гиперинфляционной.

Деятельность в условиях нормализующейся экономики

Когда экономика нормализуется, предприятия должны прекратить составление отчетов в соответствии с МСФО 29. Статьи, выраженные в учетных денежных единицах на конец предшествующего периода, будут рассматриваться как посчитанная стоимость статей баланса.

Определить момент, когда валюта перестает быть гиперинфляционной, на практике не просто. В связи с этим важно просматривать тенденции постоянно, а не только на дату составления баланса. Кроме того, финансовые отчеты не должны быть неустойчивы в представлении гиперинфляции, когда можно сделать более точный расчет, чтобы избежать этого.

Даже желательно, чтобы экономика время от времени становилась гиперинфляционной в течение финансового года. Тогда, как только предприятие установит, что оно работает в условиях гиперинфляции, оно начнет представлять промежуточные финансовые отчеты по принципам, изложенным в МСФО 29. Стандарт должен применяться с начала отчетного периода с момента обнаружения гиперинфляции. Также, возможно, что экономика перестанет быть гиперинфляционной в течение года. Стандарт не дает никаких рекомендаций по поводу прекращения его использования в течение промежуточного периода. На практике слияние промежуточных отчетных периодов, когда применялся Стандарт 29, может привести к непонятному финансовому отчету. Поэтому мы считаем, что предприятию следует прекратить применение Стандарта со следующего года.

Перевод в другую валюту

Если предприятие, валюта финансового отчета которого является гиперинфляционной, хочет перевести финансовые отчеты в другую валюту, то сначала оно должно переоценить свои финансовые отчеты в соответствии с МСФО 29, а потом применить следующее: все статьи (т.е. активы, обязательства, капитал, доходы и расходы и т.д.) должны быть переоценены на дату последнего баланса, кроме случаев, когда статьи баланса переведены в негиперинфляционную валюту, и сравнительный размер статей баланса будет тем же, что и в предшествующем году (т.е. без корректировки последующих изменений в ценах и обменных курсах).

Другими словами, когда предприятие применяет МСФО 29 и переводит финансовую отчетность в негиперинфляционную валюту, информация для сравнения должна быть переоценена по МСФО 29, а не по МСФО 21 (т.е. сравнительная информация должна соответствовать информации за предшествующий период). Когда экономика страны перестает быть гиперинфляционной и переоценки в соответствии с МСФО 29 больше не требуется, предприятие должно использовать размер статей баланса, переоцененных с учетом уровня цен на дату завершения гиперинфляции, чтобы перевести статьи финансового отчета в национальную валюту.

Раскрытие информации

МСФО 29 требует от предприятий, применяющих требования Стандарта, раскрывать следующую информацию:

– факт, что финансовые отчеты и соответствующие цифры за предыдущие периоды были переоценены с учетом изменения покупательной способности, поэтому как результат выражены в учетных денежных единицах на дату составления баланса;

– какой подход был использован при составлении финансового отчета – метод изменения стоимости или метод текущей стоимости;

– уровень ценового индекса на дату составления баланса и изменение его в отчетном периоде по сравнению с предыдущим.

Следует отметить, что раскрытие финансовой информации, которая была индексирована по МСФО 29 как добавочная к данным непроиндексированным, запрещается. Это делается, чтобы предотвратить предоставление финансовой информации, базируемой на подходе изменения цен, вместо финансовых данных, проиндексированных в соответствии с МСФО 29. Требования Стандарта не приветствуют предоставление непереоцененной финансовой информации, хотя и не совсем запрещают ее. Предоставление таких данных идет вразрез с требованиями МСФО.

Пример 6

Холдинг Koз работает в условиях гиперинфляции и поэтому предоставляет следующую информацию:

Koз HoldingA.S (2002)

Упрощенный консолидированный баланс

31 декабря 2002 г.

(Суммы выражены в миллиардах турецких лир; покупательная способность турецких лир на 31 декабря 2002 г., если не указано иное.)

Подготовка финансового отчета

Финансовый отчет, выраженный в турецких лирах

Эти консолидированные отчетные данные базируются на требованиях национального законодательства, которое поддерживает концепцию подхода изменения цены (кроме переоценки недвижимости и оборудования) с корректировкой покупательной способности турецкой лиры. Такой подход используется для целей более достоверного представления отчетных данных в соответствии с требованиями МСФО.

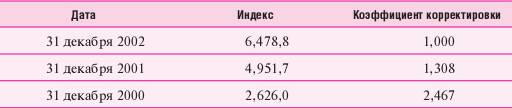

Переоценка покупательной способности турецкой лиры на 31 декабря 2002 г. проведена в соответствии с МСФО 29 «Подготовка финансовой отчетности в странах с гиперинфляционной экономикой». Стандарт требует, чтобы финансовые отчеты предприятий, работающих в условиях гиперинфляции, были представлены в учетных денежных единицах на дату составления баланса и соответствующие статьи баланса предыдущего периода также были переведены в учетные денежные единицы. Одно условие должно выполняться: совокупный уровень инфляции за последние три года должен приближаться или превышать 100%. Переоценка была произведена с учетом коэффициента корректировки общего ценового индекса Турции, опубликованного Государственным комитетом статистики. Данные об использованных индексах и коэффициентах корректировки приведены ниже.

Были предприняты следующие шаги.

Финансовые отчеты, представленные в гиперинфляционной валюте, были переоценены в учетные денежные единицы на дату составления баланса, а также подверглись переоценке данные за предшествующие периоды.

Денежные активы и обязательства представлены в текущих ценах, поэтому они не были переоценены в учетные денежные единицы на дату составления баланса.

Неденежные активы и обязательства, которые не выражены в текущих ценах на дату составления баланса, были переоценены с учетом корректировочных коэффициентов за последний месяц.

Сравниваемые финансовые отчеты были проиндексированы с использованием общего индекса покупательной способности национальной валюты на дату составления баланса.

Все статьи расходов и доходов по балансу были переоценены с применением корректировочных коэффициентов (за месяц, полгода, год).

Влияние инфляции на чистую денежную позицию холдинга Koз, его филиалов и совместных предприятий, работающих в условиях гиперинфляции, включено в отчет о прибылях и убытках как убыток от чистой денежной позиции.

Результаты обязательств финансовой группы в иностранной валюте переведены в турецкие лиры по усредненному курсу, взятому за год, исключая иностранные совместные предприятия, работающие в национальных денежных единицах. Активы и обязательства, выраженные в иностранных денежных единицах, переведены в турецкие лиры по состоянию на конец года. Изменение курсов переоценки между усредненным размером чистых обязательств и размером чистых обязательств на конец периода включено в резерв переоценки финансового отчета.

Принятие Международных стандартов финансовой отчетности

Международный стандарт финансовой отчетности «Первое применение» требует применения МСФО 29 к любым периодам, в течение которых функциональная валюта была гиперинфляционной.

Внедрение рекомендаций МСФО 1 привело к тому, что если предприятие использует параграфы 16–19 МСФО, оно применяет Стандарт 29 к периодам, когда была определена переоцененная или справедливая стоимость.

|