Введение

Первое солидное общество, занимающееся страхованием жизни, под названием «Эмикебл» («дружеский») возникло в Англии в 1706 г. Однако математика личного страхования была еще слабо развита: система тарифных ставок была простой и не дифференцировалась по возрастам.

Значительный прогресс в развитии страхования жизни был достигнут в деятельности другого страхового общества – «Эквитебл». Впервые стали использоваться таблицы смертности, тарифные ставки дифференцировались по возрастам. Деятельность «Эквитебла» была весьма успешной, что стимулировало появление новых страховых обществ.

В условиях капиталистического производства страхование становится товаром. Это означает, что страховые операции должны приносить прибыль. В то же время страховые тарифы должны быть максимально низкими, чтобы привлечь как можно больше страхователей. То есть возникает необходимость в обеспечении финансовой устойчивости страховых операций. На помощь страховщику приходят статистика и математика.

Статистика возникла в школе «политических арифметиков» Вильяма Петти, основоположника политической экономии. Его школа разделилась на два направления – экономическую и демографическую статистику. Последняя стала применяться в страховании жизни.

Основоположником актуарных расчетов был Джон Граунт. Отметим, что актуарные расчеты – это система математических и статистических методов, при помощи которой определяются финансовые взаимоотношения страховщика и страхователя по долгосрочному страхованию жизни. В 1662г. Д. Граунт опубликовал работу «Естественные и политические наблюдения, сделанные над бюллетенями смертности», которой и положил начало актуарным расчетам. Он первым построил таблицу смертности, которая является отправной точкой при построении тарифов в страховании жизни.

Продолжил работу над теорией актуарных расчетов английский астроном Эдмунд Галлей. Он дал определение основных показателей таблицы смертности, исчислил вероятность дожить и умереть для своих современников, ввел в науку понятие средней продолжительности предстоящей жизни, сформулировал методику регулирования тарифов в страховании жизни при помощи таблицы смертности. «Отец» актуарной науки ввел понятие нормы процента или нормы роста денег в страховании. Форма таблицы смертности Галлея и принципы ее построения употребляются до сих пор.

Реклама

Со временем теория актуарных расчетов продвигалась все дальше и глубже. Вклад в ее развитие внесли такие ученые, как Абрахам де Муавр (Англия), Антуан Депарсье (Франция), Томас Симпсон (Англия). К концу XVII – началу XVIII вв. были определены основные положения теории вероятностей и накопились статистические данные о смертности населения. Таким образом, страхование жизни получило научную базу. Со временем страховые общества самостоятельно накапливали статистический материал, с помощью которого уточнялись тарифы по страхованию жизни и совершенствовалась техника актуарных расчетов.

1.Понятие актуарных расчетов и их необходимость.

Классификация актуарных расчетов.

Актуарные расчеты - это система расчетных методов, построенных на математических и статистических закономерностях.

Они являются основой для регламентации страховых отношений между страховщиком и страхователями; для образования и расходования страхового фонда, в том числе в долгосрочных страховых операциях, связанных со страхованием жизни и пенсии; для расчетов тарифов по любому виду страхования и округления размеров тарифных ставок; для определения цели участия каждого страхователя в формировании страхового фонда; для учета части дохода, которою не получает страховщик от использования аккумулированных взносов страхователей в качестве кредитных ресурсов; для исчисления объема финансовых обязательств страховщика его страховых обязательств; для определения экономической целесообразности при формировании резерва взносов по каждому договору страхования жизни, а также совокупного резерва взносов страховой организации и размера выкупных редуцированных страховых сумм.

Актуарные расчеты преследуют две основные цели:

1) определение и анализ расходов на страхование конкретного объекта, себестоимость страховой услуги;

2) расчет тарифа по конкретному виду страхования стоимости услуги, оказываемой страховщиком страхователю.

В современном понимании “актуарий” - это человек, который обладает определенной квалификацией для оценки рисков и вероятностей в области финансов и предпринимательской деятельности, связанной со случайными событиями.

Актуарные расчеты представляют собой специфический род деятельности, предметом которой являются финансовые схемы, порождающие те или иные обязательства неопределенного будущего объема. В частности, это страховые и пенсионные обязательства. Необходимость в актуарных расчетах возникает в связи с риском невыполнения этих обязательств. Для накопительных пенсионных схем основными целями актуарных расчетов являются прежде всего определение резервов, оценка инвестиционных схем, норм отчислений от заработной платы, тестирование денежных потоков.

Реклама

Актуарные расчеты классифицируют по видам страхования, территории и времени (плановые и отчетные или последующие).

Плановые актуарные расчеты составляются в том случае, когда предполагается введение нового вида страхования, по которому отсутствуют достоверные наблюдения риска, во возможно использовать данные актуарных расчетов по однотипным или близким по содержанию видам страхования. Плановые актуарные расчеты корректируют каждые 3~4 года с использованием полученных статистических данных.

Актуарные расчеты могут быть общими (для всей страны), зональными (для определенного региона) и территориальными (для отдельного района).

Структура страховой калькуляции состоит из отдельных элементов расходов и дополнительно характеризуется соотношением между отдельными элементами расходов. Она позволяет анализировать страховую калькуляцию в целом и по частям, устанавливать цели по совершенствованию структуры калькуляции и контролировать их достижение. В динамике структуры страховой калькуляции находят отражение изменения в развитии риска, страховой политики, в состоянии конкурентной борьбы и т.д.

2. Актуарные исследования

Исследования, выполненные в России в последнее десятилетие в области актуарной математики, в основном относятся к страхованию. Они носят фрагментарный и эпизодический характер, что относится в первую очередь к прикладным работам. Отсутствие статистических данных (часто являющихся коммерческой тайной) и большинства прикладных работ примитивен.

Внимание, уделяемое в актуарной литературе пенсионным расчетам, значительно меньше, особенно это касается новых исследований. В учебной литературе традиционно рассматриваются расчеты аннуитетов (пенсий) на основе постоянной базовой процентной ставки и таблиц смертности. Исследовательские работы в основном ограничены развитием этих методов. Редки исследования, посвященные таким специфическим разделам пенсионной актуарной математики, как методы финансирования пенсионных схем, оценка активов, балансирование активов и обязательств по выплате пенсий, статистические модели множественных выбытий (декрементов) и т.п.

В России в настоящее время просто невозможно выполнять актуарные разработки, в частности, долгосрочные прогнозы, на аналогичном уровне. Оценки многих ключевых данных, указанных выше, даже грубые, отсутствуют.

В большинстве стран одним из важных направлений пенсионной политики считается стимулирование пенсионных накоплений. Одним из путей такого стимулирования является введение различных налоговых льгот на взносы работодателей и работников в негосударственные пенсионные схемы. Предприятия вычитают из налогооблагаемой прибыли наравне с зарплатой взносы в лицензированные НПФ. Их инвестиционный доход не облагается налогом на прибыль в течение накопительного периода. Участники фондов освобождены от подоходного налога на пенсионные взносы также на весь накопительный период - до начала выплат пенсий. При этом методы финансирования пенсионных схем, используемые при актуарных расчетах максимальных норм взносов, жестко предписываются законодательством с тем, чтобы ограничить объем освобождаемых от налогов средств. Актуарий, выполняющий оценивание, несет персональную ответственность за соблюдение нормативных требований, так как превышение норм отчислений может рассматриваться как уклонение от уплаты налогов. Одним из развитых в мире направлений исследований является изучение финансирования пенсионных планов при различных правилах налоговых льгот как части системы государственного регулирования, а также экономических эффектов различных (реальных или предлагаемых) изменений этих правил. Поскольку в России пока фактически не выработано такого рода системы льгот и контроля, соответствующие методы актуарных расчетов представляют большой интерес.

Насколько нам известно, в России еще не выполнялось исследований, которые могли бы подтвердить или опровергнуть тезис о том, что введение тех или иных налоговых льгот для стимулирования пенсионных накоплений сегодня было бы выгодно для государства в будущем, так как снизило бы нагрузку на пенсионную систему.

В задачу актуарных расчетов входит, во-первых, определение вероятности наступления страхуемого риска (страхового события) в будущем. В данном случае понятие «риск» может трактоваться как в негативном плане: кража автомобиля, цунами, болезнь - так и в положительном аспекте: дожитие страхуемого лица до определенного возраста, рождение ребенка и т.д. Второй составляющей является определение ожидаемой средней стоимости данного риска, то есть суммы, которую страховщик должен будет выплатить при наступлении страхового события.

Из этих двух составляющих (вероятность наступления страхового события и его ожидаемая средняя стоимость) складывается страховой тариф, то есть цена, которую будет предложено заплатить тому, кто захочет застраховаться от данного риска. Оговоримся сразу, что страховая компания в стоимость страхового тарифа закладывает административные расходы на ведение деятельности и норму прибыли.

Второй, не менее важной, задачей актуария является определение правильности расчета страхового тарифа после того, как полис (то есть договор между страхователем и страхуемым) поступил в продажу. Традиционно актуарные расчеты, как и страхование, разделяют на актуарные расчеты в области жизни (life inssurance) и не жизни (non-life inssurance). Страхование жизни включает в себя страхование случаев, где вероятность наступления страхового события связанна с продолжительностью человеческой жизни: выплата пожизненной пенсии при дожитии до определенного возраста, выплата пенсии супругу после смерти страхуемого лица, выплата капитала в случае смерти страхуемого и т.д. «Не жизнь» включает в себя все остальные виды страхования: страхование имущества, страхование от несчастных случаев и т.д. Страхование в области жизни, как правило, является средне или долгосрочным, в «не жизни» скор ее краткосрочным.

Так же основные задачи страховых актуарных расчетов могут быть условно подразделены следующим образом:

- исследование и группировка рисков в рамках страховой совокупности, то есть выполнение требования научной классификации рисков с целью создания гомогенной подсовокупности в рамках общей страховой совокупности;

- исчисление математической вероятности наступления страхового случая, определение частоты и степени тяжести последствий причинения ущерба как в отдельных рисковых группах, так и в целом по страховой совокупности;

- математическое обоснование необходимых расходов на ведение дела страховщиком и прогнозирование тенденций их развития;

- математическое обоснование необходимых резервных фондов страховщика, предложение конкретных методов и источников формирования этих фондов.

В пенсионном страховании основной задачей актуария является, во-первых, расчет ожидаемой продолжительности жизни получателя пенсии, во - вторых – определение схемы внесения пенсионных взносов и создания пенсионных резервов, достаточных для выполнения обязательств Фонда с учетом пожеланий Вкладчика. При растущей продолжительности жизни первая задача является особенно актуальной и требующей особого внимания – как определить, сколько в среднем проживет сегодняшний 60-летний пенсионер? При решении задач актуарных расчетов актуарий исходит из необходимости соблюдения равенства между ожидаемой современной стоимостью потока взносов и выплат по каждому договору.

3.Особенности построения страховых тарифов

Вопросы построениястраховых тарифов

занимают центральное место в деятельности любого страховщика. Значение их определяется тем, что страховщик, как правило, проводит ряд различных по содержанию и характеру видов страхования, требующих адекватного математического измерения взятых по договорам обязательств.

При организации актуарных расчетов необходимо предусматривать некоторые общие вопросы, которые не зависят от конкретного вида страхования. К ним относятся: определение нетто-премии, надбавки за риски расходов по ведению дела.

Тарифная ставка (премия) -

это цена страхового риска и других расходов, адекватное денежное выражение обязательств страховщика по заключенному договору страхования. Совокупность тарифных ставок носит название тарифа.

Тарифная ставка, по которой заключается договор страхования, носит название брутто-ставки,

В свою очередь брутто-ставка состоит из двух частей: нетто-ставки

и нагрузки.

Собственно нетто-ставка выражает цену страхового риска пожара, наводнения, взрыва и т.д. Нагрузка покрывает расходы страховщика по организации и проведению страхового дела, включает отчисления в запасные фонды, содержит элементы прибыли. В основе построения нетто-ставки по любому виду страхования лежит вероятность наступления страхового случая.

Под вероятностью какого-либо события А

- обозначаемой Р(А) -

называется отношение числа случаев М,

когда это событие происходит, к общему числу всех равновозможных случаев N,

когда оно в принципе могло произойти. Вероятность любого (в том числе и страхового) события заключена в пределах от 0 до 1. Если она достигает своих крайних границ, то страхование на случай наступления данного события проводиться не может. Страховые отношения складываются только тогда, когда заранее неизвестно, произойдет в данном году то или иное событие или нет, т. е. будет ли иметь место страховой случай. В страховании под вероятностью страхового события Р(А)

за определенный период времени, например год, понимают отношение количества страховых случаев к числу застрахованных объектов: М/N.

Частота страховых событий

определяется как отношение между числом страховых событий и числом застрахованных объектов - L/N,

то есть частота страховых событий показывает, сколько страховых случае в приходится на один объект страхования. Страховое событие (град, ураган, и т. п.) может повлечь за собой несколько страховых случаев, то есть охватить своим вредоносным воздействием многочисленные объекты страхования (случаи).

Опустошительность страхового события (коэффициент кумуляции риска)

представляет собой отношение числа пострадавших объектов страхования к числу страховых событий - М/L.

Минимальный коэффициент кумуляции риска равен 1. Если опустошительность больше 1, то больше кумуляция риска и тем больше цифровое значение между числом страховых событии и числом страховых случае в. По этой причине на практике страховые компании при заключении договоров имущественного страхования стремятся избежать сделок, где есть большой коэффициент кумуляции.

3.1 Калькуляция страховых расходов

Определение расходов по страхованию объекта выполняется с помощью страховой (актуарной) калькуляции, которая позволяет исчислять себестоимость услуги, оказываемой страховщиком, и анализировать расходы, вскрывать недостатка в деятельности страховщика и причины экономических, финансовых и организационных успехов и поражений.

Калькулируются затраты по принимаемому риску и суммы или доли расходов на ведение дела по обслуживанию договора страхования. Актуарная калькуляция рассчитывается для определения страховых платежей к договору, поэтому прежде всего следует с возможно максимальной точностью измерить в денежном выражении принимаемый страховщиком риск. Для этого необходимо:

- выделить событие, исчислить математическую вероятности наступления страхового случая, определить частоту и степень тяжести последствий причинения ущерба в отдельных рясковых группах и в целом по страховой совокупности, оценить риск как вероятностное событие и как величину стоимости тарифа, которая должна быть предъявлена к уплате составе Страхового платежа;

-выделить группы риска в рамках данной страховой совокупности, исследовать их в рамках страховой совокупности с целью создания гомогенной подсовокупности в рамках общей страховой совокупности;

-проанализировать страховую ситуацию и охарактеризовать ее, оценить те обособленные случайные события, которые приводят к колебаниям в страховых платежах, предъявленных к уплате, учесть выявленные отклонения в стоимости страховой услуги;

-выявить наличие полного или частичного ущерба, связаннее» со страховым случаем, и потребность измерения величины его распределения во времени и пространстве с помощью специальных таблиц;

-математически обосновать необходимые расходы на ведение дела страховщиком и выявить тенденции их изменения;

-рассчитать себестоимость страховой услуги в отношении всей страховой совокупности;

-математически обосновать необходимые резервные фонды страховщика, предложить (выбрать) конкретные методы и источники формирования этих фондов;

-выделить специальные резервы, находящиеся в распоряжении страховщика;

-составить прогноз и выполнить экспертную оценку величин сторнирования договоров страхования;

-рассчитать нормы ссудного процента и выявить тенденции его изменения в конкретном временном интервале;

-с помощью принципа эквивалентности установить адекватное равновесие между платежами страхователя и выразить это через страховую сумму и страховое обеспечение, предоставляемые страховым обществом;

-выполнить расчеты расходов и доходов по размещению полученных страховых взносов в пространстве и времени.

Рассмотрим пример. Возьмем 100 застрахованных объектов. Условно статистика показывает. что ежегодно два из них подвергаются страховому случаю. Какова вероятность того, что в текущем году с любым из застрахованных объектов в рамках выбранной страховой совокупности (100) произойдет реализация риска? Очевидно, она равна 0,02, или 2%. Это означает, что если бы в течение ста лет изучался один и тот же объект (т.е. проводилось 100 испытаний), то при этом с ним за весь период наблюдения произошел бы дважды страховой случай, то есть вероятность последнего для данного объекта можно считать равной 0,02, или 2%.

Нетто-ставка целиком предназначается для создания фонда выплат страхователям. В связи с этим она должна быть построена таким образом, чтобы обеспечить эквивалентность взаимоотношений между страховщиком и страхователем. Иными словами, страховая компания должна собрать столько страховых премий, сколько предстоит потом произвести выплат страхователям.

Возвращаясь к приведенному примеру, в котором имеется 100 застрахованных объектов с вероятностью страхового случаяР(А)

= 0,02. Как определить нетто ставку? Ситуация такова, что если бы каждый из этих объектов был застрахован, скажем, на 200 млн. руб., то ежегодные выплаты при условии, что ущерб больше или равен страховой сумме, составили бы 400 млн. руб. ( 0,02 х 100 х 200 млн. руб.). Если названные выплаты разделить на количество всех застрахованных объектов, то получаем долю одного страхователя в общем страховом фонде, равную 4 млн. руб. (0,02 х 200). Именно такую сумму (страховую премию) должен уплатить каждый страхователь, чтобы у страховой компании оказалось достаточно средств для выплаты страхового возмещения. Здесь 4 млн. руб. - нетто-ставка по данному виду страхования в рамках данной гомогенной страховой совокупности, или 2 тыс. руб. со 100 тыс. руб. страховой суммы.

Однако при проведении страхования сумма выплачиваемого страхового возмещения пострадавшим страхователям, как правило, отклоняется от страховой суммы по ним. Причем если по отдельному договору выплата может быть несколько меньше или равна страховой сумме, то средняя по группе объектов выплата на один договор может и превышать среднюю страховую сумму. При построении нетто-ставки учитывается как раз последний показатель. В этих условиях рассчитанная нетто-ставка корректируется на коэффициент, определяемый отношением средней выплаты к средней страховой сумме на один договор. Коэффициент убыточности (степень уничтожения) b

выражает соотношение между суммой выплаченного страхового возмещения Q и страховой суммой всех пострадавших объектов страхования S

(b=Q/S).

Данный показатель меньше или равен 1.

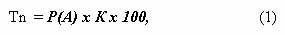

В результате получим следующую формулу для расчета нетто-ставки со 100 тыс. руб. страховой суммы:

где Тn - тарифная нетто-ставка;

А

-

страховой случай;

Р(А) -

вероятность страхового случая;

К

-

коэффициент отношения средней выплаты к средней страховой сумме на один договор, определяемый как <b> =

<Q>/<S>, где скобки < > означают, что берутся средние величины.

Формула (1) позволяет разграничить понятия «вероятность страхового случая»

и «вероятность ущерба».

Вероятностью ущерба называется произведение вероятности страхового случая Р(А)

на поправочный коэффициент К.

Это более общий страховой термин.

При анализе статистической отчетной информации широко используется понятие убыточности страховой суммы,

равной отношению суммарного возмещения по страховым случаям, произошедшим в отчетном периоде, к совокупной сумме застрахованных объектов:

где:

-

соответственно средние величины страхового возмещения, страховой суммы и коэффициента убыточности.

Зная количество страховых случаев и общее число застрахованных объектов, с помощью формулы (2) из статистических данных можно определить среднюю тяжесть ущерба, которая в дальнейшем будет использована при расчете тарифных ставок.

Методика расчета тарифных ставок по рисковым видам страхования может применяться тогда, когда существует статистика или другая информация, которая позволяет рассчитать вероятность наступления события, страховые суммы, выплаты (возмещения). Расчет производится по формуле:

Тn = Тo + Тr

, (3)

где Тo - основная ставка;

Тr- надбавка за риск.

Надбавка за риск рассчитывается исходя из следующих соображений. В рисковых видах страхования вероятность того, что фактический уровень выплат превысит ожидаемое среднее значение, очень велика - составляет примерно 0,5 - и этим обстоятельством нельзя пренебречь. Отклонение фактического уровня выплат от ожидаемого значения в большую сторону можно определить как риск. Чем шире диапазон возможных отклонений, тем выше риск.

Неопределенность конечного результата ставит довольно сложную задачу для актуария. С одной стороны, размер страховой премии должен быть достаточен для обеспечения страховых выплат даже в самой неблагоприятной ситуации, в противном случае страховщика ждет разорение. С другой стороны, возможно, хотя и крайне маловероятно, что в самом неблагоприятном случае суммарная страховая выплата окажется равной совокупной страховой сумме всех застрахованных объектов. Если собирать премию в таком размере, то страхование теряет смысл:

взнос равен страховой стоимости объекта, а страховой случай может и не произойти. Отсюда ясно, что реальный размер собираемой страховой премии, который не должен заметно превышать средний уровень выплат, не может со стопроцентной гарантией обеспечить превышение взносов над выплатами в любой ситуации. Речь может идти о 95%-й гарантии, 90%-й гарантии и т.д., т.е. о риске оказаться в убытке с вероятностью 5%, 10% и т. д.

Количественная оценка риска возможна только тогда, когда известна аналитическая или графическая функция распределения вероятностей для величины суммарной страховой выплаты, т.е. вероятность реализации каждого возможного ее значения. При наличии такой информации могут быть выделены интервалы возможных значений суммы денежных выплат, сгруппированных по степени их вероятности, а значит, выбирая фиксированное значение величины верхней границы ожидаемых убытков

(выплат) - Zmax,

можно определить вероятность того, что фактическое значение суммы выплат окажется меньше этого значения. Наоборот, если мы задаем уровень надежности оценки верхней границы G

, то из вида функции распределения может быть установлено гарантированное значение верхней границы.

Разность между уровнем верхней границы средним значением суммы страховых выплат <Z>

дает диапазон возможных - с некоторой вероятностью  G - неблагоприятных отклонений уровня страховых выплат. Обычно эта величина составляет одно-три стандартных отклонения s величины Z от ее среднего значения <Z>: G - неблагоприятных отклонений уровня страховых выплат. Обычно эта величина составляет одно-три стандартных отклонения s величины Z от ее среднего значения <Z>:

Zmax (G) - <Z>= a (g) s ,

(4)

где коэффициент a (g)

в зависимости от уровня гарантии безопасности G принимает значение от 1 до 3.

Величина суммарной страховой премии должна быть достаточной для обеспечения страховых выплат, поэтому ее приравнивают к максимальной величине ожидаемой суммы страховых выплат Zmax (G).

Страховая нетто-премия, взимаемая с одного страхователя, равна суммарной нетто-премии, деленной на число договоров страхования:

Т

n

= Zmax/N= <Z>[1+ a (g) s (

Zmax (G)/ <Z>)]=

Т

o(1+a VZ),

(5)

где VZ = s (

Zmax /<Z>) - коэффициент вариации размера суммарного страхового возмещения.

С учетом формулы (3) получаем следующую формулу для рисковой надбавке:

Tr = To a VZ (6)

Величина рисковой надбавки будет определяться в зависимости от конкретного вида коэффициента вариации. В большинстве случаев конкретный видраспределения потерь

(размеров отдельных требований о выплате страховых сумм) не играет существенной роли, поскольку сумма исков, предъявляемых страховщику (величина суммарного иска),

обычно зависит только от средней величины и дисперсии убытка. Дело в том, что если количество страховых случаев значительно превышает единицу[N>>1),

то в силу центральной предельной теоремы распределение суммарного иска является нормальным распределением. Обозначив его дисперсию какDZ,

а математическое ожидание (среднее значение суммарного иска) как:

<Z> = <N><Q>,

(7)

· где <N>, <Q> -

среднее значение числа страховых случаев и величины страховой выплаты, получаем следующее выражение для рисковой надбавки Тr:

- где DQ и DN -дисперсии величины страховой выплаты и количества страховых случаев.

В простейшем случае, когда все выплаты одинаковы (а следовательно их дисперсия равна нулю), имеем:

Формула (9) также дает неплохое приближение, если коэффициент вариации уровня страховых выплат значительно меньше единицы.

При включении в страховой полис нескольких независимых рисков ожидаемая величина страховых выплат в соответствии с теоремой о сложении вероятностей представляет собой сумму ожидаемых страховых выплат по каждому риску в отдельности, а рисковая надбавка вычисляется как среднеквадратичная величина всех рисковых надбавок.

При исчислении тарифной ставки к нетто-премии делаются соответствующие надбавки, связанные с развитием риска. Главная статья этих надбавок - расходы на ведение дела. Последние расходы можно классифицировать как организационные, аквизиционные, ликвидационные, управленческие и связанные с инкассацией платежей.

Размер совокупной брутто-ставки рассчитывается по формуле:

Tb = Tn + F abs,

гдеTb, -

брутто-ставка;

Tn -

нетто-ставка;

F abs - нагрузка.

В формуле (2) величины Tb, Tn, F absуказываются в абсолютном размере.

При оценке рентабельности отдельных видов страхования основное значение имеет сумма управленческих расходов. В актуарных расчетах необходимо уточнить размер расходов по отдельным видам страхования в рамках отдельных гомогенных групп с учетом их характера.

В качестве базисной информации в практике актуарных расчетов по оценке рисков используется страховая статистика. Она представляет собой систематизированное изучение и обобщение наиболее массовых и типичных страховых операций на основе выработанных статистической наукой методов обработки обобщенных итоговых натуральных и стоимостных показателей, характеризующих страховое дело. Все показатели, подлежащие статистическому изучению, делятся на две группы: первая отражает процесс формирования страхового фонда, вторая - его использование.

3.2 Построение тарифов по страхованию жизни

Построение тарифов по страхованию

жизни имеет следующие о

собенности:

1. Расчеты производятся с использованием демографической статистики и теории вероятности.

2. При расчетах применяются способы долгосрочных финансо

вых исчислений.

3. Тарифные ставки-нетто

состоят из нескольких частей

, каждая из которых призвана сформировать страховой фон

д по одному из видов страховой ответственности, включенных в условия страхования.

Сочетание математических методов, применяемых в

статистике, теории вероятности и долгосрочных финансовых исчислений породило особую отрасль науки — теорию актуарны

х расчетов, на основе которой устанавливаются тарифные ставки и резерв взносов по страхованию жизни.

Тарифная ставка определяет, сколько денег каждый из страховател

ей должен внести в общий страховой фонд с единицы страховой суммы. Поэтому тарифы должны быть рассчитаны так, чтобы сумма собранных взносов оказалась достаточной для выплат,

пре

дусмотренных условиями страхования. Таким образом, тарифная ставка — это цена услуги, оказываемой страховщиком населению, т.е. своеобразная цена страховой защиты.

Условия страховани

я жизни обычно предусматриваю

т выплаты в связи с дожитием застрахованного до окончания срока действия договора страхования или в случае его смерти в течение этого срока. Кроме того, предусматриваются выплаты в связи с потерей здоровья вследствие травмы и некоторых болез

ней.

Таким образом, для исчисления объема страхового фонда нужно располагать сведениями о том, скол

ько лиц из числа застрахованных доживет до окончания срока действия их договоров страхования и сколько из них каждый год может умереть, у скольких из

них и в какой степени наступит потеря з

доровья. Количество выплат,

помноженное на соответствующие страховые суммы, позволит определить размеры предстоящих выплат, т.е. появитс

я возможность узнать, в каких размерах нужно будет аккумулировать страховой фонд.

Продолжительность жизни отдельных людей колеблется в широких пределах. Она относится к категории случайных величии) численное зн

ачение которых зависит от многих факторов, настолько отдаленных и сложных, что, казалось бы, их невозможно выявить и изучить. Теория вероятности и статистика исследую

т случайные явления, имеющие массовый характер, в том числе смертность населения. Установлено, что демографический процесс смены поко

лений, выражаемый в изменении уровня повозрастной смертности, подчинен з

акону бо

льших чисел, сталь однообразному в своих проявлениях и столь достоверному в результатах, что он в состоянии служить основой финансовых расчетов в страховании.

Демографической статистикой выявлена и выражена с помощью математических формул зависимость смертности от возраста

людей. Разработан

а специальна

я ме

тодика составления так называемых таблиц смертности,

гд

е на ко

нкретных цифрах показывается последовате

льное изменение смертности вслед за возрастом. Этими таблицами страховые организации пользуются для расчета тарифов.

Кроме закономе

рностей, связанных с процессом доживаемости и

смертности, при построении тарифов учитывается долгосрочный характер операций страхования жизни, поскольку эти договоры заключаются на длительные сроки: 3 и более лет. В течение всего времени их действия (или в самом начале срока страхования при единовременной уплате) страховые органы получают взносы. Выплаты же страховых сумм производятся на протяжении срока страхования и

ли по истечении определенного периода от начала действия договора, если наступит смерть застрахованного или он утратит здоровье.

Времен

но свободные средства, аккумулируемые страховой организацией, используются как кред

итные ресурсы. За пол

ьзование ими уплачивается ссудный процент. Но если при сберегательной операции доход от процентов присоединяется ко вкладу, то в страховании на сумму этого дохода заранее уменьшаются (дисконтируются) подлежащие уплате взносы страхователя. Для того чтобы заранее понизить тарифные ставки на тот доход

, который будет складываться в течение ряда лет, используются методы теории долгосрочных финансовых исчислений.

Тарифные ставки в страховании жизни состоят из нескольких частей. Воз

ьмем

для приме

ра смешанное страхование жизни. В к

ем объ

единяются неско

лько видов страхования,

ко

торые могли бы быть и самостоятельными: 1) страхование на дож

итие; 2) страхование на случай смерти; 3)страхование от несчастных случаев.

В личном страховании для определения вероятности страхового случая используются показатели смертности и продолжительности жизни населения, исчисляемые по таблице смертности. При этом производится дифференциация тарифных ставок по возрасту человека.

Дифференциация тарифных ставок по возрасту застрахованного в страховании жизни и пенсии производится с использованием сведений и приемов демографии, т.е. науки о народонаселении и его изменении. Так, на основе статистических наблюдений над смертностью населения (демографическая статистика) исчисляется вероятность дожить и умереть для лиц разного возраста, на основании которой затем строится таблица смертности.

Таблица смертности содержит расчетные показатели, характеризующие смертность населения в отдельных возрастах и доживаемость при переходе от одного возраста к последующему. Она имеет следующий вид (см. табл.1).

Представим себе, что в данном году появилось 100 000 новорожденных. Воз

раст человека обозначим симво

лом х.

Тогда х

=0. Число лиц,

доживающих до каждого возраста, принято обозначать символом lx

. Таким образом, число новорожденных lo

=100 000. По таблице можно определить, сколько из них доживет до каждого конкретного возраста. Так, до 18 лет доживет 97 028 человек, т.е. l18

=97 028, до 20 лет—96 773, до 40 лет — 92 246, до 50 лет— 87 064, а до 85 — 18 900 человек.

Из этой же таблицы можно узнать, сколько человек каждый год

умирает. Число лиц,

умирающих в течение года, т.е. при переходе от возраста х к возрасту х +

1 год, обозначим символом d

x

. Тогда из нашей совокупности новорожденных до 1 года не доживет 1782 человека (do

- 1782)

, до 19 лет — 121

человек из восемнадцатилетних (d18

-

121), до 41 года не доживет 374 человека 40-летних (d

40

), а до возраста 86 лет не доживет 2616 85-летних.

Для удобства расчетов исчисляются показатели вероятности умереть qх

в течении определенного года жизни. Вероятность умереть в возрасте х лет, не дожив до возраста х+1 год, равна qх

= dx

/ lx

, то есть частному от деления числа умирающих на число доживающих до данного возраста. Например, qо

= 0.017 82, q18

=0.001 25, q40

=0.004 06, а q85

=0.138 40. Это означает, что из 1000 000 18-летних до 19 лет не доживет 125 человек, а из 100 000 40-летних до 41 годо - 406 человек.

Располагая показателями вероятности умереть, страховщик с достаточной степенью уверенности может предположить, что в течении ближайшего года из числа застрахованных в возрасте 40 лет может умереть 041 %, в возрасте 41 года - 0,43%, в возрасте 50 лет - 0,84 %. В отдельные годы эти числа могут быть несколько большими или меньшими, но вероятность отклонений чрезвычайно мала.

Пользуясь таблицей смертности, можно узнать вероятность дожить до любого интересующего нас возраста. Она обозначается символом px

и равняется 1- qx

, то есть на протяжении определенного периода каждый человек либо доживет, либо не доживет до его окончания поэтому сумма вероятностей умереть и дожить равна единице, то есть достоверна. Например, для 40-летнего лица вероятность дожить до 41 года равна p40

=1-0.000406=0.9594.

Таблица смертности может содержать показатели средней продолжительности жизни (ех

) лиц, достигших определенного возраста, при условии, что повозрастная смертность населения, которая положена в основу построения таблиц смертности, для всего периода предстоящей жизни данного поколения останется неизменной. Таблица показывает, сколько лет в среднем предстоит прожить одному человеку из числа родившихся или из числа достигших данного возраста.

Основными в таблице смертности являются показатели вероятности умереть. Их исчисляют на основе данных переписей населения или наблюдений страхового учреждения.

Таблица 1.

Извлечение из таблицы смертности и средней продолжительности жизни населения РФ.

| Возраст, лет (x)

|

Число доживающих

до возраста

x лет (lx

)

|

Число умирающих при переходе

от возраста х

к возрасту х+1 лет (dx

)

|

Вероятность умереть

в течении

предстоящего года

жизни (qx

)

|

Средняя

продолжительность

предстоящей жизни (еx

)

|

| 0 |

100 000 |

1 782 |

0.017 82 |

69.57 |

| 1 |

98 218 |

185 |

0.00188 |

69.83 |

| ... |

... |

... |

... |

... |

| 18 |

97 028 |

121 |

0.001 25 |

53.59 |

| ... |

... |

... |

... |

... |

| 20 |

96 773 |

145 |

0.00149 |

51.73 |

| ... |

... |

... |

... |

... |

| 40 |

92 246 |

374 |

0.004 06 |

33.71 |

| 41 |

91 872 |

399 |

0.004 34 |

32.84 |

| 42 |

91 473 |

427 |

0.004 67 |

31.98 |

| 43 |

91 046 |

458 |

0.005 03 |

31.13 |

| 44 |

90 588 |

492 |

0.005 43 |

30.29 |

| 45 |

90 096 |

528 |

0.005 86 |

29.45 |

| ... |

... |

... |

... |

... |

| 50 |

87 064 |

735 |

0.008 44 |

25.38 |

| ... |

... |

... |

... |

... |

| 60 |

77 018 |

1 340 |

0.017 40 |

17.97 |

| ... |

... |

... |

... |

... |

| 85 |

18 900 |

2 616 |

0.138 40 |

4.73 |

Взносы, аккумулируемые страховщиком, временно используются в хозяйстве как кредитные ресурсы и приносят определенный доход. Рассмотрим способы, при помощи которых тарифные ставки заранее занижаются на сумму этого дохода.

Размер дохода, приносимого за год единицей денежной суммы, называется нормой процента, или нормой доходности. Обозначают ее символом i. Например, i=0.03 означает, что каждый рубль дает три копейки годового дохода, а вся сумма - 3% дохода. Таким образом, 1% равен 100 i. В страховании доход рассчитывается по отношению к одной денежной единице, а не к сотне единиц, как это делается в других случаях.

Абсолютный размер дохода, начисляемого на средства страховой организации помимо нормы доходности (процентной ставки) зависит еще от размера той суммы, которая отдана в кредит, и от времени, в течении которого она находилась в обороте.

Для примера подсчитаем, во что превратится денежная сумма величиной в 100 000 руб через 10 лет. Сумму, которая отдается в кредит обозначим символом А, время, в течении которого она находится в обороте, (10 лет) - п, норму процента (3%) - символом i. Расчет производится по формуле сложных процентов. В конце каждого года образовавшийся за год доход присоединяется к денежной сумме на начало года, и в следующем году процент приносит уже новая, наращенная сумма.

При норме процента i спустя год каждая денежная единица превратится в 1+ i, то есть при i=0.03 в 1030 руб (1000 руб+30 руб). Отсюда А таких единиц будет А(1+i), или 103000 руб (100000 руб*1.03).

Сумму, которая сложится к концу первого года (103000 руб), обозначим символом В1

. Тогда В1

=А(1+ i). Соответственно к концу второго года (и началу третьего) эта сумма составит:

В2

=В1

(1+ i)*(1+ i)=А(1+ i)2

.

В конце третьего года новая сумма В3

=В2

(1+ i)=А(1+ i)3

Через 10 лет первоначальная денежная сумма А даст наращенную сумму В10

=А(1+ i)10

, а через п лет - В=А(1+ i)п

.

Величина (1+ i) называется процентным множителем. За п лет он равен (1+ i)п

.

На практике применяются таблицы с заранее исчисленными значениями (1+ i) при заданной норме доходности (табл.2).

Таблица 2.

| Число лет, п |

(1+ i)п

при |

| i=0.03 |

i=0.05 |

i=0.07 |

| 1 |

1.03000 |

1.05000 |

1.07000 |

| 5 |

1.15927 |

1.27628 |

1.40254 |

| 10 |

1.34392 |

1.62889 |

1.96712 |

| 20 |

1.80611 |

2.65330 |

3.86261 |

| 50 |

4.38391 |

11.46740 |

28.73535 |

В нашем примере сумма в 100000 руб через 10 лет при i=0,03 будет равна В10

(100*1.34392)=134390 руб

Очевидно, что чем выше норма процента, тем быстрее возрастет первоначальная сумма. Так, при 3%-ной норме она удваивается за 23 года, при 5%-ной - за 14 лет, при 7%-ной - за 10 лет.

Используя таблицу смертности, страховщих определяет величину страхового фонда Вп

, необходимого для выплаты в обусловленные сроки страховых сумм. Нам же нужно найти цифровое значение величины А, то есть определить, каким фондом можно располагать в начале страхования до начисления на него процентов.

Очевидно, что

или или

Например, если В10

=134390руб, п=10, i=0.03, то

А=134,39/(1+0.03)10

=134.39/1.3439=100

Для упрощения расчетов вводится показатель V, называемый дисконтирующим множителем, или дисконтом, и равный 1/(1+ i).

Возведя его в степень п, получим дисконтирующий множитель за п лет, то есть

Дисконтирующий множитель Vn

позволяет узнать, сколько нужно внести средств сегодня, чтобы через несколько лет иметь определенной величины денежный фонд с учетом заданной нормы процента, то есть определить современную стоимость этого фонда.

Например, дисконтирующий множитель за 5 лет (V5

) при 3% дохода равен 0.86261, а за 10 лет (V10

) - 0.74409. Значит, чтобы при 3%-ной норме через 5 лет сложилось 100000 руб., сегодня достаточно иметь 86260 руб. - это современная стоимость 100000 руб. Если нам нужно, чтобы 100000 руб были в наличии через 10 лет, сегодня можно иметь 74410 руб. При норме доходности 5% достаточно было бы иметь лишь 61390 руб.

Тарифные ставки по страхованию жизни исчисляются исходя из предположения, что поступившие в виде страховых взносов денежные суммы за определенный отрезок времени, принеся какой-то доход, увеличатся, то есть они исчисляются исходя из современной стоимости страховых фондов.

Применяя показатель Vn

, формулу для определения величины Ф можно представить в следующем виде: А=Вп

Vп

.

Абсолютные значения показателя V, так же как и показателя (1+i)n

, обычно помещаются в специальной таблице, которой пользуется затем на практике при расчете тарифов (табл. 3).

Таблица 3.

| Число лет, п |

Дисконтирующий множитель Vn

при |

| i=0.03 |

i=0.05 |

i=0.07 |

| 1 |

0.97087 |

0.95238 |

0.93458 |

| 2 |

0.94260 |

0.92456 |

0.90703 |

| 3 |

0.91514 |

0.83900 |

0.86384 |

| 4 |

0.88849 |

0.85480 |

0.82270 |

| 5 |

0.86261 |

0.78353 |

0.70638 |

| 10 |

0.74409 |

0.61391 |

0.50364 |

| 20 |

0.55367 |

0.37689 |

0.25602 |

| 50 |

0.22811 |

0.08720 |

0.03363 |

3.5. Методика построение единовременных нетто-ставок по страхованию на дожитие и на случай смерти.

Тарифные ставки бывают единовременные и годичные.

Единовременная ставка предполагает уплату взноса в начале срока страхования. Экономическая сторона страховых операций основана на так называемом принципе нуля, который предполагает равенство финансовых обязательств страховщика и страхователя. При единовременном взносе страхователь сразу при заключении договора погашает все свои обязательства перед страховщиком и договор в дальнейшем действует без уплаты взносов.

Годичная ставка предполагает постепенное погашение финансовых обязательств страхователя перед страховщиком. Взносы уплачиваются раз в год. На практике для уплаты годичного взноса предоставляется еще и помесячная рассрочка.

В начале исчислим единовременные тарифные ставки, а затем годичные. Например, надо рассчитать нетто-ставку по дожитию по договору страхования для лица в возрасте 40 лет (х=40) на срок 5 лет (п=5) со страховой сумы 100000 руб. (S=100000).

По истечении 5 лет предстоит выплатить определенное количество страховых сумм. Сколько будет выплат? Из таблицы смертности видно, что до 45 лет доживет 90 096 человек. Значит, и выплат будет 90 096. Страховая сумма каждого договора 100000 руб. Следовательно, страховой фонд должен составить 9 009 600 000 руб. Однако в начале страхования этот фонд может быть меньше с учетом того, что каждый год на него будет нарастать 3 сложных процента годового дохода. Чтобы соответственно уменьшить этот фонд, то есть найти его современную стоимость, прибегнем к помощи дисконтирующего множителя, равного в этом случае 0,862 61. Отсюда современная стоимость равна 7 771 771 000 руб.(9 009 600 000*0.86261).

Следовательно, чтобы через 5 лет иметь средства для выплаты страховых сумм по дожитию, страховщик в начале страхования должен располагать фондом в размере 7 771 771 000 руб. Эту сумму и нужно единовременно собрать со страхователей. Разница между величиной сбора и выплат будет покрыта за счет 3%-ого дохода на собранные средства.

Сколько же должен внести в страховой фонд каждый страхователь? Для этого 7 771 771 000 руб надо разделить на 92 246 человек, вступивших в страхование, то есть на число лиц, доживающих по таблице смертности до начала страхования - в примере до 40 лет. Получим 84250 руб , а не 97670 руб, которые нужно было бы вносить, если не начислять 5% годового дохода.

Таким образом, единовременная нетто-ставка по страхованию на дожитие для лица в возрасте 40 лет сроком на 5 лет на 100000 руб составит 84250 руб .

Представим этот расчет в виде формулы, пользуясь указанными выше символами:

где п

Ех

- единовременная нетто-ставка по страхованию на дожитие для лица в возрасте х лет при сроке страхования п лет,

lп+х

- число лиц, доживших до окончания срока страхования,

lх

-число лиц, заключивших договор в возрасте х лет,

V- дисконтирующий множитель

S - страховая сумма.

Чем моложе застрахованный, тем дороже ему обходится договор страхования на дожитие, так как тем больше число доживающих до окончания срока. Чем длиннее срок, тем ниже ставка, так как больше дохода от процентов.

Теперь исчислим единовременную нетто-ставку по страхованию при тех же условиях, обозначив ее символом 5

А40

. Число умирающих на каждом году страхования, взятое из таблицы смертности, умножаем на соответствующие дисконтирующие множители и делим на число лиц, вступивших в страхование:

5

А40

=(374*0.97087+399*0.94260+427*0.91514+458*0.88849+492*0.86261)*100/92246= 2130 руб

Таким образом, страховая сумма составляет 100000 руб, ее страховая стоимость равна 2130 руб. При выплате по случаю смерти застрахованного все недостающие средства перераспределяются из взносов тех, кто дожил до окончания срока страхования, к ним добавляется доход от процентов.

Представим формулу в общем виде:

где п

Ах

- единовременная нетто-ставка по страхованию на случай смерти для лица в возрасте х лет сроком на п лет.

dx

, dx+1

,..., dx+п-1

-числа умирающих в течении срока страхования,

V - дисконтирующий множитель, S - страховая сумма.

Рассмотрим теперь принципы построения единовременных ставок по страхованию пенсии или ренты.

Страхование ренты - это вид личного страхования, по которому страховщик обязуется уплачивать застрахованному лицу в установленные сроки регулярный доход. Одной из самых распространенных разновидностей такого страхования является страхование пенсии.

Страхование ренты бывает пожизненным или временным, немедленным или отсроченным, в зависимости оттого, выплачивается регулярный доход сразу после уплаты взносов или по истечении обусловленного периода.

Для вывода соответствующих формул применим следующий ход рассуждений. Допустим, что страховая организация обязалась выплачивать застрахованному лицу в возрасту х лет в течении всей его жизни ежегодно определенную денежную сумму и что эта выплата будет производиться с первого же года страхования в начале каждого года. Ее размер составляет 100000 руб. Предположим далее, что договоры заключили все лица в возрасте х лет. Тогда первая выплата будет произведена всем лицам lх немедленно после заключения договора страхования и составит lх

руб.

Во втором году будет выплачено lх+1

руб. С момента заключения договора современная стоимость выплаты равна lx+1

V руб.

Современная стоимость выплаты третьего года равна lx+2

V2

руб, четвертого - lx+3

V3

, пятого и так далее. Последняя выплата будет спустя w-х лет, где w - предельный возраст таблицы смертности. Современная стоимость последней выплаты lw

Vw-x

руб.

Современная стоимость финансовых обязательств страховщика, относящихся ко всем lx лицам, выразится суммой:

lх

+ lх+1

V+ lх+2

V2

+...+ lw

Vw-x

.

Чтобы получить современную стоимость взаимных обязательств страховщика и страхователя по отношению к одному лицу, то есть найти единовременную нетто-ставку по страхованию пожизненной ренты - пренумерандо, то есть выплачиваемой застрахованному лицу в начале каждого страхового года, надо эту сумму поделить на число лиц, вступивших в страхование:

w

ax

=(lх

+ lх+1

V+ lх+2

V2

+...+ lw

Vw-x

)/lx

где w

ax

- единовременная нетто-ставка по страхованию пожизненной ренты (пенсии) - пренумерандо.

Если рента выплачивается не пожизненно, а в течении определенного числа лет в начале каждого страхового года (пренумерандо) формула приобретет вид:

n

ax

=(lх

+ lх+1

V+ lх+2

V2

+...+ lx+n-1

Vn-1

)/lx

если же в конце страхового года (постнумерандо):

n

ax

=( lх

+1

V+...+ lx+n

Vn

)/lx

3.6. Методика перехода от единовременной к годичной нетто-ставке

.

Ранее при расчетах нетто-ставки мы предполагали, что сумма подлежащих уплате взносов погашается единовременно в момент заключения договора страхования. Однако случаи единовременной оплаты страховых взносов практически встречаются редко. Большинству страхователей удобнее вносить платежи в течении всего срока страхования. Для этого исчисляются годичные нетто-ставки.

Уплачивая страховой взнос единовременно, страхователь расходует меньше денег, чем при уплате взносов в течении нескольких лет. Во-первых, при единовременной уплате большая денежная сумма поступает сразу в хозяйственный оборот и на нее нарастают проценты. При годичных же взносах часть дохода, получаемого за счет процентов, теряется и, следовательно, годичные ставки не могут быть заранее уменьшены на такую же величину, как единовременные. Во-вторых, при единовременном взносе все страхователи уплачивают свои взносы, при годичной же уплате по ряду договоров взносы не будут уплачены полностью, поскольку часть застрахованных умирает в течении срока страхования.

Следовательно, исчисляя размер годичной нетто-ставки, нельзя механически поделить единовременную ставку на число лет страхования. Нужно осуществить особый расчет с тем чтобы годичные ставки учитывали как потерю дохода на процентах, так и уменьшение числа застрахованных вследствии смертности.

Переход от единовременной нетто-ставки к годичной осуществляется посредством применения коэффициентов рассрочки.

Обычно условия страхования, предоставляют страхователю право помесячной уплаты взносов, ориентируются на возможность погашения полной суммы годичного взноса к концу страхового года. В ходе дальнейших рассуждений этот факт надо будет иметь ввиду.

Каким должен быть размер ежемесячного взноса? Представим, что все 40-летние лица (см. Таблицу смертности) обязались в конце каждого года страхования в течении 5 лет вносить страховой организации 10 000 руб. Тогда в конце первого года будет внесено 922 460 000 руб (l41*10 000 руб). Современная стоимость этой суммы равна lх+1

V, то есть 922 460 000 руб * 0,97087, современная стоимость взносов второго года - lx+2

V2

, третьего - lx+3

V3

, п-го года - lx+n

Vn

. Для каждого из вступивших в страхование сумма современных стоимостей годичных взносов составит:

(lx+1

V+...+lx+n

Vn

)/lx

Выше мы получили формулу для исчисления временной ренты - постнумерандо, которая послужит коэффициентом рассрочки:

n

ax

=

Коэффициент рассрочки (рента - постнумерандо или пренумерандо) представляет собой стоимость взносов в размере 10 000 руб, производимых в течении определенного срока в конце или начале каждого страхового года.

В таблице 5 приведены коэффициенты рассрочки.

Таблица 5.

| Срок уплаты, лет |

Возраст, лет (х) |

| 20 |

30 |

40 |

50 |

| 5 |

4.55 |

4.54 |

4.51 |

4.45 |

| 10 |

8.45 |

8.41 |

8.30 |

8.06 |

| 15 |

11.77 |

11.67 |

11.43 |

10.91 |

| 20 |

14.59 |

14.41 |

13.96 |

13.07 |

Теперь рассчитаем годичные ставки.

Единовременная нетто-ставка, как было показано ранее, равна современной стоимости финансовых обязательств страховщика и страхователя. При единовременной оплате страхователь все свои финансовые обязательства выполняет в момент заключения договора. При годичных взносах он рассчитывается со страхователем постепенно. Очевидно, что общая сумма годичных взносов должна быть эквивалентна единовременному взносу. Однако она не равна ему в связи с двумя обстоятельствами. Во-первых, в течении срока страхования будет нарастать доход в виде процентов (i), во-вторых, часть страхователей не сможет полностью расплатиться вследствии смертности. Иначе говоря, единовременная нетто-ставка является современной стоимостью суммы годичных взносов, поскольку это рассроченные финансовые обязательства страхователя.

Мы установили, что современная стоимость годичного взноса в 10 000 руб представляет собой коэффициент рассрочки. Отсюда можно составить следующую пропорцию. Искомый годичный взнос так относится к 10 000 руб, как современная стоимость всех годичных взносов в размере 10 000 руб (коэффициенту рассрочки), или

n

Px

: 1=n

Edx

: n

ax

где п

Рх

- годичный взнос

п

Едх

- единовременный взнос

п

ах

- коэффициент рассрочки

Следовательно,

n

Px

=

то есть годичная нетто-ставка равна единовременной, деленной на коэффициент рассрочки, и наоборот, единовременная ставка равна годичной, умноженной на коэффициент рассрочки.

Абсолютные значения коэффициентов рассрочки близки к значению п - срока страхования, но несколько ниже его. В результате размеры годичных ставок получаются более высокими, чем если бы мы просто делили единовременную ставку на количество лет страхования. Таким путем возмещаются потери на процентах и учитывается постепенное уменьшение числа лиц, производивших взносы.

Применив коэффициент рассрочки, исчислим годичные ставки для лица в возрасте 40 лет , заключившего договор страхования на 5 лет на сумму 100 000 руб. Годичная нетто-ставка по дожитию равна 18680 руб (84250 руб : 4,51): на случай смерти - 470 руб. (2130 коп: 4,51).

Поделив единовременные нетто-ставки на коэффициент рассрочки через коммутационные числа, получим рабочие формулы для исчисления годичных нетто-ставок постнумерандо:

на дожитие n

Px

=

на случай смерти n

Px

=

из приведенных в таблице 6 примеров видна закономерность изменения размеров нетто-ставок под влиянием вступительного возраста застрахованного и срока страхования.

Таблица 6.

| Вступительный возраст застрахованного, лет |

Нетто-ставка по страхованию, руб |

| на дожитие |

на случай смерти |

| Срок страхования 5 лет |

| 20 |

18.76 |

0.16 |

| 30 |

18.73 |

0.25 |

| 40 |

18.68 |

0.47 |

| 50 |

18.42 |

0.99 |

| 60 |

18.00 |

2.03 |

| Срок страхования 10 лет |

| 20 |

8.64 |

0.18 |

| 30 |

8.59 |

0.29 |

| 40 |

8.45 |

0.56 |

| 50 |

8.16 |

1.20 |

| 60 |

7.59 |

2.45 |

Таким образом, чем моложе застрахованный, тем выше нетто-ставка на дожитие и тем ниже по страхованию на случай смерти. При этом размер ставок на дожитие в несколько раз превышает ставки на случай смерти. Однако эта разница по мере увеличения возраста уменьшается. Так, при 5-летнем сроке для 20-летнего лица нетто-ставка по дожитию равна 18760 руб , а по страхованию на случай смерти - лишь 160 руб. Для 60-летнего лица они соответственно равны 18000 руб. И 2030 руб.

Нетто-ставки по страхованию на дожитие и по страхованию на случай смерти в том виде, в каком мы их рассмотрели, входят как составные части в тарифы по смешанному страхованию жизни - наиболее распространенному виду долгосрочного страхования. В совокупной нетто-ставке на дожитие и на случай смерти преобладающий удельный вес имеет ставка по дожитию.

Заключение

В качестве базисной информации в практике актуарных расчетов по оценке рисков используется страховая статистика. Она представляет собой систематизированное изучение и обобщение наиболее массовых и типичных страховых операций на основе выработанных статистической наукой методов обработки обобщенных итоговых натуральных и стоимостных показателей, характеризующих страховое дело. Все показатели, подлежащие статистическому изучению, делятся на две группы: первая отражает процесс формирования страхового фонда, вторая - его использование.

Статистическое наблюдение в страховом деле ведется по следующим основным признакам: время и место наступления ущерба, причина, страховое обеспечение, расходы на ликвидацию ущерба, страховая сумма и страховая стоимость, рисковая группа объекта страхования, распространяемость ущерба на другие объекты, результаты проведения предупредительных мероприятий. На основании этих данных могут быть вычислены относительные цифры каждого признака, составлены специальные таблицы или электронные базы данных. Обработка статистических данных ведется с помощью ЭВМ.

Анализ полученного массива информации показывает закономерность наступления страхового случая и служит целям научного предвидения будущего размера ущерба. Чем больше число объектов наблюдения, тем более достоверную основу для оценки будущего развития событий представляет установленная вероятность, так как только в большой совокупности закон больших чисел может наиболее точно проявить свое действие.

При анализе страховая статистика должна быть обработана с учетом инфляции страховых возмещении. Обычно, чтобы получить более правдоподобную картину потенциальных будущих убытков, прошлые убытки необходимо существенно увеличить. Однако, чем существеннее это увеличение для старых страховых случаев, тем более недостоверными становятся исправленные статистические данные. Серьезные сомнения по поводу использования старых страховых возмещении имеются не только по причине инфляции, но и потому, что общая рисковая ситуация, как, например, в страховании ответственности владельцев автотранспорта, радикально меняется.

Как следствие, страхователи при анализе предпочитают брать только недавние страховые случаи, что ведет к новым трудностям, поскольку новейшие статистические данные не только менее содержательны из-за меньшего числа учитываемых при этом страховых возмещении, но и , что еще хуже и серьезней, часто проходит много лет, прежде чем страховые случаи улаживаются и становится известной окончательная стоимость страховых возмещении. Это так называемое явление запаздывающего возмещения вынуждает также корректировать исходные статистические данные.

Таким образом, перед актуарием стоит дилемма: если он учтет данные слишком многих прошлых лет, надежность статистики пострадает из-за включения в нее и последующего увеличения старых нерепрезентативных убытков; если же он возьмет данные слишком свежие, надежность опять пострадает из-за уменьшения количества страховых случаев и сомнительной коррекции страховых возмещении по незавершенным страховым случаям.

Список Литературы

1. В.Г. Гмурман «Теория вероятностей и математическая статистика»

2. Т.А. Федорова «Основы страховой деятельности».

3. Четыркин А.П «Финансовая математика».

4. В.В. Ковалев «Курс финансовых вычислений»

5. Елисеева П.Р. «Общая теория статистики»

6. К. РэдхЭд «Управление финансовыми рсками.»

|