Исследование конкуренции и конкурентной среды

Конкуренция – форма взаимного соперничества субъектов рыночной экономики, обусловленная суверенным правом каждого из них на реализацию своего рыночного потенциала.

Конкуренция – это одна из главных движущих сил рынка. Не зная своих конкурентов, не владея информацией о том, каковы их сильные и слабые стороны, нельзя получить выгоды в конкурентной борьбе. Но, помимо знания своих конкурентов, необходимо учитывать и влияние конкурентных сил, действующих на рынке.

Конкурентная среда предприятия.

Субъекты рынка, взаимодействие которых вызывает соперничество, а также отношения между ними образуют конкурентную среду предприятия.

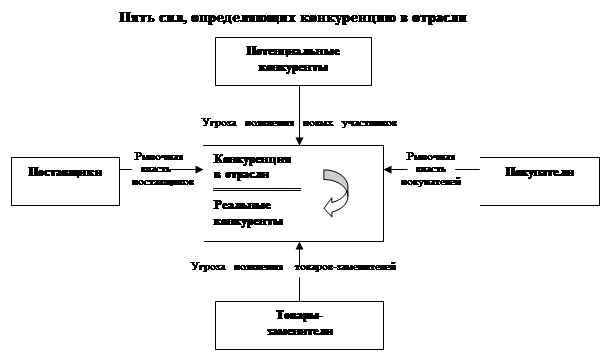

Анализ сил конкуренции проводят с помощью метода, предложенного Майклом Портером, который учитывает 5 реальных сил, действующих на рынке (Классическая модель конкурентной среды). В этой модели значение и сила влияния каждого из факторов конкуренции меняется от рынка к рынку и определяет цены, издержки, размеры капиталовложений в производство и сбыт продукции и, в конечном счете, прибыльность бизнеса.

1. Соперничество внутри отрасли идет за укрепление своих рыночных позиций, за создание и развитие конкурентных преимуществ.

2. Воздействие товаров-субститутов – здесь понимается предложение товаров фирмами, не входящими в данную отрасль. Увеличение числа продуктов-заменителей в отрасли может существенно ограничить потенциал роста и прибыли в долгосрочной перспективе.

3. Рыночная власть поставщиков – их влияние определяется наличием альтернативных источников поставок с различными ресурсам, ценами и условиями. На разных рынках рыночная власть поставщиков не одинакова. Она высока в случае монополии на ресурсы и низка там, где на рынке работает большое число поставляющих фирм с товарами – заменителями.

4. Рыночная власть покупателя – «Покупатель голосует своим кошельком» за счет свободы и независимости выбора. Покупатели могут снижать цены, уменьшая тем самым прибыль компании. Рыночная власть покупателей также неодинакова: там, где власть поставщиков низка и присутствуют большие объемы стандартных товаров, которые можно без проблем приобрести у разных продавцов, рыночная власть покупателей обычно очень высока.

Реклама

5. Угроза появления новых конкурентов – их влияние объясняется тем, что их вхождение в отрасль (обычно с более новыми технологиями, товарами и способами продаж) перераспределяет рыночные доли и ограничивает прибыль уже существующих конкурентов.

Все перечисленные факторы создают условия для динамичного развития конкуренции и «устаревания» имеющихся конкурентных преимуществ.

Именно взаимодействие конкурентных сил по М. Портеру определяют потенциал рентабельности товарного рынка.

Привлекательность сегмента (рынка) зависит от высоких барьеров на входе в него и на выходе.

Основные барьеры:

а) на входе в отрасль.

· высокая потребность в капитале.

· экономия на масштабах производства.

· необходимость получения патентов и лицензий.

· трудности с размещением производства, получением сырья или организацией сети распределения.

· определенные требования к репутации компании (банки).

Существование барьеров на входе в некоторых отраслях вызвано их генетическими особенностями (например, самолетостроение), в других - они возникли благодаря целенаправленным действиям входящих в них компаний (Coca-Cola и Pepsi).

б) на выходе: в идеале - каждая фирма должна иметь возможность свободно покинуть отрасль, в которой ей не удалось достичь успехов, но очень часто она сталкивается с барьерами на выходе:

· юридические или моральные обязательства перед клиентами, кредиторами, работниками

· правительственные ограничения.

· низкая остаточная стоимость основных фондов.

· отсутствие альтернативных возможностей.

Многие фирмы остаются в отрасли до тех пор, пока им удается покрывать постоянные издержки. Но их присутствие снижает уровень прибыли остальных фирм! Другие фирмы должны способствовать снижению выходных барьеров для тех фирм, кто стремится покинуть отрасль (например, взяв на себя их обязательства, приобретя имущество конкурента и т.д.).

Рыночный сегмент оценивается как непривлекательный:

· если на рынке много сильных и агрессивных конкурентов.

· если уровень продаж на нем стабилен или снижается.

· если для увеличения уровня прибыли необходимы производственные инвестиции.

· если уровень постоянных издержек или барьеры на выходе высоки.

Преуспевающие и перспективные рынки имеют:

· высокие барьеры на входе.

· протекции со стороны государства.

· непритязательных потребителей.

· дешевую систему поставок.

· самое меньшее число альтернативных отраслей, способных их заменить.

Реклама

Методы конкуренции:

1. Ценовая - соперничество за дополнительную прибыль за счет снижения издержек и цены на продукцию.

2. Неценовая - ведется неценовыми методами: изменение свойств продукции, придание качественно новых свойств, изменение квазикачества товара (т.е. обновление свойств товара, являющихся символами моды, престижа), совершенствование услуг, сопутствующих товару (демонстрация, установка, гарантийный ремонт и т.д.), присвоение товарам марочных названий, индивидуализация товара, реклама и стимулирование сбыта (купоны, скидки, премии).

Ранее - преобладание методов ценовой конкуренции, сегодня - преобладание неценовых методов (в основе - борьба за дифференцированный спрос) - более эффективная конкуренция. Более того, в условиях развитого рынка, когда сеть конкурентов велика и насыщена, когда на рынке имеются товары - конкуренты, близкие или аналогичные по качеству и цене - характер конкуренции тяготеет к использованию преимуществ имиджа предприятия, т.е. тех социопсихологических характеристик, которые формируют благоприятное отношение покупателей и положительное общественное восприятие фирмы.

3. Креативная (деструктивная) конкуренция.

Интенсивность и форма конкурентной борьбы на товарном рынке изменяется в зависимости от природы конкурентной структуры. Это необходимо для понимания уровня взаимозависимости конкурентов и степени рыночной силы каждого из них.

Для того чтобы анализировать конкретные рыночные ситуации необходимо выявление прямых конкурентов, а значит надо уметь их различать.

Конкурентов различают:

· По уровням конкуренции.

· По ролям, которые они играют на рынке.

· По функциям, которые они выполняют в бизнесе.

Уровни конкуренции

В зависимости от степени взаимозаменяемости продуктов выделяют 4 уровня конкуренции:

· 1 уровень - Общая конкуренция: при ней фирма видит конкурента в каждом производителе, участвующем в борьбе за деньги потребителей. (Все фирмы, присутствующие на рынке).

· 2 уровень - Формальная конкуренция: фирма считает конкурентами всех, кто производит продукцию, призванную удовлетворить одни и те же потребности. (Например, потребность в передвижении - велосипед, автомобиль, мотоцикл).

· 3 уровень - Отраслевая (видовая) конкуренция: конкурирующими являются фирмы, производящие тот же продукт или группу продуктов. (Автомобили - Форд, Ниссан, Ауди, Мерседес, ВАЗ, ГАЗ).

· 4 уровень – Конкуренция торговых марок: имеет место в том случае, если фирма рассматривает в качестве своих конкурентов фирмы, предлагающие сходный продукт и/или услуги тем же целевым покупателям по сходным ценам (Coca - Cola, Pepsi).

Роли, выполняемые конкурентами на рынке.

Эту классификацию предложил Филипп Котлер. Он привязывает её к конкурентному статусу предприятия (в первую очередь к степени его доминирования на рынке); в основе классификации - ролевая функция фирм на рынке.

1. Рыночный лидер - доля рынка не менее 40% (но не более 50%) /; в основе деятельности - новаторство (креатив) или масштаб (снижение издержек)

2. Бросающие рыночный вызов (Претенденты на лидерство) - доля рынка не менее 30%; отличаются значительным атакующим потенциалом.

3. Ведомые (Последователи) - доля рынка не менее 20%; следуют за N1 и N2 на почтительном расстоянии, экономя время и средства.

Типы последователей:

· плагиаторы - полностью копируют лидера (его товары, систему распределения, рекламу и другие маркетинговые действия); ничего не изобретают и ничего не порождают сами.

· подражатели - кое-что копируют у лидера, но вносят и некоторые отличия в комплекс услуг, ценообразование, рекламу и т.д.; чаще всего это оптовые и розничные торговцы, создающие свои торговые марки, которые внешне выглядят так же, как марки лидеров.

· освоители - строят свою политику, используя продукцию лидера и его маркетинговые программы, зачастую улучшая их; во избежание конфронтации с лидером могут уходить на другие рынки (например, географические); часто перерастают в претендентов на лидерство.

4. Окопавшиеся в рыночных нишах (Нишевики) – это новички и аутсайдеры - их суммарная доля рынка до 10%.

Матрица формирования конкурентной карты рынка.

Конкурентная карта рынка представляет собой классификацию конкурентов по занимаемой ими позиции на рынке и служит для определения статуса конкурентов и систематизации конкурентных преимуществ.

| Рыночная доля |

Классификационные группы |

| Темп прироста рыночной доли, Тi |

Лидеры рынка |

Фирмы с сильной конкурентной позицией |

Фирмы со слабой конкурентной позицией |

Аутсайдеры рынка |

| Фирмы с быстро улучшающейся конкурентной позицией |

1 |

5 |

9 |

13 |

| Фирмы с улучшающейся конкурентной позицией |

2 |

6 |

10 |

14 |

| Фирмы с ухудшающейся конкурентной позицией |

3 |

7 |

11 |

15 |

| Фирмы с быстро ухудшающейся конкурентной позицией |

4 |

8 |

12 |

16 |

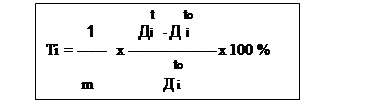

Тi – темп прироста рыночной доли i-того предприятия можно рассчитать по формуле:

Матрица формирования конкурентной карты рынка основана на перекрестной классификации размера и динамики рыночных долей конкурентов по конкретному типу продукции.

Она позволяет выделить 16 типовых положений фирм, отличающихся степенью использования конкурентных преимуществ и потенциальной возможностью противостоять давлению конкурента.

Наиболее значимым статусом обладают фирмы 1-ой группы (лидеры рынка с быстроулучшающейся конкурентной позицией), наиболее слабым – фирмы 16-ой группы (аутсайдеры рынка с быстроухудшающейся конкурентной позицией).

Функции, которые выполняют в бизнесе.

Эта классификация принадлежит швейцарскому эксперту в области конкуренции Харольду Фризенвинкелю, который предложил классификационный принцип зоологического обозначения различных типов компаний, по-разному действующих против своего конкурентного окружения.

В основу классификации положена содержательная функция, которую выполняют фирмы на рынке. К тому же она учитывает внутривидовуюконкуренцию и не предлагает «бросаться с гордым звериным рыком» на всё, что движется на рынке.

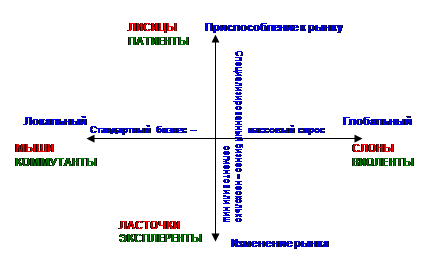

Фризенвинкель выделяет 4 основные группы фирм: виоленты, патиенты, коммутанты, эксплеренты, в соответствии с которыми возможны 4 группы стратегий:

Виды стратегий конкурентной борьбы.

· Виолентная (силовая) стратегия (гордые львы, могучие слоны, неповоротливые бегемоты).

Специфика: широкий ассортимент стандартной продукции по средней цене и среднего качества, занятие большой доли рынка.

Источник силы: массовость производства и преимущества, которые дают широкомасштабные научные исследования, развитая сеть сбыта, крупные рекламные кампании.

· Патиентная (нишевая) стратегия (хитрые лисы).

Специфика: необычная продукция и её незаменимость для узкого круга потребителей, максимальная доля маленького рыночного сегмента.

Источник силы: элитная рабочая сила, хорошее оборудование, опыт мелкосерийного производства, иногда уникальность продукции.

· Коммутантная (приспособительная) стратегия (серые мыши).

Специфика: повышенная гибкость таких фирм, постоянная нацеленность на получение прибыли и готовность прибегнуть ради неё к любым средствам, локальная деятельность.

Источник силы: небольшой размер фирм, который позволяет им маневрировать, меняя виды деятельности.

· Эксплерентная (пионерская) стратегия (быстрые ласточки).

Специфика: создание принципиально нового рынка и извлечение выгод из первоначального единоличного присутствия на нём.

Источник силы: научный потенциал (кадры и разработки), баснословная прибыль в случае реализации проектов. Но обычно после реализации проекта – изменение стратегии и переход в другую группу.

Рыночные стратегии

| Тип стратегии |

Коммутанты (мыши) |

Патиенты (лисы) |

Виоленты (львы, слоны, бегемоты) |

Эксплеренты (ласточки) |

| Профиль производства |

универсальное мелкое |

специализированное |

массовое |

экспериментальное |

| Размер компании |

мелкие |

крупные

средние

мелкие

|

крупные |

средние

мелкие

|

| Устойчивость компании |

низкая |

высокая |

высокая |

низкая |

| Расходы на НИОКР |

низкие |

средние |

высокие |

высокие |

| Факторы конкурентного преимущества |

гибкость, многочисленность |

приспособленность к особому рынку |

высокая производительность |

опережения в нововведениях |

Поле стратегий конкурентной борьбы

Главный вывод в теории – это естественность процесса конкуренции и возможность эволюции на рынке за счет неисчерпаемости набора конкурентных стратегий и метаморфоз из одного конкурентного состояния в другое.

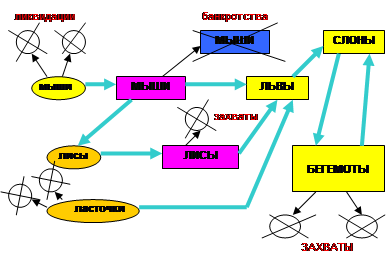

Эволюционный цикл жизни фирмы на рынке

Эта эволюция носит наступательный характер:

· Либо оставаться в бизнесе, а значит развиваться и изменяться.

· Либо покидать бизнес.

Один из инструментов сравнения конкурентных позиций фирм отрасли – разработка карты стратегических групп.

Этот стратегический приём связывает анализ отрасли в целом и оценку положения каждой фирмы в отдельности.

Его использование наиболее эффективно в том случае, когда в отрасли действует так много конкурентов, что практически невозможно всесторонне изучить каждого из них.

Стратегическая группа состоит из соперничающих фирм с одинаковым стилем конкурентных активностей и одинаковыми позициями на рынке.

Компании одной стратегической группы могут иметь сходство друг с другом по разным признакам:

· Могут выпускать похожие виды изделий.

· Осуществлять вертикальную интеграцию в одинаковой степени.

· Предоставлять покупателям аналогичные услуги и техническую помощь.

· Предлагать одному и тому же типу покупателей одинаковые или похожие товары.

· Использовать одни и те же каналы распределения.

· Быть зависимыми от использования одинаковой технологии.

· Осуществлять продажу товара в одинаковом ценовом качественном диапазоне.

Отрасль имеет только одну стратегическую группу, если все продавцы выступают на рынке с идентичной стратегией.

Однако стратегических групп будет столько, сколько конкурентов, если каждый из них применяет свои собственные приемы конкурентной борьбы и занимает обособленную позицию на рынке.

Алгоритм составления карты стратегических групп и принятия решения о принадлежности фирмы к конкурентной группе можно представить следующим образом:

· Установить весь спектр характеристик, которые отличают фирмы одной отрасли между собой.

Типичными характеристиками являются:

- уровень цены / качество (высокий, средний, низкий);

- географический масштаб деятельности (местный, региональный, национальный, глобальный);

- степень вертикальной интеграции (отсутствует, частичная, полная);

- ассортиментный набор продукции (широкий, узкий);

- использование каналов распределения (один, несколько, все);

- набор предлагаемых сервисных услуг (отсутствует, ограниченный, полный).

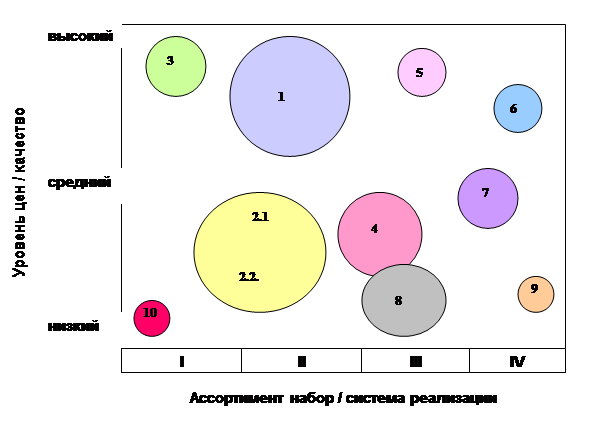

· Нанести фирмы на карту с двумя переменными (по осям карты), используя пары этих различных характеристик.

· Объединить фирмы, попавшие примерно в одно стратегическое пространство в одну стратегическую группу.

· Нарисовать окружность вокруг каждой стратегической группы, которые должны быть по диаметру пропорциональны доле этой группы в общем объеме продаж отрасли.

Используя приведенный алгоритм, можно составить двухмерную карту стратегических групп.

Пример: в качестве примера взята отрасль розничной торговли ювелирными изделиями.

Размер окружности примерно соответствует доле рынка каждой из групп конкурентов.

I – Специализированные изделия (золото, бриллианты, часы).

II – Полный ассортимент (золото, бриллианты, фарфор, хрусталь, серебро, часы, подарки).

III – Ограниченный ассортимент, в основном розничная торговля.

IV – Полный ассортимент массового спроса.

Названия фирм, относящихся к разным стратегическим группам:

1.

Национальные, региональные и местные союзы фирм и магазинов ювелирных изделий особого качества (около 10000 фирм), включая такие хорошо известные магазины, как Tiffany и Cartier.

2.1. Национальные сети ювелирных фирм. (Carlyle & CoGordon’s).

2.2. Местные ювелирные фирмы (около 10000 магазинов).

3. Небольшие независимые фирмы – производители ювелирных изделий.

4. Фирмы, торгующие в кредит: Lorch’s, Kay’s, Busch’s.

5. Престижные универсальные фирмы розничной торговли: Saks, FifthAvenue, Neiman-Marcus, Nordstrom’sParisian.

6. Суперкрупные универсальные магазины: May’sJordanMarsh, Dillard’s, Bloomingdale’s, May, Marshall-Field’sRich’s, Dayton-Hudson, Lazarus.

7. Сети однотипных магазинов розничной торговли: J.C.PennySears, Montgomery-Ward.

8. Магазины продаж по каталогам. Mervyn’s, Cohoes (N.Y.), Marshall’s.

9. Магазины более низких цен, ориентированных на массового потребителя: KmartTarget, Wal-Mart, Venture.

10. Аутлеты (место продажи, в котором собраны под одной крышей магазины, реализующие товары по низким ценам).

Для того чтобы нанести на карту расположение стратегических групп в общем стратегическом пространстве отрасли, следует выполнить ряд рекомендаций:

1. Обе переменные, служащие осями карты, не должны быть сильно коррелированны. В случае сильной корреляции круги на карте будут располагаться по диагонали, и одна из переменных не будет использоваться совсем (при оценке второй переменной исследователи не получат никакой новой информации о конкурентной позиции фирм). Например, если компания с широким ассортиментным набором продукции использует разветвленную сеть каналов распределения, в то время как компания с узким ассортиментным набором использует один канал, одна из переменных становится лишней. Учет широкого ассортиментного набора продукции в противоположность узкому набору при определении позиции фирм даёт такую же информацию для составления карты, как и учет числа каналов распределения.

2. Переменные, выбранные в качестве осей карты, должны показывать большие различия в позициях, занимаемых фирмами в конкурентной борьбе за рынок. Это означает, что необходимо определить, по каким характеристикам конкурирующие фирмы отличаются друг от друга, и использовать эти характеристики в качестве переменных, служащих осями карты, и как основу для принятия решения о принадлежности фирм каждой конкурентной стратегической группе.

3. Переменные, используемые в качестве осей, не должны быть ни количественными, ни непрерывными величинами. Они могут быть дискретными переменными или определяться как строго очерченные классы или комбинации.

4. Использование на карте окружностей различного диаметра (диаметр соответствует общему объему продаж фирм, сгруппированных в стратегические группы) позволяет наглядно отразить относительные размеры каждой стратегической группы.

5. Если в качестве осей может быть использовано более 2 переменных, то можно составить несколько карт, дающих различные представления о конкурентных позициях и существующих взаимодействиях фирм в отрасли. Поскольку нет необходимости выбирать лучшую карту, рекомендуется экспериментировать с различными парами переменных.

Анализ стратегических групп помогает, прежде всего, углубить понимание сущности конкурентной борьбы:

1. Движущие и конкурентные силы нередко оказывают благоприятное влияние на одни стратегические группы и причиняют вред другим. Фирмы, входящие в состав стратегических групп, которые испытывают на себе негативное влияние, нередко пытаются переместиться в группу, занимающую более благоприятную позицию. Результативность такого перемещения зависит от того, высоки или низки барьеры вступления в выбранную ими группу. Попытки конкурирующих фирм войти в новую стратегическую группу почти всегда приводят к возрастанию интенсивности конкуренции. Если известно, что некоторые фирмы пытаются изменить свою конкурентную позицию, на карту можно нанести стрелки, указывающие целевое направление движения, что поможет составить представление о развитии конкурентной борьбы.

2. Анализ стратегических групп позволяет определить, связаны ли различия в потенциальной прибыльности отдельных стратегических групп с сильной или слабой рыночной позицией каждой из них. Различная прибыльность может быть обусловлена неодинаковой степенью давления со стороны поставщиков или потребителей и также со стороны товаров-субститутов, производящихся в других отраслях.

Чем ближе друг к другу на карте расположены стратегические группы, тем сильнее конкурентная борьба между входящими в них фирмами.

И хотя фирмы одной и той же стратегической группы являются ближайшими конкурентами, не менее близкие конкуренты находятся в соседних группах.

Нередко фирмы стратегических групп, значительно удаленных друг от друга на карте, вообще не конкурируют друг с другом. Например, Tiffanyи Wal-Mart занимаются продажей золотых и серебряных ювелирных украшений, но цены и качество их продукции настолько различны, что между ними не возникает никакой реальной конкуренции. По этой же причине Timex не является сколько-нибудь конкурентом для Rolex, а Subaru не является ближайшим конкурентом компаний Lincoln или Mercedes-Benz.

Методика исследования конкуренции на рынке

Как правило, конкурентов изучают в такой последовательности:

Этапы:

1. Классификация и выявление основных конкурентов.

2. Анализ показателей деятельности конкурентов; выявление сильных и слабых сторон деятельности каждого.

3. Сравнительный анализ конкурентов: составление Листа оценки конкурентоспособности фирмы относительно основных конкурентов; «Многоугольник конкурентоспособности».

4. Выбор стратегии фирмы в конкурентной борьбе.

1 Этап: Классификация и выявление основных конкурентов, составление банка данных.

Осуществляется в рамках общей системы сбора и обработки информации, действующей на фирме. Типовое содержание сведений о фирме оформляется в виде “Справки на фирму”, включающей различные разделы, которые размещаются в определенной последовательности и дают наиболее полное представление о её производственно-сбытовой деятельности, организационной структуре, финансовом положении, реноме и престиже.

Справка на фирму.

1. Полное или сокращенное наименование фирмы на иностранном и русском языках.

2. Почтовый адрес фирмы, страна регистрации, номер телекса, телефакса и телефона, e-mail.

3. Величина фирмы в зависимости от размеров акционерного капитала, активов, оборотов, продаж.

4. Вид собственности (частная, государственная, кооперативная, общественная, смешанная).

5. Правовое положение фирмы (акционерное общество, общество с ограниченной ответственностью, полное или коммандитное товарищество, частная фирма)

6. Характеристика фирмы по капиталу и контролю (национальная, иностранная, смешанная).

7. Год основания и основные этапы развития фирмы (включая данные по слияниям, поглощениям, реорганизациям и изменениям наименования фирмы).

8. Сфера деятельности (промышленная, торговая, транспортно-экспедиторская и т.д.).

9. Ассортимент выпускаемой и реализуемой продукции, основные товары или группы товаров, направления специализации, номенклатура экспорта и импорта, место фирмы на рынке по важнейшим товарам: удельный вес в национальном, мировом производстве (торговли, услугах) основных товаров; доля в экспорте и импорте страны).

10. Банки, через которые фирма осуществляет свои операции.

11. Владельцы фирмы или материнская компания (для дочерних компаний). Тип монополистического объединения, в которое входит фирма, и её положение в нем (материнская, дочерняя, ассоциированная компания). Форма: концерн, торговый дом, консорциум и т.д. Представительства фирмы.

12. Состав руководящих органов. Организационная структура аппарата управления фирмой. Схема аппарата управления фирмой, численный и персональный состав правления, фамилии главных административных лиц фирмы, названия производственных отделений, закрепленная за ними номенклатура изделий, название подразделения.

13. Производственная и материально-техническая база фирмы. Число и местонахождение предприятий, их мощность. Число и местоположение сбытовых организаций, складов, станций технического обслуживания.

14. Число занятых на фирме.

15. Основные показатели финансового положения и деятельности фирмы за ряд лет и последний год: акционерный капитал, активы (основной и оборотный капитал, объемы продаж, чистая прибыль, капиталовложения и т.д.).

16. Важнейшие фирмы-контрагенты по основным видам выпускаемой или реализуемой продукции.

17. Принадлежность к отраслевым и / или национальным союзам предпринимателей.

18. Производственно-технические и прочие связи с другими фирмами (с указанием наименования фирм и форм связей). Связи с другими фирмами через участие в капитале. Персональные связи с другими фирмами и организациями (личная уния).

19. Краткие библиографические сведения о руководителях фирмы.

Выявленные фирмы-конкуренты объединяются в группы, как правило, на основе одного из двух подходов:

1. по товарному принципу: цель - сгруппировать конкурирующие фирмы в соответствии с типом потребностей, которые удовлетворяет товар.

При этом выделяются следующие основные группы конкурентов:

2. фирмы, производящие и реализующие абсолютно аналогичный товар.

3. фирмы, предлагающие аналогичный товар, но других сортов и марок.

4. фирмы, выпускающие товары-заменители (масло-маргарин).

2. по типу используемой стратегии: цель - т.к. для большинства фирм переход от одного типа стратегии к другому весьма затруднен, то надо выявить в рамках какой стратегии конкуренты предпочитают работать в данный период.

При этом выделяются следующие основные группы конкурентов:

1. на тех, кто работает в рамках стратегии низких издержек производства, а значит, осуществляет экспансию на рынках и имеет потенциальную возможность проводить гибкую ценовую политику.

2. на тех, кто использует стратегию дифференциации, и, следовательно, может вытеснить на рынке “старые” товары “новыми”, улучшенными, модифицированными, более полно удовлетворяющими потребности покупателей.

3. на тех, кто использует стратегию диверсификации своей деятельности.

2 Этап: Анализ показателей деятельности конкурентов.

Классификация показателей

Количественные (объем производства, продаж, выручка от реализации, размер прибыли, доля рынка и т.д.)

Делятся на:

· абсолютные (физические и стоимостные – рубли, кг, тонны, шт.)

· относительные (индексы, проценты)

|

Качественные (особенности организации сбыта, уровень управляемости компании и т.д.) |

Смешанные - объединяют и качественные и количественные показатели: рекламная активность, ассортимент и его характеристики и т.д. |

Задача анализа: изучить специфику маркетинговой и коммерческой работы конкурентов при параллельном сравнении с возможностями и особенностями собственной фирмы.

Возможные направления сравнения:

· методика и способы изучения рынков.

· товарная политика, в т.ч.

· технология разработки новых товаров.

· формирование оптимального ассортимента.

· ценовая политика.

· организация каналов товародвижения.

· реклама и средства стимулирования сбыта.

· кадровая политика.

· особенности заключения контрактов.

· методы ведения переговоров.

· поддержание отношений с потребителями и партнерами и т.д.

Для обобщения показателей обычно по каждому конкуренту составляется банк данных. Существуют и более простые методики, например, анализ сильных и слабых сторон конкурентов (по наиболее значимым факторам).

Таблица сильных и слабых сторон конкурента «N»

| Сильные стороны |

Слабые стороны |

| Технические нововведения |

| 1. |

1. |

| 2. |

2. |

| n. |

n. |

| Финансы |

| 1. |

1. |

| 2. |

2. |

| n. |

n. |

| Производство |

| 1. |

1. |

| 2. |

2. |

| n. |

n. |

| Управление (уровень управленческой культуры) |

| 1. |

1. |

| 2. |

2. |

| n. |

n. |

| Сбыт |

| 1. |

1. |

| 2. |

2. |

| n. |

n. |

| Потребители |

| 1. |

1. |

| 2. |

2. |

| n. |

n. |

Для перехода к третьему этапу анализа необходимо отобрать из всех выявленных конкурентов фирмы группу приоритетных.

3 этап: Сравнительный анализ конкурентов.

Лист оценки конкурентоспособности фирмы относительно предприятий-конкурентов.

Это наиболее сложный по уровню обобщения этап анализа конкуренции, т.к. он систематизирует данные, полученные на предыдущих этапах. Для проведения оценки необходимо собрать ведущих специалистов фирмы разных направлений (экспертов в своей области). Задача экспертной группы – обсудить каждый показатель (направление деятельности) собственной фирмы и конкурентов и проставить оценки (баллы). Шкала выбирается произвольно: например, по 5-, 10-балльной школе; % шкале и т.д. В конце подсчитываются итоговые значения по каждой фирме. Если существуют значительные расхождения в оценках экспертов по какому-либо показателю, то берётся среднее значение (среднее арифметическое).

| Факторы |

Наша фирма |

Конкуренты |

| А |

В |

С |

D |

E |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

I. Товар

1. Качество

2. Технические параметры

3. Право замены изделия

4. Стиль

5. Престиж торговой марки

6. Упаковка

7. Габариты

8. Уровень ремонтного обслуживания

9. Гарантийный срок

10. Многовариантность в использовании

11. Уникальность (отсутствие аналогов)

12. Универсальность

13. Надежность

14. Срок службы

15. Защищенность патентами

|

II. Цена

1. Прейскурантная

2. % скидки с цены

3. Налоговая скидка

4. Срок платежа

5. Условия кредита

6. Условия финансирования в случае покупки

|

III. Каналы сбыта

1. Формы сбыта:

· Прямая доставка

· Торговые представители

· Предприятия-производители

· Оптовые посредники

· Маклеры, дилеры, дистрибьюторы

2. Степень охвата рынка

3. Размещение складских помещений

4. Система контроля запасов

5. Система транспортировки

|

IV. Торговый персонал

1. численность

2. уровень квалификации

3. эффективность контактов (результат)

4. профессиональные навыки

5. коммуникативные навыки

|

V. Продвижение товаров на рынке

1. Реклама:

· Для потребителей

· Для торговых посредников

2. Индивидуальная продажа:

· Стимулы для потребителей

· Демонстрационная торговля

· Показ образцов изделий

· Обучение и подготовка сбытовых служб

3. Продвижение продуктов по

каналам торговли:

· Демонстрация продукта

· Продажа на конкурсной основе

· Премии торговым посредникам

· Купоны

4. Телевизионный маркетинг

5. Упоминание об изделии в СМИ

|

VI. Исследование рынка

1. Проведение исследований рынка

2. Наличие банков данных

· По товарам

· По конкурентам

· По рынкам

· По покупателям

|

| Общее количество баллов: |

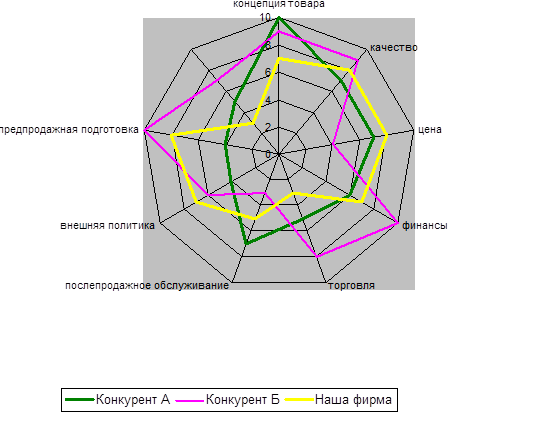

Метод определения конкурентоспособности фирмы - “Многоугольник конкурентоспособности“.

Данный метод, по сути, похож на предыдущий, но более наглядный. Уровень компетентности каждого предприятия – конкурента оценивается по 8 векторам.

Например, выберем следующие направления для оценки:

1. Концепция товара/услуги, на которой базируется деятельность предприятия.

2. Качество, выражающееся в соответствии продукта высокому уровню товаров рыночных лидеров и выявляемое путем опросов и сравнительных тестов.

3. Цена, к которой следует прибавить возможную наценку.

4. Финансы - как собственные, так и легко мобилизуемые финансовые ресурсы.

5. Торговля с точки зрения коммерческих методов и средств.

6. Послепродажное обслуживание, позволяющее предприятию закрепить за собой клиентуру.

7. Внешняя политика, представляющая собой способность предприятия управлять в позитивном плане своими отношениями с политическими властями, прессой, общественным мнением.

8. Предпродажная подготовка, которая свидетельствует о способности предприятия не только предвидеть запросы будущих покупателей, но и убедить их в исключительных возможностях удовлетворить эти потребности.

Каждое направление обозначается на шкале вектора соответствующим делением (оценкой), а потом полученные 8 точек соединяются общей линией.

Накладывая многоугольники предприятий - конкурентов друг на друга, можно выявить сильные и слабые стороны одного предприятия по отношению к другому. Идеальная ситуация - наш многоугольник покрывает многоугольники конкурентов, но так не бывает (нет таких фирм, которые были бы сильны по всем направлениям сразу).

4 этап: Выбор стратегии выбор фирмы в конкурентной борьбе.

После анализа - выбор стратегии фирмы в конкурентной борьбе - т.е. фактически выбор тех, кого следует атаковать, а кого избегать на рынке и как.

Стратегия конкуренции существует не сама по себе, а должна вписываться в общий стратегический комплекс фирмы. Без анализа потребителей это сделать невозможно.

Выделяют явление театроцентризма в современной конкуренции.

Суть заключается в следующем:

Рынок представляет собой сцену (или арену) конкурентных столкновений и конкурентной борьбы субъектов бизнеса, своего рода театр боевых действий.

Борющиеся между собой субъекты предпринимательской деятельности вынуждены выполнять определенные ролевые функции.

Выбор роли происходит неслучайно и не только под влиянием ранее сформированной предпринимателем точки зрения.

Важным лимитирующим фактором является ограниченность конкурентного потенциала данных компаний и пределы её реальной конкурентоспособности.

Как определить данные характеристики, и каким способом определить место фирмы на сцене конкурентного театра? Можно предложить следующую методику.

Для успешного функционирования любая организация, как открытая система, должна соответствовать условиям внешней среды. Организации вообще возникают потому, что в макромире сложились все необходимые и достаточные условия для их возникновения. Они меняются по мере изменения своего окружения и исчезают с исчезновением этих условий. Немногим из них удаётся улавливать направления внешних изменений и выживать благодаря или вопреки действию внешних обстоятельств.

Способность организации обеспечить более высокую, чем у соперников, степень соответствия результатов своей деятельности требованиям внешней среды принято именовать конкурентоспособностью (Ксп).

Ксп субъекта бизнеса состоит в его способности обнаруживать преимущества над соперниками, а уровень Ксп компании определяется на основе оценки динамики совокупности конкурентных преимуществ, которыми обладает данная компания.

Под конкурентными преимуществами субъектов бизнеса следует понимать их более высокие достижения в избранных направлениях деятельности по сравнению с достижениями соперников, признаваемые внешним окружением данного субъекта.

Конкурентные преимущества выступают одновременно и как цели конкурентного соперничества субъектов бизнеса, и как инструменты такого соперничества.

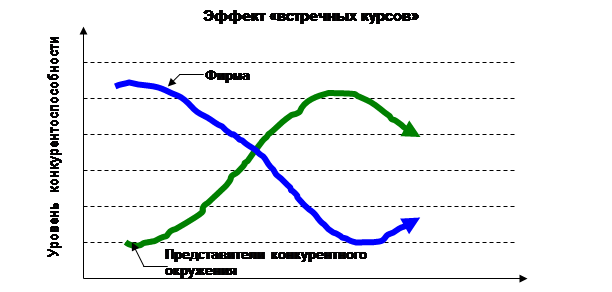

Реальная Ксп субъектов бизнеса проявляется не только благодаря усилиям по укреплению конкурентного потенциала, но и посредством сравнения собственных способностей со способностями конкурентов, которые также являются объектами динамических изменений.

Получается, что чем менее Ксп оказывается на деле тот или иной представитель стратегического внешнего окружения компании, тем, почти автоматически, более конкурентоспособной оказывается сама данная компания. И наоборот.

Такая взаимозависимость конкурентов называется «эффект встречных курсов».

Сегодня конкуренция на российском рынке (малый и средний бизнес) напоминает бой вслепую. Дефицит достоверной рыночной информации делает оценку конкурентных позиций крайне затруднительной.

Для того чтобы отслеживать изменение ситуации, необходима простая и эффективная система мониторинга конкурентоспособности всех участников рынка.

Предлагаемая методика оценки Ксп фирмы основана на анализе причин и следствий конкурентной позиции фирмы.

В данном случае:

· причиной определенного уровня Ксп является ресурсный потенциал фирмы и действия её руководства, направленные на извлечение выгод из его использования (стратегические факторы успеха – СФУ).

· а следствием – оценка фирмы её потенциальными клиентами (соответствие требованиям внешней среды).

Факторы, которые обеспечивают предприятию высокие достижения, обычно увязывают с понятием СФУ. Главная предпосылка их формирования заключается в способности фирмы уяснить и удержать в течение длительного времени свои преимущества.

В специальной литературе обычно приводят 3 требования, которым должны отвечать конкурентные преимущества, чтобы считаться стратегическим фактором успеха:

1. обеспечивать уникальность собственной марки по сравнению с конкурирующими в течение длительного времени.

2. удовлетворять специфические потребности клиента, т.е. относительно сильные стороны предприятия должны давать релевантную выгоду данной целевой группе потребителей.

3. строиться на специфических способностях и ресурсах предприятия, которые должны быть оригинальными по сравнению с конкурентами и которые трудно или невозможно имитировать.

Высокие достижения на рынке у предприятия будут только в том случае, если оно сумеет добиться конкурентных преимуществ, опираясь на главные факторы успеха в своей отрасли.

В разных отраслях значение имеют различные факторы успеха.

Выявление данных факторов для конкретного рынка – задача экспертов.

Подспорьем в решении этой задачи могут стать работа, в которой приводится классификация ключевых факторов успеха.

| КФУ, зависящие от технологии |

· качество проводимых научных исследований (особенно важно в фармацевтике, медицине, космической индустрии и других высокотехнологичных отраслях)

· возможность инноваций в производственном процессе

· возможность разработки новых товаров

· степень овладения существующими технологиями

|

| КФУ, относящиеся к производству |

· низкая себестоимость продукции (достижение экономии на масштабах производства и т.д.)

· качество продукции (снижение количества дефектов, уменьшение потребности в ремонте)

· высокая степень использования производственных мощностей (важно в капиталоёмких отраслях)

· выгодное местонахождение предприятия, приводящее к экономии на затратах по транспортировке

· доступ к квалифицированной рабочей силе

· высокая производительность труда (важно для трудоёмких отраслей)

· возможность изготовления большого количества моделей продукции разных размеров

· возможность выполнения заказов потребителей

|

| КФУ, относящиеся к реализации продукции |

· широкая сеть оптовых дистрибьюторов / дилеров

· широкий доступ / присутствие в точках розничной торговли

· наличие точек розничной торговли, принадлежащих компании

· низкие расходы по реализации

· скорая доставка

|

| КФУ, относящиеся к маркетингу |

· высокая квалификация сотрудников отдела реализации

· доступная для клиентов система технической помощи при покупке и использовании продукции

· аккуратное исполнение заказов покупателей (небольшое количество ошибок и возвратов)

· разнообразие моделей / видов продукции

· искусство продаж

· привлекательный дизайн / упаковка

· гарантии для покупателей (важны при заказах по почте, реализации новых продуктов и т.д.)

|

| КФУ, относящиеся к профессиональным навыкам |

· особый талант (очень важен при оказании профессиональных услуг)

· ноу-хау в области контроля за качеством

· компетентность в области дизайна (особенно важна в текстильной промышленности)

· степень овладения (знание) определенной технологией

· способность (умение) создавать эффективную рекламу

· способность быстро переводить новые товары из стадии разработки в промышленное производство

|

| КФУ, относящиеся к организационным возможностям |

· уровень информационных систем (особенно важен при осуществлении авиаперевозок, аренде автомашин, в индустрии кредитных карт, гостиничном деле и т.д.)

· способность быстро реагировать на изменяющуюся рыночную ситуацию (хорошо отлаженный процесс принятия решений, требуется немного времени для вывода новых товаров на рынок)

· большой опыт и ноу-хау в области менеджмента

|

| Прочие КФУ |

· благоприятный имидж / репутация фирмы у покупателей

· общие низкие затраты (не только производственные)

· выгодное расположение (особенно важно для розничной торговли)

· приятные в общении, доброжелательные служащие

· доступ на финансовые рынки (особенно важен для молодых фирм, работающих в рискованных или капиталоёмких отраслях)

· наличие патентов

|

Поскольку все выявленные факторы в равной степени оказывают влияние на результат, необходимо определить для каждого из них его «вес».

Технология определения весовых коэффициентов предполагает попарное сравнение всех факторов с указанием предпочтительного варианта в каждой паре. Выбор такого подхода связан с тем, что качественное сравнение 2-х вариантов проще, чем выражение предпочтений в балльной шкале.

Ответы заносятся в оценочную таблицу в следующем виде:

«1» - влияние оцениваемого фактора меньше.

«2» - оба фактора равнозначны.

«3» - влияние оцениваемого фактора больше.

Из полученных экспертных оценок составляется квадратная матрица.

Весовые коэффициенты (Рi) факторов (Yi) определяются по формуле:

Вi

Pi = -----------,

n

∑ Bi

i = 1

|

|

Где

Вi– сумма элементов aijпо строкам матрицы

n

∑Bi – это сумма элементов Вiпо столбцу

i = 1

|

|

Таблица 1. Оценочная таблица для определения весовых коэффициентов

| фактор |

Y1 |

Y2 |

Y3 |

Y4 |

Y5 |

Y6 |

∑ |

Вес |

| 1 |

Y1 |

2 |

3 |

1 |

3 |

1 |

1 |

11 |

0,15 |

| 2 |

Y2 |

1 |

2 |

1 |

1 |

1 |

1 |

7 |

0,10 |

| 3 |

Y3 |

3 |

3 |

2 |

1 |

3 |

1 |

13 |

0,18 |

| 4 |

Y4 |

1 |

3 |

3 |

2 |

1 |

1 |

11 |

0,15 |

| 5 |

Y5 |

3 |

3 |

1 |

3 |

2 |

1 |

13 |

0,18 |

| …N… |

Y6 |

3 |

3 |

3 |

3 |

3 |

2 |

17 |

0,24 |

| Итого |

72 |

100% |

Следующим этапом в работе является попарное сравнение конкретных компаний по параметрам, для чего составляются аналогичные таблицы.

Таблица 2. Оценочная таблица для сравнений компаний по фактору N

| Компания |

А |

В |

С |

D |

∑ |

Pi |

| A |

2 |

3 |

1 |

3 |

9 |

0,31 |

| B |

1 |

2 |

1 |

1 |

5 |

0,17 |

| C |

2 |

3 |

2 |

3 |

10 |

0,34 |

| D |

1 |

1 |

1 |

2 |

5 |

0,17 |

| ∑∑Xi |

29 |

1 |

Заключительный этап расчета уровня СФУ каждой компании по выдвинутым выше параметрам заключается в составлении следующей сводной таблице:

Таблица 3. Сводная таблица расчета уровней СФУ компаний

| Конкуренты |

Y1 |

Y2 |

Y3 |

Y4 |

Y5 |

Y6 |

∑PiPj |

Место |

| А |

0,042 |

0,018 |

0,045 |

0,01 |

0,028 |

0,02 |

0,163 |

4 |

| В |

0,022 |

0,09 |

0,022 |

0,04 |

0,07 |

0,09 |

0,334 |

1 |

| С |

0,042 |

0,54 |

0,022 |

0,04 |

0,07 |

0,09 |

0,318 |

2 |

| D |

0,022 |

0,018 |

0,09 |

0,02 |

0,028 |

0,02 |

0,198 |

3 |

В таблицу занесены произведения взвешенных оценок каждого параметра на относительные оценки каждой компании по этому параметру, т.е. PjxPi.

Построчная сумма произведений и является показателем уровня СФУ каждой компании по всем 6 параметрам. Количественные значения этих показателей позволяют ранжировать исследуемые компании.

Однако полученный рейтинг не будет отражать реальной Ксп фирмы. Он лишь позволяет увидеть, какая из компаний имеет наибольшее количество предпосылок для занятия лидирующей позиции.

Для выявления уровня Ксп компаний необходим ещё один параметр – оценка деятельности компании её потенциальными клиентами. Он отражает эффективность действий фирмы по использованию своего потенциала для извлечения путем лучшего удовлетворения потребностей внешней среды.

Для ранжирования конкурирующих фирм по уровню потребительских предпочтений необходимо проведение маркетингового исследования. В основе его лежит утверждение о том, что фирма, наилучшим образом удовлетворяющая потребности максимального количества клиентов, является лидером рынка.

Следовательно, оценке должны быть подвергнуты такие показатели, как известность, репутация, качество поставляемых товаров или услуг и условия их получения.

Для составления рейтинга потребительских предпочтений на рынке, например, розничной торговли, предлагается использовать следующие направления оценки:

1. известность.

2. ассортимент.

3. качество товара.

4. оформление торгового зала.

5. удобство совершения покупки.

6. удобный подъезд на автомобиле.

7. режим работы.

8. качество обслуживания.

9. скорость обслуживания.

10. уровень цен.

Последовательность действий при оценке потребительских предпочтений такая же, как и в предыдущем случае.

Сначала необходимо выявить весовые коэффициенты для различных факторов, оказывающих влияние на выбор потребителя.

Затем с их помощью откорректировать данные, полученные в ходе маркетингового исследования.

В результате должны быть получены интегральные оценки привлекательности для потребителей каждого из конкурентов.

Таблица 4. Определение уровня потребительских оценок компаний-конкурентов

| Фирмы |

Вес |

А |

В |

С |

D |

| факторы |

балл |

взв. |

балл |

взв. |

балл |

взв. |

балл |

взв. |

| Известность |

0,1 |

30% |

0,03 |

30% |

0,03 |

9% |

0,009 |

31% |

0,031 |

| Ассортимент |

0,12 |

21% |

0,0252 |

7% |

0,0084 |

9% |

0,0108 |

63% |

0,0756 |

| Качество товара |

0,14 |

69% |

0,0966 |

5% |

0,007 |

5% |

0,007 |

21% |

0,0294 |

| Оформление торгового зала |

0,04 |

78% |

0,0312 |

5% |

0,002 |

3% |

0,0012 |

14% |

0,0056 |

| Удобство совершения покупки |

0,17 |

39% |

0,0663 |

19% |

0,0323 |

4% |

0,0068 |

38% |

0,0646 |

| Удобный подъезд на автомобиле |

0,04 |

50% |

0,02 |

0% |

0 |

0% |

0 |

50% |

0,02 |

| Режим работы |

0,02 |

33% |

0,0066 |

9% |

0,0018 |

21% |

0,0042 |

37% |

0,0074 |

| Качество обслуживания |

0,09 |

46% |

0,0414 |

12% |

0,0108 |

5% |

0,0045 |

37% |

0,0333 |

| Скорость обслуживания |

0,01 |

42% |

0,0042 |

5% |

0,0005 |

13% |

0,0013 |

40% |

0,04 |

| Уровень цен |

0,27 |

5% |

0,0135 |

22% |

0,0594 |

64% |

0,1728 |

9% |

0,0243 |

| Сумма |

1 |

0,335 |

0,1522 |

0,2176 |

0,2952 |

| Рейтинг |

33,5% |

15,2% |

21,76% |

29,52% |

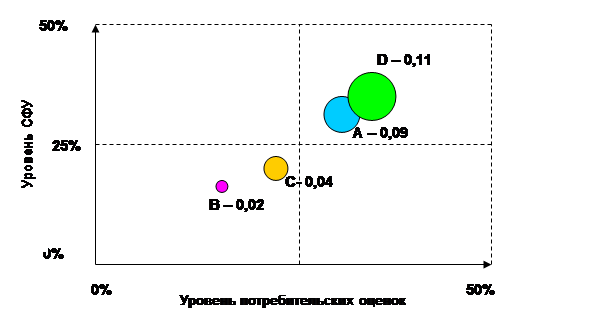

На основе полученных данных строится сводная таблица Ксп и карта конкуренции.

Уровень Ксп рассчитывается по формуле:

__________

Сi = √ Si² + CMi² , где

Сi – уровень конкурентоспособности i-той фирмы

Si – уровень СФУ i-той фирмы

Cmi– уровень потребительских оценок i-той фирмы

|

|

Таблица 5. Сводная таблица конкурентоспособности компаний

| № |

Конкуренты |

Уровень СФУ |

Уровень потребительских оценок |

Конкурентоспособность |

Место |

| 1 |

А |

33% |

34% |

0,09 |

2 |

| 2 |

В |

16% |

15% |

0,024 |

4 |

| 3 |

С |

20% |

22% |

0,039 |

3 |

| 4 |

D |

31% |

30% |

0,119 |

1 |

Рассчитанные показатели являются основными для построения карты конкуренции, на которой можно выделить типовые стратегические положения фирмы.

Карта конкуренции представляет собой поле, по осям которого откладываются значения уровня СФУ и уровня потребительских оценок фирм-конкурентов.

Положение фирмы на карте определяется соответствующими координатами.

Фирма на карте изображается в виде круга, радиус которого соответствует значению показателя её конкурентоспособности.

Карта конкуренции позволяет относительно верно определить соотношение сил на рынке и выявить маркетинговые задачи по позиционированию фирмы в конкретной ячейке матрицы, установлению текущих и перспективных конкурентов, наметить рекомендации по выбору стратегии конкуренции.

Для правильного понимания содержания карты конкуренции необходимо внести некоторые пояснения:

Граничные значения осей карты в общем случае равны 50%. Это крайняя точка, в которой возможно одновременное присутствие нескольких фирм, между которыми вероятны конкурентные столкновения. Такое положение вещей обусловлено рассмотренным ранее эффектом «встречных курсов»: уровень Ксп конкретной фирмы определяется на основе сравнения с показателями её соперников, поэтому усиление конкурентных позиций одного из игроков рынка автоматически приводит к снижению Ксп остальных.

Поскольку вероятность столкновения между фирмами снижается по мере увеличения разрыва между уровнями их Ксп, то в рассматриваемой модели фирма, имеющая показатели СФУ и потребительской оценки, превышающие 50%, либо не нуждается в выявлении основных конкурентов (фирма является монополистом или на рынке всего 2 игрока), либо уровень Ксп значительно превышает аналогичные показатели соперников (для 3 и более участников рынка) и конкурентные столкновения с ними маловероятны.

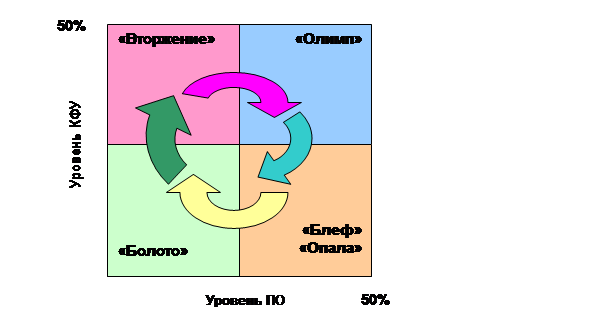

Поле карты можно условно разделить на 4 зоны, каждая из которых обладает характерными особенностями.

Зоны на конкурентной карте рынка

Рассмотрим условия проникновения фирм в различные зоны и характерные для каждой из зон мотивации конкурентных действий.

Зона «БОЛОТО».

В ней оказываются большинство предпринимательских фирм, развивающихся поступательно. Данные фирмы не обладают ни серьезными финансовыми ресурсами, ни опытом. Как правило, это типовой бизнес, не требующий значительных стартовых вложений, однако в данной зоне может находиться и крупное промышленное предприятие. Такая ситуация возможна в случае вытеснения фирмы из зоны «Олимп» или «Опала» более успешными конкурентами.

Характерным признаком данной зоны является отсутствие у фирмы каких-либо существенных преимуществ, позволяющих четко выделить её на фоне конкурентов.

Гнёт конкуренции особенно сильно ощущается в данной зоне. Основные силы фирм, находящихся в данной зоне направлены на обеспечение выживания либо на выход из бизнеса с минимальными потерями.

Зона «ВТОРЖЕНИЕ» / «НИША».

Для фирмы существуют 2 способа занять положение в этой зоне.

1. Реализуется крупными компаниями, диверсифицирующими свою деятельность, либо иными компаниями, способными на значительные инвестиции на начальном этапе деятельности фирмы. Фирмы, располагающиеся в зоне «Вторжение» имеют высокий уровень СФУ, на достижение которого, вне зависимости от отрасли, требуются большие затраты. С другой стороны, эти компании имеют низкий уровень потребительских оценок, основной причиной которого является, как правило, недостаточная информированность покупателей. Такая ситуация характерна для начального этапа деятельности фирмы. С большой вероятностью её основные усилия будут направлены на продвижение своих товаров или услуг. Такая фирма будет бороться за увеличение своей рыночной доли, за вхождение в число лидеров. От неё можно ожидать крупномасштабных рекламных акций, демпинга, программ стимулирования клиентов.

2. Второй способ позиционирования в данной зоне проявляется, когда уровень СФУ увеличивается постепенно, а уровень потребительских оценок компании не возрастает с течением времени. Такие признаки указывают на «нишевую» специализацию фирмы. Рыночная ниша – это по сути дела сегмент в сегменте. Рыночные ниши могут быть достаточно прибыльными за счет высокого уровня удовлетворения специфических потребностей ограниченного круга клиентов. Желательно, чтобы рыночная ниша обладала потенциалом роста, не вызывала интереса у сильных конкурентов и чтобы у организации была сильная поддержка со стороны её клиентов.

Можно выделить 3 основных направления «нишевой» специализации:

· Специализация на видах товаров / услуг, либо даже на единственной марке товарной продукции, которая бы выгодно выделялась на фоне огромного разнообразия стандартной или сильно стандартизированной продукции, выпускаемой либо крупными сериями, либо для т.н. типового потребителя.

· Узкая специализация на типе потребителей. Мелкая фирма может выстоять в условиях ожесточенной конкуренции в неконсолидированной области бизнеса если она сумеет обзавестись VIP – клиентами, либо постоянными клиентами, которые будут считать, что получают VIP – обслуживание. Например, рынок высокой моды: модельеры не обладают признаками абсолютной неповторимости на мировом рынке, вместе с тем они не конкурируют между собой, ибо уникальным является не конкретная модель одежды или запах духов, а имя мастера, которое выступает самостоятельным стратегическим конкурентным преимуществом возглавляемой им фирмы.

· Ориентация деловой деятельности на специализированные региональные потребности. Если небольшой фирме не удается завоевать значительную долю рынка, она всё же может достичь больших результатов, сосредоточив усилия на одном-единственном регионе (районе), на рынке (рынках) которого ей просто не будет равных. Концентрация и максимальное использование ресурсов на ограниченной территории может способствовать более высокой эффективности производства, уменьшению срока доставки товаров потребителям, узнаваемости торговой марки, насыщенности рекламой, позволит компании сэкономить ресурсы, что трудно обеспечить, если данная компания пожелает функционировать сразу на многих территориально разобщенных рынках товаров и услуг.

Стремясь в какой-то мере ограничить себя от конкуренции, фирмы, реализующие описанные подходы, сознательно ограничивают круг своих потенциальных клиентов. Именно по этой причине уровень потребительских оценок деятельности такой фирмы всегда будет колебаться в рамках, обозначенных количеством потенциальных клиентов.

Чтобы снизить риск от деятельности в одной нише, фирмы стараются найти несколько ниш. Основные усилия таких фирм направлены на удержание клиентов, повышение качества своих товаров или услуг и уровня обслуживания.

Зона «ОЛИМП».

Эти фирмы обладают наибольшей рыночной долей в отрасли. Обычно они бывают также лидерами в области ценовой политики, разработки новых продуктов, использования разнообразных распределительных систем, оптимизации затрат на маркетинг.

Для того чтобы оставаться в рассматриваемой зоне, фирма должна действовать на 3 фронтах:

· Она старается расширить рынок или путем привлечения новых покупателей, или путем нахождения новых сфер применения выпускаемым продуктам, или путем увеличения частоты применения выпускаемых товаров.

· Стремиться увеличить свою рыночную долю, хотя это автоматически не приводит к увеличению величины прибыли, т.к. цена такого расширения может быть чрезмерно высокой.

· Постоянно обороняет свой бизнес от посягательств конкурентов.

Зона «БЛЕФ» / «ОПАЛА»

В зависимости от способа приобретения данной позиции можно выделить 2 типа фирм:

1. Компании, вытесненные конкурентами из зоны «Олимп». С течением времени СФУ изменяются. Для удержания своих конкурентных позиций компаниям необходимо постоянно отслеживать данные изменения и принимать соответствующие меры. В противном случае, в силу эффекта «встречных курсов», фирма может автоматически утратить собственные конкурентные позиции при появлении фирмы, способной лучше удовлетворять запросы потребителей. Информация о более выгодном предложении конкурирующей фирмы не распространяется мгновенно. Поскольку процесс изменения предпочтений потребителей растянут во времени, то, несмотря на снизившийся уровень СФУ, потребительские оценки деятельности данной компании какое-то время будут оставаться на высоком уровне (пейджинговая связь – сотовая связь). Основные усилия таких компаний направлены на сохранение собственной доли рынка и активный поиск рыночных ниш. Для них характерны активные оборонительные меры в виде снижения цен и предложения долгосрочных контрактов на льготных условиях.

2. Компании, обладающие виртуальными конкурентными преимуществами. Под конкурентными преимуществами товаров и услуг понимается совокупность свойств данных результатов деятельности субъектов бизнеса, которые делают их более привлекательными для их внешнего окружения. Клиенты компании и её контрагенты могут становиться в очередь за вниманием к себе со стороны «суперпревосходного» субъекта бизнеса под влиянием объективных обстоятельств и вследствие искренних заблуждений («МММ»). В рассматриваемой зоне могут находиться компании, объективно не обладающие значимыми конкурентными преимуществами, но с помощью активной рекламно-маркетинговой деятельности сумевшие создать иллюзию их наличия. Для подобных компаний характерны значительные затраты на рекламу и агрессивная маркетинговая политика. Для укрепления собственных конкурентных позиций вероятна консолидация с фирмами менее известными, но обладающими реальными конкурентными преимуществами. Наиболее вероятно объединение с фирмами, имеющими средний уровень СФУ и ограниченные возможности для продвижения собственных товаров и услуг («Довгань»).

Фирма, развивающаяся поступательно, проходит все рассмотренные зоны последовательно (по часовой стрелке). Однако могут быть и исключения, например, минуя зону «Болото», при определенных обстоятельствах, фирма может начать свою деятельность в зоне «Вторжение». Или, избрав путь создания «виртуальных» конкурентных преимуществ, из зоны «Болото» перейти в зону «Блеф».

Необходимо периодически обновлять информацию о положении соперников на конкурентной карте и отслеживать их перемещения.

Данные о динамике изменения положения фирмы на конкурентной карте позволяют получить несколько важных аналитических показателей.

Вектор изменения позиции конкурента позволяет прогнозировать его дальнейшие перемещения, а скорость перемещения говорит об уровне интенсивности конкурентных действий.

Последний показатель можно получить, используя формулу:

_____________________

√ (Si”- Si)² + (CMi” – CMi)²

Sикп= ---------------------------------------- ,

t

где

Sикп – скорость изменения конкурентной позиции

CMi”- текущий уровень потребительских оценок

CMi - уровень потребительских оценок, по данным предыдущего периода

Si” – текущий уровень СФУ

Si - уровень СФУ, по данным предыдущего исследования

t – временной интервал между исследованиями

|

|

Зная направление и скорость изменения позиций фирм-соперников, можно выделить стратегических конкурентов фирмы. Очевидно, таковыми следует признать соперников фирмы, которые составляют или могут составлять в перспективе угрозу конкурентным позициям данной фирмы.

Стратегическим следует признать не просто самых опасных, самых конкурентоспособных и самых сильных соперников компании, но тех из них, действия которых уже направлены или, согласно прогнозным оценкам, обязательно будут направлены непосредственно против данной компании в стратегических областях её бизнеса.

Именно с такими конкурентами у фирмы возникают стратегические конфликты, к реальному или предполагаемому наличию которых, как и к рискам, обусловленным протеканием данных конфликтов (т.н. стратегическим рискам), всегда должно быть готово руководство фирмы.

|